Для чего их выпускают

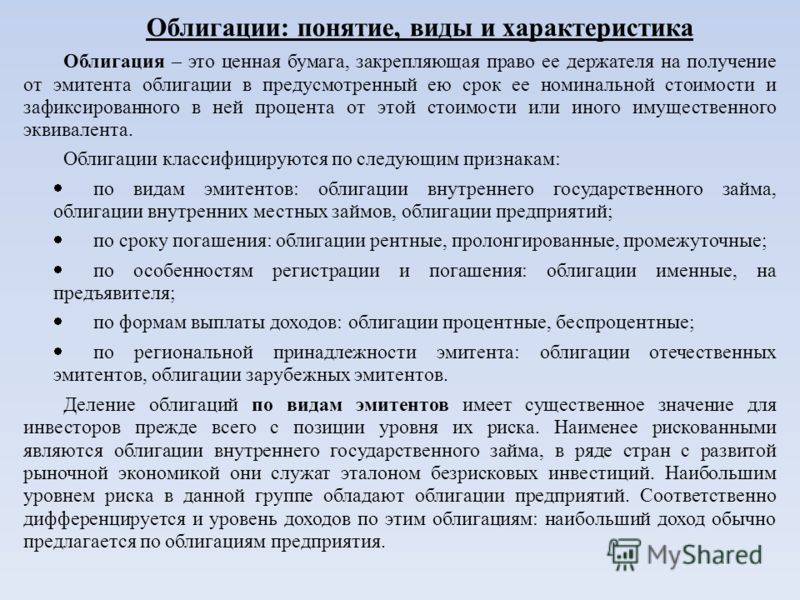

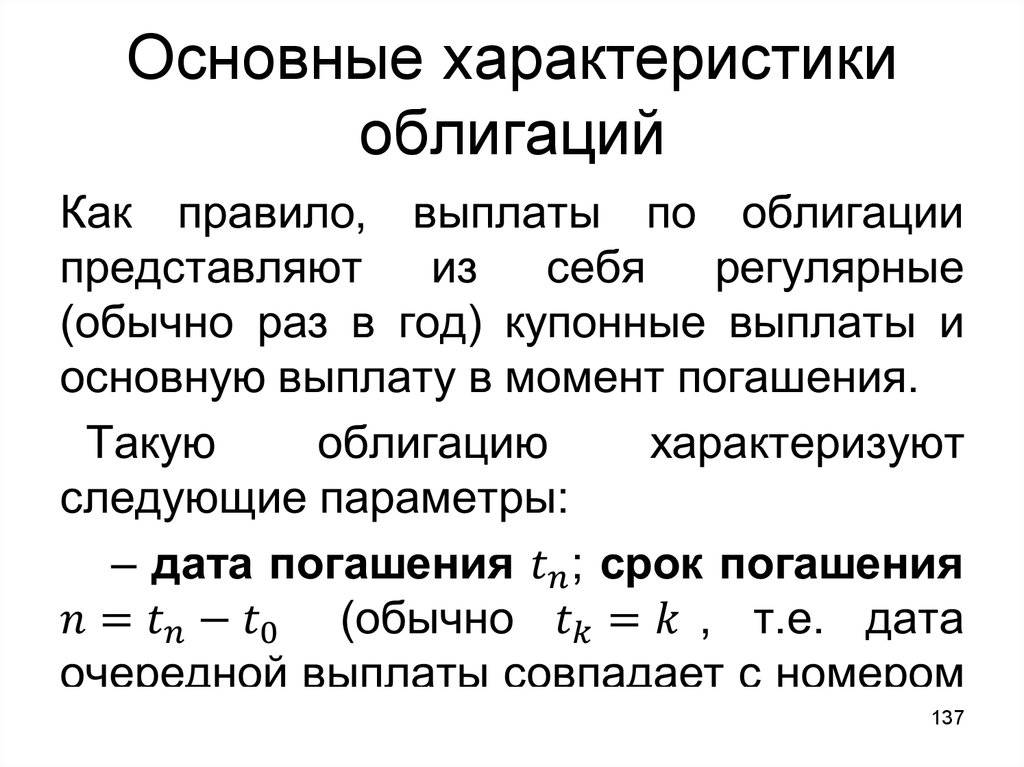

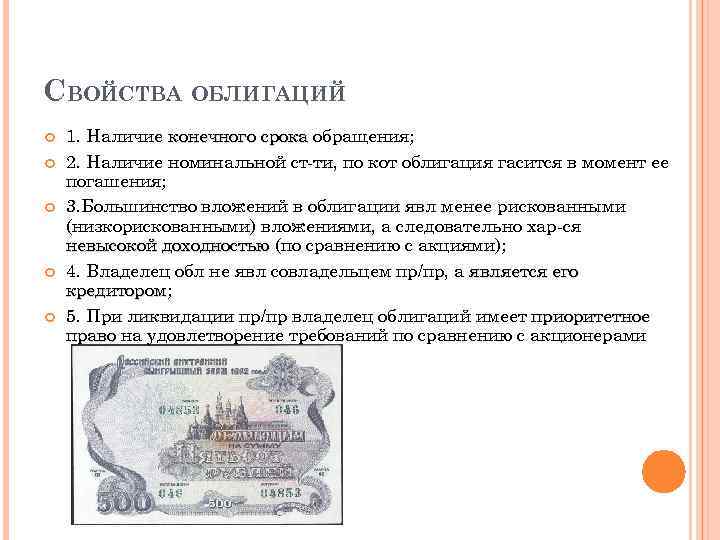

Когда эмитент (компании, государство или муниципальные области) выпускают облигации, они берут деньги в долг. С обязательством выплаты процентов по купонам и основного долга в конце срока обращения.

А где ее взять?

Откладывать заранее. Замораживая деньги. Копить-копить. И еще раз копить. А вдруг денег не наберется? Снова занимать на стороне?

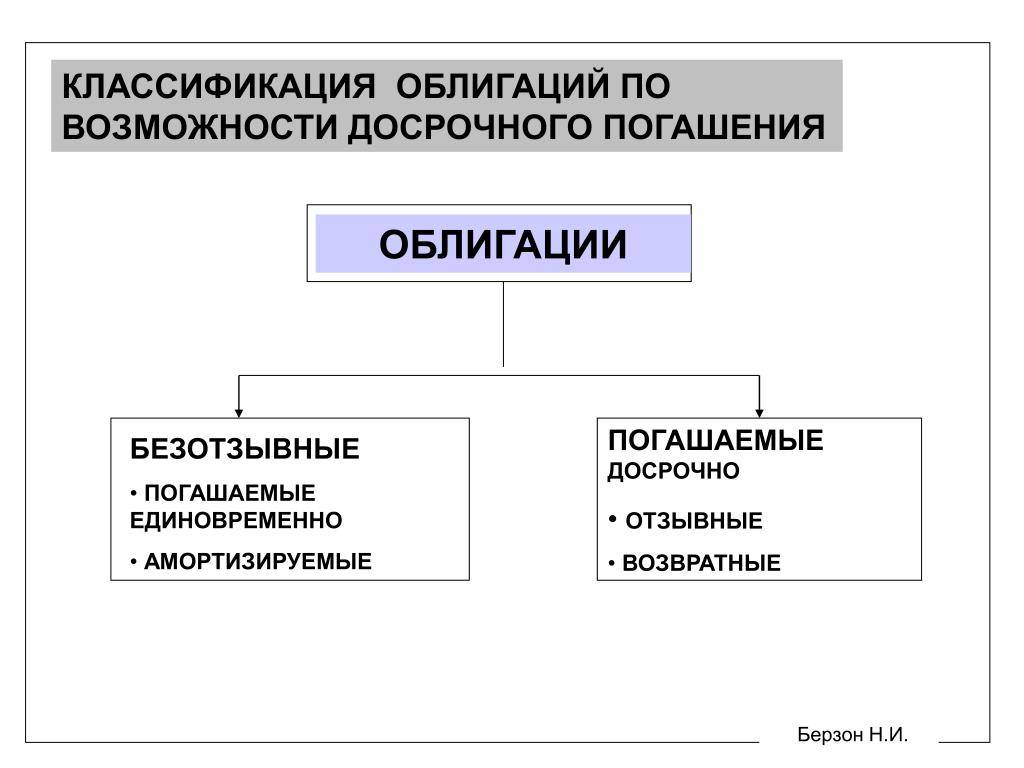

А можно выпустить амортизационные облигации. Погашая долг небольшими партиями в течение всего срока.

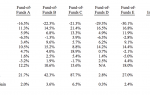

Примеры.

Виды структурных ценных бумаг

Рассмотрим подробнее виды структурных ценных бумаг.

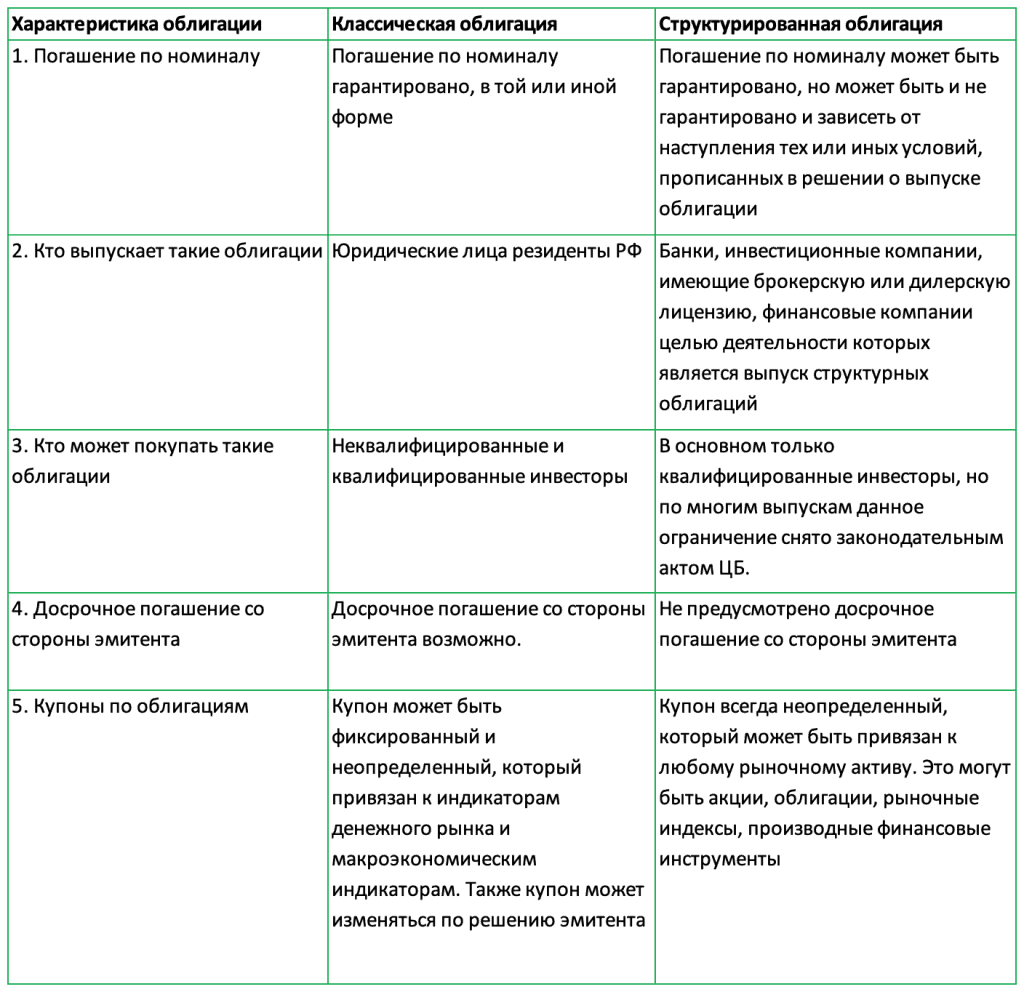

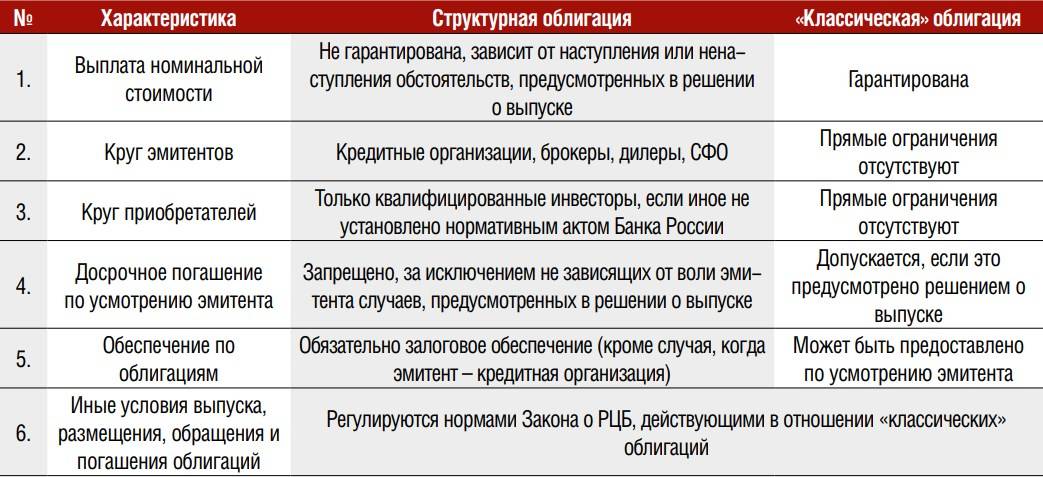

Структурные облигации

По

структурные облигации могут выпускать только банки, брокеры, дилеры или специализированные финансовые общества.

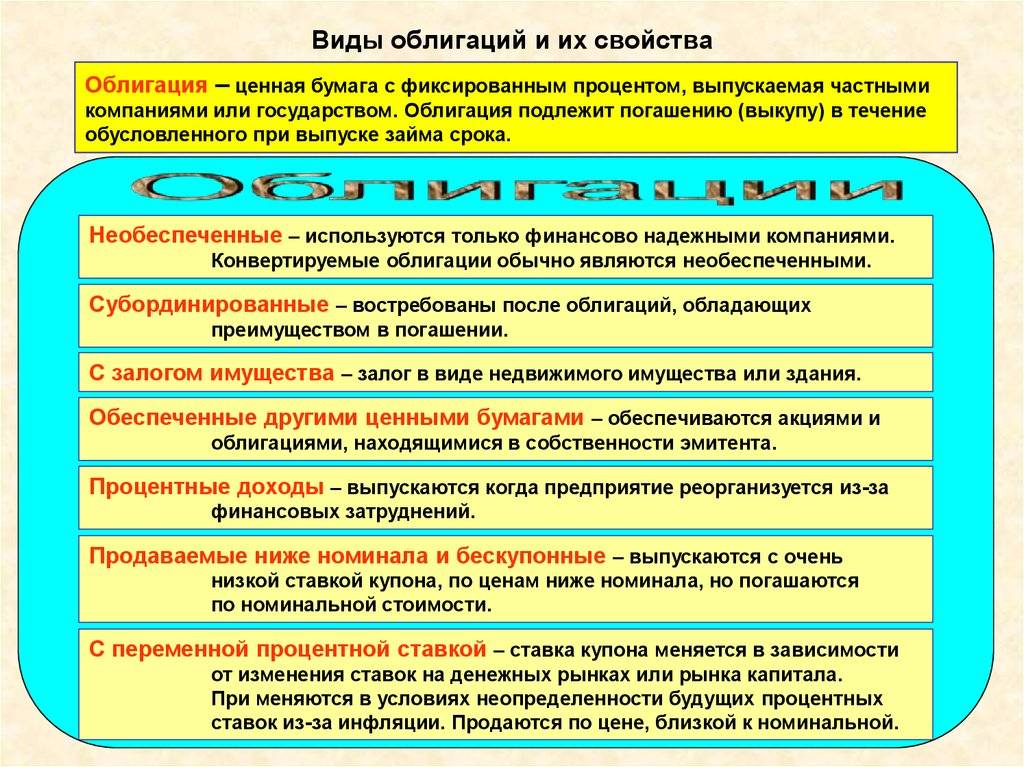

Структурные облигации — это купонные облигации с условной защитой капитала. То есть компания, которая их выпустила, при погашении может выплатить вам полную сумму их номинала, часть номинала или вообще не выплатить ничего. Размеры выплат прописаны в условиях выпуска облигаций.

В добавок к номиналу по структурным облигациям могут выплачивать два вида купонного дохода — фиксированный и переменный.

Размер фиксированного купона известен заранее. Этот купон может быть большим, но вы получите его лишь в случае, если инвестиционная стратегия оправдается. Или, наоборот, чисто символическим — около 0,01%. Такая ставка не окупит даже комиссионные, которые придется заплатить брокеру или управляющей компании за покупку структурной облигации. Но в этом случае эмитент дополнительно выплачивает переменный доход.

Размер переменного купона часто колеблется от нуля до высоких процентов — в 2–3 раза выше, чем по классическим облигациям. И в условиях выпуска облигации указано, в каких случаях на какую сумму вы можете рассчитывать.

Размер переменного купона часто привязан к одному из фондовых показателей. Например, к индексу Московской биржи (в него входят акции крупнейших российских компаний) или индексу S& P 500 (объединяет акции 500 ведущих американских компаний). Также размер купона может зависеть от изменения курса валюты или цены товара — скажем, золота или нефти.

Структурные облигации можно купить через брокера или доверительного управляющего. Услуги брокера, как правило, дешевле.

В отличие от банковских депозитов, облигации не попадают в систему страхования вкладов. Если у банка отзовут лицензию, вам придется ждать окончания длительной процедуры банкротства, чтобы вернуть свои деньги хотя бы частично.

Структурные ноты

Эти ценные бумаги выпускают западные инвестиционные банки. Их можно купить через российских брокеров и доверительных управляющих.

Структурные ноты похожи на облигации. Обычно у них есть определенный срок жизни, и в конце этого срока выплачивают номинал ноты (полностью или частично — это прописано в условиях выпуска ноты). Плюс к этому вы можете получить дополнительные выплаты — либо в конце срока действия ноты, либо несколько раз во время ее жизни (как купонные выплаты по облигациям).

Доходность по этим ценным бумагам инвестиционные банки привязывают к цене определенного базового актива. Активом становятся акции одной или нескольких компаний, нефть, золото, биржевой индекс. При этом привязка может быть любой. Скажем, банк обещает выплату дохода, если цена актива будет падать, а не расти или останется в пределах оговоренного ценового коридора. Если же это условие не будет выполнено, банк гарантирует возврат только части номинала ноты.

Например, доходность структурной ноты привязана к изменению цены IT-компании Wall-e. Если в течение года цена акций Wall-e не вырастет и не упадет больше чем на 10%, то инвестор по итогам года получит доход 20%. Если же стоимость акций изменится больше чем на 10%, банк вернет покупателю ноты только 60% вложенных денег.

Если вы уверены, что акции Wall-e будут стабильны в цене, покупать их не имеет смысла. Ведь вы не сможете заработать. Но покупка ноты, наоборот, окажется очень выгодной. Если же ваш прогноз будет неверным и акции неожиданно вырастут в цене больше чем на 10%, то вы не просто не заработаете, но и потеряете 40% вложенных в ноту денег.

В любом случае структурные ноты для российского инвестора — даже более рискованный инструмент, чем структурные облигации отечественных компаний. Ведь если зарубежный банк, который их выпустил, обанкротится, вам придется возвращать свои деньги по законам той страны, в которой зарегистрирован банк.

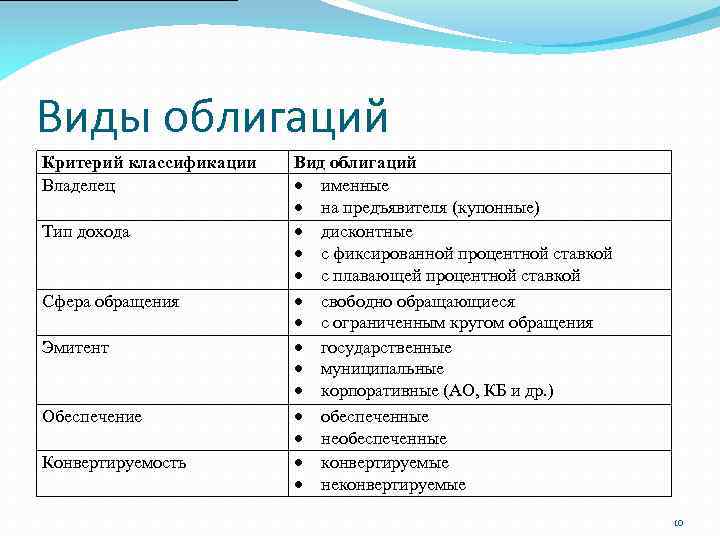

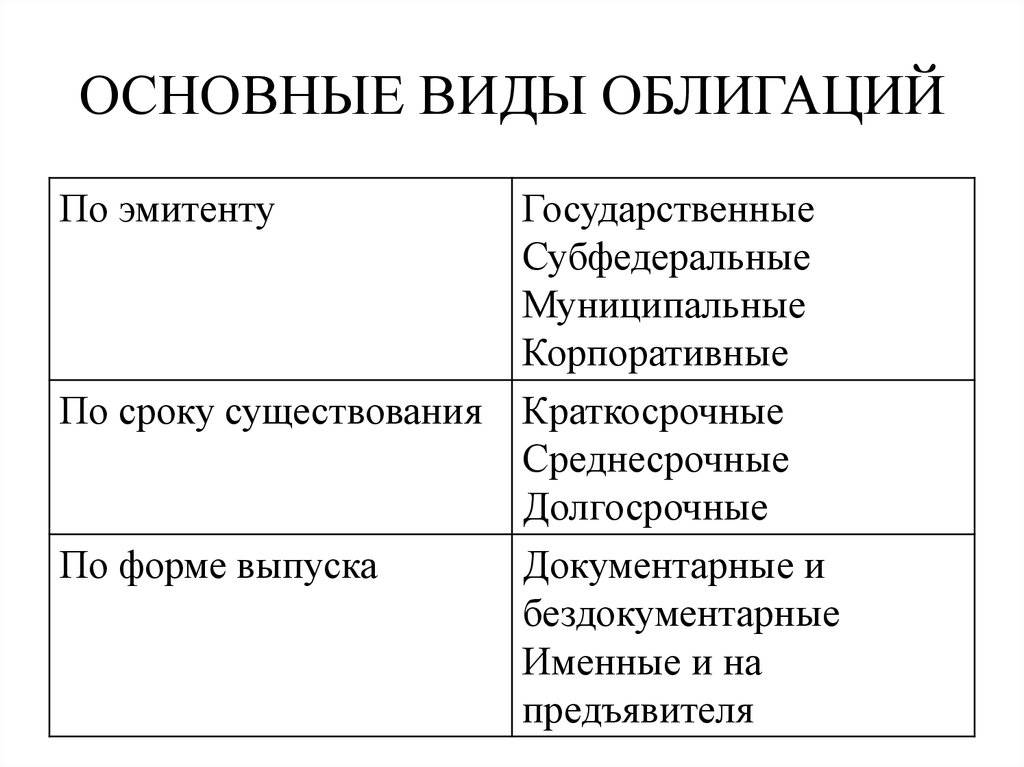

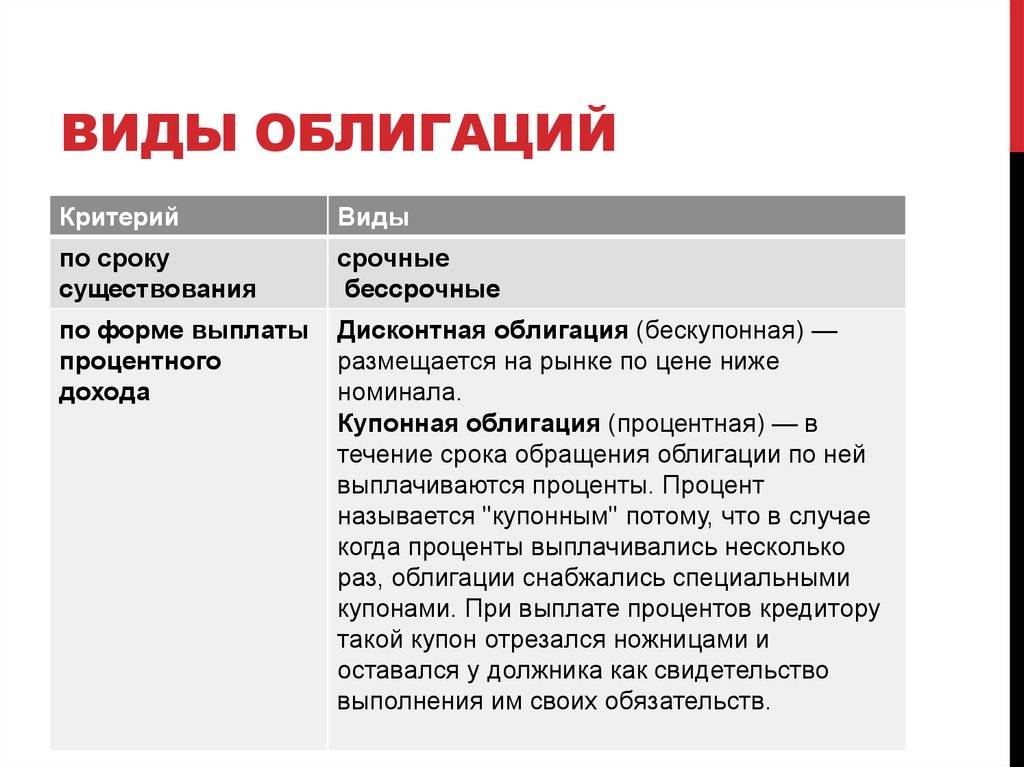

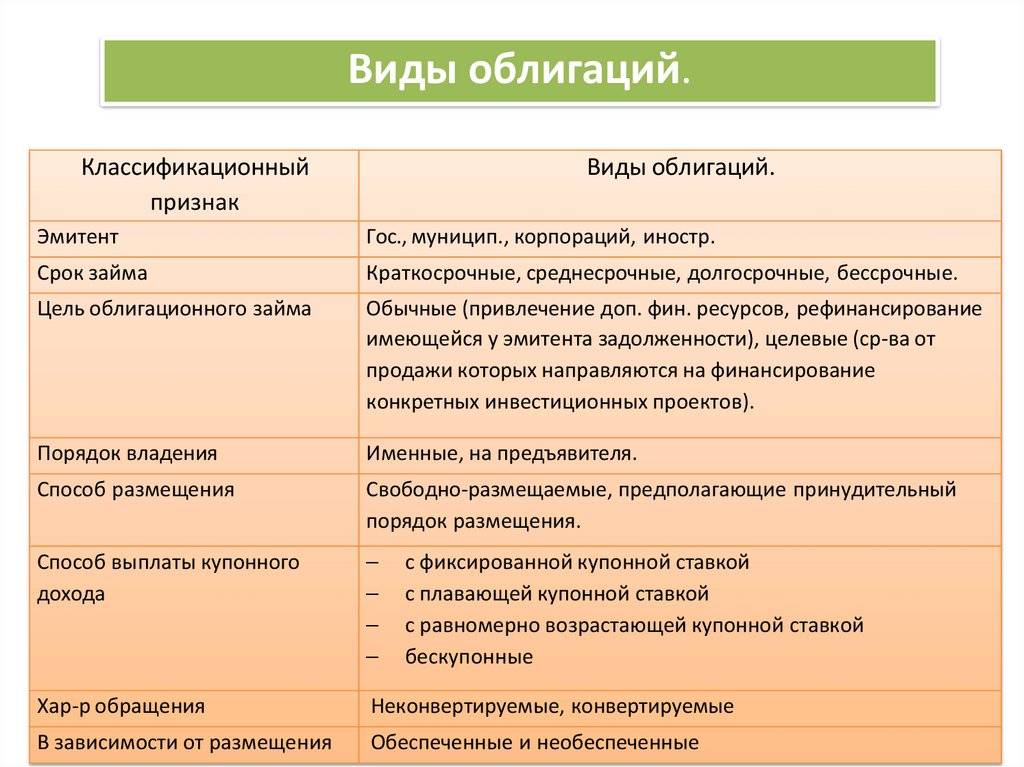

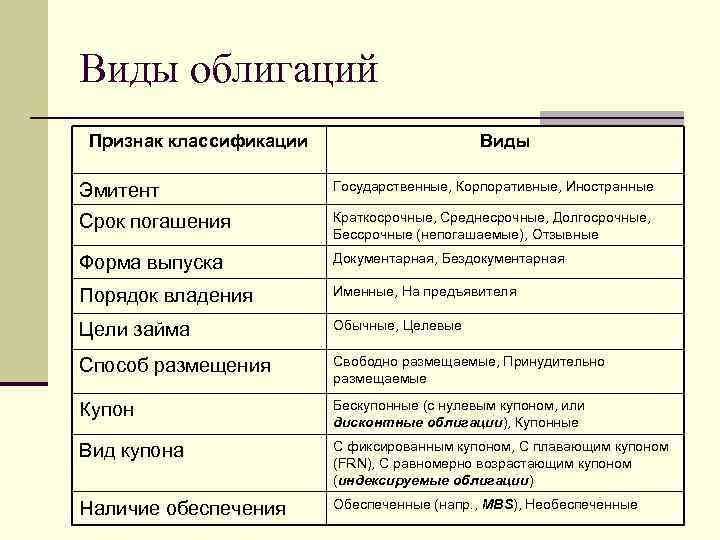

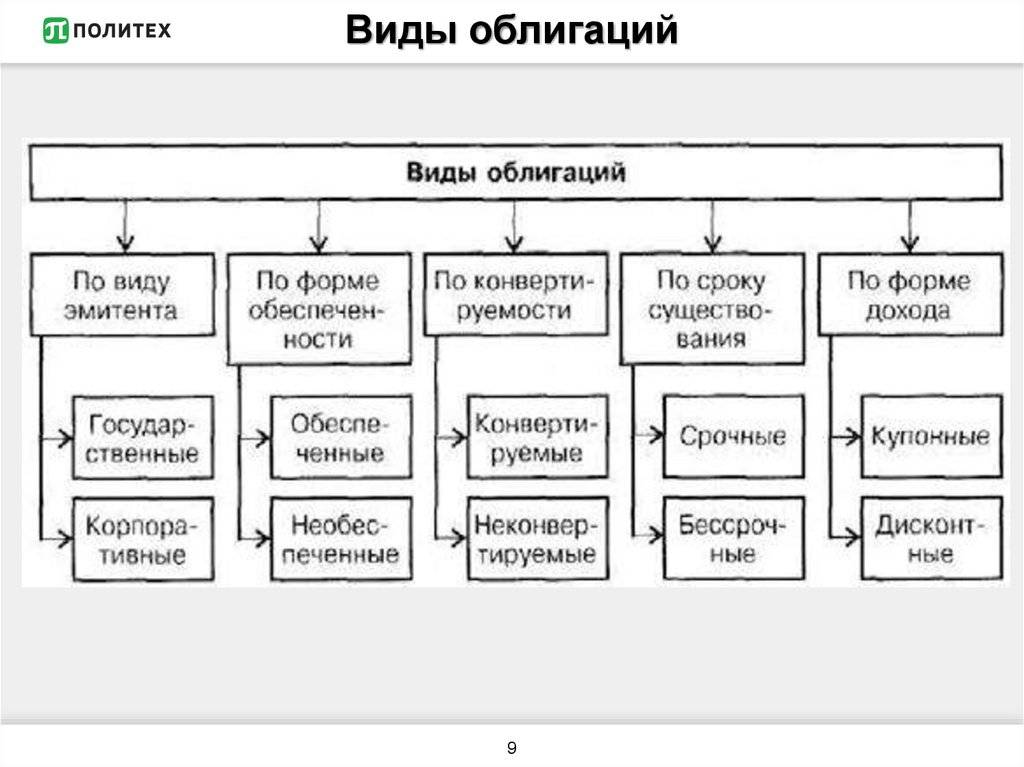

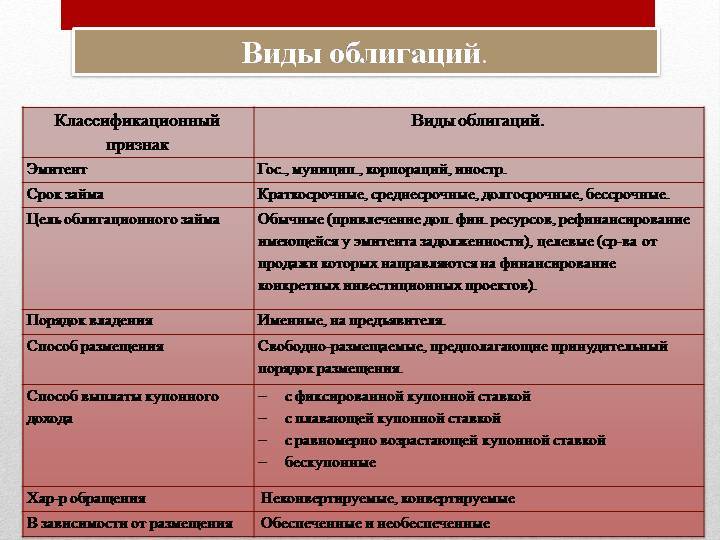

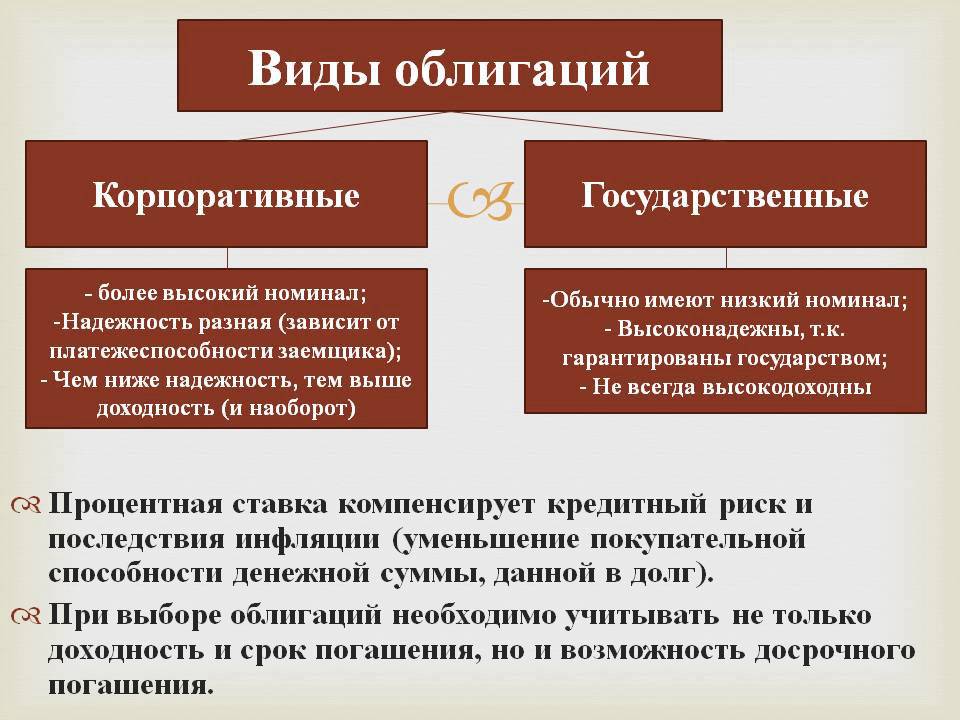

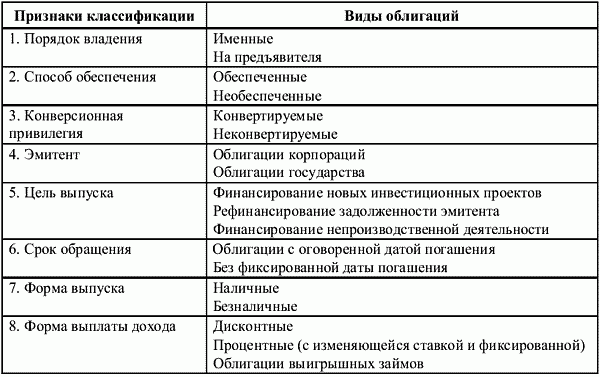

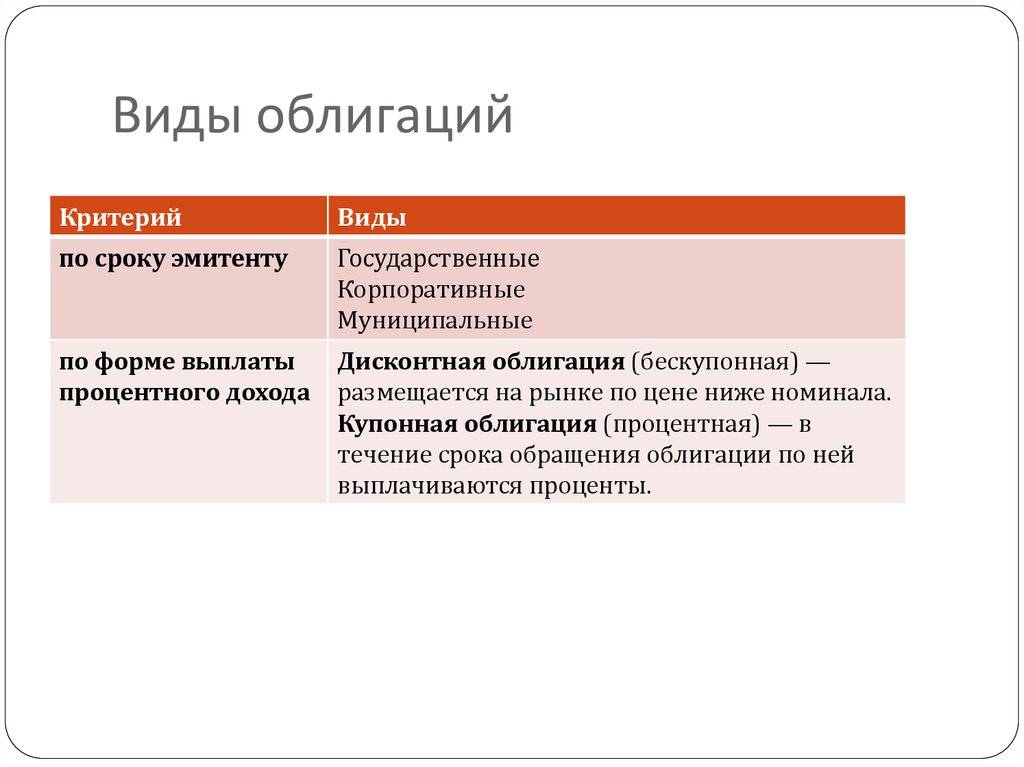

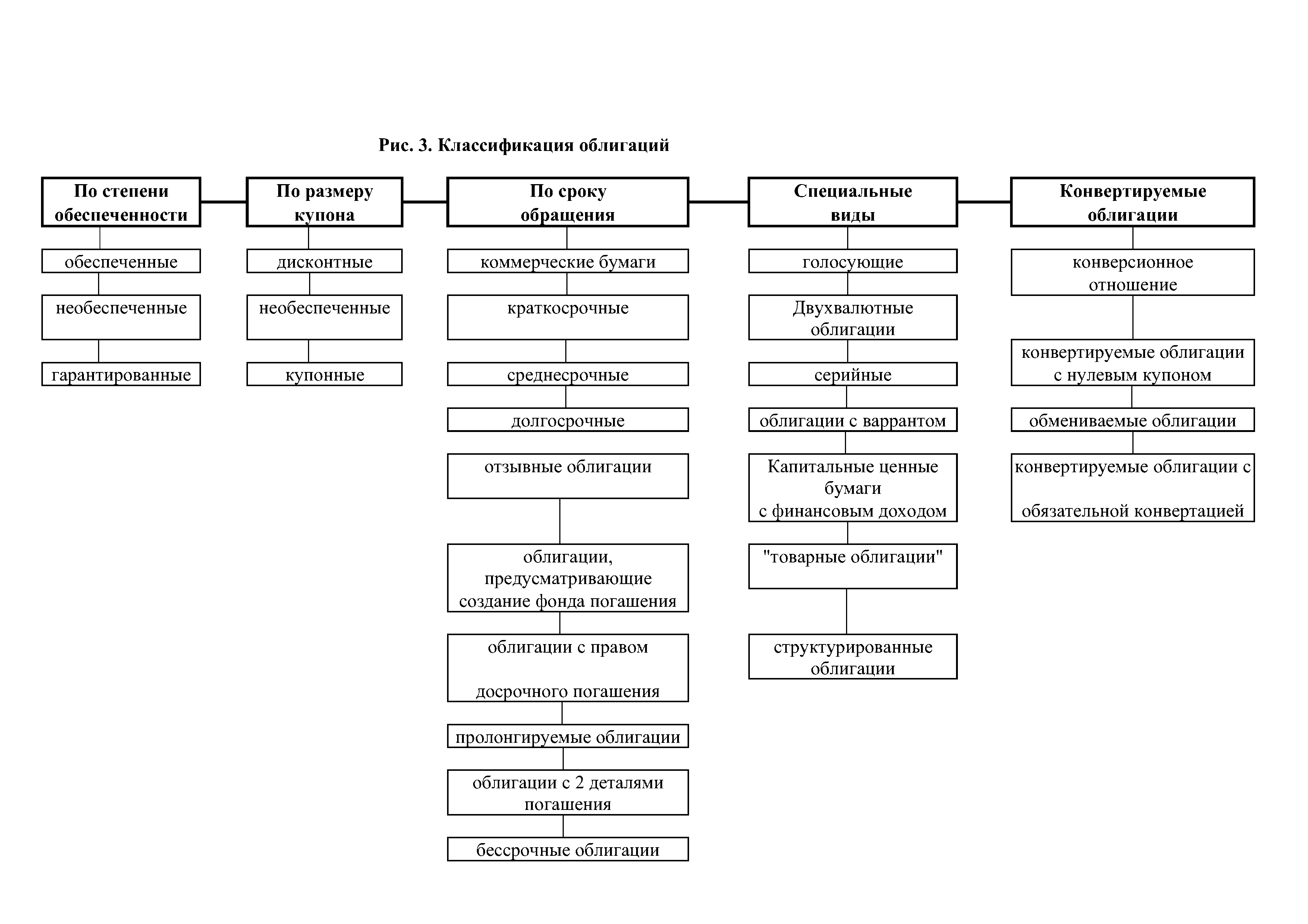

Классификация облигаций

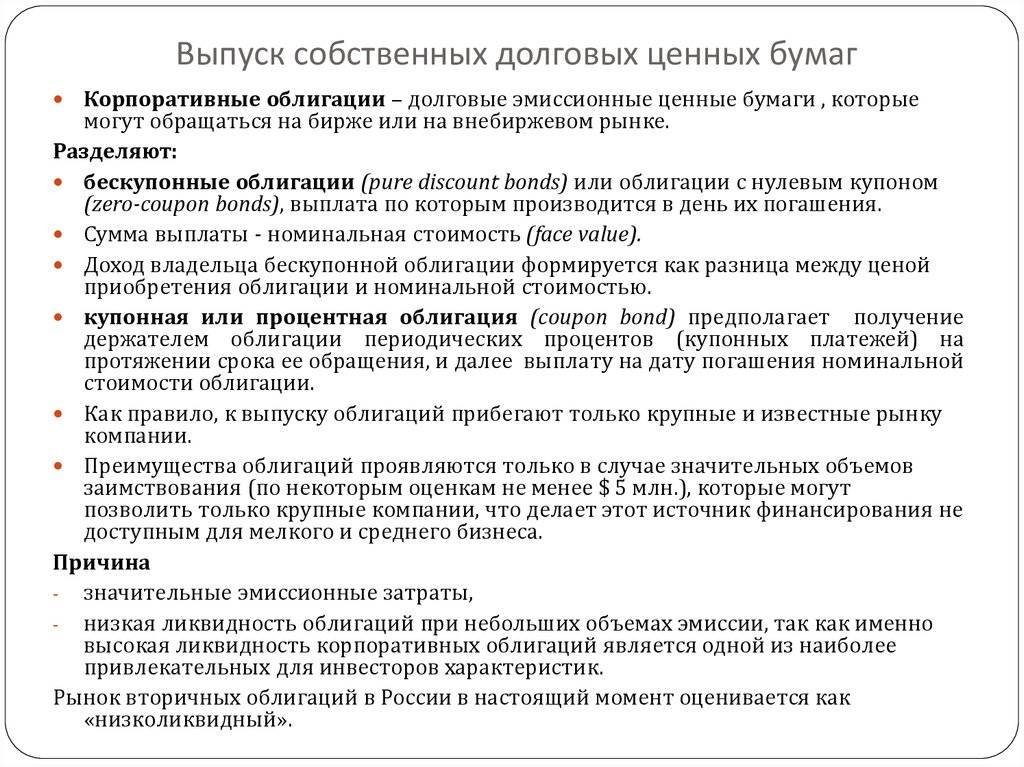

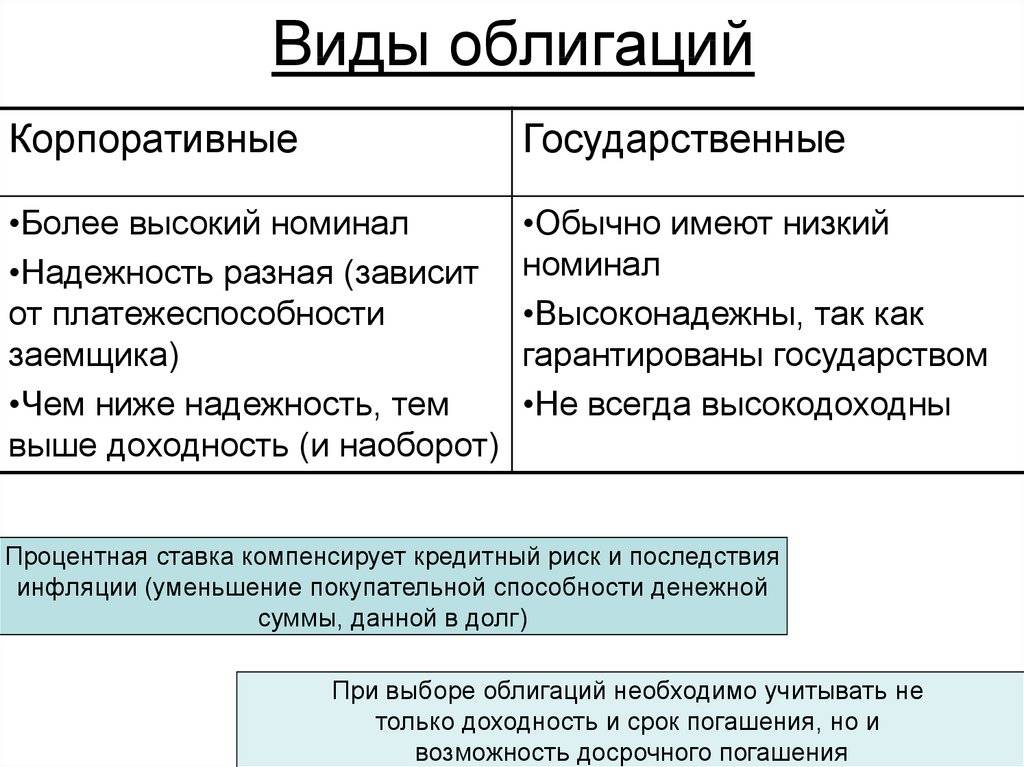

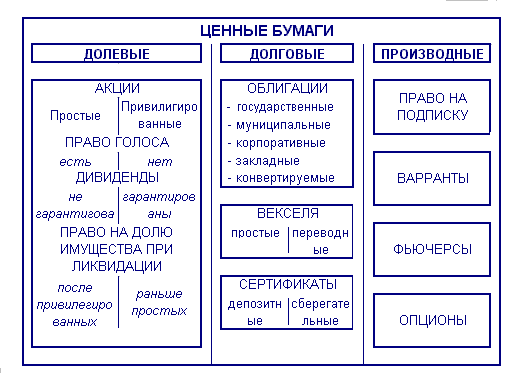

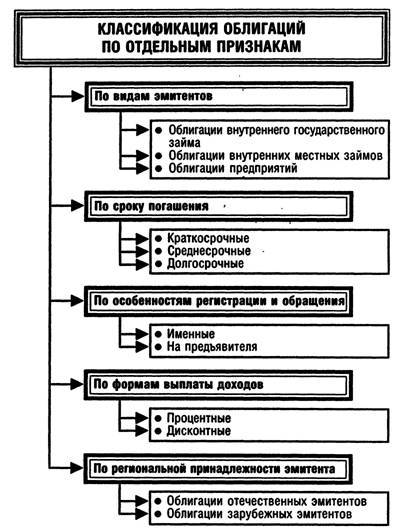

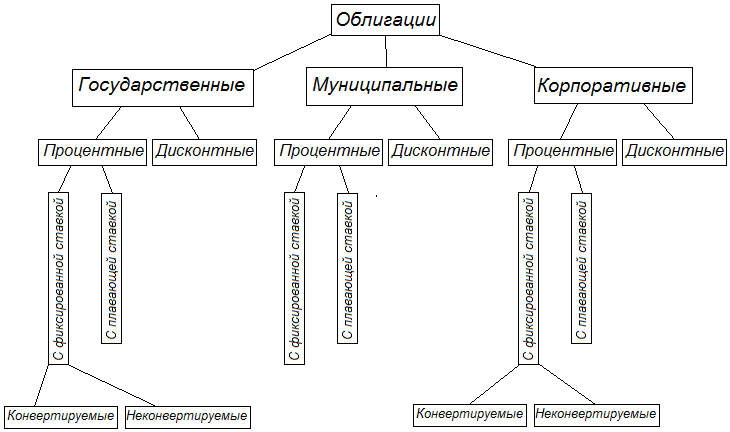

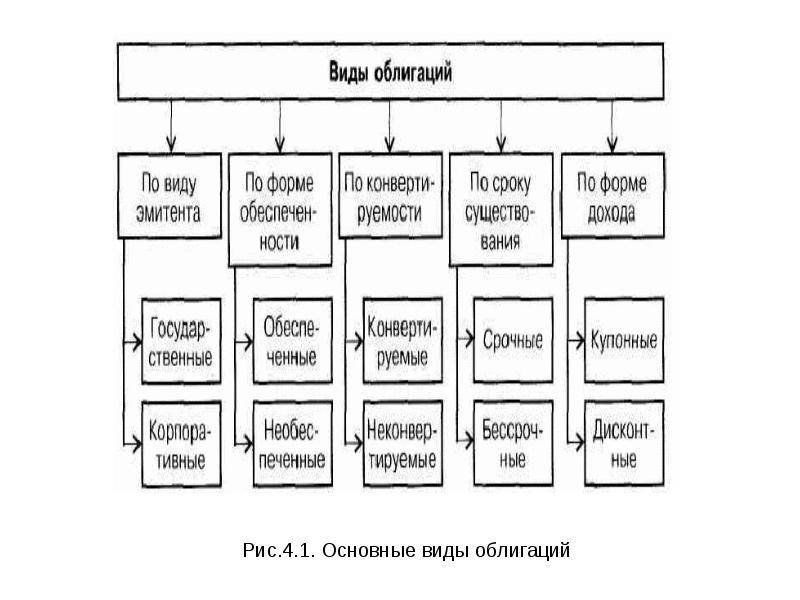

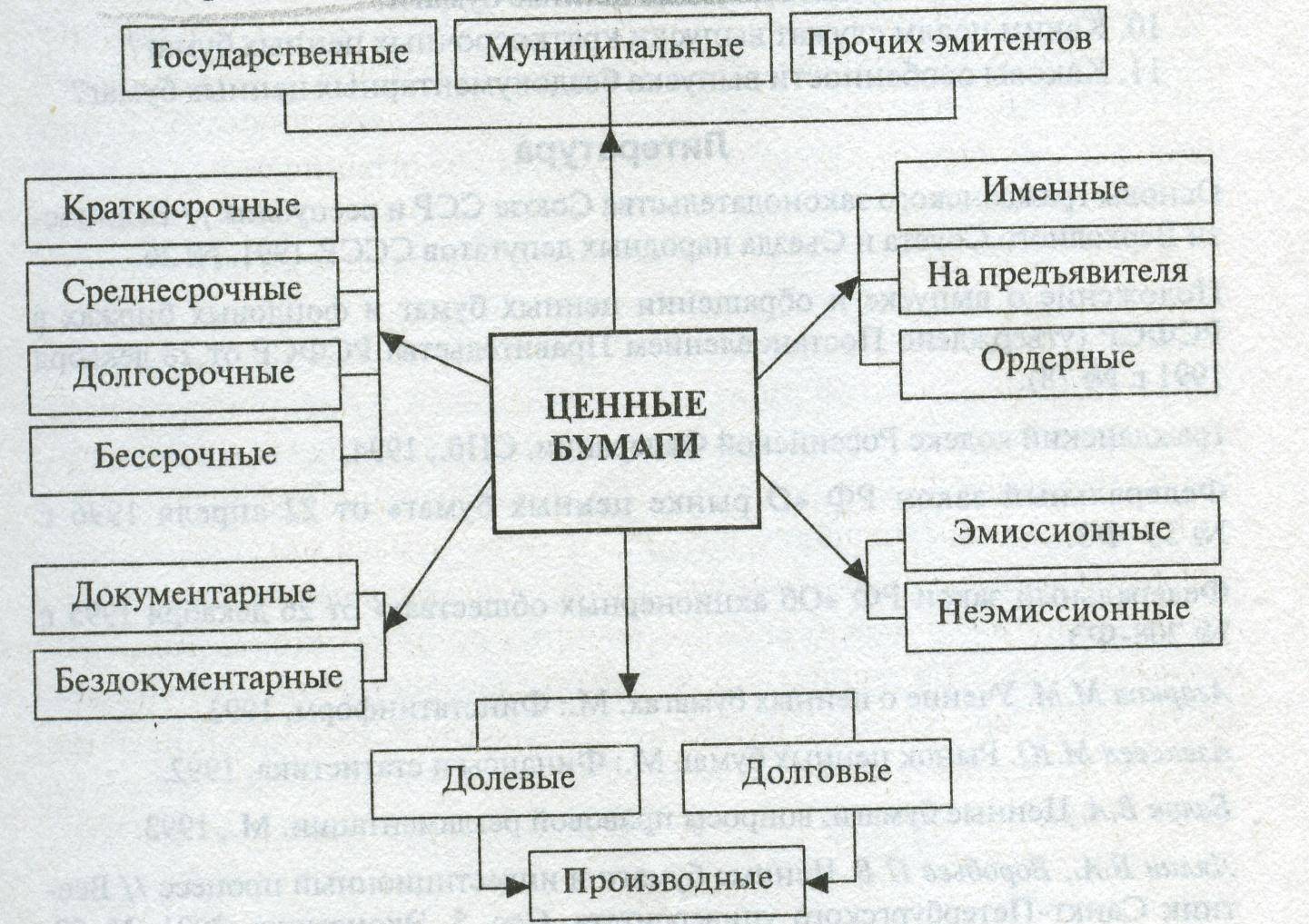

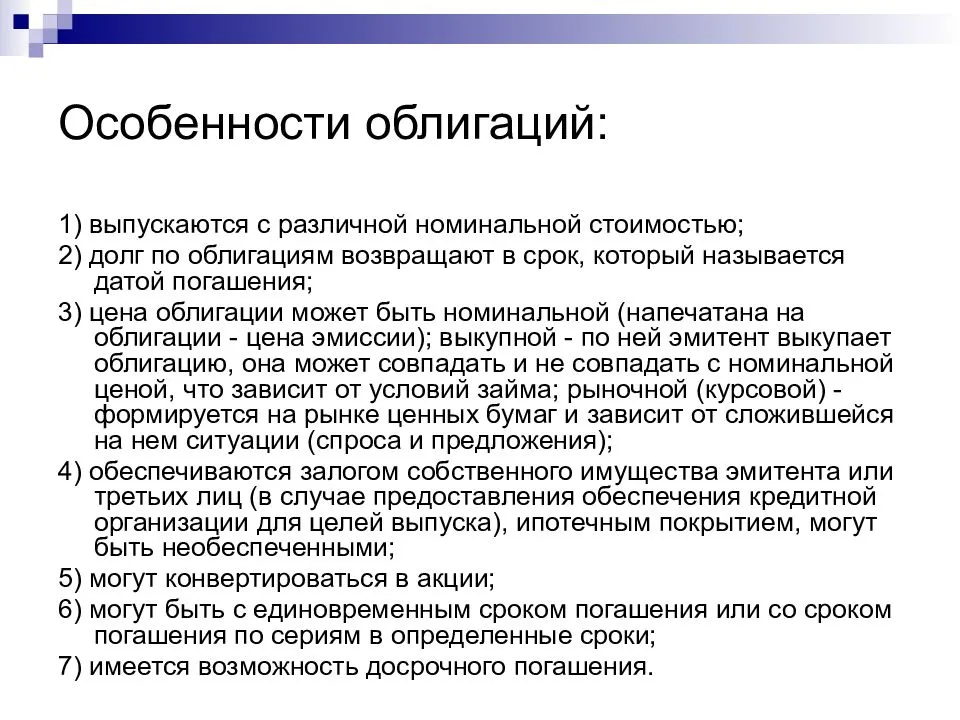

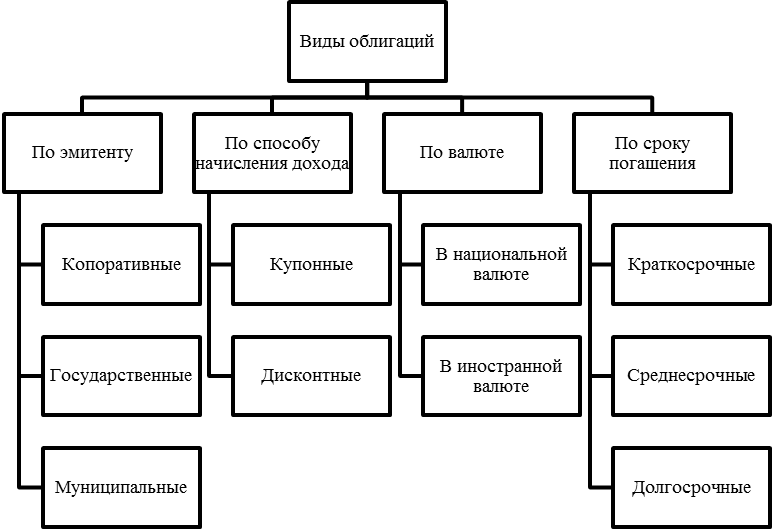

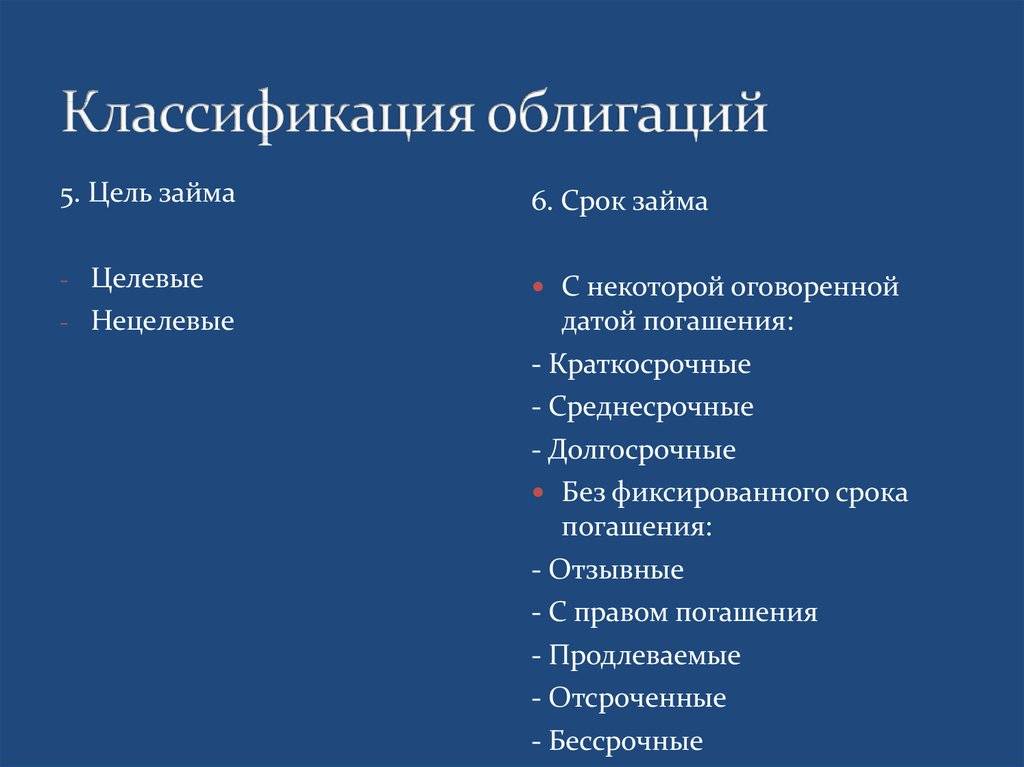

В результате того, что существует еще большее множество и разнообразие облигаций, для описания их отличных по своему образу видов, классифицируем облигации по определенному ряду признаков. По виду эмитента. Таким образом, в зависимости от самого эмитента выделяют государственные, муниципальные, корпоративные, а также иностранные облигации.

государственные облигации:

Наиболее простым, надежным и привлекательным для всех инвесторов средством, является гос. облигационный займ, который в свою очередь, позволяет государству, как эмитенту, получить определенные дополнительные денежные средства, при этом, не увеличивая налогов и в то же время не приводя к инфляции, а покупателям облигаций, в свою очередь – приносит доход. Многие страны постоянно используют гос. облигации для получения определенных инвестиционных ресурсов и решая таким образом многие финансовые проблемы. В структуре гос. долга практически каждой развитой страны значительную часть занимают именно гос. облигации, размещаемые в основном на внутренних и внешних рынках. Облигации могут выпускать также и любые коммерческие предприятия, однако, приобретение частных облигаций для определенного владельца куда более рискованно, поскольку в случае  разорения бизнеса он лишиться своих денег, несмотря даже на тот факт, что по облигациям изначально предусмотрено первоочередное погашение имеющегося долга. Гос. облигации впускаются почти всеми развитыми странами.

разорения бизнеса он лишиться своих денег, несмотря даже на тот факт, что по облигациям изначально предусмотрено первоочередное погашение имеющегося долга. Гос. облигации впускаются почти всеми развитыми странами.

муниципальные облигации:

Облигации определенных местных органов власти не относятся сами по себе к составу гос. внутреннего долга РФ. Например, облигации под общее обязательство о погашении задолженности, выпускаются без обеспечения, под абсолютное обязательство погасить долг и выплатить все проценты. В условиях выпуска таких облигаций, уточняется назначение общей налоговой способности.

Таким образом, мы рассмотрели, что облигация – это особый по своей структуре инструмент долгосрочной задолженности, который дает гарантию своему владельцу о возвращении определенного долга в течение лимитированного скора. Они имеют зачастую форму назначенной суммы денег, выигрышным, или любыми другими способами.

Мы коротко рассмотрели что такое облигация, историю этого понятия, а также особенности, функции и классификацию облигаций. Оставляйте свои комментарии или дополнения к материалу.

Чем я рискую, покупая структурный продукт?

Можно выделить несколько видов рисков:

-

Риск потерять возможный доход

Вы можете вложить деньги в сами базовые активы (акции, облигации, ETF и другие инструменты) или в структурный продукт, который к ним привязан. И нельзя однозначно предсказать, какие инвестиции будут более выгодными. Есть вероятность, что при покупке структурного продукта вы потеряете часть дохода или весь доход, который могли бы получить, покупая сам базовый актив. -

Рыночный риск

Доходность любого структурного продукта зависит от колебания рыночных цен на базовый актив. Причем связь может быть любой: например, по условиям структурной сделки при росте цен на определенные акции ваш доход может падать. Но структурные продукты с защитой капитала позволяют хотя бы сохранить вложенные деньги. Продукты с условной или частичной защитой капитала либо вообще без защиты могут обернуться непредсказуемыми убытками. -

Риск неликвидности

Этот риск есть у всех структурных продуктов, но у каждого типа продукта свои особенности.

Структурированные сделки очень невыгодно расторгать досрочно — вы потеряете значительную часть вложенных денег. Сумма потерь прописывается в условиях сделки.

Многие структурные облигации и ноты можно продать только тому брокеру или управляющей компании, у которых вы их приобрели. При этом в условиях договора часто уточняется, что они не обязаны выкупать бумаги раньше срока.

Некоторые структурные ценные бумаги торгуются на бирже. Их можно продать в любой момент до погашения, но цена продажи может оказаться ниже цены, по которой вы их купили. В результате вместо дохода вы можете получить убытки. -

Риск дефолта по облигациями невозврата депозитов, которые включены в состав продукта

В структурные продукты включают облигации надежных компаний или депозиты устойчивых банков для того, чтобы снизить риск потерять деньги из-за падения стоимости других инструментов в составе структурного продукта. Если обанкротится компания, которая выпустила такую облигацию, или банк, в котором был открыт депозит, то вы потеряете большую часть вложенных денег. Этот риск обычно очень мал. Но все же стоит внимательно изучить, какие депозиты и облигации включены в продукт для страховки. -

Риск банкротства финансовой организации, которая создала структурный продукт

Это самый большой риск. Если обанкротится организация, которая выпустила структурную ценную бумагу или с которой вы заключили структурированную сделку, вернуть вложенные деньги будет трудно. Вам придется дождаться, когда завершится долгая процедура банкротства. И на полный возврат денег рассчитывать не стоит.

Структурные продукты несут много рисков. Если вам говорят, что структурный продукт — это тот же депозит или облигация, только выгоднее, это неправда.

Как самостоятельно сделать аналог структурной ноты

Старетегия запечатанная в структурных облигациях можно реализовать самостоятельно через покупку облигаций и опционов. Поскольку большинство инвесторов не знают принципы работы опционов, то доверяют специалистам из инвестиционных банков.

Например, можно создать элементарную стратегию:

- Покупаем на 95% краткосрочные ОФЗ;

- Покупаем на 5% опцион CALL на акции (одну или несколько) или просто на фондовый индекс на текущие цены с исполнением через 6 месяцев;

Если рынок вырастёт, то мы заработаем на его росте. Для этого нам потребуется просто реализовав поставку фьючерса по опциону CALL. Если нет, то мы ничего не теряем, поскольку затраты на покупку опциона были отбиты за счёт дохода от ОФЗ.

Такая простая стратегия позволит зарабатывать на росте и ничего не терять на падении рынка. При этом потенциал роста не ограничен. Акции могут вырасти на 5%, на 20% и даже на 100%.

Расширение сферы применения облигаций

До 1 июня 2018 г. ГК РФ содержал определение облигации и указывал, что такая ценная бумага представляет собой по сути форму договора займа, который характеризуется ключевыми принципами возвратности и срочности. Эти принципы выражаются в том, что у заемщика возникает обязательство по возврату займа в определенный срок, то есть невозвратный заем не допускается законодателем. Кроме того, для облигационных займов принцип срочности был дополнительно закреплен в виде требования об определении срока погашения облигации <1>. Реформа основ регулирования финансовых сделок <2> исключила из ГК РФ определение облигации как формы договора займа, лишь указав, что такой договор «может быть заключен путем размещения облигаций» <3>, где ключевым является словосочетание «может быть». При этом в ГК РФ был сохранен подход, согласно которому в случае заключения договора займа путем размещения облигаций условия выпуска и обращения облигаций должны соответствовать принципам возвратности и срочности (право держателя облигации на получение в предусмотренный ею срок от лица, выпустившего облигацию, номинальной стоимости облигации или иного имущественного эквивалента). Таким образом, возможность широкого регулирования облигации была передана на уровень профильных законов, в частности Закона N 39-ФЗ.

<1> Принципы заемных отношений — возвратность, срочность и платность — в своей совокупности характерны для кредитных договоров. Принцип срочности для облигационных займов был закреплен в ст. 2 и других нормах Закона N 39-ФЗ до внесения обсуждаемых изменений, а также в нормативных актах Банка России.<2> Федеральный закон от 26.07.2017 N 212-ФЗ «О внесении изменений в части первую и вторую Гражданского кодекса Российской Федерации и отдельные законодательные акты Российской Федерации».<3> Пункт 4 ст. 807 ГК РФ в редакции от 1 июня 2018 г.

Вслед за указанной реформой был принят Федеральный закон от 18.04.2018 N 75-ФЗ «О внесении изменений в Федеральный закон «О рынке ценных бумаг» в части регулирования структурных облигаций», который не только включил нормы о структурных облигациях в Закон N 39-ФЗ, но и изменил соответствующим образом определение облигации.

В соответствии с новой редакцией Закона N 39-ФЗ, которая вступит в силу с 16 октября 2018 г., под облигацией будет пониматься «эмиссионная ценная бумага, закрепляющая право ее владельца на получение, если иное не предусмотрено настоящим Федеральным законом, в срок, предусмотренный в ней, от эмитента облигации ее номинальной стоимости или иного имущественного эквивалента» <4>. Далее в определении появится указание, согласно которому облигация в зависимости от определенных условий может не предусматривать право ее владельца на получение номинальной стоимости облигации.

<4> Статья 2 Закона N 39-ФЗ.

Таким образом, в новой редакции Закона N 39-ФЗ облигация утратит необходимость соответствия обязательному принципу заемных отношений — возвратности займа. Такие положения Закона N 39-ФЗ существенным образом изменяют подход законодателя к пониманию облигации, ее правовая природа выходит за границы концепции договора займа, что позволит расширить и сферу применения данного финансового инструмента.

Вместе с концептуальными изменениями в отношении облигаций в Закон N 39-ФЗ включается новый инструмент, отражающий эти изменения: особая разновидность облигаций, которая не соответствует классическому пониманию договора займа, — структурная облигация.

❗ Мнение эксперта. Советы по вложению

Мнение эксперта

Илья Тарасов

Инвестор

Решить, нужно ли вообще вкладываться в облигации, и если да, то как разумнее это сделать, помогут несколько советов:

Оцените уровни доходности и допустимого риска. Не забывайте базового правила – чем выше доходность, тем выше риск. Наиболее безопасным будет вложение в краткосрочные облигации до погашения, выпущенные государством или надежными частными эмитентами.

Отдавайте предпочтение эмитентам, платежеспособность которых не ставится под сомнение. Начинающим инвесторам или тем, кто боится рисков, лучше начинать с ОФЗ. Их доходность заметно ниже, чем у корпоративных бумаг, зато, приобретая ОФЗ, вы фактически даете в долг государству. Не вернуть заемные средства по облигациям государство может только в самых крайних случаях при каких-то финансовых катастрофах.

Оцените уровень ликвидности. Перед покупкой необходимо минимально поизучать рынок. Каковы ежедневные объемы торгов? Как быстро можно будет продать облигации при необходимости по текущей рыночной цене?

Учитывайте расходы на брокерскую и биржевую комиссии

Обратите внимание на срок погашения. Чем больше срок погашения, тем больше стоимость облигации может отклоняться от номинальной

И наоборот – чем меньше срок, тем незначительнее отклонение. Это играет роль, если инвестор решит вернуть деньги до даты погашения облигации и решит продать ее на рынке. Цена облигации должна быть такой же или выше, чем при покупке.

А как за рубежом?

Различные структурные продукты, как они понимаются в иностранных правовых системах, представляют собой довольно распространенные финансовые инструменты. Некоторые из таких инструментов обращаются на Лондонской фондовой бирже и других иностранных финансовых площадках. В основе таких продуктов лежит базовый актив, что выражает «деривативную» природу инструмента. Таким базовым активом может быть индекс, определенный товар, валюта и т.п.

По данным Европейской ассоциации структурных продуктов <1>, на I квартал 2018 г. оборот таких продуктов только на европейских фондовых площадках составил 32,5 млрд, по сравнению с IV кварталом 2017 г. объем торгов показал рост на 12%.

<1> Пресс-релиз EUSIPA от 12 июня 2018 г. (https://eusipa.org/eusipa-publishes-q1-2018-market-report-update/).

На практике существует несколько разновидностей структурных продуктов, основными из которых являются: credit-linked notes (кредитные ноты, которые мы уже упоминали), interest rate-linked notes (процентные ноты), equity-linked notes (ноты и депозиты, основанные на акциях), FX and commodity-linked notes (ноты, основанные на курсе валют или стоимости биржевого товара), constant proportion debt obligations (CPDO — долговые обязательства с постоянной долей), marked-linked notes (ноты, основанные на показателях рынка).

Кредитная нота, о которой мы говорили выше, в свою очередь, является кредитным деривативом: она представляет собой правовую категорию финансовых инструментов, на базе которых могут создаваться структурные продукты. CLN являются одними из наиболее распространенных инструментов в практике международных финансовых сделок. Такие инструменты, например, хорошо известны английскому праву и зачастую именно им и регулируются.

Кредитные деривативы, структурированные по английскому праву, предполагают прямую зависимость цены дериватива от кредитного риска, присущего определенному долговому обязательству, либо платежеспособности определенного лица или государства, выступающего заемщиком на рынках капитала. В этом смысле они схожи с конструкцией структурной облигации по российскому законодательству, которая может аналогичным образом управлять кредитным риском на определенного должника (или группу должников) либо на определенное обязательство. Именно CLN лежат в основе синтетической секьюритизации, реализуемой по иностранному праву.

Кредитные ноты относятся к числу фондированных (предоплаченных) кредитных деривативов, то есть таких кредитных деривативов, по которым инвестор может рассчитывать на получение номинала инструмента по истечении установленного срока только в случае отсутствия дефолта по заложенному в дериватив обязательству либо в случае сохранения платежеспособности заемщиком. В обмен на принятие кредитного риска заемщика инвестор получает повышенную (по сравнению с другими менее рисковыми инструментами) ставку купона. При этом кредитный дериватив полностью или в части встраивается в долговую бумагу — кредитную ноту.

Не менее популярным этот инструмент остается и в США. Правило 434 Комиссии США по ценным бумагам и фондовым биржам определяет структурированные ценные бумаги как:

- ценные бумаги, характеристики финансового потока которых зависят от одного или нескольких показателей либо которые в своей структуре имеют производные финансовые инструменты, или

- ценные бумаги, в которых инвестиционный доход инвестора, а также обязательства эмитента зависят или существенным образом основываются на изменении стоимости базисного актива.

Полагаем, что в основу структурных облигаций была положена общая модель CLN, хотя в результате российское законодательство скорее получило аутентичный финансовый инструмент с собственным набором юридических свойств и характеристик, схожих с общепринятым регулированием структурных продуктов в развитых правовых системах.

И. Смирнов

ALTHAUS Legal,

партнер,

руководитель юридической практики

И. Федотов

ALTHAUS Legal,

старший юрист

От чего зависит результат вложений

Результаты инвестиций в структурные продукты известны заранее, но не в виде точного числа, а в виде сценариев возможного исхода. Они прописаны в условиях продукта, и сценариев обычно 2—4. Какой из них в итоге реализуется — неизвестно: это зависит от поведения базового актива, которое невозможно точно предсказать.

Например, в структурном продукте на акции «Газпрома» могут быть такие условия:

- если акции «Газпрома» вырастут за год на 20% или больше, инвестор получит 15% годовых;

- если акции вырастут менее чем на 20%, инвестор получит 5% годовых;

- если цена акций не изменится или снизится, инвестор получит вложенную сумму без дохода.

Обратите внимание: если акции «Газпрома» за год вырастут на 50%, инвестор все равно заработает только 15% годовых. Вырастут на 19% — инвестору достанется всего 5%

Зато, если акции «Газпрома» за год подешевеют, инвестор не потеряет вложенные средства: сработает защитная часть продукта. По сути, инвестор отказывается от части возможной доходности, чтобы взамен получить защиту капитала.

У структурных продуктов бывают и более сложные условия. Например, доходность может зависеть от средней цены базового актива за все время до погашения структурного продукта. Или может требоваться, чтобы в даты наблюдения, например раз в квартал, цена актива была не ниже той, что была в момент выпуска структурного продукта.

В некоторых структурных продуктах инвестор получит заранее известную часть доходности базового актива. Какую именно — определяет коэффициент участия. Коэффициент участия 80% означает, что, например, при росте цены базового актива на 20% инвестор заработает 16%, то есть 80% от 20%. Если бы КУ был 90%, то инвестор в той же ситуации получил бы 18%. Значение КУ прописывается в условиях структурного продукта.

В цену структурного продукта обычно встроена комиссия той компании, что его создала. Комиссия может составлять несколько процентов от вложенной суммы, но она уже учтена в заявленной потенциальной доходности. Еще может быть небольшая комиссия, которую надо заплатить при оформлении договора или при выводе средств.

В описании структурного продукта указывается доходность до удержания НДФЛ. На руки инвестор получит на 13% меньше.

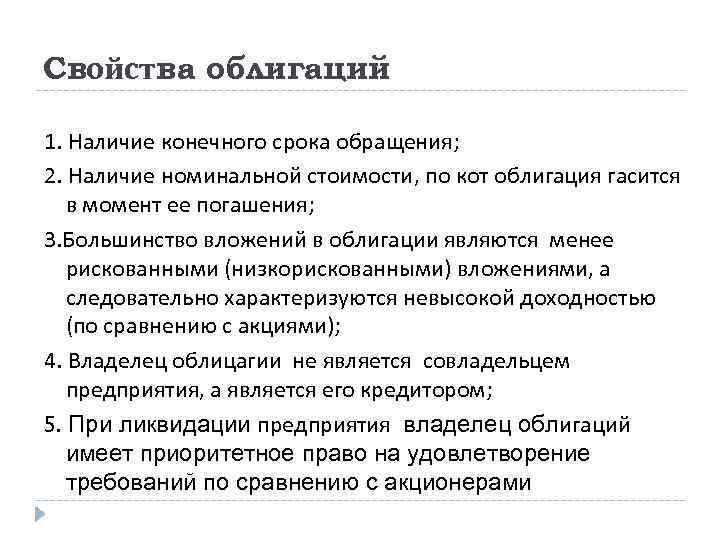

Преимущества и недостатки инвестирования в облигации

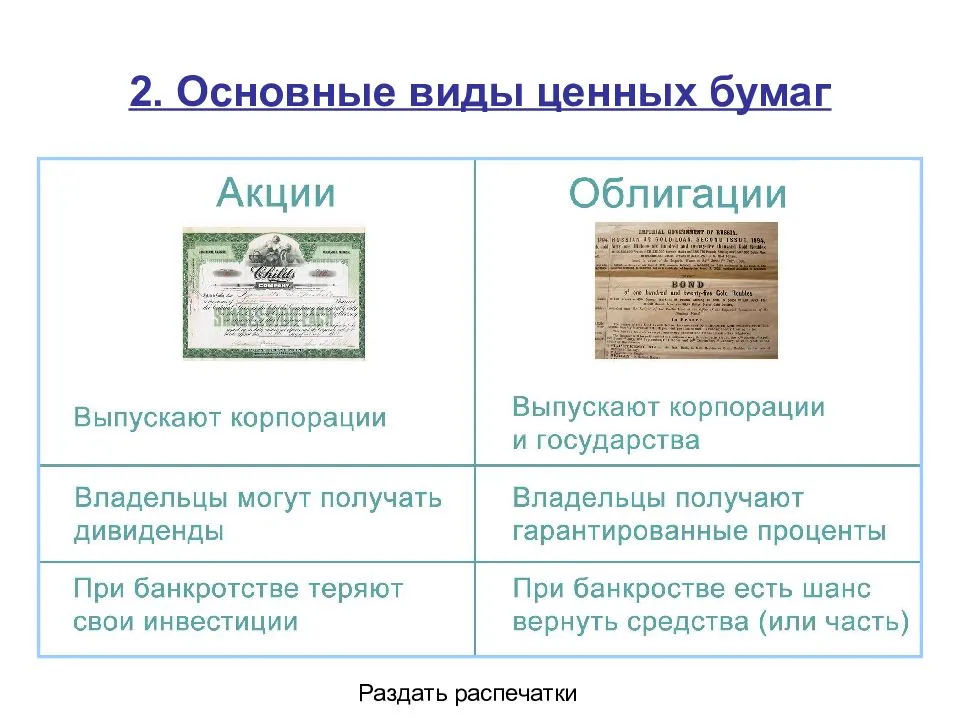

Достоинствами облигаций являются:

- сравнительно небольшой инвестиционный риск;

- гибкость управления портфелем;

- возможность планирования и реинвестирования;

- насыщенность фондового рынка;

- низкая номинальная стоимость;

- развитие данного направления.

Недостатки облигаций немногочисленны и субъективны. Доходность по ним выше, чем по банковским депозитам, но все равно невелика. Средний размер купона – около 10% годовых, дисконтные реализуются на те же 10% дешевле. Обобщенно, ежегодный доход варьируется от 3 до 20%.

Еще один минус – покупка облигаций не дает владельцу прав на активы эмитента, как это происходит в случае с акциями. Но суть данного вида ценных бумаг в том и не заключается и инвесторы на такие права изначально не претендуют. К тому же недостатки компенсированы сниженным инвестиционным риском, которым обладают ЦБ.

https://youtube.com/watch?v=4sfrgdiCRDs

Функции облигаций просты – получение прибыли. Нередко начинающие инвесторы приступают к работе именно с них, как с наиболее понятных и прогнозируемых ценных бумаг. Облигации имеют много параметров и характеристик, делятся по видам и типам выплат. Все эти данные необходимо знать для правильного выбора направления инвестирования, составления плана действий в долгосрочной перспективе.