Хайпы (HYIP)

Финансовые пирамиды, часто маскирующиеся под , форекс брокеры и т.д. В отличие от настоящих фондов/брокеров, хайпы не вкладывают деньги в разные активы (акции, недвижимость, финансовые рынки и т.п.), прибыль они выплачивают за счет средств новых вкладчиков. Несмотря на это, есть люди, которым удаётся вовремя вложить деньги, «прокрутить» их и успеть вывести до «обрушения» пирамиды. Есть хайпы, которые существуют не один год, доходность у них небольшая (~100% в год), а есть и так называемые однодневки, обещающие огромные прибыли (100-200% в месяц). Недостатки: пирамиды, очень высокие риски.

ВАЖНО!

- Не забывайте, что вокруг много мошенников, которые любой вид инвестирования могут превратить в обычную пирамиду, поэтому тщательно подходите к выбору компаний.

- Независимо от того, какой наиболее подходящий вариант Вы выберите для себя, старайтесь не останавливаться на каком-нибудь одном и инвестировать в разные инструменты, тем самым распределяя возможные риски.

- Регулярно выводите прибыль.

Бизнес

Вкладывать деньги можно как в собственный бизнес, так и выступить в роли инвестора. Например, открыть автопокрасочную мастерскую или сервисный центр по ремонту Iphone. Риски сильно зависят от Вашей компетентности в той сфере бизнеса, куда собираетесь инвестировать. Если Вы выступаете в роли инвестора, необходимо в обязательном порядке заключить договор, где будут четко прописаны условия и обязательства сторон, оговорены действия на случай непредвиденных ситуаций и т.п. Недостатки: необходимы хорошие познания в бизнесе и постоянный контроль, в отличие от пассивных источников дохода (банки и т.п.).

Ответы на часто задаваемые вопросы

Тема инвестирования вызывает большое количество вопросов как у новичков, так и профессионалов. Ниже представлены ответы на самые распространенные из них.

Вопрос 1: реально ли вложить капитал без риска под 50 процентов на 24 часа?

Чтобы вложить деньги на сутки под 50%, можно прибегнуть к сомнительным способам, сопряженным с высокими рисками. Так, если потратить 1000 руб. на участие в хайпе, через день можно заработать 1500 руб. или потерять все.

Другой способ — инвестировать средства с помощью сервиса микрозайма. Минимальная суточная прибыль в таких компаниях составляет 8%. Это намного меньше нужного уровня доходности, зато инвестор практически не рискует своими деньгами. К другим преимуществам метода относят небольшие вложения, удобство совершения операций, простоту вывода средств. Главное — ответственно подойти к выбору микрофинансовой организации, чтобы избежать убытков.

Другой способ — инвестировать средства с помощью сервиса микрозайма. Минимальная суточная прибыль в таких компаниях составляет 8%. Это намного меньше нужного уровня доходности, зато инвестор практически не рискует своими деньгами. К другим преимуществам метода относят небольшие вложения, удобство совершения операций, простоту вывода средств. Главное — ответственно подойти к выбору микрофинансовой организации, чтобы избежать убытков.

Вопрос 2: куда вложить небольшие деньги — рубли, чтобы не потерять их?

Хранить деньги в рублях (особенно большие суммы) невыгодно из-за высокой инфляции и девальвации. Чтобы понять, как быстро обесценивается национальная валюта, достаточно проследить за тем, как меняются цены в магазинах на продовольственные и другие товары.

Чтобы не потерять рубли, их нужно инвестировать в зарубежную валюту, ценные бумаги, получение новых знаний и опыта. Правильное вложение денег предотвращает их обесценивание, помогает увеличить капитал и защититься от возможных экономических потрясений. При этом следует избегать распространенных ошибок: принятия решений в нестабильном эмоциональном состоянии, отсутствия предварительного анализа, отказа от обучения и пополнения базы знаний.

Чтобы не потерять рубли, их нужно инвестировать в зарубежную валюту, ценные бумаги, получение новых знаний и опыта. Правильное вложение денег предотвращает их обесценивание, помогает увеличить капитал и защититься от возможных экономических потрясений. При этом следует избегать распространенных ошибок: принятия решений в нестабильном эмоциональном состоянии, отсутствия предварительного анализа, отказа от обучения и пополнения базы знаний.

Специалисты считают, что сумма 100000 руб. является оптимальной для начала инвестирования. Чтобы минимизировать риски и избежать возможных убытков, ее следует разделить на несколько частей (минимум 3) и вложить в разные инструменты. Это могут быть:

- банковские вклады;

- ценные бумаги;

- интернет-проекты;

- стартапы;

- драгоценные металлы;

- собственный или чужой бизнес, франчайзинг.

Что такое инвестиции в акции и кому они подходят

В законодательстве РФ минимальный срок владения, рассматриваемый, как инвестиции, – 3 года. Меньше – считается спекулятивной продажей (с дохода от акций будет удержан налог). Кстати, налог удерживается и при выплате дивидендов.

Если рассматривать инвестиции по критериям «риск – доходность»:

- Депозиты обладают минимальным риском (выплата гарантируется) и невысокой, в районе ставки Центрального банка, доходности.

- Затем идут инвестиции в облигации, большей частью ОФЗ – государство скорее всего закроет обязательства.

- Далее инвестиции в акции с возможностью получения большего дохода, но и высоким риском – банкротство предприятия, снижение котировок и др.

- Сложные финансовые инструменты. При таких инвестициях вероятность получить высокий доход меньше, чем потерять капитал. Не рекомендую новичку.

Поэтому инвестиции в акции на долгое время хороши для:

Инвесторов с высокой стрессоустойчивостью (видеть, как падают котировки – занятие не для нервных).

Дисциплинированных людей, придерживающихся выработанной стратегии.

Имеющих «подушку безопасности» и стабильный альтернативный доход

Внимание: не вздумайте для инвестиций использовать заемные средства и уж тем более закладывать имущество.. https://www.youtube.com/embed/E7zojkXv5Us

https://youtube.com/watch?v=E7zojkXv5Us

Пример

Мой выдержанный друг считал себя невосприимчивым к высокому риску, подсчитывал, сколько можно заработать на инвестициях за год с учетом сложных процентов. Для начала мы подобрали для него ПИФ с минимальным риском (облигации).

Через неделю он попросил помочь их продать: не выдержал высокой волатильности. Признавался, что не мог смотреть, как отложенное за 5 лет на глазах обесценивается (просадка была 10 %). А ведь планировал инвестиции на 3 года.

С инвестициями в акции уровень адреналина в крови повышается и остается таким надолго (риски потерять вложения гораздо выше). Напоминаю, что думать о себе в комфортных условиях квартиры и реально инвестировать – большая разница.

Параллельно начнется:

- штудирование финансово-трейдерско-инвестиционно-шаманской литературы;

- поиск идеальной стратегии, робота, аналитики-подсказки;

- ежечасная проверка курса (учимся читать графики, устанавливаем в смартфон «веб-аналитику», спим в обнимку с монитором);

- просиживание ночами на форуме («кошмар, что с этим делать?»)…

Драгоценные металлы

Очень надежный способ вложения своих сбережений. Недостатки: возможность приобретения подделки, низкая доходность, инвестирование на длительный срок. Если Вы решили купить слиток золота в банке, а через год продать, то, скорее всего, понесёте убытки, т.к. изначально не самые выгодные курсы покупки-продажи, НДС 20% и возможное краткосрочное падение цены на золото. Вложение средств в драг. металлы стоит рассматривать на срок от 5 лет. Можно открыть обезличенный металлический счет (ОМС) в банке, условия значительно выгоднее, но физически золото Вы не получаете и в случае банкротства банка можете потерять накопления.

Коммерческая недвижимость

Доходность коммерческой недвижимости всегда была выше, чем жилой. Подобная дельта сохраняется и сейчас. В настоящее время наиболее интересными с точки зрения арендного дохода являются административно-торговые помещения, встроенные в жилые дома. Их главная ценность в удобном расположении – благодаря близости пешеходных потоков такие помещения будут интересны и офисным, и торговым арендаторам. Цены продажи на такие помещения зависят от местоположения, площади и других характеристик, и могут варьироваться в широком диапазоне – в среднем от 1 100 до 1 600 USD/кв. м. с НДС. Ставки аренды составляют в среднем порядка 10-14 EUR/кв. м. с НДС. В результате, средний уровень доходности на который можно рассчитывать составляет порядка 7-8% годовых после уплаты налогов.

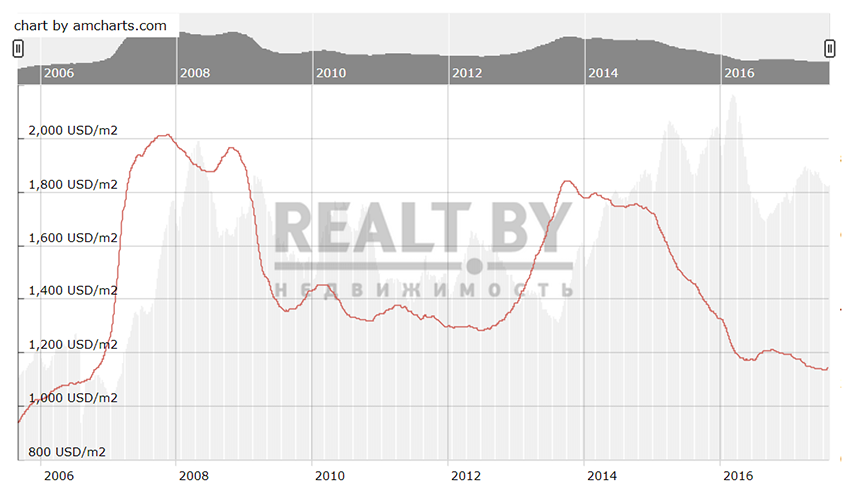

Так изменялась цена квадратного метра в Минске с 2006 года: от 950 долларов в 2006 году до 1135 долларов в июле 2017. Пик был в ноябре 2007 года – 2011 долларов. Данные портала о недвижимости Real.by.

Антиквариат (картины, монеты, старинные вещи)

Деньги вкладываются на перспективу роста стоимости купленной картины, старинного авто, монет. Антикварные вещи всегда были и остаются в цене. Начальные суммы инвестиций сильно различаются, например, картина малоизвестного художника может стоить десятки/сотни долларов, в то время как шедевры мирового искусства исчисляются миллионами. Недостатки: долгосрочные вложения, инвестор обязан разбираться в антиквариате, чтобы не переплачивать. Доходность сильно зависит от Вашей компетентности, можно задешево найти раритетные вещи и продать в несколько раз дороже, а может получиться и наоборот.

Вложения в ПИФы

Паевые инвестиционные фонда представляют собой форму коллективного инвестирования. Механизм работы ПИФа достаточно прост – он собирает деньги с частных инвесторов и осуществляет инвестиции на фондовом рынке. Предполагаемая эффективность вложений оценивается специалистами ПИФа. Основными плюсами этого вида инвестиций являются:

- Минимальный порог вхождения. Обычно его величина составляет 1 тыс. рублей, как и в случае с банковским вкладом;

- Более высокий, чем в банке, процент дохода;

- Использование разнообразных механизмов фондового рынка, включая опционы, фьючерсы, акции и облигации;

- Дополнительный доход в виде дивидендов по ценным бумагам;

- Участие вкладчика в формировании инвестиционного портфеля.

К числу аргументом в пользу отрицательного ответа на вопрос, стоит ли участвовать в инвестициях в ПИФы, относятся:

- Относительно сложная, по сравнению с банковским вкладом, процедура инвестирования;

- Более высокий риск вложений, допускающий получение убытков;

- Необходимость профессиональных знаний в случае собственного участия в формировании и управлении инвестиционным портфелем.

Сегодня лидерами по объему привлеченных денежных средств физических лиц являются ПИФы, образованные при крупнейших российских банках. В их число входят «Сбербанк – Фонд перспективных облигаций», «Альфа-Капитал Облигации Плюс», «Райффайзен – Облигации», «ВТБ – Фонд Казначейский» и т.д.

Краткий ликбез

Специалисты отмечают, что игра на всемирном рынке ценных бумаг (ЦБ) — дело прибыльное, но рискованное. Брокер может за секунду заработать целое состояние и так же быстро все потерять.

В последнем случае владелец ресурса получает с них ежемесячные дивиденды. Кроме того, акции можно вовремя продать, что принесет дополнительную прибыль тем, кто играет на бирже, отслеживая стоимость ЦБ крупных и мелких компаний.

Научиться видеть рыночную ситуацию может любой желающий. Для этого нужно понять, что такое акция, и какое она имеет значение на фондовом рынке. Понятие «акция» обозначает ценную бумагу, выпущенную компанией для того, чтобы ее держатели могли документально подтвердить свои права на часть дохода, получаемого организацией в процессе ее работы.

Владельцы большого числа акций входят в руководящий состав компании. При этом они влияют на все сферы жизнедеятельности и развития своего детища.

Думая о том, как инвестировать в акции, нужно понимать, что процесс этот сложный. Человек, имеющий деньги, не может просто купить портфель ЦБ на финансовом рынке. Согласно российскому законодательству, ему понадобиться помощь опытных брокерских компаний, имеющих официальную лицензию, дающую право на работу на фондовой бирже (ФБ). При отзыве разрешения клиент брокерской компании остается полноправным владельцем всех ресурсов, приобретенных за время сотрудничества с организацией.

Думая о том, как инвестировать в акции, нужно понимать, что процесс этот сложный. Человек, имеющий деньги, не может просто купить портфель ЦБ на финансовом рынке. Согласно российскому законодательству, ему понадобиться помощь опытных брокерских компаний, имеющих официальную лицензию, дающую право на работу на фондовой бирже (ФБ). При отзыве разрешения клиент брокерской компании остается полноправным владельцем всех ресурсов, приобретенных за время сотрудничества с организацией.

Вкладывать средства можно как в акции топовых мировых лидеров, так и в развивающиеся компании. В первом случае владелец получает уверенность в будущем благодаря длительному нахождению на плаву компании. Во втором варианте новички имеют все шансы на быстрый рост и стабильность в будущем.

Специалисты различают 2 вида ценных бумаг:

- привилегированные;

- стандартные.

Первые — не дают обладателю право на управление компанией-эмитентом, а сумма получаемых дивидендов является фиксированной и не растет. Вторые — дают возможность голосовать на совете акционеров компании, а пассивный акционный доход может расти в зависимости от оборотов фирмы. При этом чем больше непривилегированных акций у держателя, тем весомей будет его голос при решении важных управленческих вопросов.

5 золотых правил выгодного и правильного вложения денег

Понять, как правильно использовать заработанное, помогут рекомендации, представленные ниже.

Правило 1: создайте подушку безопасности

Прежде чем размышлять о том, куда можно вложить средства, нужно убедиться в наличии «денежной подушки», или специально накопленной (отложенной) суммы. Денег должно быть достаточно для того, чтобы прожить 6 месяцев при потере основного источника доходов. Так, если человек тратит 20000 руб. ежемесячно, финансовый резерв должен составлять не менее 120000 руб.

Прежде чем размышлять о том, куда можно вложить средства, нужно убедиться в наличии «денежной подушки», или специально накопленной (отложенной) суммы. Денег должно быть достаточно для того, чтобы прожить 6 месяцев при потере основного источника доходов. Так, если человек тратит 20000 руб. ежемесячно, финансовый резерв должен составлять не менее 120000 руб.

Правило 2: не кладите все яйца в одну корзину

Начинающие инвесторы задаются вопросом, как вкладывать деньги, чтобы не потерять их. Профессионалы не советуют вкладывать весь свой капитал в 1 инструмент (особенно если он обещает высокую доходность). Для получения гарантированной прибыли нужно диверсифицировать вложения, т. е. разделить сумму на несколько частей и инвестировать в разные сферы.

Начинающие инвесторы задаются вопросом, как вкладывать деньги, чтобы не потерять их. Профессионалы не советуют вкладывать весь свой капитал в 1 инструмент (особенно если он обещает высокую доходность). Для получения гарантированной прибыли нужно диверсифицировать вложения, т. е. разделить сумму на несколько частей и инвестировать в разные сферы.

Правило 3: заранее оценивайте риски

При поиске ответа на вопрос, куда можно инвестировать, нужно оценивать потенциальные убытки. Новичкам рекомендуется выбирать активы с наименьшим риском: банковские вклады, недвижимость. Формирование агрессивного портфеля из высокорисковых активов может привести к потере всего капитала.

При поиске ответа на вопрос, куда можно инвестировать, нужно оценивать потенциальные убытки. Новичкам рекомендуется выбирать активы с наименьшим риском: банковские вклады, недвижимость. Формирование агрессивного портфеля из высокорисковых активов может привести к потере всего капитала.

Правило 4: выбирайте коллективное инвестирование

Те, кто не знают, во что лучше вкладывать, чтобы заработать, могут воспользоваться услугами доверительного управляющего. За небольшой процент компания возьмет на себя управление денежными средствами и сделает все возможное для извлечения прибыли.

Хорошим решением может стать коллективное инвестирование, когда люди вместе участвуют в каком-либо проекте. В этом случае прибыли и убытки распределяются поровну.

Правило 5: генерируйте пассивный доход

Найти, куда инвестировать деньги под проценты, несложно. Главное — понять, что такая деятельность может привести к убыткам (из-за отсутствия знаний и опыта, нестабильности мировой экономики и т. д.). Чтобы минимизировать риски, нужно создавать пассивный доход, который обеспечит приток капитала даже при отсутствии работы.

Найти, куда инвестировать деньги под проценты, несложно. Главное — понять, что такая деятельность может привести к убыткам (из-за отсутствия знаний и опыта, нестабильности мировой экономики и т. д.). Чтобы минимизировать риски, нужно создавать пассивный доход, который обеспечит приток капитала даже при отсутствии работы.

ПИФы (паевой инвестиционный фонд)

Неплохое соотношение риски/доходность. Похожи на банковские депозиты, только здесь Вы вкладываете свои деньги в фонд управляющей компании (УК), работники которой сами составляют инвестиционные портфели и инвестирует средства в разные активы (акции, недвижимость и т.д.). Данные фонды есть у многих банков — Сбербанк, ВТБ, Райффайзен и т.д. Доходность ПИФов может быть значительно выше банковских депозитов, но гарантии прибыли отсутствуют, все зависит от выбранного фонда. Результат может быть как положительный, так и отрицательный. Инвестировать рекомендуется в крупные и проверенные фонды.

Практика

После того, как деньги отправлены на банковский счет, приступаете к обучению. Параллельно с этим потребуется практика. Поэтому оставьте не большую сумму в пределах 10 тыс. рублей чтобы начать разбираться, как работают финансовые рынки. Не следует покупать продуктов на 100 тыс. рублей. Задача выбрать брокера и открыть счет. Здесь нужно отталкиваться от трех критериев:

- выгодные тарифы, отсутствие комиссий за ежемесячное обслуживание счета;

- удобная инфраструктура: мобильное приложение, удобный кабинет, позволяющий быстро работать;

- грамотная клиентская поддержка, которая ответит на все вопросы и поможет в обучении.

Когда счет открыт, задача купить все инструменты с минимальными лотами. Как вариант приобретите несколько акций отечественных компаний голубых фишек, облигацию ОФЗ, корпоративную, акцию зарубежной компании, один биржевой ПИФ. Такой подход позволяет купить все необходимые, базовые инструменты, и наблюдать за их движением.

Авторские права (интеллектуальная собственность)

Авторские права также можно рассматривать как полноценный инструмент для инвестирования. Различия лишь в том, что в роли активов выступают не золото (недвижимость, акции и т.п.), а интеллектуальная собственность. Например, за песню звучащую на радиостанции автор вправе претендовать на авторское вознаграждение (роялти). По договоренности с автором, Вы можете приобрести авторские права с возможностью получения в дальнейшем авторского вознаграждения. К объектам авторского права можно отнести: научные разработки, музыкальные произведения, руководства, методики, учебники, программы для компьютеров, фото и видео материалы, обзоры и т.п.

Правила инвестирования

Прежде чем ответить на вопрос, куда наиболее выгодно и надежно вкладывать свободные деньги сегодня, необходимо перечислить несколько рекомендаций опытных инвесторов. Их выполнение позволит избежать ненужного риска и обеспечит сохранность денежных средств. Наиболее важные советы профессионалов финансового рынка выглядят следующим образом:

Не вкладывайте последнее. Инвестирование практически всегда представляет собой длительный процесс. Поэтому сначала следует создать финансовую подушку, способную обеспечить инвестора и его семью в течение, как минимум, 5-6 месяцев.Совет. В роли финансовой подушки может выступать банковский депозит, так как он является, скорее, не инвестиционным, а сберегательным инструментом.

Не складывайте яйца в одну корзину. Термин из экономической теории «диверсификация» как нельзя лучше подходит в качестве одного из главных принципов любого инвестирования.

Внимательно изучайте риски

Важное правило инвестора – не переоценивать значение прибыли, особенно декларируемой, и всегда рассматривать ее в сочетании с надежностью.

Кооперируйтесь с другим инвесторами. Крупные вложения способны принести более серьезную прибыль

Другой важный плюс подобных объединений – разделение ответственности, что снижает риск каждого отдельного участника.

Стремитесь к созданию пассивного дохода. Оптимальный вариант – это обеспечение собственной жизни исключительно за счет этого источника финансовых ресурсов.

Вкладывайте в образование. Часто лучшей инвестицией является не покупка квартиры, автомобиля или другого товара, а вложение в себя и развитие собственного потенциала.

Определение. Под пассивным доходом понимается доход человека, который не зависит от его ежедневной деятельности. Типичные примеры – проценты по депозитам, дивиденды по акциям или от собственного бизнеса, авторские права, в некоторых случаях – арендная плата.

Конечно же, грамотное инвестирование представляет собой сложный и многогранный процесс, который сложно осуществить, руководствуясь только 5-ю описанными выше советами от экспертов. Однако, их соблюдение позволит грамотно вложить деньги, чтобы получать стабильный ежемесячный доход, не рискуя при этом потерять инвестиции.

10 важных правил инвестирования в акции российсих компаний

Прежде чем покупать , нужно изучить топ 10 правил от опытных биржевиков:

- определение цели;

- составление собственного финансового плана;

- создание денежной «подушки безопасности»;

- предпочтение долгосрочным вложениям;

- регулярность инвестиций;

- минимизация неожиданной потери денег;

- покупка ЦБ разных компаний;

- снижение издержек;

- использование налоговых льгот;

- изучение фондового рынка и мировой ситуации.

ЦБ российских компаний чувствительней к ситуации на мировых рынках, чем акции предприятий других стран. В кризис их стоимость падает ниже, чем это показано на всемирных индикаторах, а в хорошие времена — растет стремительней.

ЦБ российских компаний чувствительней к ситуации на мировых рынках, чем акции предприятий других стран. В кризис их стоимость падает ниже, чем это показано на всемирных индикаторах, а в хорошие времена — растет стремительней.

Думая о том, как вложить деньги в акции, нужно постоянно следить за политической и экономической ситуацией в мире. Находясь в курсе происходящего, можно вовремя избавиться от ресурсов, которые потеряют в цене, и выгодно приобрести те, что начнут расти.