Требования, предъявляемые к таким аксессуарам

Стандартные и самодельные подставки для фидера должны отвечать определенным требованиям, которые повышают удобство их эксплуатации. Такой комплекс факторов позволяет подобрать лучшую модель держателей, ориентируясь на их эксплуатационные и технические параметры, выраженные в следующем комплекса требований:

- практичная установка модели и ее надежная фиксация на разных видах поверхности;

- повышенная прочность, определяющаяся материалами изготовления и креплениями;

- оптимальная надежность конструкции, изготовленной из износостойких материалов;

- повышенные свойства отталкивания воды и наличие антикоррозийного покрытия;

- длительный срок эксплуатации даже при самом интенсивном применении модели;

- возможность регулирования конструкции по высоте с удобной и простой настройкой;

- невысокий вес и возможность удобной транспортировки устройства до места применения;

- несложный монтаж и закрепление своими силами, без специальных навыков и опыта;

- доступная стоимость, соответствующая выделенному на приобретение бюджету.

Выбирая хорошую подставку для фидерного удилища важно учитывать все факторы или их определенное количество, что зависит от способа ловли. Индивидуальный подход при подборе гарантирует удовлетворение всех запросов покупателей и возможность приобретения конструкции с идеальным сочетанием цены и качества

Индивидуальный подход при подборе гарантирует удовлетворение всех запросов покупателей и возможность приобретения конструкции с идеальным сочетанием цены и качества.

Стратегии на Форексе для начинающих с использованием простейших индикаторов

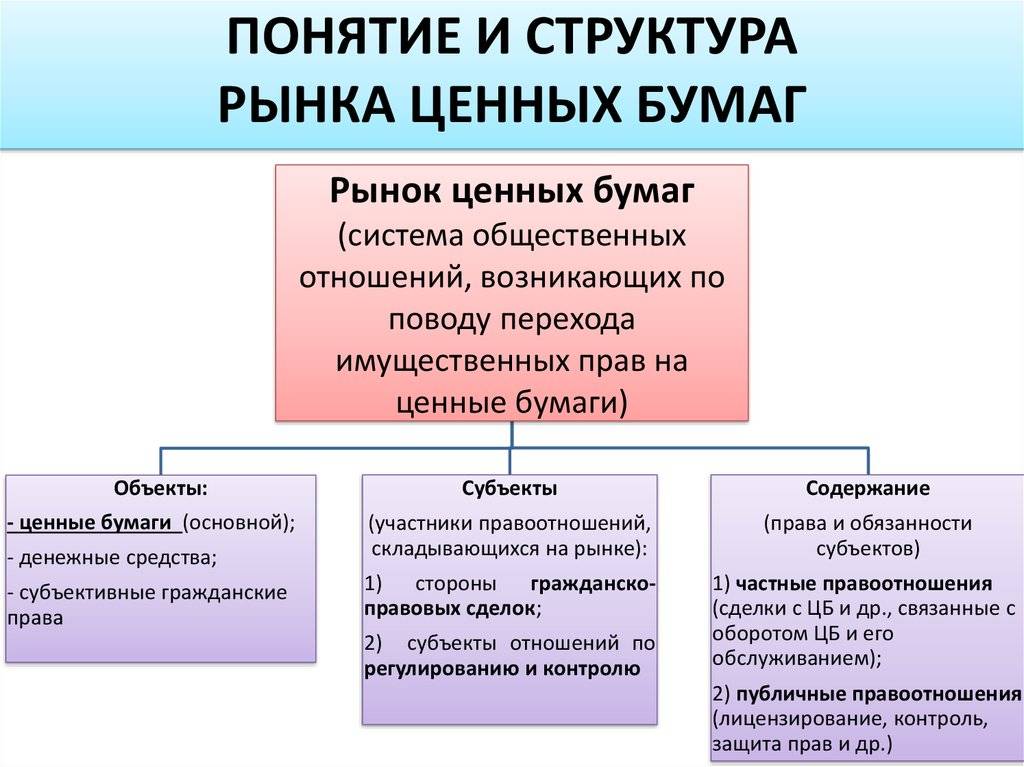

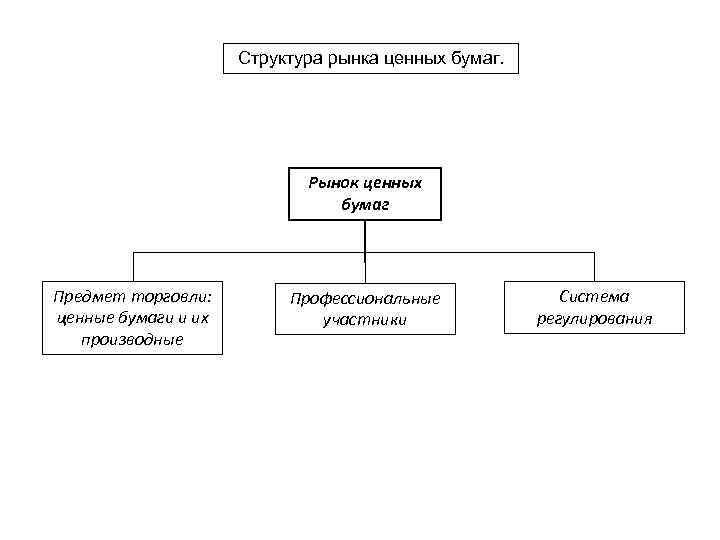

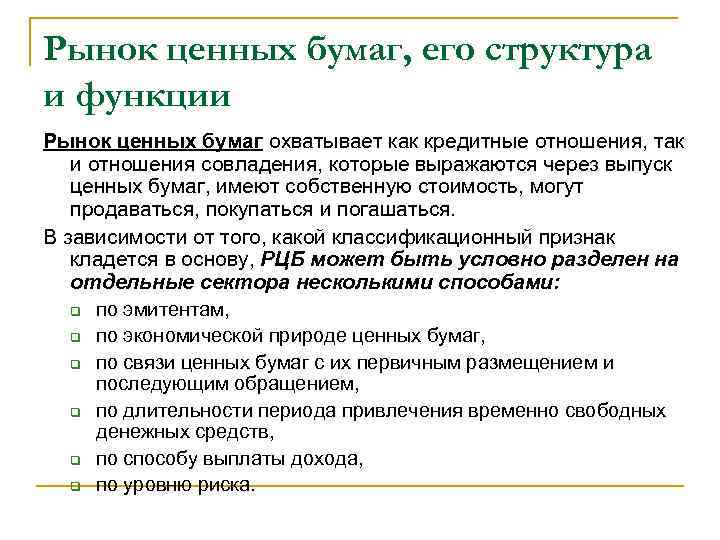

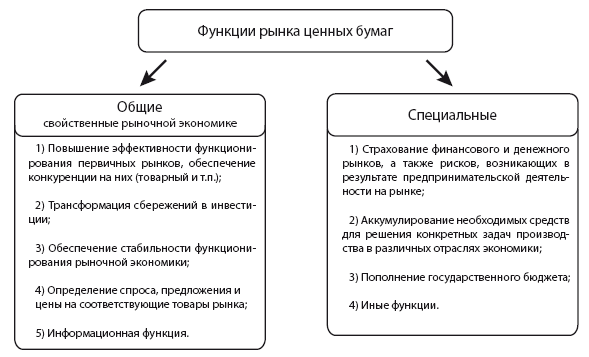

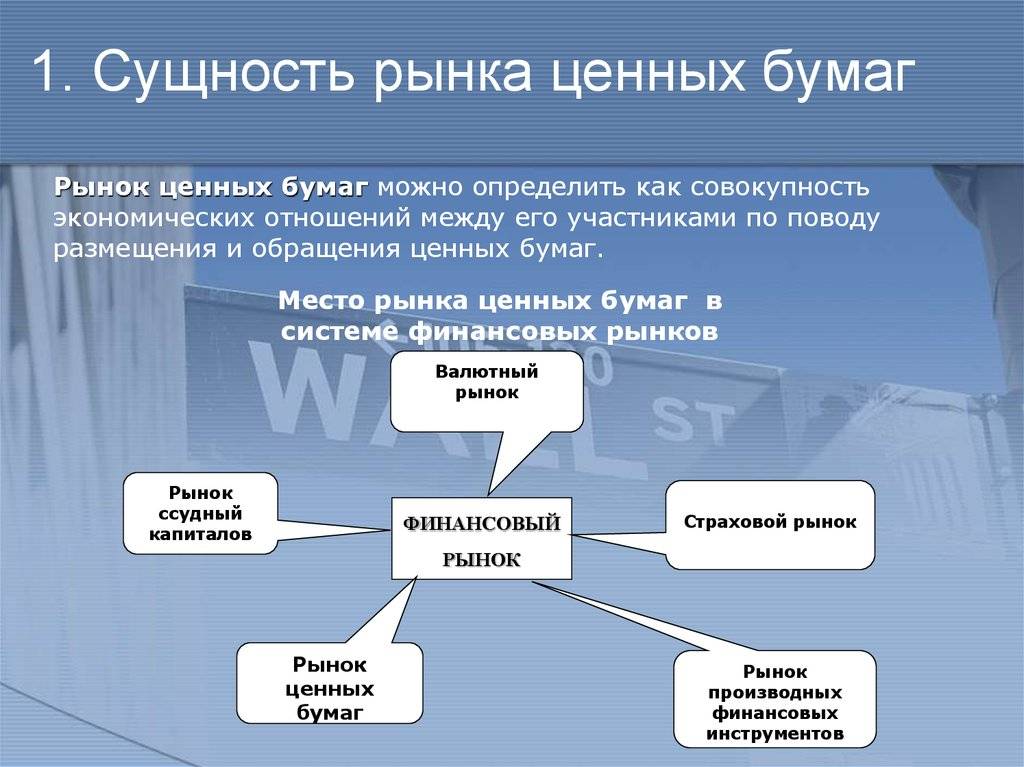

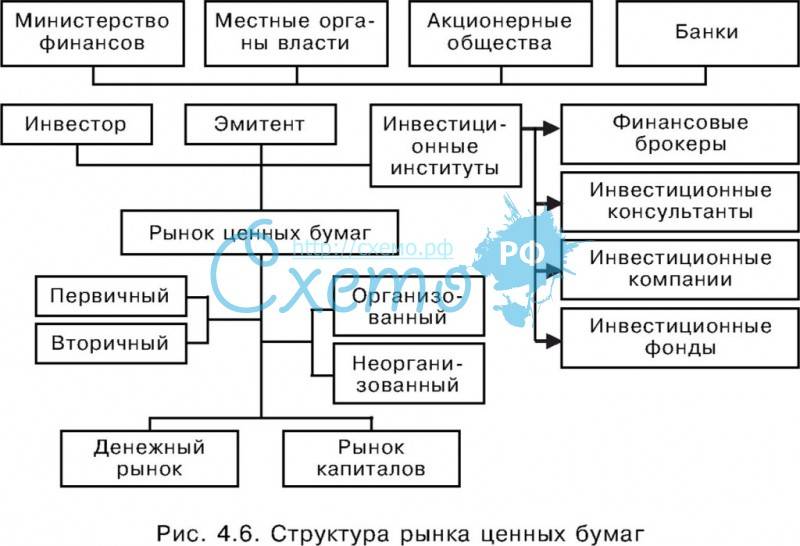

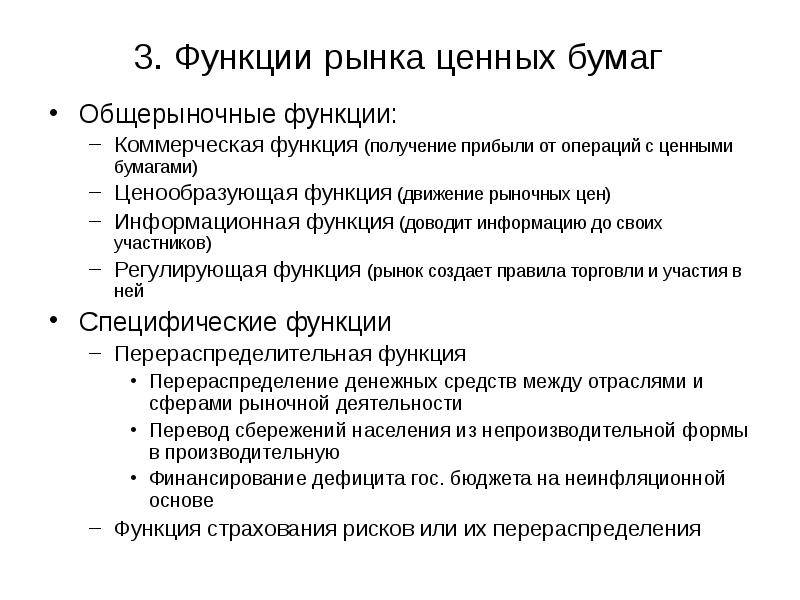

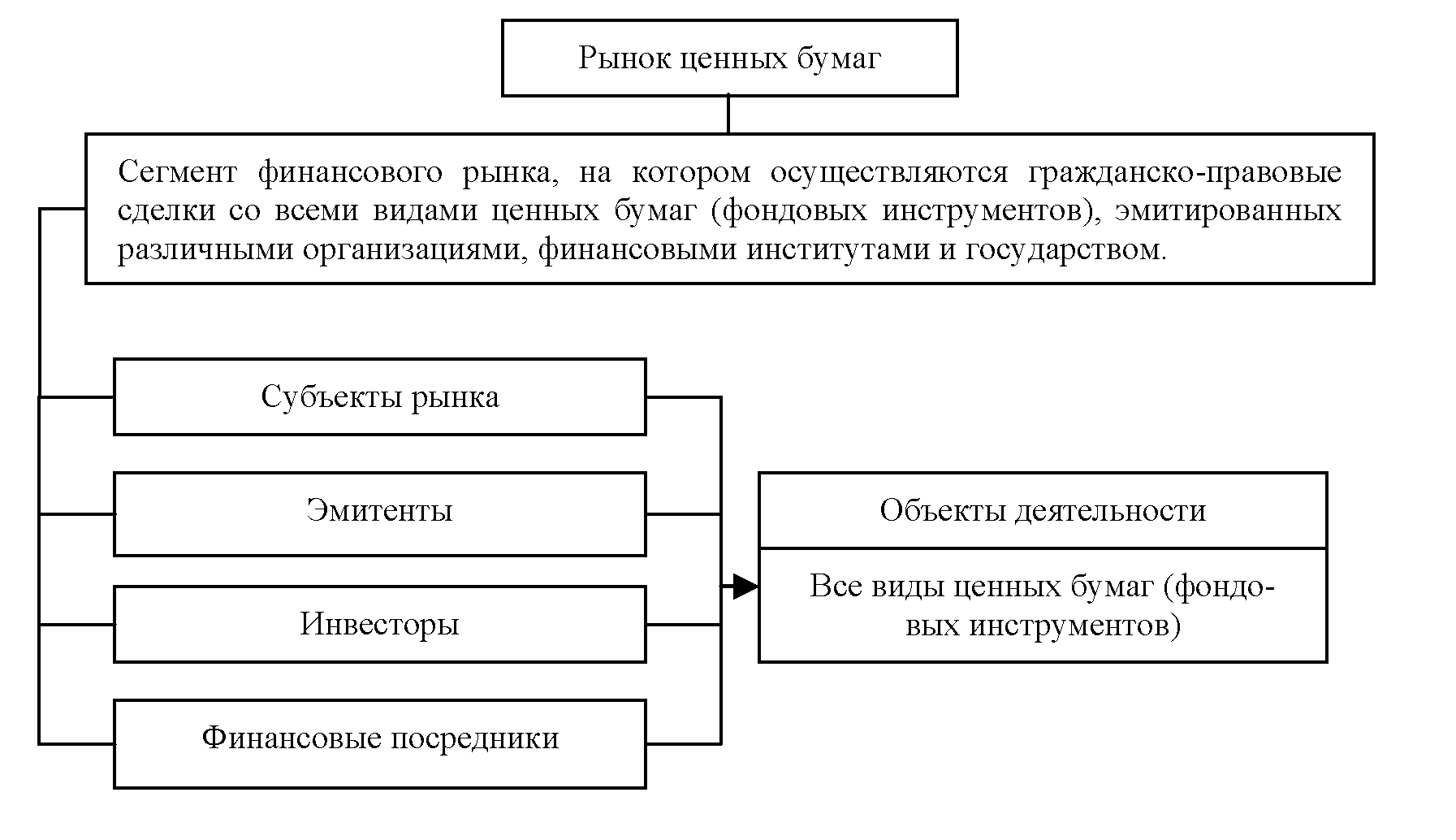

Понятие и структура РЦБ

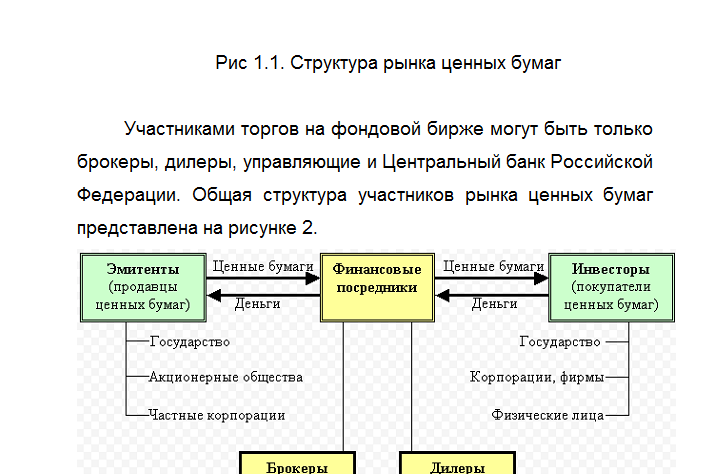

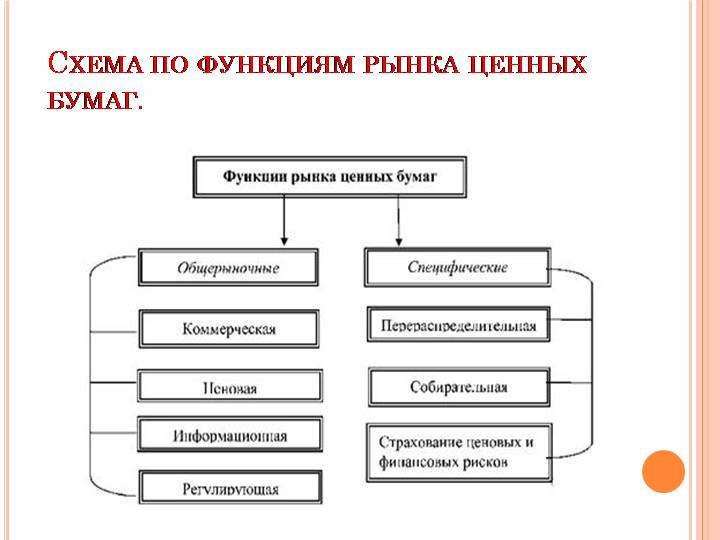

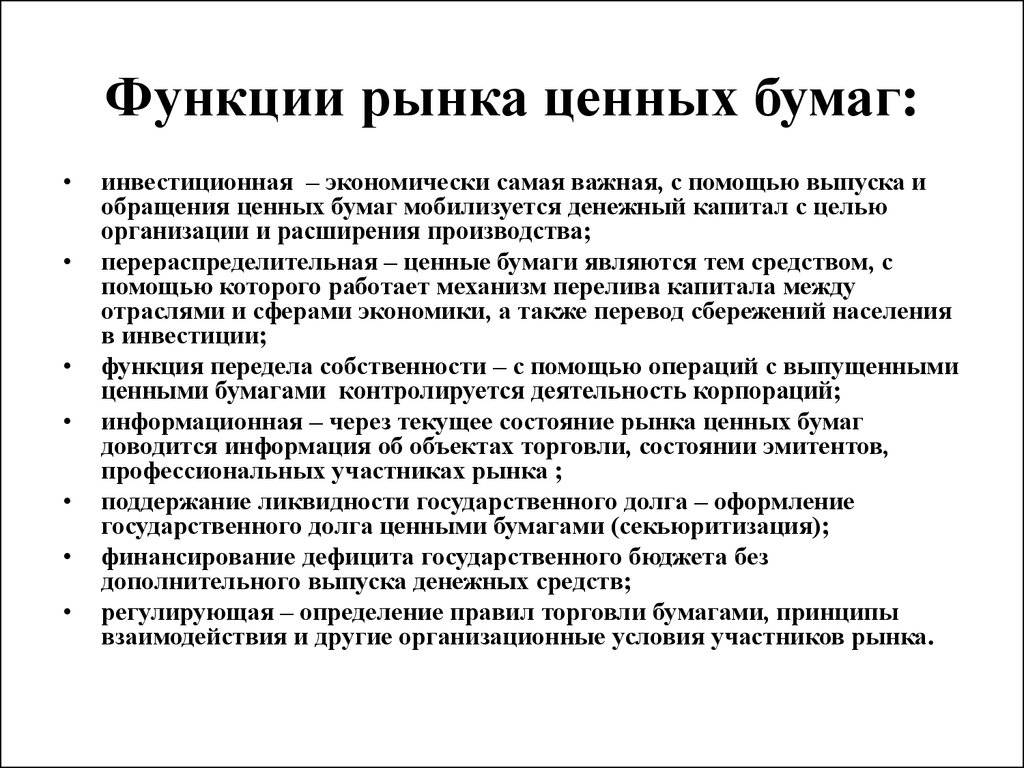

Уточнив выше, что рынок не представляется в классическом понятии, а понимается как система взаимоотношений, акцентирую внимание, что это явление в экономике играет огромную роль. Часто это понятие называют биржевой рынок ценных бумаг, поскольку именно на таких площадках они обращаются и там их можно купить, продать

Хотя это не совсем точно.

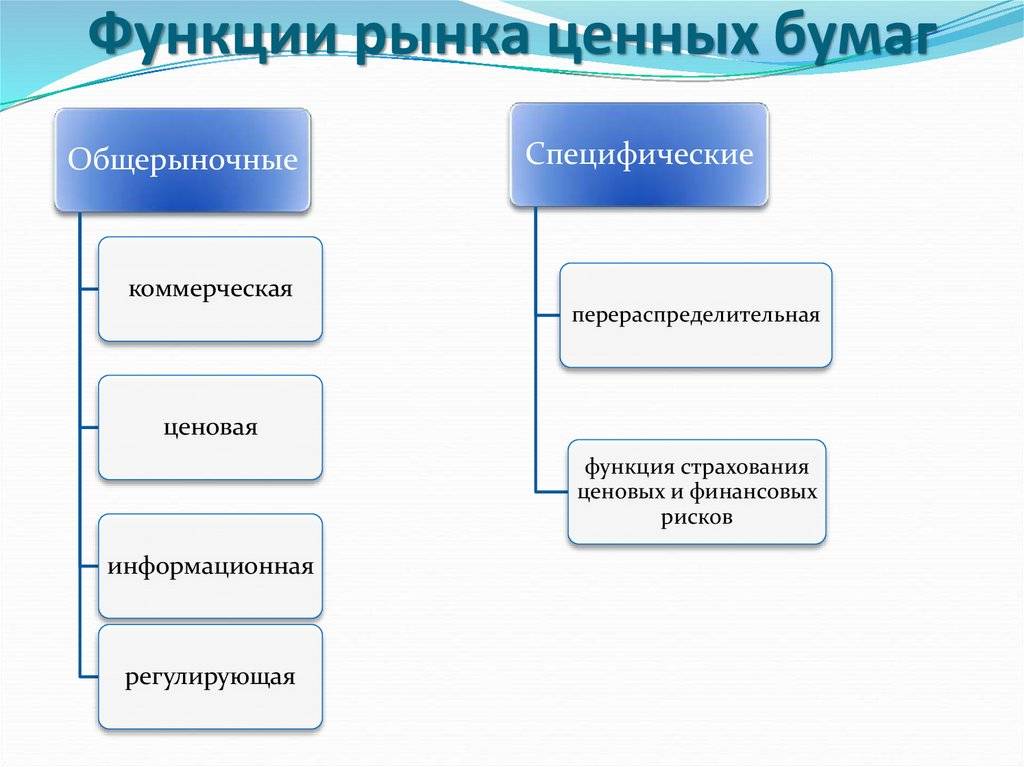

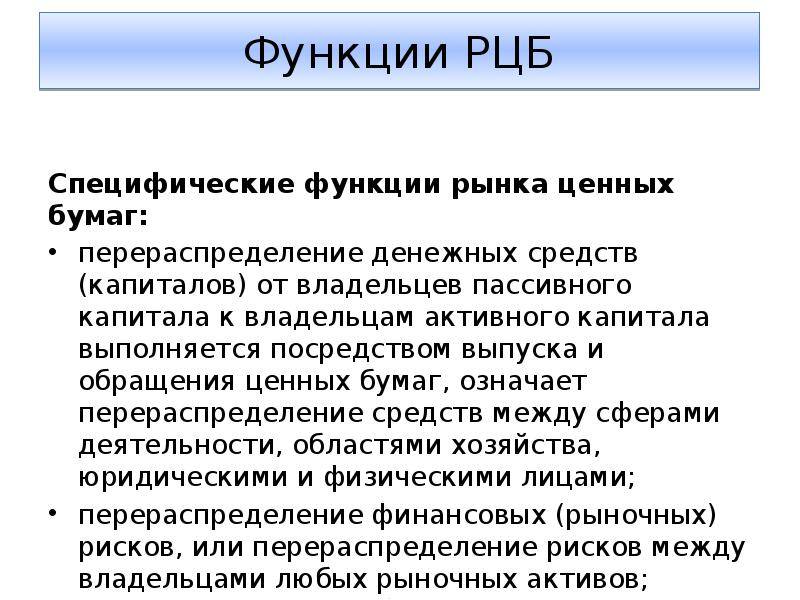

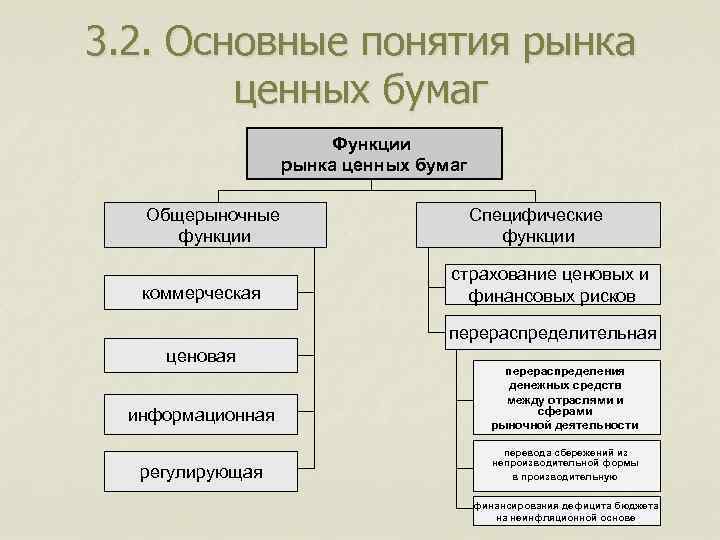

Это часть финансового рынка, где происходит перераспределение денежных потоков с помощью ценных бумаг.

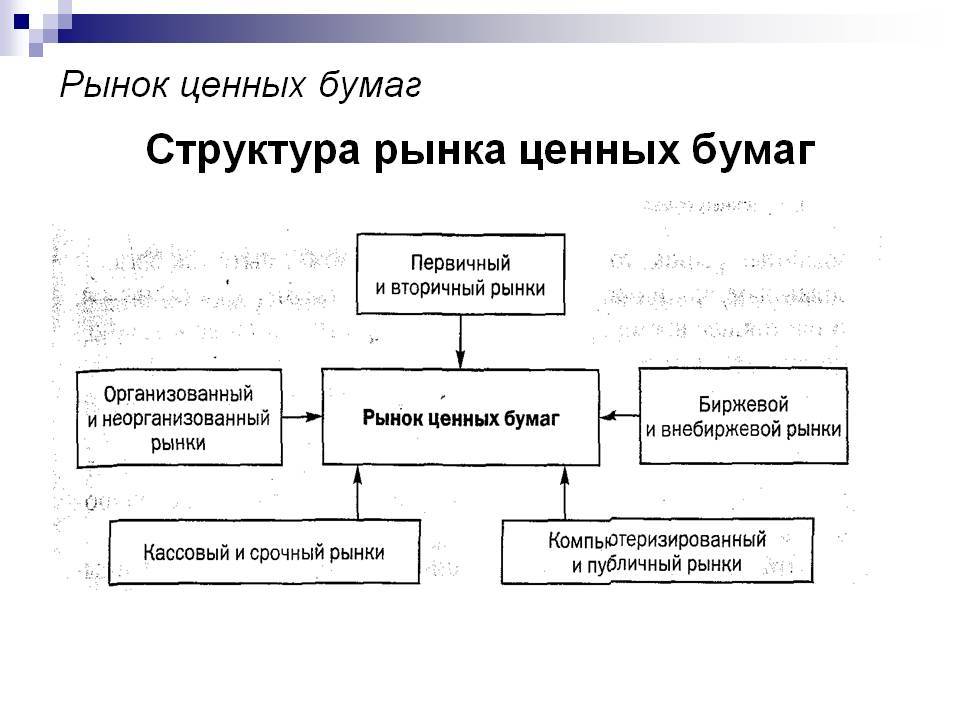

Когда вы думаете над тем, чтобы приобрести облигации федерального займа или акции компании Adidas, вы подсознательно становитесь участником такого рынка. Его структура довольно многогранна с учетом того, что лежит в основе. Выделяют несколько классификаций по базовому признаку.

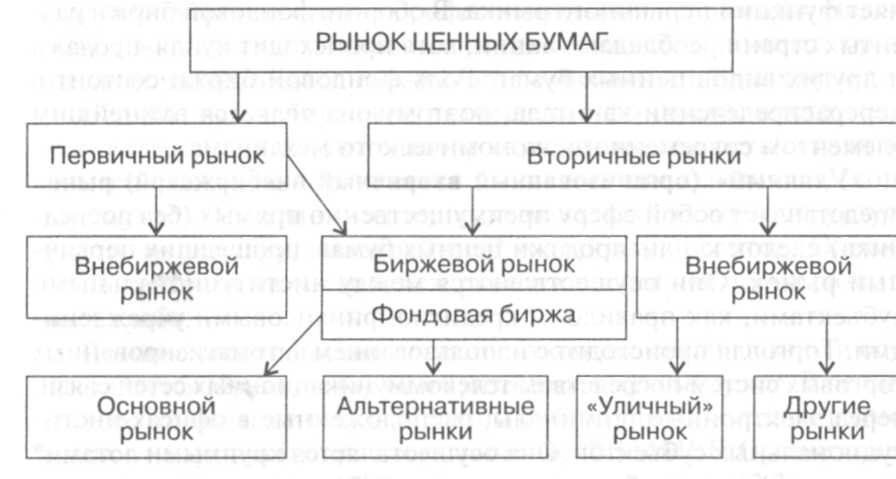

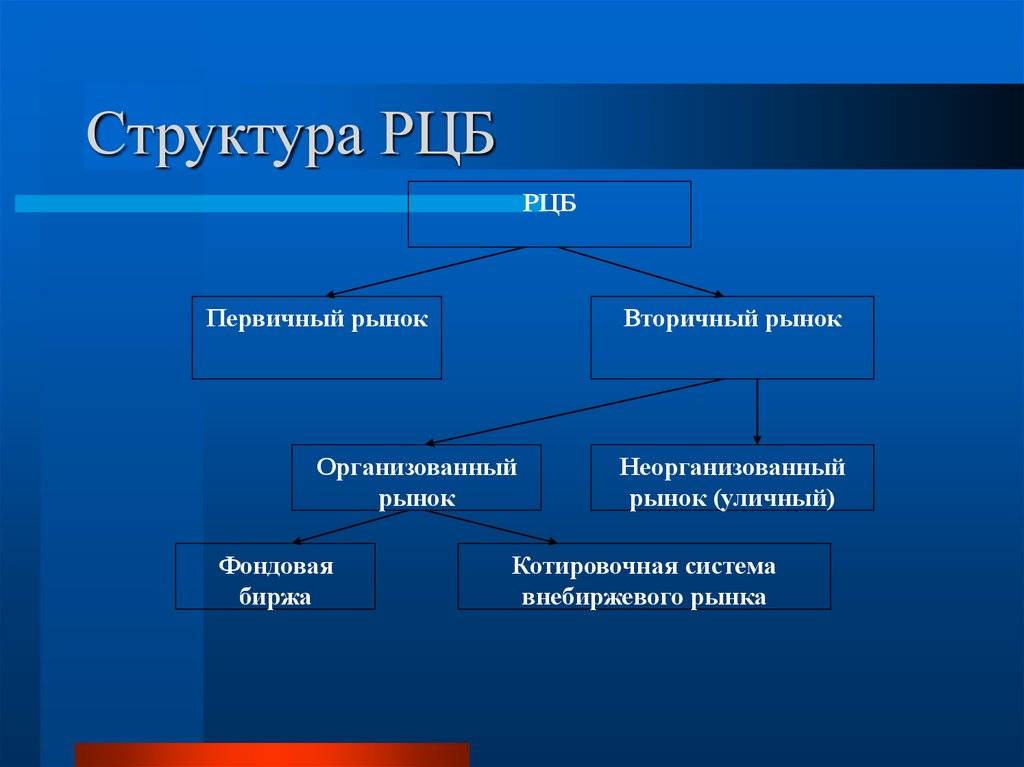

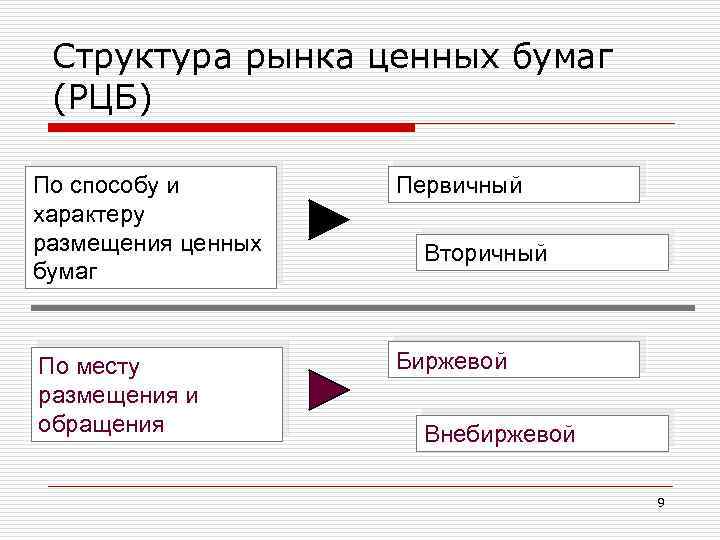

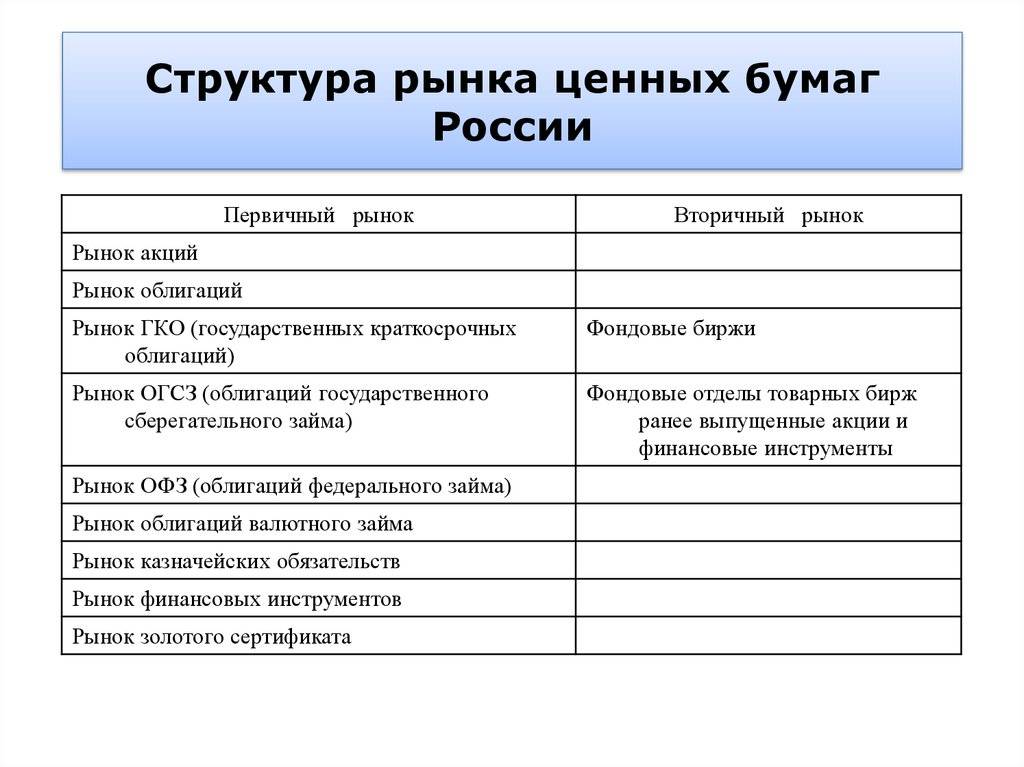

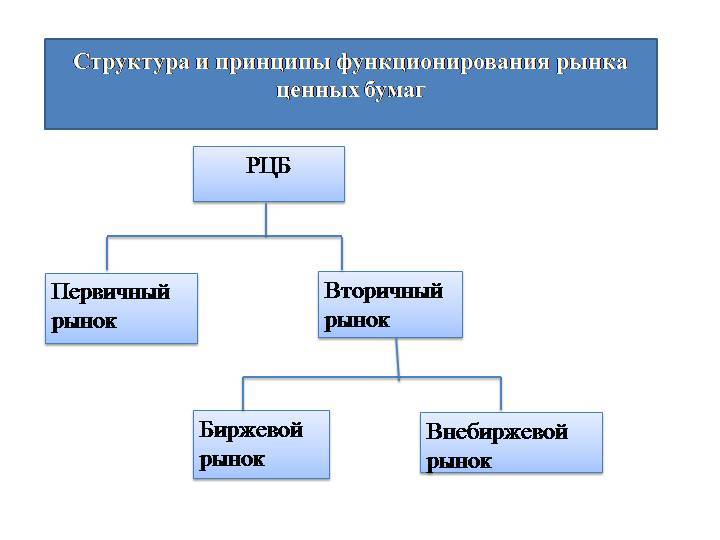

В зависимости от стадии обращения ценной бумаги

В этом случае можно выделить первичный и вторичный рынки. В чем же принципиальная разница между ними? Для первого характерно не только обращение, но и выпуск ценной бумаги. Вторичный — пространство, где обращаются бумаги, которые ранее были выпущены. Постоянно меняется собственник бумаг — один продает, второй — покупает, и, следовательно, это движет экономику.

В зависимости от уровня регулируемости

В этом случае можно встретить организованные и обратные — неорганизованные. Для первого — характерна работа по определенным правилам, которые уже установлены длительным временем, отточены и всем известны. Для неорганизованных — как договорятся участники рынка на определенном этапе. В случае работы с первым, довольно просто провести анализ рынка ценных бумаг, сверив количество проданных ценных бумаг определенного вида, суммарный оборот торгов, легко проследить изменение котировок.

В зависимости от места и типа торговли

Рассматривая этот вид, принято говорить, что есть биржевой и внебиржевой рынки

Масштабно рынок ценных бумаг, если не принимать во внимание акции, происходит вне бирж, и его роль в экономике не всегда положительна, поскольку такое пространство может работать «по стихийным правилам»

В странах с развитой экономикой внебиржевой сегмент представлен системами электронной торговли.

Учитывая тип торговли, можно выделить такие виды:

- публичный;

- компьютеризованный.

А о том, являются ли инвестиционные монеты участниками рынка ценных бумаг или какого-то другого, а также, в чем выгода работы с ними, можно детально узнав из моей статьи на www.iqmonitor.ru.

Структура и участники

В структуру группы “Московская биржа” входят:

- Фондовый рынок – место для совершения операций по купле-продаже акций, облигаций (федерального займа, корпоративных, региональных и еврооблигаций), депозитарных расписок, инвестиционных паев, ипотечных сертификатов, акций биржевых индексных фондов.

- Срочный рынок – торговля деривативами (фьючерсы, опционы).

- Валютный рынок – работает с валютами разных стран: доллар США, евро, юань, фунт стерлингов, украинская гривна, гонконгский доллар, белорусский рубль и казахский тенге.

- Денежный рынок – сделки РЕПО (покупка/продажа ценных бумаг с одновременным заключением соглашения об обратной сделке по заранее оговоренной цене), депозитно-кредитные операции от организаторов: Центробанка, Пенсионного фонда и др.

- Товарный рынок на базе Национальной товарной биржи проводит торги зерном, сахаром, золотом, серебром в поставочном режиме.

- НРД (Национальный расчетный депозитарий) хранит записи о владельцах ценных бумаг.

- Национальный клиринговый центр – посредник между продавцом и покупателем, который гарантирует своевременность и полноту расчетов.

МосБиржа предлагает большой объем информационных услуг (подписка на биржевую информацию) и технологические решения. Для начинающего инвестора на официальном сайте есть масса полезной информации. Но я написала об этом в отдельном разделе статьи.

Основные участники Московской биржи:

- Национальный клиринговый центр – специальный орган, который выступает гарантом совершения сделки между продавцом и покупателем. Он проверяет правильность соблюдения условий расчетов, берет на себя риски операций. Стороны сделки могут быть уверены, что одна из них получит деньги, другая – активы.

- Национальный расчетный депозитарий – независимый от брокеров орган, в котором хранятся записи о сделках с ценными бумагами. Если разорится брокерская организация, то инвестор не потеряет свои активы, потому что информация о них находится в депозитарии.

- Клиенты биржи – это самая многочисленная группа участников, которая включает юридических лиц, имеющих лицензии и допущенных к участию в торгах напрямую, а также физических и юридических лиц, которые могут стать клиентами участников с лицензиями и участвовать в торгах через них. Частные инвесторы относятся именно к последним. Чтобы получить доступ на биржу, нам надо сначала выбрать себе профессионального посредника – брокера или управляющую компанию.

Несколько полезных ссылок:

- Список участников торгов в разрезе секций, где они имеют право торговать.

- Список участников торгов на фондовом рынке.

Как снова не разочароваться в падении рубля и рынка акций

Придется предварительно поработать.

Создайте инвестиционный план. Совет банальный, но сядьте, подумайте и решите, как и зачем вы инвестируете. Хорошая идея — в отдельном документе подробно расписать свою стратегию и тактику инвестиций:

- На какой срок вкладываете деньги.

- Зачем.

- Какие активы вам подходят и в каких пропорциях они нужны.

- Как часто и на какие суммы будете пополнять портфель.

- Что будете делать, если какие-то активы резко подорожают или подешевеют.

Раз в несколько месяцев или в моменты, когда особенно худо и тревожно, заглядывайте в этот документ, чтобы убедиться, что ваши действия соответствуют вашему же плану.

Не кладите все яйца в одну корзину. Инвесторы с хорошим инвестиционным портфелем не особо переживают из-за коронавируса, нефти и рубля. Курс рубля их не очень волнует, потому что часть активов у них в долларах и евро — на курсовой разнице можно даже выйти в плюс. А ситуация с коронавирусом не беспокоит, потому что консервативные инвесторы страхуются облигациями и золотом.

Российскому инвестору доступны акции российских и иностранных компаний в виде отдельных бумаг и фондов, рублевые и долларовые облигации, популярные валюты и драгоценные металлы. Из всего этого можно собрать хороший инвестиционный портфель, который не будет критично проседать ни из-за эпидемий, ни из-за цены нефти. Как собрать такой портфель, мы рассказываем

Пересмотрите свое отношение к риску. Если нынешняя просадка портфеля заставляет вас переживать, значит, ваш портфель слишком рискованный. Если планируете пополнять его, докупайте больше облигаций. Еще можно часть портфеля выделить под золото: обычно оно дорожает, когда акции дешевеют. Так вы сделаете портфель менее рискованным, и вам не придется сильно беспокоиться о нем в будущем.

Забудьте про кредитное плечо. В нестабильные периоды стоимость ценных бумаг может резко расти и падать. Если вы торгуете на заемные деньги и стоимость ваших активов серьезно упадет, брокер может принудительно закрыть ваши сделки с убытком или вам придется внести дополнительные деньги на брокерский счет. Впрочем, использовать плечо рискованно даже на растущем рынке, и этим лучше не увлекаться.

Оценивайте бизнес, если вы инвестируете в отдельные компании. Резкие падения на фондовом рынке дают возможность купить акции с хорошей скидкой. Но, чтобы правильно выбрать компанию, необходимо проделать работу.

Например, последние три года капитализация Сбербанка оценивалась инвесторами в среднем в 1,2 капитала банка (мультипликатор P / BV). А 10 марта 2020 года Сбербанк оценивался в 0,9 капитала. Когда паника пройдет, капитализация может вернуться к исторической оценке.

А вот у «Сургутнефтегаза» на банковских счетах 40 млрд долларов. Тех самых, подорожавших. Компания зарабатывает не только на процентах по вкладу, но и на долларовой переоценке депозита. И на этой переоценке и процентах иногда получается больше заработка, чем на продаже нефти. Но в этой истории есть свои особенности, почитайте наш архивный пост.

Пользуйтесь готовыми материалами — нашими и других компаний. «Доход» проанализировал, какие акции больше и меньше зависят от роста курса доллара. Найти данные можно на сайте компании или в инвестидее нашего автора. Первые три акции на графике подорожали 10 марта:

Докупайте понравившиеся активы постепенно. Это легко сделать, если вы регулярно пополняете портфель, например инвестируя часть зарплаты. Так вы защитите себя от риска купить сразу много по невыгодной цене.

Оцените свои потребительские привычки и определите, насколько они зависят от курса доллара. Если вы покупаете Айфоны и Макбуки или часто путешествуете, из-за роста курса доллара и евро итоговые расходы в рублях могут ощутимо вырасти.

Если вы будете держать в долларах и евро 100% денег на будущие покупки, велик риск получить убыток, если валюта подешевеет по отношению к рублю. Если оставить все в рублях — разочаруетесь, если валюта подорожает. Найдите для себя золотую середину и держите 25—75% денег на подобные будущие расходы в долларах и евро.

И сколотите уже подушку безопасности. Нет, деньги в акциях — не подушка безопасности. И кредитка — тоже не подушка безопасности. И отложенное на отпуск — тоже не подушка безопасности. Всё не подушка безопасности, кроме подушки безопасности.

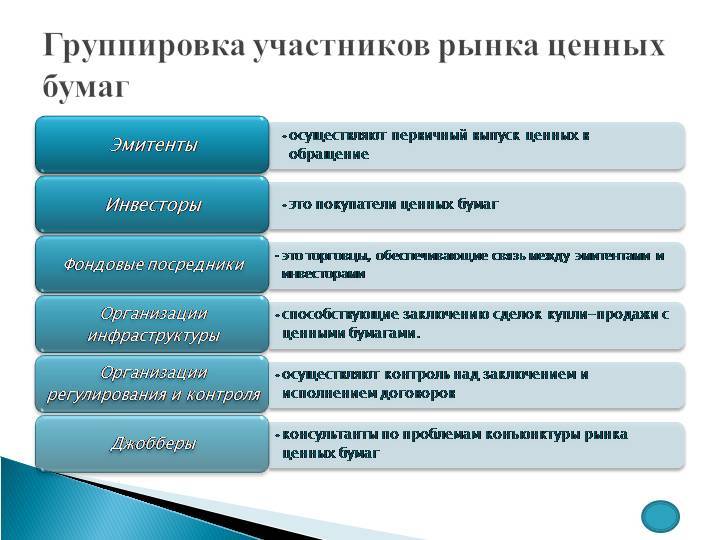

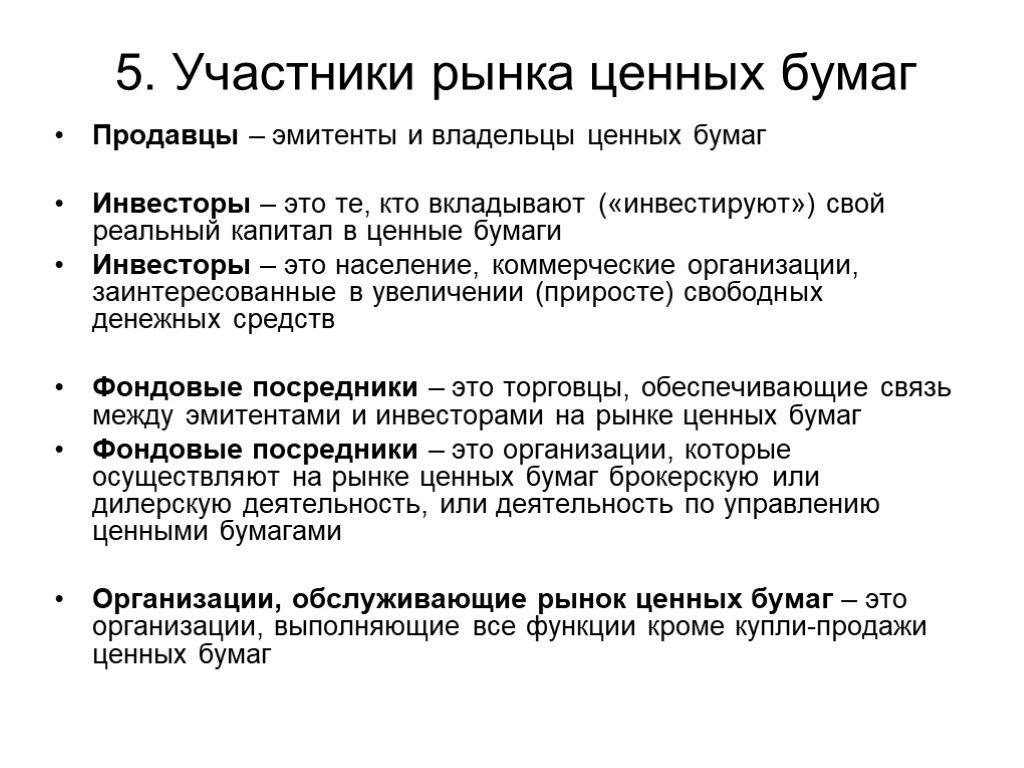

Участники финансового рынка

Рассмотрим, для кого работают эти рынки, кто является их основными участниками. Всех участников финансовых рынков можно разделить на несколько групп:

1. Центральные банки. Одними из крупнейших участников выступают центробанки стран, если речь идет о мировых финансовых рынках, или отдельной страны, если речь идет о внутреннем рынке.

2. Крупнейшие коммерческие банки (маркетмейкеры). Помимо них, значительная доля торгов приходится на наиболее крупные коммерческие банки, обладающие безупречной репутацией, которых, благодаря этому, в биржевой среде называют маркетмейкерами (делающими рынок).

3. Обычные коммерческие банки. Участниками финансовых рынков являются и более мелкие коммерческие банки, правда доступ к торгам дают не всем, особенно, когда речь идет о мировых рынках. Да и на внутренних, как правило, чтобы банку выйти на рынок, нужно пройти определенные процедуры, предусмотренные законодательством, и получить разрешение (лицензию).

4. Крупные корпорации, экспортеры и импортеры. Следующие участники финансовых рынков — компании, которым эти рынки необходимы для ведения своей основной деятельности, инвестирования, привлечения ресурсов, хеджирования рисков и т.д. При этом далеко не каждая компания может самостоятельно осуществлять выход на финансовые рынки — многие из них делают это через посредников — банки, инвестиционные фонды и брокерские компании.

5. Прочие финансовые фонды и компании. Сюда относятся инвестиционные фонды, пенсионные фонды (государственные и частные), страховые компании, хеджевые фонды. Все они используют различные инструменты финансовых рынков для инвестирования, спекуляций и защиты от рисков.

6. Брокерские и дилинговые компании. Отдельно среди участников финансовых рынков стоит выделить брокеров и дилеров — компании-посредники, специализирующиеся на предоставлении доступа к финансовым рынкам своим клиентам — преимущественно физическим лицам, а также предприятиям, которые по разным причинам не могут его получить самостоятельно.

7. Частные трейдеры и инвесторы. И, наконец, последняя, огромная по количеству, но небольшая по объему операций, группа участников финансовых рынков — это физические лица, использующие трейдинг как способ спекулятивного заработка. Правда важным отличием этой группы от остальных является то, что они не выходят на рынок самостоятельно, т.к. это чересчур затратно, а для многих стран — и невозможно, а пользуются услугами посредников — финансовых брокеров и дилеров.

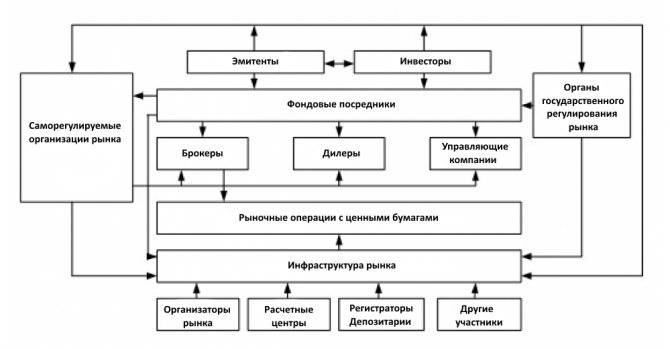

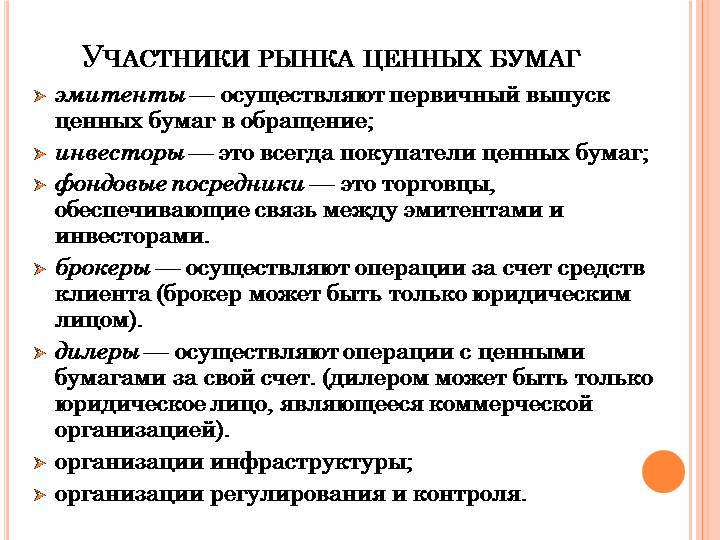

Профессиональные участники рынка ценных бумаг

Профессиональные участники РЦБ

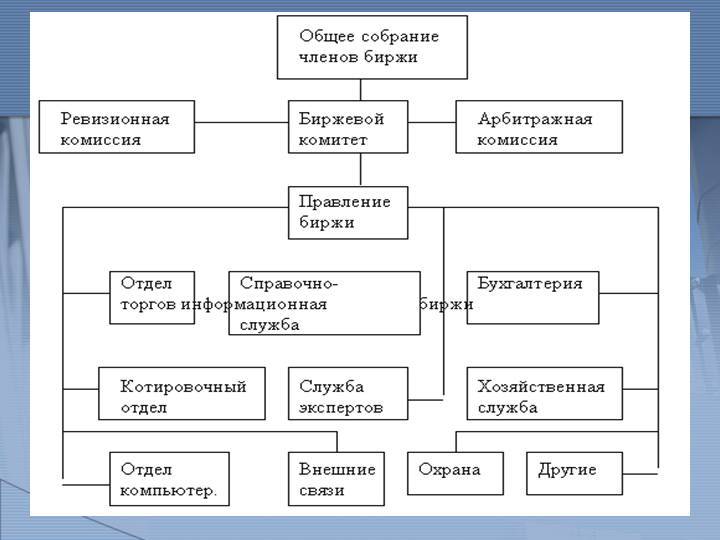

Биржа (англ. Exchange) — главный организатор торгов. В течении биржевого дня на бирже совершаются операции по купле-продаже финансовых инструментов. Обязанность биржи обеспечить бесперебойное проведение торгов, осуществлять надзор за участниками торгов и пресекать нарушения правил торгов на бирже.

Клиринговая палата (англ. Clearing house) — ведет учет денежных средств участников торгов, осуществляет поставку денег по каждой сделке продавцу бумаг и списывает денежные средства со счетов покупателей. Клиринговая палата берет на себя все функции организатора исполнения сделок.

Регистратор (реестродержатель) — участник фондового рынка, который служит интересам эмитента ценных бумаг. Регистратор — это предприятие, ведущее реестр акционеров компании. По закону эмитент не имеет права самостоятельно вести учет акционеров и обязан отдать ведение реестра независимому юридическому лицу (регистратору).

Регистратор не может единолично собирать информацию о том, кто кому и какие акции продал и какие записи должны быть внесены в реестр акционерного общества по результатам биржевого дня. Он делает это с помощью трансфер-агентов.

Трансфер-агент — профессиональный участник рынка ценных бумаг, выполняющий прием информации и документов от зарегистрированных лиц и профессиональных участников торгов и передаче регистратору информации и документов, необходимых для внесения изменений в реестре, а также передаче от регистратора информации и документов заинтересованным лицам.

Депозитарий (лат. Depositarium) — профессиональный участник рынка ценных бумаг, осуществляющий хранение сертификатов ценных бумаг и учет прав собственности при переходе прав на ценные бумаги.

Брокер — совершает операции для клиентов и за счет клиентов. Основной обязанностью брокера является обслуживание клиентов на рынке ценных бумаг. Брокер выводит сделки клиентов на рынок посредством своих технических средств и консультирует их по вопросам покупки-продажи ценных бумаг.

Дилер (англ. Dealer) — профессиональный участник рынка ценных бумаг, совершающий операции на рынке ценных бумаг от своего имени и за свой счет.

Доверительный управляющий — юридическое лицо, осуществляющее деятельность по управлению ценными бумагами клиента. Клиент передает в управление свое имущество на определенный срок (чаще всего на год). Если управляющий за этот срок показал заранее обговоренную доходность то, как правило, ему выплачивается дополнительная премия.

https://youtube.com/watch?v=P5p-2fTDXUA

Управляющая компания — управление активами фондов и продажа паев этих фондов частным инвесторам.

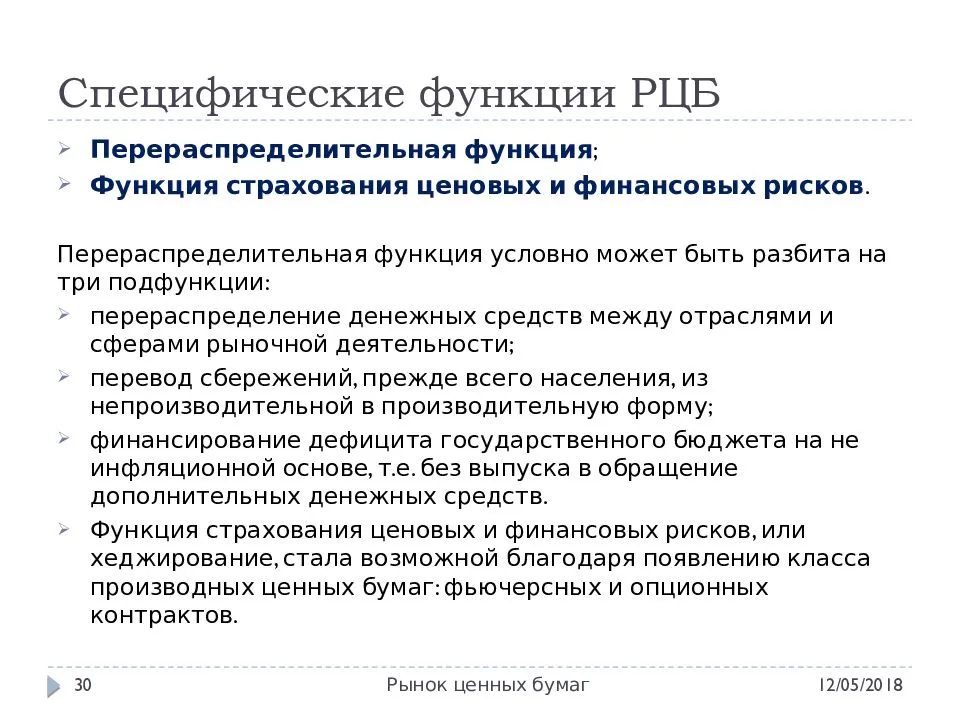

Виды рынков по инструментам

Виды рынков

Рынок спот (англ. Spot market) — Рынок наличных сделок, на котором происходит одновременная оплата и поставка товаров, валюты и ценных бумаг.

Срочный рынок (производные финансовые инструменты) — рынок, на котором заключаются срочные сделки, представляющие собой договор между контрагентами о будущей поставке предмета контракта на условиях, оговоренных в момент заключения сделки. На срочном рынке торгуют деривативами — фьючерсными и опционными контрактами.

Опционный контракт — договор, дающий его держателю (покупателю контракта) право, но не обязывающий его купить или продать базовый актив (товар или финансовый инструмент, на поставку которого заключен опцион) по определенной фиксированной цене исполнения в течение определенного срока в обмен на уплату опционной премии.

Главное отличие опциона от фьючерса в том, что фьючерс это обязательство, а опцион это право, но не обязанность покупателя исполнить опцион (у продавца опциона по-прежнему не право, а обязанность, как и в фьючерсном контракте).