Как платить налоги?

Если счет открываете у брокера РФ, он является налоговым агентом по операциям покупки/продажи ценных бумаг. В теории он будет выплачивать за вас налоги, но если вы являетесь резидентом другого государства, нужно изучить вопрос как осуществляется двойное налогообложение, какие обязательства могут возникнуть в вашей стране.

В базовом варианте — если нерезидент выходит на российский рынок и работает на Мосбирже, СПБ бирже, для него НДФЛ будет 30%, но недавно для граждан ЕАС процент снижен до 13%, но это оформляется через возврат. Этот процесс не самый быстрый и легкий, требуются усилия и время.

Налог с дивидендов для нерезидентов 15%. Если вы работаете через субброкера, который зарегистрирован в вашей стране, и дает доступ на зарубежные площадки, налоги выплачиваются согласно законам родного государства. Если работаете через оффшорную компанию, налоги на вашей совести.

Преимущества работы с брокерами

Финансовые кризисы 2008 и особенно 2014 годов заставили многих предпринимателей из стран СНГ задуматься о целесообразности ведения счетов в отечественной валюте. Немало клиентов банков сменили свои рублевые вклады на долларовые, да и в повседневных переводах стали чаще предпочитать именно валюту. Одновременно пришло понимание того, что банки – это не единственный возможный продавец валюты, как и обменный пункт. Все чаще стал обсуждаться брокерский валютный счет.

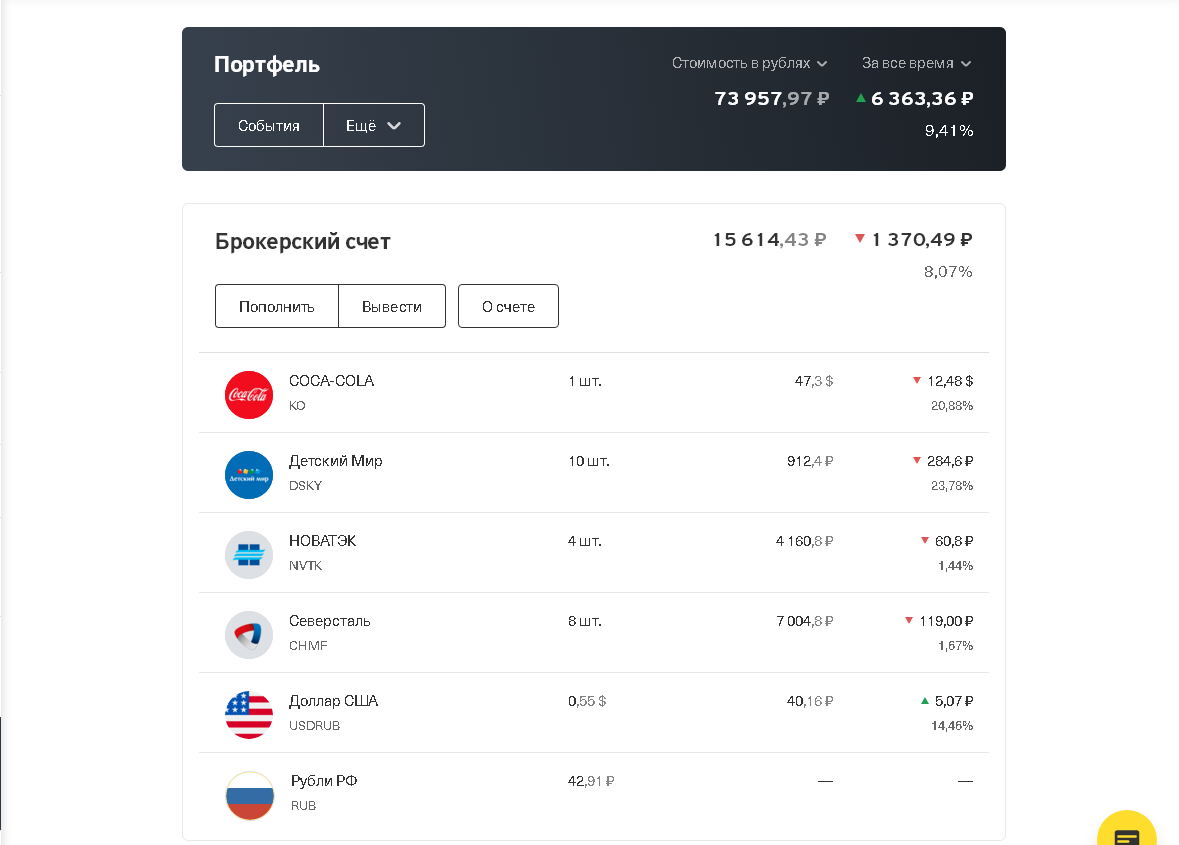

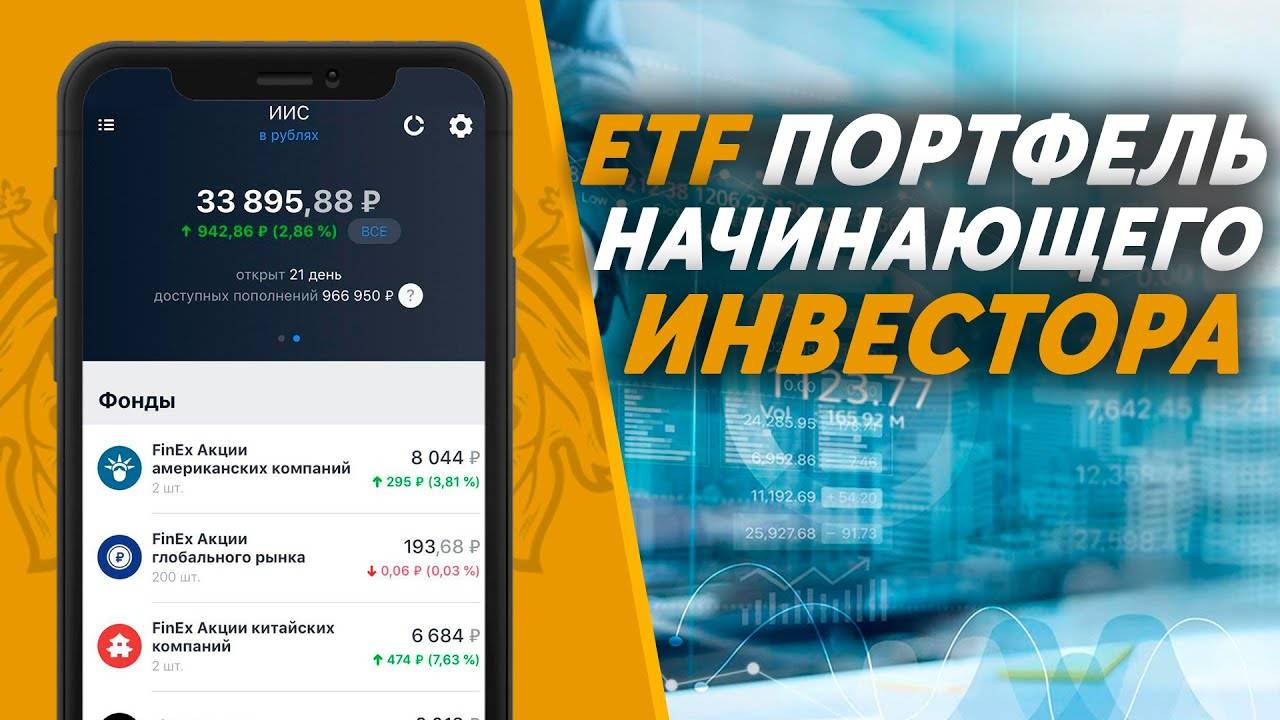

Что же он дает своему владельцу? Благодаря брокерскому счету можно стать владельцем акций мировых компаний (Газпром, Google, Yandex, Microsoft и пр.). После такого приобретения владелец счета превращается в инвестора компании и начинает получать прибыль от акций, а также неплохие дивиденды. Если речь идет о покупке-продаже облигаций, доход считается в купонах.

Каждый гражданин может стать владельцем валютного брокерского счета

Каждый гражданин может стать владельцем валютного брокерского счета

Инвестор имеет легальный доход. Он не просто его получает, но еще и платит необходимые налоги государству. Несомненными преимуществами такого счета являются:

- легальность;

- надежность (выше, чем у банковских вкладов);

- эффективность (дает до 30% годовых).

Брокерский счет подходит для заключения любых сделок с ценными бумагами. Если инвестор активный, он может получать существенную прибыль от сделок. Если пассивный – будет довольствоваться дивидендами, но и их размер довольно высок.

???? Что такое девальвация

Девальвация – это процесс, во время которого национальная валюта обесценивается по отношению к твердым валютам других стран. Говоря простым языком, при девальвации рубль начинает стоить дешевле в сравнении с твердыми международными валютами – к таковым относят доллар США, евро, британский фунт стерлингов и т. п.

На практике это выглядит так: в начале месяца евро стоил 70 рублей, а в конце – 90 рублей. Для твердых, нормально конвертируемых мировых валют подобный скачок за столь короткое время невозможен естественным путем. Чаще всего причины кроются именно в девальвации, если в экономике нет других серьезных потрясений, например, дефолта.

Отличия от деноминации

Девальвация – это официальное обесценивание национальной валюты. Деноминация – это совсем другой экономический процесс, заключающийся в обмене старых денежных знаков на новые, с меньшим номиналом. При этом сама денежная единица не меняется, просто при деноминации из рублей убирается некоторое количество нулей, а затем устаревшие деньги обмениваются на новые.

На практике при неправильно проведенной деноминации возможны новый виток инфляции и обесценивание уже обменянной валюты.

Деноминация никак не связана с девальвацией, но в России многие путают эти два понятия, поскольку во время кризиса в конце 90-х годов деноминация как раз совпала с девальвацией. Именно поэтому в нашей стране к деноминации относятся с недоверием.

Отличия от инфляции

Инфляция – это повышение цен на товары и услуги. Но если при девальвации речь идет о покупательской способности в отношении иностранных валют, то при инфляции – о покупательской способности внутри государства.

Например, в прошлом месяце на 500 рублей можно было купить 10 батонов хлеба. А в этом месяце на ту же сумму можно купить уже только 5 батонов. Это классический пример инфляции. Она влияет на ценники в магазинах, а девальвация – на курсы валют в банках и обменниках.

В отличие от девальвации, которая может быть как естественной, так и вызванной искусственно, инфляция – это всегда самостоятельно возникший процесс. Хотя ряд действий государства может привести к инфляции, но в этом случае она будет выступать, как следствие этих неправильных действий.

Отличия от дефолта

Дефолт – это отказ государства платить по своим внешним обязательствам по причине отсутствия денежных средств.

Девальвация же означает снижение стоимости национальной валюты, при этом возможность обслуживать внешние долги у государства сохраняется. В некоторых случаях девальвация может стать причиной дефолта, но неспособность рассчитаться с кредиторами не возникает только лишь из-за этого. К дефолту приводит совокупность факторов.

Вы знаете, что такое девальвация и как она образуется?

Да, у меня соответствующее образованиеДа, изучал(а) все сам(а) – надо понимать, в каких условиях живешьСлышал(а) что-то по телевизору, но особо не вникал(а)

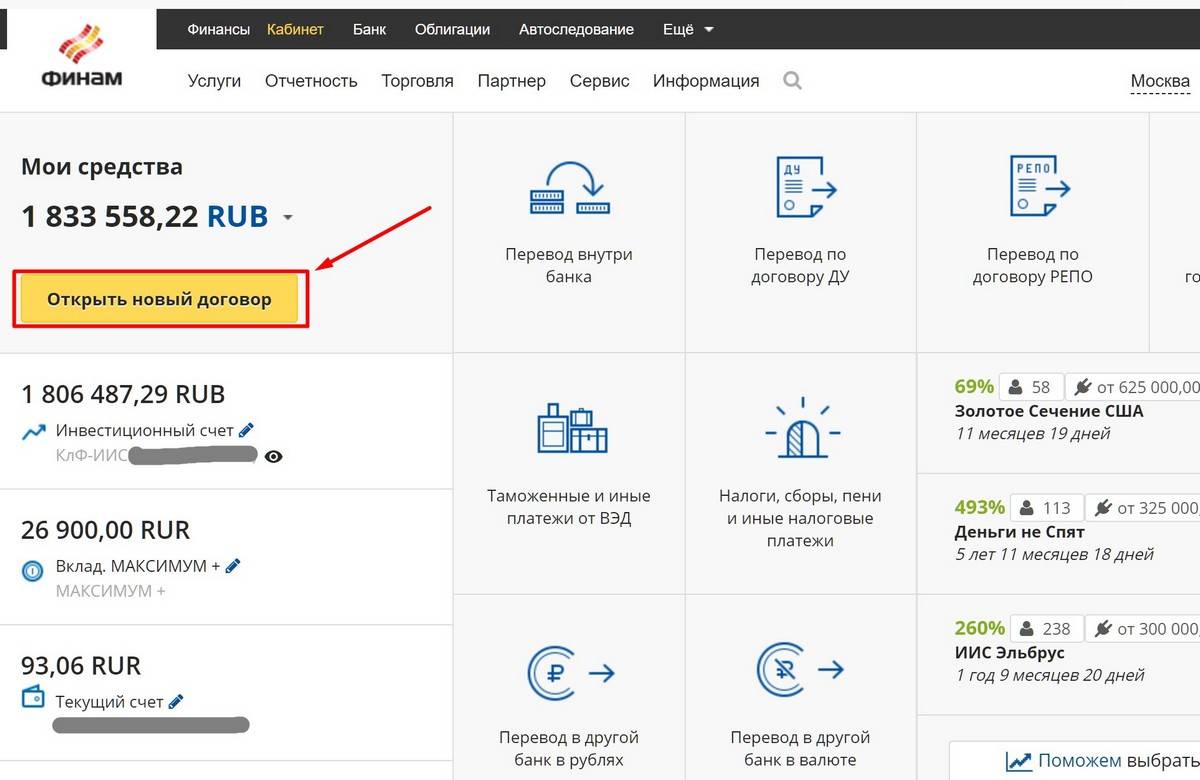

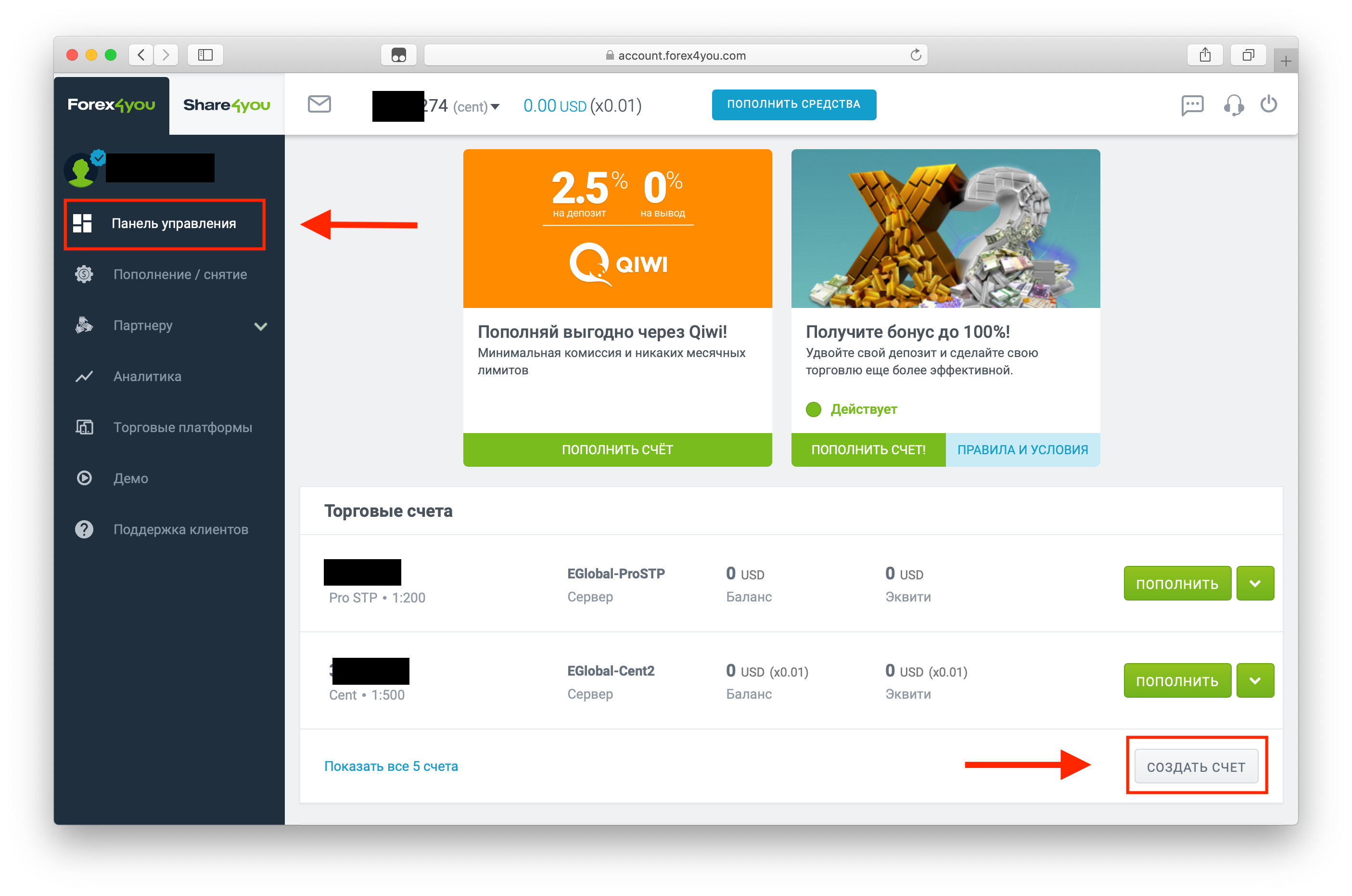

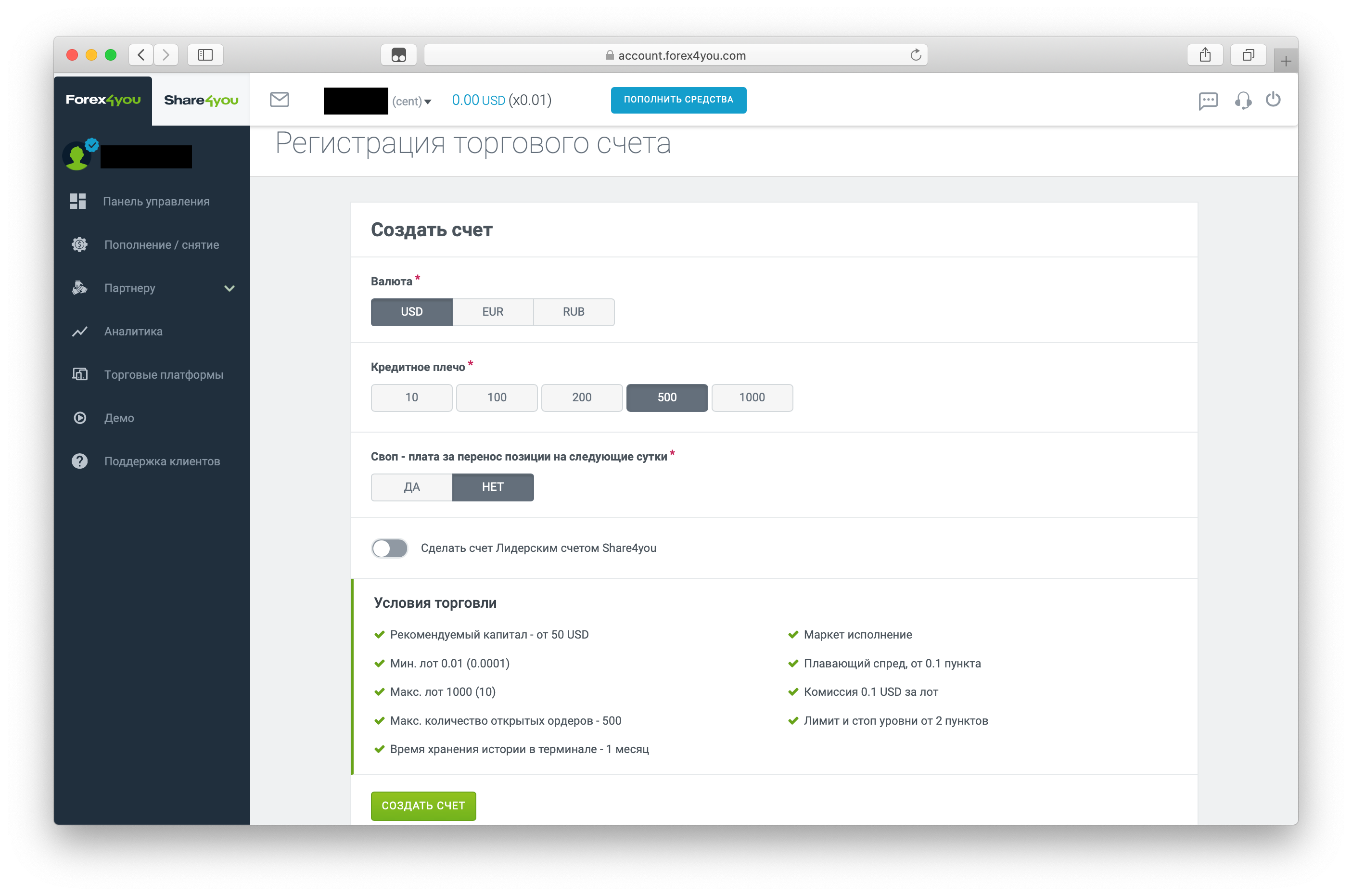

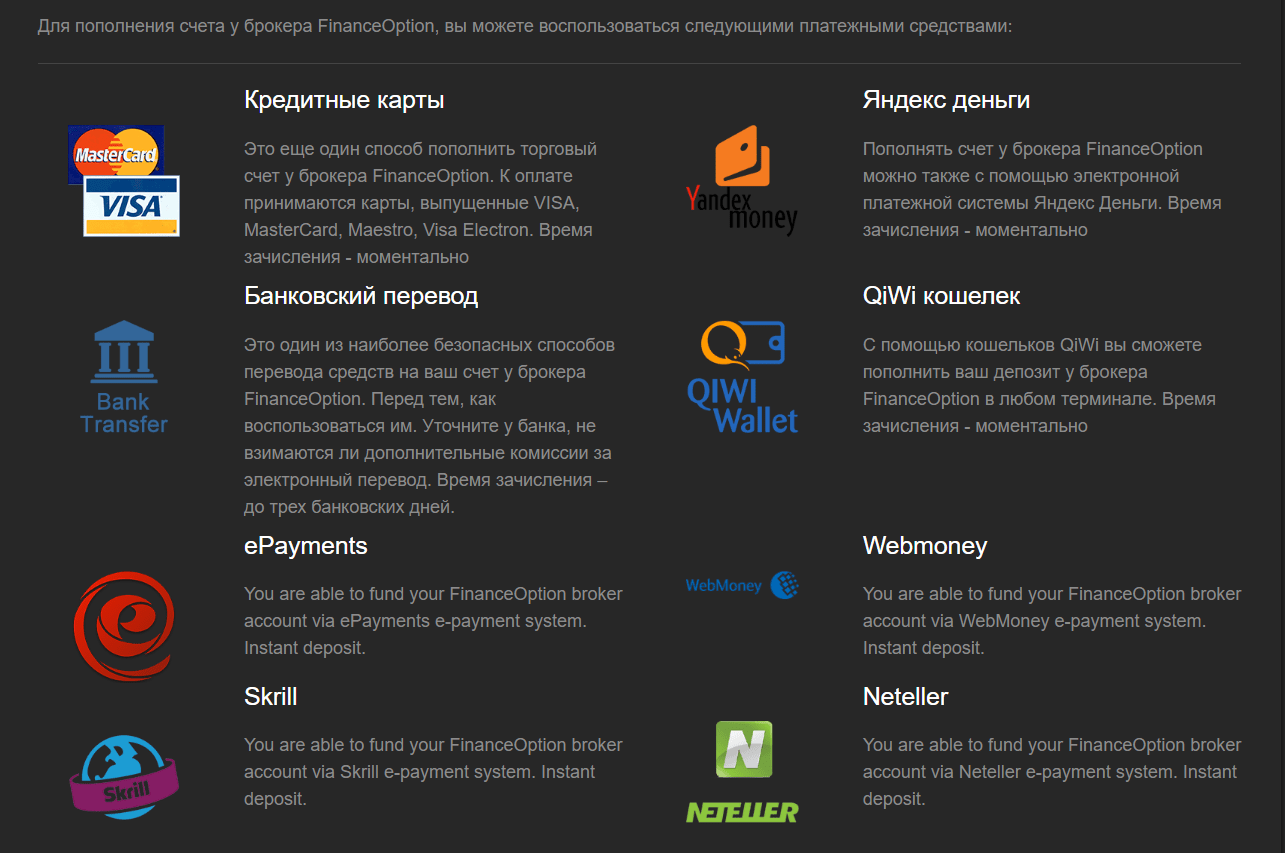

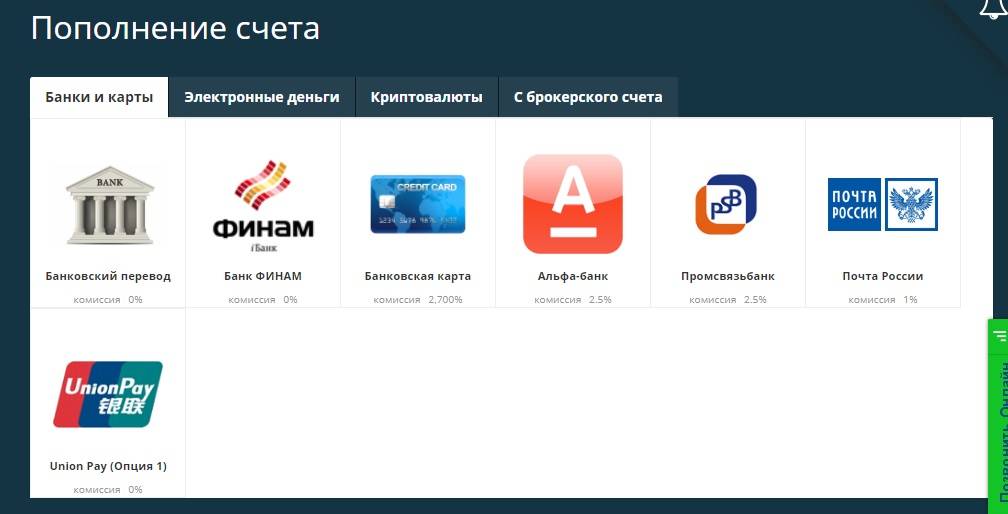

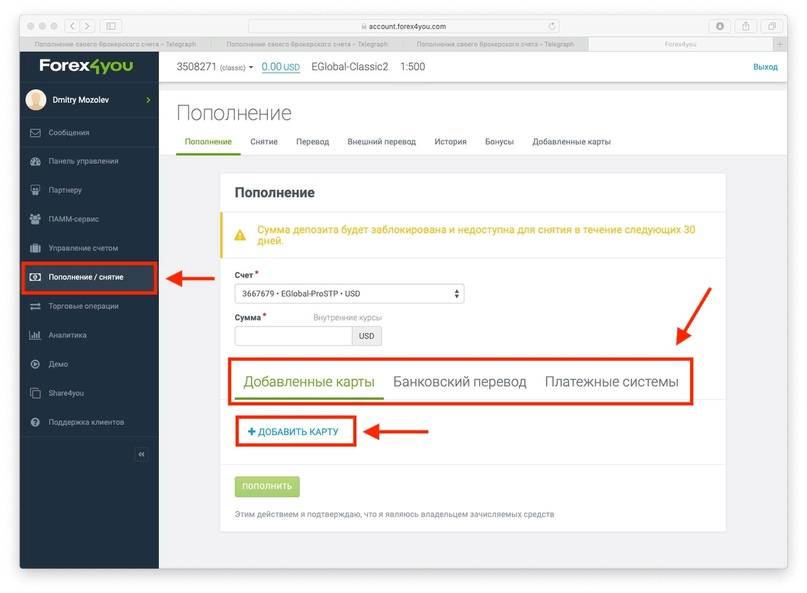

У какого брокера лучше всего пополнять счет?

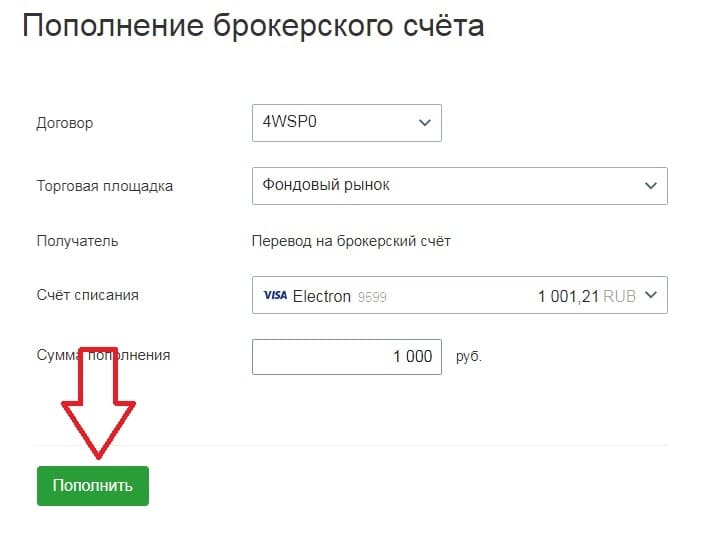

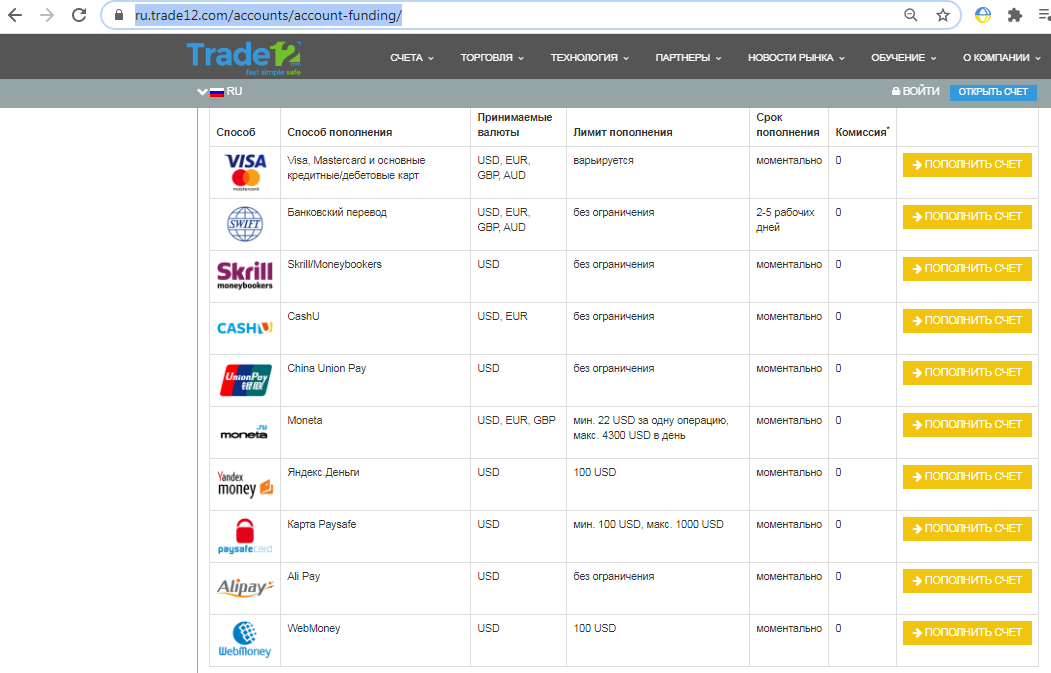

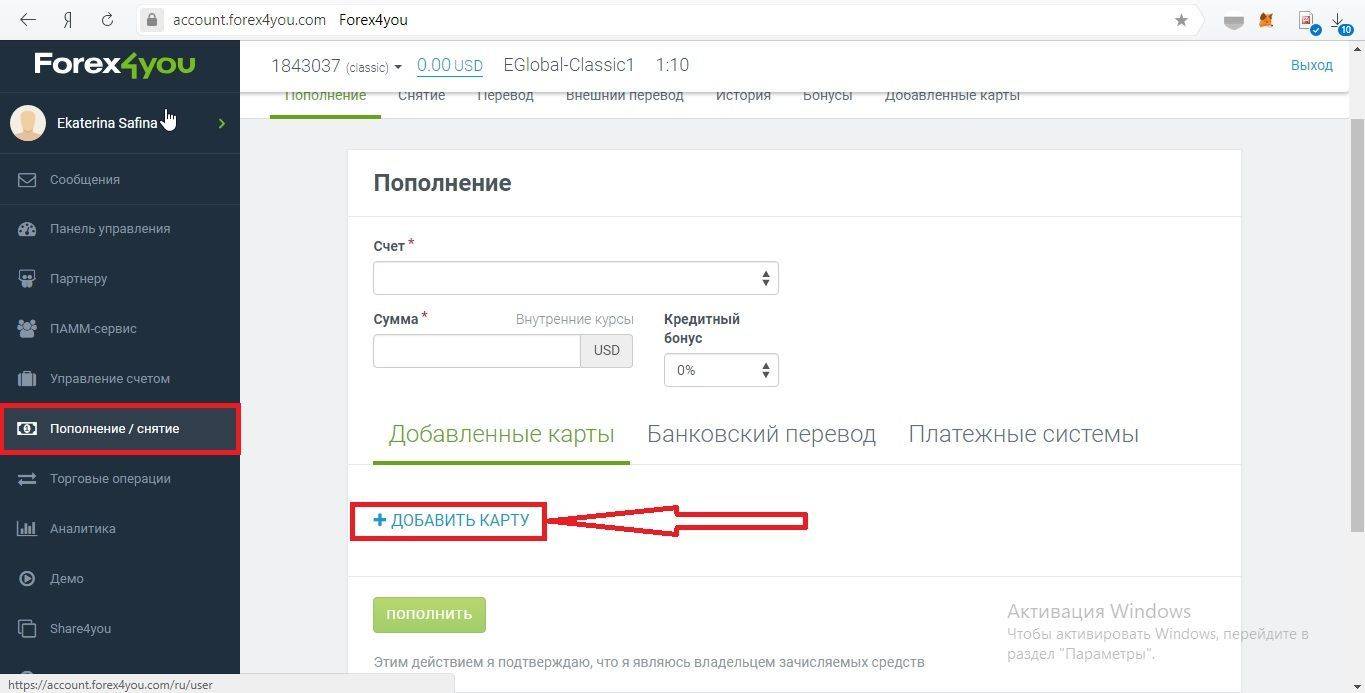

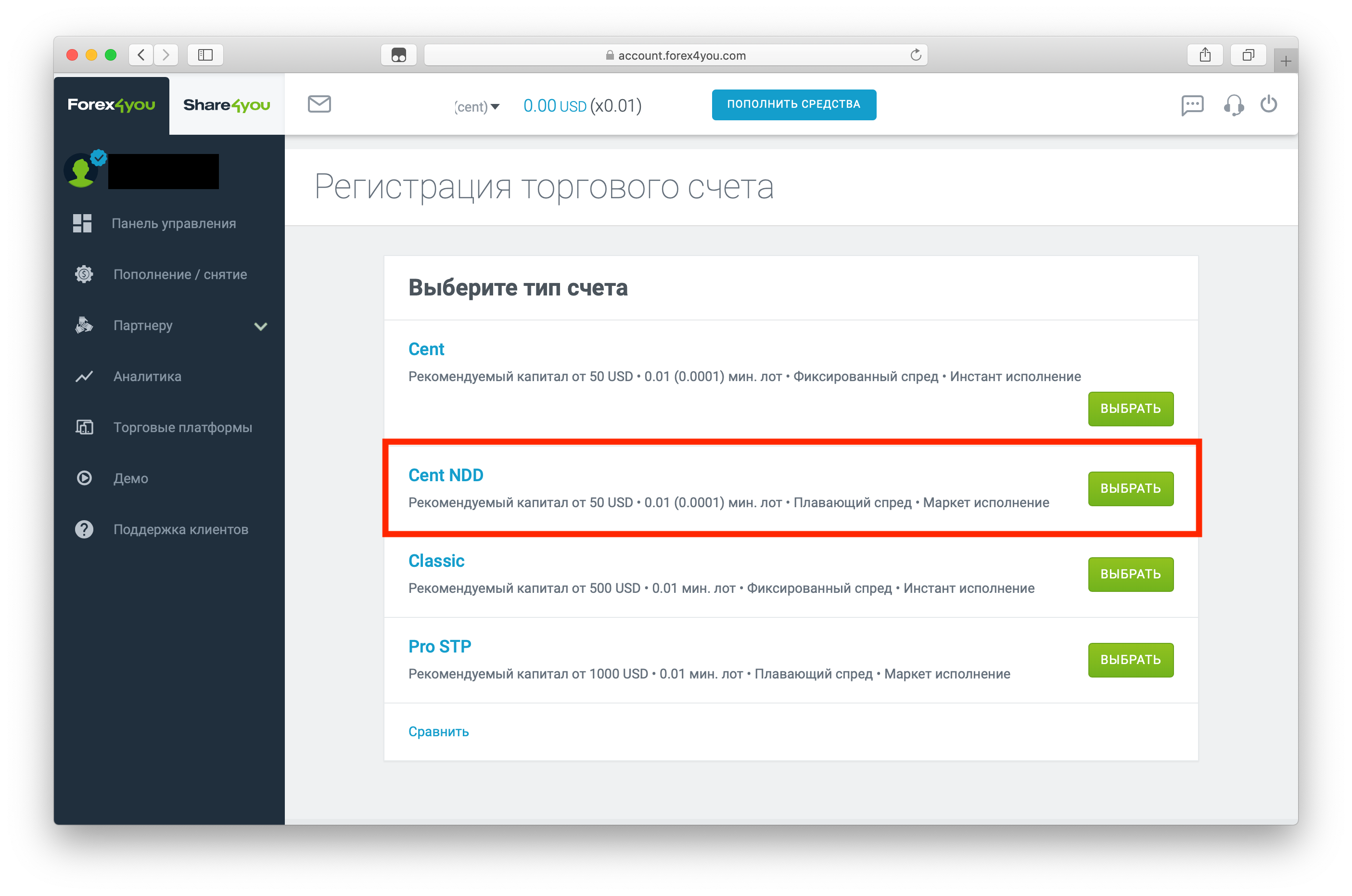

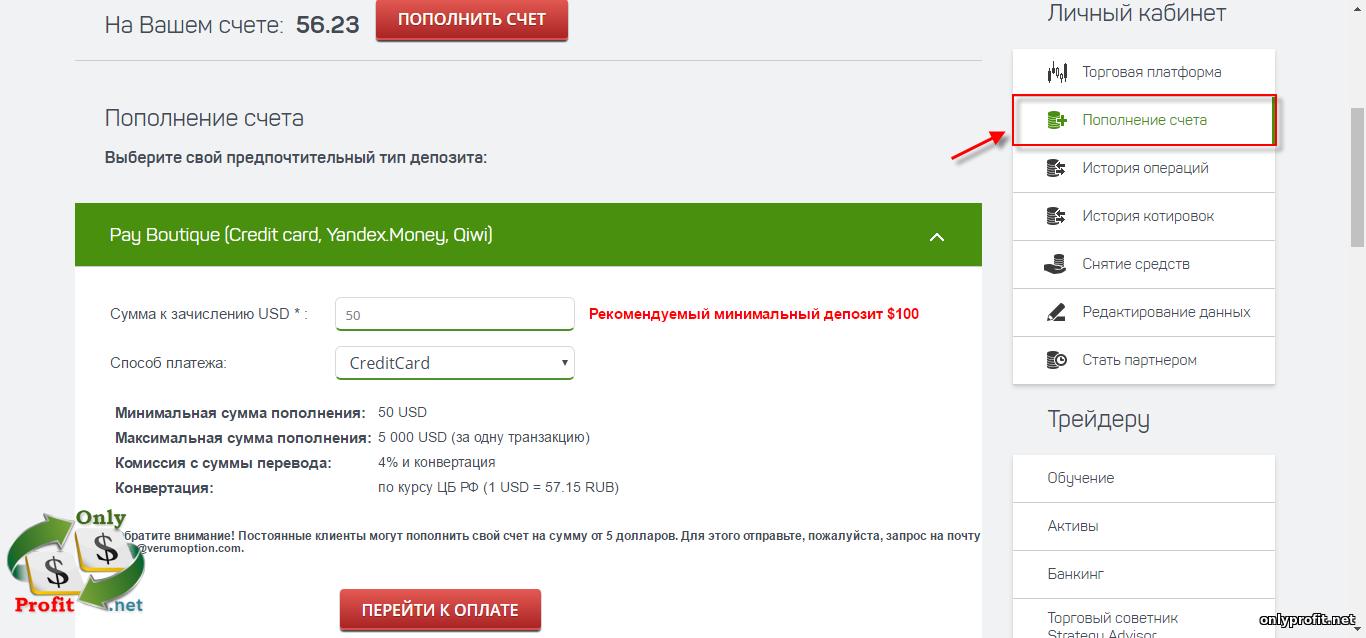

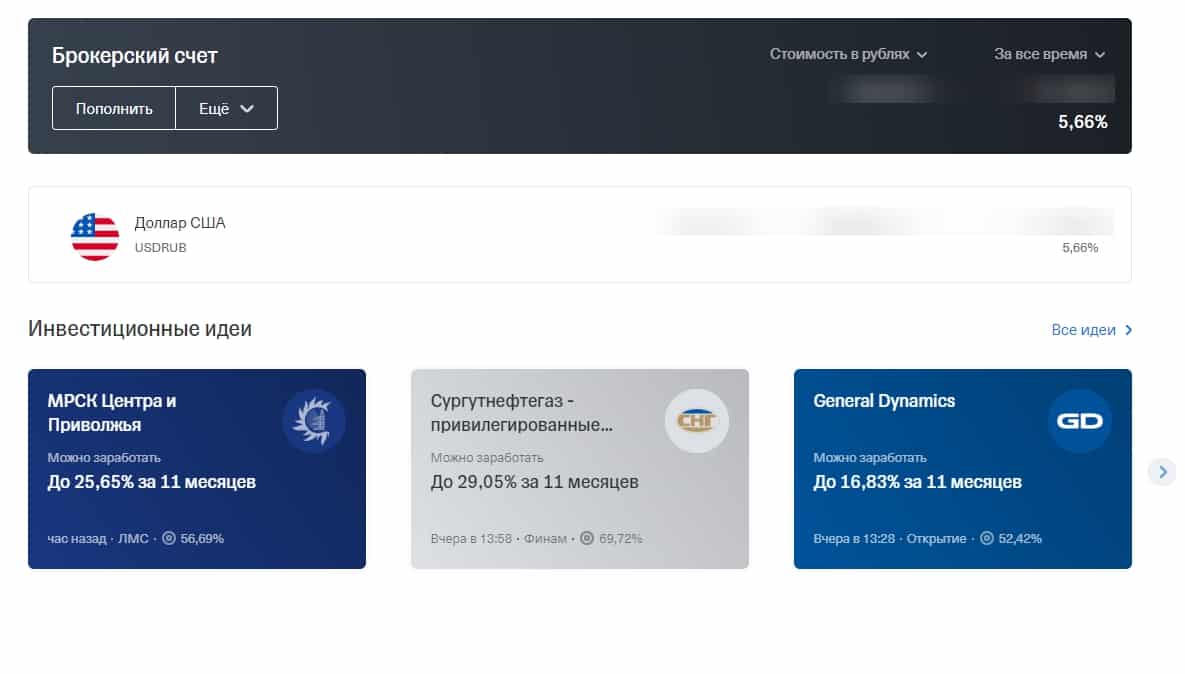

Выбор брокера для торговли полностью зависит от ваших предпочтений. Вы можете выбрать надежного брокера из нашего рейтинга, опираясь на такие важные моменты, как минимальный депозит, минимальная ставка, средний коэффициент сделок, наличие демо-счета и другое. Главное при выборе брокера еще раз проанализировать все риски, выбрать правильную платежную систему и не рисковать суммой большей, чем вы можете позволить себе потерять.

Что бы оставить комментарий, необходимо зарегистрироваться или авторизоваться под своим аккаунтом.

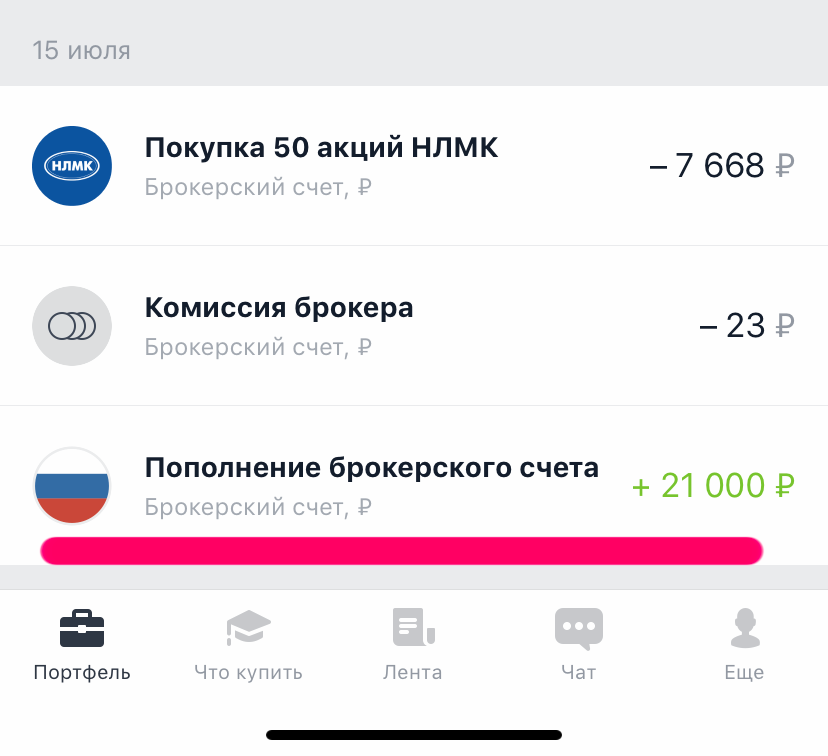

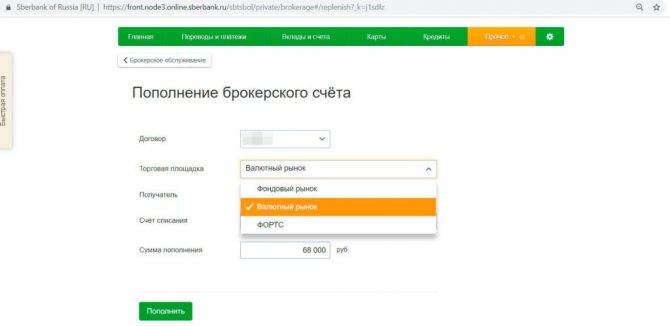

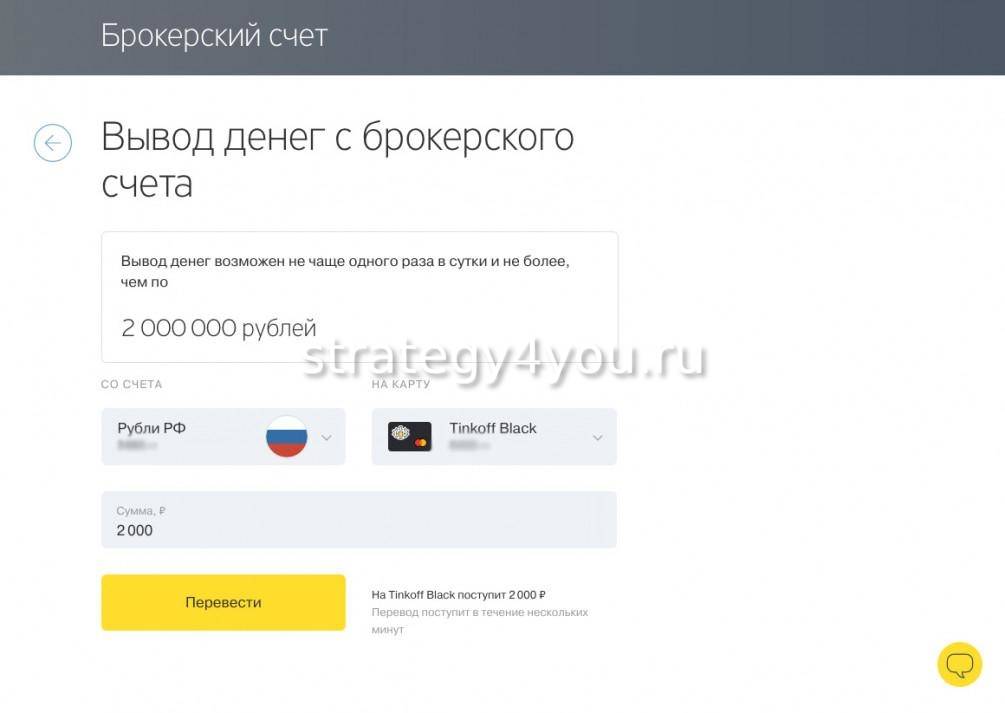

Перевод в рублях

Действия в кабинете IB

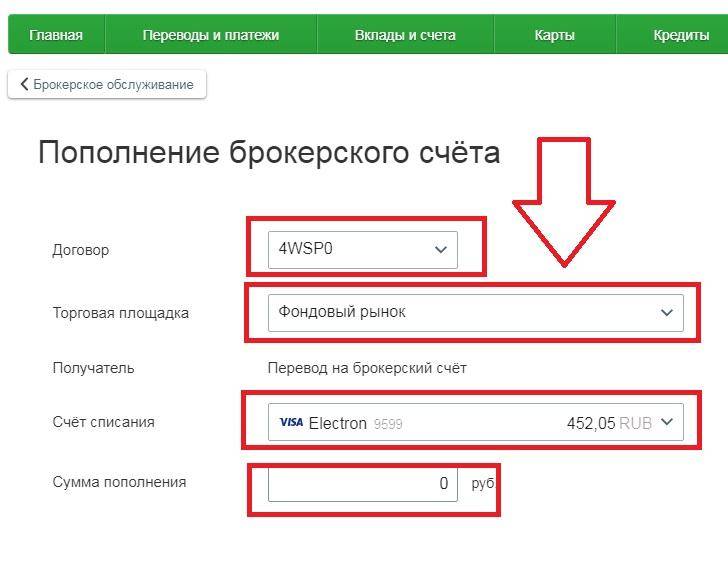

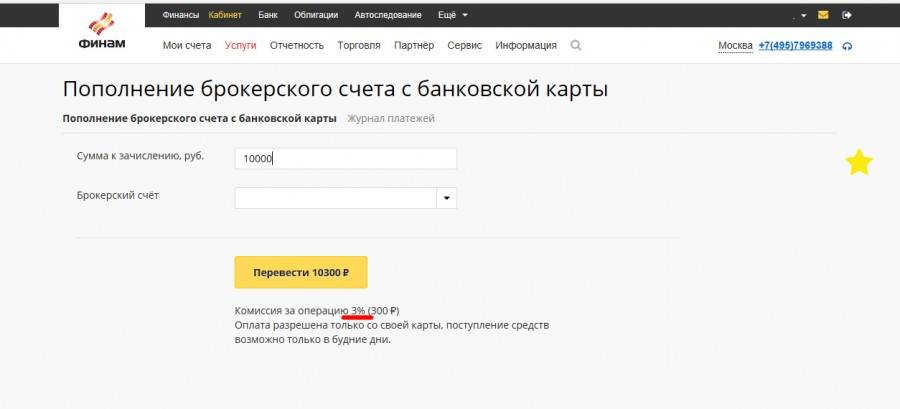

В открывшейся странице перевода средств заполняем следующие поля:

- в поле «Тип транзакции» выбираем «Депозит»

- в поле «Валюта» выбираем «Российский рубль (RUB)»

- в поле «Метод» должно отобразиться значение «Уведомление о wire-переводе»

- в разделе «Банковские реквизиты» указываем название банка и номер счета, с которого будет производиться перевод

- в разделе «Информация о транзакции» в поле «Сумма» указываем сумму перевода в рублях и нажимаем кнопку «Далее»

После этого на экране отобразятся все необходимые инструкции для перевода. Рекомендуем сохранить их в удобном для Вас виде.

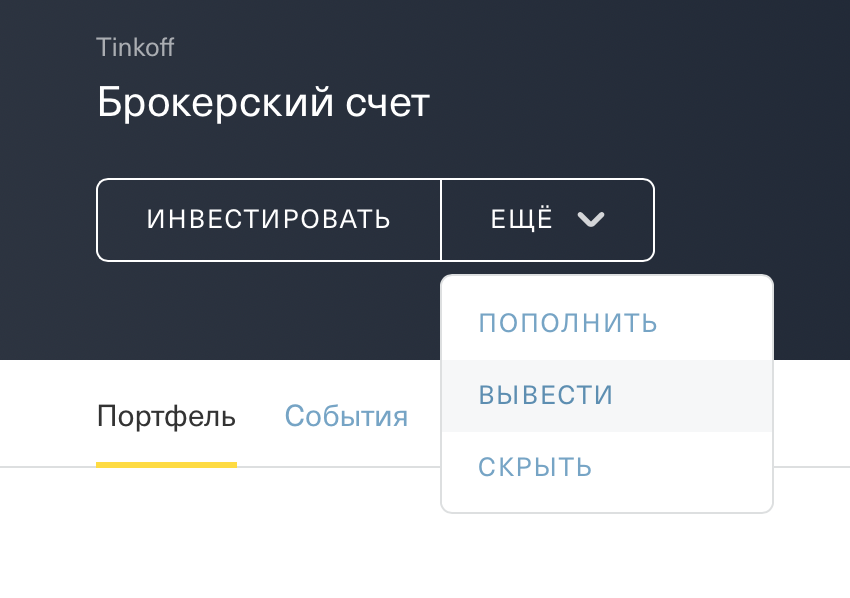

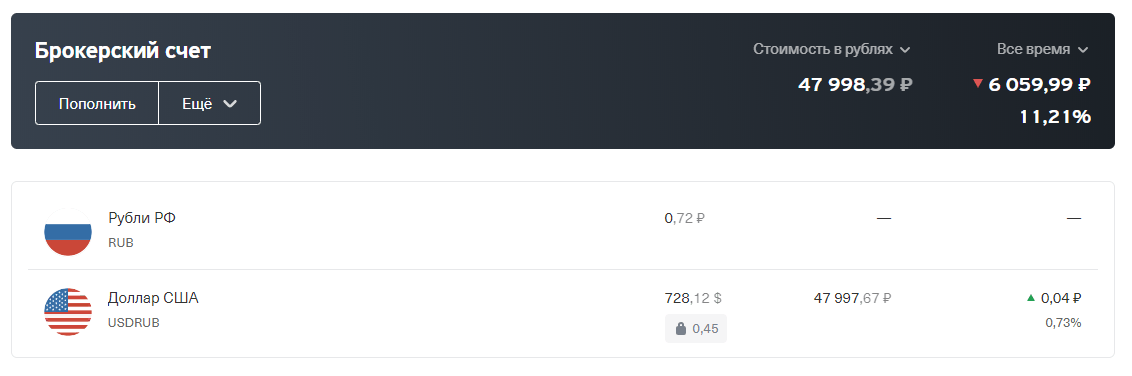

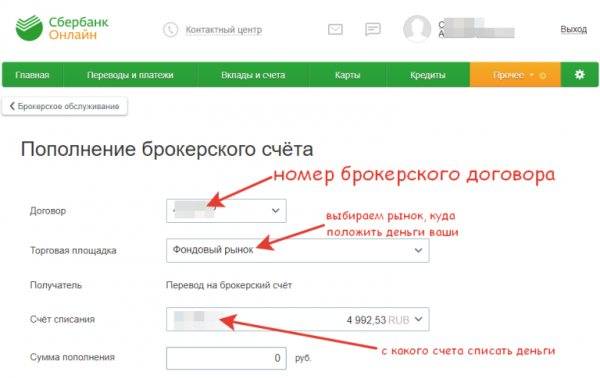

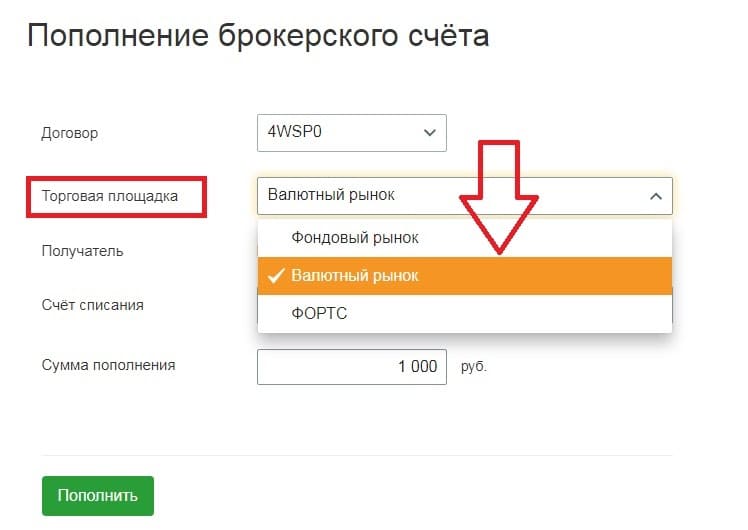

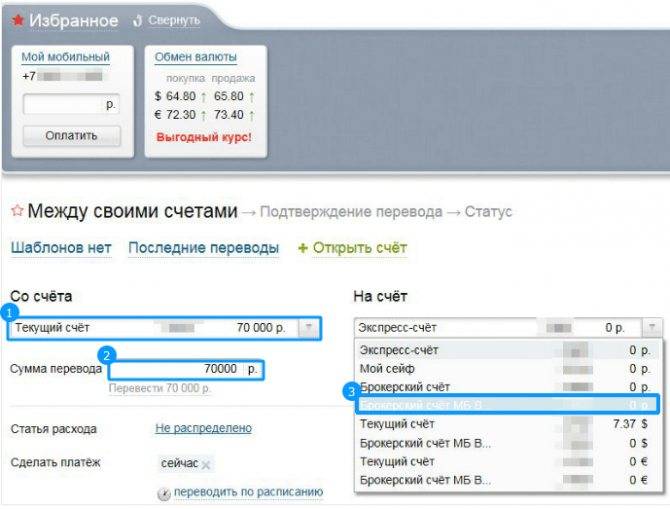

Действия в интернет-банке

ВАЖНО: счет, с которого осуществляется перевод средств должен быть открыт на то же имя, что и брокерский счет в IB.

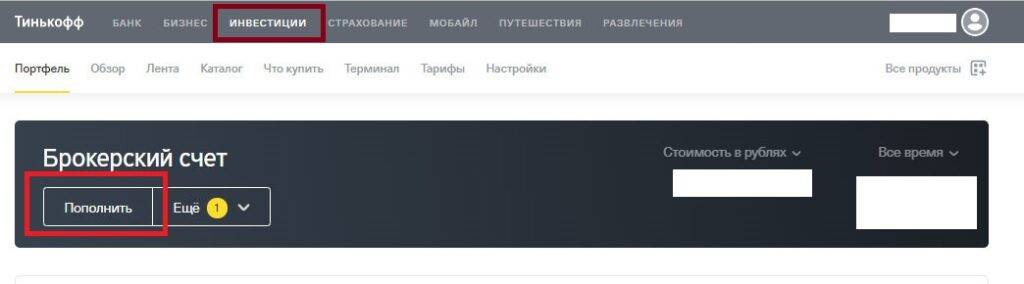

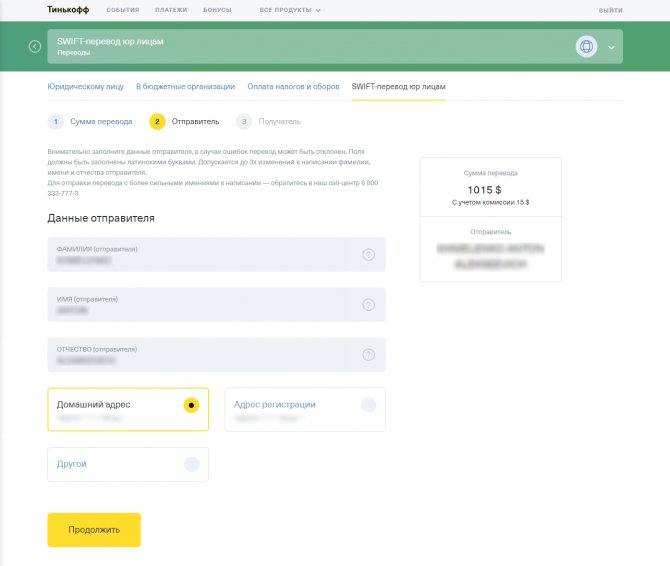

На главной странице личного кабинета Тинькофф банка в верхнем меню выбираем «Платежи» и в разделе «Переводы» выбираем «Организациям».

На открывшейся странице указываем рублевый счет, с которого будут переводиться средства. Ниже должно быть выбрано «Юридическому лицу». Остальные поля заполняются согласно инструкциям пополнения депозита, полученным от IB.

- В поле «БИК или название банка» указываем BIK код из инструкций (044525202).

- В поле «Номер счета в банке получателе» указываем номер счета банка-получателя в банке-корреспонденте инструкций (30111810700400003069).

- В поле «Получатель платежа» указываем название банка-получателя из инструкций (Citibank N.A. London).

- В поле «ИНН» указываем идентификационный номер налогоплательщика (ИНН) из инструкций (7710401987).

- В поле «КПП» указываем «771001001».

- В поле «НДС» указываем «НДС не облагается».

- В поле «Назначение платежа» указываем «Пополнение счета GB80CITI18500813071367 Interactive Brokers LLC. для дальнейшего распоряжения <Сообщение_получателю>». (Вместо скобок «<>» необходимо указать данные сообщения получателю из инструкций).

- В поле «Сумма» указать сумму для перевода в российских рублях, нажать на кнопку «Перевести».

Если такой перевод с Вашего счета осуществляется Вами впервые, то вероятнее всего сотрудники Вашего банка потребуют предоставить им документы, подтверждающие наличие открытого Вами счета в IB.

ИИС для иностранных граждан

Не менее популярный вопрос, может ли иностранный граждан получить ИИС и рассчитывать на налоговый вычет в РФ. Ответ заложен в вопросе. Вычеты получаются из налогов, которые ранее были выплачены в бюджет государства. Если вы нерезидент РФ, нельзя открыть ИИС и получать вычеты.

Если вы допустим гражданин другой страны, такого как Беларусь, Казахстан, и работаете на территории РФ, являетесь резидентом, у вас есть право открыть ИИС и получать вычет из налогов. Хотя нужно признать, что на таких условиях далеко не каждый брокер согласится работать. Кто-то может выставить повышенные требования. Возможно найдется компания которая предоставит базовые условия, без усложнений. Все вопросы нужно уточнять у менеджеров. В теории право на это есть.

Если вы являетесь гражданином Европы, или проживаете там, и в поиске доступов к иностранным рынкам, здесь часто вспоминают брокера DEGIRO.

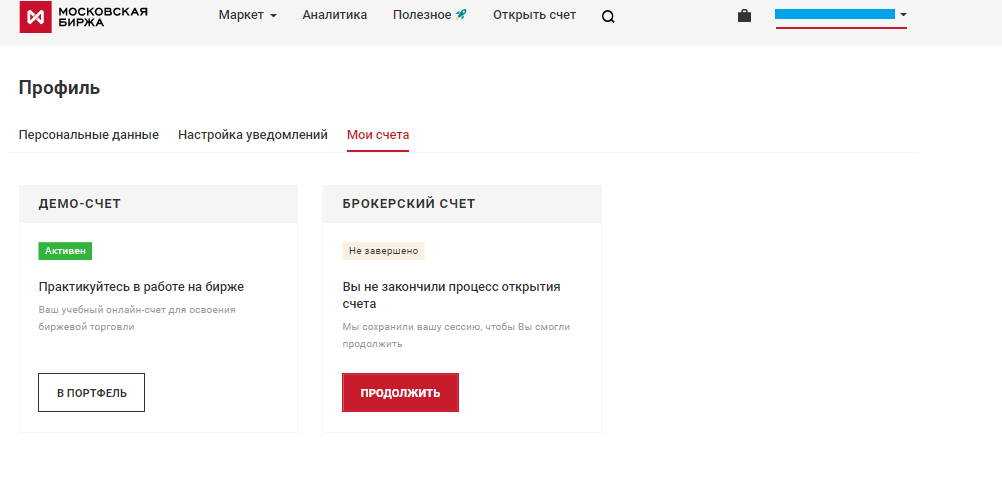

Как открыть брокерский счет в ВТБ

Давайте, все-таки еще раз попробуем открыть брокерский счет в ВТБ. А то вдруг я напрасно внесла в минусы открытие счета в ВТБ дистанционно. Ведь пробовала я это сделать несколько месяцев назад, а ведь конкуренция заставляет совершенствовать процедуры регистрации.

И новичкам, независимо от того, какого брокера вы выберете, нужно понимать, что раньше открыть брокерский счет был просто катастрофически муторный процесс.

В том же банке ВТБ этим занимался отдельный уполномоченный человек. И такой человек был не в каждом отделении ВТБ. Сама процедура, включая генерирование ключей, получение пароля от личного кабинета, могла потребовать не один визит в офис.

К сожалению через сайт открыть брокерский счет не получится, если у вас нет банковской карты ВТБ. Либо, по второму варианту, можно подтвердить свою личность через сайт Госуслуги.

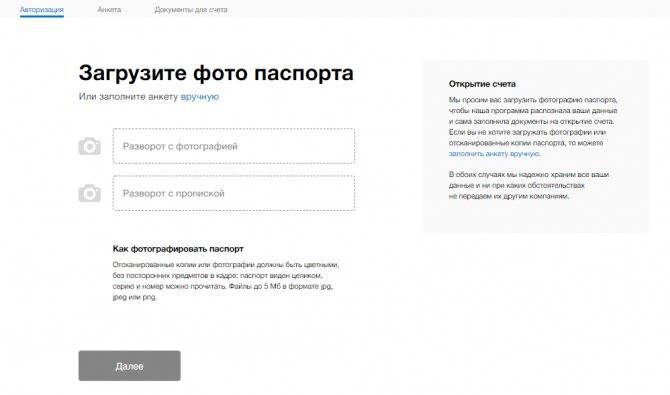

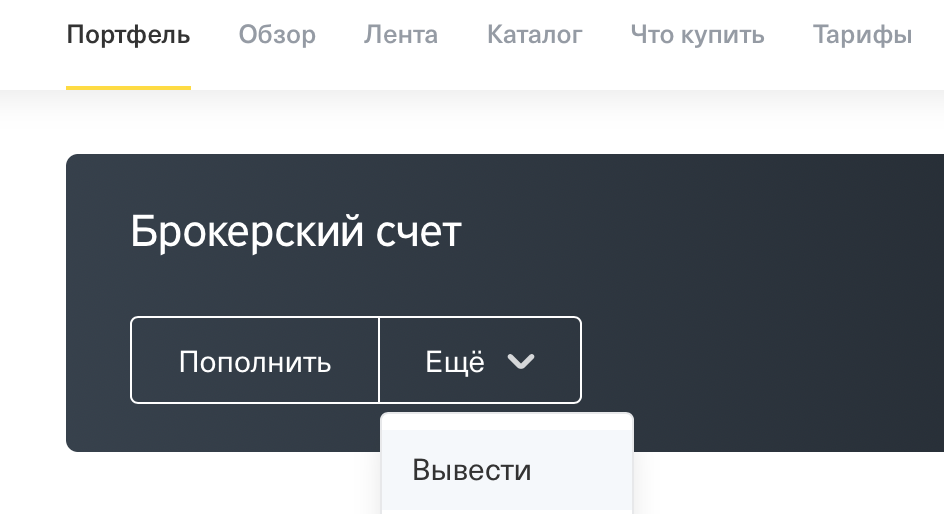

Открытие брокерского счета через приложение “ВТБ Инвестиции”.

На первых этапах вы вводите свои паспортные данные и адрес прописки. В течение часа брокер регистрирует вас и оповещает об этом. Функционал и сервис приложения достаточно удобен и приятен.

Автоматически без права выбора подключают к тарифу “Мой онлайн”. Этот тариф достаточно новый, появился в 2019 году. Кстати, в мобильном приложении ВТБ Инвестиции можно для начала подключиться к демо-версии.

Пенсионная система и пенсии в Китае

Пенсионная система

Китая почти не отличается от российской. Каждый человек, делавший взносы на

протяжении трудовой жизни, имеет право на гарантированные государством выплаты

в старости. Даже стаж, необходимый для ее получения, такой же как и в России –

15 лет. Пенсия гражданина Китая состоит из двух частей – накопительной и

базовой. Базовую выплачивает государство, а на накопительную идут страховые

сборы с зарплаты. В итоге средняя пенсия в Китае в 2018 году достигла 2500

юаней в месяц (около 25 тысяч рублей). До 1997 года, в Китае не было такого

понятия как пенсия. Согласно местным традициям, уход за престарелыми гражданами

должен осуществляться их детьми, а бездетные китайцы вынуждены были веками

влачить полунищенское существование, если конечно не успевали отложить какие-то

крупные сбережения на старость. Здесь и заключается ответ на вопрос, почему

жителей Китая настолько много – многодетность была тысячелетиями залогом

банального физического выживания пожилого человека. По ввиду активно проводимой

ранее Китаем политики «одна семья—один ребёнок» в стране начала лавинообразно

нарастать проблема «нищих стариков», когда просто один отпрыск не мог, даже при

всё желании, обеспечить достойную жизнь и себе и родителям.

В этих условиях госсоветом КНР было принято решение о введении пенсионного обеспечения граждан. После многочисленных дебатов и массовых выступлений, нынешняя пенсионная система КНР выглядит следующим образом: Мужчины перестают заниматься активной трудовой деятельностью в возрасте 60 лет. Женщины — к 50, или 55 годам в зависимости от типа занятости. Пенсионные накопление складываются от 20% отчисления работодателем, и 8% налогам работником в «Единый всекитайский фонд пенсионного обеспечения», который, в отличие к примеру, от российского, никаких долгов за собой не имеет. Китайцы любят свою страну, но в деле пенсионного обеспечения полагаются не только на нее, но и на себя. Копить на образование и на пенсию – там это часть менталитета.

Способы зарубежного инвестирования

Полноты картины ради я скажу пару слов о том, какие вообще существуют способы зарубежного инвестирования.

Полноты картины ради я скажу пару слов о том, какие вообще существуют способы зарубежного инвестирования.

Первый и самый классический (но не для нас) способ — это зарубежный банк. Это услуги для состоятельных клиентов, которым банки готовы предоставлять не только банковские, но и разнообразные инвестиционные услуги. Этот способ требует очень серьезного капитала. Минимум может составлять от 100 тыс долларов в банках средней руки до 1 млн в крупных и известных.

Второй способ — инвестирование через зарубежную страховую компанию, так называемый метод unit-linked. Данный способ дает определенные плюсы в налогообложении и наследовании капитала, а также его защите — капитал в страховой компании не могут арестовать или отсудить у вас.

Некоторые финансовые консультанты в России очень любят рекламировать данный метод инвестирования, предлагая его чуть ли не как панацею. Но нам нужно понимать и имеющиеся ограничения и минусы. А они значительны. Во-первых, инвестору нужно делать либо крупный первый взнос (от 10 тысяч долларов), либо делать обязательные ежемесячные взносы (от 100 долларов). Если вы пропускаете взносы, то включается система штрафов. Во-вторых, ваш капитал становится заморожен на срок действия полиса (от 5 до 25 лет). Вы можете выводить только часть прибыли, действуют разные специальные ограничения. В-третьих, вы ограничены в выборе инвестиционных инструментов. Например, вы можете приобретать только те ETF-фонды, которые согласованы страховой компанией, а их обычно не так много.

Подводя итог про unit-linked, я бы не стал его рекомендовать инвесторам. Это дополнительные обязательства и ограничение свободы собственных действий на рынке. Этот способ стоит рассматривать только если вам есть чего опасаться в международных судах.

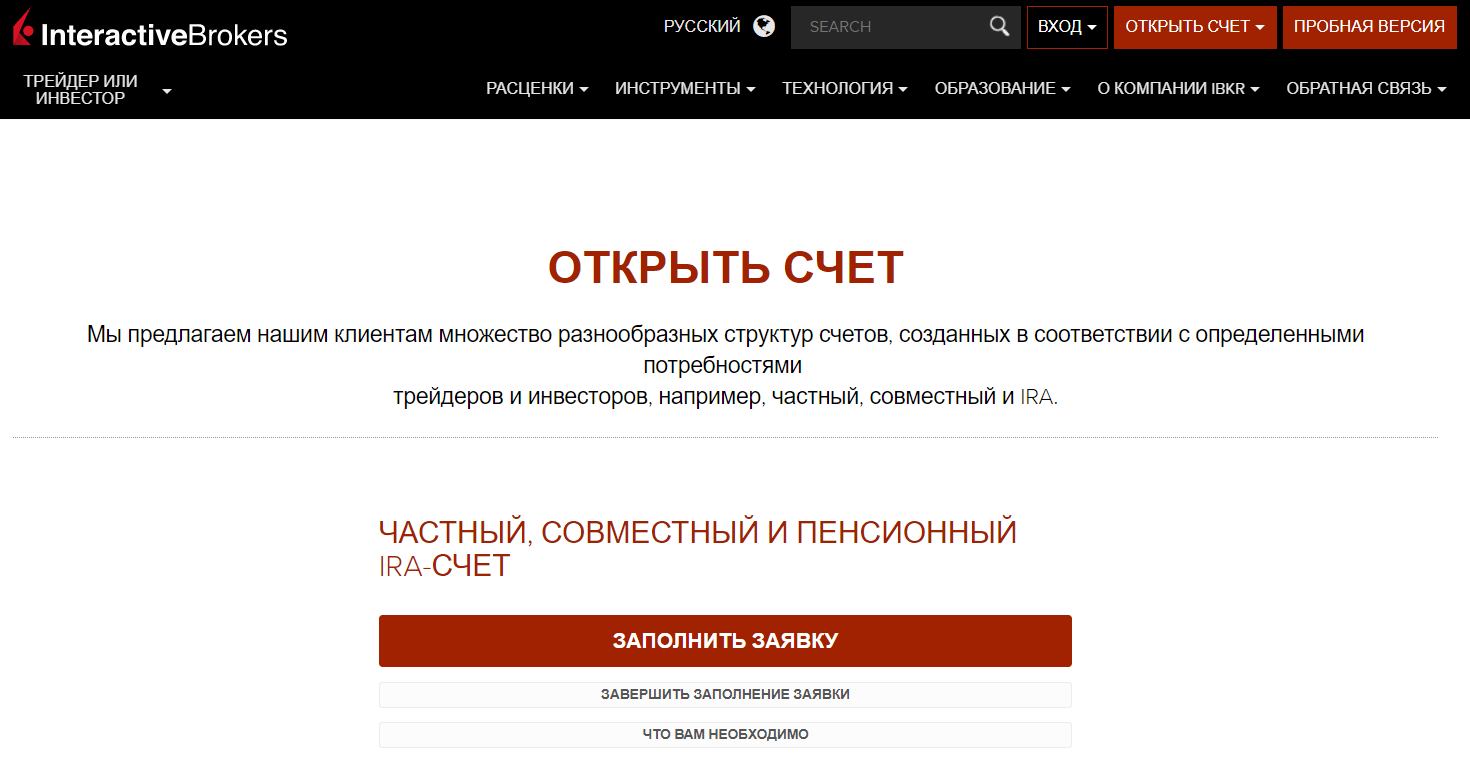

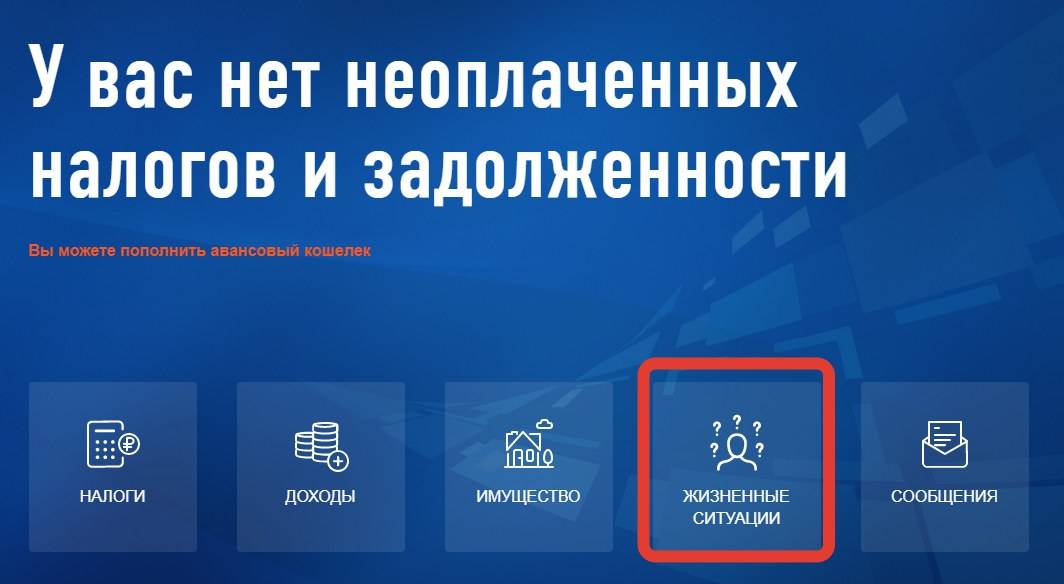

И наконец мы возвращаемся к зарубежным брокерам. Это ваш посредник, который обеспечивает доступ на биржи. Он дает полный доступ к биржевым инструментам и не накладывает на вас дополнительных обязательств. Дополнительно стоит отметить, что иностранные брокеры не являются налоговыми агентами в РФ. Вам стоит самостоятельно подавать налоговую декларацию.

Правила выбора надежного брокера

Валютный рынок – это широкий спектр возможностей и решить с его помощью можно разные задачи. Однако, более всего он актуален для постоянно нуждающихся в конвертации. В первую очередь, это:

- Инвесторы, использующие брокерский счет для снижения рисков падения рубля и других валют.

Частные лица, которым такой счет нужен для оплаты лечения, обучения, различных покупок продаж за границей. - Экспортирующие и импортирующие разнообразную продукцию компании. Им такой счет нужен для проведения оплаты по разнообразным валютным договорам.

- Спекулянты (речь идет о профессионалах), которые зарабатывают на скачках курса. Но в этом случае заработать не так уж и просто. Нужно постоянно следить за скачками курса, разбираться в стратегиях минимизации риска потерь своих инвестиций.

- Брокерский счет дает возможность приобретать не только иностранную валюту, но также облигации и акции.

Одним из важнейших преимуществ брокерских сделок является их безопасность. Каждая сделка осуществляется в рамках валютного рынка и обязательно регистрируется. А потому подделки полностью исключены. Также исключены скрытые платежи и комиссии. Операции полностью прозрачны. А еще нельзя не отметить удобство сделок: не нужно ехать в банк, тратить время, ждать своей очереди. Да еще часто возникают ситуации, когда необходимого объема наличности нет.

Как выбиратьЧем проще, тем лучше

Если на первом этапе вам трудно понять, чего конкретно вы хотите от брокера, — выбирайте простоту. Брокер с простыми тарифами позволит вам даже с небольшими деньгами осмотреться и получить практический опыт работы на бирже.

Инвестиции на бирже похожи на предпринимательство. Нужно с чего-то начать, а затем день за днем работать над постепенным улучшением результата.

Ищите новые идеи, адаптируйтесь к изменениям в экономике, законодательстве, на рынке. Брокер лишь часть этого процесса, ваш инструмент. Если не сработаетесь с одним, найдете другого.

Не гонитесь за самой низкой комиссией по сделкам, ведь вы еще не знаете, сколько сделок и какого объема будете совершать

Вместо этого обращайте внимание на обязательные платежи. Со временем вы поймете, как комиссия влияет на ваш результат, и при необходимости сможете найти брокера с более подходящими условиями

Не стесняйтесь обратиться в поддержку и задать вопрос. Вы сможете не только найти подтверждение прочитанному в тарифах, но и узнаете дополнительные нюансы. А также сможете оценить скорость реакции на ваш запрос.

Брокер отвечает на уточняющие вопросы о тарифах: ответы подробные и понятные

Не пытайтесь объять необъятное. Не имея опыта, выбрать идеального брокера с первого раза всё равно не получится. Не переживайте, если в первый год вы слегка переплатите за брокерское обслуживание, — считайте это платой за приобретенные знания и практические навыки.

А еще можно открыть брокерские счета сразу в нескольких компаниях. Но если будете открывать ИИС, помните: ИИС, в отличие от брокерского счета, может быть только один.