Классический оффшор и конфиденциальность

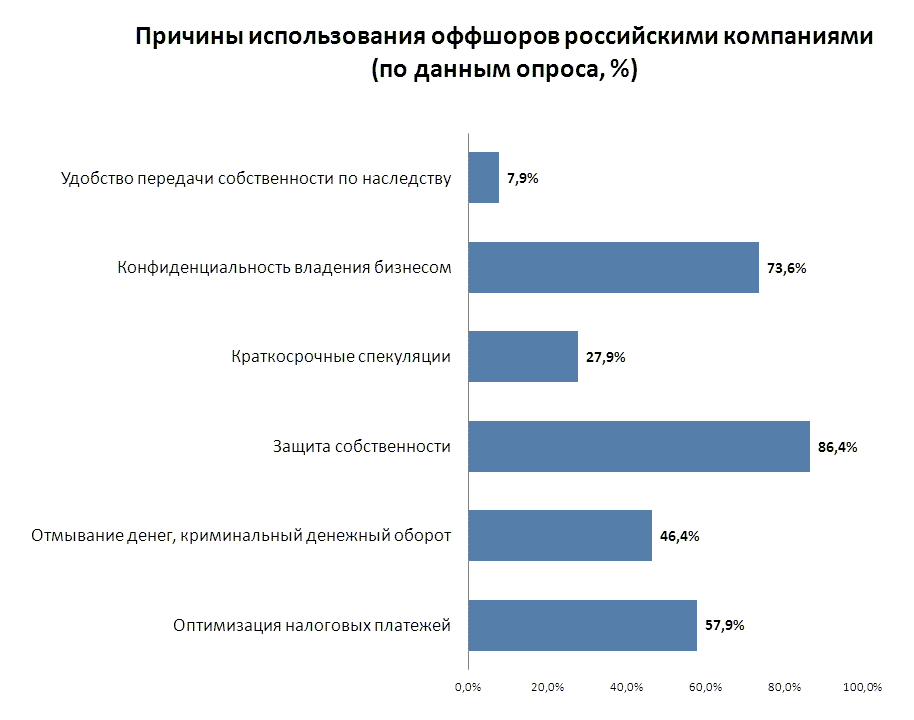

Ещё одним китом, на котором покоятся настоящие классические оффшоры является конфиденциальность (privacy).

Никому из нас не хочется, чтобы о его бизнесе знали все и всё. Оффшоры зачастую являются интимной стороной бизнес-процесса, его секретной опорой, которая позволяет эффективно конкурировать и развиваться даже на перенасыщенном рынке.

Делиться такими подробностями с другими совсем не хочется.

Именно поэтому классические оффшоры во все времена стремились максимально защитить личные данные своих инвесторов. Во-первых, как упоминалось выше, на это работало отсутствие требования сдавать финансовую отчётность. Но этот пункт становится менее надёжным, ведь общие данные о состоянии компании иногда нужны для продления регистрации.

Во-вторых, реестры владельцев, директоров, менеджеров и прочих связанных с руководством бизнеса людей в классических оффшорах отсутствуют или закрыты.

Точнее, степень доступности информации различается от страны к стране. В целом же ситуация такая: оффшоры вынуждены создавать подобные реестры, если их до этого не было. Крупные страны просят сделать их публичными, но чаще всего оффшоры выбирают одно из двух: или хранение информации у регистрационных агентов с возможным доступом со стороны правительства; или закрытый государственный реестр без доступа третьим лицам.

Дополнением в защите конфиденциальности служит возможность нанимать номиналов – профессионалов, которые выполняют роль «официальных лиц» и владельцев на бумаге. Таким образом скрывается ваше участие в той или иной компании и повышается конфиденциальность.

В большинстве популярных оффшоров услуги номиналов разрешены и развиты.

Если кратко подвести итог, то получится следующее:

- Оффшоры не собирают налоги с компаний;

- Позволяют компаниям работать по всему миру, но не по месту регистрации (за некоторым исключением);

- Не требуют подавать отчётность, но вести её необходимо ради собственной безопасности;

- Оффшоры предлагают конфиденциальность, но она не абсолютна и скорее всего уже никогда такой не будет.

Теперь же поговорим про некоторые практические стороны любого классического оффшора.

Оффшор-форумы Все дискуссии по теме

Гибралтар

Подводные камни в работе с оффшорами

Про отрицательные стороны оффшорного бизнеса частично уже было сказано выше – пристальное внимание со стороны международных организаций, ограничение в кредитных вопросах. Сами оффшорные зоны не скрывают своей деятельности – это официальные центры интернациональной коммерции

Сами оффшорные зоны не скрывают своей деятельности – это официальные центры интернациональной коммерции.

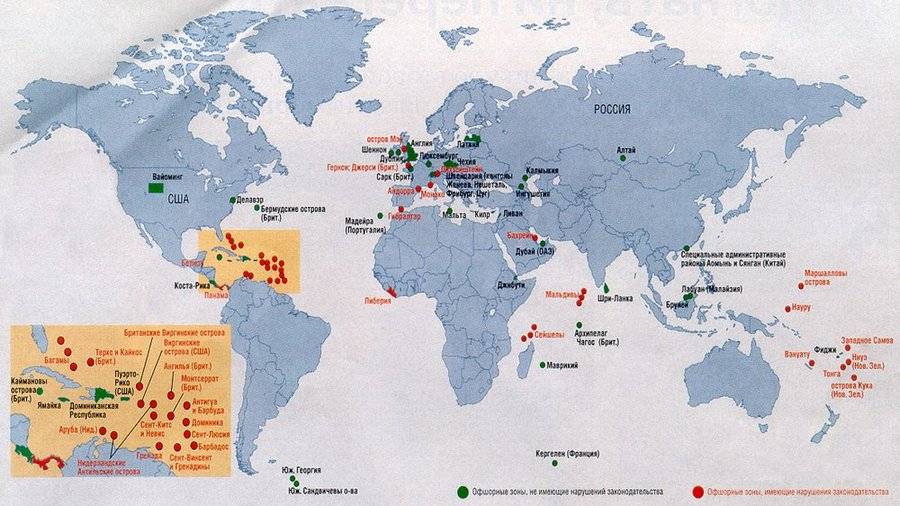

Однако все территории подобного рода делятся на две группы:

- Полностью закрытые для контроля извне.

- Зоны с минимальными льготами.

Отсутствие единого перечня оффшорных территорий указывает о неоднозначном отношении к данному явлению субъектов мирового сообщества.

В каждой стране – свой «черный список» таких зон, цель которого – повысить контроль движения валюты и заставить банки-партнеры оффшорных компаний создавать дополнительные резервы под перемещаемые финансы.

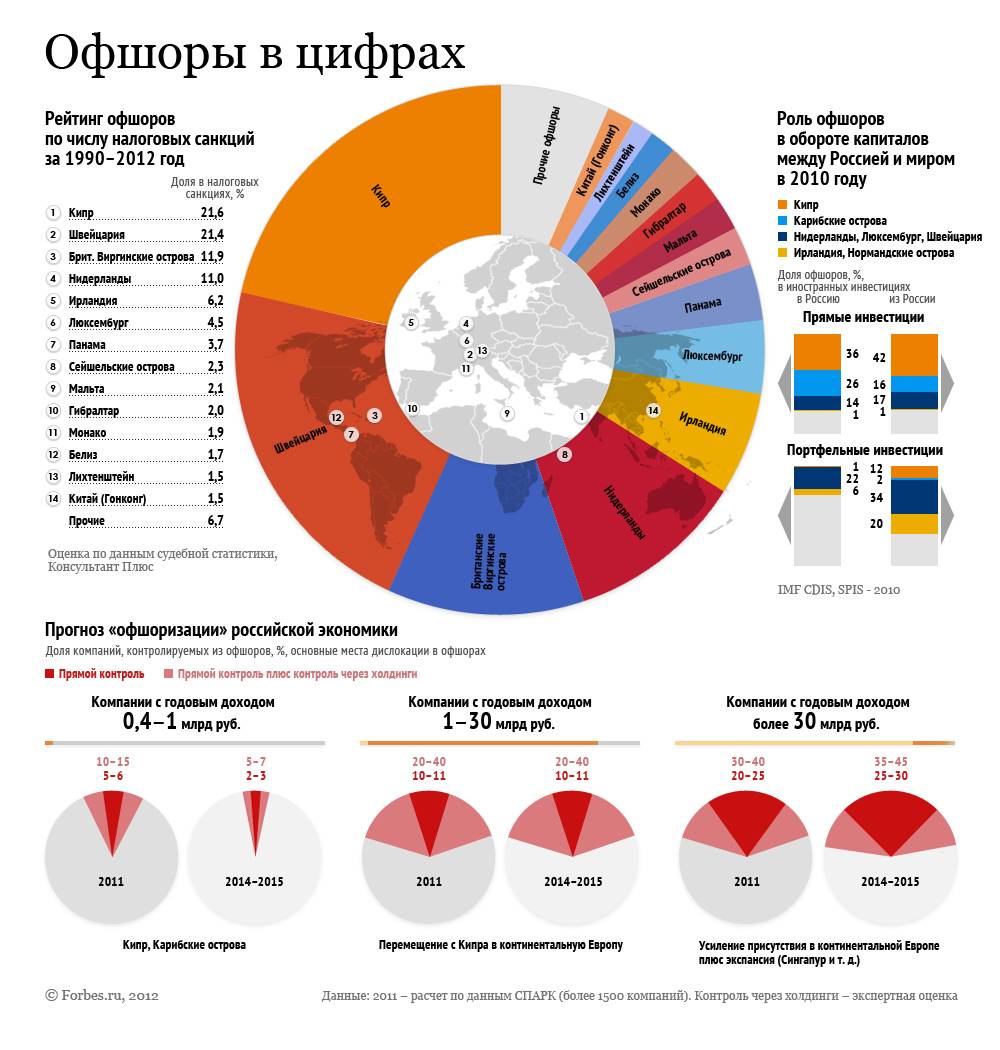

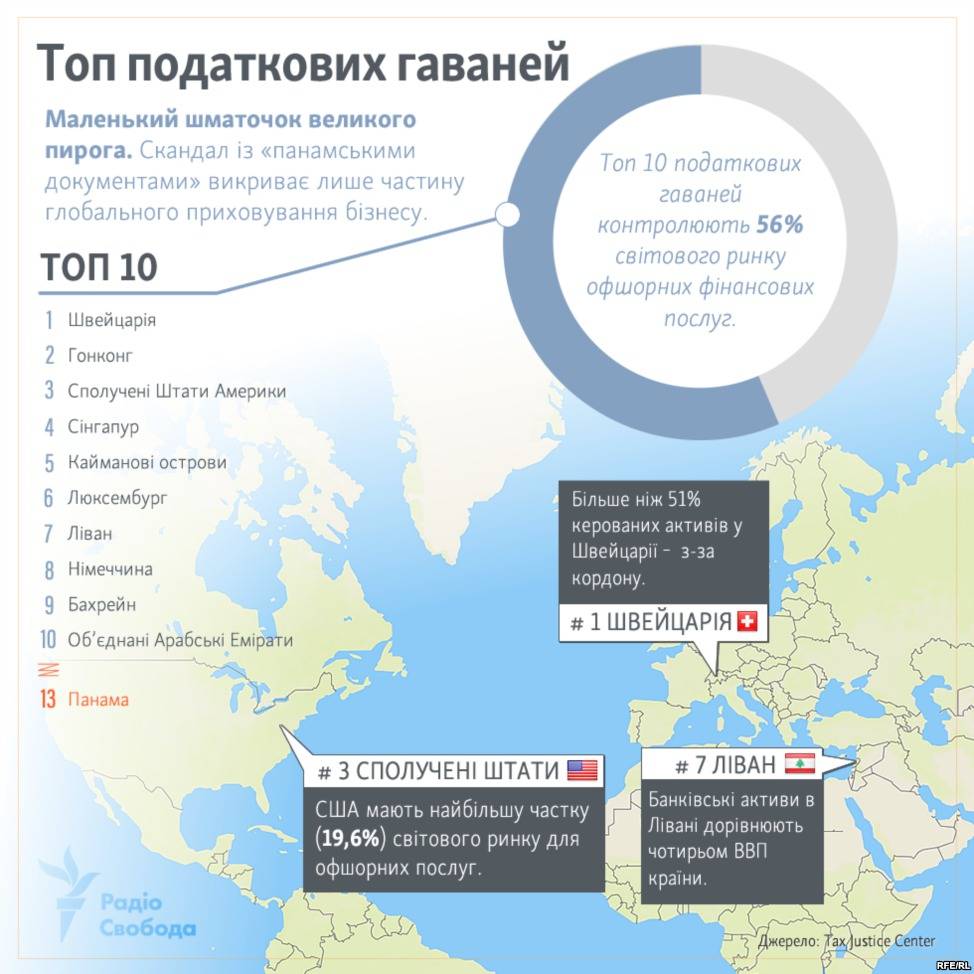

Наличие налоговых оазисов на планете не радует государственные органы стран, из которых выводятся финансовые активы. Под давлением «сильных мира сего» постепенно нивелируются налоговые послабления в странах Европы. Уже не так привлекательны для выведения активов Лихтенштейн, Люксембург и Швейцария.

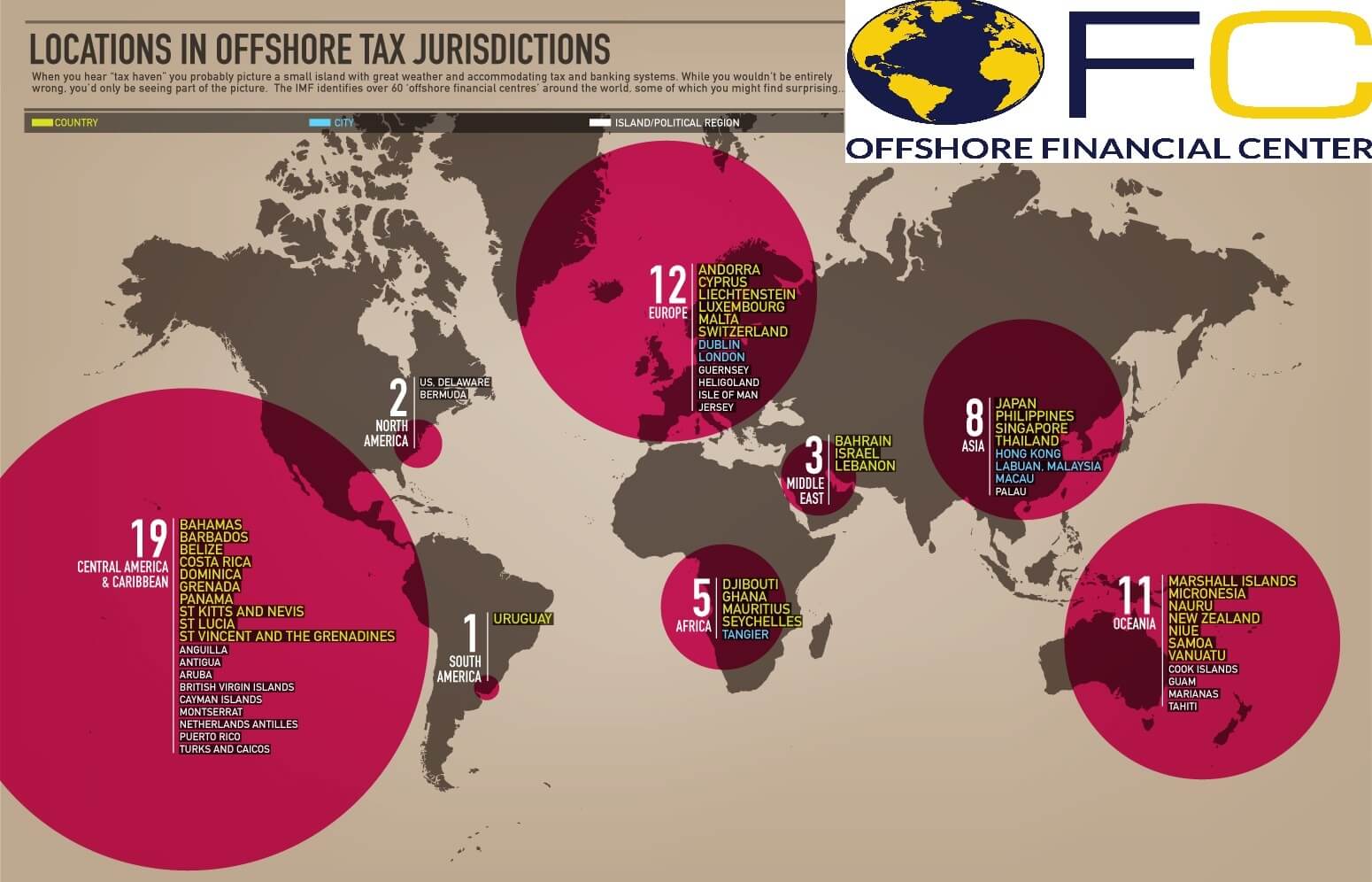

Оффшорные юрисдикции и их характеристика

Разумеется, проверки «чистоты» государства будет недостаточно для выбора комфортной налоговой зоны. Потребуется учет и анализ дополнительных аспектов, в числе которых:

Внутреннее законодательство страны, где регистрируется компания – обратить внимание нужно на фискальную политику и актуальные корпоративные нормы. Правовая база государства, на территории которого фактически ведется бизнес и характер деятельности – посмотреть что сказано об осуществлении операций через заграничные предприятия, нужны ли лицензии, разрешения и прочее

Правовая база государства, на территории которого фактически ведется бизнес и характер деятельности – посмотреть что сказано об осуществлении операций через заграничные предприятия, нужны ли лицензии, разрешения и прочее.

Это важно, потому что все страны, предоставляющие специальные льготы, различаются между собой. Поскольку главная задача субъекта экономических отношений заключается в выборе максимально надежных и удобных условий, налоговое планирование с использованием оффшорных юрисдикций требует тщательного изучения этих отличий

Обратить внимание нужно на следующие основания:

- система налогообложения – относится ли страна к низконалоговым территориям (до 10% на прибыль) или не предусматривает государственные сборы в принципе (только

- фиксированные ежегодные платежи, независящие от размера дохода);

- конфиденциальность – открыл ли перечень зарегистрированных фирм и учредителей для общего доступа или закрыт (есть страны, которые не требуют вносить информацию об акционерах в принципе);

- географическое положение – островные и центральноамериканские, европейские, небольшие административно-территориальные единицы;

отчетность – страны, обязывающие предоставлять бухгалтерские и налоговые документы и не выдвигающие таких требований.

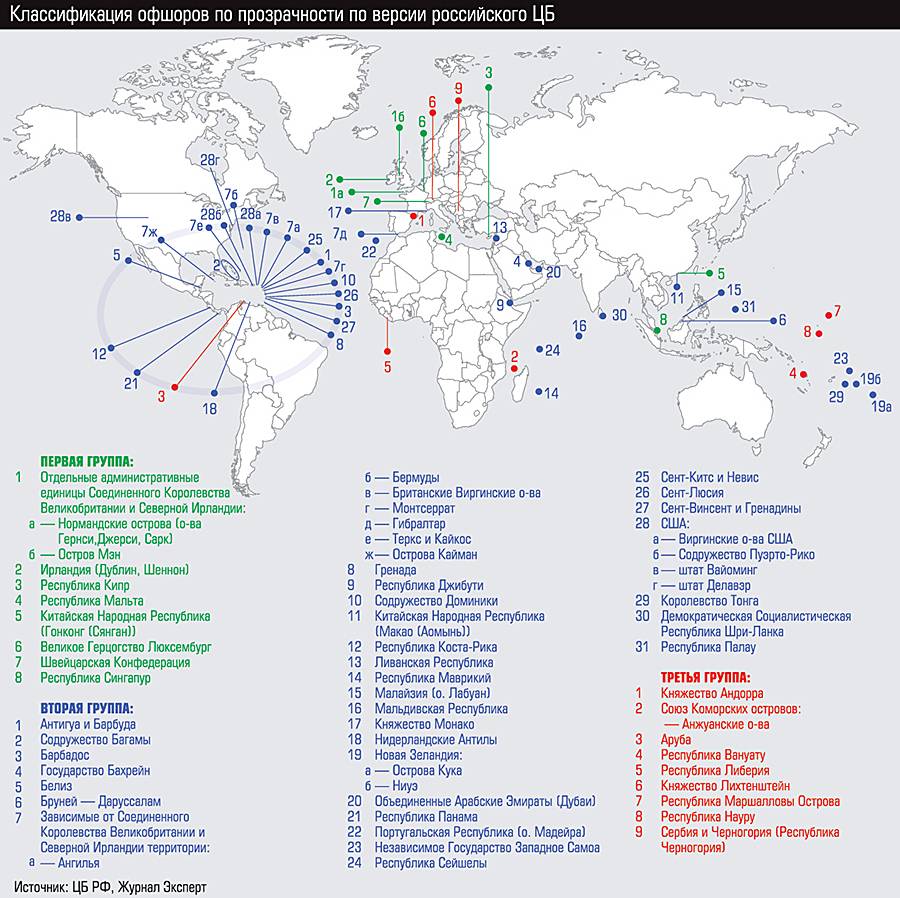

Оффшорные юрисдикции, в зависимости от условий, которые они предлагают для компаний, делятся на следующие виды:

Классические

Страны, относящиеся к этой группе, предусматривают полное освобождение от государственных сборов. Условие одно – фирмы должны получать доход не за счет местных источников. Такой регистрацией занимаются небольшие островные государства (Британские Виргинские Острова, а также Кайманы, Багамы, Доминикана, Сейшелы и другие).

Респектабельные

Сюда могут входить как отдельные страны, так и внутренние территории. Например, в США есть штат Делавэр. Здесь предусмотрены самые удобные условия регистрации компаний – зарегистрировать можно LLC (общество с ограниченной ответственностью) или Корпорацию, при этом стоимость процедуры минимальна (купить фирму можно всего за 650$). Также в число респектабельных юрисдикций входят отдельные страны, в которых ставка налога высокая, но существуют выгодные режимы налогообложения: Великобритания, Австрия, Нидерланды и другие.

Низконалоговые

Компании, зарегистрированные в таких зонах могут пользоваться преимуществами договоров об избежании обложения одинаковыми налогами в нескольких государствах одновременно. Они являются резидентами в стране регистрации, платят обязательные взносы, ведут бухгалтерию, по итогам деятельности сдают отчеты.

При этом такие юрисдикции для учредителей, которые не являются гражданами страны, снижают ставки по налогам с бизнеса, ведущегося вне территории регистрации фирмы. Среди государств (специальных административных районов), предлагающих подобные схемы находятся Болгария, Эстония, Кипр, Гонконг, Сингапур.

Обмен налоговой информацией США Казахстан

С 2014 года вступает в силу в FATCA — Закон Соединенных Штатов Америки о соблюдении налога на иностранный счет. Закон в первую очередь направлен на предотвращение уклонения от уплаты налогов гражданам США и резидентам, участвующим в сделках с его активами нефинансовыми финансовыми учреждениями. Несмотря на то, что закон нацелен на американцев, он затронет почти все финансовые учреждения, расположенные и действующие за пределами США, но в портфеле клиентов будут граждане и жители этой страны.

В чем суть закона FATCA? В частности, закон требует, чтобы иностранные компании заключили соглашение с Службой внутренних доходов (IRS) при Департаменте США и в соответствии с ним предоставили информацию Службе внутренних доходов на счетах граждан и резидентов США, включая клиентов имена и характеристики его транзакций. Кроме того, организации должны быть перечислены в качестве налога в бюджет в размере 30% от дохода таких лиц в бюджете США. У большинства читателей есть вопрос: «Зачем нам это делать, потому что закон не наш, а США?». И так оно и есть, но с учетом специфики закона его действие не ограничивается территорией и юрисдикцией Соединенных Штатов. Для организаций, которые не подписали такое соглашение или отказались сотрудничать в рамках FATCA с налоговым регулятором США, предусматривают начисление 30% своих доходов, что может быть истолковано налоговым органом США как доход. Зарядка будет осуществляться путем удержания фондов организаций, которые сотрудничают с Службой внутренних доходов. Кроме того, стоит упомянуть, что граждане и жители Соединенных Штатов обязаны регистрировать и сообщать регулятору о своих активах, которые превышают порог в 50 000 долларов США.

Учитывая относительно высокий уровень интеграции Казахстана в международную экономику, а также вездесущее присутствие американского бизнеса, вышеуказанные меры затронули и казахстанский бизнес, особенно коммерческие банки, брокерские и управленческие компании, а также страховые компании.

Согласно федеральному закону, правительство США планирует убить двух зайцев одним выстрелом, сначала увеличить доход, который будет составлять около миллиарда в год, а во втором — еще раз расширить свое влияние во всем мире в силу закона экстерриториальности. Предполагается также, что прогнозируемый доход в бюджет США намного меньше суммы, которую придется потратить на контрагентов в других странах для создания соответствующих механизмов.

Материалы по теме

-

01.06.2016

Доклад

Марина Волкова

3795Common Reporting Standards (CRS) – что представляет собой единая система автоматического обмена налоговой информацией? Как построен обмен и откуда информация попадает в налоговые органы? Какие страны и в какой срок начнут обмениваться информацией о счетах налогоплательщиков? Какие счета попадут в обмен и какой объем информации будет раскрыт? Основные термины CRS – как в них ориентироваться и правильно заполнять новые фор…

-

20.09.2017

Книги, Монографии

Капиталина Офшорова4071

Все начинается с малого… Когда-то и авторы этой книги впервые услышали это загадочное слово: оффшор. И также задавались вопросами: что делает зарегистрированный агент? сколько стоит номинальный сервис? зачем нужен апостиль? где лучше открыть счет?. Именно этому неосведомленному читателю и предназначена эта книга, название которой говорит само за себя. «Азбука оффшора» — это набор базовых сведений, которые необходимы каждому, у кого слово «Пана…

-

21.01.2011

Доклад

Сергей Панушко

3742Общая направленность политики государства при определении правил «игры» с оффшорами; нормативная база: основные ФЗ и НПА, регламентирующие иностранные инвестиции в РФ; термин «оффшор» в федеральных законах и других НПА; российские налоги для компаний из неналоговых юрисдикций; типовые схемы предпринимательской деятельности между резидентами и нерезидентами, влекущие налоговые обязательства и / или возникновение постоянного представительства; п…

-

20.02.2011

Семинар

1334

-

17.10.2017

Семинар

7528

-

20.08.2014

Семинар

2268

-

01.04.2014

Бумажные и Интернет СМИ

Ольга Кутяева

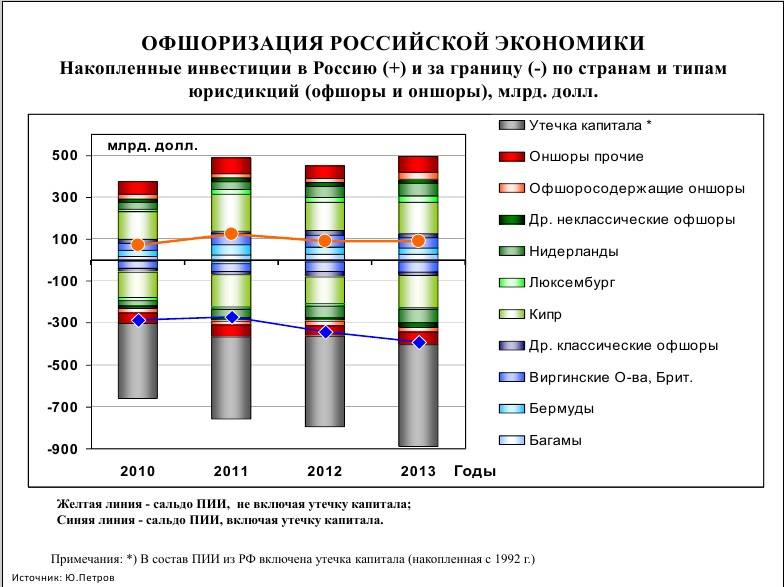

8320Об этом может свидетельствовать и тот факт, что Президент в своем ежегодном послании Федеральному Собранию еще в 2005 году упоминал о необходимости борьбы с уходом российских капиталов за рубеж, в частности в офшоры. Американская исследовательская компания Global Financial Integrity (GFI), известная своими разоблачениями финансовых преступлений в развивающихся странах, опубликовала в 2013 году отчет, согласно которому за 10 л…

-

28.01.2014

Вебинар

+1

2050Минфин РФ в пакете предложений предлагает контролировать все сделки между российскими юридическим лицами и оффшорными компаниями. Отменяется ограничение по суммам в 60 миллионов рублей в год. Насколько эффективной может стать эта мера. Когда ожидается принятие этой нормы? Впервые ли об этом говорится? «Так ли страшен черт, как его малюют»

-

22.11.2013

Вебинар

1603

Планы России по заключению межправительственных соглашений об обмене налоговой информацией с офшорами и низконалоговыми юрисдикциями.

-

16.02.2011

Радио

Олег Попутаровский

3146А. ДЫХОВИЧНЫЙ: Начну я вот с чего 23-26 октября 2003 года юридическая компания GSL собирается провести международную конференцию на тему «2004 год изменения в законодательстве и правоприменительная практика стран с пониженным налогообложением». Место проведения конференции Швейцария и Лихтенштейн. Как-никак. Так вот, представители этой компании, во-первых, партнер и адвокат Олег Попутаровский, здравствуйте, Олег.

О. ПОПУТАРОВСКИЙ: Добрый день… -

16.04.2012

Вебинар

+1

1246Проект поправок в Налоговый кодекс: Когда он вступит в силу? Какие положения новой редакции Налогового кодекса будут регулировать вопросы налогообложение оффшоров в РФ и связанных с ними лиц? Какова процедура декларирования бенефициара оффшорной компании, и для чего это делается? Каковы налоговые и иные последствия декларирования и уклонения от этой процедуры? Какова ответственность за уклонение от процедуры декларирования?

-

26.01.2016

Бумажные и Интернет СМИ

Алина

-1

+1

516425 января 1988 года — заключена Конвенция.

1 апреля 1995 года — Конвенция вступила в силу после ратификации пятью Государствами: США, Дания, Финляндия, Нидерланды, Швеция.

1 июня 2011 года — вступил в силу Протокол о внесении изменений в Конвенцию.

3 н… -

02.12.2016

Семинар

4471

-

18.01.2017

Бумажные и Интернет СМИ

3142

Все зарубежные компании, получающие доходы от российских контрагентов, обязаны подготовить целый комплект документов для ФНС России, которые докажут, что офшор «имеет право на доходы», а не является звеном в «транзитных» схемах движения капитала. Иначе российская компания не сможет воспользоваться налоговыми льготами, гарантируемыми ей договорами об избежании двойного налогообложения. Перечень… -

18.09.2014

Доклад

Александр Алексеев

2257Мировой тренд в контексте деоффшоризации: Какие меры, противодействующие международной «налоговой конкуренции» и установлению информационной транспарентности ожидаются в 2015 году.

- Все материалы по теме

Сравнение оффшорных юрисдикций

Итак, у нас есть три вида юрисдикций, которые предполагают льготы, налоговые послабления и прочие приятные мелочи, делающие деятельность более прибыльной. Классические оффшоры кажутся максимально выгодными – здесь гарантируется высокий уровень конфиденциальности, а стоимость компании предельно низкая. С другой стороны, респектабельные страны.

Они входят в международные союзы, пользуются авторитетом и вообще кажутся более надежными. Третий вариант – низконалоговые зоны, которые и вовсе оффшорами не считаются.

Что лучше выбрать? Рассмотрим преимущества и недостатки каждой из систем.

Страны с нулевыми налогами (классические)

Несомненное преимущество – низкая стоимость компании. Помимо невысокой стартовой цены, ежегодное содержание тоже не предполагает особых затрат. Местное законодательство гарантирует высокую степень защиты данных об учредителях и бенефициарах, требования об обязательном предоставлении отчетности не выдвигаются.

Но не все так безоблачно, как может показаться сначала. Во-первых, со странами, которые входят в число классических оффшоров, не заключают соглашения об избежании двойного налогообложения. Это значит, что налоги придется платить в двух разных государствах – с одного плательщица, объекта, за один период. Во-вторых, респектабельные банки и иностранные партнеры не доверяют фирмам, расположенным в этих странах. Негативный имидж подкрепляется и тем, что национальные «черные списки» регулярно включают эти зоны в число неблагонадежных.

Платить меньше или иметь возможность попасть под санкции – решать вам.

Респектабельные оффшоры

Если вы выберете правильную схему регистрации и наиболее подходящую по налогам

страну, можно получить больше выгод, чем в странах с нулевыми ставками по обязательным взносам. С другой стороны, здесь возможны проблемы с конфиденциальностью – несмотря на то, что государства предоставляют гарантии сокрытия информации, большинство из них подписало конвенции и иные нормативные акты, обязывающими в отдельных ситуациях раскрывать данные клиентов, информацию об учредителях и пр.

С другой стороны, ряд стран разработал дополнительные меры по защите конфиденциальности. Например, Швейцария, несмотря на соблюдение всех международных норм и обязательств, считается самой надежной страной. Здесь информацию не передают ни другим государствам, ни сторонним компаниям.

Недостаток – обязанность представлять финансовые отчеты.

Низконалоговые юрисдикции

Надежность, защита от санкций – в зонах с особыми условиями налогообложения размещать компании удобно и безопасно. По сути, фирмы являются субъектами права, равными другим организациям, но с более низкими налогами. Степень доверия к компаниям, зарегистрированным в этих зонах высокая. При определенных обстоятельствах недостатком может быть отсутствие возможности сокрытия информации об учредителях, но если вести исключительно «чистую» деятельность, проблем не возникнет.

Доклады Все публикации по теме

-

сегодня в 10:54

GSL News

Ольга Кутяева,

Налог в размере 0,25% взимается с рыночной стоимости всего недвижимого имущества, находящегося в иностранной собственности, и подлежит уплате до 31 декабря каждого финансового года.

-

22 окт в 10:47

GSL News

Ольга Кутяева,

Дубай запустил программу удаленной работы, чтобы позволить профессионалам жить в эмирате, работая в зарубежных компаниях.

-

21 окт в 13:00

GSL News

Динара Ахметшина,

28 октября истекает срок, выделенный Комиссией ЕС для публичных консультаций по поводу «механизма углеродных трансграничных корректировок» (Carbon Border Adjustment Mechanism — CBAM).

-

20 окт в 11:29

GSL News

Ольга Кутяева,

Комиссия рассматривает вопрос о выпуске так называемого письма — официального уведомления, что станет первым шагом процедуры в отношении Мальты.

-

19 окт в 10:49

GSL News

Ольга Кутяева,

Обязательную регистрацию для безвизового посещения ЕС перенесли на 2023 год

Начиная с конца 2022 года, путешественники из 60 стран, которые освобождены от подачи заявления на получение визы для въезда в ЕС, должны будут зарегистрироваться для поездки в Шенгенскую зону Европейского союза.

Отчётность в классических оффшорах

Классические оффшоры не требуют от компаний отчётности по своей деятельности – это основная мысль, которая звучит после налоговых льгот. И это действительно похоже на правду: запросы к компаниям низкие, как и ежегодная бюрократия.

Основным требованием является оплата ежегодной пошлины или сбора. По факту, это плата за регистрацию и поддержание «активного статуса компании». В зависимости от страны может обходиться в 100 и больше долларов.

Однако не стоит рассчитывать на полную безотчётность и бумажную анархию.

Даже оффшоры вынуждены подстраиваться под мировые тенденции, которые говорят: стань прозрачным и плати налоги! А ведь налоги высчитываются исходя из заполненных документов!

И хотя в классических оффшорных юрисдикциях налогов нет, прибыль компании получают за пределами оффшоров. И именно третьи государства и хотят быть уверенными, что вы заплатили причитающуюся долю.

Во-первых, все оффшоры в той или иной мере требуют или рекомендуют вести бухгалтерскую отчётность внутри компании. Это требование существует давно, но мало кто действительно вёл бумаги.

Во-вторых, документы необходимо хранить указанный срок и по декларированному адресу. И этот адрес должен быть известен местным органам. Не обязательно хранить папки с бухгалтерским учётом непосредственно на Невисе или в Белизе. Допускается любая удобная вам страна. Главное условие в том, чтобы регистрирующий агент знал, где лежат документы.

Зачем? Чтобы он мог запросить их по требованию со стороны властей.

Кстати, за отказ сообщить данные о месте хранения отчётности, как и за задержку с обновлением информации, грозит штраф. В Белизе или на БВО он достигает 10 000 долларов.

А если не оплатишь штраф вовремя, то по закону разрешено исключить компанию из реестра активных. Как результат, не будет возможности вести реальную деятельность: открывать счета, сотрудничать с уважаемыми партнёрами и т.п.

К тому же отчётность сегодня пригодиться и по другой причине: доказать легальность происхождения собственных средств. Это отдельный пункт в программе борьбы с отмыванием нелегальных средств по всему миру. В некоторых странах, таких как Великобритания, он приобрёл воистину эпические размеры.

Если у вас есть собственность в Великобритании стоимостью выше 100 000 фунтов, то вам необходимо доказать легальное происхождение средств, на которые вы купили сей актив. Оффшорные компании без отчётности не смогут в этом помочь. Поэтому необходимо думать о таких вещах заранее.

Отчётность нужна, даже если не в том объёме, который требуют в США, России или Люксембурге.

Доклады по теме: оффшор и импорт — экспорт Все доклады по теме

-

сегодня в 10:54

GSL News

Ольга Кутяева,

Налог в размере 0,25% взимается с рыночной стоимости всего недвижимого имущества, находящегося в иностранной собственности, и подлежит уплате до 31 декабря каждого финансового года.

-

22 окт в 10:47

GSL News

Ольга Кутяева,

Дубай запустил программу удаленной работы, чтобы позволить профессионалам жить в эмирате, работая в зарубежных компаниях.

-

21 окт в 13:00

GSL News

Динара Ахметшина,

28 октября истекает срок, выделенный Комиссией ЕС для публичных консультаций по поводу «механизма углеродных трансграничных корректировок» (Carbon Border Adjustment Mechanism — CBAM).

-

20 окт в 11:29

GSL News

Ольга Кутяева,

Комиссия рассматривает вопрос о выпуске так называемого письма — официального уведомления, что станет первым шагом процедуры в отношении Мальты.

-

19 окт в 10:49

GSL News

Ольга Кутяева,

Начиная с конца 2022 года, путешественники из 60 стран, которые освобождены от подачи заявления на получение визы для въезда в ЕС, должны будут зарегистрироваться для поездки в Шенгенскую зону Европейского союза.

Доклады

случайный из 2 докладов

№1

Уровень сложности:

ELEM

5294

«Черные», «серые» и «белые» экспортно-импортные схемы с участием нерезидентов.

Ознакомительная версия

Полная версия видеозаписи

DVD (00:52:34)

Временно нет в наличии!

Ознакомительная версия,

11 страниц

Полная версия материалов

PDF, 46 страниц в стенограмме

Временно нет в наличии!

Презентация

Ознакомительная версия,

4 слайда

Полная версия презентации

PDF, 19 слайдов

Продается в комплекте со стенограммой

Доклады

Все публикации по теме

Публикации по теме: оффшор и импорт — экспорт Все публикации по теме

-

сегодня в 10:54

GSL News

Ольга Кутяева,

Налог в размере 0,25% взимается с рыночной стоимости всего недвижимого имущества, находящегося в иностранной собственности, и подлежит уплате до 31 декабря каждого финансового года.

-

22 окт в 10:47

GSL News

Ольга Кутяева,

Дубай запустил программу удаленной работы, чтобы позволить профессионалам жить в эмирате, работая в зарубежных компаниях.

-

21 окт в 13:00

GSL News

Динара Ахметшина,

28 октября истекает срок, выделенный Комиссией ЕС для публичных консультаций по поводу «механизма углеродных трансграничных корректировок» (Carbon Border Adjustment Mechanism — CBAM).

-

20 окт в 11:29

GSL News

Ольга Кутяева,

Комиссия рассматривает вопрос о выпуске так называемого письма — официального уведомления, что станет первым шагом процедуры в отношении Мальты.

-

19 окт в 10:49

GSL News

Ольга Кутяева,

Обязательную регистрацию для безвизового посещения ЕС перенесли на 2023 год

Начиная с конца 2022 года, путешественники из 60 стран, которые освобождены от подачи заявления на получение визы для въезда в ЕС, должны будут зарегистрироваться для поездки в Шенгенскую зону Европейского союза.

История соглашений об обмене данными между ЕС и США

Соглашение Privacy Shield было одобрено Еврокомиссией в июле 2016 г. и в тот же день вступило в законную силу. Оно регулировало обмен персональными данными для коммерческих целей между ЕС и США.

Принятие соглашения упростило американским компаниям доступ к данным граждан ЕС при соблюдении европейского законодательства в области защиты конфиденциальности. В частности, США дали гарантии ЕС, что доступ американских госструктур к таким данным в интересах обеспечения правопорядка и национальной безопасности, будет осуществляться в соответствии с конкретными ограничениями при наличии надежного механизма надзора.

Однако, отмечает Bloomberg, практически с момента вступления в силу Privacy Shield вызывал сомнения в том, что американская сторона будет добросовестно выполнять свои обязательства.

Введению Privacy Shield предшествовала отмена в 2015 г. другого соглашения схожего характера, но на менее строгих условиях – Safe Harbour Privacy Principles. Оно позволяло американским компаниям хранить данные европейских граждан при условии соблюдения семи основных принципов, прописанных в Директиве о защите данных (DPD, Data Protection Directive), принятой в 1995 г. и впоследствии вытесненной более строгим Общим регламентом по защите данных (GDPR, General Data Protection Regulation).

Обмен налоговой информацией США и Бермудские острова

США ведут переговоры с Бермудскими островами, чтобы ежегодно обмениваться отчетами по крупным многонациональным компаниям, о чем сообщает IRS.

Обмен относится к заключенной в 2015 году сделке между странами, вытекающей из плана перераспределения прибыли.

Соглашение BEPS (base erosion profit shifting) требует от стран получения отчетов от крупных многонациональных корпораций со штаб-квартирой в их стране с подробным описанием налоговых дел по всему миру и затем обмена этими отчетами со странами, в которых действует многонациональная корпорация. Цель состоит в том, чтобы предоставить налоговым администрациям информацию, которую они могут использовать, чтобы определить, может ли многонациональная организация, действующая в их стране, избегать налога.

Сегодняшнее заявление подтверждает, что США ищут двустороннее соглашение о компетентных органах с Бермудскими островами для проведения этих обменов.

Если США не заключит сделку с Бермудскими островами, по согласованной схеме Бермудские острова могут по-прежнему требовать, чтобы многонациональная организация работала там. Таким образом, вступая в эти соглашения, США упрощают бремя отчетности для многонациональных корпораций со штаб-квартирой в США. CAA также облегчит для США получение информации о многонациональных международных компаниях, действующих на территории Бермудских островов и в США.

США уже заключили такие соглашения с 20 странами, а именно Австралией, Бельгией, Бразилией, Канадой, Данией, Эстонией, Гернси, Исландией, Ирландией, Островом Мэн, Ямайкой, Латвией, Мальтой, Нидерландами, Новой Зеландией, Норвегией, Республикой Кореи, Словакии, Южной Африки и Соединенного Королевства.

Государственные органы объявили 30 августа, что они ведут переговоры по аналогичным сделкам с Колумбией, Чехией, Финляндией, Францией, Германией, Венгрией, Индией, Израилем, Италией, Джерси, Лихтенштейном, Литвой, Люксембургом, Маврикием, Мексикой, Польшей, Португалией, Словенией, Испанией и Швецией.

В общем, регистрируя оффшорные компании, необходимо быть бдительным и смотреть наперед. Даже самый классический из классических оффшоров окажется непредсказуемым и подпишет подобные соглашения.