Методы определения потребности в оборотных средствах

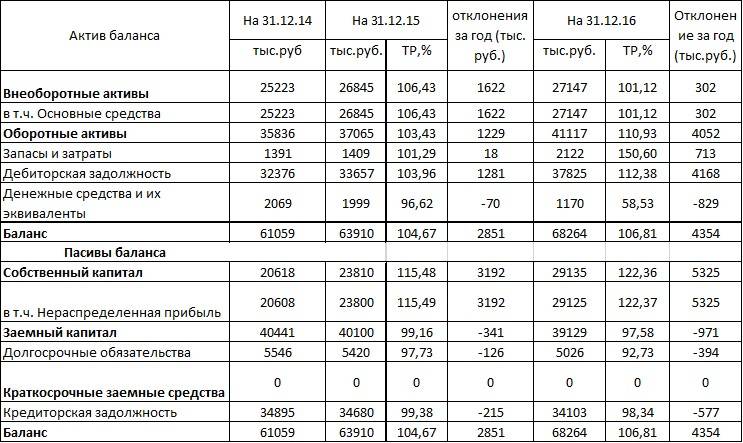

Для расчета финансово-эксплуатационной потребности (ФЭП) в оборотных средствах используются следующие методы: аналитический, прямого счета, коэффициентный.

Аналитический (опытно-статистический) метод заключается в том, что ФЭП подсчитываются за ряд лет (3-5 лет) и усредняются. Расчеты ведутся на основе отношения:

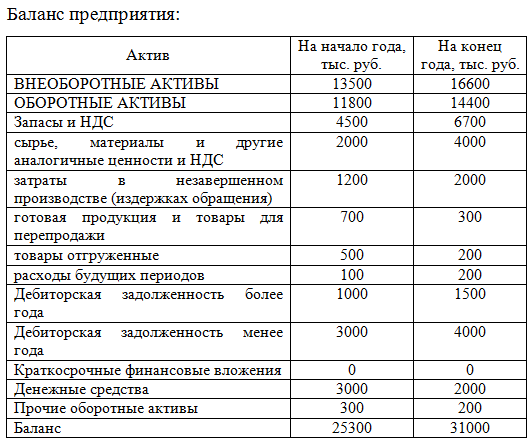

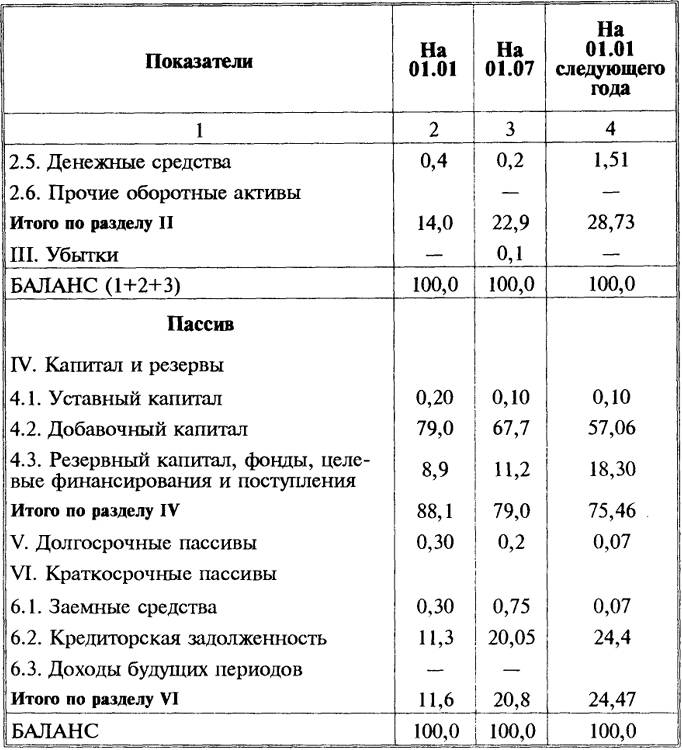

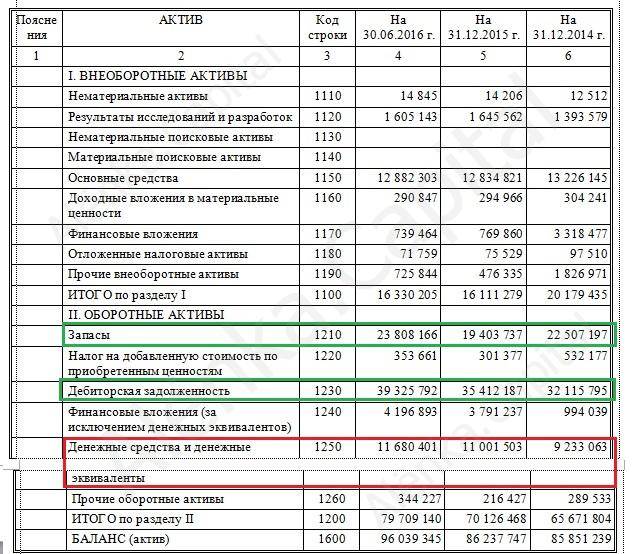

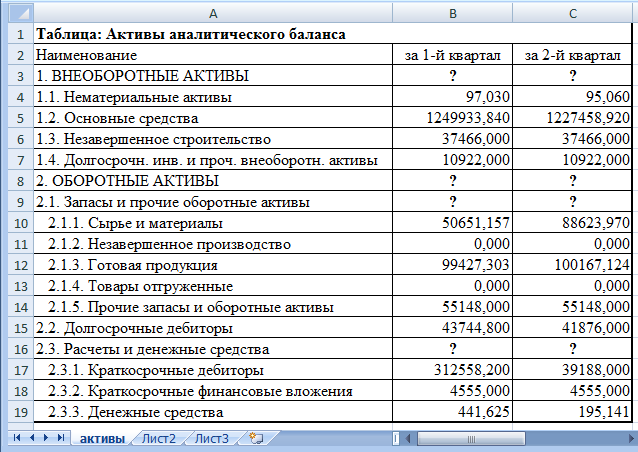

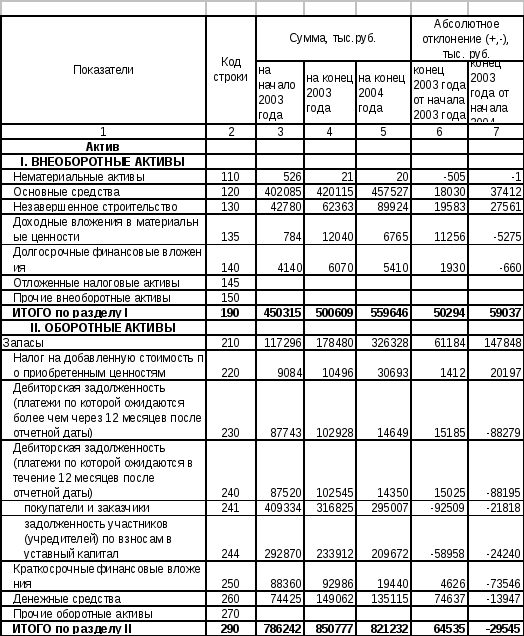

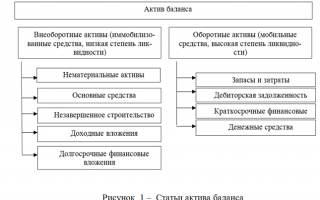

ФЭП = 3 + Дб – Кп

где, 3 — запасы и прочие оборотные активы из раздела II актива баланса; Дб — дебиторская задолженность; Кп — краткосрочные пассивы (итоги раздела V баланса).

Метод прямого счета заключается в том, что, используя нормативы, рассчитывают потребность по каждому элементу оборотных средств:

- производственные запасы;

- ожидаемое незавершенное производство;

- ожидаемые остатки готовой продукции на складе;

- ожидаемая дебиторская задолженность;

- необходимые денежные средства и ценные бумаги.

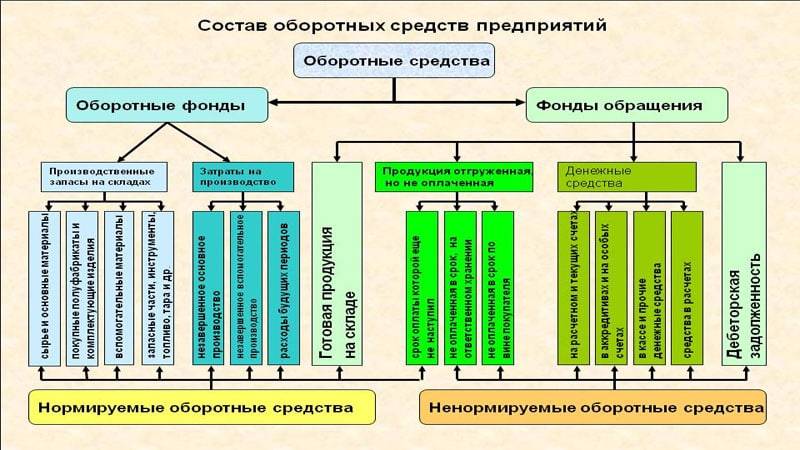

Коэффициентный метод состоит в том, что сначала расчеты ведутся методом прямого счета, а затем корректируются в соответствии с ожидаемой динамикой роста объемов производства. В зависимости от особенностей формирования оборотные средства подразделяются на нормируемые и ненормируемые. К нормируемым оборотным средствам относятся, как правило, все оборотные фонды, а также та часть фондов обращения, которая находится в виде остатков нереализованной готовой продукции на складе организации. Нормируемые оборотные средства отражаются в финансовых планах организации. К ненормируемым оборотным средствам относятся все остальные элементы фондов обращения, т.е. отправленная потребителям, но еще не оплаченная продукция, и все виды денежных средств и расчетов.

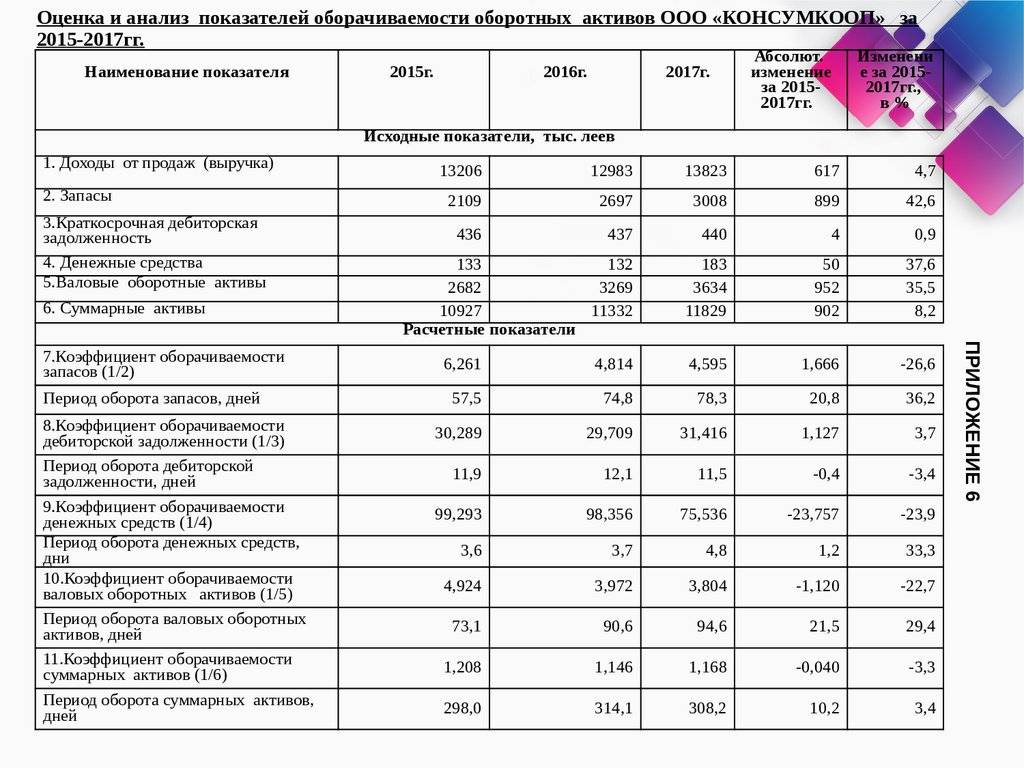

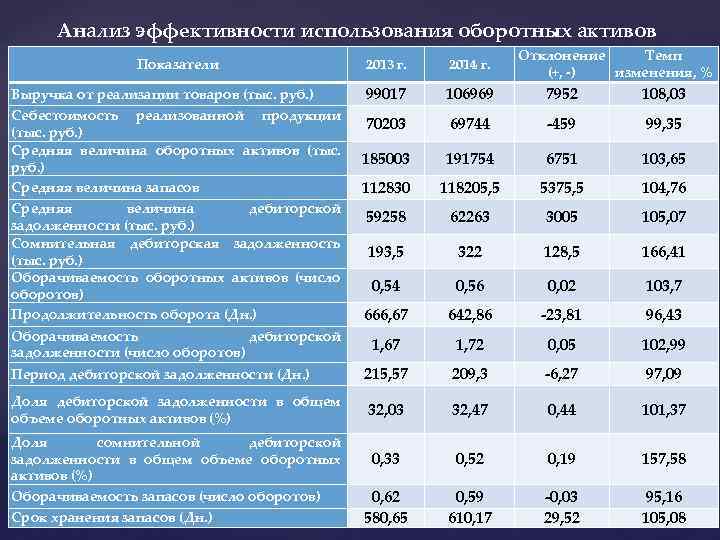

Ускорение оборачиваемости оборотных средств и дебиторской задолженности способствует сокращению потребности в оборотных средствах (абсолютное высвобождение), приросту объемов продукции (относительное высвобождение), увеличению получаемой прибыли, что создает условия к улучшению общего финансово-экономического состояния предприятия. Для оценки эффективности использования оборотных средств применим следующие показатели:

1. Коэффициент оборачиваемости оборотных средств (Коб), показывающий число оборотов, совершенных оборотными средствами за отчетный период, формула расчета имеет следующий вид:

2. Длительность (величина) оборачиваемости в днях (Дло) – это время, в течение которого оборотные средства возвращаются в денежную форму:

В практике расчетов при исчислении показателей оборачиваемости для их упрощения принято считать продолжительность любого месяца, равную 30 дням, любого квартала – 90 дням и года – 360 дням.

Особенность этого показателя по сравнению с коэффициентом оборачиваемости состоит в том, что он не зависит от продолжительности того периода, за который был вычислен. Например, двум оборотам средств в каждом квартале года будут соответствовать восемь оборотов в год при неизменной продолжительности одного оборота в днях.

3. Коэффициент закрепления оборотных средств (Кзо), показывает величину оборотных средств на 1 руб. выручки от продаж:

Экономический смысл коэффициента закрепления оборотных средств состоит в том, что он характеризует сумму среднего остатка оборотных средств, приходящуюся на один рубль выручки от продаж.

Количественное исчисление показателей оборачиваемости средств условного предприятия производится в таблице по данным формы №1 и №2.

| № п/п | Показатели | Предыдущий период | Отчетный период | Динамика |

|---|---|---|---|---|

| 1 | 2 | 3 | 4 | 5 |

| 1 | Выручка (нетто) от продаж, руб. | 329 352 | 319 580 | -9772 |

| 2 | Число дней в отчетном периоде | 360 | 360 | х |

| 3 | Однодневный оборот по продажам (однодневная реализация), тыс. руб. (п.01/п.02) | 915 | 888 | -27,14 |

| 4 | Средняя стоимость оборотных средств, тыс. руб. | 179 460 | 150 089 | -29371 |

| 5 | Коэффициент оборачиваемости оборотных средств (п.01/п.04) | 1,84 | 2,13 | 0,29 |

| 6 | Коэффициент закрепления оборотных средств (п.04/п.01) | 0,54 | 0,47 | -0,08 |

| 7 | Длительность одного оборота средств в днях (п.04/п.03) | 196 | 169 | -27,09 |

| 8 | Сумма высвобожденных (-) или дополнительно привлечённых (+) всех оборотных средств по сравнению с предыдущим годом, тыс. руб. (п.07, гр.5 * п.03, гр.4 ) | х | х | -24046 |

Заказать звонок

Анализ финансовой устойчивости предприятия

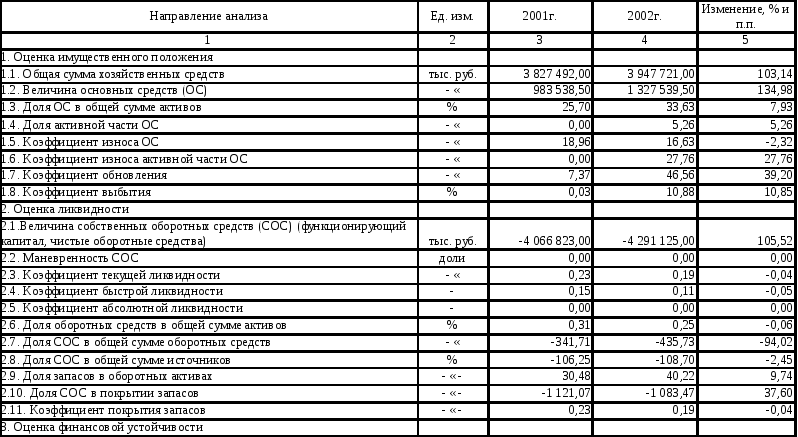

Финансовая устойчивость анализируется с помощью двух групп показателей.

- Абсолютные индикаторы. Сюда относятся чистые активы, собственные оборотные средства и чистый оборотный капитал.

- Относительные индикаторы. Это система специальных коэффициентов. В первую очередь исчисляется коэффициент финансовой устойчивости.

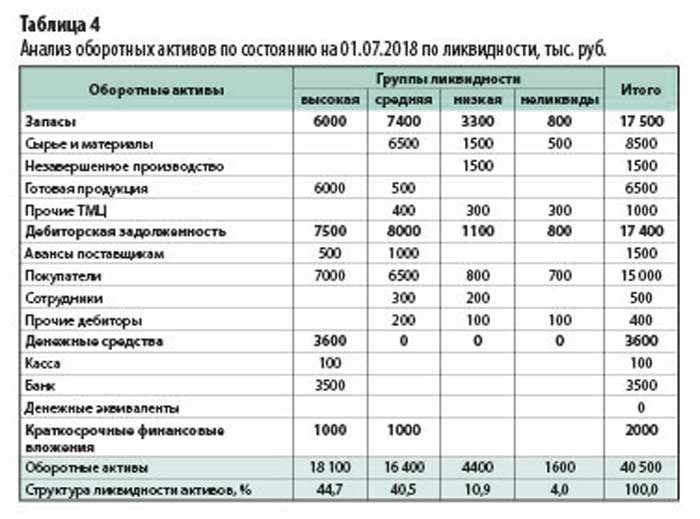

Анализ ликвидности баланса и платежеспособности организации

Ликвидность компании – это наличие у нее возможность быстро рассчитаться по своим краткосрочным задолженностям посредством имеющихся в распоряжении активов. То есть, по сути, это платежеспособность хозяйствующего субъекта.

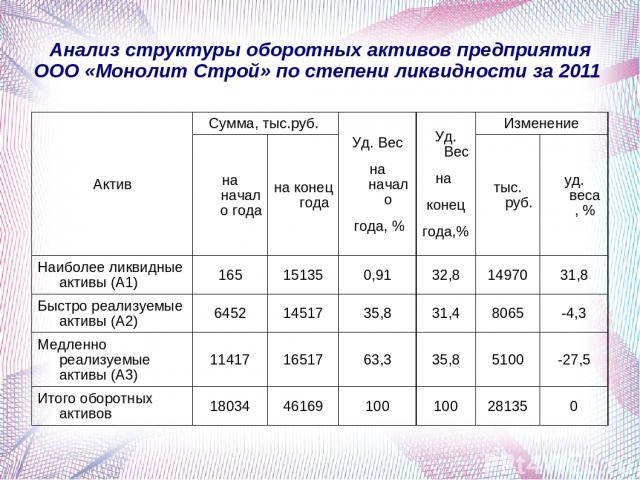

Обычно ликвидность измеряется посредством системы коэффициентов ликвидности. Их подсчет основан на разделении всей совокупности активов на группы по уровню ликвидности – то есть по способности быстро превращаться в деньги. Так, наиболее ликвидными активами являются непосредственно денежные средства компании.

Анализ состояния активов

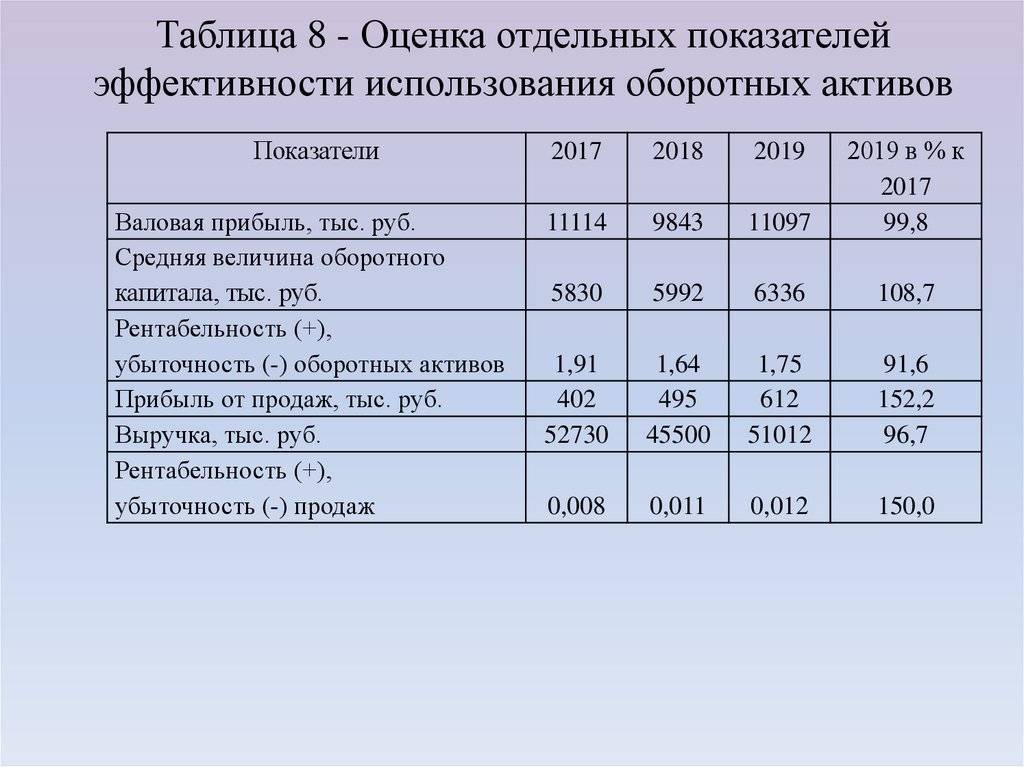

По обоим видам активов (оборотные и внеоборотные) проводятся аналитические мероприятия, призванные оценить их состав и эффективность эксплуатации. Наиболее популярные индикаторы, используемые при этом – коэффициенты оборачиваемости и рентабельности.

Оборачиваемость исследуется посредством двух основных индикаторов:

- Коэффициент оборачиваемости оборотного имущества (выручка от реализации/средний размер оборотного имущества);

- Период оборота оборотного имущества ((средняя величина оборотного имущества*число дней исследуемого периода)/выручка от реализации).

Также аналитические мероприятия проводятся и по основным средствам.

Анализ деловой активности

Существует два основных направления действий аналитиков при изучении деловой активности.

- Исследуется эффективность эксплуатации ресурсов. Это делается с помощью индикаторов фондоотдачи, производительности труда, прибыльности. Ключевые показатели, рассчитываемые в этой связи – оборачиваемость имущества.

- Изучаются темпы роста и величины ключевых показателей финансового положения. Положительно расцениваются ситуации, при которых темпы роста прибыли превышают темпы роста выручки, а вот скорость изменения выручки, в свою очередь, при этом превышает скорость увеличения итогов баланса. Такое соотношение свидетельствует о следующих положительных моментах:

- Компания наращивает масштабы своей деятельности;

- Более быстрый рост выручки в сравнении со скоростью увеличения балансовой валюты говорит о повышении эффективности эксплуатации ресурсов;

- Более быстрый рост прибыли в сравнении с выручкой позволяет сделать вывод об уменьшении издержек.

- Рассчитываются и анализируются индикаторы деловой активности: например, коэффициент устойчивости экономического увеличения или показатель инвестиционной активности.

Диагностика финансового состояния предприятия

В этой области аналитики выявляют и измеряют возможность потери либо возобновления платежеспособности, а также проверяют вероятность банкротства посредством дискриминантных моделей.

Возможность изменения платежеспособности исследуется с помощью двух ключевых показателей:

- Коэффициент текущей ликвидности (его базовое нормальное значение для сравнения – 2);

- Коэффициент обеспеченности находящимся в собственности оборотным имуществом (а это значение сравнивают с нормативом, равным 0,1).

Что касается исследования вероятности банкротства, то для российских реалий наиболее подходящей считается дискриминантная модель Альтмана (несколько модифицированная). Выглядит она следующим образом:

Z = 0,717 * К1 + 0,847 * К2 + 3,107 * К3 + 0,42 * К4 + 0,995 * К5.

К1 = Чистый оборотный капитал/Активы;

К2 = Резервный капитал и нераспределенная прибыль / Активы;

К3 = Прибыль/Активы;

К4 = Капитал и резервы/Обязательства;

К5 = Выручка/Активы.

Цели и методы управления финансовым результатом и оборотными активами компании

Так как финансовый результат деятельности компании — многокомпонентный показатель, который складывается под влиянием различных внешних и внутренних факторов, то напрямую воздействовать на него очень сложно. Поэтому руководители финансово-экономических служб, как правило, управляют финансовым результатом компании через контрольные и корректирующие мероприятия по его ключевым составляющим. Это:

• валовой доход от продаж;

• маржинальный доход от продаж;

• постоянные операционные расходы;

• внереализационные доходы и расходы.

Валовой доход от продаж — это первичный финансовый результат деятельности компании, разница между суммой реализованной покупателям продукции и ее производственной себестоимостью (для торговых компаний это закупочная стоимость товаров для перепродажи).

Поэтому величиной этого показателя можно управлять через контроль отпускных цен на продукцию, реализуемую покупателем, и мониторинг себестоимости производства продукции (или цен закупки товара).

Маржинальный доход от реализации продукции складывается как разница между валовым доходом от продаж и расходами на реализацию продукции (коммерческими затратами).

Так как коммерческие затраты в подавляющей части являются переменными по отношению к сумме реализации продукции, то в этой части для управления финансовым результатом компании контролируется уровень расходов на реализацию.

Операционная прибыль компании — еще одна контрольная точка в управлении финансовым результатом компании. Операционная прибыль — это разность между маржинальным доходом и суммой расходов на управление компанией.

Расходы на управление практически в полном объеме являются постоянными по отношению к сумме реализации продукции, поэтому руководитель финансово-экономической службы может воздействовать на конечный финансовый результат деятельности компании, контролируя динамику таких расходов.

Конечный финансовый результат деятельности компании рассчитывается путем сложения величины операционной прибыли и суммы внереализационных доходов и вычитания суммы внереализационных расходов.

Хотя внереализационные доходы и расходы считаются прочими, часто они значительно сказываются на величине итоговой прибыли компании. Поэтому их следует тщательно контролировать, стремится увеличить внереализационные доходы и снизить внереализационные расходы.

Схематически процесс формирования финансового результата деятельности компании представлен на рис. 1.

Итак, чтобы эффективно управлять конечным финансовым результатом деятельности компании, руководитель финансово-экономической службы должен контролировать динамику всех его составляющих компонентов. Только в этом случае можно быть уверенным, что основная цель — максимизация конечной прибыли компании — будет достигнута.

Обратите внимание!

Управляя финансовым результатом через воздействие на его составляющие, нельзя забывать и о том, что на величину прибыли компании влияют также динамика и структура оборотного капитала. Этими показателями тоже необходимо управлять.

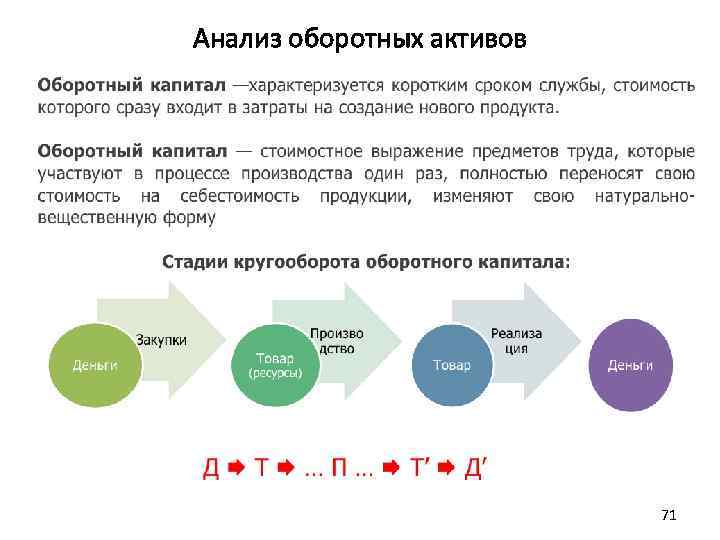

Если представить графически операционный цикл любой компании, то он будет выглядеть следующим образом (рис. 2).

Как видим, на каждом из этапов этого цикла оборотные активы компании переходят из одной формы в другую именно в циклическом порядке:

Согласно представленной схеме прибыль компании генерируется на этапе реализации продукции и выражается как разность между суммой начисленной дебиторской задолженности и полной себестоимостью реализуемой покупателю продукции. Общая продолжительность финансового цикла складывается из длительности всех четырех этапов.

Важно!

Чем короче продолжительность общего цикла трансформаций оборотного капитала, тем больше сумма прибыли компании за отчетный период.

Текущая ликвидность компании выражается через отношение суммы оборотных активов к сумме краткосрочных обязательств, нормативное значение этого показателя — от 1,5 до 2,5 в зависимости от отраслевой специфики.

На практике это означает, что для того чтобы компания могла своевременно выполнить свои текущие обязательства перед контрагентами, величина ее оборотных активов должна как минимум в полтора раза превышать величину таких обязательств.

В абсолютном выражении текущая ликвидность компании может также контролироваться через показатель чистого оборотного капитала (ЧОК), который рассчитывается по формуле:

ЧОК = (Запасы ТМЦ + Готовая продукция + Дебиторская задолженность + Денежные средства) – Краткосрочные обязательства.

Для эффективного управления финансовым результатом и оборотными активами компании на практике используется ряд инструментов. Рассмотрим их.

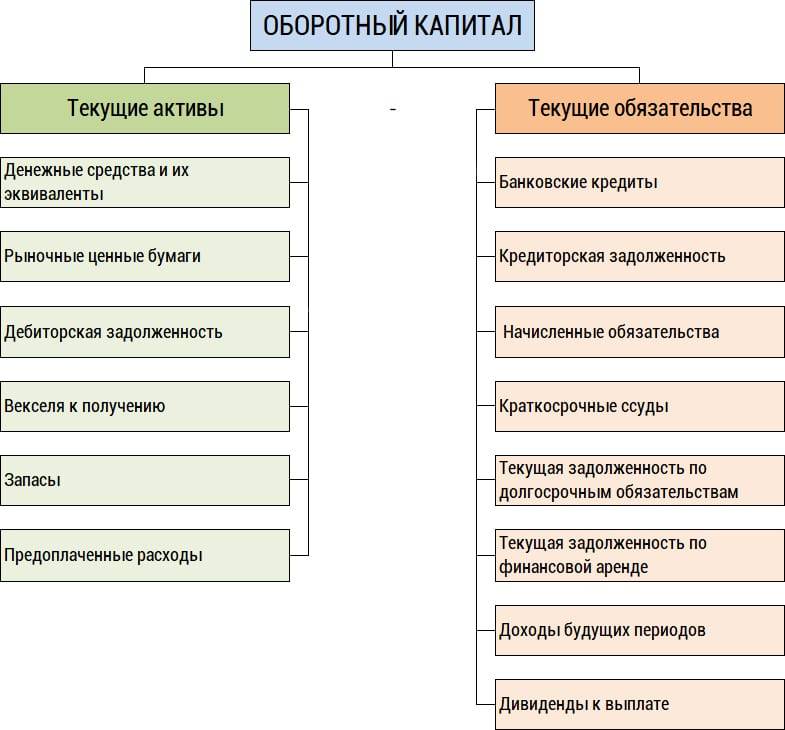

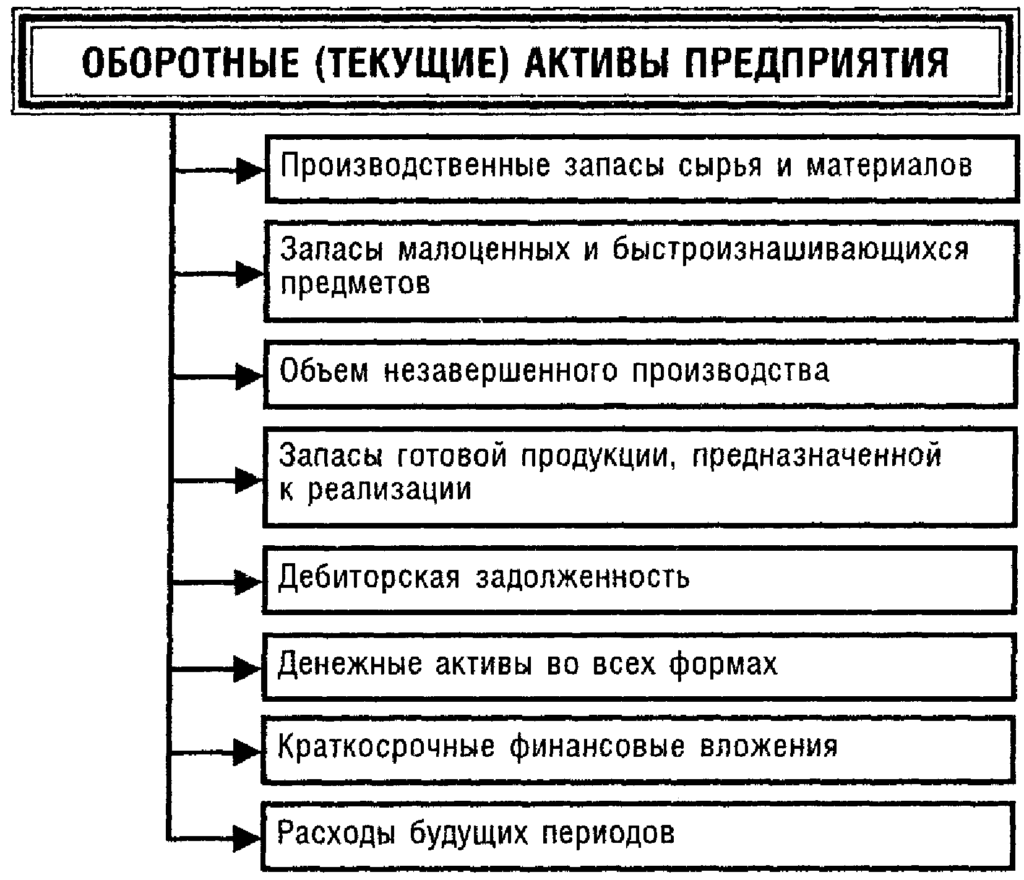

Оборотные активы включают в себя следующие составляющие

Основные коэффициенты: формулы, примеры, нормативные значения

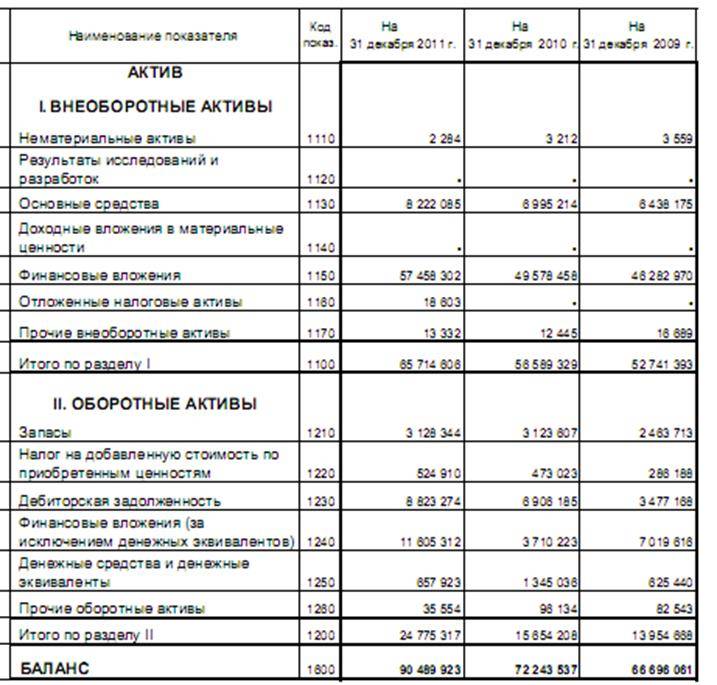

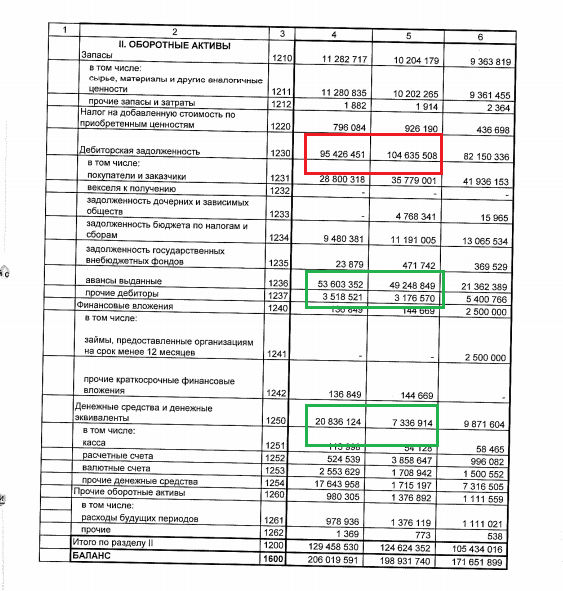

Для анализа оборотных активов применяется расчет и оценка ряда экономических показателей на основании данных бухгалтерского учета. Ниже приведены наиболее используемые коэффициенты.

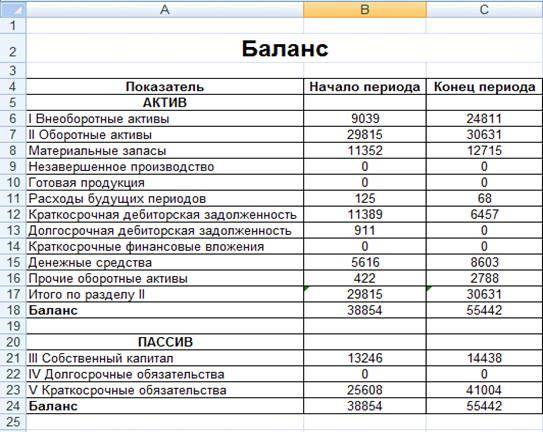

Доля оборотных средств

Одним из основных коэффициентов является доля оборотных средств в общей величине активов предприятия:

ДОА = ОА/А, где

ДОА – доля оборотных активов;

ОА – оборотные активы (сумма по второму разделу бухгалтерского баланса);

А – суммарные активы.

Коэффициент показывает, насколько ликвидны активы предприятия и какова его способность исполнять свои краткосрочные и среднесрочные обязательства. Чем выше его значение, тем привлекательнее для инвесторов вложения в конкретную компанию. Нормативное значение ДОА зависит от особенностей деятельности конкретного предприятия. В общем случае оно должно быть более 50%.

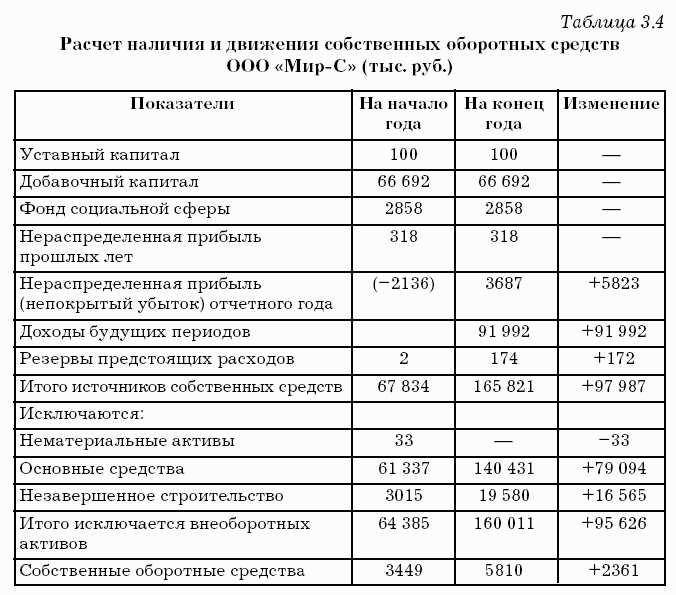

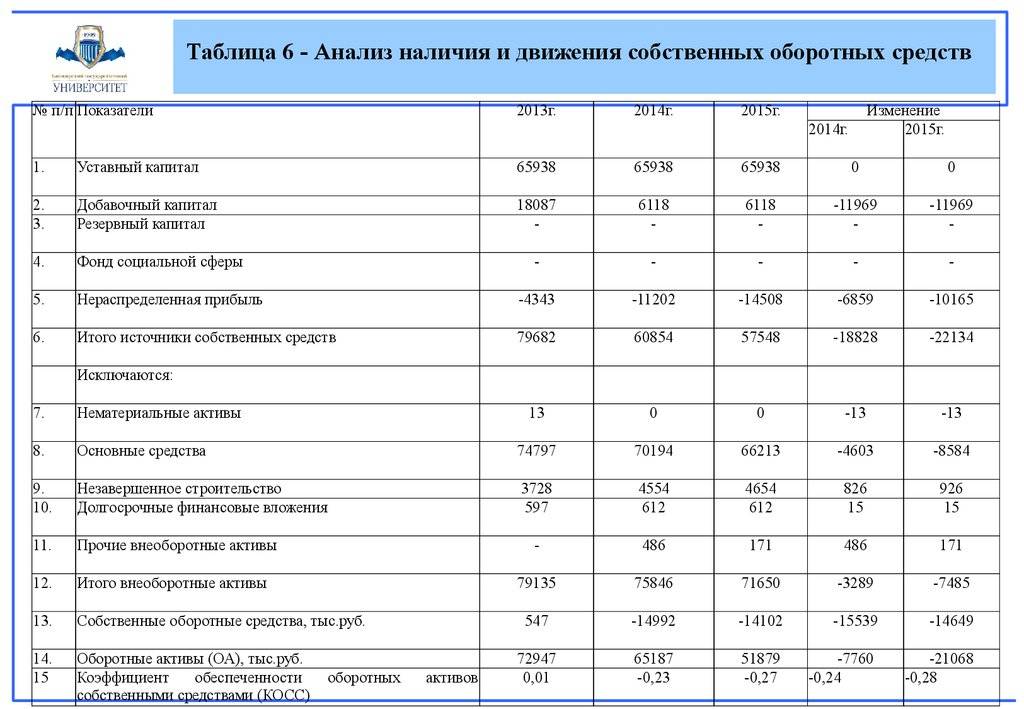

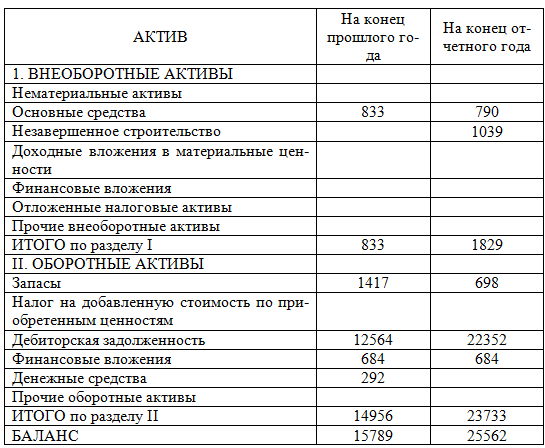

Собственные оборотные средства

Вторым показателем является величина собственных оборотных средств:

СОС = ОА – КО, где

КО – краткосрочные обязательства.

Еще одна формула для расчета этого показателя:

СОС = (Собственный капитал + Долгосрочные обязательства) – Внеобротные активы

Положительное значение СОС – это уже норма, особенно для молодого предприятия. Если же показатель меньше нуля, это говорит о том, что компания не способна исполнить даже краткосрочные обязательства.

Коэффициент обеспеченности собственными активами

Рассчитывается по формуле:

Косос = (СК – НА)/ОА, где

СК – собственный капитал,

НА – необоротные активы.

Коэффициент показывает, на сколько текущие активы сформированы за счет собственного капитала компании. Его значение наглядно демонстрирует, способна ли компания самостоятельно без привлечения чужих средств финансировать свою деятельность.

В этом случае финансовое состояние компании считается устойчивым. Если же коэффициент ниже нуля, можно говорить о том, что предприятие вообще не способно вести свою деятельность самостоятельно. Это может стать причиной банкротства.

Коэффициент обеспеченности запасов собственными средствами

Значение рассчитывается следующим образом:

Коз = СОС/З, где

З – запасы.

Коэффициент показывает, на сколько запасы сформированы за счет собственных источников. Нормативное значение – от 60 до 80%.

С другой стороны, его чрезмерно высокое значение может свидетельствовать о неэффективном использовании заемного капитала, вплоть до полного отказа от него. А это может существенно снизить эффективность работы компании.

Показатели эффективности использования текущих активов

Коэффициент оборачиваемости — показывает, сколько оборотов совершают текущие активы за отчетный период:

Коб = В/СОА, где

В – выручка,

СОА – средняя величина оборотных активов.

Например, если для расчета Коб взяли годовые данные и получили значение, равное 2, значит оборотные средства за один год успели два раза поучаствовать в процессе производства и вернуться в виде выручки.

Период оборачиваемости — показывает, за сколько дней текущие активы совершают полный оборот и возвращаются в форме выручки:

Поб = СОА*Д/В, где

Д – количество дней в отчетном периоде.

Посчитать этот показатель можно и просто разделив количество дней в периоде на Коб. Например, для Коб=2 период оборачиваемости равен 180 дням. То есть оборотные средства возвращаются предприятию за полгода.

Коэффициент закрепления — показывает, сколько текущих активов приходится на каждый рубль выручки:

Кз = СОА/В

Чем меньше этот показатель, тем эффективнее используются оборотные средства при прочих равных условиях. Например, для Коб=2, Кз=0,5. Это значит, что каждые 50 коп. оборотных средств за год принесут 1 руб. прибыли.

Что такое блокчейн и как он работает. Что такое криптовалюта и майнинг

Блокчейн – это выстроенная в определенном порядке цепочка блоков, но не каких угодно, а состоящих из транзакций – записей о сделках по передаче чего-то от одного владельца к другому. Например, о переводах денег со счета на счет.

Другими словами блокчейн – это некая база данных. Но опять же не обычная, а распределенная, то есть хранящаяся одновременно у всех ее пользователей. В этой базе содержатся, как вы уже догадались, сведения о транзакциях участников системы – владельцев счетов «денег».

Блокчейн – это база данных с открытым доступом

Каждый пользователь системы в реальном времени видит все изменения в этой базе, а именно – добавление новых транзакций. Ну и конечно, ему открыта информация обо всех предшествующих операциях с начала существования блокчейна. Это значит, финансовые сделки в такой системе абсолютно прозрачны для всех.

Изменения в базе данных блокчейн одинаковы у всех

Транзакция в блокчейне, как и в платежной системе банка, требует подтверждения, чтобы ни один участник не мог потратить средства, которые израсходовал ранее. То есть чтобы следующая операция была невозможной, пока не подтвердится предыдущая. Для этого система ведет учет порядка сделок.

Для ведения такого учета система группирует транзакции участников по времени совершения. Одна группа – это один блок блокчейна. В каждом блоке содержатся параметры операции, цифровая подпись инициатора сделки, ссылка на блок предыдущей транзакции и особое число. Пока этого числа нет, транзакция считается неподтвержденной.

Особое число – это результат математических вычислений, где вводными данными является содержимое текущего и предыдущих блоков. Вычисления производят компьютеры участников системы. Участник, первым нашедший число, получает от системы вознаграждение, то есть зарабатывает единицу «денег». Процесс подобных расчетов называется майнингом, а «деньги» – криптовалютой. Чем больше вычислительная мощь компьютера, тем выше заработки участника.

Добыча криптовалюты – это проверка транзакций

Суть вычислений – проверка подлинности транзакций, которая и поддерживает жизнеспособность всего блокчейна. Попытка обмана системы путем подстановки ложных значений закрывает возможность правильно определить число, ведь при его расчете учитываются данные других – ранее подтвержденных транзакций.

Если кто-то попытается обмануть систему, транзакция не подтвердится

По такому принципу функционирует платформа – первой криптовалюты в мире.

В каких случаях можно отменить платеж

Отменить платеж по карточке можно в следующих случаях:

- купленный товар не был доставлен в срок, при этом продавец отказывается возмещать стоимость покупки;

- услуга не была оказана;

- оплаченный товар или услуга отличаются от описания на сайте или в каталоге;

- финансовые средства списали без согласия владельца пластика;

- двойное списание;

- списание большей суммы;

- представление некорректной информации о товаре или утаивание данных;

- банкомат списал, но не выдал деньги.

Возврат денежных средств возможен при соблюдении временных правил. По карте Visa должно пройти не более 540 дней с момента платежа, по карточке МИР — 360 суток. Конкретные сроки оспаривания транзакции представлены в таблице, они зависят от кода транзакции.

Формулировка просьбы заявления на чарджбэк

Для чего требуется анализ мобильных активов?

Показатели ОА используются при расчете некоторых важнейших показателей:

- Рентабельность.

- Стабильность предприятия.

- Ликвидность.

Мобильные средства позволяют получить представление о деловой активности компании. В рамках анализа используются динамические показатели. Получить их можно из отчетности. Финансовая устойчивость определяется исходя из коэффициентов. Проверка мобильных активов производится при помощи аудита отчетности.

Показатели оборотных активов играют важную роль при наличии следующих обстоятельств:

- Необходимость в кредитовании. Оборотные средства являются одним из определяющих моментов при кредитовании. Банк, особенно перед выдачей крупных средств, проверяет все финансовые показатели предприятия. Мобильные активы могут использоваться для обеспечения по кредитным обязательствам.

- Налоговые проверки. Наличие учета текущих активов облегчает взаимодействие с налоговыми органами. Данные показатели помогут обосновать появление сезонных убытков. Мобильные средства часто являются причиной несоответствия вычетов НДС и НДС к начислению.

Оборотные активы требуются менеджеру предприятия. Показатели являются основой составления плана развития компании. Они позволяют своевременно отследить все финансовые проблемы в организации.

Понятие и состав оборотных средств

Оборотные средства — это активы предприятия, вложенные в производство и ведение производственной деятельности. Данное понятие не ограничивается лишь денежными суммами на счету компании. В соответствующие запасы включают и суммы, инвестированные в производство и получение прибыли.

Состав оборотных средств включает четыре основные формы:

- денежные суммы;

- производственные запасы;

- незавершенное производство, полуфабрикаты;

- готовая продукция.

Специфика данной классификации заключается в ее постоянном круговороте. Каждая форма переходит в следующую, все запасы могут присутствовать как одновременно, так и в отдельном виде.

Полученные средства вновь направляются на закупку оборудования и сырья. Часть прибыли выплачивается учредителям и рабочим, другая часть может быть направлена на расширение деятельности или рынков сбыта.

Специфика такого круговорота заключается в его непрерывности. Отправляя готовую продукцию на реализацию, цех по ее производству не ждет, пока она будет продана и вложена, а сразу приступает к изготовлению новой. То есть, одновременно может существовать несколько круговоротов, обеспечивающих непрерывную деятельность предприятия.

Деньги в данном контексте выражают скорее эквивалентную стоимость всего производства. В общую сумму оборотных средств включают стоимость приобретенных материалов, заготовок и полуфабрикатов, готовые изделия. Эквивалентная стоимость обеспечивает удобство расчета.

Оборотные фонды

Для углубленного понимания состава оборотных средств обращают внимание на развернутую классификацию. Все запасы формируют два базовых фонда:

- оборотный производственный;

- фонд обращения.

Оборотный производственный фонд также делится на две категории — производственные и обработанные запасы. В производственные средства включают:

- сырье и расходные материалы;

- приобретаемые полуфабрикаты;

- комплектующие, запчасти;

- вспомогательные средства, топливо, тару.

Обработанные запасы — это средства, прошедшие первичный этап производства, но еще не ставшие готовой продукцией. К таковым относят:

- незавершенные изделия;

- полуфабрикаты внутреннего назначения — изделия, применяемые в производстве и не подразумевающие дальнейшую реализацию;

- расходы будущих периодов — текущие затраты, которые будут списаны в будущем, к примеру — изготовление опытных образцов или освоение новых технологий.

Дальнейший оборот сырья и полуфабрикатов приводит к формированию фондов обращения. В данные запасы включают готовую продукцию на складе, уже отправленную на реализацию, а также денежные средства. К последним относят:

- наличные деньги;

- суммы на расчетном счете в электронном виде;

- инвестиции в прибыльные активы — ценные бумаги, акции;

- дебиторскую задолженность.

В зависимости от процентного соотношения фондов оборотных средств формируется их структура. К примеру, доля производственного фонда составляет 70%, фонд обращения — 30%. Данное разделение в соответствии с классификацией может иметь и развернутое распределение, к примеру, 20% запасов составляет сырье, 10% — готовые изделия.

Популярные вопросы по данной статье

Какие формы оборотных средств предприятия существуют?

Состав оборотных средств включает четыре основные формы:

- денежные суммы;

- производственные запасы;

- незавершенное производство, полуфабрикаты;

- готовая продукция.

Какие известны источники формирования оборотных средств?

Основные источники формирования оборотных средств предприятия:

- собственные активы;

- заемные средства;

- привлеченные.

Что относят к собственным оборотным средствам предприятия?

К собственным оборотным средствам предприятия относят:

- уставной, добавочный, резервный капитал;

- фонды накопления и резервные фонды;

- амортизационные отчисления;

- нераспределенные доходы;

- иные источники.

Какие методы списания оборотных средств в производство существуют?

Выделяют следующие методы:

- FIFO (“First In First Out” — “первым пришел, первым ушел”);

- LIFO (“Last In First Out” — “последним пришел, первым ушел”);

- по себестоимости — каждая единица рассчитывается отдельно;

- средняя стоимость — учитывается среднее значение по всем поставкам, присутствующим в запасах.

Итоги

Оборотные активы предприятия — быстро меняющийся ресурс, наиболее остро реагирующий на изменение внешней и внутренней деловой среды. Показатели оборачиваемости оборотных активов являются важным индикатором эффективности коммерческой деятельности предприятия.

Полный и бесплатный доступ к системе на 2 дня.