Виды структурных продуктов

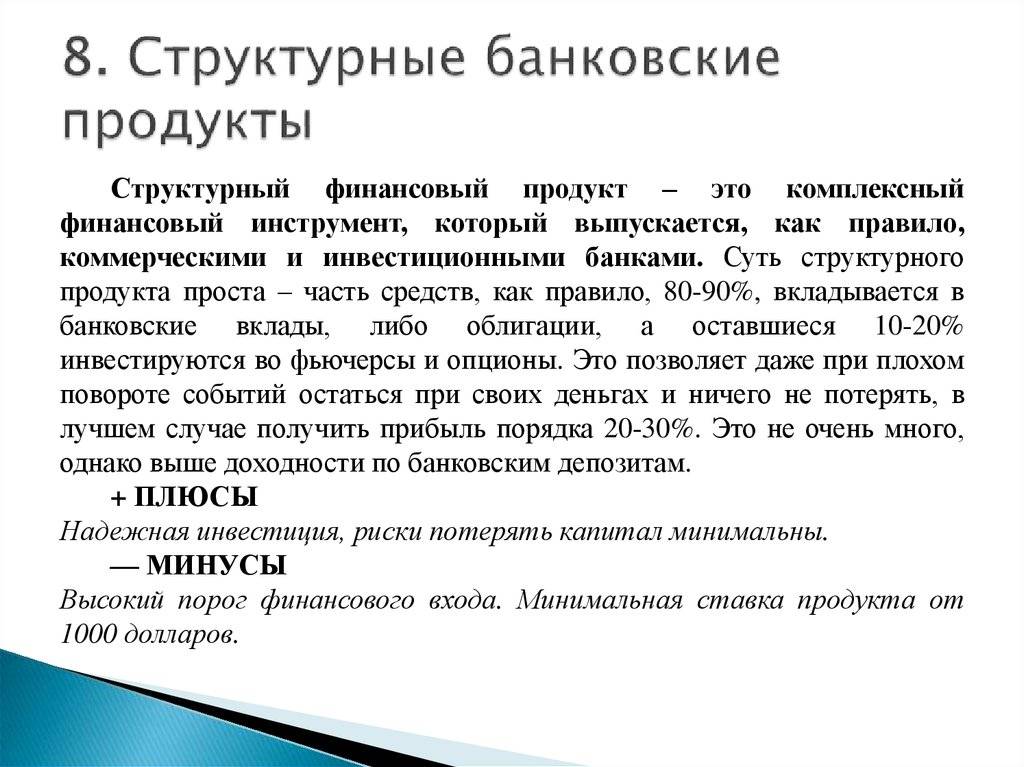

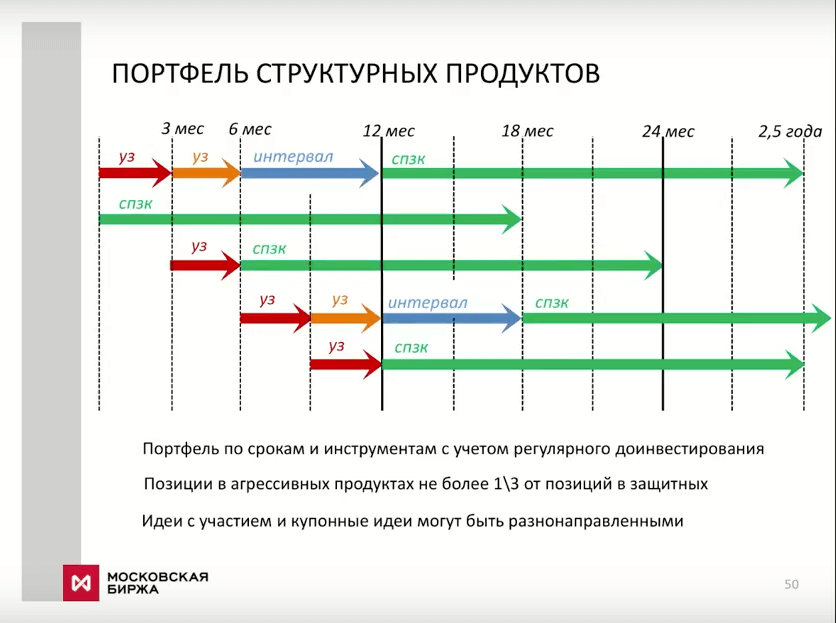

Видов очень много, более того актив движется по пути усложнения, даже эксперты, работающие в этой отрасли, не рекомендуют останавливаться на данном инструменте при отсутствии опыта и навыков.

Теперь относительно существующих вариантов. Есть инструменты с 100% защитой капитала − это надежная история, но многие компании для того чтобы сделать этот инструмент доходным, фирмы идут на уловки. И часто в составе надежных продуктов, подсовывают инструменты типа субординированные облигации, которые очень рискованны.

Второй популярный продукт на корзину акций сафта кола, когда брокер может досрочно закрыть продукт при определенных условиях. По таким продуктам, если клиент получает хорошую доходность выше, чем обсуждалось ранее, то брокер данную доходность подрезает и продукт закрывает.

Хотя если клиенты бы купил на обычном биржевом рынке, прибыльность была бы ничем не ограничена.

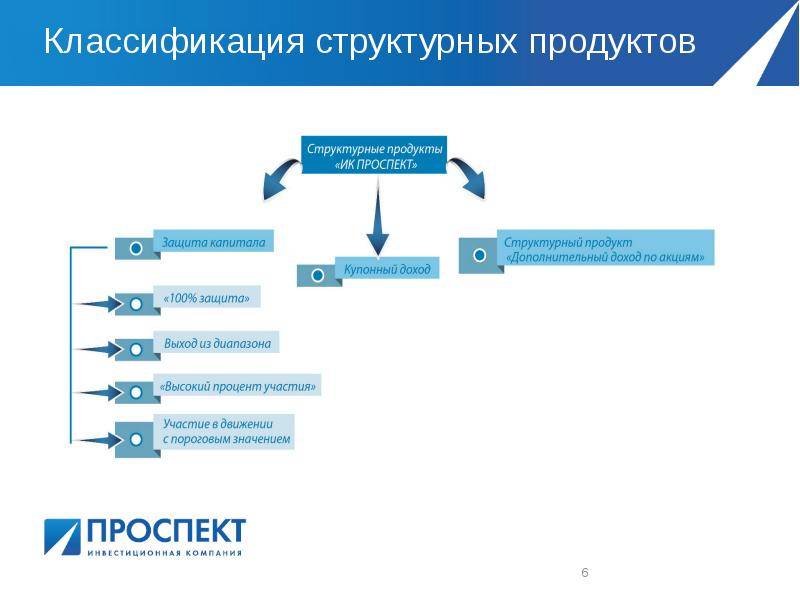

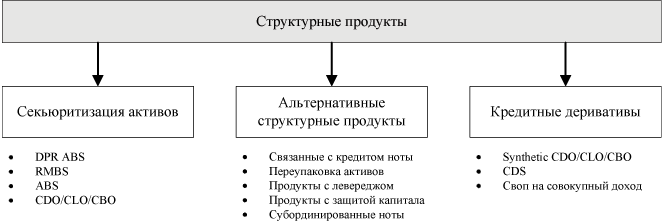

Структурные продукты бывают:

- внебиржевые − это очень не желательные условия, например, к ним относятся ДУ, инвестиционное страхование жизни;

- биржевые − этот тип лучше по своей структуре, они более гибкие. Человек, который их покупает, может сам производить активные действия, если рынок идет в нежелательную сторону.

Важно понимать, что биржевые продукты хороши в руках тех, кто может работать в этом направлении, особенно на срочном рынке. Для большинства, кто в поиске альтернативы банковского депозита − этот продукт абсолютно не подходит

Разошлись по миру

Основными покупателями «вечных» еврооблигаций «Газпрома» стали иностранные инвесторы. По данным Газпромбанка, одного из организаторов сделки, на долю российских инвесторов пришлось лишь около 20% проданных бумаг. Остальные разошлись среди покупателей из континентальной Европы (52% бондов в евро и 33% долларовых), а также из Великобритании, США, Азии и с Ближнего Востока.

«Размещение “вечных” бондов “Газпрома” прошло успешно, — считает Дмитрий Марков. — Спрос значительно превысил предложение, в итоге газовый гигант привлёк средства по ставкам ниже, чем планировалось первоначально. Эмитент воспользовался благоприятной рыночной конъюнктурой и правильно выбрал момент, когда международное инвестиционное сообщество полно оптимизма, а ставки исторически рекордно низкие. Преобладание международных инвесторов объясняется тем, что для них бессрочные бонды — уже более понятный, распробованный инструмент, а ставки доходности, предложенные надёжным эмитентом, были крайне привлекательные».

О том, что конъюнктура для продажи российских долговых бумаг благоприятна, свидетельствуют, в частности, рекордные размещения Минфином облигаций федерального займа. На прошлой неделе, 14 октября, финансовое ведомство обновило рекорд по объёму продажи ОФЗ, установленный всего неделей ранее. Беспрецедентным был как объём размещения на одном аукционе — 350,63 млрд рублей по номиналу, так и всего за день — 377,62 млрд. Ранее, 7 октября, Минфину удалось на двух аукционах продать облигаций на общую сумму 345,73 млрд рублей по номиналу.

Правда, скептически настроенные эксперты указывают, что среди покупателей ОФЗ в последнее время снизилась доля иностранных инвесторов и выросла доля российских банков, которых через сделки репо финансирует Банк России. Но размещение евробондов «Газпрома» показывает, что правильно подобранный инструмент всё–таки способен «зацепить» жадных до доходности иностранцев.

У «вечных» бондов есть недостатки и преимущества. Они обладают очень высокой дюрацией и более подвержены рыночным рискам снижения цены в случае роста процентных ставок в целом. Как правило, «вечные» бонды обладают более низким рангом по сравнению с другими и иногда подразумевают их списание в капитал компании, если эмитент столкнётся с серьёзными финансовыми трудностями. Но взамен они предлагают более высокую доходность, компенсируя повышенные риски. На мой взгляд, «Газпрому» пришлось дать небольшую премию на размещении, зато он смог привлечь значительный объём средств в свои еврооблигации. В любом случае рассчитывать на значительно более низкие уровни доходности по облигациям «Газпром» вряд ли мог. Данный инструмент для отечественных компаний нефинансового сектора пока ещё является новшеством. Доходность была привлекательна для эмитента такого уровня риска и для иностранных инвесторов, и для российских. Просто среди российских инвесторов бумаги далеко не всем доступны.

Евгений Коган

Президент инвестиционной группы «Московские партнёры»

В условиях постоянного снижения ставок по вкладам инвесторы находятся в поиске доходных историй с приемлемыми рисками. При ставках валютных вкладов на уровне 0,5% годовых в долларах и 0,1% в евро предложенные рынку доходности выглядят достаточной компенсацией за более слабую структуру субординированных бондов и их бессрочность. Размещение бессрочных облигаций позволяет «Газпрому» привлекать дополнительное финансирование без увеличения долговой нагрузки. Такие выпуски учитываются в составе акционерного капитала по МСФО, и только 50% включается в долг по методикам рейтинговых агентств. Весьма вероятно, что компания направит часть привлечённых средств на рефинансирование краткосрочных обязательств, что должно несколько улучшить долговую нагрузку. Высокий спрос на облигации был достаточно предсказуем и логичен. Ведь эмитент получил гибкий инструмент управления долгом, а инвесторы — хорошую премию к рынкам в квазисуверенном долговом инструменте.

Никита Демидов

Директор петербургского филиала «БКС Брокер»

Обсуждаем новости здесь.

Присоединяйтесь!

Виды структурных продуктов

Чаще всего, описывая структурные продукты, обращают внимание на такие их основные виды, используемые и приносящие прибыль. На популярных и остановлю внимание

Классификация:

| Вид | Ключевые особенности |

|---|---|

| Защитные | Продукты с полной защитой капитала для консервативных инвесторов. Исключают риск или, чаще всего, указывают допустимый параметр потерь (в %). |

| С частичной защитой | Как правило, обозначенный показатель риска не превышает 30% при доходности 70–80%. |

| Агрессивные | Имеют высокую доходность с высоким уровнем риска. |

| С индивидуальными условиями | Разрабатываются персонально для клиента со значительным капиталом и с учетом пожеланий, настроений. |

Для работы управляющие компании, брокеры или личные финансовые консультанты могут предлагать:

- облигации;

- ноты;

- векселя;

- инвестиционные паи, например, ПИФы Газпром, которые показывают динамику развития за год в диапазоне 5-6%;

- банковские депозиты;

- ОФБУ;

- договора доверительного управления;

- трастовые сертификаты;

- работу в рамках брокерского соглашения.

Структурные продукты Сбербанка

Полностью персональный характер и формируются с учетом пожеланий клиента. По итогам 2017 года (данные РУНЕТа) Сбербанк был вторым среди количества клиентов, уступая БКС, где по отзывам были более удобные условия для начала сотрудничества. Сервис также предоставляется корпоративным клиентам для того, чтобы установить соответствия между затратами на обслуживание долговых обязательств и прибылью. Эта международная практика «структурного финансирования». Минимальная сумма для защиты капитала — 3 млн.

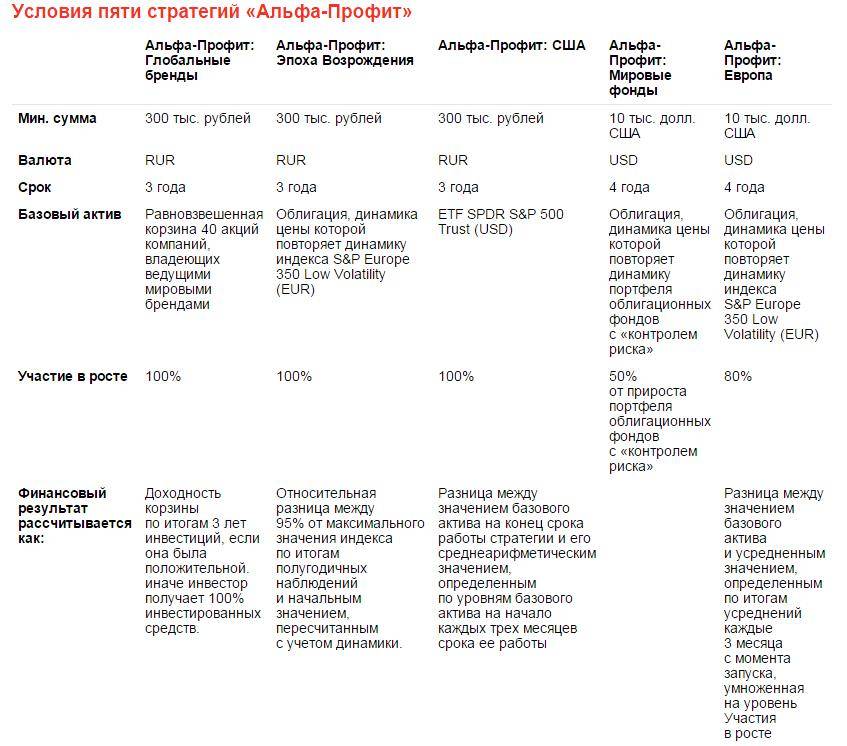

Структурные продукты Альфа-банка

Предложение специалистами впервые размещено для клиентов весной 2017 года. Клиентам открываются одни из лояльных условий на рынке — облигации с купоном 5%, но с долей риска, которая привязана к индексу мировых фондов, например, NXSRUFA, начиная от 1 тыс. руб. Но при этом общая сумма вложений должна быть не менее 100 тыс. рублей. Предложено 5 направлений, в зависимости от основных рынков для работы (российский, европейский, американский, мировой) с минимальным сроком 3 года.

Структурные продукты брокера «Открытие»

Минимальный порог — 250 тыс. рублей, позволяющий получить 100% защиту капитала, которая предлагается в случае работы с индексом РТС и опционом SRDR Gold Shares. Срок работы от 1 месяца до 3-х лет. Можно выбрать индивидуальные решения среди защитных, купонных и дохода на акции. Остановиться можно, как на рублевом, так и валютном варианте. Предлагается быстрый и грамотный индивидуальный подбор.

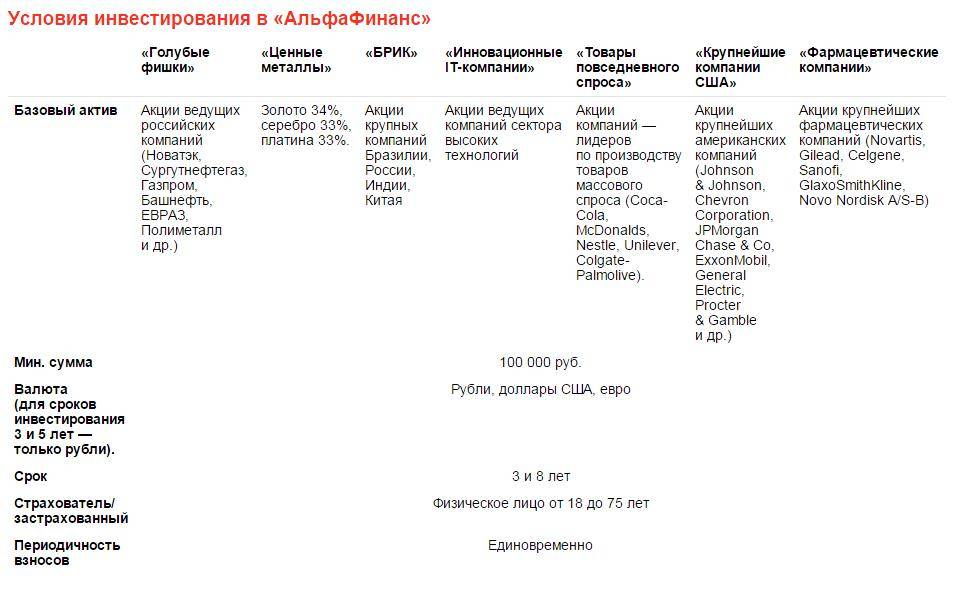

Структурные продукты Альфа-банка

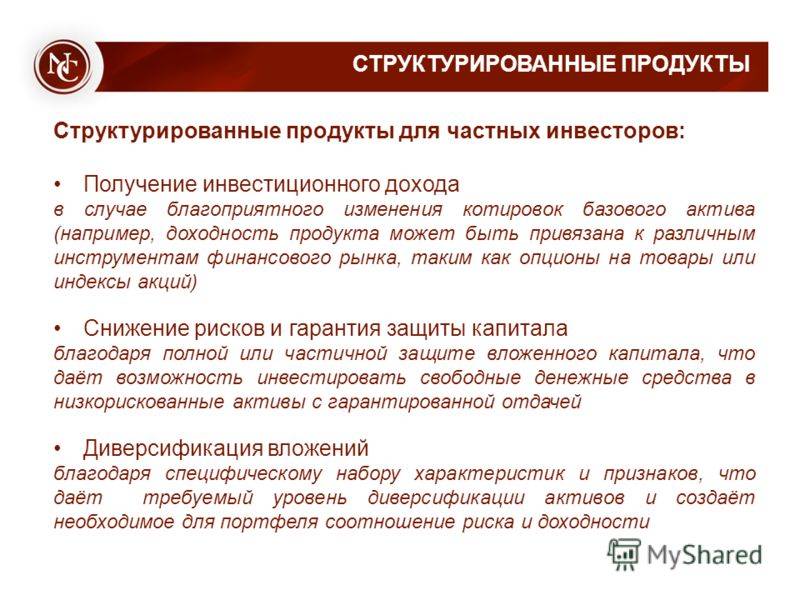

Не все СП банков ориентированы только на крупных инвесторов. Альфа-банк предлагает структурированные продукты с минимальным вложением от 100 000 рублей.

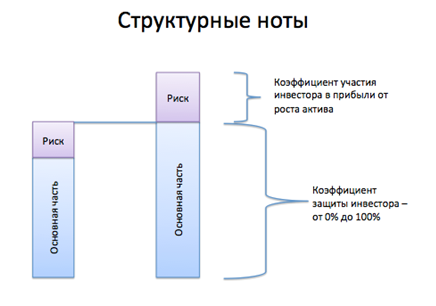

Внимание! Под участием в росте здесь понимается тот самый коэффициент участия в прибыли, о котором шла речь выше. Уровень защиты капитала в случае проигрыша оговаривается отдельно

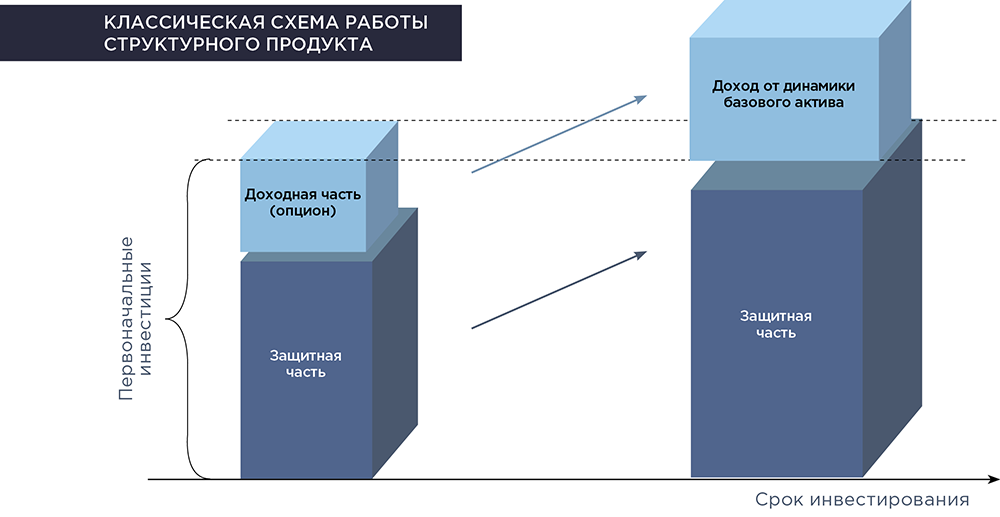

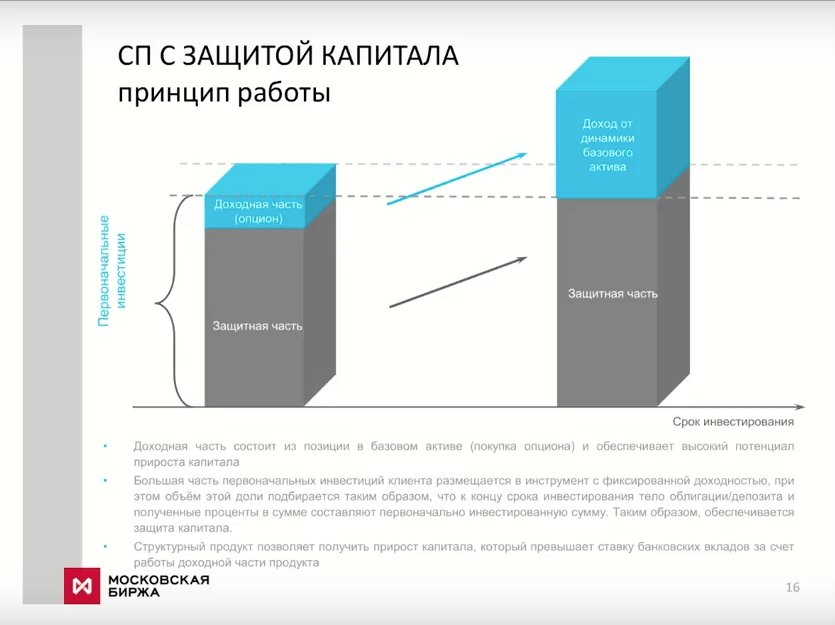

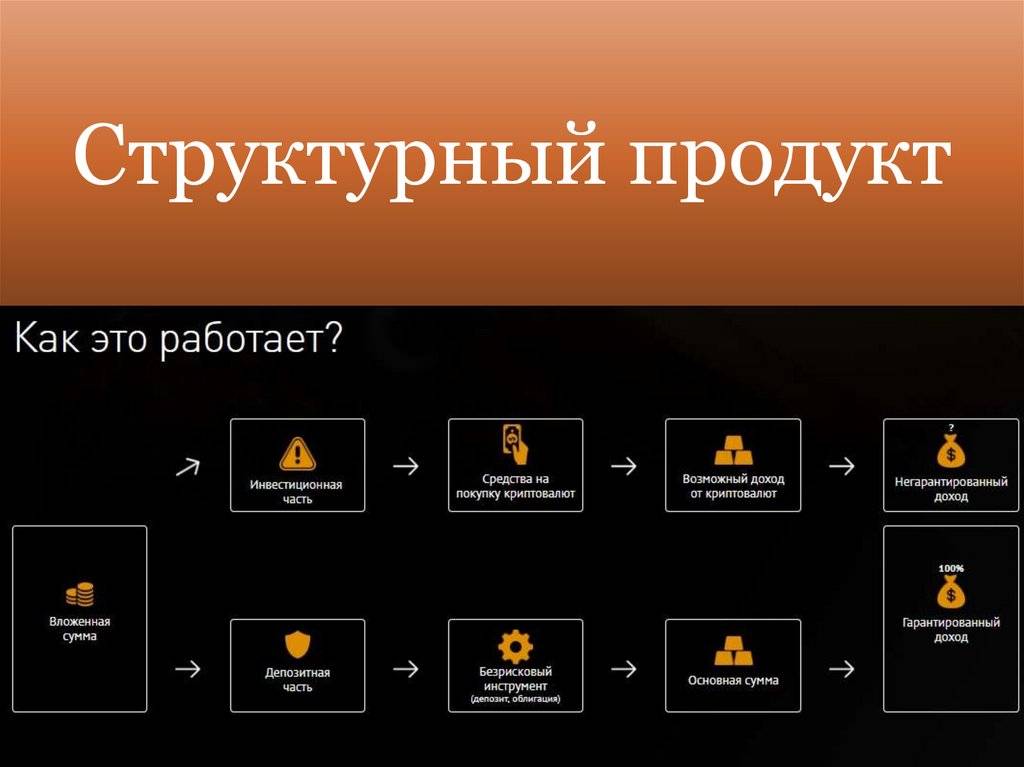

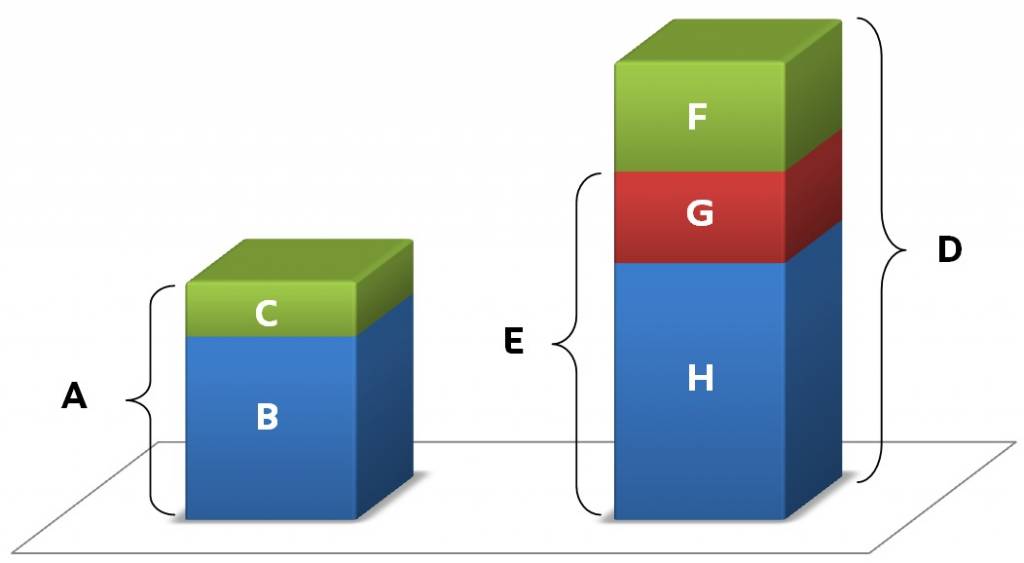

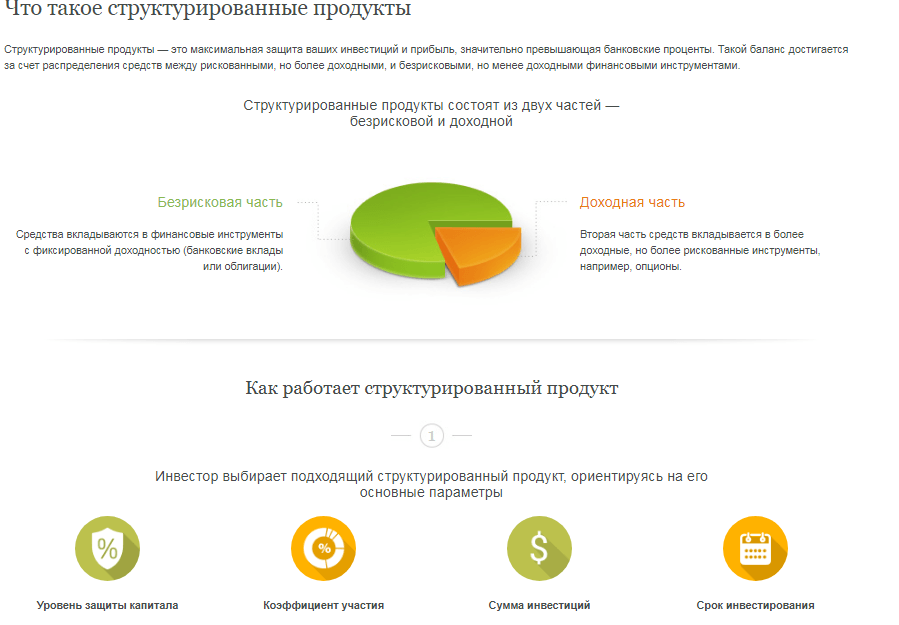

Базовый актив в этих стратегиях занимает не более половины от портфеля. Другая часть приходится на инструменты с фиксированной доходностью (банковские депозиты, государственные облигации РФ, еврооблигации, векселя компаний с высшим рейтингом надежности).

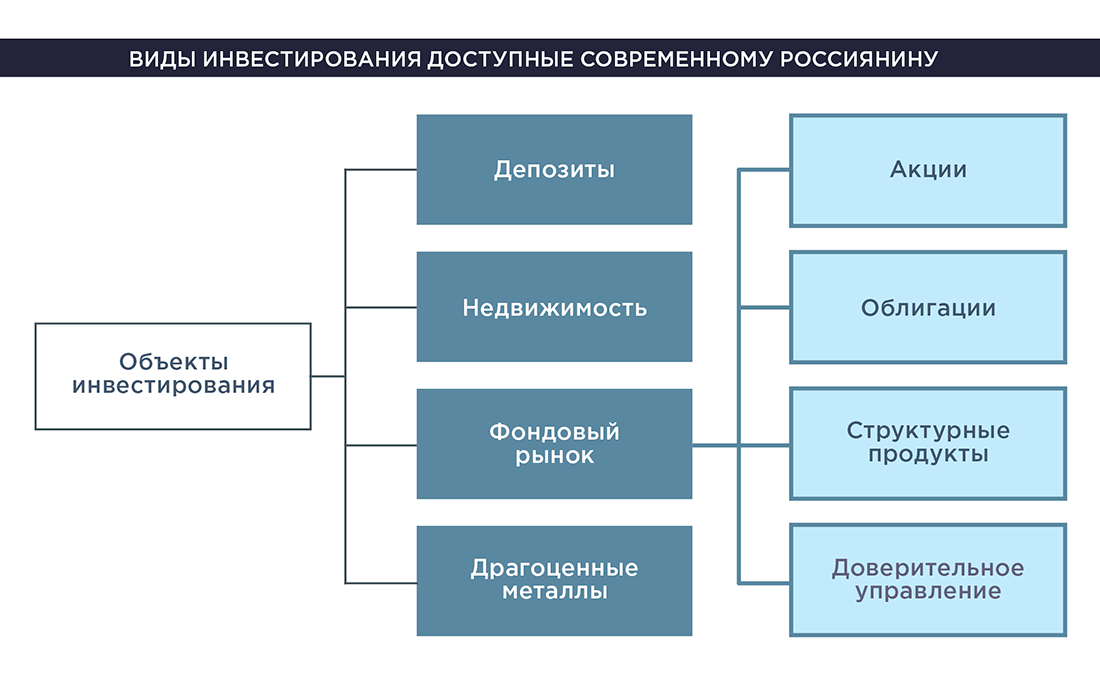

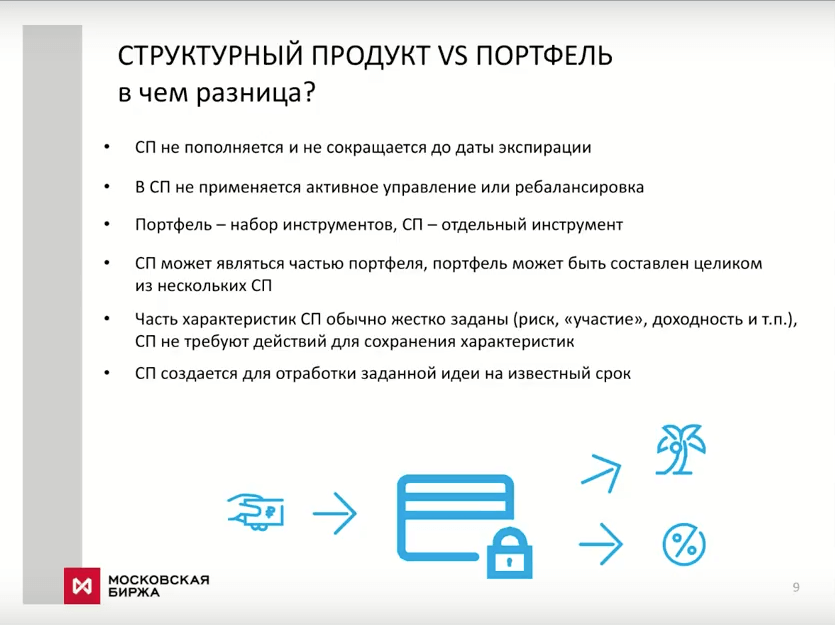

Что такое структурные продукты?

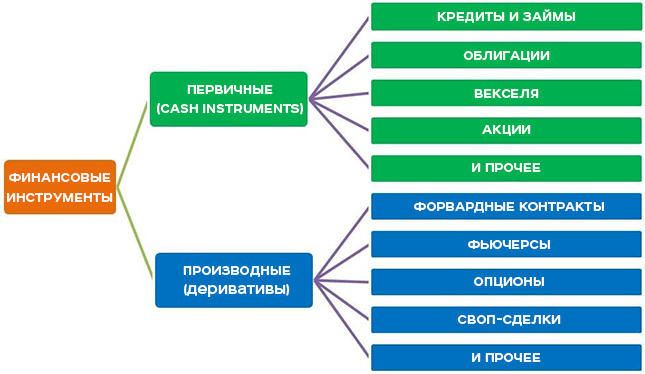

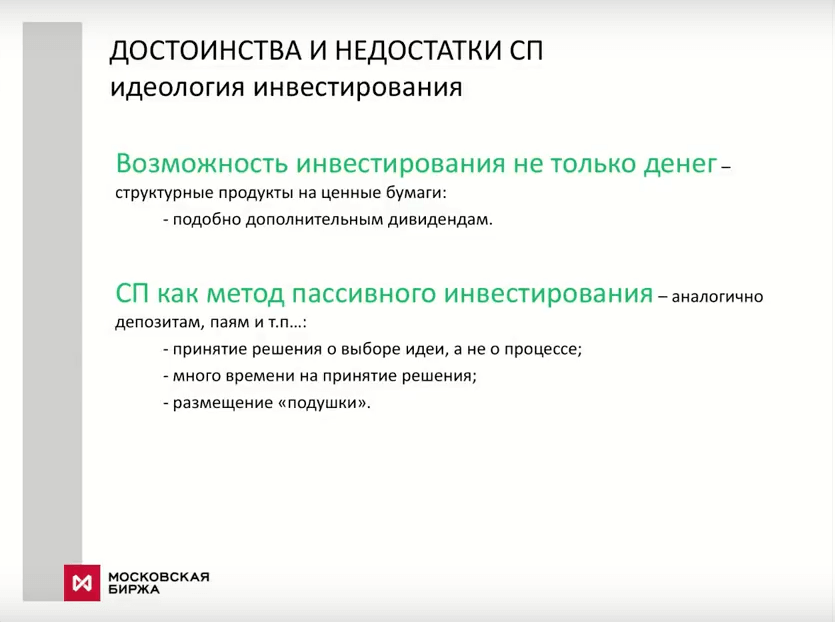

Когда мы говорим о структурных продуктах, имеем в виду работу с акциями и другими ценными бумагами, позволяющими получать доход. В ее основе лежит принцип простого соединения инструментов в один сложный и масштабный.

Структурным можно назвать продукт, который сформирован как вид стратегии, основанной на общем портфеле, ценных бумагах, опционах, индексах, товарах.

Например, вам интересно, как заработать доллары, и для этого вы ищете разные инструменты. Вовсе не обязательно, чтобы они были объединены какими-то общими характеристиками. Изначально такие варианты выступили способом экономического развития компаний, когда те искали способы более дешевого выпуска долговых обязательств. Сегодня они имеют разную форму, но, как правило, их эмитентами выступают:

- инвестиционные компании;

- банки.

На российском рынке первый структурный продукт был представлен банком «Юниаструм». Пока что отечественный сегмент в стадии развития, когда западный более широкий по количеству предложений. Это объясняется финансовой доступностью для потенциальных клиентов.

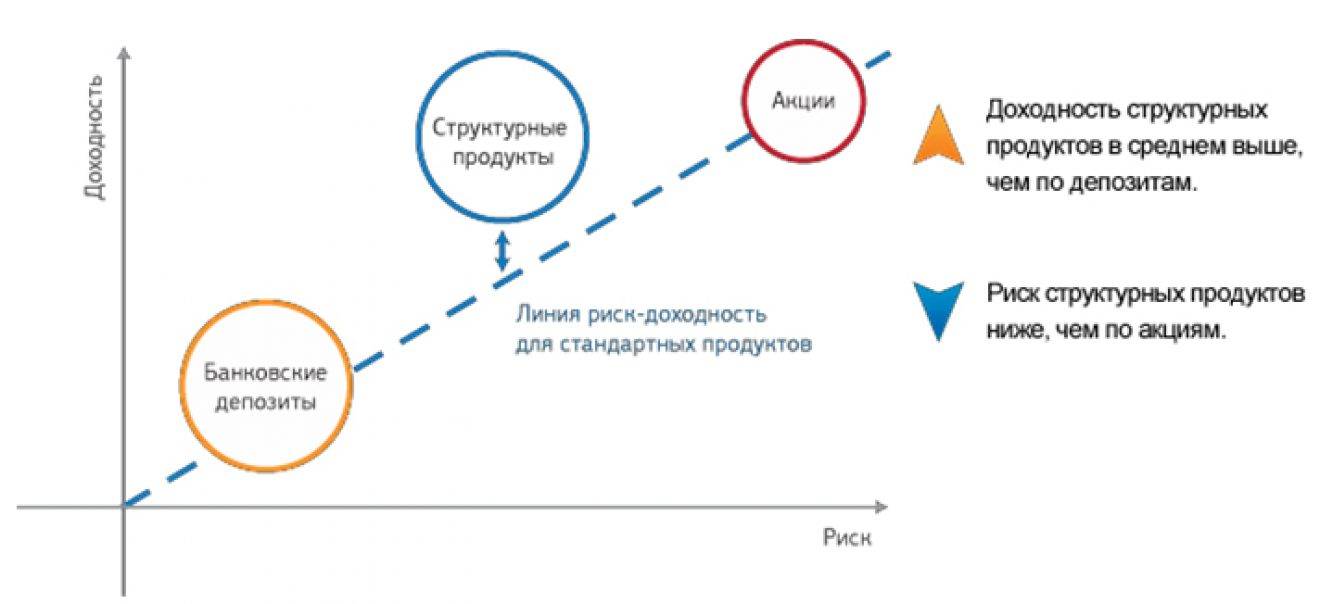

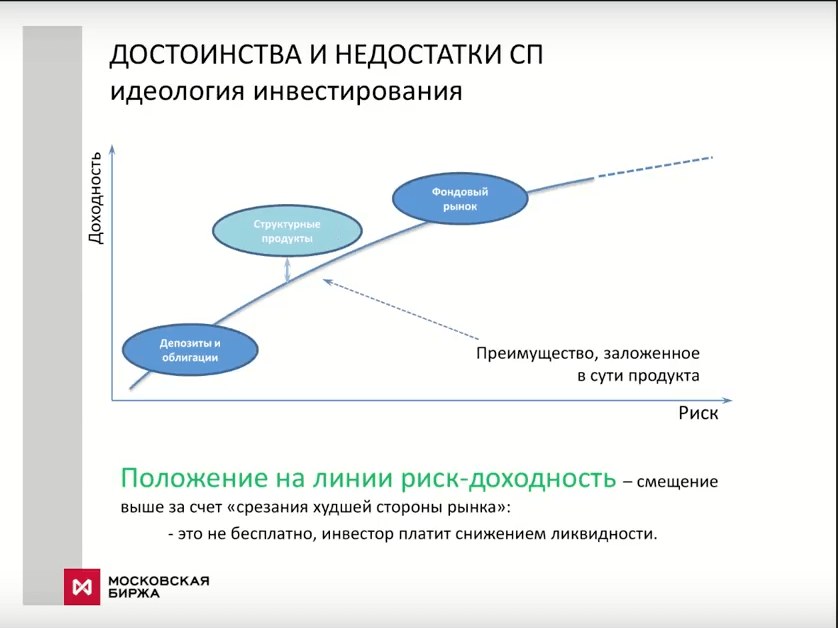

Доходность структурных облигаций

Как правило, такие финансовые инструменты заявлены с повышенной доходностью. Заявленная доходность в среднем превышает среднюю ставку по ОФЗ в 2-3 раза, что привлекает рядовых граждан. Видимо так банки хотят не отпугнуть клиентов большими цифрами.

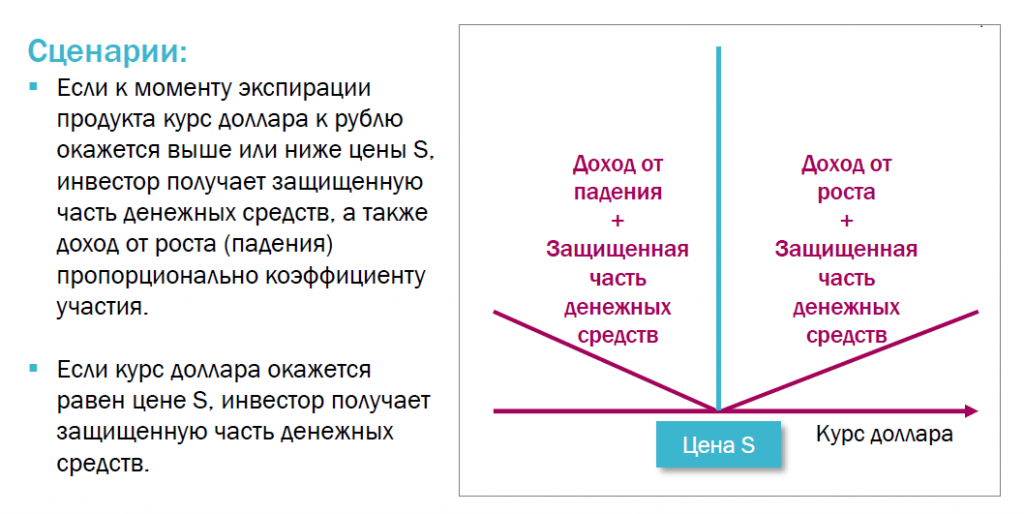

Например, если текущая ключевая ставка ЦБ РФ составляет 4,25%, то по инвестиционному продукту могут предлагать порядка 8-10%. То есть в два раза больше. Видя такие цифры, клиенты могут не заметить условий: такая высокая доходность получается только в случае выполнения ряда условий, зашитых в стратегию. Если они не будут выполнены, то здесь возможны два варианта:

- Клиент терпит убыток от вложений, вплоть до 100%;

- Клиенту возвращается только вложенные деньги (получается, что они просто так пролежали несколько лет);

Если условия стратегии будут соблюдены, то инвестор получит доход, иначе он понесёт убыток. Условия, заложенные в стратегию никак не зависят от инвестора. Выполнятся условия или нет решает лишь случай.

Что может входить в условия? Как правило, это сочетание группы факторов на стоимость каких-то активов на конкретную дату:

- Коридор стоимости доллара;

- Коридор цены на фондовый индекс;

- Цены группы акций;

- Цены группы облигаций;

- Цены сырьевых товаров;

Например, будет ли доллар ровно через 1 год находится в диапазоне 70-80 руб. Если да, то инвестор получает купонный доход, иначе нет. Ещё пример: не одна топовая акция из IT-сектора не упадёт больше 20% от текущей стоимости ровно через 6 месяцев. Это могут быть 4 акции: Apple, Google, Amazon, Facebook.

Подобные условия больше напоминают игру в «угадайку», чем на инвестиции.

Стоит ли покупать структурные облигации

Однозначно можно сделать вывод: начинающим инвесторам не стоит инвестировать в структурные облигации. На это есть много причин:

- Даже, если условия будут выполнены, то доходность всё равно низкая (можно получить столько инвестировав в корпоративные облигации);

- Некоторые продукты предусматривают потерю вложенных денег;

- Представляет сложный финансовый инструмент, новички даже не понимают как он устроен;

- Присутствует дополнительная комиссия от эмитента за покупку (возможно и за продажу);

- Часто не раскрываются все тонкости и состав продукта;

- Деньги замораживаются на 1-3 года, в случае досрочного выхода возможны дополнительные комиссии;

Менеджеры от инвестиционных компаний будут утверждать в устойчивости рынка, что черные лебеди и форс-мажоры случаются редко. Но они случаются! И когда это произойдёт в следующий раз никто не знает. Поэтому шансы заработать 50 на 50. Так стоит ли рисковать, если, вероятнее всего, за два года вы получите в среднем тот же доход, что и по ОФЗ? При этом без всяких нервов и рисков, а продать можно в любой момент.

В крайнем случае лучше самостоятельно составить свою стратегию. Так вы сэкономите на комиссии и будете понимать, что делаете. По факту эти стратегии больше напоминают простую игру в опционы. Многие опытные инвесторы делают подобные ставки и зарабатывают хорошие доходности (10-100% годовых).

Купить опционы можно только у крупных брокеров. Например, я работаю со следующими компаниями:

Это лидеры в сфере оказания брокерских услуг на рынке. Рекомендую работать только с ними. У них низкие комиссии, широкий выбор инструментов для торговли.

Кто может купить структурные продукты?

Заключить структурную сделку может любой инвестор. Законодательных ограничений нет.

Приобрести структурные ноты иностранных инвестиционных банков и российские структурные облигации по

могут только квалифицированные инвесторы.

Инвестор считается квалифицированным, если соответствует хотя бы одному из критериев, которые

Банк России.

Например, имеет на счетах и вкладах не меньше 6 млн рублей или получил квалификационный аттестат специалиста финансового рынка. Полный список критериев можно найти

.

Ограничение на продажи структурных ценных бумаг ввели не просто так. Чаще всего структурные продукты очень сложны. Разобраться во всех рисках и оценить, каковы шансы заработать, могут только опытные инвесторы.

Структурные продукты Сбербанка

Предложения Сбербанка по структурным продуктам не представляют интереса для рядового инвестора, поскольку ориентированы на корпоративных клиентов и институциональных инвесторов (к ним относятся инвестиционные фонды, пенсионные фонды, страховые организации, банки).

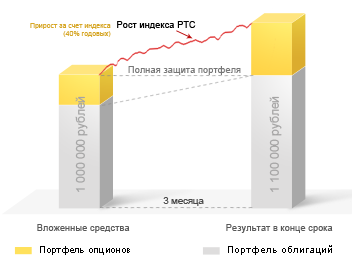

Для физических лиц структурные финансовые решения представлены в рамках доверительного управления ПИФами. Но и здесь инструмент подойдет лишь крупным инвесторам из-за большого порога вхождения. Наиболее типичная стратегия для структурированных продуктов — «Защита капитала». Средства клиента размещаются в портфель, состоящий из депозитов и/или облигаций и опционных контрактов. Исходя из пожеланий клиента, обеспечивается 100% или частичная гарантия защиты капитала. КУ в прибыли определяется в зависимости от выбранного клиентом базового актива, срока инвестиции, полной или частичной сохранности первоначальных инвестиций, валюты стратегии, а также рыночных условий в момент входа в стратегию. Минимальная сумма инвестирования по стратегии «Защита капитала» 3 млн рублей, по остальным стратегиям 7 млн рублей.