Введение

Я веду этот блог уже более 6 лет. Все это время я регулярно публикую отчеты о результатах моих инвестиций. Сейчас публичный инвестпортфель составляет более 1 000 000 рублей.

Подробнее

Роль ФРС в финансовой системе США обычно сравнивают с центральным банком. Это эмиссия долларов, принятие решений по ключевой ставке, контроль за инфляцией и т. д. Но, учитывая особую роль доллара США в мировой экономике, ФРС оказывает огромное влияние на темпы её роста, международные потоки капитала и настроения инвесторов. Вот почему деятельность ФРС окружена тайнами, а самой этой организации часто приписывают роль чуть ли не мирового правительства. Связано это, прежде всего, с тем, что форма собственности и подотчётность ФРС руководству США слишком сложны и неоднозначны. Мы не будем детально вдаваться в структуру ФРС и все нюансы принятия решений. Вместо этого затронем информацию, важную для инвесторов, а заодно опровергнем популярные мифы о ФРС. Давайте с них и начнём.

Как выбрать финансового консультанта

К выбору такого помощника нужно относиться ответственно. Именно от него зависит ваше благосостояние и приумножение финансов. Изначально нужно ознакомиться с перечнем услуг, которые предлагает советник. Оценить их стоимость.

У финансового советника должен быть личный опыт инвестирования.

Если он самостоятельно не вкладывается в проекты, значит, не знает всех тонкостей этой деятельности. Соответственно, не может правильно оценить риски.

Особое внимание стоит уделить профильному образованию. Оно должно быть указано в портфолио

Но и этого недостаточно. У финансового консультанта должен быть опыт работы не менее 5 лет.

Будет плюсом для специалиста, если у него есть видео-контент. Клиент всегда может оценить манеру подачи информации, насколько ему понятно то, о чем говорит советник в своих видео.

Ну и самое главное. Опытный финансовый консультант никогда не будет обещать баснословные финансовые доходы. Например 50-70%. Все советники дают гарантию на приумножение капитала в 5-8%. Это оптимальный уровень доходности, ну плюс-минус несколько процентов. Доходность в 50% и более связана с очень большими рисками. А при потере значительной суммы финансов такой консультант не будет отвечать за это. Лучше доверить свои сбережения и их приумножение профессионалам.

Чем занимается финансовый консультант и чем может быть вам полезен?

Спектр задач, которые может помочь вам решить грамотный

финансовый консультант, довольно широк. Рассмотрим самые основные:

1. Составит личный финансовый план для достижения ваших финансовых целей

У каждого из нас есть мечты (кто-то грезит

о путешествиях или долгожданной квартире, кто-то задумывается об оплате

образования детей или другой дорогостоящей покупке)

И чтобы эти мечты не

остались на уровне «воздушных замков», важно уметь оцифровать их стоимость и

наметить план достижения

Для того, чтобы сделать ваши финансовые

мечты реальностью, финансовый советник и составляет ваш личный финансовый план.

Помогает оцифровать ваши мечты, делает необходимые расчеты, разрабатывает

персональную стратегию, чтобы вы могли приступить к реализации своих планов,

имея на руках пошаговую инструкцию что и как делать.

2. Поможет с подбором выгодных финансовых продуктов

Финансовый консультант может найти, где ставка по вкладам выше, а по кредитам ниже. При этом избежать маркетинговых уловок финансовых корпораций, которые научились не хуже операторов сотовой связи (которые обещают тариф за 0 рублей, а счёт за услуги выставляют на несколько сотен рублей) делать «предложение, от которого невозможно отказаться».

Финансовый консультант умеет внимательно

читать тарифы и все пункты со звездочкой «*», анализировать предложения

нескольких компаний, чтобы подобрать для вас действительно выгодный продукт,

будь то вклад, кредит или что-то другое.

3. Снизит переплаты по ипотеке или кредитам

Кто хоть раз брал кредит, знает, какое

состояние возникает, когда платишь-платишь ежемесячные платежи, а сумма долга

всё не уменьшается или уменьшается очень медленно. Большинство россиян привыкли

жить в долг, и не всегда задумываются, что обращение к финансовому советнику

может сэкономить им годы жизни и сотни тысяч рублей, например, за счёт снижения

переплат по кредитам.

Финансовый советник поможет

- рассчитать вашу переплату, выявить самые дорогие

кредиты с максимальной переплатой, - найти более выгодные условия кредитования или

возможность рефинансирования, - рассчитать, выгодно ли вам делать

частично-досрочное погашение, и сколько вы сможете при этом сэкономить.

В моей практике неоднократно были случаи, когда мы экономили клиенту

миллионы на ипотеке, при этом погашая кредит не за 20, а 10-12 лет.

4. Оптимизирует налоги

«Заплати налоги и спи спокойно». Эту фразу все знают, а о том, что можно не только платить налоги, но и легально получать налоговые вычеты, знает меньшинство. И речь не только про знакомые всем вычеты за покупку квартиры, лечение или обучение. А ещё и возможность получения налоговых вычетов при инвестировании (тут так и просится публикация про ИИС – индивидуальный инвестиционный счёт) или освобождении от уплаты налогов при владении ценными бумагами более 3х лет.

5. Поможет в создании и приумножении вашего капитала

Финансовый консультант умеет устранить финансовые

прорехи, выявить резервы в вашем семейном бюджете и подобрать для вас

дополнительные источники дохода, чтобы вы смогли начать копить и создавать свой

капитал.

У вас появляются свободные деньги, и

возникает задача их выгодно вложить.

Не будучи специалистом в сфере инвестиций,

вы не так быстро сможете разобраться во всех тонкостях инвестирования на рынке

ценных бумаг, преимуществах различных активов и выбрать безопасные инструменты,

которые при этом давали бы вам хорошую доходность.

И снова на помощь может прийти финансовый

консультант, который подскажет, какие варианты инвестирования могут подойти

вам, с учётом ваших целей, склонности к риску, горизонту инвестирования,

наличия иждивенцев и прочих факторов.

Помимо всего изложенного выше, обращение к финансовому

советнику страхует вас от необдуманных действий, помогает правильно выстраивать

свой личный и семейный бюджет, инвестировать, избегая неоправданного риска.

Думаю, вы уже смогли оценить, насколько полезными могут быть

финансовые советники для достижения ваших жизненных целей. А затраты на их

услуги точно окупаются не только за счет будущего дохода, но и за счет

несовершенных ошибок.

Нужен ли личный финансовый консультант?

Лично я придерживаюсь мнения, что во многих случаях помощь личного финансового консультанта не имеет смысла. На мой взгляд, каждый человек должен сам развивать свою финансовую грамотность, учиться самостоятельно вести управление личными финансами и нести полную ответственность за принимаемые решения. Финансовая грамотность никогда не будет лишней, а в данном случае позволит вам сэкономить на услугах личного финансового консультанта. Однако, несомненно, невозможно обладать доскональными знаниями во всех сферах ведения личных финансов. Например, то же инвестирование, разные инвестиционные инструменты — это очень сложная наука, в которой каждая ошибка оборачивается потерей капитала. Поэтому в определенных областях управления личными финансами, личный финансовый консультант действительно может оказаться необходим. Главное только предварительно убедиться, что он действительно компетентен в этой сфере.

На этом все

Обращаю ваше внимание, что сайт Финансовый гений учит вести управление личными финансами абсолютно бесплатно. Поэтому оставайтесь с нами, изучайте предложенную информацию, спрашивайте, следите за обновлениями и, возможно, платный личный финансовый консультант вам просто не понадобится: здесь вы сможете найти ответы на многие свои вопросы в сфере личных финансов

До новых встреч!

Финансовая индустрия

Итак, как же инвестору стать владельцем акций и облигаций? Для этого существует финансовая индустрия, посредник между инвестором и бизнесом. Ценные бумаги продаются на бирже — например, на Московской бирже. Самым простым и выгодным посредником между инвестором и биржей является брокерская компания. В России их множество — Финам, БКС, Атон и другие. Став клиентом брокера, инвестор самостоятельно покупает в терминале нужные ценные бумаги или слушает советы компании.

Другой вариант посредника – страховая компания. Она также может продавать инвестору ценные бумаги – например, в рамках договора инвестиционного страхования жизни (ИСЖ). Тут инвестору не нужно разбираться с торговым терминалом, все действия сделает страховая компания – однако она возьмет свою комиссию, заметно большую, чем брокер.

Еще один вариант посредника — банки. Они могут предлагать клиенту структурные продукты. Часто это какая-то инвестиционная идея – например, банк считает, что акции такой-то компании должны сильно вырасти. Бывает и защитный вариант, когда на покупку рискового актива выделяется только часть прибыли, которая получается от размещения средств на банковском депозите.

Личный финансовый консультант: кто это?

Итак, буквально в последние годы в странах постсоветского пространства появился новый вид услуг — личный финансовый консультант, который предоставляют как частные лица, так и небольшие компании, называющие себя финансовыми консультантами. Чаще всего это все-таки отдельные физические лица, свои услуги они рекламируют через СМИ, в том числе и через Интернет.

Следует отметить, что в развитых капиталистических странах услуги финансового консультанта гораздо более популярны: в ряде стран более половины всевозможных финансовых сделок осуществляется при посредничестве таких людей или компаний.

Личный финансовый консультант или личный финансовый менеджер, как правило, имеет персональный сайт, на котором дает о себе определенную вводную информацию и описывает перечень предоставляемых услуг.

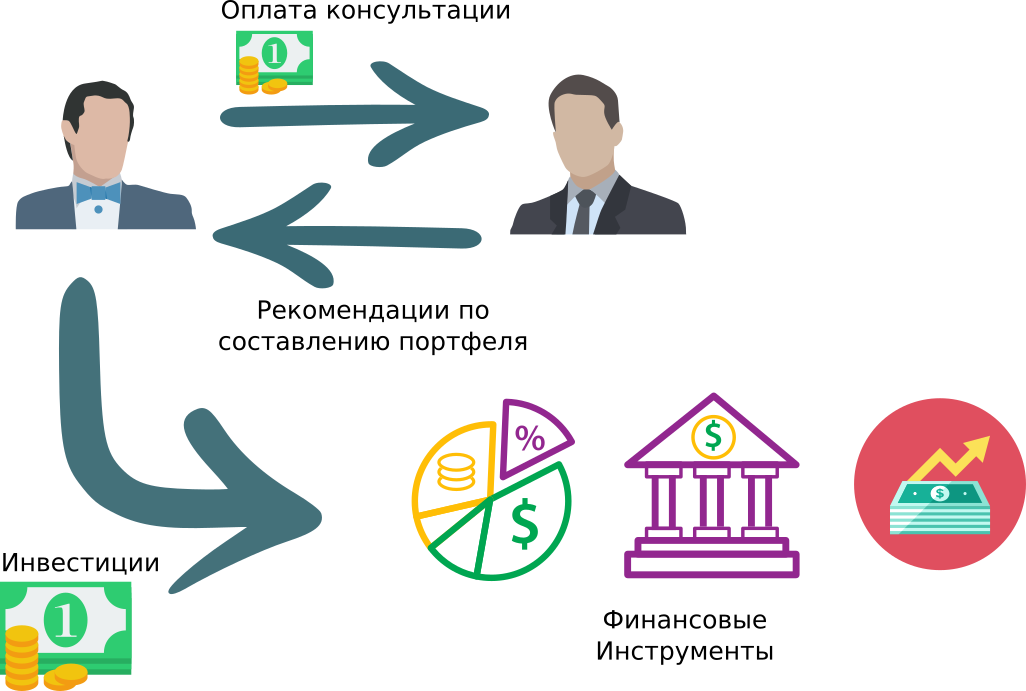

То есть, персональный финансовый консультант дает своему клиенту рекомендации, как лучше поступить в том или ином финансовом вопросе.

Какими качествами должен обладать специалист и что от него требуется

Основные требования к финансовому консультанту:

Ответственность. Он работает с чужими деньгами

Поэтому важно осознавать и понимать всю серьезность

Честность. Специалист представляет, прежде всего, интересы своего клиента. Поэтому не должно быть так, что он склоняет клиента приобрести, например, акции компании, которая потом передаст ему вознаграждение в конверте, в то время как были другие, более выгодные варианты инвестиций.

Способность к обучению. Наличия одного высшего образования мало. Мир, в том числе и сфера финансов, очень быстро меняется, развивается. И необходимо быть в курсе последних событий, тенденций, трендов. Например, еще лет 10 назад мало кто вообще знал о том, что такое криптовалюта. А сейчас интерес к ней среди инвесторов один из самых высоких.

Многозадачность. Клиентов у такого специалиста может быть несколько. И ему необходимо работать в разных направлениях, решать большое количество задач, ничего не забыв при этом.

Умение анализировать и оценивать финансовые риски. Здесь требуется не только образование, но и практический опыт в бизнесе.

Знание финансового менеджмента, бухгалтерского учета, налогового законодательства страны.

Владение ПК и профильными программами.

Что должен знать финансовый консультант

Во-первых, он должен обладать всеми необходимыми навыками профессии. Во-вторых, отлично знать положения и законы Законодательства РФ в области финансов и экономики. Далее, он должен разбираться в рыночной экономике, тенденции денежных вложений.

Также он должен знать способы оценки финансовых активов, их инструменты. Разбираться в процедурах приобретения и продажи ценных бумаг как на российском, так и иностранном фондовом рынке. Кроме этого, он должен быть знаком с современными системами кредитования и инвестирования, контроля и налогообложения.

Другими словами, финансовый консультант — это советник, отлично ориентирующийся в любых финансовых, юридических и бухгалтерских областях.

Финансовый консультант — как выбрать?

Отказывайтесь от услуг тех, кто в первую же встречу пытается продать Вам какой-то инвестиционный продукт.

Не решает ваши запросы, а хочет скорее заработать.

Спросите у него:

1) Что Вы вкладываете в понятие ФК?

Выяснить он реально советник или продавец компании «Валера и партнеры».

2) Насколько крупный ваш бизнес?

Чтобы не оказалось, чтобы ему некогда будет в будущем отвечать на ваши многочисленные вопросы.

3) Если консалтинговая (консультационная) компания крупная, убедитесь, что именно этот человек будет работать с вами, а не отправит Вас кому-нибудь другому.

4) Делал ли он подобную работу в прошлом. Есть ли рекомендации людей с телефонами и именами по его работе?

5) Опыт в сфере консалтинга.

6) Какая технология взаимодействия? Как часто будете с ним встречаться, когда можно задавать вопросы. Каким будет итог его работы, что Вы получите от сотрудничества с ФК?

По почте или лично. В течение года будут ли какие-либо рекомендации, советы, платны ли они или нет.

7) И наконец, сколько стоит этот самый результат, конечный продукт? Обязательно уточняйте всегда: это все расходы, которые я буду нести? Еще какие-нибудь есть платежи, которые Вы забыли сказать?

Обязательно «добивайте» уточняющими вопросами. Потому что информации много и ФК просто может забыть что-то вам сказать. А Вы поможете ему и выудите для себя ценное.

Благодаря финансовому советнику Вы сможете восстановить контроль за финансами, а значит, скоро начнете создавать реальные активы.

Финансовый консультант

Наконец, между финансовой индустрией и инвестором (клиентом) встает финансовый советник/консультант. Очевидно, что его задача — помочь клиенту разместить свои средства оптимальным способом для достижения заданной инвестиционной цели. Как же реально работают финансовые советники?

Тип 1

Первый и довольно редкий в России тип советника работает только за вознаграждение от инвестора и напрямую заинтересован в его прибыли. Он получает деньги только от клиента — обычно сразу за сделанную работу, реже при достижении положительного результата. При этом клиенту предлагаются прозрачные продукты с известной всем ценой — например, взаимные или биржевые фонды ETF с низкой комиссией. Только этот тип имеет полное право называться независимым финансовым советником.

Однако есть одна тонкость: финансовый консультант может работать как с оплатой по времени, так и с оплатой за результат. Второй вариант интуитивно кажется инвестору лучше, так как без его прибыли советник ничего не получит. Но тут есть скрытые стороны: риски и тот факт, что при убытках клиента вся ответственность лежит только на нем. А значит, финансовый консультант может посоветовать очень рисковый продукт — если он «выстрелит», то клиент обогатится, а консультант при договоренности 5-10% прибыли получит сумму, сравнимую с вкладом клиента. Пример: совет купить какую-то криптовалюту или акции внебиржевого рынка. Вот только такие продукты могут быстро упасть, выдав десятки процентов убытка…

Тип 2

Второй тип имеет договор с одной организацией финансовой индустрии (обычно является ее работником, получая зарплату). Это может быть продавец договора страхования жизни или банковский работник. Этот советник будет заинтересован продать клиенту финансовый продукт именно своей компании, поскольку он получит за это дополнительную комиссию. Откуда она возьмется? Из денег клиента, поскольку предложенный клиенту продукт не будет иметь однозначной, всем известной цены. В такой продукт посредник включит и свою комиссию, и комиссию своего продавца. Вывод? Клиент переплатит несколько лишних процентов, причем продавца не сильно будет беспокоить полученный результат.

Тип 3

Третий тип финансового советника обычно имеет договора со многими структурами. Это делает его более гибким, так как позволяет лучше учесть пожелания инвестора — однако последний по-прежнему будет вынужден платить лишнюю комиссию. Кстати, никто не мешает такому советнику брать как процент с продажи продукта, так и некоторую плату с клиента. Но в любом случае клиент должен понимать — бесплатный для него портфель будет означать, что он заплатит другим способом из скрытых комиссий. И скорее всего, это выйдет ему заметно дороже, чем у советника типа 1. Пожалуй, это наиболее частый российский тип советника.

Тип 4

Четвертый тип, которого вряд ли стоит причислять к финансовым советникам, но все же можно упомянуть — это доверительный управляющий (организация). Они бывают как с лицензией рынка профессиональных ценных бумаг, так и без нее. В последнем случае могут предлагаться инвестиции через ПАММ-счета, социальные трейдерские сети, сервисы автокопирования сделок и прочими способами, где управляющим выступает частное лицо. Т.е. этот тип не подбирает ценные бумаги под ваши потребности, а торгует своими активами, пытаясь извлечь из рынка прибыль. Клиент для этого типа есть только как источник средств. Комиссии при таком управлении могут составлять до половины прибыли, а долгосрочные результаты почти всегда оканчиваются убытками вплоть до полной потери средств.

Владимир, в каких случаях необходима помощь финансового консультанта?

К финансовому консультанту стоит обращаться в двух случаях: когда вы начинаете зарабатывать больше, чем можете или хотите потратить, и когда у вас появляется значительный свободный инвестиционный капитал. То есть, когда вы хотите накапливать деньги, формировать личный или семейный капитал, либо когда вам необходимо сохранить нажитое имущество, передать его по наследству, получать пассивный доход от работы своих средств.

Например, ко мне обращаются клиенты российского private banking. Зная, что я специализируюсь на консервативных инвестициях и не связан обязательствами ни с одной финансовой организацией, они хотят получить независимую экспертизу надежности инвестиционных решений, которые им предлагают банкиры (второе мнение).

Можно прийти и на разовую консультацию с вопросами о личном финансовом планировании, инвестициях, страховании, налоговых и юридических аспектах.

Так как же выбрать финансового консультанта?

Выше мы рассмотрели, какие задачи может помочь решить

финансовый консультант. Осталось разобраться, как найти действительно

профессионала своего дела.

К наиболее важным критериям можно отнести:

1. Независимость.

В первую очередь финансовый советник должен

решать ваши задачи, предлагая те инструменты, условия которых выгодны вам. Он должен

прозрачно и честно показывать сравнения разных продуктов и разных компаний,

объяснять все подводные камни.

Если же человек, называющий себя «фин советником» навязывает вам услуги или продукты какой-то конкретной фирмы, скорее всего, он просто агент по продажам. И его задача привлечь вас на обслуживание, оформить порой ненужную страховку, навязать тот продукт, за который он получит премию.

Косвенным признаком «зависимости» может

быть, если вас приглашают на бесплатную консультацию. Значит оплата услуг такого

советника уже зашита в те продукты, которые он вам предлагает/продаёт (чаще

всего речь про различные страховые и инвестиционные продукты).

Независимый финансовый советник — как правило, ИП. Разработка финансовых рекомендаций по описанным выше направлениям – его работа, и его услуги бесплатными быть не могут. За исключением случаев, когда его приглашают спикером-волонтером на федеральных и региональных мероприятиях по повышению финансовой грамотности.

2. Компетентность и опыт работы.

Перед обращением к финансовому советнику

уточните, где он работал до этого, какой у него опыт работы. Будет здорово,

если ваш советник знает изнутри «кухню» финансовых корпораций, и работал в

отделах по банковским вкладам, кредитованию или инвестиционным продуктам. Чем

более опытный советник, тем лучше.

Далее обратите внимание, как финансовый консультант проводит подготовку к вашей встрече. Чем детальнее он изучает вашу ситуацию до встречи, чем тщательнее готовится, тем больше вероятность, что перед вами профессионал, который действительно глубоко и вдумчиво будет работать для решения ваших задач

3. Практическая направленность

Важно знать, пользуется ли ваш финансовый

консультант теми финансовыми продуктами, которые рекомендует. Если вам

предлагают купить акции, спросите – как давно он сам торгует на фондовом рынке,

куда вкладывает и какая его доходность

Если перед вами теоретик, который только по

книгам Кийосаки имеет представление об инвестициях или читал только рекламные

брошюры той организации, где работает, то вы рискуете потерять свои деньги.

Финансовый советник, который сам давно инвестирует, обычно спокойно расскажет о своем опыте, не будет приукрашивать доходность, а возможно и поделится кейсами, где сам наступал на грабли, как переживал финансовые кризисы последних лет (2008, 2014, 2020). Ценность работы с финансовым советником, который является практиком, как вы понимаете, вдвойне выше.

4. Профильное образование

Запросить дипломы финансового консультанта

– это нормально. Уважающий себя специалист их покажет, ведь ему есть, чем

гордиться. Скорее всего у него будет высшее образование (бакалавриат,

магистратура или специальность в сфере экономики, менеджмента или финансов).

Ещё лучше, если будет свидетельство о повышении квалификации в области финансового

консультирования. А если выбранный вами советник ещё и дальше продолжает

учиться, то вам повезло, ведь у него будут всегда свежие знания и новые

инструменты по управлению финансами.

Хотя бывают и ситуации, когда и несколько

дипломов и сертификатов не являются свидетельством профессионализма, поэтому на

пункт про образование смотрим в совокупности, учитывая остальные факторы.

5. Репутация

Понаблюдайте за тем финансовым консультантом, к которому планируете обратиться. Как о нем отзываются его клиенты и деловые партнеры? С кем он сотрудничает и насколько ценит долгосрочное сотрудничество? Как проводит свои мероприятия, ведет социальные сети и вообще общается с людьми?

Выбрав профессионального финансового советника, вы сможете

быстрее навести порядок в финансах и начать инвестировать, создавая капитал,

чтобы ваши деньги работали на вас.

Этапы работы финансового советника

Обучение — это не только профильный факультет или курсы, но и опыт, поэтому сотрудничество с финансовым консультантом длительное, грамотное и состоит из нескольких этапов

Прежде всего, важно сформировать основные цели, которые преследует клиент, понять, сколько времени и денег надо для их реализации. На их основе формируется стратегия, и выбираются соответствующие механизмы

Составив персональный план, можно шаг за шагом следовать указанным задачам и срокам. Кроме этого, важно постоянно получать консультации финансового эксперта, не только в «высокие» или сложные времена.

Финансовые цели

Специалист поможет определиться с важными целями, которые могут быть кратко-, средне- или долгосрочными и на основе этого выработает целую стратегию, подходящую под клиента. Например, необходимо увеличить среднюю сумму для ежедневных трат, купить квартиру, начать бизнес и прочее. Для решения поставленных задач предлагаются разные инструменты вложений, а если хотите детальней узнать, что такое инвестиции, и что учитывать в своем портфеле, читайте мой материал на GQ Blog Monitor.

Опытные консультанты работают не только с разными по времени реализации целями, но вписывают «плохие» и «хорошие» и даже те, которые на первый взгляд могут показаться вообще не осуществимыми на текущий момент.

Стратегия инвестирования

Когда цели определены, необходимо выбрать из подходящих инструментов. Это делает финансовый советник с учетом общей суммы для вложений, допустимыми рисками, а также сроком окупаемости вложений. Предлагая агрессивную или умеренную стратегию клиенту, он принимает решение и наступает активная стадия управление инвестициями, о которых детально в моем обзоре.

Грамотно продуманные стратегии важны, когда речь идет о работе с 1000 долларами или капиталами больше 50 тыс.

Персональный финансовый план

Финансовый план — это глобальный документ, который, как правило, формируется на 6 месяцев или год. В него вносятся суммы для вложений, конкретные инструменты, возможные траты и ожидаемая прибыль. План позволяет показывать, насколько финансовый советник, например, Наталья Смирнова или кто-то другой на основе полученных данных смог сформировать и рассчитать активы и пассивы, прибыль и траты. Документ составляется не просто «для галочки», а постоянно ведется контроль над его выполнением.

Финансовые инструменты

Опытный финансовый советник выбирает ликвидные инструменты не только внутри страны, но и за рубежом, и отзывы о работе некоторых консультантов, например, Красавиной Елены это подтверждают. Если говорить о типичных финансовых инструментах, которые предлагают советники, выделяют:

- акции и другие ценные бумаги;

- банковские металлы;

- иностранная валюта;

- рынок фьючерсов и Форекс;

- недвижимость;

- прямые инвестиции в бизнес.

Также можно вложиться в проекты на основе краудфандинга, и моя статья о бизнес ангелах расскажет о нюансах венчурного инвестирования.

Консультации

Рекомендации и консультирование происходит в удобное для клиента время, разумеется, в рамках приличного. Иногда вопросы можно решить онлайн, по телефону. В некоторые этапы определенные задачи все же лучше обсуждать при личной встрече. Часто, личный консультант в денежном плане может держать вас в курсе изменений, которые прямо касаются вашего инвестиционного портфеля: например, упала цена на акции Фейсбук или вступил в силу новый закон о рынке ценных бумаг.

Прибыль финсоветника

Важно знать из чего специалист получает деньги за свои услуги. Здесь присутствует самый серьезный конфликт интересов. Принято разделять финансовых экспертов на три типа:

- те, кто работает в финансовой компании. Переходим на сайт фирмы, там часто можно воспользоваться услугами эксперта и часто бесплатно. Учтите, что этот специалист просто не заинтересован в том, чтобы клиент получал профит. В действительности только на словах это называется красиво финансовый консультант, по сути это менеджер по продажам. Соответственно такой сотрудник компании работает на процент и у него есть ставка. Задача сотрудника продать продукты, которые способны предоставить большую комиссию;

- специалист, не работающий в организации, но имеет агентские соглашения с целым рядом компаний. Он получает деньги как партнер фин. фирмы, распространение услуги, так и получая деньги от клиента. Комиссии у разных компаний могут быть разные в зависимости от инструментов. Соответственно консультант в таком случае заинтересован в работе с инструментами, которые принесут большую прибыль для фирмы;

- независимый фин. консультант, прибыль поступает исключительно от клиента. Главная задача − обеспечить заработок для клиента, чтобы у пользователя было желание продолжить сотрудничество.

Как проверить независимость специалиста? На 100% проверить это нереально, но когда вы общаетесь с консультантом, нужно задавать правильные вопросы. Например, рекомендует купить продукты от определенного брокера, нужно спросить можно ли купить аналогичное у другой компании, где ниже комиссия, можно даже потребовать предоставить информацию на официальных сайтах.

Рекомендуется ответить для себя на следующие вопросы:

цель финансовая на ближайшее время;

для каких задач создается инвестиционный портфель: обучение, пенсия, недвижимость, шуба и т.д

Важно указать понятные цели;

валюта;

какова вероятность, что деньги потребуется забрать досрочно;

на какой срок собираетесь вкладывать;

размер капитала;

какой размер средств готовы добавлять ежемесячно/ежегодно.. Только ответив на данные вопросы, можно приступать к сотрудничеству, общению с консультантом

Не рекомендуется обращаться за услугами к специалисту, который в качестве вознаграждения берет часть активов клиента. Лучше работать с теми, у кого почасовая оплата. Если капитал меньше 10-15 тыс. долларов, в целом не нужно тратить время на консультацию. Поскольку консультация дорогое удовольствие, кроме этого профессионалы с небольшим капиталом предпочитают не работать. Потому что на него сложно составить диверсифицированный портфель, выраженный в разных валютах. Если сумма не большая, можно самостоятельно приобрести акции 10 отечественных компаний на Московской бирже, которые функционируют в разных секторах экономики страны

Только ответив на данные вопросы, можно приступать к сотрудничеству, общению с консультантом. Не рекомендуется обращаться за услугами к специалисту, который в качестве вознаграждения берет часть активов клиента. Лучше работать с теми, у кого почасовая оплата. Если капитал меньше 10-15 тыс. долларов, в целом не нужно тратить время на консультацию. Поскольку консультация дорогое удовольствие, кроме этого профессионалы с небольшим капиталом предпочитают не работать. Потому что на него сложно составить диверсифицированный портфель, выраженный в разных валютах. Если сумма не большая, можно самостоятельно приобрести акции 10 отечественных компаний на Московской бирже, которые функционируют в разных секторах экономики страны.

Новости

IFA – кто такие и зачем нужны?

Финансовый консультант – это своеобразный коуч по достижению долгосрочных финансовых (и вместе с этим и жизненных) целей клиента. В английском языке эта профессия обозначается через аббревиатуру IFA, что расшифровывается как «Independent Financial Advisor» (не путать с CFA!).

Спрос на консультации по личным финансам и по вопросам инвестирования свободных средств сегодня огромен. Немаловажную роль в этом сыграла и недавняя пенсионная реформа. Сегодня все больше людей начинают осознавать, что очень скоро они приблизятся к тому времени, когда их физические возможности активного заработка иссякнут, а надежды на достойную государственную пенсию тают с каждым днем.

Поэтому задумывать о накоплении, сбережении и инвестировании личного капитала люди начинают уже с возраста около 25 лет. И неудивительно, что сегмент инвестиционного страхования в России ежегодно растет на 30%.

Но несмотря на доступность материалов и обучающих программ по управлению личными финансами, все же большинству частных инвесторов (которые могут позволить себе ежемесячно направлять на инвестиции хотя бы от 500 долларов) необходим опытный консультант советник, который будет направлять их, составит «карту» – финансовый план, возьмет за руку и будет вести к финансовому благосостоянию на протяжении длительного времени.

Важную роль в профессии финансового консультанта играет и психология: необходимо не просто дать верный совет (что, в при наличии огромного выбора готовых инвестиционных решений и инвестпортфелей для любого риск профиля, сделать не сложно), но и удержать клиента от необдуманных решений и паники при наступлении неблагоприятных событий на рынке.

Всем этим и занимаются инвестиционные советники, как их сегодня официально называют в России. Однако несмотря на высокий спрос, все же предложение таких финансовых консультантов на рынке труда крайне ограничено.

Обусловлено это и высокими требованиями к образованию и опыту работы (например, наличие звания CFA, который не так легко получить), так и высокой степенью личной ответственности за состояние счета клиента и свою деловую репутацию.

Сколько стоят услуги финансового советника?

По мировым стандартам постоянное сопровождение финансового консультанта обходится примерно в 1% капитала в год. Уместны незначительные отклонения в большую или меньшую сторону. Например, в зависимости от размера капитала, срока оплаты (поквартально или сразу на год) или каких-то других факторов на усмотрение советника. Но 1% в год — хороший ориентир.

Учитывая широкий спектр оказываемых услуг, разумно устанавливать минимальное абсолютное значение. Следовательно, есть и минимальный размер свободного капитала, при котором работа с финансовым советником будет вам выгодна. Например, комплексное обслуживание стоит 150 т.р. в год при обозначенной ставке в 1%. Соответственно, сотрудничество с консультантом будет оправдано при наличии капитала в 15 млн. руб.

Впрочем, разовые консультации существенно дешевле. Обычно их стоимость лежит в пределах 15-25 т.р. Такая консультация позволит получить ответы на накопившиеся вопросы и в целом определить будущую стратегию управления капиталом.