Полный сервис, но …

Vanguard — это брокерская фирма с полным спектром услуг, но компания специализируется на беспроцентных паевых инвестиционных фондах и ETF. Вы можете торговать акциями, опционами и т. Д., Но веб-сайт Vanguard не упрощает. Активные трейдеры захотят поставить жесткий аванс на Vanguard.

Несколько лет назад у меня была учетная запись в Vanguard, но я ненавижу сайт Vanguard. Каждый раз, когда я вхожу на веб-сайт, я испытываю соблазн перевести свои деньги на Fidelity или TD Ameritrade. Тем не менее, я придерживаюсь, потому что Vanguard делает его дешевым и легко инвестировать, и мне не нужно собирать упущенные налоговые убытки на моих пенсионных счетах.

Инструменты исследования

В отличие от других брокерских услуг с полным набором услуг, Vanguard обладает неуклюжими инструментами для исследований и анализа. Вы можете увидеть несколько портфолио из портфолио Vanguard. Однако вы не можете отслеживать свой портфель против идеального распределения активов.

Лучшее исследование Vanguard — это файлы PDF, которые трудно найти. В соответствии с приверженностью компании пассивному инвестированию большая часть исследований относится к категории «вневременной». Это означает, что информация, которую вы найдете, не обязательно повлияет на ваш портфель сегодня или в ближайшее время.

Рубрики

История возникновения и структура компании The Vanguard Group

Я веду этот блог уже более 6 лет. Все это время я регулярно публикую отчеты о результатах моих инвестиций. Сейчас публичный инвестпортфель составляет более 1 000 000 рублей.

Подробнее

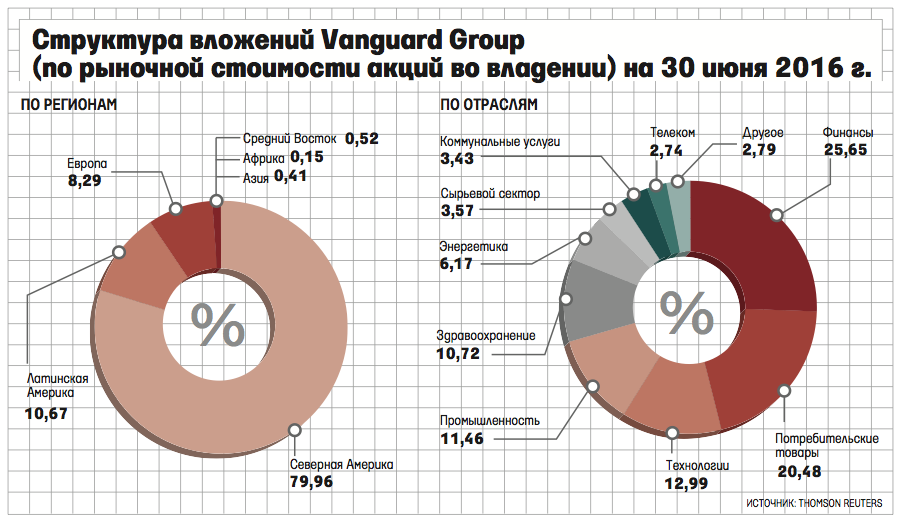

Для начала уточним: Vanguard – это не фонд, а глобальная финансовая корпорация, которая управляет более чем 380 фондами по всему миру, имеет 20 млн клиентов в 170 странах. На всех континентах есть представительства. Головной офис находится в г. Малверн, штат Пенсильвания. По объему управляемых активов (более $4.5 трлн), это вторая после Black Rock инвестиционная компания в мире. Среди фондов, которыми управляет Vanguard Group, есть как американские, так и европейские, азиатские, латиноамериканские, канадские и др. Компания предлагает выбор из 140 взаимных фондов и 75 ETF.

Основал компанию в 1974 году родоначальник индексных фондов Джон Богл. Он же определял её стратегию вплоть до смерти в январе 2019 года. С детства Богл был поклонником британского адмирала Нельсона. Отсюда и название Vanguard («Авангардный») – флагманского судна, участвовавшего в морских сражениях с флотом Наполеона. Называя компанию таким образом, Джон Богл явно вкладывал в это громкое имя претензии на лидерство в индустрии биржевых фондов. Основная идея Богла, сформулированная им еще в студенческой работе, – в том, что для эффективного управления капиталом не нужно содержать дивизию аналитиков и стоящих над ними топ-менеджеров. Услуги клиентам можно предоставлять в разы дешевле, если грамотно настроить следование за базовым индексом. Поскольку уже в самом индексе заложена сложная формула диверсификации, управляющему остается меньше работы. Так в 1995 году возник первый прототип современных ETF (Exchange-traded Fund) – Vanguard 500 Index Fund, копировавший индекс S&P 500.

Такую степень диверсификации, когда в состав активов ETF могут входить сотни и даже тысячи бумаг со всего мира, способны позволить себе только столь большие компании, как Vanguard. Это дает как минимум два очевидных преимущества:

- Снижение рисков инвестора;

- Более точное копирование индекса.

Низкая стоимость управления – главная идея Vanguard со дня её основания. Уменьшив комиссии до сотых долей процента от размера активов, компания совершила переворот на рынке фондов. Конкуренты вынуждены были подключиться к этой гонке. Даже сейчас совокупная стоимость управления у Vanguard составляет в среднем 0,2%, в то время как по индустрии в целом это более 1%.

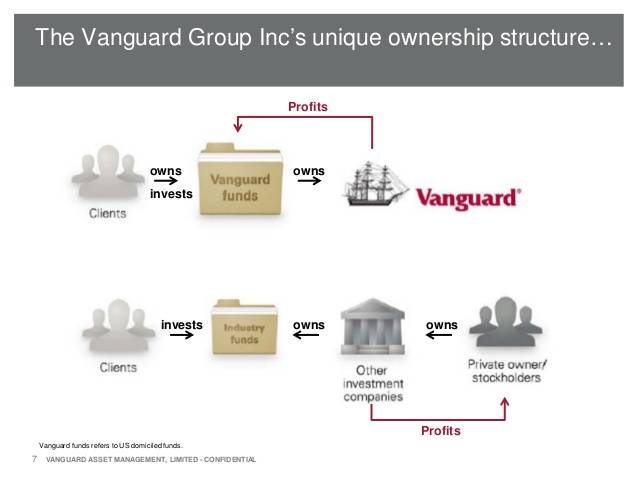

Но у Vanguard в качестве форы есть еще один важный козырь: покупая ETF, клиент становится пайщиком не только фонда, но и самой управляющей компании. Vanguard – это «вещь в себе», ей не нужно платить дивиденды мажоритарным акционерам, у неё нет собственников контрольного пакета акций. Корпоративные расходы идут только на наемных менеджеров. А это значит, что цена её продуктов ближе к себестоимости.

В этой уникальной ситуации есть дополнительный плюс: интересы УК совпадают с интересами инвестора. Это еще одно гениальное решение Богла, передавшего свои права на владение компанией фондам, которыми она управляет. В то же время средства инвесторов отделены от самой компании, иначе это была бы пирамида. Через независимые от компании фонды они инвестированы в акции или облигации других фирм и не связаны напрямую с Vanguard. У компании нет доступа к деньгам клиентов. Возможно, здесь кроется главная причина, по которой инвесторы выбирают этот бренд.

Преимущества инвестирования в индексы

Bogle — большой сторонник инвестирования в индексы по сравнению с инвестированием в активно управляемые паевые инвестиционные фонды. У Vanguard есть одни из крупнейших индексных фондов в бизнесе. Он утверждает, что, как правило, невозможно активно управлять средствами, чтобы бить пассивно управляемые фонды. Активно управляемые фонды взимают более высокие пошлины, которые едут в прибыли в долгосрочной перспективе. Кроме того, многие активные управляющие фондами не могут даже чаще обыгрывать свои базовые показатели.По оценкам, от 50 до 80% паевых инвестиционных фондов в большинстве лет не могут побить свои контрольные показатели.

Это ставит под сомнение реальную дополнительную выгоду от наиболее активно управляемых паевых инвестиционных фондов. Активные менеджеры фондов должны превзойти свои контрольные показатели на сумму, равную, по крайней мере, более высокой ставке, которую они взимают, чтобы сделать их полезными. Это сложная задача. Даже если менеджер фонда будет успешным в краткосрочной перспективе, трудно понять, является ли это функцией удачи или фактического долгосрочного мастерства. Инвесторы должны отметить, что Vanguard все еще активно управляет паевыми инвестиционными фондами. Даже эти активно управляемые фонды стремятся снизить издержки по сравнению с отраслевыми средними, что делает их более выгодными для инвесторов.

Индексные фонды имеют большой смысл для многих инвесторов. Взаимные фонды и ETF, отслеживающие индексы, имеют очень низкие затраты. Они должны обеспечить, чтобы их запасы обычно отражали и отслеживали показатели индекса. Это приводит к снижению платы за инвесторов. Даже с широкими индексами, такими как S & P 500, компоненты этого индекса выбираются квалифицированными специалистами в области инвестиций. Если компания испытывает финансовые трудности, ее можно отбросить из индекса. Инвесторы по-прежнему пользуются профессиональными инвестиционными советами, даже если они пассивно отслеживают индексы.

Свежие комментарии

Что предлагает клиентам компания Vanguard

Основные продукты, которые предоставляет Vanguard, перечислены ниже в порядке убывания по значимости и массового интереса для инвесторов:

- Биржевые инвестиционные фонды ETF;

- Взаимные фонды;

- Брокерские услуги по инвестированию в отдельные ценные бумаги;

- Финансовое консультирование физических лиц и корпораций;

- Пенсионные планы;

- Посредничество при вложении в фонды сторонних компаний;

- Организация семейных и корпоративных трастов.

Как видим, Vanguard – это глобальный многопрофильный холдинг с полным набором услуг. Но российскому розничному инвестору интересны и доступны в первую очередь его ETF. Да и альтернативы такому решению у иностранного инвестора нет, поскольку по остальным продуктам (включая взаимные фонды) компания работает только с гражданами США.

Чтобы снять возможные вопросы, приведу основные схожие признаки и различия между ETF и взаимными фондами. Общее между ETF и mutual fund:

- Широкий набор акций и облигаций из разных стран, секторов, классов активов;

- Меньше риски по сравнению с прямым инвестированием в активы, за счет встроенной диверсификации;

- И тот и другой привязаны к бенчмарку – как правило, базовому индексу;

- Дают возможность пассивного инвестирования, поскольку находятся под управлением экспертов;

- Низкие комиссии по сравнению с активным управлением.

Разница между двумя типами фондов, на примере тарифов Vanguard:

| ETF | Mutual Fund | |

| Мин. вложение | От $50, 1 акция | От $3000, 30 акций по $100 |

| Ценообразование | В реальном времени по рыночному ордеру | По результатам торгов в конце дня |

| Автоматическое пополнение/снятие/докупка | Нет | Да |

Судя по явному акценту на преимуществах ETF перед взаимными фондами, компания ставит цель увеличить долю ETF за счет сокращения Mutual Funds. Это хорошо видно по сравнительному описанию продуктов на официальном сайте investor.vanguard.com/etf. Исключение – невозможность настроить автоматические транзакции в случае с ETF. Причина проста: взаимные фонды работают через периодическую докупку паев, что удобнее осуществлять в автоматическом режиме ежемесячно, ежеквартально или ежегодно. Инвестору необязательно делать жесткий выбор между продуктами: можно скомбинировать портфель самостоятельно или с помощью менеджеров на сайте (поддержка англоязычная). Впрочем, при работе через российского брокера это неактуально, поскольку доступны только ETF.

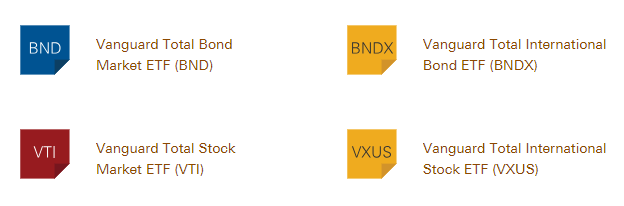

Несмотря на то что в линейке Vanguard до сих пор преобладают традиционные взаимные фонды (mutual funds), компания сумела закрепиться в тройке лидеров сектора ETF, наряду с конкурирующими IShares и State Street. Сейчас на сайте фирмы представлены 75 ETF, 70 из них индексные. Компания предлагает помочь с выбором, комбинируя для примера сочетание из 4 фондов в целях диверсификации вложений.

ETF разбиты на категории по видам активов – самой удобной из возможных классификаций.

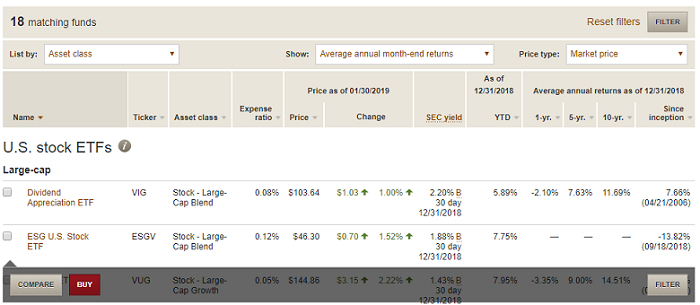

Полный перечень и описание ETF всех категорий можно посмотреть на сайте. Интерфейс для выбора ETF довольно удобный и информативный (если не учитывать отсутствия русской версии). Можно в одном окне фильтровать, собирать свой портфель, сравнивать, считать потенциальную доходность и издержки. Комиссионные затраты (expense ratio) инвестора составляют от 0,04% до 0,11%. Как, правило, комиссия ETF на американские активы ниже, чем на зарубежные. Одна акция (пай) стоит от 50 до 100 долларов.

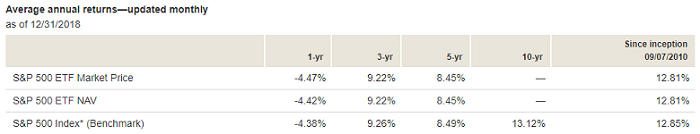

Рассмотрим продукты Vanguard на примере Vanguard S&P 500 ETF (VOO), созданного в 2010 году. На картинке ниже видно, что отклонение цены ETF от СЧА (стоимость чистых активов, NAV) и от бенчмарка находится в рамках стандартной погрешности, небольшое опережение идет за счет дивидендов. Среднегодовая доходность с 2010 года – 12.85%, а после уплаты всех комиссий получится около 10.5%.

Последние мысли

Поскольку Vanguard продолжает расти, нам трудно сказать, что за этим стоят лучшие дни. Обещанное обеими сторонами Vanguard означает, что доллары инвестора будут продолжать вливаться в обозримое будущее. Однако опытные инвесторы могут получить инструменты, которые они хотят, и коэффициенты расходов, которые они хотят.

Vanguard предлагает отличные возможности для экономичных инвесторов, которые хотят использовать недорогие средства Vanguard. Однако вы можете найти эти же функции у других недорогих брокерских компаний, таких как Fidelity, Charles Scwab или TD Ameritrade.

Если у вас уже есть учетная запись в Vanguard, я бы не стал ее менять. С другой стороны, если вы ищете новую учетную запись, рассмотрите некоторые другие варианты, о которых я говорил.

Что вы думаете об Авангард? Вы в настоящее время используете брокерскую фирму скидок?

Обзор Vanguard

- Комиссия и пошлины — 90

- Обслуживание клиентов — 90

- Простота использования — 70

- Варианты инвестиций — 100

- Инструменты и ресурсы — 80

- Типы счетов — 100

Резюме

Vanguard является лидером в области недорогих инвестиций, и у них есть много вариантов, которые помогут инвесторам достичь этого. Единственное, чего не хватает, так это то, что их веб-сайт и приложение не самые простые в использовании.

Открыть учетную запись в Vanguard

Услуги компании Vanguard

На данный момент компания предоставляет множество финансовых услуг. Главными из которых являются:

- Вклады в инвестиционные фонды компании Vanguard;

- Предоставление выхода на внебиржевой рынок (только для инвесторов с большим капиталом);

- Открытие, управление и закрытие трастов для инвестирования семейного капитала;

- Финансовые консультации и планирование;

- Пенсионные накопления;

- Инвестиции во внешние фонды (инвестиции в фонды, находящиеся не под управлением Vanguard);

- Управление финансовыми счетами

Для частного инвестора из России наибольший интерес представляют инвестиции в ETF.

Советник Vanguard

Компания предлагает автоматизированный сервис составления портфелей «Vanguard Personal Advisor Services». крупнейший робот-консультант с активами в размере более 100 млрд. долларов, которые предлагает 2 варианта инвестирования:

- Услуги Vanguard Personal Advisor — компьютеризированное управление инвестициями под руководством финансового консультанта (от 50 000$)

- Vanguard Digital Advisor — это новое предложение, схожее с традиционными автоматическими советниками и предоставляющее инвесторам низкие комиссии за управление инвестициями в зависимости от уровня риска и целей (от 3 000$)

Заключение

Уоррен Баффет использовал взаимный фонд Vanguard 500 Index Fund в своем знаменитом споре с хедж-фондами. В последние годы он называет пассивные инвестиции в ETF лучшими инвестициями для начинающего и среднего инвестора, которому лучше вложить деньги в индексный фонд с минимальными издержками. Например, в фонд Vanguard.

Покупка и продажа затрат на Vanguard

Vanguard имеет более 100 взаимных фондов и более 50 ETF. Вы можете бесплатно покупать и продавать средства Vanguard. В среднем коэффициенты расходов на средства Vanguard являются одними из самых низких. В эти дни, Vanguard, Charles Schwab, Fidelity и iShares от BlackRock сражаются за самые низкие коэффициенты расходов по общим индексам.

Независимо от того, вы можете быть уверены, что будете платить очень низкие комиссионные в своих паевых инвестиционных фондах или ETF. Даже активно управляемые фонды Vanguard имеют низкие гонорары по сравнению с их коллегами.

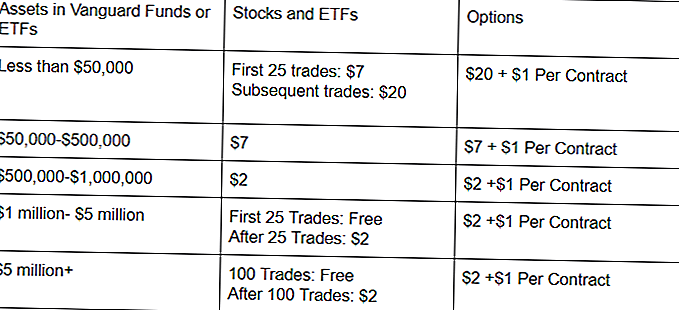

Vanguard не взимает комиссию за транзакцию, если вы хотите покупать или продавать паевые фонды у компаний за пределами группы Vanguard, но они взимают плату за покупку акций и ETF. Большинство инвесторов будут платить высокие цены за эти сделки, что означает, что инвесторы с двойным капиталом должны держаться подальше от Vanguard. График сборов для акций, ETF и опционов ниже.