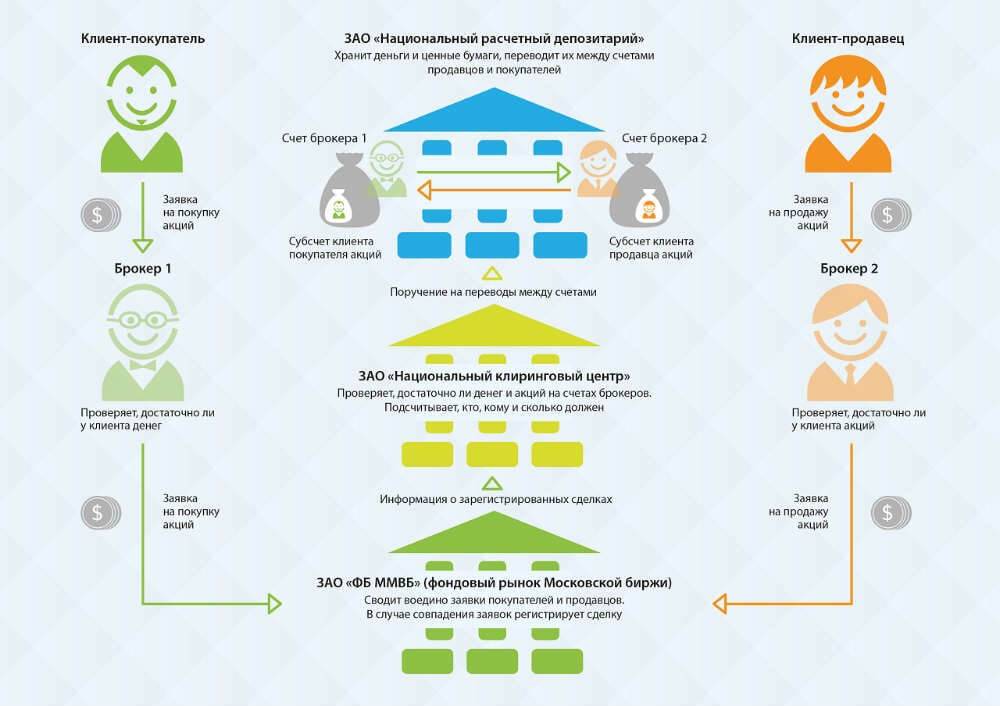

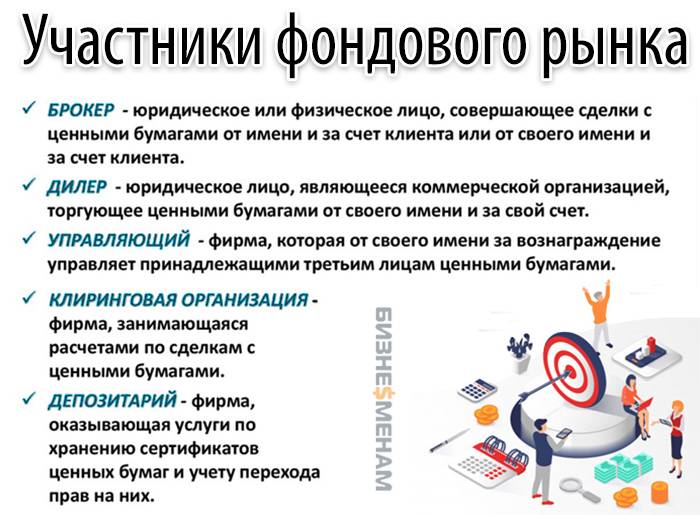

Зачем на бирже нужны брокеры

- регистрировать клиентов на бирже,

- присваивать им коды для совершения операций,

- вести учет средств и активов (акций, облигаций и т.п.),

- совершать расчеты,

- выступать налоговым агентом клиента (высчитывать и удерживать НДФЛ).

- Наличие лицензий регулятора – сейчас в России это Центробанк. У российских брокеров на сайте должны быть опубликованы лицензии ЦБ, если вы видите какие-то непонятные бумаги на иностранных языках, выданные иностранными регуляторами (или какими-то другими организациями) – это красный флаг, который не стоит игнорировать.

- Рейтинг надёжности компании – понятно, что рейтингов много, их составители используют разные методики и т.п. Однако топ рейтингов обычно состоит из одних и тех же компаний, те из них, что показывают стабильно высокие результаты и стоит рассмотреть в первую очередь.

- Срок работы на рынке – тут все логично, если компания действует на рынке не один десяток лет, значит она уже переживала немало кризисных периодов в экономике – это явный плюс.

- Наличие доступа к российским и международным площадкам – информация о членстве брокера на разных площадках также должна быть представлена на сайте. Если работать с разными рынками можно в рамках единого счёта, это еще один большой плюс.

- Разнообразие тарифных планов и прозрачность расчетов – об этом речь пойдет ниже.

можно онлайн

Какими ценными бумагами торгуют

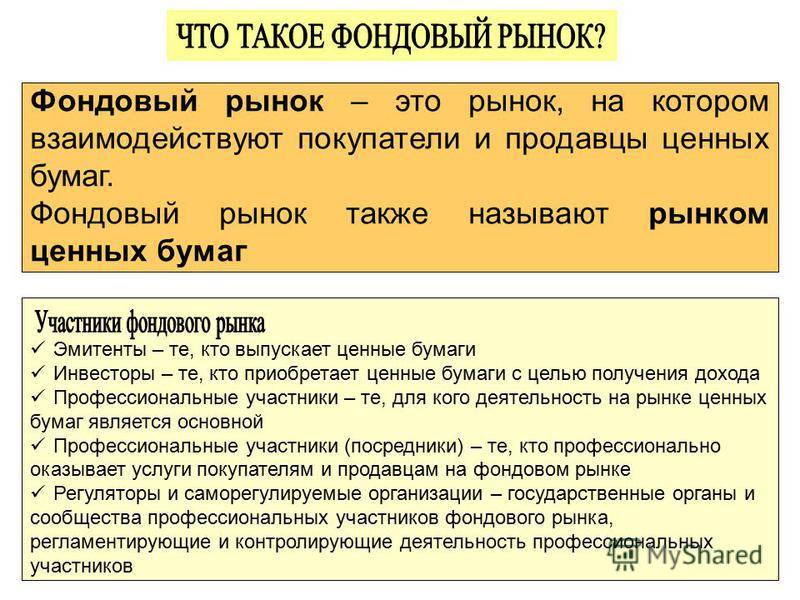

Основной предмет рыночных отношений на ФР — это ценные бумаги. Но и они бывают разных видов. Рассмотрим наиболее популярные и ходовые:

- Обыкновенные акции. Это ценные бумаги, выпущенные конкретной компанией, дающие право на участие в процессе управления этой организацией и получение дохода за счет дивидендов. Держатели обыкновенных акций становятся собственниками компании. Участвовать в управлении они могут однозначно, а вот получать доход – не всегда.

- Привилегированные акции. Позволяют своему держателю получать фиксированный доход с прибыли предприятия (дивиденды), но при этом ограничивают его права на участие в управлении компанией.

- Облигации. Срочные долговые расписки организации, которые дают своему владельцу право получать установленный доход (купон), а по истечении срока оборота вернуть обратно все вложенные средства.

На фондовом рынке могут обращаться и другие виды ценных бумаг (депозитарные расписки, ноты и пр.), но их процент очень маленький. Основную часть все же составляют акции и облигации.

Возможность оценить компанию

Я занимался бизнесом с 18 лет, владел несколькими бизнесами, начинал несколько бизнесов, у меня бизнес-образование.

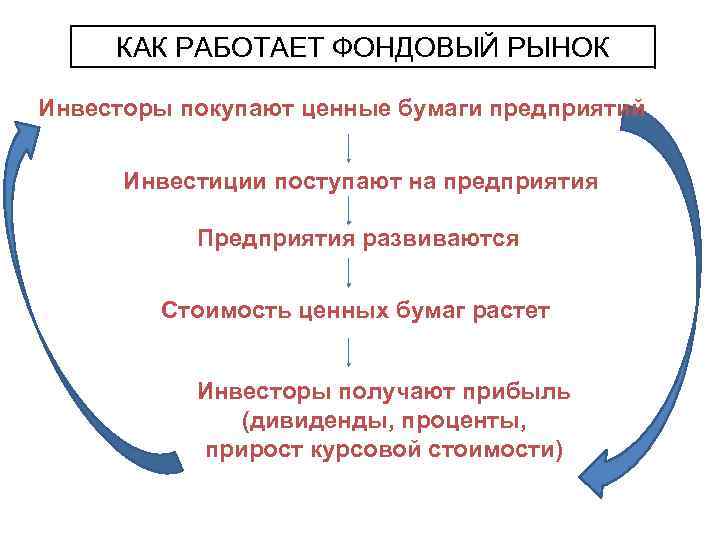

Почему я говорю о бизнесе, в то время как рассказываю о фондовом рынке? Фондовый рынок – это не что иное, как место, где различные бизнесы пытаются привлечь своих инвесторов. И вы, как инвестор, можете выбрать ту или иную компанию, для вложения своих капиталов.

Естественно, если вы являетесь бизнесменом или вы можете оценить бизнес, то вы сможете правильно выбрать ту или иную компанию для инвестиций.

Нет ничего проще, чем посмотреть финансовую отчетность компании и увидеть, получает ли она прибыльность, растет ли ее объем продаж, расширяет ли она ассортимент продукта, какой у них менеджмент и т.д. Посмотрев эту аналитику, вы быстро сможете принять определенное решение: хотите ли вы инвестировать в данную компанию?

Вы не привязаны к своему местоположению

Следующий момент, почему стоит выбрать инвестиции в фондовый рынок, это то, что вы можете инвестировать там, находясь в любой точке мира. Я, например, начал инвестиции, когда находился в Ирландии, сейчас я нахожусь в Австралии, постоянно путешествую, находясь в разных странах: то в Тайланд, то на Бали, то в Россию, то в Европу.

И вы также можете контролировать свои собственные инвестиции, находясь в любой точке мира, и имея ноутбук или даже смартфон.

Экономия времени

Следующий момент – это способность получить увеличение дохода, не тратя на это дополнительного времени. Представьте, что вы проинвестировали 5000 долларов и получаете какую-то доходность. Что вы сделали? Проанализировали компанию, приняли решение и нажали на кнопку.

Следующий момент – это способность получить увеличение дохода, не тратя на это дополнительного времени. Представьте, что вы проинвестировали 5000 долларов и получаете какую-то доходность. Что вы сделали? Проанализировали компанию, приняли решение и нажали на кнопку.

Если же вы проинвестировали 50 000 долларов, то вы сделаете то же самое, что и в предыдущем примере: анализируете, принимаете решение и нажимаете на кнопку. Если у вас полмиллиона долларов, то вы делаете то же самое. То есть затраты времени не увеличиваются с увеличением вашего капитала.

Это является уникальным видом деятельности. Сравните с бизнесом: если вы увеличиваете бизнес в 10 раз, то при этом надо увеличить в 10 раз расходы, персонал, большая ответственность возлагается и т.д.

Минимальные затраты

Следующая причина – затраты на ведение данного инвестиционного бизнеса минимальны. Вам нет необходимости снимать офис, арендовать производственные или складские помещения. Вы можете работать дома, имея компьютер и доступ в интернет. Вы потратите намного меньше денег для начала инвестирования в фондовый рынок по сравнению с традиционным бизнесом.

Итак, вы узнали 4 причины для того, чтобы начать инвестировать на фондовых рынках. Именно они позволили мне выбрать этот источник увеличения капитала, и именно поэтому я рекомендую его другим. Если вас интересует то же самое, то продолжайте обучаться в Международной Академии Инвестиций.

Игорь Васильев, EMBA

Активные инвестиции

Активный инвестор тоже хочет иметь доходность выше среднерыночной, и для этого он выбирает отдельные акции — недооцененные или с хорошими дивидендами. Баффетт сделал свое состояние на активных инвестициях, но это сложно.

Инвесторы обычно не торгуют на заемные деньги и не играют на понижение, но могут быть и исключения. Срочный рынок — это фьючерсы, опционы — редко интересует активных инвесторов.

Горизонт инвестирования. В отличие от спекулянта, активный инвестор обычно вкладывается на больший срок — годы и даже десятилетия. Сделки при этом совершаются реже, чем в спекулятивных стратегиях.

Инструментарий. Важный инструмент в арсенале активного инвестора — фундаментальный анализ компаний, то есть изучение финансового состояния бизнеса, чтение отчетов. Если спекулянту важны изменения цены, то инвестору интересна доля в хорошем бизнесе и доход от нее в виде дивидендов или роста стоимости компании.

Диверсификация. Портфель активного инвестора обычно хорошо диверсифицирован, деньги вложены в компании разных отраслей и даже разных стран. Это повышает шансы на успех благодаря снижению рисков.

Результаты. Активный инвестор может получать доходность выше среднерыночной, но это весьма сложно и получается далеко не у всех. Даже крупные активно управляемые фонды в долгосрочной перспективе проигрывают индексу, что показало пари Баффета.

Для изучения отчетов и выбора бумаг нужны определенные знания. На управление инвестиционным портфелем требуется несколько часов в неделю или в месяц.

Быть активным инвестором безопаснее, чем трейдером.

Как заработать на фондовом рынке

Заработок на рынке ценных бумаг – один из наиболее привлекательных способов получить доход для начинающего инвестора. Но к сожалению, многие их них имеют капитал, но не знают, как попасть на рынок и начать торговать на нем.

Работать на фондовом рынке может каждый человек при наличии у него стартового капитала. Но беда в том, что получить доступ к рынку не так просто, нужна специальная лицензия, первый взнос и соблюдение множества условий. Начинающему инвестору лучше воспользоваться услугами профессионального брокера. Мы предлагаем простую пошаговую инструкцию как это сделать:

Для начала необходимо подобрать хорошего специалиста (лучше по рекомендациям) и заключить с ним договор об открытии брокерского счета (в век современных технологий это делается очень быстро через интернет). После открытия счета (на что потребуется некоторое время) на него необходимо внести определенную сумму. Она рассчитывается с учетом минимального размера и примерным объемом операций, которые планируется совершить. Установить специальную торговую программу или использовать веб-терминал биржи. С помощью тикера или названия отыскать нужный вид ценной бумаги. Прикинуть, какое количество лотов нужно купить

Важно учитывать, что один лот облигаций содержит одну ценную бумагу, а лот акций – от 1 до 10 000 штук. Выбрать вид совершаемой сделки (покупка или продажа)

Щелкнуть кнопку «Купить».

Конечно, брокеру придется заплатить определенный процент. Но это выходит значительно дешевле и выгоднее, особенно если планируемый объем операций не очень большой. Целесообразнее начинать свою деятельность с бирж, более адаптированных под новичков. Одной из таких является Форекс.

При работе на фондовом рынке инвестор сталкивается со множеством рисков. Кроме того, что можно прогореть на акциях или облигациях, есть опасность связаться с мошенниками, которые будут работать под видом брокеров или иных участников рынка. Поэтому при заключении любого договора или сделки необходимо тщательно проверить другие ее стороны. Лучше всего изучить их историю и почитать отзывы, что можно легко сделать через интернет.

Фондовый рынок – сложный финансовый инструмент, но вникнуть в его работу сможет и простой человек при желании и должном старании. ФР предоставляет отличную возможность эмитентам получить деньги на развитие бизнеса или нового проекта, а инвесторам – получить доход

Самое важное – это грамотный и ответственный подход, а также быстрое и чуткое реагирование на все изменения

Причины рецессии в экономике

Проявление самой по себе рецессии означает наличие недостатков и слабых мест в государственном управлении, прежде всего в экономической сфере. Поэтому чаще всего причины рецессии кроются именно там. Очень многое также зависит от уровня развития экономики страны и ее основных источников дохода.

Допустим, если экономика страны экспортно зависима и большую часть своего дохода получает за счет экспорта природных ресурсов и сырья, то причиной наступления рецессии может послужить банальное снижение цен на экспортируемые ресурсы.

Если рассматривать развитые страны, с высоким уровнем дифференциации экономики, с развитым производством, то зачастую данные экономики восприимчивы к рецессии во времена наступления значительных технологических сдвигов, либо во времена изменения мировых логистических цепочек.

В целом, как я уже писал выше, природа рецессии циклична, и зачастую причины ее проявления кроются в банальной перегретости экономики.

Если рассматривать причины рецессий в частности, то это могут быть:

- глобальные изменения в мировой экономике и ли на региональном уровне

- вооруженные конфликты

- скачки цен на энергоресурсы и металлы на фондовом рынке

- снижение объемов производства

- снижение покупательной способности населения

- резкое сокращение инвестиций и отток капитала

Тарифы и комиссии 2020

На выбор предлагается 3 тарифа:

- Инвестор,

- Трейдер,

- Премиум.

| Операция | Инвестор | Трейдер | Premium |

| За открытие позиции | 0,30% | 0,05%, от 200 тыс. руб в день 0,025% | от 0,025%, до 2% |

| Обслуживание счета | Бесплатно | 0-290 руб. в мес. | 0-3000 руб. |

Тинькофф Инвестиции какой тариф выбрать

Тариф “Инвестор” подойдет новичкам и инвесторам с долгосрочными и среднесрочными стратегиями, торгующими без кредитного плеча. На данном тарифе не доступны внебиржевые бумаги и участие в IPO, но вы можете воспользоваться помощью робота-советника, а также имеете доступ к публикуемым инвест-идеям и прогнозам, публикуемым внутри карточки каждой акции. На данном тарифе вы можете подключить маржинальную торговлю, но будьте готовы к сбоям при попытке открыть сделку.

Как выяснилось путем разбирательств, такой “глюк” приложения может случаться, если периодически включать-выключать маржинальную торговлю. Так же как и следующий.

Проблему возможно решат, но это не точно 🙂

Нервы и время на общение с техподдержкой потратить придется.

В базовом тарифе вам доступен довольно широкий перечень торговых инструментов, но в то же время, вы не можете получить доступ к внебиржевым финансовым инструментам. Для их приобретения требуется тариф “Премиум”.

Даже базовый перечь активов тарифа “Инвестор” закроет потребности 95% инвесторов, т.к. в нем присутствует достаточное количество акций российских и популярных зарубежных компаний.

Если вам не хватает внебиржевых ценных бумаг, а тариф “Премиум” пока не нужен, то рекомендую рассмотреть зарубежного брокера Roboforex, где вы можете приобретать внебиржевые зарубежные акции с минимальным депозитом. Для торговли, вам понадобиться счет .

Тариф “Трейдер” подойдет для активной краткосрочной торговли акциями в течение дня. Комиссии за сделку тут меньше – 0,05% за сделку и 0,025% ежедневный оборот по сделкам в день достигает 200000 руб.

- отсутствия сделок в течение месяца,

- наличия премиальной карты Тинькофф,

- инвестиционный портфель превышает 2 000 000 руб.,

- оборот по сделкам за прошлый месяц превысил 5 млн. рублей.

Во всех остальных случаях плата за обслуживание составляет 290 рублей в месяц.

Остальные условия схожи с тарифом “Инвестор”. Доступа к внебиржевым бумагам нет, участие в IPO принимать не сможете. Доступ к идеям, прогнозам и возможность маржинальной торговли не ограничены.

Тариф “Premium” подойдет для профессиональных инвесторов с внушительным капиталом. Основная привлекательность тарифа – доступ к внебиржевому рынку финансовых инструментов. За это придется доплатить суммой от 3 000 000 руб., тогда обслуживание для данного тарифа будет бесплатным или 3000 руб./мес. Снижение до 990 руб./мес. возможно со 2-ого мес., если на брокерском счете будет сумма от 1 до 3 млн. рублей.

На Премиум тарифе Тинькофф инвестиции комиссии за сделку:

- на операции с ценными бумагами, доступными на всех тарифах – 0,025% с каждой сделки,

- за внебиржевые акции и ETF – 0,25% за сделку,

- внебиржевые еврооблигации – от 0,25% до 1%,

- структурные ноты – 1%-4% за операцию,

- участие в IPO – 2% за сделку.

- За перенос позиций при маржинальной торговле на следующий день – от 25 рублей.

Также на данном тарифе доступна подписка на “Ведомости” и персональный менеджер.

Выбирая трейдерский тариф или маржинальную торговлю не забывайте ставить уровни стоп лосс и тейк профит. Разберу эти функции на реальном примере: вы приобрели акцию сбербанка за 189 рублей, но опасаетесь, что цена может упасть. Выставляем стоп лосс на уровень 180 рублей, а тейк профит на 210 рублей. Если цена опуститься до 180 рублей, ваша сделка будет закрыта и вы потеряете 9 рублей, а при достижении цены 210 рублей, сделка закроется автоматически с профитом 21 рубль.

Также в приложении есть возможность устанавливать отложенные ордера или лимитные заявки. Например, вы хотите купить акцию Сбербанка по 180 рублей, а текущий курс 189 рублей. Для этого вам нужно нажать “Купить” и выставить лимитный ордер на 180 руб. По достижении ценой 180 рублей, сделка будет открыта.

Отложенные сделки работают только во время открытой торговой сессии, по ее закрытию, все такие ордера будут автоматически удалены. На следующий торговый день их нужно будет ставить заново.

По поводу комиссий не все так прозрачно судя по отзывам.

Когда анализ неэффективен

Фундаментальный анализ не может учесть все факторы. Например, засуха может повлиять на урожай и на цену акций сельскохозяйственных компаний. Не все существенные факты об экономике и отрасли известны частному инвестору, а те, которые известны, можно интерпретировать по-разному.

Критика фундаментального анализа связана с его субъективностью и тем, что в анализе используется информация, которая уже известна всем инвесторам. Если информация известна всем, вряд ли от нее можно получить преимущество.

Кроме того, нет никаких гарантий, что недооцененные акции рынок оценит справедливо в будущем. Компании могут приукрасить отчетность, из-за этого инвестор может неправильно оценить справедливую стоимость акций. А непубличные компании вообще не предоставляют инвесторам необходимую для анализа отчетность.

Сам процесс фундаментального анализа очень трудоемкий и долгий. Он рассчитан на большой горизонт инвестирования — использовать фундаментальный анализ для краткосрочной или внутридневной торговли сложно.

Во что вложить Акция

Акция — это часть компании, доля в ее бизнесе. Если вы купили акцию, то фактически стали совладельцем компании и можете претендовать на часть ее прибыли.

У владельца акции два варианта заработка: на разнице в стоимости акций (купили подешевле, продали подороже) или на дивидендах — это когда компания делится с акционерами частью прибыли. Сейчас объясним на примере.

Представьте, что у вас есть друг-фермер, который предлагает вам купить в складчину козу — пополам. Ваша доля козы — это акция. Коза будет давать молоко, молоко будет продаваться — вы будете получать половину прибыли от продажи молока. Эта прибыль от молока — ваши дивиденды.

А если стоимость козы на рынке вдруг взлетит вдвое и вы решите продать свою долю другому инвестору, то заработаете на росте стоимости — вы разово получите прибыль от разницы между ценой продажи и покупки, но больше не будете получать регулярные дивиденды.

Риски в акциях очевидны: как и коза, бизнес компании может «заболеть» или спрос на молоко может упасть по каким-то внешним причинам. Тогда доля будет приносить меньше прибыли, а продать ее на рынке хотя бы за прежние деньги будет сложно — никто не хочет покупать нерентабельную козу.

Литература

Запомнить

- Чтобы не потерять деньги на акциях и облигациях, не держите яйца в одной корзине: инвестируйте в разные инструменты или используйте ETF вместо отдельных бумаг.

- ETF-фонд — это готовый набор других ценных бумаг.

- Инвестиции через ETF снимают с инвестора часть рутинных задач по управлению портфелем ценных бумаг.

- Порог входа в акции ETF-фондов иногда в тысячи раз меньше, чем порог входа в отдельные инструменты из портфеля фонда.

- Через ETF на Московской бирже можно инвестировать в портфели акций разных стран.