Какую доходность могут приносить биржевые фонды ETF

Индексный фонд – это своего рода упаковка, в которую «завернут» базовый актив. Оценивать доходность и выбирать нужно именно его. Например, если посчитать рост фондовых индексов после кризиса 2008 года, то цифры впечатляют.

Самое низкое значение S&P 500 было 6 марта 2009 года (666,79 пунктов). Исторический максимум был достигнут 26 июля 2019 года (3 027 пунктов). Прирост 354,11%. Dow Jones сильней всего упал 9 марта 2009 года до 6 440 пунктов, а 16 июля 2019 года достиг 27 398. Прирост составил 425,44%.

Доходность индекса S&P 500 по среднегодовому значению:

| Год | Среднегодовое значение индекса S&P 500 | Изменение к предыдущему году* | Изменение к 2009 г. | Среднегодовое изменение к 2009 г. |

| 2008 | 1220,04 | -17,40% | ||

| 2009 | 948,05 | -22,29% | 0,00% | 0,00% |

| 2010 | 1139,97 | 20,24% | 20,24% | 20,24% |

| 2011 | 1267,64 | 11,20% | 33,71% | 16,86% |

| 2012 | 1379,35 | 8,81% | 45,49% | 15,16% |

| 2013 | 1643,80 | 19,17% | 73,39% | 18,35% |

| 2014 | 1931,38 | 17,49% | 103,72% | 20,74% |

| 2015 | 2061,07 | 6,71% | 117,40% | 19,57% |

| 2016 | 2094,65 | 1,63% | 120,94% | 17,28% |

| 2017 | 2449,08 | 16,92% | 158,33% | 19,79% |

| 2018 | 2746,21 | 12,13% | 189,67% | 21,07% |

| 2019 | 2855,05 | 3,96% | 201,15% | 20,75% |

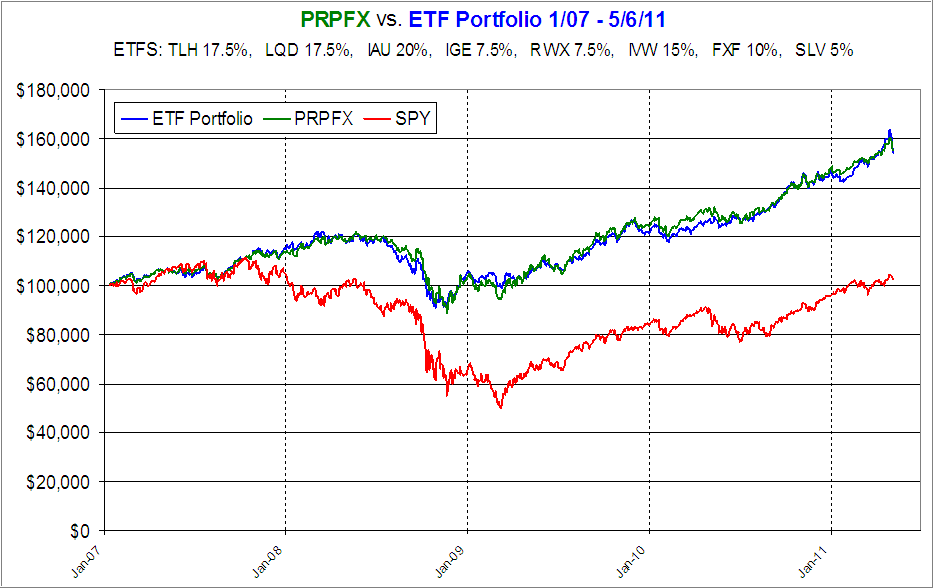

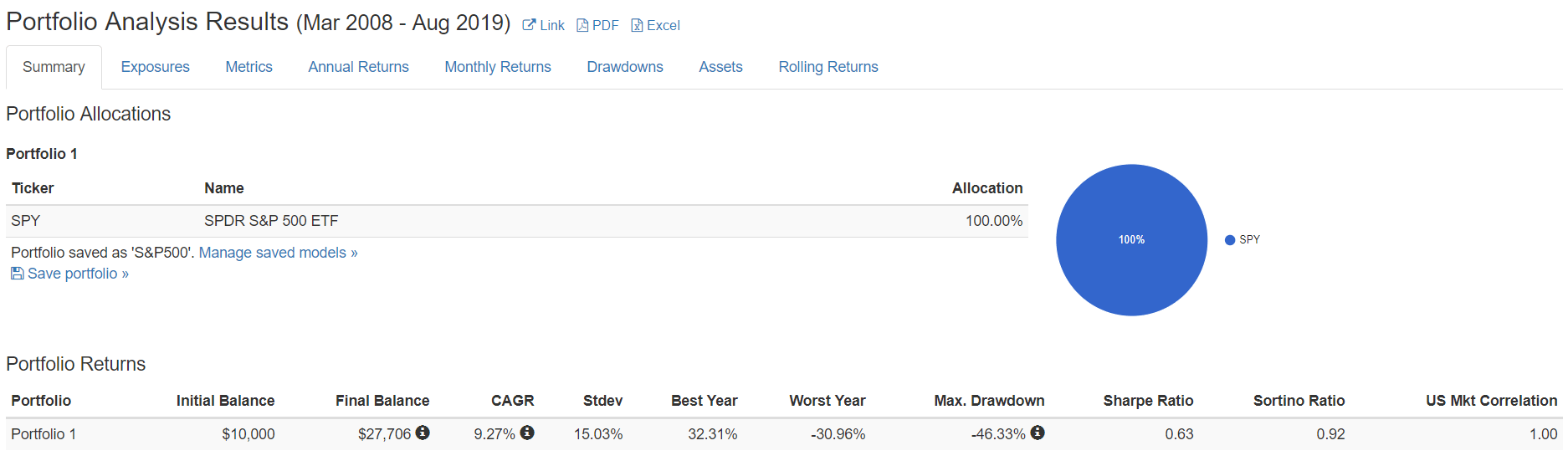

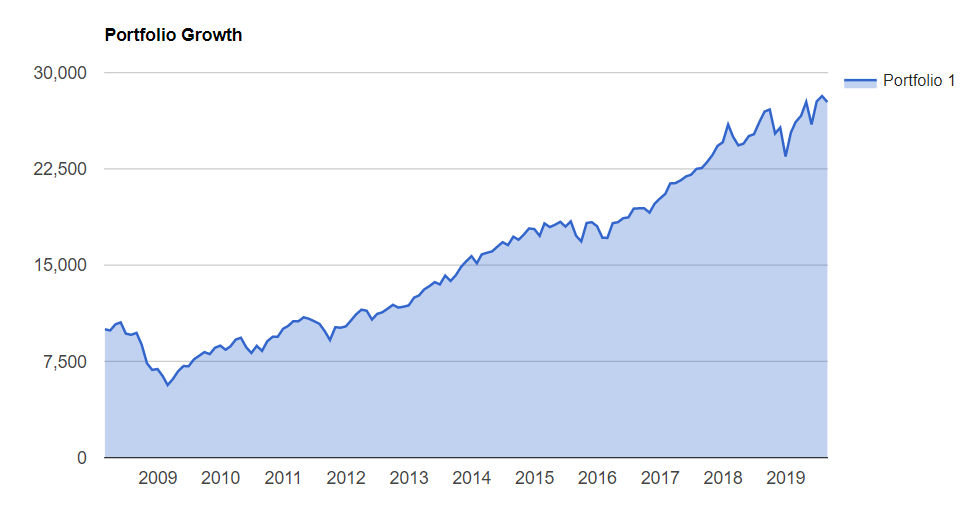

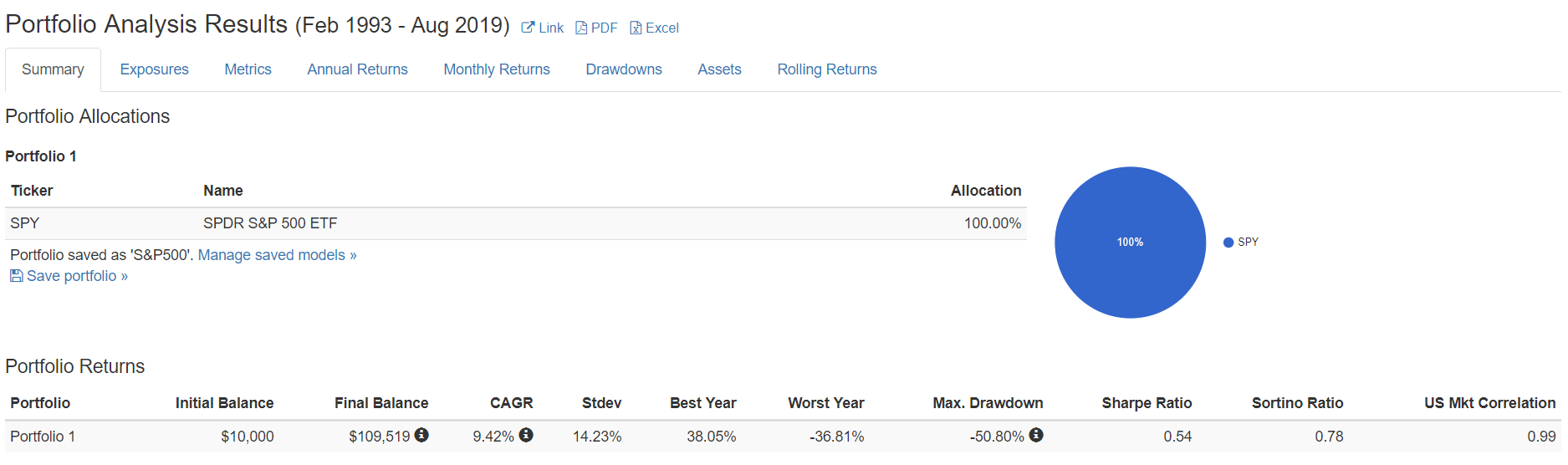

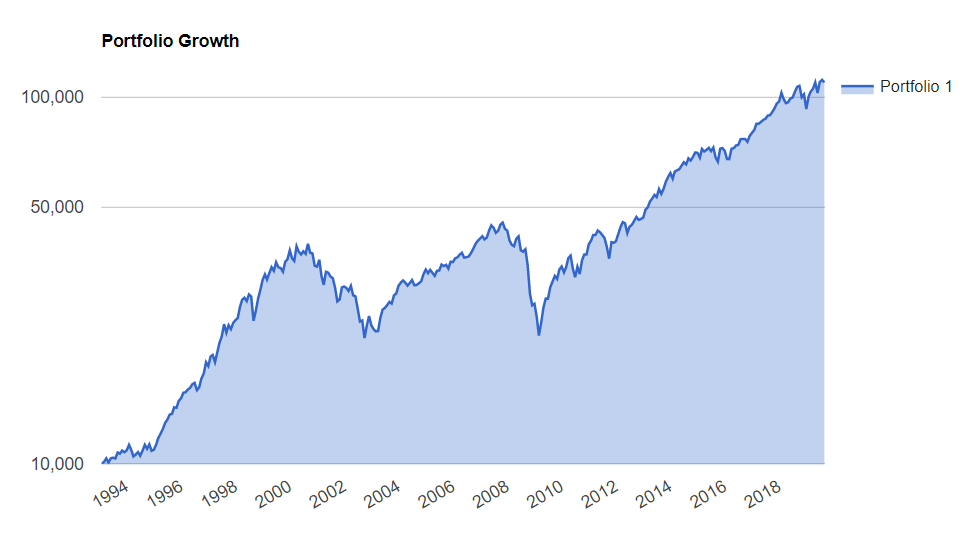

Приведем наглядный график, показывающий, какую доходность могли бы принести инвестиции в ETF на индекс S&P 500 (SPY) в марте 2008 года:

Как мы видим, первоначальные инвестиции в размере $10 000 выросли бы до $27 706, а накапливаемая доходность составила бы 9,27%.

Приведем также график, на котором видно, какую доходность принесли бы долгосрочные инвестиции в биржевой фонд с момента запуска SPY в 1993 году.

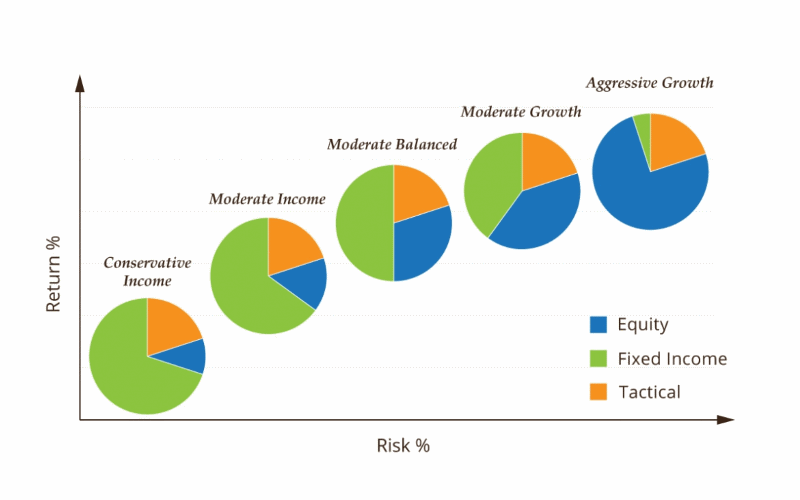

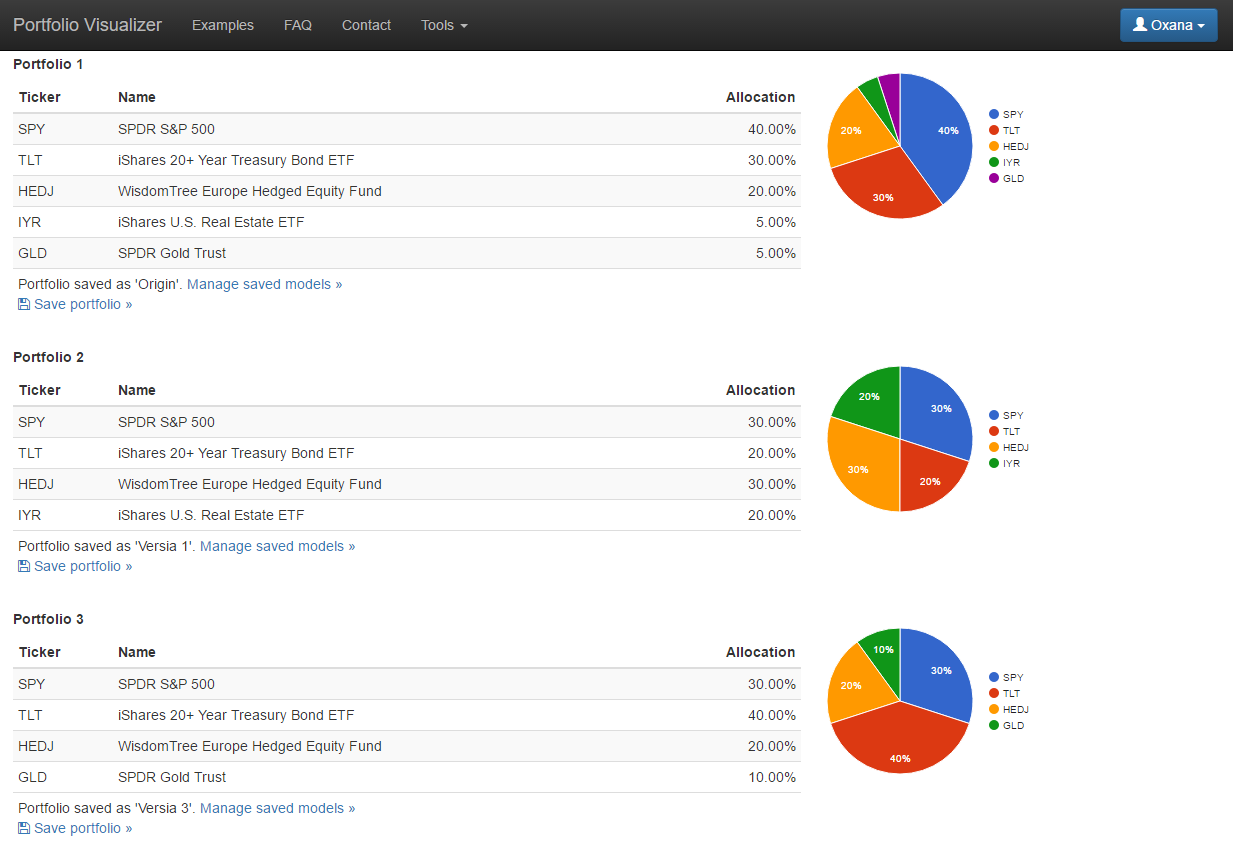

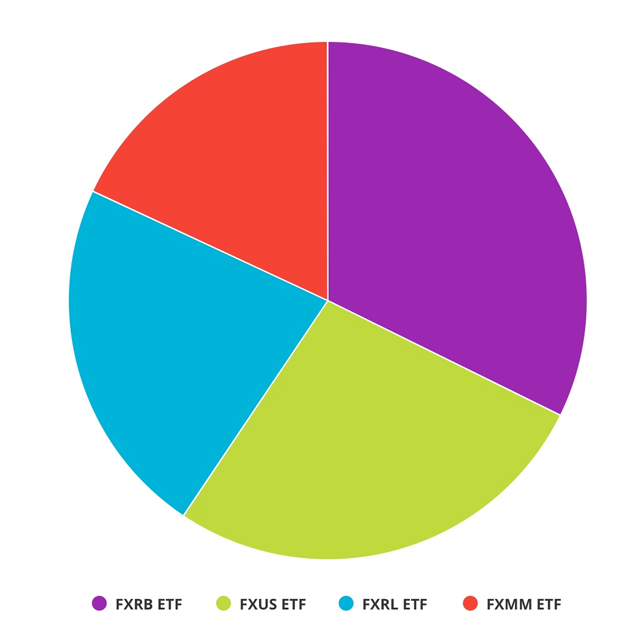

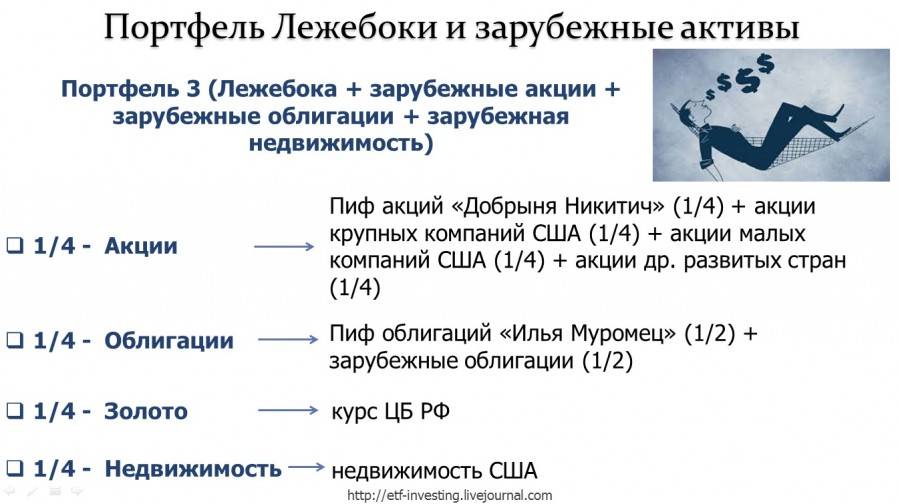

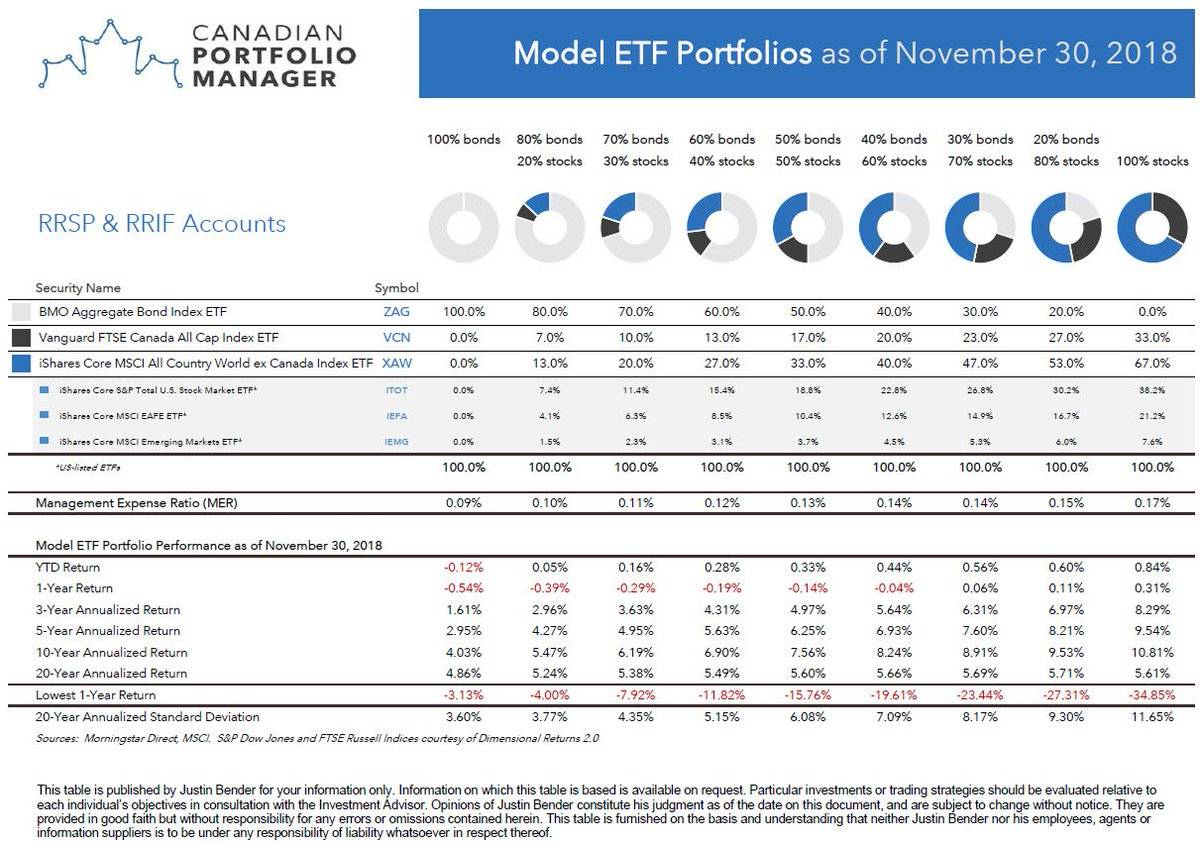

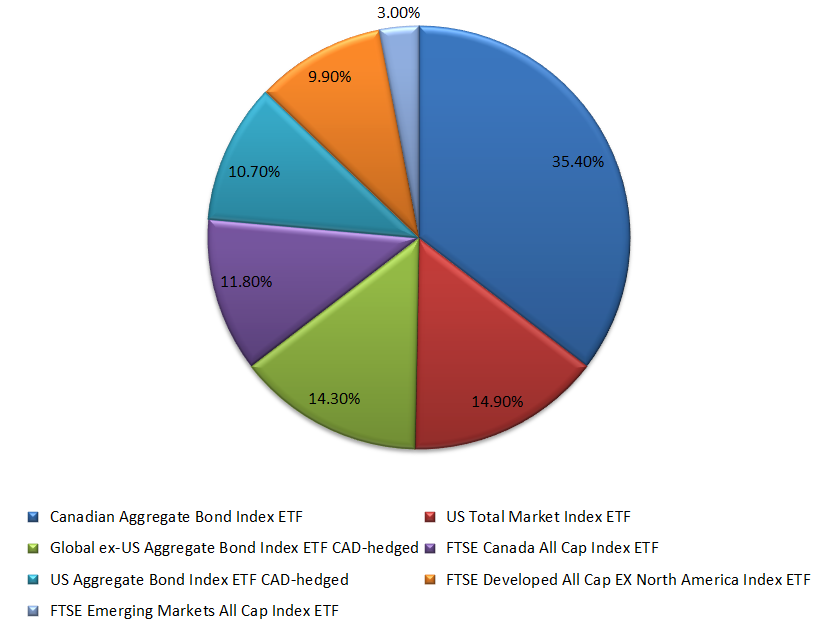

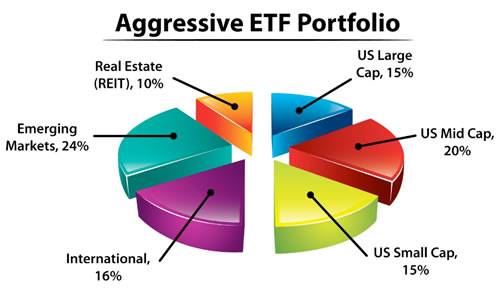

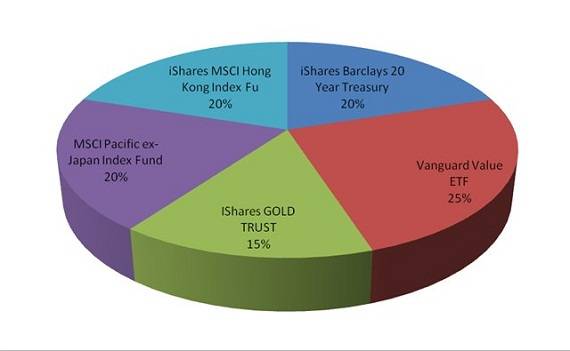

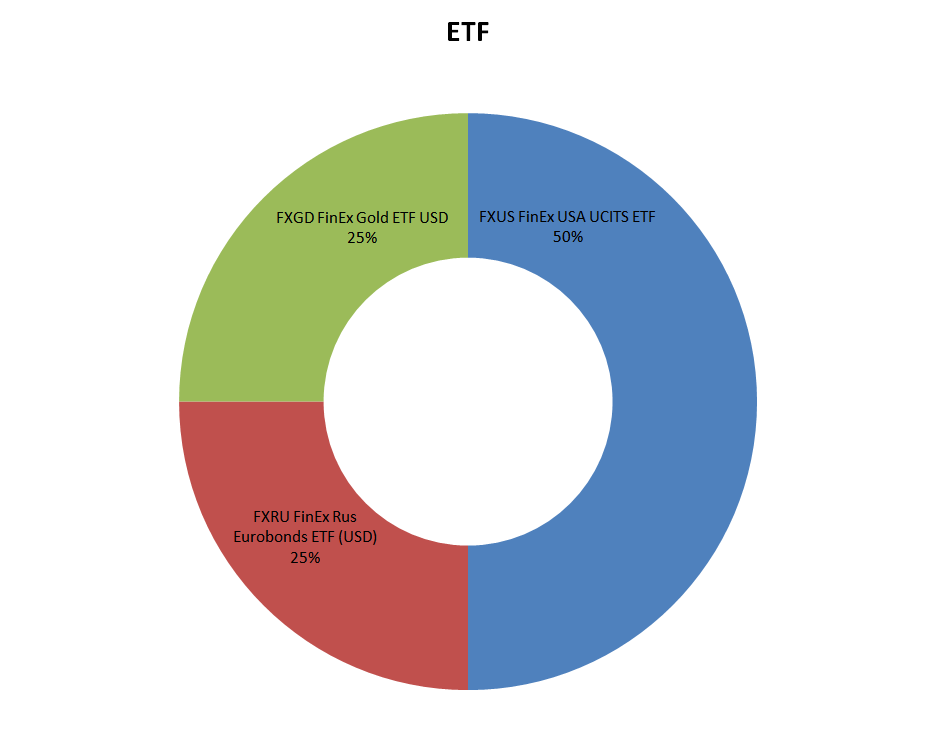

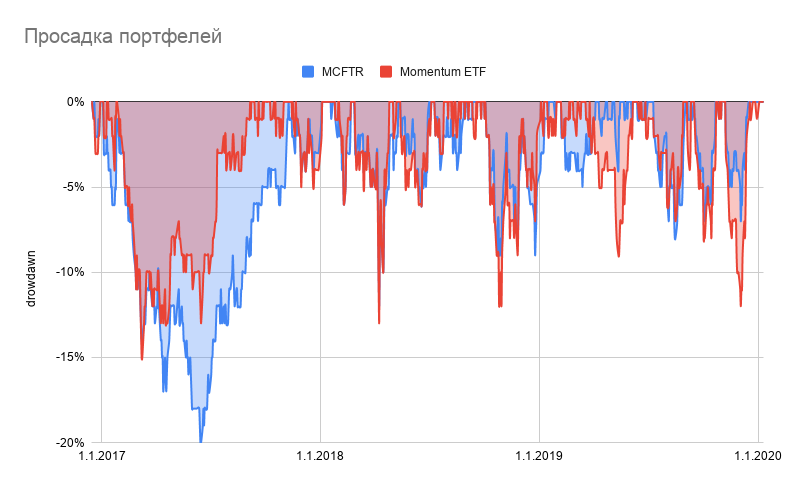

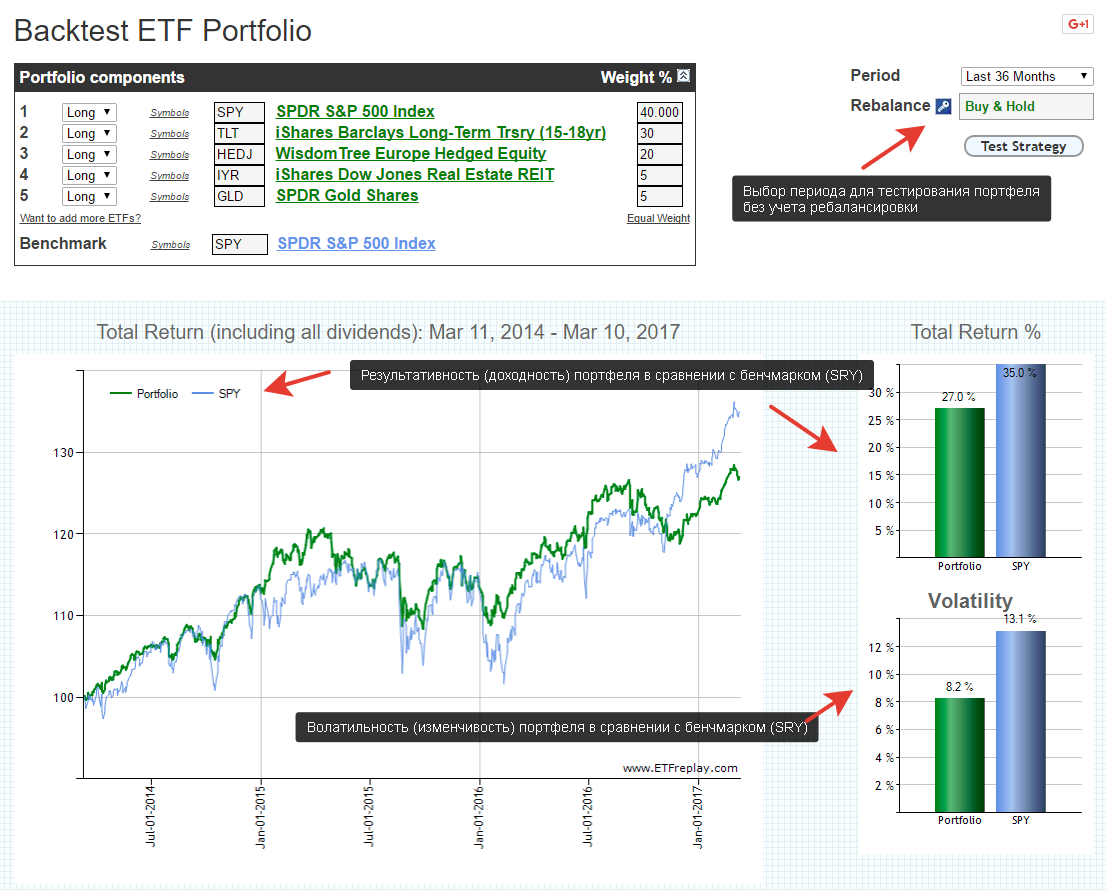

Поведение SPY полностью отражает рыночные колебания индекса S&P500. Чтобы этого избежать, можно составить портфель из нескольких ETF с различной корреляцией базовых активов.

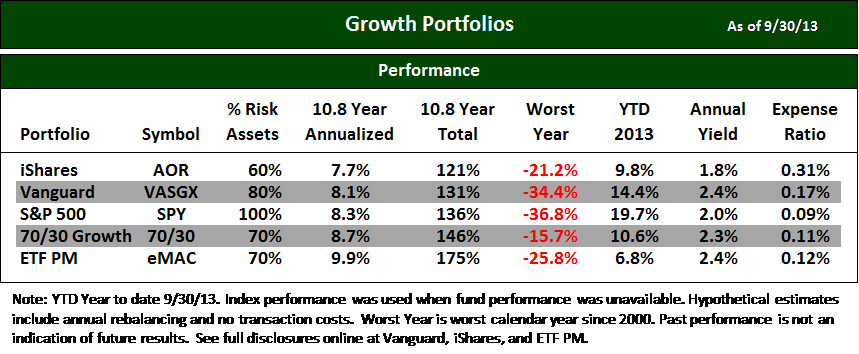

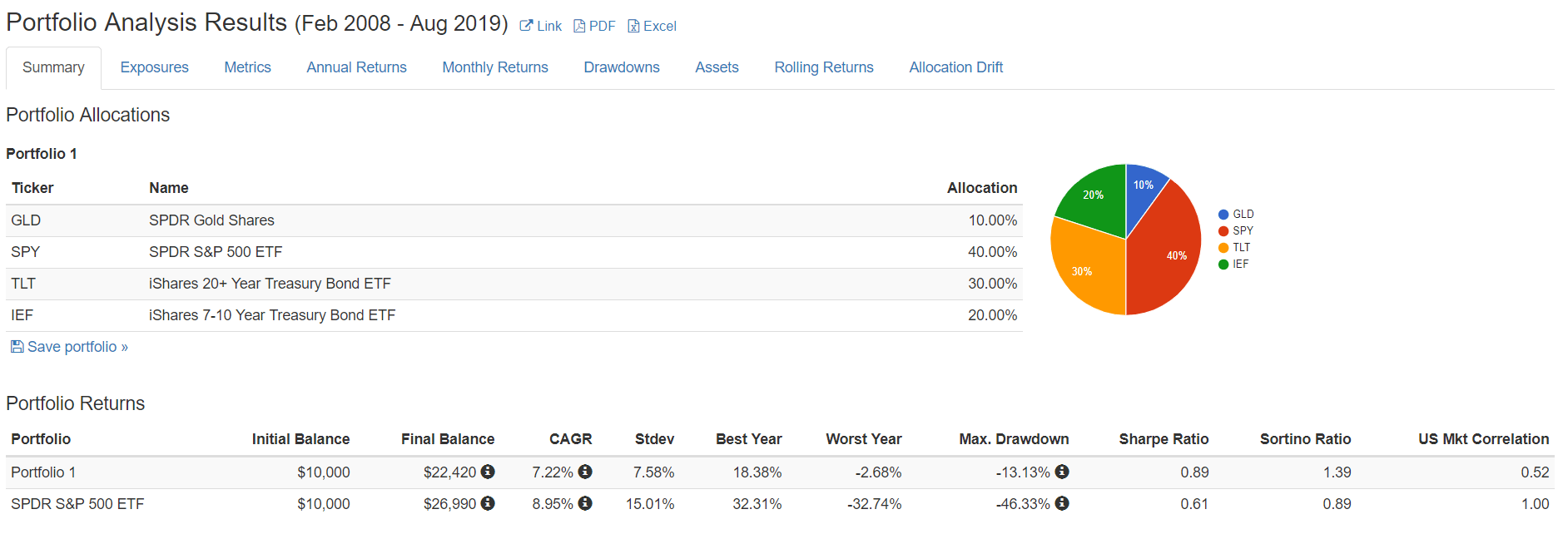

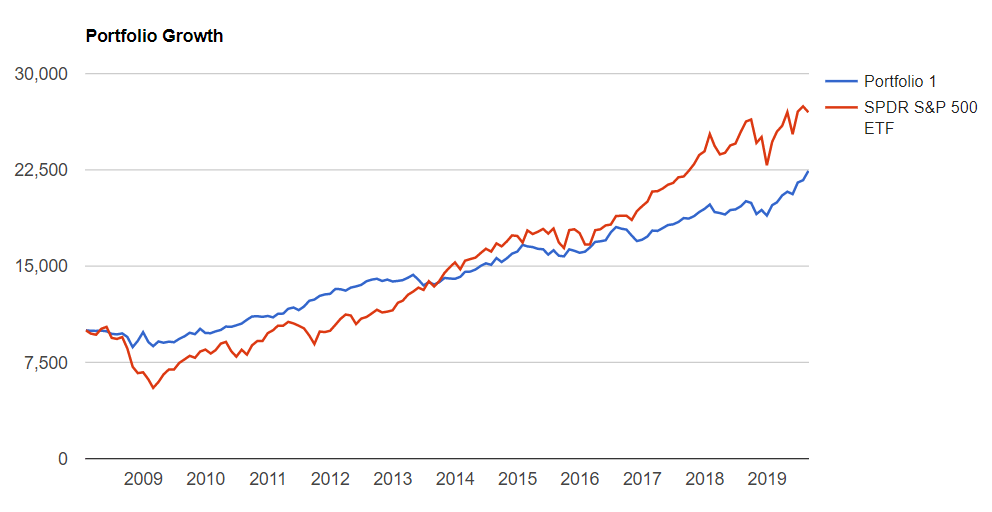

Например, приведем сбалансированный портфель из нескольких биржевых фондов. В него входит ETF на индекс S&P500 (40%), государственные облигации США сроком 20 лет (20%), гособлигации сроком на 7-10 лет (20%) и золото (10%). Для сравнения добавим результаты инвестиций только в SPY (ETF на индекс S&P 500).

Несмотря на схожие итоговые результаты, на протяжении срока инвестирования портфели вели себя по разному:

Сбалансированный портфель показал меньшие темпы роста, но и просадки были не такие сильные. Наибольшее годовое снижение составило всего 2,68% по сравнению с 32%.

При инвестициях в ETF результаты зависят только от выбранных активов. И в этом заключается главное преимущество биржевых фондов. На доходность не влияют результаты и комиссии управляющих.

Однако портфельные инвестиции в акции США могут приносить гораздо более высокий доход. Сравнительные результаты можно прочитать в статье: Как инвестировать в кризис на фондовом рынке США с доходностью от 15%.

Секрет популярности биржевых фондов ETF

Exchange Traded Fund (ETF) — это понятный и надежный инструмент, созданный для пассивных инвесторов. Управляющие ETF формируют портфель из активов в точных пропорциях с выбранным индексом и не участвуют в активном управлении. Этот инструмент позволяет диверсифицировать риски и инвестировать в широкий круг активов — от гособлигаций и акций до золота и биржевых товаров.

Первый биржевой фонд — Toronto Index Participation Fund (TIP 35), прошел листинг на Фондовой бирже Торонто в 1990 году.

В 1993 году на Американской фондовой бирже (AMEX) появился индексный фонд депозитарных расписок Standard & Poor’s – Standard and Poor’s 500 Depository Receipt (SPDR) с тикером SPY. Инвесторы сразу же прозвали его «пауком», так как на английском он произносится как «spider».

Сегодня SPY — один из самых крупных ETF в мире, пользующийся популярностью как среди долгосрочных инвесторов, для которых важно точное следование за индексом, так и среди активных трейдеров. Покупая всего одну акцию SPY, вы инвестируете в акции сразу 500 крупнейших американских компаний

Такая диверсификация сводит несистемный риск для портфеля (банкротство отдельного эмитента) практически к нулю.

Для вложения в такой портфель инвестору не нужно прибегать к сложному фундаментальному анализу каждого эмитента. Этот инструмент на порядок более прозрачен и управляем, чем сложно структурированные активы паевых и взаимных фондов. Поэтому и комиссии управляющего ETF в разы ниже, плюс нет надбавок при покупке и скидок при продаже.

Сравнительная таблица комиссий биржевых и взаимных фондов

| Фонд/комиссии | Надбавка при покупке | Комиссия управляющего в год | Скидки при продаже |

| Российские ПИФы акций | В среднем — 1% | В среднем — 4% | В среднем — 1,65% |

| Американские взаимные фонды | От 3 до 6% | В среднем — 1% | От 0 до 2% |

| Американские ETF | нет | В среднем — 0,27% | нет |

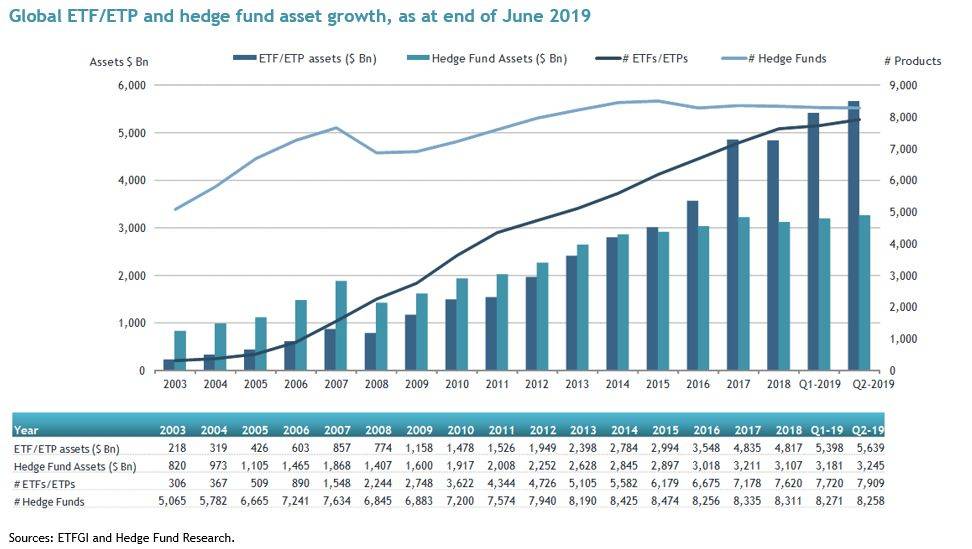

При этом в исторической перспективе немногим управляющим хедж-фондами и ПИФами удается обойти индекс. В результате пассивные инвесторы по достоинству оценили этот инструмент — с 2008 года активы биржевых фондов выросли почти в 7 раз и к середине 2019 года превысили 5,6 трлн. долларов.

Как видно на графике ниже, этот инструмент растет в 3 раза быстрее хедж-фондов. В США (40% мирового фондового рынка) темпы роста сегмента ETF в 2 раза превышают рынок уже более 10 лет.

Рост активов в биржевых фондах ETF и хедж-фондах

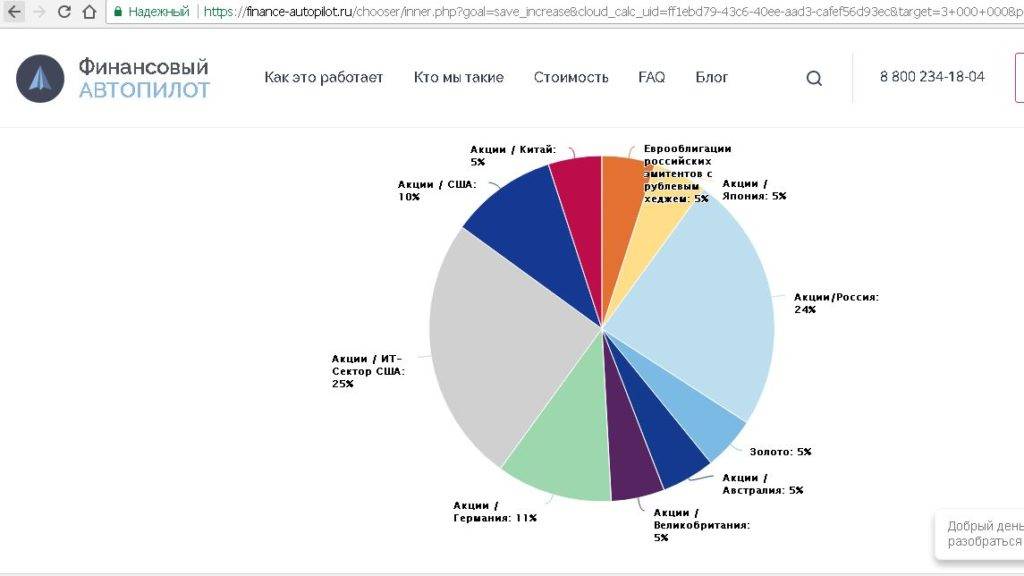

Предостережение от инвестирования в «быстро растущие рынки»

Хочу вас предостеречь от инвестирования в «быстро растущие рынки». Например, вы наверняка слышали, что в ближайшие годы намечается быстрый рост экономики Индии и Китая. Кажется правильным инвестировать в акции или фонды, которые представляют именно эти страны. Но есть одна проблема. Об этом слышали не только вы. Когда становится очевидно, что экономика страны будет быстро расти, этот рост уже должен отражаться в цене их акций. Чтобы получить прибыль выше рыночной, вам нужно инвестировать не в страны (или компании), которые быстро растут, а в страны (или компании), которые растут быстрее, чем ожидалось.

*Слово «иностранных» используется как бы с точки зрения гражданина США.

Подписка

Кратко о Альфа Форекс

Подпишитесь на обновления блога и получите книгу «Как получить ВНЖ в Сан-Марино» в подарок

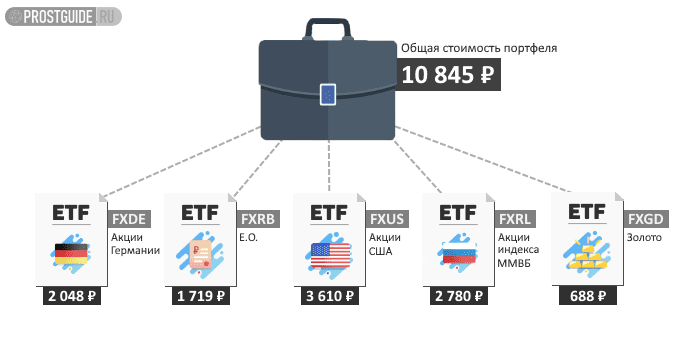

Особенности биржевых фондов ETF

Exchange Traded Fund – это инвестиционный фонд, торгуемый на бирже. Отсюда и его название. Этот инструмент очень похож на обычную акцию. Как уже было сказано выше, нет надбавок при покупке и скидки при продаже, как у паевого или взаимного фонда. Купить или продать ETF можно напрямую через брокера, управляющий не нужен. При этом биржевой фонд может выплачивать дивиденды.

Минимальная цена предполагает низкий барьер входа на рынок. Например, акцию фонда iShares Gold Trust ETF (тикер IAU) можно купить всего за $14 (по состоянию на сентябрь 2019 года).

В ПИФах же есть минимальная сумма инвестирования, которая устанавливается управляющей компанией и агентами по продаже паев. В большинстве случаев это гораздо более существенная сумма, чем цена акции ETF (есть ПИФы с минимальной суммой в 30 тыс. руб.). Хотя есть и вполне доступные паевые фонды.

Почти все ETF — индексные

Самому известному и старому индексу планеты Доу Джонса уже исполнилось 135 лет. В развитых странах есть около 40 основных биржевых индексов и сотни локальных (отраслевых, по пулам бумаг и т.д.). Формально биржевой фонд может сам придумать индекс. По данным ETFGI на октябрь 2017 года существовало 7 047 ETP, в том числе 5 224 ETF. Самый большой фонд – iShares Blackrock ETF. Его активы превышают 1,4 трлн. долл.

Часто инвесторы задают вопрос, в чем разница между ETF и ETP (Exchange Traded Product). ETF – это сам фонд, а его акции – ETP, то есть биржевой продукт. На самом деле это одно и то же, так как, покупая акцию, вы покупаете часть фонда. Акции биржевых фондов – основной ETP на мировом фондовом рынке.

Заключение

На этом обзор Альфа Форекс мы закончили и теперь вы можете переходить к началу работы. Посетите официальный ютуб-канал и изучите предложенный материал в следующей последовательности:

- сначала посмотрите обучающие видео, в которых рассказываются особенности работы с торговым терминалом;

- после этого ознакомьтесь с профессиональными семинарами по теме;

- просмотрите торговые идеи и приступайте к практике.

Перечитать статью