Другие проекты

О чем говорит Free Float?

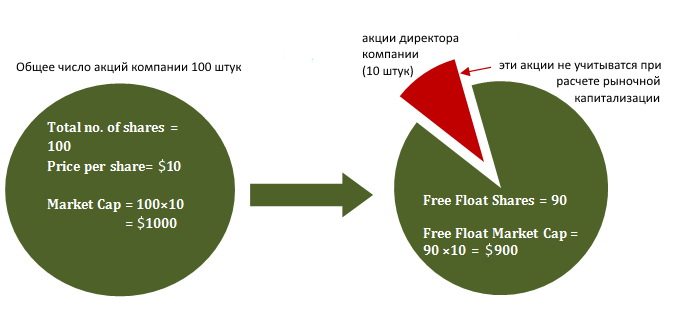

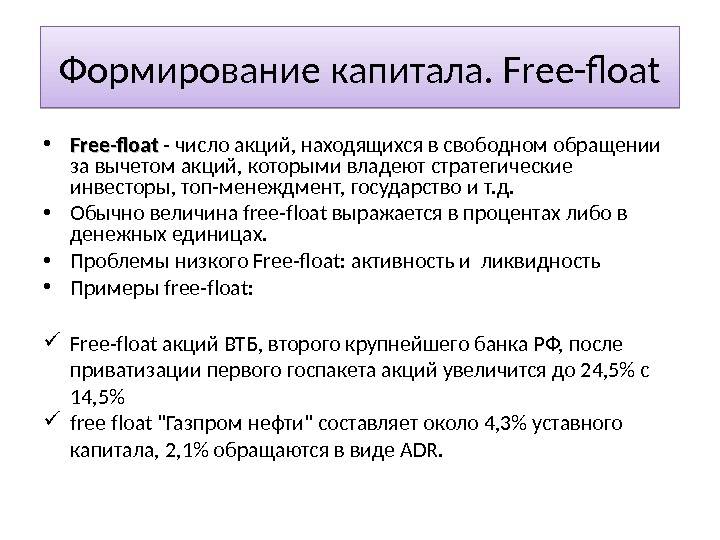

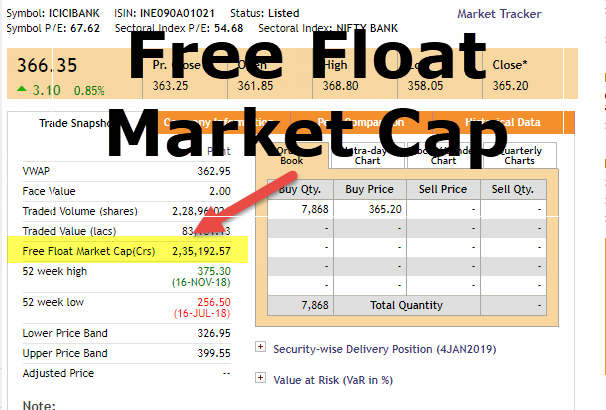

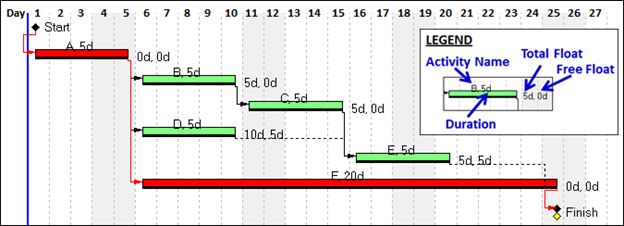

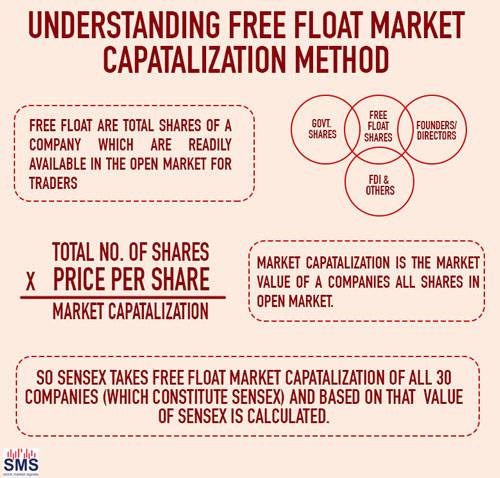

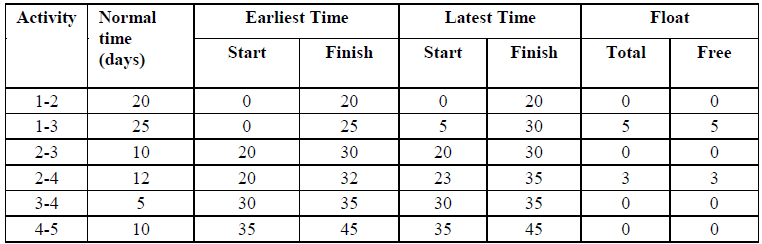

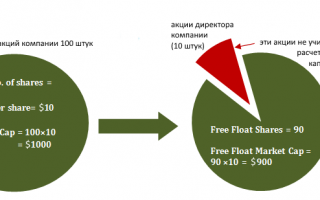

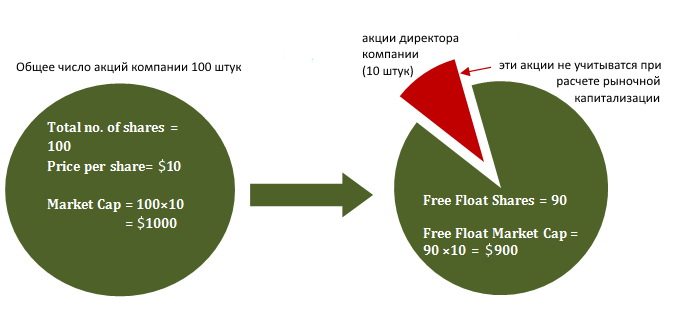

Перевести «free float» можно как «свободно плавающий». Измеряется он в процентах или числом от 0 до 1. Смысл коэффициента можно пояснить на простом примере:

Предположим, некоторая компания имеет 100 публичных акций, обращающихся на бирже. Цена каждой акции равна 10 долларов за штуку. Следовательно, рыночная капитализация компании равна произведению числа акций на их стоимость, т.е. 1000 долларов. Если на бирже обращаются все без исключения акции компании, то коэффициент free float равен 100% или 1.

Но в реальности ситуация почти всегда несколько другая. Руководство компании обычно сохраняет за собой часть акций, не обращающихся на бирже. Сделано это может быть, например, с целью предотвратить влияние на компанию путем скупки всех или большей части публичных акций. Иногда часть акций может принадлежать крупным государственным компаниям и т.д.

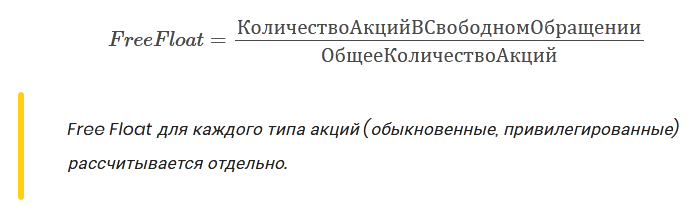

Рассмотрим пример выше, где директор компании сохранил за собой 10 акций из 100. Таким образом, на бирже теперь обращается не 100, а только 90 акций. А значит, коэффициент free float равен 90% или 0.9. Отсюда

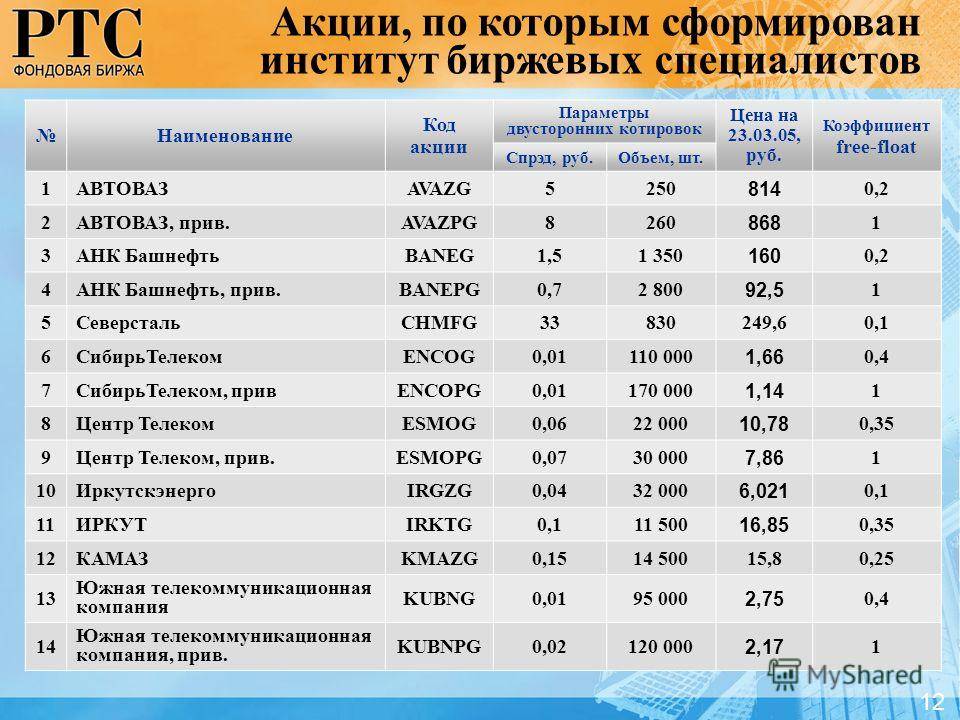

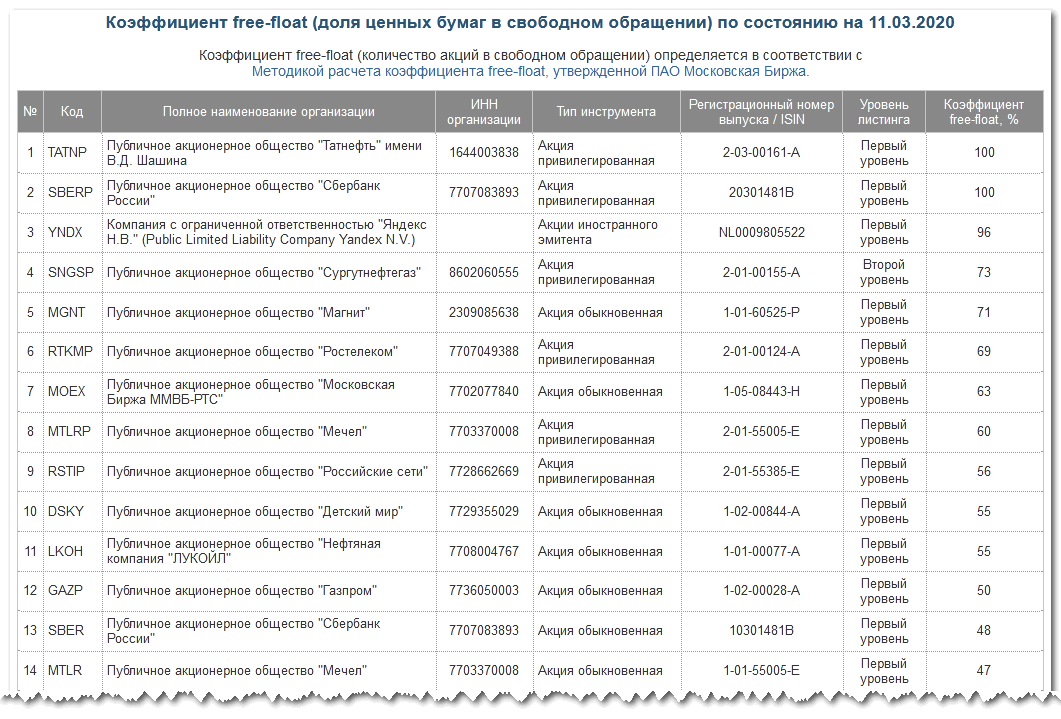

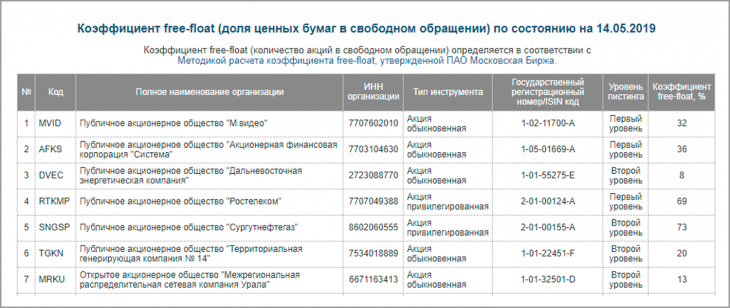

Второй момент — первые три компании российских эмитентов в списке это не обыкновенные, а привилегированные акции. Причина проста: такие акции не дают возможность влиять на компанию, поэтому их безопасно выставлять на биржу в большой доле, вплоть до 100%. Ведь иначе скупка более половины (50% плюс акция) бумаг компании даст покупателю право принимать все ключевые решения.

Кстати, обратное тоже верно: относительно небольшие компании с FreeFloat несколько процентов (КАМАЗ, Мостотрест и др.) обычно выставляют на бирже обыкновенные акции, тогда как руководство владеет контрольным пакетом.

Справочная информация

ДокументыЗаконыИзвещенияУтверждения документовДоговораЗапросы предложенийТехнические заданияПланы развитияДокументоведениеАналитикаМероприятияКонкурсыИтогиАдминистрации городовПриказыКонтрактыВыполнение работПротоколы рассмотрения заявокАукционыПроектыПротоколыБюджетные организацииМуниципалитетыРайоныОбразованияПрограммыОтчетыпо упоминаниямДокументная базаЦенные бумагиПоложенияФинансовые документыПостановленияРубрикатор по темамФинансыгорода Российской Федерациирегионыпо точным датамРегламентыТерминыНаучная терминологияФинансоваяЭкономическаяВремяДаты2015 год2016 годДокументы в финансовой сферев инвестиционной

Free-float, сплит и обратный сплит акций

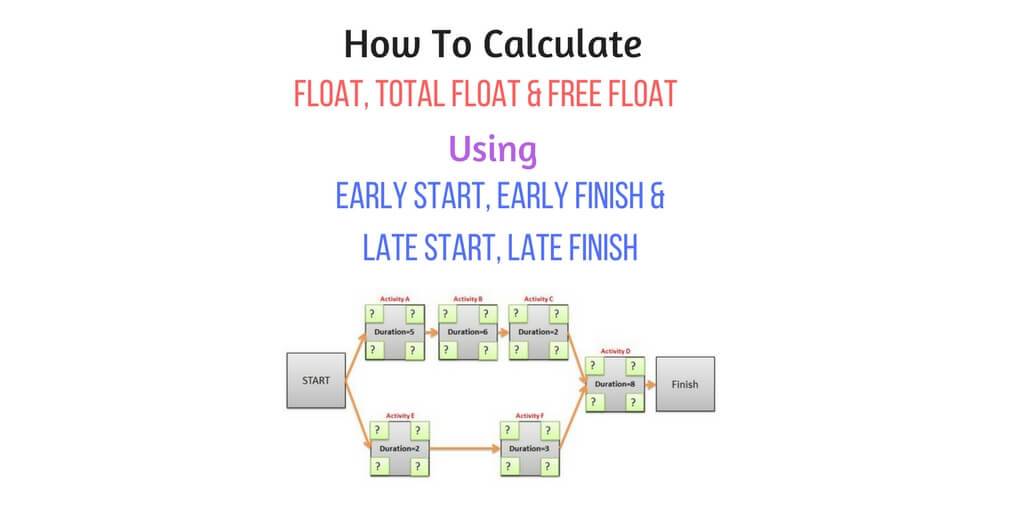

Существует ошибочное мнение, что сплит акций может повлиять на значение коэффициента Free-float. Дело в том, что сплит, это не что иное, как увеличение числа акций компании посредством деления каждой из них на определённую величину.

Суммарное число акций увеличилось в сто раз, но как же это повлияло на значение коэффициента Free-float? А никак, и вот почему. Дело в том, что как уже говорилось выше, Free-float это коэффициент, отображающий не количество, а именно долю акций находящихся в свободном обращении.

Предположим, что до проведения сплита на руках инсайдеров находилось 10000 акций (10% от общего количества), в контрольном пакете собственника предприятия находилось 50000 акций (50%), а в свободном обращении находились остальные 40000 акций (40%). Таким образом, коэффициент Free-float равнялся 40%.

Теперь посмотрим, что изменилось после того, как компания провела операцию деления акций (сплит). Число акций увеличилось в 100 раз и теперь у инсайдеров – 1000000 акций, в контрольном пакете – 5000000 акций и в свободном обращении 4000000 акций. Но это по-прежнему те же 10%, 50% и 40%. То есть коэффициент Free-float никак не поменялся.

Аналогичная ситуация складывается и при обратном сплите (консолидации) акций.

В данном случае количество акций находящихся на руках у различных групп акционеров уменьшится, но доля их останется прежней. Таким образом, коэффициент Free-float (отражающий именно долю акций, а не их количество) останется неизменным.

Ассортимент

К продаже допускаются любые товары, разрешенные к обороту на внутреннем рынке и перемещению через таможенную границу. Общие требования к магазинам:

- запрещена оптовая продажа и передача торговых площадей в субаренду – право торговли имеет только владелец соответствующей лицензии;

- продукция предназначена исключительно для личного пользования физическими лицами;

- габариты и вес товаров не должны превышать требования транспортных компаний к весу и формату ручной клади и багажа;

- производитель должен нанести специальную маркировку для беспошлинной продажи и выполнить специальную упаковку товара, поставки из розничной сети не допускаются;

- если государственными органами устанавливаются законодательные ограничения на продажу и вывоз определенных товаров, то они исключаются из ассортимента системы дьюти фри.

Основные ассортиментные группы::

- Алкоголь и табачные изделия. В большинстве стран они облагаются самыми высокими акцизными сборами и налогами, поэтому в дьюти фри экономия может составить до 50% от розничной цены. Кроме того, есть возможность приобрести торговые марки, не импортируемые в страну прибытия.

- Парфюмерия. Кроме гарантированного качества и сниженных цен на обычный ассортимент, покупатель получает возможность приобрести специальные наборы, предназначенные исключительно для беспошлинной торговли.

- Ювелирные изделия. В зависимости от страны и производителя экономия может составить до 20%, особенно в странах Ближнего Востока и Юго-Восточной Азии.

- Продукты питания. Цена напрямую зависит от места производства. Например, импортные продукты могут стоить гораздо дешевле, чем в обычную розницу, но с местным товаром ситуация может быть противоположная: скидки duty free могут быть незначительными, а в отдельных случаях приобретение товара в обычном магазине может быть выгоднее.

- Портативная электроника. Мобильные телефоны (особенно в Азиатском регионе), карты памяти и прочие компьютерные аксессуары. Встречаются даже планшеты и ноутбуки, но в этом случае отсутствует возможная обязательная сертификация по условиям страны прибытия, и нужно помнить, делая такие покупки в дьюти фри, что это может вызвать проблемы при прохождении таможенных процедур.

- Товары в специальной упаковке. Товар может быть выпущен в нестандартной упаковке специально для продажи только в дьюти фри (например, литровые бутылки алкоголя вместо стандартных 0,7 л).

- Сувениры. Абсолютно не выгодное приобретение. Даже без налогов и пошлин они стоят неоправданно дорого и рассчитаны на спонтанные покупки уезжающими туристами.

Бизнес и финансы

БанкиБогатство и благосостояниеКоррупция(Преступность)МаркетингМенеджментИнвестицииЦенные бумагиУправлениеОткрытые акционерные обществаПроектыДокументыЦенные бумаги — контрольЦенные бумаги — оценкиОблигацииДолгиВалютаНедвижимость(Аренда)ПрофессииРаботаТорговляУслугиФинансыСтрахованиеБюджетФинансовые услугиКредитыКомпанииГосударственные предприятияЭкономикаМакроэкономикаМикроэкономикаНалогиАудитМеталлургияНефтьСельское хозяйствоЭнергетикаАрхитектураИнтерьерПолы и перекрытияПроцесс строительстваСтроительные материалыТеплоизоляцияЭкстерьерОрганизация и управление производством

What Is Floating Stock?

Floating stock is the number of shares available for trading of a particular stock. Low float stocks are those with a low number of shares. Floating stock is calculated by subtracting closely-held shares and restricted stock from a firm’s total outstanding shares.

Closely-held shares are those owned by insiders, major shareholders, and employees. Restricted stock refers to insider shares that cannot be traded because of a temporary restriction, such as the lock-up period after an initial public offering (IPO).

A stock with a small float will generally be more volatile than a stock with a large float. This is because, with fewer shares available, it may be harder to find a buyer or seller. This results in larger spreads and often lower volume.

Key Takeaways

- Floating stock refers to the number of shares a company has available to trade in the open market.

- To calculate a company’s floating stock, subtract its restricted stock and closely held shares from its total number of outstanding shares.

- Floating stock will change over time as new shares may be issued, shares may be bought back, or insiders or major shareholders may buy or sell the stock.

- Low float stocks tend to have higher spreads and higher volatility than a comparable larger float stock.

- Investors can find it difficult to enter or exit positions in stocks that have a low float.

1:35

Что произошло с ипотекой ВТБ

Новости о передаче ипотечных кредитов ВТБ появились в еще в прошлом году. Чуть позже заемщики Внешнеторгового банка были оповещены о смене ипотечного агента. Суть заключенной между ВТБ и АО ДОМ.РФ сделки заключается в том, что банк продает закладные ипотечных заемщиков, получая за это денежное вознаграждение, а Общество выпускает привязанные к закладным ценные бумаги, привлекая таким образом инвесторов. В качестве последних могут выступать другие кредитные организации и даже частные лица.

Продажа закладных осуществляется исключительно в интересах кредитной организации, поэтому на вопрос, стоит ли беспокоиться заемщикам, можно дать единственно верный ответ. Бояться не стоит, так как в данном случае первоначальные условия кредитования сохраняются в полном объеме вплоть до исполнения возложенных на кредитополучателя обязательств. Разница состоит лишь в том, что ипотечные заемщики ВТБ приобрели нового залогодержателя, в качестве которого выступает АО ДОМ.РФ.

Возможно будет интересно!

Одобрит ли банк ипотечный заем, если есть непогашенные кредитные обязательства

Что такое свободный денежный поток (FCF) простыми словами

Свободный денежный поток (от англ. «Free Cash Flow», FCF) — это деньги, которыми остаются у компании после всех операционных трат (Capex), налогов, инвестиций и других расходов. Часто пишут в сокращенном виде «FCF» или «СДП».

Положительный Free Cash Flow является показателем эффективности управления компанией и работы бизнеса в целом. Если изъять эти деньги у компании, то это никак не повлияет на текущую её деятельность. Чаще всего эти деньги рассматривают для выплаты дивиденда акционерам, но по факту они могут направляться на другие важные задачи бизнеса.

На что могут быть потрачен свободный денежный поток

- Выплата дивидендов

- Байбэк (обратный выкуп акций с биржи)

- Погашение долга

- Инвестиции в активы (ценные бумаги, акции, облигации)

- Сбережение денег на будущее

Однако с другой стороны, отрицательный денежный поток еще не говорит о том, что бизнес работает неэффективно. Вполне возможно, что вся прибыль реинвестируется обратно в производство и расширение бизнеса. Так может продолжаться не один год. Примером таких ситуаций являются крупнейшие ритейлы Магнит и Лента. При этом курс их акций за это время стремительно вырос.

Примечание

Этот показатель не является стандартизированным бухгалтерским.

Cash flow — что это такое

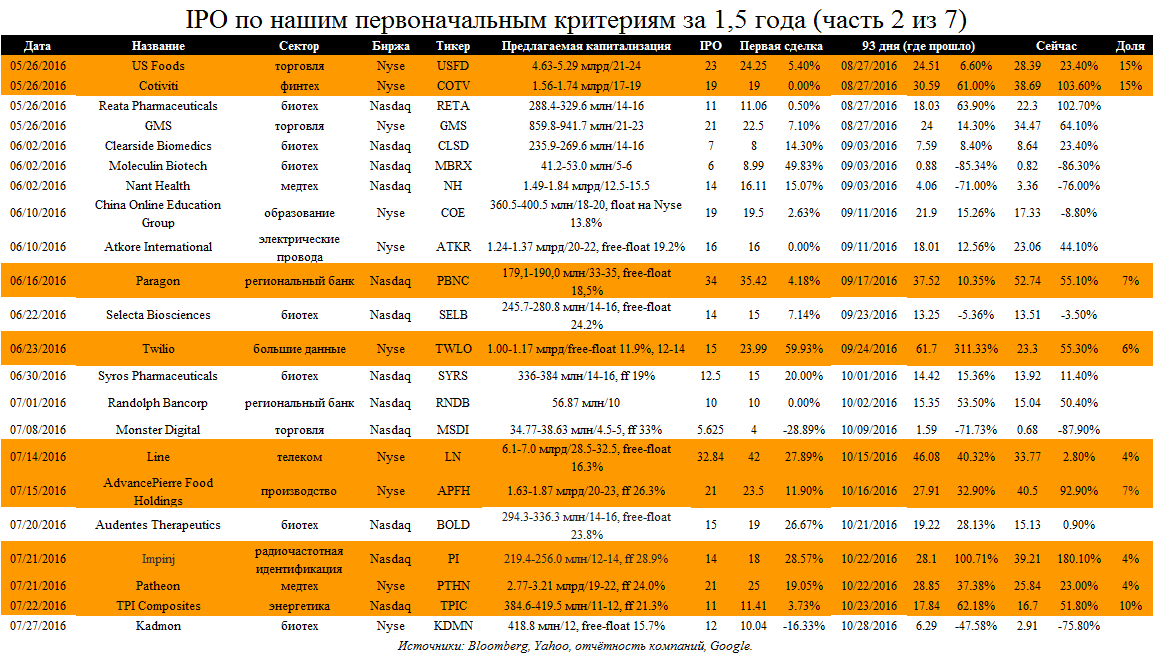

Что означает высокий и низкий free float

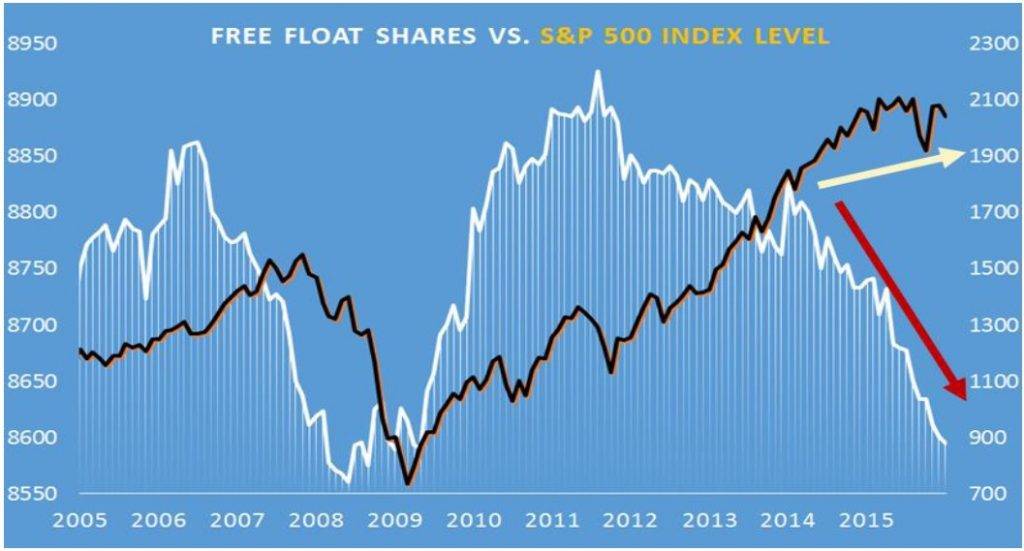

Термин free float очень схож с понятием “ликвидности”, но на самом деле это не одно и то же. Фри флот как раз и есть причина будущей ликвидности акций.

Чем выше доля, тем более ликвидна акция.

Представьте себе компанию, фри флот которой составляет 1-5 %. Если речь идёт о хорошем рентабельном бизнесе, купить такие акции по низкой цене будет крайне сложно. Если же компания нерентабельна и из-года в год показывает плохие финансовые результаты, то даже высокий free-float не сможет сильно повысить ликвидность не интересного никому актива. Поэтому прямой зависимости между этими двумя понятиями нет.

Что может тогда повлиять?

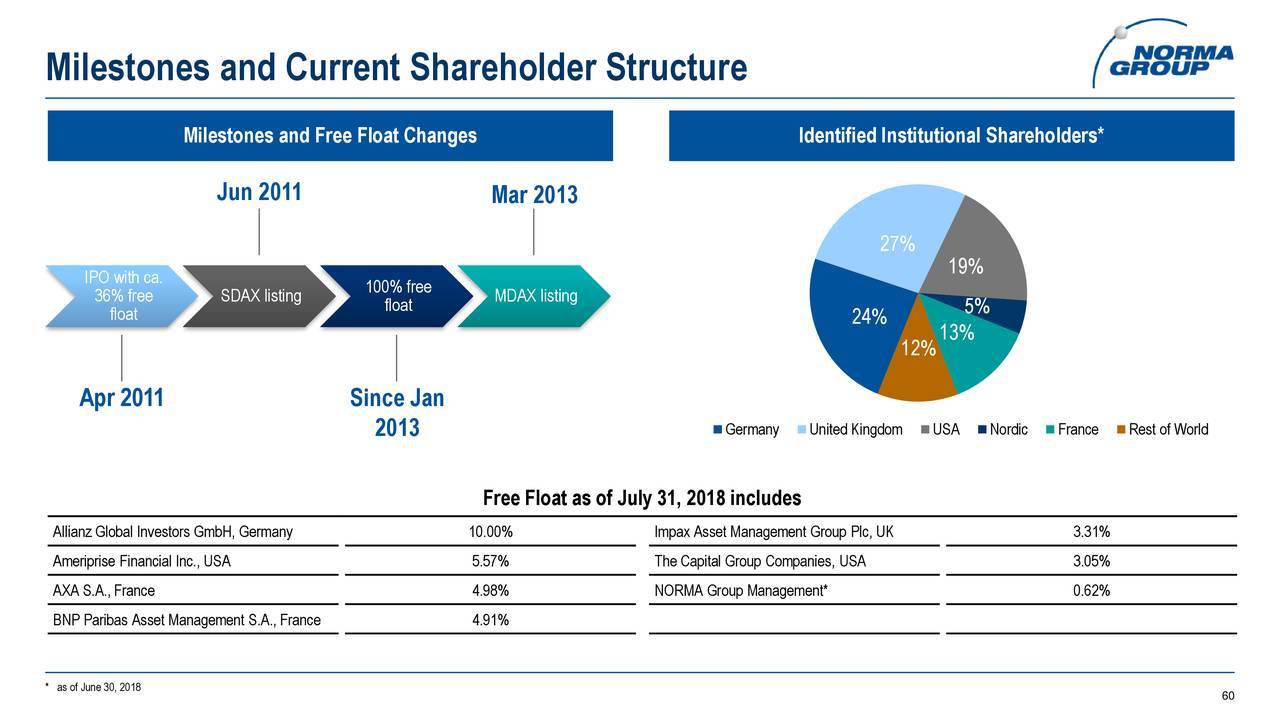

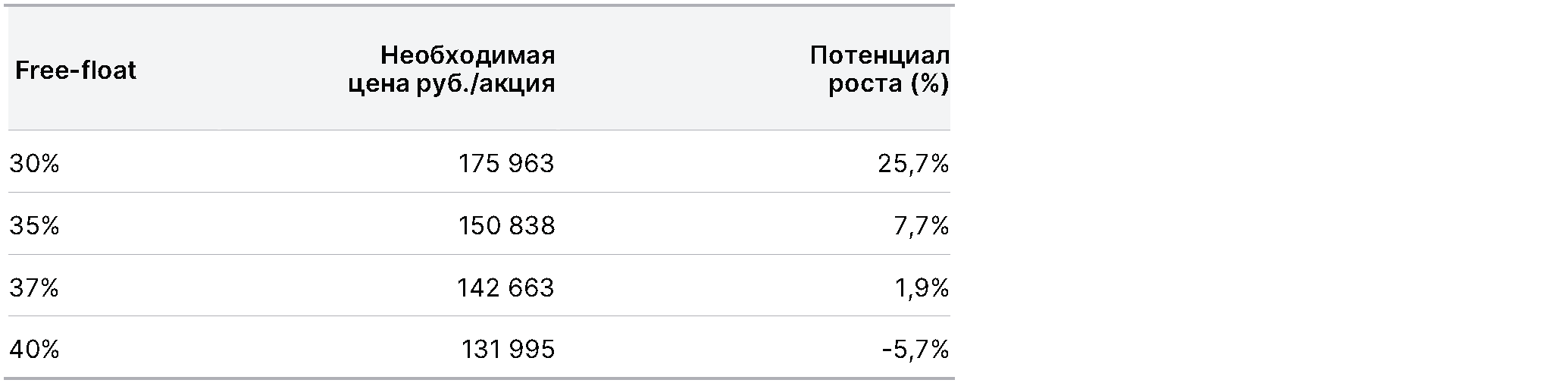

Тем не менее повлиять на коэффициент компания может, произведя процедуру обратного выкупа. Подробная статья о ней здесь. В результате акции уходят из биржевого оборота, что автоматически повышает долю собственников компании и ведет к понижению FF. Кроме того, биржевую покупку акций мажоритарными собственниками также можно рассматривать, как понижающую Free Float.

С другой стороны — дополнительный выпуск акций (SPO) ведет к увеличению коэффициента. Такую процедуру не любят инвесторы, поскольку она понижает их долю в компании и иногда дает возможность стороннему лицу получить контрольный пакет. Плюс увеличение предложения негативно влияет на цену бумаг. Тем не менее при хорошем ведении бизнеса акции добирают цену, становясь при этом более ликвидными, чем до эмиссии. За счет этих факторов доля акций в свободном обращении находится в постоянном движении, двигаясь то вверх, то вниз.

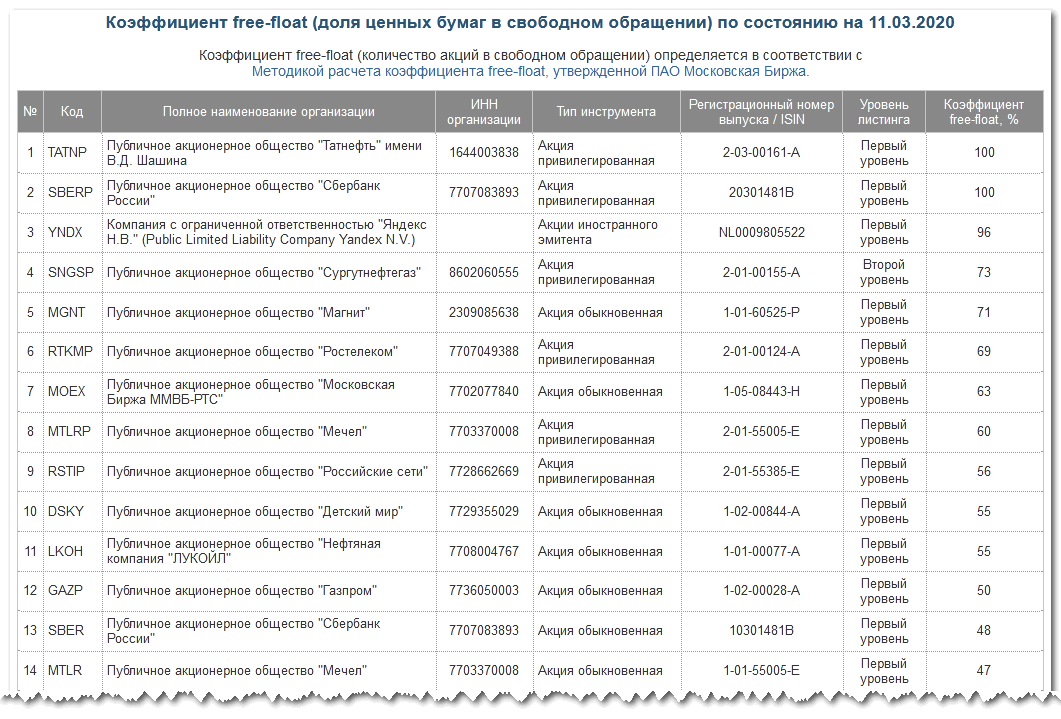

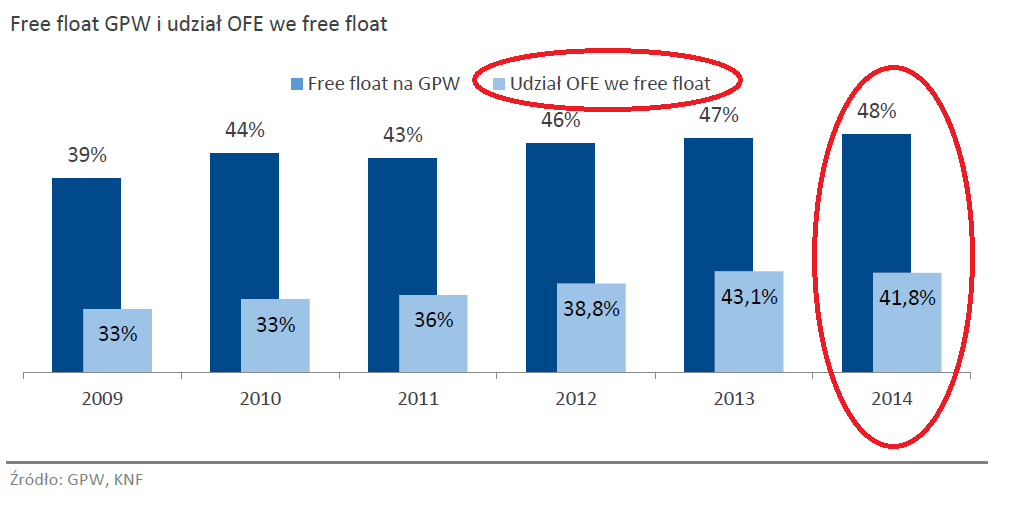

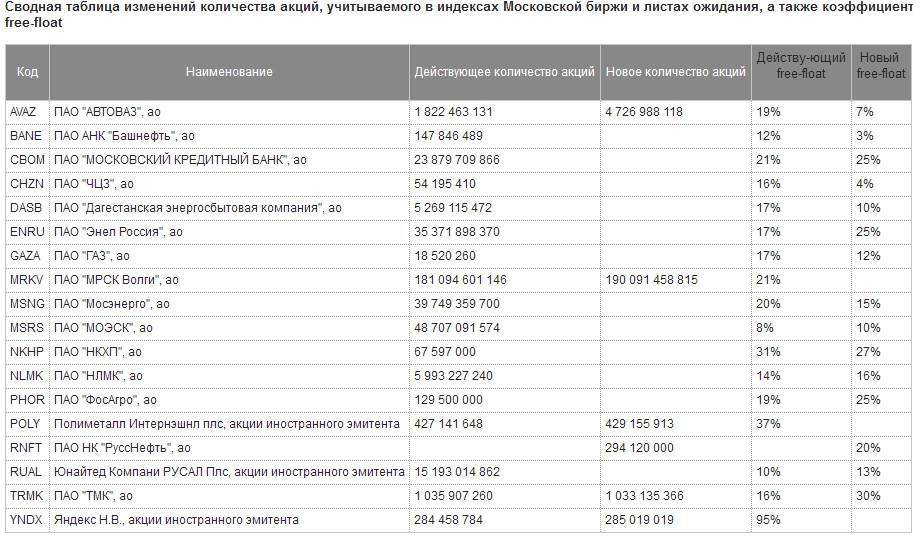

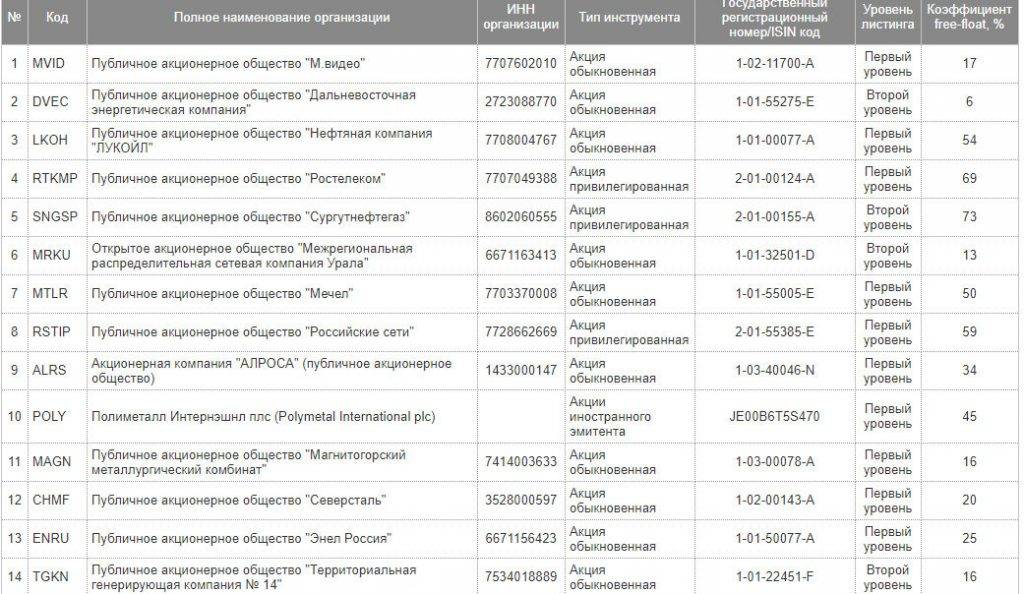

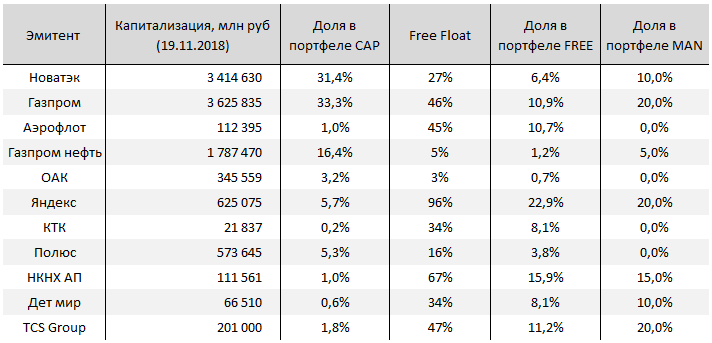

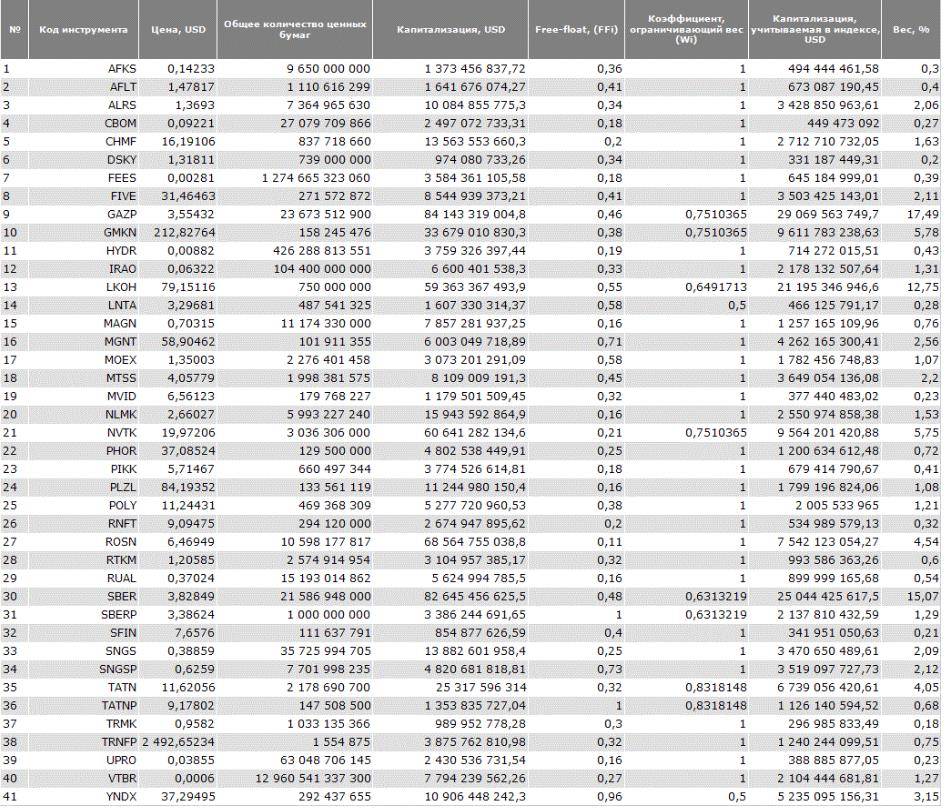

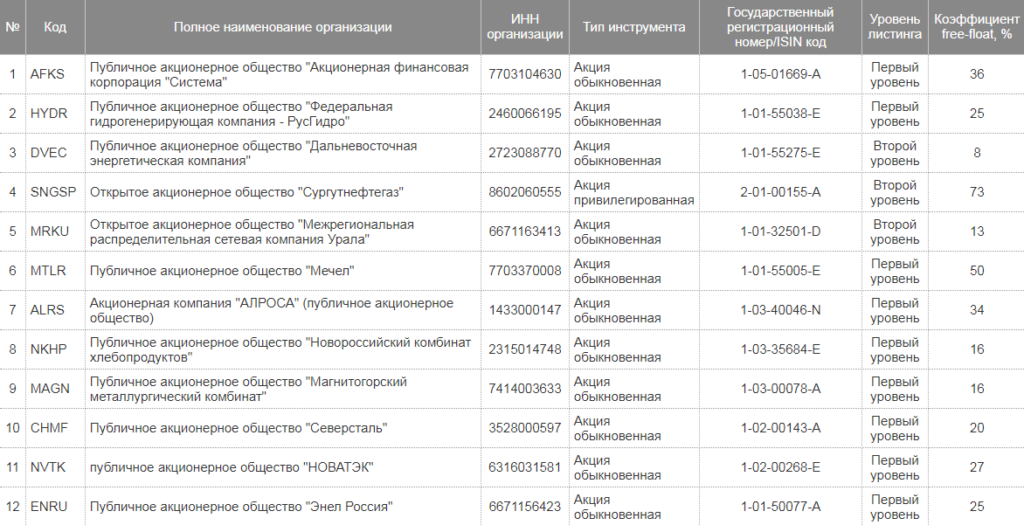

Как узнать free float российских акций

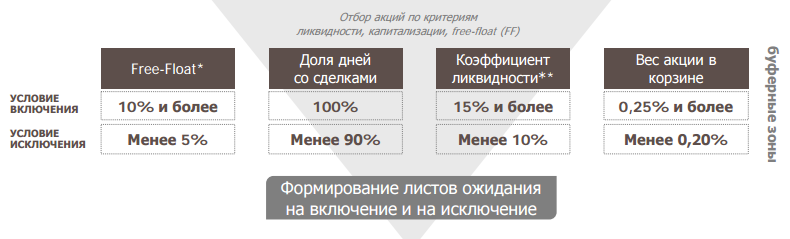

Актуальное значение free float компаний, котируемых на Мосбирже в 1 и 2 уровнях листинга, публикуется на сайте биржи по адресу: moex.com/ru/listing/free-float.aspx. Но на бирже торгуются также акции, находящиеся в 3 уровне (некотировальная часть списка ценных бумаг). Чтобы узнать ориентировочное значение free float эмитентов «третьего эшелона», следует обратиться к квартальной отчётности компании. Обычно нужная информация публикуется в разделе 6.2. В нём собраны данные о мажоритарных акционерах и участниках АО, владеющих не менее 5% обыкновенных акций или как минимум 5% уставного капитала. Приблизительная доля бумаг в свободном обращении получается вычитанием из 100% суммы паев мажоритарных акционеров.

В качестве примера рассмотрим ПАО «Звезда». Согласно отчёту за 3 квартал 2018 г. по РСБУ, долями более 5% обыкновенных акций владеют:

| Акционер | Доля обыкновенных акций |

| ООО «ЕвроИнвест» | 19,55% |

| ООО «Дилинг» | 21,94% |

| ООО Акцент» | 25% |

| ООО «УДМЗ» | 25% |

Таким образом, доля акций free float заведомо не превышает 8,51%. Поскольку сюда не входят паи менее 5%, принадлежащие руководству компании, а также фондам и другим профессиональным участникам рынка, реальное значение может быть гораздо ниже. Логично предположить, что акции ПАО «Звезда» подвержены высокой волатильности, не ликвидны и не представляют интереса для долгосрочного инвестирования. График подтверждает это предположение: годовая амплитуда котировок составляет сотни процентов, причём, после публикации итогов первого полугодия акции активно растут, но затем теряют 2/3 накопленного роста.

Анализ финансовой независимости предприятия

Оценка показателей финансовой независимости. На данном этапе производится расчет различных коэффициентов, характеризующих финансовую независимость компании. При этом производится расчет следующих показателей:

— коэффициент автономии, является основным показателем, характеризующим независимость хозяйствующего субъекта от внешних кредиторов, для его расчета используется следующая формула:

Ка(н)=Ск/ВБ

где

Ка(н) – коэффициент автономии (независимости); Ск — собственный капитал

компании; ВБ – валюта бухгалтерского баланса.

Нормативное значение данного показателя, по данным

различных источников должно превышать 0,5 -0,7 пункта.

— коэффициент финансового рычага, характеризует соотношение заемного и собственного капитала компании, для его расчета используется следующая формула:

Кфр=Зк/Ск

где Кфр –

коэффициент финансового рычага; Зк – заемный капитал компании.

Нормативное значение данного показателя, по данным различных источников должно превышать 0,5 -0,8 пункта.

— коэффициент обеспеченности собственными средствами, характеризует уровень достаточности капитала организации для осуществления ее текущей деятельности, для его расчета используется следующая формула:

Ксос=(Ск+До-Ва)/Оа

где Ксос –

коэффициент обеспеченности собственными средствами; До – долгосрочные

обязательства; Ва – внеоборотные активы; Оа – оборотные активы. Рекомендуемое

значение данного показателя, составляет 1.

— коэффициент маневренности собственного капитала, характеризует уровень собственных средств для финансирования текущей деятельности компании, для его расчета используется следующая формула:

Км=(Ск+До-Ва)/Ск

где Км –

коэффициент маневренности собственного капитала.

Рекомендуемое значение данного показателя, по данным различных источников должно превышать 0,6 пункта.

Начисляются ли проценты во время каникул

По своему опыту и опыту моих читателей, проценты переносятся на конец выплат и это видно в новом графике платежей. Эти проценты за 6 месяцев прибавляются к сумме основного долга каждый день, если смотреть в Сбербанк онлайн например. При любом досрочном погашении ипотеки или рефинансировании вам придется заплатить за проценты, начисленные за срок ипотечных каникул.

Подробнее про проценты…

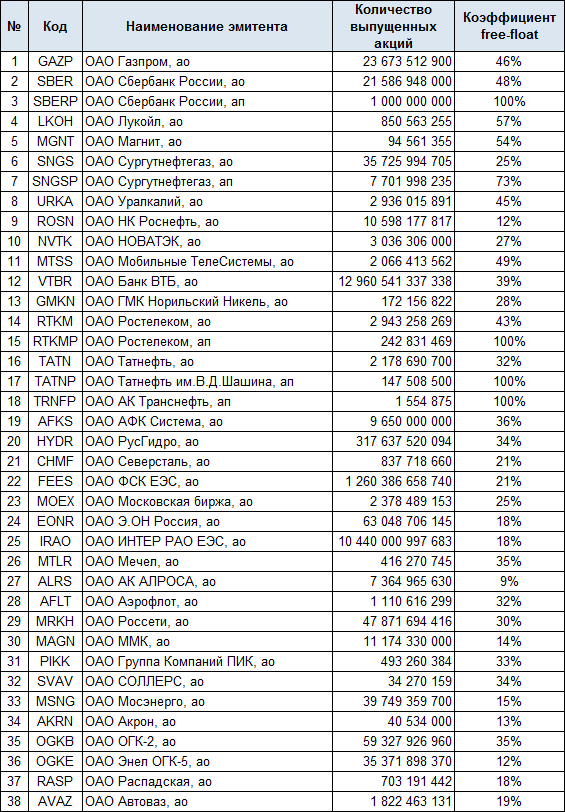

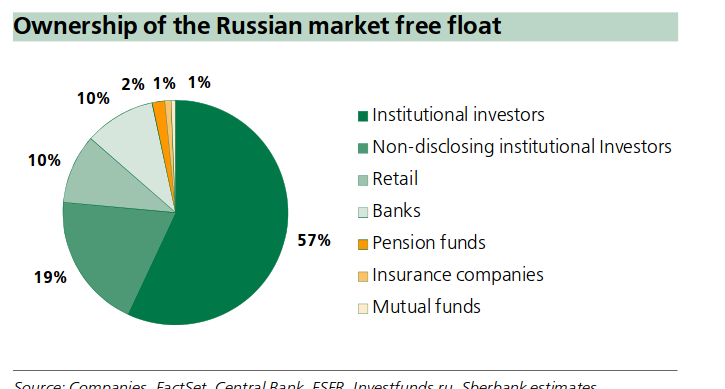

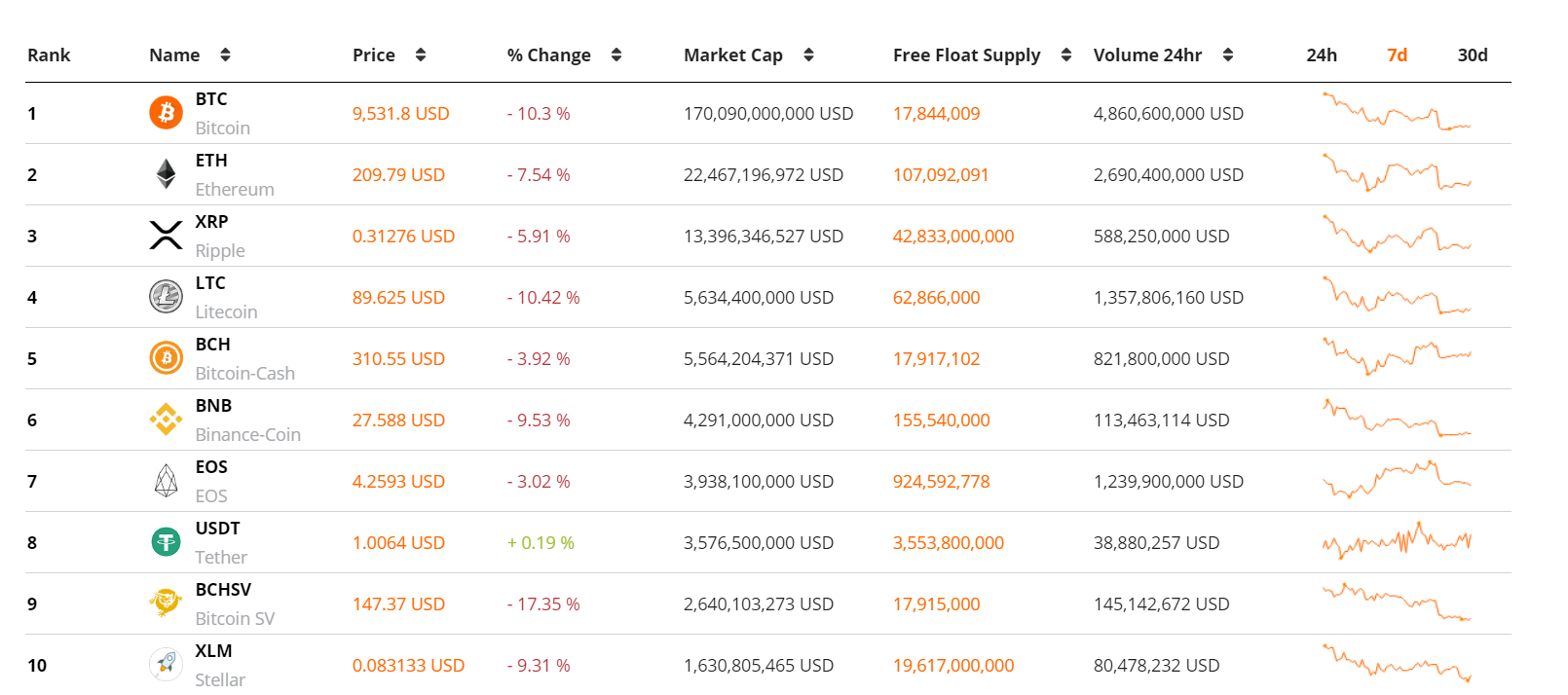

Что рассказывает об акциях коэффициент Free Float

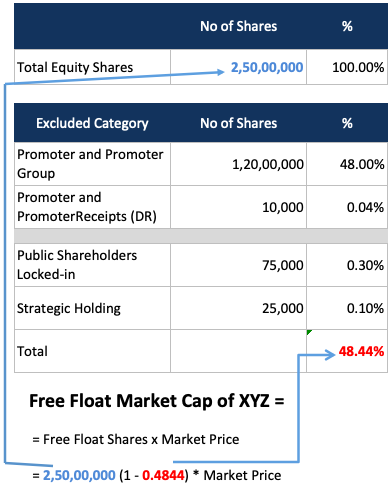

Free Float – это коэффициент свободного обращения бумаг на рынке. Выражается в процентах от общего числа акций определенного вида (обычные и привилегированные акции учитываются отдельно) или в виде коэффициента, где 1 равно 100.

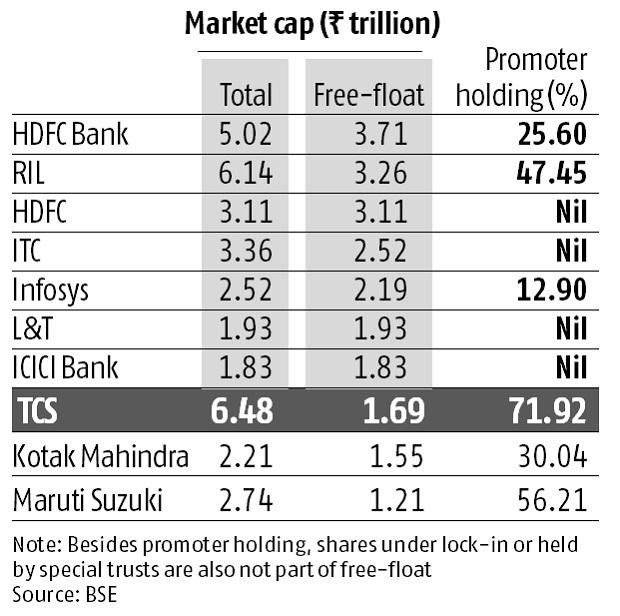

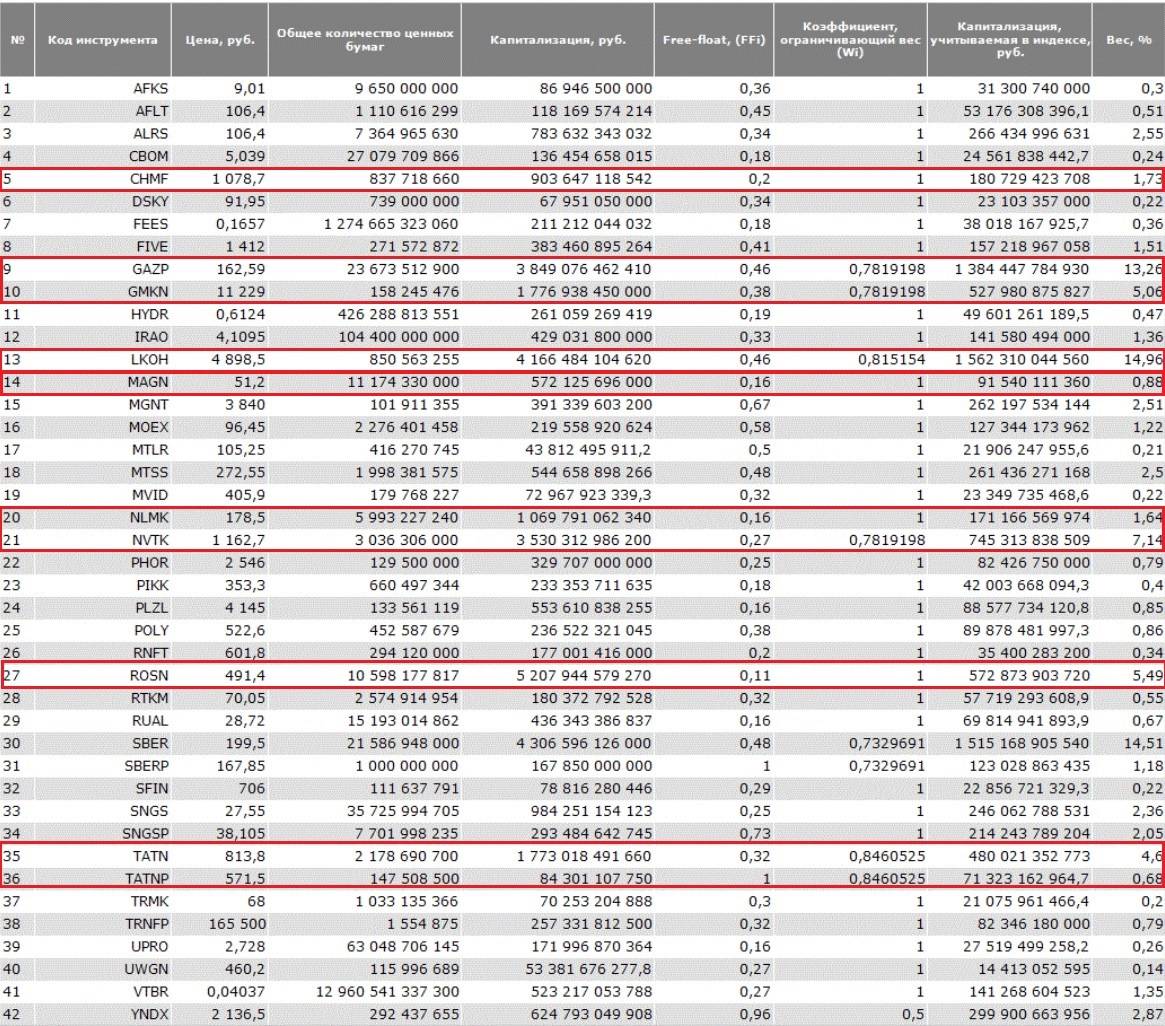

Например, коэффициент Free Float по акциям «Газпрома» составляет 46%, или 0,46. По акциям «Роснефти» он равен 11%, или 0,11. Это означает, что на рынке в свободном доступе обращаются 46% акций «Газпрома» и 11% акций «Роснефти».

А где же находятся остальные акции? Они принадлежат инвесторам, не выводящим их на открытый рынок. Этими инвесторами могут быть:

- государство;

- руководство компании, выпустившей акции;

- инсайдеры;

- крупные инвесторы – те, у кого более 5% уставного капитала компании.

Что сделать, чтобы не стать лохом, торгуя бинарными опционами?

Наши последние статьи о торговле бинарными опционами похоже одна на другую. В каждой мы твердим о том, что трейдинг – не легкий заработок, что никто не хочет ваших выигрышей, что нужно думать своей головой. С практикой торгового процесса разобраться очень просто:

- две кнопки,

- легкий технический анализ и сигналы,

- хеджирование валютных сделок,

- типы опционов,

- срок экспирации.

За 2 часа несложного чтива вы станете подкованным пользователем. Гораздо сложнее проявить терпение в тренировках на демо-счете, поиске удачной стратегии и подборе оптимального брокера. Чтобы не становится лохом и не попадать под «развод» в бинарных опционах, следуйте простым правилам и все получится.

- Узнайте все о торговле бинарными опционами – не поддавайтесь на уговоры о том, что это самый простой заработок, что нечего там знать. Да, мам мало, чего надо знать, но понимать и попробовать торговлю надо обязательно.

- Не хотите выглядеть глупо и потерять депозит? Начните с торговли на демо или маленьких ставок. Не надо рисковать сразу всем, деньги спешки не любят.

- Внимательно выбирайте брокера бинарных опционов. Проверьте отзывы о нем, условия торгов, обслуживание.

- НИКОГДА не давайте торговать вашими средствами представителям компании. Нормальный брокер не имеет права давать советы по сделкам индивидуально или тем более что-то открывать на вашем счете без вашего ведения. Если вам начали предлагать такую услугу, срочно забирайте депозит.

- Пробуйте выводить средства. Это нужно и для вашего психологического спокойствия и для того, чтобы не было места разводам, связанным с задержками или отказами в выплатах.

- Ваш депозит – это деньги, которые вы можете себе позволить потерять. Открывая счет, смиритесь с этим! Если не можете, положите деньги в банк.

Как узнать free-float отдельной компании

Привилегированные не дают право управлять компанией, сколько бы акций вы не купили. Поэтому вы можете увидеть фри флот для “префов” вплоть до 100%.

Почему меняется коэффициент

Величина free float со временем может увеличиваться или уменьшаться. Мы разобрались, что повлиять на эти изменения может только доля.

Чтобы уменьшить фрифлоат, собственники компании прибегают к процедуре – она заключается в обратном выкупе акций из свободного оборота. При этом увеличивается доля, недоступная для покупки. Бай бэк необходим в таких случаях:

- Поддержание рыночной стоимости.

- Предупреждение перехвата контрольного пакета.

- Вложение избыточных средств.

- Получение прибыли.

. Она заключается в наращивании капитала компании, например за счет привлечения дополнительных средств. Это прибавляет число акций и выводит их в свободный оборот.

Компании РФ с самым высоким и низким фри флот

Самые открытие и прозрачные публичные компании России

- Яндекс — 96%;

- Магнит — 71%;

- Московская Биржа — 58%;

- Лукойл — 55%;

- Мечел — 50%;

- Сбербанк — 48%;

- Газпром — 46%;

- МТС — 45%;

- Аэрофлот — 41%;

- Сафмар — 40%;

- Норникель и Полиметалл — по 38%;

- АФК Система и Банк Санкт-Петербург — по 36%;

Алроса, МРСК ЦП и Детский Мир — по 34%.

Компании, где подавляющее большинство акций сконцентрировано в руках управленцев:

- Банк “Возрождение”, Камаз, МРСК Сибири и ТНС Энерго — по 4%;

- МОСТОТРЕСТ и Аптечная Сеть 36,6 — по 6%;

- Дальневосточная энергетическая компания, Цент международной торговли и Русская Аквакультура — по 8%;

- ВСМПО-АВИСМА — 9%

- ФГ Будущее и МОЭК — по 10%;

- Россети и Роснефть — по 11%;

- Акрон — 12%;

- МРСК Урала — 13%;

- Мосэнерго — 15%;

ММК, Юнипро, Полюс, Русал, Селигдар и НЛМК — по 16%.

Как работает хедж фонд?

Для того чтобы глубже проникнуть в суть идеи, нужно рассмотреть наглядный пример.

Представим, что существует проект «Клуб богачей», который состоит из 5 инвесторов. Каждый из них вложил по 10 миллионов долларов.

Один из этих людей – создатель хедж фонда, он же управляющий.

Условия, указанные в учредительном договоре, который подписывают все участники, говорят о том, что:

-

Из любой прибыли, свыше 5%, руководитель заберет 25%, а оставшиеся 75% отдаст остальным вкладчикам.

Почему свыше 5%?

Дело в том, что этот показатель – точка безубыточности.

Фонд считается прибыльным только после того, как доход превысит 5% от суммы стартового вклада.

- Управляющий может вкладывать во все, что пожелает, но только согласно стратегии, которую подтвердили остальные вкладчики.

Если предположить, что процент прибыли за год составил 40%, мы получаем 20 миллионов долларов дохода.

Первые 5% из этой суммы (а это 1 миллион) уходят инвесторам – по 250 000$ на человека.

У нас остается сумма прибыли поверх порога безубыточности – 19 миллионов. 25 % (это 4 750 000$) уйдут управляющему.

Остальная сумма (14 250 000$) делится между прочими участниками фонда – по 3 562 500$.

Итого получается:

| Доход управляющего фондом: | 4 750 000$ |

| Доход каждого из вкладчиков: | 3 812 500$ |

Существует и такая схема, при которой, помимо процента от прибыли (20%), глава фонда каждый год получает по 2% от всех активов, независимо от того, насколько выросла общая сумма (и выросла ли вообще).

Такой вид начисления прибыли очень критикуется.

Позволить его себе могут только руководители, имеющие огромный опыт в этой сфере. Ведь только если его действия приведут к тому, что остальные участники фонда получают огромную прибыль, такое вознаграждение будет действительно оправдано.

Также, помимо вкладчиков и руководителя, в хедж фонде есть такой человек, как аудитор.

По сути, выполняет функцию «надзирающего» за работой фонда и любой его деятельностью.

Он полностью заведует бухгалтерией и занимается другими финансовыми аспектами деятельности.

Наличие такого администрирующего лица позволяет снижать рискованность фонда.

Еще одним немаловажным юридическим участником всей схемы считается банк, в котором хранятся активы фонда. В их число входят не только денежные средства, но и всевозможные ценные бумаги, иногда также активы, вложенные в драгоценные металлы (золото). Его называют банк-гарант.

Это указывает на то, что стабильность такого банка очень важна.

К выбору подходящего учреждения подходят с большой осторожностью, исходя из его репутации, количества филиалов, а также наличия «вливаний» из-за рубежа

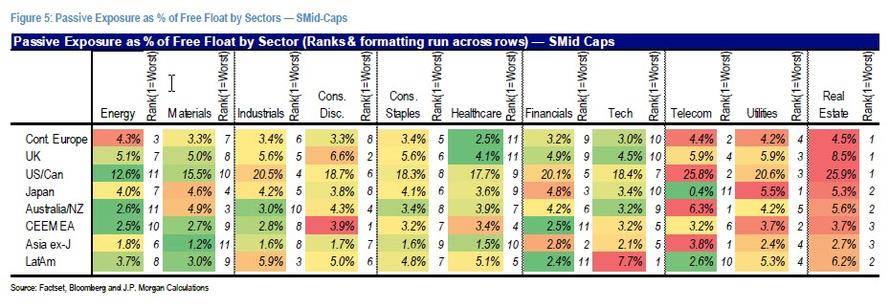

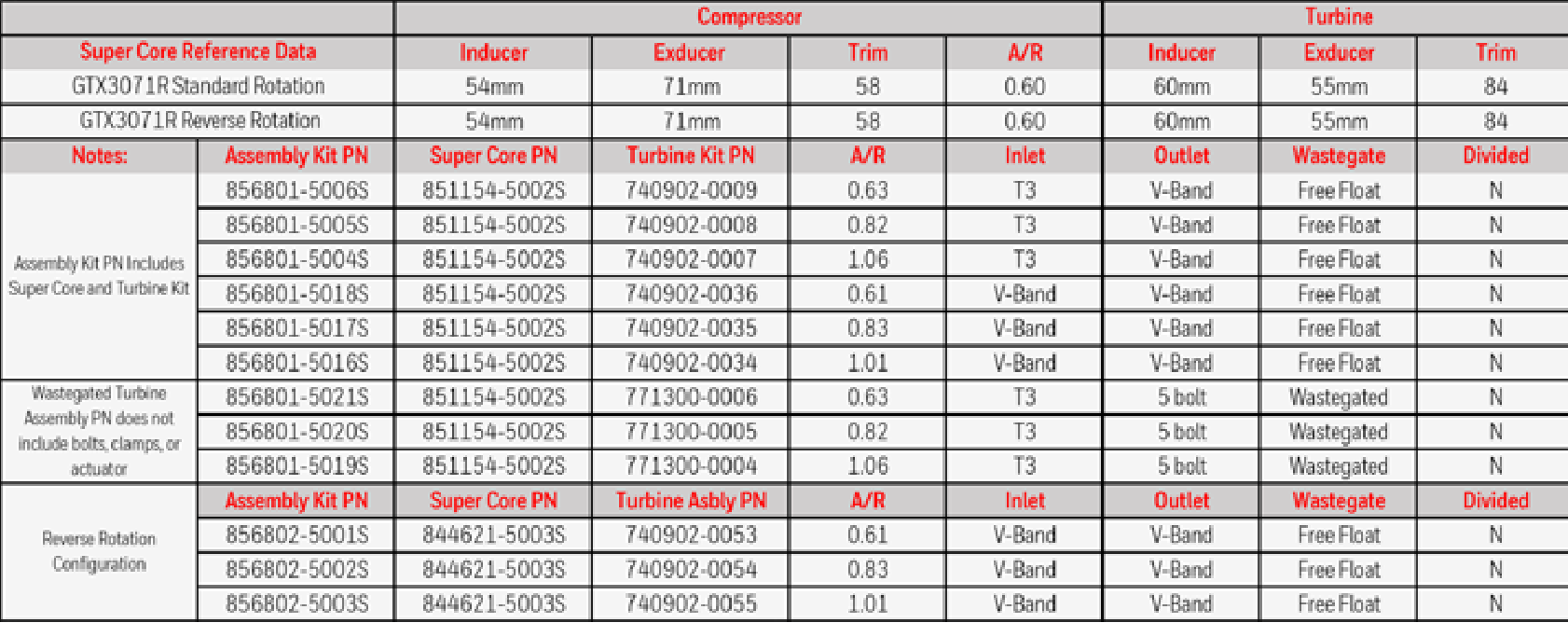

Принципы работы с коэффициентами free float

Определив коэффициент free float акций, трейдер выстраивает стратегию торговли. При этом никто не говорит, что торговать можно исключительно акциями с высоким коэффициентом.

Разница лишь в стратегиях и подходе – работая с акциями с низким free float необходимо тщательно следить за всеми новостями, касающимися компании-эмитента, объёмами дневного оборота и соотношением спроса и предложения.

К акциям с высоким коэффициентом это относится в меньшей степени, однако мониторить благосостояние компании и всё происходящее вокруг неё, так как free float не единственный показатель ликвидности ценных бумаг.

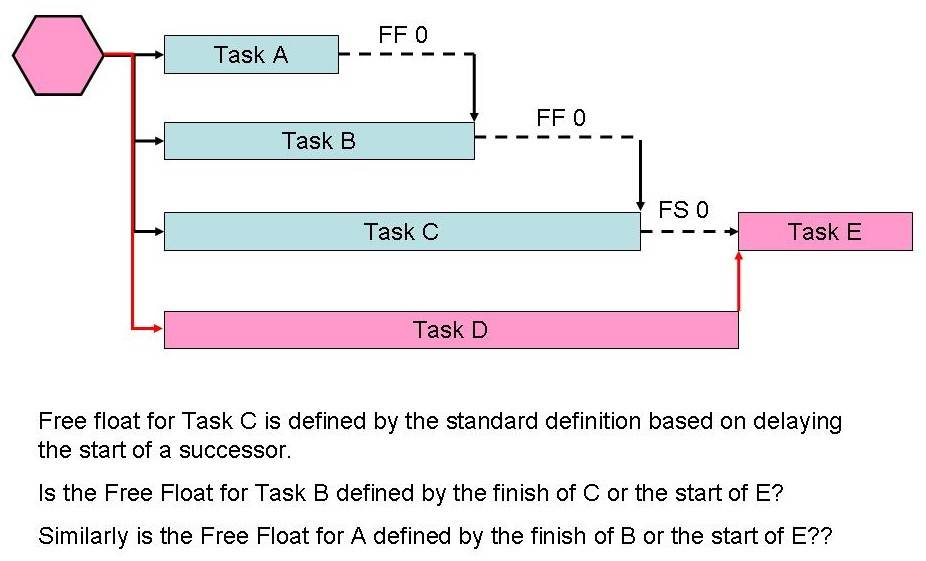

Влияние изменения количества акций на коэффициент free float

В словаре трейдеров присутствует такое понятие, как «сплит». Оно обозначает выпуск дополнительных акций или снижение количества существующих. Некоторые ошибочно считают, что при прямом или обратном сплите коэффициент free float может измениться.

Почему это не так, рассмотрим на примере:

Общая стоимость активов компании составляет 100 000 долларов. На эту сумму выпускается 10 000 акций стоимостью по 10 долларов. Дела компании начинают иди в гору и её капитализация увеличивается до 200 000, следовательно, цена на акции также вырастает вдвое и составляет теперь 20 долларов.

Но по причине подорожания спрос на акции падает. Компания решает сделать сплит и выпускает ещё 10 000 акций, таким образом вновь снижая их стоимость до 10 долларов.

Но это не значит, что все вновь выпущенные акции отправляются на торги – они распределяются между владельцами портфелей в том же процентном соотношении.

Во free float попадает ровно столько же акций, сколько было до этого. Таким образом коэффициент остаётся неизменным. Ровно то же самое происходит и при обратном сплите, но с той лишь разницей, что в этом случае общее количество акций уменьшается, а их цена увеличивается.

Как создать свой хедж-фонд с нуля

Можно ответить длинным перечнем инструкции, как открыть в России хедж-фонд, она займет не один час чтения. Проще сказать, что для этого нужно (в последовательном порядке):

- Учреждение юридического лица. В России это должна быть компания не ниже статуса ООО. В заграничной практике LLC или Co.Ltd.

- Лицензирование. Для прохождения лицензирования в России потребуется иметь соответствующий инвестиционный меморандум, величину уставного капитала не ниже нормативов ЦБ РФ. Чтобы генеральный директор УК, исполнительный директор, ключевые специалисты имели квалификационные аттестаты профессиональных финансовых управляющих или консультантов. Они выдаются Федеральной службой по надзору за финансовыми рынками ЦБ РФ. Это стоит недешево. Достаточно сказать, что прохождение обучения, сдача экзаменов займет 2 месяца и обойдется в сумму не менее 50 тысяч рублей на одного человека.

- Заключить договор с банком-кастодианом и брокером. Все эти партнеры потребуют своей доли вознаграждения, которая будет не ниже 5% от величины инвестиционного капитала.

- Уставной капитал для ХФ может быть в пределах минимального порога, т.е. в 10 000 рублей. Но стоит помнить, что инвесторы требуют от компании надежности и гарантий компенсации своих убытков. Так что минимальный уставной капитал для финансовых организаций, привлекающих деньги сторонних инвесторов, должен быть не менее 30 млн. рублей.

- Как только все будет приготовлено, следующий шаг — это привлечение клиентов. Расходы на первичную рекламу, работу с ключевыми инвесторами. На раскрутку ХФ может потребоваться от 6 месяцев до 1 года.

Если же имеется желание сделать ХФ в офшорной юрисдикции, то в организационном плане все проще. В принципе можно купить готовую фирму под ключ. Это обойдется минимум в 10–15 тысяч долларов.

Основные расходы на открытие и содержание хедж-фонда в офшорной юрисдикции:

На что влияет коэффициент Free-float

Чем больше значение коэффициента Free-float, тем больше акций находится в свободном обращении и тем, соответственно, проще купить их на свободном рынке. Поэтому можно сказать, что уровень ликвидности акций прямо пропорционален величине коэффициента Free-float.

Однако прямой зависимости здесь всё же нет, поскольку ликвидность – это величина, зависящая от многих факторов. Куда большее влияние на неё может оказать, например такой момент, как уровень привлекательности компании для потенциальных инвесторов (акционеров)

Если компания не представляет собой никакого интереса для инвестора, то не важно, сколько её акций будут находиться в свободном обращении, их всё равно никто не будет покупать, а, следовательно, их ликвидность будет близка к нулю

Кроме этого значение коэффициента Free-float может стать определяющим для судьбы компании в будущем. Дело в том, что контрольные пакеты акций, для многих современных компаний, составляют величину меньшую, нежели пресловутые 50%+1 акция. Это, в свою очередь, означает теоретическую возможность перебить такой контрольный пакет, скупкой большего числа акций из категории относящихся к Free-float.

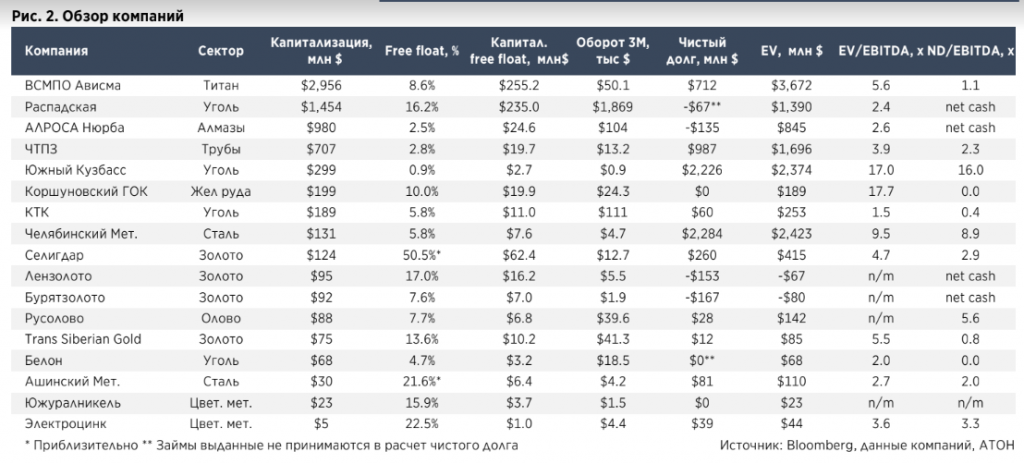

Free-float для некоторых российских компаний (данные с сайта Мосбиржи)

Так, например, если контрольный пакет, дающий право на управление компанией состоит из 30% акций, а коэффициент Free-float при этом составляет 50%, то существует теоретическая возможность скупить эти акции (находящиеся в свободном обращении) и перехватить контроль над компанией.

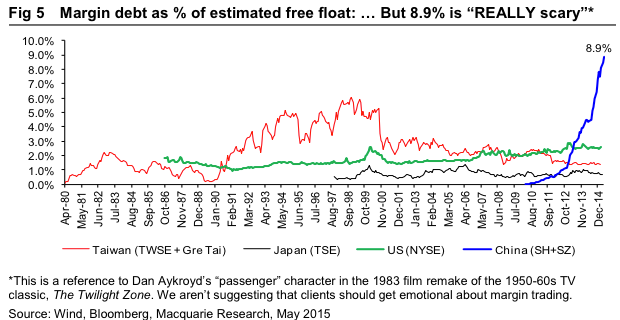

Следует здесь отметить и тот факт, что величина Free-float может оказывать существенное влияние на устойчивость акций к ценовым спекуляциям. При малом значении Free-float относительно небольшая группа продавцов или покупателей может создать резкий перевес в балансе спроса и предложения. А это, в свою очередь, означает повышение риска для потенциальных инвесторов.

Например, избыток покупателей, при недостаточном предложении акций на рынке, создаёт завышенный спрос и толкает цену вверх. А избыток продавцов, при малом количестве желающих купить акции, приведёт к завышенному предложению и приведёт к снижению курса. Причём все эти манипуляции не будут иметь ничего общего с реальной, справедливой ценой акции, то есть по сути свой, они будут чисто спекулятивными.

Ликвидность ценных бумаг

Инструменты фондового рынка — акции и облигации — самые ликвидные активы для инвестора. Когда биржа работает, ценные бумаги можно продать без проблем, просто открыв терминал или позвонив своему брокеру. Причем в случае с облигациями накопленный купонный доход не теряется, в отличие от тех же процентов по досрочно закрытому вкладу.

Но здесь есть свои тонкости. Представьте, что вы решили продать акции через терминал, открыли стакан заявок и в списке лучших предложений на покупку и продажу актива увидели, что на ваш объем акций нет достаточного спроса. Поздравляем: пришло время узнать о ликвидности фондового рынка.

Мы хотим продать 100 акций Челябинского кузнечно-прессового завода, но сделать это по рыночной цене тяжело: на такой объем нет спроса

Рынок считается высоколиквидным, если на нем регулярно заключают сделки и разница между ценами заявок на покупку и продажу невелика. При этом таких сделок должно быть много, чтобы каждая небольшая сделка не влияла на цену товара.

Ликвидность инструмента на фондовом рынке оценивают по количеству совершаемых сделок (то есть по объему торгов) и величине спреда. Спред — это разница между максимальными ценами заявок на покупку и минимальными ценами заявок на продажу. Чем больше сделок и меньше разница, тем выше ликвидность.

Если вы можете быстро продать или купить большое количество акций определенной компании без существенного изменения цены, то такие бумаги можно считать ликвидными, и наоборот.

Заключение

Перед покупкой следует всегда помнить, что ценные бумаги с низким фри флот более подвержены спекулятивным колебаниям. И даже незначительная негативная новость может вызвать краткосрочный медвежий импульс. Если в этот момент вы захотите продать актив, вам придётся “делать скидку”. Поэтому будьте готовы к резким скачкам, если покупаете акции с низким коэффициентом. Такие активы сложнее прогнозировать.

Поэтому, формируя свой инвестиционный портфель, отдавайте большее предпочтение компаниям, у которых доля свободнообращающихся акций примерно сопоставима либо больше доли, которая сосредоточена у руководящего состава.

Успешных вам инвестиций!

vote

Рейтинг статьи

Заключение

В качестве заключения отмечу, что ХФ в своем развитии намного опережают традиционные виды бизнеса. И уже используются новые технологии типа блокчейн — краудинвестинговые платформы.

Там каждый инвестор может сам выбрать для себя любой инвестиционный инструмент, актив. Задача фонда сделать так, чтобы эти инвестиции приносили прибыль.

А вы верите в хедж-фонды?