«Металлический» трейдинг на МТ4: все о прибыльной торговле золотом и серебром на вебинаре NPBFX, 25 июня в 20:00 по МСК

Почему биотехнологии привлекают инвесторов

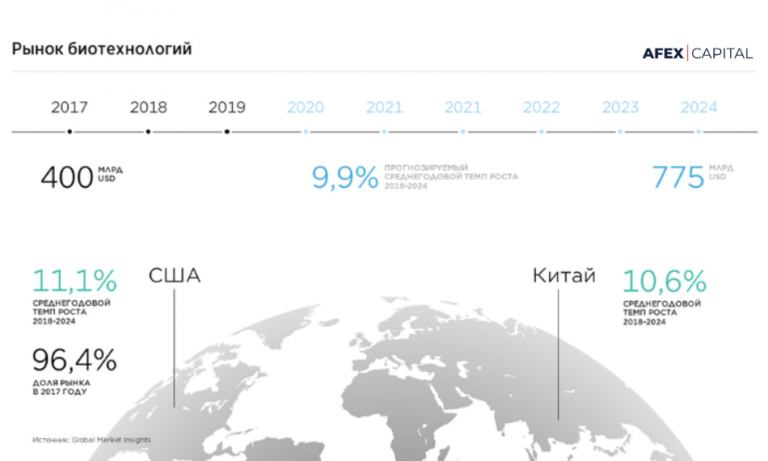

Это на данный момент один из наиболее быстро растущих сегментов инновационной экономики. По оценкам Grand View Research, ежегодный прирост в секторе биотехнологий ожидается на уровне 12%.

При этом биотехнологические компании показывают стабильно высокую норму доходности на вложенный капитал. Средняя доходность венчурных компаний, инвестирующих в биотехнологические проекты, составляет 27%, в то время как доходность венчурных фондов в других отраслях находится на уровне 21%.

Доходность венчурных инвестиций в биотехнологии, и другие направления

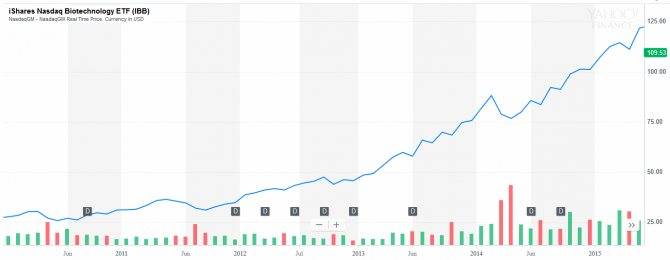

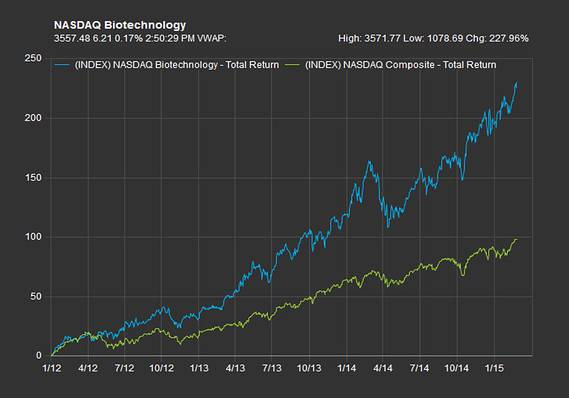

За последнее десятилетие индекс биотехнологических компаний показал не только уверенный, но и устойчивый рост. Крупные биржевые фонды, инвестирующее в фармацевтические и биотехнологические компании, также заметно выросли. Например, фонд iShares Nasdaq Biotechnology ETF (IBB) за последние 5 лет вырос более чем на 80%.

Лидерами в области развития биотехнологий является США, а также страны Евросоюза и Япония. На них приходится более 80% мирового рынка. В ближайшем будущем конкуренцию им могут составить Индия, Китай и Израиль.

Биотехнологии входят в число приоритетных направлений для развития Китая. Уровень гос. финансирования в развитие биотехнологий в Китае превышает $40 млрд в год. Также привлечено более $10 млрд венчурных инвестиций в китайские биотех-компании.

Понаблюдайте, кто является конкурентами

После изучения болезней, на которые нацелены биотехнологии, вы захотите выяснить, кто является конкурентами компании. Например, одна из причин, почему Sarepta пользуется большим успехом, чем MannKind, заключается в том, что у него нет реальной конкуренции в США. Exondys 51 — первый препарат, одобренный в США для лечения МДД. С другой стороны, MannKind сталкивается с конкуренцией со стороны нескольких крупных производителей лекарств, ориентированных на рынок диабета.

Не забудьте исследовать потенциальных конкурентов в дополнение к существующим конкурентам. Во многих случаях другие биотехнологии могут разрабатывать экспериментальные лекарственные препараты, ориентированные на те же показания, а иногда даже используя тот же механизм действия. Знание того, кто является нынешними и потенциальными конкурентами, является важным шагом, даже если интересующая вас биотехнология является устоявшейся компанией.

Fidelity NASDAQ Composite тикер на бирже (ONEQ).

С момента своего создания в 2003 году, этот ETF Fidelity (крупнейшая в мире холдинговая компания) пытался повторить Nasdaq Composite Index. Почти 93% его акций составляют простые акции, включенные в индекс, и более 97% активов представляют компании США.

Фонд ориентирован на информационные технологии, здравоохранение и потребительский сектор, и вы увидите много знакомых имен — Apple Inc. (AAPL), Amazon.com, Inc. (AMZN) и Microsoft Corporation (MSFT) — главные три холдинга. Годовая и пятилетняя доходность составляет 24,81% и 17,62% соответственно.

Ключевые факты:

- Эмитент: Fidelity.

- Стоимость ETF: 320 $.

- Средства под управлением: 1,8 млрд. $.

- Доходность с 2018 года: 17,4%.

- Комиссия фонда: 0,2%.

Интерес отечественных инвесторов к индексу

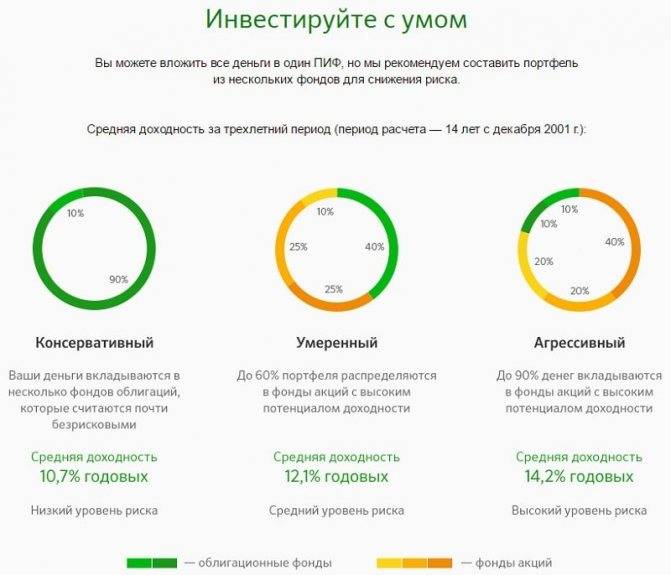

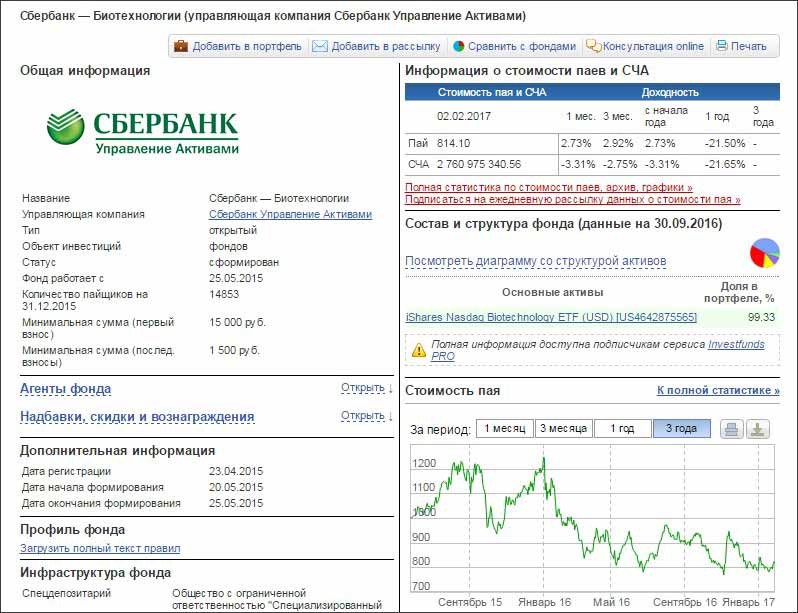

Откуда взялась сама идея вложиться в этот индекс? Думаю что источником послужил Сбербанк, который при помощи своего паевого фонда предлагает клиентам опосредованно стать участниками оригинального американского биржевого фонда с активами 8,8 млрд. долларов США.

По мнению руководства Сбербанка, именно от биотехнологического сектора можно в ближайшем будущем ожидать стабильно уверенного роста.

В последние годы компании этого рынка демонстрируют свои успехи в разработке новых фармацевтических средств и лекарств, поскольку иммунитет людей ослаблен плохими экологическими и климатическими условиями. Это привело к развитию ряда заболеваний, их омоложению и общему старению населения. Именно на это и делает ставку Сбербанк.

Что удобно для отечественного инвестора – это сравнительно небольшой порог входа, доступный большинству российских семей, которые хотят выгодно пристроить свои сбережения.

Для первой инвестиции достаточно будет всего 15000 рублей начального капитала, а последующие покупки могут стартовать от 1500 рублей. На сегодня цена поднялась с 189 единиц в 2014-м до 277, при этом исторический максимум был в районе 381!

Как будут добывать нефть через 10 лет

Какие качественные меры следует искать фармацевтическим инвесторам?

Хотя количественные финансовые данные полезны, зачастую такие качественные факторы, как качество управления, могут быть столь же важны при оценке того, стоит ли покупать акции в фармацевтической промышленности.

Вот несколько качественных моментов, которые должен учитывать каждый фармацевтический инвестор:

Менеджмент: Хорошее место для начала при оценке менеджмента компании — это изучить опыт исполнительной команды и совета директоров

Есть ли у них опыт разработки фармацевтических продуктов? Успешно ли они обращались в регулирующие органы для вывода биологических препаратов на рынок? В такой жестко регламентированной отрасли, где постоянно совершаются ошибки, опыту ничто не заменит.

Также важно учитывать, насколько прозрачна команда менеджеров. Регулярно ли они предоставляют обновления на конвейере компании? Объясняют ли они изменения в протоколах клинических испытаний? Когда выпускаются обновления клинических исследований, полностью ли раскрывают и объясняют результаты руководители — хорошие и плохие — или они просто стремятся сосредоточиться на положительном?

Качество конвейера: рост фармацевтической компании происходит благодаря ее конвейеру или ряду кандидатов на лекарства, которые в настоящее время находятся на стадии открытия или разработки

Хотя наличие большого количества лекарств в процессе разработки является идеальным, более важно оценить качество этих лекарств и определить, на какой стадии они находятся. Кандидаты в лекарственные препараты поздней стадии (те, которые находятся на стадии 3, или находятся на рассмотрении регулирующих органов для одобрение) значительно больше не подвержены риску, чем те, которые были на ранних стадиях испытаний фазы 1.

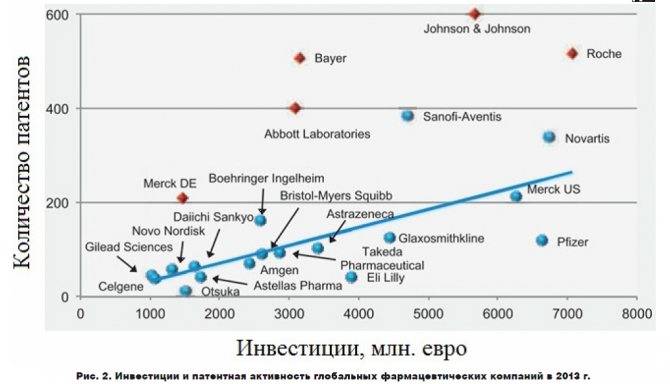

Патенты. Выданные Управлением по патентам и товарным знакам США, они защищают интеллектуальную собственность (ИС) фармацевтической компании в течение 20 лет после подачи заявки. Как правило, чем больше патентов было выдано компании и чем дольше они покрываются, тем лучше.

Еще один способ защитить свою интеллектуальную собственность — это получить эксклюзивность в маркетинге, что задерживает конкурентов на получение разрешения на маркетинг в течение определенного периода времени. Маркетинговая эксклюзивность, предоставляемая FDA после одобрения препарата, предназначена для того, чтобы побудить биофармацевтические компании ориентироваться на группы пациентов с высокими неудовлетворенными потребностями и поощрять инновации

Тем не менее, важно отметить, что эксклюзивность рынка и патентная защита могут действовать одновременно или независимо друг от друга, и компания может даже получить патентную защиту без эксклюзивности

Вот наиболее распространенные периоды эксклюзивности рынка, которые может получить биофармацевтическая компания:

|

Тип эксклюзивности |

Определение |

Продолжительность эксклюзивности рынка |

|---|---|---|

|

Сирота наркотиков эксклюзивность (ODE) |

Предоставляется на лекарства, предназначенные для лечения состояний, затрагивающих менее 200 000 пациентов в США. |

7 лет |

|

Новый химический объект (NCE) |

Предоставляется новым лекарствам, у которых нет истории предварительного одобрения |

5 лет |

|

Детская эксклюзивность (PED) |

Предоставлено лекарств, которые были изучены в педиатрической популяции |

6 месяцев |

Citi прогнозирует что рынок акций в 2020 году продемонстрирует гораздо более яркие результаты

Дивидендная доходность и дивидендная политика

Мировой спрос на биотехнологические решения будет и дальше расти

Самым важным преимуществом сектора биотехнологий является огромный и постоянно растущий спрос в мире на новые продукты и решения, касающиеся улучшения качества здравоохранения, продолжения срока активной жизни человека, борьба с тяжелыми заболеваниями. Например, такими как онкологические, наследственные.

Рост жизненного уровня в мире способствует увеличению продолжительности жизни. Соответственно, увеличивается число людей, страдающих от «возрастных» или хронических заболеваний.

При этом важно, чтобы с ростом жизненного уровня также увеличивался и срок активной жизни человека, и снижение времени, которое он проводит на больничной койке. Этому способствуют новые решения и разработки в биотехнологической сфере

Сейчас более 90% всех биотехнологических продуктов и решений ориентированы на медицину и здравоохранение.

Таким образом, инновации в биотехнологии позволяют повысить не только срок, но и качество жизни человека. А биотехнологии становятся стержнем для дальнейшего качественного развития современной медицины.

Уступать

Дивидендная доходность — это сумма дивидендов, выплаченная в процентах от текущей цены акций. Как эти три биотехнологические акции сравниваются по дивидендной доходности?

AbbVie претендует на первое место по дивидендной доходности, но все три биотехнологические акции могут похвастаться хорошими доходами, которые многие инвесторы сочли бы привлекательными.

Однако при оценке дивидендных акций доходность — не самый важный показатель. Компания, которая сегодня выплачивает высокие дивиденды, может быть вынуждена сократить свои дивиденды завтра. Вот почему следующие два критерия, которые мы рассмотрим, еще более важны.

Дефицит нефти может наступить уже в 2020 году — прогноз цен на ближайшие 5 лет

ТОП 3 ETF на индекс NASDAQ.

iShares Nasdaq Biotechnology ETF тикер на бирже (IBB).

Фармацевтические препараты и биотехнологии являются чрезвычайно изменчивыми секторами на и без того капризном рынке, но там, где есть риск, есть и потенциальная награда. Если вы хотите познакомиться с этими перспективными компаниями, iShares Biotech ETF является одним из наиболее эффективных и разнообразных доступных фондов.

Основными активами IBB являются Gilead (GILD), Amgen (AMGN) и Biogen Inc. (BIIB). Топ-10 холдингов составляют чуть более 56% портфеля фонда. Годовая и пятилетняя доходность IBB составляет 9,98% и 11,98% соответственно.

Ключевые факты:

- Эмитент: BlackRock.

- Стоимость ETF: 103 $.

- Средства под управлением: 9,79 млрд. $.

- Доходность с 2018 года: 14,40%.

- Комиссия фонда: 0,47%.

Обзор отраслей на примере российских компаний с наибольшим размером дивидендов

Перед приобретением акций рекомендуется обратить внимание на отрасли и эмитенты в соответствии с прогнозами аналитиков, выделяющихся наибольшей финансовой привлекательностью

Ритейл сектор

| Компания | Тикер | Дивидендная доходность |

| МТС | MTSS | 10,6 % |

| Детский мир | DSKY | 9,3 % |

| М.видео | MVID | 5,6 % |

| QIWI | QIWI | 5,5 % |

| Магнит | MGNT | 5,1 % |

| X5 Retail Group | FIVE | 4,9 % |

Нефтегазовый сектор

| Компания | Тикер | Дивидендная доходность |

| Сургутнефтегаз | SNGS | 12,3 % |

| СаратНПЗ | KRKNP | 9,9 % |

| Татнефть | TATN | 7,1 % |

| Лукойл | LKON | 6,9 % |

| Газпром | GAZP | 6,5 % |

| Башнефть | BANE | 5,8 % |

Металлургический сектор

| Компания | Тикер | Дивидендная доходность |

| ММК | MAGN | 13,5 % |

| Северсталь | CHMF | 12,1 % |

| Норникель | GMKN | 11,4 % |

| НЛМК | NLMK | 10,4 % |

| АЛРОСА | ALRS | 8,8 % |

| Евраз | EVR | 7,5 % |

Внешняя торговля

| Компания | Тикер | Дивидендная доходность |

| Татнефть | TATN | 12,6 % |

| Норникель | GMKN | 11,4 % |

| МТС | MTSS | 10,6 % |

| Акрон | AKRN | 8,8 % |

| QIWI | QIWI | 5,5 % |

| Газпром | GAZP | 5,5 % |

Отечественные предприятия предпочитают выплачивать финальные дивиденды по итогам года. Квартальные выплаты практикуются редко.

Дивидендным сезоном считается весенне-летний период. Именно в это время российские компании проводят выплату дивидендного дохода акционерам за прошлый год.

Фонд 1 Дроны и беспилотники

Goldman Sachs прогнозирует, что к 2020 году расходы на беспилотники в мире превысят 100 миллиардов долларов. Дроны применяют повсюду:

- Военные — для разведки и боевых действий.

- Потребители — фотографы, видеографы и просто любители игрушек.

- Правоохранительные органы — для наблюдения и патрулирования.

- Электронная коммерция — Amazon уже доставляет с помощью дронов покупки в Великобритании.

- Нефтегазовый сектор — для наблюдения за трубопроводами.

- Строительство — для технического обслуживания, геодезии, составления карт.

- Государственные органы — для спасательных миссий.

- Сельское хозяйство — для анализа почвы, оценки здоровья сельскохозяйственных культур, опрыскивания пестицидами, посадки семян и орошения полей на протяжении всего цикла урожая.

Сейчас в индустрию дронов можно инвестировать только с одним узкопрофильным фондом — ETFMG Drone Economy Strategy, тикер IFLY. Фонд отслеживает собственный индекс акций компаний по всему миру — на компании из США приходится только 58,67% портфеля. Все компании индекса связаны с индустрией беспилотных летательных аппаратов, включая производителей и поставщиков. IFLY запустили в марте 2016 года, фонд берет комиссию 0,75% за управление.

Легкий путь инвестирования: лучшие фармацевтические ETF

Хотя награды за выбор лучших отдельных фармацевтических запасов привлекательны, они часто обходятся дорого. Для компании ранней стадии с ограниченным портфелем продуктов весьма обычно быстро потерять большую часть своей стоимости в одно мгновение после разочарования, такого как неудача клинического испытания.

Учитывая риски и время, необходимое для проверки сотен акций здравоохранения, альтернативные инвестиционные инструменты, такие как биржевые фонды и паевые инвестиционные фонды, могут быть простым способом получить доступ к отрасли, и в то же время распределить ваш риск по десяткам или сотням. акций, представляющих весь сектор здравоохранения

Но важно отметить, что простота, удобство и простота инвестирования средств имеют свою цену. Годовые коэффициенты расходов или плата за управление могут поглотить ваши доходы

Если вы инвестируете в фонд с годовой комиссией в 1%, прирост в 5% за данный год фактически становится приростом в 4%.

Биржевые фонды (ETF) позволяют вам инвестировать в различные акции с удобством покупки и продажи фонда на крупных биржах, так же, как вы делаете это с отдельными акциями.

Вот диаграмма, которая сравнивает исторические результаты (что, конечно, не гарантирует будущую доходность) и стоимость нескольких лучших биофармацевтических ETF:

|

Биофармацевтический ETF |

Активы под управлением |

Коэффициент расходов |

5-летнее возвращение |

|---|---|---|---|

|

Здравоохранение Выберите сектор SPDR (NYSEMKT: XLV) |

15, 1 миллиарда долларов |

0, 13% |

13, 1% |

|

iShares Nasdaq Биотехнология (NASDAQ: МОЦ) |

8, 9 миллиарда долларов |

0, 47% |

12, 8% |

|

Авангард Здравоохранение (NYSEMKT: УРИ) |

7, 1 миллиарда долларов |

0, 10% |

14, 5% |

|

SPDR S & P Biotech (NYSEMKT: XBI) |

5, 2 миллиарда долларов |

0, 35% |

21, 3% |

|

PowerShares Dynamic Pharmaceuticals (NYSEMKT: ПЭП) |

554, 8 миллиона долларов |

0, 56% |

12, 2% |

Отдельный сектор здравоохранения SPDR ETF отслеживает акции здравоохранения в S & P 500, взвешенные по рыночной капитализации. Это означает, что фонд в значительной степени ориентирован на крупные компании, что, как правило, означает меньшую общую волатильность. 10 ведущих фондов фонда составляют более 50% портфеля фонда из 61 акции.

Являясь старейшим и крупнейшим ETF, он широко отражает общий рынок здравоохранения США, где представлены фармацевтические компании, оборудование для здравоохранения, биотехнологии и даже компании, занимающиеся технологиями здравоохранения. В выбранном секторе здравоохранения SPDR ETF имеет один из самых низких показателей расходов — 0, 13% и предлагает солидную прибыль для инвесторов, стремящихся расширить охват всего сектора здравоохранения.

Китай протестируют цифровой юань на блокчейне

Китай доминирует в патентах и стартапах на блокчейн

Celgene

Celgene — единственная крупная биофармацевтическая компания, которая в последние годы возглавила рост выручки AbbVie. И если бы не значительный откат цены на акции за последние пару месяцев, Celgene обошел бы AbbVie по совокупной прибыли акционеров за последние три года.

Это недавнее снижение, однако, делает акции Celgene добросовестной биотехнологической сделкой. Акции торгуются менее чем в 12 раз с ожидаемой прибылью. Компания ожидает увеличения скорректированной прибыли на акцию на 19, 5% ежегодно в течение следующих нескольких лет. Этот оптимизм во многом связан с продолжающимся ростом продаж лекарств от рака крови Revlimid и Pomalyst.

Трубопровод Celgene также должен принести немало победителей в ближайшие годы. Биотехнология считает, что в настоящее время у нее есть девять кандидатов, которые могут приносить объем продаж не менее 1 миллиарда долларов в год. Два особенно многообещающих препарата — это озанимод, который используется в исследованиях на поздней стадии, нацеленных на рассеянный склероз и язвенный колит, и люспатерцепт, который оценивается в исследованиях на поздней стадии для лечения бета-талассемии и миелодиспластических синдромов (МДС) в крови.

В ближайшее время в арсенал Селгена можно добавить больше лекарств. Биотехнология оказалась особенно опытной в поиске партнеров по развитию и приобретений, которые увеличивают ценность для акционеров.

Условия инвестирования

УК «Сбербанк Управление активами» контролирует деятельность ПИФа «Биотехнологии» более 4 лет. Фонд относится к категории открытых, поэтому вкладчики могут в любое время погасить свою долю или перепродать ее другому инвестору. Реализация по рыночной стоимости выгоднее, но стоит периодически отслеживать ситуацию с ETF iShares и зарабатывать на точках роста.

Паевой фонд Сбербанка отличается низким порогом входа и доступностью для начинающих инвесторов. Сумма первоначального вклада зависит от способа вступления в пайщики: от 1000 рублей через личный кабинет или мобильное приложение, от 15 тысяч рублей в офисе банка или управляющей компании. Объем последующих вливаний ограничен лимитами в 1000 рублей. Рекомендуемый период вложения — от 3 лет. Волатильность актива довольно низкая, поэтому нет смысла инвестировать деньги на один или два месяца.

При вложении средств в ПИФ и последующей продаже доли инвестор получит не чистую прибыль, а доход, из которого надо вычесть:

- 2 % за услуги управляющей компании.

- 1 % за приобретение пая на сумму до 3 миллиона рублей, 0.5% при превышении 3 миллионов.

- Комиссия за погашение (2 % при периоде владения до 3 месяцев, 1 % свыше 3 месяцев, 0% свыше 2 лет).

Чтобы рассчитать стоимость сбора за приобретение доли, воспользуйтесь калькулятором от Сбербанка.

Перед приобретением пая необходимо ознакомиться с правилами доверительного управления и профилем фонда. В этих документах зафиксирован порядок работы, права и обязанности инвесторов и управляющей компании

Особое внимание обращайте на размер оплаты независимых специалистов: нотариусов, оценщиков и аналитиков

Пошаговая инструкция для приобретения через офис управляющей компании:

- Консультация с уполномоченным сотрудником.

- Заполнение заявки. Понадобится ИНН и паспорт гражданина РФ.

- Открытие дополнительного счета для получения прибыли с ПИФа.

- Оплата наличными или через банковский счет.

Средства поступят максимум через неделю, а паи приобретаются по актуальной стоимости.

Управляющая компания следит за доходностью активов, входящих в состав «портфеля», и выступает в роли налогового агента для вкладчиков. Прибыль от участия в ПИФах облагается подоходным налогом, поэтому инвестор не должен спускать ситуацию на «тормозах», надеясь на квалифицированность сотрудников УК, а тщательно проверять документацию, которая передается в ФНС. Проверить задолженность можно через личный кабинет налогоплательщика.

Кроме налоговых каникул, у открытого ПИФа Сбербанка есть другие преимущества:

- Подробная отчетность. В конце установленного периода пайщики получают всю информацию движении средств.

- Высокий авторитет управляющей компании. «Сбербанк Управление Активами» работает в сфере инвестирования более 2 лет. В списке проектов много доходных фондов, вкладывающих в ценные бумаги, валюту, биржевые индексы и т. д.

- За деятельностью УК следит специальный депозитарий. Вкладчики вправе обратиться в Центробанк РФ, если заподозрят что-то неладное в движении средств.

- Подробная статистика в личном кабинете и мобильном приложении.

- Ежемесячный комментарий портфельного менеджера о ситуации на рынке. Он публикуется на официальной странице фонда.

- Удаленное совершение операций купли/продажи.

С условиями входа и плюсами все прозрачно. Теперь разберемся с инвестиционной привлекательностью и статистикой за несколько лет.

Заключение

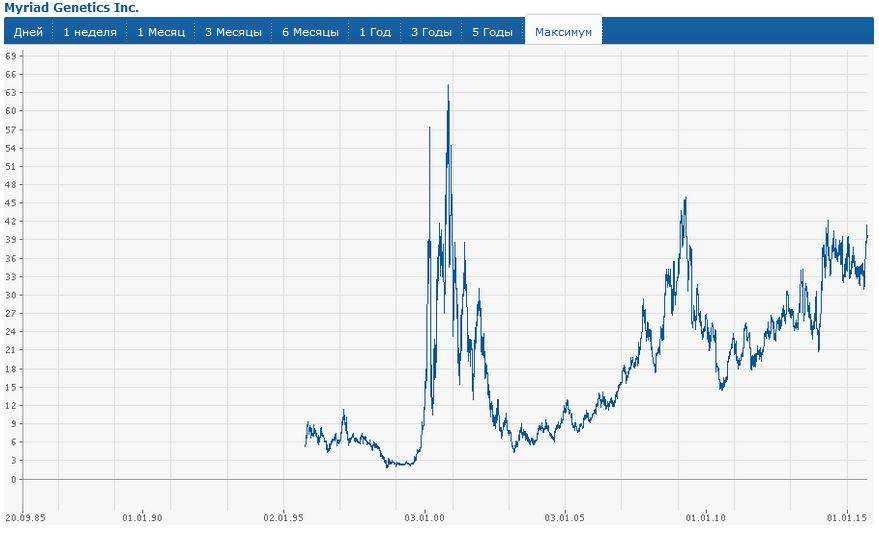

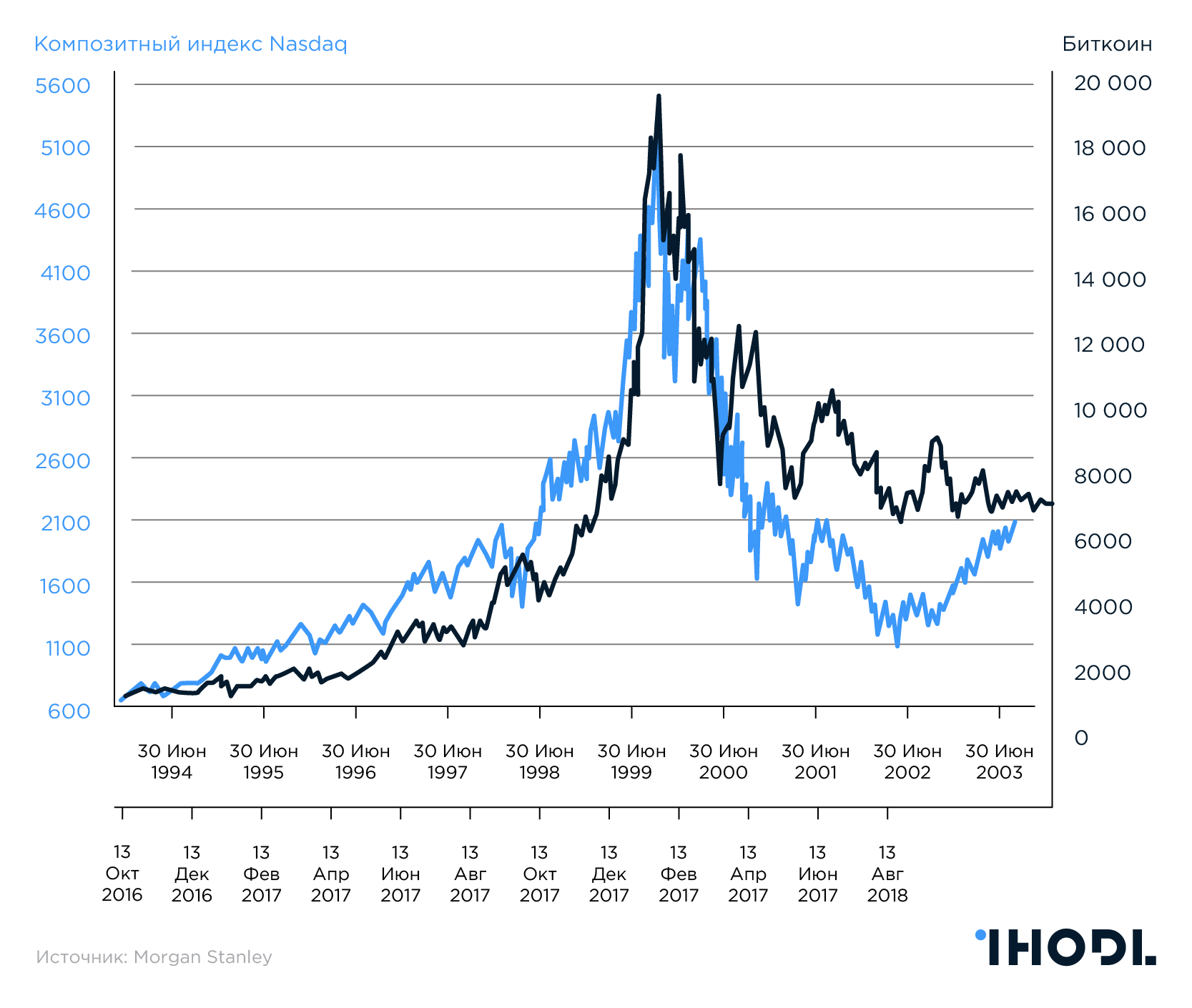

Если проанализировать данные за всю историю существования индексов NASDAQ, можно сделать следующие выводы:

- Графики индексов демонстрируют тенденцию: после стремительных взлетов наблюдаются кратковременные обвалы котировок. Поэтому инвестировать рекомендуется в долгосрочной перспективе (3-5 лет).

- Диверсификацию портфеля следует проводить не реже двух раз в год.

- Индекс NBI, включающий биотехнологические отрасли, отличается наиболее высокой волатильностью из всех индексов семейства NASDAQ. Поэтому, если вы решили приобрести акции, входящие в этот индекс, обязательно диверсифицируйте свой портфель, включив в него ценные бумаги других экономических отраслей.