Не игнорируйте расходы фонда

Поскольку большинство ETFs не активно торгуются, затраты на управление этим типом фондов незначительны. Крошечные, но не ноль! Из-за ценовой войны между основными поставщиками ETF сборы были значительно снижены, что привело к тому, что инвесторы проигнорировали эти небольшие сборы, предполагая, что у всех из них более или менее одинаковое соотношение расходов

Не обращать внимание на эти небольшие различия, при выборе ETFs, может стоить денег

Хотя основным компонентом затрат является соотношение расходов, инвесторы также должны учитывать такие расходы, как спрэд между спросом и предложением, комиссиями и т. д.

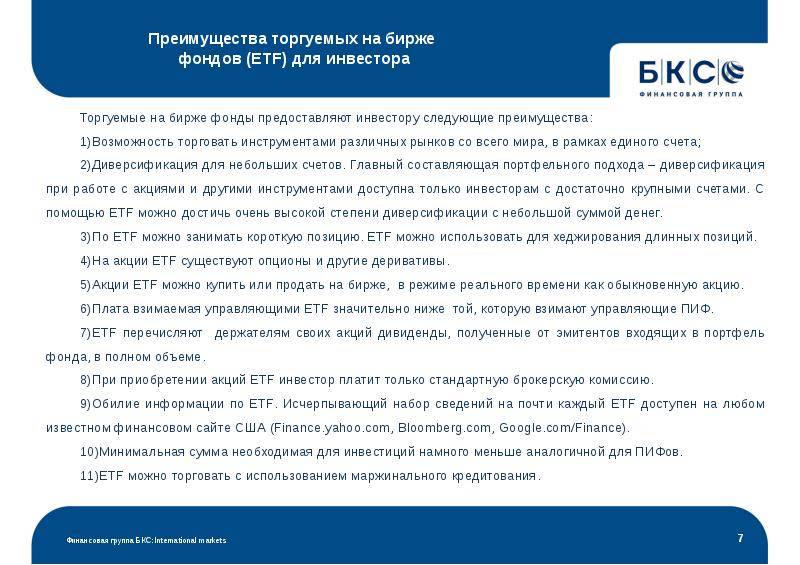

Преимущества ETF:

1. Главное преимущество ETF – у инвестора появляется возможность тотальной диверсификации портфеля

ETF отличаются разнообразием. Они позволяют инвестировать в отдельные регионы и секторы экономики без выбора конкретных ценных бумаг. Возможности инвестора в выборе активов для собственного портфеля ничем не ограничены, биржевые фонды открывают доступ к альтернативным активам – сырью, валюте и т.п.

2. Доступность и прозрачность

Получив доступ к западной или отечественной фондовой бирже, инвестор всегда сможет приобрести необходимое ему число паев. Большинство управляющих компаний ведут прозрачную отчетность, они ежедневно предоставляют данные об активах биржевого фонда. Таким образом, инвестор всегда имеет ясное представление о том, куда именно вложены его средства.

3. Пассивное управление фондами

В силу того, что большинство ETF – индексные, человеческий фактор в управлении исключается, как таковой. Управляющая компания должна просто следовать выбранному индексу без попыток его обыграть, что позволяет достичь низких затрат на управление фондами.

4. Низкие комиссии управляющих компаний

Большим преимуществом ETF является то обстоятельство, что все они имеют незначительные комиссии за управление. Пояснить данный факт можно отсутствием офисов, которые имеются у тех же паевых инвестиционных фондов, большими суммами средств, которые находятся под управлением ETF, и индексным управлением.

5. Существуют широкие возможности для применения ETF

В течение дня ETF торгуются как акции, что дает возможность всем желающим осуществлять определенные операции с паями, носящие спекулятивный характер. Другие инвесторы, проводя анализ основных показателей, могут использовать ETF для вложения в отдельные секторы экономики или в конкретные страны. Пассивным инвесторам, редко заключающим сделки, ETF дает возможность получить широкий диверсифицированный портфель, включающий в себя разные классы активов и страны.

Популярные вопросы про ETF.

1. Какие налоги платят держатели ETF?

Если вы инвестируете напрямую через брокера США, то там брокер с вас автоматом удерживает 10% с дивидендов и 3% вы ежегодно доплачиваете самостоятельно в налоговую.

2. Что будет если разорится фонд ETF?

По закону все дольщики имеют право на ту долю пропорционально в которой инвестируют. Если вдруг, по каким-либо причинам, произойдет банкротство фонда, то все акции будут распределены между пайщиками или же перейдут под управление другого провайдера, что белее вероятно. Пока в России таких случаев не было, а в зарубежной практике было всего несколько случаев и то из-за низкой ликвидности фондов.

3. Как купить ETF?

Если у вас брокерский счет, то любые БПИФы и ETF на Московской бирже будут доступны через личный кабинет. Если у вас еще нет брокерского счета, то открыть его занимает пару минут и чаще всего удаленно. Если вы хотите иметь доступ к мировым ETF, то необходим статус квалифицированного инвестора или же напрямую открыть счет у брокера США, что тоже не так долго и сложно, и не менее надежно чем у РФ брокера.

4. Для чего нудны БПИФы или ETF?

Это прежде всего отличный инструмент для охвата большей части рынка России или США. Самый простой и доступный способ получать доходность выше банковского депозита и при этом иметь надежность выше банковского вклада, с минимальными издержками, это то, для чего нужны индексные фонды.

5. Какой выбрать БПИФ или ETF из всего многообразия?

Для начинающих инвесторов будет всего пара вариантов, это покупка БПИФ Сбербанк S&P 500 под тикером SBSP на индекс акций американских компаний, либо ETF от Finex на индекс РТС FXRL на индекс акций крупнейших российских компаний.

А можно и тот, и другой, и иметь в своем портфеле всего 2 бумаги, и максимальную диверсификацию. И не нужно будет изобретать велосипед, ведь вы будете получать среднерыночную доходность по рынку РФ 12-14% годовых и по рынку США 8-10%.

Да на первый взгляд все достаточно просто и скучно, но, с другой стороны, сами по себе инвестиции таковыми и являются.

- БПИФ Сбербанк S&P 500 под тикером SBSP.

- ETF от Finex на индекс РТС FXRL.

- ETF от Finex на индекс S&P 500 FXUS.

- БПИФ Сбербанк на индекс МосБиржи – SBMX.

Как добиться уверенности в том, что ваши инвестиции окупятся

Если вы только начинаете инвестировать в недвижимость, не ожидайте, что станете экспертом в одночасье. Да, вы можете зарабатывать деньги, покупая и продавая недвижимость, но для этого нужны знания, решимость и мастерство. Знание нескольких классических ошибок, которые совершают другие люди, начинающие инвестировать в недвижимость, поможет вам избежать их на своём пути. Ниже перечислены восемь самых распространённых ловушек.

Ключевые моменты

Новички в инвестировании в недвижимость, как правило, совершают ряд классических ошибок.

Важно начать с разработки стратегии инвестирования в недвижимость, чтобы согласовать свои приобретения с долгосрочными целями.

Обязательно выделите время на тщательную проверку района и конкретных объектов недвижимости, которую вы собираетесь купить.

Соберите команду профессионалов, в которую должен входить агент по недвижимости, адвокат и мастер на все руки, которые помогут вам добиться успеха.

Проведите тщательную оценку расходов, таких как ипотечные платежи, страхование, ремонт и содержание. Это обеспечит уверенность в том, что вы правильно рассчитали свои силы и можете позволить себе недвижимость, на которую делаете ставку.

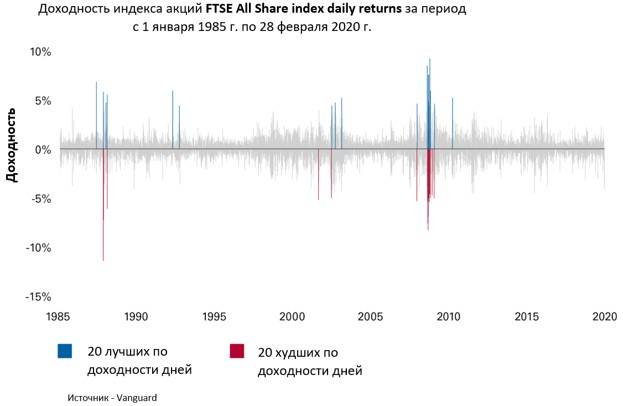

Ошибка № 4: Внимание сфокусированное на коротком периоде времени

Рынок сильно растёт и также сильно падает, приобретает или теряет несколько пунктов за один день, и это может быть действительно нервным путешествием для некоторых людей. Если у вас есть $100.000 на фондовом рынке, и он вдруг упал на 4% в один день, то вы только что потеряли $4.000. Этого достаточно, чтобы начать паниковать.

Однако дело в том, что, если вы вложили деньги на фондовом рынке, то короткий срок не имеет тут никакого значения. Разумные инвесторы всегда инвестируют долгосрочно и в этой перспективе всегда наблюдается довольно устойчивая (хотя и неровная) восходящая тенденция. Иными словами, рынок исторически всегда показывает рост. Если вы будете нажимать на тревожную кнопку из-за одного дня, недели и даже года, в конечном итоге вы сильно себе навредите, совершая ошибки инвестирования, и потеряете больше, чем могли бы приобрести.

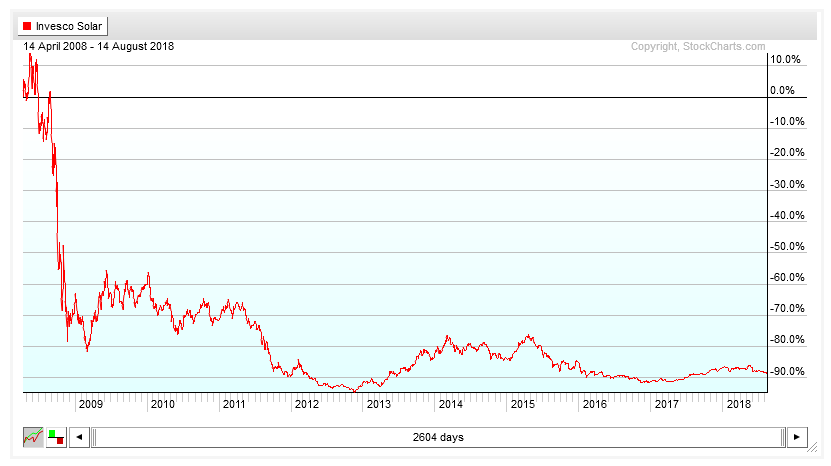

Бездумные ставки на новые, популярные идеи

Ежегодно на рынке появляется более 100 новых ETF. Причина создания многих из них заключается в попытке заработать на новом направлении бизнеса. Одних привлекают облачные вычисления, других – быстрые и безопасные беспилотные автомобили, третьих – трехмерная печать и т.д. Для всего этого могут создаваться биржевые фонды.

Инвестиции в «горячие» темы порой показывают высокую доходность. Однако на этом можно и прогореть. Инвестиционные продукты порой запускают, когда пик популярности новой идеи уже остался позади, так как подготовка всех документов и создание фонда — дело не быстрое. В результате соответствующие активы падают в цене, и инвесторы терпят убытки.

Преимущества и недостатки

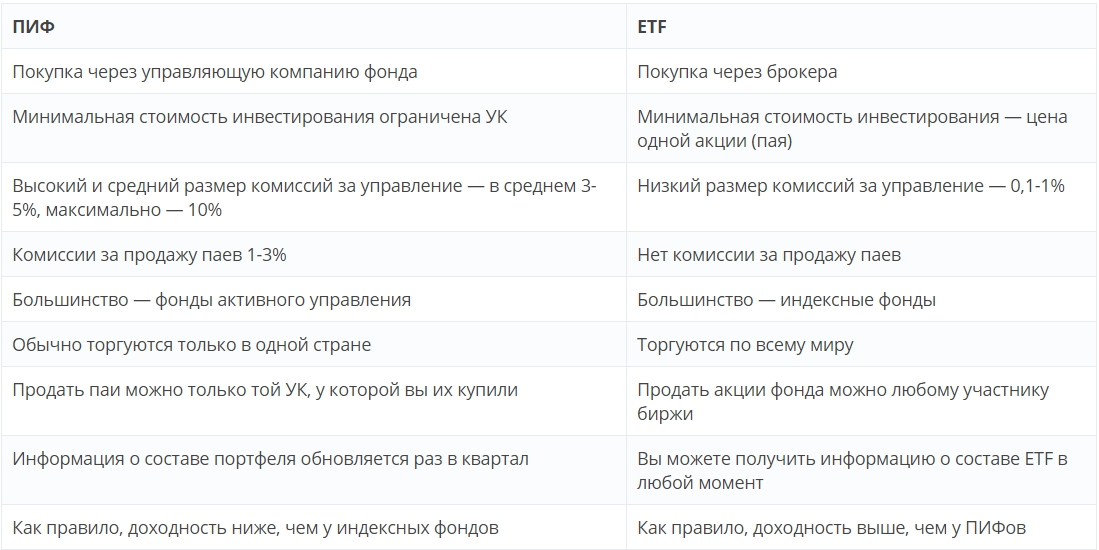

Логично после сравнительной таблицы рассмотреть преимущества и недостатки ETF.

Плюсы:

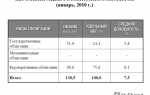

- Широкая диверсификация в инвестиционном портфеле. Например, в ETF на американский рынок входит 555 акций крупнейших компаний США, в ETF на китайский рынок – 184, а в ETF на индекс РТС – 40 компаний.

- Надежность. Действует многоуровневая система защиты и контроля со стороны европейского и российского законодательства.

- Низкий порог входа. Например, акция фонда на рынок Казахстана стоит всего 173,1 рубля (на 16 сентября 2019 года), цена акции на фонд золота – 667,2 рубля, акция на рынок США – 3 420 рублей.

- Абсолютная прозрачность фонда. На официальном сайте компании-провайдера есть полная информация о структуре фонда, т. е. какие компании и в каких долях входят в корзину.

- Высокая ликвидность. Ее обеспечивает международный маркет-мейкер. Невозможно представить ситуацию, когда вы не сможете купить или продать акции фонда именно тогда, когда захотите.

- Низкие комиссии: до 1,39 % по сравнению с комиссиями ПИФов. УК не надо разрабатывать инвестиционные стратегии, проводить большую аналитическую работу. Ее задача – следовать за индексом, поэтому вознаграждение за управление минимальное.

- Налоговые льготы. ETF можно покупать на индивидуальный инвестиционный счет (ИИС) и ежегодно возвращать НДФЛ в размере 13 % от вложенных в активы средств.

Инструмент идеален для начинающих инвесторов. Не надо тратить время, нервы и деньги на аналитику, прогнозирование и прочие игры профессиональных трейдеров. Биржевые индексы существуют не один десяток лет и доказали, что в долгосрочной перспективе они растут. Если вы планируете инвестировать на долгий срок, то всегда окажетесь в выигрыше.

Недостатки:

- Инструмент не подойдет большинству активных инвесторов-трейдеров, которые совершают сделки по несколько раз в день и зарабатывают на разнице курсов. ETF – инструмент пассивного и долгосрочного инвестора.

- На российском рынке пока, к сожалению, слишком высокие комиссии по сравнению с зарубежными фондами и маленький выбор ETF. Есть стимул подкопить капитал и открыть счет у иностранного брокера.

- Нет возможности получать дивиденды по акциям и купоны по облигациям. Они реинвестируются внутри фонда, увеличивая его стоимость. Вам придется составить портфель из акций и облигаций отдельных компаний, чтобы получить заветные вознаграждения от эмитентов.

- У FinEx нет глубокой диверсификации по классам и подклассам активов. Например, акции крупных, средних и мелких компаний. Фонды различных товаров, а не только золота.

Плюсы биржевых фондов

-

Вы получаете доступ к международным финансовым рынкам, используя российские налоговые льготы.

-

Можно вкладывать деньги в ценные бумаги иностранных компаний, даже не обладая особым опытом в инвестициях.

-

Для вложений не потребуются большие суммы. Стоимость паев биржевых фондов начинается от 500 рублей.

-

Вкладывая часть средств в бумаги, выпущенные в иностранных валютах, вы снижаете риски от колебания курса рубля. Некоторые ETF можно купить за доллары и евро.

-

Структура инвестиционного портфеля биржевого фонда абсолютно прозрачна. Вы можете проверить ее в любой момент.

-

Ликвидность биржевых фондов очень высока. Цены паев биржевых фондов пересчитываются непрерывно — как котировки акций, а не по итогам дня — как у открытых ПИФов. Деньги от продажи ETF и паев БПИФов вы получите немедленно, а при погашении паев открытых ПИФов — в течение нескольких дней.

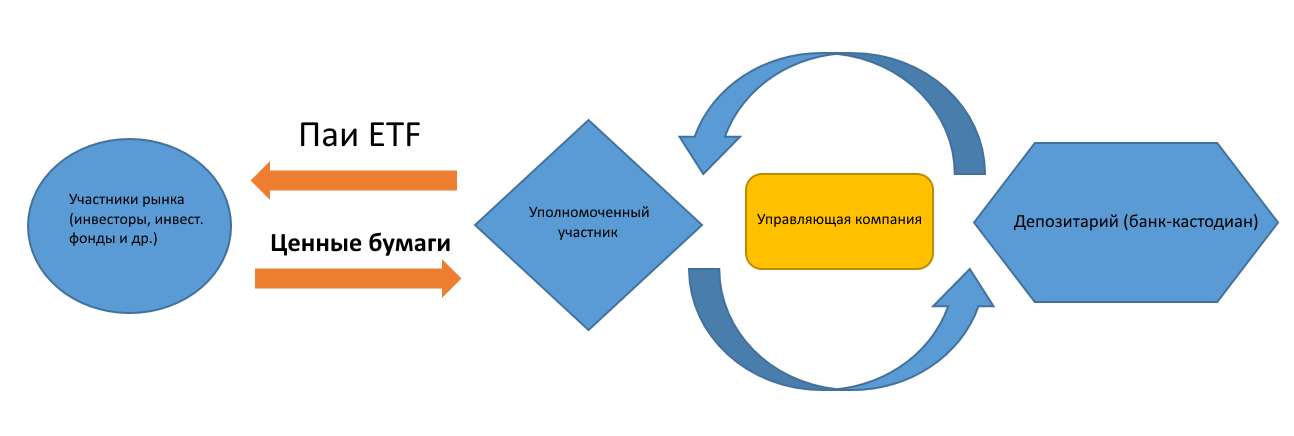

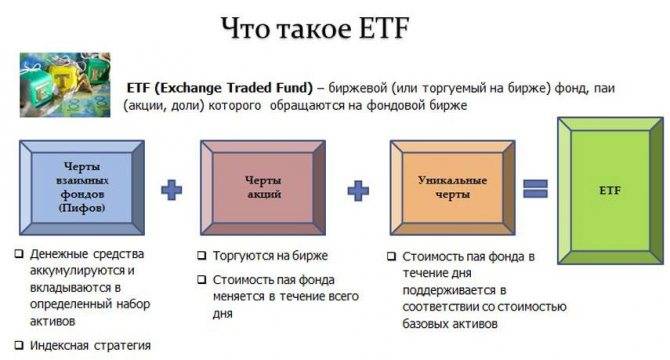

Участники и механизм работы

Основные участники индексных фондов:

- ETF-провайдер или эмитент – главное действующее лицо – управляющая компания, которая занимается организационными вопросами работы фонда.

- Кастодиан – компания, которая хранит портфель ценных бумаг, купленный эмитентом. Как правило, это крупный международный банк.

- Депозитарий хранит информацию о владельце ценных бумаг и его доле в общем портфеле инвестиций фонда.

- Администратор удостоверяется в том, что фонд покупает именно те бумаги, которые должны лежать в заявленном инвестиционном портфеле и следовать определенному индексу.

- Маркет-мейкер – это компания, которая от имени эмитента выступает на бирже второй стороной сделки с частным инвестором. Инвестор в любое время может прийти на биржу, чтобы купить или продать ETF. Маркет-мейкер как раз и следит за тем, чтобы это желание осуществилось, даже если в данный момент нет предложений о продаже или покупке от других владельцев акций ETF. Другими словами, он покупает или продает ценные бумаги, выполняя волю инвестора.

- Индекс-провайдер – компания, которая формирует тот или иной индекс.

- Биржа – место купли-продажи акций ETF.

- Аудитор и независимый контролер – проверяющие организации, которые контролируют деятельность управляющей компании и следят за юридической чистотой.

Механизм работы ETF:

- Инвестор через брокера заходит на биржу, чтобы продать или купить акции индексного фонда.

- Через маркет-мейкера осуществляет эти операции. Текущие котировки легко посмотреть на бирже или в торговом терминале своего брокера. Таким образом в фонд поступают средства, на которые УК покупает новые ценные бумаги и размещает их у кастодиана на хранение.

- Информация о том, кто и в какой доле владеет корзиной ценных бумаг, хранится во внешнем депозитарии. Такая структура позволяет максимально защитить инвестора от недобросовестной УК.

В России сейчас работают только два провайдера или эмитента – это компании FinEx, под управлением которой 14 ETF, и ITI Funds с двумя фондами в управлении. К сожалению, выбор пока не слишком велик, но ежегодно появляются новые ETF, и российскому инвестору все-таки есть из чего выбрать.

5 шаг: Звоните платным финансовым советниками только при крупных проблемах

В какой-то момент, вероятно, возникнет на самом деле сложный вопрос или ситуация, и вы станете не уверены в своих действиях.

Это не значит, что наступит время паниковать или всё исправлять разом. Это означает, что надо позвонить платному финансовому советнику, который не будет тратить время, пытаясь продать вам какие-то инвестиции, находящиеся вне вашего спектра интересов.

Хороший финансовый консультант задаст вам много вопросов, выяснит, куда вы идёте, и поможет вам настроить портфель, чтобы вы оставались на пути, на котором хотите быть.

Если вы выполните эти шаги, вы увернётесь от большинства денежных проблем и ошибки инвестирования не коснуться вас, как само собой разумеющееся.

Читайте: 8 главных причин инвестировать в акции

Плюсы и минусы

Недостатки инвестиций в ETF:

Владея акциями фондов, инвестор будет постоянно нести издержки. В виде платы за управление. Особенно это будет ощутимо на длительных интервалах времени. Где по правилу сложных процентов, потери за счет комиссий будут расти экспоненциально. В виде недополученной прибыли.

Другие активы, в лице отдельных акций или облигаций, можно держать совершенно бесплатно. Годами, десятилетиями.

Например, отдельные акции могут увеличивать свои стоимость на десятки, и даже сотни процентов.

Максимум на что может рассчитывать инвестор, владеющий ETF — это среднерыночный доход. Финансовый результат складывается из совокупного движения всех бумаг, входящих в фонд.

Преимущества фондов:

Стоимость одного ETF в среднем составляет несколько тысяч рублей (1-5 тысяч). И сопоставима (и даже ниже) стоимости отдельных акций.

За небольшие деньги инвестор получает набор из несколько десятков-сотен акций компаний, входящих в ETF. За счет этого снижаются риски. Если даже одна компания становится банкротом и ее котировки падают в пол (до нуля), влияние на общую стоимость акций ETF будет минимальна. Или даже незаметна. Когда падение по одной бумаге, компенсируется ростом по остальным.

При самостоятельной покупке отдельных акций, всегда есть вероятность поставить «не на ту лошадь». И потерять значительную сумму инвестированных денег.

Например. Распределили деньги по 3-м разных компаниям. И у одной начались проблемы. Компания объявила себя банкротом. В итоге вы сразу потеряли более 30% от вложенного капитала.

Можно было бы расширить список бумаг до 10-20 (и даже до 30-40) для включения их в свой портфель. И снизить риски. Но для такого маневра нужно много денег. В дальнейшем управлять таким количеством бумаг будет труднее. В этом случае идеальным решением будет покупка ETF.

Правильный подход к выбору отдельных ценных бумаг требует от инвестора знания хотя бы основ фундаментального анализа. Какие акции выбрать? Почему? Сколько бумаг включить в портфель?

Покупка ETF решает все эти проблемы. Вы инвестируете сразу в весь рынок, покупкой всего одной акции.

Сколько времени нужно чтобы составить грамотный инвестиционный портфель?

Провести анализ среди акций. Выбрать лучшие. Периодически отслеживать состояние каждой компании. По необходимости что-то добавлять, убирать.

Если вы уже разбираетесь как это делать. Иначе придется потратить много времени на получение знаний.

ETF позволяют уйти от рутины и сэкономить кучу времени.

Буквально за несколько минут можно составить неплохой портфель из фондов на разные страны и активы.

А для поддержания портфеля в актуальном состоянии тратить пару часов … в год.

Вкладывая деньги в ETF, вы будете получать доход, на уровне роста всего фондового рынка (индекса).

Но в тоже время, по статистике, большинство активных инвесторов, профессиональных управляющих проигрывают в плане доходности даже этому среднему результату.

Ошибка № 14: Работа с неправильным помощником

Как и в любой профессии, в финансовом мире есть хорошие консультанты и плохие. Есть несколько признаков никудышных советников и ваши ошибки инвестирования также могут зависеть и от их неверных рекомендаций.

Верный признак сомнительного советника заключается в том, что он не задаёт вам много вопросов. Хороший консультант хочет знать, кто вы и каковы ваши причины для инвестирования. Ещё одним признаком является то, что он не может объяснить, почему вы должны хотеть инвестировать куда-либо.

Вообще лучше отдавать предпочтение тем финансовым консультантам, которые не делают деньги на комиссиях от конкретных инвестиций (поскольку обратное даст им стимул подтолкнуть вас к инвестициям вне зависимости от вашей финансовой ситуации).

Экономия на исследованиях

Прежде чем купить автомобиль или телевизор, большинство людей сравнивают разные модели, задают много вопросов и пытаются определить, стоит ли модель, которую они рассматривают, своих денег. При покупке дома экспертиза должна быть ещё более строгой.

Для всех людей, использующих стратегии инвестирования в недвижимость, будь то индивидуальный домовладелец, арендодатель, перекупщик или застройщик, существуют свои факторы, которые необходимо учитывать.

Имеет смысл не только задавать много вопросов об объекте недвижимости, но и поинтересоваться районом (окрестностью), в котором он расположен. В конце концов, что хорошего в самом замечательном доме, если прямо за углом находится студенческое общежитие, известное своими ночными вечеринками со спиртным? Если, конечно, вы не нацелены на студентов-арендаторов.