Коэффициенты рентабельности. Определение

Коэффициенты рентабельности (нем. rentabel – доходный) – показатели отражающие степень эффективности деятельности предприятия. Данные показатели являются относительными и оценивают прибыльность различных систем предприятия. Чем выше коэффициенты рентабельности, тем результативнее используются ресурсы предприятия.

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Коэффициенты рентабельности служат инструментом управления в инвестиционной, инновационной, кадровой, ценовой, производственной и маркетинговой стратегии предприятия.

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Существует множество различных показателей рентабельности, в данной статье мы рассмотрим наиболее часто встречаемые и используемые на практике коэффициенты. Для расчета коэффициентов рентабельности необходимо иметь данные бухгалтерской отчетности.

Рассмотрим 14 коэффициентов рентабельности предприятия:

Как обезопасить активы

Если брокер теряет лицензию или банкротится, инвесторы не должны терять свои активы — они должны сохраняться в депозитарии, а потом их можно перевести к другому брокеру. Но бывали случаи, когда при проблемах брокера или из-за мошенничества его сотрудников инвесторы теряли деньги и ценные бумаги.

Вот что можно сделать, чтобы снизить риск.

Сотрудничайте с крупными брокерами. Маловероятно, что у брокера из топ-10 или топ-20 по числу клиентов или объему клиентских операций возникнут проблемы вроде потери лицензии или банкротства. Список крупнейших брокеров есть на сайте Московской биржи и обновляется каждый месяц.

Не держите все средства у одного брокера. Крупный капитал разумно разделить между счетами у разных брокеров. Учтите, что у брокеров, входящих в состав госбанков, надежность примерно одинаковая: им вряд ли грозит отзыв лицензии, поэтому делить активы между несколькими государственными брокерами необязательно.

Часть денег можно вложить через иностранного брокера. Так вам будет доступно больше ценных бумаг, а главное — счет может быть застрахован.

Берите брокерские отчеты и выписки из депозитария. Хотя бы иногда — например, раз в квартал — запрашивайте у брокера отчет о сделках и выписку из депозитария, в которой перечислены все ваши ценные бумаги. Эти документы пригодятся, если брокер перестанет работать.

Не храните много свободных денег на счете. Считается, что при проблемах брокера шансов выжить больше у ценных бумаг, а не у денег на брокерском счете. Не стоит держать большие суммы на брокерских счетах и ИИС, не вкладывая их в ценные бумаги.

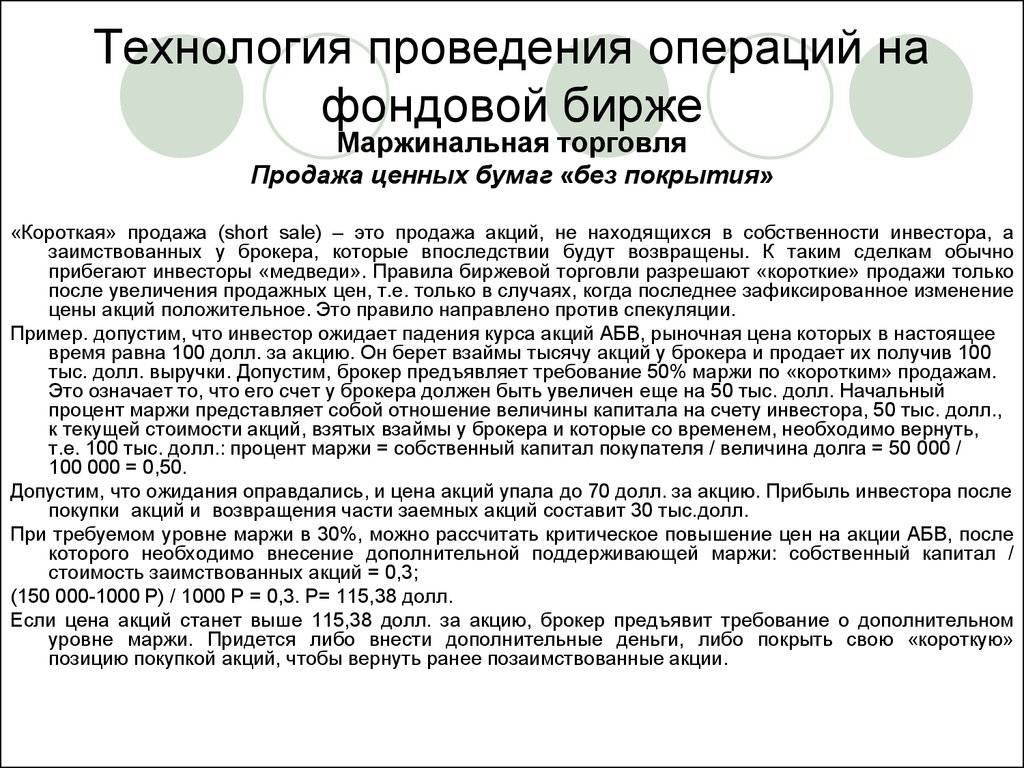

Запретите брокеру одалживать ваши активы. Многие брокеры берут в долг ценные бумаги инвесторов, чтобы другие участники рынка могли играть на понижение. Зачастую вполне реально запретить брокеру брать ваши активы, но тогда могут повыситься брокерские комиссии или вы сами не сможете торговать с плечом и совершать короткие продажи.

Откройте сегрегированный счет. Если будете следовать простым правилам выше, почти наверняка все будет хорошо. Если же вам этого мало, то знайте, что Московская биржа позволяет брокерам открывать обособленный счет для клиентов.

Такой счет лучше обычного защищен от банкротства брокера, хоть и не гарантирует безопасность в случае мошенничества. Но не все брокеры предлагают такую услугу. Кроме того, за обслуживание обособленного счета могут просить несколько тысяч рублей в месяц или больше — большинству инвесторов это не подойдет.

Перевод акций

В теории вы можете перевести учет своих бумаг непосредственно в реестр акционеров эмитента. Тогда эмитент будет знать, что именно вы акционер, и будет напрямую присылать вам материалы для акционеров и дивиденды. Реестр по договору с эмитентом ведет специальная компания — регистратор. На практике учитывать права через реестры дорого и неудобно даже для российских акций, а с американскими такую возможность можно считать чисто гипотетической.

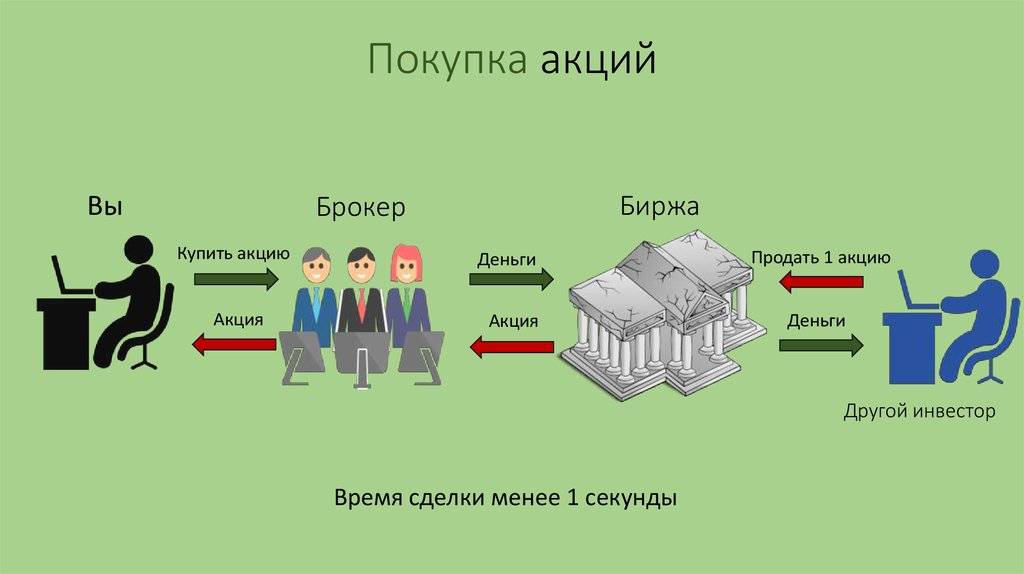

Когда вы покупаете акции и храните их у брокера, дивиденды выплачиваются не лично вам на ваш счет, а на счет номинального держателя, который затем производит выплаты среди своих депонентов. То есть ваш брокер-депозитарий получает деньги по всем акциям своих клиентов, а затем распределяет выплаты вам и другим клиентам.

Если брокер по какой-то причине закрывается, у клиентов по закону должна быть возможность перевести свои ценные бумаги в другой депозитарий или непосредственно в реестр компании-эмитента.

Ценные бумаги, купленные через Тинькофф-инвестиции, вы можете продать через другого брокера. Для этого нужно открыть счет у другого брокера и сделать перевод ценных бумаг. Обычно за перевод каждого выпуска ценных бумаг (например, акции «Эпл» — это один выпуск, акции «Фейсбука» — второй и т. д.) нужно заплатить и отправляющей стороне, и принимающей, но для клиентов Тинькофф-инвестиций депозитарный перевод бесплатен. По смыслу и форме перевод ценных бумаг не сильно отличается от банковского перевода денег — указываются реквизиты для перевода и даются поручения на перевод и на принятие ценных бумаг.

Вы можете получить выписку из депозитария. Способ ее получения и цена обычно прописаны в регламенте и тарифах депозитария. Как клиент Тинькофф-инвестиций вы можете получить выписку бесплатно, обратившись в БКС.

Как избежать блокировки брокерского счета

Чтобы обезопасить себя, когда подписываете договор на брокерское обслуживание, представляйте документы о доходах, например:

- Банковские выписки по всем вкладам и счетам.

- Выписки с электронных кошельков.

- Справку 2-НДФЛ супруги, если у нее есть официальный заработок.

- Договор о продаже имущества.

- Документы о пособиях, так как это тоже ваш доход.

Сегодня существует еще несколько способов выйти из тени и получать официальный доход:

- Вы можете зарегистрироваться как самозанятый и заключить договор о выполнении работ со своим непосредственным работодателем. В этом случае придется уплатить налог на профессиональный доход в размере 4%.

- Открыть ИП и также заключить договор с работодателем о выполнении работ или оказании услуг. В этом случае необходимо будет выбрать удобную для вас систему налогообложения. В каких случаях какая система налогообложения подойдет лучше, мы писали в отдельной статье.

Если вы станете ИП или самозанятым, то сможете официально платить налоги. А значит, ваш доход будет полностью легальным и поводов для беспокойства станет меньше.

Государственные облигации ОФЗ 26214

Эмитент — Министерство финансов Российской Федерации.

Погашение — 27 мая 2020 года.

Доходность к погашению — 6,86% годовых без учета комиссий брокера.

Дневной объем торгов — около 2,5 млрд рублей.

Надежность как у ОФЗ 26210, но погашение будет на несколько месяцев позже. Значит, цена облигации может колебаться чуть сильнее.

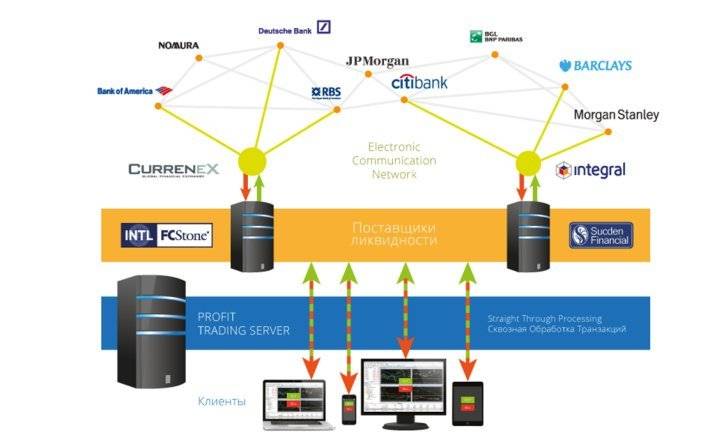

Что такое межбанк

«Межбанк» – это всемирная сеть, в которой банки (включая Форекс банки) и другие крупные участники торгуют между собой валютами. Но трейдеры немного изменили это понятие и называют межбанком не саму сеть, а её участников – банки, инвестиционные биржи, крупные брокеры и другие большие финансовые организации. Которых на самом деле правильнее называть «liquidity provider» – поставщики ликвидности.

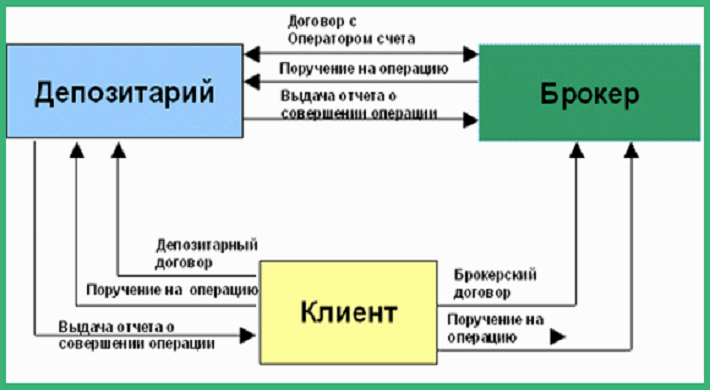

Как хранятся и кому принадлежат акции

Номинальный держатель — это такое лицо, на счет которого записаны акции, реальным владельцем которых оно не является. Например депозитарий. Это лицо, в свою очередь, хранит информацию о реальных владельцах. Это нормальная мировая практика, которая позволяет резко сократить издержки акционеров и ускорить обращение ценных бумаг.

Также напомню, что речь не идет о хранении бумажных акций: акции имеют бездокументарную форму и существуют только в виде записей в базах данных, за которыми и следят специальные компании-хранилища — депозитарии. Обычно услуги депозитария включены в стоимость услуг брокера, а сам депозитарий является обособленным подразделением брокера, поэтому знать о депозитарии нужно только то, что он есть.

При покупке американских акций через Тинькофф-инвестиции цепочка учета прав на акции выглядит так:

Учет ваших ценных бумаг действительно ведет депозитарий БКС, он же является их номинальным держателем. Вышестоящий депозитарий не знает, кому именно принадлежат отдельные бумаги нижестоящего. Он знает только их общее количество.

1 НАЗНАЧЕНИЕ И ОБЛАСТЬ ПРИМЕНЕНИЯ

Значение полной неопределенности результата измерений определяется расчетом по заданным соотношениям.

Нижний предел измерений по альфа-активности: 0,02 Бк/л, по бета-активности 0,1 Бк/л, при значении полной неопределенности 60 % для Р = 0,95.

Целесообразно использование методики для относительных измерений активности вод одного и того же источника с целью выявления отклонений в уровнях активности относительно среднего нормального уровня.

2 МЕТОД ИЗМЕРЕНИЙ Метод основан на концентрировании радионуклидов из объёма водной пробы методом упаривания до сухого остатка, измерении с помощью радиометра скорости счета альфа- и бета-излучения полученного остатка, сравнении со скоростью счёта образца сравнения с аттестованными значениями активности и расчёте суммарной альфа- и бетаактивности пробы.

Суммарная активность — это условная активность счётного образца, численно равная активности регламентированного образца сравнения при одинаковых показаниях радиометра.

В данной методике в качестве образца сравнения для суммарной альфа-активности используется образец сульфата кальция с равными активностями радионуклидов Pu-239, Puи Pu-238, диапазон энергий которых приближенно совпадает с диапазоном энергий естественных альфа-излучателей. При использовании такого образца сравнения различий между измеренной суммарной альфа-активностью и реальной суммой активностей в образце не превышает 30 % при отсутствии влияния дочерних продуктов распада (ДПР) Rn-222.

В качестве образца сравнения для измерения суммарной бета-активности используется сульфат калия с радионуклидом K-40. При этом измерение суммарной активности имеет смысл только при фиксированной массе (или узком диапазоне масс) счетного образца, поскольку радиометр, отградуированный для произвольной массы, при наличии еще какого-либо бета-излучателя, кроме K-40, будет давать различающиеся значения активности для разных масс проб.

Фиксированную массу счетного образца следует выбирать, исходя из степени минерализации воды и требуемой чувствительности радиометра. Поскольку в воде присутствуют Pb-210, Ra-228, Th-234, Pb-212, Ac-227, максимальная энергия бетаизлучения которых не превышает 600 кэВ, целесообразно выбирать массу счетного образца в пределах от 200 до 600 мг.

Наличие Ra-226 в пробе приводит к тому, что с течением времени после приготовления счетного образца его активность будет возрастать за счет накопления ДПР Rn-222. Чтобы уменьшить влияние ДПР образец после получения (последним этапом пробоподготовки является прокаливание образца) измеряют через 310 ч.

Если необходимо провести еще раз измерение образца после хранения, следует повторить процедуру прокаливания и измерение проводить также через 310 часов после прокаливания.

Измерения альфа- и бета-излучений от счетного образца в радиометре выполняются одновременно и проводятся следующим образом:

1) Проводятся три-пять измерений счетного образца каждое за время не менее 2000 с.

Время экспозиции для всех измерений должно быть одинаковым. Дальнейшие расчеты идентичны для обоих каналов за исключением 5), 8).

2) Рассчитывают среднее значение счета N сч за время t от счетного образца вместе с фоном по формуле k

где N — счёт для альфа-канала по формуле (2.3);

N — счет для бета-канала по формуле (2.3);

Eff, Eff — чувствительность к альфа- и бета-излучению, соответственно;

K tr — коэффициент переноса альфа-счета в бета-канал.

где u0 — неопределённость, связанная с градуировкой радиометра;

ud — неопределённость методики пробоподготовки.

При определении полной неопределённости методики необходимо учесть неопределённость измерения объёма исходной пробы, взвешивания сухого остатка, потери при переносе сухого остатка, влияние ДПР Rn-222. Возможна дополнительная неопределённость при несоответствии нуклидного состава пробы и образца сравнения, однако корректный учет этой погрешности невозможен, поскольку нет информации о нуклидном составе пробы. Влияние радона и его дочерних продуктов распада можно устранить прокаливанием пробы. При соблюдении методических указаний по подготовке проб ud не превышает 0,05 (5 %).

3 СРЕДСТВА ИЗМЕРЕНИЙ И ОБОРУДОВАНИЕ

Для выполнения измерений по данной методике необходимы следующие средства измерений:

— альфа-бета-радиометр для измерения малых активностей УМФ-2000 с контрольным источником, позволяющий выполнять измерение активностей счётных образцов диаметром до 30 мм с одновременным измерением альфа- и бета-активности;

— весы лабораторные аналитические типа ВЛР-200 по ГОСТ 19491-74, диапазон от 0 до 200 г, основная погрешность измерений 0,5 мг.

Все средства измерений должны быть поверены в установленном порядке, радиометр должен иметь аттестованные характеристики: Eff, Eff, K tr, u0 для диапазона масс счетных образцов от 100 до 300 мг.

При выполнении измерений по данной методике используется следующее вспомогательное оборудование, материалы и реактивы:

— комплект стандартных тарелочек-кювет диаметром 30 мм, глубиной 3 мм;

— спирт ректификованный этиловый ТУ 6-09-1710 для удаления радиоактивного загрязнения с поверхностей устройства подачи счётных образцов, рабочей поверхности детектора, протирки тарелочек и др;

А если в кредите отказано, но платить за него все равно придется?

Таких историй тоже немало. Например, заемщик заполняет все банковские формы вручную, отдает копии личных документов мошенникам, которые отправляют его заявку сразу в несколько банков, чтобы вероятность одобрения была выше. Кредит могут одобрить все банки, куда были направлены бумаги, а клиент подпишет все договора, думая что подписывает лишь один (например, если его позвали на подписание перед самым закрытием офиса и организовали спешку). В таком случае заемщик получает 70% от одного кредита (ведь он от него еще и долю отдал), а платить будет потом по нескольким кредитам, которые были выданы на его имя.

У такого рода мошенников огромное количество схем

Одним из распространенных бывает случай когда заемщик заполняет заявку в офисе у брокера, после чего его извещают об одобрении кредита и просят срочно приехать, чтобы подписать договор, который компания даже сама отвезет в банк, чтобы лишний раз не привлекать внимание к заемщику. Однако, по истечении некоторого времени снова перезванивают и сообщают с сочувствием в голосе, что банк изменил свое решение

Клиенту даже могут отдать договор с признаком отказа. Расстроенный, но без претензий, заплатив за услуги помощи, горе-заемщик уходит ни с чем. Но на самом деле по кредитному договору, который клиент подписал, ему придется платить, даже если денег он так и не увидел, просто мошенники осуществили процедуру получения кредита сами.

И таких случаев великое множество. По статистике на долю банка приходится лишь 30-40% всех заявок, остальные 60% оформляются с помощью посредников. Ведь вероятность получения кредита, если у заемщика плохая кредитная история, незаконными способами намного больше.

На сегодняшний день, банки заинтересованы в выдаче качественных кредитов, и очень внимательно изучают клиентов. А значит и проверка документов будет тщательная, а при выявлении подделок наступает уголовная ответственность. И несет ее заемщик. Поэтому стоит несколько раз взвесить все за и против, прежде чем обратиться за кредитом к стороннему посреднику. Потому что, если у банка есть объективные причины не выдать кредит, то скорее всего эти обязательства действительно не по карману подавшему заявку клиенту.

И все-же, если вам срочно нужны деньги, банк вам отказывает в кредите, а рисковать и обращаться к черным брокерам не хочется, то рекомендуем к прочтению статью «Где срочно взять денег, если банки и микрозаймы не дают?».

- Посмотрите прямо сейчас видеоролик в этой статье и узнайте как защитить себя от черных брокеров.

- Тщательно взвесьте все за и против, прежде чем прибегнуть к помощи кредитных брокеров, зачастую лучше вовсе отказаться от займа.

4 2 Использование модели САРМ для определения требуемой доходности проекта: коэффициент бета (Октябрь 2020).

https://youtube.com/watch?v=8J4sPRG0gP0

Что делать

Можно купить короткую облигацию, которую погасят через 3—12 месяцев, и получить доходность на уровне банковского вклада.

Чтобы размещать свободные деньги на брокерском счете, подходят именно короткие облигации. Рыночная цена облигаций может измениться, если изменятся ставки в экономике или у эмитента возникнут проблемы. И чем больше времени осталось до погашения облигации, тем сильнее может меняться ее цена. Чем меньше времени — тем меньше колебания цены. Лучше застраховать себя от того, что цена облигаций резко снизится после покупки.

Необязательно владеть облигациями до погашения. Если вы нашли подходящую инвестиционную идею, можно продать облигации и купить интересующий актив.

Теперь подробнее о подходящих инструментах: сначала гособлигации, потом облигации регионов и компаний, а в конце бонус — один ETF, который тоже подходит для размещения свободных денег на короткий срок. Все данные актуальны на 28 июня 2019 года.

Это не инвестиционная рекомендация. Все решения вы принимаете самостоятельно.

Корпоративные облигации ПИК БО-П1

Эмитент — группа компаний «ПИК».

Оферта — 28 февраля 2020 года.

Доходность к оферте — 8,25% годовых без учета комиссий брокера и налогов.

Дневной объем торгов — около 1,4 млн рублей.

Группа компаний «ПИК» строит недвижимость и управляет ею. За 2018 год компания потратила на выплату процентов 20% доходов. Отношение кредитов и займов к денежному потоку — 1,4. Компания может погасить весь долг чуть менее чем за два годовых дохода. Риска невыплаты купонов по облигациям на данный момент не видно, но общий риск все равно выше, чем у ОФЗ, облигаций регионов или государственных банков.

Чтобы поучаствовать в оферте, нужно обратиться к брокеру. Заранее уточните размер комиссии за это, так как у многих брокеров предъявить бумаги к оферте — платная услуга.

Самое читаемое

Неделя

Месяц

За все время

CySEC усиливает контроль деятельности брокерских компаний

Евгений Абрамович

51

20.10.2020

Финансовые активы

Евгений Абрамович

224

30.09.2020

Британский регулятор и Европейская экономическая зона

Евгений Абрамович

175

25.09.2020

CySEC усиливает контроль деятельности брокерских компаний

Евгений Абрамович

51

20.10.2020

7 лучших брокеров в России 2020 года. Обзор биржевых брокеров для торговли на фондовом рынке.

Владимир Остальский

34019

22.03.2020

Как выбрать брокера Форекс?

Команда Brokers.Ru

15137

29.11.2017

Как создать свою брокерскую компанию?

Владимир Остальский

13999

29.06.2014

С чего начать торговлю на NYSE?

Станислав Эмдин

11237

13.07.2014

Что будет с рублем, долларом и евро в 2015 году?

Родион Виноградов

10561

10.11.2014

Как понять, что кредитный брокер относится к «черным»?

Мошенников можно отличить по особому набору признаков:

- Каждая их услуга оплачивается. Будь то простая консультация, или же уже полученный кредит. И стоят они совсем недешево. Если за консультацию мошенники возьмут от 200 до 500 рублей, то от самого кредита отщипнут почти 35%. Согласитесь, что стоимость такой помощи завышена, ведь отдавать придется всю сумму.

- Незаконность методов, которые они используют. Изготовление справок с работы, которой у клиента нет, подтверждение факта работы при звонке из банка, или же и вовсе подделывание трудовой книжки – это все вне закона. Получение средств таким путем чревато последствиями.

- Завербованные сотрудники банка. Кредитный брокер сообщающий, что в банке все «схвачено», и «свои люди» всегда помогут, явно не относится к «белым».

- Анонимность работы. Зачастую мошенники не устраивают встречу в офисе, или не имеют постоянного городского номера телефона. Встречи предлагают проводить в кафе, на улице или еще где-то.

Зачем брокеру выводить сделки на межбанк

С тем, кто такие поставщики ликвидности разобрались, идем дальше. Зачем они нужны брокеру и что это дает трейдеру?

Честные брокеры, торгующие на рынке Форекс, зарабатывают исключительно на спреде и комиссиях, поэтому максимально заинтересованы в том, чтобы трейдеры торговали у них как можно больше и дольше. Поэтому стараются предоставить им самые лучшие торговые условия.

Сделать это своими силами, практически не реально. Хотя бы потому что, самостоятельно принимая заявки трейдеров, брокер вынужден отправлять такую же заявку на межбанк, ждать от них ответ и потом транслировать его клиенту. Это вызывает задержки в открытии сделок и не только. Выводя сделки напрямую на поставщиков ликвидности, брокер избегает всех этих проблем.

Более того, так как на межбанковском валютном рынке присутствует множество участников, которые предлагают разные цены и с различной скоростью обрабатывают заявки, у трейдера увеличивается выбор. Благодаря чему он получает действительно выгодные условия торговли:

- Лучшие цены купли и продажи.

- Минимальные спреды.

- Высокую скорость обработки заявок.

- Отсутствие проскальзываний и реквот.

В результате все в плюсе. Брокеры сохраняют и увеличивают клиентскую базу, а клиенты получают хорошие условия торговли.

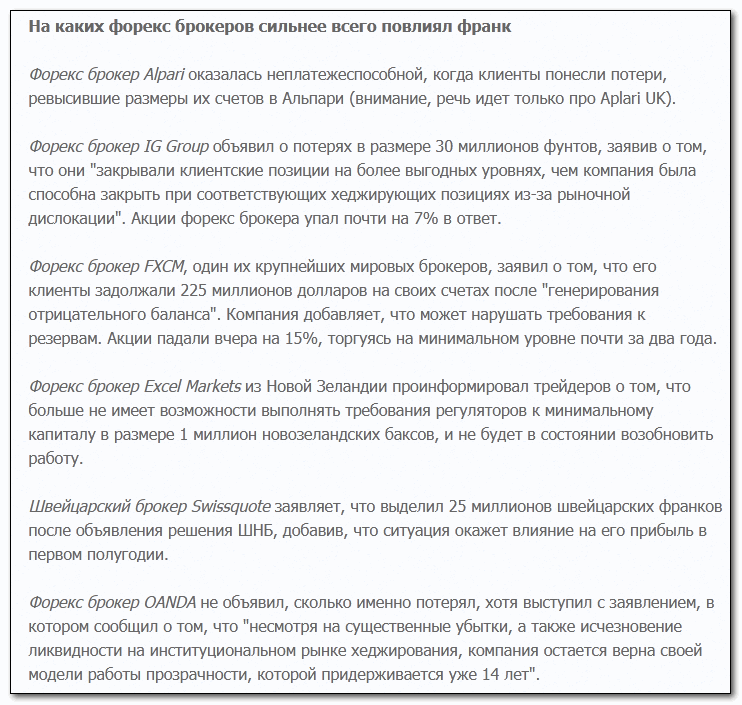

Могут ли Форекс брокеры не выводить сделки клиентов на межбанк?

Как уже стало понятно из вышеизложенного, на рынке Forexприсутствуют два типа брокеров, те, кто работают честно и выводят заявки на межбанк, а также компании, которые держат все сделки внутри компании и соответственно зачастую поступают нечестно с трейдерами.

Трейдеры, работающие там, где не выводят сделки на поставщиков ликвидности, фактически торгуют против брокера. Потому что у компании, в случае, когда большинство трейдеров в прибыли, нет денег чтобы покрыть их прибыль или они просто не хотят этого делать и тогда начинают жульничать.

Такие брокеры, получая запрос на открытие ордера по указанной цене, делают запрос к своему поставщику ликвидности. После того как получают ответ, они подкручивают котировки в своих интересах и уже не настоящие цены пересылают трейдерам.

После чего у последних начинаются проблемы. Так как нечестный брокер имеет обширный набор инструментов для манипуляций. Например, начинаются реквоты и проскальзывания. В результате чего заявки отклоняются, подолгу не открываются или открываются на несколько пунктов хуже. А во время новостей разрыв не в пользу трейдера может достигать и 30–50пунктов на четырехзнаке. На пятизначных котировках, это соответственно 300–500 пунктов.

А также могут расширяться спреды до 9–12 пунктов на четырехзнаке, что сразу же ставит трейдера в невыгодное положение или ещё хуже, могут рисоваться так называемые хвосты, когда тень свечи залетает и сбивает стоп-лосс трейдеров. (Советуем почитать статью «Как выбрать брокера Форекс?», где Вы сможете ознакомиться с важнейшими критериями отбора.)