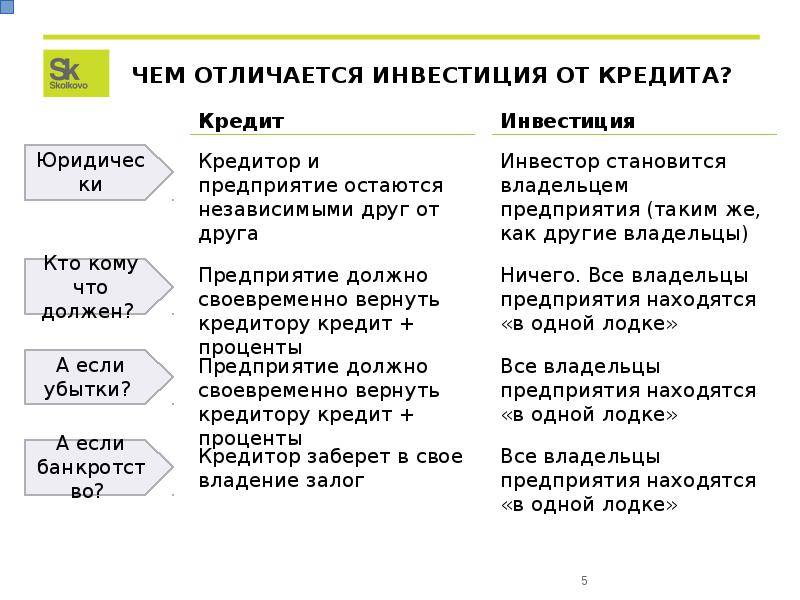

Кредитное инвестирование и инвестиционное кредитование – подмена понятий

Несмотря на существенную разницу

в этих вариантах финансирования, иногда их путают и неправильно воспринимают.

Это происходит из-за своеобразной подмены понятий. К примеру, банковские

организации долгосрочные ссуды на развитие бизнеса называют инвестиционным

кредитованием. Фактически, это обычный кредит, возможно, с льготной процентной

ставкой или облегченными условиями. Но с инвестированием он не имеет ничего

общего.

Та же ситуация есть и с обратной

стороны. То, что инвестор получает права на долю прибыли, не всегда подходит

владельцам бизнеса, потому, что вклад их в дело не соизмерим с доходом целой

компании. Бизнесмены предлагают свой, новый вариант вложений – кредитное

инвестирование. Суть его сводится к тому, что инвестор не получает свою часть

бизнеса, а компания просто выплачивает ему процент от вложенной суммы. По сути,

это форма кредитования через частное лицо, которая невыгодна серьезным денежным

магнатам, и редко используется в принципе. Попытки соединить такие финансовые

инструменты не приводят к позитивным результатам.

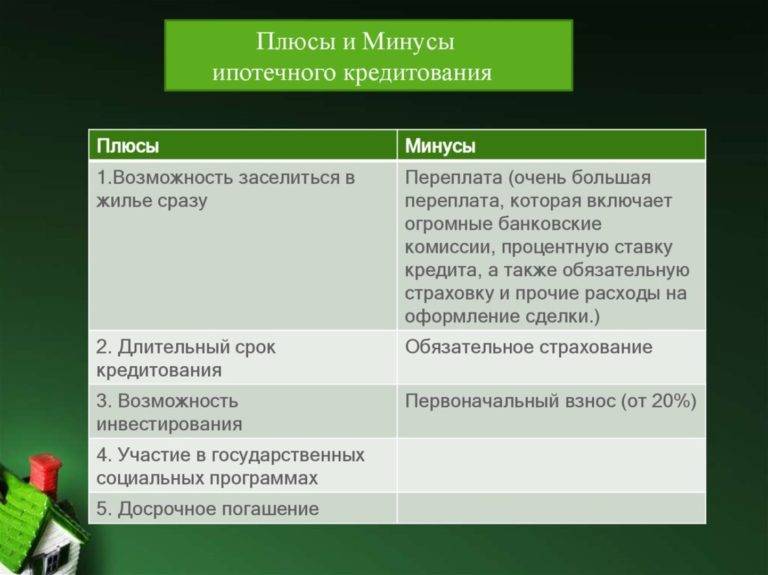

В чём риск залога?

Особенно не комфортным, по отзывам заёмщиков, является необходимость залога при оформлении займа. Для банка залог становится обеспечением выплаты долговых обязательств в полном объёме. Однако для заёмщика залог чреват целым списком потенциальных рисков. Дело в том, что:

- Собственник не может в полной мере распоряжаться залоговым имуществом без одобрения банка.

- По требованию финансовой организации имущество, находящееся в залоге, должно быть застраховано, кроме того, страхованию подлежит и сам заёмщик. Это ведёт к увеличению дополнительных расходов.

- Если заёмщик неплатёжеспособен, собственность, находящаяся в залоге, может быть продана банком через суд.

Выплачивая долг по кредиту, заёмщик значительно переплачивает по сравнению с суммой, взятой у банка. Конечно, это выгодно банку, но не кредитуемому лицу.

Переплата по кредитам, выданным банками, может превышать сумму основного долга, поэтому тщательно проанализируйте необходимость займа.

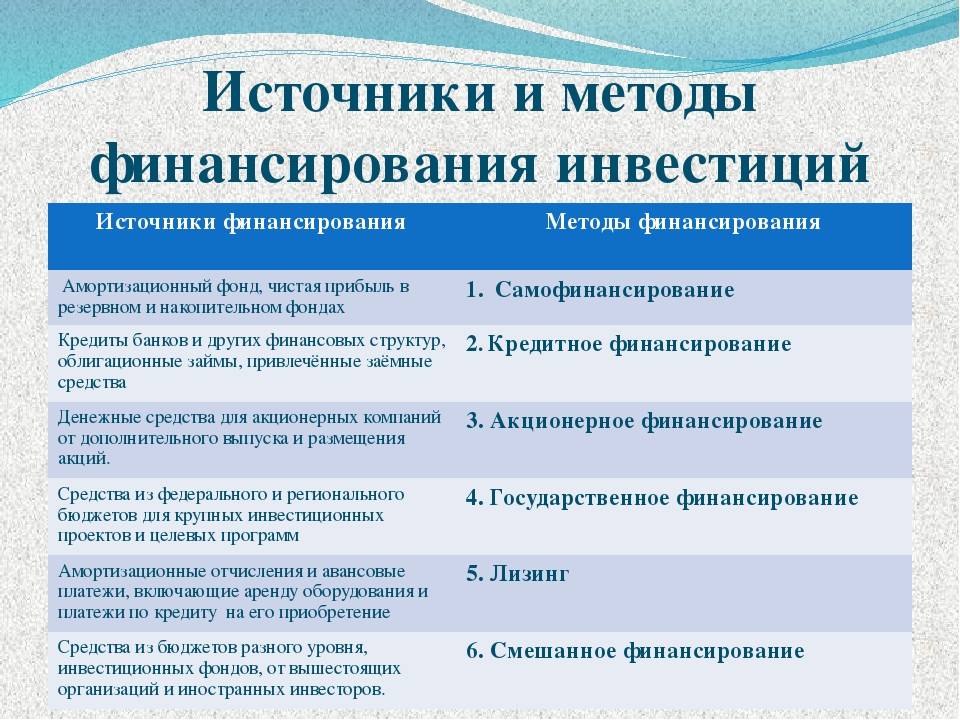

Формы инвестиционного кредитования

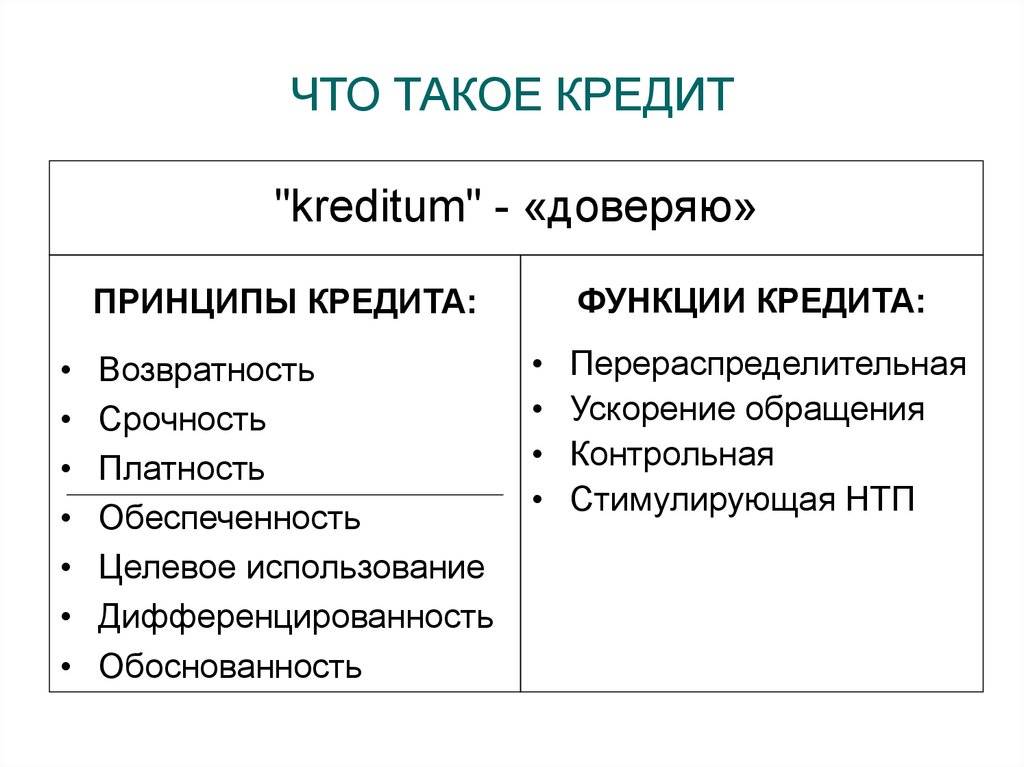

По источнику финансирования инвестиционные кредиты представлены пятью основными формами:

| Форма инвестиционного кредита | Источник заемных средств |

| Банковская | Коммерческий банк |

| Государственная | Государственный банк развития |

| Международная | Иностранный инвестор |

| Товарная | Лизингодатель |

| Облигационная | Приобретатели ценных бумаг |

Эта краткая таблица требует определенных пояснений с указанием специфики, преимуществ и недостатков каждой из форм инвестиционного кредитования.

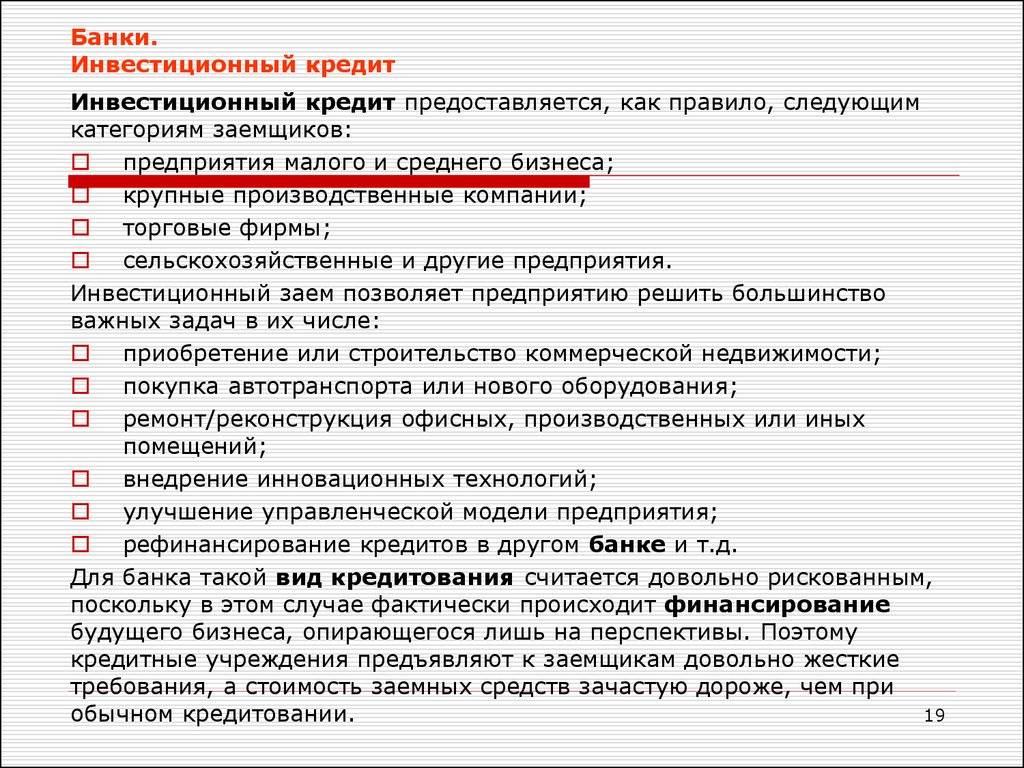

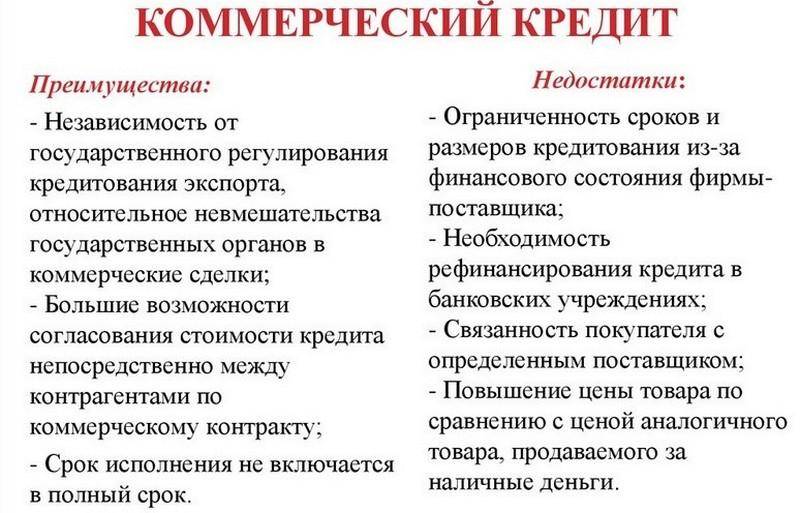

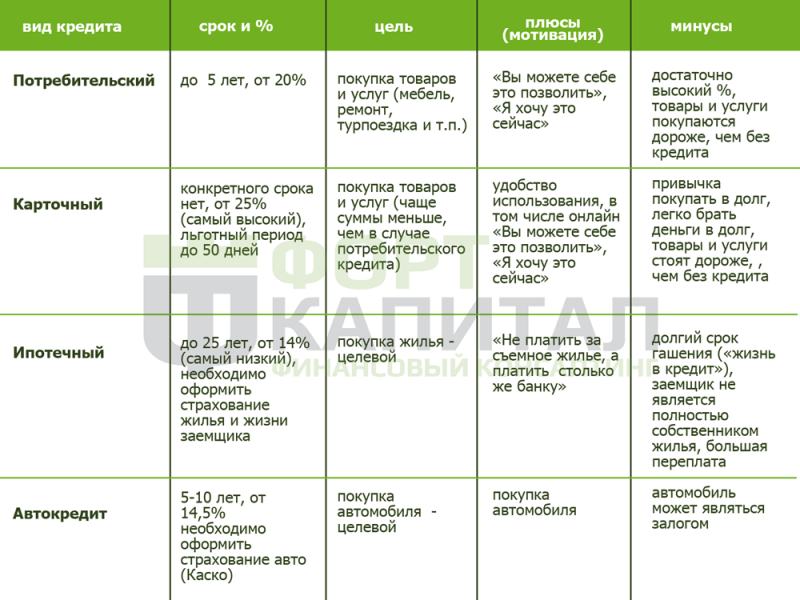

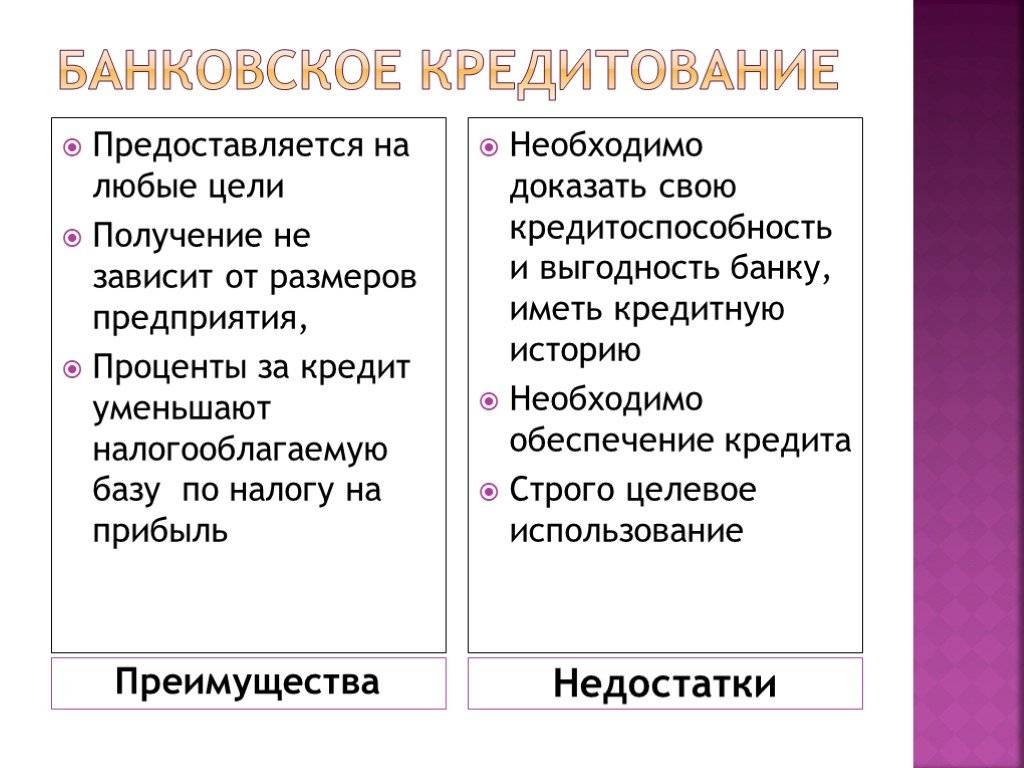

Банковский инвестиционный кредит — это наиболее часто практикуемая форма привлечения капитала. В его пользу работает в первую очередь доступность. Как ясно из названия, он предоставляется заемщику в коммерческих банках при соблюдении условий, описанных выше.

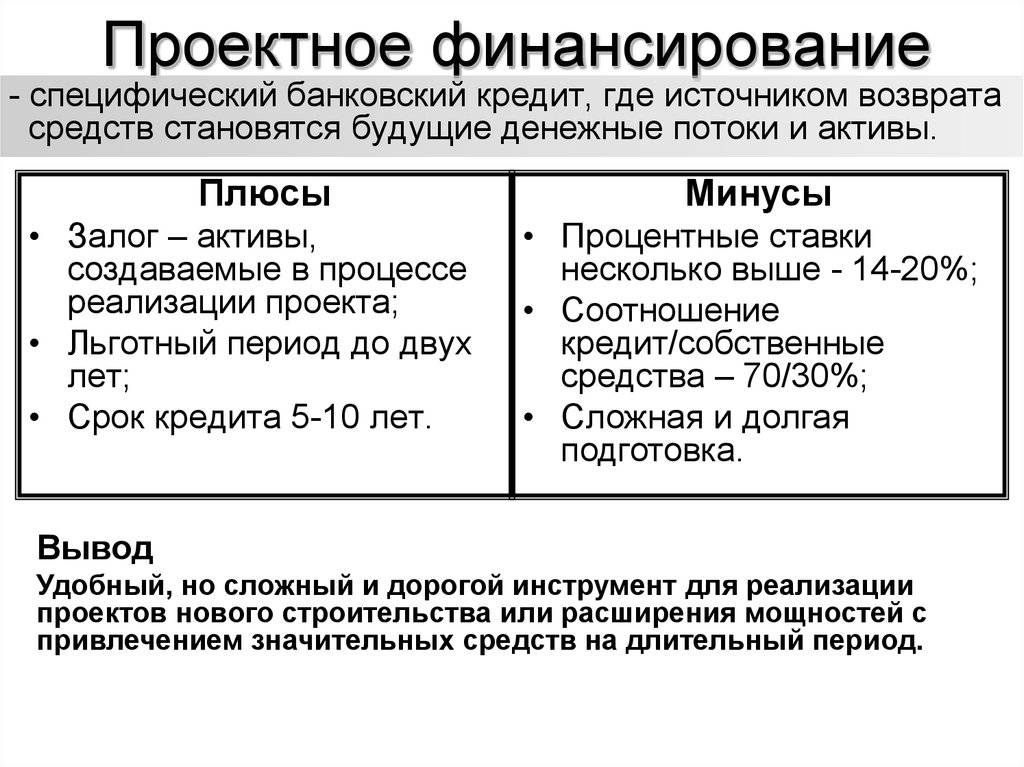

В свою очередь, у него есть несколько разновидностей, определяемых сроками договоров и прочими условиями:

- срочный для предпринимателя;

- револьверный (кредитная линия);

- проектный;

- андеррайтинг.

Из перечисленных категорий комментарии нужны только понятию «андеррайтинг». Он сходен с облигационной формой, но в данном случае в роли покупателя ценных бумаг выступает банк-кредитор. Разумеется, побудить к таким действиям могут только стабильно высокие характеристики эмитированных облигаций.

Инвестиционное кредитование банком развития, то есть фактически государством, производится, когда проект имеет приоритетное значение для экономики страны. Условия, как правило, льготные, но их еще нужно заслужить. Объектами государственных инвестиций становятся проекты, соответствующие высоким требованиям, среди которых:

- прогрессивность технологии, подтвержденная государственной экспертизой;

- экологическая чистота;

- окупаемость в течение пяти лет или быстрее;

- нормативность сроков возведения (сдачи в эксплуатацию);

- соответствие задачам социального, экономического (в том числе внешнеторгового) значения, стоящим перед страной.

Иными словами, если в результате реализации проекта в России будет начато производство продукта на основе современной технологии без ущерба для окружающей среды, востребованного на внутреннем и внешнем рынках, то на государственную инвестицию можно рассчитывать.

Очень высоки требования, предъявляемые иностранными инвесторами, привлекаемыми в рамках международных инвестиций. Впрочем, есть несколько действенных способов заинтересовать зарубежных предпринимателей во вложении средств в отечественное производство. Среди них – благоприятный налоговый климат, высококвалифицированные трудовые ресурсы и другие преимущества российской экономики. Главным же «козырем» служит заманчивый проект, обещающий высокую прибыль.

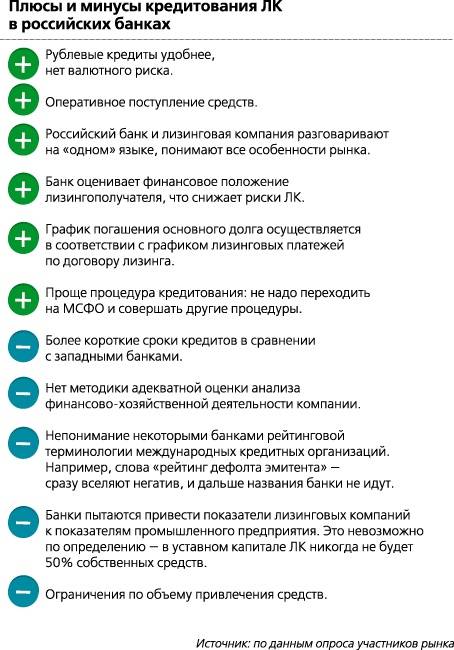

Синонимом термина «товарная форма инвестиции» является слово «лизинг». Предоставляя предприятию основное средство на основе финансовой аренды, лизингодатель создает условия для роста производительности труда, повышения качества и всех показателей предприятия.

Лизинг бывает финансовым и оперативным, прямым и обратным. Этот способ хозяйственного заимствования, а по сути, инвестирования, заслуживает отдельного подробного описания.

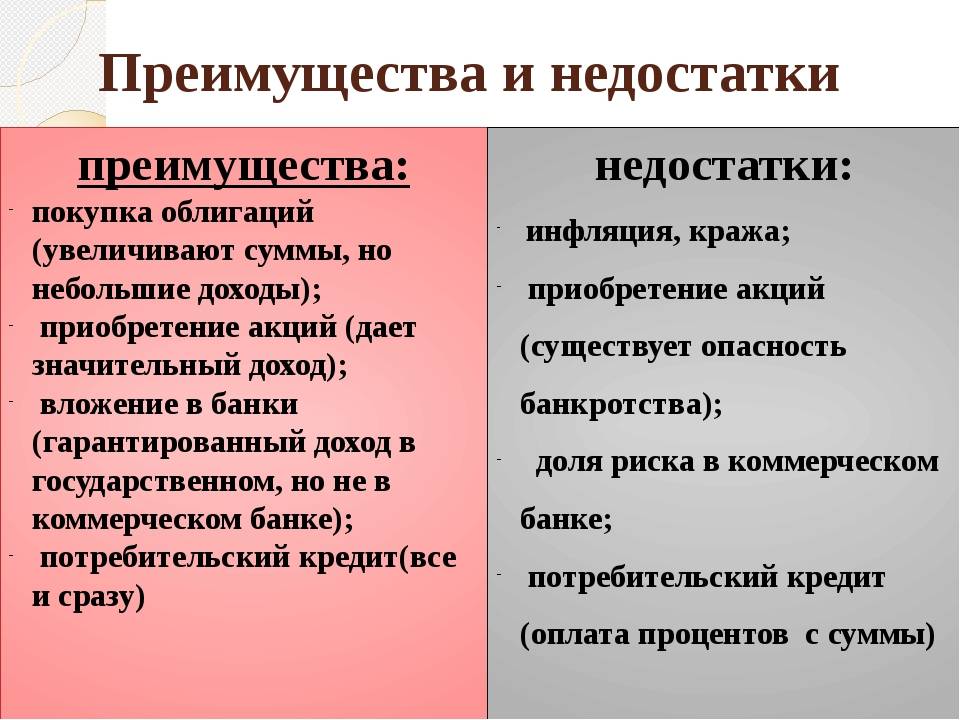

Наконец, пятый и последний метод привлечения инвестиционного кредитования состоит в эмиссии (выпуске) ценных бумаг, а именно – облигаций, гарантирующих стабильный доход в виде процентов. Этим они отличаются от акций, ценность которых зависит от биржевых котировок и успешность финансовых показателей предприятия-эмитента.

Преимущество эмиссии облигаций для предприятия состоит в том, что инвестирование производится напрямую, от покупателя ценной бумаги. Банку же, прежде чем выдать кредитную сумму, нужно сначала ее изыскать, привлекая вкладчиков процентами по депозиту.

Требования к претенденту на инвестиционный кредит

Стандартные критерии, по которым банк производит обычное финансовое заимствование, в данном случае дополняются некоторыми специфическими требованиями.

Инвестиционные кредиты для малого бизнеса — это зачастую способ выйти на средний или даже высокий уровень деловой активности, но преодолеть границы, отделяющие ИП от ООО непросто.

Так как о небольших суммах речь в данном случае не идет, на первое место выходит необходимость в четком и убедительном бизнес-плане, раскрывающем цель проекта. Кроме этого, нужны следующие проработки:

- Маркетинговый анализ, доказывающий возможность реализации бизнес-плана.

- Договоры с партнерскими фирмами, способными обеспечить техническую возможность воплощения замысла в жизнь.

- Наличие свободных оборотных средств, позволяющих нести оперативные расходы и погашать текущие издержки. Это – так называемый первоначальный взнос (от четверти до половины всех планируемых затрат).

- Владение залоговым (обеспечительным) имуществом в личной собственности или в составе учредительного капитала. К нему предъявляются стандартные требования: беспроблемная ликвидность и рыночная стоимость, превышающая сумму долга.

- Желательно, чтобы предприниматель уже реализовал хотя бы один инвестиционный проект – этот опыт может повлиять на благоприятность решения и условия кредита.

К особенностям инвестиционных кредитов относится срок погашения, практически никогда не превышающий десяти лет. Также следует учитывать настороженное отношение банка к заявкам на рефинансирование проектов. Если дебитор не смог рассчитаться по первичному кредиту, то расчетная рентабельность в результате не оправдала ожиданий. По крайней мере, именно такой вывод напрашивается.

Условия открытия инвестиционного вклада

Не смотря на свою простоту и доступность, чтоб открыть инвестиционный вклад, необходимо соответствовать определенным требованиям, установленных банком.

1.Должно быть не менее 18 лет

Открыть инвестиционный вклад могут люди, которые достигли совершеннолетия.

Открытие инвестиционного вклада предполагает то, что вкладчик полностью осознает и принимает на себя все возможные последствия в виде потери вложенных средств.

К тому же, доход с таких вкладов облагается налогом, что очень затруднительно взыскать с несовершеннолетних лиц.

2.Постоянное место жительства в данной статье

Открыть инвестиционный вклад могут только лица, которые постоянно проживают на территории РФ. То есть, должны быть ее резидентами.

Это, в первую очередь, связано с налогообложением. То есть все взимаемые налоги должны поступать в казну России.

3.Постоянное место работы

Российским законодательством предусмотрено подтверждение своего трудоустройства при вложении крупных сумм. Но не требует предъявить подтверждения и разъяснения откуда взялись накопления.

Поэтому банку просто нужно предъявить справку о трудоустройстве с любым доходом. То есть, можно даже дворником за очень мизерную зарплату.

4.Не допускается открытие вклада на сумму депозита, большую, чем средства, вложенные в ПИФы

Это связано с гарантированным возвратом депозитной части, большая сумма которой банку просто не выгодна. С этим связано еще и то, что срок вклада, как правило, не превышает 12 месяцев. Это необходимо для защиты банковских организаций от растущих темпов инфляции.

Привлечение инвестиций – построение командного бизнеса

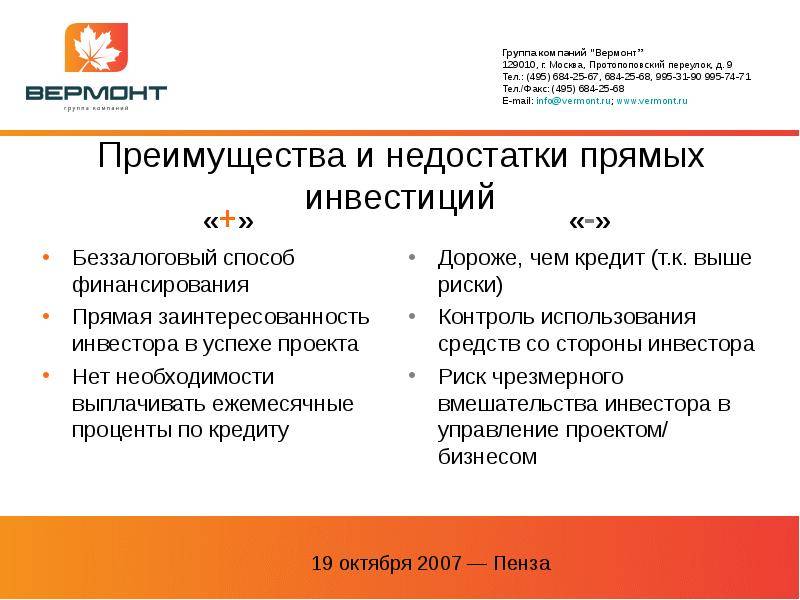

Инвестиции – это абсолютно другой

финансовый инструмент. Он предусматривает вложение средств без возможности их

возвращения. С другой стороны, инвестор стает одним из собственников бизнеса, и

имеет право рассчитывать на долю прибыли в целом. Для владельцев своего дела

такой вариант выгоден тем, что средства можно использовать безвозвратно, а все

риски ложатся на инвестора – при возникновении проблем он теряет свои вложения.

Очень хорош данный вариант для

тех, кто решил начать свое дело с нуля. В этом случае получить кредит на

стартовый капитал очень трудно, для оформления договора необходим залог

имущества, а перспективы получения прибыли неопределенны во времени и в

количественном измерении. Инвестирование – идеальный вариант для быстрого и

эффективного старта. Но для их получения нужно приложить немало усилий

Важно

иметь яркую и инновационную идею, а также четкий план ее воплощения в жизнь.

Найти инвестора – дело также не из легких

Виды инвестиционных вкладов

Рассматриваемый банковский продукт отличается от классического депозита. Последний является надежным финансовым инструментом, помогая предотвратить потерю средств.

У него маленькая годовая ставка. Депозит не компенсирует инфляцию, но сохраняет накопленные средства. Большинство вкладчиков начинают искать более доходные варианты. Одним из них является вклад инвестиционный.

Его принцип заключается в 2 составляющих:

Его принцип заключается в 2 составляющих:

- базовой — ;

- дополнительной — вложения в Паевой инвестиционный фонд.

Если человек решил воспользоваться таким банковским продуктом, он вправе считать себя инвестором. Деньги, вложенные в ПИФ, банки используют на фондовом рынке. Они приобретают у компаний акции, являющиеся достаточно прибыльными активами.

Существует 2 вида инвестиционных вложений, которые часто путают. позволяет управлять деньгами на фондовом рынке. Необходимо умело покупать и продавать свои активы.

Индивидуальные инвестиционные вклады не подразумевают прямого участия в сделках. Средства передаются в финансовое учреждение, а человек забывает о них до даты, указанной в договоре.

Есть различные классификации вкладов, выделяемых по степени влияния вышеперечисленных факторов. Продукты с премией за риск гарантируют получение большей доли . Одновременно защита от падения цен меньше, чем во вкладах без платы. При них размер депозита возвращается полностью. Хотя доходы меньше, чем при вложениях с премией.

Есть различные классификации вкладов, выделяемых по степени влияния вышеперечисленных факторов. Продукты с премией за риск гарантируют получение большей доли . Одновременно защита от падения цен меньше, чем во вкладах без платы. При них размер депозита возвращается полностью. Хотя доходы меньше, чем при вложениях с премией.

Существуют иные показатели прибыли от инвестиционных вкладов. Они бывают с большей и меньшей дополнительной частью. В первом ставки относительно низкие, во втором — выше. Различают вклады по направленности инвестирования.

Кроме ПИФ, средства можно вложить в инвестиционное или накопительное страхование. Такие варианты являются менее популярными, но могут обеспечить достойные дивиденды. Во многом успех зависит от верной стратегии.

Разбор условий инвестиционного вклада на конкретном примере

Чтобы теоретические выкладки стали более понятны, приведем реальный пример комбинированного вклада. В качестве иллюстрации возьмем продукт Газпромбанка «На вершине» с накопительным инвестиционным страхованием.

Согласно условиям этого вклада, клиент банка может разместить сбережения на срочный депозит по достаточно привлекательной ставке 7,5% годовых. Но одновременно он должен заключить с одним из партнеров банка договор накопительного страхования жизни.

Минимальная сумма, которую человек может поместить на срочный депозит по повышенной ставке — 50 тысяч рублей. Договор заключается на 181 или 367 дней. Возможности пополнения вклада, частичного снятия денег, пролонгации договора, капитализации процентов депозит не предусматривает. Проценты за пользование деньгами начисляются в конце срока вклада.

Если человек разместит на депозите минимальную сумму в 50 000 рублей, то через год получит прибыль 3 770 рублей.

Что же представляет собой накопительное страхование жизни? Договор НСЖ со страховой компанией клиент должен будет заключить на 5 лет. При этом ежегодно ему придется делать взнос, равный первоначальному (минимальная сумма — 50 000 рублей). Таким образом, через 5 лет на его счету накопится, как минимум, 250 тысяч рублей.

Полученные средства страховая компания будет размещать в ценные активы. Предполагается, что вкладчик-инвестор через 5 лет получит от инвестиций дополнительную прибыль. Вполне возможно, что эта прибыль будет даже выше, чем процент от депозита

Однако при заключении договора банк осторожно замечает, что в данном случае «доход не гарантирован»

Еще одна привлекательная черта НСЖ — во время действия договора жизнь вкладчика застрахована. В случае смерти клиента страховой компании его родственники получат на руки всю сумму вложений. Если вкладчик погибнет в результате несчастного случая, то страховая компания возместит его родным сумму в двукратном размере, а если в результате ДТП — в трехкратном. Если человек, заключивший договор НСЖ, благополучно доживет до окончания его действия, то получит на руки всю накопленную сумму вместе с процентами по инвестициям.

Будет ли у человека, вложившего деньги в накопительное страхование жизни, какой-то гарантированный доход? Если он заключит договор как минимум на 5 лет, то впоследствии государство вернет вкладчику НДФЛ в размере 13% от накопленной суммы.

Например: при минимальном ежегодном взносе на НСЖ в 50 тысяч рублей за 5 лет человек накопит 250 000 рублей. В этом случае государство возместит ему НДФЛ в размере 32 500 рублей. Естественно, клиент страховой компании при этом должен быть плательщиком налога на доход физлиц (быть официально трудоустроенным).

Почему стоит инвестировать в бизнес

На мой взгляд, инвестирование в действующий бизнес — отличная идея. И вот по каким причинам:

- Это выгоднее, чем начинать собственный бизнес. Со своей долей инвестор делает, что захочет, когда захочет. Если рост бизнеса замедляется или он теряет актуальность, просто забираем деньги и отчаливаем.

- Свобода и здоровые нервы. Львиную долю работы делает не инвестор, а владелец бизнеса и его команда.

- Больше свободного времени. Инвестиции в бизнес — это почти пассивный доход. Да, кое-какие телодвижения делать придется — контроль, надзор, держать руку на пульсе, смотреть, чтобы наши деньги не профукали просто так. Но опять же, основную работу делает не инвестор.

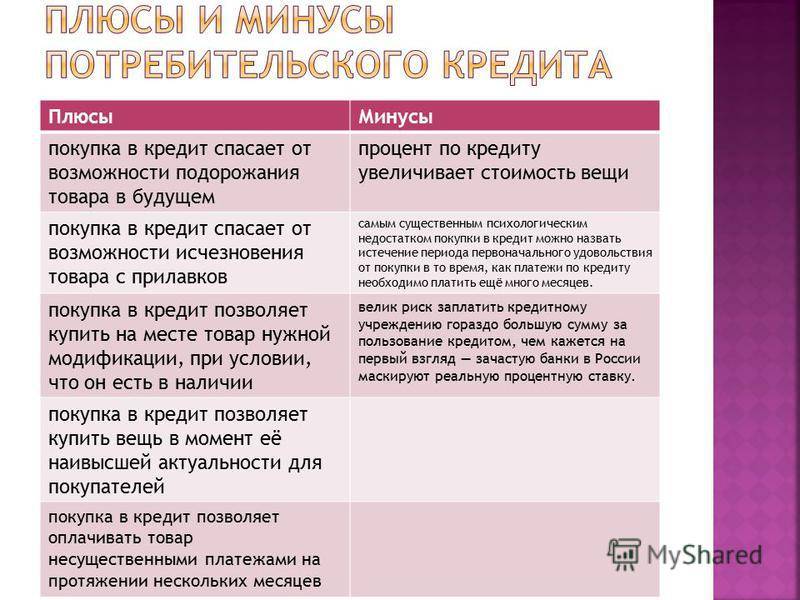

Плюсы и минусы

Начну с преимуществ подобных инвестиций:

- Самый сложный этап запуска уже позади. Если бизнес держится на плаву, значит, его основатели не дураки и подошли к делу основательно, а у вкладчика есть шанс отбить инвестиции.

- Немедленная отдача. Когда поднимаешь бизнес с нуля — только тратишь. Инвестиции в готовый бизнес сразу дают профит.

- Готовый бизнес быстрее развивается. Если дело уже работает и приносит какую-то прибыль, значит, у него есть положительная финансовая история, которую увидят другие инвесторы и тоже захотят положить денег. А значит, и прибыль с наших инвестиций тоже будет выше.

- Рынок уже сформирован. Не нужно прощупывать почву — клиент уже есть. Продукт подкреплен реальным спросом, значит, бизнес сразу начнет работать.

Из минусов вижу только один — не у каждого бизнеса есть перспективы. Многие дельцы привлекают инвестиции, чтобы удержать на плаву убыточные или неэффективные проекты, надеясь на чудо. И после банкротства вы не сможете заставить их продать почку, чтобы расплатиться с вами. Просто имейте это ввиду.

Риски и как их уменьшить

В общем:

- Общий рыночный риск. У всех рынков есть взлеты и падения, связанные с экономикой, процентными ставками, инфляцией или другими рыночными факторами. Инвесторы не могут устранить их, но они могут застраховаться от последствий с помощью диверсифицированного портфеля.

- Специфичный риск. Связан с конкретной отраслью/активом. Вне зависимости от выбранной ниши, неопределенность присутствует в любом случае. Чтобы получить больше гарантий, лучше инвестировать в «вечнозеленые» ниши. Например, распечатывать искусственное мясо на 3Д-принтере — рискованный бизнес, а если крутить обычную колбасу и продавать ее на ближайшем рынке, покупатель найдется всегда.

- Риск ликвидности. Деньги — актив со 100% ликвидностью. Акции легко продать на бирже, хоть и с потерями. Долю в бизнесе продать сложнее. И чем заковыристее бизнес, тем меньше шансов найти желающих.

Результаты

Всего за три года инвестирования я вложил 900 тысяч рублей, из них 100 тысяч кредитных средств со ставкой 16% годовых. На руки я получил 1 276 220 рублей после уплаты налогов и вознаграждения управляющей компании: 1 159 220 рублей на счете и еще 117 тысяч налогового вычета.

В июне 2018 года я досрочно погасил кредит — итоговая переплата по нему составила 7700 рублей.

Получилось 368 520 рублей прибыли — 41% за три года. Если сравнить мои инвестиции и вклад в банке с ежемесячной капитализацией, для такого же результата мне нужен был бы вклад с доходностью около 15% годовых.

Мой заработок на ИИС — 368 520 Р

| Вложил в ИИС | 900 000 Р |

| Вывел с ИИС | 1 159 220 Р |

| Получил налоговый вычет | 117 000 Р |

| Выплатил проценты по кредиту | 7700 Р |

Вложил в ИИС

900 000 Р

Вывел с ИИС

1 159 220 Р

Получил налоговый вычет

117 000 Р

Выплатил проценты по кредиту

7700 Р

Расположение системы автополива на участке

Перед началом работ по установке конструкции нужно нарисовать план всего участка, отметить на нем строения и зоны расположения растений. После монтажа системы проводят контрольные запуски и наблюдают за радиусом орошения.

Если на какие-то участки вода не попадает, расположение элементов меняют. Так подбирают окончательный оптимальный вариант расстановки частей поливочной системы.

На различных фото автосистем полива участка можно видеть примеры расположения распылителей на территории сада.

Как оформить инвестиционный кредит: 11 этапов

- Сформулируйте цели проекта. Проанализируйте экономическую ситуацию в стране, рынок, в котором вы ведете деятельность. Оцените, готова ли компания реализовывать долгосрочный проект.

- Подберите подходящий объект и оборудование.

- Сформируйте рабочую группу.

- Разработайте инвестиционную модель проекта.

- Рассчитайте потребность в финансовых вложениях и отразите их в бизнес-плане.

- Изучите предложения на рынке и в банке, в котором открыт корпоративный счет.

- Подготовьте необходимые документы.

- Подайте заявку в банк. Рекомендуется подавать не больше одного заявления за раз. Иначе кредитор может посчитать, что вы пытаетесь получить максимальное количество займов сразу.

- Дождитесь вынесения решения. Прохождение кредитной заявки – длительный процесс, который сопряжен с неоднократными изменениями в бизнес-плане, инвестиционной программе, переговорах с банком.

- При получении положительного решения, изучите предлагаемые банком условия.

- Заключите договор, используйте средства по назначению и делайте взносы по кредиту.

Учитывая высокие требования банков к юридическим лицам, не всем удается получить инвестиционный кредит. В этом случае рекомендуется взять нецелевой заем или обратиться к частному инвестору. При наличии залога можно получить крупную сумму на срок в пределах 3-7 лет.

Ссылки

Залог инвестиционного кредита

В России имеются государственные инвестиционные кредиты и услуги частных банков. Но все они предусматривают наличие залога, которым выступает:

- Корпоративная недвижимость;

- Авто техника;

- Произведенный товар;

- Оборудование;

- Сырье.

В виде залога можно оставить и денежные счета компании. Такой банковский кредит должен быть полностью подтвержден имуществом или средствами. Он выдается только успешным фирмам. При малейшей финансовой угрозе банк отвечает компании отказом.

Также в качестве залога могут быть ценные бумаги, земельные участки и любые иные активы. В случае неуплаты, залог переходит в пользу кредитора. Поэтому данный займ один из самых рискованных. Но и польза от него весомая.

При помощи этой поддержки можно вывести на новый уровень любое предприятие производственного или торгового сектора. Инвестиционное кредитование поддерживается на государственном уровне.

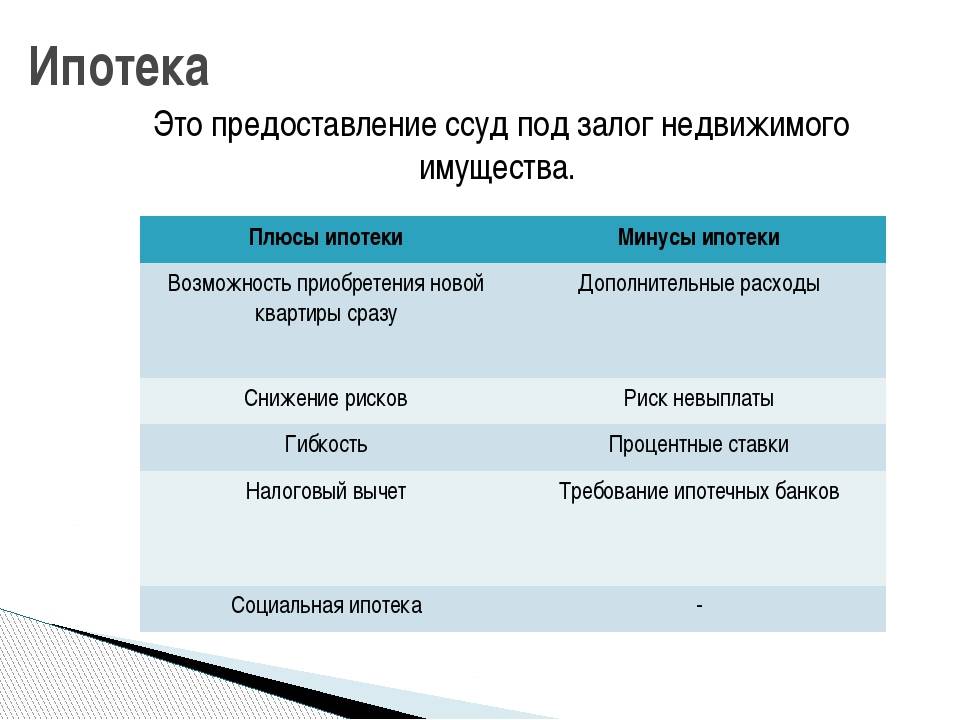

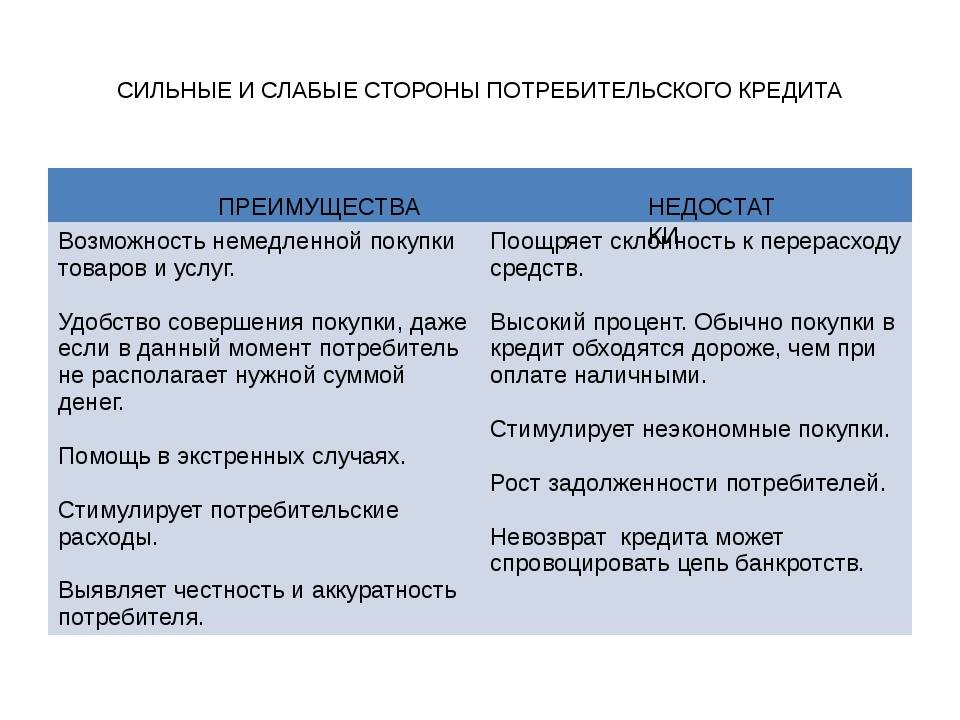

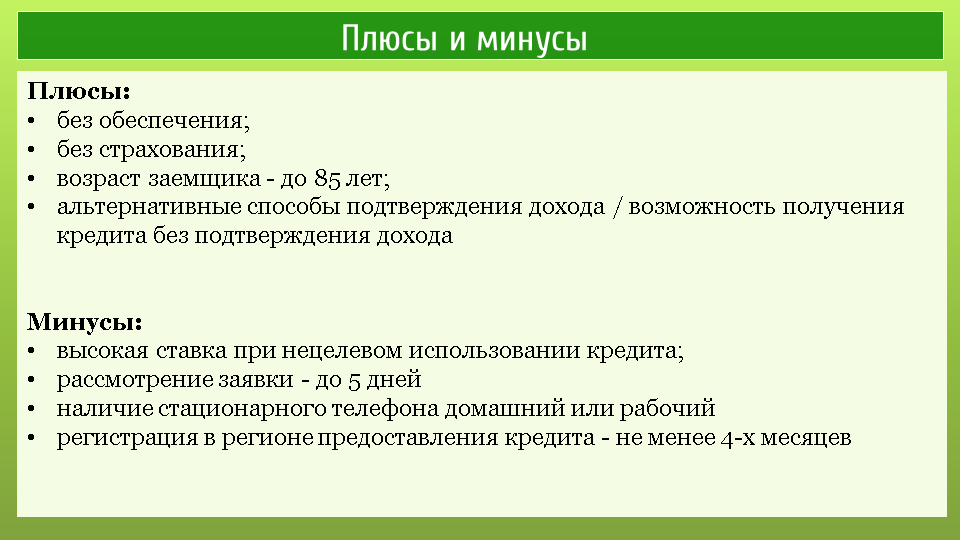

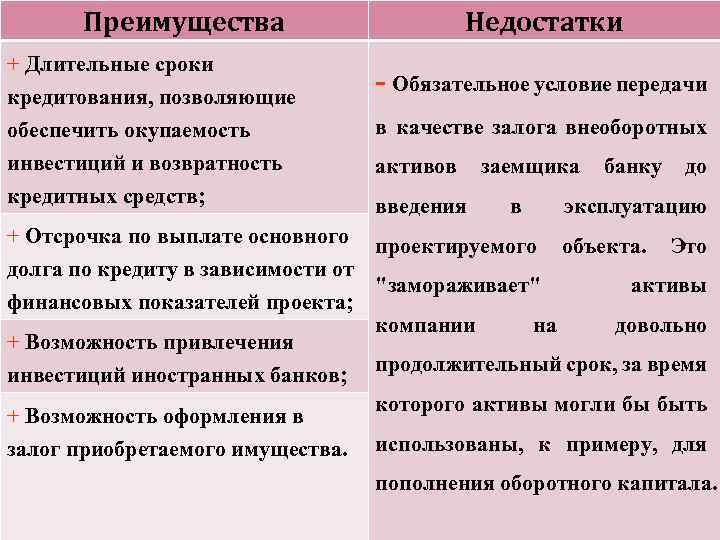

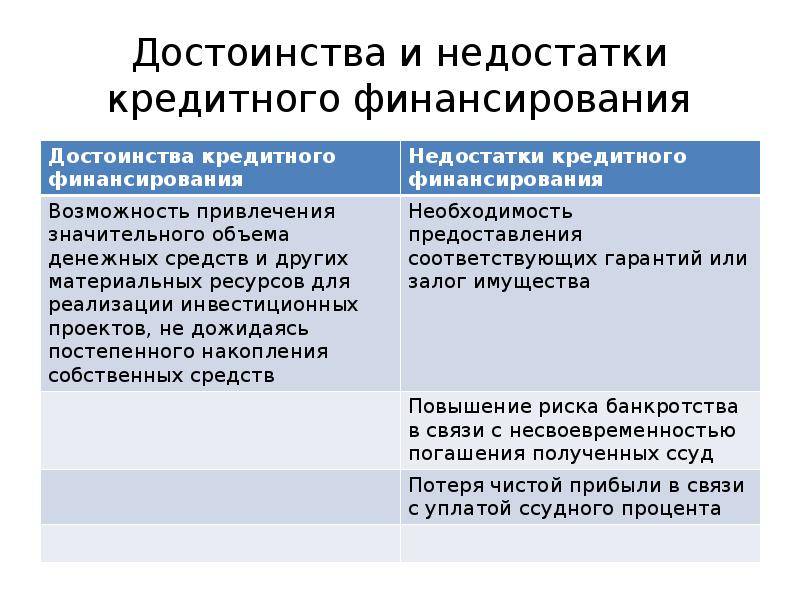

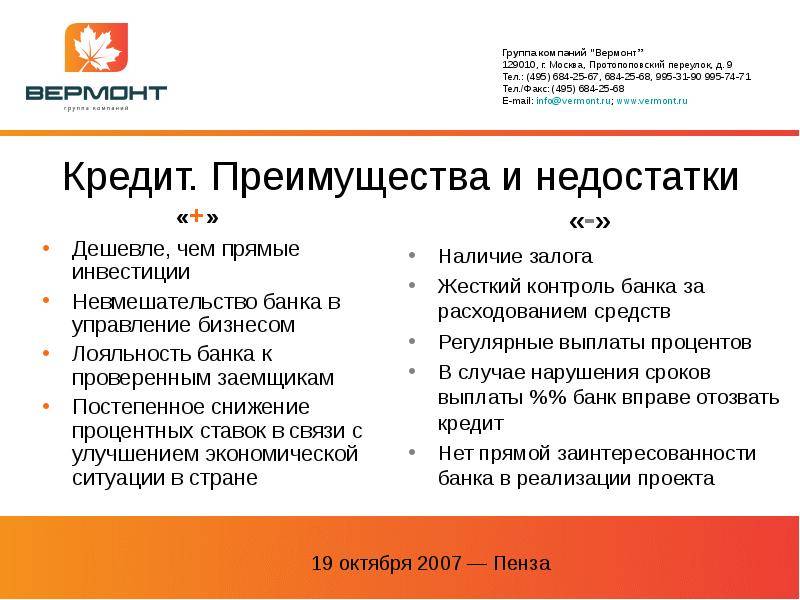

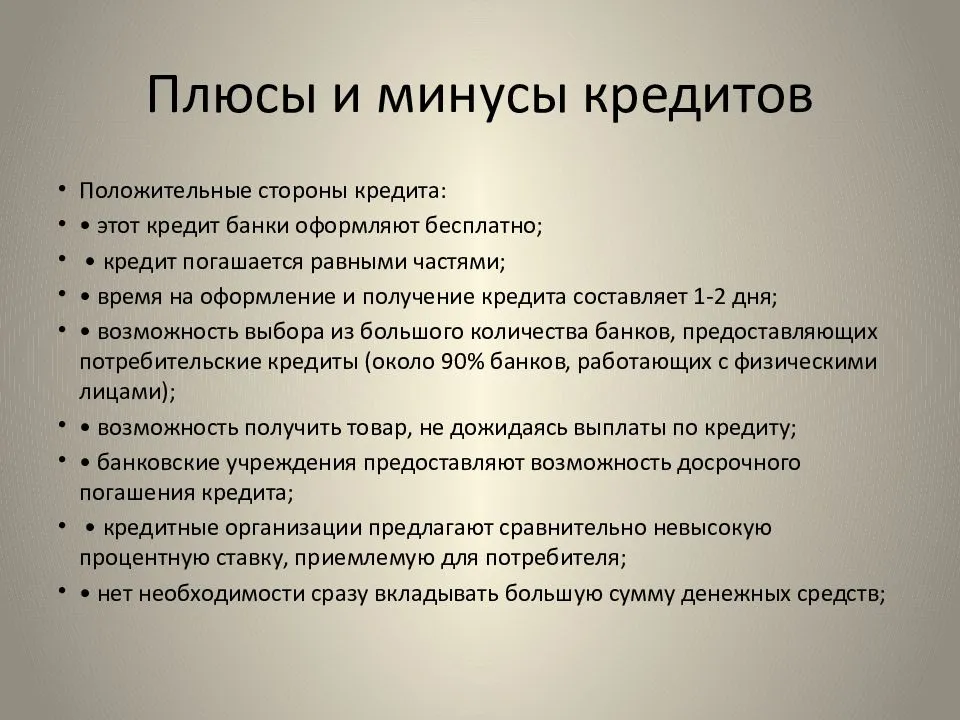

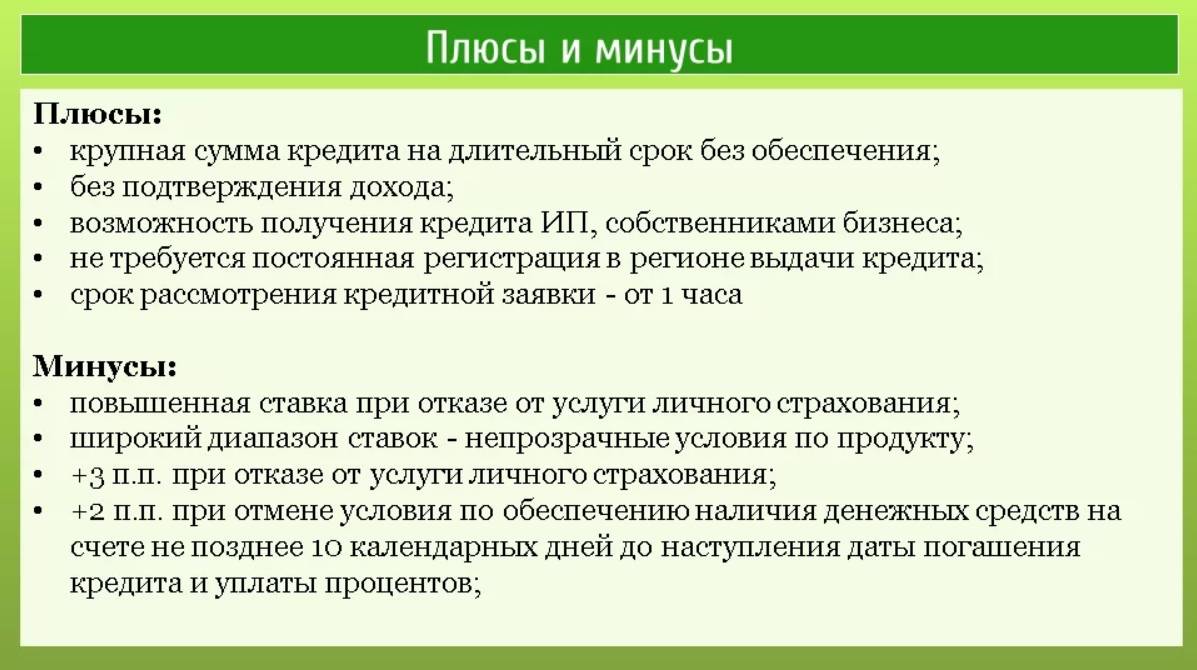

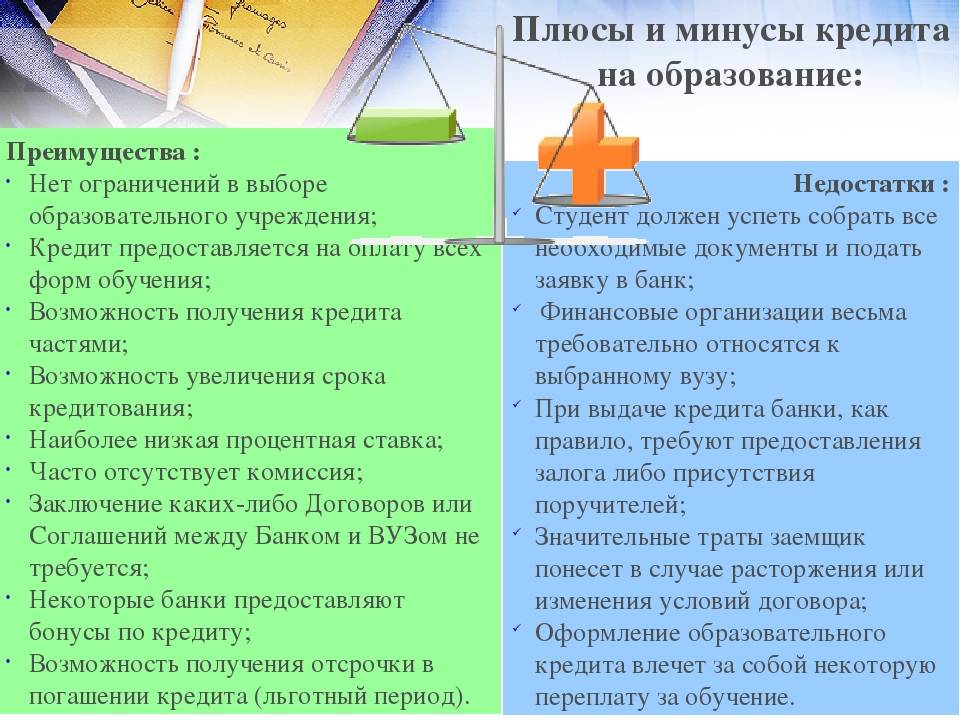

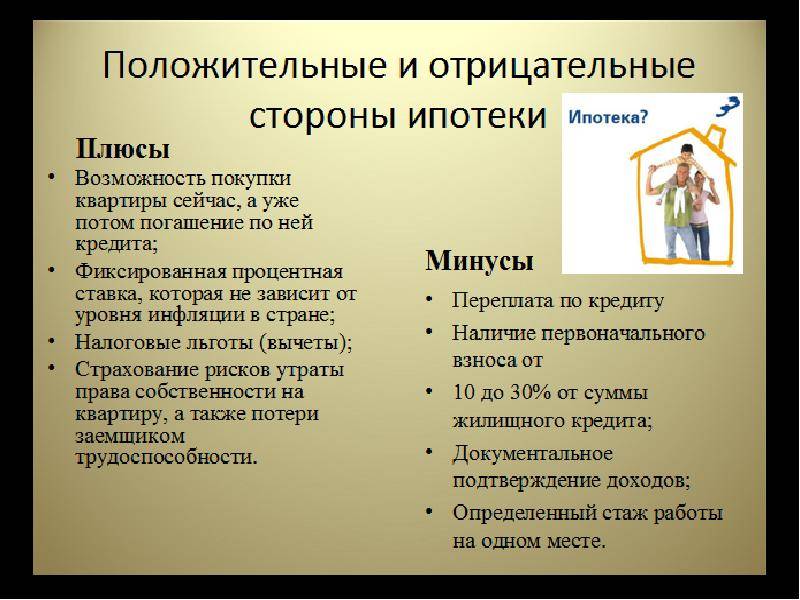

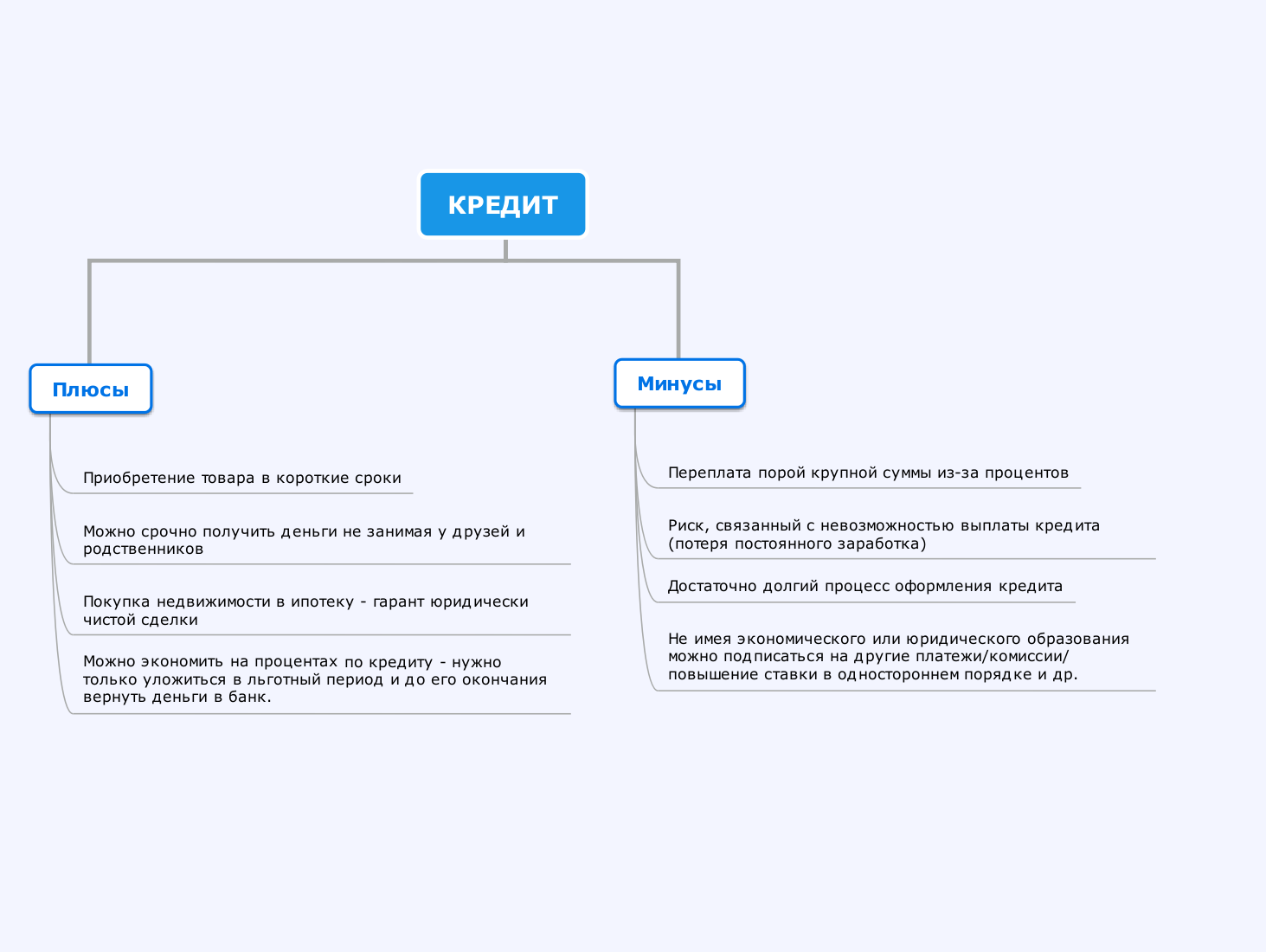

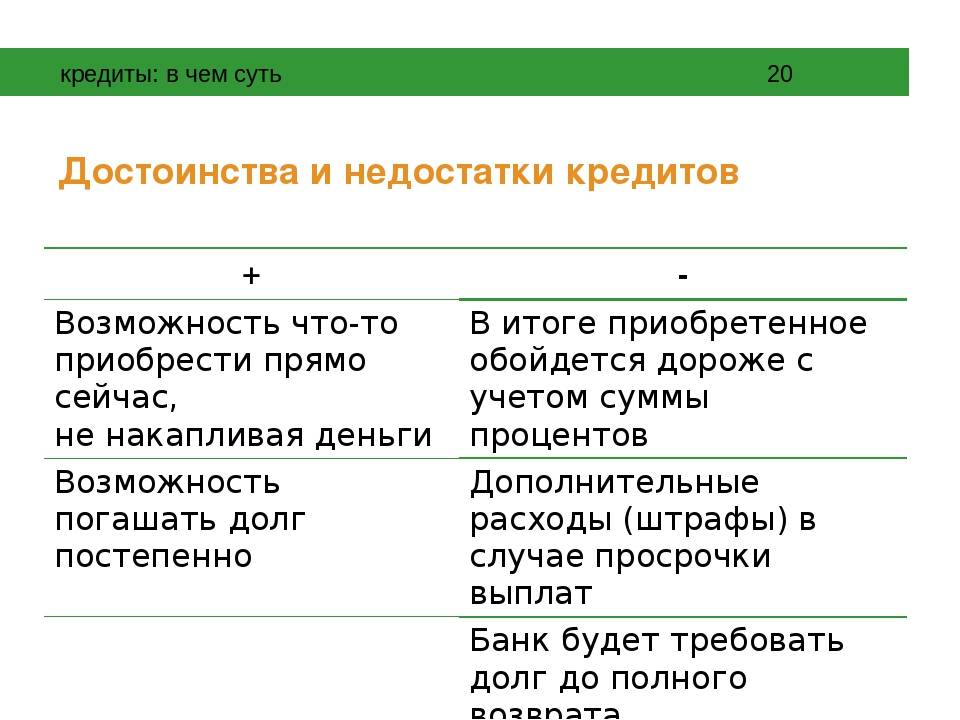

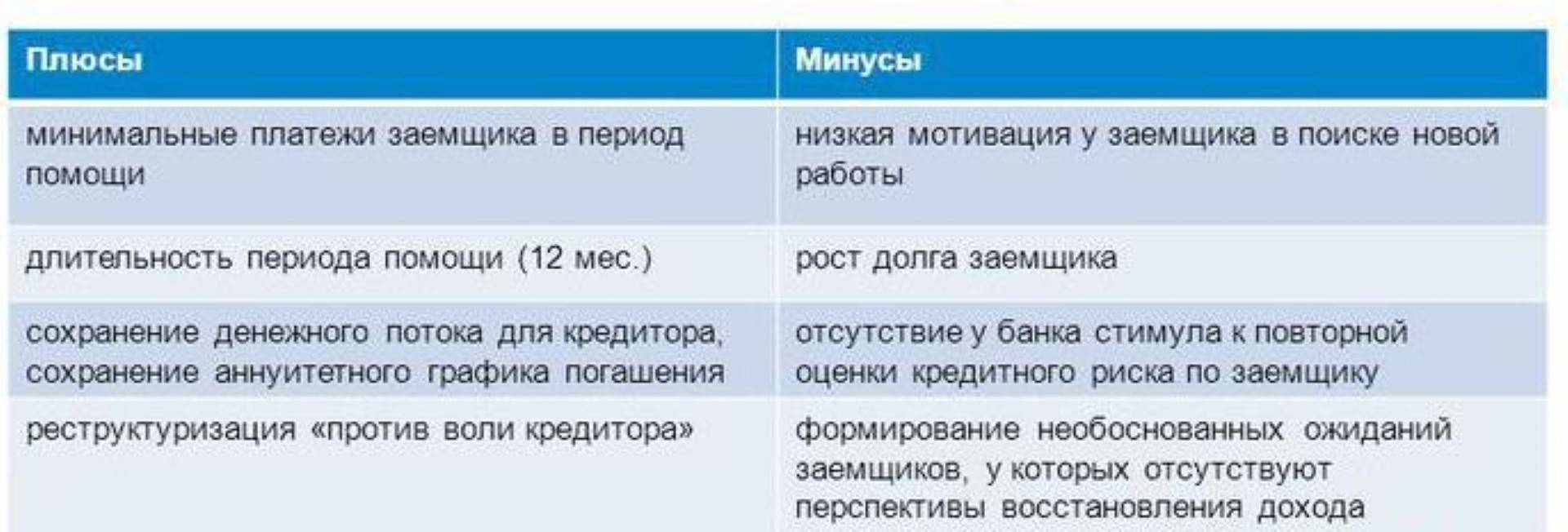

Плюсы и минусы инвестиционного кредита

Главным преимуществом является большая сумма долга и длительный срок возвращения. Это дает возможность проводить многочисленные реформы, модернизируя коммерческую деятельность. Также, инвестиционный кредит дается многим компаниям во многих сферах бизнеса.

Недостатком здесь выступает присутствие залога. В виде залогового имущества часто выступают многочисленные активы организаций. А это не дает возможность пользоваться ими в полной мере. Поэтому развитие фирмы замедляется.

Несмотря на это, такие займы популярны у юридических лиц. Они широко распространены не только в нашей стране, но и во всем мире. Инвестиционный кредит дает возможность реализовывать многочисленные технические проекты. Выгоду получают оба участника сделки. Этот вид кредитования является одним из самых перспективных.

Задать вопрос о кредитах нашим специалистам!

Как выбрать банк для открытия вклада

Выбрать банковскую организацию для открытия вклада непросто. Существуют критерии надежности, но их нельзя назвать едиными. Теоретические основы экономики и практика не дают четких рекомендаций, каким обязан быть идеальный вклад. Банки не могут предугадать конечную прибыль. Они позволяют вкладчикам делать самостоятельный выбор. Клиенты могут выбрать вариант вложения и направить его часть в активы.

Выбрать банковскую организацию для открытия вклада непросто. Существуют критерии надежности, но их нельзя назвать едиными. Теоретические основы экономики и практика не дают четких рекомендаций, каким обязан быть идеальный вклад. Банки не могут предугадать конечную прибыль. Они позволяют вкладчикам делать самостоятельный выбор. Клиенты могут выбрать вариант вложения и направить его часть в активы.

В текущем году такие продукты предлагают около 20 финансовых учреждений страны. Ниже представлены 5 банков, предлагающих инвестиционные вклады с наиболее высокой ставкой на депозит. Размер вложения составляет 1 млн руб. для всех предложений.

| Название банка | Ставка, % | Прибыль, руб. | Срок размещения | Начисление доходов | Порядок выплаты прибыли |

| Восточный банк | 8,22 | 85 828 | 1 год 2 дня | на карту | по итогам месяца |

| Хоум Кредит Банк | 8 | 80 000 | 12 месяцев | на счет | по результатам периода |

| Уралсиб | 8 | 80 438 | 1 год 2 дня | на счет | по итогам периода |

| Россельхозбанк | 7,30 | 79 000 | 1 год 1 месяц | на счет | по результатам периода |

| Абсолют Банк | 7,70 | 77 422 | 1 год 2 дня | на счет | по итогам периода |

Дополнительно следует рассказать о депозитных продуктах Сбербанка. Он предлагает клиентам различные инвестиционные программы. Однако ни один не подходит под точное описание вложения. Ранее давалось определение, что это такое. “Защищенной инвестиционной программой” могут воспользоваться как жители Москвы, так и иных регионов, в которых находятся филиалы банка.

На главном сайте организации присутствует подробная информация о таком вложении. Утверждается, что деньги распределяются между частями вложения. Итоговая прибыль является неизвестной, вкладчик получает первоначальную сумму.

На главном сайте организации присутствует подробная информация о таком вложении. Утверждается, что деньги распределяются между частями вложения. Итоговая прибыль является неизвестной, вкладчик получает первоначальную сумму.

Лидер банковской сферы предлагает также инвестиции в ПИФ, приобретение страховок и массу других полезных услуг. Их минусом считается отсутствие гарантии возврата всех вложенных средств.

Виды материалов трубопроводов

Спектр материалов, из которых изготавливаются современные трубы и фитинги, весьма широк. Каждая трубопроводная система имеет свои свойства и особенности – как по качественным показателям материала, так и по методу сборки. Основные виды трубопроводов водоснабжения:

- Полимерные трубопроводы;

- Медные трубопроводы;

- Стальные трубопроводы.

Полимерные трубопроводы подразделяются на следующие виды:

- Полипропиленовые;

- Металлопластиковые;

- Полиэтиленовые.

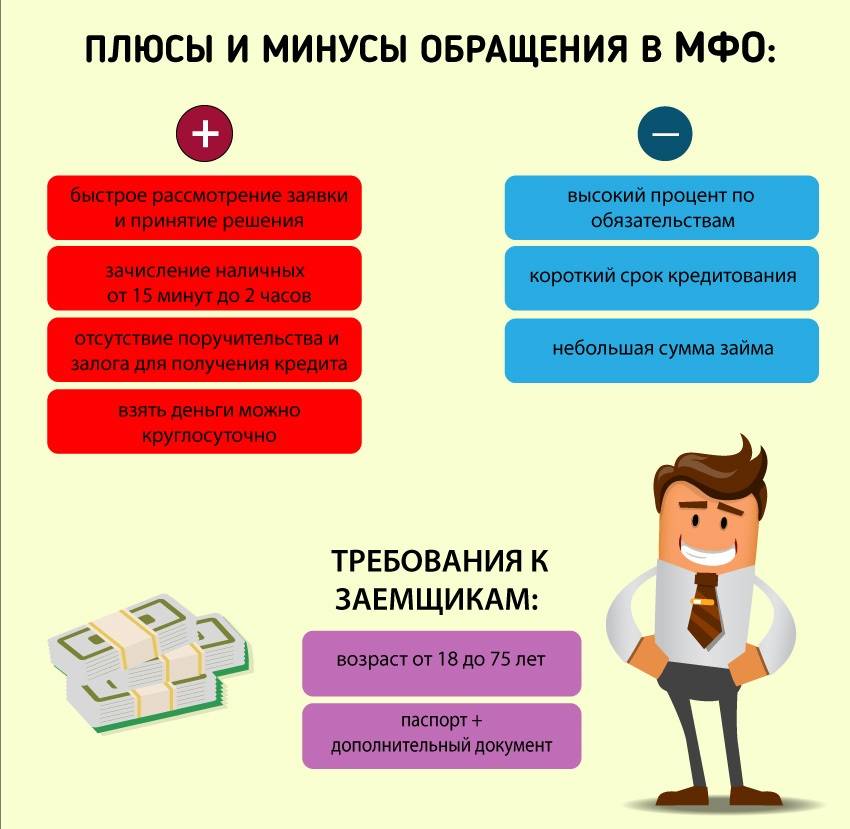

Есть ли альтернатива кредитам?

Альтернативным вариантом банковскому кредиту являются частные займы и лизинг. Частные займы — это предоставление средств одним частным лицом другому. Здесь меньше бумажных проволочек, однако велик риск столкнуться с «серыми схемами» и более высокими процентами.

Сущность такого понятия как лизинг — в финансовой аренде объекта, который продолжает находится в собственности владельца. А в результате кредитования и приобретения объекта организация или гражданин становится его полноправным владельцем, а не арендатором. Однако займ сопровождается обременением в виде выплаты долга, установленного по кредитному договору. Кроме того, банковские кредиты обладают ещё некоторыми недостатками, о которых стоит рассказать поподробнее.