С чего начать инвестору — пошаговая инструкция

Что нужно инвестору, чтобы начать инвестировать?

Шаг 1. Изучите варианты для инвестирования

Выше были перечислены все доступные варианты для вложений. Стоит углубиться в их изучение, чтобы лучше понимать какие риски и доходность каждого актива. Но помните: не бывает высокого дохода без рисков.

Также можно прочитать книги по инвестированию и посмотреть бесплатные видео уроки на ютубе. В большинстве случаев перечисляются одни и те же советы и мысли. Для начала этих знаний хватит.

Шаг 2. Копим свой начальный капитал

В мире инвестиций размер стартового капитала имеет значение. У большинства обычных людей он отсутствует. Большинство граждан будет накапливать капитал через зарплату, а это длительный процесс.

Многие миллионеры начинали с нуля, но смогли разбогатеть. Чем раньше вы начнете откладывать, тем больший капитал можно будет накопить. Если начать в 20 лет, то к 40 уже можно будет выходить на «пенсию», поскольку размер ежемесячных процентов будет превышать зарплату.

Начинающим инвесторам стоит регулярно откладывать часть своего заработка. Например, по 10-30%. Опытные инвесторы умудряются откладывать 80% своих доходов, а, значит, они значительно ускоряют процесс накопления.

Новички возразят: «на жизнь не хватает, какие могут быть откладывания?» Если вы тоже так считаете, то стоит начать больше зарабатывать, либо забыть про инвестиции. Главная идеология инвестора в отложенном спросе: снизить потребление сейчас, чтобы потом больше купить.

Конечно, никто не мешает потратить сейчас 50 тыс. рублей на себя. Но с другой стороны, через 10 лет эта сумма вполне может вырасти до миллиона рублей, находясь в тех же акциях.

Советую прочитать следующий материал, который поможет вам экономить деньги на своё светлое будущее:

Шаг 3. Инвестируем средства и ищем новые варианты

Инвестору не обязательно следить за вложениями каждый день. Инвестиции чем-то напоминают садоводство. Посадив дерево мы ожидаем, что оно вырастет. Но не имеет смысла наблюдать за ростом дерева ежедневно, поскольку рост происходит не быстро. Поэтому смотреть свой портфель каждый день не имеет смысла.

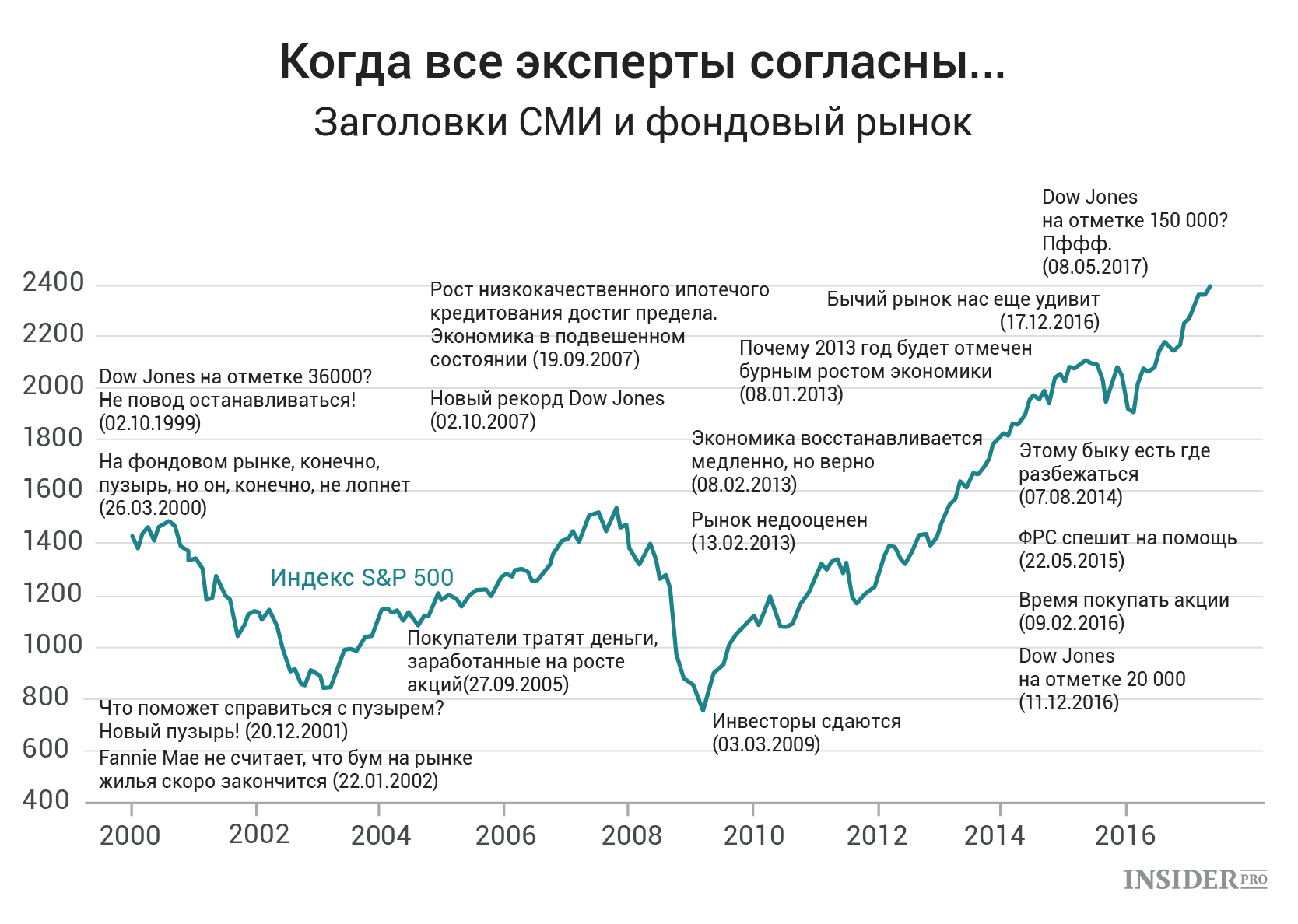

Успешные инвесторы всегда ищут возможности для новых вложений. Наш мир всегда даёт какие-то интересные возможности. Особенно много возможностей в период паники или экономического кризиса. В этот момент всё дёшево, всё перспективно. Нужно лишь иметь как можно больший капитал для вложения. Крупные инвесторы всегда имеют «кэш» (свободные деньги) на этот случай.

Хотя эти свободные деньги всё равно лежат в инвестициях под названием трежерис (казначейские облигации США). Это самые надёжные ценные бумаги в мире. Российский инвестор также может инвестировать в них. Например, через ETF FXMM и FXTB.

Страх держать деньги в акциях длительный срок

Инвестирование, в отличие от трейдинга имеет ряд преимуществ. В частности, вам не придется часто покупать и продавать активы, что позволяет снизить брокерские комиссионные. Меньше комиссионных – больше выгоды достается вам.

Нужно помнить и о том, что при продаже акций образуется прибыль, которая облагается соответствующим налогом. Но есть стратегии, предполагающие, что активы остаются у вас на руках десятилетиями. Например, дивидендное инвестирование. Суть этого метода в реинвестировании дивидендных выплат обратно в акции, усиливая, таким образом, дивидендный поток. Больше акций – больше дивидендов.

Никто не может заглянуть в будущее. Но если подходить к отбору ценных бумаг стратегически, не метаться из стороны в сторону при малейших колебаниях рыночной стоимости вашего инвестиционного портфеля, вложение денег в биржевые активы на длительный срок принесет неплохие плоды.

Читайте: Давно хочу начать инвестировать, но боюсь

Правило 4 процентов в инвестициях

Правило 4% дает возможность рассчитать, сколько денег можно тратить с накопленного капитала, чтобы он в течение 30 лет не уменьшился. По такой формуле можно высчитать, какую сумму необходимо заработать с помощью инвестиций, учитывая обязательные ежемесячные расходы.

Правило 4% часто используется при расчете оптимальной суммы сбережений, необходимой для выхода на пенсию. Чтобы уменьшить риски потерь при обвале рынка, нужно накопить средства для создания своего фонда для кризисных ситуаций (в сумме, равной обязательным расходам на 1 год). Таким образом, при обвале рынка можно использовать средства кризисного фонда и не продавать свои активы раньше времени. Активно накапливая свой пенсионный фонд, экономя до 50% своих расходов. Можно обеспечить себе преждевременный выход на пенсию.

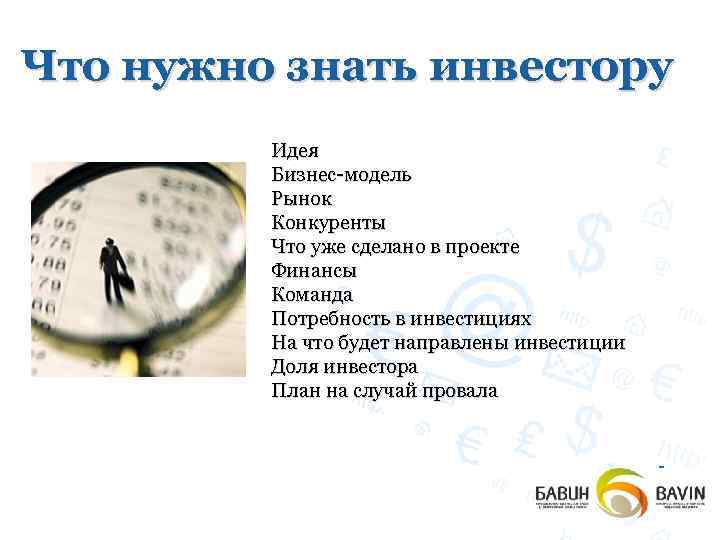

Что нужно знать начинающему инвестору?

Новичок на инвестиционном рынке должен много учиться и постоянно интересоваться последними событиями в стране и мире, следить за биржевыми котировками и экономической политикой.

В интернете можно найти сотни книг по основам инвестирования и управления капиталом. В отличие от статей и веток на форумах они способны дать более полную информацию о том, как начать инвестировать. Наиболее полезными будут следующие книги по инвестированию:

- «Разумный инвестор» (Бенджамин Грэм). Книга увидела свет в 1949 году, и с тех пор не теряет популярности и актуальности, подробно рассказывая о стоимостном инвестировании.

- «Эссе об инвестициях, корпоративных финансах и управлении компаниями»( Уоррен Баффетт). В книге собраны письма Баффета к акционерам компании Berkshire Hathaway, которой он руководит. Они позволяют как нельзя лучше понять философию Великого инвестора и психологию мышления успешного человека.

- «Руководство Богатого Папы: учимся инвестировать» (Роберт Кийосаки). Книга рассчитана на начинающих вкладчиков и имеет не столько обучающий, сколько мотивирующих характер, заряжая оптимизмом и верой в собственные силы на инвестиционном поприще.

Однако самый ценный учитель — опыт, который в сочетании с изучением литературы и финансового рынка позволит достичь успеха.

Спикер канала InvestFuture Кира Юхтенко выделила топ-6 правил богатства Уоррена Баффетта:

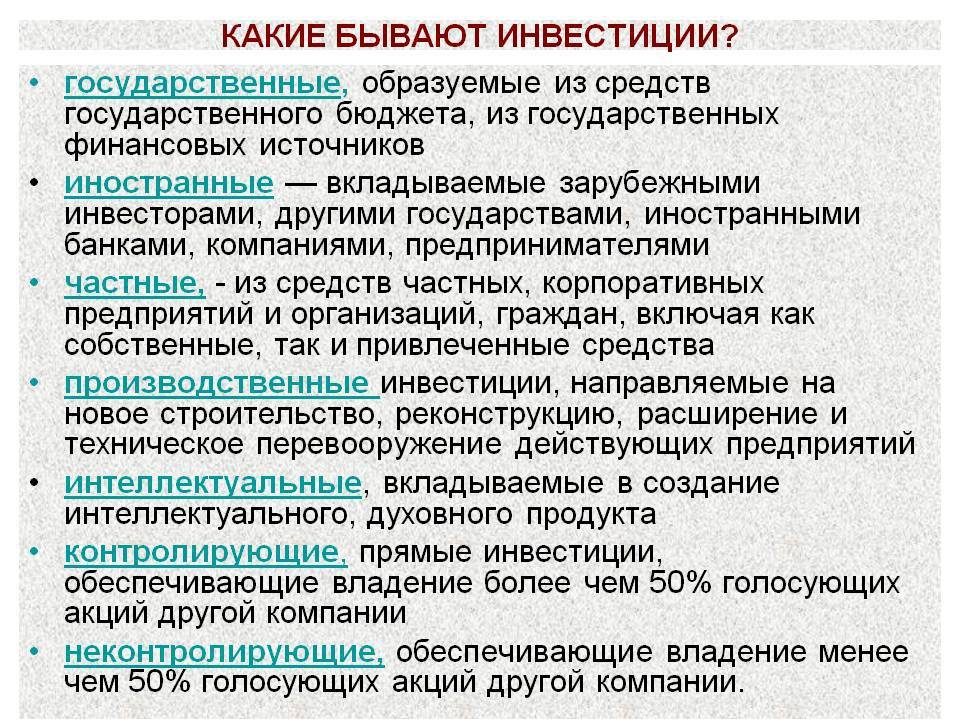

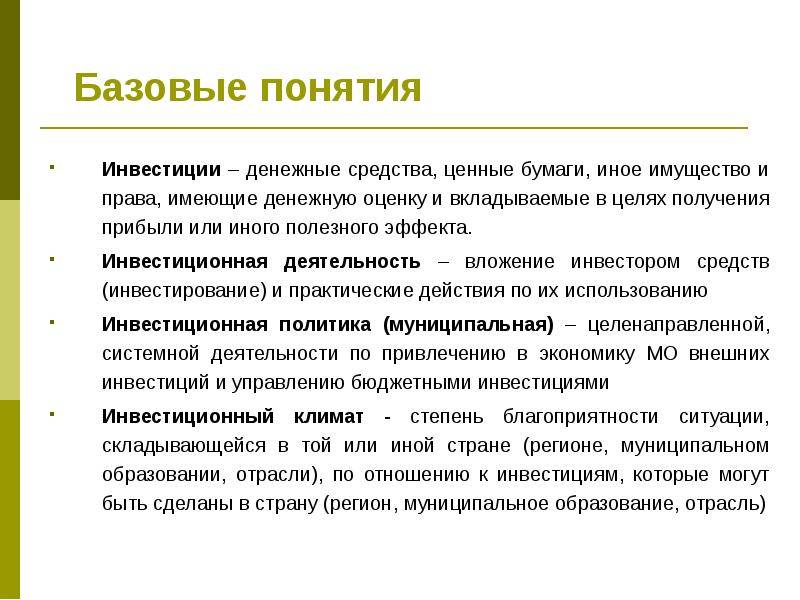

Какие бывают инвестиции

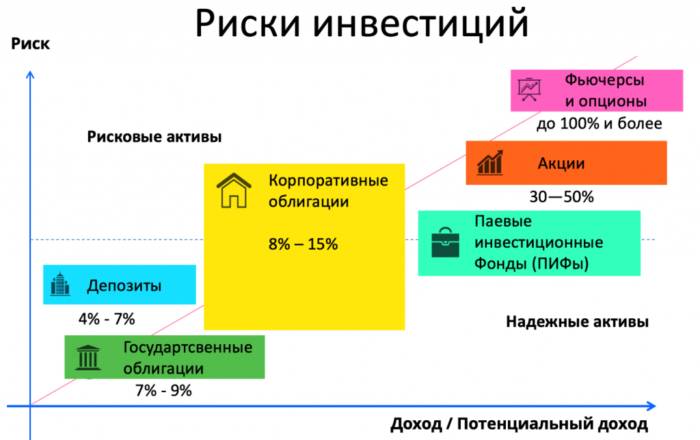

При выбора проекта для инвестирования стоит учитывать его тип. Один из наиболее важных параметров — степень риска, исходя из него проекты разделяют на:

- безрисковые — застрахованные вклады с ожидаемой прибылью;

- низкорисковые — вложения с риском выше среднерыночного;

- среднерисковые — инвестиции со степень риска равно среднерыночной;

- высокорисковые — вклады с повышенным риском и уровнем дохода выше среднерыночного.

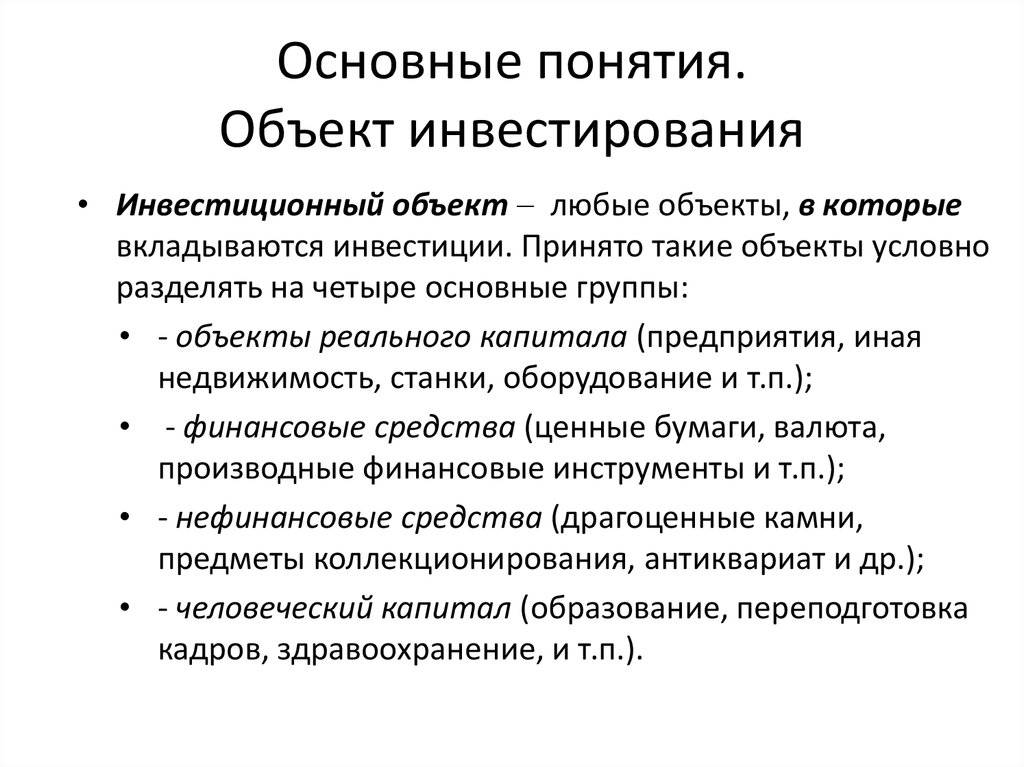

По объектам вложения средств инвестиции бывают двух типов:

- Реальные — вложения в производственные объекты и оборудование, материальные объекты непроизводственного характера и нематериальные активы.

- Финансовые — инвестиции в различные финансовые инструменты: акции, облигации, фьючерсы и прочее.

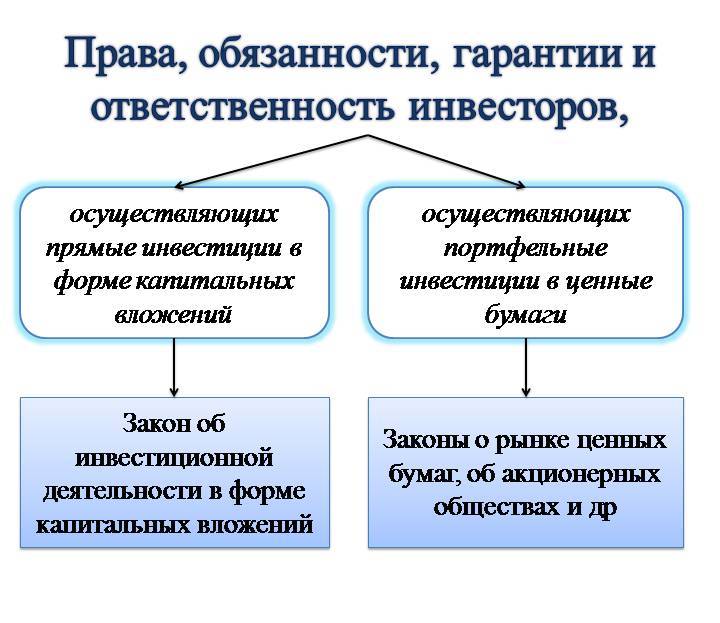

По цели капиталовложения выделяют следующие виды инвестиций:

- прямые — осуществляются напрямую в уставный фонд компании, после заключения прямого соглашения между инвестором и получателем средств.

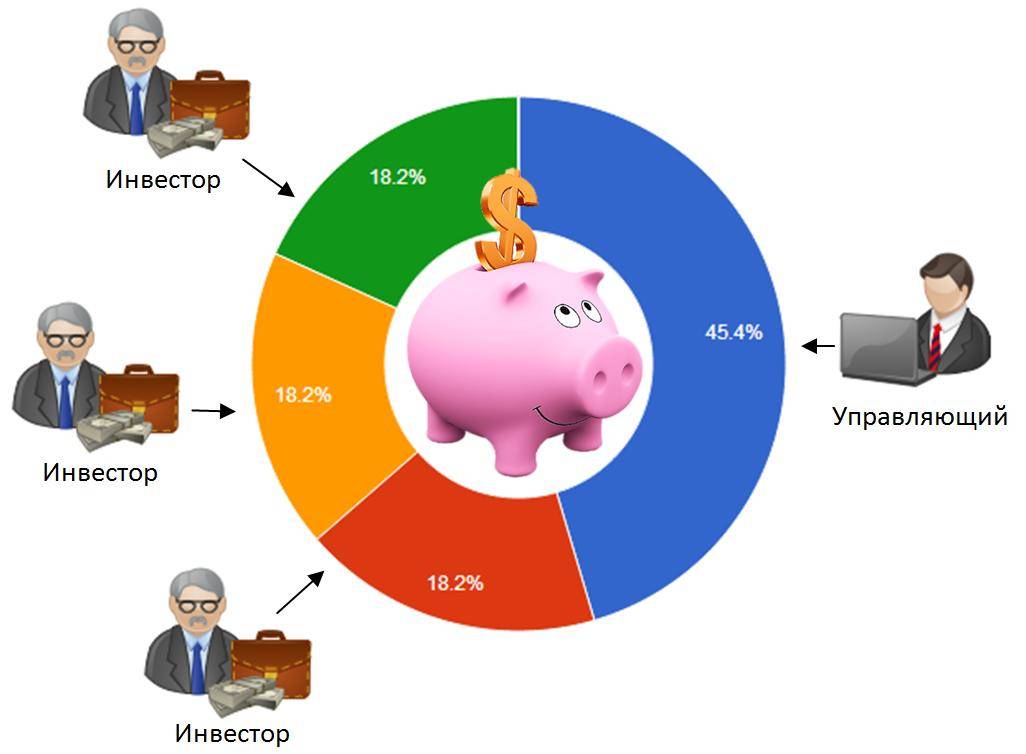

- непрямые — вложение средств при помощи финансовых посредников: брокеров или инвестиционных компаний.

Тинькофф-Банк предлагает клиентам своё активное посредничество в разных видах инвестирования

Ошибки

Причина большинства ошибок — беспечность в вопросах, касающихся финансов. Наиболее частые ошибки начинающего инвестора:

- вкладывать все деньги в акции одной компании.

- брать кредит на формирование инвестиционного капитала.

- вкладывать больше, чем можно потерять.

- не диверсифицировать риски.

- злоупотреблять высокорисковыми инвестициями.

- вкладывать без стратегии и планирования.

Прежде чем начать инвестировать, необходимо хотя бы минимально обучиться этому финансовому искусству, просчитать все риски и поставить четкие цели для себя.

Максим Темченко рассказывает о своём первом опыте вложения денег, включая ошибки и пути их исправления:

https://youtube.com/watch?v=PA3x0hWhh9U

Как зарабатывают на инвестировании

Инвестирование — это вложение свободных денежных средств в различные инструменты с целью получения дохода. Такой способ заработка работает в долгосрочной перспективе и способен приносить пассивный доход в течение многих лет.

В финансовой среде различают несколько типов инвесторов:

- индивидуальные и институциональные;

- финансовые и отраслевые;

- краткосрочные и долгосрочные.

В целом, видов инвестиций довольно много

Эти категории не имеют жесткого разграничения, и каждый тип инвесторов может работать с любыми доступными видами инструментов.

Яркий пример — Билл Гейтс. Согласно отчету издания Bloomberg, он держит в акциях своего детища — компании Microsoft, не более 20% от общего капитала. Более 50% всех средств инвестированы в рынок финансовых услуг и фонд Уоррена Баффета, 14% — в акции компаний потребительского сектора, такие как Wal-Mart Stores и Coca-Cola. Около 15% — в акции промышленных корпораций и компаний из индустриального сектора — Caterpillar, Canadian National Railway Company, FedEx Corporation. Почти 10% капитала вложено в крупные компании потребительского сектора циклического типа — Mcdonald’s и S.A.B., а еще 5% — в энергетическую отрасль (Exxon Mobil и BP).

Билл Гейтс — один из самых богатых людей планеты

В интервью для издания Rolling Stone (13 марта 2014 года) Билл Гейтс сказал, что удача в инвестировании сопутствует тем, кто начинает с малого

По его словам, многие люди уверены, что финансовые вложения — это некий проект, который не требует ничего, кроме денег, и отчасти это так, но важно понимать и правильно планировать свои действия, а также ставить перед собой четкие цели

Финансовые эксперты выделили два основных стиля, которые прослеживаются в поведении инвесторов:

- Консервативный, в рамках которого первостепенная задача инвестора — защитить свой капитал и постепенно приумножить его за счет вложения средств в надежные финансовые инструменты: облигации, сертификаты инвестиционных фондов с обеспечением, финансовые продукты с гарантированным возвратом средств.

- Агрессивный, подразумевающий, что инвестор вкладывает деньги в высоковолатильные активы, которые обладают высокой потенциальной доходностью: акции небольших компаний со значительной динамикой роста, ценные бумаги без обеспечения, финансовые продукты без гарантии возврата капитала.

В целом, один и тот же человек может комбинировать оба стиля, в зависимости от ситуации и проекта, в который он хочет вложить деньги.

Куда можно инвестировать

Рынок предлагает десятки вариантов, с которых можно начать инвестировать, в зависимости от выбранной стратегии и типа финансовых инструментов. Даже с незначительным стартовым капиталом можно вкладывать в следующие активы:

- валюта;

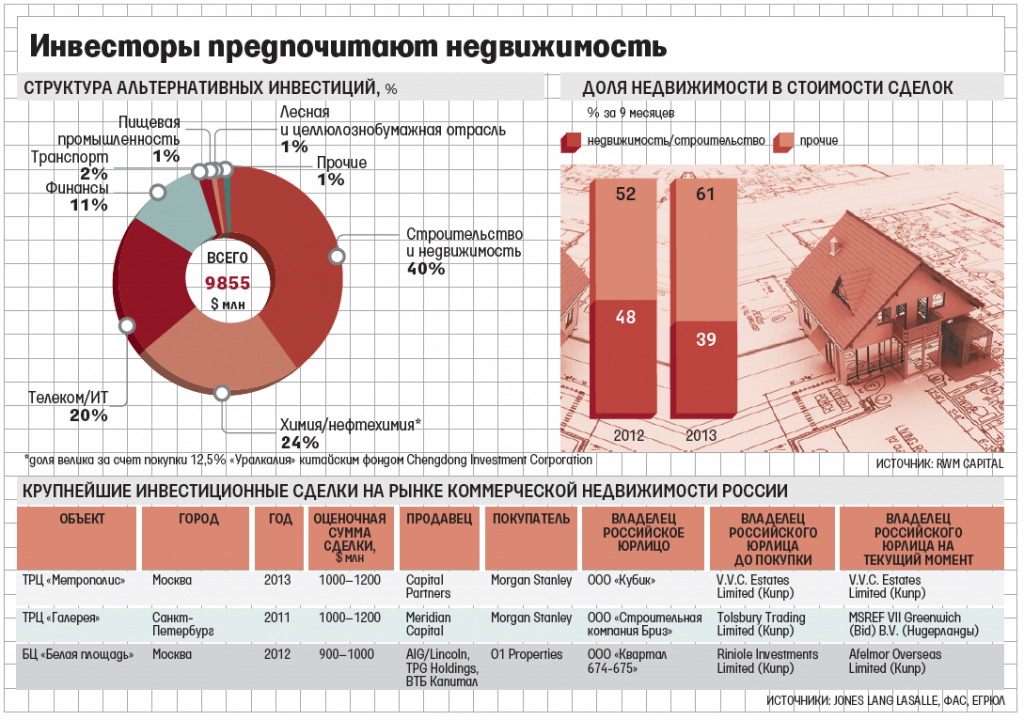

- недвижимость;

- драгоценные металлы;

- перспективные стартапы;

- криптовалюты и блокчейн-технологии;

- акции и облигации с обеспечением;

- паевые инвестиционные фонды;

- банковские вклады и депозиты.

Конечно, проще всего — положить деньги на срочный депозит или открыть вклад. Но, как показывают расчеты, этот способ эффективен только в долгосрочной перспективе.

Средняя процентная ставка по банковскому вкладу «Пополняй» в Сбербанке составляет 5% в год

Например, при открытии депозита в 50 000 рублей на год под 7% годовых ежемесячная сумма выплат составит около 289 рублей, а по окончанию срока договора с банком общая сумма дохода не превысит 3500 рублей.

В феврале, а также в месяц размещения и месяц снятия средств выплата будет меньше, исходя из количества дней, которые сумма находится на счете.

Инвестиции не только для богатых

Конечно, невозможно, вложив копейки, начать получать десятки тысяч рублей. На таком принципе строятся лохотроны и пирамиды и все мы знаем, чем заканчивается подобная погоня за легкой и быстрой наживой.

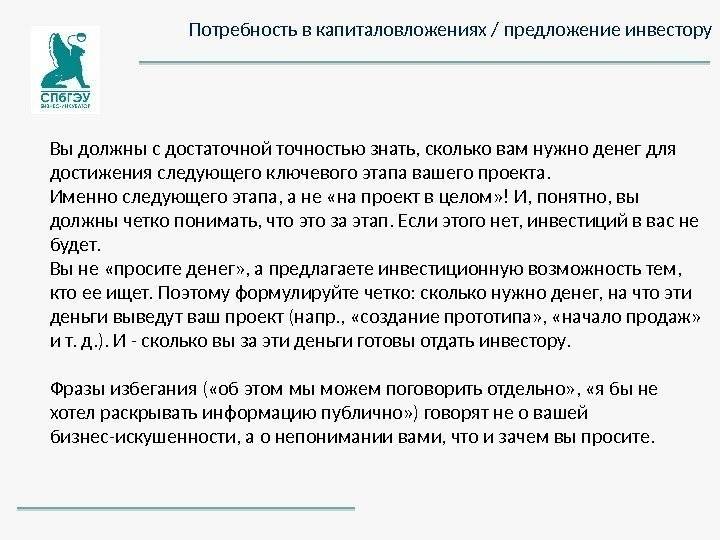

Однако совершенно не нужно сразу выводить на биржу большой капитал. Иногда люди получают серьезную сумму денег, например, после продажи квартиры или машины и решают, что будет грамотным шагом купить на полученную сумму акции. Но такой поступок чреват негативными последствиями. Я убежденный сторонник постепенного и последовательного инвестирования. Отсутствие счета с большим количеством нулей не должно никого останавливать. Начать можно с той суммы, на которую вам откроют брокерский счет

При этом важно регулярно пополнять свой инвестиционный портфель

Что нужно знать инвестору, действительно, так это то, что именно за счет регулярной покупки ценных бумаг, прошедших ваши критерии отбора, и достигается максимальный эффект от инвестирования. Даже если процесс будет постепенным.

Мифы об инвестировании

Очень много советов, как стать успешным инвестором, свободным и хозяином своих денег, но помните важное — не все они эффективны и то, что хорошо подходит в одном случае, не 100%, что будет работать в другом. Самый популярный миф — ничего не надо делать, достаточно накопить капитал и все! Это заблуждение, которое может оставить вас с ничем

Надо и технологии изучать, и инструменты новые для себя открывать, даже, отдавая деньги в доверительное управление

Обращу внимание еще на одно заблуждение: не надо вести учет. Это неправильно в корне, поскольку деньги любят счет, и одним из способов вести контроль станет сервис Яндекс Yammi, о котором много написано на www.iqmonitor.ru

Достаточно часто можно встретить такое понятие, как социальный инвестор. Это вкладчик, который использует вложения, как способ получить стабильность в социальной жизни, сформировать финансовую подушку.

С другой стороны, это инвестор, который выбирает недорогие способы вложения денег — социальные, например, депозиты или ПИФы. Еще одно понятие говорит о том, что это способ вложить деньги в социально важные проекты, с положительным эффектом для многих других. Резюмируя, хочу подчеркнуть: успешное инвестирование — это цель, которую можно достичь, но на которой не надо останавливаться, позволяя постоянно находить новые и эффективные инструменты и получать более высокий доход. Желаю, чтобы каждый из моих партнеров мог назвать себя успешным во вложении средств и получить такую же оценку от окружающих.

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

10 «Голубых фишек» — акций наиболее крупных компаний на Корейской фондовой бирже

Рынок KOSPI, является эталонным фондовым рынком Кореи, с момента своего открытия в 1956 году на нем торгуются акции «голубых фишек» — мировых брендов как: Samsung Electronics, Hyundai Motor, POSCO и LG Electronics.

Обычно называют 10 основных «голубых фишек» — самых крупных компаний на Корейской бирже:

Samsung Electronics, тикер на бирже – 005930, капитализация (на 10.05.2019) – ₩284,96 трлн. ($239 млрд.) — южнокорейская международная компания по производству электроники со штаб-квартирой в Сувоне, Южная Корея. Это флагманская компания Samsung Chaebol, на долю которой в 2018 году приходилось 70% выручки группы. Samsung Electronics имеет сборочные заводы и торговые сети в 80 странах мира, в которых работает около 308 745 человек. Это крупнейший в мире производитель бытовой электроники и полупроводников.

Hynix. Электроника (микросхемы, полупроводниковая память и др.), 000660, ₩54,16 трлн. ($45.5 млрд.). SK Hynix Inc. (KRX: 000660) является южнокорейским полупроводниковым поставщиком микросхем динамической памяти с произвольным доступом (DRAM) и чипов флэш-памяти. Hynix является вторым по величине производителем микросхем памяти (после Samsung Electronics) и третьей по величине в мире полупроводниковой компанией. Компания имеет производственные площадки в Корее, США, Китае и на Тайване. В 2012 году, когда SK Telecom стал основным акционером, Hynix объединилась с SK Group (третий по величине конгломерат в Южной Корее). Акции компании торгуются на Корейской фондовой бирже, а акции Глобального депозитария котируются на Люксембургской фондовой бирже.

Hyundai Motor. Машиностроение, 005380, ₩32,73 трлн. ($27.5 млрд.). Южнокорейский многонациональный производитель автомобилей со штаб-квартирой в Сеуле. Компания была основана в 1967 году и вместе со своей 32,8% дочерней компанией Kia Motors и 100% принадлежащей дочерней компанией Genesis Motor вместе составляют Hyundai Motor Group. Это третий по величине производитель автомобилей в мире.

Hyundai Mobis. Автомобильная промышленность, 012330, ₩21,32 трлн.($17.9 млрд.). Публичная южнокорейская компания по производству авто запчастей. Основанная как Hyundai Precision & Industries Corporation в 1977 году, компания формирует подразделение «запчасти и сервис» для южнокорейских автопроизводителей Hyundai Motor Company, Genesis Motors и Kia Motors. По состоянию на 2014 год, это был «поставщик № 6 в мире автомобильной промышленности».

Shinhan Financial Group. Финансовый сектор, банк, 055550, ₩21,29 трлн. ($17.88 млрд.). Банк со штаб-квартирой в Сеуле, Южная Корея. Исторически это был первый банк в Корее, созданный под названием Hanseong Bank в 1897 году. Банк был восстановлен в 1982 году. Он входит в финансовую группу Shinhan наряду с Jeju Bank. Chohung Bank объединился с Shinhan Bank 1 апреля 2006 года.

POSCO. Черная металлургия, 005490, ₩21,01 трлн. ($17.8 млрд.). Южнокорейская сталелитейная компания со штаб-квартирой в Пхохане, Южная Корея. В 2015 году было произведено 42 млн. тонн сырой стали, что позволило ей стать четвертым по величине производителем стали в мире по этому показателю. В 2010 году это была крупнейшая в мире компания по производству стали по рыночной стоимости. Кроме того, в 2012 году он был назван 146-й крупнейшей корпорацией мира по версии Fortune 500.

Naver Corporation. Интернет, 035420, ₩20,19 трлн. ($16.97 млрд.) — компания по предоставлению интернет-контента со штаб-квартирой в Соннаме, Южная Корея, которая управляет корейской поисковой системой Naver. Naver зарекомендовал себя как пионер в использовании пользовательского контента благодаря созданию онлайн-платформы Q & A Knowledge iN. Naver также управляет глобальными мобильными сервисами, такими как мобильный мессенджер LINE, видео-мессенджер Snow и служба групповой связи BAND.

Samsung C&T. Строительство и торговля, 028260, ₩18,88 трлн.($15.86 млрд.). — строительная и Торговая Корпорация (ранее Samsung Corporation) была основана в 1938 году как материнская компания Samsung Group для осуществления зарубежных продаж. С 1995 года в основном была ориентирована на глобальные инженерные и строительные проекты, торговлю и инвестиции, моду и курорты. Корпорацией управляет совет директоров, состоящий из 11 членов, в состав которого входят президент и генеральные директора четырех рабочих групп (проектирование и строительство, торговля и инвестиции, мода и курорт), финансовый директор корпорации и шесть независимых членов. В Samsung C & T работают чуть менее 13 000 человек.

Korea Electric Power. Энергетика, 015760, ₩17,53 трлн. ($14.7 млрд.). Корейская электроэнергетическая корпорация (NYSE: KEP, KRX: 015760), более известная как KEPCO, является крупнейшей электроэнергетической компанией в Южной Корее, отвечающей за производство и передачу электроэнергии. распределение электроэнергии и развитие электроэнергетических проектов, в том числе в области атомной энергетики, ветроэнергетики и угля. KEPCO отвечает за 93% производства электроэнергии в Корее. Правительство Южной Кореи (прямо и косвенно) владеет 51,11% акций KEPCO. Вместе со своими филиалами и дочерними предприятиями установленная мощность KEPCO составляет 65 383 МВт. В рейтинге Fortune Global 500 крупнейших компаний мира 2011 года KEPCO заняла 271 место. KEPCO является членом Всемирного энергетического совета, Всемирной ядерной ассоциации и Всемирной ассоциации ядерных операторов. По состоянию на август 2011 года KEPCO имеет кредитный рейтинг A + с рейтингом Fitch, в то время как Moody’s присвоило KEPCO стабильный рейтинг A1.

Samsung Life Insurance. Финансовый сектор, 032830, ₩16,02 трлн. ($13.44 млрд.). Южнокорейская многонациональная страховая компания со штаб-квартирой в Сеуле, Южная Корея, и дочерняя компания группы Samsung. Это крупнейшая страховая компания в Южной Корее и компания Fortune Global 500. Основными продуктами Samsung Life являются страхование жизни, медицинское страхование и аннуитеты. Samsung Life была частной компанией с момента своего основания в 1957 году до публичного размещения в мае 2010 года. IPO было крупнейшим в истории Южной Кореи и сделало Samsung Life одной из самых ценных компаний в стране, измеряемой рыночной капитализацией. Штаб-квартира расположена напротив Намдэмун, исторических ворот, расположенных в самом сердце Сеула.

Всего в листинге Корейской биржи представлены около 790 акций компаний, с полным списком которых можно можно ознакомиться на официальной странице биржи eindex.krx.co.kr .

Что нужно знать начинающему инвестору

Для начала каждому инвестору необходимо определиться со стартовым капиталом и решить, с какой суммы начать. Здесь стоит учитывать, что чем больше первоначальный взнос, тем выше шанс получить существенную прибыль

Но у каждого свои возможности, поэтому важно трезво оценивать финансовые риски и вкладывать только посильную сумму

Для начала можно вложиться только в один ПАММ счёт, в акции и в облигации конкретной компании, или в один торговый фонд. При наличии достаточного количества доступных средств можно сразу составить индивидуальный инвестиционный портфель, инвестировав сразу в несколько счетов или бинарных опционов.

Предварительно важно пройти обучение (специализированные книги и курсы в помощь), изучить репутацию брокера и выбрать наиболее «прибыльного». Можно обратиться на форумы инвесторов, где можно получить отзывы и актуальную информацию о наиболее надежных брокерах

Начать инвестировать совсем несложно — свой личный капитал можно приумножить в несколько раз, используя правильную стратегию и совершая рискованные сделки

Важно помнить, что даже если одна сделка прогорела, другая может принести существенную прибыль и покрыть все предыдущие расходы

Самостоятельное инвестирование

То, что для прибыльного инвестирования вам понадобится помощь специально обученных людей, это миф, который очень выгоден этим людям. Финансовые советники работают исключительно на собственное благополучие, а не на вас. Прибыль, которую им удастся заработать, распоряжаясь вашими деньгами, они по праву разделят с вами.

Зато убытки будут на 100% только ваши. Множество людей прошли долгий путь на фондовом рынке самостоятельно, набили свои шишки и могут научить вас, как обходить опасные места. Конечно, в таком случае, придется самому отвечать за свои неудачи, зато успехи будут радостнее вдвойне.

На Западе инвестирование – давно часть жизни среднестатистической семьи и многие вполне обходятся без финансовых консультантов, применяя собственную, несложную стратегию. Опытных и талантливых специалистов не так просто отыскать и даже такой профессионал не может гарантировать прибыль. Он, в любом случае, получит свою зарплату и комиссии, при этом ничем не рискуя, кроме ваших кровно заработанных денег. Не стоит ожидать, что посторонний человек будет ратовать за чье-то финансовое благополучие, кроме своего.