Что значит своп и почему без него, нет рынка

Напомним: учетная процентная ставка – это процент, который платит каждый, кто берет деньги взаймы, в том числе государство в лице Центробанка. Это базовый регулятор инфляции и стоимости валюты.

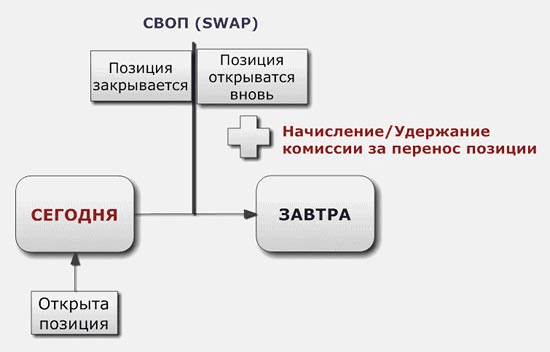

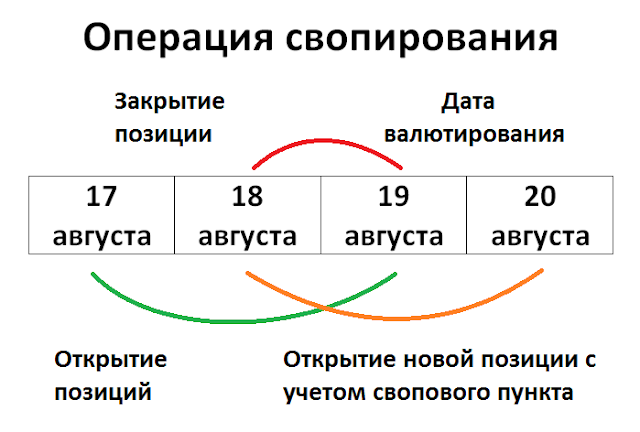

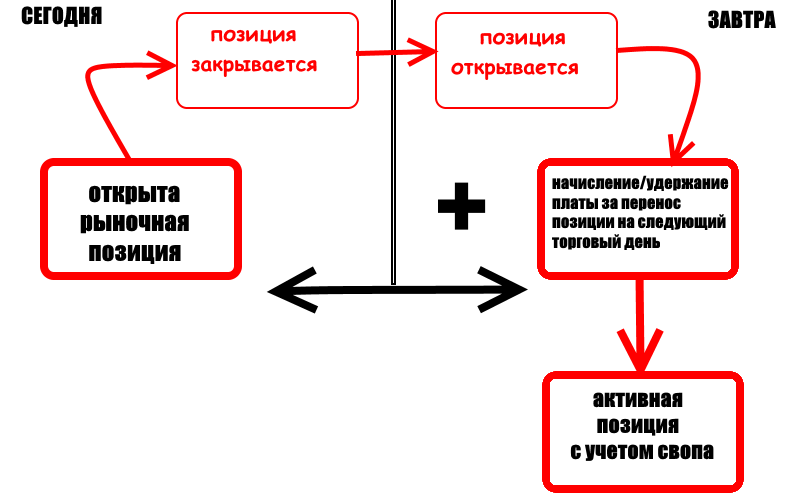

На Форекс-рынке брокер не предоставляет кредитное плечо на срок больше одного торгового дня, то есть фактически каждый ордер проводится дважды, по схеме, так называемой контр-сделки. В момент перехода открытия нового дня купленная в сделке валюта используется как обычный банковский депозит, а валюта, которая продается, оформляется как кредит. Это позволяет держать сделки открытыми.

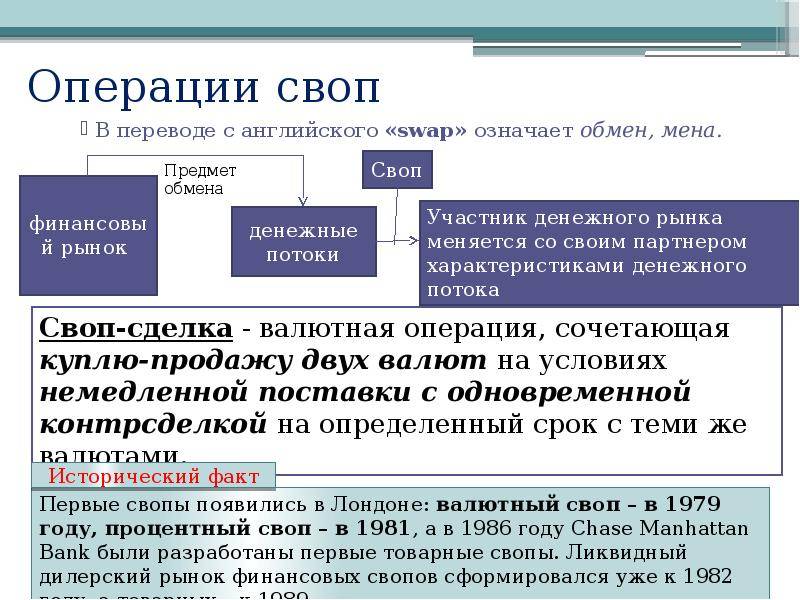

Фактически, разница между учетной процентной ставкой страны, валюта которой покупается по этой сделке, и аналогичной ставкой для валюты, которая в этом ордере продается, и есть своп (SWAP). Внешне эти суммы действительно выглядят как ежедневная плата брокеру за то, что он переносит наши открытые сделки на следующий день. Без такого механизма трейдер может только приобрести валюту, но продать ее возможности не будет.

Например, как выполняется любая операция по EUR/JPY.

Сначала мы должны в Банке Японии «взять кредит» и платить процент, пока сделка будет активна. Потом меняем полученные JPY на EUR в Центробанке Европы, причем реальные евро к нам в руки не попадают, а хранятся там же (в банке), но на эту сумму и за нее как за обычный банковский вклад будут начислены проценты. В результате BOJ будет с нас проценты за кредит «взыскивать», а ЕЦБ на наш «депозит» свои проценты начислит.

Cвоп на бирже − величина переменная, зависит от актуальных учетных ставок. В зависимости от участников сделки, своп может получиться отрицательным или положительным, а иногда (теоретически!) – даже нулевым, когда ставки совпадают.

Что такое своп сделка?

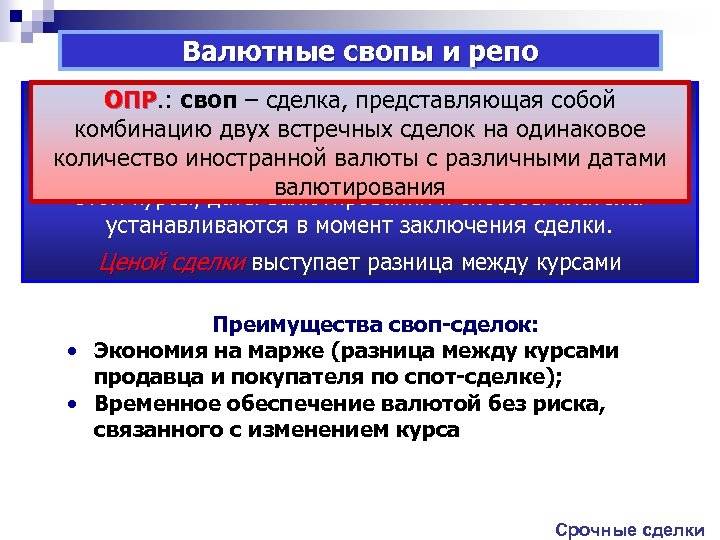

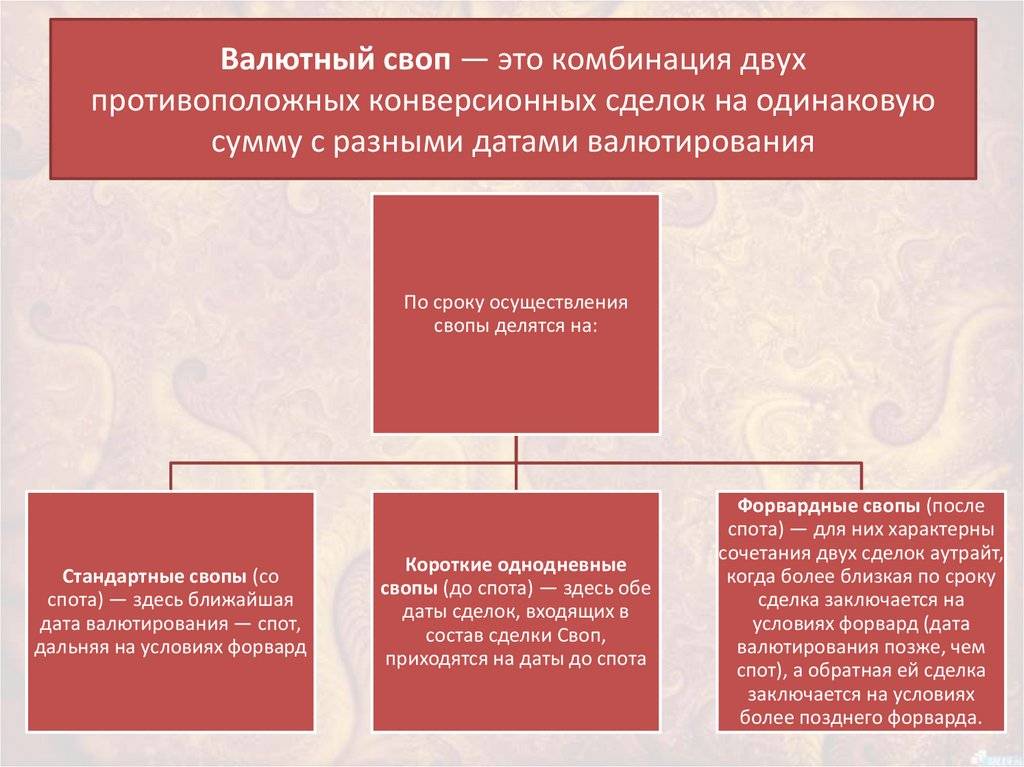

Рассмотрим же подробнее что такое своп сделка? В обычном режиме, сделки на рынке Форекс производятся на условиях спот, то есть все суммы, которые были поставлены в текущий рабочий день, должны быть по всей сумме поставлены и на следующий рабочий день. Чтобы такого не происходило, необходимо совершить сделку своп на форекс. Сделка этого типа позволит произвести закрытие и открытие позиции по текущему валютному курсу. Валютный своп на рынке Форекс позволит урегулировать обязательства каждой из сторон сделки.

Центральный банк по валюте каждой страны устанавливает учетную ставку. Для каждой отдельной страны ставка может отличаться. Отличие может быть настолько значимым, что многим трейдерам удается заработать приличные деньги, покупая и продавая валюты разных стран.

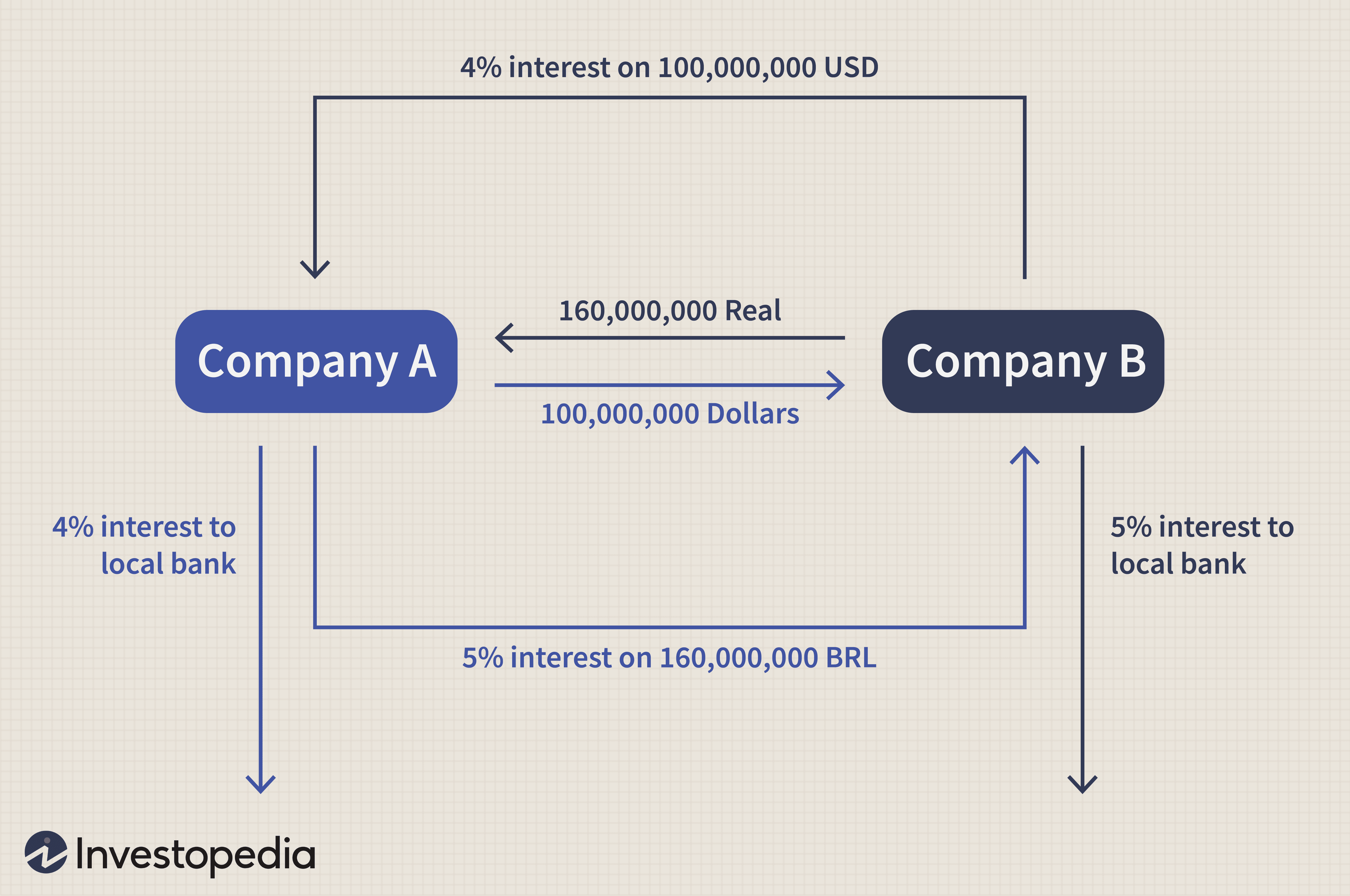

Например, в США учетная ставка равна 5%, а в Великобритании – 6 %.

По валютной паре GBP / USD происходит покупка 1 стандартного лота (100000 единиц основной валюты, в нашем случае GBP) по курсу = 1.99.

Оплата сделки своп на форекс составит: (100000х1,99/100) х (6%-5%) = 1990 $ в год.

За сутки сделка по оплате валютного свопа будет равна: 1990$ / 365 = 5,45$ в сутки.

При открытии длинной позиции на форекс, приобретения по валютной паре GBP / USD происходит займ USD по 5% годовых и открытие депозита по GBP под 6% годовых. Поскольку депозитный процент превышает кредитный, то на валютный счет трейдера будет произведено зачисление валютного свопа на суму — 5,45$ в сутки.

Если открывается короткая позиция на форекс, продажи по валютном инструменте GBP / USD, ситуация будет совсем иная: займ валюты GBP под 6% годовых и открытие депозита по 5% годовых по USD. В таком случае кредитная ставка превышает депозитную и со счета трейдера будет ежесуточно проводится своп сделка на списание в размере теж же — 5,45$.

В нашем примере, для упрощения понимания использовалась однопроцентная ставка для каждой отдельной валюты. На практике учетные ставки по кредиту и депозиту для каждой отдельной валюты практически никогда не совпадают.

Как рассчитывается своп

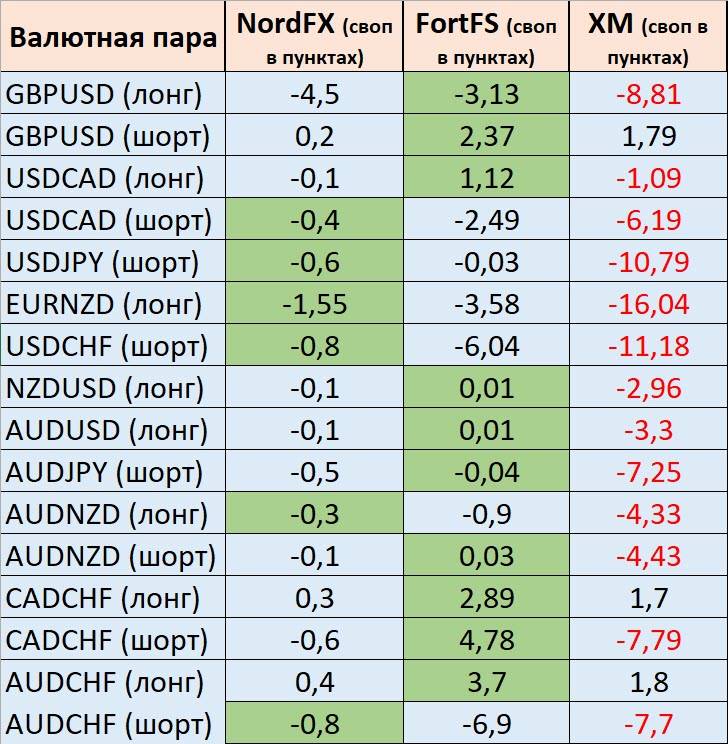

Swap рассчитывается для каждой валютной пары индивидуально. Причем его значения разные для позиции Long (покупка) и Short (продажа). Не бывает так, чтобы оба направления были положительны. По одному направлению будет играть заметно выгоднее, чем по другому.

В зависимости от разницы в процентных ставках разных стран этот процент будет разный. Например, если в США ставка 0.75%, а в Еврозоне 0%, то пара EURUSD будет иметь положительный swap при игре на понижение Евро.

Большая процентная ставка делает эту валюту как бы дороже. Проще объяснить на примере с рублем.

В России процентная ставка постоянно изменяется, но на данный момент она равна 4,25% (решение от 24 июля 2020 года). И из-за этого рубль чувствует себя гораздо лучше, чем если бы ставка была ниже. Иностранные инвесторы приходят в Россию с долларами. Покупают рубли, кладут их под проценты (покупают облигации федерального займа ОФЗ) Потом спустя время покупают доллары и уходят. В итоге они за год заработают больше чем на депозите в долларах. В их странах столько нельзя заработать просто положив деньги в банк.

Таким образом, спрос на валюту в стране с большой процентной ставкой есть, из-за этого она и становится крепче.

Примечание

Комиссия «своп» уходит к дилинговому центру и называется это на их языке «сторидж».

Своп — рубль/доллар (USD/RUB)

Своп на доллар/рубль обусловлен разницей процентных ставок ЦБ РФ и ФРС США. Актуальную официальную информацию можно получить на сайте Центробанка www.cbr.ru, финансовых компаний, в обзорах и статьях, содержащих ссылки на публикации свопов и процентных ставок.

Ставка ЦБ РФ значительно выше. Торговая идея выглядит следующим образом:

- занять средства в USD с открытием кредита (исходя из процентной ставки 2,18 %);

- продать доллары за рубли;

- размесить рубли на депозите (исходя из процентной ставки 8,5 %).

Реализовать идею можно, например, на валютной секции Московской биржи, оперируя разницей контрактов:

- USDRUB_TOM (Tomorrow) — контракт с поставкой на завтра.

- USDRUB_TOD (Today) — контракт с поставкой на сегодня.

- USDRUB_TODTOM — контракт переноса позиции в TOM из TOD.

В случае Carry trade, приобретая USDRUB_TOM, нужно каждый день переводить в USDRUB_TOD, иначе произойдет спот-поставка, а валюта зачислится на брокерский счет.

Для получения повышенного дохода необходимо использовать маржинальную торговлю, которую предлагают форекс-брокеры. Предоставляя плечо, компании выступают одновременно в качестве кредитора и депозитора: клиент получает разницу исходя из торговых условий.

Операции своп – зарабатываем на разнице ставок!

Инвестиции приносят колоссальные прибыли, но стать профессионалом рынка ой, как сложно! Успешный трейдер должен уметь остановиться в нужном месте, осуществляя торговые операции только по собственной стратегии. Она должна учитывать эмоциональные, психологические особенности трейдера и быть заранее подготовленной.

Изучив десятки томов полезной литературы, сотни профильных сайтов о валютной торговле, обретя начальные познания о выставлении ордеров, начинающие трейдеры хотят больше узнать о биржевых тайнах. В данной статье я подробно расскажу вам о термине своп, что это такое, для чего он нужен, заработок на нем.

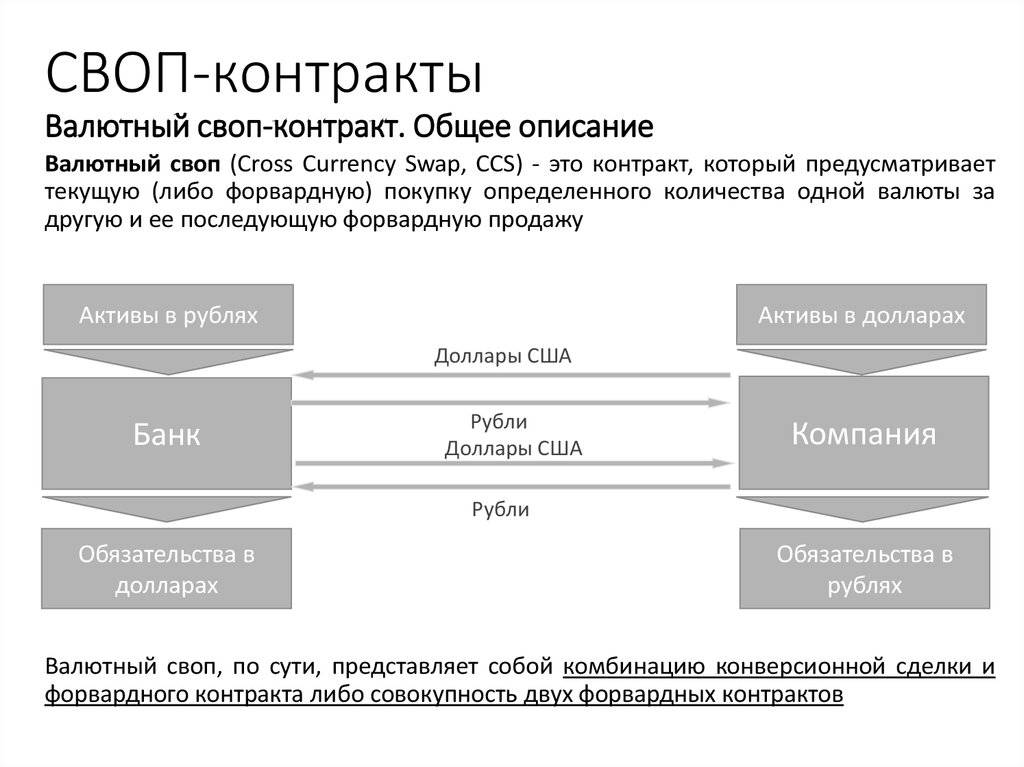

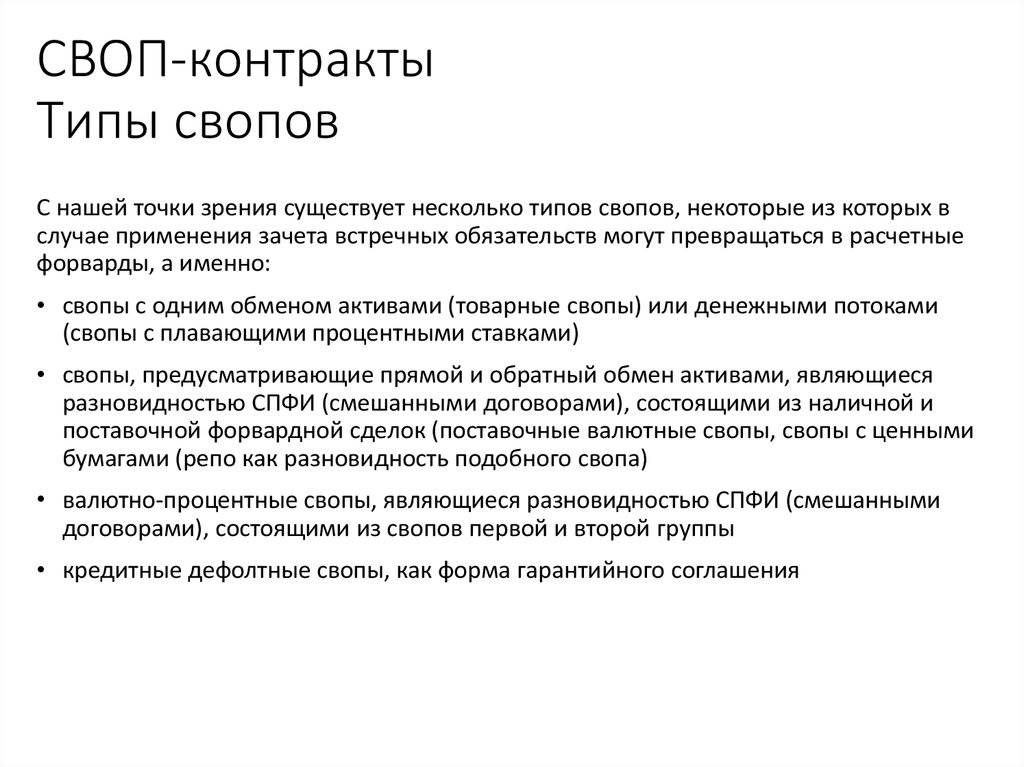

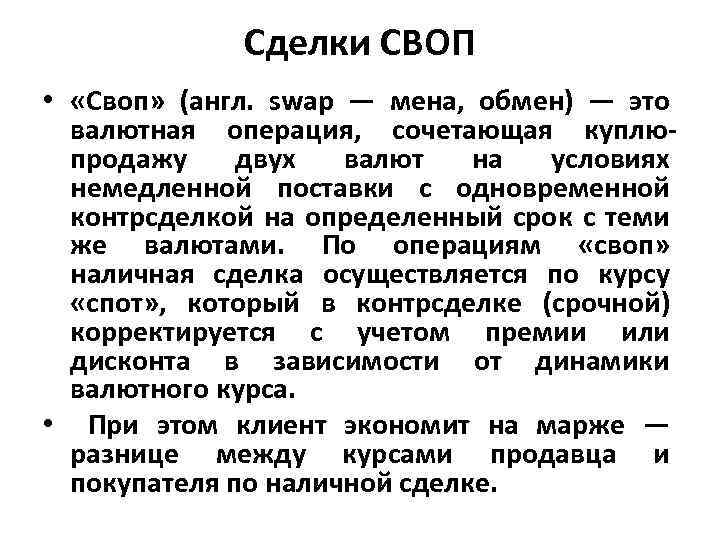

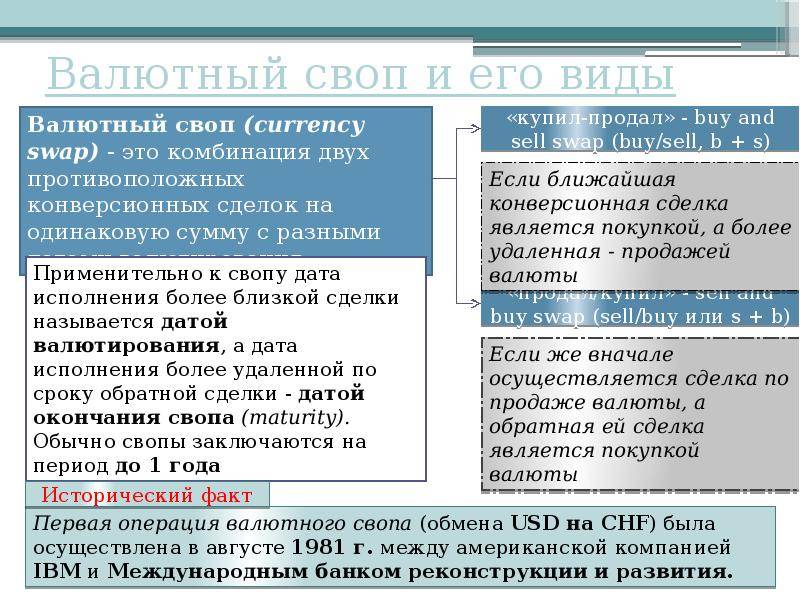

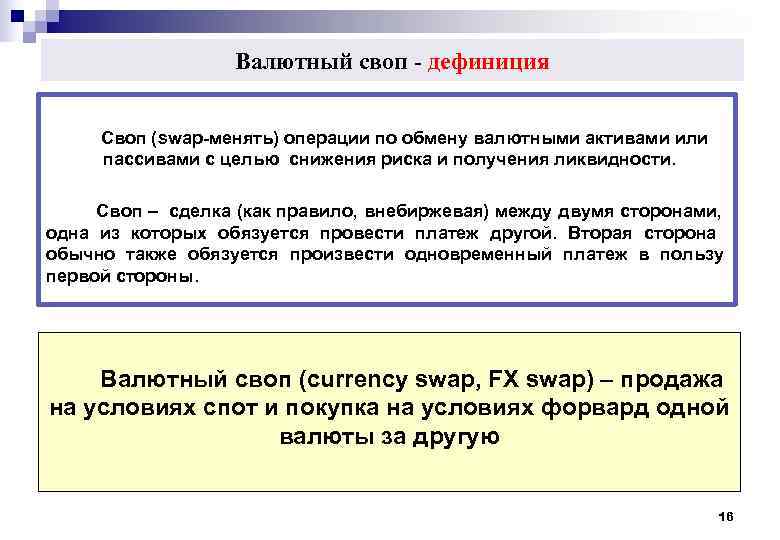

Своп (в англ. Swap) – термин, обозначающий операцию по обмену финансовыми активами в сфере торговли и финансов. При исполнении данной операции в ходе заключения сделки продажи либо покупки валюты, ценных бумаг параллельно выполняется также заключение так называемой контрсделки. Это сделка о факте обратной продажи либо покупки тех же активов через обозначенный период времени на установленных условиях

Так же хочу обратить внимание, что как правило Форекс брокеры взимают плату за осуществления данной операции. Если Вы хотите торговать без оплаты своп то рекомендую обратить внимание в сторону бинарных опционов

На данный момент лично я торгую с компанией Bintrader. Один из моих последних сделок, которая принесла мне 120$ чистыми:

Рекомендую самостоятельно пройти регистрацию >>>> И попробовать, пощупать все своими руками.

Я сам торгую на рынке Форекс с 2009 года и не понаслышке знаю все актуальные процессы, происходящие в мире валютных котировок. Постараюсь объективно, ненавязчиво ввести вас в сложный, но интересный мир финансовых операций, предложить некоторые советы из собственного опыта. Расскажу о ситуациях, ежедневно возникающих на валютных торгах, методах их успешного решения.

Что такое «своп» простым языком?

Простыми словами своп — сделка по обмену актива на время. Пример: два друга собрались уехать заграницу. Иванов отправился в Америку, а Сидоров в Англию. У первого друга с собой только доллары, а у второго евро. На всякий случай, они решили обменяться определенным количеством денег, мало ли не хватит. То есть, обмен происходит разными валютными номиналами. По приезду, взятые деньги нужно вернуть обратно, исходя из того, кто сколько занял.

За счет обмена валютой произошло снижение риска. То есть, возникновение неудобной ситуации в связи с нехваткой денег, маловероятно. Но если кто-то из друзей успел потратить заемные деньги, а курс в это время поменяться, то сложившаяся разница курсового изменения будет иметь два результата — плюс или минус. Для тех, кто не зарабатывает с помощью Форекса и не владеет соответствующими знаниями, понимание термина своп понадобится для улучшения эрудиции. Теперь можно иметь элементарные представления, о чем беседуют умные люди.

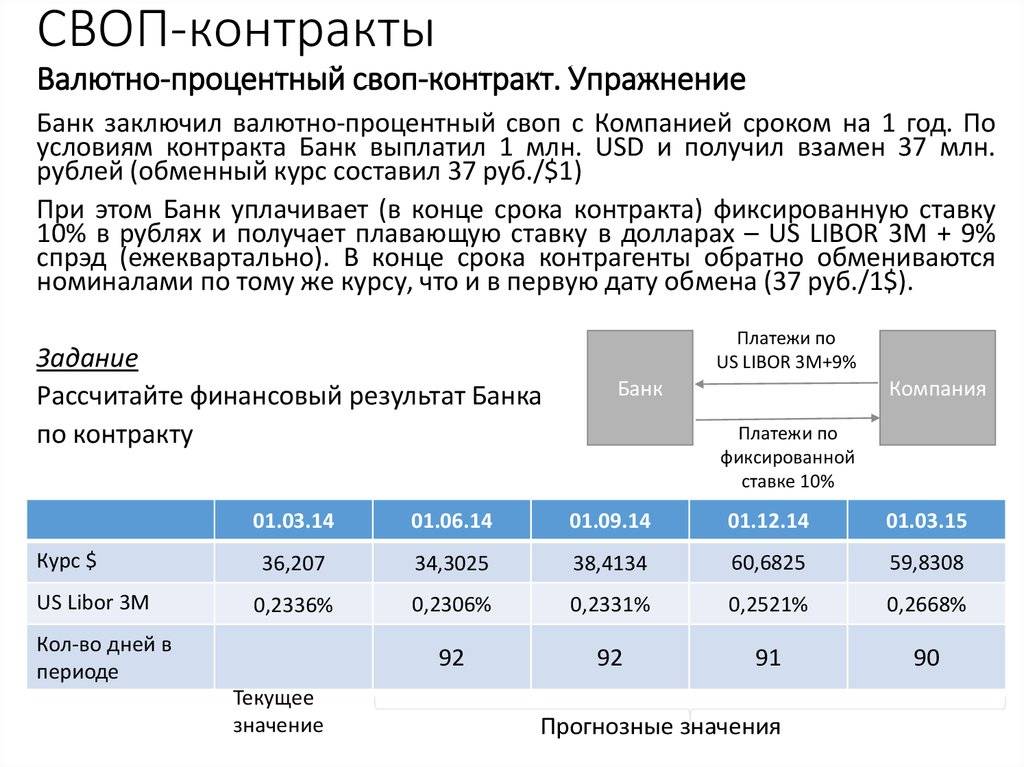

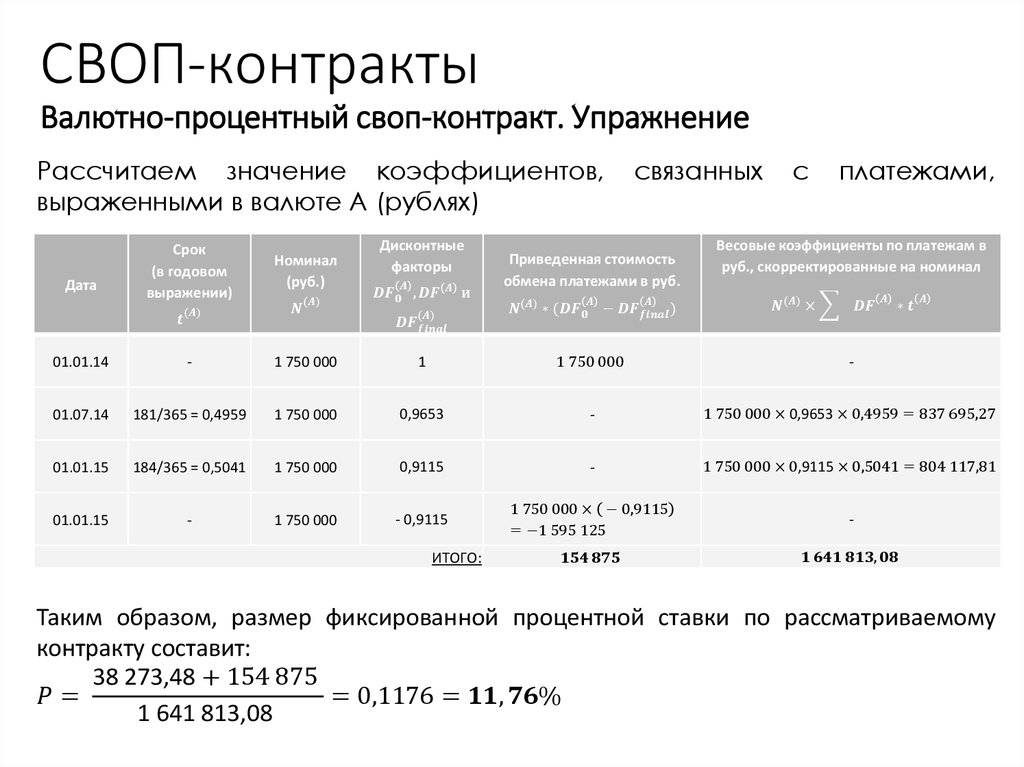

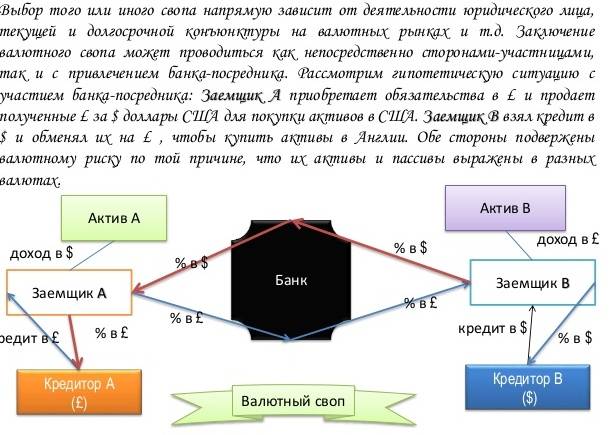

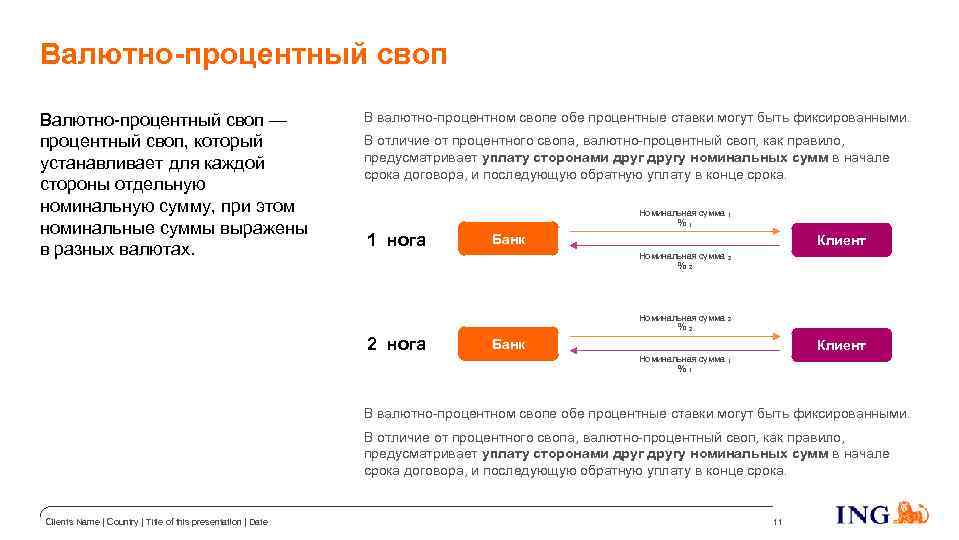

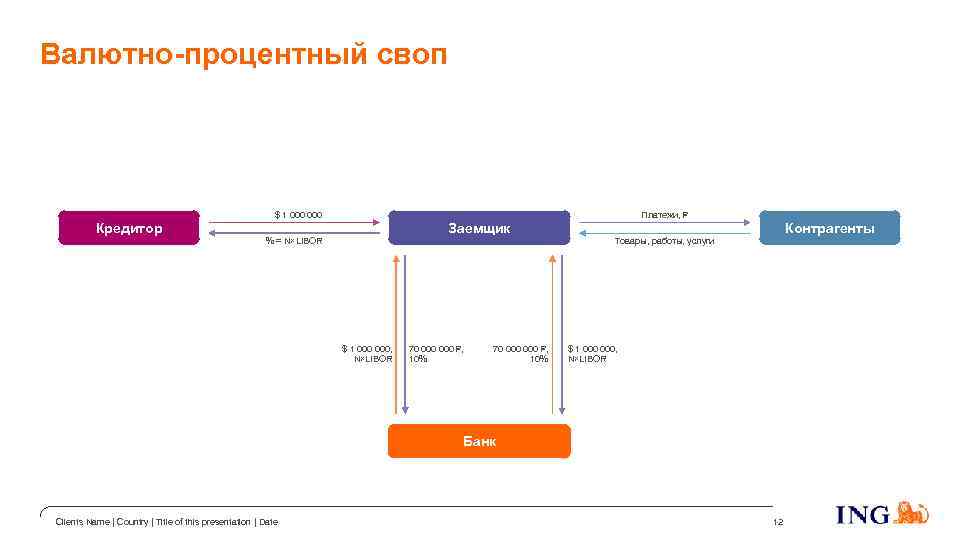

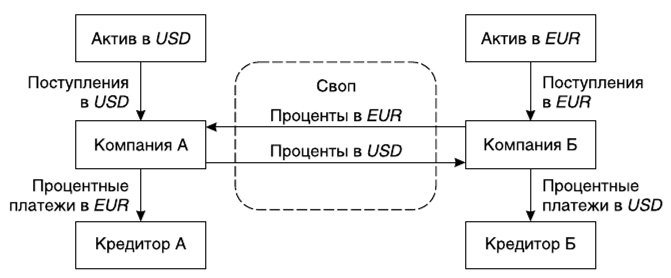

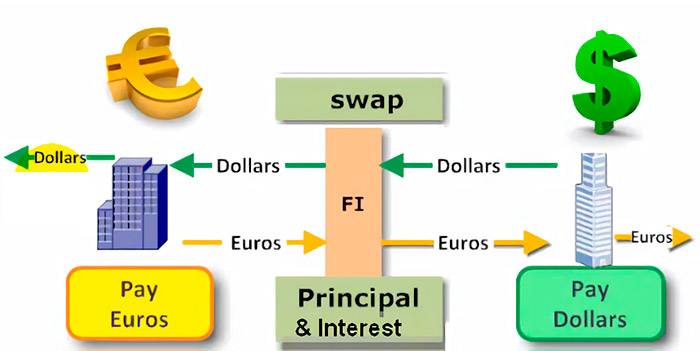

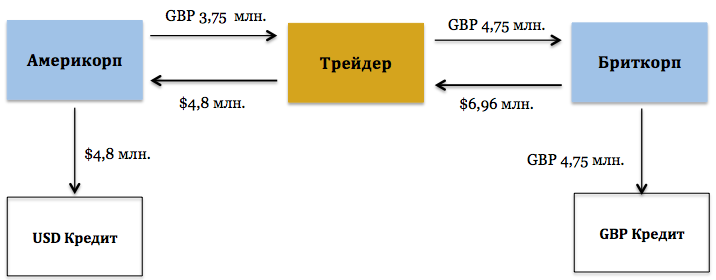

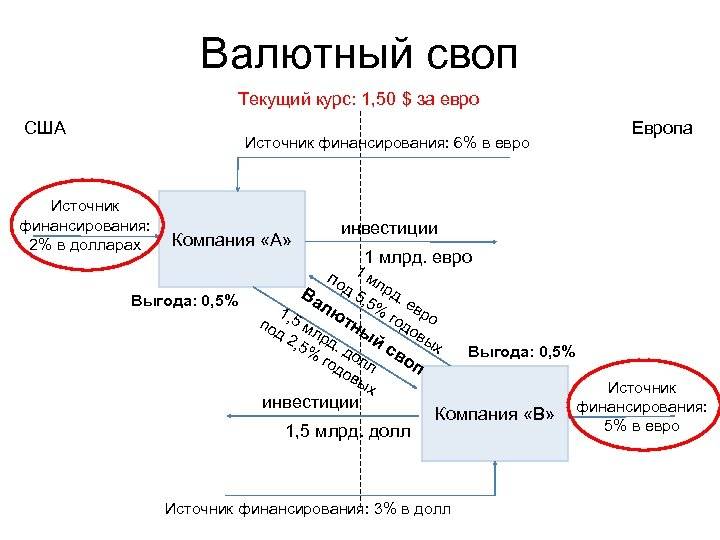

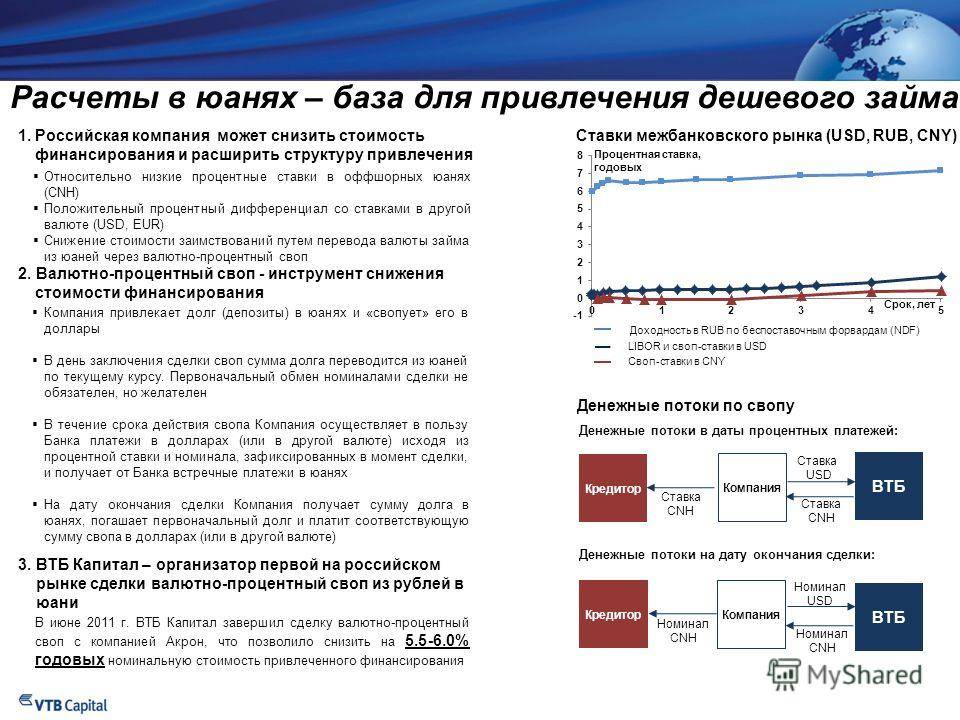

В чём выгода валютно-процентного свопа?

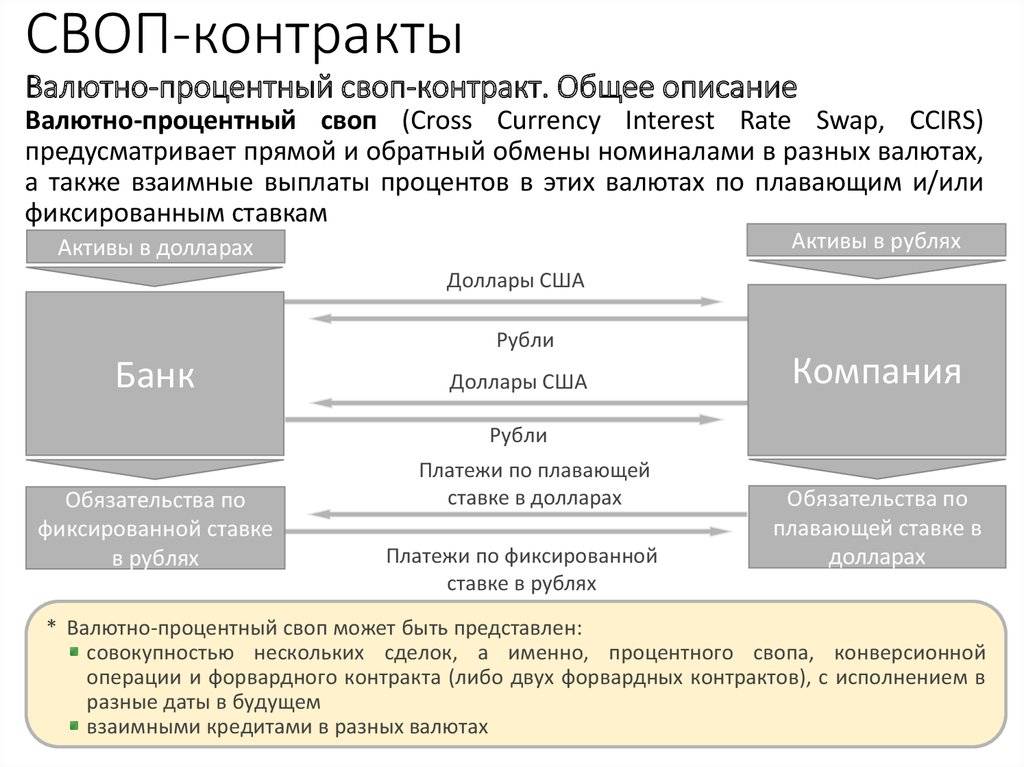

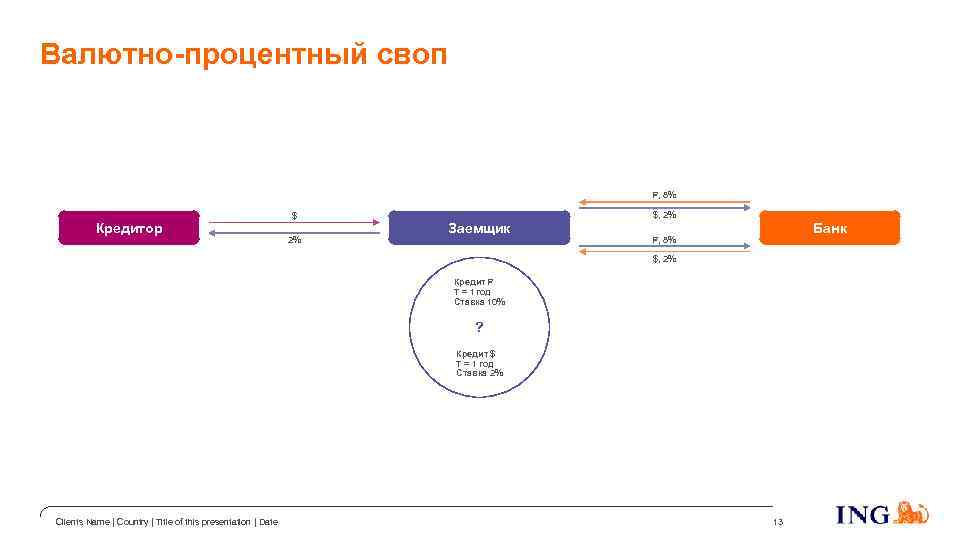

Снова вернёмся к примеру с другом. Решив взять друг для друга кредиты на выгодных условиях, вы существенно экономите на процентах. Таким образом, не приходится переплачивать значительные суммы банкам. Кроме того, такой своп ещё и страхует от вероятности повышения процентной ставки, как нередко бывает, если берутся кредиты в иностранной валюте.

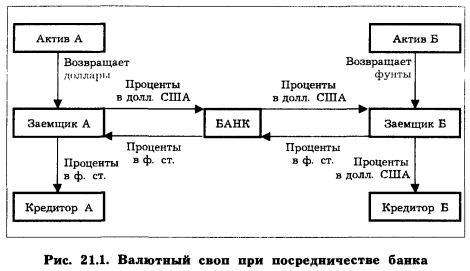

Аналогичным образом, когда валютно-процентный своп заключают между собой компании, они получают возможность существенно сэкономить на процентах.

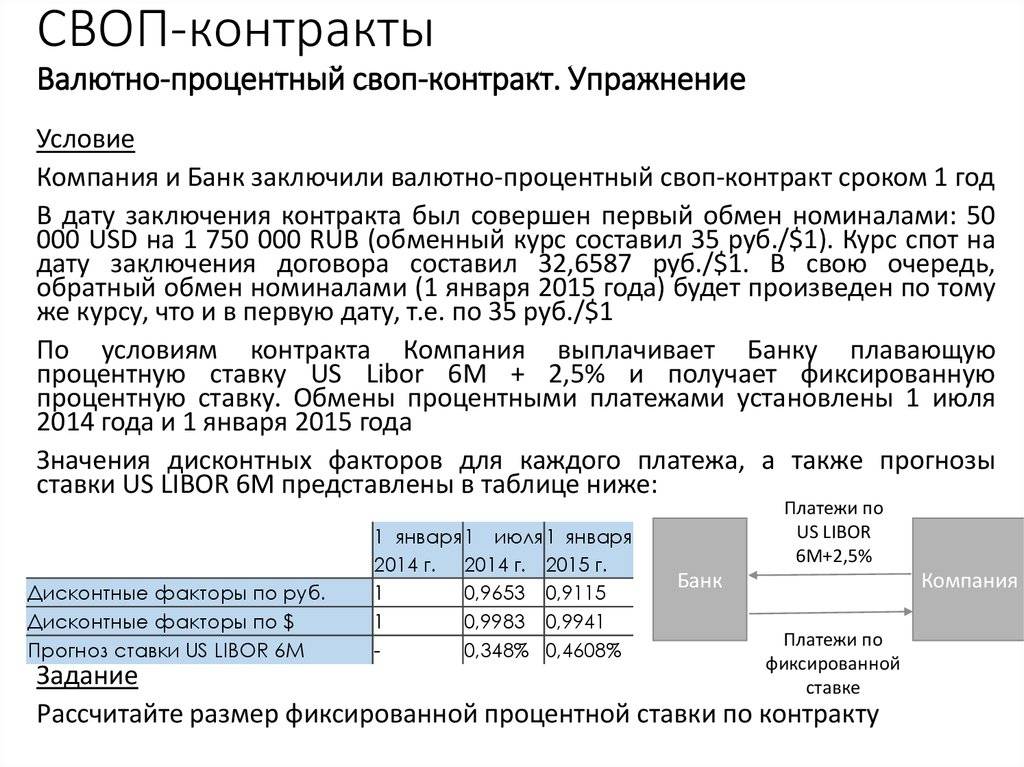

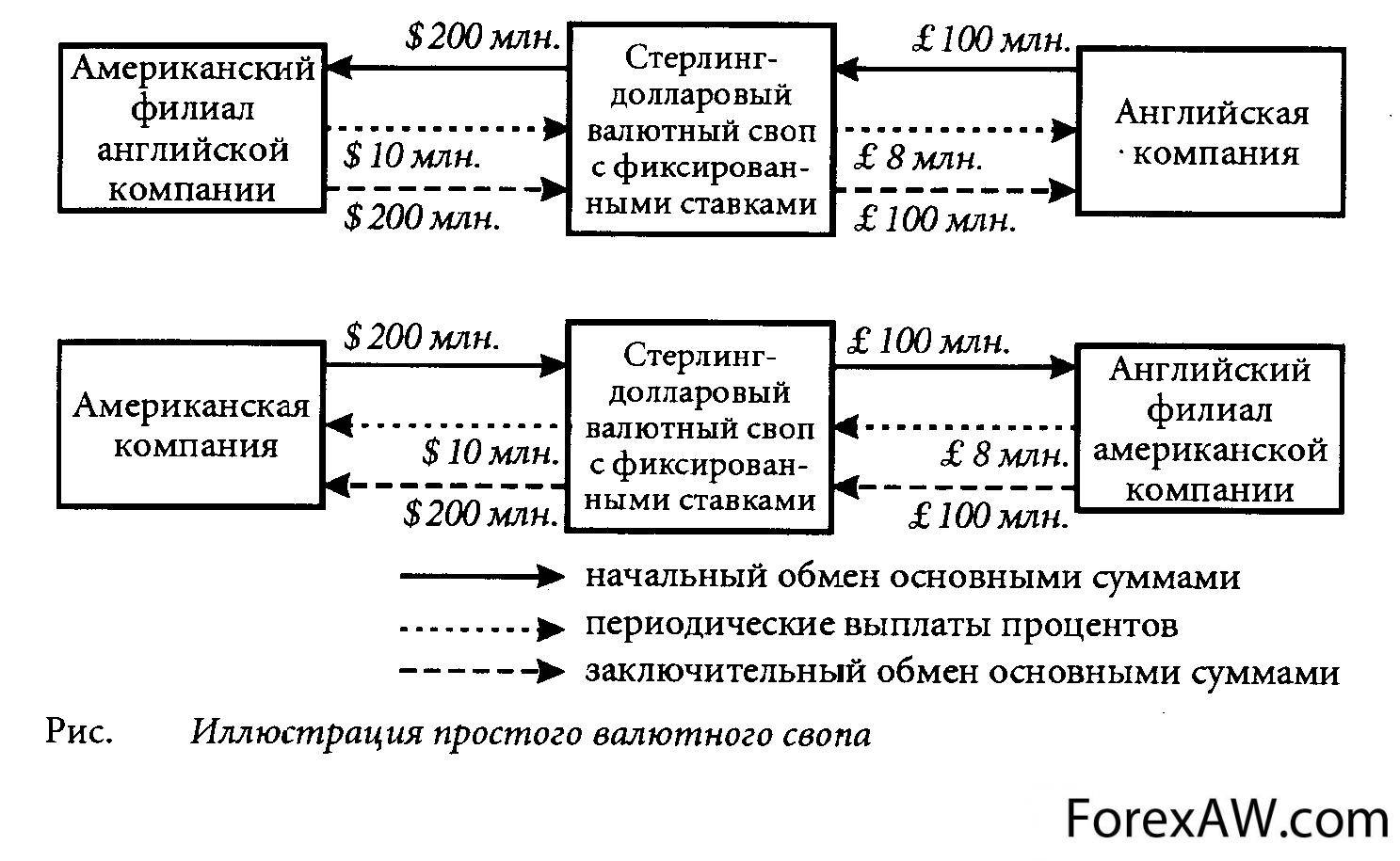

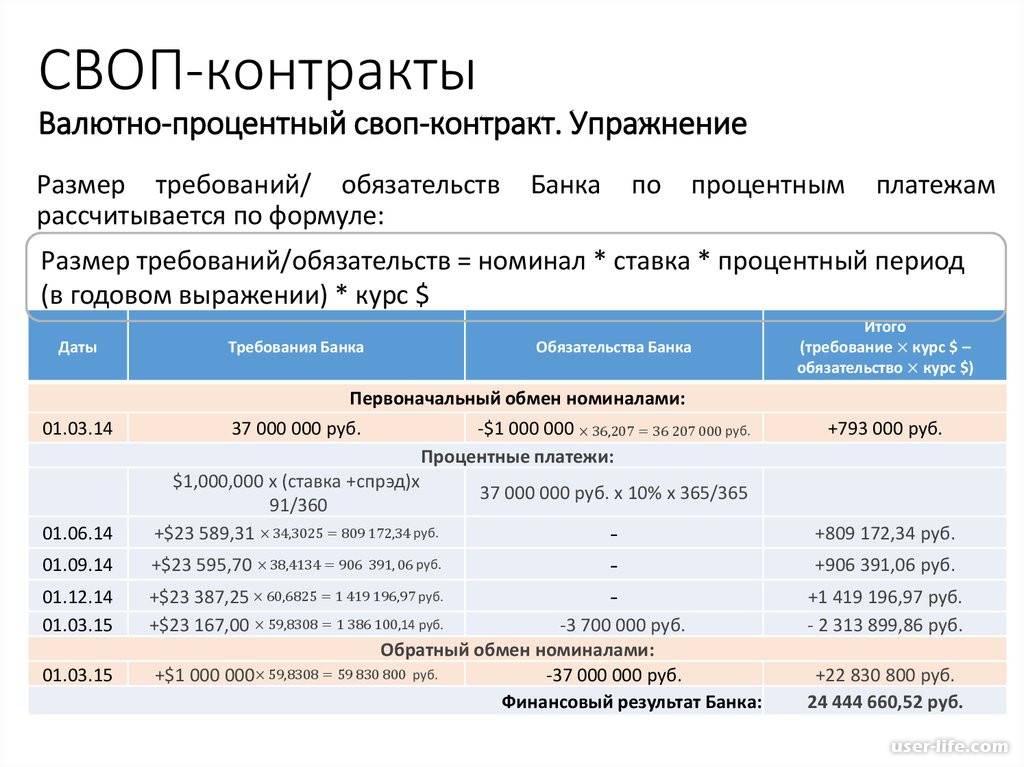

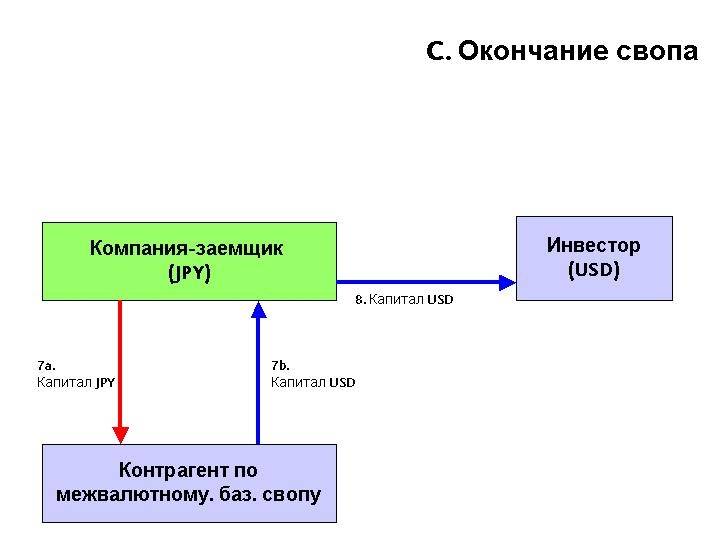

Валютно-процентный своп нельзя путать с валютным. Первый своп предусматривает два обмена валютами – в начале действия соглашения и по его истечении. Кроме того, на протяжении срока действия соглашения, стороны осуществляют регулярные платежи.

Валютный же спор подразумевает единоразовый обмен валютой (покупку и продажу или продажу и покупку) между сторонами без периодических выплат.

Валютно-процентный своп – относительно простой и выгодный инструмент для решения финансовых вопросов различными компаниями и финансовыми институтами. Но он может быть полезен не только для них.

Благодаря фиксации процентной ставки, данный своп может использоваться как инструмент хеджирования рисков от падения процентных ставок. А контрагент, напротив, выигрывает в случае такого падения.

Также, валютно-процентный своп популярен среди трейдеров, спекулирующих на движении процентных ставок. Из-за низкого порога входа в позицию, трейдеры используют соглашение своп и фиксируют процентную ставку, вместо того, чтобы открывать полноценную короткую позицию на базовый актив, по которому ожидается падение процентных ставок.

Разобраться, как использовать валютно-процентный своп в своей торговле, можно в Школе трейдинга Александра Пурнова, а регулярно получать ценную информацию из финансовой сферы на свою почту – после подписки на наш блог.

Важные моменты

В выходные большинство бирж не работают, swap-начисления за субботу и воскресенье брокеры аккумулируют в один платеж. На Форексе, как правило, в ночь с четверга на пятницу своп снимается в тройном размере (условия у разных компаний могут отличаться). На Московской бирже переход через выходные учитывается со среды на четверг. Особенно значительные списания возникают при валютных сделках с переходом через праздничные дни, поэтому при покупке (продаже) валюты следует уточнять условия у брокера.

Время расчетов по свопам — начало торговой сессии следующего дня. Для Форекса используется терминальное время 00:00, для бирж — время начала торгов (10:00 на MOEX). Когда был осуществлен вход в сделку — в начале или в конце торгового дня, — не имеет значения, важен перенос позиции через ночь.

У некоторых компаний существуют ограничения на использование плеча с пятницы на понедельник. В таких случаях брокер может принудительно понизить размер кредитования до 1:2 или 1:1, закрыв часть сделки. Эти меры направлены на страхование клиента от утренних гэпов после выходных — в будние дни Форекс работает круглосуточно. Выбирая плечо, стоит уточнить у брокера, при каких обстоятельствах и до какого уровня возможно понижение.

Чтобы избежать нежелательных списаний, на Форексе можно открыть так называемый безсвоповый счет, однако необходимо внимательно изучить торговые условия. Такие счета, как правило, выгодны только для торговли экзотическими валютами.

Где можно купить акции

Давайте разбираться с вариантами покупки акций для физического лица (как продавать — аналогично).

В банке

Крупные российские банки, как правило, сами являются брокерами и участниками РЦБ. Это Сбербанк, ВТБ, Альфа-банк, Газпромбанк, Тинькофф, Открытие и т. д. Брокерская деятельность выделена в отдельное подразделение. Схема работы с ними такая же, как с обычным брокером.

Второй редкий случай — банк выпускает дополнительные акции или проводит IPO — первичное размещение. Как это было с так называемым «народным» IPO ВТБ в 2007 году.

У эмитента

У эмитента напрямую во время проведения IPO или внебиржевой сделкой. Вариант покупки напрямую — выше по тексту (IPO ВТБ). При этом акционерное общество необязательно может быть публичной компаний, то есть выводить свои акции на биржу. Вариант — переход акций внутри АО от одного собственника другому. Или собственник захотел продать свои акции стороннему лицу, если это не запрещено уставом общества.

Поделись с друзьями!

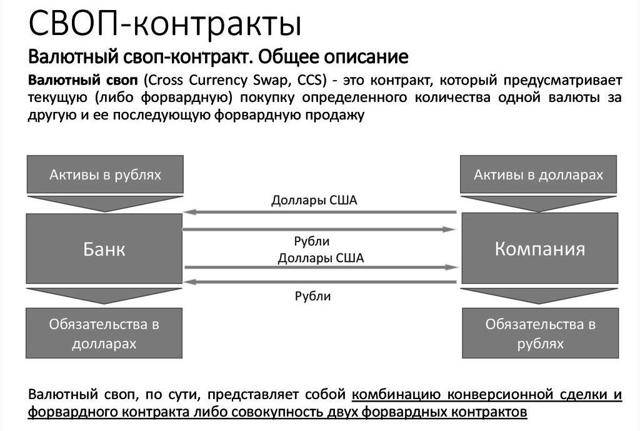

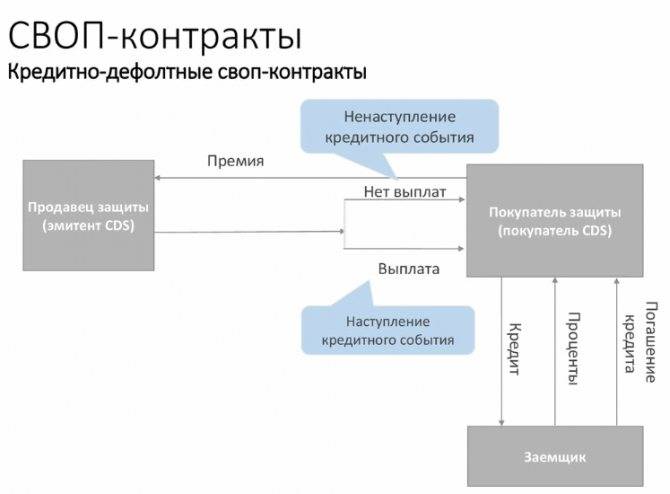

Своп: что это?

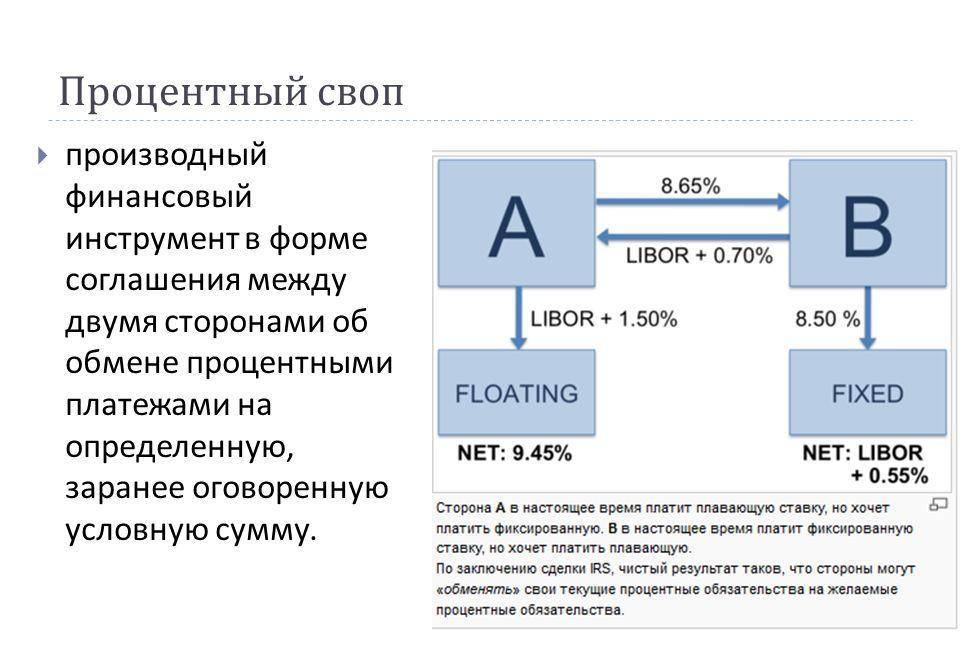

Своп это простыми словами обмен или сделка. Под этим термином понимают контракт между двумя сторонами, в котором предусмотрен обмен обязательствами по двум различным финансовым инструментам. Большинство своп-контрактов основано именно на денежных потоках (например, кредиты или облигации). Хотя в качестве базовых активов для этого вида производных инструментов в принципе может выступать что угодно.

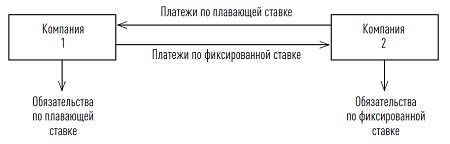

Каждый денежный поток представляет собой один компонент свопа. Причем один из них обычно фиксирован, а второй плавающий и его величина зависит от процентной ставки, курса валюты или стоимости индекса.

Наиболее распространенным видом свопов являются контракты на процентные ставки. Своп-контракты не представлены на биржах и розничные инвесторы ими обычно не торгуют – такого рода деривативы относятся к внебиржевым и заключаются в основном между компаниями и финансовыми институтами. Составляются своп-контракты с учетом интересов обеих сторон сделки. Рассказать про своп контракт простыми словами не очень легко, но попробовать можно.

Как заработать на обменных операциях

Наконец, самый главный вопрос связан с тем, возможно ли в принципе зарабатывать на разнице процентов. Теория не исключает этого, потому что действительно нередко могут возникнуть ситуации, когда положительный своп приведет к зачислению небольшой суммы на счет трейдера. Поэтому за определенный период времени можно заработать довольно большие деньги, если тщательно продумать свою торговую стратегию.

Стратегия заработка на разнице появилась достаточно давно. Она называется Carry-Trade. Основной принцип заключается в том, что нужно добиться получения большого положительного свопа. Для этого необходимо найти такую валютную пару, по которой в данный момент у базовой валюты наибольшая ставка, а у котируемой (пишется под чертой) – наименьшая. Например, по USD ставка 1,75%, а по JPY ставка -0,1%. Поэтому такая пара теоретически подходит для получения потенциальной прибыли.

После открытия позиции на покупку можно продлевать ее в течение нескольких дней для получения курсовой разницы в виде процентов годовых (в пересчете на общее количество суток, в течение которых открыта позиция). Для успешной торговли необходимо правильное определение долгосрочного тренда, длящегося 1 или несколько месяцев. К тому же от пользователя требуется большое терпение, потому что на первых порах заработок будет небольшим, а прибыль нередко будет чередоваться с убытками.

Таким образом, торговля на свопах – это реальная стратегия, однако она подойдет далеко не каждому человеку. Такая торговая система сопряжена со своими рисками, поскольку валютный рынок отличается большой непредсказуемостью. Поэтому изначально ее нужно проверять на демо-счете, а не на собственных деньгах.

Что такое акции и где их покупать

Прежде чем перейти к инвестированию в ценные бумаги, необходимо разобраться, что представляет собой и как устроен фондовый рынок.

Акции представляют собой разновидность ценных бумаг, относящуюся к виду долевых контрактов. Акционер фактически становится владельцем доли в компании, благодаря чему получает право на выплату дивидендов.

Примечание. У каждой акции есть собственный тикер — сокращенное наименование ценной бумаги, отображаемое на котировках. Например, акции Apple носят тикер AAPL, Microsoft — MSFT, а акции Starbucks обозначаются как SBUX. Известные российские компании, скажем Газпром обозначается как GAZP, Сбербанк — SBER.

Например, вот так прямо сейчас выглядит цена акций Apple. (На момент написания этой строчки, стоимость акций составляла 229 USD за штуку.)

Валютный своп — сколько?

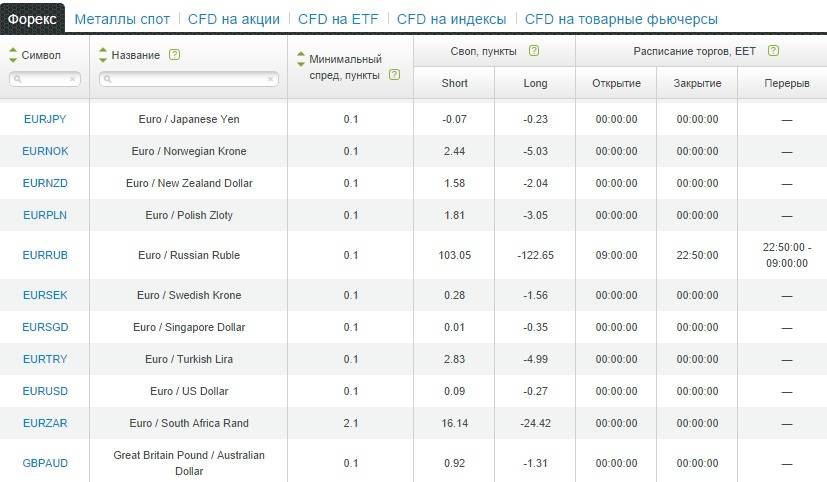

При выборе брокера важно оценивать не только авторитет и отзывы о компании, но и сравнивать торговые условия и размеры свопов по самой используемой паре. Для примера приведу спецификацию контрактов Альпари

Размер свопов в таблице указан в пунктах и рассчитывается индивидуально для каждой пары. Свопы для сделок, открытых на покупку (buy), показаны в столбике Long, соответственно, на продажу (sell) Short. Если перед значением стоит знак минус, то своп отрицательный. Уже из данного скрина видно, что самый большой положительный своп начисляется по паре евро\рубль. На этой ноте перехожу к обещанной инвестиционной идее.

Инвестиционная идея

В последнее время рубль пробивает исторические минимумы. Основными двигателями инфляции служат дешевеющая нефть, сложная обстановка на Украине и экономические санкции других государств в отношении России. По оценкам экспертов данная ситуация не может продолжаться вечно, а значит котировки рубля должны откатиться хотя бы до отметки 36 рублей. Эту теорию отчасти подтверждает технический анализ графика котировок пары доллар\рубль.

Собственно, инвестиционная идея заключается в том, чтобы дождаться и поймать этот откат. Причем ждать откат в данной ситуации не менее выгодно, чем его поймать. Открывая сделку на продажу по паре usd\rub, мы будем ежедневно получать положительный своп. Разложу варианты в зависимости от размера депозита.

| депозит | лот | залог(маржа) | своп в сутки | прибыль (курс 36,00р.) |

| от 100$ | 0,01 | 10$ | +0,2$ | 63,5$ |

| от 1000$ | 0,1 | 100$ | +2$ | 635$ |

| от 5000$ | 0,5 | 500$ | +10,11$ | 3175$ |

Расчет конечной прибыли произведен калькулятором для трейдеров от Альпари, исходя из показателей текущих котировок (38.44374) и спреда (комиссии). Указанную в таблице лотность лучше не завышать, т.к. в противном случае риски не дождаться разворота повышаются (цена может доходить до 39,5-40 руб). Подобную схему можно использовать и в паре Евро\Рубль, в которой своп еще больше. Лично мне ближе долларовая пара, поэтому привел в пример именно ее.

Время от времени я использую подобную схему, и она доказала свою эффективность. Последний месяц, правда, был не столь удачным, т.к. пара доллар рубль значительно подросла. Поэтому при использовании этой схемы все же лучше дождаться окончания восходящего тренда. Также напомню тем кто захочет применить мою схему, о рисках. Я всего лишь поделился способом, который буду использовать сам, и не могу нести ответственность за чьи-либо результаты. Помните, что на форексе нет никаких гарантий. Если хочется попробовать, но не уверены, заходите только по минималке. Если даже схема не сработает (доллар перескочит 40 руб.), получите базовые знания и торговый опыт.

Для тех, кто хочет попробовать данную схему, вот небольшая инструкция (для новичков):

2) Пополняем счет на необходимую сумму. Я пополнял с webmoney (комиссия 0,8%). Далее скачиваем торговый терминал MetaTrader 4 (скачать можно в разделе торговые платформы).

3) Устанавливаем и запускаем терминал. Далее заходим в Файл\Подключиться к торговому счету. Вводим логин и пароль, полученные при регистрации.

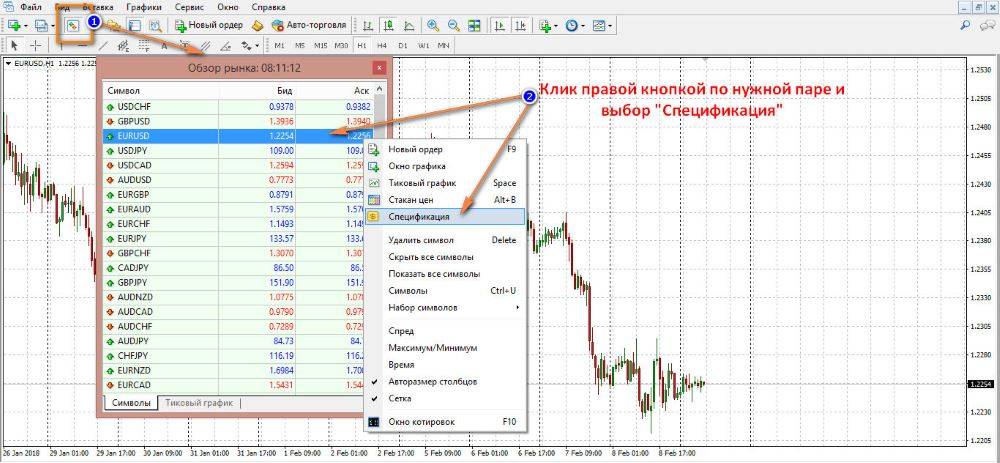

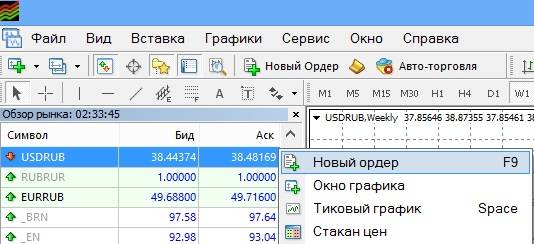

4) В окошке «обзор рынка» правой кнопкой мыши вызываем контекстное меню и кликаем на «Показать все символы». Далее находим пару usd/rub и также правой кнопкой мыши вызываем меню и кликаем «Новый ордер».

6) Для того, чтобы закрыть сделку и зафиксировать профит, в самом низу терминала во вкладке «Торговля» находим открытую сделку и нажимаем на крестик в столбике «Прибыль».

Возвращаясь к свопам

В заключение хочется сказать, что своп — это неотъемлемая часть торговли на валютном рынке форекс. Надеюсь, что после прочтения статьи ленивые инвесторы станут на один шаг ближе к пониманию торговых процессов на форексе. В продолжение темы торговли рекомендую ознакомиться с моим обзором книг о форексе.

Всем профита!

19.09.2014

Частые ошибки новичков

Основные:

https://youtube.com/watch?v=V9fPOvM2Ojo

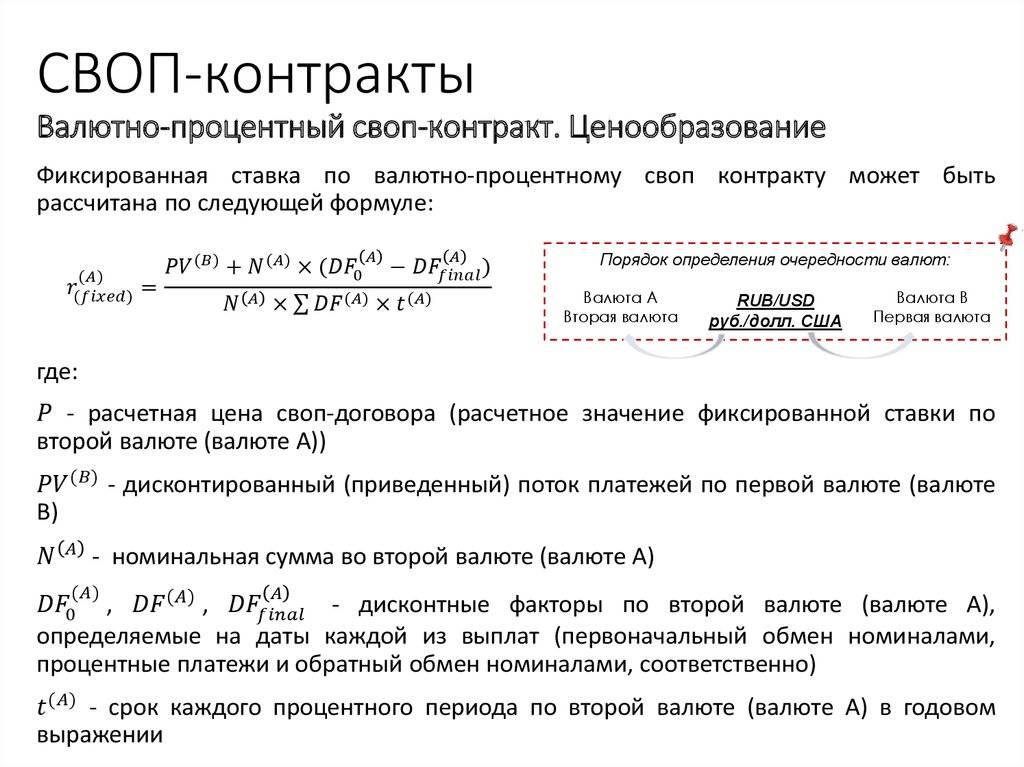

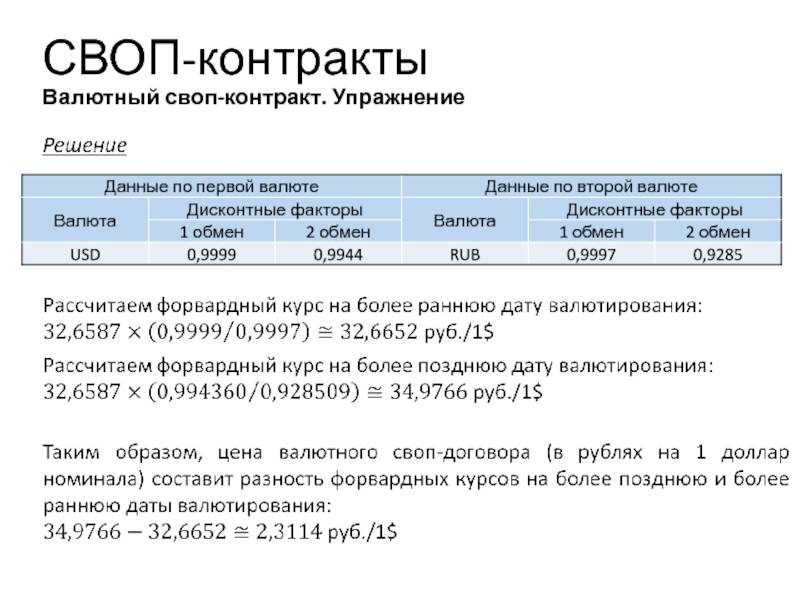

Основные характеристики операций

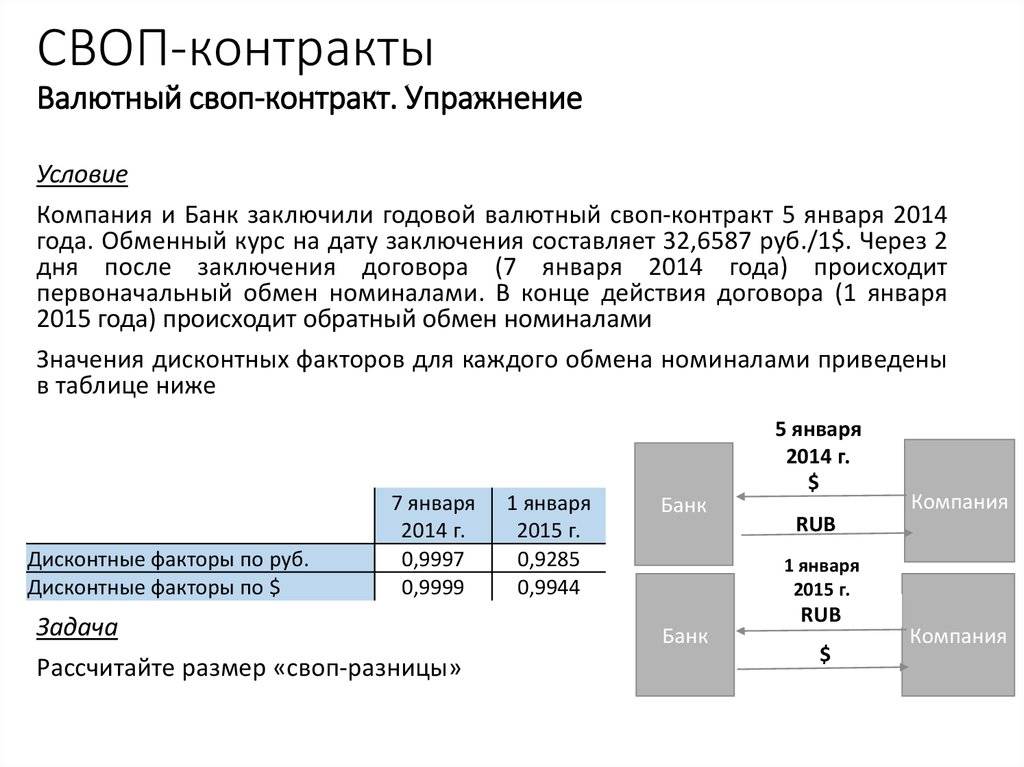

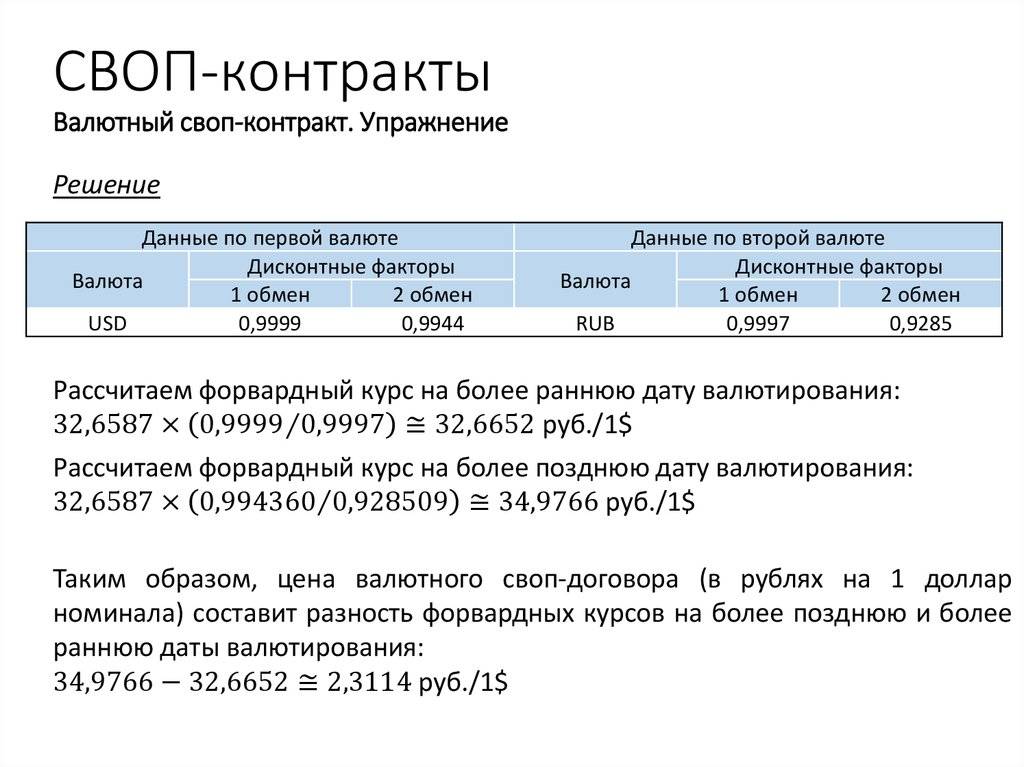

Банк России устанавливает следующие условия заключения сделок валютного свопа: дату заключения сделок, даты обмена по первой и второй частям, базовый курс, процентную ставку по рублям, процентную ставку по денежным средствам в иностранной валюте, а также в соответствии с общей рыночной практикой объявляет своп-разницу. В качестве базового курса используется центральный курс по соответствующей валютной паре, рассчитываемый НКО «Национальный Клиринговый Центр» (АО) на дату проведения торгов Публичного акционерного общества «Московская Биржа ММВБ-РТС» (далее — Московская Биржа). Процентные ставки устанавливаются решением Совета директоров Банка России. Величина своп-разницы рассчитывается следующим образом.

где

- СР — величина своп-разницы, выраженная в рублях, округленная до 4 десятичных знаков;

- БКCUR — базовый курс, в качестве которого используется центральный курс по соответствующей валютной паре, рассчитываемый НКО «Национальный Клиринговый Центр» (АО) на дату проведения торгов Московской Биржи;

- ПСRUB — процентная ставка по рублям, установленная Советом директоров Банка России, в процентах годовых;

- ПСCUR — процентная ставка по денежным средствам в иностранной валюте, установленная Советом директором Банка России, в процентах годовых;

- Д — число календарных дней со дня расчетов по первой части валютного свопа (исключая день расчетов по первой части сделки) по день расчетов по второй части валютного свопа (включая день расчетов по второй части сделки);

- ДГRUB — число календарных дней в календарном году (365 или 366). В случае, если части валютного свопа приходятся на календарные годы с различным количеством дней, то отношение Д / ДГRUB вычисляется исходя из фактического количества дней, приходящихся на каждый год.

Виды

Торговля без свопов

Возможно ли торговать без свопа вообще? Имеется два варианта решения проблемы.

Первый вариант – трейдинг «intro day» — внутри дня. Если вы открываете сделку и закрываете её в течение суток – своп не взимается, так что спокойно выбросьте его из головы. Если торгуете среднесрочно, то величина свопа не велика и особого влияния на вашу прибыль не окажет. Когда прочтёте в статье про цену о пунктах и ощутите своп в реальности, он покажется вам мелочью.

Второй вариант – открытие бессвопового счёта. Такие возможности есть у большинства современных продвинутых брокеров. Открывать бессвоповый счёт нужно только при позиционном трейдинге, когда планируется удержание сделки на несколько месяцев.

Важно помнить, что бессвоповый счёт выгоден лишь при отрицательных свопах. Если открываться на понижение, например, по трём вышеназванным валютным парам, то свопы превратятся в источник дополнительной прибыли

Бесплатно ничего не делается. Брокер избавит вас от необходимости платить свопы, но установит комиссию (чаще всего делается именно так) – будете платить и при открытии, и при закрытии торговой позиции, комиссии будут значительно менее выгодны, чем спреды.

Поэтому сто раз подумайте, прежде чем начать торговать на счёте без свопа, действительно ли вам под силу удерживать позиции долгосрочно. Проблема ведь не только в прибыльности, но и в эмоциональном напряжении: ждать год или более, а потом увидеть, что депозит слился, или сделка закрылась по безубытку – на психологическом состоянии скажется однозначно. Трейдеров-долгосрочников не так уж и много.