Акции

Технически владение акциями представляет собой владение частью компании, которая их выпустила. Для тех, кто только начинает или хочет начать инвестировать в акции (и не только) необходимо найти надёжного онлайн-брокера. Так как самостоятельно торговать акциями без него невозможно. Ищите удобную платформу и не забывайте о постоянном образовании. Без семинаров, исследований, образовательных программ и мастер-классов рассчитывать на хорошую прибыль в перспективе сложно и опрометчиво.

Преимущества инвестирования в акции:

• Вы – один из владельцев компании.

• Покупка акций — это возможность в несколько раз обогнать инфляцию.

• Акции — это одни из самых доходных, классических инвестиционных инструментов.

• Торговля акциями проста – достаточно иметь компьютер, интернет и знания.

• Акции — это источник пассивного дохода.

• Возможность получения дивидендов.

Недостатки инвестирования в акции:

• Покупка акций всегда сопряжена с риском – нет никаких гарантий возврата средств.

• Стоимость отдельных активов постоянно растёт и падает, а для спокойного наблюдения за такими прыжками нужные хорошие нервы (или уверенность, подтверждённая знаниями и опытом).

Какие индексы можно еще выбрать?

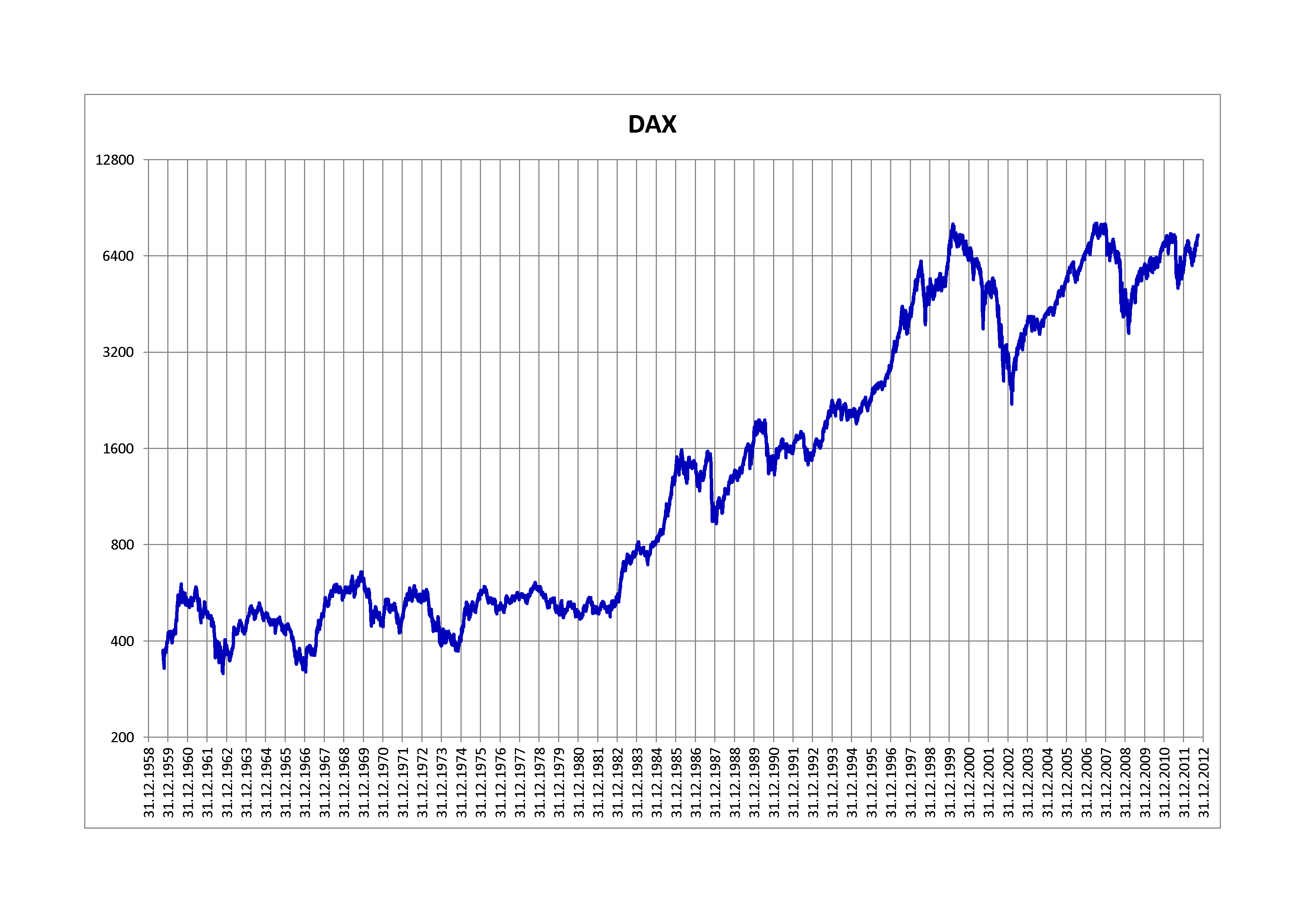

В каждой стране своя экономика и свои крупнейшие компании, поэтому почти в каждой развитой стране есть собственный индекс, их суть точно такая же, как в индексе ММВБ. Например, в США индекс пятисот крупнейших компаний называется S&P 500, а индекс самых крупных высокотехнологических компаний — Nasdaq.

Давайте рассмотрим табличку, где приведены самые популярные фондовые индексы

| Название индекса | Страна |

| ММВБ | Россия |

| RTS | Россия |

| Dow Jones | США |

| S&P 500 | США |

| Nasdaq | США |

| Euro Stoxx 50 | Европа |

| FTSE 100 | Великобритания |

| DAX | Германия |

| CAC 40 | Франция |

| Nikkei 225 | Япония |

| Hang Seng 50 | Гонконг |

Таким образом, вы можете выбрать не только индекс ММВБ, но и другие индексы, в зависимости от вашего предпочтения или экономической ситуации. Здесь может быть сложность только в том, что на зарубежные индексы ПИФов не так много. Если фонды акций США или Европы еще встречаются, то японские или китайские значительно реже. Поэтому выбор будет не велик. Здесь к нам приходят на помощь биржевые ETF фонды.

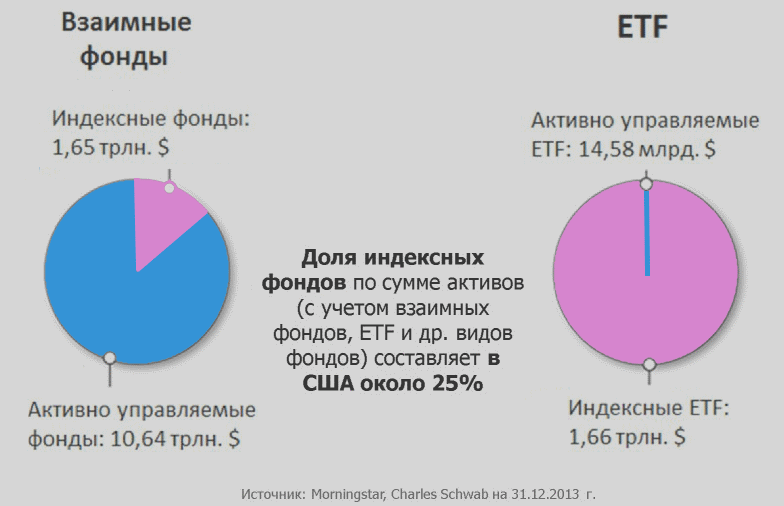

Особенности инвестиций в ETF

Одним из лучших вариантов для долгосрочного вложения средств считаются ETF. Аббревиатура расшифровывается как биржевые индексные фонды. Они очень похожи на ПИФы, но имеют несколько ключевых преимуществ. В первую очередь это низкий порог входа и маленькие издержки. Инвестору паевого фонда приходится около 5% прибыли тратить на комиссионные сборы за покупку и погашение паев. В случае с ETF, сумма уменьшается до 1%.

Биржевые фонды слабо развиты в России, на территории США их тысячи, а вот в РФ доступно около 30. Выбор небольшой, но инвесторы все же свободно могут собрать портфель из нескольких активов.

ETF — инвестиционный фонд, который работает по принципу ПИФов. Он собирает средства инвесторов и вкладывает их в определенные отрасли промышленности, технологические стартапы, биотехнологические компании и т. д. ETF привязан к большому количеству объектов рынка, поэтому если один из участников портфеля уйдет в минус, а другие вырастут, то общая просадка будет незначительной. Уровень дохода биржевого фонда колеблется в зависимости от динамики индекса, к которому привязаны активы. В случае с ПИФом инвесторы приобретают часть пая по фиксированной стоимости. Покупка доли в ETF выглядит как сделка купли-продажи ценных бумаг.

Новички в нише финансовых инструментов постоянно задаются вопросом, в какие фонды лучше инвестировать. Ответить на него сложно, так как гарантированной доходности в биржевых фондах нет. Они более диверсифицированы, чем ПИФы, но также могут принести убыток. ETF — инструмент для долгосрочного инвестирования, поэтому стоит заранее приготовиться к тому, что они не начнут приносить деньги через месяц после приобретения. Это не значит, что нужно оплатить портфель из нескольких активов и забыть про их существование.

Стоимость ETF зависит от индекса, который складывается на основе стоимости ценных бумаг, входящих в состав портфеля. К примеру, управляющая компания покупает 20 акций крупных IT гигантов, входящих в определенный индекс. Получается, что средневзвешенная стоимость всех активов — цена одной акции биржевого фонда. Инвестор приобретает акции ETF у брокера и становится частью огромного финансового механизма. В самом начале фонды копировали успешные индексы, но в периоды стремительного развития они стали более самостоятельными. Сейчас на рынке США можно купить ценные бумаги ETF, инвестирующего в компании фармацевтической отрасли или производителей беспилотных устройств.

Новичкам сложно понять, что такое ETF и как на них заработать в России. Для заработка совсем необязательно часами изучать литературу по теме. Достаточно фундаментальных знаний о принципах функционирования брокеров и механизме работы биржевых фондов. Инвестор обязан уметь анализировать статистику ETF и просчитывать степень развития компаний, входящих в состав портфеля.

Биржевые фонды подходят для тех, кто хочет освоить новый инструмент пассивного дохода. Российские брокеры предлагают лояльные условия для вложения средств. Они позволяют разместить капитал на зарубежных рынках. На Московской бирже ETF немного, но если бы они вовсе отсутствовали, то инвесторам пришлось бы открывать счет у иностранных брокеров. Для этого нужно как минимум несколько тысяч долларов и налоговый консультант, который достаточно квалифицирован в зарубежном законодательстве. Двойное налогообложение, отсутствие русскоязычного сервиса и высокий порог входа отрезали бы многих россиян от дополнительного способа заработка.

Россия медленными, но уверенными темпами перенимает опыт развитых стран. Стать инвестором может любой гражданин с небольшим стартовым капиталом и желанием изучать новые финансовые инструменты.

Мы выделим преимущества и недостатки ETF, разберемся, как приобретать акции биржевых фондов и через каких брокеров это можно сделать на территории России. Кратко остановимся на сравнении с ПИФами и не забудем показать подводные камни.

Не стоит верить рекламным предложениям, заявляющим, что ETF — прозрачный и легкий способ заработка. Есть несколько важных моментов, которые должен знать каждый инвестор перед тем, как отдавать деньги брокеру.

Что лучше акции или недвижимость?

В России недвижимость всегда росла большими темпами и у россиян она стала излюбленным способом надежно вложить деньги. Что может быть проще? Купил квартиру, а лучше несколько и живи себе на арендную плату. Желание такое возникает почти у всех, пока вы не познакомитесь хорошо с рынком акций.

Действительно, доходность недвижимости и акций похожи, но акции являются инструментом приумножения более гибким и лучше подходящем для частного инвестора. Давайте взвесим все за и против, чтобы не осталось сомнений.

| Недвижимость | Акции |

|---|---|

| Проведение ремонта, покупка мебели, поиск арендаторов, решение проблем… | Пассивное инвестирование |

| Большие суммы | Небольшие суммы |

| Вы не можете реинвестировать полученный доход, так как на новую квартиру снова нужна большая сумма, а купить кусочек квартиры сложно. | Вы можете тут же реинвестировать полученный доход, то есть на полученный доход снова купить акции. У вас сразу начнет работать сложный процент. |

| Частная собственность | Тоже является частной собственностью с регистрацией в депозитарии. Все законно. |

Недвижимость дает некое психологическое ощущение уверенности, что вы обладаете физическим активом, вы можете его потрогать. Тогда как акции являются лишь записью в реестре депозитария. С недавнего времени недвижимость тоже стали регистрировать в электронном реестре. По сути, теперь акции и недвижимость представляют собой похожие формы собственности.

Надеюсь, что удалось донести, что акции являются более гибким и масштабируемым инструментом приумножения капитала, чем недвижимость, особенно на длительном периоде.

Зачем инвестировать в акции?

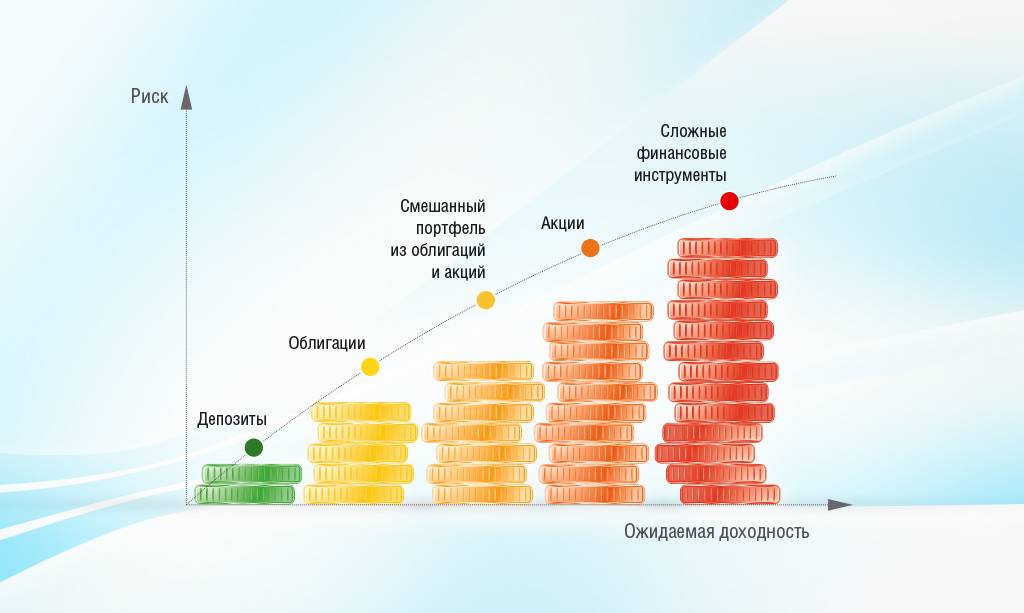

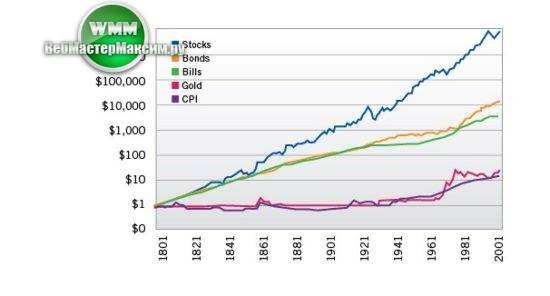

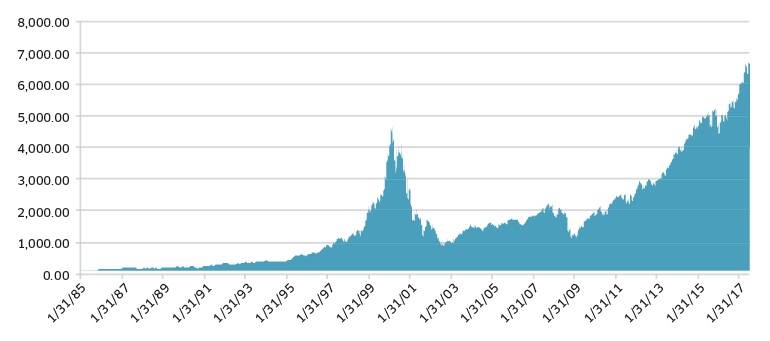

На рисунке выше представлена доходность рынка США приблизительно за 2 века. Он примечателен тем, что мы видим, как ценные бумаги могут вести себя на длительном промежутке времени. Как вы понимаете Stocks – это акции, Bonds and Bills – облигации, Gold – это золото. Отчётливо и наглядно видно, что рынок акций смог вырасти с 1 доллара до 13 млн. долларов.

Читать – Что нужно знать про обыкновенные акции?

При этом облигации смогли вырасти только лишь до 18 000 долларов. Явно видно, что облигации уверенно превосходят уровень инфляции, а акции показывали просто невероятный рост. Чем примечателен данный график? Он показывал нам, что акции колебались невероятно сильно: в какой-то момент они показывали падение, но потом оно компенсировалось активным ростом.

Видео

https://youtube.com/watch?v=-bvLINO6Bf0

Но в целом, вектор направления акций особо сильно не менялся, и в долгосрочной перспективе акции показывали наиболее динамичный рост. Соответственно, можно сделать вывод, что именно акции позволяют создать капитал куда более быстро, нежели другие инструменты. Да, иногда они могут дешеветь, но всё равно динамика показывает, что они активно растут.

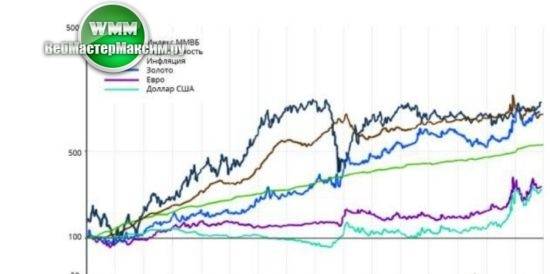

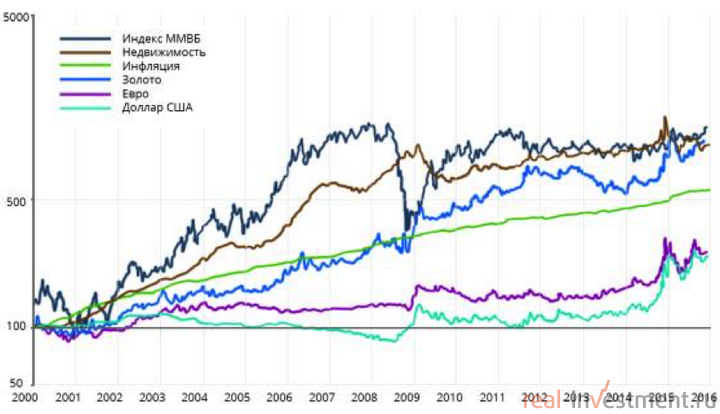

А теперь посмотрим, как вели себя российские активы:

Фондовый рынок РФ не так стар, поэтому он не может похвастаться длинной историей. Рынок акций будет отражать индекс ММВБ, так как он состоит из крупнейших акций рынка РФ. МЫ видим, что за период с 2000 по 2008 год акции сильно росли, но потом грянул кризис, и наступило падение. А вот инвестиции в доллар или евро сильно бы проиграли даже уровню инфляции. Самыми доходными активами оказались бы недвижимость и акции.

Преимущества инвестирования в акции

Итак, выясним, какие выгоды получает инвестор, приобретая акции. Плюсы очевидны. Перечислим по пунктам:

. Приобретение (наряду с правом владения собственной ценной бумагой) части имущества компании. Покупатель акций становится владельцем не просто «бумажек» или записей на счетах. Он становится собственником имущества, то есть реальных активов.

. Приобретение права управления компанией и контроля за ее деятельностью.

Это особое преимущество, за которым «гоняются» финансисты, обладающие знаниями и опытом организации эффективного производства. Разумеется, подобными навыками обладают далеко не все инвесторы.

. Возможность извлекать доход от владения акциями в виде дивидендов. Начиная с Бенджамина Грэхема, возможность получения дивидендов в процессе владения акциями является едва ли не главным условием их приобретения.

Выплата дивидендов способна существенно максимизировать доходы инвестора и снизить инвестиционные риски.

. Возможность получения сказочных доходов в случае резкого увеличения стоимости акций.

Главная особенность акций заключается в том, что цены на них постоянно РАСТУТ. Успешные инвесторы эту особенность знают и мастерски используют в своих интересах, оставляя по скорости наращивания капитала своих менее осведомленных конкурентов далеко позади…

. Высокая ликвидность акций известных компаний. Проблем с реализацией акций «Газпрома» или «Сибнефти» у вас не возникнет: предложения будут буквально сыпаться как от владельцев крупных пакетов акций, так и от сторонних покупателей.

. Подробнейшая правовая регламентация процесса покупки и продажи акций.

Финансовые инструменты наподобие акций стали появляться где-то на рубеже XV-XVI вв. С тех пор юридическая и экономическая науки проработали понятия «акции» и «акционерные общества» буквально «до дыр».

. Возможность самостоятельно влиять на процесс купли-продажи акций, руководствуясь своей собственной инвестиционной стратегией.

Процесс инвестирования в акции предоставляет инвестору широкие возможности по самостоятельному принятию инвестиционных решений, а значит – более гибкой «настройке» своего инвестиционного портфеля.

Почему инвестировать нужно именно в акции?

На картинке ниже приведен график доходности американского рынка более чем за 2 века.

Нам он интересен, потому что на нем мы хорошо видим, как ведут себя ценные бумаги на большом промежутке времени. Stocks — это акции, Bonds и Bills — это облигации, Gold — золото. Также здесь учитывается инфляция в США — это CPI. График имеет логарифмический вид: при равном шаге по оси «x», равно пропорционально растет сумма актива. Каждый промежуток увеличивает значение в 10 раз. Так сделано, чтобы уместить на 1 графике различные активы и иметь наглядное представление роста активов в процентах.

Мы видим, что с 1 доллара рынок акций США смог вырастить капитал до 13 млн. долларов. При этом облигации выросли всего лишь до 18 тысяч. А золото и инфляция остались еще ниже. Мы явно видим, что облигации превосходят инфляцию, а акции выросли намного-намного сильнее, чем облигации. Что еще нам показывает этот график? То, что акции колебались сильнее: в какие-то моменты они показывали сильное падение (период великой депрессии в 1930 году и кризис доткомов в 2000 году), но через несколько лет падение сменялось бурным ростом.

В целом, угол наклона рынка акций менялся не очень сильно и в долгосрочной перспективе акции росли гораздо быстрее других инструментов. Именно акции позволяют создать капитал быстрее, чем что бы то ни было другое. Пусть они иногда дешевеют, но история нам показывает, что любое падение обязательно сменится ростом.

Давайте теперь посмотрим, как вели себя российские активы.

Фондовый рынок в России достаточно молод, поэтому такую длинную историю, как с рынком США мы не можем посмотреть. Рынок акций на графике выше олицетворяет индекс ММВБ, так как включает в себя акции самых крупных компаний. Мы видим на графике, что за период 2000-2008 года акции выросли очень прилично, но потом случился кризис и они упали.

Самое любимое средство сохранения денег — евро и доллар, мы видим, сильно проигрывает даже инфляции, не смотря на значительные колебания последних лет. Золото инфляцию опережает, позволяет сохранять средства и немного приумножать. Самые доходные — это акции и недвижимость.

Владелица Chocolate Bar Дарья Лаврова построила бизнес на любви петербуржцев к бельгийскому шоколаду

Недостатки инвестирования в интернете

Несмотря на несомненные преимущества, инвестиции в интернете имеют и определенные недостатки, которые вы должны принять во внимание. Новичкам бывает тяжело разобраться

Новичкам бывает тяжело разобраться

Нужно приложить усилия, чтобы изучить основные принципы инвестирования в интернете. Вам нужно будет чувствовать себя комфортно с различными инвестиционными стратегиями, найти хорошие инвестиции для себя и подобрать их в соответствии с вашими целями.

Нельзя безоговорочно доверять автоматизированным сервисам

Автоматизированный инвестиционный вариант освобождает вас от значительной части бремени знаний, но вы все равно должны быть достаточно осведомлены, чтобы знать свои цели, свою устойчивость к риску, желаемую доходность и так далее.

Преимущества инвестирования в интернете

У интернет-инвестирования существует достаточно плюсов, о которых мы расскажем ниже.

Более низкие комиссии

Поскольку для этой сферы требуется значительно меньше контроля и взаимодействия с профессионалами, заработок на инвестициях в интернете обычно обходится дешевле, чем традиционное инвестирование. Многие сделки облагаются фиксированной комиссией, и любые применимые комиссионные за управление, как правило, ниже, поскольку технология онлайн-инвестиций делает вещи более эффективными и, как следствие, менее дорогими.

Удобство

Онлайн-трейдеры также любят инвестиции в интернет проекты из-за их удобства. Их можно совершить где угодно, в любое время, с любого устройства.

Контроль

Существует также возможность большего контроля, чем при традиционных инвестициях. Некоторые онлайн-инвестиционные сервисы даже позволят вам решить, какой контроль вы хотите получить, и какой объем средств вы предпочли бы передать профессионалу (или компьютеру).

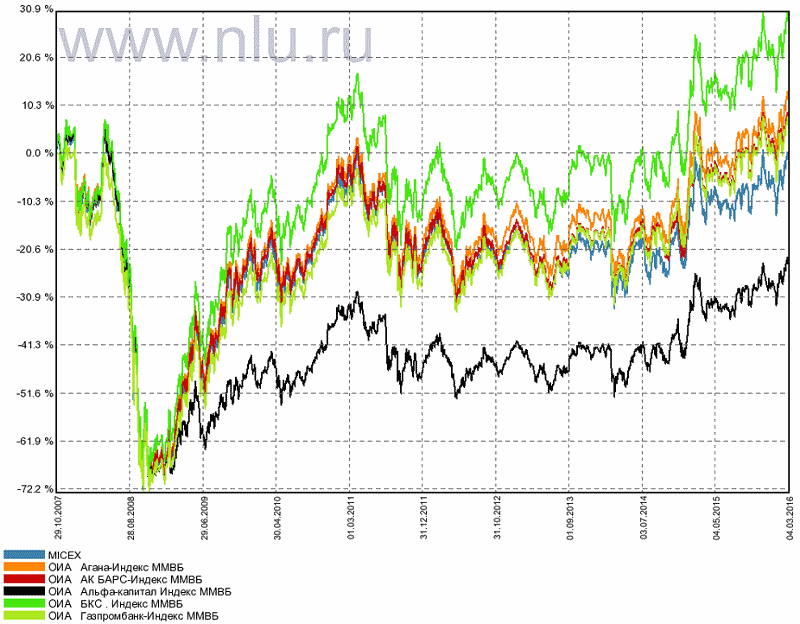

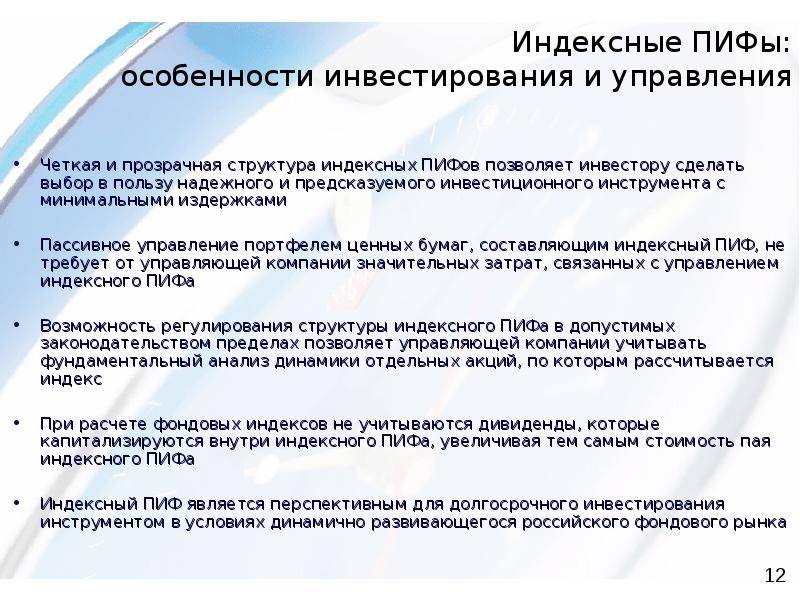

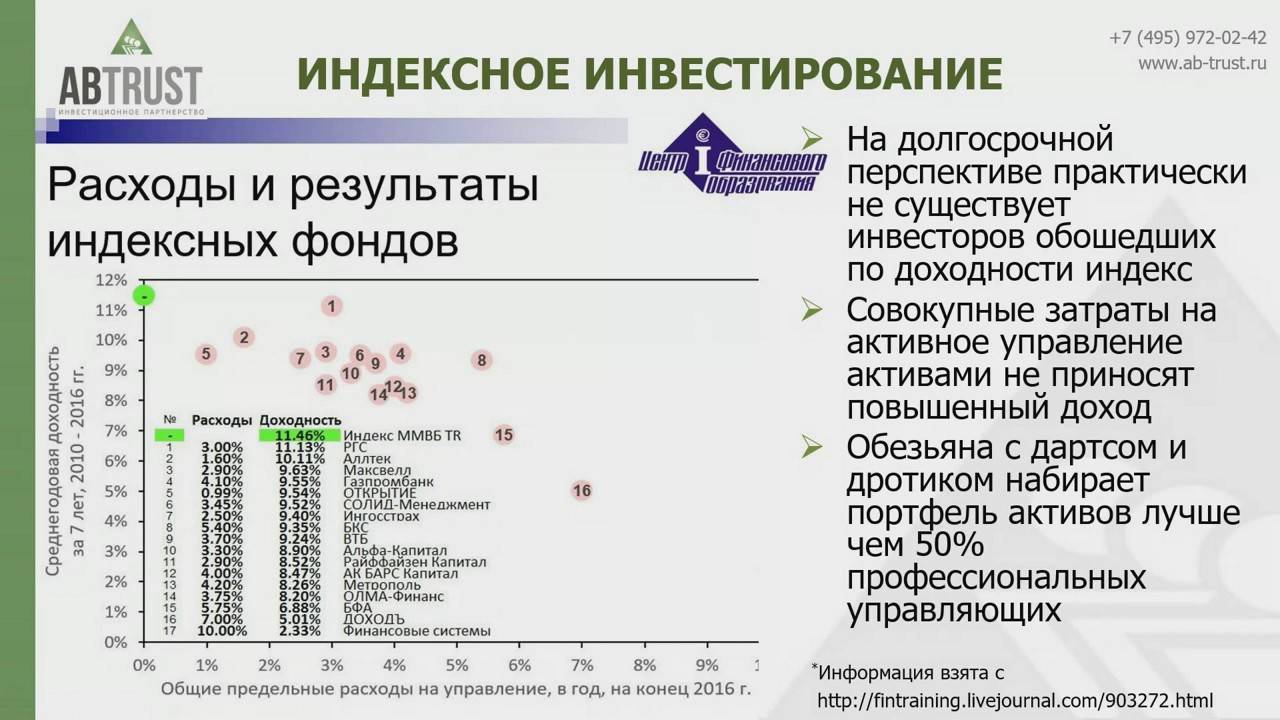

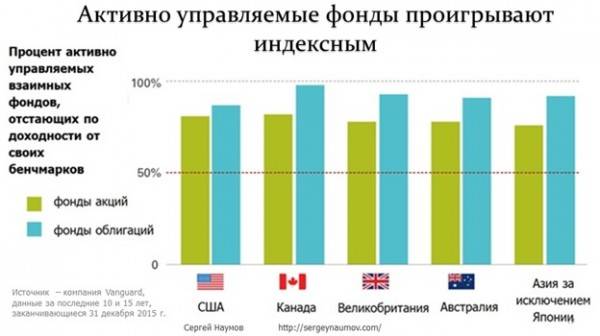

Плюсы и минусы индексного ETF

Начнем с того, что пассивно управляемые ETF меньше подвержены непредсказуемости поведения отдельных акций. Максимальная диверсификация сглаживает единичные колебания. Они нацелены на получение инвестиционного результата, соответствующего доходности какого-либо индекса минус затраты на управляющего и брокера. Отсюда более низкие расходы на обслуживание, в среднем 0.5% от стоимости активов на российском рынке.

Для сравнения, активно управляемые паевые фонды берут от 1 до 2%. Но не так уж редки исключения, когда пассивный индексный фонд может оказаться дороже по тарифам, чем активные. Это зависит от того, как часто фонд делает переоценку активов. Если дважды в день, что интересно для интрадей трейдеров, то комиссия может быть и 2%. Но такой вариант явно не для ленивого инвестора. В любом случае нужно сопоставлять тарифы за управление с годовой доходностью. Если индексный фонд дает в среднем 9% годовых, а фонд активного управления стабильно показывает 11%, то комиссия окупается.

Нужно быть готовым к тому, что пассивные инвестиции не для всех комфортны. Если на рынке долгосрочный «медвежий» тренд, индекс будет ему следовать. Инвестору придется пережидать просадку, не имея возможности что-то предпринять самостоятельно, кроме как выйти с фиксацией убытка. Есть и риск зависимости от пузырей, которые «надувают» индекс. Пример: в 1999—2000 гг. пузырь на рынке дот-комов (технологических компаний) разогнал индекс NASDAQ до исторически максимальных значений. Большинство ИФ на тот момент проиграли соревнование с базовым индексом. Фонды с активным управлением смогли вовремя ребалансировать портфель и избежать больших потерь и даже заработали при сдувании пузыря.

Итак, перечислим преимущества ИФ:

- минимальные торговые издержки;

- относительная прозрачность;

- понятный набор показателей для отслеживания;

- пассивный заработок.

Недостатки индексных фондов:

- не может «побить» доходность базового индекса;

- инструмент эффективен только с высоколиквидными активами;

- успешность стратегии зависит от направления движения рынка;

- зависимость от пузырей на рынке.

Индексные фонды могут эффективно работать на больших высоко капитализированных рынках, где есть доступ к большому количеству ликвидности. Самый удачный пример – индексы крупных американских компаний. На малоликвидных и развивающихся рынках подойдут недорогие в обслуживании фонды активного управления. Работая в условиях волатильности и небольших объемов торговли, они могут обогнать индекс. То же можно сказать и о фондах, вкладывающих в акции малых и средних компаний.

Что касается фондов облигаций, то здесь следовать индексу сложнее. Бонды проходят процедуру переоценки не часто, поэтому номинальная стоимость входящих в индекс бумаг может не соответствовать текущей рыночной конъюнктуре. А значит, доходность продукта часто отличается от доходности базового индекса. Кроме того, доходность облигационных фондов зависят от ключевой ставки: чем она ниже, тем выше профитность и наоборот. Пример: американские облигации сегодня теряют в доходности на фоне повышения ставки ФРС. Российские же долговые бумаги получают дополнительную привлекательность по сравнению с депозитами.

Кстати, если доходность ИФ заметно обгоняет индекс, это тоже повод задуматься. Казалось бы, что в этом плохого? Но за высокими показателями часто скрывается несоответствие наполнения портфеля структуре самого индекса. Этот создает дополнительные риски для стратегии потерять доходность больше, чем индекс, в случае изменения рыночной конъюнктуры.

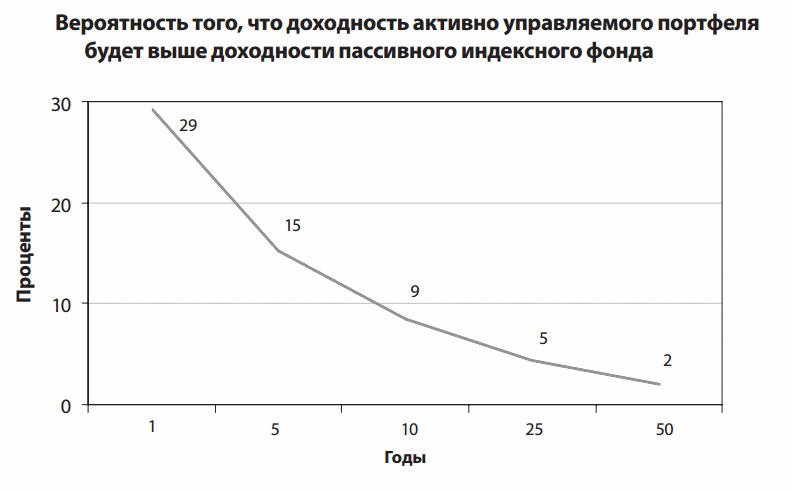

Индексный фонд или активный. Что выгоднее?

Активное инвестирование – это покупка и продажа акций с целью получения прибыли. Акции при таком виде инвестирования приобретаются на бирже на определенное время, доход инвестора носит спекулятивный характер. Активные фонды управляются менеджерами, которые решают, какие ценные бумаги выбрать для вашего портфеля. Доходность может быть высокой, а вместе с ней – и высокий риск. Кроме того, имеет место пресловутый «человеческий фактор».

Пассивное индексное инвестирование – это следование выбранным индексам. Нельзя не вспомнить про опыт Уоррена Баффета, который заключил и выиграл пари с активными фондами на предмет того, что ни один из таких фондов не обгонит S&P 500 за 10 лет (2007-2017 гг). То есть, для длинных вложений ETF обладают преимуществом.

ТОП КРИПТОВАЛЮТНЫХ БИРЖ

Заключение

Надеюсь, вам стало более или менее понятно, что такое S&P 500. Исторически сложилось, что за его динамикой следят инвесторы со всего мира. Во-первых, они хотят заработать на его росте. Во-вторых, от состояния американской экономики зависит и состояние экономик других стран мира. Нравится нам или нет, но это сложившийся факт.

Эксперты прогнозируют изменение ситуации, но я думаю, что это случится не через год и не через 10 лет, а значительно позже. У россиян есть возможность инвестировать в крупнейшую экономику мира. Надо ею воспользоваться на свое благо и благо своей страны, ведь большую часть заработанных денег мы будем тратить дома, а не в США. А вы как считаете?