Основное назначение операций

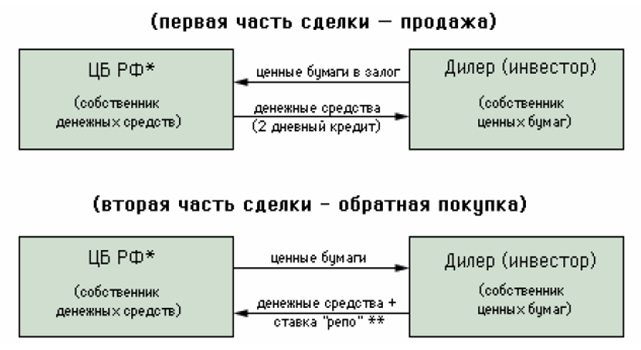

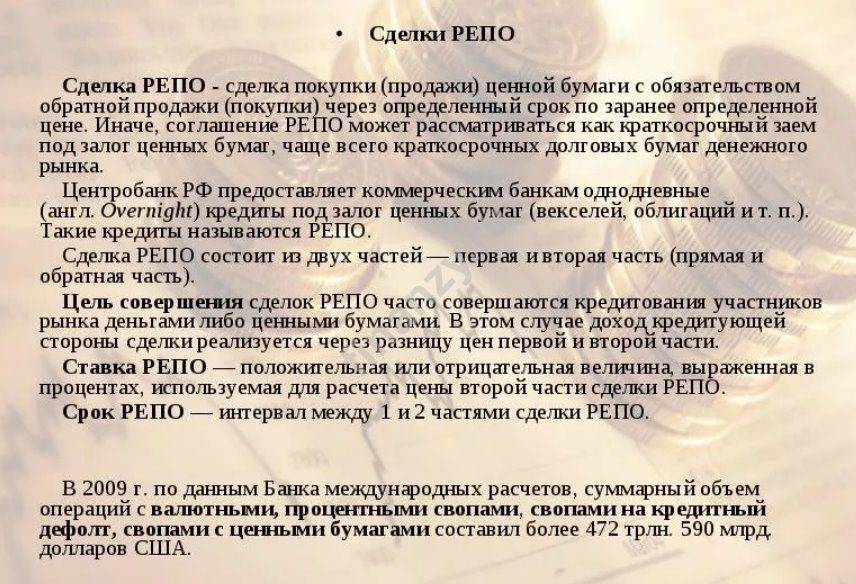

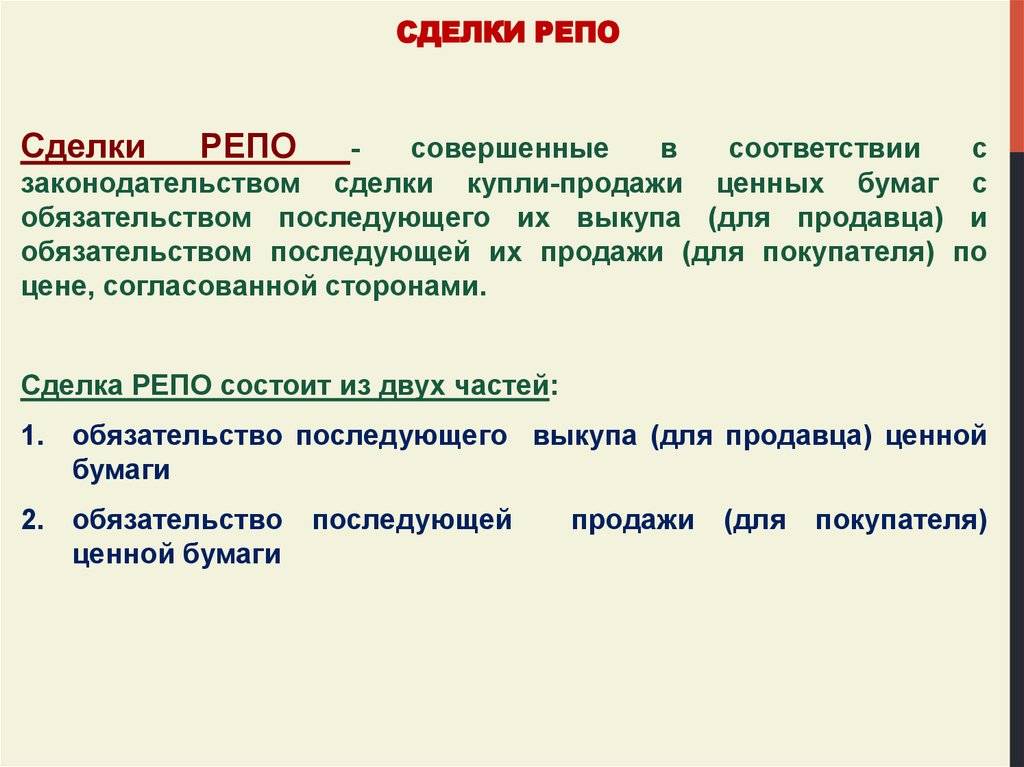

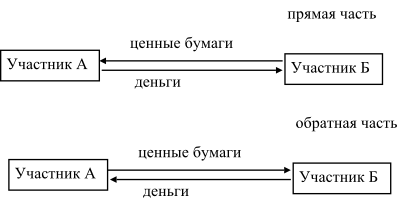

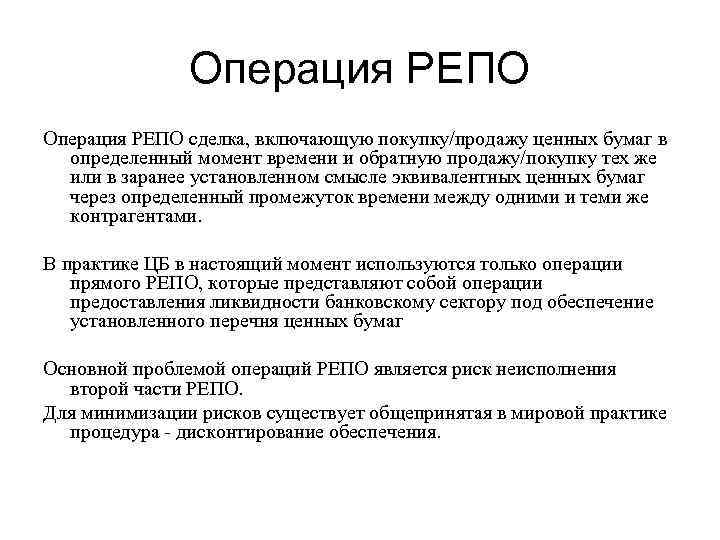

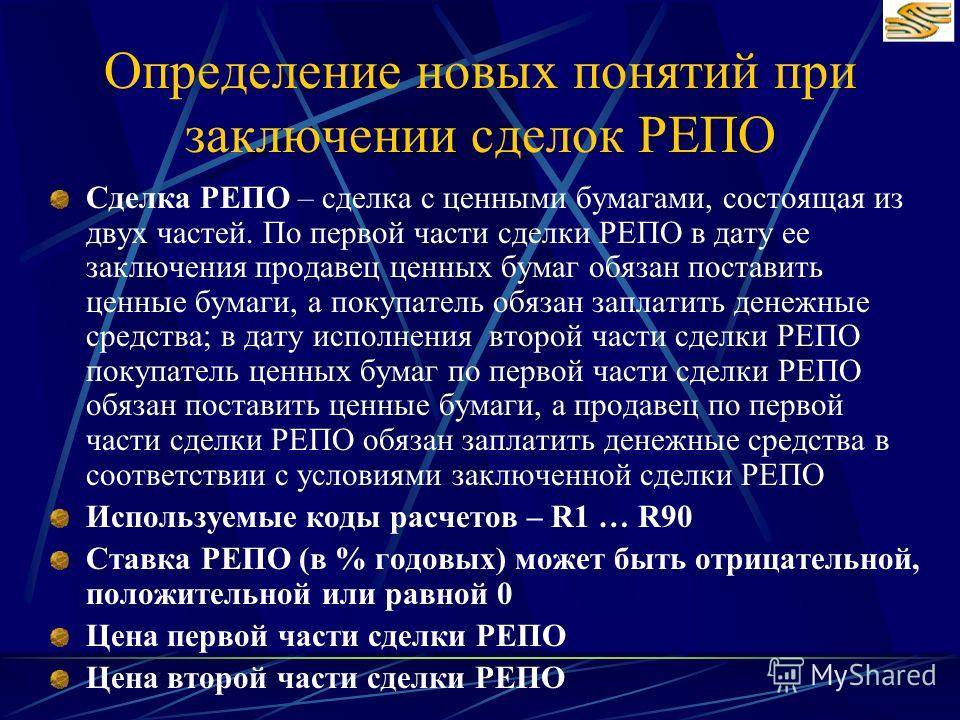

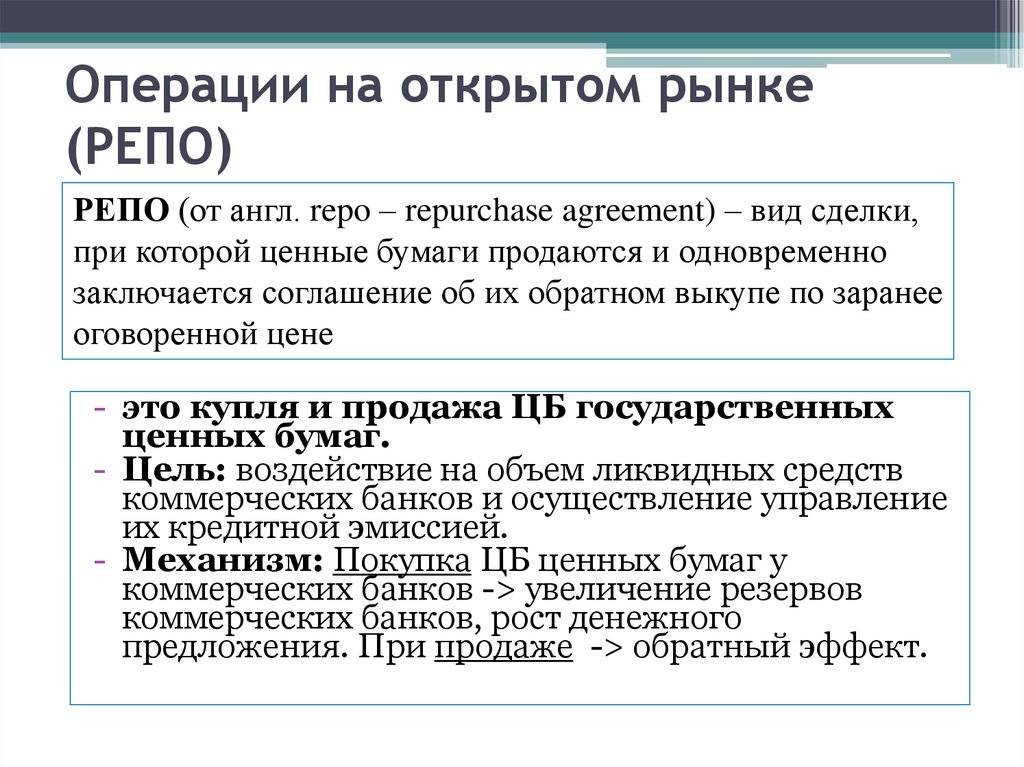

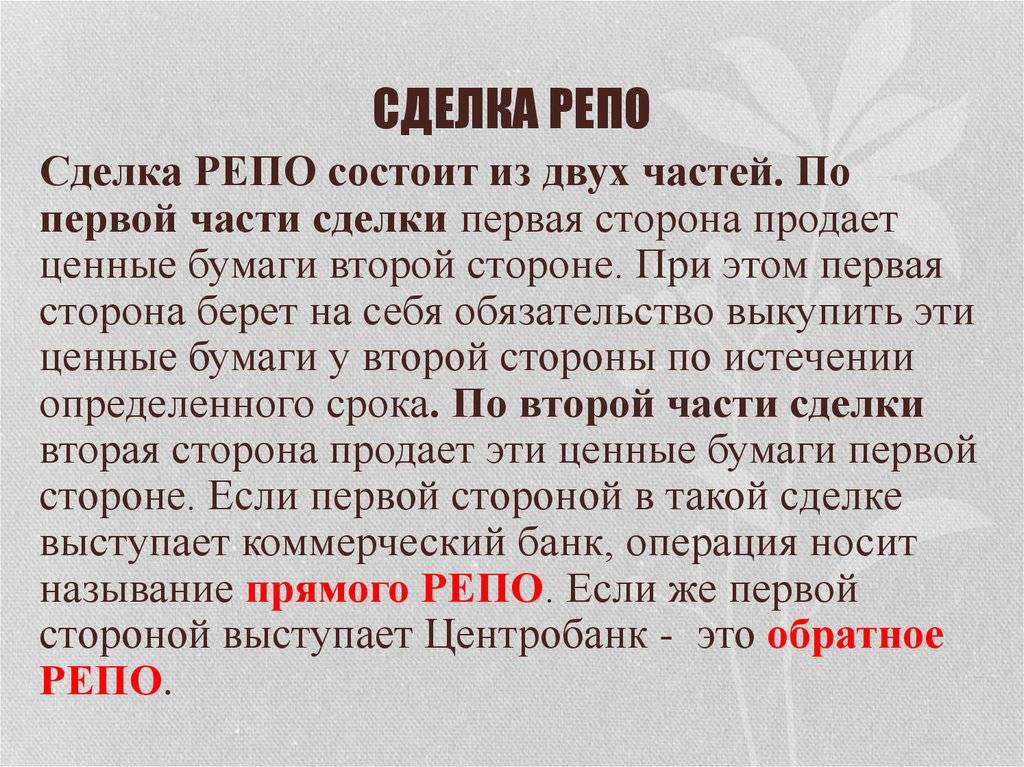

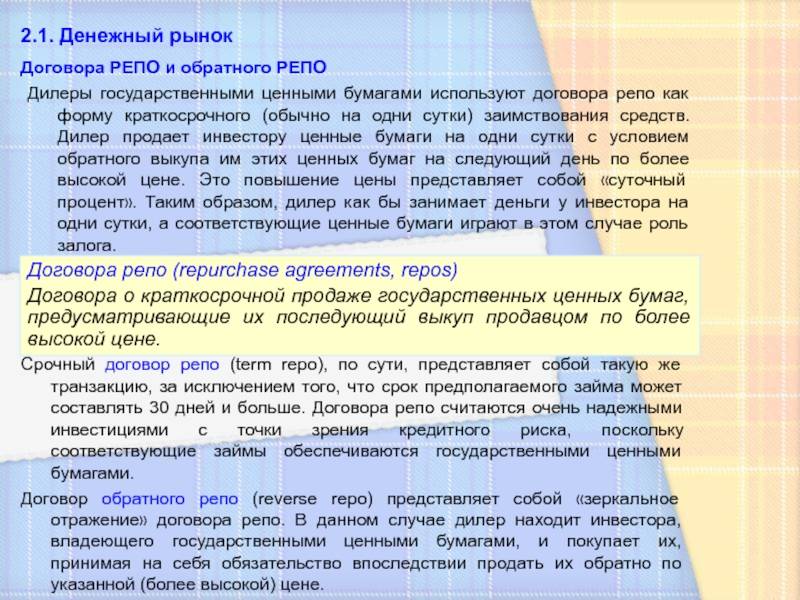

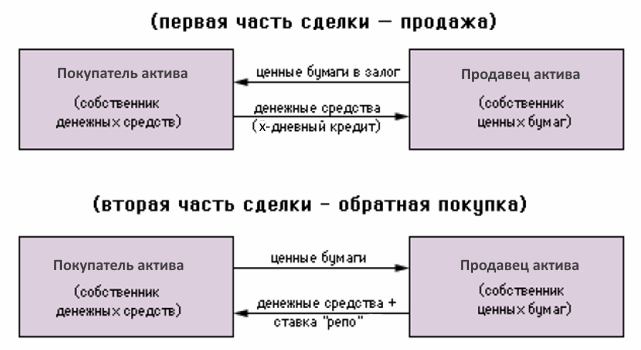

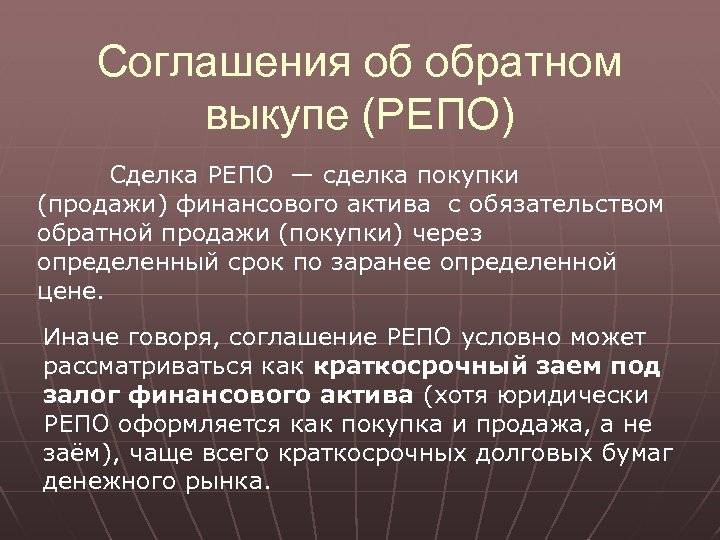

Операция репо (англ. «repurchase agreement», «repo») представляет собой сделку, состоящую из двух частей: продажи и последующей покупки ценных бумаг через определенный срок по заранее установленной цене.

Механизм операций репо подразумевает переход права собственности на ценные бумаги, что снижает кредитный риск по данному виду операций по сравнению с депозитом или обеспеченным кредитом и упрощает разрешение ситуаций при неисполнении обязательств одной из сторон.

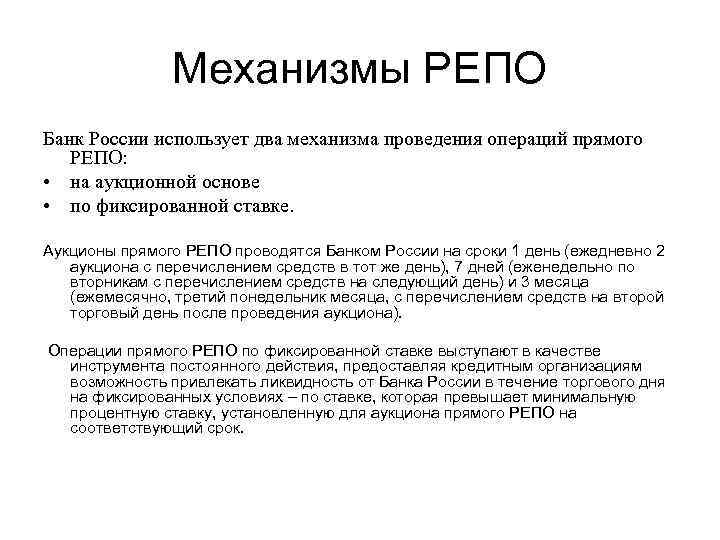

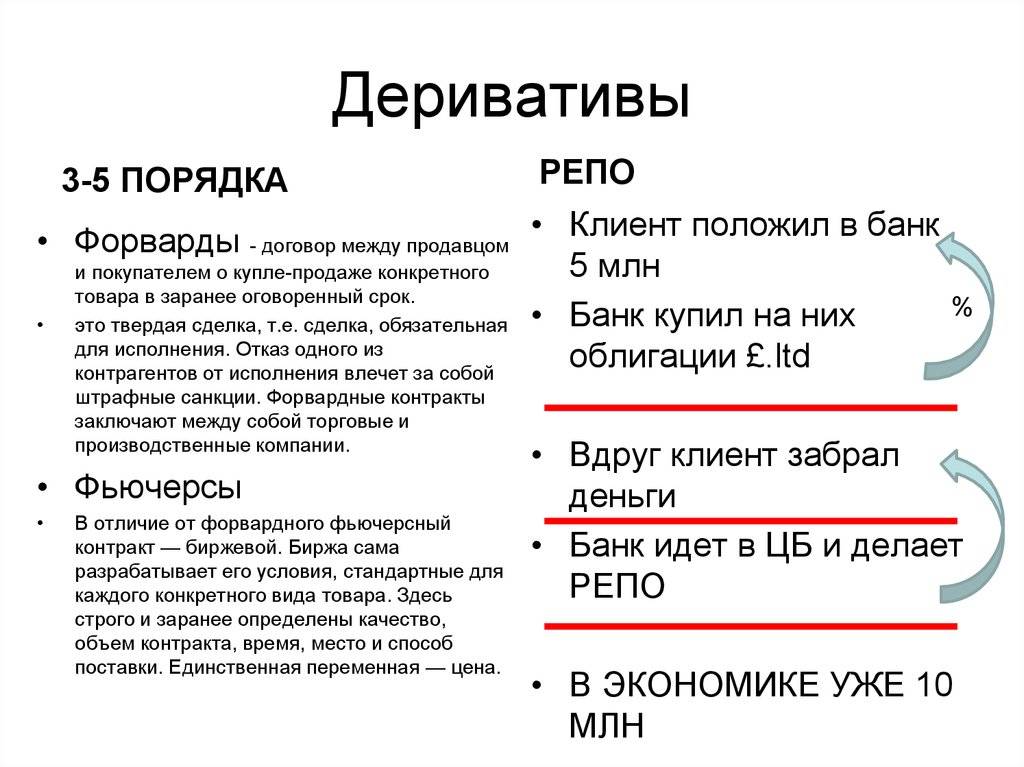

Операции репо как инструмент денежно-кредитной политики активно используются центральными банками, которые могут проводить их для предоставления ликвидности или для абсорбирования избыточной ликвидности. Большинство центральных банков используют аукционы репо для управления совокупным объемом ликвидности. Многие центральные банки предлагают операции репо постоянного действия.

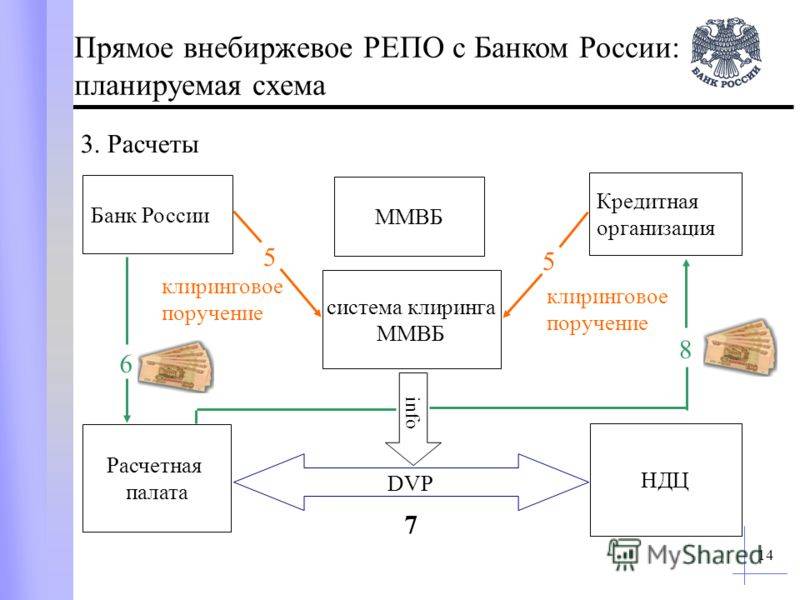

В рамках реализации денежно-кредитной политики операции репо Банка России проводятся в целях предоставления рублевой ликвидности. Они представляют собой покупку Банком России у кредитной организации ценных бумаг за рубли с последующей их продажей в определенную дату.

При структурном дефиците ликвидности Банк России в качестве основного инструмента управления ликвидностью использует аукционы репо на срок 1 неделя. Такие аукционы проводятся еженедельно и называются основными аукционами репо. При структурном избытке ликвидности основные аукционы репо не проводятся. Как в условиях структурного дефицита ликвидности, так и в условиях ее структурного избытка Банк России может проводить аукционы репо «тонкой настройки» на срок от 1 до 6 дней, аукционы репо на длительные сроки, а также предоставляет банкам возможность использования операций репо постоянного действия.

Операции обратного модифицированного репо, представляющие собой продажу Банком России кредитной организации ценных бумаг с последующей их покупкой, применялись для абсорбирования избыточной ликвидности в 2003-2004 годах.

Операции репо могут применяться центральными банками для предоставления ликвидности кредитным организациям в рамках выполнения различных других, отличных от реализации денежно-кредитной политики, функций.

Так, Банк России может покупать у кредитной организации ценные бумаги не только за рубли, но и за иностранную валюту. В 2014-2017 годах в рамках функции по поддержанию финансовой стабильности Банк России использовал операции репо для обеспечения кредитных организаций долларовой ликвидностью в ситуации, когда доступ к ней оказался затруднен по независящим от кредитных организаций причинам. Введенный с 1 сентября 2017 года механизм предоставления кредитным организациям рублевой ликвидности в экстренных случаях (МЭПЛ) также может быть реализован через операции репо.

Связь корреляционного анализа с регрессионным

корреляционно-регрессионного анализа.

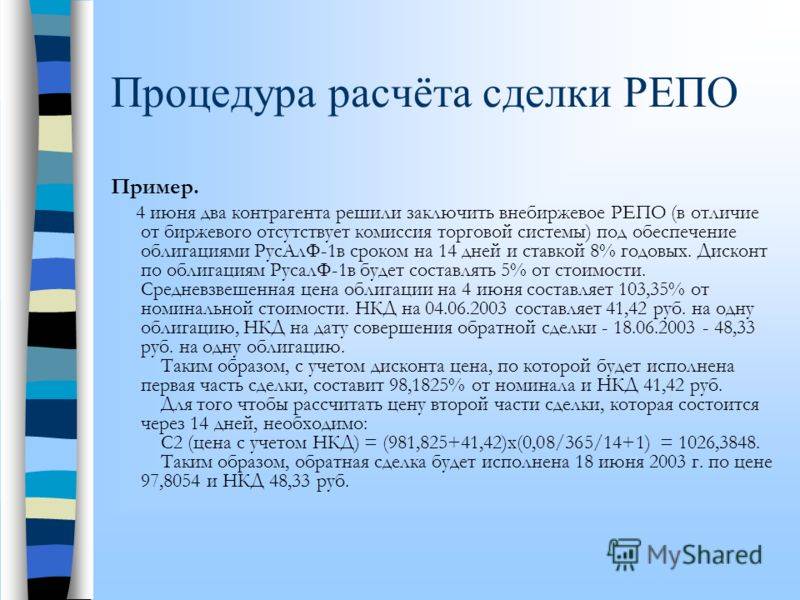

Простой пример сделки РЕПО

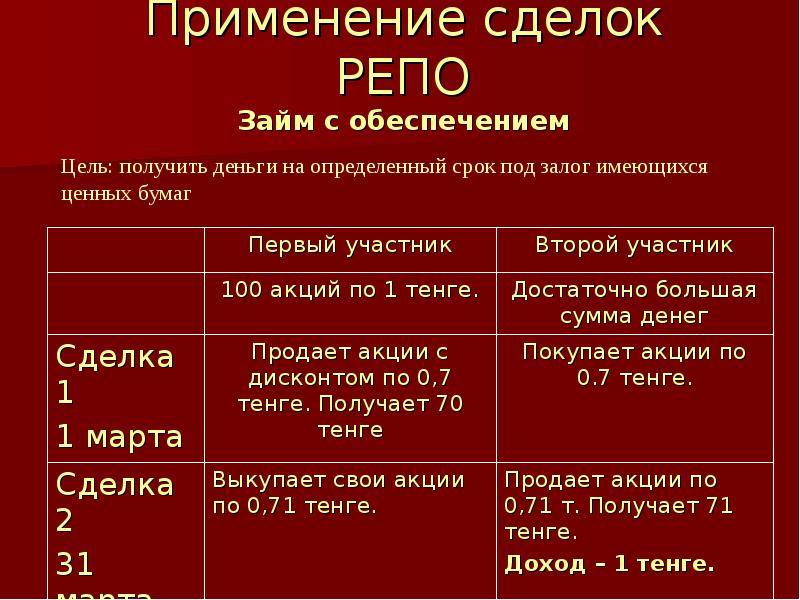

Давайте рассмотрим вышесказанное на простом примере взаимоотношений двух человек. Допустим, одному человеку понадобился миллион рублей для создания своего бизнеса, сроком на один год. При этом у него есть недвижимость, с которой он может безболезненно расстаться на год (например, в виде дачи стоимостью в полтора миллиона рублей).

Другой человек располагает свободными деньгами и не против ссудить их за небольшой процент, скажем за 10% годовых. Но при этом он не хочет никакого риска и в обмен на деньги хочет получить определённое материальное обеспечение.

Два этих человека заключают сделку РЕПО со следующими условиями:

- Первый человек продаёт второму дачу за один миллион рублей, обязуясь выкупить её обратно через год (для него это сделка прямого РЕПО);

- Второй человек, в свою очередь, обязуется продать эту дачу обратно через один год за сумму в один миллион сто тысяч рублей (сто тысяч это те самые 10% годовых). Для него это сделка обратного РЕПО.

Таким образом, оба человека получают желаемое. Первый – деньги на развитие бизнеса. Второй – прибыль в виде процентов, причём практически ничем не рискуя, ведь в случае чего, у него в собственности останется дача стоимостью в полтора миллиона.

Вы наверно заметили, что дача стоимостью в полтора миллиона была продана за один миллион рублей. Это служит дополнительной гарантией того, что продавец дачи захочет выкупить её обратно и тем самым исполнить условие сделки. А разница между реальной стоимостью дачи и суммой сделки, называется дисконтом (в рассмотренном примере дисконт составляет 1500000-1000000=500000 рублей).

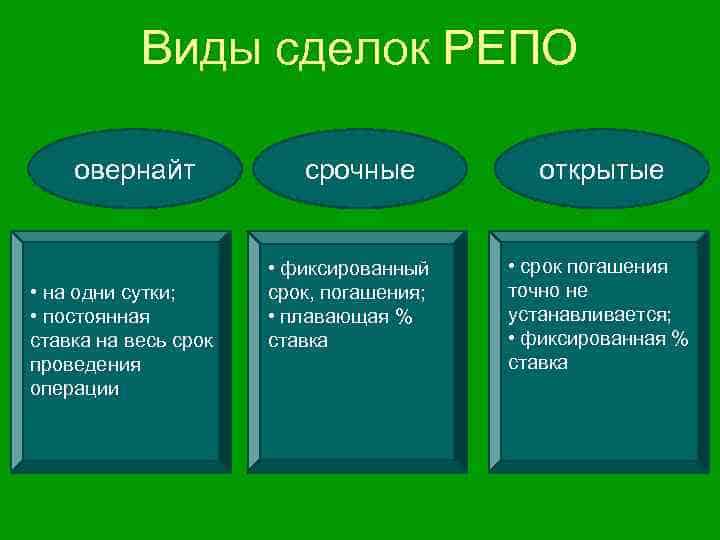

Виды сделок РЕПО

Основные виды сделок

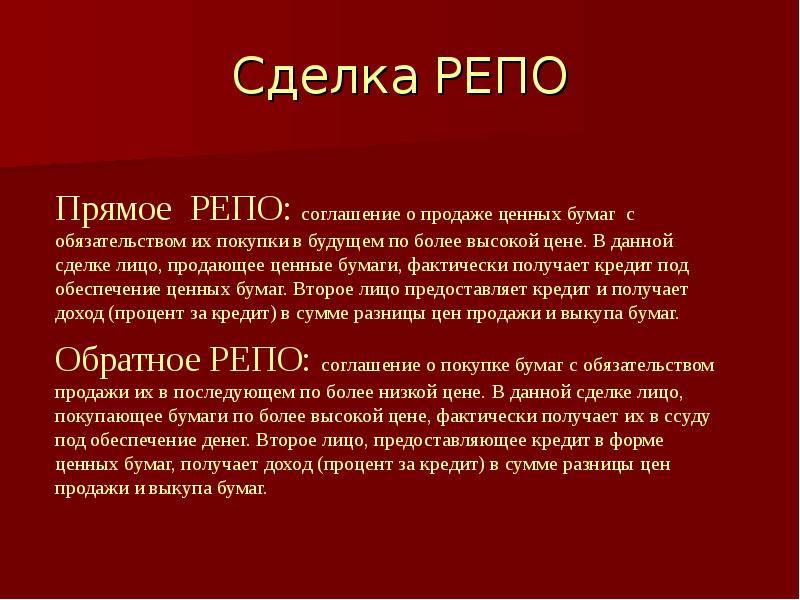

- Прямое РЕПО;

- Обратное РЕПО.

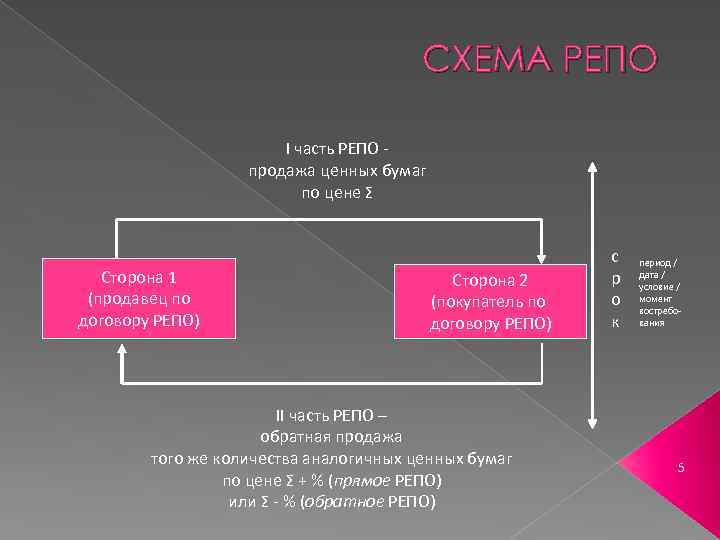

Сделками прямого РЕПО называются сделки продажи ценных бумаг кредитору с обязательством обратной покупки заемщиком.

Сделками обратного РЕПО (англ. Reverse repo) называются сделки покупки ценных бумаг заемщиком с обязательством обратной продажи кредитору.

Обратное РЕПО — это то же самое соглашение РЕПО с точки зрения покупателя, а не продавца. Следовательно, продавец, выполняющий транзакцию, назвал бы его «РЕПО», а покупатель в той же транзакции назвал бы его «обратным РЕПО». Таким образом, «РЕПО» и «обратное РЕПО» — это абсолютно одинаковые транзакции, которые описываются с разных точек зрения контрагентами сделки.

Термин «обратное РЕПО и продажа» используется для описания создания короткой позиции по финансовому инструменту, когда покупатель в операции REPO немедленно продает предоставленные продавцом ценные бумаги на бирже. В дату закрытия сделки покупатель приобретает соответствующие ценные бумаги и передает их продавцу, тем самым закрывая короткую позицию.

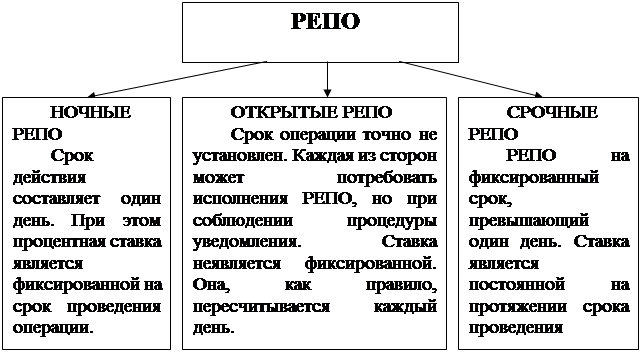

Виды сделок по сроку существования

- Сделки внутри дня — сделки прямого и обратного РЕПО совершаются в один и тот же день.

- Овернайт (англ. Overnight) — соглашение с датой погашения «на следующий день». Обе части сделки заключаются на спот рынке (первая часть — today, вторая — tomorrow).

- Срочное REPO — срок соглашения превышает один день.

- Действующие REPO — срок исполнения второй части фиксирован, но еще не наступил.

- Открытые REPO — срок погашения не устанавливается.

Срочные и открытые договоры обратного выкупа

Основное различие между срочным и открытым РЕПО заключается в количестве времени между продажей и обратным выкупом ценных бумаг.

REPO, которые имеют определенную дату погашения (обычно следующий день, неделю или месяц), являются срочными соглашениями обратного выкупа. Брокер продает ценные бумаги клиенту с условием, что он выкупит их обратно по более низкой цене в определенный день. Клиент получает право пользования ценными бумагами на срок действия сделки, а брокер получит проценты, указанные как разница между начальной ценой продажи и ценой обратного выкупа. Процентная ставка является фиксированной, и проценты будут выплачены клиентом по истечении срока погашения. Термин «срочное РЕПО» используется для инвестирования денежных средств или ценных бумаг, когда стороны знают, на какой срок заключена сделка.

Соглашение об открытом РЕПО (также известное как РЕПО по требованию) работает так же, как и срочное РЕПО, за исключением того, что брокер соглашается на сделку без заранее установленной даты погашения. Сделка может быть прекращена любой из сторон путем направления уведомления другой стороне. Если открытое РЕПО не прекращается, оно автоматически переносится каждый день. Проценты выплачиваются ежедневно или ежемесячно, а процентная ставка периодически пересматривается в зависимости от рыночной ситуации.

Открытое РЕПО используется для инвестирования денежных средств или финансовых активов, когда стороны не знают срока окончания сделки. Но почти все открытые соглашения закрываются в течение одного-двух лет.

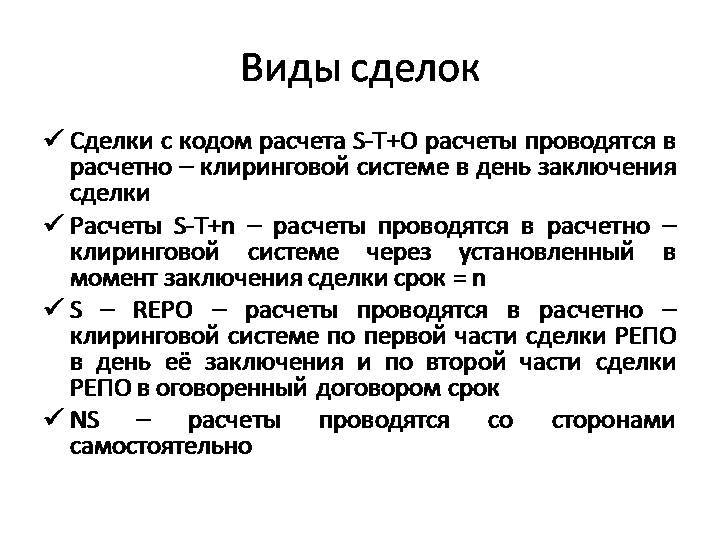

По месту заключения сделки

- Биржевые — сделка заключается на бирже, которая является гарантом соблюдения всех условий сделки.

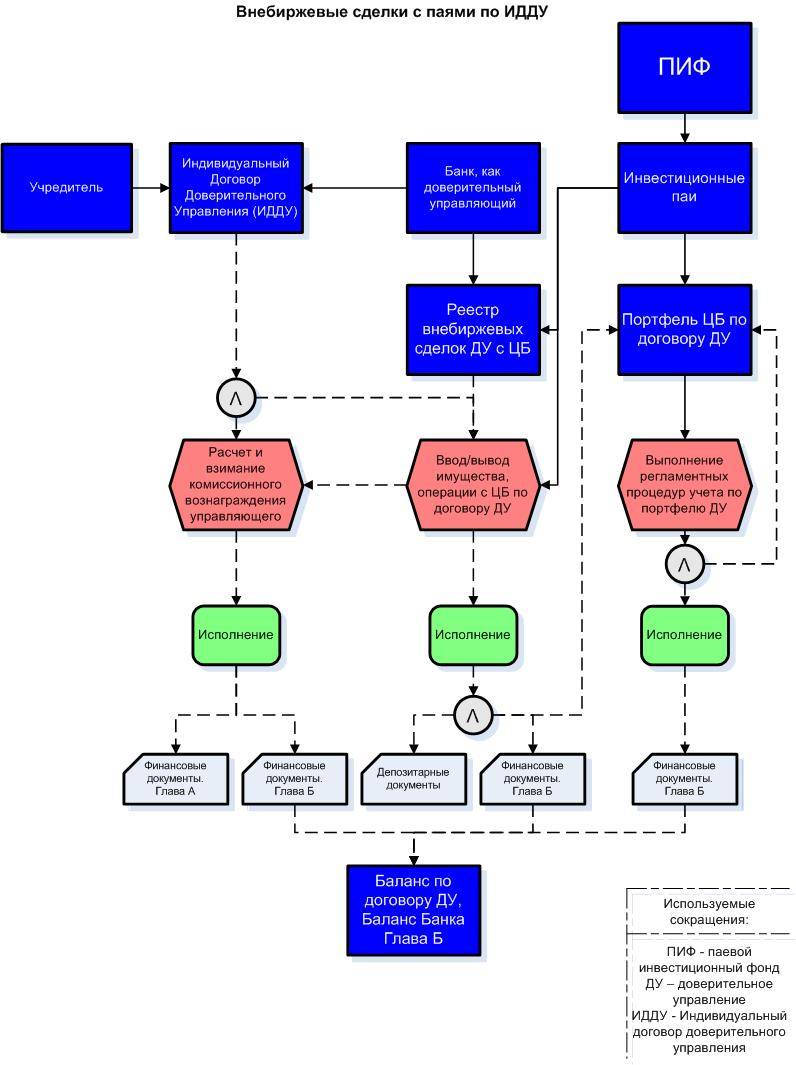

- Внебиржевые — сделка заключается вне биржи. Параметры сделки определяют сами участники.

- Трехстороннее РЕПО — в сделке участвует третья сторона. Клиринговый агент или банк проводит операции между покупателем и продавцом и защищает интересы каждого из них. Он удерживает ценные бумаги и гарантирует, что продавец получит наличные деньги в начале действия договора, а покупатель переводит денежные средства в пользу продавца и поставляет ценные бумаги по достижении срока погашения.

Контрагенты, участвующие в биржевых сделках РЕПО

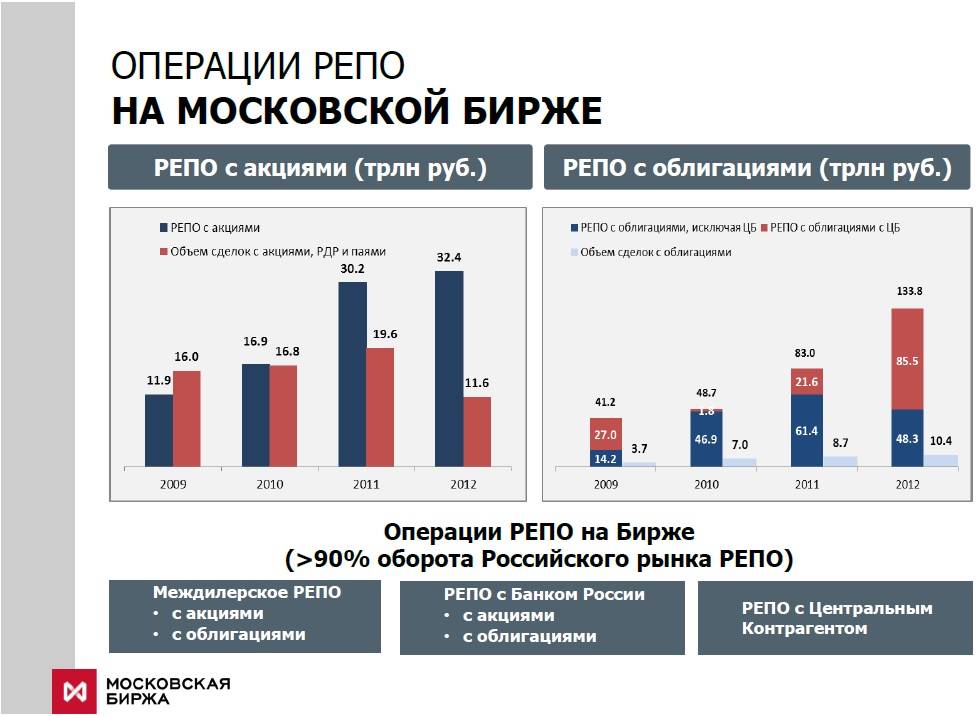

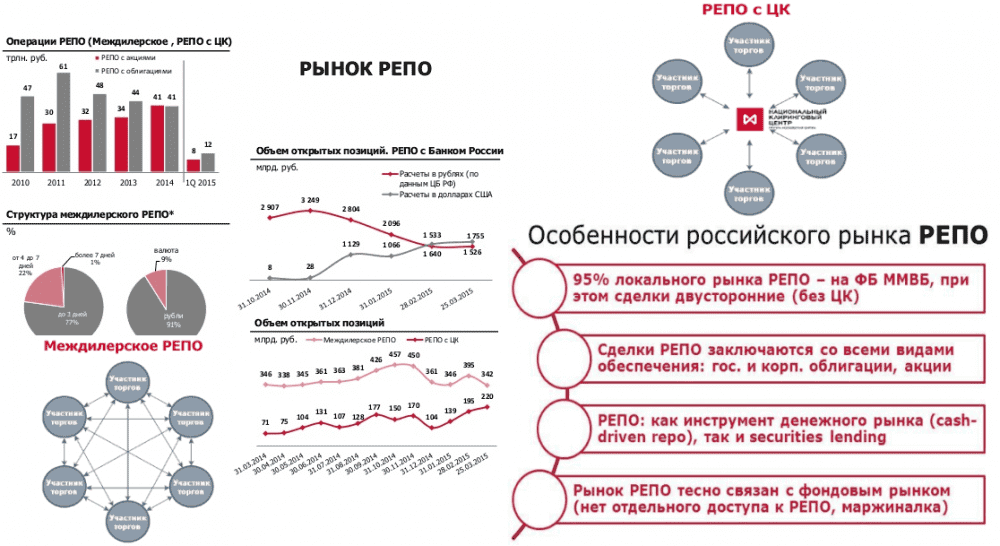

На российском рынке все биржевые сделки заключаются на МосБирже. Контрагентами, которые присутствуют на бирже и участвуют в сделках, являются:

https://youtube.com/watch?v=o8jO9Fxr13M

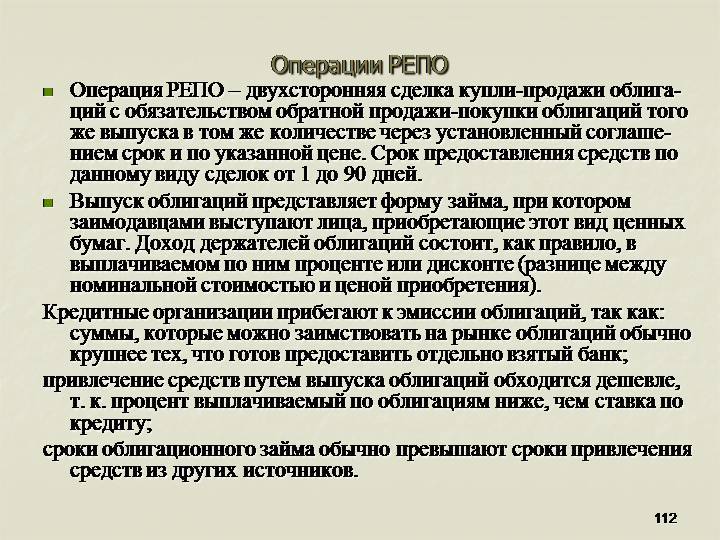

Виды операций РЕПО

Сделки РЕПО могут классифицироваться с точки зрения сроков исполнения. В частности, они делятся на:

- Прямая сделка РЕПО – сделка по продаже с обязательством выкупа.

- Обратная сделка РЕПО – сделка по покупке с обязательством продажи.

- Операции, проводимые внутри одного дня. То есть, оба этапа проводятся в рамках одного и того же торгового дня.

- Сделки РЕПО Overnight (Овернайт) – когда обратная сделка совершается на следующий день. Сделки проводят на рынке спот, первая часть называется today, вторая tomorrow.

- Действующие операции. Предполагают сделки, по которым исполнена только первая часть;

- Открытые операции. Это сделки РЕПО, в которых не устанавливаются сроки.

Сроки операций РЕПО важны и для определения ставки. К примеру, если речь идет о внутридневных сделках, здесь применяется фиксированная ставка. Что касается открытых сделок, она будет нефиксированной и может определяться в зависимости от обстоятельств. Ставки по срочным сделкам устанавливаются на весь период проведения сделок.

Рекомендованные для вас статьи:

- Как платить налоги с продажи акций и дивидендов

- Что такое Ралли (цены) на фондовом рынке в Примерах

- Что такое CFD (Контракт на разницу цен) в Примерах

- Самые прибыльные активы для торговли бинарными опционами

- Курс USD/NOK, Прогноз на сегодня и Пример заработка

В качестве отправной точки для определения ставок используются ставки по кредитам на межбанковском рынке

При этом, стороны обращают внимание и на качество ценных бумаг и иных условий, по которым проводится сделка. Естественно, все операции РЕПО являются обеспеченными (то есть в качестве обеспечения обязательно выступают ценные бумаги)

Тем не менее операции РЕПО могут быть:

- С блокировкой залога. В этом случае права участника, продающего ценные бумаги, ограничиваются в соответствии с условиями;

- Без блокировки залога.

Что касается обеспечения по таким сделкам, это могут быть облигации, которые являются предметом сделок по купле-продаже. Однако стоит помнить о том, что в качестве залога по таким сделкам не могут выступать ценные бумаги, срок погашения которых наступает до наступления даты проведения второго этапа операций РЕПО

Также, важно знать и о том, что если облигации относятся к разному выпуску, их также нельзя включать в сделки РЕПО

Классифицировать можно также и следующие виды сделок РЕПО:

- С подтверждением. Такие сделки проводятся между дилерами, выступающими от своего имени или от имени клиента. Для проведения такой операции в систему вводится заявка дилера и подтверждение другого дилера, который принимает условия операции;

- Без подтверждения. Такой тип сделок проводится между дилером и инвестором, которого обслуживает дилер. Заключение этой сделки происходит в момент, когда заявка регистрируется в торговой системе. При этом, такая заявка должна соответствовать всем условиям операций РЕПО.

Сделки РЕПО и риски

Какие риски могут возникнуть при проведении сделок РЕПО? В первую очередь, получение убытков ввиду неисполнения одной из сторон своих обязательств (которое, в свою очередь, может возникнуть по причине дефолта эмитента). Это касается именно второй части сделки, когда получатель займа должен выкупить ценные бумаги у кредитора.

К примеру, когда рыночные котировки на переданные активы растут, кредитор может захотеть реализовать активы самостоятельно, не выполняя вторую часть сделки. Однако, если котировки падают, получатель займа может не захотеть возвращать себе активы и исполнять свои обязательства на втором этапе операции РЕПО.

С другой стороны, можно сказать, что риски обеих сторон в операциях РЕПО застрахованы. Продавец ценных бумаг получает в свое распоряжение денежные средства. Даже если покупатель не захочет возвращать ценные бумаги, продавец не теряет все, а лишь активы, но взамен может распоряжаться денежными средствами по своему усмотрению. Что

касается покупателя в сделке РЕПО, он рискует денежными средствами, выданными в качестве кредита под обеспечение ценными бумагами. Его риски также минимальны, так как в случае невозврата денег, покупатель оставляет у себя ценные бумаги, стоимость которых, как правило, выше, чем объем денежных средств, которые он дает по сделке РЕПО.

Как управлять рисками при сделках РЕПО? Существуют общепринятые механизмы, которые помогают сторонам принимать дополнительные условия, согласуемые еще до заключения сделки. К таким аспектам относятся дисконтирование и компенсационные взносы.

Дисконт

Дисконт – это превышение рыночной стоимости ценных бумаг над объемом выдаваемых средств по сделке РЕПО.

Фактически, это то соотношение, которое устраивает и одну и другую сторону при проведении такой операции.

Если изначально размер дисконта имеет большое значение, риски покупателя существенно снижаются. Однако они не нивелируются, так как рыночная стоимость ценных бумаг может снизиться ниже дисконта. Существуют ситуации, когда дисконт изначально ниже, чем объем выдаваемых средств. В такой ситуации происходит страхование риском продавца ценных бумаг (получателя кредита).

Как определяется размер дисконта? Этот показатель индивидуален в каждой конкретной ситуации и зависит от таких параметров, как рыночная стоимость ценных бумаг, а также их ликвидность. К факторам, которые оказывают влияние на дисконт, можно отнести также ситуацию на фондовом рынке в целом, сроки сделки, надежность сторон и так далее.

Для того, чтобы минимизировать риски, рекомендуется проводить сделки только в случае, если ценные бумаги обладают должной ликвидностью. Дисконт может быть минимальным в случае, если в качестве обеспечения предлагают ценные бумаги, входящие в состав так называемых Голубых фишек.

Изменение дисконта может происходить под влиянием различных рыночных условий. Следовательно, чем больше период, на который заключается сделка, тем больше рисков для одной из сторон. Для того, чтобы минимизировать такие риски, операции РЕПО предусматривают так называемые компенсационные взносы. Они предполагают компенсацию одной из сторон рисков другой стороне посредством внесения специального взноса.

К примеру, если на рынке ценные бумаги растут в цене, продавец может потребовать компенсации в денежном выражении или возврата части ценных бумаг. Если же цена на акции снижается, покупатель вправе потребовать больше ценных бумаг для обеспечения или возврата части денег

Важно понимать, что если одна из сторон не выполнит обязательства по компенсационному взносу, сделка исполняется на следующий торговый день

Компенсационные взносы в подобного рода сделках стали еще более актуальными после событий 2008 года, когда участники рынка не имели возможности выполнять свои обязательства.

Виды РЕПО

- Овернайт. Когда первый этап сделки совершается сегодня (называется today), а второй — на следующий день (tomorrow);

- Операции одного дня. И продажа, и обратный выкуп ценных бумаг совершается в течение суток.

- Операции без срока. Это договоры РЕПО, не имеющие установленных сроков.

Кроме того, существуют сделки, которые называют действующими, они подразумевают исполнение только первой части договора РЕПО.

Виды РЕПО

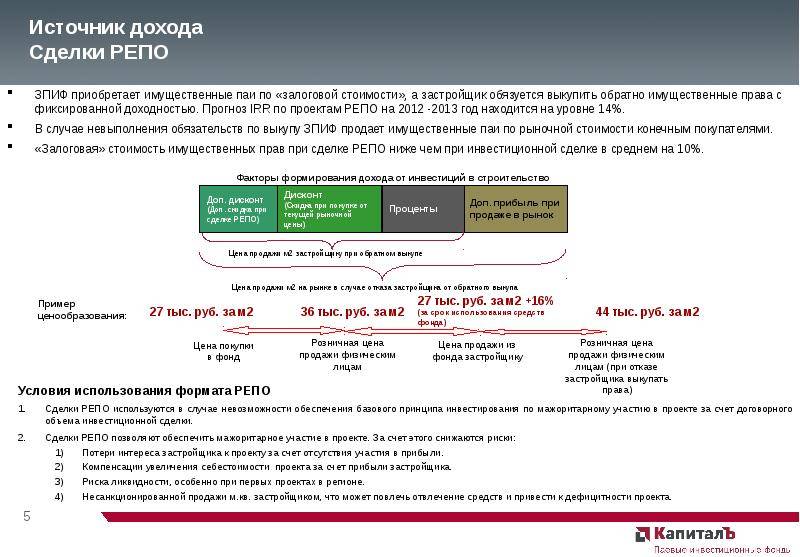

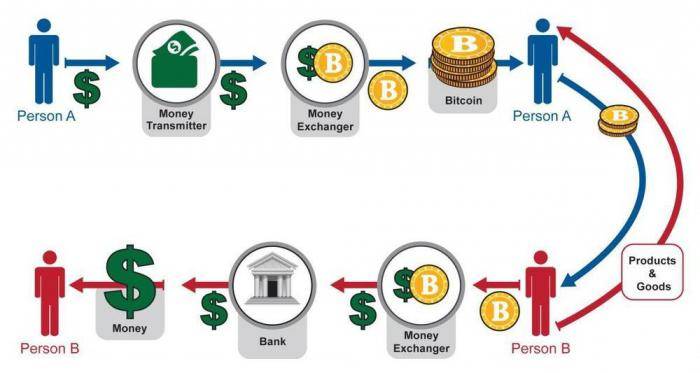

Главная цель РЕПО — кредитование деньгами либо ценными бумагами. В зависимости от этого различают прямой и обратный РЕПО.

Кредитование деньгами — это прямой РЕПО. Стороны заключают договор о продаже ценных бумаг и их обратном выкупе спустя время. Вознаграждение получает покупатель.

Кредитование ценными бумагами — обратный РЕПО. Стороны заключают договор о покупке бумаг и обязательстве обратной продажи. Вознаграждение получает продавец.

Предположим, продавец передал покупателю пакет акций и получил за них 1 млн рублей. Эта часть сделки называется спотовой. Через 2 месяца происходит заключительная часть сделки — форвардная: покупатель возвращает продавцу пакет акций, а взамен получает 1,1 млн рублей: собственный 1 млн рублей плюс 100 тыс. рублей платы за пользование деньгами, о которой стороны договорились перед сделкой. Акции здесь выступали в качестве залога.

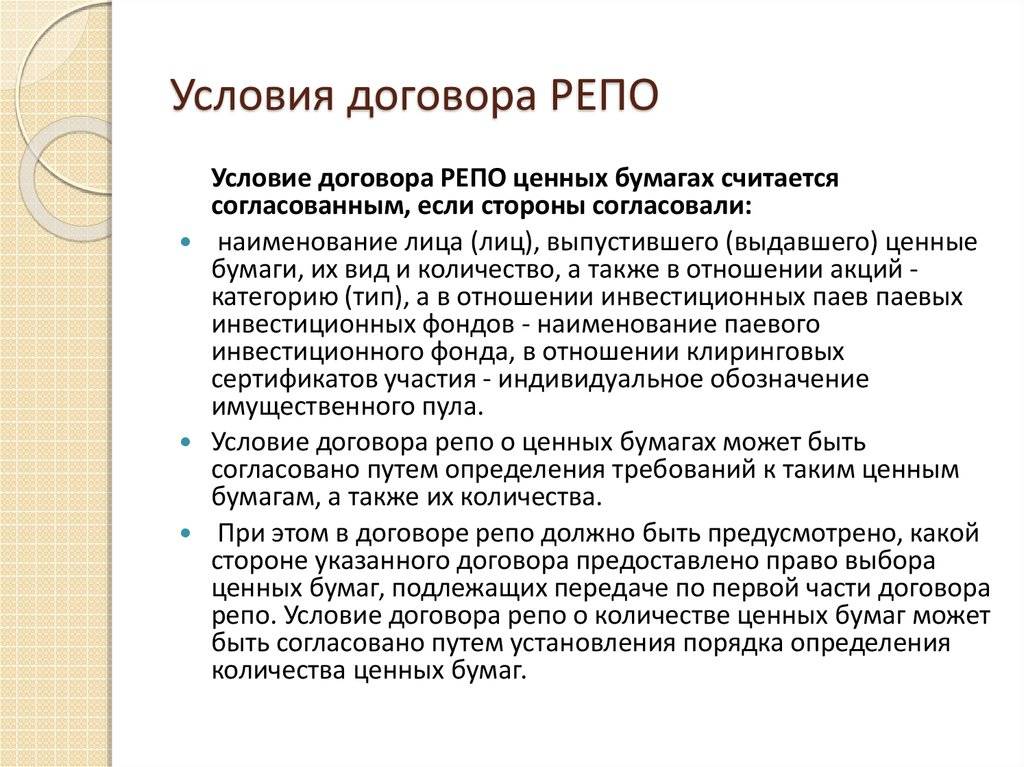

Оформление сделки РЕПО

В Письме Минфина России разъяснено, как оформить сделку РЕПО. Она может быть оформлена либо одним договором, определяющим условия обеих частей РЕПО, либо двумя договорами — отдельно на реализацию (приобретение) и отдельно на приобретение (реализацию) ценных бумаг. В последнем случае в договоре на выполнение второй части РЕПО необходимо предусмотреть положение о том, что договор действует при условии исполнения сторонами обязательств по первому договору (с указанием реквизитов первого договора). Иными словами, эти два договора должны быть неотъемлемой частью друг друга.

Примечание. НДС по сделкам РЕПО

Реализация на территории России ценных бумаг и инструментов срочных сделок (включая форвардные, фьючерсные контракты, опционы) не облагается налогом на добавленную стоимость (пп. 12 п. 2 ст. 149 НК РФ).

Значит, НДС не облагаются операции купли-продажи ценных бумаг, осуществляемые от своего имени и за свой счет. Все иные операции с ценными бумагами, такие как изготовление, хранение, ведение реестра владельцев именных ценных бумаг на основе заключенных договоров, внесение в реестр записей о переходе прав собственности, предоставление клиентам информации о движении ценных бумаг, депозитарные услуги, облагаются налогом в общеустановленном порядке.

Поскольку под операциями РЕПО понимаются сделки по продаже (покупке) эмиссионных ценных бумаг, которые освобождаются от налогообложения на основании пп. 12 п. 2 ст. 149 Кодекса, доходы по сделкам РЕПО освобождаются от обложения НДС.

Аналогичный вывод сделал и Минфин России в Письме от 13.04.2006 N 03-03-02/84.

Подтверждением заключения сделки может служить обмен документами посредством почтовой, телеграфной, телетайпной, факсимильной, электронной или иной связи, соответствующей обычаям делового оборота. В документах указывается, что вторая часть сделки РЕПО исполняется при условии выполнения сторонами обязательств по ее первой части.

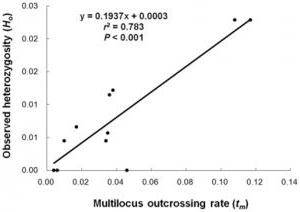

Использование ПО при проведении корреляционного анализа

Описываемый вид статистической обработки данных может осуществляться с помощью программного обеспечения, в частности, MS Excel. Корреляционный анализ в Excel предполагает вычисление следующих параметров с использованием функций:

1. Коэффициент корреляции определяется с помощью функции КОРРЕЛ (массив1; массив2). Массив1,2 — ячейка интервала значений результативных и факторных переменных.

Линейный коэффициент корреляции также называется коэффициентом корреляции Пирсона, в связи с чем, начиная с Excel 2007, можно использовать функцию ПИРСОН (PEARSON) с теми же массивами.

Графическое отображение корреляционного анализа в Excel производится с помощью панели «Диаграммы» с выбором «Точечная диаграмма».

После указания исходных данных получаем график.

2. Оценка значимости коэффициента парной корреляции с использованием t-критерия Стьюдента. Рассчитанное значение t-критерия сравнивается с табличной (критической) величиной данного показателя из соответствующей таблицы значений рассматриваемого параметра с учетом заданного уровня значимости и числа степеней свободы. Эта оценка осуществляется с использованием функции СТЬЮДРАСПОБР (вероятность; степени_свободы).

3. Матрица коэффициентов парной корреляции. Анализ осуществляется с помощью средства «Анализ данных», в котором выбирается «Корреляция». Статистическую оценку коэффициентов парной корреляции осуществляют при сравнении его абсолютной величины с табличным (критическим) значением. При превышении расчетного коэффициента парной корреляции над таковым критическим можно говорить, с учетом заданной степени вероятности, что нулевая гипотеза о значимости линейной связи не отвергается.

Риски РЕПО

Главный риск — цена на активы будет двигаться не так, как ожидает инвестор. Если вкладывать сразу в 2 актива, риск увеличивается многократно.

Кроме того, брокер по разным причинам может не исполнить обязательства второй части сделки. Например, если вы передаете брокеру ценные бумаги, он может попытаться заработать на росте котировок. Это не преступление, если такая возможность указана в регламенте брокерского обслуживания или договоре. Опасность в том, что залог, как правило, превышает объем полученных денег по первой части сделки РЕПО. Так потеряли заложенные активы клиенты инвесткомпании «Энергокапитал», у которой ЦБ отозвал лицензию в 2015 году.

Чтобы запретить использование ваших активов, обратитесь к менеджеру брокера.

Операции РЕПО и налоги

Порядок начисления налогов при сделках РЕПО регулируется статьей 282 Налогового Кодекса РФ. После проведения первой части сделки РЕПО у участников не возникает налоговых обязательств. Налоговые обязательства проявляются только при обратном выкупе и рассчитываются как разница между ценой первой и второй сделки. Если результат положительный — то это доходы, если отрицательный — то расходы. Держатель активов не выплачивает налог на прибыль с возможных выплат от ценных бумаг. Со всеми аспектами налогообложения операций и сделок РЕПО вы можете ознакомится в статье 282 Налогового Кодекса.

А на этом сегодня все про сделки и операции РЕПО. Успехов и до новых встреч на страницах проекта «Тюлягин», друзья!

Что такое сделки репо простыми словами

РЕПО (расшифровка аббревиатуры представляет собой сокращение английских слов Repurchase Agreement – «соглашение о выкупе») – это сделка кредитования под залог каких-либо ценностей. Как правило, объектом залога для таких операций выступают ценные бумаги. Операции репо широко применяются в банковской сфере. Главным отличием от банковского кредита является то, что репо – это сделка с переходом права собственности.

Цель операций

Для заемщика цель данной операции – получить нужную сумму денег на определенный срок. При этом он имеет в собственности имущество, которое можно предоставить в качестве залога. Целью кредитора является получение прибыли от разницы между ценами покупки и последующей продажи ценных бумаг.

Условия договора репо предусматривают заключение сделки, состоящей из двух частей:

- Покупка ценных бумаг текущей датой.

- Форвардный контракт на эти инструменты через определенный срок.

Правовое и налоговое регулирование

Сделки репо регулируются следующими нормативно-правовыми актами:

- ст. 51.3 Федерального закона «О рынке ценных бумаг» от 22.04.1996 г. № 39-ФЗ;

- ст. 454 Гражданского кодекса РФ.

Дополнительные нормативные акты выпускаются Минфином, ФНС, а также Федеральной службой по финансовым рынкам.

Налоги по сделкам репо начисляются согласно ст. 214.3 Налогового кодекса РФ. Объект налогообложения возникает в момент обратной продажи (выкупа) имущества и представляет собой разницу между ценой покупки и ценой продажи. Если результат положительный, эта разница подлежит отнесению на доходы. Если отрицательный – в расходы, но с учетом ограничения в размере ставки рефинансирования Центробанка, увеличенной в 2 раза.

Роль российского совета репо

Центральный совет РЕПО РФ создан в 2006 году при поддержке ЦБ РФ и ММВБ как частное социальное объединение. Главными целями совета являются:

- разработка нормативных актов, регламентирующих ведение операций репо;

- создание механизма налогообложения, стимулирующего развитие рынка репо.

Способ обеспечения исполнения обязательства

Представляется очевидным, что обязательства по сделке репо могут быть исполнены двумя способами. Первый – это деньги, возвращаемые кредитору, то есть, выкуп предмета залога. Второй способ – это продажа кредитором залогового имущества третей стороне, в случае неисполнения заемщиком условий договора.

Особенности

Одной из особенностей является то, как осуществляется учет сделок РЕПО. Несмотря на то что в ходе проведения процедуры дважды совершается продажа (сначала продавцом покупателю, а потом обратно), налогом облагается только прибыль, которую получает одна из сторон ввиду различности сумм, уплачиваемых за одни и те же активы на первом и втором этапах сделки.

Помимо этого, особенностями РЕПО ранее являлись и некоторые неоднозначности, на которые сторонам следовало обращать внимание. Впоследствии закон о ценных бумагах был надлежащим образом дополнен, благодаря чему подобные неоднозначности были устранены

Операции РЕПО в валюте в коммерческом сегменте

Операция РЕПО довольно часто проводится между ЦБ РФ, который является кредитором, с одной стороны и коммерческим банком, который берет на себя роль заемщика, с другой стороны. В сделках могут принимать участие и два коммерческих банка одновременно. Размер ставок в данной ситуации определяется исключительно на основе ставок межбанковского рынка. Они привязываются к срокам кредитования и к качеству самих ценных бумаг. Сделка РЕПО в иностранной валюте между кредитными предприятиями и ЦБ может быть проведена на Московской бирже, на Санкт-Петербургской бирже, в рамках структуры Bloomberg. Чтобы иметь право участвовать в торгах, финансовые заведения должны соответствовать ряду критериев, которые установлены указанием ЦБ. В качестве обеспечения во всех сделках с ЦБ могут выступить ценные бумаги, которые включены в ломбардный список. Их принято считать высоконадежными и ликвидными. Полный ломбардный список бумаг каждый день публикуется в обновленном виде на официальном сайте регулятора.

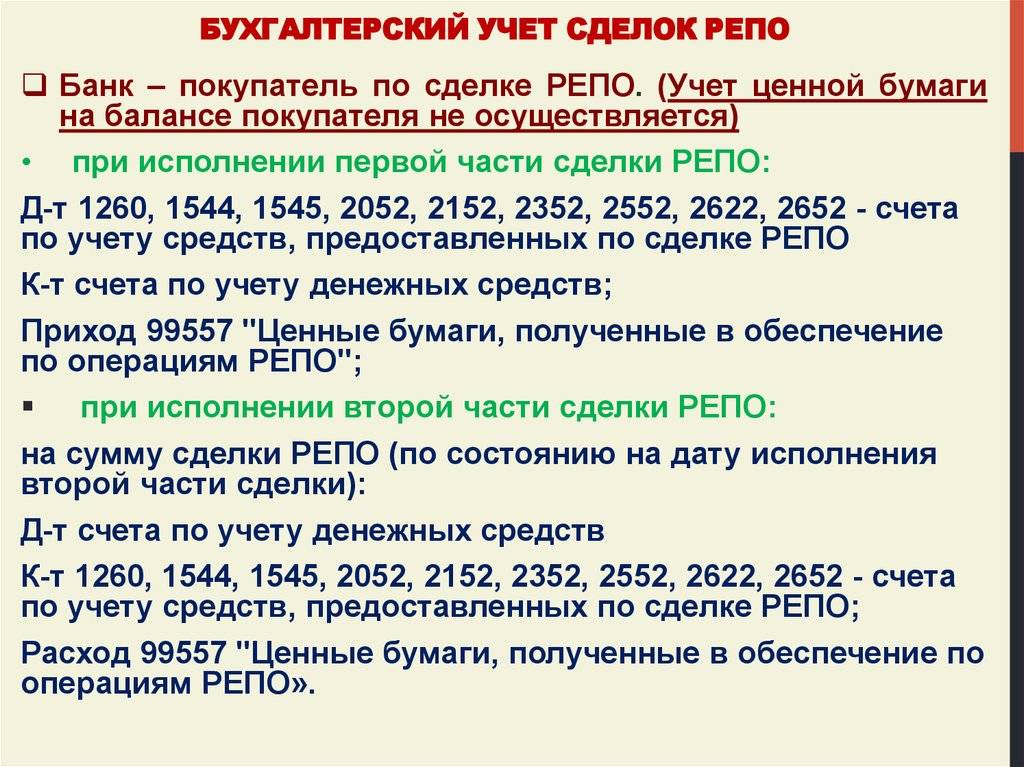

Отражение РЕПО как сделок купли-продажи ценных бумаг

В данном случае не учитывается экономическая сущность операций. В бухгалтерском учете продавца ценных бумаг совершаемые операции продажи и последующее приобретение ценных бумаг отражаются следующим образом:

Договор и учет сделок РЕПО

Существует закон, в котором прописано, что все операции, попадающие под категорию РЕПО, должны быть оформлены в письменной форме. При составлении обычного типового договора он должен включать в себя несколько следующих пунктов:

- имена лиц, которые являются непосредственными участниками договора;

- описание предмета соглашения. То есть оговариваются сроки выполнения, а также указывается, что первая часть и вторая должны иметь разные даты своего выполнения;

- описание действий, которые будут осуществляться при покупке ценных бумаг, а также их количества, их стоимости, их характера;

- описание порядок учета на депо счете;

- обратную продажа, в процессе проведения которой оговариваются сроки, ставка и общая сумма сделки;

- возможные риски и виды компенсаций;

- реквизиты каждой стороны.

Также стоит добавить, что все держатели или же собственники каких-либо финансовых активов обязаны вести их учет. Для этого осуществляется открытие депо счета. Сделать это нужно обязательно, так как этот счет учитывается при обложении налогом частного или юридического лица.

Виды

Сделки репо различаются по нескольким параметрам. В зависимости от цели договора репо операции могут быть следующих видов:

- прямое репо – продажа с обязательством выкупа;

- обратное репо – покупка с обязательством последующей продажи.

По срокам операции репо подразделяются следующим образом:

- однодневные – обе части сделки проводятся в течение одного дня;

- репо овернайт (overnight) – вторая часть сделки совершается на следующий день;

- открытые – это операции, срок по которым не установлен договором.

По способу заключения сделок операции могут быть:

- биржевыми;

- внебиржевыми.

Репо на бирже проводится с участием брокеров, которые выступают от имени контрагентов. Внебиржевые сделки проводятся участниками самостоятельно.

Также существует особый вид операций репо, для которых одной стороной сделки является Центробанк. Второй стороной могут выступать кредитные организации, заключившие соответствующее соглашение с ЦБ РФ. Такие сделки заключаются на аукционной основе.

Аукцион репо может проводиться как в рублях, так и в иностранной валюте – долларах США или евро. Валютное репо используется для повышения валютной ликвидности в случае ее дефицита: Центробанк поддерживает коммерческие банки, пополняя их валютные резервы. Этот инструмент использовался в период кризиса 2014 года.

Аукционы могут проводиться как с участием Центробанка, так и на межбанковском рынке.