Какой выпуск лучше и как его выбрать

Сейчас есть 2 выпуска ОФЗ-ИН. Их номера 52001 и 52002. По обоим выпускам номинал составляет 1000 руб. Купонный доход равен 2,5 % годовых и выплачивается с периодичностью 2 раза в год. Объемы эмиссии у них – по 150 млрд руб.

Дата начала размещения выпуска 52001 – 17.07.2015, срок его погашения – 16.08.2023.

Выпуск 52002 размещается с 21.03.2018, а дата его погашения – 02.02.2028.

Если вы не планируете забрать деньги в ближайшей перспективе, то очевиден выбор – 52002. Однако, если есть неуверенность, можно купить 52001, дождаться срока погашения, а дальше решить, хотите ли вы продолжить инвестирование в подобный актив.

ОФЗ-ИН обоих выпусков можно досрочно реализовать на вторичном рынке.

Короткое вступление

В России большая часть облигаций относится к купонному (процентному) типу. Доход по ним устанавливается эмитентом заранее в виде процентов от номинальной стоимости. Размер купона известен еще до реализации ЦБ!

99% торгуемых в России бондов практикуют периодическую выплату купонов. Проценты начисляются инвестору один раз в полгода или раз в квартал.

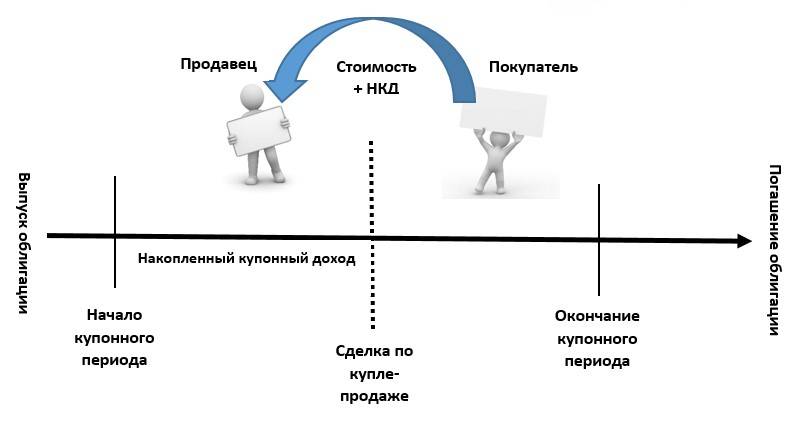

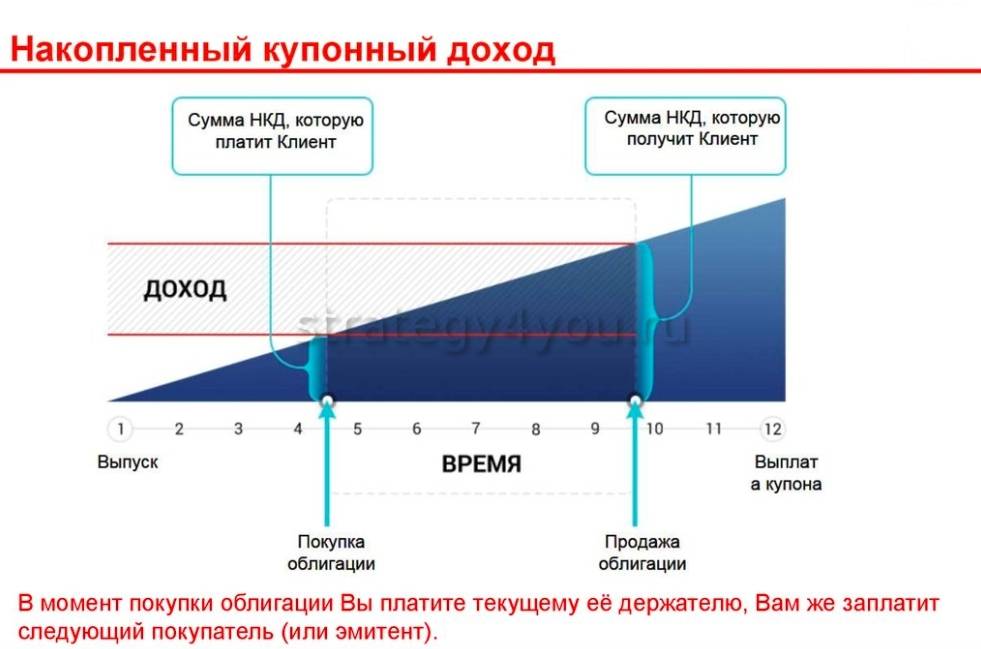

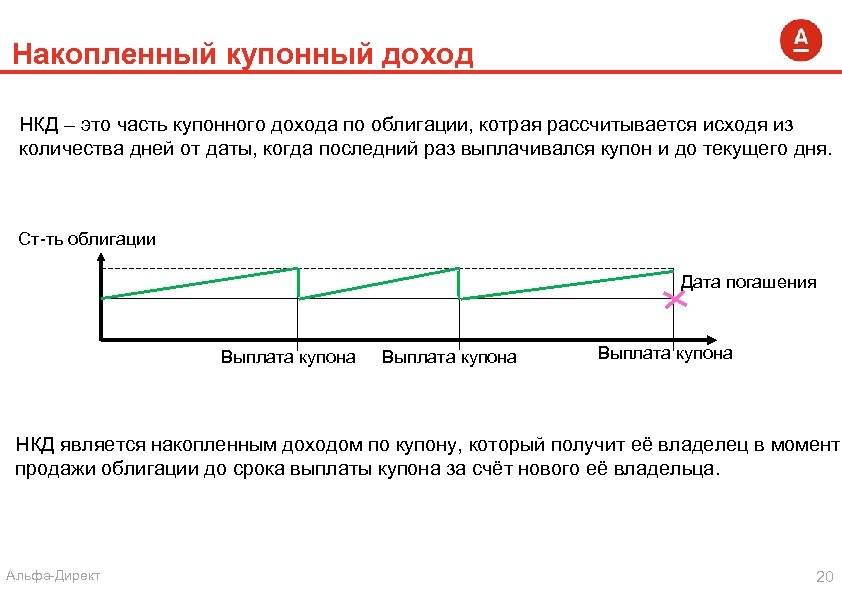

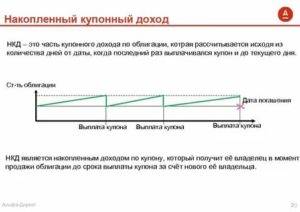

А если Вы решили продать долговую бумагу не в день выплаты купона, а внутри купонного периода? Теряете ли Вы начисленные к этому времени проценты как в случае досрочного закрытия банковского вклада?

Нет! Благодаря НКД Вы получите на руки всю сумму накопленной прибыли к моменту продажи облигации с точностью до одного дня.

Для чего нужна и где применяется

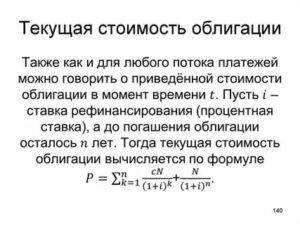

Итак, дюрация облигации – это срок окупаемости вложений в ценную бумагу. Для облигации с нулевым купоном эта величина равна сроку жизни долгового обязательства. Мы будем рассматривать подробно дюрацию купонной облигации и для начала приведем основные определения, которые нам понадобятся.

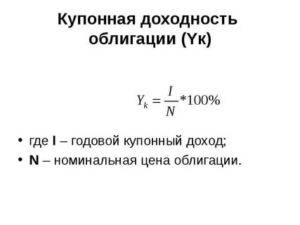

Купон – это вознаграждение по облигации, выраженное в процентах к ее номиналу.

Накопленный купонный доход (НКД) – это сумма всех выплат по купону. Такие выплаты могут производиться с различной периодичностью:

- ежегодно;

- раз в полгода;

- ежеквартально.

Чем чаще производятся выплаты, тем сложнее расчет дюрации.

Ставка дисконтирования – это процент ожидаемой прибыли на будущее.

Теперь рассмотрим 3 разновидности российских бондов

1. Облигации федерального займа

Гособлигации выпускает Минфин. Государство использует их в качестве инструмента заимствования. Покупать ОФЗ могут физлица и юрлица, зарегистрированные в РФ, а также нерезиденты. Гособлигации – купонные, по сроку погашения они делятся на кратко-, средне- и долгосрочные. Торгуются, кроме ОФЗ-Н, на Мосбирже.

Гособлигации надежнее корпоративных бумаг. Компания имеет право объявить по какому-то одному своему выпуску дефолт, и это не остановит оборот остальных облигаций фирмы. С гособлигациями такого не бывает. Если власти объявят дефолт по любому из выпусков ОФЗ, фактически это будет означать банкротство государства. Такая ситуация была в 1998 году. При Ельцине не было ОФЗ, бумаги с аналогичным функционалом назывались ГКО. В 1998 году Россия объявила себя банкротом, поскольку не было денег обслуживать ГКО. Инвесторам такой порядок выгоден, поскольку в настоящее время вероятность объявления банкротства в РФ крайне мала.

2. Муниципальные облигации

К этим ценным бумагам относятся облигации муниципальных образований, к примеру, Московской или Свердловской области. Вкладываться в муниципальные бумаги выгоднее, чем в ОФЗ, поскольку доходность примерно на 0,5-1% выше. С другой стороны, гособлигации примерно на 1-1,5% доходнее банковских вкладов. То есть если рассортировать по доходности, на первом месте будут муниципальные облигации, на втором – ОФЗ, а на третьем – банковские депозиты. У муниципальных бумаг иногда бывают проблемы с ликвидностью: какое-то время их нельзя продать, но потом ситуация налаживается.

3. Корпоративные облигации

В России хорошим спросом пользуются облигации Сбербанка, Газпрома, Роснефти и прочих надежных компаний

При выборе таких ценных бумаг обращают внимание на рейтинг, надежность эмитента. От этого зависит ликвидность облигаций

Доходность вложений может достигать 18-20%, но в этом случае риски очень высоки. Инвесторам, заинтересованным такой доходностью, стоит подумать, какой смысл компании выпускать акции под 18-20%, если можно взять кредит в банке под 12-13%. Скорее всего, большой доход обещают сомнительные дельцы, которым банки отказывают в заимствованиях.

Где и как можно купить евробонды

Такое название носят еврооблигации, которые выпущены в иностранной валюте.

Хоть они и имеют приставку «евро», но сейчас это просто дань традиции. Это могут быть самые разнообразные долговые международные обязательства. В основном, на срок от 3 до 30 лет. Среди них встречаются ВДО (высокодоходные облигации).

Самостоятельно на Московской бирже

Для россиян один из самых простых вариантов приобрести евробонды – на Московской бирже. Это наиболее выгодный способ. Только разбираться во всем придется самостоятельно, потратив немало времени. Зато потом вы уже сможете торговать чем угодно.

Вам потребуется открыть брокерский счет, перевести на него деньги. Установить и подключить приложение торгового терминала, а затем настроить таблицу вывода еврооблигаций.

Сам процесс практически не отличается от приобретения отечественных ценных бумаг. Выбрав понравившуюся облигацию, проверяем ее статус и оформляем заявку. Если все прошло успешно, с вашего счета будет списана соответствующая сумма.

В составе ПИФа

ПИФы – это паевые инвестиционные фонды, в состав которых входят надежные евробонды. В этом случае сами бумаги приобретает управляющая компания. Она формирует фонд, из которого уже каждый инвестор приобретает определенный пай.

За эту работы УК берет комиссии.

ETF

Еще один интересный и выгодный вариант – ETF-фонд, позволяющий вложиться сразу в несколько евробондов. В нашей стране этот инструмент пока не популярен, но у него большие перспективы.

Принцип работы похож на ПИФ. Он закупает ценные бумаги от эмитентов, а инвесторы приобретают часть фонда в виде акций. Совершать такие операции можно, только имея счет у брокера.

В банке

Можно покупать евробонды прямо в банке. Они считаются основной альтернативой валютным депозитам. Многие делают выбор в пользу этого инструмента, чтобы защитить себя от падения курса рубля.

Как правило, это крупнейший отечественные компании – Роснефть, Газпром, ВТБ, Альфа Банк.

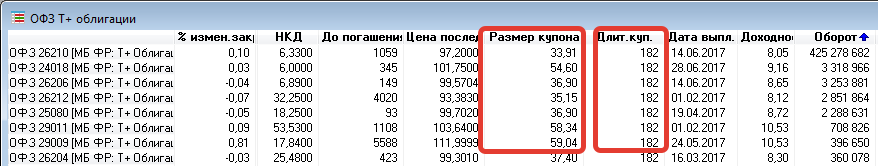

Как выбрать, где лучше

Рекомендую действовать через брокеров. В этом случае вам будут доступны основные параметры для торговли. Если говорить кратко, то к ним относятся:

- номинальная стоимость;

- эмитент;

- доходность;

- рыночная цена;

- вид купона;

- размер купона;

- дата выплаты купонов и погашения облигации.

Лучшие брокеры

Чтобы вам было проще ориентироваться на этом рынке, я вам расскажу, на каких брокеров следует обратить внимание. Чтобы выбрать лучших специалистов, которые будут соответствовать вашим требованиям, советую ориентироваться на основные критерии

Это наличие лицензии, небольшая сумма для открытия счета, доступ к иностранным акциям и еврооблигациям

Чтобы выбрать лучших специалистов, которые будут соответствовать вашим требованиям, советую ориентироваться на основные критерии. Это наличие лицензии, небольшая сумма для открытия счета, доступ к иностранным акциям и еврооблигациям.

Полный обзор представлю ниже.

- Надежные российские брокеры

| Название | Рейтинг | Плюсы | Минусы |

| Финам | 8/10 | Самый надежный | Комиссии |

| Открытие | 7/10 | Низкие комиссии | Навязывают услуги |

| БКС | 7/10 | Самый технологичный | Навязывают услуги |

| Кит-Финанс | 6.5/10 | Низкие комиссии | Устаревшее ПО и ЛК |

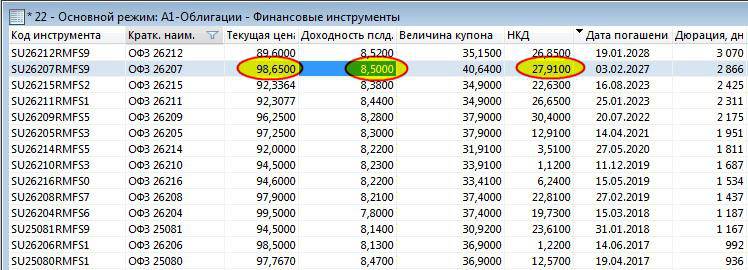

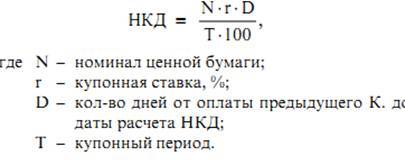

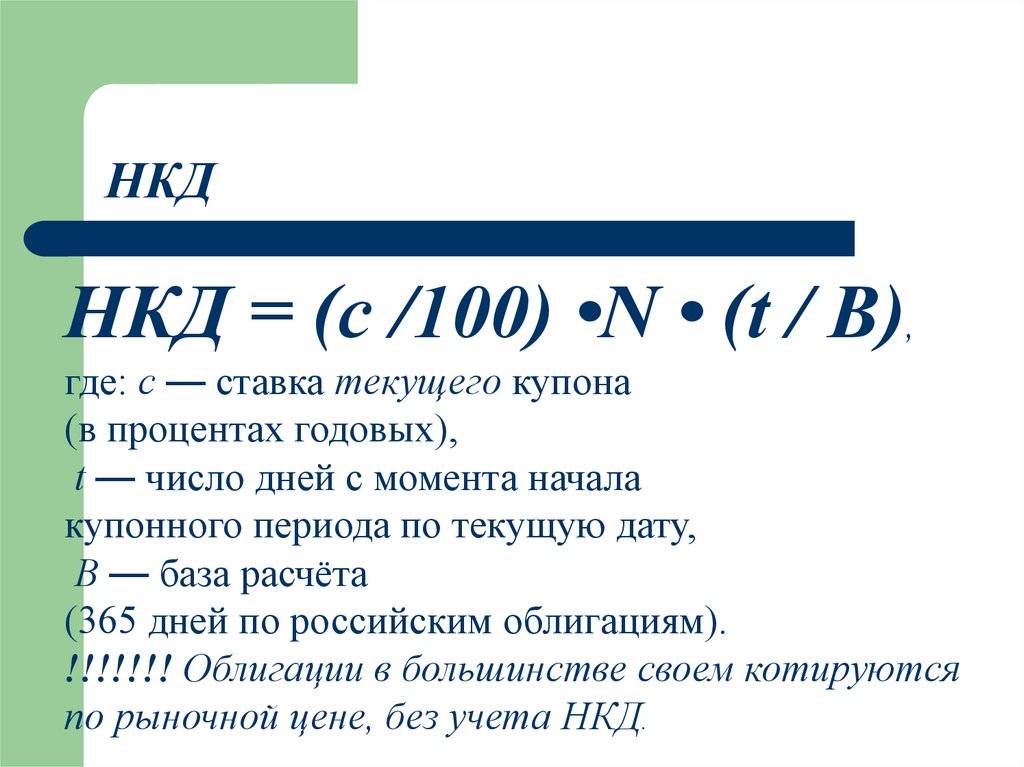

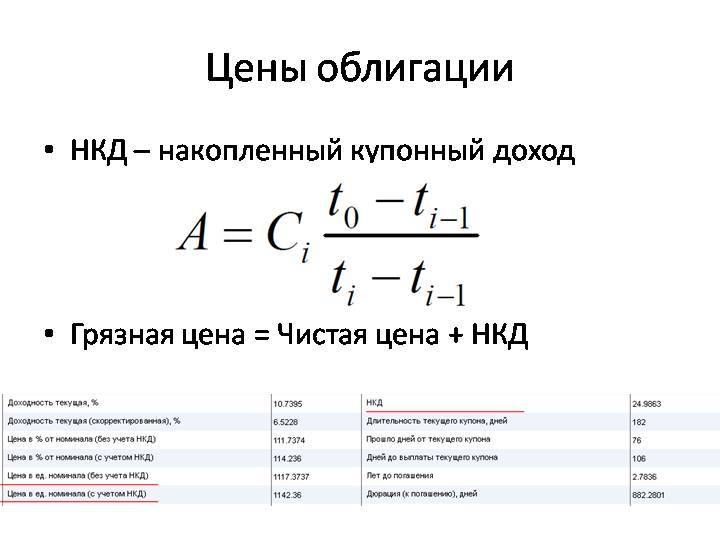

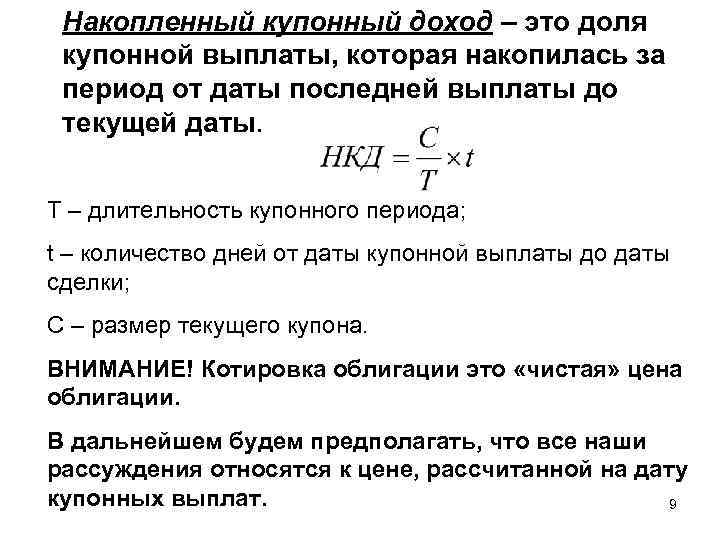

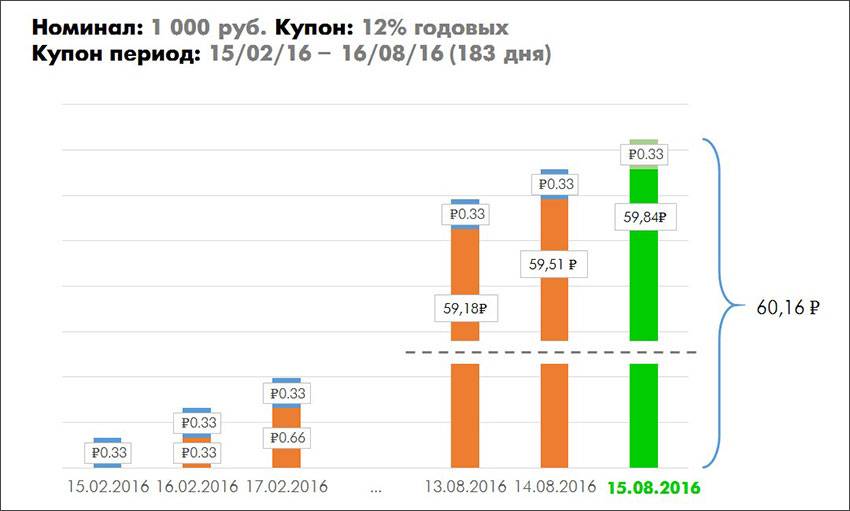

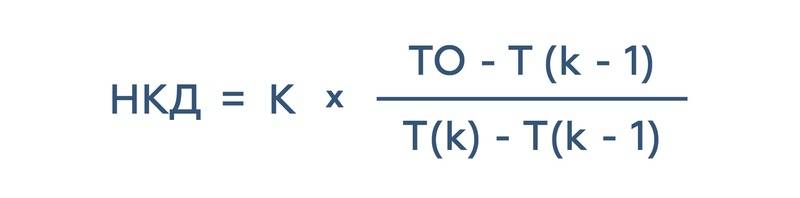

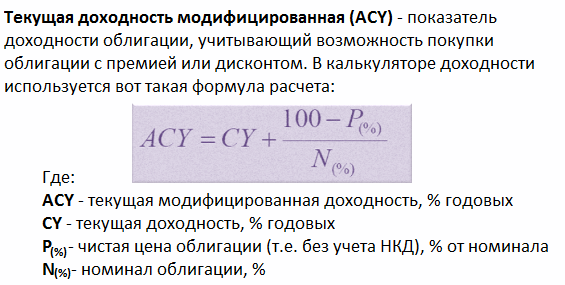

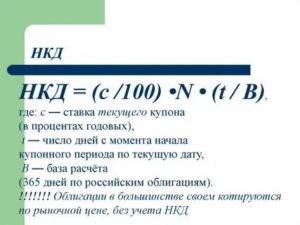

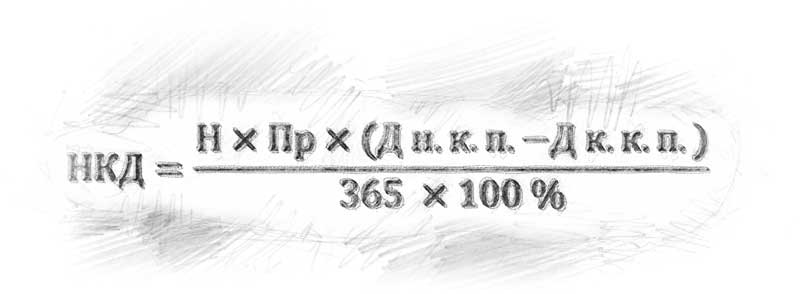

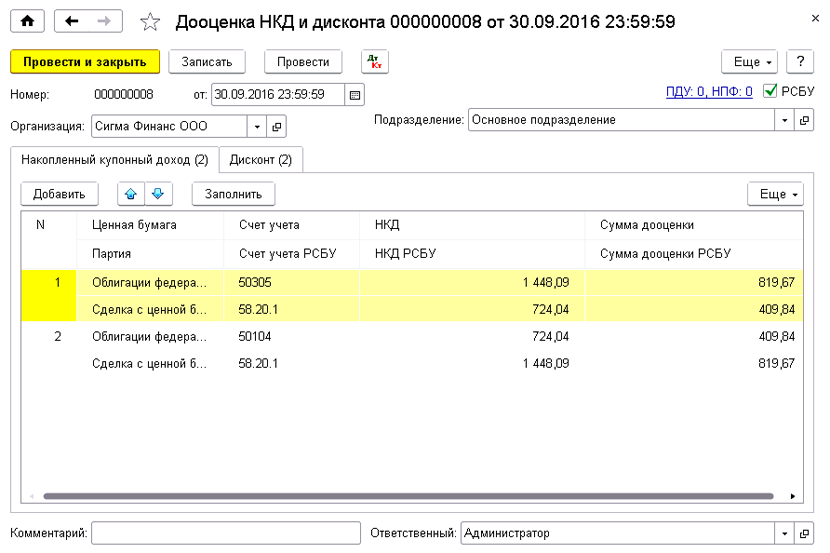

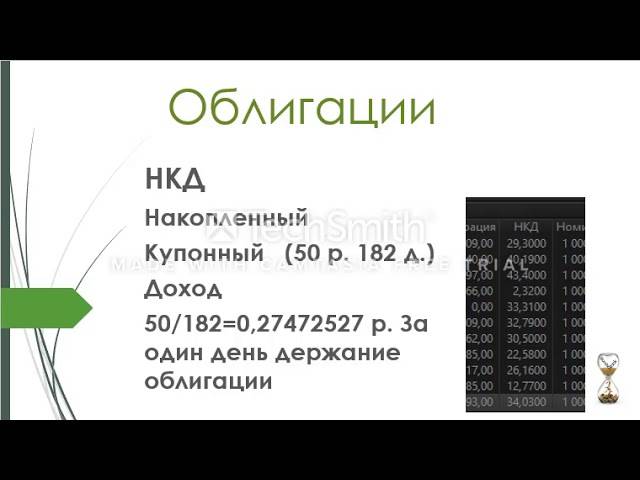

Методика расчета НКД

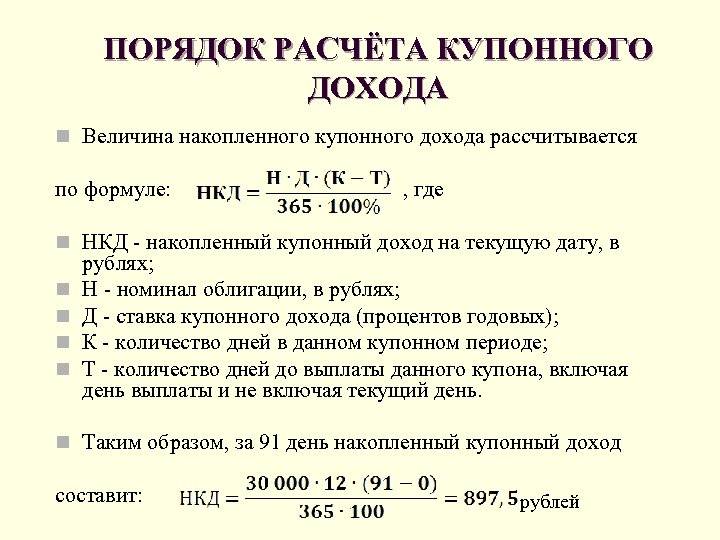

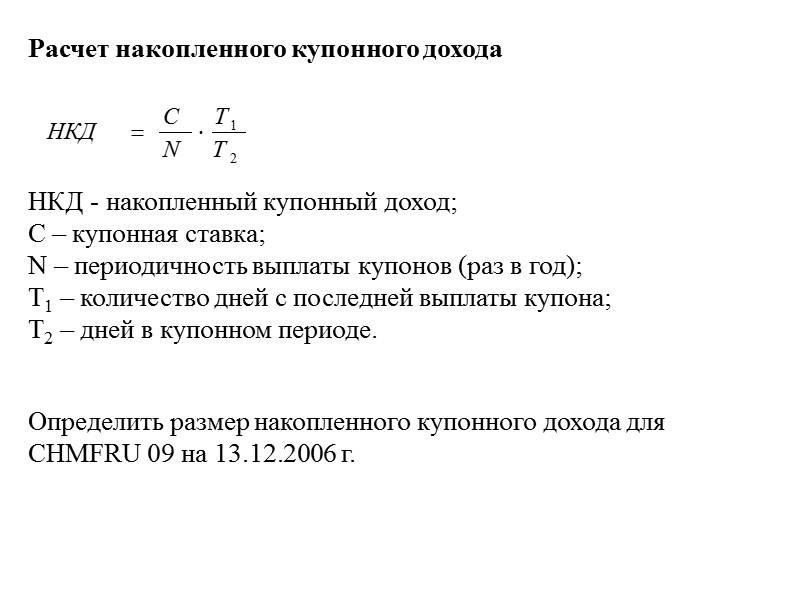

Существует несколько способов расчета НКД для облигаций с постоянным купоном. Самая простая формула для расчета применяется в том случае, если известен абсолютный размер купонной выплаты и периодичность выплат:

НКД = K × [t / T]

где:

- K – величина купона в денежном выражении

- T – количество дней, через которое выплачивается купон

- t – количество дней с последней выплаты по купону

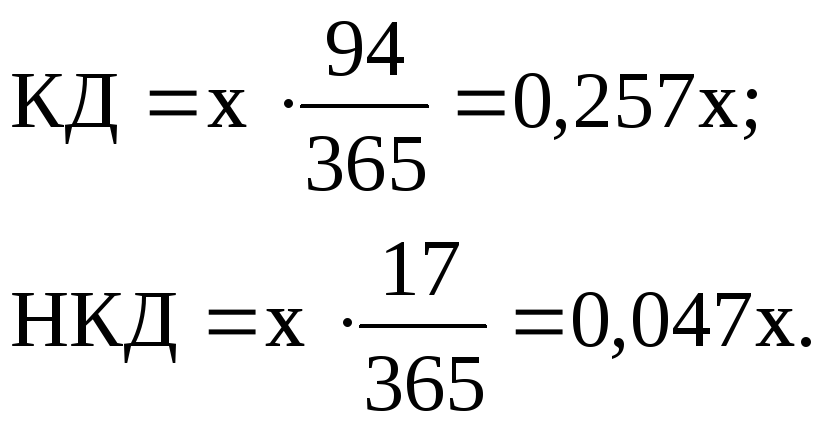

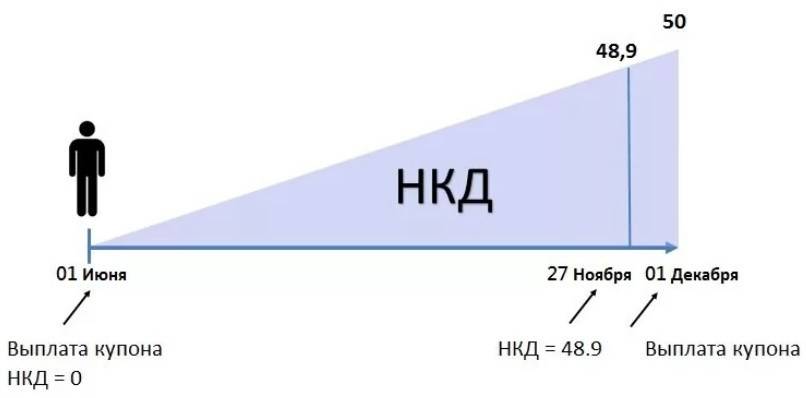

Рассмотрим пример. Инвестор желает приобрести некую облигацию, по которой выплачивается постоянный купон 50 руб. 2 раза в год (1 июня и 1 декабря). Каков будет НКД на 27 ноября, т.е. за 4 дня до выплаты?

Поскольку купон выплачивается 2 раза в год, то Т = 360/2 = 180. Здесь мы округляем год до 360 дней, что делается при эмиссии некоторых видов бумаг. Тогда

НКД = 50 × [176 / 180] ≈ 48.9 руб.

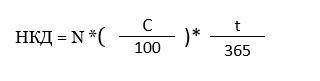

Второй способ расчета приведен в «Методике расчета НКД и доходности» Московской биржи и учитывает номинальную стоимость облигации.

НКД = N × [C/100] × [t/365]

где:

- N – номинал облигации

- C – купонная ставка в процентах

- t – количество дней, которые вычисляются как разница между датой расчета НКД и датой последней выплаты по купону

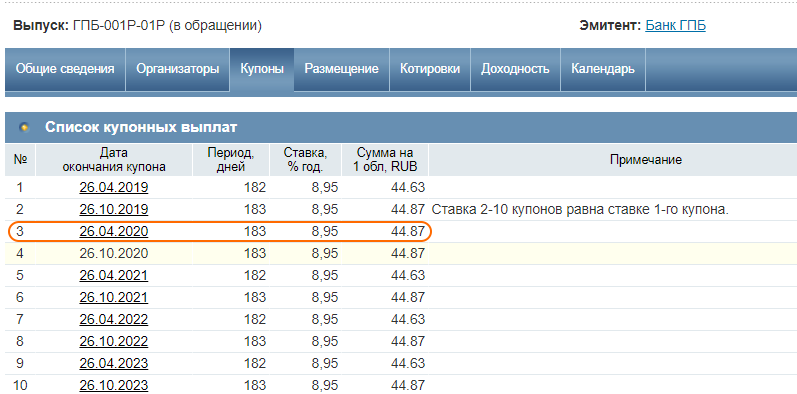

Рассмотрим облигацию Газпромбанка номиналом 1000 руб. с купоном 8,95% годовых. Дата последней купонной выплаты, которую можно найти на сайте rusbonds.ru, была 26 апреля:

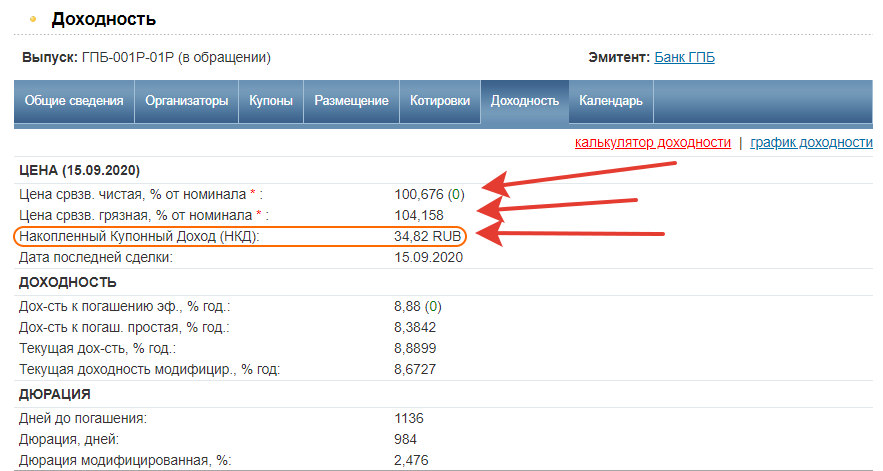

Рассчитаем накопленный купонный доход на 15 сентября 2020 г. В этом случае

НКД = 1000 × [8,95/100] × [142/365] = 34,82 руб.

Следует отметить, что в любых расчетах НКД применяются допущения, связанные с количеством календарных дней: обычно год рассчитывается как 365 дней, но в некоторых случаях он приравнивается к 360 дням. Другие важные правила расчета накопленного купонного дохода:

- для каждой эмиссии облигаций формула расчета НКД, порядок округления, базисный период закреплены в проспекте эмиссии;

- если эмитент указал формулу расчета, не совпадающую с формулами, принятыми на бирже (например, на Московской бирже), та будет использовать значения НКД, получаемые ежедневно от эмитента;

- величина накопленного дохода округляется до двух знаков после запятой

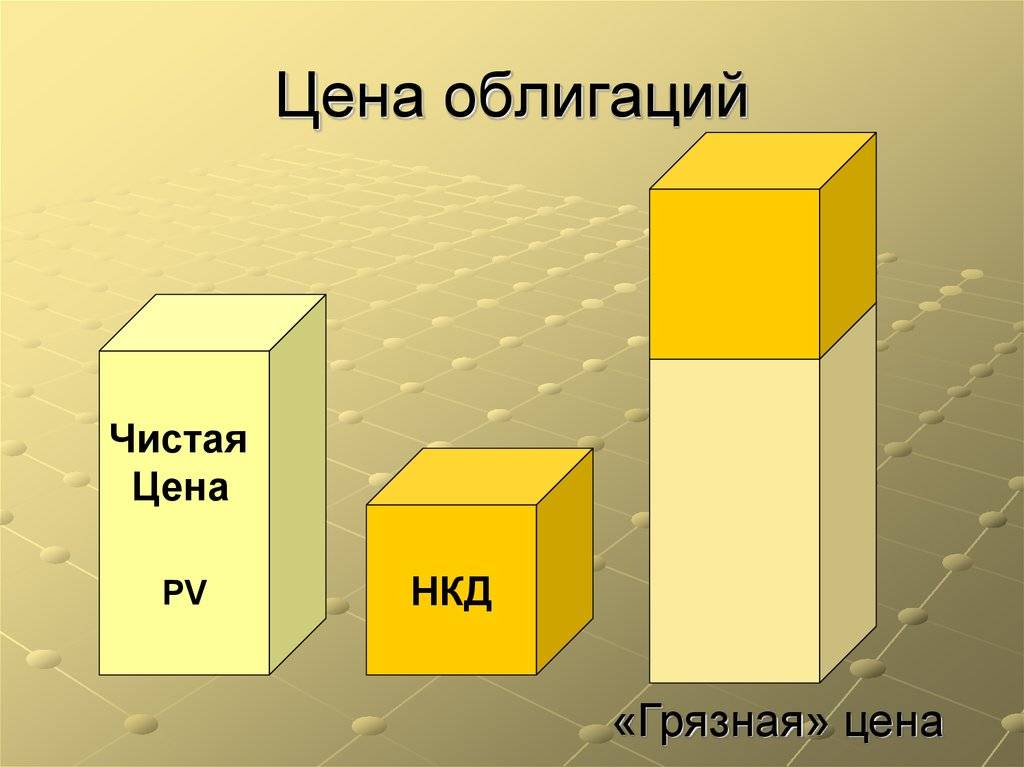

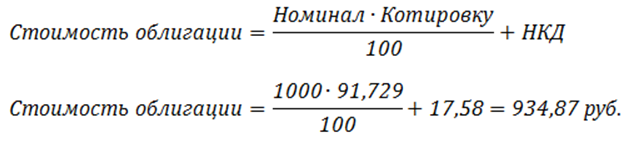

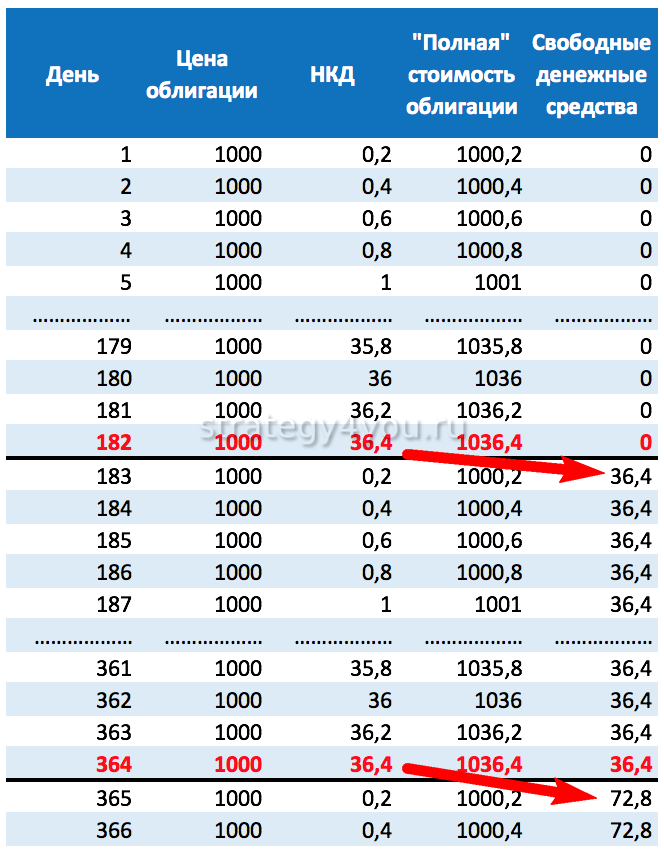

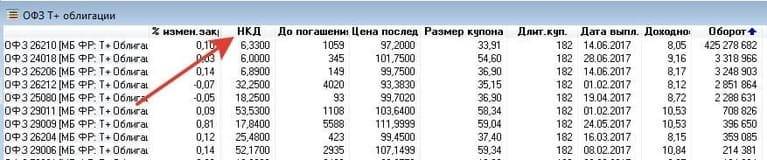

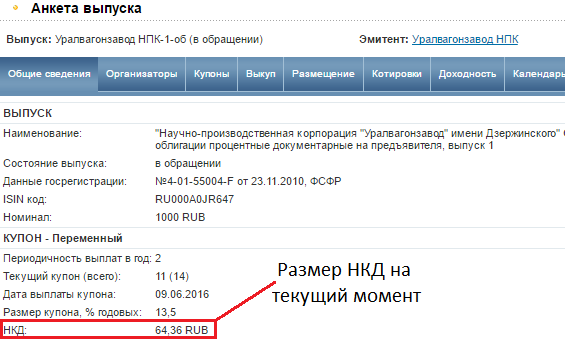

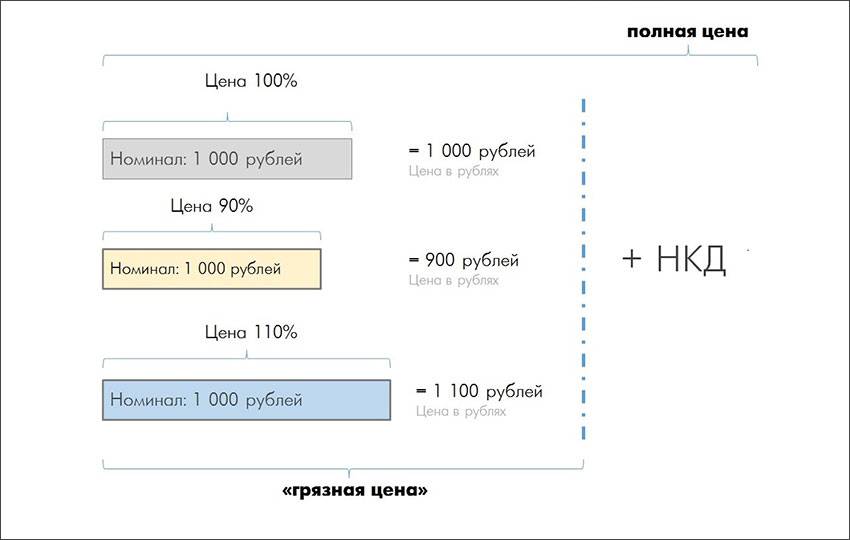

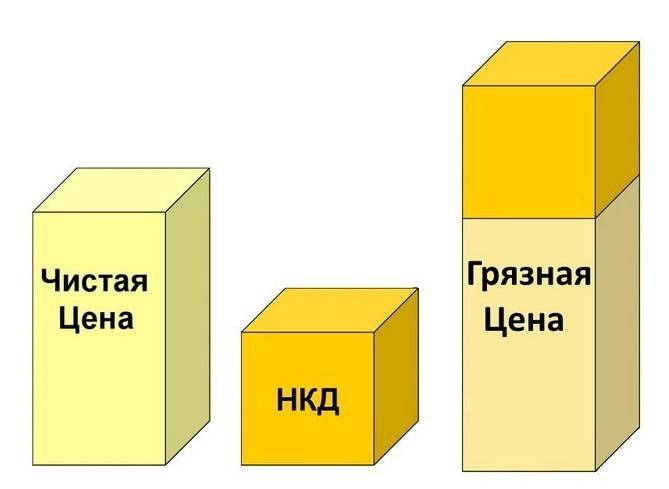

Термины «грязная» и «чистая» цена облигации также зафиксированы в рыночных соглашениях. Чистой называется цена облигации без НКД

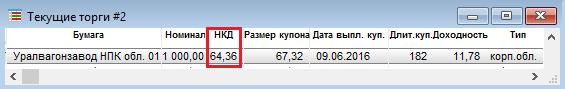

Покупателю обязательства важно видеть разницу между чистой и грязной ценой, ведь ему придется уплатить именно грязную цену, в то время как на большинстве бирж облигации котируются по чистой цене. Чистая и грязная цена видны на скрине выше — как и накопленный купонный доход, они меняются ежедневно

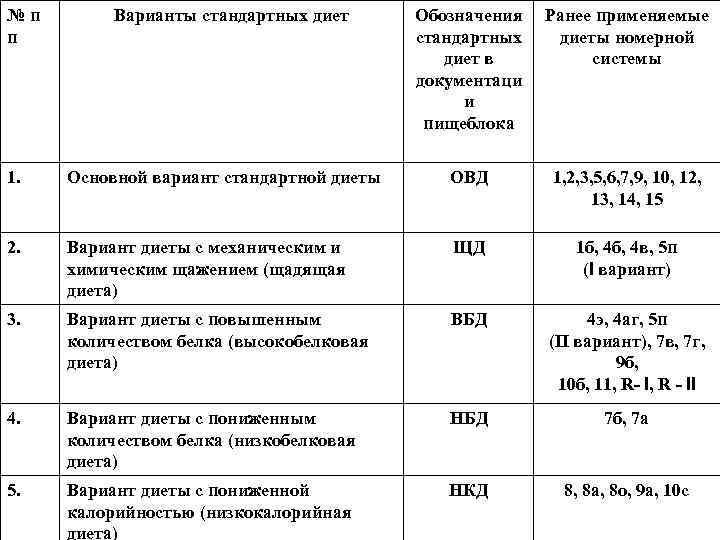

Какие бывают облигации?

Гособлигации

Это один из самых надёжных способов вложить деньги. Этот вариант интересен, прежде всего, любителям держать средства в Сбербанке, где ставка по депозиту сроком год-три 5-6% годовых, а по вкладу с возможностью пополнения и частичного снятия без потери процентов равна 1,5-2,3%. При этом доходность ОФЗ (облигациям федерального займа), составляет около 8%, процент по 2-летним ОФЗ – около 8,12% годовых. Гарантом возврата денег выступает государство, так что в ОФЗ можно смело вкладывать больше, чем 1,4 млн руб.

Если вы хотите получить бOльшую доходность, то можно приобрести муниципальные или региональные облигации, которые выпускает крупный город или регион. Купонный доход по таким облигациям выше, чем по ОФЗ, и он тоже не облагается налогом на доход. Но тут и риски выше, ведь отдельный регион теоретически может объявить себя банкротом, так что лучше выбирать крупнейшие мегаполисы и богатые области, такие как Москва, Санкт-Петербург, Екатеринбург и т.д. Приятный бонус – доходы по гособлигациям не облагаются налогами.

Доходность: до 7,5-8,5% годовых

Порог входа: 1 000 рублей (именно столько стоит одна облигация).

Корпоративные облигации

Если доходность по ОФЗ кажется слишком скромной, то можно вложить средства в корпоративные облигации (ценные бумаги компаний). В условиях экономической нестабильности лучше выбирать бумаги самых известных и крупных компаний, таких как Газпром, Роснефть, Сбербанк, ВТБ, Северсталь и т.д.

Но есть одно «но». Из полученного дохода придётся вычесть не только комиссию брокеру, но и налог НДФЛ 13%, которым облагается процент по облигациям.

Есть один лайфхак. По облигациям, выпущенным не ранее 2017 г., можно будет не платить НДФЛ, но только по тому купону, который поступит на счёт инвестора с 1 января 2018 г. Если покупать облигацию на этих условиях, то доходность по ней будет практически равняться ставке купона. Например, на днях Газпромбанк разместил трёхлетние облигации по ставке 8,65% годовых. То есть вложив 100 тыс. в облигацию с такой ставкой, вы получите через год за вычетом комиссии брокера доход в размере 8400-8500 руб. или около 8,4-8,5% годовых.

Доходность: 8,4-8,5% годовых

Порог входа: 1 000 рублей

Народные облигации

Весной Министерство финансов запустило специальный инструмент – упрощенные так называемые народные облигации федерального займа или ОФЗ-н. Ставка по ним даже выше, чем по обыкновенным ОФЗ и составляет 8,5% годовых. Размещаются такие бумаги обычно на три года. Купонный доход по ним так же не облагается налогом. Однако дополнительную комиссию придётся заплатить банкам, которые выступают агентами по продажам. Причём эта комиссия тем больше, чем меньше инвестированная сумма. При приобретении ценных бумаг на сумму менее 50 тысяч рублей комиссия составит 1,5%. Если 50-300 тысяч рублей – 1%, более 300 тысяч рублей – 0,5%. Кроме того, банки могут взять комиссию за досрочное предъявление облигации к погашению, так же при досрочном погашении можно потерять часть накопленного купонного дохода. Однако если вы продержите бумагу до конца срока вложенные в эти облигации 100 тыс. руб., то в итоге получите доход в размере 8,4% годовых за вычетом комиссии банку или 8400 руб.

Доходность: 8,4% годовых

Порог входа: 30 000 руб.

Варианты купонных выплат

На текущий момент существует три разновидности выплат по облигациям:

- фиксированный купон;

- переменный купон;

- индексируемый купон.

Каждый вариант выплат имеет свои особенности.

Фиксированный постоянный купон

Величина регулярных дивидендов по такому купону известна заранее. Эмитент не имеет права изменять ставку ни при каких обстоятельствах.

Такой вариант облигаций считается наиболее распространенным.

Фиксированный переменный купон

Доходность от владения облигациями при таком типе бондов известна лишь частично. Эмитент предоставляет информацию о выплатах лишь на определенный промежуток времени. Спустя заданный срок прибыльность облигации может вырасти или упасть.

Например, бонд под названием Сбербанк-17-боб имеет период обращения 1826 дней. Эмитент изначально зафиксировал прибыль купона на уровне 10% годовых.

Спустя год ставка была пересмотрена, но изменений внесено не было: эмитент оставил 10% доходности. В будущем организация имеет возможность уменьшить размер купонной выплаты на совершенно законных основаниях.

Индексируемый купон

Величина дохода по индексируемому купону постоянно меняется и зависит от таких факторов:

- курс американского доллара;

- текущий уровень инфляции;

- ключевая ставка Центрального Банка;

- ставка РУОНИА.

Например, бонд АИЖК-13-об с сроком действия 3153 дня постоянно изменяет свою доходность. Эмитент прикрепил размер дивидендов к ключевой ставке Центробанка. Поэтому обладатели данного бонда могут рассчитывать на купонные выплаты в размере текущей ставки Центробанка + 2.5% сверху.

Мнение эксперта

Демин Виктор Михайлович

Доктор педагогических наук, кандидат экономических наук, новатор, профессор.

Облигации федерального займа позволяют получать гарантированный доход. Такие активы гораздо прибыльнее обычных банковских депозитов.

Или другой пример: бонд РЖД-10-боб, выпускаемый с 2014 года, имел изначальную доходность 7,5% годовых. Эмитент привязал размер купона к уровню инфляции и решил, что размер дохода должен рассчитываться по формуле: текущий уровень инфляции + 1%. Таким образом, в 2015 году доход от купона составлял уже 17,4%, а в 2016 – 16.6%.

Налогообложение облигаций для физических лиц: секреты

Когда удерживается НДФЛ с купона облигаций?

У облигаций, что были выпущены до 01.01.2012 13% НДФЛ с купона удерживает эмитент. Но брокер указывает этот НДФЛ в своем отчете по НДФЛ для клиента. И его можно вернуть через льготы по ст. 218-221 НК РФ. С облигаций, выпущенных после 01.01.2017, НДФЛ с купона удерживается брокером только в случае превышения размера купона ставки ЦБ РФ + 5%

В п. 9 ст. 226.1 НК РФ нет указаний на дату, когда брокер обязан удержать НДФЛ с клиента.

В результате каждый брокер по своему удерживает НДФЛ с купона.

Примеры подобных ситуаций

ВТБ, например, делает это в конце налогового периода при общем расчете НДФЛ по итоговому финансовому результату, либо при выводе денег с брокерского счета или при закрытии ИИС. И это выгодно для клиента, поскольку суммируются убытки и прибыли. Исключение, когда выплаты купонов идут из депозитария ВТБ сразу на банковский счет клиента. Тогда НДФЛ с купона уплачивается сразу. Но его можно вернуть, подав декларацию 3-НДФЛ. УралСиб Брокер сразу уплачивает НДФЛ с купона, игнорируя общий финансовый результат. НДФЛ возвращается также подачей 3-НДФЛ по истечению налогового периода. Промсвязьбанк Брокер делает и так и так. Причем сложно угадать логику взимания НДФЛ с купона или наоборот невзымания 13% НДФЛ с купона и учет НДФЛ только в конце налогового периода по итоговому финансовому результату.

Или что Вам не скажет Эксперт №1 по финансовой грамотности в России. Как не расскажет эксперт по финансам, который 20 лет общался с богатыми людьми, но до сих пор не знает основ налогообложения облигаций для физических лиц. Уточняйте у брокера, кто выплачивает погашение или амортизацию облигации на Ваш банковский счет (если есть такая опция): депозитарий или брокер? Причем любой облигации любой даты выпуска.

Поскольку согласно п. 6. ст. 226.1 НК РФ

Ну и чисто из логики, депозитарий не может знать: купили Вы эту облигацию выше номинала, ниже или по номиналу. У него хранятся только Ваши права владению ею. Поэтому он просто выплатит амортизацию или номинал. Без удержания НДФЛ, даже если облигация была куплена ниже номинала.

Плюсы и минусы такой возможности

С одной стороны это плюс, поскольку Вы получите полностью всю амортизацию. Или весь номинал к погашению. И 13% НДФЛ с положительно разницы между покупкой и погашением (амортизации) с Вас не удержат. То есть у Вас будут дополнительные (сэкономленные на НДФЛ) деньги для Ваших инвестиций или Ваших расходов. С другой стороны это минус, поскольку теперь Вы уже должны самостоятельно (но по окончанию налогового периода, до 30 апреля следующего года) уплатить НДФЛ. Если Вы регулярно подаете 3-НДФЛ по вычетам, то для Вас это, в принципе, не страшно. Главное, держите в голове (а лучше в Дневнике Инвестора) какие облигации Вы купили ниже номинала у такого брокера. И возможно, такой брокер, который гасит или амортизирует облигации через депозитарий, будет более выгоден для Вас в плане оптимизации налогообложения, чем другие брокеры.