Признаки недобросовестных брокеров

Итак, как определить брокера мошенника. Если обобщить все статьи, написанные нами про мошенников, можно выявить несколько сходных характеристик. Используйте их при знакомстве с потенциальным объектом сотрудничества, и у вас будет больше шансов не потерять свои инвестиции.

Много пробелов в информации о владельцах, учредителях и руководителях компании. Есть исключения, когда брокером руководят достаточно публичные лица, о них можно много прочитать в интернете, в СМИ

Тогда обращайте внимание именно на учредителей, за мошенниками обычно стоят известные финансовые посредники, не раз уличенные в сокрытие средств клиентов в офшорах

Анонимность инвестиционного сектора компании. Вас завлекают разместить средства под высокий процент, но никто не указывает, как сама компания планирует распорядиться накопленным капиталом — в каких проектах участвует, как страхует риски, на каких рынках в каких долях реинвестирует и т.д.

Гарантии доходности

Инвестиции всегда связаны с рисками. И если ваш брокер/менеджер/аналитик советуют вам немедленно пополнить счет на N тысяч долларов, потому что завтра рынок вырастет и вы сможете вечером вывести N десятков тысяч долларов — перед вами мошенники. Почитайте похожую историю в нашей статье о брокере capitallevel.com.

Партнерская программа на условиях — выплаты за каждого нового клиента. Если партнерское вознаграждение начисляется с воздуха, значит в этом воздухе летает много свободного кэша. Задумайтесь.

Гарантии покрытия убытков страховыми суммами. Страхование в его исконном значение — дело благородное. Вы потеряли деньги, но страховка покрыла убыток по тарифам, согласованным на обоюдовыгодных условиях. Но то, что предлагает брокер, не имеет ничего общего со страхованием. Ваши деньги (реальные еще в некоторой степени) обнуляются на торговом счете, а вместо них рисуются бонусы. Когда же вы решите вывести эти якобы деньги, вам непременно расскажут, что этот бонус вам еще нужно отработать, компенсировать новым пополнением счета… вы просто попали на крючок.

Частый ребрендинг/смена названия/редиректы на новые домены. Скрываясь от негативных отзывов брокеры часто меняют название сайта или название компании. Это можно понять из заявлений вроде: мы более 10 лет на рынке… А потом проверяешь, а домену нет еще и двух лет

Отсутствие лицензий, сертификатов и документов, подтверждающих легальное ведение бизнеса на территории РФ и стран СНГ. На самом деле этот пункт мы проверяем всегда в первую очередь при обзоре брокера, и в 99% случаев не находим ни одного из перечисленных документов. И даже если на сайте красуется сертификат, на сайте самого регулятора всегда нас ждет провал — или регулятора такого нет, или таким лицензированием он не занимается, или не относится к заявленному региону, или … что-то всегда идет не так. Но кто там будет проверять, так ведь думают обычно мошенники.

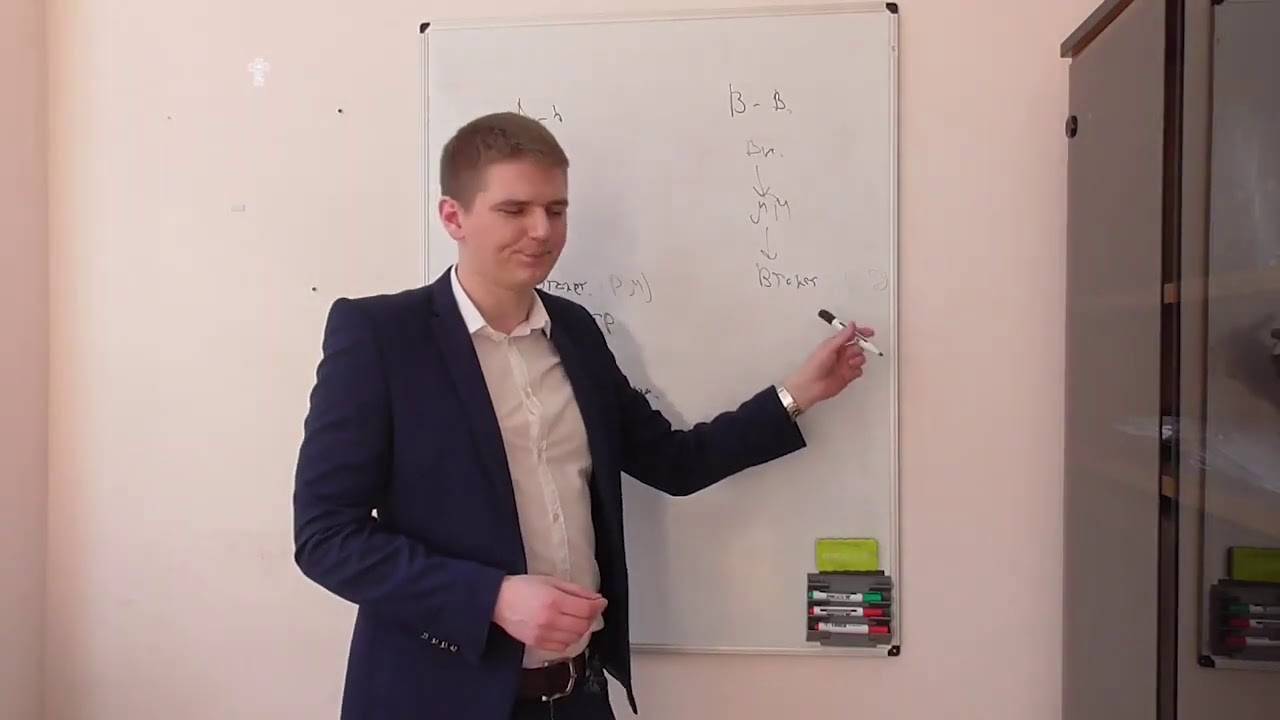

Какие бывают группы брокеров — мошенников?

Не будем отрицать, что многие брокерские компании являются совершенно не теми, за кого они себя выдают.

Для наглядности поделим их на 2 основные группы:

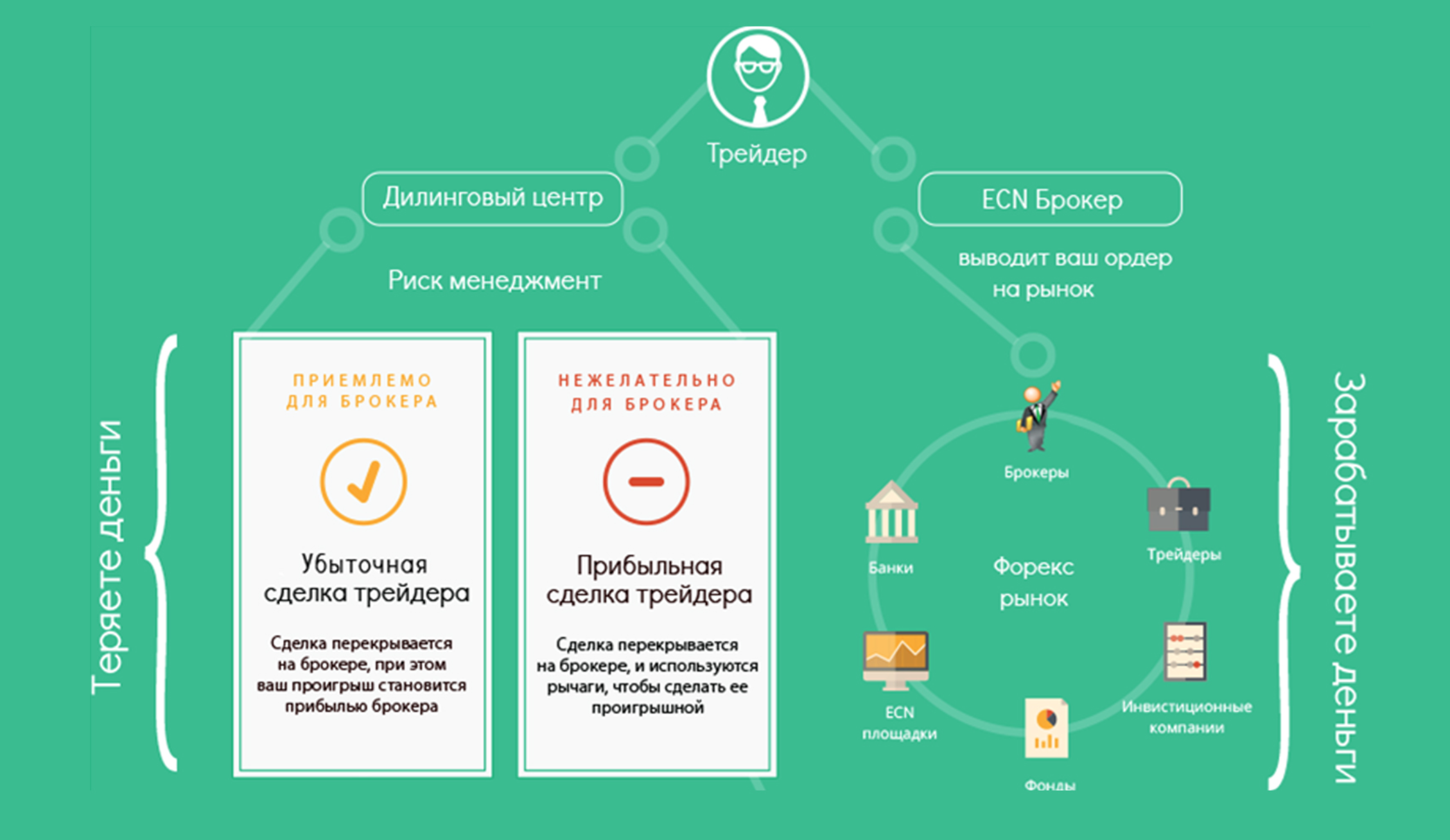

«Кухня». Наиболее распространенная форма дилинговых центров, которые предпочитают зарабатывать на потерях своих клиентов. Отметим, что под данное определение могут попасть вполне легальные брокеры, которые выступают в качестве посредника, не выводя деньги своих пользователей за пределы торговой площадки.

Так как же определить настоящую «кухню»?

В первую очередь следует обратить внимание на отзывы других пользователей и тщательно изучить вопрос о выводе средств со счета. Если большинство из них указывает на проблемы в получении денег, то с таким брокером лучше не связываться

Финансовая пирамида. Данная структура считается более опасной мошеннической схемой, нежели вышеупомянутая «кухня». Главная задача таких компаний — однодневок состоит в том, чтобы вовлечь как можно больше клиентов, предлагая им «уникальный» продукт, а после фирма исчезает на глазах, как «мыльный пузырь» и получить свои средства в качестве компенсации становится невозможно.

Теперь у вас возник вполне логичный вопрос: а как узнать, что тот или иной дилинговый центр и есть мошенник. Выделим несколько ярких признаков.

Почему вами могут заинтересоваться налоговые органы

Брокер — это налоговый агент клиента. Его обязанность — определить налоговую базу, рассчитать, удержать и перечислить в налоговые органы НДФЛ в размере 13% по всем операциям, которые он проводит в интересах клиента. То есть уплачивать с этих операций налог самостоятельно вы не обязаны — за вас это делает брокер.

А вот с зарплаты в конверте вы налог не платите, как и ваш работодатель. Фактически вы соучастник правонарушения.

Вы правильно беспокоитесь, что при несоответствии доходов и расходов вами могут заинтересоваться компетентные органы. ФНС может запрашивать у банков информацию по счетам налогоплательщиков и сопоставлять доходы и траты физических лиц со своей базой.

Тот факт, что расходы превышают доходы, обычно вычисляют по крупным зарегистрированным покупкам: машинам, квартирам, домам или участкам земли. Размер доходов от сделок с ценными бумагами определяют по справке 2-НДФЛ, которую представляет брокер.

Если разрыв между вашими официальными доходами и доходами от сделок с ценными бумагами большой, у налоговой могут возникнуть к вам вопросы. Но для получения данных из банка нужна санкция регионального управления ФНС. Если ее нет, просто так получить данные сотрудники налоговой не могут.

Оцениваем экономическую целесообразность

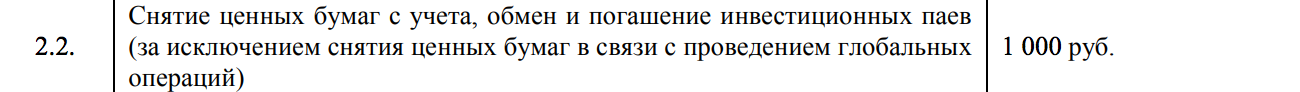

Чтобы оценить, стоит ли вообще затевать перенос, можно открыть тарифы на брокерское и депозитарное обслуживание у обоих брокеров и посмотреть, во сколько эта затея обойдется. Затем предполагаемые расходы нужно сравнить с теми потерями, которые вы понесете, если просто продадите ценные бумаги у одного брокера и купите у другого.

Сначала я изучил тарифы Брокера-1. В регламенте брокерского обслуживания был тариф на срочный вывод денежных средств и ценных бумаг. Несрочный вывод бесплатный, но комиссию заплатить все равно придется: ее берет депозитарий.

Стоимость в депозитарии Брокера-1 за вывод бумаг со счета. 1000 Р за одно наименование бумаги

Стоимость в депозитарии Брокера-1 за вывод бумаг со счета. 1000 Р за одно наименование бумаги

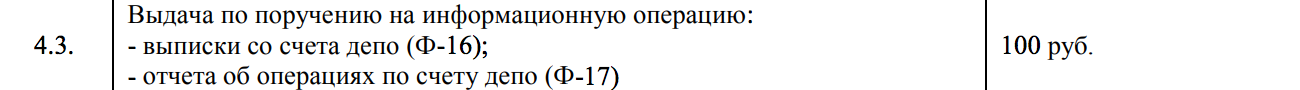

Еще в тарифах надо найти, во сколько обойдется получение выписок со счета депо, чтобы Брокер-2 смог отразить корректную балансовую стоимость портфеля. У депозитария Брокера-1 эта информация нашлась в разделе «Иные операции».

Тариф депозитария Брокера-1 на получение выписки. 100 Р за одно наименование бумаги

Тариф депозитария Брокера-1 на получение выписки. 100 Р за одно наименование бумаги

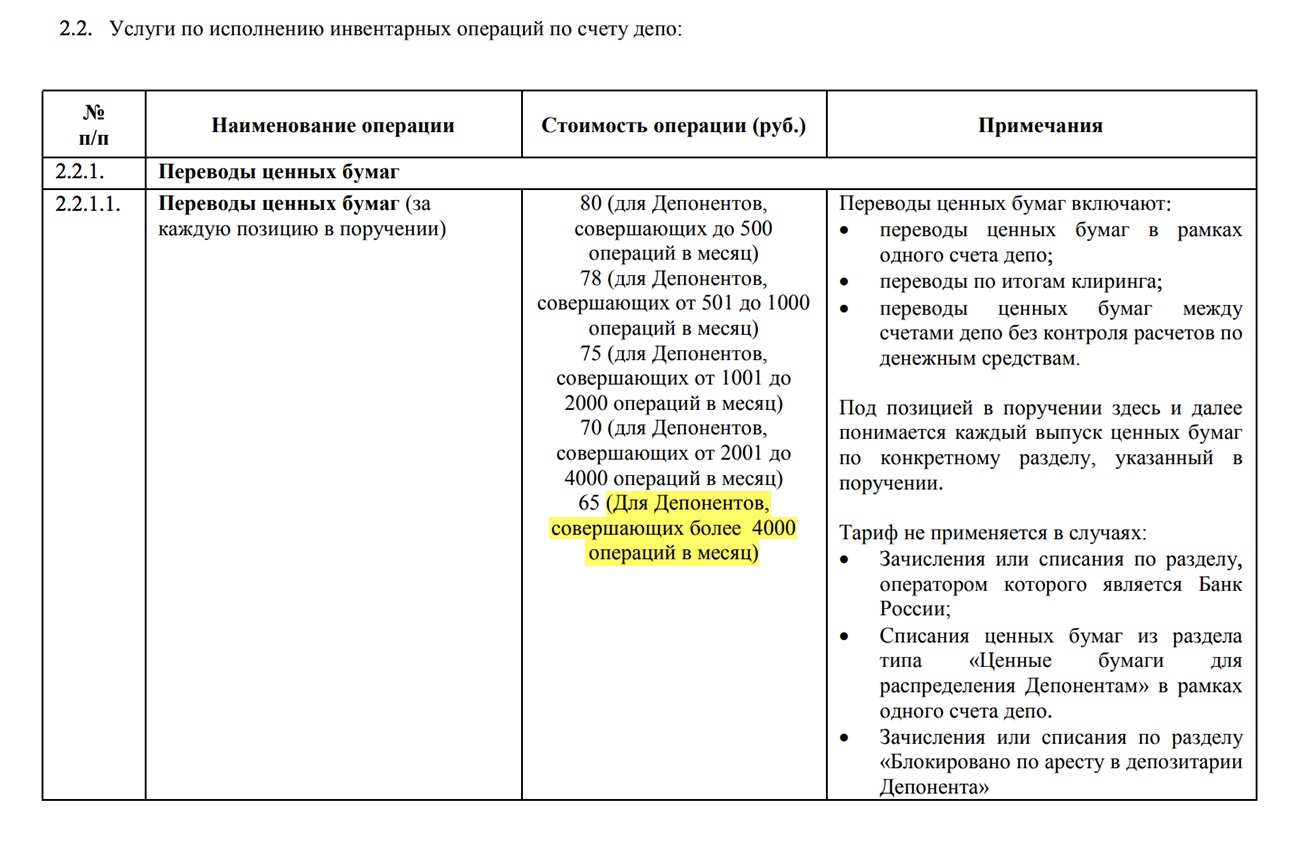

В тарифах Брокера-2 не было упоминаний платы за прием ценных бумаг, поэтому надо смотреть тарифы на депозитарное обслуживание. Нужная строчка нашлась в разделе «Услуги по исполнению инвентарных операций по счету депо».

Тариф депозитария Брокера-2 за прием ценных бумаг. 65 Р за одно наименование, если в месяц совершать более 4000 операций, — мой случай

Тариф депозитария Брокера-2 за прием ценных бумаг. 65 Р за одно наименование, если в месяц совершать более 4000 операций, — мой случай

Честно сказать, про комиссию при переводе бумаг к Брокеру-2 я не знал. Я был уверен, что прием будет бесплатным, — и только когда мне выставили счет за эту операцию, разобрался, что к чему.

Если вы думаете просто позвонить брокеру и узнать все тарифы, я боюсь вас разочаровать. Вам вполне могут сказать, что перенос бесплатный, — и техподдержка брокера будет по-своему права: может, они просто не в курсе тарифов депозитария — так и было в моем случае у Брокера-2. Поэтому лучше все-таки проверить все самостоятельно.

Итак, в моем случае за перевод одного наименования ценных бумаг от Брокера-1 к Брокеру-2 мне нужно было заплатить 1165 Р: 1000 + 100 + 65.

В портфеле у меня было шесть наименований бумаг, итого расходы на перевод — 6990 Р.

Если в вашем городе нет офисов обоих брокеров, то добавьте сюда почтовые расходы на пересылку документов. В моем случае Брокер-1 использовал электронный документооборот, но Брокер-2 — нет, поэтому мне пришлось идти и в офис Брокера-1, чтобы взять документы для Брокера-2.

Когда с расходами на перенос определились, нужно оценить второй сценарий: во сколько обойдется операция «продать все у Брокера-1 и купить это же у Брокера-2». Здесь ожидают потери:

- На спреде — это разница цен между продажей и покупкой.

- В объеме — это те же потери на спреде, просто операции с большими объемами в низколиквидных инструментах могут увеличить спред еще больше.

- На брокерских комиссиях — при покупке и при продаже.

- На комиссии за перевод денег между брокерскими счетами.

- Во времени: пока деньги переводятся между счетами, цена бумаги сдвинется. Правда, это может произойти как в плюс, так и в минус — тут как повезет.

- На налогах. При продаже появляется налогооблагаемая база. А еще обнулится срок владения бумагами — это актуально для тех бумаг, которыми вы владели менее трех лет. Если сработали в убыток — возьмите у брокера еще справку об убытках, она потребуется для получения налогового вычета в будущем.

В итоге невозможно точно определить потери при операции «продал-купил» — можно только примерно оценить их уровень, чтобы сравнить с расходами на перенос.

В моем случае было невыгодно заниматься переносом портфеля: проще было продать все у Брокера-1 и купить у Брокера-2. Но тогда я не получил бы такой опыт и не смог бы написать эту статью.

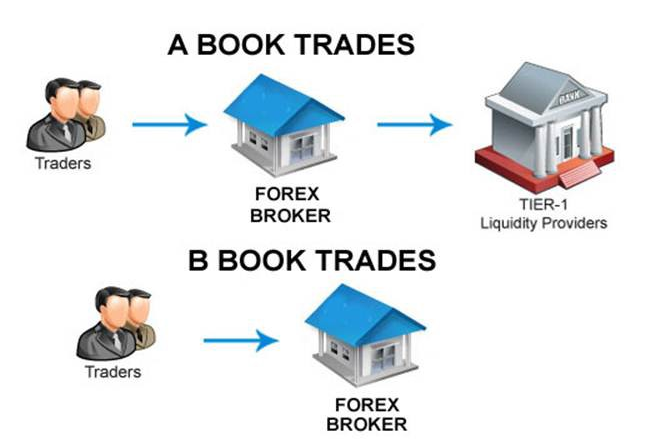

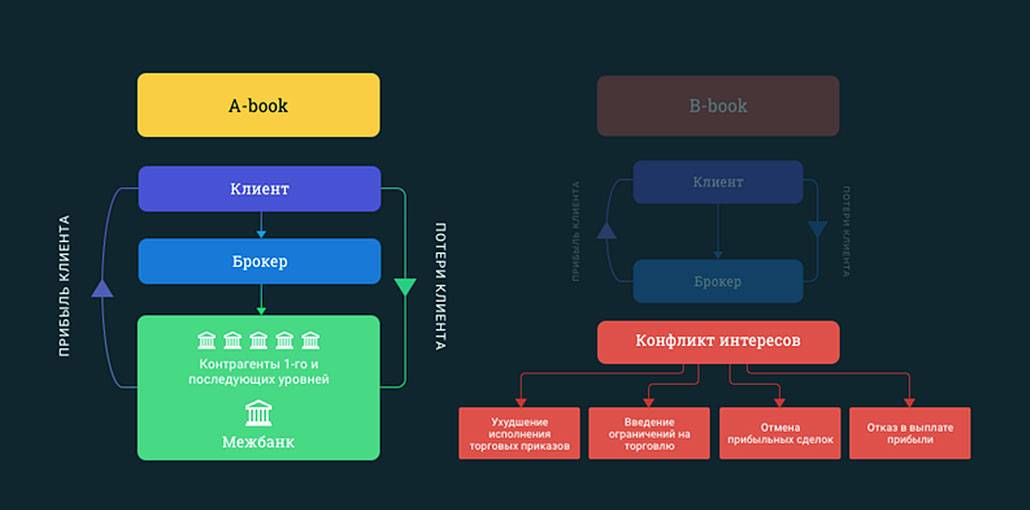

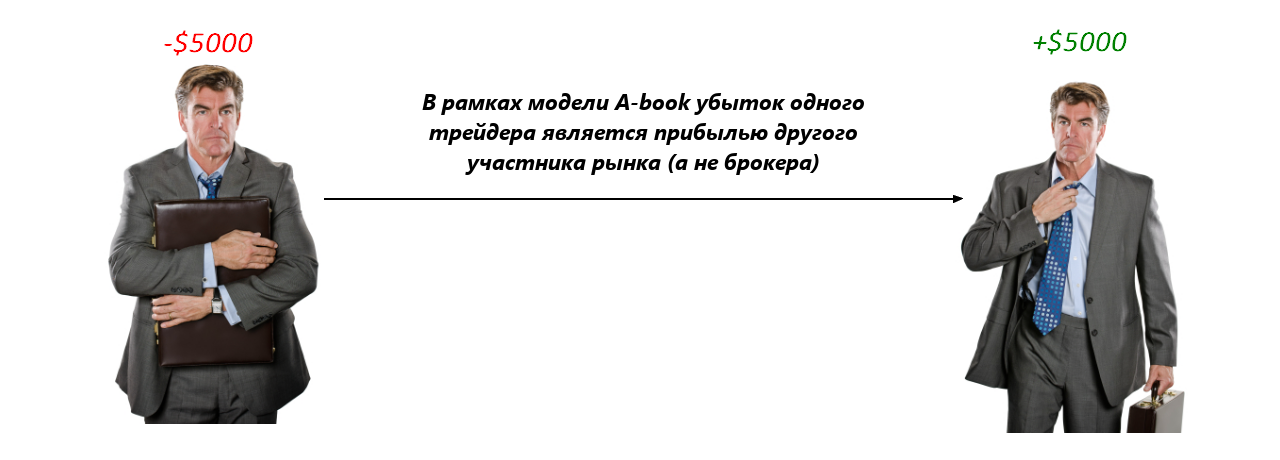

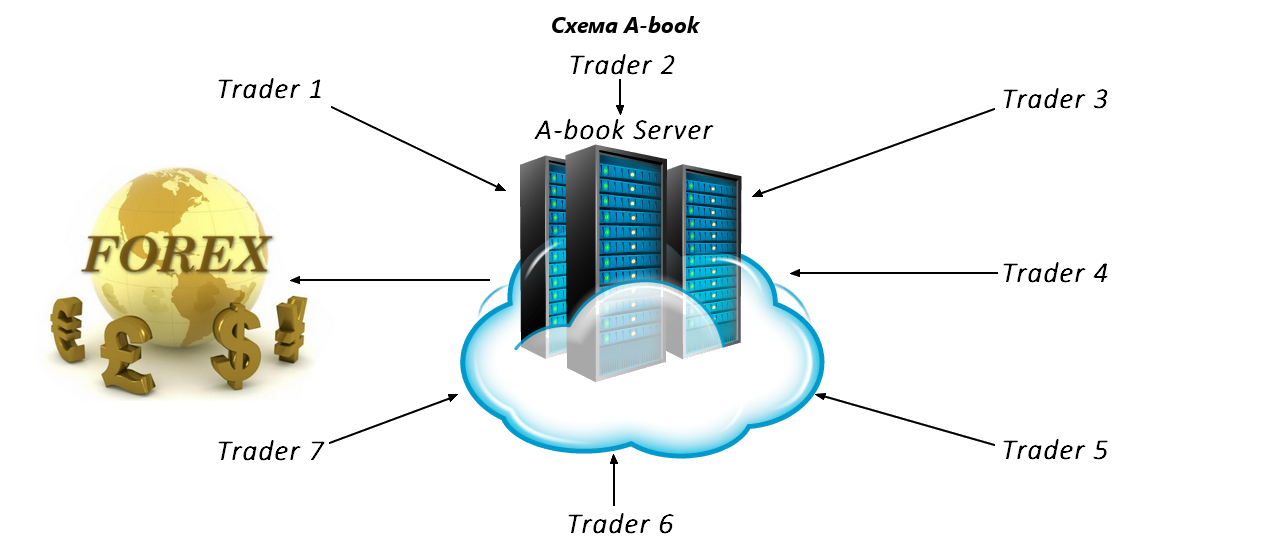

Кто такой брокер A-book?

Брокер A-book — это классический финансовый посредник на Форексе. Он ищет клиентов, которые желают торговать на международном валютном рынке. Им могут быть как физические лица, так и компании.

Принципиально важно! Все сделки клиентов брокер A-book выводит на международный межбанковский валютный рынок. Таких посредников еще называют No-dealing desk. . Что подразумевает вывод сделок на рынок? Брокер привлекает ликвидность у крупных контрагентов Форекса

Обычно это международные банки, такие как Deutsche Bank, JPMorgan Chase и HSBC. Автоматическая система выбирает наиболее выгодные курсы валют, которые клиент видит в терминале.

Что подразумевает вывод сделок на рынок? Брокер привлекает ликвидность у крупных контрагентов Форекса. Обычно это международные банки, такие как Deutsche Bank, JPMorgan Chase и HSBC. Автоматическая система выбирает наиболее выгодные курсы валют, которые клиент видит в терминале.

В основном посредник получает прибыль за счет комиссии в виде спреда между котировками покупки и продажи. Также он может вводить плату за дополнительные услуги: информационно-аналитической обеспечение, обучение, привилегированный доступ к серверам для высокочастотного трейдинга и др.

Брокер A-book заинтересован в том, чтобы клиенты работали с ним как можно дольше, поскольку от этого напрямую зависит стабильность его заработка. В связи с этим сотрудничать с таким посредником безопаснее.

Почему брокер может заблокировать ваш брокерский счет

Подписывая договор с брокером, вы должны указать источник средств, которые планируете заводить на свой брокерский счет. Договор на брокерское обслуживание, как и любой договор, обладает юридической силой. А вы несете ответственность за информацию, которую в нем указываете. Если вскроется, что вы привели недостоверную информацию, одно только это может послужить поводом для блокировки вашего счета до выяснения всех обстоятельств.

У брокера могут возникнуть вопросы или сомнения относительно сведений, которые указал клиент. В этом случае он может запросить дополнительную информацию или документы, в том числе о происхождении денежных средств, поступивших на брокерский счет. Чаще всего брокеры делают это на основании закона «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма». Также поводом может послужить запрос со стороны контролирующих органов, например налоговой службы.

Если вскроется, что клиент указал в договоре неполные или недостоверные сведения, всю ответственность возложат на него. То есть он должен будет возместить брокеру все понесенные убытки, включая неустойки, штрафы, государственные пошлины, судебные расходы, налоговые платежи и пени. При этом клиент обязан безвозмездно участвовать в возможных судебных, административных или налоговых спорах и своевременно представлять необходимые разъяснения и документы по запросу брокера в ходе и при подготовке к таким спорам.

На время проверки счет клиента могут заблокировать на законных основаниях. Но это не означает, что счет автоматически закроют или арестуют средства, находящиеся на нем. Брокер только временно ограничивает для клиента вывод средств со счета и совершение торговых операций.

Если проверка не выявит нарушений, счет разблокируют. Если нарушения будут, дело направят в суд для дальнейшего рассмотрения и вынесения окончательного вердикта.

Помимо проверки, на брокерский счет могут наложить арест, поскольку счет — это имущество. Это может произойти, например, в ходе судебного разбирательства. Как правило, причиной может стать задолженность по оплате ЖКУ, кредитным обязательствам, алиментам или штрафам.

Как выбиратьРиск банкротства

Брокер — финансовая организация, которая занимается коммерческой деятельностью. Как любая коммерческая организация, брокер может обанкротиться. Как и у любой финансовой организации, у брокера могут отозвать лицензию.

У брокера должна быть лицензия Центробанка, и обычно таких лицензий несколько: на брокерскую, дилерскую, депозитарную деятельность, управление активами. Кому и когда была выдана лицензия с конкретным номером можно проверить в этом файле с сайта ЦБ РФ.

Купленные через брокера бумаги хранятся в депозитарии в виде электронных записей. Обычно депозитарий — обособленный отдел в самой брокерской компании.

Если брокер перестанет работать, вы не потеряете права на свои ценные бумаги. Их можно будет перевести в депозитарий другого брокера. Но если брокер неправильно учитывал активы клиентов, все заметно усложнится — вплоть до утраты бумаг и судебных разбирательств.

В отличие от банков, по брокерским счетам нет государственных гарантий — никакого агентства по страхованию инвестиций.

В остальном ситуация не отличается от российского банковского сектора: есть госбанки, есть лидеры среди частных компаний и есть «длинный хвост» из всех остальных.

В выборе могут помочь рейтинги Московской биржи:

Ведущие операторы рынка по числу активных клиентов, январь 2019

| Наименование участника торгов | Количество клиентов |

|---|---|

| Сбербанк | 38 918 |

| Тинькофф-банк | 30 869 |

| «Финам» | 21 695 |

| ФГ БКС | 20 635 |

| ВТБ | 19 702 |

| «Открытие» | 19 169 |

| УК «Альфа-капитал» | 14 811 |

| «Альфа-банк» | 8176 |

| «Промсвязьбанк» | 3700 |

| Банк ГПБ | 3083 |

Сбербанк

38 918

Тинькофф-банк

30 869

«Финам»

21 695

ФГ БКС

20 635

ВТБ

19 702

«Открытие»

19 169

УК «Альфа-капитал»

14 811

«Альфа-банк»

8176

«Промсвязьбанк»

3700

Банк ГПБ

3083

Ведущие операторы рынка по объему клиентских операций, январь 2019

| Наименование участника торгов | Количество клиентов |

|---|---|

| ГК «Регион» | 4 178 288 161 143 |

| ФГ БКС | 1 511 581 022 024 |

| «Открытие» | 1 443 759 214 973 |

| «Ренессанс-брокер» | 894 809 002 204 |

| «Универ капитал» | 755 845 990 377 |

| «Алор +» | 515 917 207 445 |

| ИК «Велес капитал» | 451 738 823 626 |

| Сбербанк | 438 849 488 031 |

| «Финам» | 433 320 520 506 |

| «Банк кредит Свисс (Москва)» | 413 847 549 115 |

ГК «Регион»

4 178 288 161 143

ФГ БКС

1 511 581 022 024

«Открытие»

1 443 759 214 973

«Ренессанс-брокер»

894 809 002 204

«Универ капитал»

755 845 990 377

«Алор +»

515 917 207 445

ИК «Велес капитал»

451 738 823 626

Сбербанк

438 849 488 031

«Финам»

433 320 520 506

«Банк кредит Свисс (Москва)»

413 847 549 115

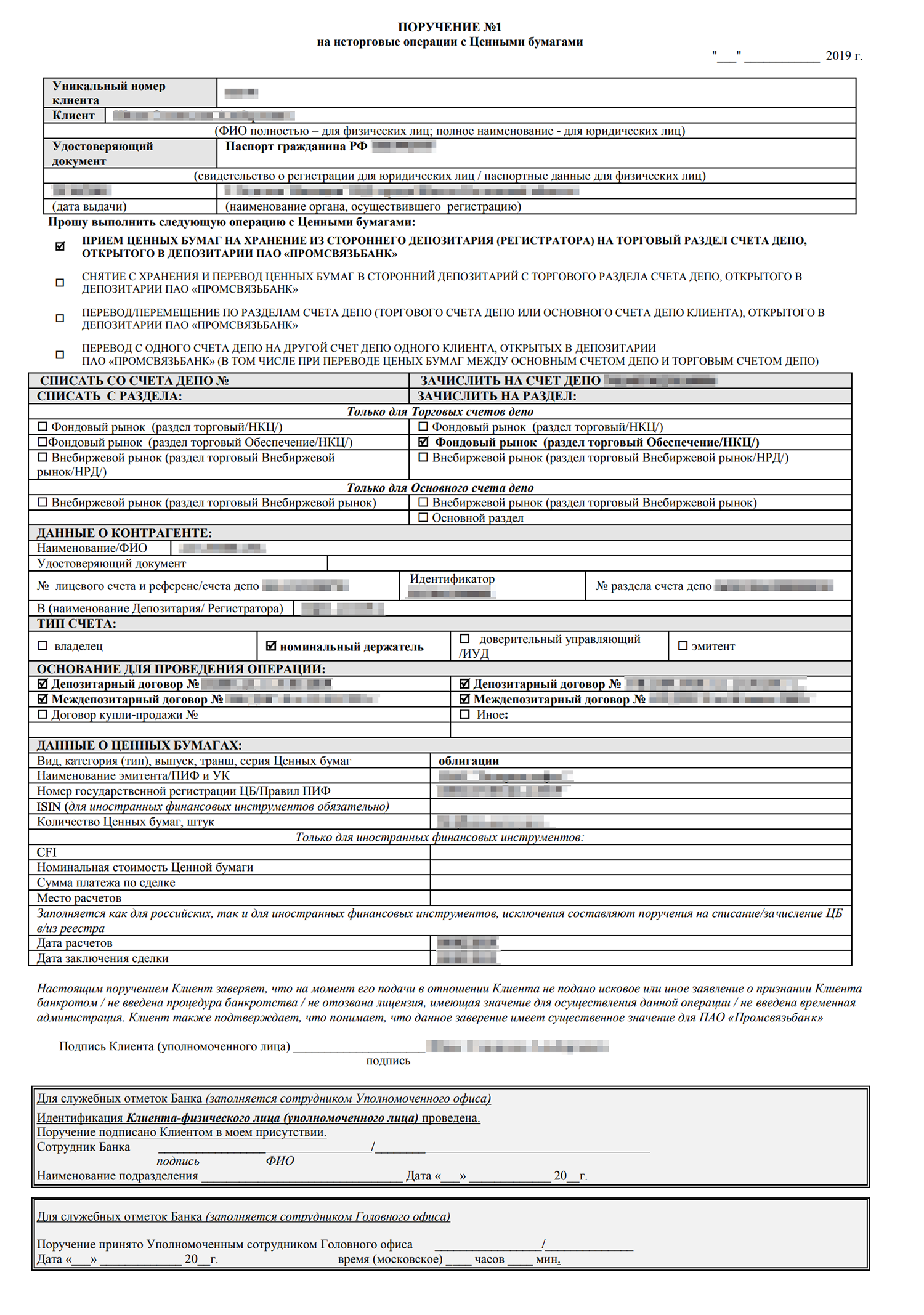

Прием ценных бумаг

После того как я подал поручение на вывод ценных бумаг Брокеру-1 и он принял его к исполнению, мне нужно было подать аналогичное поручение Брокеру-2, но уже на ввод ценных бумаг. Личного кабинета у Брокера-2 не было — брокер подготовил мне все бумаги самостоятельно, запросив предварительно следующие данные:

- Депозитарные реквизиты стороннего депозитария: наименование, код депонента (идентификатор), счет депо, код раздела.

- Номер и дату депозитарного договора в стороннем депозитарии.

- Номер и дату междепозитарного договора в стороннем депозитарии.

- Данные о ценных бумагах — количество по каждому эмитенту.

Все требуемые данные я нашел в личном кабинете Брокера-1 в разделе «Реквизиты для ценных бумаг». Через пару дней мне прислали по электронной почте на проверку все поручения на прием ценных бумаг.

Поручения на прием ценных бумаг

Поручения на прием ценных бумаг

После того как я проверил и одобрил данные, меня попросили подойти в офис Брокера-2, чтобы подписать документы. Через три дня Брокер-2 уведомил меня, что поручения направлены в депозитарий. На следующий день я уже увидел свой портфель в терминале у Брокера-2.

Обратите внимание, что столбец «Балансовая цена» показывает нули. Брокер-2 принял ценные бумаги, но он не знает, за какую цену я их покупал, поэтому отражает их так, будто они достались мне бесплатно

Это может сыграть злую шутку при налогообложении, поэтому нужно представить Брокеру-2 документы, в соответствии с которыми он сможет верно отразить балансовую цену моего портфеля

Главный риск овернайт

На брокерском счете куплены ценные бумаги. Это лично ваши активы. Право собственности зафиксировано в депозитарии. И брокер без вашего разрешения не имеет право пользоваться активами по собственному усмотрению. В нашем случае, давать кому-то в долг.

При овернайте, вы отдаете брокеру свои бумаги. Взамен вы получаете ОБЯЗАТЕЛЬСТВО брокера вернуть взятые в долг бумаги к установленной дате.

Именно здесь скрыт главный риск.

Что будет с вашими ценными бумагами при банкротстве брокера?

Банкротство — это невозможность расплатиться по своим долгам (обязательствам).

Вы становитесь в очередь на возврат причитающего вам долга. И не факт, что до вас дойдет очередь. Возможно вы получите обратно свои ценные бумаги (или денежный эквивалент по текущей рыночной цене). Или только часть.

Конечно, банкротство брокера вещь нечастая. Но следует знать про все варианты исхода событий в будущем при использования овернайта на брокерском счете.

Когда ваши бумаги хранятся в депозитарии, при наступлении негативных событий у брокера можно подать заявление на перенос активов к другому брокеру. Заплатить какую-ту денежку. Но спокойно вывести активы от проблемного брокера.