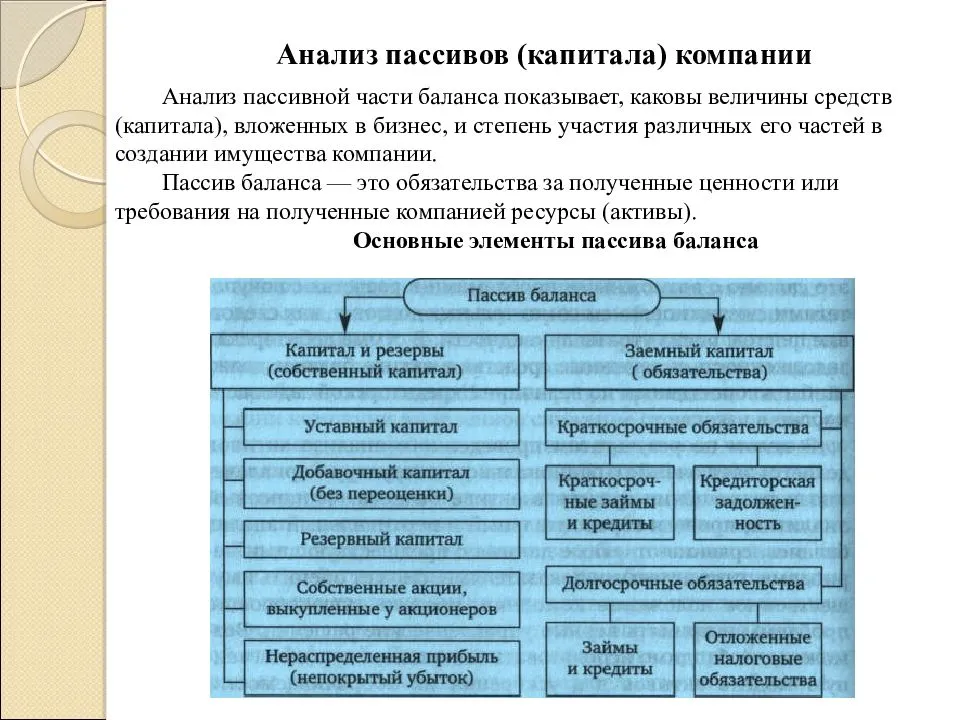

1.1. Понятие капитала и его структура

Для осуществления своей деятельности предприятие должно располагать определенным набором экономических ресурсов (или факторов производства) — элементов, используемых для производства экономических благ. Обычно в экономической литературе все, что предприятие имеет и использует в производственной деятельности, называется имуществом предприятия.

Состав применяемых предприятием экономических ресурсов различен. Особое значение для успеха производственной деятельности имеет наличие определенного запаса ресурсов длительного пользования, или капитала.

Капитал — это средства, которыми располагает субъект хозяйствования для осуществления своей деятельности с целью получения прибыли.

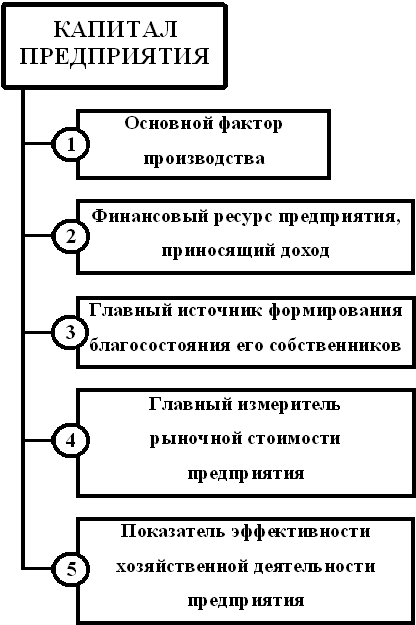

Капитал предприятия можно рассматривать с нескольких точек зрения. Прежде всего, целесообразно различать капитал реальный, т.е. существующий в форме средств производствам и капитал денежный, т.е. существующий в форме денег и используемый для приобретения средств производства, как совокупность источников средств для обеспечения хозяйственной деятельности предприятия.

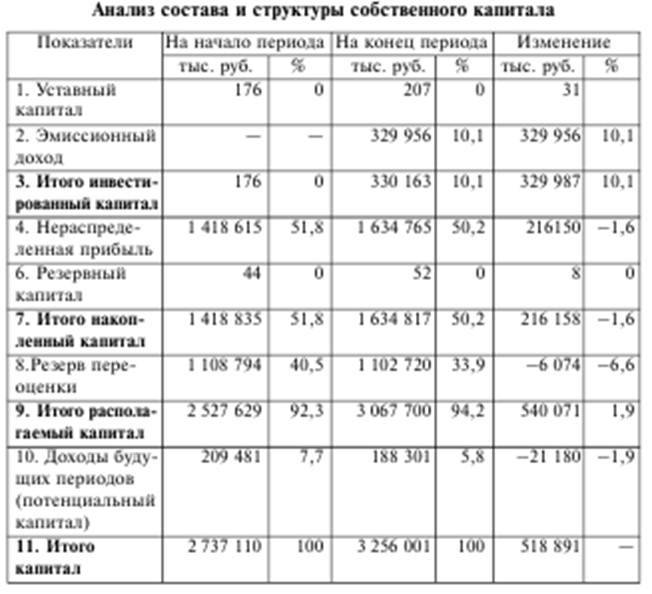

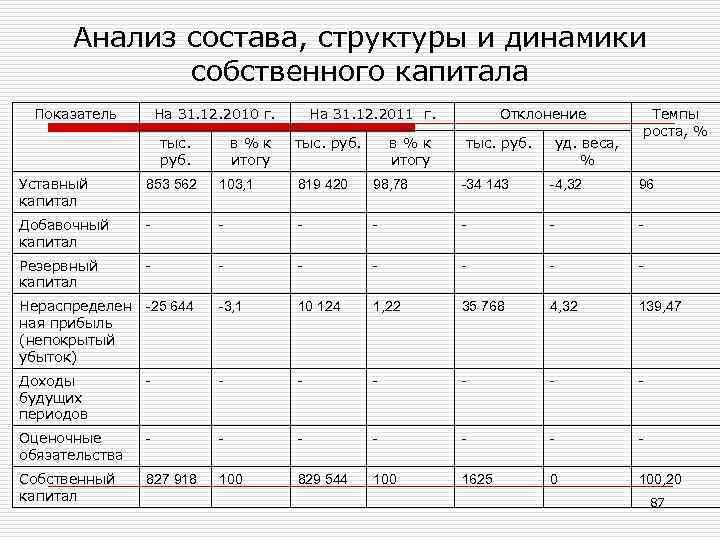

Изучение изменения составляющих частей СК

При проведении анализа необходимо обращать внимание на изменение элементов

| Показатель | Важные моменты | Получаемая информация |

| Уставный капитал | Устанавливается полнота формирования, размер неоплаченных долей, категории и собственники акций | Информация, получаемая при анализе уставного капитала, определяется поставленными задачами |

| Добавочный капитал | Определяют динамику в разрезе составляющих. Сопоставление статей позволяет определить изменения, происходящие в СК | Источники формирования ДК в виде эмиссии, курсовых разниц прямо пропорционально влияют на размер СК |

| Резервный капитал | Определяются источники формирования и использования капитала, изменения и группа, в которой произошла динамика | Сумма формируется за счет финансовых результатов, изменение стоимости может влиять на величину нераспределенной прибыли |

| Нераспределенная прибыль | Определяется динамика изменения показателя в объеме СК. При проведении анализа определяют влияние учетной политики | Снижение величины нераспределенной прибыли может указывать на уменьшение деловой активности |

Сравнительный анализ проводится по данным собственных нескольких периодов, а также сопоставлению фактических показателей с нормативными. Оптимальным является сравнительный анализ показателей, полученных по результатам последовательно взятых месяцев. Сравнение данных по кварталам и остаткам начала и окончания года показывает более общие тенденции прогресса или регресса деятельности.

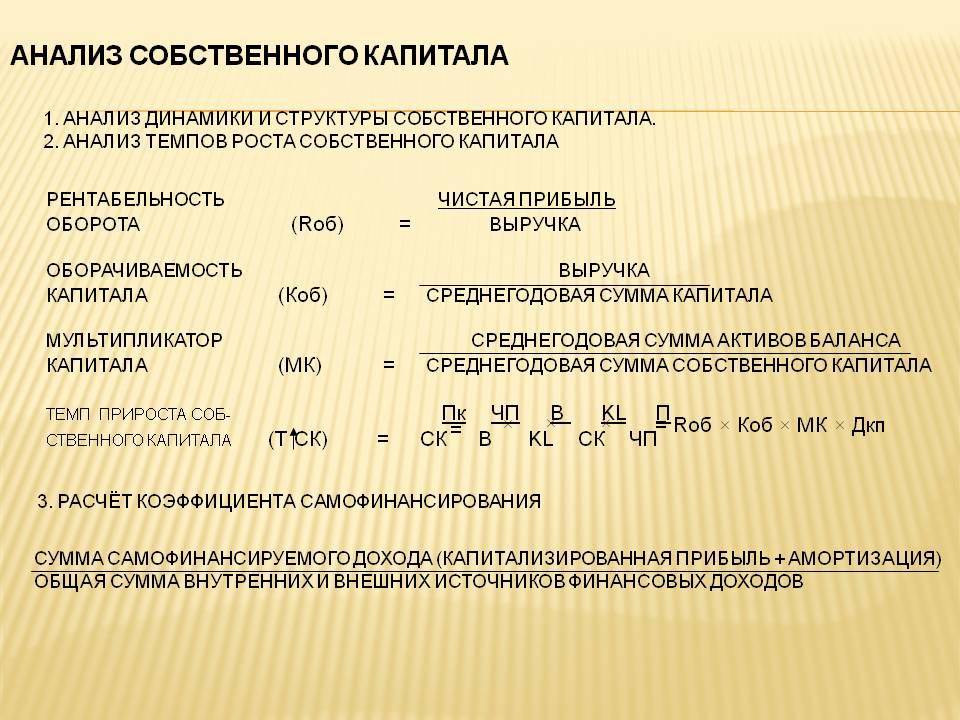

2.2. Доходность собственного капитала

Доходность собственного капитала будем рассматривать по следующей формуле рентабельности собственного капитала:

ROE = ROA*MK, где:

ROA – экономическая рентабельность совокупного капитала до уплаты налогов.

MK — мультипликатор капитала или плечо финансовый рычага (ЗК/СК)

Данная взаимосвязь показывает зависимость между степенью финансового риска и прибыльностью собственного капитала. Очевидно, что по мере снижения рентабельности совокупного капитала предприятие должно увеличивать степень финансового риска (увеличивать сумму заемного капитала), чтобы обеспечить желаемый уровень доходности собственного капитала.

Расширим факторную модель ROE за счет разложения на составные части показателя ROA:

ROE = Rп*Коб*МК, где

Rп – рентабельность продаж (отношение прибыли предприятия к выручке);

Коб — коэффициент оборачиваемости капитала предприятия (отношение выручки предприятия к стоимости капитала);

MK — мультипликатор капитала или плечо финансовый рычага (ЗК/СК).

Таблица 2

Показатели эффективности использования совокупного капитала

| Показатель | 2005 год | 2006 год |

| Балансовая прибыль, млн. руб. | 10435 | 15387 |

| Выручка от всех видов продаж, млн. руб. | 309064 | 321593 |

| Прибыль после уплаты налогов, млн. руб. | 2380 | 1335 |

| Среднегодовая сумма капитала, млн. руб.: | 405023 | 387780 |

| Эконом. рент-ть совокупного капитала, % | 2,6 | 4 |

| Рентабельность продаж, % | 0,77 | 0,41 |

| Коэф-т оборачиваемости капитала | 0,76 | 0,83 |

| Мультипликатор капитала | 0,44 | 0,37 |

| Рентабельность собственного капитала после уплаты налогов, % | 0,25 | 0,126 |

Общее изменение рентабельности собственного капитала 2006 года по сравнению с 2005 составляет – 0,124%. Это произошло в том числе за счет изменения следующих составляющих:

1) рентабельности продаж:

(0,41-0,77)* 0,76*0,44= -0, 12%

2) оборачиваемости капитала:

(0,76-0,83)* 0,41*0,44= -0, 0126%

3) мультипликатора капитала:

(0,37-0,44)* 0,83*0,41= -0, 024%

Следовательно, на снижение доходности собственного капитала наибольшее влияние оказало изменение такого показателя как рентабельность продаж (-0,12%).

Получение достаточно высокой прибыли на средства вложенные в предприятие, зависит главным образом от изобретательности , мастерства и мотивации руководства. Следовательно, такие показатели как ROA и ROE являются хорошим средством для оценки качества управления. Связанный с эффективностью управления эти показатели намного надежнее других показателей оценки финансовой устойчивости предприятия, основанных на соотношении отдельных статей баланса. Поэтому он составляет большой интерес для всех субъектов хозяйствования.

Показатели эффективности использования собственного и заемного капитала

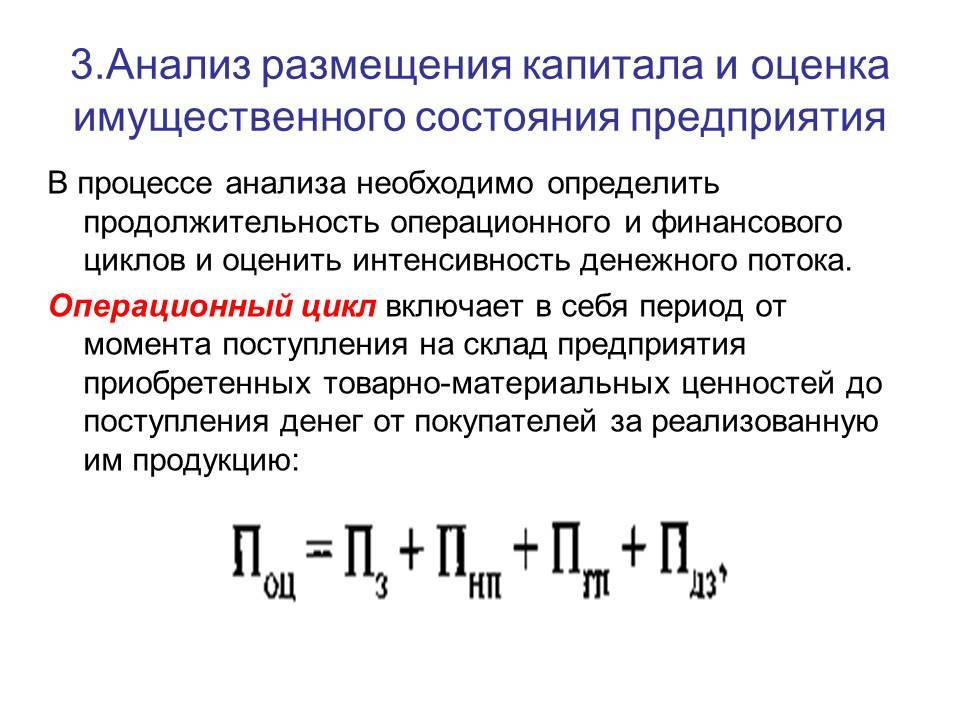

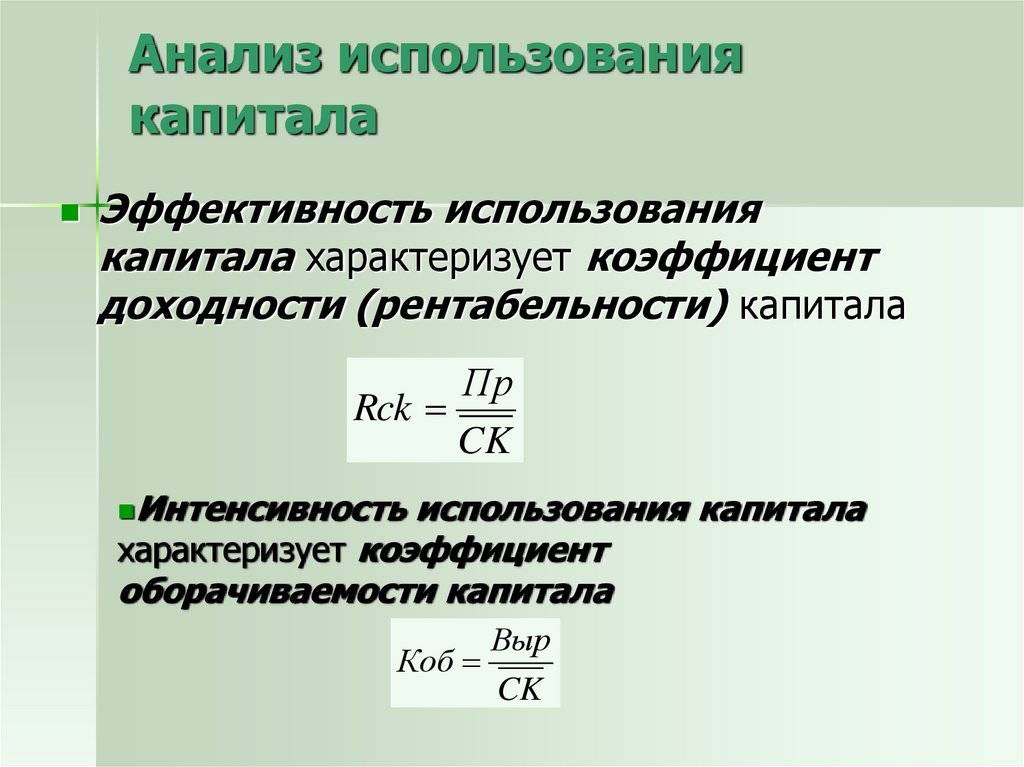

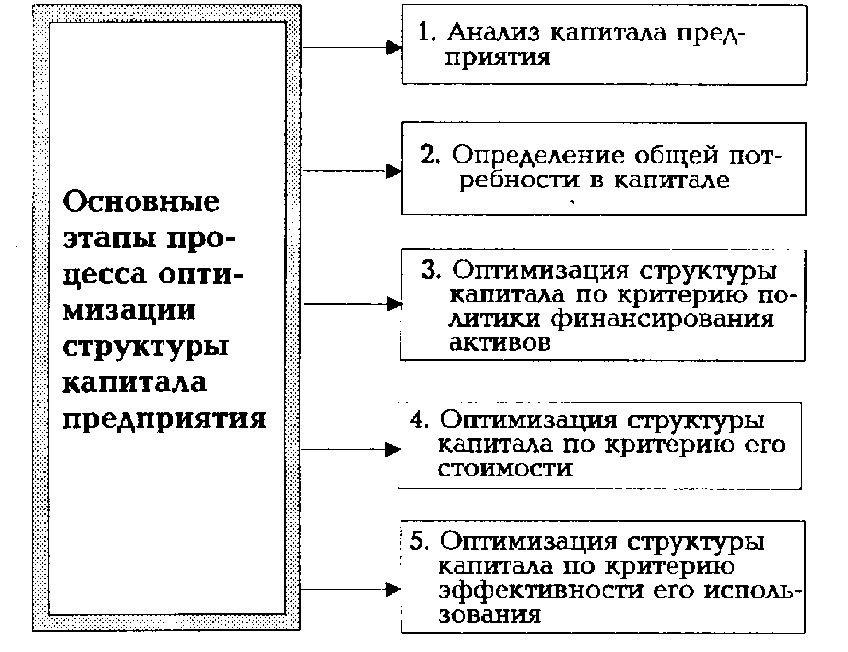

Определение эффективности использования собственного и заемного капитала. На данном этапе производится расчет, показателей, характеризующих оборачиваемость и рентабельность капитала предприятия. При этом рассчитываются следующие показатели.

— коэффициент оборачиваемости всего капитала компании, характеризует количество оборотов общего капитала (имущества), которые были совершены им в течении отчетного периода, для его расчета используется следующая формула:

КобА=В/(ОбА н.г.+ ОбА к.г.)

где КобА –

коэффициент оборачиваемости капитала предприятия; ОбА н.г. – общая величина

капитала на начало периода; ОбА к.г. –

общая величина капитала на конец периода; В — выручка.

— период оборачиваемости общей величины капитала (имущества) предприятия – показывает, за какой период времени имущество предприятия делает один оборот, для оценки данного показателя используется следующая формула расчета:

ПобА=360 дней/КобА

где ПобА –

период оборачиваемости общей величины капитала предприятия.

— коэффициент оборачиваемости собственного капитала компании, характеризует количество оборотов собственного капитала, которые были совершены им в течении отчетного периода, для его расчета используется следующая формула:

КобСк=В/(Ск н.г.+ Ск к.г.)

где КобСк –

коэффициент оборачиваемости собственного

капитала предприятия; Ск н.г. – величина собственного капитала на начало

периода; Ск к.г. – величина собственного

капитала на конец периода.

— период оборачиваемости собственного капитала предприятия – показывает, за какой период времени собственный капитал предприятия совершает один оборот, для оценки данного показателя используется следующая формула расчета:

ПобСк=360 дней/КобСк

где ПобСк –

период оборачиваемости собственного

капитала предприятия.

— коэффициент оборачиваемости заемного капитала компании, характеризует количество оборотов заемного капитала, которые были совершены им в течении отчетного периода, для его расчета используется следующая формула:

КобЗк=В/(Зк н.г.+ Зк к.г.)

где КобЗк –

коэффициент оборачиваемости заемного капитала предприятия; Зк н.г. – величина

заемного капитала на начало периода; Зк

к.г. – величина заемного капитала на конец периода.

— период оборачиваемости заемного капитала предприятия – показывает, за какой период времени заемный капитал предприятия совершает один оборот, для оценки данного показателя используется следующая формула расчета:

Побзк=360 дней/КобЗк

где ПобЗк –

период оборачиваемости заемного капитала

предприятия .

— рентабельность собственного капитала (формула Дюпона), является основным показателем, характеризующим эффективность использования собственного капитала, для расчета данного показателя используется следующая формула:

ROE= ЧП/В* В/А* А/Ск = ROS * КобА * LR

где ROE – рентабельность собственного капитала (по Дюпону); ЧП – чистая прибыль компании; ROS – рентабельность продаж; LR – коэффициент финансового рычага.

— рентабельность собственного капитала (по чистой прибыли), показывает размер чистой прибыли в расчете на рубль собственного капитала, для расчета данного показателя используется следующая формула:

Рск%=ЧП/ (Ск н.г.+ Ск к.г.) * 100%

где Рск% – рентабельность собственного капитала (по чистой прибыли).

— рентабельность заемного капитала (по чистой прибыли), показывает размер чистой прибыли в расчете на рубль собственного капитала, для расчета данного показателя используется следующая формула:

Рзк%=ЧП/ (Зк н.г.+ Зк к.г.) * 100%

где Рзк% – рентабельность заемного капитала (по чистой

прибыли).

К показателям прибыльности (-убыточности) капитала предприятия так же можно отнести следующие показатели:

— прибыльность (-убыточность) совокупного капитала;

— прибыльность (-убыточность) собственного капитала;

— прибыльность (-убыточность) заемного капитала;

— прибыльность (-убыточность) краткосрочного

заемного капитала;

— прибыльность (-убыточность) долгосрочного заемного

капитала;

— прибыльность (-убыточность) стабильных источников

финансирования.

Источником информации для расчета данных

коэффициентов являются сведения о суммах различной прибыли или убытках, а также

информация о составляющих совокупного капитала предприятия.

Таким образом, анализ выше представленных

показателей в динамике позволит компании не только оценить текущее состояния

эффективности использования капитала и финансовой устойчивости, но и произвести

прогноз показателей на долгосрочную перспективу.

Просмотров 507

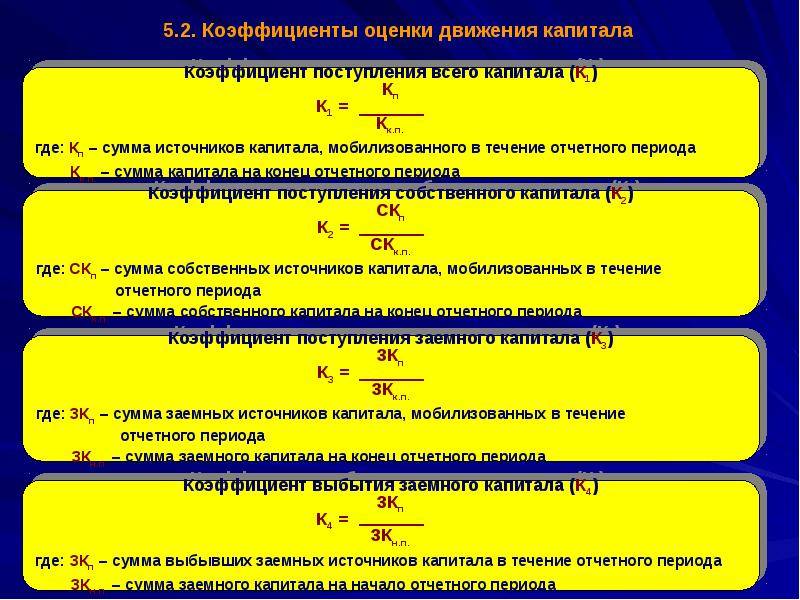

Сравнение коэффициентов поступления и выбытия

Важным показателем анализа СК служит его движение. Данные рассчитываются по показателям, принятым на начало и конец отчетного периода. Коэффициент поступления рассчитывается как стоимость СК, поступившего за отчетный период к остаткам на конец. Коэффициент выбытия рассчитывается как соотношение стоимость выбывшего капитала к остатку на конец периода. Коэффициенты рассчитываются по всему СК и его отдельным составляющим.

В процессе анализа производится соотношение коэффициентов. В случае, если коэффициент выбытия превышает коэффициент поступления, в организации производится отток собственных средств. При обратном соотношении производится накопление собственного капитала. Сравнение производится по показателям годового отчетного периода с учетом поквартальной динамики. При анализе движения капитала могут использоваться данные отчетного и 2 предшествующих периодов.

Роль и функции собственного капитала

Определение 1

Под собственным капиталом хозяйствующего субъекта понимают либо его собственные средства, либо активы за минусом его обязательств (это является отражением принципа приоритетности долговых обязательств предприятия).

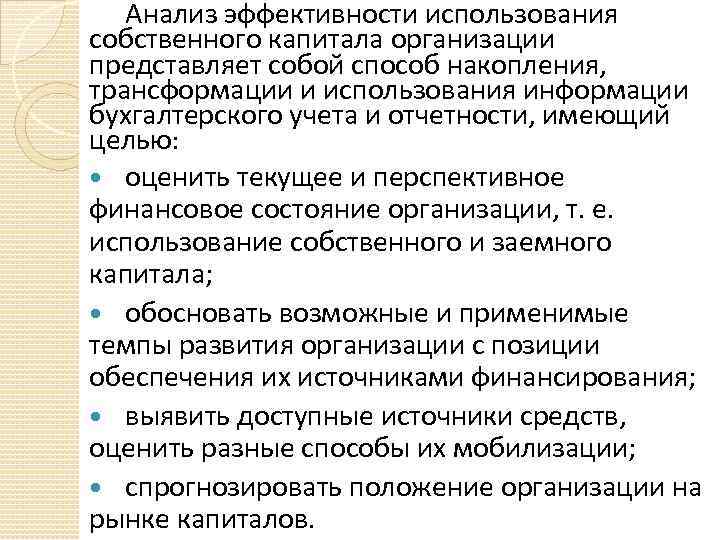

Собственный капитал служит для формирования активов, свободных от притязаний лиц (физических и юридических), не являющихся собственниками организации. В связи с этим собственный капитал представляет собой основу финансовой устойчивости и стабильной деятельности предприятия.

Внешние контрагенты уделяют пристальное внимание динамике величины собственного капитала и его отдельных компонентов, а также эффективности его использования. Среди заинтересованных в этой информации лиц можно выделить хозяйствующих контрагентов (поставщиков, подрядчиков, покупателей, заказчиков), кредиторов и потенциальных инвесторов

Сведения о собственном капитале могут играть ключевую роль, когда внешние контрагенты принимают решение о начале или продолжении сотрудничества с анализируемой компанией. Наиболее заинтересованной группой лиц при этом являются возможные инвесторы, рассматривающие предприятие как потенциальный объект вложения средств. Инвесторы ожидают обеспечения отдачи, аналогичной текущей рентабельности собственного капитала компании-объекта инвестиций.

Замечание 1

Потребность в управлении собственным капиталом диктуется как внутренними (стремление к улучшению финансовых результатов), так и внешними предпосылками (зависимость фирмы от внешнего экономического окружения, которое оценивает ее деятельность и образует систему хозяйственных взаимосвязей с ней).

Итак, в целом собственным капиталом выполняются следующие базовые функции:

- оперативная, заключающаяся в поддержании непрерывности деятельности организации. Обязательное условие для функционирования предприятия – образование и сохранение уровня уставного капитала не ниже законодательно установленного (зафиксированного в Гражданском кодексе) минимального размера;

- обеспечительная (гарантирующая), состоящая в обеспечении защиты капитала (интересов) кредиторов и возмещении убытков. В дополнение к уставному капиталу, для защиты интересов кредиторов формируют резервный капитал, основное назначение которого – снижение рисков кредиторов и покрытие возможных убытков при ухудшении экономической конъюнктуры;

- распределительная, связанная с участием в распределении полученной организацией прибыли;

- регулирующая, означающая участие отдельных субъектов в управлении организацией.

Анализ чистых активов предприятия

Чистые активы (ЧА) организации определяются как разница между стоимостью средств предприятия и долговых обязательств. Показатель должен иметь положительную величину и превышать стоимость УК. При расчете показателя используют формулу:

где стр. 1600 – стоимость активов предприятия, ЗУ – задолженность учредителей по оплате взносов в УК, стр. 1400 – величина долгосрочных обязательств, стр. 1500 – сумма краткосрочных обязательств, ДБП – доходы будущих периодов.

Особенности анализа чистых активов:

- Показатель ЧА несет защитную функцию.

- Уменьшение величины ЧА указывает на убытки, возникшие при финансовой оценке деятельности компании. Сумма активов ниже УК допускается в первый год ведения деятельности предприятий.

- Учредители, принявшие решение о начислении дивидендов, должны учитывать стоимость ЧА. Выплата дивидендов, при которой снижается ЧА, не производится.

- Снижение стоимости ЧА обязывает учредителей пересмотреть размер УК в пределах установленного минимума, уменьшить его до величины ЧА. Изменение необходимо внести в учредительные документы в законном порядке.

- Размер ЧА стоимостью ниже законодательно установленного минимума уставного капитала указывает на необходимость ликвидации предприятия. При составлении отчетности необходимо постоянно проводить сравнение показателей ЧА и УК.

После проведения оценки ЧА с определением низкого уровня показателя предприятие должно увеличить их стоимость. К возможным способам увеличения ЧА относят вложения учредителей, проведение инвентаризации кредиторской задолженности на предмет проверки истечения сроков, осуществление переоценки имущества.

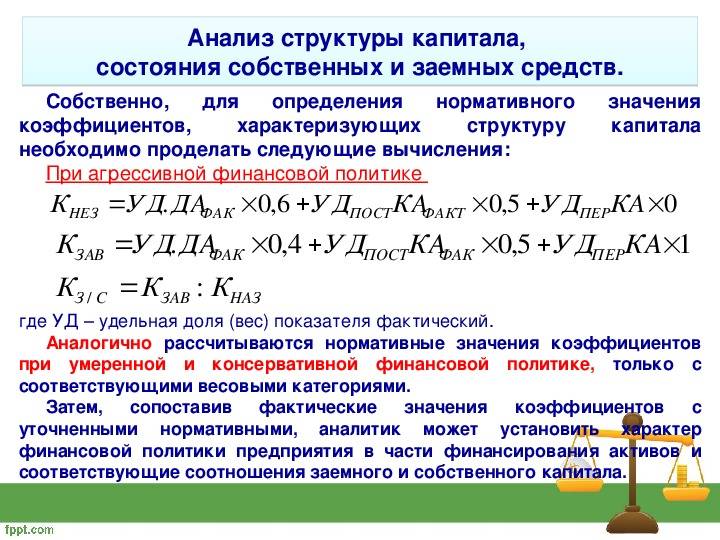

Анализ коэффициента финансовой автономии

Показатель концентрации СК свидетельствует об устойчивости предприятия, является признаком защищенности от финансовых потерь в период спада активности. Коэффициент финансовой автономии рассчитывается путем соотношения СК к величине активов:

где 1300 – СК; 1600 – стоимость имущества (активов) организации. Используют данные по кодам строк формы 1 ББ. Коэффициент дает информацию о том, какая часть активов формируется за счет СК предприятия.

Важно! Высокий показатель КФА показывает финансовую автономию (независимость), малый уровень зависимости от заемных средств. Низкий КФА показывает зависимость от земных средств, показывает финансовую неустойчивость компании

Значение показателя колеблется от 0,3 до 0,7 с оптимальной величиной более 0,5.

Пример расчета КФА. Стоимость собственного капитала предприятия составляет 60 тысяч рублей, величина активов оценена в 100 тысяч рублей. КФА = 60 000 / 100 000 = 0,6. Вывод: КФА, равный 0,6, говорит о том, что 60% имущества организации сформировано за счет собственных средств – нераспределенной прибыли и других источников.

Методы расчета

краткосрочные и долгосрочные активы

К краткосрочным активам относят нераспределенную прибыль, акционерный капитал и другие денежные средства, хранящиеся на банковских и сберегательных счетах, акциях, облигациях и счетах денежного рынка.

Долгосрочные активы включают оборудование, имущество, неликвидные инвестиции и транспортные средства. Краткосрочные обязательства включают любые платежи и проценты по кредитам в текущем году, кредиторскую задолженность, заработную плату, операционные расходы и страховые взносы.

Долгосрочные обязательства включают в себя любые долги, которые не подлежат погашению в текущем году, такие как ипотечные кредиты, ссуды и платежи держателям облигаций.

Собственный капитал отражается в строке 1300 бухгалтерского баланса. Вычисление традиционным способов заключается в следующем:

Собственный капитал также может быть выражен как акционерный капитал компании плюс нераспределенная прибыль, за вычетом стоимости собственных акций. Однако этот метод встречается реже. Хотя оба метода должны давать одинаковый показатель, использование общих активов и совокупных обязательств является более наглядным примером финансового состояния компании.

В свою очередь, обязательства тоже должны учитываться все, кроме некоторых доходов будущих периодов, а именно, связанных с получением помощи от государства, а также безвозмездным получением того или иного имущества.

Вычисление чистых активов, а значит, и собственного капитала по методу Минфина, предполагает информацию из строк 1400, 1500 и 1600 бух. баланса.

- Структура формулы определения чистых активов и одновременно собственного капитала следующая: (Строка 1400 + строка 1500)

- Далее следует вычесть из полученного числа сумму, которая соответствует кредиту счета 98.

- Далее вычисляют показатели по строке 1600 по проводке Дт 75 Кт 80.

- Из пункта 3 вычисляют пункт 2.

Таким образом, формула определения величины СК по методу Минфина будет выглядеть так:

Сравнивая конкретные цифры, отражающие все, что принадлежит компании, и все ее обязательства, уравнение вычисления капитала «без активов» раскрывает четкую картину финансового состояния компании, которая легко интерпретируется как непрофессионалами, так и профессионалами.

В соответствии с методом Минфина, в структуре активов, принимаемых к расчету, должны присутствовать абсолютно все активы, за исключением тех, которые отражают задолженность учредителей и акционеров по взносам в уставный капитал фирмы.

Выводы, произведенные на основании анализа СК

| Показатель | Увеличение показателя | Снижение |

| Движение собственного капитала путем сравнения коэффициентов поступления и выбытия | Накопление собственного капитала при превышении коэффициента поступления над выбытием | Отток средств собственного капитала при превышении показателя выбытия над поступлением |

| Коэффициент финансовой автономии | Показывает рост составляющей доли СК в приобретении имущества (усиления автономии) | Указывает на уменьшение СК в качестве источника формирования активов |

| Коэффициент маневренности | Рост платежеспособности, получение ресурсов для развития компании, переоснащения парка, расширения номенклатуры | Увеличение кредитной нагрузки, риска банкротства при снижении доли заемного капитала, отсутствие возможности инвестирования |

| Стоимость чистых активов | Положительная динамика показателя свидетельствует о приросте собственного капитала | Отрицательная динамика подтверждает несостоятельность предприятия – уменьшение собственных средств, зависимость от кредиторов |