Разбор типичных ошибок начинающего инвестора

Отдельный материал я бы подготовила по психологии инвестирования. Почему на фоне плохих новостей из мира экономики или политики котировки на бирже резко падают? Инвесторы начинают паниковать и побыстрее сбрасывать имеющиеся на руках бумаги, даже в убыток себе, боясь, что могут потерять еще больше.

Вот ошибки, которых лучше избегать начинающему инвестору:

- Частое изменение своих инвестиционных планов и, как следствие, изменение состава портфеля. Метания ни к чему хорошему не приведут. Дисциплина – залог успешного инвестирования.

- Приоритет активной стратегии над пассивной. При недостатке опыта и знаний такой подход приведет к убыткам. Брокеры на нас хорошо зарабатывают, поэтому они только приветствуют желание новичков торговать каждый день на бирже.

- Попытки угадать лучшую цену покупки-продажи. Это редко удается даже профессионалам.

- Использование идей и прогнозов разных аналитиков, которые часто противоречат друг другу. Опирайтесь на свои расчеты. Не умеете анализировать – научитесь. Есть сильные финансовые советники, которые обучают с нуля.

- Страх. В большинстве наших граждан сидит страх перед неизвестными инструментами. Здесь посоветую только одно – учиться, чтобы неизвестное превратить в знакомое и понятное. Долгие годы нас приучали использовать только депозиты и в редких случаях недвижимость для накопления капитала. Но я думаю, что сегодняшнее молодое поколение уже по-другому смотрит на этот вопрос, и с годами количество инвесторов будет только расти.

- Сделки на эмоциях. Стадный инстинкт – мощный фактор. Не все могут ему противостоять. Сложно устоять, когда инвесторы в панике продают просевшие активы. А для опытных это отличное время, чтобы купить подешевевшие ценные бумаги.

- Инвестирование всего накопленного капитала. Акции – это не тот инструмент, в который надо вкладывать все, что имеете. Создайте портфель из разных инструментов, в том числе и консервативных, и не забывайте про подушку безопасности.

Сколько может быть успешных инвесторов?

Вообще говоря, сколько их вообще может быть в России? Давайте попробуем

посчитать.

- Сколько в России людей с состоянием достаточным, чтобы инвестировать? Возьмем за отправную цифру достаточного состояния $100 тыс. просто потому, что мы знаем из отчета Credit Suisse, что в России 3% населения обладают таким состоянием. При этом, в эту цифру входит в том числе недвижимость, депозиты, золото, валюта и т.д.

- Если отбросить эти составляющие и постараться посчитать людей с достаточным количеством ликвидных средств, то можно довольно консервативно разделить количество людей на 3 (а скорее даже и большее число). Остаётся 1% из 145 млн. человек или 1,45 млн.

- В их число входят дети, старики, жёны и мужья из богатых семей, то есть те люди, которые по умолчанию не будут заниматься инвестициями. Так что поделим цифру ещё на 3. Остаётся примерно 474 тыс. человек.

- В их число входят программисты, врачи, чиновники, риелторы, медиазвёзды, инженеры, маркетологи, архитекторы, линейные менеджеры крупных компаний и многие другие состоявшие в своём деле специалисты. Несмотря на их успешность, нельзя сказать, что все эти люди хорошо разбираются в финансах и бизнесе. Предположим, что 10% из них всё же разбираются в этих предметах. Тогда остаётся порядка 47 тыс. потенциально успешных инвесторов.

- Среди них надо выделить тех, у кого подходящий склад характера, есть сильное желание преуспеть в инвестициях и есть время ими заниматься. Пусть таких будет 10% или порядка 4,7 тыс.

Обратите внимание, на всю Россию всего 4,7 тыс. человек, которые могут самостоятельно стать действительно успешными инвесторами

То есть людей, чьи результаты на длинном горизонте будут существенно выше рыночных, и с достаточным капиталом, чтобы это как то изменило их жизнь. И, скорее всего, эта оценка завышена!

Впрочем, это не значит, что остальным не стоит инвестировать. Просто для

них более разумным выбором будет найти достойного управляющего или просто

копировать какого-либо успешного инвестора.

Но об этом в другой раз. А в этой статье я продолжу вас отговаривать от этого неблагодарного занятия – самостоятельных инвестиций.

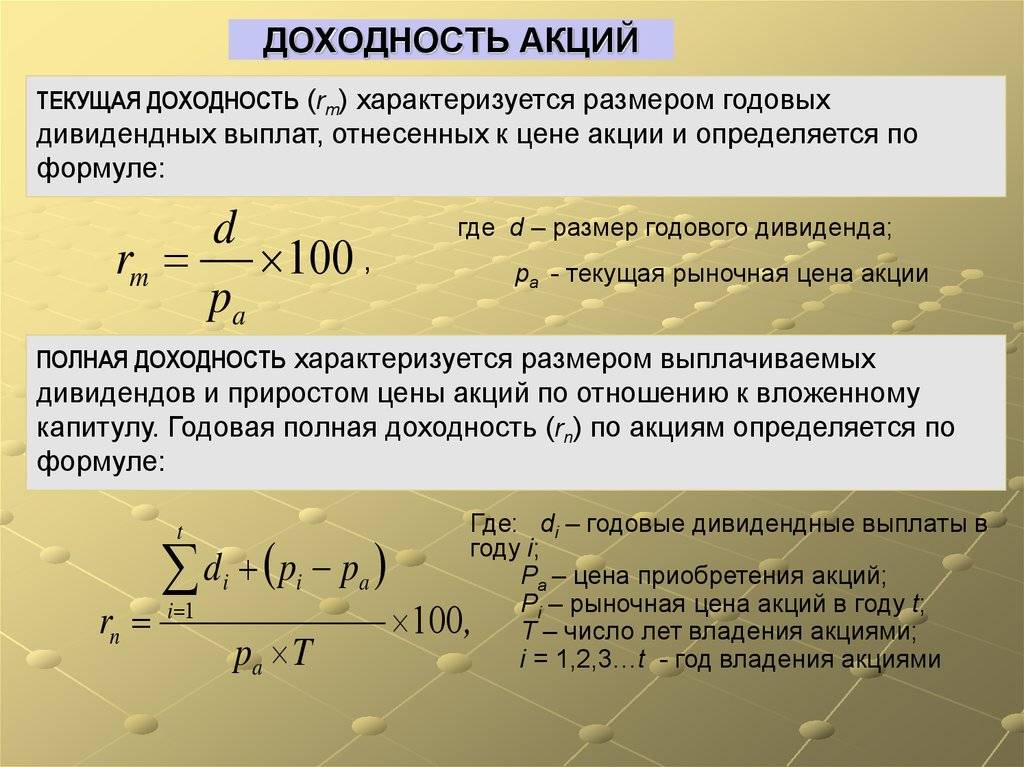

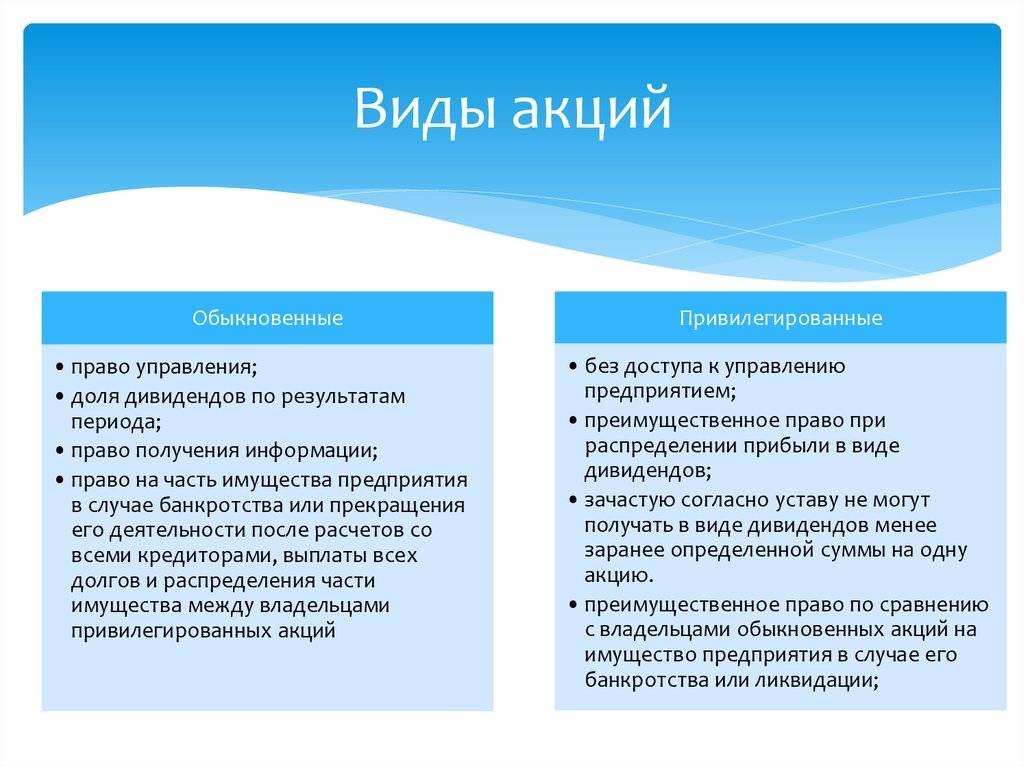

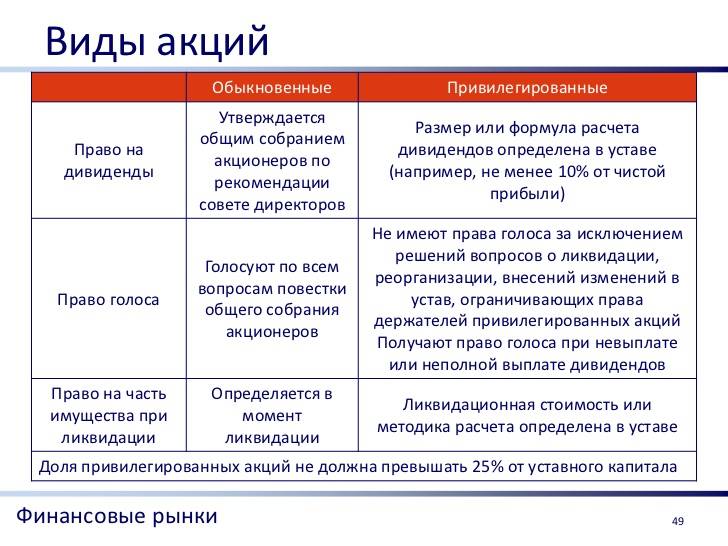

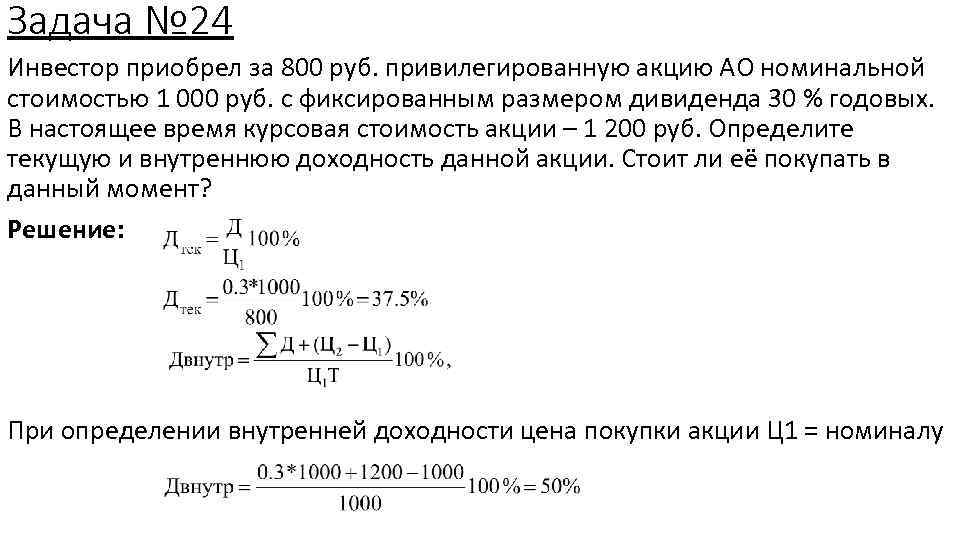

Выберите между дивидендами и максимальным ростом

Если цель заключается в пассивном доходе, то выбором должны стать дивидендные компании, которые стабильно их платят, наращивают объём и не прекращают выплату длительный промежуток времени (дивидендные аристократы). При выборе таких акций у вас будет стабильный и возрастающий денежный поток.

Дивиденды можно реинвестировать, тем самым увеличивая инвестиции.

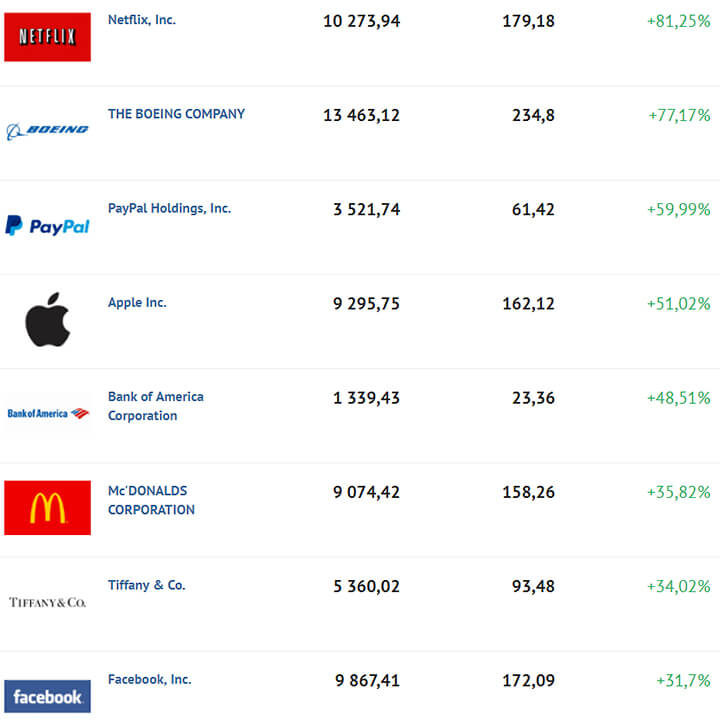

Если стоит цель максимизации капитала, отдайте предпочтение компаниям, акции которых сильно растут в цене год от года. Иногда, стоимость вырастает на десятки процентов, но при этом компании не платят больших дивидендов или их нет вообще. Такой подход помогает им увеличивать свою рыночную стоимость и рост.

Так, все акции можно разбить на два больших лагеря: дивидендные акции или акции с ростом увеличения стоимости.

???? Читайте также. Всё по теме

Обесценивание рубля

Давайте просто глянем график доллар/рубль за последние 20+ лет:

Инвестирование в акции: пошаговая инструкция

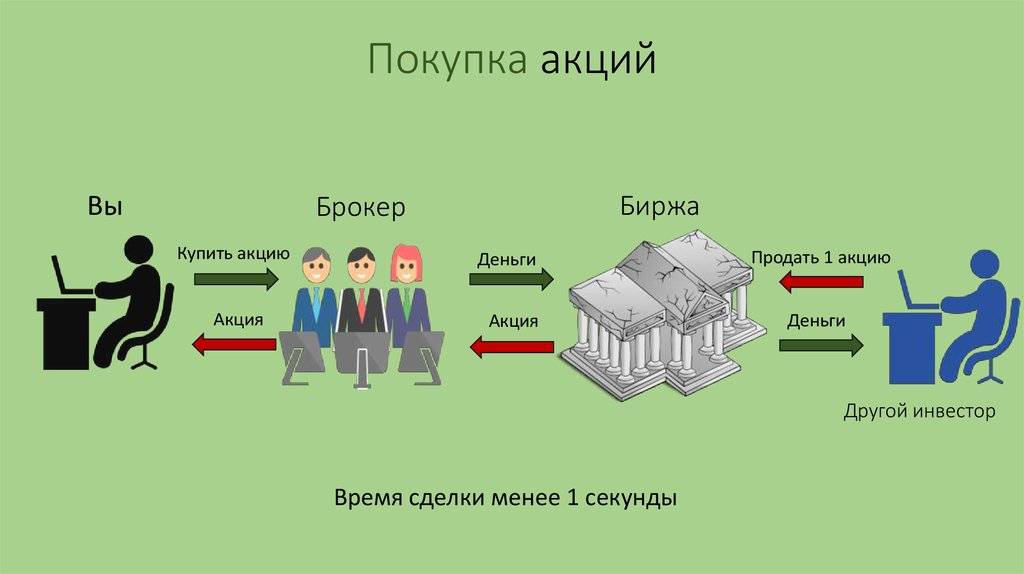

В России есть два способа начать торговлю на рынке акций: через биржу и брокеров, или же вложив свои средства в ПИФ. Инвестировать с помощью ПИФов достаточно просто: вам потребуется заключить договор с компанией, купить в ней пай, и дождаться получения прибыли.

А теперь о том, как самостоятельно начать торговлю акциями в 5 шагов:

Шаг 1. Изучение рынка.

Для того чтобы начать торговлю акциями необходимо получить хотя бы базовые знания. Без набора определенных навыков и понятий, вы не сможете грамотно инвестировать, не говоря уже о том, чтобы играть на бирже. Именно поэтому приобретение основ – первый шаг на пути к цели.

Что необходимо изучить: базовые понятия, основные стратегии инвестирования, отличия современного инвестирования от финансовых операций 20-ого века, посмотреть основные тенденции развития фондового рынка, и желательно пообщаться с более опытными инвесторами на тему преодоления психологических барьеров.

Нелишним будет потратить свое время на изучение психологии масс – это даст понимание того, как работает рынок в том или ином случае, и даст небольшое преимущество перед теми, кто больше полагается на цифры, а не на психологию.

Шаг 2. Регистрация у брокера.

Для того чтобы начать торговлю, необходимо зарегистрироваться в банке или специализированной компании, которая от вашего имени будет осуществлять торговлю на рынке акций. Не нужно думать, что операции будут совершаться без вашего ведома. В режиме онлайн вы сможете отдавать распоряжение на покупку/продажу тех или иных акций за определенную цену.

Вся торговля перешла в онлайн и это позволяет своевременно реагировать даже используя брокерские услуги. Именно поэтому вам нужно выбрать хорошую компанию, установить на компьютер их торговый терминал, потратить 1-2 дня на то, чтобы разобраться, как в нем все работает, и после этого приступить к торговле.

Примерно через 3-4 дня после того, как вы нашли брокера, вы сможете уже грамотно отдать первое распоряжение на покупку акций.

Шаг 3. Анализ рынка и поиск вариантов.

На этом этапе можно приступать к полноценному анализу рынка. В течение 2-7 торговых сессий вам необходимо присмотреться к движению ценных бумаг. В каких случаях цены повышаются, в каких понижаются. Желательно связать это или с экономическими событиями, о которых могут говорить в профильных СМИ либо технических, о которых свидетельствуют изменения графика цен.

Поиск подходящего варианта – одновременно самая сложная и самая простая задача. Сложна она потому, что во множестве самых разных акций, найти ту, которая гарантированно принесет доход – чрезвычайно сложно.

Вам придется лавировать между доходностью, надежностью и ликвидностью даже в рамках собственного инвестиционного портфеля. Несмотря на то, что доходность у большинства инвесторов стоит на первом месте, поначалу рекомендуется больше внимания уделять голубым фишкам – низкодоходным акциям первого эшелона. Так вы сможете не столько заработать, сколько не потерять денежные средства.

Шаг 4. Покупка интересующих акций.

Это самый простой этап из всех. Достаточно сделать несколько кликов в торговом терминале, и банк получит приказ о покупке интересующих вас ценных бумаг

Важно помнить, что нужно распределять свои средства между несколькими ценными бумагами, чтобы в случае обвала цен на одну из акций, вы с помощью других могли стабилизировать ситуацию и даже в некоторых случаях получать прибыль

Шаг 5. Анализ и быстрое реагирование.

Как уже говорилось ранее, в зависимости от того, насколько быстро вы среагируете на изменение цены, будет зависеть ваша прибыль. Вы сможете либо зафиксировать большую прибыль, или остановить в зародыше надвигающийся убыток. Настоящие профессионалы не столько реагируют на события, сколько предсказывают их по различным сигналам.

Как и всегда, вы должны придерживаться своей выбранной стратегии, отклонение от которой будет означать или панику, или сознательный поиск нового варианта для инвестиций.

Если следовать этим 5-ти простым шагам, то вы сможете быстро и грамотно начать свой путь на рынке акций.

Сообщить об опечатке

Часто задаваемые вопросы о переводах по номеру карты

Между какими банками можно переводить деньги?

Отправление денежных средств происходит на различных условиях. Банк отправителя может как совпадать с банком получателя, так и являться сторонней организацией.

Между какими картами может быть осуществлён перевод денежных средств?

Перевод денег в Украину из России в 2020 году возможен между любыми кредитными или дебетовыми картами юридических и физических лиц платёжных систем MasterCard/Maestro или VISA. Банковская карта получателя и отправителя, выданная Сбербанком, может быть корпоративной или зарплатной

При этом при переводе с карты на карту существует одно важное условие. У банковской карточки должна быть защита 3-D Secure.

Существует ли суточный лимит на сумму перевода на Украину?

Минимальная сумма перевода из России – 100 рублей

Возможно и совершение более крупных операций (на Россию размером 70 тысяч рублей). Величина месячного лимита на сегодня составляет 600 тысяч рублей.

Какая комиссия за перевод средств?

Комиссия системы составляет всего 1,5% + 190 рублей. В редких случаях может быть дополнительная комиссия банка, выпустившего карту.

Как быстро удастся перевести деньги?

В большинстве случаев денежный перевод до получателя доходит практически мгновенно. Денежные средства отправляются сразу же. Время зачисления денег на украинскую карту во многом зависит от условий банка получателя. В соответствии с законодательными нормами деньги должны быть зачислены финансовой организацией не позднее трёх рабочих дней. Это обстоятельство лишний раз подтверждает выгоду того, чтобы сделать перевод денег на Украину, воспользовавшись услугами банка.

Что необходимо знать о карте получателя для того, чтобы отправить средства?

Чтобы совершить онлайн-перевод наличных денег через наш сервис, нужно иметь при себе только номер пластиковой карты получателя.

Как мне сделать перевод?

Для перевода средств Вам необходимо ввести номер своей карты и срок ее действия с лицевой стороны, а так же код безопасности CVC2/СVV2 с обратной стороны карты.

После чего Вам остается лишь ввести желаемую сумму перевода, подтвердить, что Вы согласны с условиями оферты и нажать кнопку “Перевести”.

Деньги автоматически спишутся с Вашей пластиковой карты и уже через 5 минут будут на счете получателя.

В какой валюте может быть сделан перевод?

Сервис позволяет переводить денежные средства только в российских рублях. В соответствии со статьей 9 п.1 Федерального закона «О валютном регулировании и валютном контроле» от 10.12.2003 N 173-ФЗ, валютные операции между резидентами запрещены. Это значит, что перевести иностранную валюту со счета одного физического лица (резидента РФ), открытого в банке на территории России, на счет другого физического лица (также резидента РФ), открытого также в банке на территории России, невозможно. Исключение – переводы между счетами супругов и близких родственников.

Перевод денежных средств безопасен? Данные моей карты не могут стать известными посторонним лицам?

Все данные надёжно защищаются протоком шифрования TLS 1.2. Поэтому третьему лицу (не имеющему специального ключа) не удастся получить доступ к этим сведениям. Это действует, даже при условии самого дешевого перевода на банковскую карту, максимально безопасными и привлекательными для отправителя денежных средств.

Комиссия (процент) за перевод взимается с отправителя перевода. Допустимы разные суммы, поэтому размер комиссии рассчитывается автоматически и отображается в форме перевода на этапе заполнения платежных данных

Обращаем Ваше внимание, что Банк, выпустивший карту, может взимать дополнительную комиссию за операцию по карточным переводам (фиксированный тариф или процент). Для уточнения условий обслуживания Вашей карты обращайтесь в свой Банк.

Услуга перевода предоставлена банком ПАО «Промсвязьбанк».

Соединение с perevody-deneg.ru защищено с помощью современных методов шифрования.

Для передачи данных используется протокол TLS 1.2.

Соединение зашифровано и проверено с помощью AES_256_GCM

В качестве механизма обмена ключами используется ECDHE_RSA.

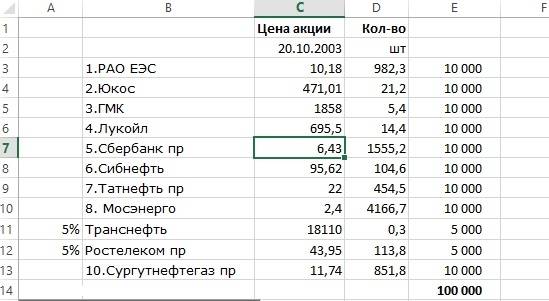

Какие акции покупать

Для того, чтобы наши денежки приносили доход, поначалу мы будем вкладываться в акции компаний, которые уже давно рынке и цена акций которых с каждым годом растет вверх. Но и тут есть свои исключения. Здесь можно вспомнить Газпром, стоимость акций которого в кризис 2008 очень сильно полетела вниз, тем самым “обрадовав” инвесторов, которые не продали вовремя акции этой компании.

График цены акций Газпрома

Пик цены этих акций был в мае 2008 года по 360 рублей за штуку. В сентябре грянул Мировой финансовый кризис, который пришел к нам из Америки. В результате, акции полетели вниз чуть ли не до 100 рублей за акцию. На данный момент цена колеблется на уровне 150 рублей. Хотя и не все так плохо. Газпром в течение последующих лет все равно платил и платит дивиденды. Но вопрос опять же в другом: стоило ли держать эту акцию в портфеле так долго? Однозначно – нет.

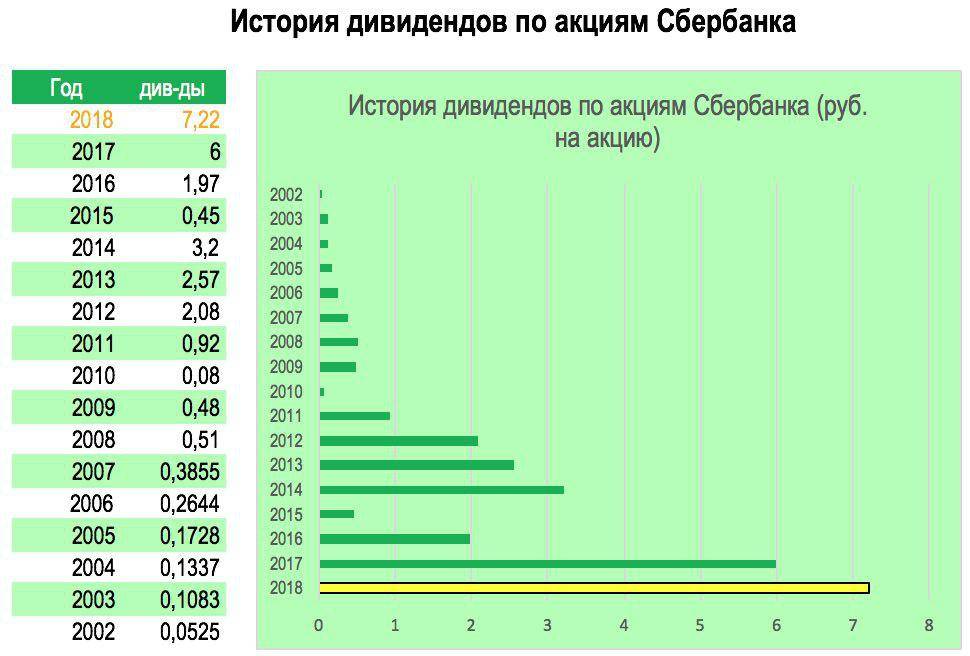

дивиденды Газпром по годам

Так вот, чтобы не влипнуть в такую ситуацию, нам надо купить акции более-менее надежных компаний, которые из года в год показывают рост стоимости своих акций, а также увеличивают каждый год дивиденды, ну или хотя бы платят их. Для российского рынка это в основном акции крупных компаний, таких как: Сбербанк, Лукойл, Роснефть, Акрон, Транснефть, Новатэк, Алроса, Яндекс, Северсталь, Норникель и тд. Это очень крупные компании, которые показывают хороший рост из года в год. Некоторые из них исправно платят дивиденды. Такие акции есть в каждом развитом государстве и называются они “голубые фишки“. В Америке это Google, Apple, Amazon и тд.

К слову, если бы вы взяли акции Новатэка в далеком 2005 году хотя бы на 100 000 рублей, то сейчас бы эти акции стоили уже 3 млн рублей! Неплохо, да? Рост в 30 раз! А теперь прикиньте, если бы купили эти акции на миллион рублей, то в кармане бы уже булькало 30 млн рублей!

график цена акций Новатэк

Но на этом ништяки бы не заканчивались. Эта компания исправно платила дивиденды своим акционерам из года в год:

дивиденды Новатэк

На эти дивиденды можно было снова покупать акции и снова получать дивиденды! То есть снежный ком денег становился бы все больше и больше! Да, именно так богатые становятся еще богаче! Хотя добавлю ложку дегтя в ваш удивленный рот. С дивидендов удерживается налог в размере 13%, а также если вы решили бы сегодня продать все ваши акции, то с прибыли государство тоже бы удержало 13%. Таковы правила – государство обижать нельзя. Но даже с учетом налога это ну очень впечатляющий рост! Хотя не все акции показывают такой колоссальный рост, если вспомнить опять же Газпром, который почему то до сих пор считается голубой фишкой. Газпром – это дойная корова для нашей верхушки, поэтому, цена акции Газпрома в ближайшее время вряд ли пойдет вверх.

Если все-таки хочется поиграть в волка с Уолл-стрит

Мы не можем наверняка отговорить вас от идеи купить отдельные акции, но можем дать советы, чтобы результаты этой покупки были не слишком болезненными. Советуем завести для себя несколько правил.

Эти правила и советы, конечно, субъективные: в интернете вы встретите сотни мнений по поводу того, какую сумму безопасно вкладывать в акции и в какие акции вообще вкладываться. И внутри редакции эти советы тоже вызвали дискуссию — но все же мы считаем, что лучше перестраховаться и что новичку на бирже не стоит сломя голову бросаться в выбор отдельных компаний.

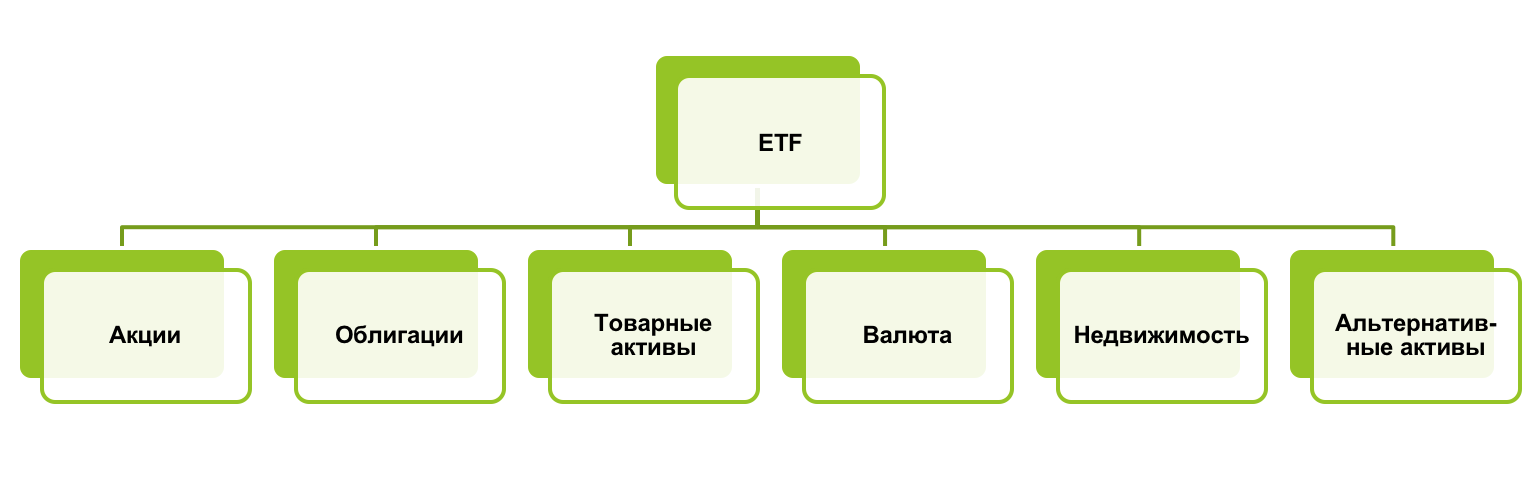

Вкладывайте в акции не больше 20% портфеля — то есть не больше 20% от всех денег, которые вы хотите внести на брокерский счет. Остальное лучше вложить в облигации (про них был предыдущий урок) и в ETF (про них будет следующий). Это защита первого уровня: если ваши акции упадут, будет не так больно за счет того, что другие инструменты дадут прибыль.

Например, вы хотите вложить на бирже 100 тысяч рублей. На акции отдельных компаний лучше не тратить больше 20 тысяч.

Вкладывайте в одну компанию не больше 5% портфеля. Это защита второго уровня: если акция одной из компаний упадет, будет не так больно за счет того, что другие акции дадут прибыль.

Например, у вас те же 100 тысяч для биржи. Лучше не вкладывать в одну компанию больше 5 тысяч рублей.

Вкладывайте в акции разных отраслей. Например, если вы уже купили акции «Лукойла», не стоит брать акции «Татнефти» или «Роснефти»: это компании одной отрасли. Лучше посмотрите на компании из банковского или энергетического сектора. Это защита третьего уровня: если одна отрасль упадет, рост другой отрасли сможет его компенсировать.

Не ведитесь на хайп и панику. Акции очередного «нового Amazon», о котором кричат аналитики, скорее всего, сильно переоценены и продаются намного дороже их реальной стоимости. Результат будет тот же, что был сотни раз до этого: наступит коррекция, и акции упадут.

В этом плане безопасней покупать акции крупных успешных компаний, например связанных с государством, как Сбербанк или «Газпром». Или акции американских дивидендных аристократов — это компании, которые годами и десятилетиями платят дивиденды и увеличивают их. Это, например, Chevron, Coca-Cola и McDonald’s.

Возможно, другие акции в результате окажутся более выгодными, но эти хотя бы будут регулярно приносить прибыль в виде дивидендов и вряд ли подешевеют в несколько раз, как доткомы в начале нулевых.

Не пытайтесь спекулировать. Спекуляции — это краткосрочные покупки в стиле «вот сегодня куплю 100 акций Сбербанка, а продам через пару дней, когда каждая вырастет на 5 рублей». В реальности все может получиться не так: придется или продавать акции в убыток, или ждать месяцами, пока появится прибыль.

Читайте аналитиков, но не доверяйте им на 100%. У брокеров существуют отделы аналитиков, которые изучают акции и предлагают инвестиционные идеи. Но помните, что нести ответственность за ваши действия придется только вам — если инвестиционная идея аналитика не сработает, деньги вам никто не вернет. Для просмотра инвестидей лучше использовать сайты-агрегаторы.

Invest-idei.ru публикует инвестиционные идеи, преимущественно по российским акциям. Сервис собирает идеи у разных брокеров и аналитиков и показывает статистику.

TipRanks.com публикует идеи по американским компаниям. Сервис также показывает доходность идей аналитика. Но в бесплатной версии он выводит идеи с опозданием в несколько дней и фиксирует только момент покупки акции — без конкретной цены или даты закрытия сделки. Для доступа к этой информации нужно купить платную подписку.

Еще раздел инвестидей есть и в Т—Ж. Но мы, как и остальные, ничего не можем гарантировать.

С аналитиками история такая: лучше использовать несколько источников, но не принимать решения только на основе них. Если все аналитики в голос рекомендуют покупать акции, не факт, что в результате акции вырастут. А вот если аналитики в голос рекомендуют не покупать акции, лучше их действительно не рассматривать.

Дивиденды

Сколько раз в год платят дивиденды топовые российские компании? 1-2 раза и то не всегда. Их могут обрезать, перенести или вообще не отменить. Да, такое тоже часто бывает. Не спорю, дивидендная доходность российских акций очень хорошая. В среднем по рынку 7-8% годовых в отличие от американских акций, где средняя дивидендная доходность составляет 2-3% годовых.

Так почему же я все-таки рекомендую покупать именно американские акции с их мизерной дивидендной доходностью? На то есть несколько причин.

- Во-первых, большинство американских компаний платят дивиденды раз в в квартал, то есть через каждые 3 месяца.

- Во-вторых, дивиденды в долларах, что не может не радовать.

- В-третьих, на американском рынке есть компании, которые платят дивиденды более 25 лет и каждый год их повышают, независимо от того, в каком состоянии находится экономика. Это компании так называемые дивидендные аристократы.

- В-четвертых, американцы платят налог с дивидендов 30%, мы же, покупая американские акции платим всего лишь 13%, если вы подписывали у брокера форму W8BEN. 10% удерживает брокер, а 3% мы платим сами раз в год в личном кабинете налоговой на сайте nalog.ru . Ну разве не прикольно, что американцы со своих же акций платят 30%, а мы всего лишь 13% ?). Меня такое положение вещей очень радует.

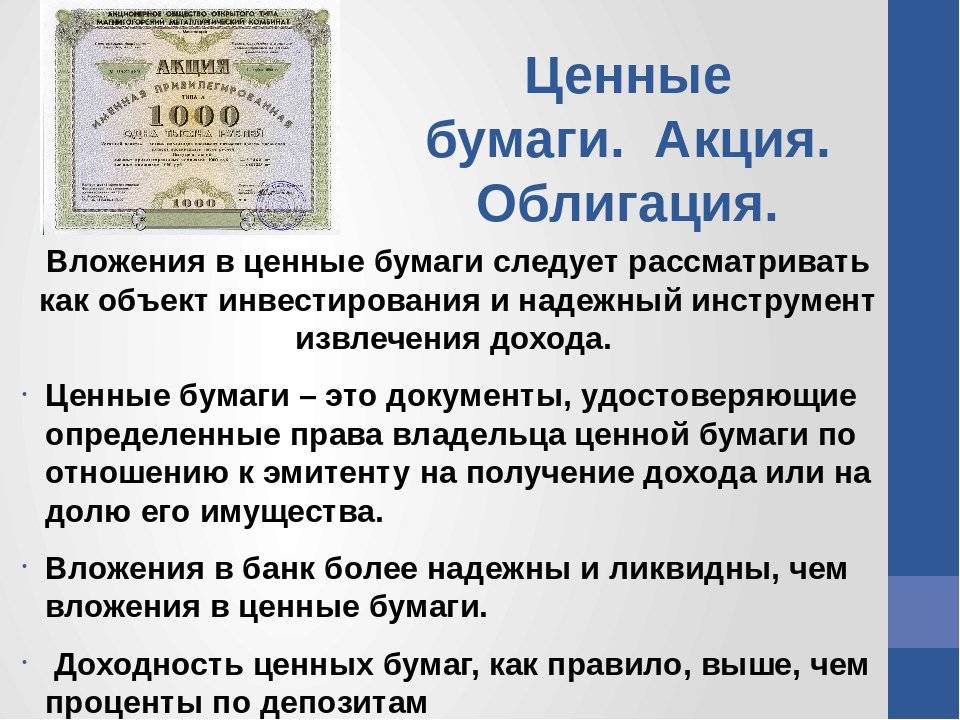

Акции

Технически владение акциями представляет собой владение частью компании, которая их выпустила. Для тех, кто только начинает или хочет начать инвестировать в акции (и не только) необходимо найти надёжного онлайн-брокера. Так как самостоятельно торговать акциями без него невозможно. Ищите удобную платформу и не забывайте о постоянном образовании. Без семинаров, исследований, образовательных программ и мастер-классов рассчитывать на хорошую прибыль в перспективе сложно и опрометчиво.

Преимущества инвестирования в акции:

• Вы – один из владельцев компании.

• Покупка акций — это возможность в несколько раз обогнать инфляцию.

• Акции — это одни из самых доходных, классических инвестиционных инструментов.

• Торговля акциями проста – достаточно иметь компьютер, интернет и знания.

• Акции — это источник пассивного дохода.

• Возможность получения дивидендов.

Недостатки инвестирования в акции:

• Покупка акций всегда сопряжена с риском – нет никаких гарантий возврата средств.

• Стоимость отдельных активов постоянно растёт и падает, а для спокойного наблюдения за такими прыжками нужные хорошие нервы (или уверенность, подтверждённая знаниями и опытом).

В какие акции лучше вложить деньги в России

Как бы странно это ни звучало, но в России из-за кризиса есть очень много возможностей для заработка на акциях. Опытный инвестор всегда может вложить деньги и получить с них прибыль буквально через пару лет.

Сейчас голубые фишки в России остаются неизменными: Сбербанк, Газпром, Лукойл, Алроса, Роснефть, Магнит, Московская Биржа, Татнефть и ВТБ.

Это все те же крупнейшие банки, торговая сеть и добывающие компании. Но при этом, во второй эшелон продолжают выбираться транспортные компании, объем сделок по которым продолжает увеличиваться. И уже через несколько лет, транспорт попросит уступить место вверху своих старых конкурентов.

Но несмотря на такую тенденцию, голубые фишки все еще остаются самым надежным средством для инвестиций

Если не принимать во внимание иностранные акции, то эти компании 1-ого эшелона будут самым привлекательным объектом для долгосрочных инвестиций еще лет 5-7

Если хотите среднесрочной выгоды – присмотритесь к транспортным компаниям. Они выстрелят, но никто не знает через сколько.

Мой дивидендный портфель

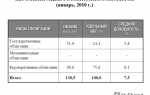

Это все была теория, а теперь немного практики. Я стал собирать дивидендные акции с декабря 2018. Каждый месяц я искал и покупал акции на 35 тысяч рублей по описанной методике. Вот как выглядят мои покупки на январь 2020.

Инвестировал в акции с декабря 2018 по январь 2020 года — 491 560,95 Р

| Дата | Тикер | Количество | Цена, Р | Инвестировано, Р |

|---|---|---|---|---|

| 24.12.2018 | BANEP | 20 | 1740 | 34 800 |

| 17.01.2019 | MTSS | 140 | 256,15 | 35 861 |

| 13.02.2019 | RTKMP | 590 | 60,35 | 35 606,5 |

| 27.03.2019 | BISVP | 7900 | 4,43 | 34 997 |

| 23.04.2019 | TTLK | 157 000 | 0,224 | 35 168 |

| 29.05.2019 | SNGSP | 850 | 40,945 | 34 803,25 |

| 21.06.2019 | NKHP | 145 | 244,5 | 35 452,5 |

| 25.07.2019 | DSKY | 390 | 89,48 | 34 897,2 |

| 29.08.2019 | LSRG | 47 | 754 | 35 438 |

| 26.09.2019 | VSMO | 2 | 17 240 | 34 480 |

| 18.10.2019 | UPRO | 13 000 | 2,67 | 34 710 |

| 22.11.2019 | CHMF | 39 | 899 | 35 061 |

| 20.12.2019 | ENRU | 38 500 | 0,913 | 35 150,5 |

| 28.01.2020 | MRKP | 120 000 | 0,2928 | 35 136 |

24.12.2018

Тикер

BANEP

Количество

20

Цена, Р

1740

Инвестировано, Р

34 800

17.01.2019

Тикер

MTSS

Количество

140

Цена, Р

256,15

Инвестировано, Р

35 861

13.02.2019

Тикер

RTKMP

Количество

590

Цена, Р

60,35

Инвестировано, Р

35 606,5

27.03.2019

Тикер

BISVP

Количество

7900

Цена, Р

4,43

Инвестировано, Р

34 997

23.04.2019

Тикер

TTLK

Количество

157 000

Цена, Р

0,224

Инвестировано, Р

35 168

29.05.2019

Тикер

SNGSP

Количество

850

Цена, Р

40,945

Инвестировано, Р

34 803,25

21.06.2019

Тикер

NKHP

Количество

145

Цена, Р

244,5

Инвестировано, Р

35 452,5

25.07.2019

Тикер

DSKY

Количество

390

Цена, Р

89,48

Инвестировано, Р

34 897,2

29.08.2019

Тикер

LSRG

Количество

47

Цена, Р

754

Инвестировано, Р

35 438

26.09.2019

Тикер

VSMO

Количество

2

Цена, Р

17 240

Инвестировано, Р

34 480

18.10.2019

Тикер

UPRO

Количество

13 000

Цена, Р

2,67

Инвестировано, Р

34 710

22.11.2019

Тикер

CHMF

Количество

39

Цена, Р

899

Инвестировано, Р

35 061

20.12.2019

Тикер

ENRU

Количество

38 500

Цена, Р

0,913

Инвестировано, Р

35 150,5

20.12.2019

Тикер

ENRU

Количество

38 500

Цена, Р

0,913

Инвестировано, Р

35 150,5

28.01.2020

Тикер

MRKP

Количество

120 000

Цена, Р

0,2928

Инвестировано, Р

35 136

Дивиденды с декабря 2018 по январь 2020 года — 33 189,07 Р

| Дата | Тикер | Акций в портфеле | Выплата на акцию, Р | Получено, Р |

|---|---|---|---|---|

| 10.05.2019 | TTLK | 157 000 | 0,02 | 3033,24 |

| 20.06.2019 | BANEP | 20 | 158,95 | 3179 |

| 02.07.2019 | RTKMP | 590 | 2,5 | 1475 |

| 05.07.2019 | MTSS | 140 | 19,98 | 2797 |

| 05.07.2019 | NKHP | 145 | 6,96 | 1009 |

| 08.07.2019 | BISVP | 7900 | 0,63 | 4969,1 |

| 16.07.2019 | SNGSP | 850 | 7,62 | 6477 |

| 09.10.2019 | VSMO | 2 | 884,6 | 1769,2 |

| 10.10.2019 | MTSS | 140 | 8,68 | 1215,2 |

| 29.11.2019 | CHMF | 39 | 27,47 | 1071,33 |

| 11.12.2019 | UPRO | 13 000 | 0,11 | 1443 |

| 13.12.2019 | DSKY | 390 | 5,06 | 1973,4 |

| 08.01.2020 | MTSS | 140 | 13,25 | 1855 |

| 13.01.2020 | NKHP | 145 | 6,36 | 922,2 |

10.05.2019

Тикер

TTLK

Акций в портфеле

157 000

Выплата на акцию, Р

0,02

Получено, Р

3033,24

20.06.2019

Тикер

BANEP

Акций в портфеле

20

Выплата на акцию, Р

158,95

Получено, Р

3179

02.07.2019

Тикер

RTKMP

Акций в портфеле

590

Выплата на акцию, Р

2,5

Получено, Р

1475

05.07.2019

Тикер

MTSS

Акций в портфеле

140

Выплата на акцию, Р

19,98

Получено, Р

2797

05.07.2019

Тикер

NKHP

Акций в портфеле

145

Выплата на акцию, Р

6,96

Получено, Р

1009

08.07.2019

Тикер

BISVP

Акций в портфеле

7900

Выплата на акцию, Р

0,63

Получено, Р

4969,1

16.07.2019

Тикер

SNGSP

Акций в портфеле

850

Выплата на акцию, Р

7,62

Получено, Р

6477

09.10.2019

Тикер

VSMO

Акций в портфеле

2

Выплата на акцию, Р

884,6

Получено, Р

1769,2

10.10.2019

Тикер

MTSS

Акций в портфеле

140

Выплата на акцию, Р

8,68

Получено, Р

1215,2

29.11.2019

Тикер

CHMF

Акций в портфеле

39

Выплата на акцию, Р

27,47

Получено, Р

1071,33

11.12.2019

Тикер

UPRO

Акций в портфеле

13 000

Выплата на акцию, Р

0,11

Получено, Р

1443

12.12.2019

Тикер

DSKY

Акций в портфеле

390

Выплата на акцию, Р

5,06

Получено, Р

1973,4

08.01.2020

Тикер

MTSS

Акций в портфеле

140

Выплата на акцию, Р

13,25

Получено, Р

1855

13.01.2020

Тикер

NKHP

Акций в портфеле

145

Выплата на акцию, Р

6,36

Получено, Р

922,2

Фактическая дивидендная доходность моего портфеля на январь 2020 составила 6,75%: 33 189,07 / 491 560,95. Но нужно учесть, что основные выплаты по акциям, купленным в 2019, придутся на лето 2020 года — после годовой отчетности компаний. Поэтому итоговая доходность по текущему состоянию портфеля за этот период будет выше, в районе 10%. Такой результат меня вполне устраивает. Это совпадает с моим планом, по результатам которого я за 2018 и 2019 годы должен был получить 40 тысяч.

Из приятного — на полученные дивиденды я уже могу уже сделать одну дополнительную закупку. То есть вместо 35 тысяч я могу инвестировать почти 70 тысяч, тем самым увеличивая отдачу от капитала за просто так.

Популярные Разделы

Склоняйтесь к акциям недооцененных компаний

Важный пункт о том, как выбрать акции. Если у компании высокое соотношение — капитализация/чистая прибыль (мультипликатор P/E), то это значит, что она переоценена рынком.

Мультипликатор P/E позволяет оценить реальную привлекательность компании, не обращая внимания на эмоции. Разумный инвестор любит этот показатель. Он демонстрирует насколько быстро будет окупаться компания.

Например, сейчас у Netflix P/E показатель равен 159 — это означает, что если купить такой бизнес целиком, то вложения, на данный момент и при сохранении данной чистой прибыли, окупятся через 159 лет. Теперь подумайте о том, хотели бы вы приобрести Netflix и их акции? Ответ каждый сформирует для себя сам.