Рентабельность инвестиций — что показывает

Рентабельность инвестиций показывает эффективность использования капитала (собственного и заемного), вложенного в деятельность организации на длительный срок.

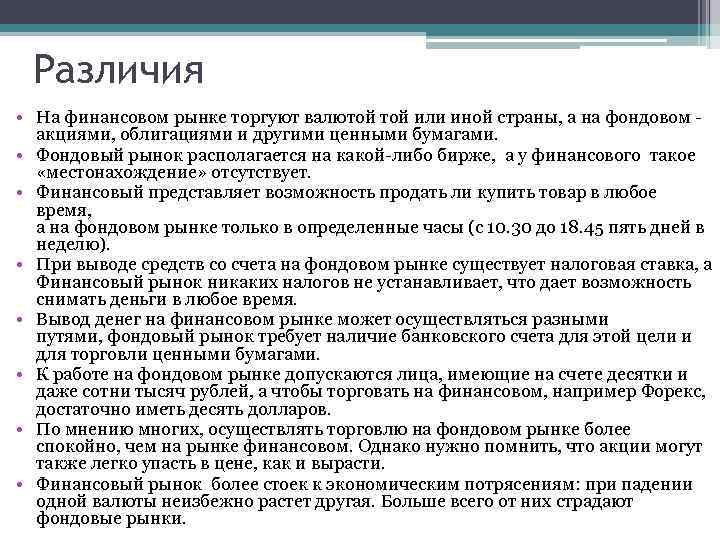

Преимущества и недостатки Форекс

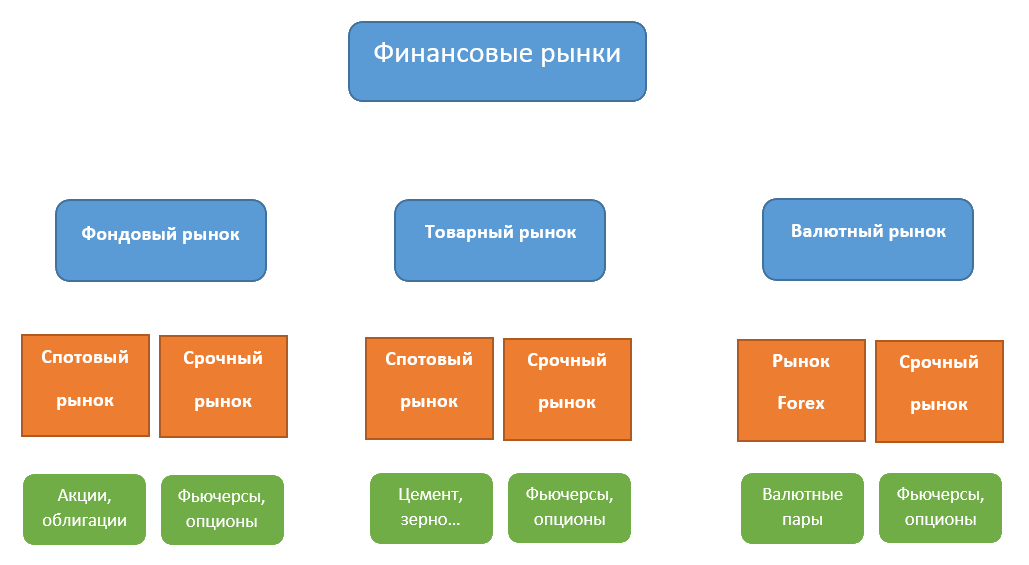

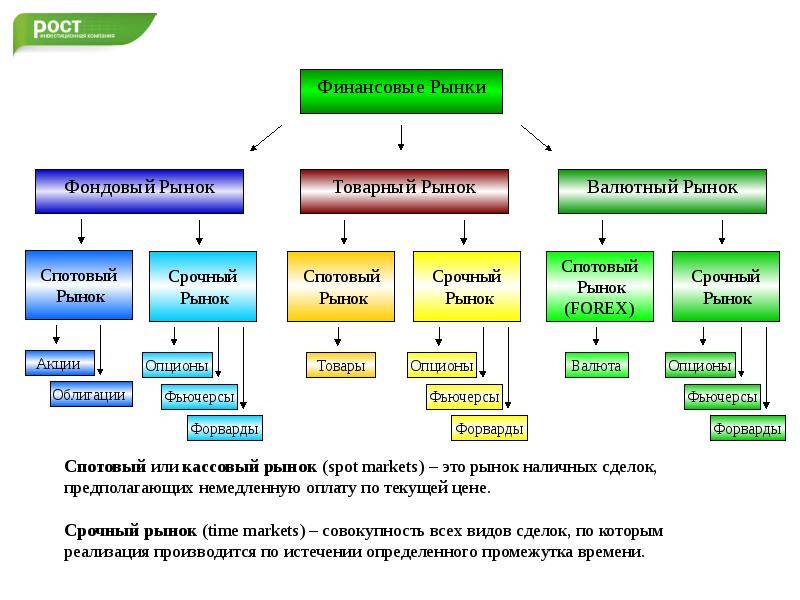

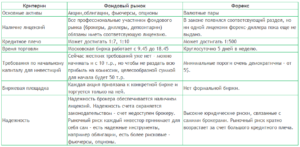

Рынок Форекс зародился в тот момент, когда государственные валюты перестали зависеть от запасов золота, а их курс начал определяться в результате торгов, которые построены на принципе спроса и предложения.

Объемы рынка Форекс намного больше, чем у фондового «коллеги» — они превышают сумму в 5 триллионов долларов за сутки. Перечислим основные достоинства Форекс-рынка:

- Форекс-рынок очень ликвиден, то есть в любой момент можно ликвидировать активы без сильных изменений в цене. Более того, большинство дилеров гарантируют возможность подобных операций в определенном ценовом диапазоне с вероятностью практически в 100%.

- Возможность зайти на рынок с минимальной суммой стартового капитала — около $100. Конкретные цифры будут зависеть от Форекс-дилера.

- По сравнению с фондовым рынком комиссии минимальны.

Не забудем и про недостатки торговли на Форексе:

- Кредитное плечо можно рассматривать не только с положительной стороны. Часто трейдеры поддаются соблазну большой прибыли и выставляют значения кредитного плеча максимальными. А значит, и потери будут максимальны.

- Мошенничество. Еще совсем недавно деятельность Форекс-дилеров никак не регулировалась, поэтому на рынке существовало множество мошенников, которые на самом деле не выводили на рынок, а просто занимались «перекладыванием» денег от одного клиента к другому. Строго говоря, это финансовые пирамиды, которые со временем рушились и оставляли своих клиентов ни с чем. С такими недобросовестными компаниями можно ознакомиться в нашем Черном списке.

Как видим, любой рынок имеет свои преимущества и недостатки. Трейдер должен сам для себя выбрать, что лучше для его торговли, исходя из своих знаний, приоритетов и финансовых возможностей.

На каком финансовом рынке торговать легче?

Ответ на этот вопрос и прост, и сложен одновременно.

С одной стороны, для того, кто умеет прибыльно торговать, нет разницы, на каких инструментах спекулировать. Будь это валюта, акции, индексы или опционы. Но не надо забывать, что у каждого из этих инструментов есть свои тонкости и особенности. Их надо знать, учитывать и уметь ими пользоваться. Как правило, каждый трейдер выбирает для себя и под себя определенную группу и работает именно с ней.

С другой стороны, если вы начали торговать на валютном рынке форекс и имеете определенный опыт, вам сложно будет перейти и приспособиться к торговле на фондовом рынке. И наоборот. Не все подходы и принципы работают одинаково хорошо на валюте и на фонде.

Центральный банк Франции протестирует цифровую валюту в 2020 году

JPMorgan рассматривает объединение кворума на основе эфириума с ConsenSys

Когда пригодится резервный фонд

Не все видят смысл в формировании подушки безопасности, потому что смутно представляют себе угрозы, которые могут возникнуть. Кто‑то по этим же причинам не может обеспечить сбережениям неприкосновенность: «Всё хорошо, что может произойти?» Но случиться может всё что угодно. Вот несколько ситуаций, когда вас спасёт резервный фонд.

1. Увольнение

Поиск работы может занять много времени. В этот период вам нужно что‑то есть, где‑то жить, как‑то ездить по собеседованиям, оплачивать ЖКХ. Если вы не единственный добытчик в семье или у вас есть дополнительные источники дохода, внезапное увольнение не так больно ударит по вам. Однако, так или иначе, потеря регулярного заработка отразится на вашей финансовой стабильности. Резервный фонд поможет пережить период поиска работы практически без изменения образа жизни.

2. Появление работы мечты

Бывает так: вы трудитесь на хорошо оплачиваемой, но нелюбимой работе и вдруг видите вакансию мечты. Зарплата ниже, но зато перспективы открываются блестящие. Если у вас есть подушка безопасности, можно жить на неё, пока оклад не вырастет. Резервный фонд станет поддержкой на переходный период и поможет в исполнении желаний.

3. Снижение заработка

Если вы получаете зарплату в конверте, то в любой момент вам могут снизить её в одностороннем порядке. В этом случае уходить или оставаться — дело ваше. Но финансовый дисбаланс как‑то придётся выправлять. И здесь на помощь придёт резервный фонд.

4. Разногласия на работе

Если у человека нет финансовой подушки безопасности и иных источников дохода, он чаще всего готов терпеть хамство начальства, неоплачиваемую сверхурочную работу, смену обязанностей и многие другие неприятные вещи. Когда у вас есть резервный фонд, можно не чувствовать себя заложником ситуации, уйти в любой момент и спокойно искать новое место.

6. Болезнь

Если вы трудоустроены официально, получаете белую зарплату и имеете стаж более восьми лет, то по больничному листу вы будете получать 100% от среднего дневного заработка за последние два года работы. Если стаж меньше или ваш оклад в прошлом году был минимальным, это отразится на размере выплат. Те, кто получал деньги за работу в конверте или трудился на сдельной основе, будут болеть за свой счёт.

Но и это не всё. В случае болезни могут понадобиться дорогостоящие лекарства, анализы, операции. Многое из этого доступно по полису обязательного медицинского страхования. Но это по закону. А на практике лучше быть готовым заплатить.

7. Беременность и роды

С появлением ребёнка доходы в семье снижаются, а расходы возрастают. В идеале стоит, конечно, приспособиться к новым условиям и не тратить деньги из резервного фонда. Но наличие финансовой подушки ощутимо снизит уровень стресса.

8. Переезд

Даже переезд в другую квартиру способен сильно ударить по бюджету. В России законодательная база для рынка арендуемого жилья развита слабо, поэтому вас могут практически в любой момент попросить съехать. На такой случай у вас должна быть припасена сумма размером в три арендные платы: за первый месяц, за последний и за услуги риелтора. Можно обойтись и меньшими потерями, например искать жильё без посредника. Но деньги лучше иметь на всё.

Ещё более затратным будет переезд в другой город. К расходам на аренду жилья добавьте деньги на дорогу, перевозку вещей и так далее. Конечно, в большинстве случаев такие переезды планируются заранее, но бывает всякое. Например, вы можете получить выгодное предложение работы, которое требует немедленной релокации.

9. Потеря инструмента для заработка

Скажем, вы копирайтер и уронили ноутбук в ванну с водой. Или вы таксист и разбили машину. Без своего инструмента вы не сможете зарабатывать, поэтому вам срочно нужно починить его или купить новый — в зависимости от степени повреждений. Можно взять кредит, но лучше использовать деньги из подушки безопасности.

10. Необходимость услуг адвоката

Вы залили соседей, и они требуют компенсацию такого размера, что можно отремонтировать весь подъезд. Или вы проходили мимо митинга и очнулись в автозаке. Или вы защитили прохожего от избиения, а теперь нападавшие выставляют агрессором вас. В этих случаях услуги адвоката будут далеко не лишними, а на них нужны деньги.

12. Смерть близкого

Похороны — затратное мероприятие само по себе. А если несчастье случилось в другом городе, то расходы только увеличатся.

Сколько отложить в резервный фонд

Чтобы определить нужную сумму, необходимо знать, сколько вы тратите в месяц. Минимальный объём подушки безопасности — средства, которых хватит на три месяца спокойной жизни. Но лучше иметь запас хотя бы на полгода.

Как хранить деньги резервного фонда

Хорошо, когда эти средства всегда под рукой. Но это не значит, что их надо положить в шкатулку и наблюдать, как они обесцениваются из‑за инфляции. Карта с процентом на остаток или сберегательный счёт тоже подойдут

Важно, чтобы вы в любой момент могли снять деньги без потери процентов

Депозит для хранения не подойдёт, потому что у такого вклада есть конкретный срок. Это же касается инвестирования в акции или облигации. Оставьте эти способы для других накоплений.

- Резервный фонд нужен абсолютно всем. Он защитит вас в сложной ситуации и даст вам шанс не упустить возможности.

- Лучше иметь подушку безопасности на полгода жизни.

- Деньги резервного фона должны быть легко доступны.

Инвестор против спекулянта

Как бы не убеждали вас различные «гуру», но путь, который кажется более простым (в нашем случае − Форекс), не всегда дает лучший результат (то есть − больше денег). Даже если выбрали для себя более спекулятивный рынок, то вы все равно должны понимать, как формируется биржевая цена и почему основную динамику все-таки определяют фондовые площадки. Выбор типа рынка напрямую зависит от ваших торговых целей. Риск при неправильном рыночном поведении примерно одинаковый.

Учтите, Форекс – рынок достаточно «молодой», а потому вся доступная нам классическая литература ориентирована именно на биржевую торговлю. Некоторые технические приемы устарели, некоторые изначально не применимы к современным активам, поэтому относитесь к ним критически. По крайней мере, четких рекомендаций, чем лучше Forex в сравнении с биржей, вы там точно не найдете. Спрашивайте совета у современных «классиков», практикующих спекулятивную торговлю.

Торгуйте только то, что хорошо понимаете. Чтобы драться с биржевыми монстрами, нужно солидные деньги, крепкие нервы и еще более серьезный опыт. Для новичков нет проблемы, что выбрать: изучайте теорию и отрабатывайте стратегию и тактику прибыльный опыт на малых депозитах Форекс.

Фондовый рынок − для уверенных в себе профессионалов, которых не пугают высокие транзакционные расходы и жесткие биржевые требования, именно поэтому успешных трейдеров там гораздо больше.

Рискните диверсифицировать капитал и торговые методики: попробуйте применить свои навыки на разных рынках – это поможет сделать более обоснованный выбор.

Всем − профитов!

4 крупных банка планируют запустить свою криптовалюту

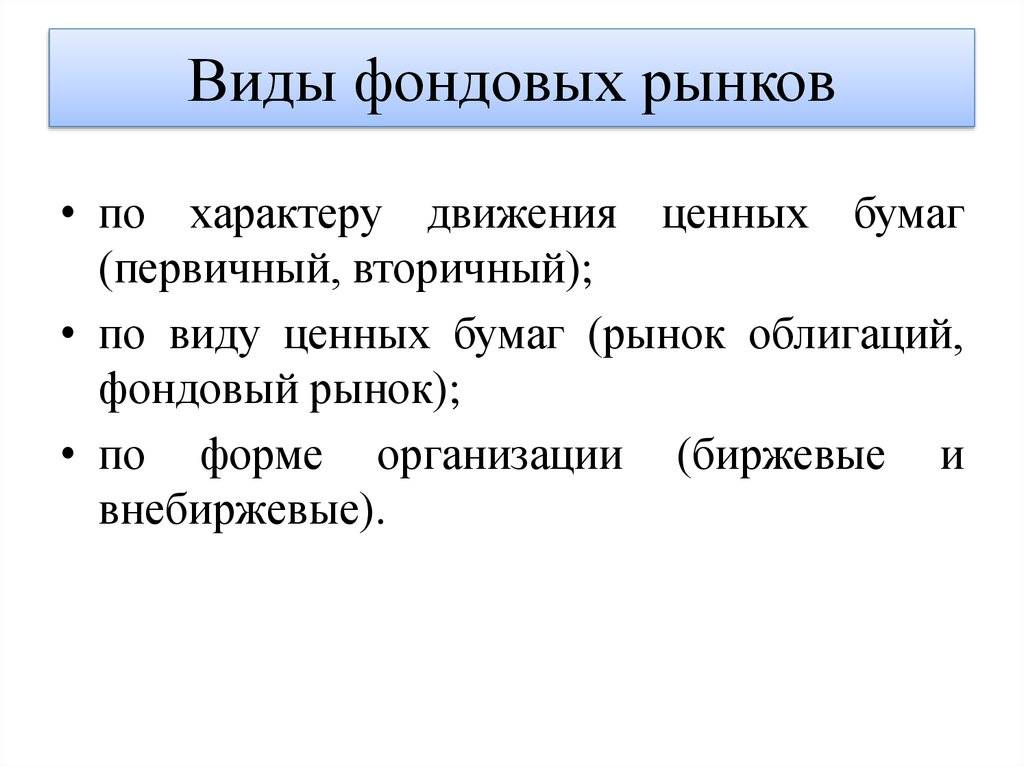

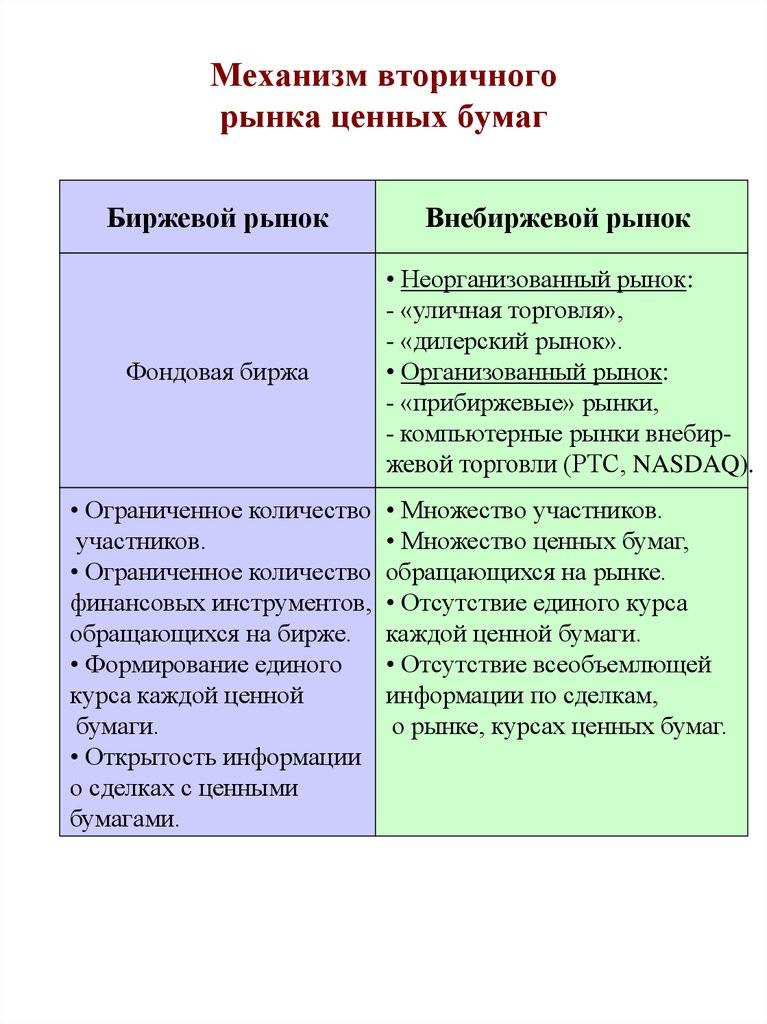

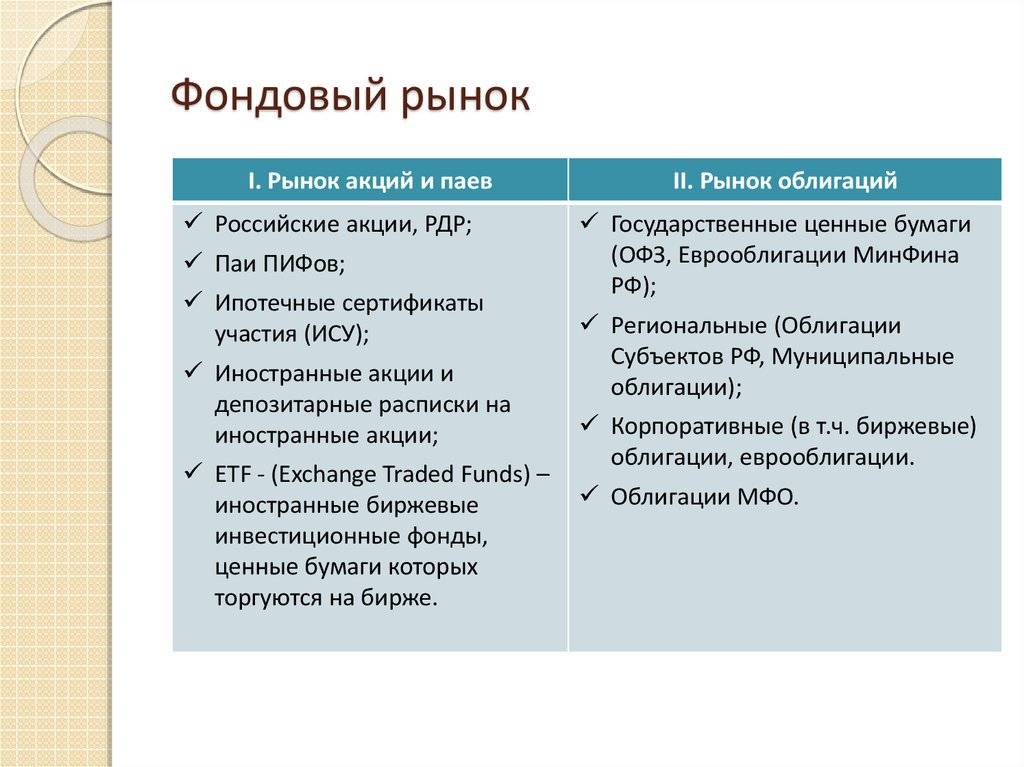

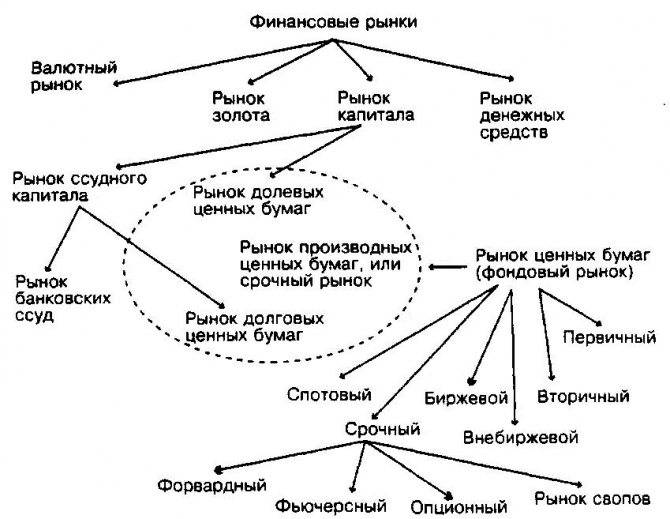

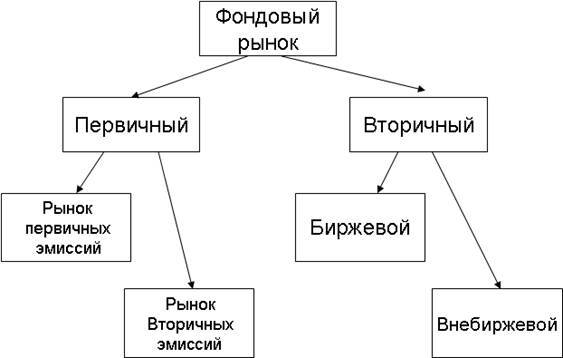

Фондовый рынок – основные понятия

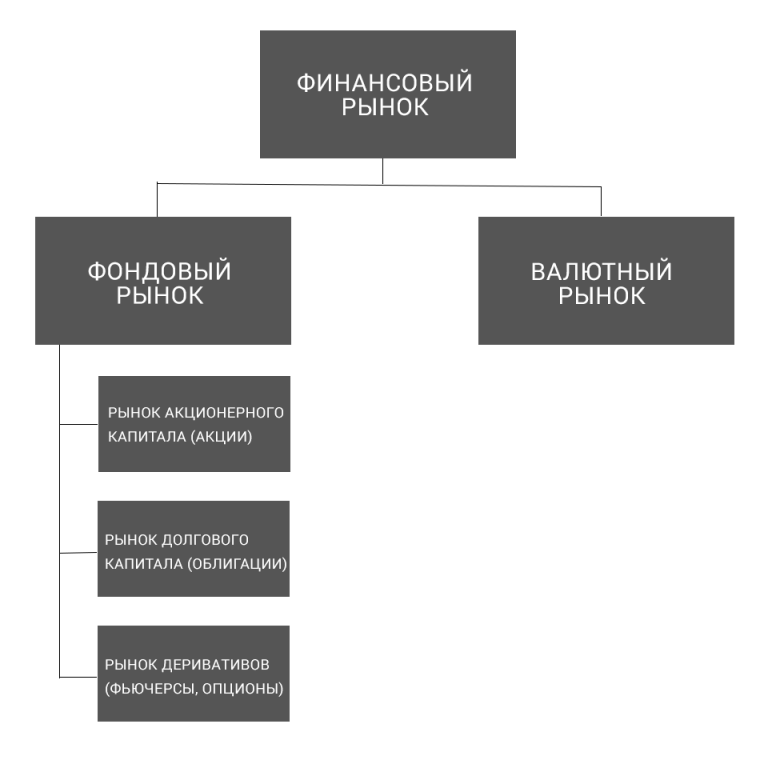

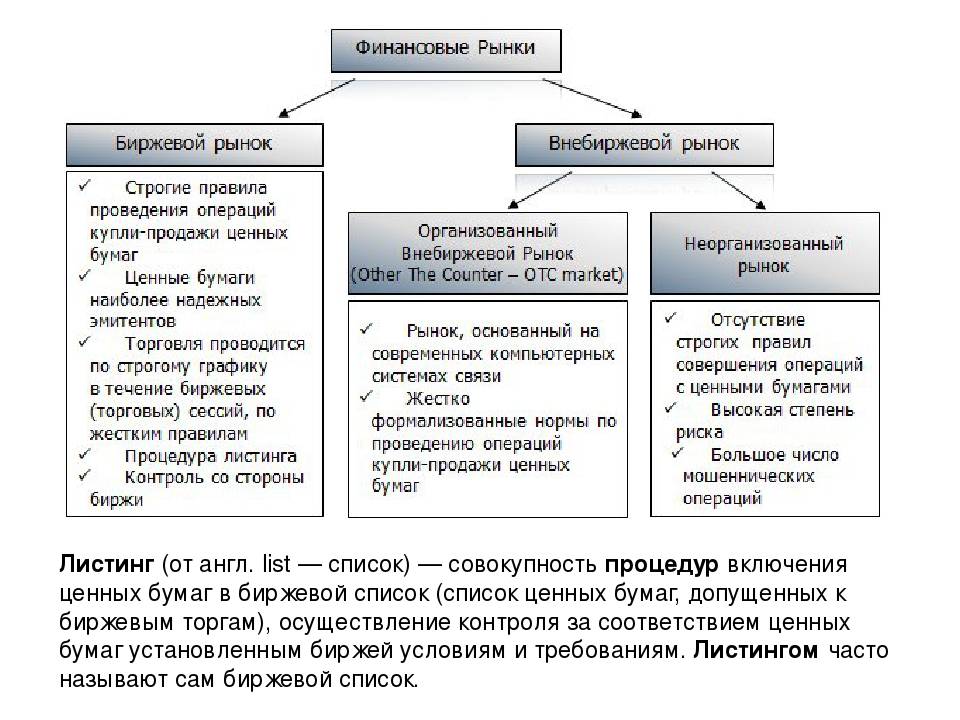

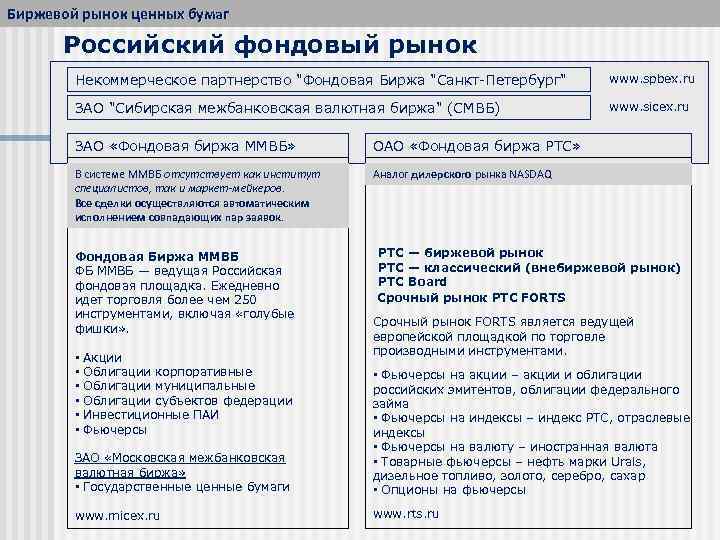

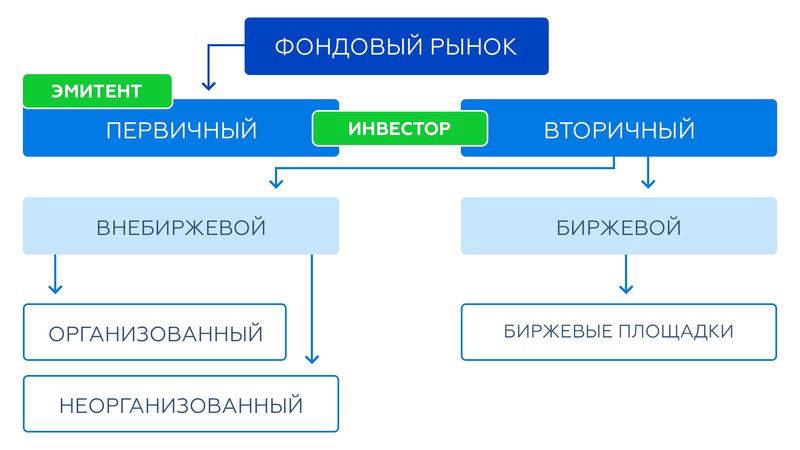

Фондовый рынок в сегодняшней рыночной экономике, является одной из составляющих финансового рынка, на котором продаются различные ценные бумаги. Этот рынок, служит важнейшим механизмом обеспечения эффективного функционирования экономики.

По сути, фондовый рынок – это рынок обращения ценных бумаг, который хорошо организован, имеет свою структуру и работает по четко установленным правилам.

Ценные бумаги, которые покупаются и продаются на фондовом рынке, могут быть различных типов. Стоимость ценных бумаг, все время колеблется и может значительно снижаться, за ними стоят реальные активы предприятий и организаций.

Сама по себе, любая ценная бумага, является разновидностью денежного документа, который удостоверяет право инвестора, ее владельца, на получение им денежного дохода от сделанных ранее инвестиций в тот или иной актив. Денежный доход, например, может выплачиваться регулярно в виде дивидендов, а также разово или по какой-то иной схеме (в зависимости от типа ценной бумаги). Ценные бумаги можно продавать или передавать безвозмездно, на основании сделок купли-продажи или договоров (различных типов, зависит от типа бумаг).

Основную часть рынка ценных бумаг, торгующихся сейчас на российских фондовых биржах, составляют:

- акции;

- корпоративные и государственные облигации;

- инвестиционные паи;

- векселя и чеки;

- опционы;

- фьючерсы;

- жилищные, депозитарные и сберегательные сертификаты;

- коносаменты;

- варранты и т.д.

Вообще же различают две основные группы — долевые и долговые ценные бумаги. Основную долю долевых бумаг на фондовом рынке, составляют акции и паи. А основную долю долговых бумаг на рынке, составляют облигации.

Основной функцией фондового рынка и основным смыслом обращения ценных бумаг на нем, является привлечение инвестиционного капитала в экономику.

Основные задачи, которые выполняет фондовый рынок:

- обеспечение привлечения имеющихся свободных средств в экономике в виде инвестиций, которые необходимы предприятиям для развития производства и бизнесу всех отраслей экономики;

- обеспечение перетока капитала из неэффективных и «затухающих» отраслей в новые отрасли и эффективные предприятия;

- привлечение новых средств в федеральный и местные бюджеты различных уровней для покрытия их текущего дефицита;

- общее состояние фондового рынка всегда дает возможность оценить текущее состояние экономики, по специальным индикаторам рынка.

Как мы уже упоминали, важнейшую роль на фондовом рынке играет инвестиционный капитал, который в него вкладывают различные инвесторы. Основным интересом инвесторов на фондовом рынке является получение прибыли от своих вложений в ценные бумаги рынка.

Работа фондового рынка обеспечивает не только привлечение капитала в реальную экономику производства, но и перераспределение доходов от вложенных средств и эффективного общего развития экономики.

Частным инвесторам выгодно вкладывать свои свободные средства в ценные бумаги, так как при грамотном вложении средств, это приносит гораздо больше доходности, чем простое хранение средств в банках на счетах или иные вложения в надежные «безрисковые» активы. Правильно сделанные инвестиции, обеспечивают инвесторам стабильный высокий доход и благополучное будущее.

ЦБ Багамских островов протестирует запуск своей цифровой валюты

Функции фондового рынка

Теперь поговорим о глобальной функции фондового рынка. Она позволит понять сущность этого явления, что приблизит к получению прибыли еще на один шаг.

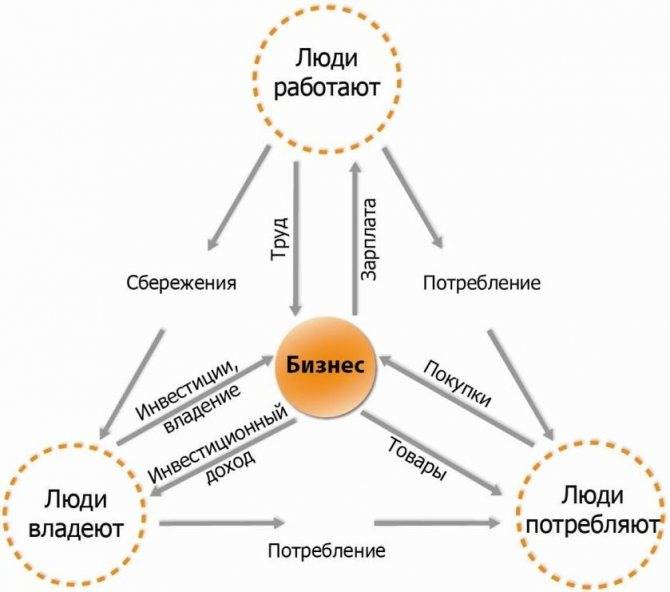

Итак, главная функция фондового рынка – перераспределение средств. Все то же самое, что в термине «инвестирование». Люди, у которых есть избыток денежных средств отдают свои деньги тем, у кого есть недостаток денежных средств.

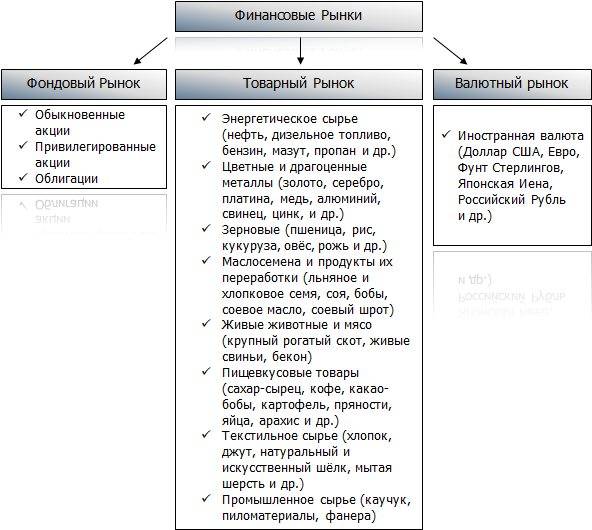

В Америке и на Западе экономическую важность фондового рынка сложно переоценить. К примеру, в Америке настолько сильно развит неорганизованный рынок ценных бумаг, что акции компаний, которые только создались можно было купить буквально в гараже

Этим пользовались как биржевые брокеры (продавали бесполезные ценные бумаги незнающим инвесторам) так и трейдеры, которые надеялись получить выгоду с этих бумаг, если они вдруг пойдут вверх. Сейчас все обстоит несколько иначе.

На Западе задачей перераспределения очень активно занимаются банки. Они привлекают денежные ресурсы от населения, увеличивая свои денежные возможности до максимума, и перенаправляют их на фондовый рынок.

Покупая акции или облигации компаний или даже государств, они дают тем денежные средства, в которых заемщики нуждаются. И после этого получают прибыль как от кредитов, так и от операций с ценными бумагами, и снова перенаправляют денежные средства на покупку ценных бумаг.

Замкнутый круг, благодаря которому можно успешно стимулировать развитие экономики, бизнеса любых масштабов и, что самое главное, сокращать разрыв между классами.

Из этой функции вытекает и другая – управление государственным бюджетом. Можно увеличить гос. бюджет за счет средств населения – путем выпуска облигаций федерального займа. Таким образом, привлекаются свободные денежные средства населения и с их помощью погашаются основные дыры в бюджете.

Деятельность фондового рынка в России регулируется Центральным Банком.

Как проводятся торги на бирже валют онлайн — 5 основных этапов ????

Многие новички, принимая решение заняться трейдингом, не знают, с чего начать. Стоит понимать, что сразу достичь ошеломительного успеха не удастся.

Однако есть способ ускорить вливание в процесс – достаточно воспользоваться инструкцией от профессионалов. Она описывает этапы, которые придется преодолеть трейдеру на первых порах, чтобы добиться успеха.

Этап 1. Выбор брокера

К выбору брокерской компании важно отнестись максимально серьезно. Если трейдер откроет счет у мошенника, практически стопроцентно окажется без денег

Сегодня в России действует большое количество надежных брокерских компаний. Чтобы выбрать лучшего брокера, необходимо учитывать не только выгодные тарифы, но и другие его характеристики. Одним из лучших является этот брокер.

При выборе брокерской компании стоит обратить внимание на следующие моменты:

- срок работы на рынке;

- репутация;

- наличие лицензии;

- страховые гарантии;

- отзывы.

Кстати, на нашем сайте есть отдельный материал, где представлен рейтинг брокеров Форекс — рекомендуем ознакомиться с ним.

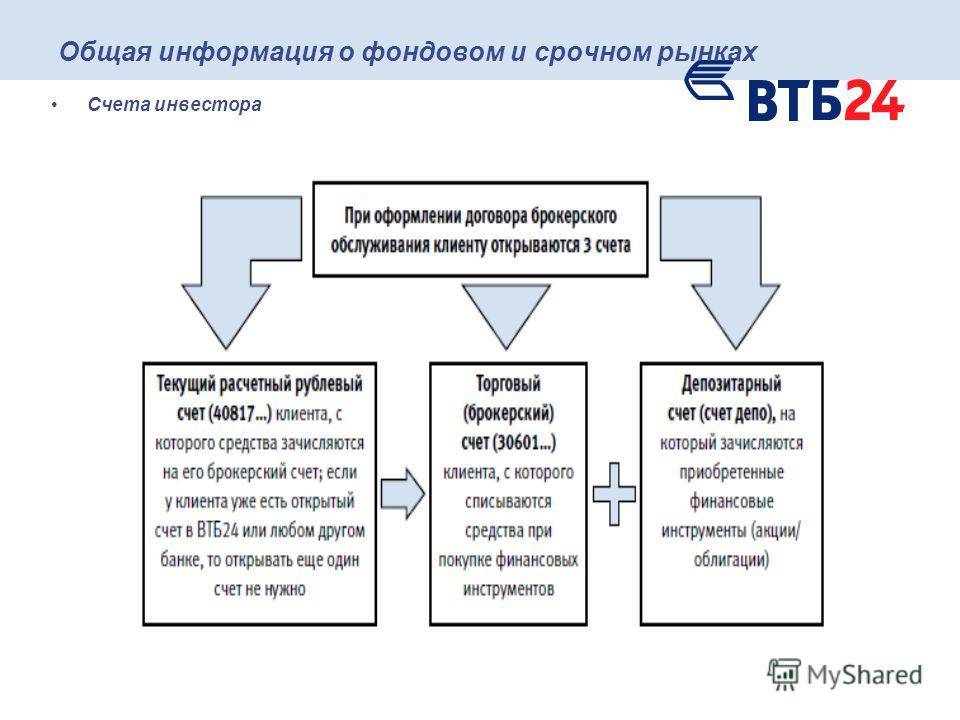

Этап 2. Открытие торгового счета

Обычно новички с легкостью открывают торговый счет, так как эта процедура довольно проста и понятна каждому.

Для открытия торгового счета достаточно сделать всего несколько действий:

- регистрация личного кабинета;

- заполнение небольшой анкеты;

- перечисление средств на депозит.

Каждый брокер самостоятельно устанавливает минимальную сумму, с которой можно начать торговлю.

Этап 3. Анализ рыночной ситуации

Как только счет будет открыт, а средства на него внесены, трейдер может начинать торговлю.

При заключении сделок на покупку или продажу валюты следует опираться на результаты проведенного анализа. Большинство надежных брокеров проводят специальные занятия по методикам фундаментального и технического анализа. Чаще всего они абсолютно бесплатны.

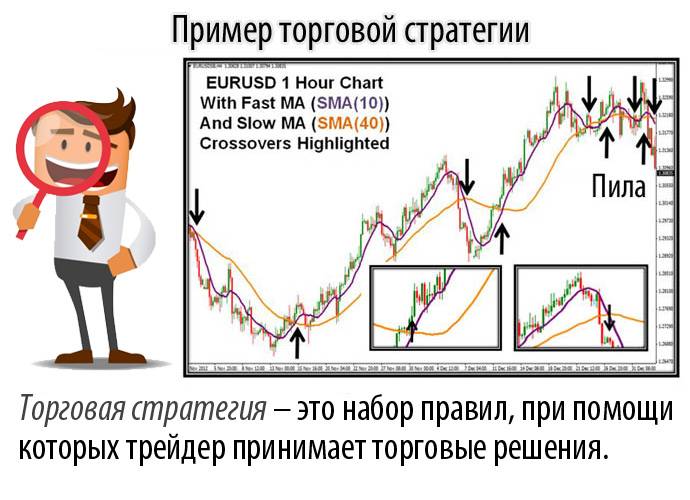

Этап 4. Разработка торговой стратегии

Некоторые рекламы заявляют, что могут предложить новичкам оптимальную стратегию, которая будет приносить огромный доход всегда и на любом финансовом инструменте. Не стоит этому верить, таких торговых планов (стратегий) не бывает.

Торговая стратегия предполагает разработку правил входа на рынок, а также выхода из него

Важно решить, какой метод будет использоваться для определения момента открытия сделок. Кроме того, стратегия обязывает установить, при каких условиях фиксировать прибыль, а также убыток

Следующим моментом становится проверка торговой стратегии. Сделать это можно, используя исторические данные о стоимости валютных пар. Есть еще один вариант – демо-счет. Их предлагают большинство современных брокеров. Такой счет позволяет проверить работоспособность торговой стратегии, не рискуя реальными деньгами.

Важно на этом шаге также оценить возможный уровень риска. Для этого предполагается, что рынок пошел в направлении, противоположном ожиданиям трейдера, и назад не вернулся

Этап 5. Начало торговли

Только после того как торговая стратегия будет разработана и проверена, можно приступить непосредственно к торговле в режиме «онлайн». В принципе сложностей при этом обычно не возникает.

В первую очередь следует выбрать объем сделки. Далее если трейдер рассчитывает на дальнейший рост, он приобретает валютную пару, нажимая кнопку Buy. Если же спекулянт предполагает падение курса, он продает валюту нажатием на Sell.

В процессе торговли важно максимально отказаться от эмоций. Не стоит отступать от разработанных правил торговли и совершать сделки под влиянием одной только интуиции

Точно придерживаясь описанного выше плана, приступить к торговле сможет даже начинающий трейдер

Важно только относиться к этому как к работе, не рискуя собственными деньгами

Не стоит забывать, что биржа – не казино, поэтому торговля только на основании интуиции неизбежно приводит к сливу депозита.

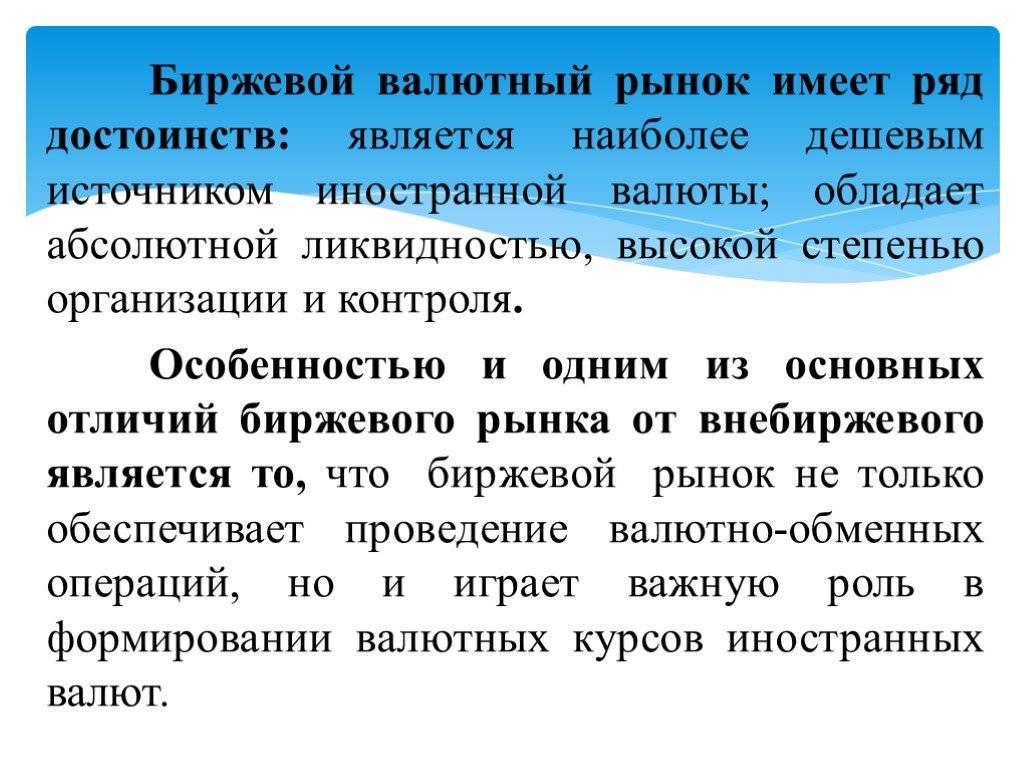

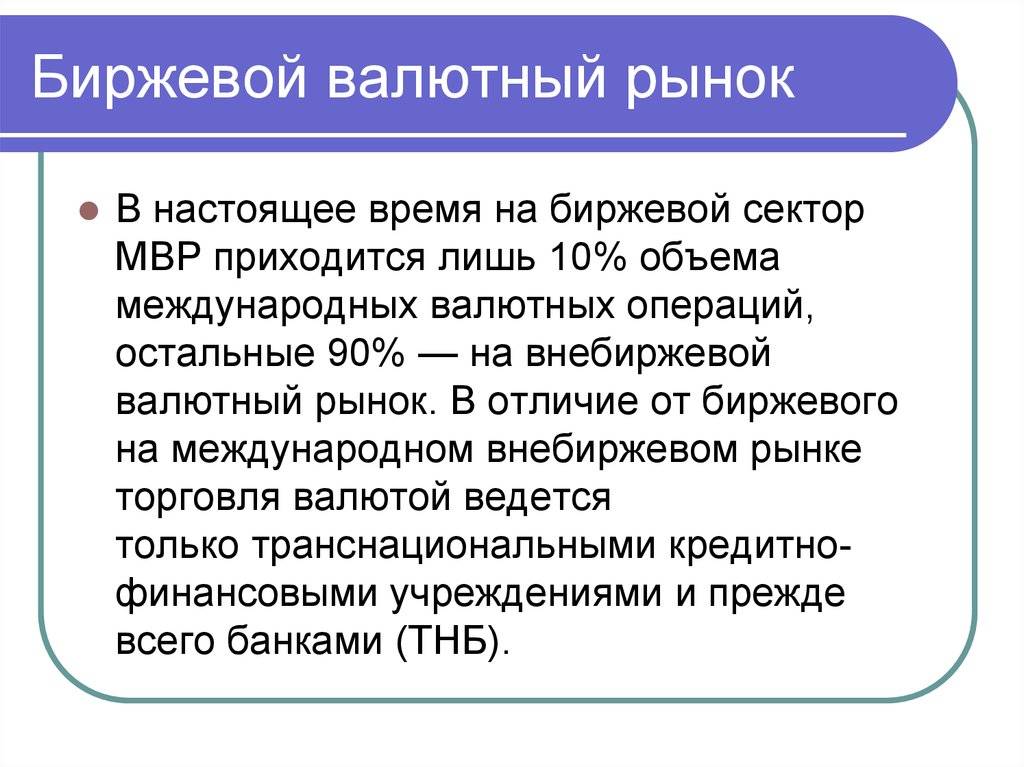

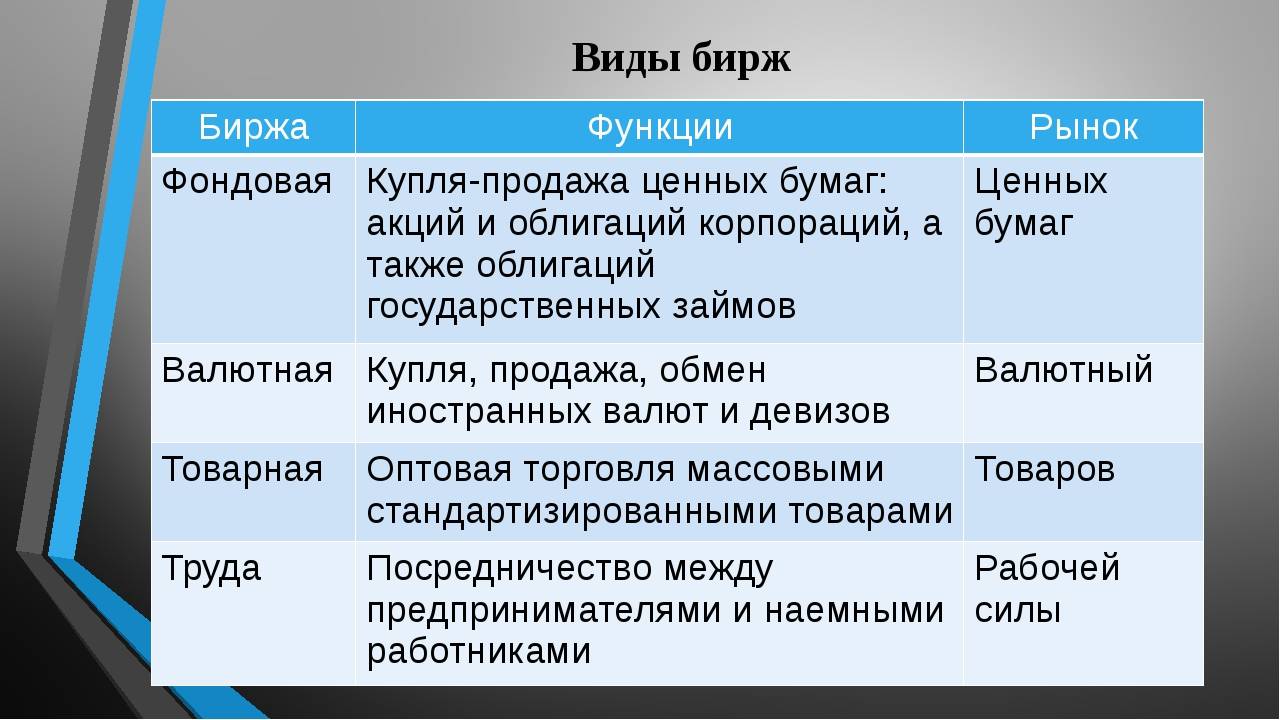

Основные функции биржи валют ????

Функции валютной биржи обусловлены тем, что бесконтрольная деятельность трейдеров способна привести к непредсказуемому эффекту.

Ниже описаны 4 основные функции валютной биржи.

1. Ценообразование

Одной из важнейших функций валютной биржи является ценообразование. Традиционно под ценой понимают соглашение продавца и покупателя по поводу ценности конкретного товара.

Максим Фадеев

Специалист в области финансов и экономики.

На валютной бирже это определение не является абсолютно достоверным. Дело в том, что биржа учитывает мнение не двух участников сделки, а огромного количества людей и организаций, действующих в конкретный момент на рынке.

Цены не образуются сами по себе, а базируются на множестве различных факторов:

- политические и экономические новости;

- военные конфликты;

- стихийные бедствия;

- настроение рынка (то есть большинства участников торгов).

Именно эти факторы определяют степень колебаний, предсказуемости и другие важные явления.

Результаты формирования цен отражаются на графиках. В итоге получается изображение, позволяющее оценить изменение стоимости инструмента, образовавшееся под воздействием рынка.

Трейдеры, которые много лет занимаются анализом рынка, могут выявить тенденции изменения цен. Основное влияние на них оказывают крупнейшие участники рынка. Обычно их называют мажоритарии, к которым относятся центральные банки, а также крупнейшие инвестиционные фонды.

2. Расчет и корректирование цен

Если спекулянтам предоставить волю, они могут обвалить курс валют. Поэтому цены контролируются Центральными банками. В качестве основного инструмента влияния на курсы они используют интервенцию, под которой понимают покупку и продажу иностранных валют. Также применяются и другие инструменты, позволяющие корректировать цены.

Спекулянты при этом имеют возможность получить неплохую прибыль, заключая сделки в областях перекупленности и перепроданности. С целью определения названых уровней трейдеры используют различные индикаторы.

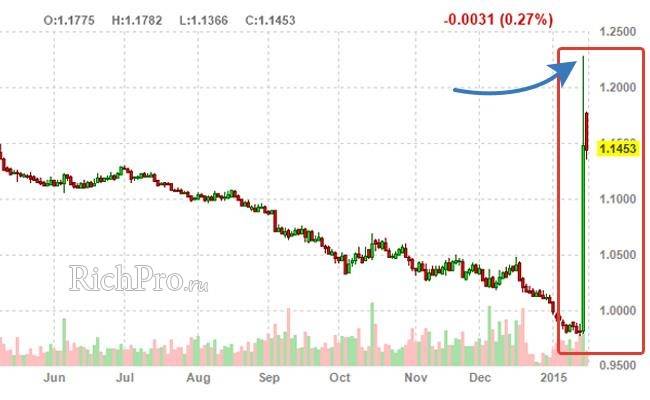

В некоторых случаях Центральный банк может отказаться от контроля курса своей валюты. Итогом может стать резкий непредсказуемый скачок, который ведет к убыткам многих трейдеров.

ПРИМЕР: Именно такая ситуация произошла со швейцарским франком в начале 2015 года. До этого момента рассматриваемая валюта была достаточно стабильной. Когда же центральный банк перестал фиксировать ее стоимость, курс резко изменился.

Резкий скачок курса швейцарского франка (CHF) на валютной бирже

3. Организация торгов

Валютная биржа объединяет участников торговли валютами. Среди них преобладают брокеры и трейдеры.

Первые занимаются созданием благоприятных условий для ведения торговли на бирже. С этой целью брокеры предоставляют спекулянтам специальные терминалы, которые позволяют анализировать рынок и выставлять ордера, зарабатывая деньги.

4. Отбор участников торговли

Влиять на стоимость валют могут только крупные игроки рынка. Однако с развитием интернета возможность принять участие в торговле получили абсолютно все. Достаточно открыть специальный счет и внести на него минимальную сумму.

Но не стоит забывать, что новички очень часто поддаются эмоциям. Ими нередко овладевают жадность или страх. Итогом становится слив депозита, рынок вытесняет неопытных трейдеров в ходе естественного отбора.

Валютная биржа является достаточно сложным экономическим организмом. Она выполняет важные функции в ходе регулирования стоимости, а также организации торгов валютами.