Кредитные рейтинги банков

-

Аналитическое Кредитное Рейтинговое Агентство

- Эксперт РА

- Fitch Ratings

- Moody’s Investors Service

- Standard & Poor’s

- Национальное Рейтинговое Агентство

- Рус-Рейтинг

- Рейтинговое Агентство AK&M

- История присвоения

- Рейтинговые агентства

Полезно знать:

Как выбрать валюту для инвестирования?

- Ликвидность. Широко распространённые валюты без труда можно обменять друг на друга. Но если целью инвестиций являются более редкие денежные единицы, порой долго приходится выбирать, в каком банке выгодно купить валюту;

- Уровень инфляции. Этот показатель определяет скорость обесценивания капитала и в то же время интенсивность развития экономики эмитента. Понятно, что деньги лучше вкладывать в валюту с нулевой инфляцией, но она не связана напрямую с её курсом;

- Реальные процентные ставки. Чтобы сохранить капитал, придётся выбирать, в какой банк лучше положить деньги под проценты в 2020 году. Если же фактические ставки равны или отстают от показателя инфляции, инвестор останется без дохода;

- Экономические и политические риски. Силовые перевороты, смена законодательства или вооружённые конфликты внутри страны и возле ее границ могут в любой момент вызвать обвал биржевых котировок валюты и привести к убыткам;

- Положение дел в мире. Во время роста экономики многие ради дохода вкладывают в денежные знаки развивающихся стран. Но когда кризис рядом, никто не сомневается, какую валюту выгодно купить: все выбирают стабильные и надёжные единицы.

>4 варианта хранения денег в валюте

Это еще один важный вопрос, на который стоит ответить: как именно хранить деньги? Рассмотрим следующие варианты:

- Наличные

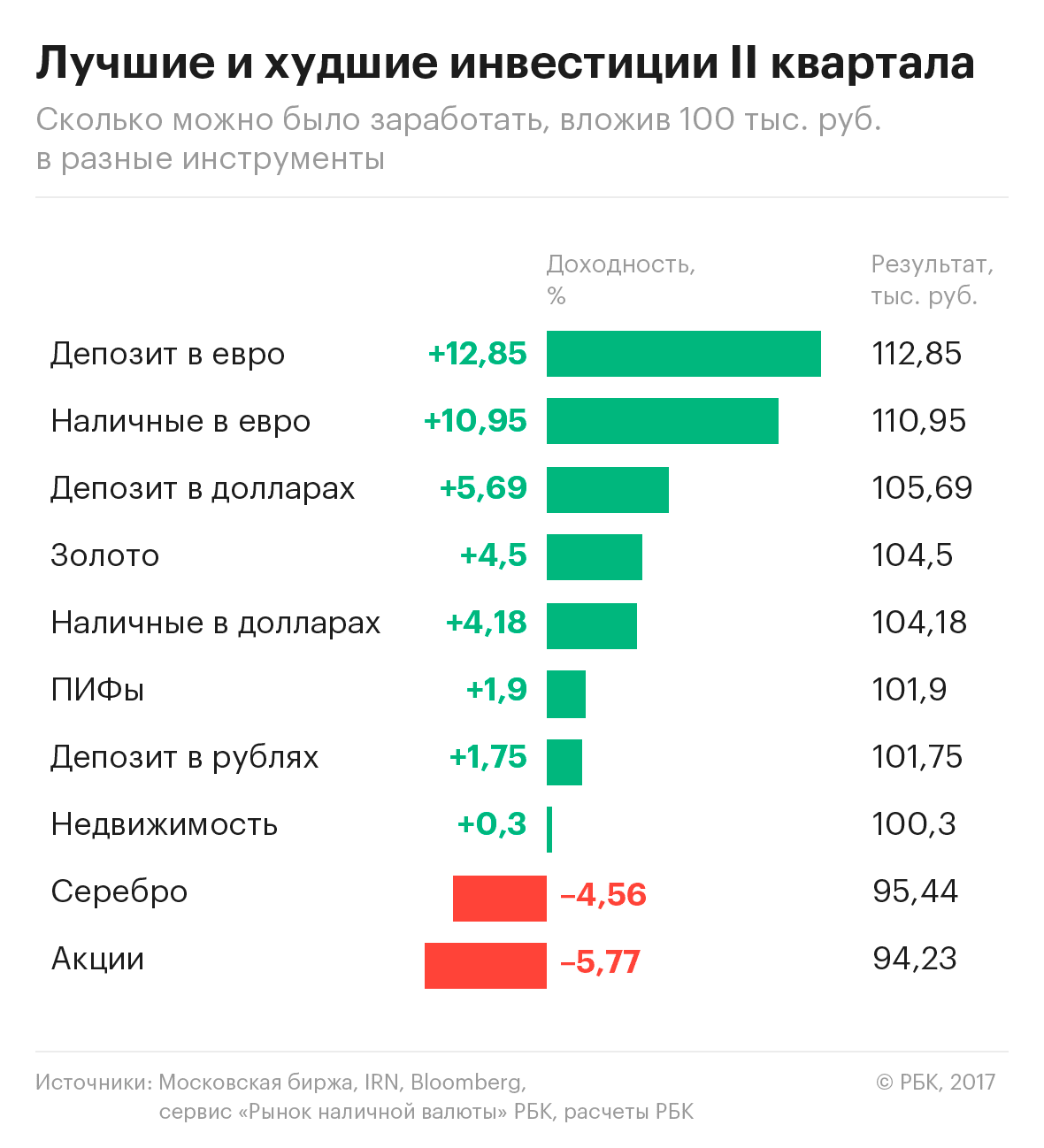

Не самым выгодным вариантом будет хранить деньги в валюте наличными. Возможность получения прибыли при обмене на рубли составляет 50/50. Тем более всегда существует риск потери средств при инфляции, несмотря на то что в США и Европейских странах она намного ниже, чем в России. А сам факт хранения денег у себя дома будет доставлять постоянные переживания по поводу их кражи, пожара, наводнения либо в случае мирового кризиса и последующего обвала цен.

- Банковские вклады

Этот вариант безопасен при правильном выборе банка. Более выгодными являются ставки по долларовым вкладам. Их можно увеличить, правильно подобрав сроки депозитов и суммы вложений. Также выгодно использовать вклады с возможностью накопления и капитализацией процентов.

Если нет желания или времени подробно изучать инструменты инвестиции, то оптимальным решением будет хранить деньги в валютных депозитах либо рекомендуется остановить свой выбор, к примеру, на еврооблигациях или паевых инвестициях.

- Еврооблигации

Вместо валютных вкладов с таким же успехом можно хранить свои деньги в еврооблигациях. Покупаю облигацию, человек как бы одалживает свои средства государству или частной компании, которые будут обязаны вернуть сумму, потраченную на ценную бумагу, и выплатить купонный доход. Более того, можно получить дополнительную прибыль, перепродав облигации при росте цены

Но тут важно быть внимательным и учитывать все риски, чтобы вместо дохода не понести убытки

Еврооблигация – это ценная бумага, выпущенная в зарубежной валюте. Облигацию выбирают в качестве способа хранить своих деньги, учитывая сроки инвестирования и степени риска.

Следует обратить внимание, что необходимо будет потратить деньги на комиссионное вознаграждение, начисляемое брокеру, работающему на фондовом рынке, через которого происходит покупка еврооблигаций

Если выбор пал на приобретение еврооблигаций, важно учитывать следующие моменты:

Если выбор пал на приобретение еврооблигаций, важно учитывать следующие моменты:

- Должен быть оплачен налог на доходы, а именно 13 % от купонного дохода, еще 13 % от продажи облигации и еще 13 % от разницы курса в случае роста валюты по отношению к рублю.

- Для данного вида инвестирования не существует никакого страхования ваших сбережений от риска потери.

- В случае если компания, чьи облигации вы приобрели, потерпит дефолт, то возможно потерять все вложенные вами средства на выпущенные ею ценные бумаги.

- ПИФы

ПИФы – это очередной способ хранить деньги в иностранной валюте. Он используется, когда у инвестора нет желания следить за фондовыми рынками, котировками, новостями в экономике и политике и самому покупать и продавать валюту или еврооблигации.

ПИФы – это своего рода хранилище купленных вами паев (акций, облигаций и еврооблигаций, золота, недвижимости).

Формирование мультивалювалютной корзины

Мультивалютная корзина состоит из трех и более международных валют. Подобное хранение денег имеет свои плюсы и минусы, но основная задача инвестирования в валюту заключается в том, чтобы сохранить капитал и минимизировать риски во время кризисов и высокой волатильности на рынках.

Основу корзины составляет американский доллар – примерно 50 % с незначительными изменениями, в зависимости от ситуации. Также порядка 25 процентов должно приходиться на евровалюту. Десятая часть отводится под китайский юань. Остаток корзины формируется из валют других стран. Их набор зависит от международной обстановки, а также выбранной системы и стратегии инвестирования на валютном рынке.

В первую очередь стоит обратить внимание на такие устойчивые валюты, как швейцарские франки, датские, норвежские или шведские кроны. Можно присмотреться к Австралии и Новой Зеландии, которые ориентированы на экспорт, и валюты этих государств выглядят надежными

Можно присмотреться к Австралии и Новой Зеландии, которые ориентированы на экспорт, и валюты этих государств выглядят надежными.

Какая самая выгодная валюта для инвестиции капитала

Как указано выше, лучше одновременно инвестировать рубли в несколько валют, что будет своего рода хеджированием

Достаточно сложно предвидеть выгодный курс той или иной валюты в долгосрочной перспективе, поэтому важно минимизировать свои риски в случае неожиданного экономического краха. Давайте рассмотрим наиболее популярные валюты для инвестирования

Американские доллары (США)

Доллары США – это наиболее очевидный вариант для инвестирования, так как «зеленый» остается базовой валютой в мире. Разумеется, что доллар покупает своей надёжностью и репутацией, а США все еще остается главной экономической силой на мировом рынке и всячески пытается укрепить этот статус, поддерживая авторитет страны.

Евро

Для российских граждан другой «стандартной» валютой для инвестирования, пожалуй, является евро. Евро появился на мировом финансовом рынке в 2002 году, и постепенно все больше стран переходили в еврозону. Но Польша, например, не стремится входить в еврозону, несмотря на призывы крупного бизнеса и леволиберальных польских политиков. Еще одной причиной, по которой Польша не хочет отказываться от злотого, является экономический кризис, охвативший весь Европейский союз на волне евроскептицизма.

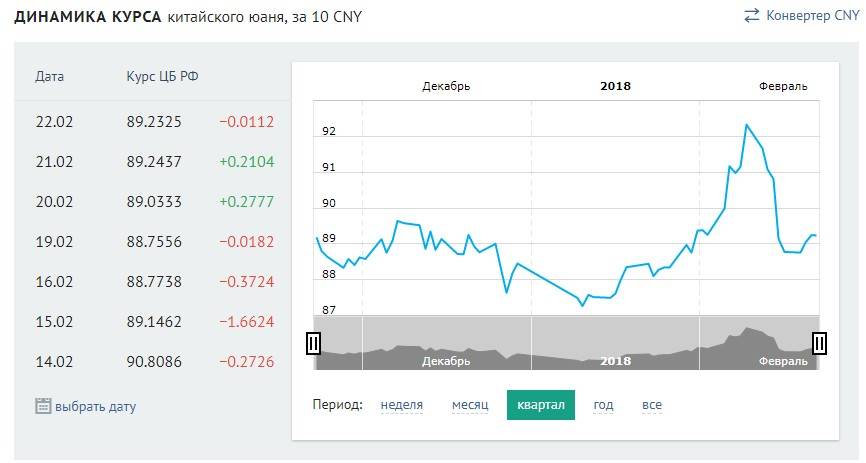

Юань

Тесные экономические отношения России с КНР являются отличной причиной вложиться в китайский юань

Благодаря постепенному росту экономики Китая юань обретает популярность на мировом финансовом рынке и, разумеется, привлекает внимание инвесторов

Если вы желаете выгодно вложить рубли в валюту в 2020 году, то также можно рассмотреть следующие варианты:

- иена (Япония);

- франк (Швейцария);

- фунт стерлингов (Великая Британия);

- злотый (Польша).

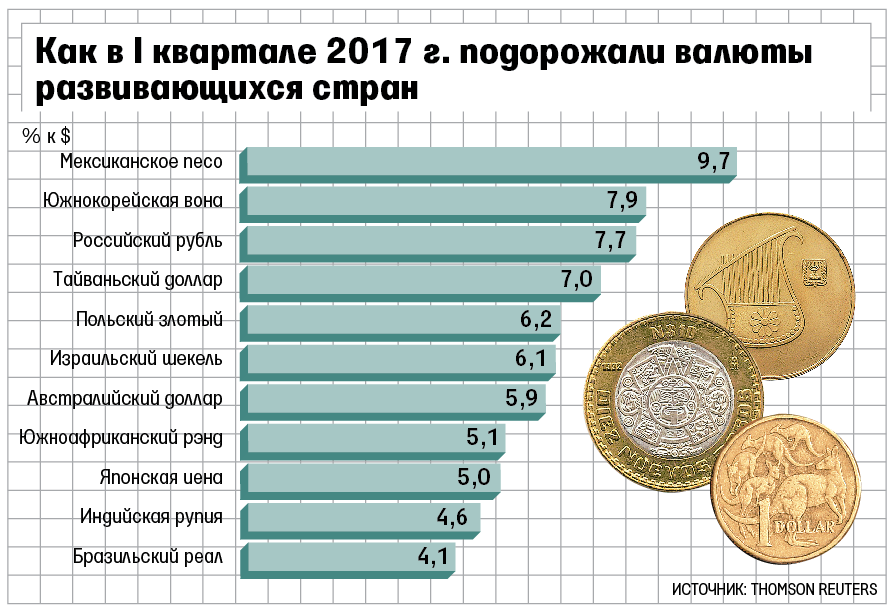

Последний пункт выделяется из списка, поскольку злотый не имеет такого влияния на финансовом рынке, как другие валюты. Однако нельзя не отметить, что в новом году он привлекает многих инвесторов благодаря существенному росту, который только в 2017 году составил 18% (это был один из лучших результатов).

Криптовалюты

После того как за один биткоин начали предлагать более 20 тысяч долларов, мир охватила криптомания, вследствие чего интерес к инвестирования в криптовалюту увеличился в разы. В 2020 задумываться об инвестировании в биткоин или другую криптовалюту уже поздно, так как многие экономисты утверждают, что криптовалюты – это лишь огромный экономический пузырь. Но в то же время нельзя отрицать, что криптовалюты – это будущее международных финансов. Вкладывать деньги в «цифру» можно только в том случае, когда речь идет о небольших суммах.

Швейцарский франк

В течение 2019 года по отношению к основным мировым валютам российский рубль укрепился. Так, если на 10 января 2019 года один американский доллар стоил 67,07 рублей, то на 1 января 2020 года его курс упал до 61,90 рублей за доллар. Получается, что за минувший год американская денежная единица по отношению к российской обесценилась на 7,71%. Европейская валюта по сравнению с рублем стала стоить дешевле на 9,8%. За год ее курс упал с 76,90 до 69,37 рублей за евро.

Швейцарский франк по отношению к рублю за 2019 год тоже обесценился. Однако его падение составило 6,63% (с 68,40 до 63,89 рублей за франк). Следовательно, если бы россияне свои сбережения хранили во франках, а не в долларах, то за минувший год они потеряли бы меньше.

Считается, что швейцарский франк выгодно отличается от многих мировых валют, в первую очередь, своей стабильностью и надежностью. США имеют громадный внешний государственный долг и ведут рискованные торговые войны (с Китаем и даже немного с Европой). Поэтому с приходом экономических катаклизмов над американским долларом повиснет угроза падения.

Швейцария же, напротив, является «тихой гаванью» мировой экономики. Во время последних глобальных экономических кризисов швейцарский франк всегда оставался крепче американского доллара. Швейцарские банки являются одними из самых крупных и надежных в мире.

Предпосылок, что франк вдруг резко обесценится по отношению к основным мировым валютам, нет. В случае роста курса франка по отношению к доллару его покупка будет более предпочтительной. Особенно резко спрос на франки вырастает во времена нестабильности.

Оценка коэффициента Шарпа

Если рассчитанное значение больше 1, это свидетельствует о том, что для портфеля или актива характерна высокая доходность, что делает его привлекательным для инвестиций.

При нахождении рассчитанного значения в диапазоне от 0 до 1 можно говорить о том, что степень риска выше величины избыточной доходности. Здесь, помимо коэффициента Шарпа, нужно оценить и иные показатели инвестиционной привлекательности.

Если рассчитанное значение меньше 1, это свидетельствует о том, что избыточная доходность принимает отрицательные величины, лучше предпочесть актив с минимальным уровнем риска.

Если сравниваются два рассматриваемых коэффициента, и один превышает другой, то говорят, что первый портфель (актив) более привлекателен для инвестора по сравнению со вторым.

Внутренняя структура S&P Global

Как указывает S&P Global на своем сайте https://www.spglobal.com/en/, она в реальном времени предоставляет своим пользователям космические 135 млрд. информационных величин (data points) для принятия оперативных деловых решений. По факту на одного жителя Земли приходится не менее 20 индикаторов агентства.

Сбором глобальных данных и их статистической обработкой занимается S&P Global Market Intelligence благодаря уникальной технологической платформе. В режиме онлайн она размещает информацию о финансовых рынках, исследования, новости и т.п.

На основе полученной информации S&P Global Indices разрабатывает принадлежащие корпорации индексы, в т.ч. известные Dow Jones и S&P 500. Это самый крупный в мире поставщик индексов и аналитических данных.

S&P Global Platts фокусируется на обработке показателей по товарно-сырьевому сектору мировой экономики.

S&P Global Ratings составляет краткосрочные и долгосрочные кредитные рейтинги эмитентов: по долговым обязательствам стран, регионов, муниципалитетов, секторов экономики, отдельных организаций.

Заключение

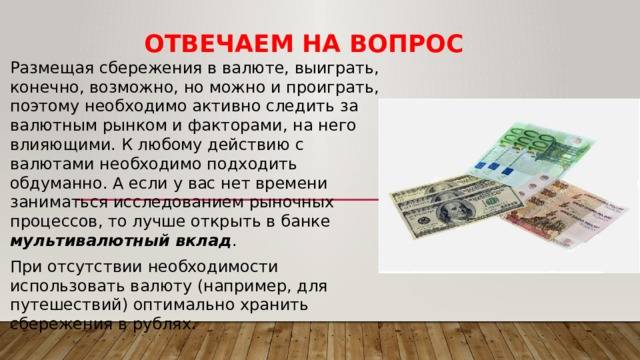

Как можно заметить, в любой стране на состояние экономики и соответствующий ему курс национальной денежной единицы одновременно влияют десятки разных факторов. Поэтому так сложно узнать, какую валюту можно купить сейчас: прогнозы даже лучших экспертов могут быть прямо противоположными. Однако можно избежать неприятных последствий, если следовать некоторым советам:

- Нужно следить за мировыми и биржевыми новостями, чтобы вовремя увидеть новые перспективы или выяснить, через какую валюту выгодно купить доллары;

- Не стоит хранить весь капитал в одном месте. Депозиты лучше открыть в нескольких банках, а наличные — спрятать в разных местах. Это существенно снижает риски;

- Деньги должны работать. Несложно изучить, что такое инвестиции простыми словами, чтобы подобрать несколько простых и прибыльных инструментов.