Долгосрочные инвестиции

Я уже писал о том, что предпочитаю зарабатывать деньги на обычной работе, а инвестиции использую лишь как альтернативу банковскому вкладу. Долгосрочное инвестирование в акции стабильных компаний – это ставка на рост бизнеса и выручки этих компаний. Покупая акции из индекса, я не пытаюсь обогнать рынок и извлечь выгоду из самого процесса торговли. Но я рассчитываю на рост самого бизнеса (рост стоимости акций) и на свою часть прибыли (дивиденды).

Представьте 2-х товарищей. Один из них покупает и продает коров и кур, надеясь разбогатеть на таких спекуляциях. А второй, имея хозяйство из коров и кур, которое со временем растет, ещё имеет возможность продавать молоко и яйца. Если перевести трейдинг и инвестиции в плоскость коров и кур, то мне ближе путь второго товарища. А вам?

Если вам интересны темы, о которых я пишу – подписывайтесь на мой Telegram-канал. Если ссылка не открывается, можете найти меня через поиск в самом Telegram’е – ник @wkpbro.

Преимущества трейдинга над инвестированием

- На трейдинге, как правило, зарабатывают больше. Естественно, речь сейчас не идет о таких людях, как Уоррен Баффер и Джордж Сорос, которые своим капиталом, нажитом на инвестициях, дадут фору любому трейдеру.

Я говорю об обычных инвесторах, которые вкладывают в акции часть своего дохода, копя на обеспеченную старость. - Для начала торговли на рынке нужно меньше средств. Учитывая, что большая часть начинающий инвесторов предпочитает делать вклады в уже устоявшиеся компании, показывающие стабильный рост, но от которых, в то же время, не стоит ждать прорыва, инвестировать нужно мало-мальски серьезную сумму.

Нет, можно конечно начать с совсем маленького вклада, но тогда придется реинвестировать прибыль и ждать, пока он возрастет и начнет приносить хороший доход. - Торгуя акциями, вы сразу начнете получать прибыль. Для инвестиций же нужно время, зачастую немаленькое.

Объективная часть

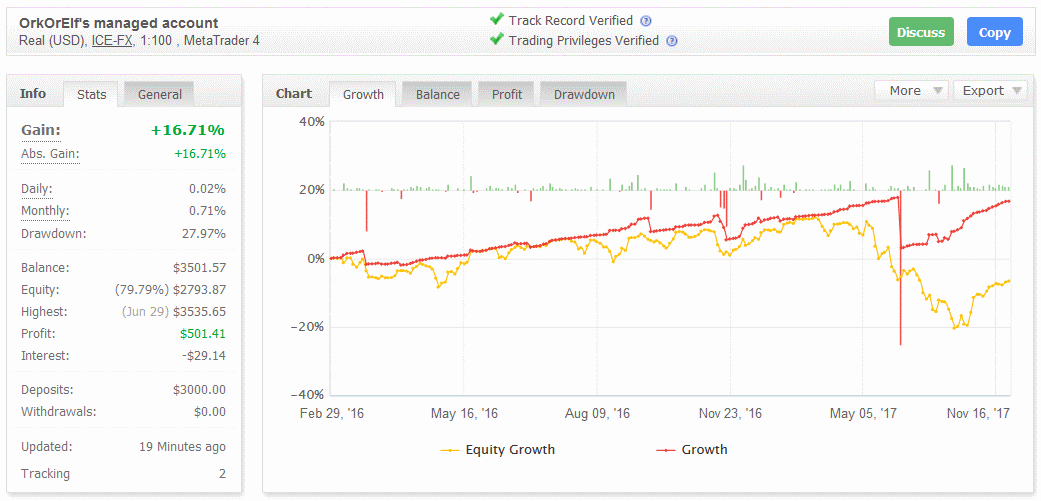

Торговый счет Дмитрия на myfxbook, который я буду использовать для анализа:

Рассматривать нужно то, что может быть выведено реально — т.е. не закрытые сделки, а эквити (желтая линия). Мы видим, как от начального депозита в 3000 долларов осталось 2794, т.е. убыток за почти два года составил около 7%. Изначальной целью Дмитрия было, насколько я знаю, 20% годовых. А вот как вел себя американский рынок акций:

Следовательно, его полная доходность за рассматриваемый период составила бы около 39%

Еще раз обращаю внимание на то, что это объективная часть и ни результаты Дмитрия, ни американского рынка не следует прямо экстраполировать в будущее. Кроме того, рынок акций очень волатилен и для сравнения лучше бы подошел сбалансированный инвестиционный портфель — однако такой портфель у всех разный, так что индекс акций взят для простоты и как часто используемый эталон сравнения

И тем не менее результаты говорят о том, что пассивные инвестиции в рынок США с конца февраля 2016 года по сегодня позволили бы увеличить состояние более чем на треть, тогда как инвесторы Дмитрия с начала его торговли оказались в убытке.

Обогнать рынок

Но как на счет тех людей, которым удается обгонять рынок на протяжении нескольких лет. Опять же – я таких не знаю лично. Но я знаю, что это реально. Но стоит поинтересоваться – какой ценой они этого достигают? Чтобы обогнать рынок, вам нужно быть умнее и знать больше, чем знает большинство. Ещё можно быть просто удачливым перцем, но на удаче обычно выезжают только дураки и то недолго.

Знаю ли я больше, чем 95% участников рынка? Знаю ли я то, о чем не знает ни один автор книг об инвестировании? Или может быть я знаю что-то такое, о чем не имеет представления управляющий инвестиционным фондом? Нет, конечно, никаких сакральных знаний у меня нет.

Смогу ли я получить знания, приобрести навык и добывать информацию таким образом, чтобы быть умнее всех участников рынка? В теории такое сложно представить, а на практике я даже пробовать не стану.

Основная проблема трейдинга в том, что он является сферой деятельности, в которой ваш результат может совершенно не зависеть от затраченных усилий. (С) Тимофей Мартынов

Активные инвестиции

Активный инвестор тоже хочет иметь доходность выше среднерыночной, и для этого он выбирает отдельные акции — недооцененные или с хорошими дивидендами. Баффетт сделал свое состояние на активных инвестициях, но это сложно.

Инвесторы обычно не торгуют на заемные деньги и не играют на понижение, но могут быть и исключения. Срочный рынок — это фьючерсы, опционы — редко интересует активных инвесторов.

Горизонт инвестирования. В отличие от спекулянта, активный инвестор обычно вкладывается на больший срок — годы и даже десятилетия. Сделки при этом совершаются реже, чем в спекулятивных стратегиях.

Инструментарий. Важный инструмент в арсенале активного инвестора — фундаментальный анализ компаний, то есть изучение финансового состояния бизнеса, чтение отчетов. Если спекулянту важны изменения цены, то инвестору интересна доля в хорошем бизнесе и доход от нее в виде дивидендов или роста стоимости компании.

Диверсификация. Портфель активного инвестора обычно хорошо диверсифицирован, деньги вложены в компании разных отраслей и даже разных стран. Это повышает шансы на успех благодаря снижению рисков.

Результаты. Активный инвестор может получать доходность выше среднерыночной, но это весьма сложно и получается далеко не у всех. Даже крупные активно управляемые фонды в долгосрочной перспективе проигрывают индексу, что показало пари Баффета.

Для изучения отчетов и выбора бумаг нужны определенные знания. На управление инвестиционным портфелем требуется несколько часов в неделю или в месяц.

Быть активным инвестором безопаснее, чем трейдером.

Субъективная часть

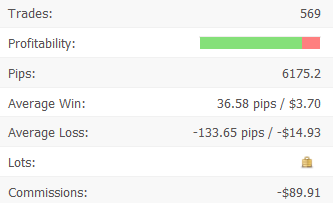

Подчеркну, что я не трейдер и не являюсь специалистом по анализу торговли. Но поскольку я весьма долго представлял Дмитрия на своем сайте, то все же считаю нужным сказать свое мнение. Наверное, одним из первых привлекающих взгляд параметров его торговли является высокий процент закрытых в плюс сделок:

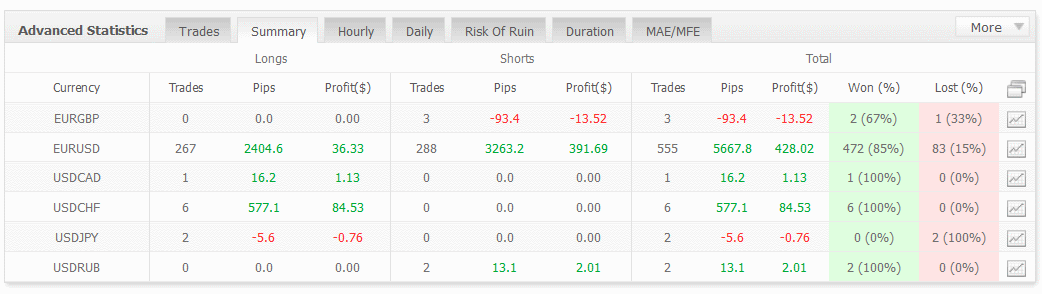

Сервис услужливо подсказывает, что успешными оказались 483 из 569 сделок, что составляет 85%. Комиссия за все время торговли составила 3% от депозита. Следующая вкладка статистики подтверждает, что практически все сделки были совершены по паре евро-доллар:

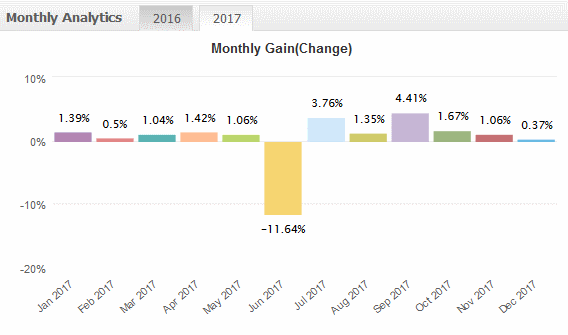

По прочим парам мы видим только 11 сделок, причем 8 из них закрыты в плюс, что дает 72% прибыльных. Довольно большой процент успешных операций позволяет предположить пересиживание сделок, причем в пользу этой же версии говорит вид доходности счета за 2017 год:

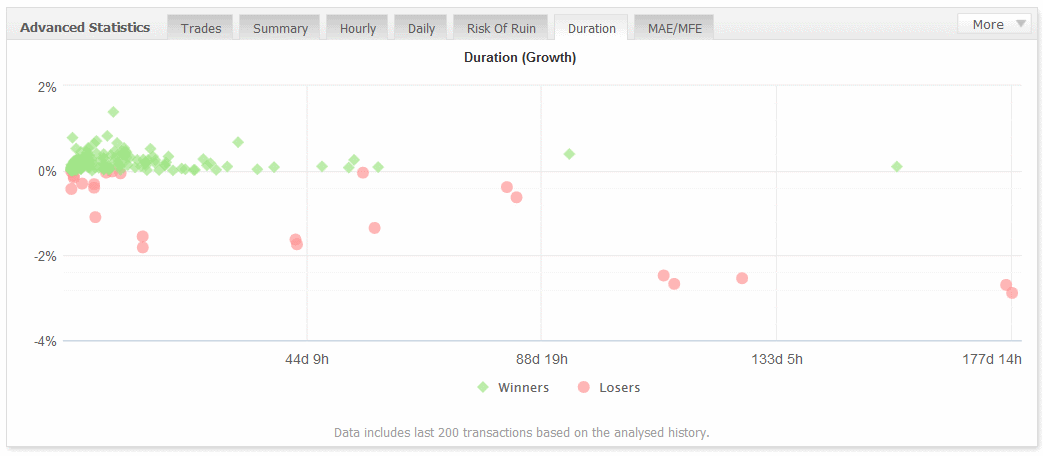

Хорошо видно, что небольшая, но довольно стабильная доходность прерывается сильным убытком в июне 2017, когда вероятно пришлось закрыть далеко ушедшую в нежелательном направлении сделку (или сразу несколько сделок). Чтобы получить больше информации, зайдем во вкладку Duration (длительность сделок):

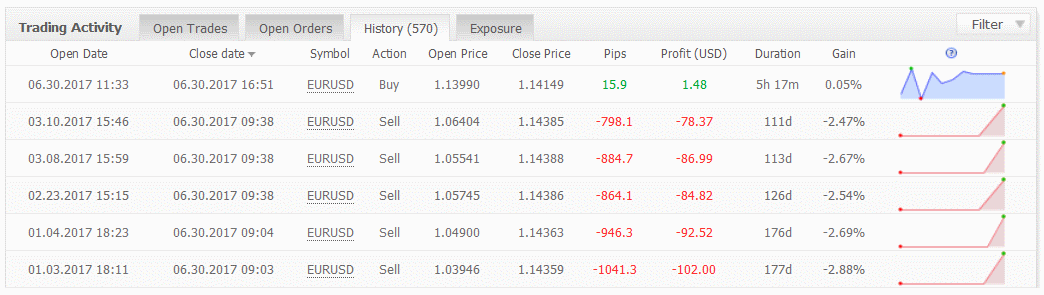

Как видно, основная торговля среднесрочная — сделки как правило открываются не более, чем на 3 недели, т.е. на 21 день или чуть больше (сервис дает последние 200 сделок). Однако чем дольше они удерживаются, тем более неудачным становится по ним результат. Как видно в правой части графика, из шести сделок длительностью более 100 дней только одна оказалась закрыта в слабый плюс, тогда как пять других дали общий убыток около 12%. Вот эти сделки, закрытые почти одновременно:

Итого: в торговле нет пересиживания на постоянной основе, но отдельные сделки все же пересиживались (закрывались в 5-8 раз позднее основной массы сделок), что в итоге вылилось в относительно крупный убыток. Следующая вкладка наглядно показывает, что торговля рассчитана на извлечение небольшой прибыли со сделки:

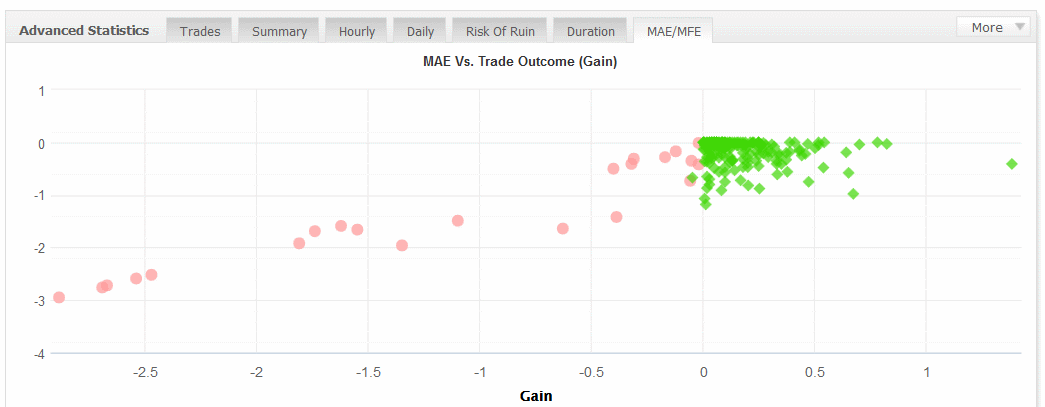

Вертикальная шкала MAE (Maximum Adverse Excursion) — это максимальная плавающая просадка по сделке. MFE (Maximum Favorable Excursion) — это максимальная плавающая прибыль по сделке. Доход указан по оси х. Максимальная плюсовая сделка дала 1.38% (и это единственная сделка с прибылью более 1%), тогда как 9 худших сделок показали убыток более 1.5%. Пять из них уже были обсуждены выше — но при этом стоит отметить, что плавающий убыток по ним оказался практически равен зафиксированному. Тем не менее общая просадка счета с учетом открытых сделок в сентябре 2017 года превышала 25%.

Инвестиции и трейдинг – а нужно ли выбирать?

В нашей статье мы подробно разобрали нюансы трейдинга и инвестирования, поэтому теперь читателю будет куда проще сделать обоснованный выбор. Но примечательно то, что выбирать не обязательно.

Многие успешные трейдеры совмещают торговлю и инвестирование, и в этом есть немало плюсов. Так, часть депозита они оставляют для торговли, чтобы «разогнать» его в два или более раз, а часть, например, 50% — вкладывают в акции надёжной компании из списка «голубых фишек». Так они добиваются сразу двух целей – за счёт инвестиций формируют финансовую подушку на случай неблагоприятной ситуации на рынке, а благодаря трейдингу приумножают капитал и достигают финансовых целей.

Что Вы выберете, и станете ли выбирать – решать Вам. А подписка на наш блог поможет Вам регулярно получать обучающие материалы по трейдингу и инвестированию, а также свежие новости финансового рынка.

Преимущества инвестиций над трейдингом

- Инвестировать и получать прибыль от инвестиций гораздо проще, нежели торговать. Получать хороший доход от инвестиций может каждый человек и этому не нужно годами обучаться, как в случае с трейдингом.

- Среди трейдеров наблюдается примерно следующая статистика: 85-90% трейдеров терпят неудачу, 9,9-14,9% зарабатывают им на жизнь (причем на весьма достойную жизнь) и лишь 0,1% всех трейдеров достигают неимоверных высот, создавая собственную финансовую империю.

Что касается инвестиций, то здесь число тех, кто на них зарабатывает, на порядок выше и переваливает за 60-70%. - У инвестора есть шансы на успех до тех пор, пока он является владельцем акций, стоимость которых может пойти вверх даже после затяжного кризиса. Правда, есть еще риск, что копания разорится, и ее акции обесценятся, но этот риск нивелируется путем составления грамотного инвестиционного портфеля и инвестиций в «Голубые фишки».

- Трейдер должен постоянно сделать за рынком. Инвестор делает вклад и забывает про него на долгое время, получая прибыль и изредка корректируя ее, направляя часть на реинвестирование и т.д..

- Инвестиционные риски значительно ниже, нежели риски торговые (при условии выбора хорошего брокера и сбора грамотного инвестиционного портфеля).

Ну вот, у меня получилось, что инвестирование имеет больше преимуществ, нежели классический трейдинг. Естественно, что у вас эти списки могут пополняться новыми пунктами. К примеру, некоторые люди просто не могут инвестировать, т.к. для них это слишком долго, и они любят сами распоряжаться своими деньгами, постоянно перекидывая их из актива в актив.

Несколько советов

Продумайте стратегию и тактику. Заранее определите, к какому риску вы готовы, какие инструменты будете использовать, как будете выбирать время для покупки и продажи активов, будете ли использовать заявки стоп-лосс и тейк-профит и с какими параметрами, будете ли играть на понижение и так далее. Запишите свои правила и следуйте им.

Учитывайте и анализируйте все сделки. Записывайте, что вы купили или продали, когда, в каком объеме и по какой цене, почему. Периодически просматривайте прошлые сделки, чтобы выявить ошибки и не повторять их. Возможно, после такого анализа вы даже решите изменить стратегию.

Когда будете считать доход или убыток от сделок, учитывайте комиссии и помните об НДФЛ.

Оптимизируйте налоги. Убыточные сделки уменьшают налоговую базу, так что бывает полезно зафиксировать убыток. Об этом когда-нибудь напишем подробнее.

Если доходность будет десятки процентов годовых, подумайте об использовании ИИС с вычетом на доход. На таком счете доход от сделок не облагается НДФЛ. Но у ИИС есть различные ограничения.

Сравнивайте доходность с подходящими эталонами (бенчмарками). Например, если решите торговать акциями крупных российских компаний, сопоставляйте результат вложений с индексом Московской биржи полной доходности.

Также результат можно сравнить с российской инфляцией и ставками по банковским вкладам. Станет понятнее, насколько хорошо вы торгуете и не выгоднее ли просто положить деньги в банк.

На коротких интервалах — дни, недели — слишком много случайностей, поэтому они плохо подходят для сравнения. Лучше сравнивать доходность своего портфеля с бенчмарками за год и больше.

Пять правил

Правильно выбрать акции не так важно, как правильно выстроить финансовый менеджмент: не пользоваться кредитными плечами или пользоваться небольшими, отслеживать хорошие и убыточные сделки, вести торговый журнал и записывать свои инвестиционные идеи.

Обязательно нужна диверсификация между разными валютами, рынками разных стран, акциями и облигациями.

На одну акцию не должно приходиться больше 20% портфеля.

Не нужно держать позицию, если бы не открыли ее сейчас. Зафиксировав убыток в бесперспективной акции, мы можем освободить средства для покупки акций перспективных

Но нет, мы «женимся» на акциях, нам тяжело с ними расставаться.

Не обязательно держать все акции до целевой цены. Продавать можно, когда бумага проделала хотя бы ⅔ пути: если инвестидея в том, что акция со 100 рублей дорастет до 200, можно продать ее уже на 166 рублях.

Трейдинг

Трейдер — торговец, действующий по собственной инициативе и стремящийся извлечь прибыль непосредственно из процесса торговли. Как много успешных трейдеров вы знаете лично? Я – ни одного. Если вы скажете, что у вас есть сосед или друг, который ежемесячно на протяжении хотя бы 5 лет умудряется делать 10-20% в месяц – я вам не поверю. 20% в месяц означает увеличение первоначального капитала почти в 6,5 раз за 1 год, то есть 650% годовых. На земле закончились бы деньги, если бы ваш сосед делал 650% каждый год.

Но становится очевидным, что зарабатывает здесь вся экосистема, выстроенная вокруг трейдинга. Курсы, тренинги, марафоны, вебинары приносят своим авторам гораздо больше денег, чем та стратегия, о которой они рассказывают на своих курсах.

На самом деле я не против обучения, не против обучающих роликов, вебинаров, даже если за это приходится платить. Но только если полученные знания можно выгодно применить на практике. Грубо говоря – вы посмотрели курс, изучили теорию, прошли практику и приобрели навык, который помогает вам больше зарабатывать. Курсы по Photoshop или по AutoCAD с обратной связью от автора скорее всего повысят ваш уровень работы в этих программах и позволят зарабатывать чуть больше, если вы работаете в сфере дизайна и архитектуры.

Но что на счет курсов по трейдингу? Делиться за 15.000₽ стратегией или роботом, который дает 650% годовых – это даже звучит, как полная чушь. Можно дальше не копать.

Инвестиции или трейдинг?

Дмитрий сам в последнем моем обзоре сказал, что основой его торговли была ставка на более «сильную» валюту, т.е. ту, по которой поднималась процентная ставка. В паре евро-доллар этой валютой был доллар — в то время как нулевая ставка по евро сохранялась, доллар довольно медленно, но уверенно шел вверх, в настоящее время остановившись на уровне 1.25-1.5%. Стратегия хорошо работала первый год (и по словам Дмитрия несколько лет до этого, что подтверждает слитый в сентябре 2017 известный счет Самурай, очень успешный ранее), однако после этого евро неожиданно для многих окреп, и окреп довольно сильно. В конце июня Дмитрий был вынужден закрыть несколько сделок на продажу пары.

И так получается, что подобное поведение счета хорошо вписывается в ту концепцию рисков, о которой говорю я. Любая стратегия может быть успешной несколько лет независимо от своей сложности — в истории Альпари есть очень популярные счета на мартингейле, которые работали по 3-4 года. С 2000 по 2008 год на рынке хорошо работала такая известная стратегия как керри-трейд, причем не только на паре рубль-доллар. Торговых систем бесчисленное количество. Часто трейдер пытается найти постоянно действующую неэффективность рынка — и его результаты, подобные описанным выше, иногда дают ему основание полагать, что решение найдено.

Но ни одна из торговых систем не является универсальной, т.е. способной постоянно выдавать доход выше рыночных показателей. Для этого нужно было бы постоянно отнимать деньги у других трейдеров при отсутствии информационного преимущества. С этим мало кто спорит, но видимо многие трейдеры считают себя в состоянии так настроить риск, чтобы убыток неблагоприятного времени не перекрыл прибыль основной стратегии.

Однако в этом и вопрос, поскольку исторические показатели, которые используют трейдеры для теста своей стратегии и продавцы торговых роботов для анонса красивых результатов — эти исторические показатели меняются и далеко не факт, что в будущем останутся в тех же и близких к прошлому рамках. Да, всегда будут угадавшие — но всегда будут и те, кто придет им на смену, поскольку постоянно подбрасывать монету нужной стороной невозможно.

Если бы можно было найти «лазейку», позволяющую постоянно извлекать прибыль при каком-то рыночном раскладе, то она вскоре была бы замечена другими трейдерами и перестала существовать. Но я не буду спорить с тем, что редко (раз в несколько лет) на рынке бывает ситуация, когда сразу несколько факторов указывают на сильный тренд — и тот, кто как охотник терпеливо сидит в засаде, может быть вознагражден за терпение. Последняя подобная ситуация — падение рубля в декабре 2014 года. Она привела к ряду миллионеров-трейдеров, которые быстро заполнили ТОП Альпари — однако поскольку это в основном были внутридневные трейдеры, то покинули они ТОП так же быстро, как и вошли туда.

Относительно предсказаний условий экономики, процентной ставки и прочих вещей, которые можно использовать для прогноза курса валюты, все известные мне авторы классических книг настроены крайне скептически. Например Питер Линч, невероятно успешный управляющий фонда Магеллан, прямо пишет, что предсказывать будущие экономические реалии и процентные ставки на рынке невозможно. Неудивительно, что об этом же говорят известные инвесторы в акции, призывая к сбалансированному инвестированию в разные виды активов.

Но например ничего не упоминает о торговле валютой в своей известной (Вышел хеджер из тумана) объемной книге и Бартон Биггс, трейдер и управляющий хедж-фондом с полувековым стажем. Он обильно пишет о фундаментальном анализе нефти, о развитых и развивающихся рынках, своей игре на понижение в пузыре доткомов, первичном размещении акций, попытках торговли золотом знакомых трейдеров — в общем, пишет почти обо всем на свете, но не о валюте. Не секрет, что хедж-фонды используют валютное хеджирование — но даже само это понятие (страховка от изменения валютного курса) указывает на его непредсказуемость. Зато форекс-брокеры, заинтересованные в клиентах и часто в сливе их депозитов, не скупятся рассказывать про преимущества мани менеджмента…

Небольшая сумма на отдельном счете

Можно начать с демосчета, где сделки совершаются на виртуальные деньги. Психологически сделки с «фантиками» отличаются от полноценной торговли, зато можно освоить инструментарий и проверить какие-то подходы, не рискуя настоящими деньгами.

Если вы хотите попробовать свои силы в трейдинге с реальными деньгами, то выделите на активную торговлю такую сумму, которую не жалко потерять. Например, 5—10% капитала.

Чтобы не смешивать инвестиционный и спекулятивный портфели, откройте для активной торговли отдельный счет. Остальные деньги держите в инвестиционном портфеле — на другом брокерском счете или ИИС.

Также не забудьте о «подушке безопасности».

Приведу для примера мнение Бенджамина Грэма, автора книги «Разумный инвестор»:

Спекуляции всегда соблазнительны, это увлекательная игра, и люди погружаются в нее с головой. Если вы хотите попытать счастья на этом поприще, выделите для этого какую-то часть сбережений (чем меньше, тем лучше) и положите эти деньги на особый счет. Никогда не пополняйте денежные средства на этом счете только потому, что рынок растет, а значит, растет и ваша прибыль. (В период роста следует, наоборот, подумать о снятии денежных средств со «спекулятивного» счета.) Всегда используйте разные счета для ведения спекулятивных и инвестиционных операций, да и вообще не путайте эти понятия.

С ним согласен Уильям Бернстайн, автор книги «Манифест инвестора»:

Если вас продолжает тянуть к острым ощущениям в финансовой сфере — а я настоятельно рекомендую удовлетворять эту потребность другими способами, — выделите небольшую часть портфеля, чтобы использовать ее для подобных развлечений. Положите эти деньги на отдельный счет, но учтите: выделенная сумма не должна превышать 10% ваших сбережений. Когда вы растратите ее, возможно, вместе с ней улетучится и радостное возбуждение от отбора акций.

Что входит в портфель

К портфельным зарубежным инвестициям относятся акции корпораций, облигации, имеющие различное обеспечение и степень риска, ценные бумаги, выгода от которых гарантируется государством. В портфель могут входить акции какого-либо определенного вида, но его структуру можно менять, добавляя одни и извлекая другие. Каждая отдельно взятая акция или облигация не способна обеспечить достижение желаемого результата. Ценные бумаги инвестиционного портфеля обладают особыми характеристиками лишь в случае их удачного комбинирования и теряют их при разделении.

При формировании предложения могут использоваться как надежные активы с невысокой доходностью, так и вложения с высоким риском, способные дать приличную прибыль. Обязательно включаются активы, обладающие устойчивостью к глобальным колебаниям рынка, например, акции крупнейших компаний мира или государственные облигации с фиксированной стоимостью. Такие формы портфельных инвестиций являются своеобразной подушкой безопасности. Они помогают защитить капиталовложения от биржевых потрясений во время экономических кризисов.

Основные правила формирования портфеля:

- выбор надежных и качественных активов;

- грамотное распределение финансов по нескольким направлениям;

- ликвидность вложений.

Главной целью при формировании портфеля является отбор привлекательных активов, способных обеспечить необходимый уровень доходности и надежности. Диверсификация способствует минимизации рисков за счет того, что возможная небольшая прибыль по одним акциям и облигациям компенсируется высокими доходами по другим. Поэтому в портфель включают бумаги различных сегментов рынка. Ликвидность – способность инвестиционных ценностей быстро и без потери стоимости превращаться в наличные средства.