Что делать

Если вы владеете акциями FXAU, FXJP или FXUK, есть два варианта. Каким воспользоваться — решать вам.

Продать акции на бирже. Акции этих ETF можно купить и продать на Московской бирже до завершения торгов 14 февраля 2020 года. Достаточно выставить заявку на продажу обычным способом, например через QUIK или приложение брокера для смартфона. Комиссия будет как за обычную сделку.

Почти всегда в торгах участвует маркетмейкер, поддерживающий ликвидность ETF и позволяющий совершать сделки с ними по цене, близкой к расчетной. Благодаря маркетмейкеру цена акций этих фондов вряд ли сильно изменится из-за закрытия, и можно будет без проблем продать достаточно большой объем акций. Лучше использовать лимитированные, а не рыночные заявки.

Ничего не делать и ждать. Начиная с 15 февраля торгов по этим фондам не будет, а к 17 февраля фонды ликвидируют. Администратор фондов распродаст активы из состава ETF, а полученные от продажи деньги отправит инвесторам, владеющим акциями этих фондов. Акции FXAU, FXJP и FXUK исчезнут с брокерских счетов и ИИС.

FinEx говорит, что деньги взамен акций фондов поступят на брокерские счета и ИИС примерно 20 февраля. Инвесторам для этого ничего не надо будет делать — как при погашении облигаций. Владельцы ИИС могут не беспокоиться: это не будет считаться выводом средств и не приведет к закрытию счета или потере вычетов.

Выплаты будут в валюте фондов: для FXAU и FXJP это доллары США, для FXUK — фунты стерлингов. Деньги поступят на счета в виде иностранной валюты, или, возможно, брокер автоматически конвертирует деньги в рубли.

Доход, полученный от продажи или погашения акций, облагается НДФЛ. Избежать его уплаты получится, если вы владели акциями этих ETF более трех лет или держите их на ИИС, к которому при закрытии счета примените вычет на доход (тип Б).

Главное

ETF — это не благотворительность. Свои расходы управляющая компания покрывает с помощью комиссии, встроенной в цену акций фонда.

Покупать и продавать акции ETF можно через маркетмейкера фонда или других участников торгов. Маркетмейкер обеспечивает цену акций, близкую к «справедливой». Иногда другие участники предлагают чуть более интересные цены, зато маркетмейкер дает возможность совершать крупные сделки на адекватных условиях.

Цена акций биржевого фонда зависит от того, как меняется цена базового актива — например, бумаг фондового индекса или вида сырья, которые отслеживает фонд. Цена меняется не только во время работы рынка США, но и на пресейле. Также на цену влияет курс валют, если базовый актив в одной валюте, а цена акции показана в другой и не используется хеджирование.

Если у вас есть вопрос об инвестициях, личных финансах или семейном бюджете, пишите: ask@tinkoff.ru. На самые интересные вопросы ответим в журнале.

Отклонение от бенчмарка

Это кстати беда большинства индексных российских ПИФов. В идеале фонд должен отставать от эталона (индекса) на уровень заложенных комиссий. И давать прирост за счет реинвестирования дивидендов.

По факту дебет с кредитом никогда не сходится.

Например. Индекс за год вырос на 10%. ПИФ, забрал с инвесторов свои комиссии в 2%. Плюс получил и реинвестировал дивиденды (пусть будет 4%). В итоге фонд должен обогнать индекс на 2% (10-2+4).

По факту случается, что ПИФ ОТСТАЕТ от своего эталона (на 2-5%).

Вопрос: Как такое происходит?

Ошибка слежения (TER). Механизмы, заложенные в поддержание состава фонда в актуальном состоянии, не могут на 100 процентов обеспечить повторение индекса.

Что-то не успели купить вовремя (особенно после ребалансировки индекса) и цена улетела далеко вверх. И приходится покупать дороже. Какие-то активы куплены немного не в той пропорции (например, доля акций каких-то компаний в индексе — 3,5%, а у фонда 3,3%).

А таких компаний в фонде — 500. Там чуть-чуть поменьше, здесь побольше. Что-то можно даже не включать в ETF. «На дне» индекса, есть компании, с долей веса сотые доли процента. Особой погоды они не делают. И многие фонды могут просто «забыть» купить их.

Кстати у нашего Сбера в правилах есть такой пункт со звездочкой: «Портфель фонда полностью* повторяет по составу и структуре индекс S&P 500″.

А что у нас под звездочкой?

Что это значит? А то что я описал выше. Сбербанк может либо пренебречь какими-то компаниями (с минимальной долей веса). Просто не включать их в свой портфель. Либо изменить пропорции (в сторону увеличения или уменьшения) каких-то других компаний.

Хорошо это или плохо? А этого никто не знает? Если «урезанные» или исключенные компании, будут расти выше индекса — это недополучение прибыли. И автоматически отставание в плане доходности от индекса. И наоборот.

Общая информация о ETF SBGB

| Название | |

|---|---|

| Тикер | SBGB |

| Состав | Государственные облигации (ОФЗ) |

| Управляющая компания | Сбер Управление Активами |

| Цена, ₽ | 1250,00 |

| Комиссия фонда, % в год | 0.80% |

| Активы, млн ₽ | 10745 |

| Средний объём торгов, штук в день | 39243 |

| Дата начала торгов на Мосбирже | 25.01.2019 |

| Средняя доходность с момента запуска, % годовых | 13,4% |

| Сайт | Ссылка |

Примечание: котировки в таблице и средняя доходность обновляются ежедневно, данные по активам под управлением и объёму торгов — ежемесячно. Объём торгов рассчитывается нами как среднее арифметическое ежедневных объёмов торгов за последний полный месяц. Средняя доходность рассчитывается на основе текущей котировки и котировки на дату запуска фонда. Прошлая доходность не гарантирует будущей, все числа представлены чисто в информационных целях. Инвестиции в любые финансовые инструменты, включая ETF и БПИФы, сопряжены с риском получения убытков.

Что такое SBGB ETF?

Биржевые инвестиционные фонды, другими словами ETF, создают диверсифицированные портфели из акций, облигаций или других активов. Затем выпускают собственные ценные бумаги. Далее, приобретая их, инвестор вкладывает в сбалансированный набор активов, которые входят в портфель. На сегодняшний день на Московской бирже торгуется большое количество ETF и БПИФов, которые позволяют инвестировать в активы как российских, так и зарубежных компаний.

SBGB ETF — это БПИФ Сбербанка на индекс государственных облигаций. Фонд вкладывает в наиболее ликвидные рублёвые облигации федерального займа (ОФЗ) со сроком погашения от 1 года. Они входят в соответствующий индекс Мосбиржи государственных облигаций. Так же, полученные купоны реинвестируются, что обеспечивает доход. Валютой базового актива SBGB ETF является рубль.

Расчёт индекса доллара США

Особенности БПИФ

Комиссии

Одна из самых высоких ставок среди биржевых фондов.

Статьи расходов:

- плата за управление — 1% в год;

- депозитарий — 0,21% (без НДС);

- прочие — 0,5% (без НДС).

В итоге: совокупные расходы AKMB — 1,71% в год. С учетом налогов — 1,81%.

В среднем, облигационные фонды берут в 2-4 раза меньше (сравнение комиссий ETF на Московской бирже).

Кому-то может показаться, что ставка в почти 2% — это не так много. Еще несколько лет назад (когда надежные облигации давали двузначную доходность) наверное можно было бы закрыть глаза на такой «скромный тариф за управление». Но сейчас, когда доходность по облигациям упала практически в пол — отдавать такие деньги …

Смотрите. На данный момент (июль 2020) — доходность не слишком длинных ОФЗ составляет 4,5 — 5.7% годовых. Если вычесть комиссии за управление, реально инвестору останется 3-4%. А это совсем смешно (если бы не было так грустно).

ОФЗ — доходность к погашению

Справедливости ради отмечу, что фонд покупает и другие облигации, доходность по ним будет выше. Но ненамного. Если не углубляться в совсем рискованные бумаги с низким рейтингом.

Конкуренты (облигационные фонды) тоже имеют в составе более доходные бумаги. Но просят за управление гораздо меньше.

Активное управление — плюсы и минусы

Чем обусловлено высокая ставка (комиссия за управление)? Наверное активной стратегией. А чем отличается активное управление от пассивного?

Управляющий фондом ищет выгодные предложения на рынке долговых бумаг. За счет этого планируется получать более высокую доходность.

Но в таком случае, мы хоть и получаем доход с облигаций, но в то же время очень сильно зависим от умения управляющего. По сути, мы вкладываем деньги в человека (или команду), а не ценные бумаги.

Обычно считается, что вложения в облигации — это консервативные инвестиции. С меньшими рисками (по сравнению с акциями). Но что же мы имеем в фонде AKMB?

Активное управление — это постоянная покупка/продажа бумаг. Следовательно повышенные торговые расходы. Которые всегда будут уменьшать прибыль.

Высокие риски. Опять же связанные с активным управлением. Риски — это неопределенность. Управляющая компания может добиться более высокой доходности (по сравнению с классическими облигационными фондами). Но в тоже время всегда будет присутствовать вероятность проиграть обычным ОФЗ (из-за неудачных сделок управляющего). И не получить даже стандартной доходности. Здесь рекомендую ознакомиться с исследованием SPIVA, где сравнивается доходность активных и пассивных инвестиций.

Фонд Управляемые облигации — не совсем облигационный фонд

Почему?

В правилах доверительного управления прописано следующее:

24. Инвестиционная политика управляющей компании:

Инвестиционной политикой управляющей компании является долгосрочное и/или краткосрочные вложения средств в ценные бумаги, преимущественно в облигации, и краткосрочное вложение средств в производные финансовые инструменты.

26. Структура активов фонда должна одновременно соответствовать следующим требованиям:

Стоимость лотов производных финансовых инструментов (если базовым (базисным) активом производного финансового инструмента является другой производный финансовый инструмент — стоимость лотов таких производных финансовых инструментов), стоимость ценных бумаг (сумма денежных средств), полученных управляющей компанией фонда по первой части договора репо, размер принятых обязательств по поставке активов по иным сделкам, дата исполнения которых не ранее 4 рабочих дней с даты заключения сделки и заемные средства, предусмотренные подпунктом 5 пункта 1 статьи 40 Федерального закона от 29 ноября 2001 года N 156-ФЗ, в совокупности не должны превышать 40 процентов стоимости чистых активов фонда.

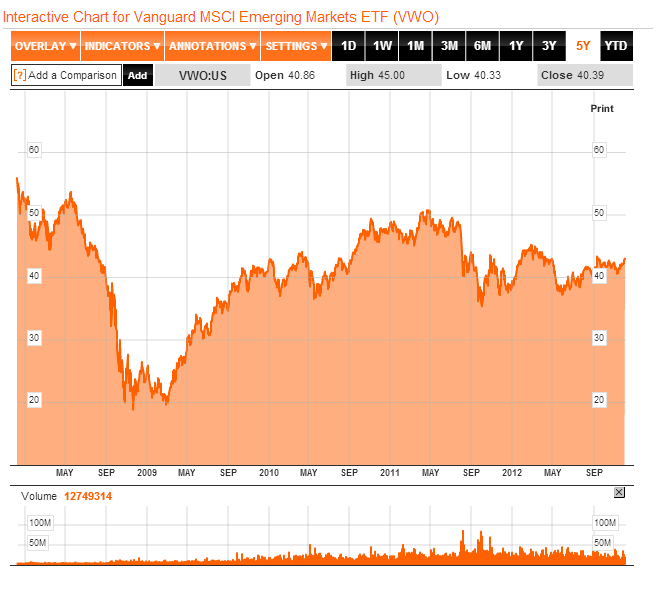

Доходность и виды ETF

Можно ли рассчитать будущую доходность ETF? Ответить точно на этот вопрос нельзя, поскольку будущее никто не знает. Мы можем только анализировать состав фонда, а, значит, можем понимать его риски и потенциальную прибыль.

Давать прогнозы на основе исторической доходности может оказаться большой ошибкой. Особенно, если говорим про краткосрочные периоды времени. В целом стоит сразу сделать уточнение, что доходность ETF можно оценивать лишь с горизонтом в несколько лет (от 1-3 лет), иначе велики шансы серьёзно промахнутся с полученным результатом.

Можно разделить все ETF по составу на 4 вида:

- На основе акций (отечественных и зарубежных);

- На основе облигаций (корпоративных, ОФЗ и еврооблигаций);

- Смешанный фонд (состоит из группы активов);

- На основе товара (для российского инвестора представлен только фонд на золото);

Все фонды котируются в рублях, за исключением двух: TEUR (в евро), TUSD (в долларах).

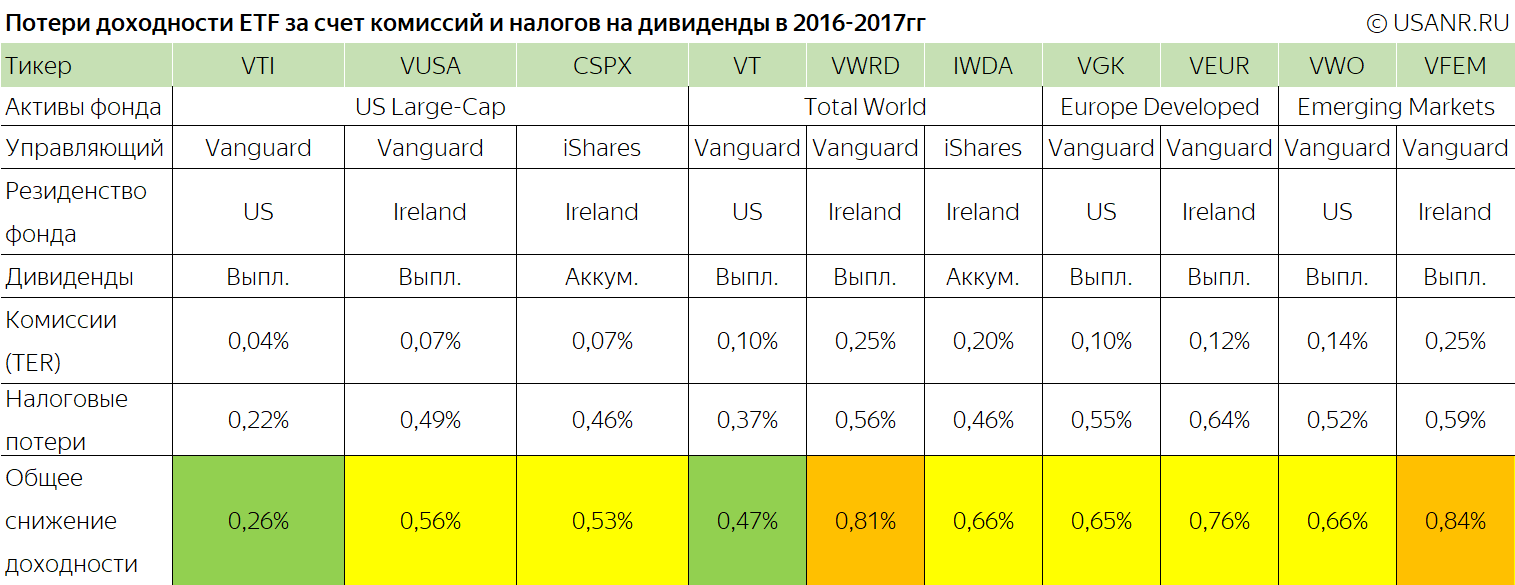

Комиссии ETF

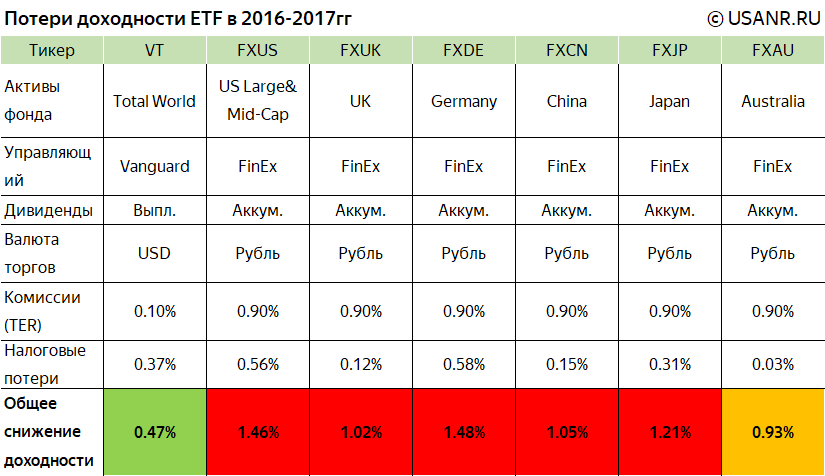

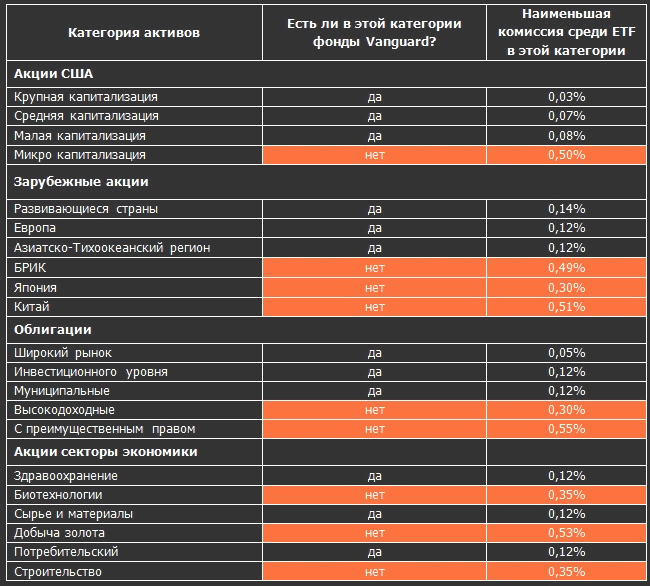

За управление фондов есть комиссии, которые включены в его стоимость. На нашем рынке она лежит от 0,35% до 0,95%, что довольно много. Например, американские фонды берут от 0,03% до 0,15% комиссии за управлении.

Комиссии съедают часть прибыли, что негативно отразиться на результатах долгосрочного инвестирования.

Страхование рисков

Инвестиционные риски определяются имущественными интересами инвесторов, обусловленными их стремлением сохранить вложение от потери в результате его обесценивания или уничтожения по воле случая или ввиду мошеннических действий. При оформлении страховки своих вкладов, объектом договора страхования становятся риски, при материализации которых страховщик берет на себя обязательство компенсировать их страхователю.

Страхование рисков считается одним из надежных инструментов финансовой защиты, который должен применяться всеми инвесторами, профессионально зарабатывающими в этой нише. Страхованию подлежат только те вклады, которые отличаются рискованностью и высокодоходностью. Не актуально ее оформлять на все виды вкладов, поскольку расходы на процедуру значительно снижают величину прибыли, что нецелесообразно для консервативных низкоприбыльных проектов.

Для каждого проекта актуальны определенные опасности, поэтому инвесторы должны объективно оценивать вид и уровень риска по сделке. Принятие решения о выборе объекта для страхования должно быть на основании анализа целесообразности оформления его под страховую защиту

Риски присутствуют в любом виде инвестиции. Для их минимизации, инвестору необходимо при выборе активов идентифицировать их характеристики. Планируя заработать в сфере инвестирования, следует применять методы оценки инвестиционных рисков, их минимизации и управления. Для высокодоходных активов, отличающихся рискованностью, актуально применение страхования от воздействия на него экономических факторов. К консервативным инвестициям выгоднее применять методы диверсификации.

https://youtube.com/watch?v=QX8d2TMfJMY

Выполняя все правила инвестирования, инвестор сможет получить прибыль от своих вкладов. Минимизация потерь будет гарантирована за счет диверсификации или технического уменьшения инвестиционных рисков посредством сокращения вкладов в опасные проекты.

Доходность ETF из облигаций

4.1. ETF из ОФЗ

На 2020 год для инвесторов представлены следующие фонды состоящие из ОФЗ:

- SBGB (от Сбербанка). Индекс государственных облигаций (RGBITR);

- AKMB (от Альфа-Капитал). Состоит из ОФЗ и корпоративных облигаций;

Их плюсы в широкой диверсификации ОФЗ, которые содержат в себе краткосрочные и долгосрочные выпуски. Также они содержат различные выпуски по размеру купона: с переменной доходностью и постоянной.

Инвестор может самостоятельно собрать такой портфель долговых ценных бумаг. Тогда можно сэкономить на комиссиях за управление фондом.

Средняя доходность ETF из ОФЗ примерно равна ключевой процентной ставке ЦБ. В период её снижение можно хорошо заработать на повышение стоимости долгосрочных облигаций с постоянным купонном. Эти выпуски будут тянуть вверх доходность ETF.

Примечание

Все купонные выплаты реинвестируются в стоимость фонда.

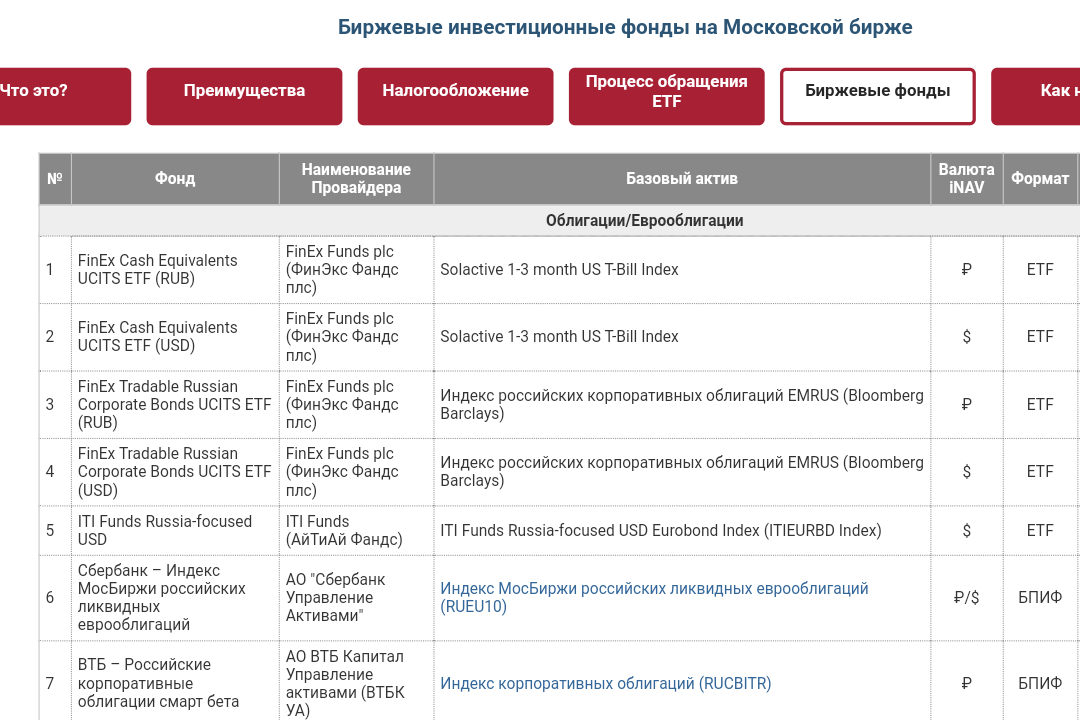

4.2. ETF из корпоративных облигаций и еврооблигаций

Корпоративные облигации дают большую доходность, чем ОФЗ на 2-5% в среднем, если речь идёт про крупные компании. На московской бирже представлены следующие ETF из таких:

- VTBB (от ВТБ). Индекс корпоративных облигаций;

- SBRB (от Сбербанка). Индекс рублевых корпоративных облигаций;

- FXRB и FXRU (FinEx Tradable Russian Corporate Bonds UCITS). Индекс российских корпоративных облигаций EMRUS (Bloomberg Barclays). FXRB с хеджированием рубля, FXRU без;

- RUSB (ITI Funds Russiafocused USD). ITI Funds Russia-focused USD Eurobond Index (ITIEURBD Index). Без хеджирования рубля;

- SBCB (от Сбербанка). Индекс МосБиржи российских ликвидных еврооблигаций (RUEU10). Без хеджирования рубля;

Все эти фонды можно разделить на три вида:

- Корпоративные рублёвые;

- Еврооблигации с хеджированием курса;

- Еврооблигации без хеджированием курса;

Как показывает последние года, все эти фонды показывают хорошие показатели доходности в 10-20%. Но вряд ли стоит ожидать таких же доходностей в будущем. Во многом рост обеспечивался эффектом от снижения ключевой ставки, а также изменения курса рубля к доллару.

Если доллар будет дорожать по отношению к рублю, то имеет смысл держать ETF без хеджирования: RUSB, SBCB, FXRU.

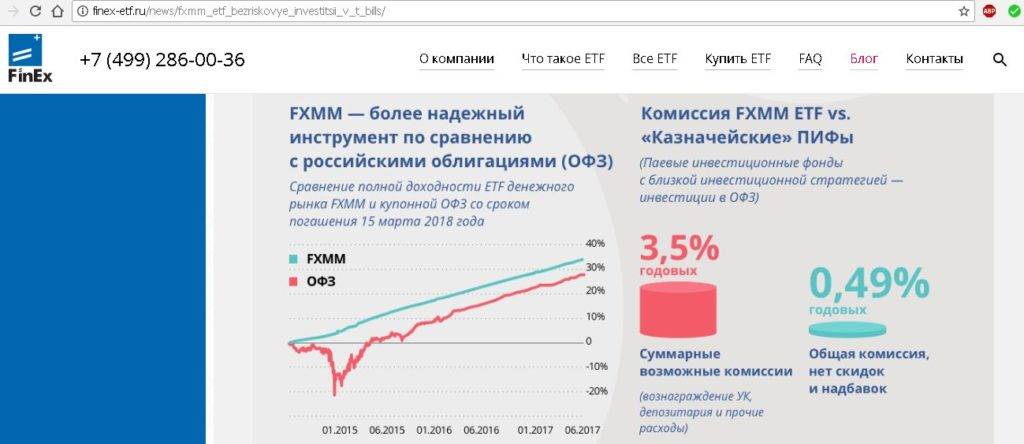

4.3. ETF на американские трежерис

На московской бирже представлено два фонда на американские краткосрочные трежерис (Solactive 1-3 month US T-Bill Index):

- FXTB (комиссия 0,2%);

- FXMM (комиссия 0,49%);

FXTB не имеет валютного хеджирования, а значит он более волатилен и полностью привязан к курсу рубля. FXMM имеет валютный своп и его график гораздо сглаженнее.

Поскольку процентная ставка по трежерис низкая (до 2%), то и доход в долларах получается соответствующим. Минус ещё расходы по управлению фондом.

Поэтому рассчитывать на какую-то большую доходность по этим двум ETF не приходится. Это скорее альтернатива ликвидности, которая растёт примерно на уровень инфляции в долларах.

Для российского инвестора, который ориентирован на доходность в рублях, FXTB будет является аналогом валютного вклада. Но при этом его можно быстро продать на бирже и купить другие активы.

Появился новый фонд от ВТБ: VTBM. Фонд состоит из краткосрочных облигаций.

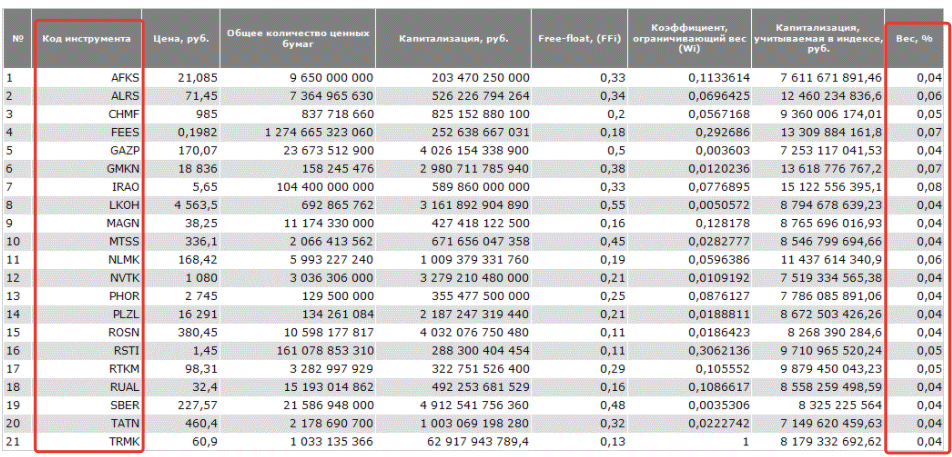

Состав фонда SBRI

На официальном сайте Сбера инфы не нашел (возможно появится в будущем). Поэтому идем на сайт Московской биржи и смотрим состав индекса РСПП — Вектор устойчивого развития.

В составе РСПП — 21 компания (на дату написания статьи) с примерно равным весом каждой (от 4 до 8%).

Нет такого сильного разброса по долям, как в классическом индексе Мосбиржи (кому-то выделяется доля в 10-15%, другим всего лишь 0,2-0,5%). И динамика всего индекса в основном зависит от горстки компаний с наибольшей долей. Типа Сбера, Газпрома и Лукойла. Которые в совокупности занимают более 40% веса всего индекса.

В РСПП (и соответственно SBRI) доля «Большой Тройки» ограничена всего 12%. А лидерами в индексе с наибольшей долей веса стали:

- Интер РАО — 8%;

- Норникель и ФСК ЕЭС по 7%;

- Алроса — 6%.

Заключение

Закрытие ETF является составной и неотъемлемой частью быстроразвивающейся индустрии, все еще не полностью сформированной. Рынок биржевых фондов США является самым развитым и быстро развивающимся. Поэтому опыт тех процессов, которые там уже давно происходят и давно стали привычными, может быть полезен и для российского рынка.

При подготовке материала использовались:

(Sam Bourgi)

Теги: ETF Пассивные инвестиции

Похожие материалы:

— FinEx: безопасны ли инвестиции?

— Война комиссий ETF. Vanguard снижает комиссии в 7 фондах

— Активно управляемые фонды теряют рынок

— Накопительная часть пенсии или добровольное пенсионное страхование?

— Пенсионные накопления опять заморожены

— Пенсия: «Россияне все еще пребывают в иллюзиях»