Инвестиционный портфель — введение

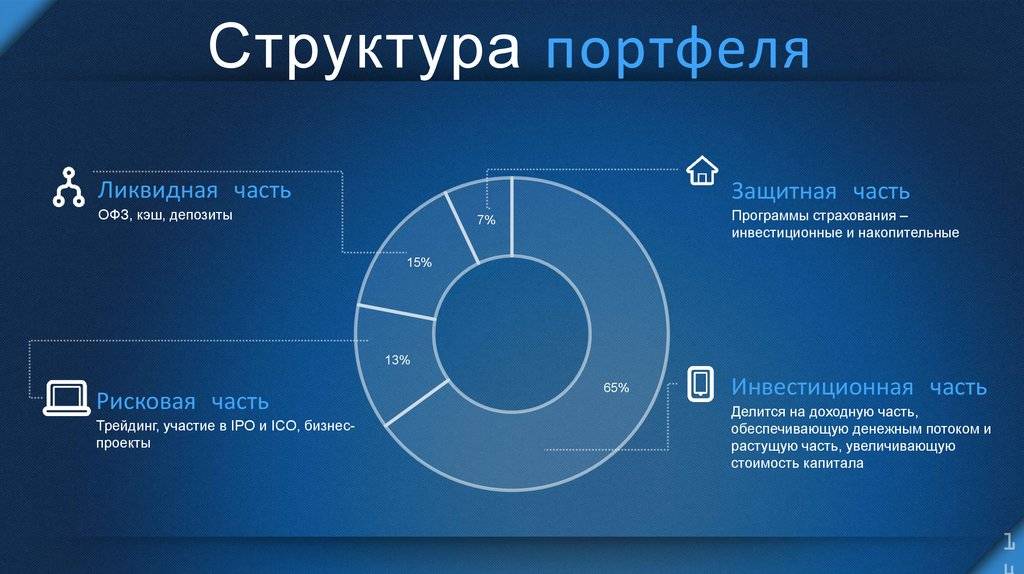

Напомним, что такое инвестиционный портфель — это совокупность активов, которые имеют между собой слабую корреляцию. Его составляют таким образом, чтобы добиться некой балансировки по рискам комфортной для конкретного инвестора. Главными целями создания являются:

- Снизить риски отдельных эмитентов (добиться диверсификации рисков);

- Уменьшить волатильность баланса, но с другой стороны не потерять сильно в прибыли;

- Повысить среднюю доходность;

Чаще всего в инвестиционный портфель входят ликвидные ценные бумаги в различных пропорциях (акции и облигации). Но по факту ассортимент может быть куда шире. Ниже представлены все доступные финансовые инструменты, которые могут находится на брокерском счету:

- Акции. Из разных секторов, отечественные и зарубежные.

- Облигации. Выбор ценных бумаг из этого сектора очень широкий: корпоративные, ОФЗ, еврооблигации. Есть много выпусков с разными доходностями и сроки.

- Металлы. Чаще всего покупают золото, как защитный актив. Но как показывает практика, он становится всё более спекулятивным. На рынке представлены еще много видов металлов: палладий, алюминий, медь, сталь.

- ETF фонды. В последние время сильно набирают популярность за счет своей простоты, доступности. Можно сразу купить диверсифицированный портфель из множества активов, что очень удобно. К тому же их стоимость доступна: от 5 до 9000 рублей.

- Фьючерсы — что это такое.

- Опционы PUTT и CALL.

- Валюты.

- Товары.

Благодаря грамотно составленному инвестиционному портфелю можно добить хорошей доходности и при этом иметь небольшими риск.

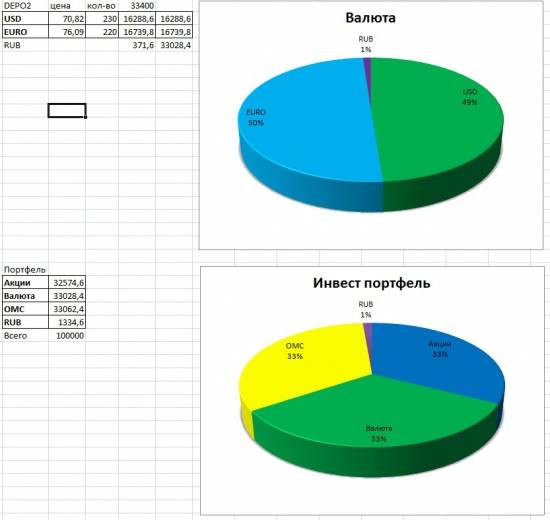

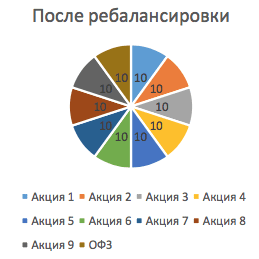

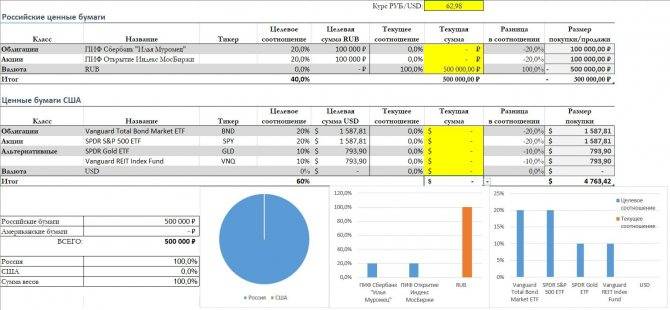

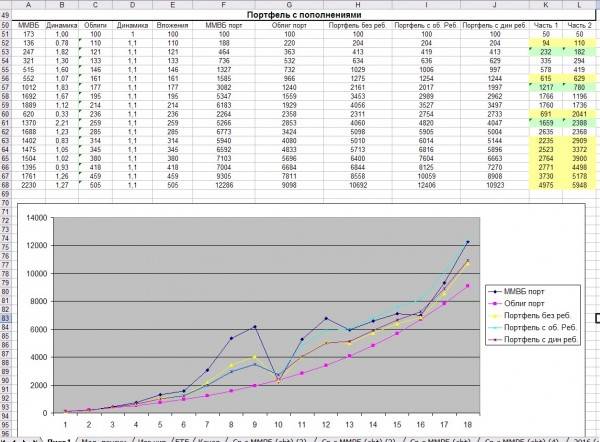

Личный опыт ребалансировки инвестиционного портфеля

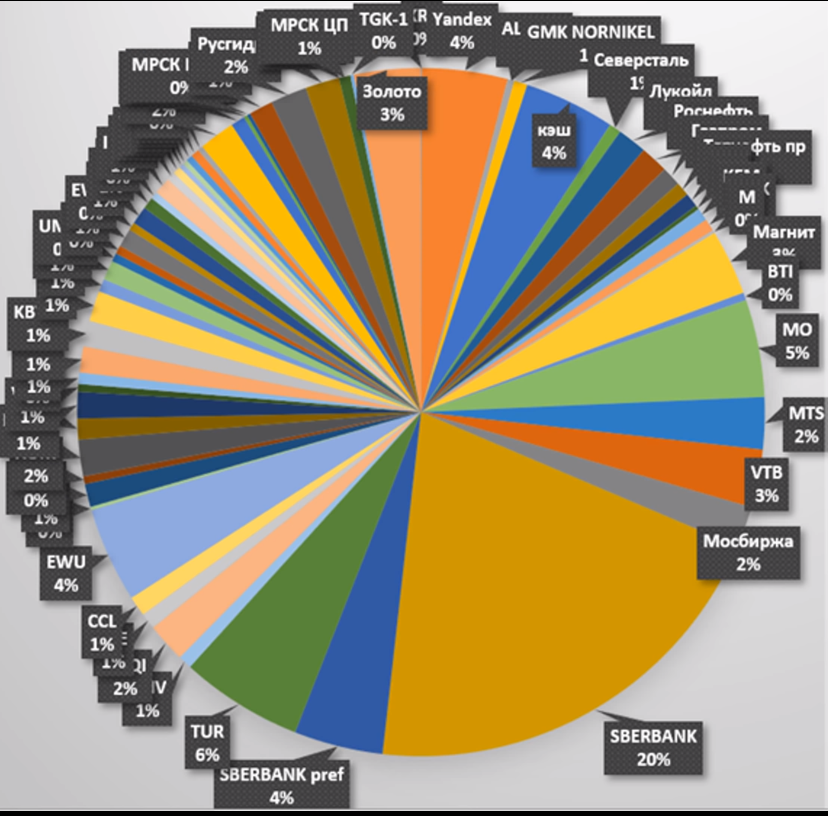

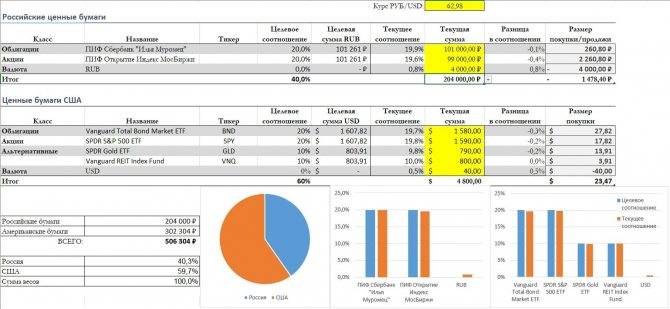

Приведем опыт частного инвестора. Инвестор является активным и в перераспределении активов руководствуется следующими правилами:

- Покупать по максимуму, продавать по минимуму. Как показала практика, стоимость подешевевшего инструмента вырастет с большей вероятностью, чем упадет цена на тот актив, что продемонстрировал рост.

- Проводить ребалансировку раз в год одновременно с реинвестированием.

- 20 % портфеля составляют денежные средства в иностранной валюте и золото. На данные активы ребалансировка не распространяется.

- Оставшиеся 80 % равномерно распределены по эмитентам ценных бумаг отечественных и зарубежных компаний. За последний год абсолютно все акции выросли в цене, так что продавать ничего не пришлось. Путем внесения свободных средств инвестор лишь докупил ценные бумаги тех эмитентов, отклонение по которым составило более 5 %.

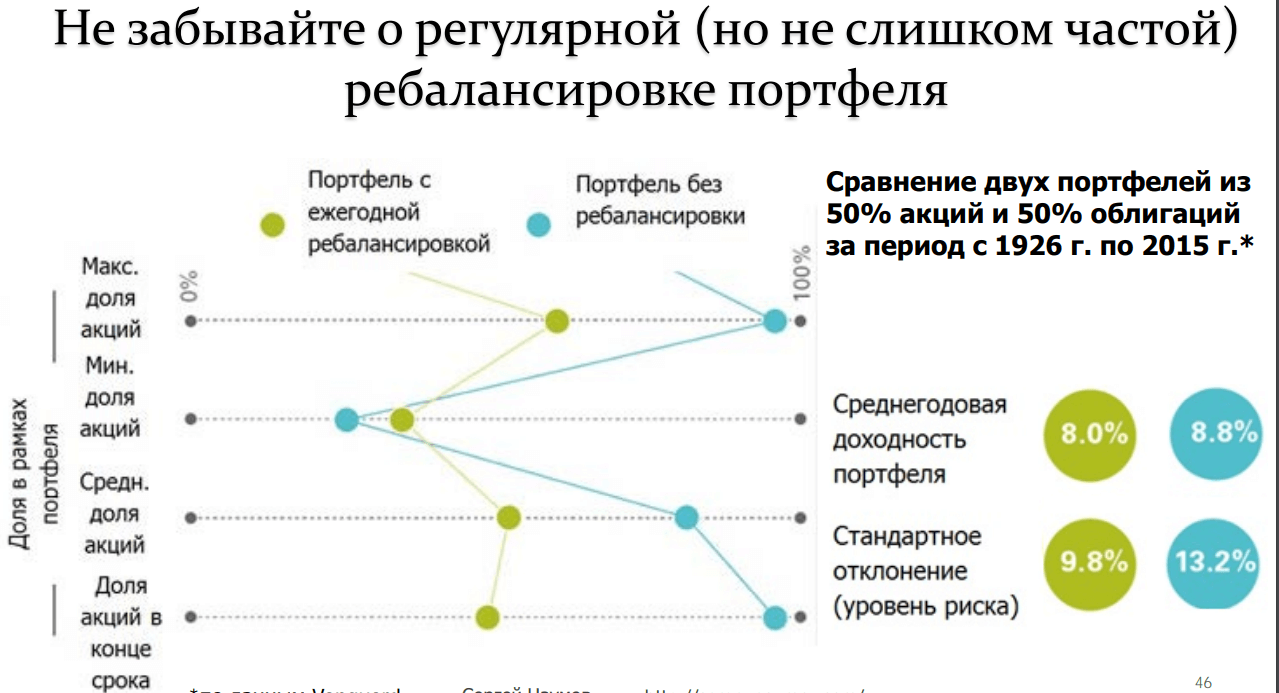

Как часто надо делать ребалансировку?

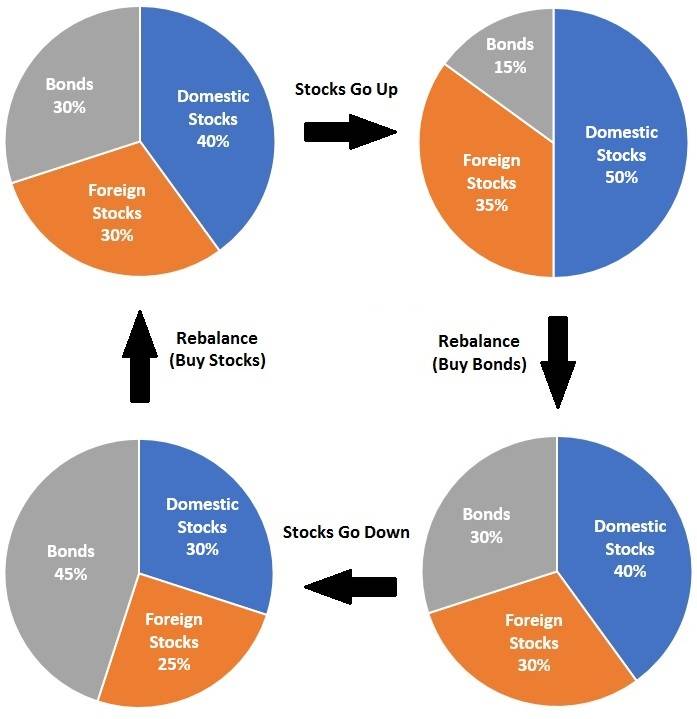

Если цель ребалансировки заключается в первую очередь в поддержании целевого распределения активов и управлении рисками, тогда все должны это делать. Вопрос в том, как часто?

Прежде чем мы сможем ответить на этот вопрос, нам необходимо объяснить два основных критерия для запуска ребалансировки.

- Это время: например, вы можете запланировать перебалансировку один или два раза в год в заранее определенные даты.

- Другой подход состоит в том, чтобы перебалансировать только тогда, когда класс активов отклоняется от своей цели на определенную величину, скажем, на пять процентных пунктов.

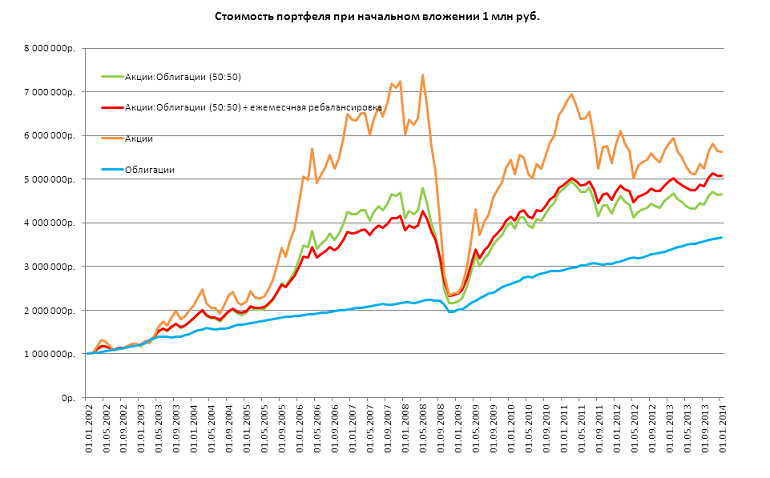

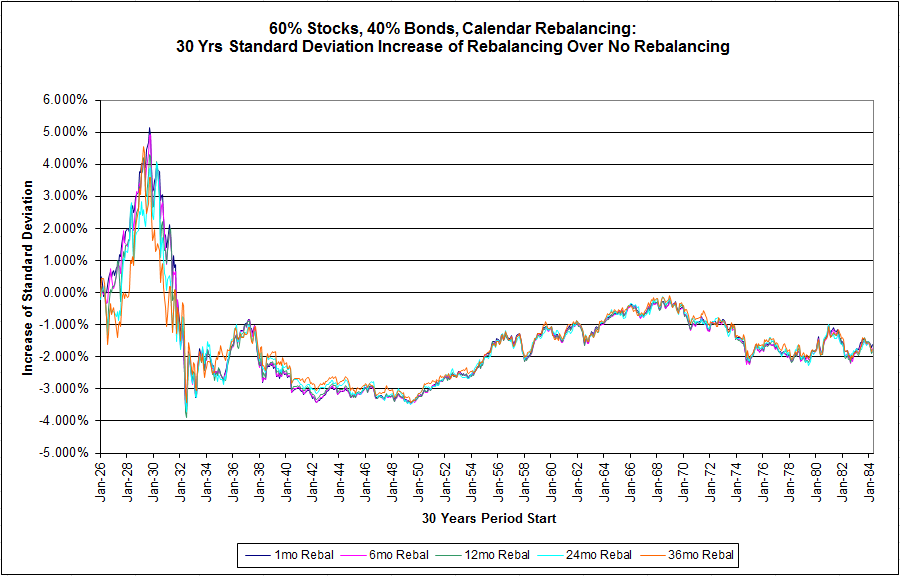

Начнем с перебалансировки исключительно на основе календаря. Какое оптимальное время между ребалансировками? Ответ опять же зависит от данных, которые вы просматриваете. Есть исследования, которые показывают, что лучше всего раз в два года, потому что это позволяет вам использовать импульс. Это имеет смысл интуитивно, поскольку бычьи бега обычно длятся несколько лет. Зачем уменьшать подверженность классу активов, который находится в многолетней горячей полосе, если мы знаем, что ребалансировка может снизить доходность на трендовых рынках.

Другие исследования показали, что ежеквартальная ребалансировка лучше, чем годовая. Одни из них посмотрели на рыночные данные США с 1968 по 1991 год и пришли к выводу, что ежемесячная ребалансировка превзошла их обе. Дело в том, что исследования не выявили явного победителя, когда дело доходит до оптимального интервала ребалансировки. Это зависит от периода времени, который вы рассматриваете, и это не поможет, когда мы смотрим в будущее, где мы не знаем, какие рынки мы собираемся получить. Если вы ищете простое решение, вы можете просто взять за привычку проводить ребалансировку один раз в год.

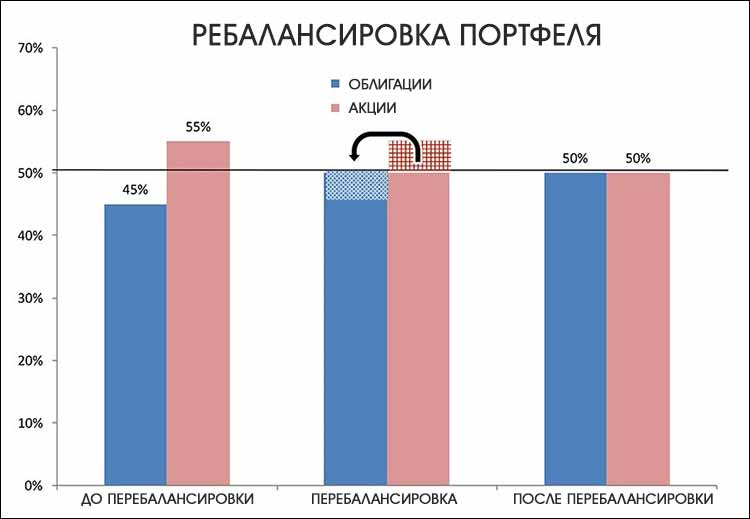

Ребалансировка на основе пороговых значений требует, чтобы вы внимательно следили за своим портфелем. При простой цели 50/50 инвестор может решить провести ребалансировку в любое время, когда акции или облигации упадут ниже 45% или поднимутся выше 55%, и волатильность рынков будет определять, как часто это произойдет. Это может занять пару лет или больше, но во время такого события, как финансовый кризис 2008 года, это может произойти через неделю. Если будет показано, что ребалансировка приводит к увеличению доходности на нестабильных рынках, то это может стоить хлопот.

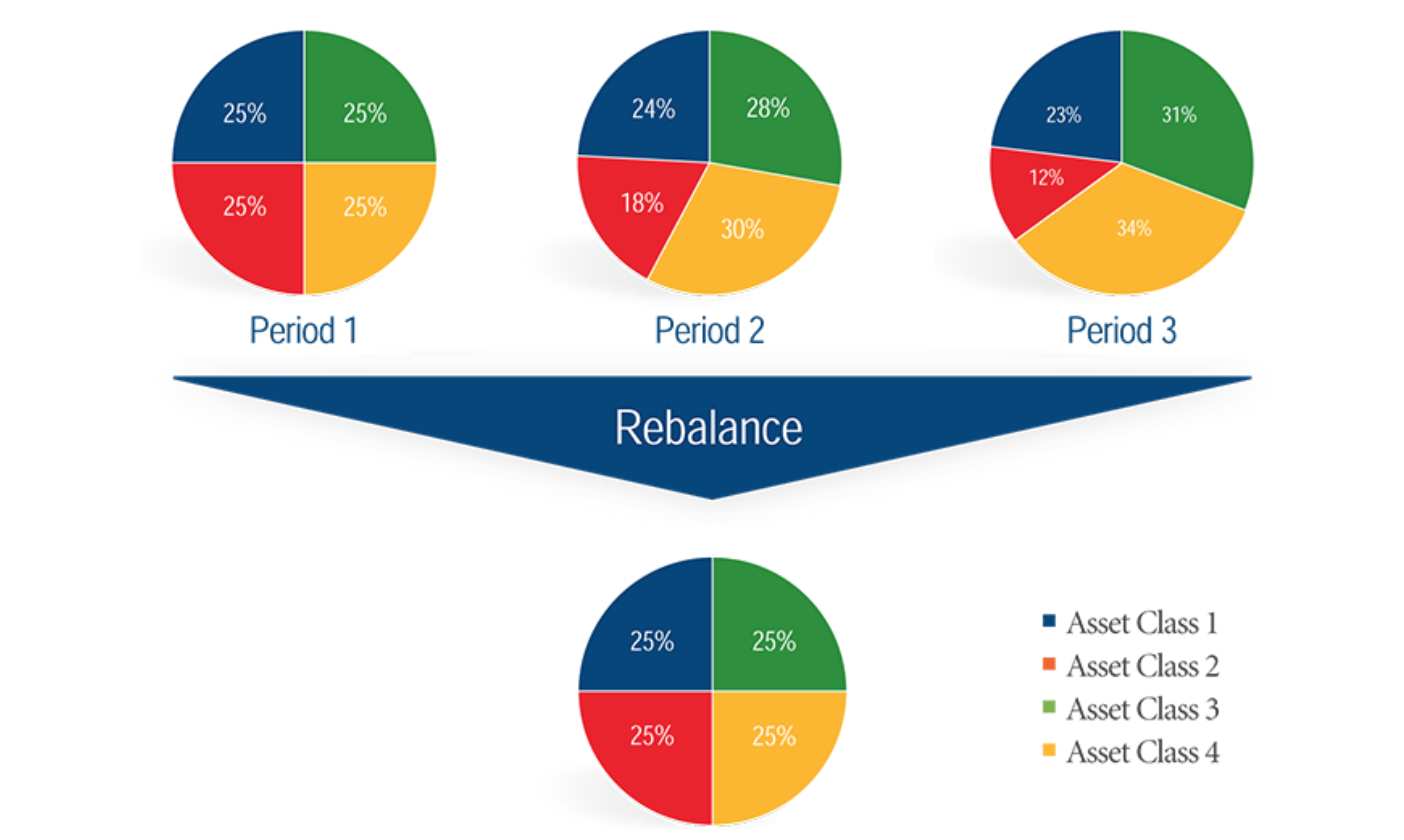

Ребалансировка на основе пороговых значений проста, если в вашем портфеле всего пара классов активов. Но это сложнее, когда вы добавляете больше классов активов и меньшее распределение. Ваша цель по капиталу может включать, например, 10% -ный вес для развивающихся рынков. Как вы сейчас устанавливаете пороги для ребалансировки? Для перехода на пять процентных пунктов теперь потребуется 50% -ная доходность или 50% -ный убыток, что вряд ли происходит очень часто.

При наличии нескольких классов активов вы должны сначала рассмотреть общее соотношение капитала к фиксированной прибыли. Вы также можете установить индивидуальные пороговые значения для каждого класса активов в вашем портфеле.

Если у вас есть цель в 50% для облигаций, вы можете позволить ей дрейфовать до 45–55%, прежде чем запускать ребаланс, но для развивающихся рынков вы можете установить более узкий диапазон от 8% до 12%.

Если вы регулярно добавляете или удаляете из своего портфеля, у вас есть возможность сохранить распределение активов на целевом уровне с течением времени. Вы можете просто направить свои взносы в активы ниже целевого значения и снять средства с тех, которые имеют избыточный вес. Если портфель невелик по сравнению с этими взносами или изъятиями, одни только денежные потоки могут удержать вас на цели, хотя с более крупными портфелями они могут недостаточно изменить распределения.

Всегда считайте стоимость.

Каждый раз, когда вы выполняете ребалансировку, вам необходимо учитывать транзакционные издержки и налоги. Если вы покупаете и продаете акции, ETF или отдельные облигации, всегда будут возникать операционные издержки, включая торговые комиссии и спреды между покупателями и продавцами. Это может не окупиться, если ваш портфель невелик и вам нужно совершить несколько сделок для ребалансировки. Если ваш брокер взимает 0,3% за сделку, например, каждая транзакция на 50000 рублей будет стоить вам 1500 руб., что со временем значительно снизит вашу прибыль.

Анализ CFA — Как оценивать доходность инвестиционного портфеля?

Торговля по экспоненциальной средней скользящей

Кто уходит в минус

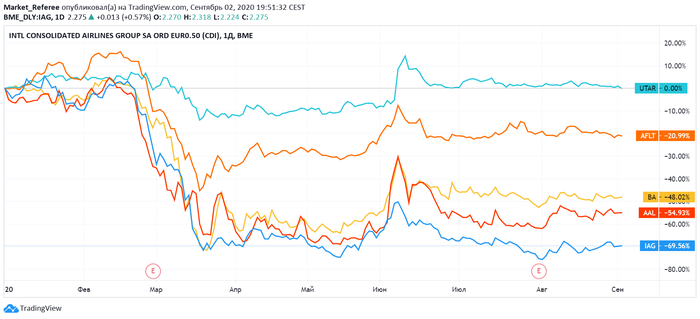

Нельзя отрицать тот факт, что пандемия обнаружила недостатки стратегий развития внутри компаний.

Банковский сектор, энергетика, ресторанный бизнес, маркетинг и СМИ оказались среди самых пострадавших от коронавируса. Отдельно стоит отметить авиационную промышленность — один из первых секторов, обратившихся к правительству с просьбой о финансовой помощи.

Из-за введения ограничений на поездки число людей, путешествующих на самолете, уменьшилось примерно на 96%. Как результат, у компаний возник резкий дефицит оборотных средств, необходимых на выплату заработной платы, содержание флота и другие неотложные платежи.

Даже несмотря на то, что президент США Дональд Трамп подписал законопроект о стимулировании роста, который включает $58 млрд помощи авиакомпаниям — $29 млрд в виде грантов на заработную плату для рабочих и еще $29 млрд в виде кредитов авиакомпаниям — несколько авиакомпаний уже разорились.

В чем прелесть фондов

Главный плюс фондов в диверсификации. Простым языком, диверсификация — это принцип «не держи все яйца в одной корзине». То есть не стоит держать все деньги в акциях одной компании/отрасли/страны.

У диверсификации есть плюсы. Во-первых, снижается риск: лучше владеть акциями 50 компаний, чем акциями двух-трех. Если обанкротятся 3 из 50 компаний, это почти не создаст проблем, а если одна из трех, то будет больно.

Во-вторых, чем больше разных акций мы держим, тем больше шанс, что в портфеле окажется новый «Амазон» или «Гугл». Дело в том, что распределение доходности акций неравномерно: есть условно 5% лидеров, которые дают десятки процентов годовых, есть много середнячков с доходностью немного больше вклада, и есть много бумаг, которые показали себя хуже вклада или в итоге вообще обнулились. Мы не знаем заранее, кто из них кто. И никто не знает.

Потому лучше купить все акции по чуть-чуть или хотя бы большинство акций крупных компаний, чем купить десяток. Больше шансов получить в портфель суперзвезду и получить в итоге более-менее пристойную доходность.

При этом диверсифицировать с помощью фондов очень легко. Достаточно 3500 рублей — и вот у вас в портфеле акции 600 компаний США, которые входят в фонд FXUS. Или 2900 рублей — и вот у вас около 40 российских акций, входящих в FXRL. Если бы мы вручную набирали такой объем акций, потребовались бы миллионы рублей, сотни тысяч долларов и много времени на сделки.

Но надо понимать, что даже если в портфеле будет 1000 разных акций, то риск не устраняется полностью: ведь есть риск рынка акций в целом. Значит, желательно использовать разные классы активов, которые слабо зависимы между собой, например акции + облигации. Зависимость активов между собой называется корреляцией.

Мы не знаем, что в будущем даст наибольшую доходность и с каким риском, поэтому берем и акции, и облигации и, возможно, еще держим часть денег в наличных, золоте, недвижимости. В итоге мы распределяем деньги между разными видами активов, которые слабо коррелируют между собой, и не зависим от поведения одного актива. Как именно распределить — это уже другой вопрос.

Классификация

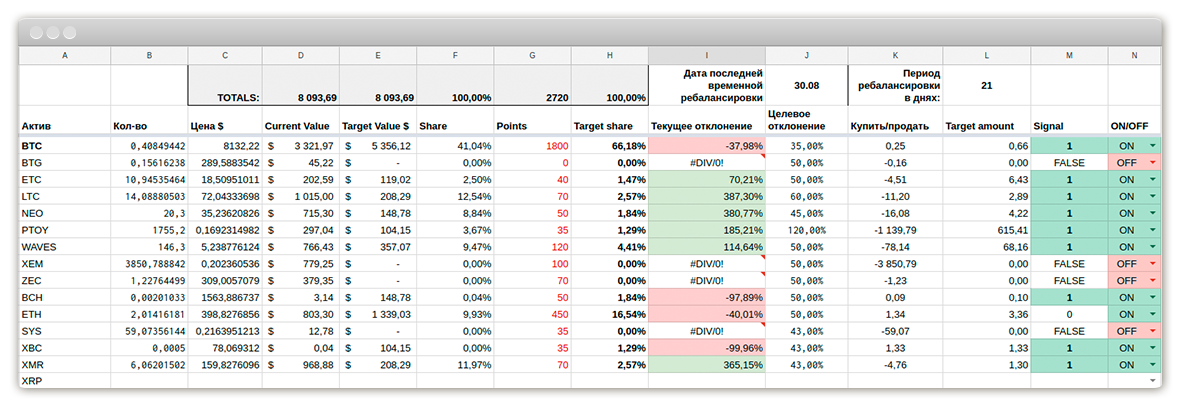

Средневзвешенная стоимость инвестиций

Это вспомогательный показатель, необходимый при расчете множества важных показателей, например процентной прибыли и среднегодовой доходности.

(далее СВСИ) выражается в валюте портфеля (в рублях) и представляет собой усредненную сумму инвестированных в портфель (или инструмент) денежных средств. При этом усреднение ведется с учетом периодов времени, на которых происходило инвестирование.

Рассмотрим простой пример: вы владеете портфелем год, при этом в начале первого полугодия вы пополнили его на 1000 рублей, а в начале второго — еще на 1000. СВСИ в таком случае составит 1500 рублей. Если бы вы пополнили портфель второй раз не в середине года, а в начале 4 квартала (значит, ¾ года в портфель было вложено 1000 рублей), то СВСИ составит 1250 рублей.

В более общем виде СВСИ рассчитывается по следующей формуле:

(T1 * Sнач + T2 * (Sнач + Sвв) + T3 * (Sнач + Sвв – Sвыв) + … + Tn * (Sнач + ΣSвв – ΣSвыв)/ ΣT,

где T1, T2, T3,Tn – количество дней в подпериоде

Sвв — введенные денежные средства (из портфеля, инструмента)

Sвв — выведенные денежные средства (в портфель, инструмент)

ΣT – суммарное количество дней на рассматриваемом временном отрезке

При расчете СВСИ мы принимаем во внимание следующие важные моменты:

- На определенном отрезке времени может оказаться так, что суммарные выведенные (из портфеля или инструмента) денежные средства превышают введенные. Например, мы купили 20 лотов Сбербанка по 70 рублей, а затем продали 15 лотов по 150. На промежутке времени после продажи стоимость вложений в оставшиеся 5 лотов составит 20 x 70 рублей — 15 x 150 рублей = -850 рублей. Если подобные отрезки времени сделают общую СВСИ отрицательной, то рассчитанные на ней показатели потеряют смысл. Поэтому, когда по формуле значение Sнач + Sвв – Sвыв становится отрицательным, мы принимаем его за в общей сумме.

- СВСИ для ценной бумаги рассчитывается только на основе сделок по ее покупке/продажи. Связанные сделки по зачислению и списанию денежных в расчетах не участвуют, т.к. деньги представляют собой самостоятельный актив.

- СВСИ всех акций (или облигаций) рассчитывается как сумма СВСИ по каждой акции (облигации) портфеля.

- СВСИ для всего портфеля рассчитывается отдельно, т.к. в ней дополнительно учитываются сделки по вводу/выводу денежных средств. Поэтому, если например портфель состоит из единственной бумаги, то доходность по этой бумаге не обязательно будет совпадать с доходностью портфеля целиком.

- Как следствие, денежные средства, находящиеся в портфеле и не вложенные в ценные бумаги, уменьшают его доходность.

- Маржинальное кредитование: при открытии лонга с плечом в портфеле образуется отрицательная денежная сумма, скомпенсированная открытой позицией по бумаге, и для расчета СВСИ по портфелю будет применима та же общая формула. Однако при расчете СВСИ по инструменту деньги не учитываются, а значит доходность по бумаге, купленной с плечом, не будет учитывать это плечо. При этом общая доходность по портфелю будет рассчитана с учетом плеча.

- Короткие позиции: при открытии шорта в портфеле возникает отрицательное количество бумаг, скомпенсированное деньгами от продажи, и для расчета СВСИ по портфелю будет применима та же формула. Однако при расчете СВСИ по инструменту денежные средства не учитываются. Поэтому в случае короткой позиции слагаемые в формуле на соответствующем отрезке “меняют знак” — для шорта мы вычитаем выведенные средства (сумма продаж) из введенных средств (сумма покупок).

- СВСИ по портфелю считается на промежутке времени с момента первой сделки (включая пополнение деньгами) и до сегодняшнего дня. СВСИ по отдельной бумаге считается с даты первой покупки/продажи по ней и до сегодняшнего дня, если это открытая позиция, или до даты закрытия позиции, если это закрытая позиция.

- Сегодняшний день при расчете СВСИ всегда принимается как полный, завершившийся. Например, если бумага была куплена вчера, а продана сегодня, то отрезок времени, на котором происходит расчет, составит 2 дня.

Сколько нужно денег, чтобы начать инвестировать?

Вторым важным фактором в составлении инвестиционного портфеля является сумма финансов, которую вы готовы вложить для осуществления своей мечты. Конечно, заработать на машину с 10000 рублей быстро не получится, для этого требуются постоянные вливания дополнительных средств. Но начать вы можете даже с этой суммой. Чем больше сумма ваших первоначальных финансов, тем быстрее вы сможете достичь желаемого результата. Но этот вариант подходит не всем.

Что же делать, если этих денег нет, но очень хочется какую-то вещь, которую уже представляешь в своей голове и записал ее на бумаге? Тут на помощь приходит правило 10 процентов, которые необходимо откладывать, с любых ваших доходов не зависимо, сколько вы зарабатываете. Подробно я писал об этих правилах в своей статье об инвестициях для новичков.

Откладывая по 10 % от каждого поступления денежных средств (зарплата, премия, выигрыш в лотерею) вы очень быстро соберете нужную вам сумму, для того чтобы начать инвестировать в интернете. Можно параллельно откладывать и сразу же инвестировать в инструменты, описанные ниже.

Так вы еще быстрее достигните желаемого результата, но тут требуются определенные знания, так как с маленькой суммой сложнее работать и соответственно составить сбалансированный портфель будет не просто. Инвестировать с небольшой суммы вы можете через брокера Тинькофф Инвестиции. У этого брокера есть готовые инвестиционные портфели для новичков. И начать можно даже с небольшой суммы в 1000 рублей.

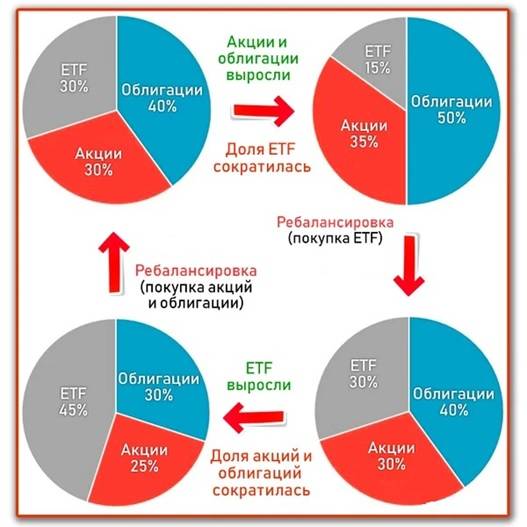

Ребалансировка всепогодного портфеля

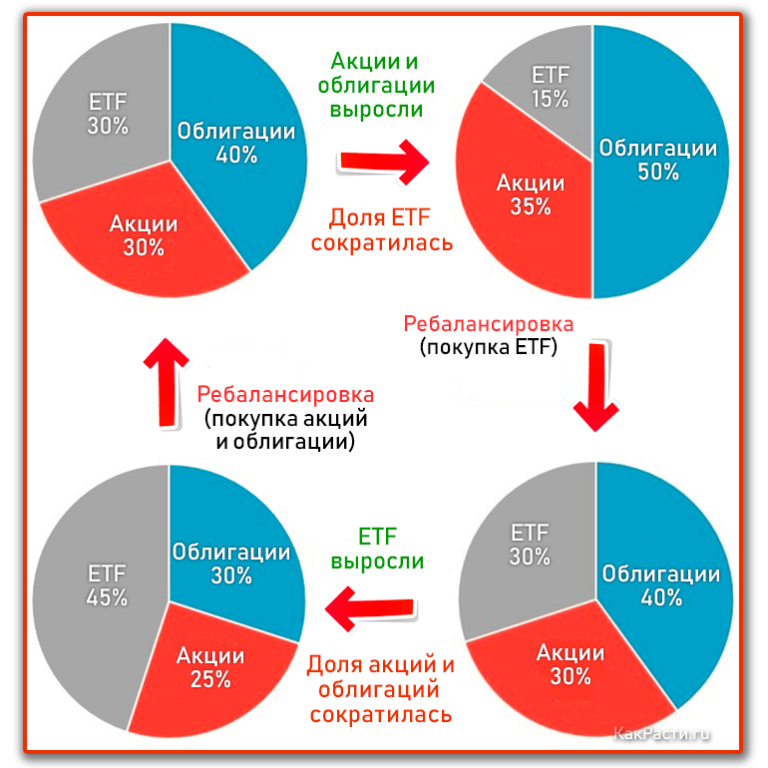

Как и любой диверсифицированный портфель, всепогодный вариант требует периодической ребалансировки, потому что со временем исходные пропорции активов смещаются

Сохранить внутреннюю структуру портфеля особенно важно при всепогодной стратегии, которая опирается на равномерное распределение рисков

Если рассматривать тот же интервал с 2007 года, вот что получилось бы, если бы мы распределили все активы в нужных пропорциях и не возвращались к управлению портфелем до 2020 года.

Обратите внимание, насколько стабильна доля долгосрочных облигаций. Мы также видим, что акции, как самый растущий актив, постепенно перетягивают на себя одеяло

В основном это происходит за счет коммодити, которые находятся на историческом дне.

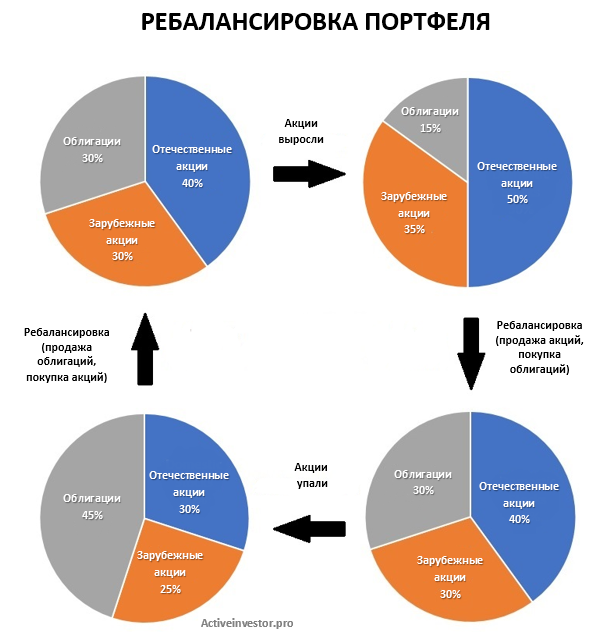

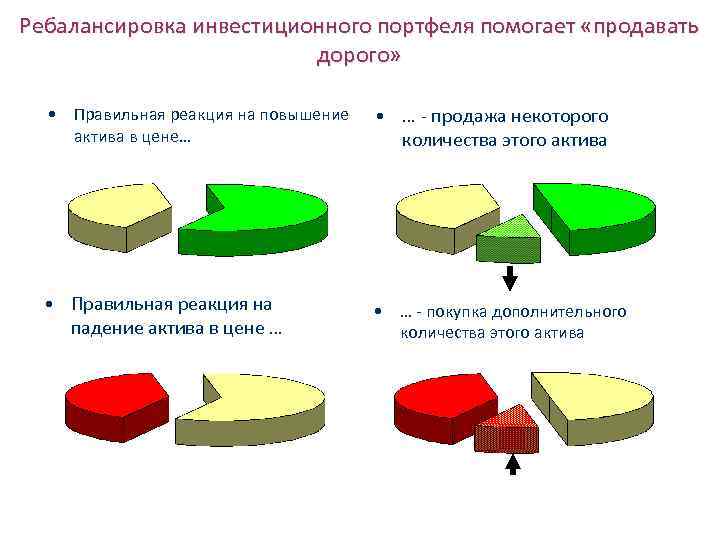

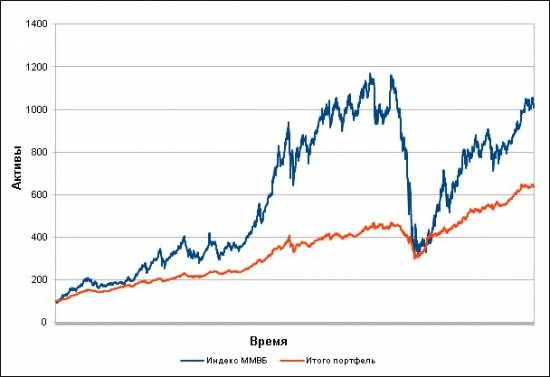

Ребалансировка позволяет восстановить нарушенный баланс между активами и автоматически воплощает стоимостную стратегию инвестирования: мы фиксируем прибыль по выросшим позициям и перекладываем средства в подешевевшие, у которых выше потенциал роста.

Чтобы понять, как часто нужно ребалансировать всепогодный портфель, я сравнил варианты портфелей с разной регулярностью ребалансировки.

Самой невыгодной получается ежемесячная ребалансировка: у нее самая низкая доходность и коэффициент Шарпа. А еще она требует более активного участия инвестора, и за счет частых операций инвестор может заплатить больше комиссий брокеру. Годовая ребалансировка выглядит лучше, но у нее большие потери в худший год.

Получается, предпочтительны ребалансировки раз в полгода и раз в квартал: они позволяют инвестору не так часто возвращаться к управлению портфелем, но при этом держать руку на пульсе. А наибольшая отдача от портфеля достигается при ежеквартальном управлении.

Критика фундаментального анализа

Основные статьи темы

Фундаментальный анализ давно превратился в отдельную сферу бизнеса, далекую от прогнозирования цен, ради которой он собственно и создавался. Так,

- крупные СМИ, как легендарный для инвесторов The Wall Street Journal, просто лоббируют чьи то интересы, выделяя для биржевой информации лишь 1/64 часть своих страниц;

- аналитики фундаментального анализа брокерских компаний просто зарабатывают премии за «лиды» (заявки и звонки), зарегистрировавшихся на вебинар новичков;

- в интернете не осталось ни одного успешного трейдера, торгующего по фундаментальному анализу форекс.

Как отвечают на критику сами представители фундаментального анализа forex? Примерно, как социологи, когда в очередной раз грубо ошибаются в цифрах: что денег заказчик выделил очень мало… из-за этого не удалось провести комплексный анализ, исследовали лишь ОТДЕЛЬНЫЕ аспекты проблемы… погрешность — это неотъемлемая часть статистических измерений…

Вывод для трейдеров однозначный —

Способы взвесить индекс

Есть два подхода к формированию индексов: взвешенный по капитализации, cap-weighted, и равновесный, equal weighted. Эти же принципы можно применять и к своему портфелю из акций.

В первом случае доля компании соответствует ее капитализации: чем дороже компания, тем больше ее доля в портфеле. Во втором случае все активы размещаются в примерно равных долях.

Популярная версия S&P 500 как раз взвешена по капитализации, 10 крупнейших компаний занимают 25% индекса. Соответственно, они в значительной степени определяют его поведение. А если заглянуть в конец списка S&P 500, то там компаниям отведены лишь сотые доли процента.

Еще есть равновесная версия индекса — S&P 500 Equal Weight. В нем каждая бумага занимает равную долю — от 0,1 до 0,3%. Ни одна компания не превалирует над другой, не становится флагманом портфеля. Такой подход к составлению портфеля довольно сильно отражается на его динамике.

В 2003 году компания Invesco запустила ETF Invesco S&P 500 Equal Weight (RSP), который следует за равновесным индексом. В управлении этого фонда примерно 15 млрд долларов, комиссия за управление составляет 0,2%. Еще Invesco предлагает равновесные ETF для каждого из 11 секторов — их мы рассмотрим позже, — а также фонды на индексы компаний средней и малой капитализации:

- Invesco S&P MidCap 400 Equal Weight ETF (EWMC).

- Invesco SmallCap 600 Equal Weight ETF (EWSC).

Напомню, что компании классифицируются по капитализации:

- Малая — до 2 млрд долларов.

- Средняя — 2—10 млрд долларов.

- Большая — свыше 10 млрд долларов.

- Мега — от 200 млрд долларов.

Благодаря ETF от Invesco мы можем оценить, как показывает себя равновесная методика на исторической дистанции в 17 лет.

На протяжении всего этого времени равновесный индекс обгонял обычный. Однако мартовский обвал в связи с пандемией коронавируса в моменте практически нивелировал эту разницу. Похожая техническая картина наблюдалась и во время кризиса 2008 года.

Можно констатировать, что равновесный индекс более волатилен. Это связано с его секторальной структурой, а также с фокусом на компаниях средней капитализации: их акции сильнее падают в период турбулентности, но дают лучший результат на растущем рынке.

При этом, если рассматривать период менее 10 лет, обычный S&P 500 обгоняет равновесный, особенно в последние пять лет. Это связано с бурным ростом технологических гигантов, чья доля в индексе очень большая, а также с периодом активных байбэков — обратным выкупом крупными компаниями своих акций.

Если же заглянуть в более глубокое прошлое, можно увидеть, что больший промежуток времени увеличивает преимущество равновесной стратегии. Данные Wilshire позволяют отследить поведение обоих индексов с 1978 года. Они показывают, что с учетом реинвестирования дивидендов равновесный S&P рос в среднегодовом исчислении на 12,5%, а обычный — на 11,4%. Если экстраполировать эти данные на 42 года, получим подавляющую разницу:

42 × 1,1% = 46,2%

То есть равновесная методика опередила обычный индекс почти в два раза. Это заставляет отнестись к ней серьезно и, возможно, попытаться внедрить на практике. Правда, с оглядкой на ее минусы, которые сейчас рассмотрим.

Обратите внимание на последнюю пятилетку, когда обычный S&P обгонял равновесный

Обратите внимание на последнюю пятилетку, когда обычный S&P обгонял равновесный

Что в итоге

В конце хотелось бы отметить, что коронавирус и вправду серьезно подорвал экономику многих стран, однако это не означает, что всему пришел конец. Это лишь доказывает, что компаниям как никогда необходима гибкость и способность реагировать на трудности, особенно когда вопрос стоит о выживании.

Инвестиции подразумевают под собой долгосрочное вложение. Но все же, это не означает, что достаточно купить акции компании и забыть о них на пару-тройку лет.

Пандемия явно указала на недостатки одних секторов и преимущества других. На этом фоне стоит еще раз проанализировать свой портфель акций и сделать необходимые изменения.

Выводы

Заранее предсказать, как регулярная ребалансировка повлияет на доходность портфеля на длинном временном горизонте, нельзя. Также далеко не всегда оправдано придерживаться всего одной стратегии на протяжении десятилетий. То, что работало 20 лет назад, может быть неэффективным сегодня. Но регулярная ребалансировка по установленным правилам поможет вам ответить на вопросы «когда фиксировать прибыль» и «куда вложить дивиденды и купоны». Также не следует забывать и про главную цель – оптимизацию соотношения риска инвестиций и приносимой ими прибыли.

Всем профита!

04.09.2020