Прогнозы экспертов

Как уже говорилось выше, в последние годы цена на золото была искусственно завышена, поэтому, скорее всего, стоимость драгоценного металла в этом году будет снижаться. В первом квартале она закрепится на отметке 1050-1100 долларов за одну унцию, после чего цена начнет опускаться, и достигнет предела 900-1000 долларов. В связи с этим у многих инвесторов возникает вопрос, можно ли вкладывать деньги в золото?

Дело в том, что существует целый ряд факторов, которые могут вызывать постепенный рост цен:

- Стоимость золота могут удерживать искусственным путем владельцы приисков, поскольку падение цен в дальнейшем может обернуться для них большими убытками;

- Цены на этот благородный металл могут подняться за счет того, что некоторые страны начнут закупать его в национальный резерв;

- Многие компании снизили в 2015 году добычу золота, поэтому на рынке может возникнуть его дефицит, что приведет к резкому росту цен.

Несмотря на все противоречивые прогнозы на вопрос, нужно ли вкладывать деньги в золото, эксперты отвечают положительно. Они считают, что это один из самых выгодных видов инвестиций. Вложения в ОМС или акции золотодобывающих компаний буквально через 2-3 года могут принести 10-15% прибыли, а если вы инвестируете свой капитал на 10 лет, его доходность составит 20-25%. Краткосрочные вложения в данный актив себя не оправдывают.

Виды инвестирования

Теперь разберемся, как правильно вложить деньги в золото. Существует несколько способов инвестирования средств в драгоценные металлы. Разберем каждый из них подробнее:

Минусы инвестиций

У данного вида инвестирования есть и недостатки:

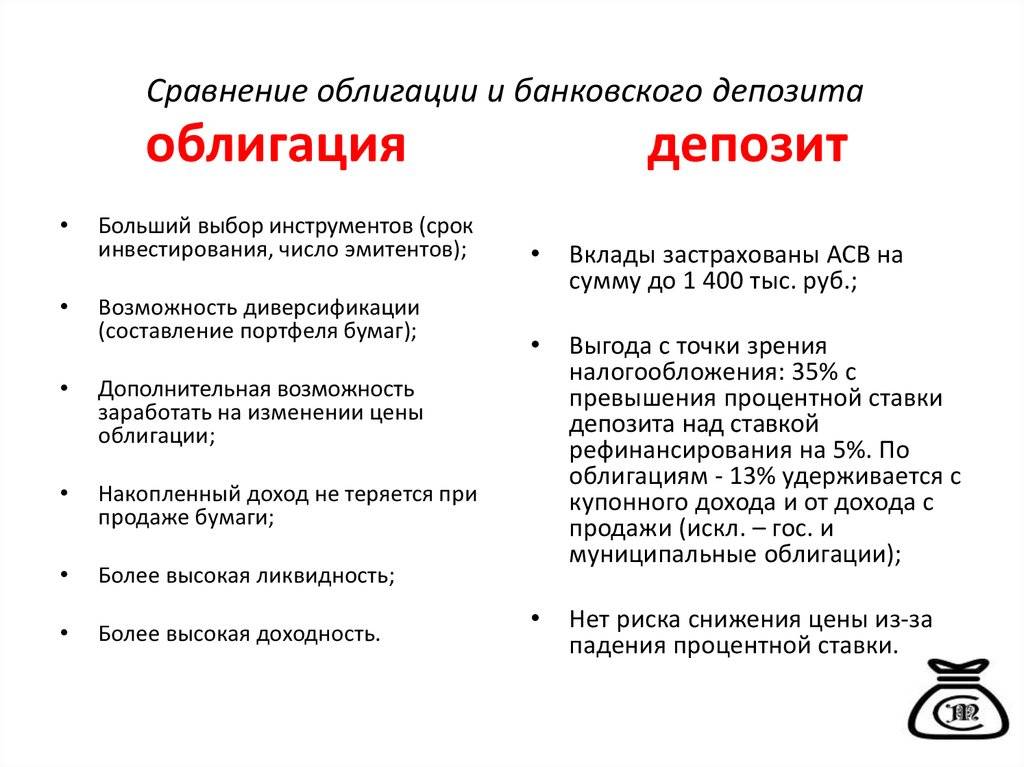

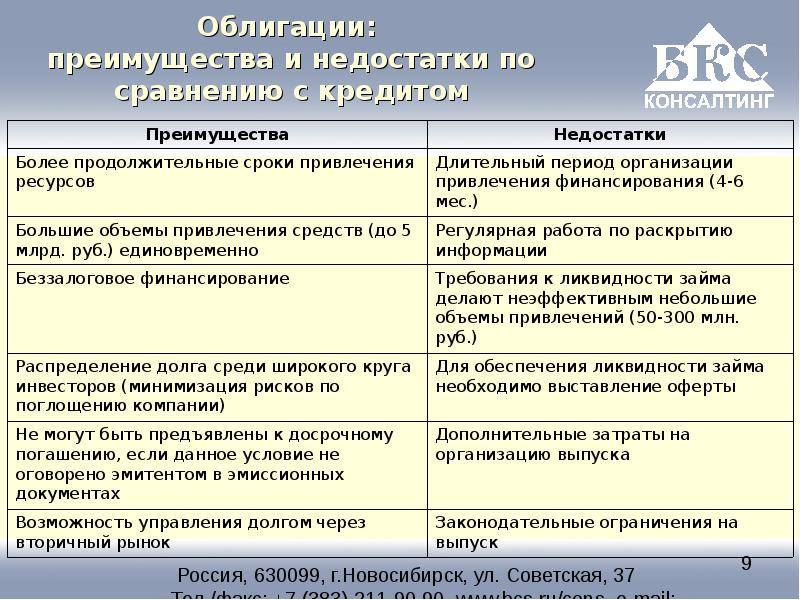

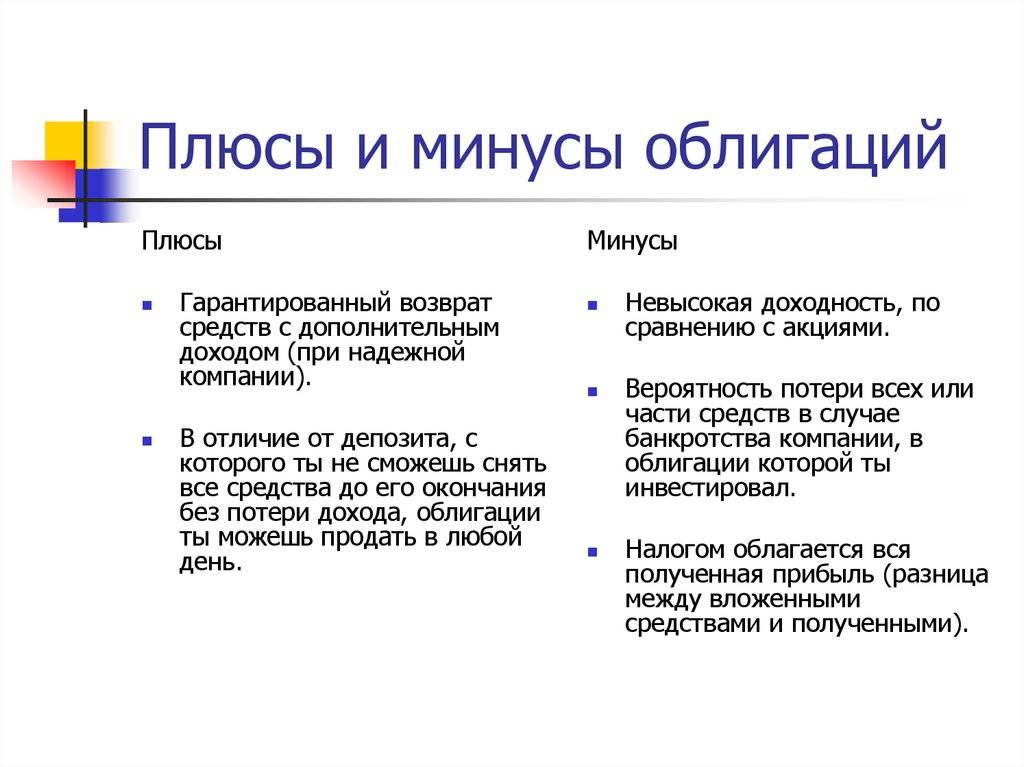

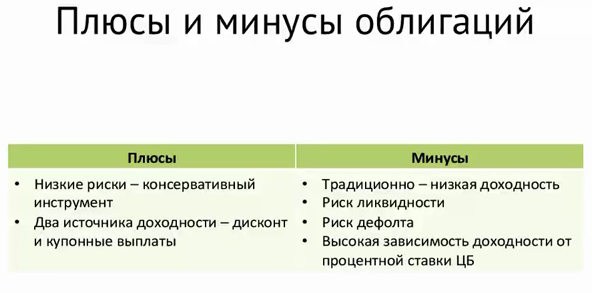

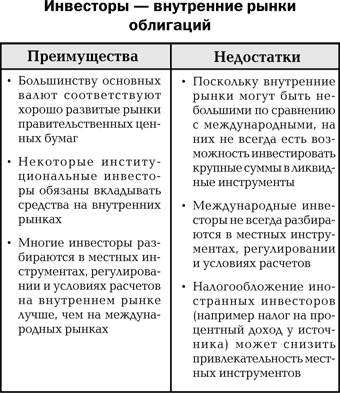

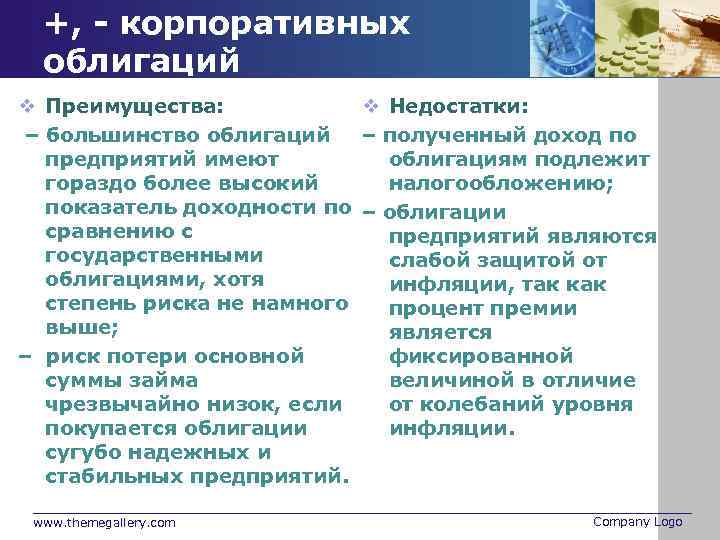

- Небольшой доход. По сравнению с акциями и другими инструментами для дохода, облигации приносят небольшой доход, однако в большинстве случаев этот недостаток совсем незаметен. Если в стране стабильная экономика, то они будут приносить стабильный хороший доход.

- Незащищённость. Облигационные вложения не участвуют в системе страхования вкладов, поэтому в случае банкротства компании есть риск получить средства не сразу, а через некоторое время.

- Процентный риск. Если Центробанк повысит ставки по процентам, то доходность от ценных бумаг снизится, и в этом случае есть риск, что вложенных средств будет больше, чем доходных. То есть покупатель уйдёт “в минус”.

- Инфляционный риск. Если уровень инфляции достигнет минимального уровня доходности от облигаций, то в этом случае тоже теряется часть дохода. Однако этот риск минимален, так как Центробанк старается удерживать уровень инфляции в пределах 4%.

- Риск ликвидности. Это риск, связанный с тем, что, если захочется перепродать бумаги до момента их погашения, то есть вероятность, что покупателей будет мало или их не найдётся совсем. Чаще всего это связано с тем, что компания-эмитент малоизвестна.

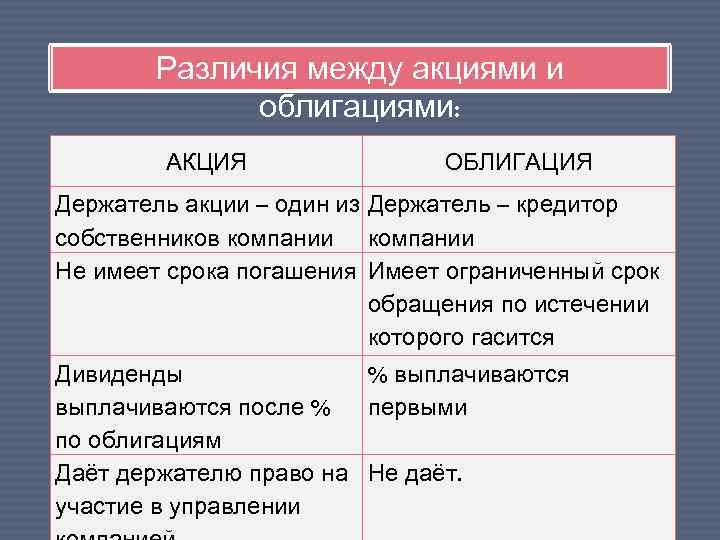

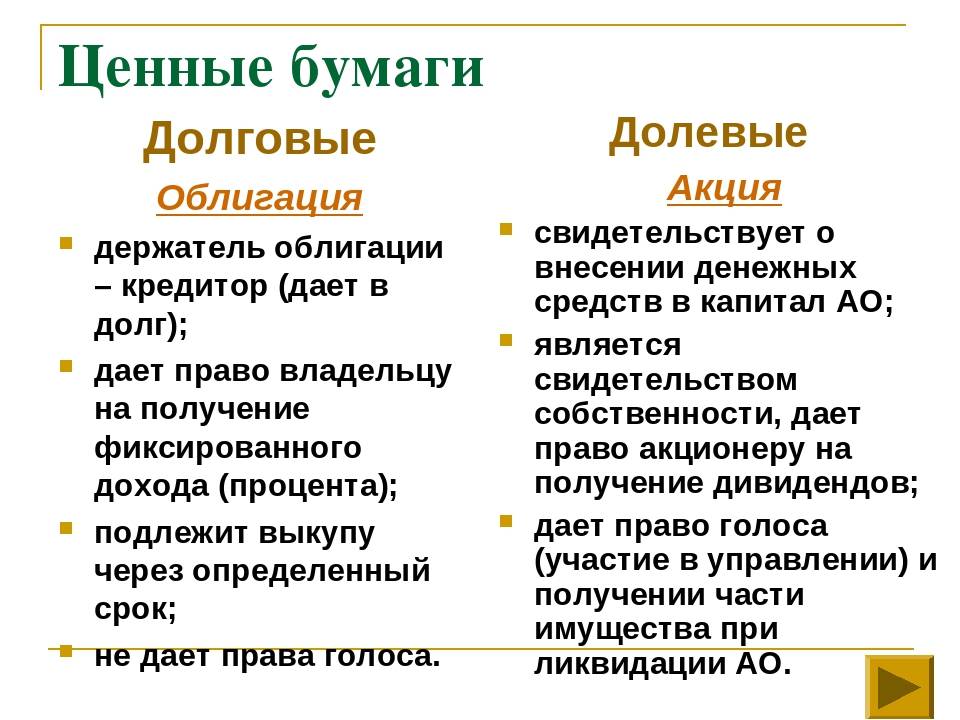

Практические отличия ценных бумаг

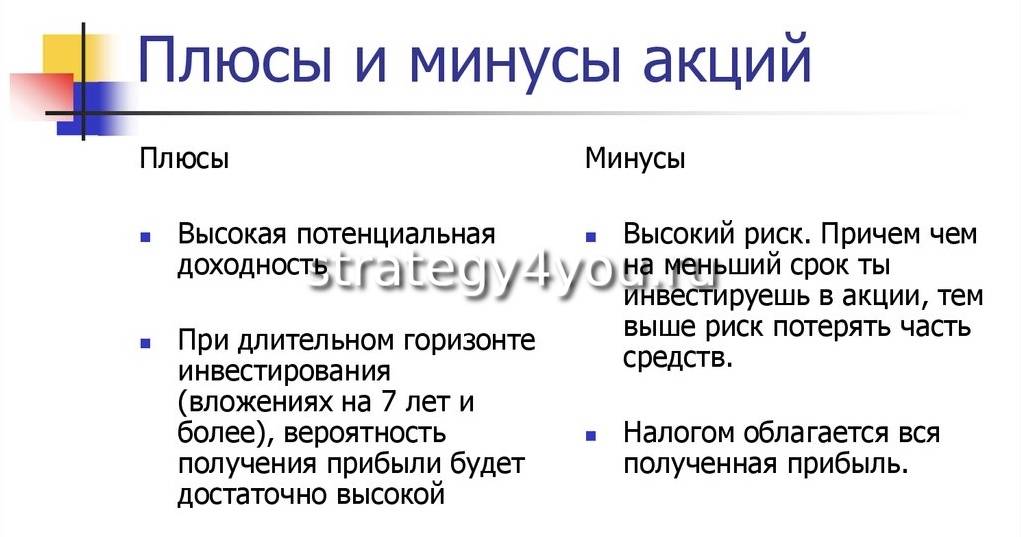

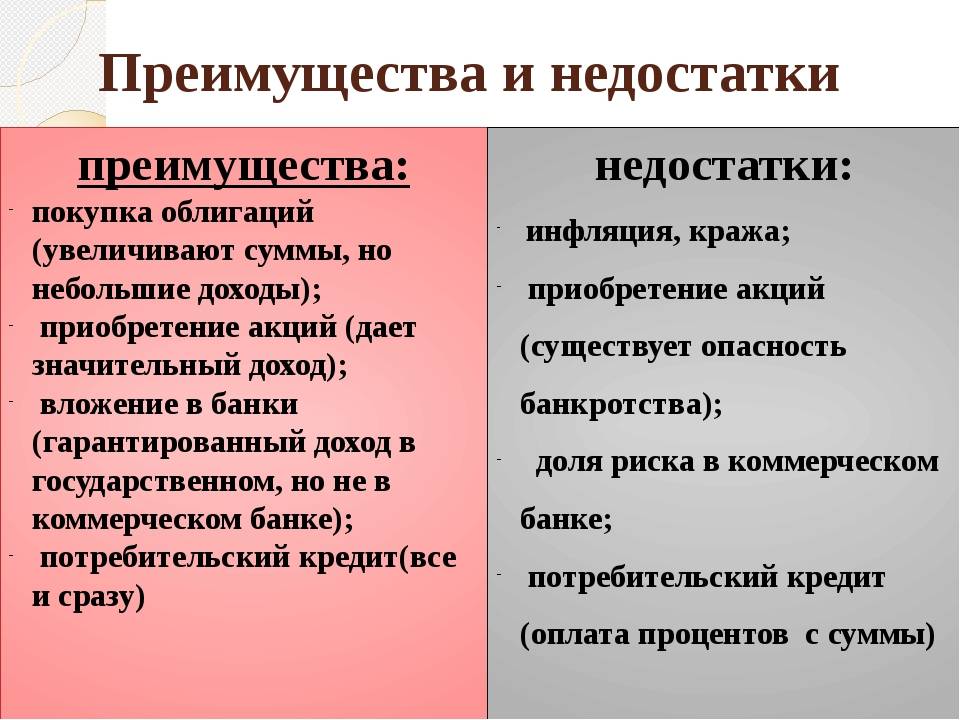

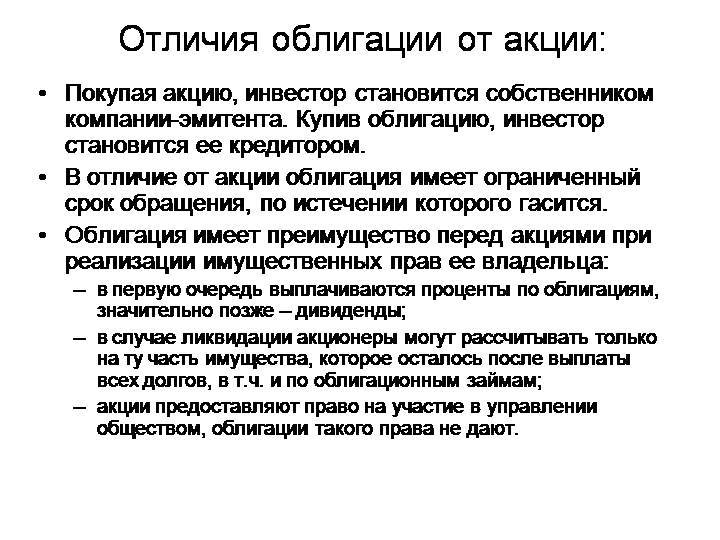

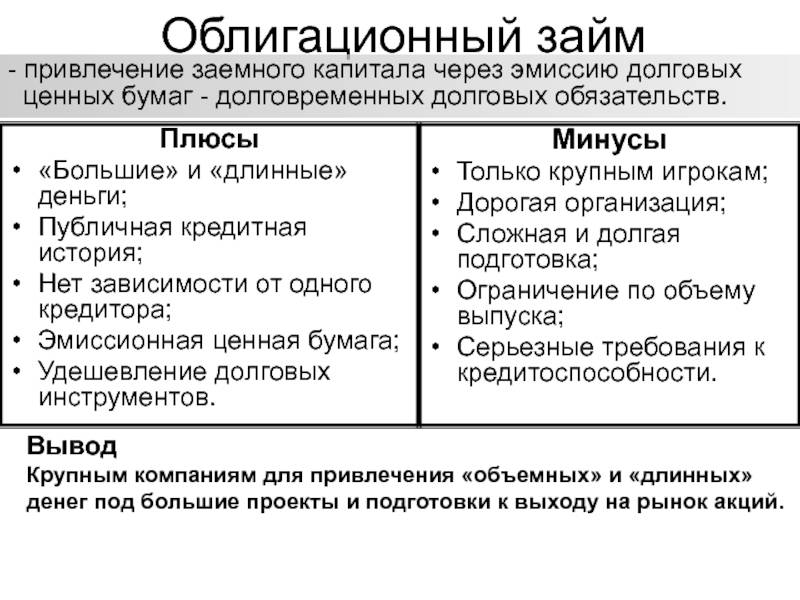

Для массового привлечения средств на развитие бизнеса компания может выпускать два основных типа ценных бумаг – акции и облигации. Они являются наиболее популярными инструментами рынка, а также имеют различные механизмы получения прибыли.

Существует два типа акций, формат которых определяет возможности инвестора:

- Обыкновенная (простая) — это право на владение долей компании, определяющее минимальный размер прибыли (дивидендов) владельца актива от общего объема дохода эмитента. Она также равна одному голосу при решениях выносимых собранием инвесторов. Номинал — единый для всего объема ценных бумаг этого типа. Он определяется исходя из положения, что общая сумма номиналов всех выпущенных акций строго должна быть равна полной сумме уставного капитала компании.

- Привилегированная — имеет различную стоимость. Такие ценные бумаги могут ограничивать или увеличивать размер дивидендов или права голоса, взаимно компенсируя эти параметры между собой. Иногда дивиденды на такие активы вовсе не выплачиваются, но при этом обеспечивается более интенсивный рост рыночной цены. Этот вид активов имеет минимальный риск, поскольку предусматривает первоочередные выплаты при ликвидации АО.

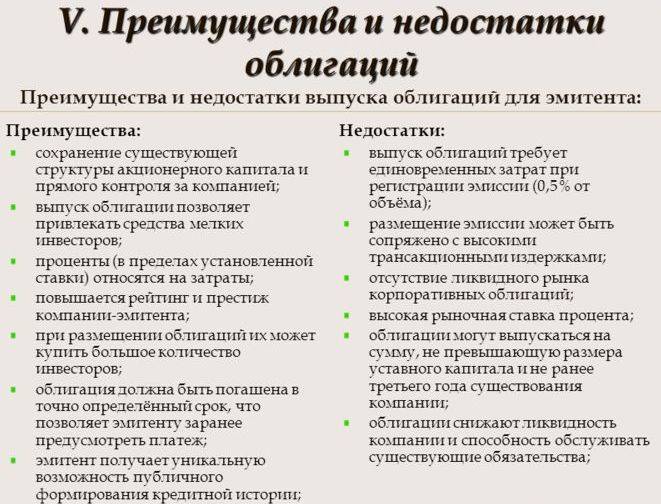

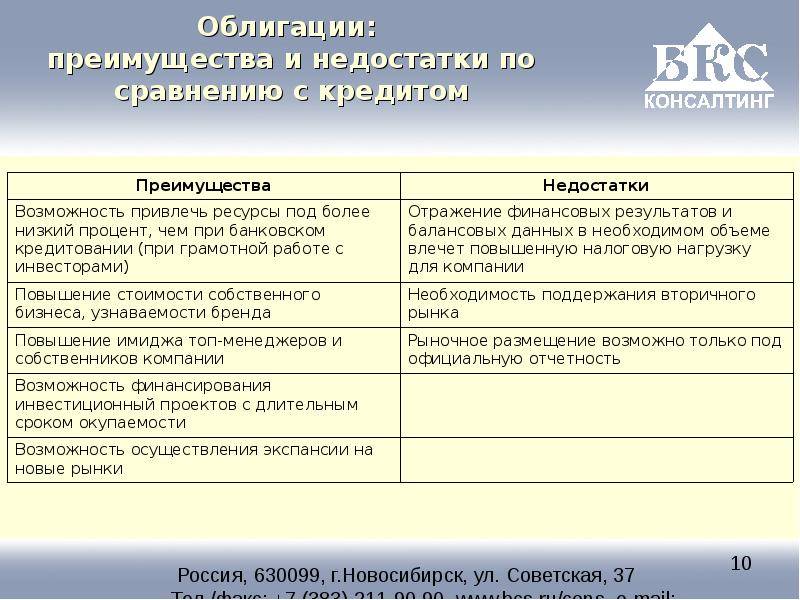

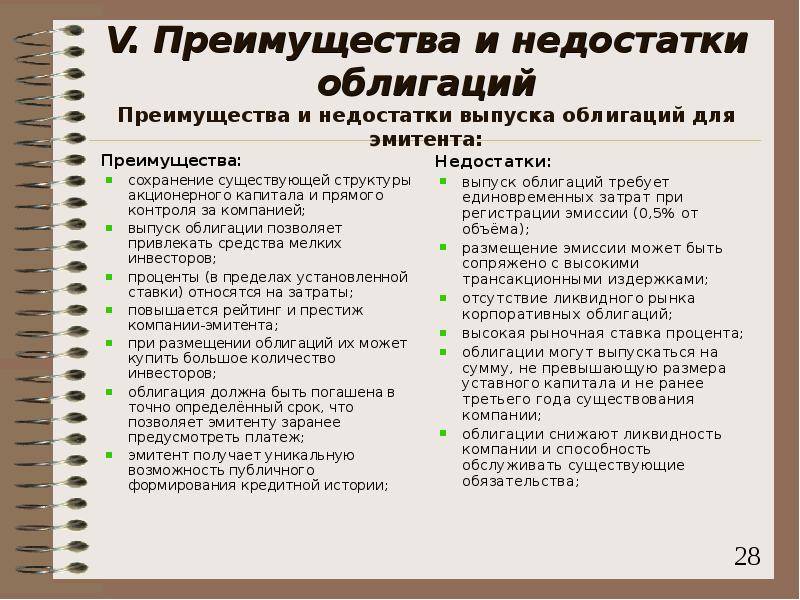

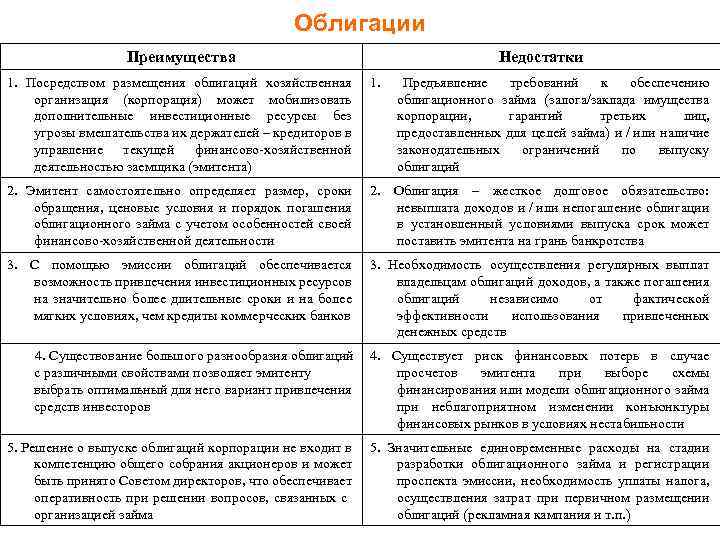

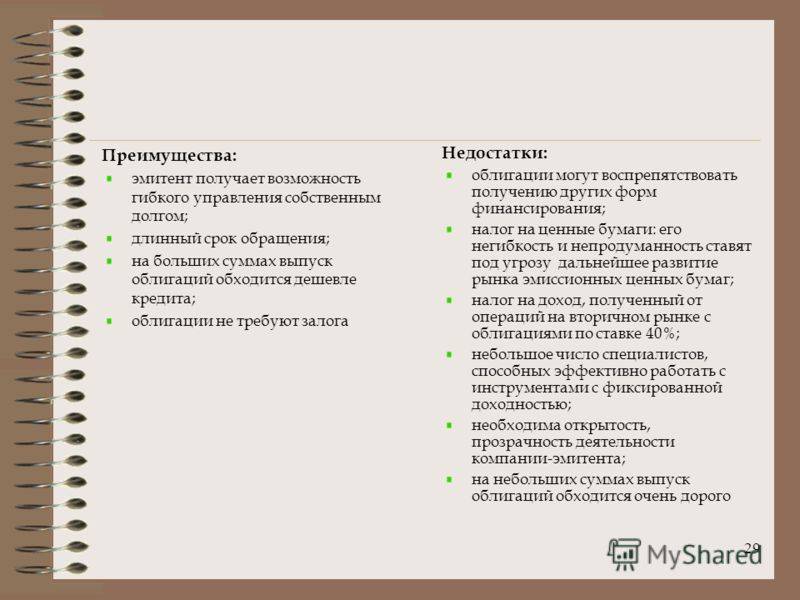

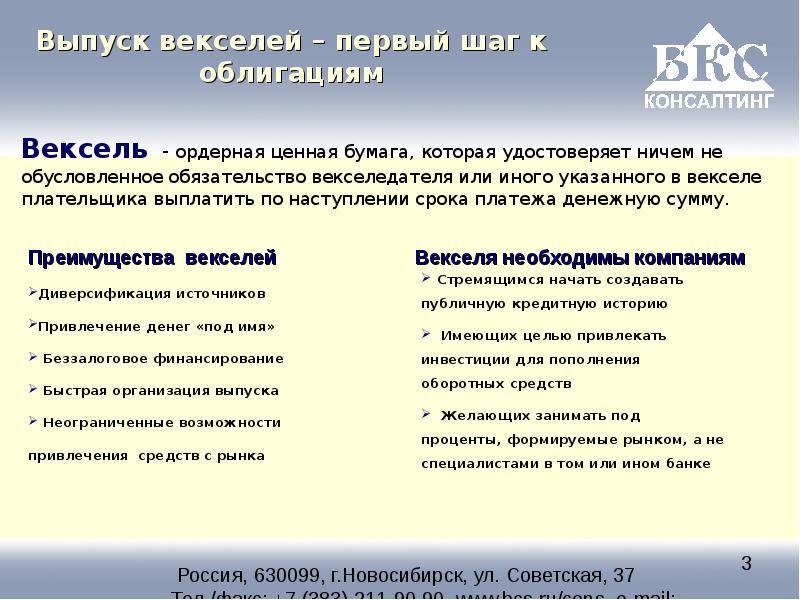

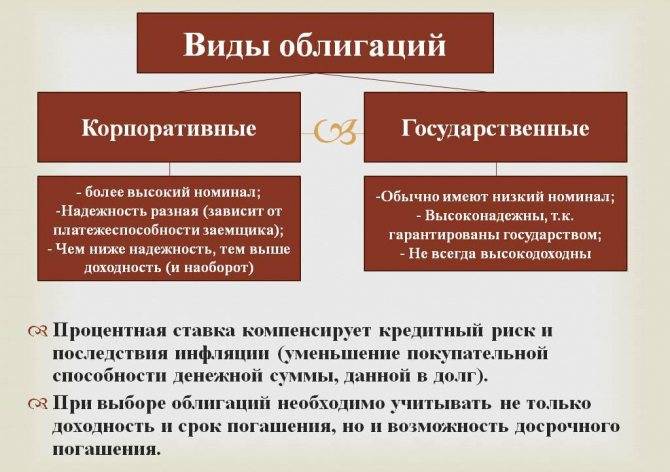

Облигация – форма массового займа у частных инвесторов на установленный срок с регулярной выплатой процентов от номинала. По истечении оговоренного времени ее номинальная стоимость должна быть возвращена инвестору. Основные преимущества и недостатки облигаций аналогичны вкладам по депозиту, однако ценные бумаги отличаются большей доходностью. Так, при средней процентной ставке по вложениям в национальной валюте 10-12% в год, средняя прибыльность долговых обязательств эмитента составляет до 18% в год. С другой стороны преимущества облигаций для эмитента – это сохранение 100% прав управления компанией, что полностью ограничивает инвестора в возможности влиять на деятельность предприятия.

По теме: Как инвестировать деньги правильно с минимальными рисками.

Рейтинг компаний для инвестирования в золото – обзор ТОП-3 надежных

Чтобы облегчить читателям выбор надёжных компаний для инвестирования в золото, мы выбрали 3 наиболее надёжных российских организации, работающих с драгметаллами.

Читайте, сравнивайте, анализируйте и принимайте решения.

1) Уральский банк

Банк основан в 1990 году – это старейшее учреждение в новой России. Один из самых динамично развивающихся банков в РФ, лидер отрасли и сильнейший игрок финансового рынка. Активы компании оцениваются в 250 млрд рублей. Отделения есть в 55 регионах России. Головной офис – в Екатеринбурге.

Входит в сотню самых надёжных банков страны. Занимает наивысшие строчки в рейтингах независимых организаций. Национальное рейтинговое агентство присвоило банку уровень АА – высшая степень платежеспособности и надёжности.

Банк предлагает клиентам вклады в золоте и серебре. Это хорошая возможность получить доход за счет роста цен на драгметаллы. Потребителям доступны срочные вклады в золото и депозиты до востребования. ОМС – это гарантия сохранения средств от инфляции плюс отсутствие проблем с хранением, транспортировкой и сертификацией драгоценного металла.

2) Альпари

Торговля золотом требует специальных знаний и умений, поэтому новичкам стоит воспользоваться помощью опытных трейдеров.

3) Сбербанк

О надёжности Сбербанка свидетельствует хотя бы тот факт, что это старейшая в РФ финансовая организация. Год основания банка – 1847. Более 70% россиян – клиенты Сбербанка и активные пользователи. У компании больше 17 тысяч отделений в 83 субъектах Российской Федерации.

Сбербанк покупает и продаёт золотые слитки различного веса, монеты (инвестиционные и памятные), предлагает клиентам открыть металлические счета на самых выгодных условиях. На сайте есть актуальные графики динамики цен на золото, серебро, платину и палладий с 2003 года.

Читайте близкую по тематике статью «Индивидуальный инвестиционный счет».

Доход долговых бумаг российских эмитентов

Для вложения денег в облигации необходимо для начала узнать примерный уровень дохода от данного вида инвестиций на определенный период времени. Сейчас некоторые операции можно делать самостоятельно, но чаще всего все действия по покупке и продаже облигаций проводятся через профессионального специалиста — рыночного брокера.

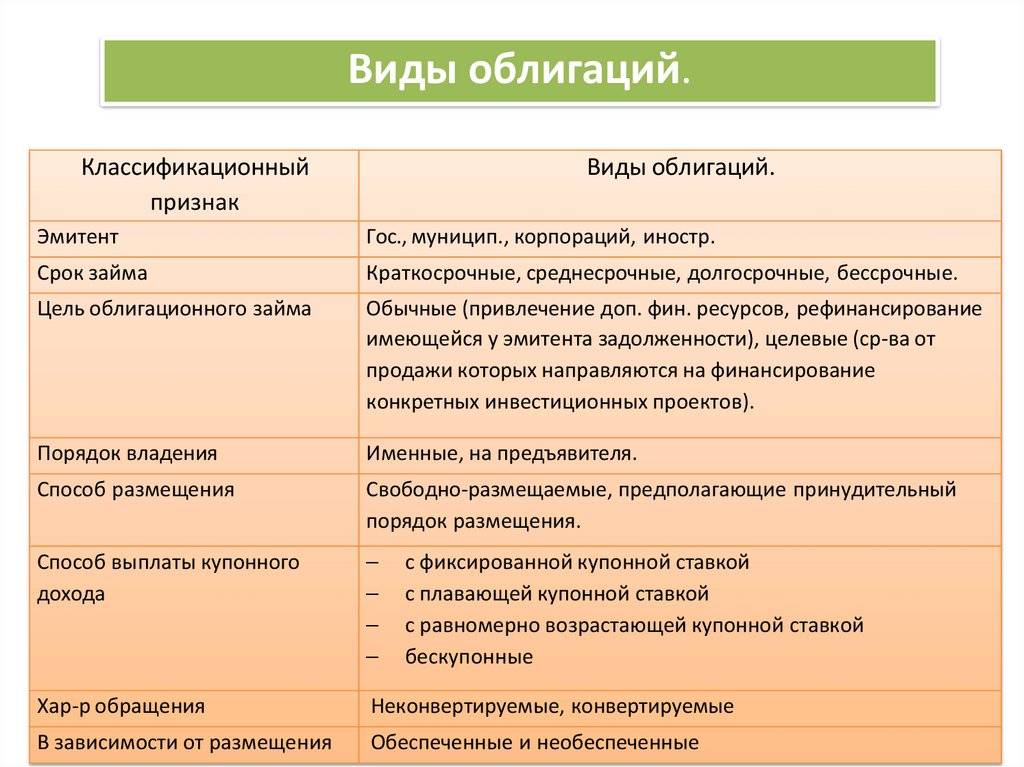

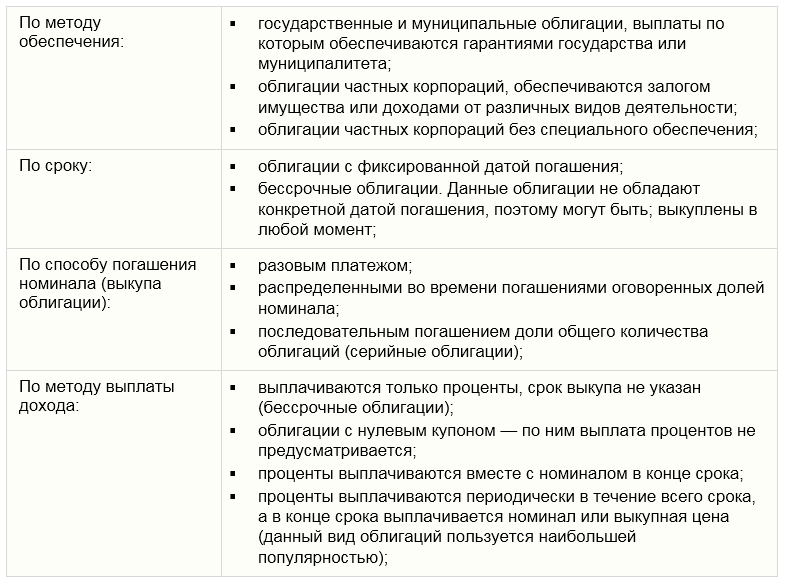

Основные виды долговых бумаг на российском рынке можно приобрести в нескольких вариантах:

- ;

- муниципальные;

- корпоративные долговые бумаги;

- еврооблигации.

Все виды таких инвестиций имеют свою специфику, которую при операциях с ними необходимо учитывать.

Облигации федерального займа ОФЗ

Облигации федерального займа (ОФЗ) — это специализированные ценные бумаги с купонами государства, выпущенные Минфином РФ.

Облигации федерального займа (ОФЗ) — это специализированные ценные бумаги с купонами государства, выпущенные Минфином РФ.

Доход данных бумаг формируется в зависимости от ставки рефинансирования ЦБ.

Основным их плюсом является то, что прибыль от владения портфелем подобных долговых обязательств всегда будет несколько больше прибыли по депозитным вкладам. В текущей ситуации средний доход ОФЗ измеряется в диапазоне от 6% до 9% годовых.

Существует подвид ОФЗ — народные ОФЗ (ОФЗ-н). Доход от таких ценных бумаг несколько ниже (примерно на 1,5-2%). Это происходит из-за комиссионных финансового агента (банка).

Главное преимущество данного вида инвестиций — максимальная защищенность от большинства негативных факторов. Ставка по этому вложению постоянна, полностью отсутствует возможность, что отзовут лицензию или будет запущен процесс банкротства.

Так как нет какой-либо возможности возникновения проблем с лицензированием деятельности банка (а также — с возвратом средств и получением прибыли), это выгодный вариант для вложения денег при желании инвестора сохранить средства и получить некоторую прибыль. Надежность данных инвестиций обеспечена гарантиями самого государства.

Муниципальные

Выпуск собственных долговых бумаг осуществляют отдельные субъекты Российской Федерации. Такие выпуски называются муниципальными. Прибыль от данного вида инвестиций будет несколько больше прибыли от ОФЗ. В среднем данная цифра составляет от 7% до 12% годовых.

Для данной облигации доходность обеспечивают гарантийные обязательства субъектов РФ, благодаря чему эти вклады имеют высокий уровень надежности. В случае если у регионов возникают сложности с выплатами, государство вмешивается и осуществляет выплаты по долговым обязательствам.

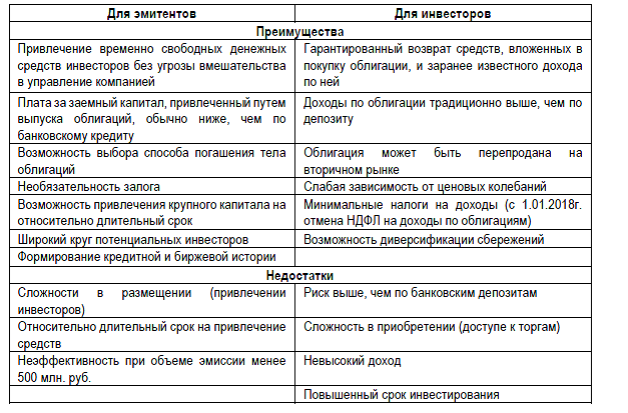

Корпоративные

Многие крупные и средние организации , в том числе и долговые, за счет чего привлекают сторонних инвесторов вложить средства в их бизнес, тем самым став кредитором.

Многие крупные и средние организации , в том числе и долговые, за счет чего привлекают сторонних инвесторов вложить средства в их бизнес, тем самым став кредитором.

Российская фондовая биржа показывает постоянный прирост данного формата бумаг, но пока уровень корпоративных облигаций по сравнению с мерками мировых бирж слишком нестабильный, то есть волатильный.

Средний доход по корпоративным облигациям находится в диапазоне 6-14%. Если доход выше 14%, то такие варианты являются высокодоходными, при этом становясь высокорисковым портфелем.

Еврооблигации

Это долговые обязательства, которые выпускают зарубежные компании (или их дочерние организации). Данные бумаги номинированы в валюте других стран. Сегодня такие долговые обязательства в среднем в 3 раза доходнее депозитного . Долларовые выпуски приносят в среднем 2-6% годовых, в евро — до 3%.

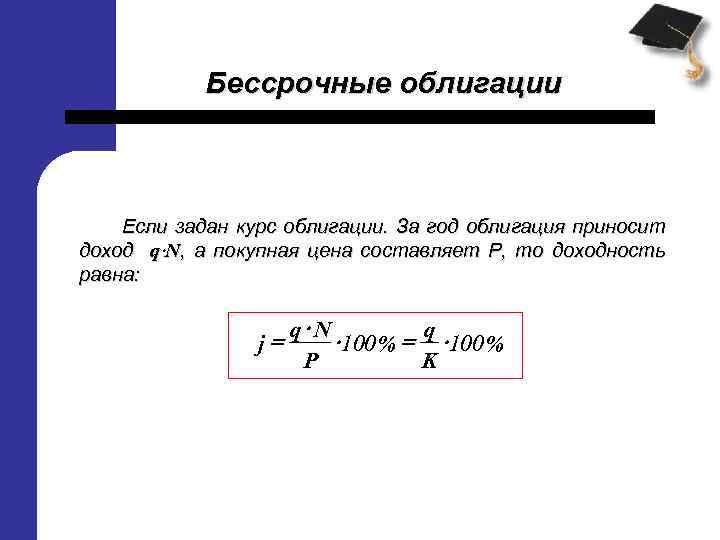

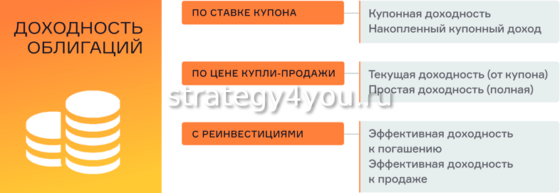

???? Доходность

При выборе и покупке облигаций инвесторы будут ориентироваться на доходность. Есть несколько видов доходности, которую нужно знать, чтобы четко представлять, сколько можно заработать.

Как посчитать купонную доходность

Выше уже говорилось, что купоны – это средства, которые эмитент с определенной периодичностью выплачивает инвестору в качестве дохода.

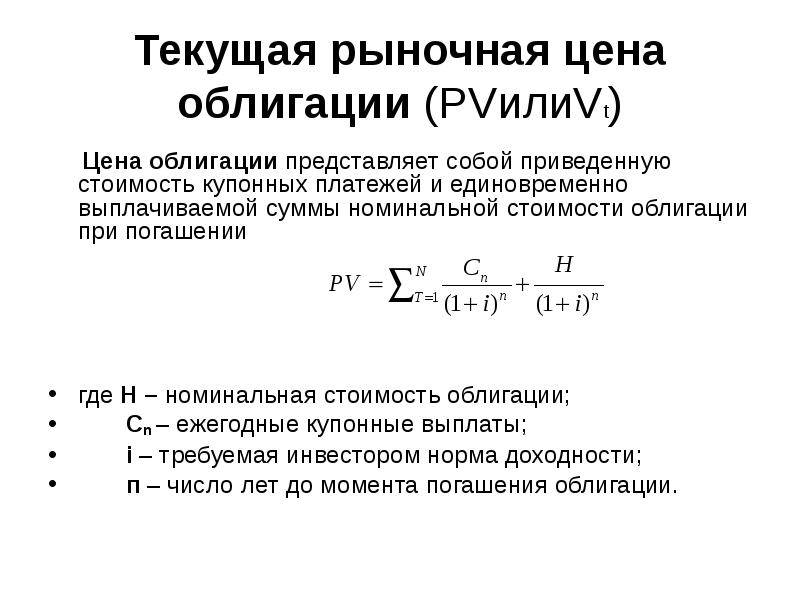

Доходность облигации по купону рассчитывается по формуле:

(годовые купоны / номинал) х 100 (%)

Рассмотрим на примере. Мы покупаем облигацию номиналом 1000 руб. Выплаты купонов осуществляются раз в полгода в размере 40 руб. (за год получается 80 руб.). Считаем купонную доходность:

(80 / 1000) х 100 (%) = 8% составляет годовая купонная доходность.

Как посчитать текущую доходность

При расчете данного показателя используется не номинал, а чистая цена, без НКД (накопленного купонного дохода). Дело в том, что НКД – это часть купона, которая накопилась, но пока не была выплачена. При покупке облигации нужно заплатить ее держателю НКД – это своеобразная компенсация за то, что владелец продает ценную бумагу, не получив купонный доход. При этом новый держатель облигации получит весь купон в дату выплаты.

Текущая доходность облигации рассчитывается по формуле:

(годовой купонный доход / чистая цена) х 100 (%)

Рассмотрим на примере, когда вышеуказанная облигация номиналом 1000 руб. стоит 990 руб., то есть 99% от номинала:

(80 / 990) х 100 (%) = 8,08% составляет текущая доходность.

Текущая доходность немного выше купонной, поскольку обычно цена облигаций (например, ОФЗ) ниже номинала. Если облигация стоит дороже номинала, то текущая доходность меньше купонной.

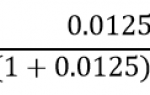

Как посчитать доходность к погашению

Доходность к погашению – это доходность от вложений в облигацию, если инвестор собирается удерживать эту облигацию до погашения. Разделяется на типы:

- простая доходность (когда инвестор ждет окончания срока облигации и получает номинал и все купонные выплаты);

- эффективная доходность (когда инвестор реинвестирует свой доход, то есть, получив по погашенной облигации купон, снова приобретает данную бумагу; при эффективной доходности складываются номинал, купон и дополнительная покупка облигаций).

Доходность к погашению считается по сложной формуле, в которой самому легко запутаться. Поэтому проще и быстрее воспользоваться онлайн-калькулятором. Например, на сайте Московской биржи есть подробный калькулятор расчета доходности.

Вам также может быть интересно

25 сентября 2020

8 сентября 2020

20 июля 2020

2 июля 2020

25 июня 2020

Резюме

Подводя итог вышесказанному, сделаем ряд следующих выводов:

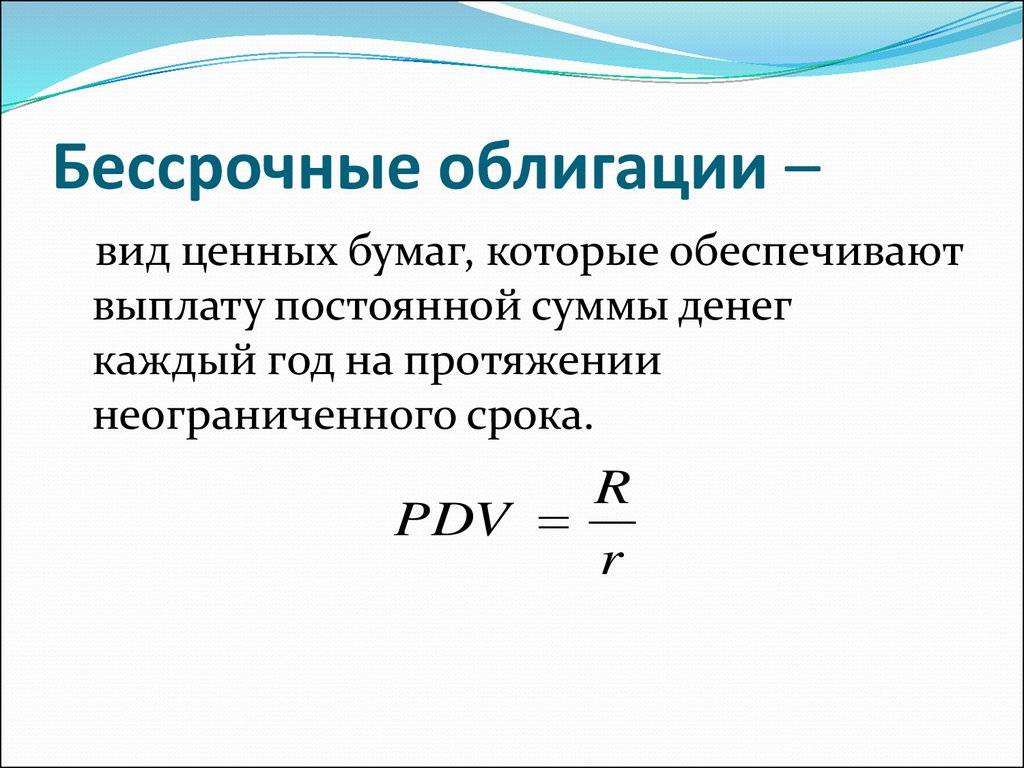

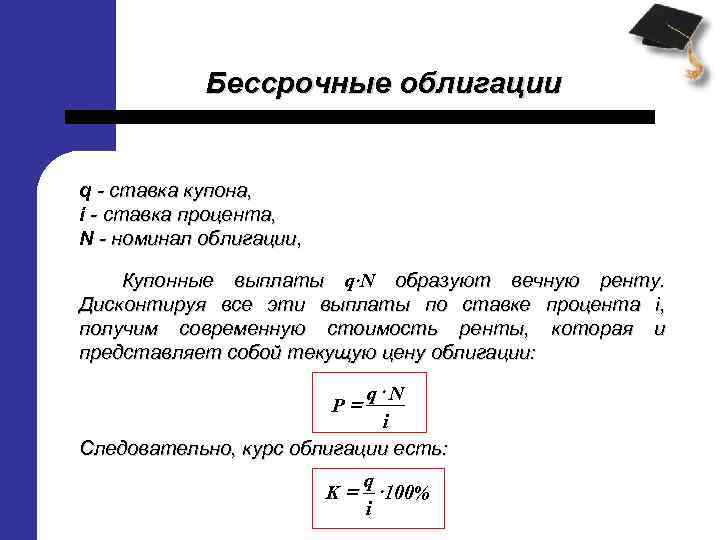

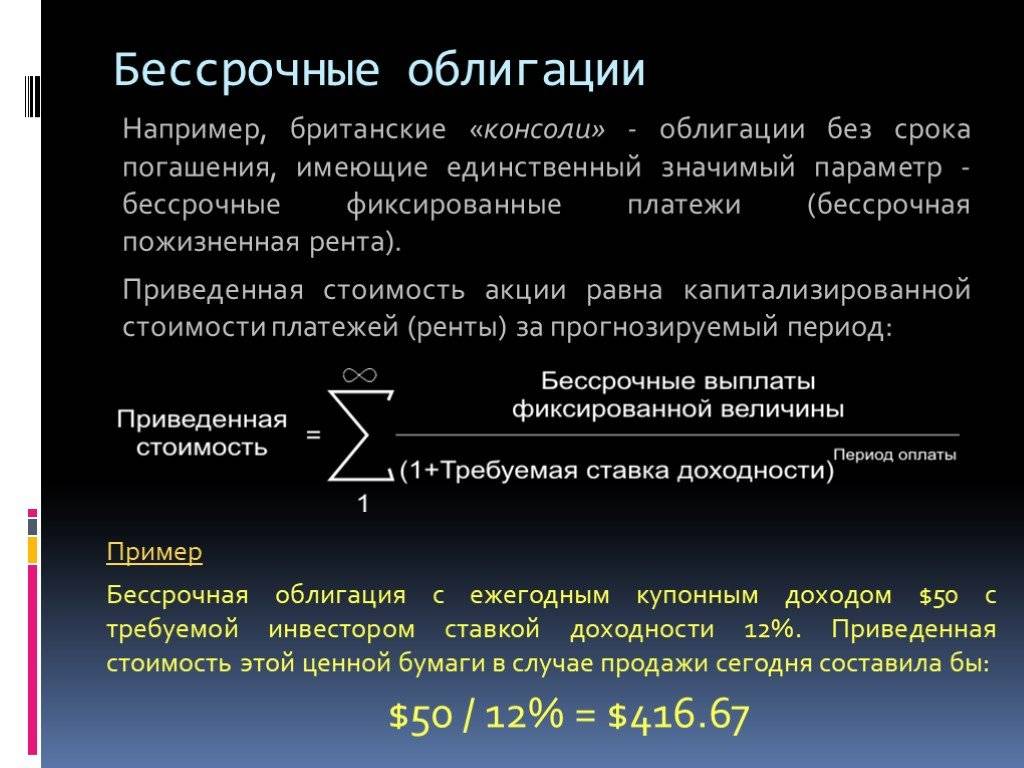

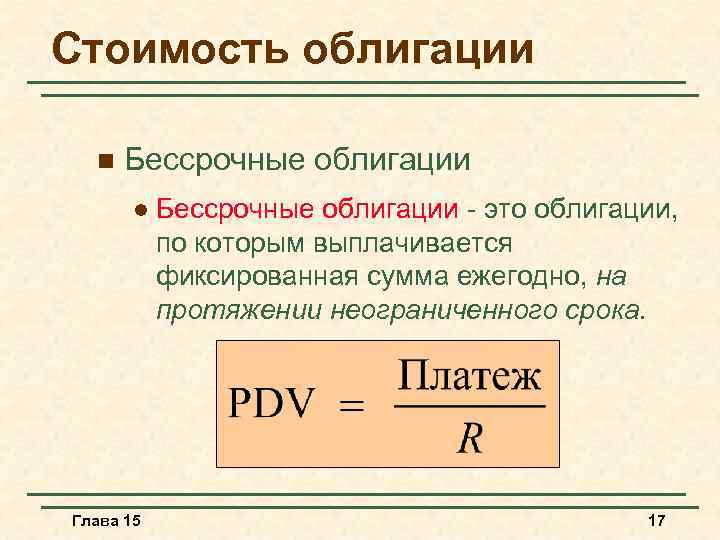

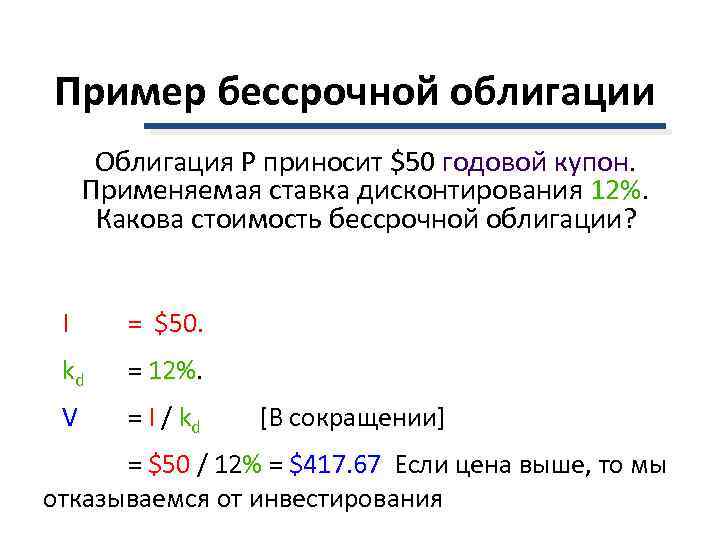

- Бессрочная облигация – это нечто среднее между

привилегированной акцией и простой облигацией. Она позволяет получать ренту

(купонный доход) неограниченное количество времени. При этом её довольно сложно

продать по выгодной цене (ввиду низкой ликвидности комиссия брокера может

съесть большую часть от её истинной стоимости), поэтому данный тип бумаг может

быть интересен преимущественно долгосрочным инвесторам; - В тоже время, вечные облигации могут

использовать и спекулянты. Они могут извлекать прибыль из разницы курсов

(покупая в момент роста процентных ставок и продавая при стабилизации

экономической обстановки) получая при этом ещё и купонный доход; - По рублёвым облигациям российских эмитентов (со

ставкой купонного дохода не более чем ставка рефинансирования ЦБ РФ плюс 5%)

можно пожизненно получать купонный доход, не облагаемый налогами; - Вместе с тем, не следует забывать и о том, что

бессрочные облигации это относительно рисковый финансовый инструмент (в

сравнении, например, с обычными краткосрочными облигациями). Но риск этот

отчасти компенсируется тем, что по таким бумагам выплачивается, как правило,

более высокий купонный доход.

Словарь трейдера

Как открыть обезличенный металлический счет

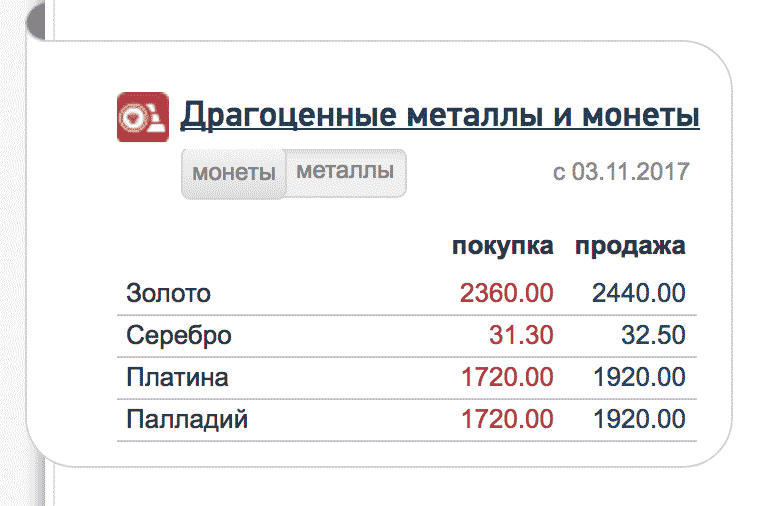

Выберите металл

Обратите внимание: банк устанавливает разные цены для покупки и продажи металла

Пример цен на покупку и продажу металла

Пример цен на покупку и продажу металла

Обратитесь в банк, курс в котором вам понравился. Из документов понадобится паспорт. Некоторые банки дополнительно запрашивают ИНН, его тоже лучше взять с собой.

Определите сумму вложения. На эту сумму банк продаст вам соответствующее количество металла по своим котировкам и учтет его на обезличенном металлическом счете. Банки устанавливают различные размеры минимальной покупки металла. Как правило, по золоту и серебру минимальный объем покупки или продажи — 1 грамм. По платине и палладию объем может быть значительно выше.

Для более крупного объема металла часто действует более выгодный курс покупки и продажи.

Обычно все банки разрешают докупать и частично продавать металл по аналогии с пополнением и частичным снятием с вкладов. Сразу уточните у банка минимальный объем таких операций.

Откройте текущий счет в банке и внесите на него деньги. С этого счета деньги будут переведены на ваш обезличенный металлический счет при покупке металла. На него же они вернутся при продаже. Как правило, за открытие и обслуживание таких счетов комиссии не взимаются.

Если металл вырастет в цене, продайте его банку. Продажа происходит моментально, деньги можно будет сразу забрать.

Некоторые банки, например Сбербанк, разрешают проведение операций с ОМС через свой интернет-банк. Это позволяет провести сделку быстрее, что удобно при колебаниях курса. Не во всех банках, которые работают с металлическими счетами, доступна такая опция.

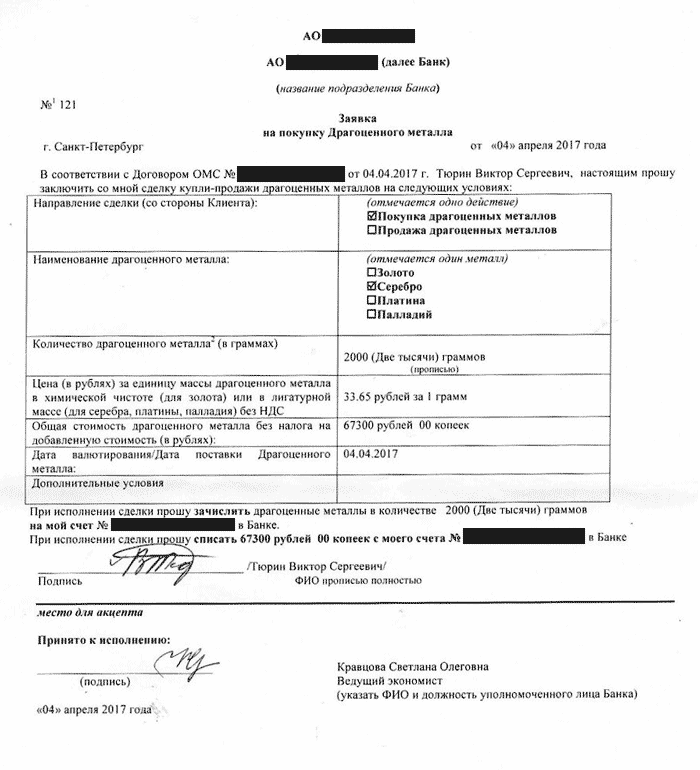

Моя заявка на покупку серебра на обезличенном металлическом счете

Моя заявка на покупку серебра на обезличенном металлическом счете

Потеря процентов?

На вкладе вы замораживаете деньги на весь срок. Сняли досрочно (даже частично), потеряли начисленные проценты. Обидно.

Для избежания подобных ситуаций можно:

- Открывать короткие вклады — на 1-3 месяца. Но доходность по ним будет ниже.

- Использовать лесенку депозитов. Морока по открытию и отслеживанию истечения срока.

- Использовать расходно-пополняемые вклады. Но снова доходность чуть ли не в разы ниже.

Покупая облигации, вы лишаетесь этой «прелести». Одна облигации стоит 1 000 рублей. И не обязательно продавать все. Обналичили часть бумаг. Оставшиеся будут продолжать приносить доход.

Вы даже не потеряете начисленные проценты по проданным бумагам. Все получите в полном объеме.

В этом поможет …

Налогообложение вечных облигаций

Как говорилось в одном старом рекламном ролике: «заплати

налоги и спи спокойно!». Так и чешутся руки дописать ещё «дорогой товарищ»,

однако не будем иронизировать и поговорим серьёзно. Как ни крути, а налоги

платить надо, ибо уклонение от этой «почётной обязанности» расценивается

государством, как нарушение закона.

Естественно, доход, полученный с вечных облигаций, не

является исключением в этом плане. Однако доход, доходу – рознь. И одно дело

купонный доход, а совсем другое – доход, полученный при продаже облигаций (в

том случае, когда цена продажи превышает ту цену, по которой облигации были

приобретены).

Что касается купонного дохода, то имейте ввиду что по государственным

облигациям (ОФЗ и муниципальным), налог с купонного дохода не удерживается. То

есть, имея в своём портфеле государственные бессрочные облигации, можно

бесконечно получать по ним купонный доход и не платить по нему никаких налогов.

Аналогичная ситуация и с корпоративными облигациями российских эмитентов выпущенными в период с 1 января 2017 года по 31 декабря 2020 года. По ним также нет необходимости уплачивать налог с полученного купонного дохода. Однако здесь есть определённые ограничения. От налогов освобождается только купонный доход, не превышающий значения ставки рефинансирования ЦБ РФ плюс 5%.

На момент написания этой статьи ставка рефинансирования ЦБ

РФ составляет 7,75%. Следовательно, от налогообложения купонного дохода

освобождаются все рублёвые облигации российских эмитентов, с купоном менее 12,75%

годовых (7,75% + 5% = 12,75%).