Доходы от недвижимости

Наиболее актуальные виды реальных инвестиций

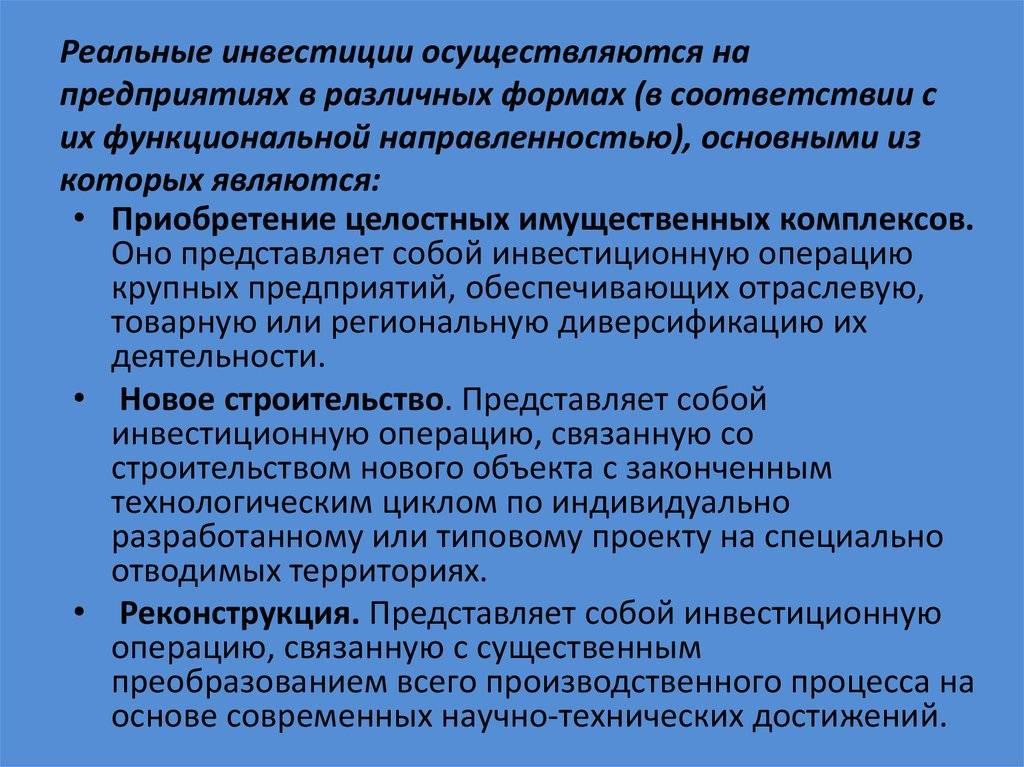

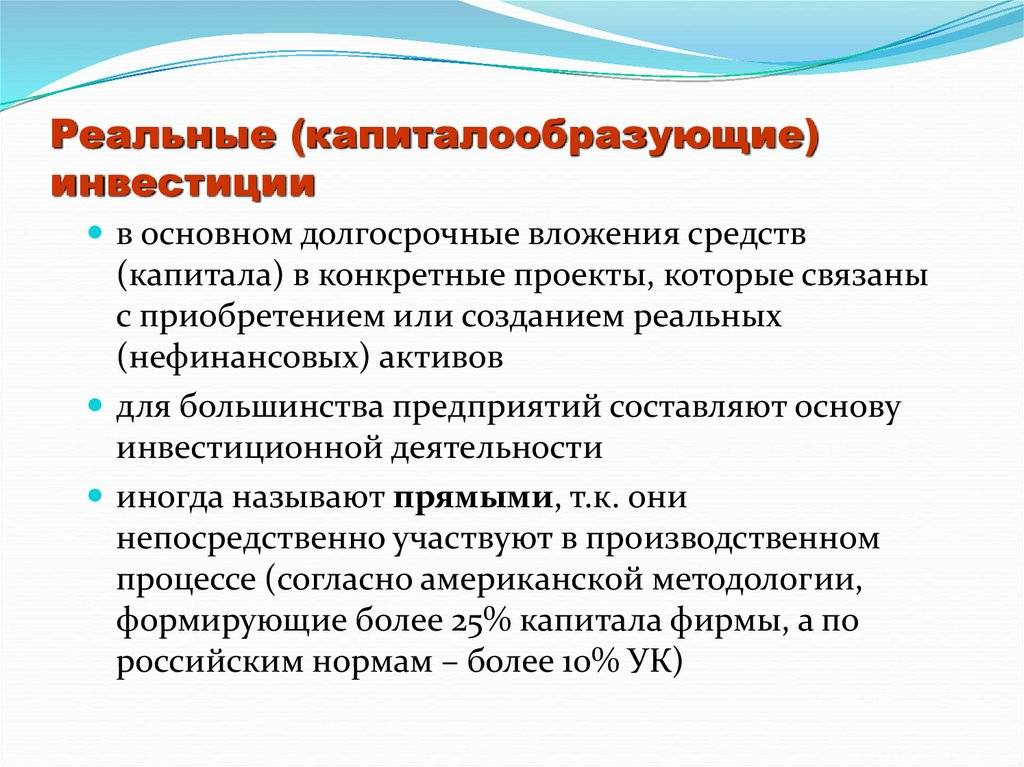

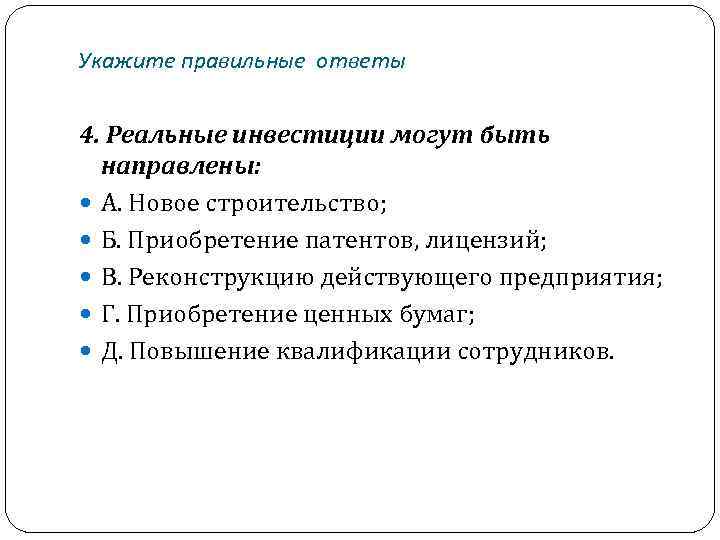

Осуществление реальных инвестиций направлено на улучшение, а также более широкое развитие какого-либо производства или компании в целом для поднятия общей эффективности. Такие инвестиции могут быть нацелены как на материальные, так и на нематериальные объекты. Участниками также могут признаваться как физические лица, так и юридические. Следует отметить что у компаний больше возможностей по внедрению различных реальных инвестиций. Перечислим основные из них:

Приобретение производственных комплексов или различных объектов

В данном случае наиболее часто используются возможности реорганизации компании путем присоединения к ней более мелких фирм. Такое увеличение имущественных возможностей и связанных с ним перспектив по увеличению производства за счет приобретения основных активов другого предприятия, позволяет довольно быстро нарастить новые объемы продукции и выйти на новый уровень возможностей и получаемой прибыли. Наиболее выгодными фирмами-претендентами на слияние являются те, которые находятся на грани банкротства и уже не в состоянии осуществлять собственную деятельность.

Довольно часто могут приобретаться и разнопрофильные компании для проникновения на новые рынки и исключения снижения доходности с основного рода деятельности;

Участие в возведении различных объектов недвижимости и инфраструктуры

Строительная сфера деятельности всегда считалась довольно выгодным мероприятием приносящим довольно большие выгоды. Осуществлять участие в строительных проектах можно либо самостоятельно, либо при участии компаньонов. Если в наличии имеются довольно крупные финансовые возможности, то нет необходимости покупать действующие объекты, в которые все равно придется вкладывать дополнительные средства на переоборудование или реорганизацию. Создание объектов с нуля является приоритетным для начала работы в новых регионах, при расширении возможностей предоставляемых услуг, внедрениях на новые неосвоенные рынки, при выпуске новой продукции;

Реконструкция

Многие компании, которые длительное количество времени работают и предлагают свои товары или услуги могут решить модернизировать свое производство или организацию для расширения собственных возможностей, переоборудования, повышения конкурентоспособности. Для этого может производиться переоснащение производственных комплексов, помещений новым и современным оборудованием, осуществляется оптимизация технологических возможностей. В ряде случаев могут приглашаться более профессиональные работники или может осуществляться переобучение персонала на курсах повышения квалификации. Все это увеличивает качество продукции и предоставляемых услуг;

Изменение направления деятельности

Такая форма реальных инвестиций направлена на кардинальные шаги по полному перепрофилированию компании на производство новых товаров путем переоборудования и переоснащения, а также переориентации на оказание более современных и актуальных услуг в соответствии с запросами рынка. Подобные вложения позволяют применять более автоматизированные производственные процессы, снижающие себестоимость продукции и увеличивающие рентабельность любой деятельности;

Точечная модернизация материальных активов

В данном случае применяется не полное обновление компании, а видоизменение и улучшение отдельных элементов, являющихся неэффективными и чрезмерно затратными;

Вложения в современные нематериальные активы

В данном случае могут приобретаться различные актуальные научные разработки, патенты и лицензии на производство определенных востребованных товаров. Данные нематериальные активы всегда представляют большую ценность и могут по истечению определенного количества времени принести довольно существенную дополнительную прибыль.

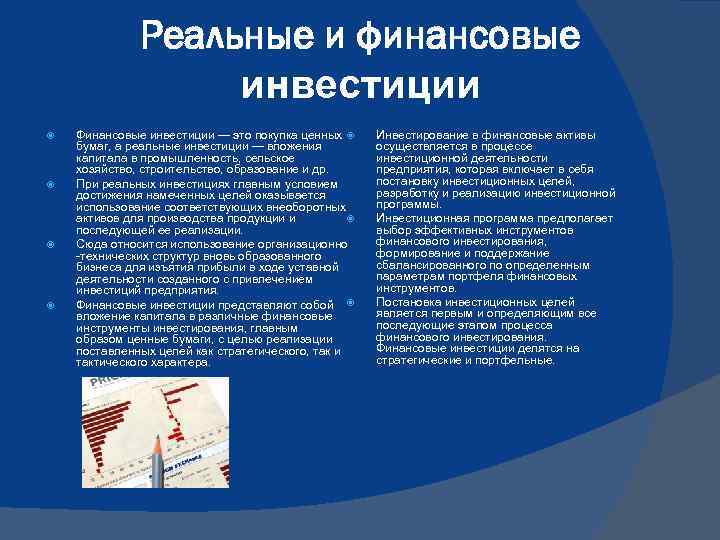

Реальные и финансовые инвестиции

Если же вы часто думаете о том, как постоянно получать стабильную пассивную прибыль, то понятие диверсификации вам знакомо, как никому другому. Несмотря на стабильность рынка реальных инвестиций, нельзя быть уверенным в том, что она продержится 100 лет. Поэтому рационально рассматривать не только потенциальных партнеров, но и выпускать деньги во внешнее управление инвестициями.

Консультанты и эксперты за счет постоянного мониторинга рынка и (позволю себе сказать так) «удовлетворения информационного голода на рынке финансов» ищут максимальные эффективные варианты для коротко- и долгосрочных инвестиций. Это означает, что часть капитала вы можете вложить, например, в развитие новой стоматологической клиники, а часть — в иностранную недвижимость, а еще небольшую долю — в криптовалюту, а маленький процент поможет получить прибыль на фондовом рынке через торговлю акциями или золотом. Чем больше вариантов — тем ниже риски, особенно для тех, кто вкладывает, но не контролирует свой капитал.

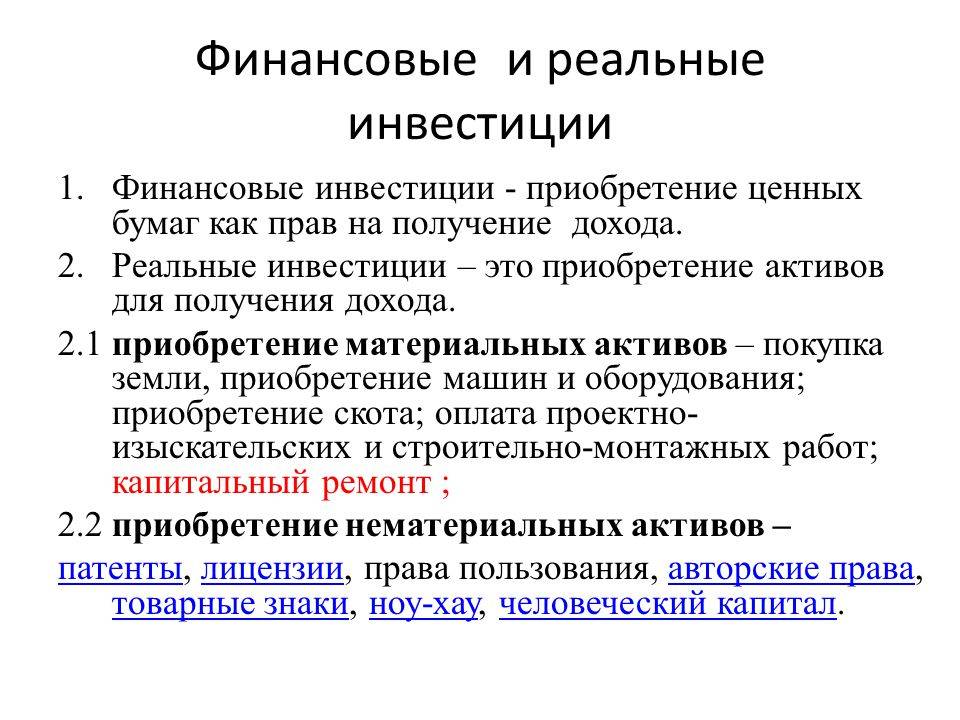

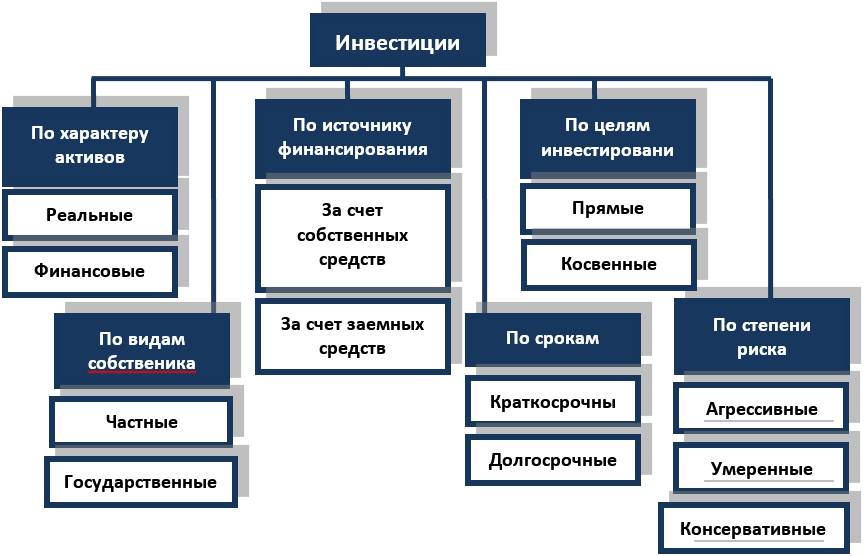

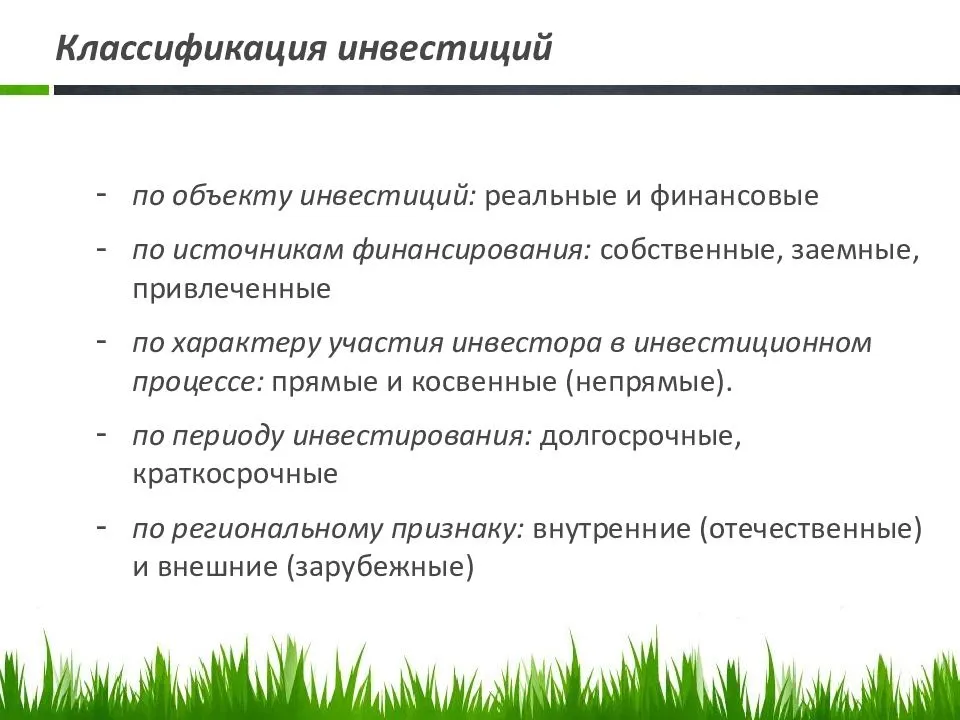

Источники финансирования

Для инвестиций существует несколько источников:

- инвестирование собственных средств;

- инвестирование займов;

- инвестирование привлечённых средств.

Рассмотрим более подробно каждый из этих источников. Для вложения собственных средств, предприятия создают специальный фонд для аккумуляции денег для последующих вложений. Если ж собственных средств не хватает, то тогда для инвестирования берут заём, особенно если расчёты показывают, что инвестиции быстро окупятся и принесут прибыль. Привлечение средств происходит, в основном, за счёт дольщиков или совладельцев, иногда государство также может выступать инвестором.

МСФО IAS 21 — Как определить монетарные и немонетарные статьи при пересчете отчетности в иностранной валюте?

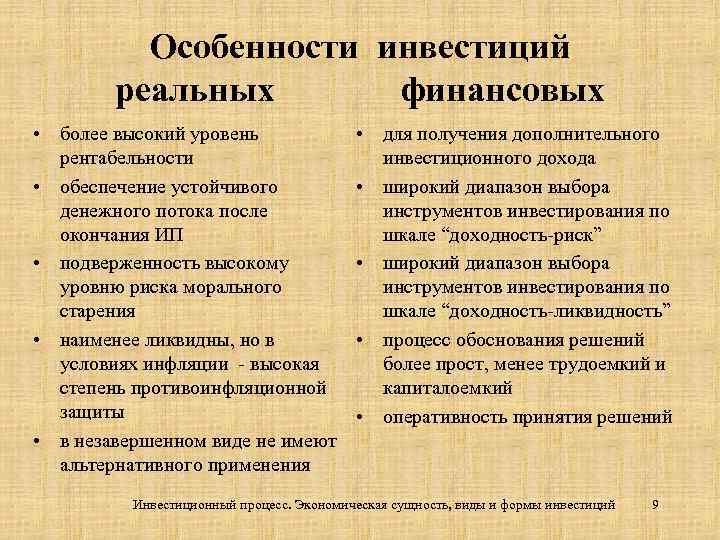

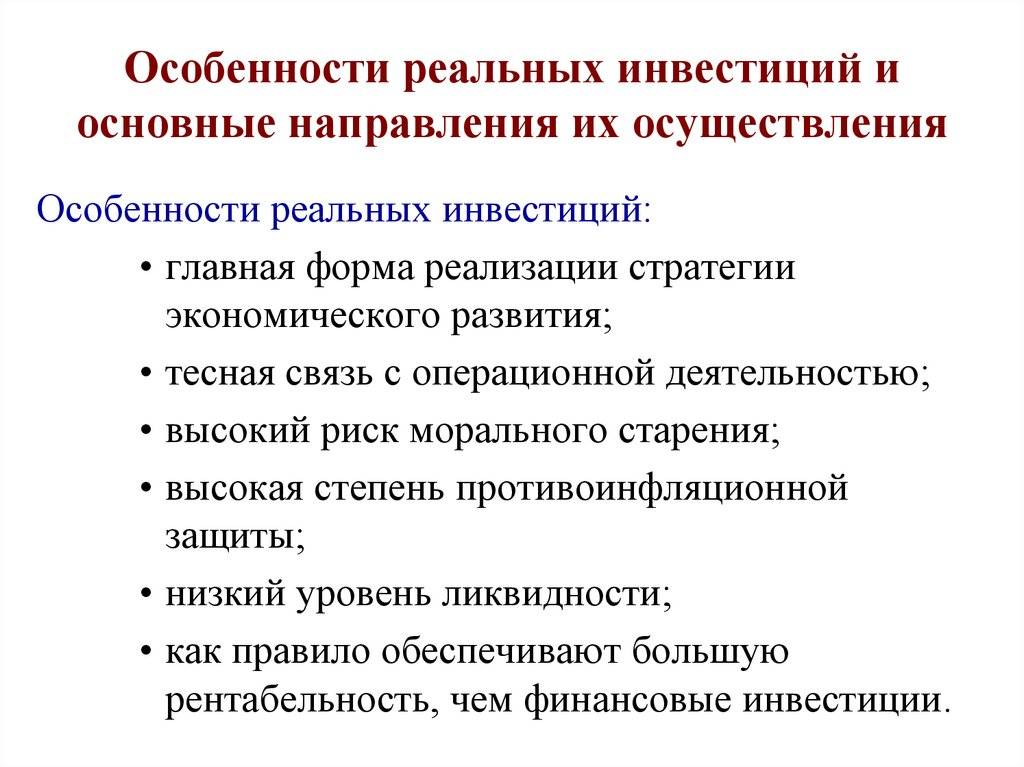

Особенности реальных инвестиций, их плюсы и минусы

- Реальные инвестиции не обесцениваются так, как это делает национальная валюта. Если курс валюты может скакать туда-сюда, и стоимость денег у населения, соответственно, тоже, то стоимость объектов реального инвестирования такими темпами никуда не скачет.

- Реальные инвестиции несут в себе меньше рисков (квартира всегда, скорее всего, будет стоить больших денег, станок или машина будут, скорее всего, долго работать и много стоить). Квартирой или станком, патентом не нужно рисковать, как финансовым инструментом на рынке.

Если вы осуществили реальные инвестиции, вы их видите в материальном представлении, и никакого «воздуха», как на рынке, реальные инвестиции в себе не несут.

- При этом отдача от реальных инвестиций высока. Это не минимальный процент в банке, не сомнительное и непонятное управление вашими активами, это реальное повышение эффективности производства, которое приносит вам прибыль каждый день. Возможно, не сразу, но в будущем – да.

- Именно с помощью реальных, а не финансовых, инвестиций бизнес имеет возможность развиваться быстрее, эффективнее, качественнее, шире. Новые технологии повысят эффективность производства, новое оборудование позволит производить более качественную продукцию, а, значит, у вас появится больше клиентов и, соответственно, вы сможете заработать больше денег.

- Объекты реального инвестирования могут быстро устаревать из-за быстрого технологического прогресса. Вроде обновили оборудование, усовершенствовали технологические процессы, и пока все это внедряли и разрабатывали, конкурент уже купил что-то более технологичное, потому что внезапно на рынке появилась совершенно новая технология. Может быть и такое. Поэтому реальные объекты требуют непрерывного инвестирования и поддержки.

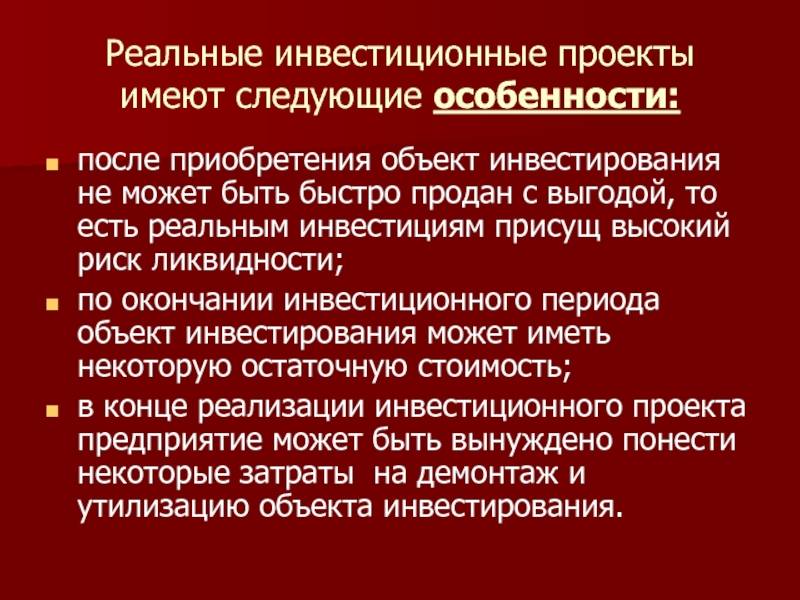

- Объекты реального инвестирования очень малоликвидны. Если любые финансовые инструменты можно продать, в принципе, очень даже быстро (кроме кризисных и застойных явлений), то оборудование, особенно уже бывшее в работе, быстро продать чаще всего не удается.

Или закупленное сырье можно не успеть реализовать, продать, и оно испортится. А финансовым инструментам при этом ничего не будет, да они еще и продадутся быстрее на любом свободном финансовом рынке.

Если вы уже твердо определили, что хотите в своей организации осуществлять реальное инвестирование, то нужно понять, за счет каких средств это реальное инвестирование можно осуществлять.

Риски при инвестировании

Реальные инвестиционные вложения, конечно, не настолько рискованные, как финансовые, но риск всегда присутствует. Итак, давайте разберёмся, какие риски присутствуют и как снизить вероятность их возникновения.

- Риски, связанные с финансами. В основном этот риск появляется, когда возникает недостаток денежных средств. Это может быть связано с начальным дефицитом денег из-за неправильных расчётов объёма инвестиций. Иногда к этому приводят затруднения с привлечениями инвесторов в уже развёрнутый проект. Чтобы избежать возникновения данного риска, необходимо более внимательно отнестись к подготовительному этапу, на котором происходит расчёт объёмов необходимого для инвестирования капитала.

- Риски, связанные со снижением ликвидности. Этот риск также можно минимизировать более детальным подходом к расчётам на подготовительном этапе.

- Риски, связанные со срывом временных рамок. В основном данный риск имеет место в строительстве. Если из-за каких-либо проблем не происходит сдача строительного объекта в срок, начинаются проблемы. Чтобы избежать, необходимо внимательнее подбирать подрядчиков для строительства.

- Риск инфляции. Если проект, для своей реализации, требует времени, то этот риск очень вероятен. Он может возникнуть как на этапе накопления средств для инвестиции, так и на этапе реализации проекта. Последний вариант наиболее опасный. Чтобы не допустить таких проблем, необходимо в сумму средств, направляемых на инвестирование, заложить дополнительные средства, которые смогут покрыть инфляционное обесценивание капитала.

- Рыночный риск. Такой риск возникает, если возникли грубые ошибки на этапе планирования. Это может быть связано с неправильными расчётами конечной стоимости производимого товара, с просчётами в объёмах реализуемой продукции и тому подобными происшествиями.

Конечно, приведённый выше список рисков далеко не полный – мы привели лишь основные и наиболее опасные. Существуют ещё риски, связанные с налогами, криминогенной ситуацией и тому подобным.

https://youtube.com/watch?v=_kENtZuo9EQ

Долгосрочное обеспечение

Такие инвестиции вкладываются на срок от 3-х и больше лет. Результативное регулирование деятельности компании обеспечивает ее успешное развитие в условиях конкуренции. Это прямым образом относится к сложному процессу долгосрочного инвестирования. Быстрое и правильное проведение мероприятий в данной сфере позволяет фирме не только не терять главные свои преимущества в конкурентной борьбе за удерживание рынка реализации своей продукции, но и совершенствовать действующие технологии производства. Это, в свою очередь, способствует дальнейшему эффективному функционированию и приросту прибыли.

Все основные функции регулирования осуществляются в рамках разработанного стратегического плана, обеспечивающего проведение главной концепции. Распределение ресурсов, координирование работы разных подразделений, организация структуры, отношения с рынком позволяют компании достигать поставленных целей, оптимально используя имеющиеся средства. Разработка стратегии долгосрочного инвестирования представляет собой достаточно сложный процесс. Это обусловлено воздействием множества внешних и внутренних факторов на финансово-экономическое положение фирмы.

В последнее время становятся все больше популярны модели, которые способствуют оценке перспектив инвестирования предприятий. В качестве основных задач в данной области выступают отбор вариантов решений, прогнозирование приоритетных ориентиров и выявление резервов для повышения рентабельности компании в целом. Достаточно популярно использование разного рода матриц, формирование и анализ моделей исходных системных факторов. Каждая конкретная ситуация будет определять ту или иную линию поведения при долгосрочных капиталовложениях.

Реальные инвестиции – это реальные деньги!

- Занимаясь реальными вложениями, вы в меньшей степени рискуете своими активами. Так, акции ОАО могут обесцениться или сильно просесть в цене, а по облигации вам вообще могут не заплатить, ссылаясь на низкие доходы и высокие расходы. И такие случаи – не редкость. Если же у вас есть имущество, которое приносит деньги, вы никогда не останетесь без капитала. Даже если ваш товар потеряет всякий спрос, у вас будет оборудование, которое можно продать конкурентам или, в крайнем случае, реализовать по частям (деталям). А если вы грамотно ведете бизнес, назначаете компетентных руководителей, то и финансовых проблем у вас не будет.

- Как правило, реальные инвестиции приносят больший доход, чем нереальные. Так, к примеру, по самой выгодной облигации вы будете получать максимум 25% в год, а если вложиться в перспективный бизнес или недвижимость, то можно зарабатывать все 100%, а то и больше. Выходит, что с точки зрения перспективности, реальные инвестиции превосходят нереальные.

- Реальные инвестиции – это не просто вложения, а целый бизнес. Даже если вы не управляете имуществом, в которое инвестировали, ваша деятельность все равно напоминает работу бизнесмена. Вы анализируете ситуацию, принимаете практические решения, ведете деловые переговоры или даже общаетесь с клиентами. Благодаря этому вы получаете бесценный опыт, который можно использовать в дальнейшем для еще большего заработка.

- При реальных инвестициях вы и только вы управляете вашими активами. Здесь нет такого понятия как контрольный пакет, владелец которого принимает абсолютно все решения, касающиеся бизнеса. Если вы являетесь собственником квартиры, то только вы решаете, когда, кому и за сколько её сдавать в аренду, и при каких обстоятельствах продавать.

- Общаясь с людьми (партнерами, клиентами, конкурентами), вы заводите новые связи. А связи – это, в первую очередь, возможности. Быть может, вы захотите объединить силы с вашим конкурентом и заработаете в разы больше денег, а возможно, вашу квартиру будет арендовать известный политик, который поможет уладить дела с налоговой. Вариантов развития событий множество, и, как правило, вам они выгодны. Общение с новыми людьми, к тому же бизнесменами – это всегда перспективное занятие.

Формы

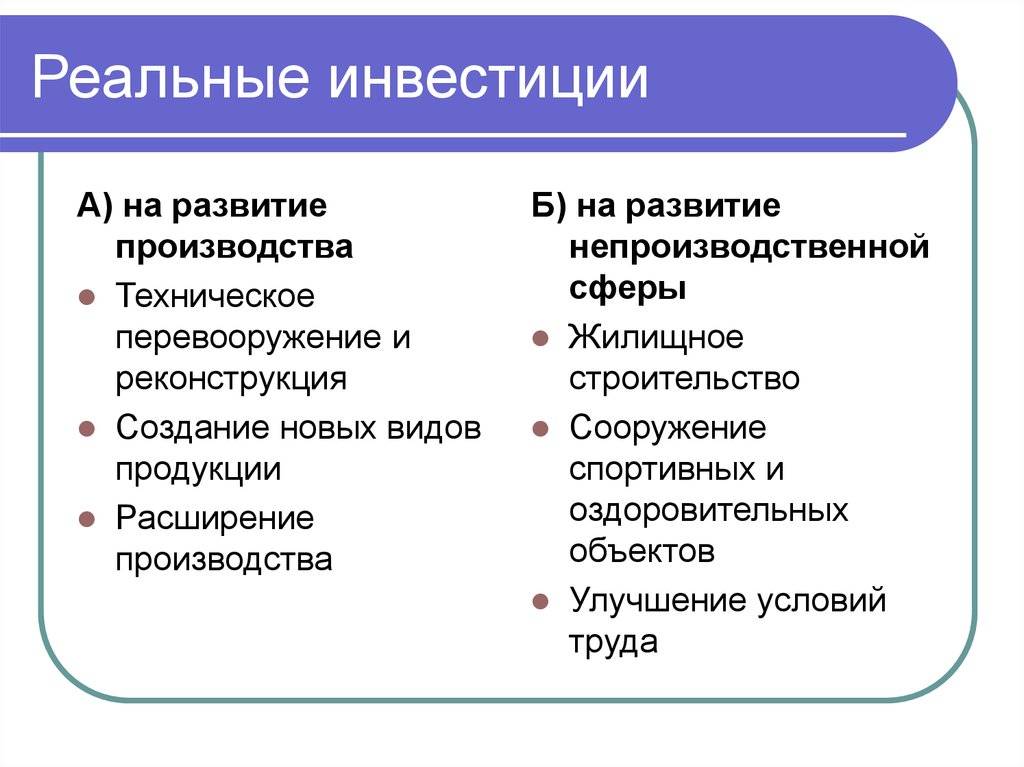

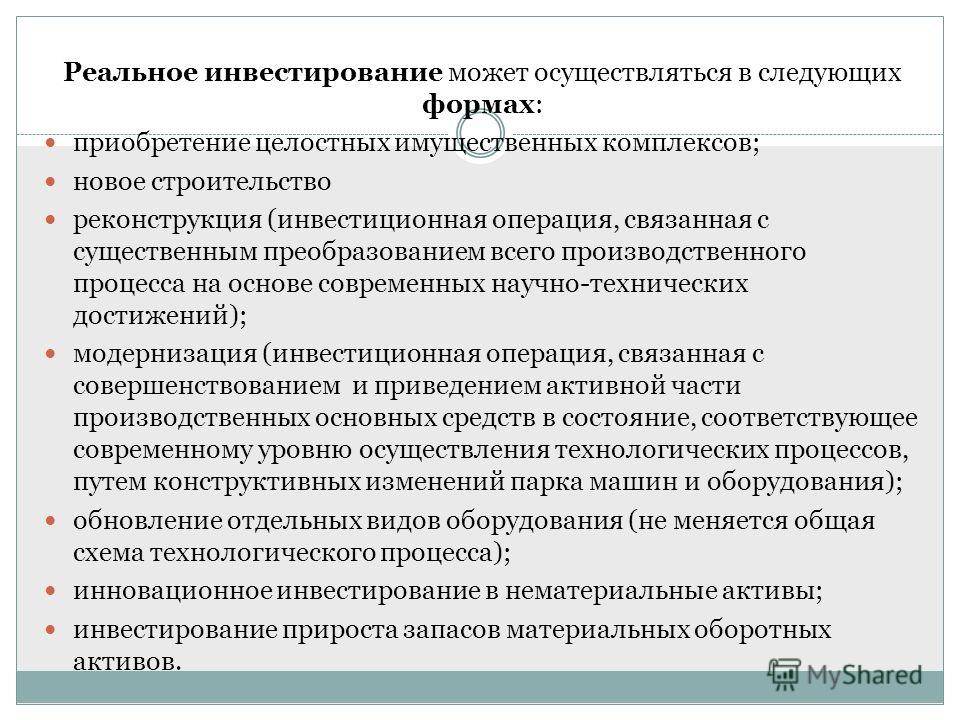

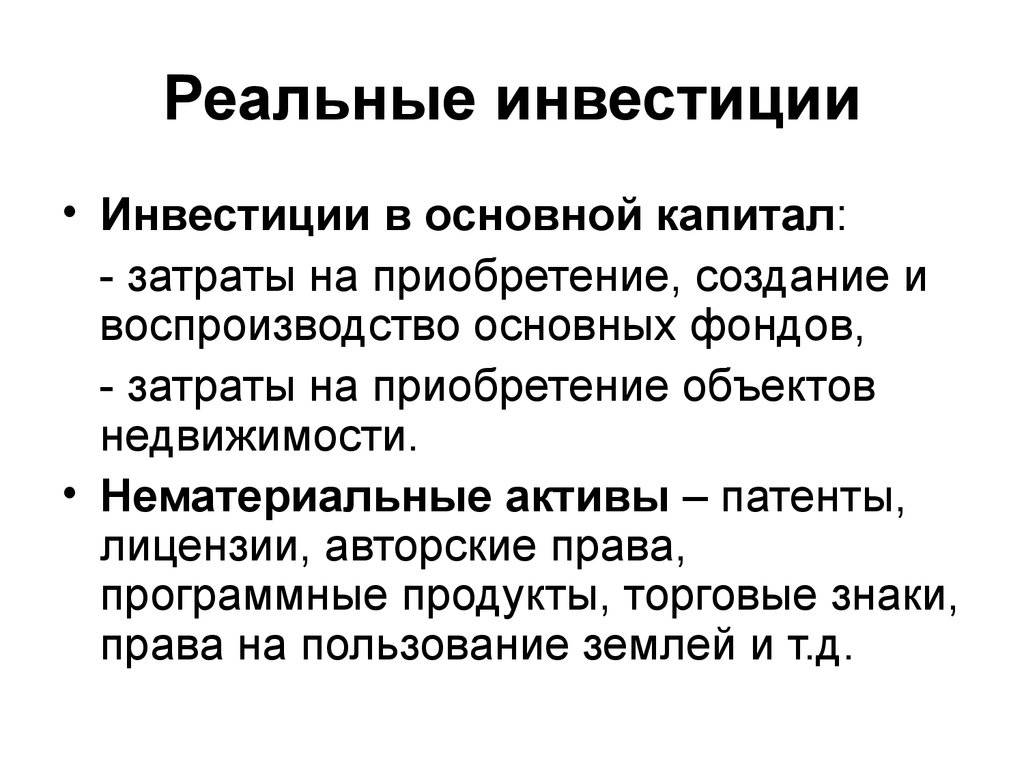

Реальные инвестиции могут быть представлены в нескольких формах, причем выбор конкретной формы зависит от решения инвестора.

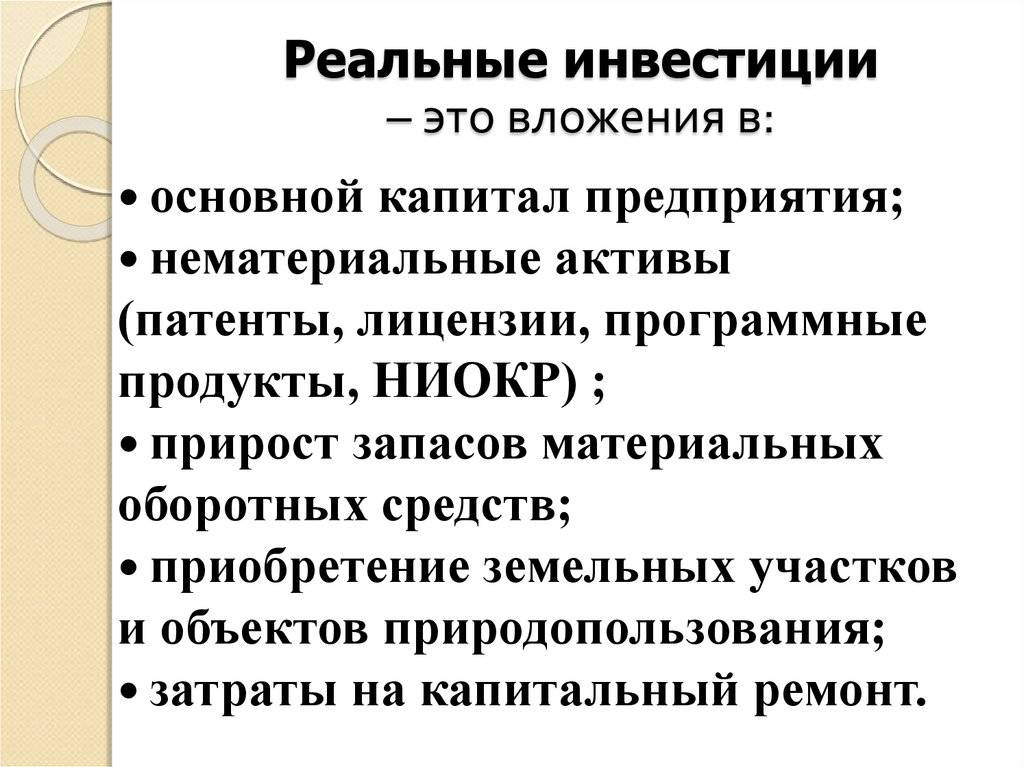

К ним относится:

- приобретение крупного имущественного комплекса, причем обычно процесс представлен покупкой другой фирмы со всеми ее зданиями, оборудованием и технологиями, что позволяет организации выйти на новые рынки сбыта или выпустить новый продукт;

- возведение новых объектов, причем обычно этот вариант используется, если предприятие не желает покупать другую фирму, но при этом нужно развиваться и расширяться;

- реконструкция имеющихся объектов, например, когда нужно переоборудовать производство или внедрить новые технологии;

- перепрофилирование, которое заключается в полной замене всего оборудования и используемых технологических процессов, в результате чего предприятие начинает выпускать совершенно новый продукт;

- модернизация производства, заключающаяся в замене устаревшего оборудования;

- приобретение разных материальных активов, представленных машинами, оборудованием, станками или вовсе товарами, что позволяет улучшить производственный процесс с минимальными финансовыми затратами;

- вложение средств в нематериальные активы, являющиеся инновационными и перспективами, например, приобретение товарного знака, патента или лицензии, причем окупаются такие инвестиции через длительный промежуток времени.

С чего стоит начинать реальные инвестиции? Смотрите видео:

https://youtube.com/watch?v=_kENtZuo9EQ

Каждая форма обладает своими особенностями. Конкретный выбор зависит от того, какие именно цели фирма должна достичь за ограниченный период времени. Если покупается другая компания, то обычно этот процесс реализуется после процедуры банкротства.

Особенности

К их нюансам относится то, что они заключаются в покупке реальных объектов, представленных зданиями, оборудованием или лицензиями. Хотя по закону вкладчиками могут стать и частные лица, наиболее часто инвесторами представлены владельцы компаний.

Стоит ли инвестировать в МФО? Читайте тут.

Так как собственники бизнеса не располагают обычно значительным количеством времени для самостоятельного инвестирования, они часто привлекают к этому процессу опытных управленцев.

Источники вложений

На основании ФЗ №39 в качестве источников для реализации реальных инвестиций используются:

- собственные средства граждан или компаний;

- привлеченные деньги, получаемые из банков или от иных кредиторов.

Фирмы наиболее часто направляют на инвестиции доходы, получаемые от продажи ценных бумаг или после внесения каких-либо взносов в уставный капитал.

Я хочу попробовать. С чего начать?

Современная биржа — электронная, торговать можно через интернет, не вставая с дивана. Но для этого нужен посредник — брокер, то есть компания, у которой есть лицензия на биржевую торговлю. Прежде чем отправляться к брокеру, стоит определить для себя несколько важных вещей.

1. Оцените, какую сумму вы готовы вложить

Теоретически начать можно с любой суммы, даже с 1000 рублей. Но такой объем не компенсирует ни комиссию брокера, ни время, потраченное на торги. Стоит начинать инвестировать, если вы готовы рискнуть несколькими десятками тысяч рублей. Лучше заранее представить ситуацию, в которой вы потеряете ваши деньги. Если вы понимаете, что для вашего бюджета это не катастрофа, можно попробовать.

2. Подумайте, сколько времени вы готовы тратить

И в зависимости от этого решите, готовы ли вы торговать самостоятельно или доверитесь профессионалу.

Как это устроено?

Вам придется пройти обучение, погрузиться в тему, по утрам изучать статистику и биржевые сводки, в течение дня следить за графиками. Если вы ответственный инвестор, конечно. Готовы на это? Тогда можно отправляться в брокерскую компанию, чтобы использовать ее как посредника для доступа к бирже.

Если вы не готовы тратить много времени и сил на инвестирование, тогда лучше рассмотреть одну из форм доверительного управления. В такой системе вы принимаете минимум решений, доверяя инвестирование ваших денег управляющей компании. Самая распространенная форма доверительного управления — ПИФы (паевые инвестиционные фонды).

ПИФ — это уже готовый набор из разных ценных бумаг, который составили специалисты. Это удобно для начинающего инвестора. К примеру, можно вложиться в ПИФ, в котором собраны акции российских добывающих компаний.

ПИФом управляет (покупает и продает ценные бумаги, меняет их состав) управляющая компания. Вам как инвестору придется делать выбор только один раз — когда вы решите вложить деньги в ПИФ. Если по истечении заранее определенного срока стоимость набора вырастет, то вы получите прибыль. Если упадет — понесете убытки.

3. Выберите стратегию и активы

Решите, во что будете инвестировать. Придерживайтесь определенной стратегии.

Что такое стратегия?

Стратегия — это набор параметров инвестирования, которые определяют ваш стиль поведения на бирже: какими активами вы торгуете, как часто продаете, чем руководствуетесь при принятии решений (например, смотрите ли новости, которые влияют на рынок).

Простейший вариант стратегии — вы выбираете:

- активы;

- период, на который хотите вложить средства;

- максимальный размер убытков.

Допустим, активы — это акции фармацевтических и химических компаний, период — 1 год, размер убытков — 20%. В этом случае вы немедленно продаете активы, если они подешевели на 20%, даже если год еще не прошел.

Если вы выбрали доверительное управление, то вам тоже нужно определиться со стратегией. Только в этом случае вы будете выбирать из предложений, которые уже есть на рынке.

4. Найдите компанию-посредника

Когда вы определитесь со стратегией, найти посредника (брокера) будет легче

Самое важное и первостепенное при выборе брокера — можно доверять деньги только тем компаниям, у которых есть лицензия Банка России. Сверьтесь с перечнем лицензированных компаний

Как правило, одни и те же компании могут как взять деньги в доверительное управление, так и предоставить брокерские услуги для самостоятельной торговли.

Если вы выбрали самостоятельное инвестирование, предстоит пройти следующий путь:

- заключить договор с брокером;

- открыть и пополнить брокерский счет;

- установить специальную программу для торгов;

- начать покупать и продавать.

Если вы выбрали путь доверительного управления, то достаточно будет заключить договор и передать деньги управляющей компании.

МСФО IAS 12 — Как учитывать налог на прибыль по МСФО?

Инвесторы и предприниматели Принципиальные различия!

Так чем же отличаются люди, которые вкладывают деньги в реальный и нереальный капитал? Разница есть и она весьма существенная. Первых, они же инвесторы «реальные», можно назвать предпринимателями, потому что специфика работы заставляет их постоянно принимать решения, быть предприимчивыми людьми, а не рассчитывать на других. Если же вы вложились в акции, то все, что вам остается делать – это периодически посещать совет директоров и голосовать за нового генерального, и то, если ваши активы достаточно велики. Выходит, что «нереальным» инвесторам вовсе не обязательно быть предприимчивыми, поэтому и предпринимателями их не называют.

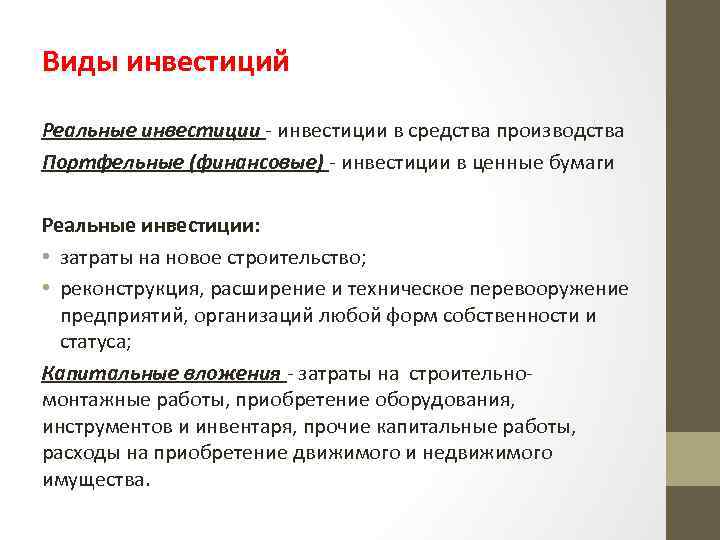

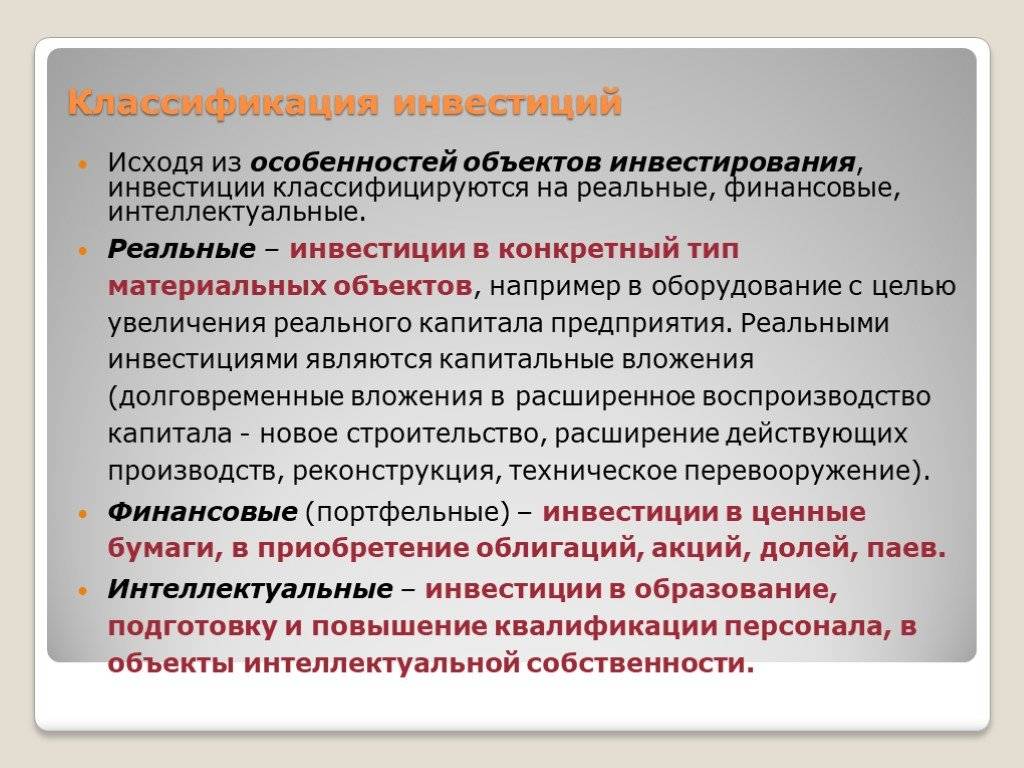

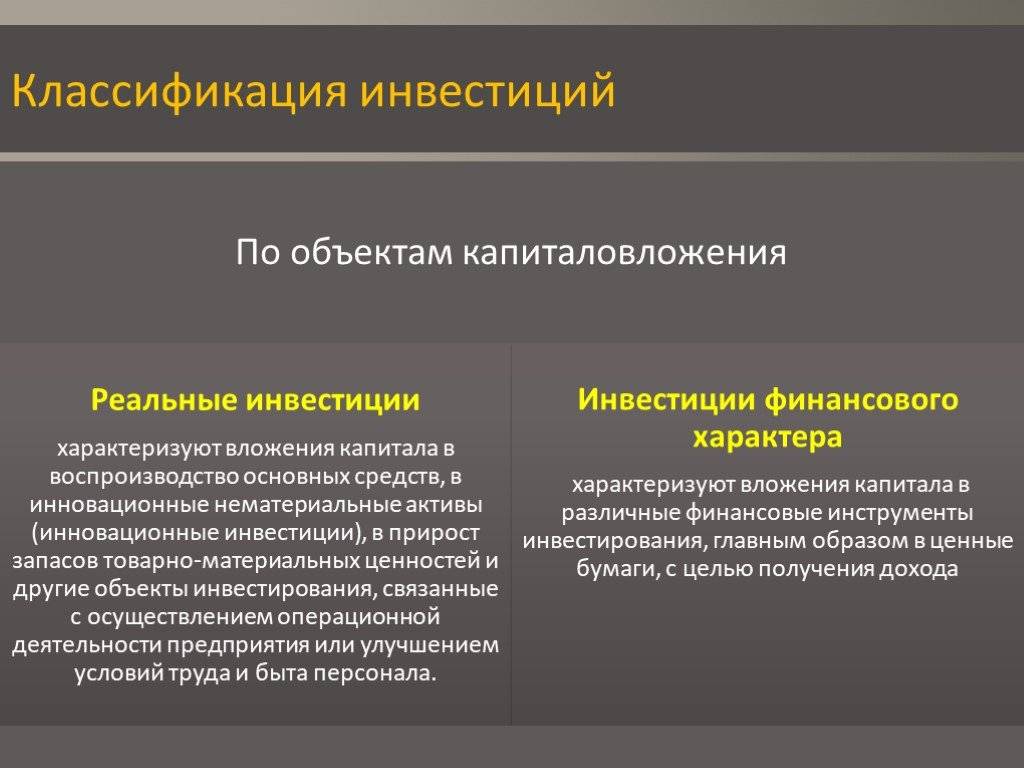

Более детально о каждом виде

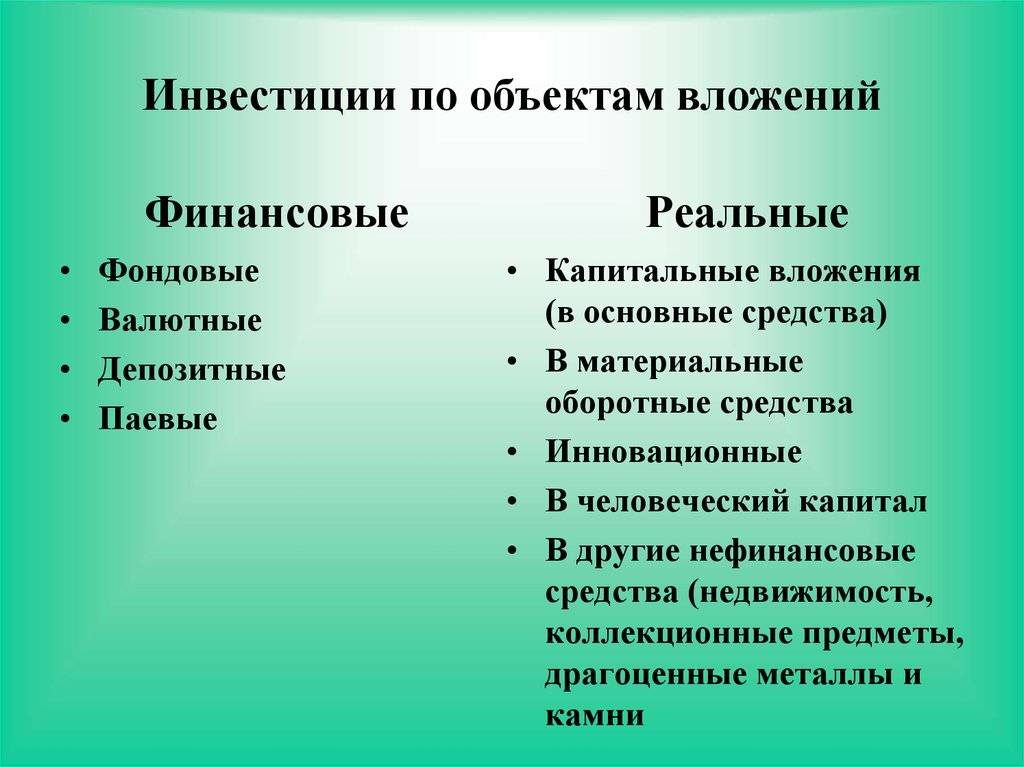

Рассматриваемые виды инвестиций имеют свои особенности

Знать их важно при решении довольно серьезного и актуального в настоящий момент в РФ вопроса: «Какую долю должны составлять реальные инвестиции и финансовые инвестиции для достижения максимально эффективного уровня развития экономики страны?». А характеристика реальных и финансовых инвестиций позволит подчеркнуть эти особенности

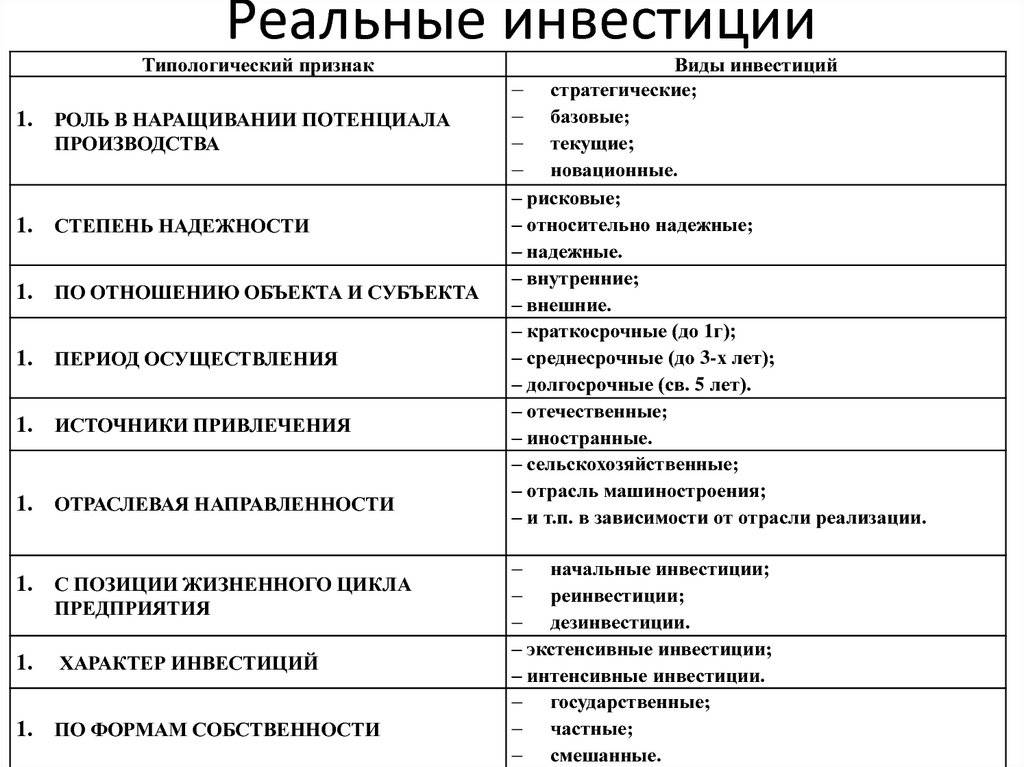

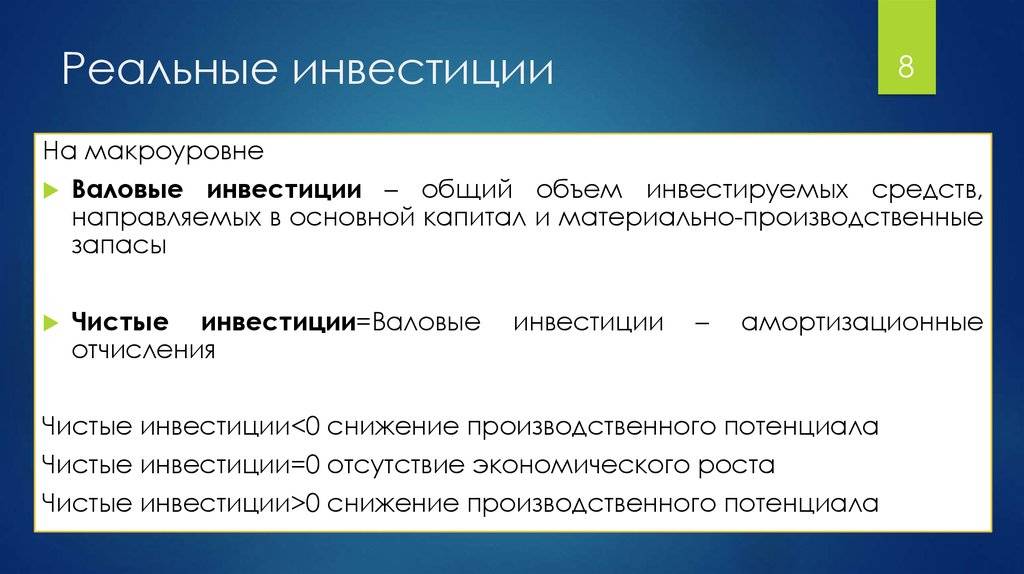

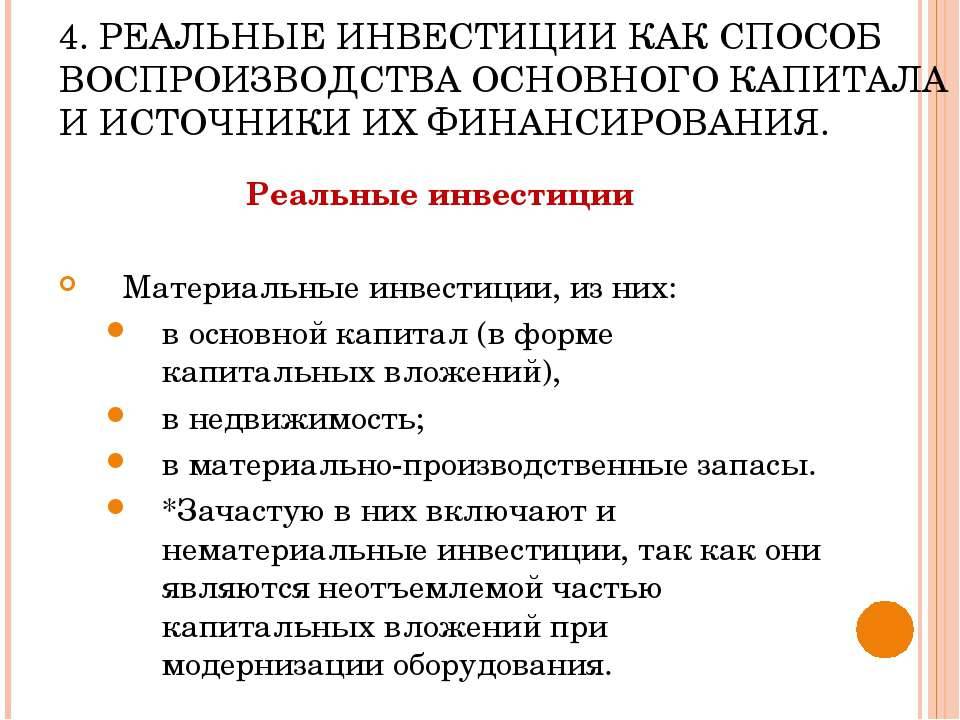

Первый вид – реальные вложения

Как уже упоминалось ранее, объектами этого вида могут быть как вещественные, так и потенциальные (нематериальные) активы. Более детальная классификация предусматривает разделение реальных на следующие подвиды инвестиций, которые представлены на фото ниже.

Роль каждого вида различна:

- базовые – расширение действующего производства, без смены сферы и направления деятельности;

- текущие – отвечают за процесс воспроизводства. Как пример, замена основных средств или проведение капремонта;

- стратегические – расширение производства или создание нового в иной сфере деятельности/регионе присутствия;

- инновационная – направлена на модернизацию и переоснащение производства.

Все вышеперечисленные подвиды отличаются друг от друга различным уровнем риска, и это обусловлено прежде всего тем, что сложно сделать точные прогнозные данные на перспективу. Для понимания: базовые инвестиции менее рискованные в сравнении с инновационными или стратегическими.

Объяснение довольно простое: трудно оценить все факторы риска при освоении нового производства или открытии нового инновационного предприятия по причине отсутствия реальных практических данных. А наименее рискованными можно считать текущие.

Второй вид – финансовые капиталовложения

Этот вид инвестиций на практике может иметь два типа:

Спекулятивный характер просматривается в случае покупки ценных бумаг с целью их дальнейшей перепродажи при росте их стоимости на рынке. Долгосрочные же, напротив, ориентированы на получение прибыли в долгосрочной перспективе и главная их цель – принятие участия в управлении предприятием.

Указанная цель достижима, так как такое право предоставляется инвестору в случае владения пакетом акций.

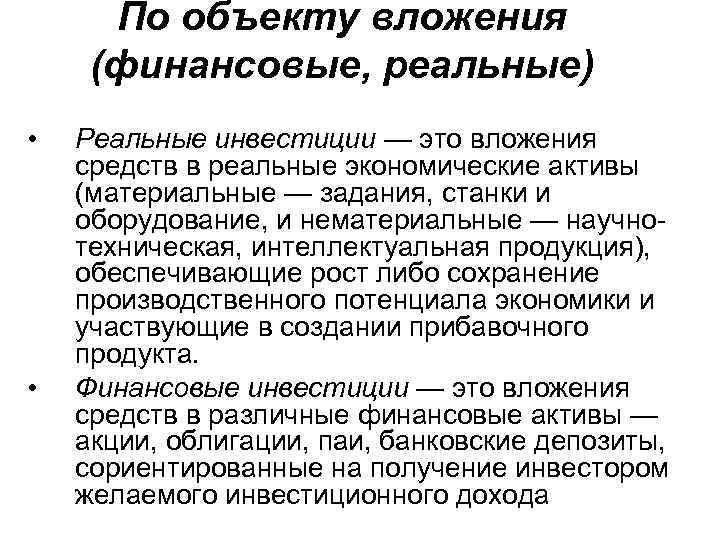

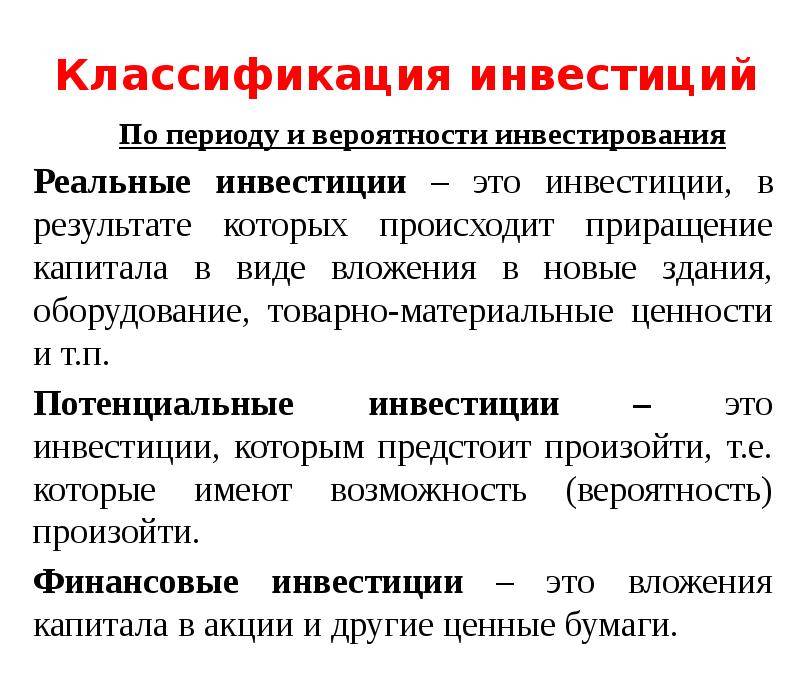

Реальные и финансовые инвестиции – их основные отличия

К реальным инвестициям относят вложения, увеличивающие капитал конкретного предприятия. Этот финансовый вид вложений состоит в приобретении ценных бумаг и других обезличенных инструментов, обеспечивающих доходность.

Возможны две формы реальных инвестиций:

- Денежная, что бывает чаще всего. Финансирование осуществляется с целью увеличения суммы основных и оборотных средств. Результатом становится наращивание объемов производства и сбыта, что влечет снижение себестоимости и повышение конкурентоспособности.

- Натуральная. Выражается передачей материальных и нематериальных активов. Обязательна оценка стоимости предметов, вовлекаемых в производственный процесс.

Таким образом, каждое реальное инвестирование невозможно без финансового вливания.

Теперь пора переходить ко второй категории вложений. Виды финансовых инвестиций:

- Ценные бумаги предприятий (акции, облигации, векселя).

- ПИФы.

- Тезаврированные ценности.

- Банковские сертификаты и депозитные вклады.

- Валюта.

- Фьючерсы и опционы.

В приведенном списке не все позиции безусловно относятся к финансовым инвестициям. Первый пункт имеет некоторые особенности. Реальными считаются следующие вложения:

- Ценные бумаги, выкупленные у акционеров владельцем фирмы-эмитента.

- Векселя, выданные предприятием в качестве платежного средства за поставленные товары и оказанные услуги, приобретенные инвестором.

- Имущество, предоставленное во временное пользование предприятию.

Итак, главная разница между реальными и финансовыми инвестициями состоит в целевом характере вложения средств.

Проще всего понять это различие на примере киноиндустрии. Финансовый инвестор (финансист) приобретает какое-то количество акций кинокомпании (киностудии) на фондовом рынке по причине того, что эти ценные бумаги демонстрируют устойчивый рост котировок. В отличие от него, реальный инвестор вкладывает средства в конкретный проект (фильм), а решение принимает, подробно ознакомившись со сценарием, списком актеров и другими нюансами.

Другой пример реальных инвестиций – это покупка предприятием оборудования для нового производства.

Приобретение акций не равнозначно финансовому характеру инвестиции. Этот способ вложения средств делится на две категории:

- Прямое инвестирование – скупка ценных бумаг предприятия с целью получения контроля над ним.

- Портфельная инвестиция – приобретение определенного количества акций для получения дивидендов или спекуляции ими на фондовом рынке.

Кроме признака направленности существуют и другие особенности, отличающие один вид прибыльных вложений от другого, а также их внутренняя классификация.

Виды реальных и финансовых инвестиций

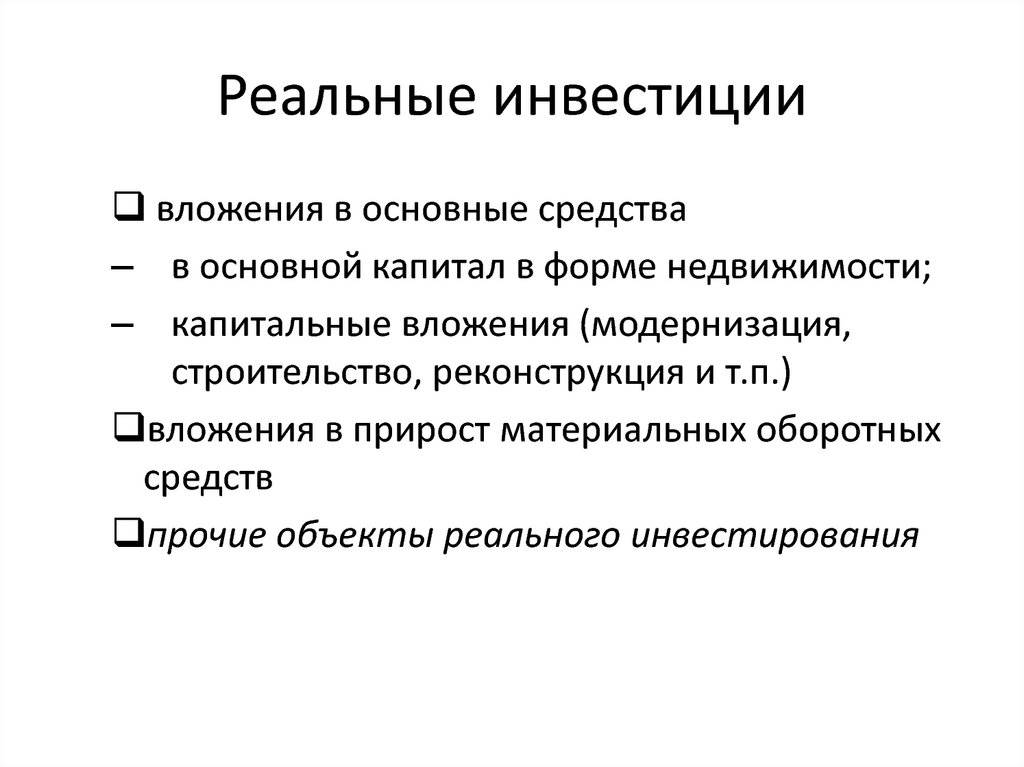

К понятию «реальные инвестиции» относятся следующие направления вложений капитала, привлеченного извне или изысканного во внутренних резервах за определенный временной интервал:

| Тип реальных инвестиций | Целевое назначение |

| Валовые | Модернизация производства, повышение конкурентоспособности или наращивание производительности |

| Инновационные | Обновление средств производства, совершенствование технологий |

| Расширительные | Экстенсивное развитие |

Тот факт, что реальные инвестиции могут быть направлены на приобретение основных фондов, означает их относительную безопасность. Оборудование имеет стабильную ценность в течение длительного времени, и в случае неудачи или банкротства — подлежит реализации.

Финансовое инвестирование – это вложения в акции и другие бумаги, эмитированные (выпущенные в оборот) предприятием. Они, в случае банкротства, могут частично и даже полностью утратить свою стоимость. При этом есть вероятность их быстрого и значительного роста. Например, стремительный рост криптовалюты или акций Microsoft.

Рассмотрим преимущества и недостатки двух основных видов инвестиций.

| Критерий сравнения/ Вид инвестиции | Реальные | Финансовые |

| Порог вхождения в бизнес | Высокий | Низкий (от одной акции) |

| Уровень рисков | Низкий | Высокий |

| Способ вхождения | Есть сложности, связанные с необходимостью глубокой осведомленности | Просто, через биржевого оператора |

| Возможная доходность | Высокая | Средняя (до 20 % годовых) |

| Ликвидность (возможность выхода из бизнеса) | Низкая | Высокая – продать акции можно быстро |

У финансовых инвестиций есть еще одно достоинство, выражающееся разнообразием выбора форм. Их можно осуществлять на трех рынках: фондовом, валютном и кредитно-депозитном (путем размещения средств на банковских счетах). Все они снабжены электронными площадками, что упрощает управление ими.

Налоговые льготы и вычеты по жилой недвижимости

Льгота по долгосрочному владению ценными бумагами (ЛДВ)

Главные источники для осуществления реальных инвестиций

Для того, чтобы реальные инвестиции имели полноценную эффективность и осуществлялись в полном объеме с гарантированным успешным результатом, необходимо данную деятельность обеспечить достаточным количеством необходимых средств. Для большинства компаний необходимость принятия решений о начале процесса проведения инвестиционной деятельности связана с необходимостью получения доступа к новым источникам доходов и улучшение уже работающих производств или услуг. Но, такую деятельность возможно проводить только при наличии успешной деятельности, когда работа уже приносит существенную прибыль и появляются определенные финансовые возможности.

Если компания или фирма имеет определенный недостаток свободных средств и тем не менее необходимо произвести модернизацию или переоборудование производства, то это может серьезно нарушить общее финансовое состояние и возможные проявившиеся неблагоприятные обстоятельства смогут спровоцировать риски потери вложений или даже вызвать банкротство. Тем более не рекомендуется использовать заемные средства, ведь прибыль может начать поступать с довольно значительной задержкой, а выплачивать проценты необходимо в срок. Тем не менее различные компании добровольно идут на определенные риски рассчитывая на дальнейший успех. Рассмотрим основные источники, используя которые компании смогут обеспечить свои проекты, связанные с реальными инвестициями:

Свободные средства компании, полученные в результате сверхприбыли

Оборотные активы различных предприятий или фирм формируются за счет ведения успешной деятельности с получением прибыли. Довольно значительная часть средств обычно уходит на обеспечение производства, закупку сырья или материалов, выплату заработной платы, налоги и иные отчисления. Тот массив средств, который остается может быть по решению руководства направлен на реальное инвестирование, которое способно дать новый рост производству товаров или услуг;

Кредитные средства

Если свободных средств нет, но возникла необходимость произвести инвестирование для придания нового стимула компании, то появляется необходимость использования заемных средств. В данном случае на помощь приходят банковские структуры, которые могут предложить самые разнообразные условия для компании в зависимости от ее текущего положения, сроков работы и необходимой суммы для модернизации. Тем не менее если необходимо привлечь дополнительные, но заемные средства, необходимо произвести тщательное планирование и анализ всех необходимых будущих действий для исключения и недопущения ошибок, способных создать множество дополнительных финансовых проблем;

Привлеченные средства

К привлеченным средствам относятся те средства, которые предоставляются от государства или третьих лиц, с которыми возможно заключение взаимовыгодных договоров на дальнейшую совместную деятельность.

Государство довольно часто оказывает поддержку определенным компаниям и выделяет различные объемы средств из бюджета для обновления и поддержания деятельности компаний. Ведь если предприятие будет при негативных обстоятельствах начинать процесс банкротства, то это негативным образом скажется на количестве рабочих мест в регионе или создаст неблагоприятные экономические показатели в общем. Особенно если компания работает в области производства довольно важных и значимых товаров или услуг.

Также можно привлечь возможности третьих лиц, которых можно заинтересовать вложить средства в развитие компании и предложить в дальнейшем совместное сотрудничество за определенную долю в компании или на основании иных самых различных условий.