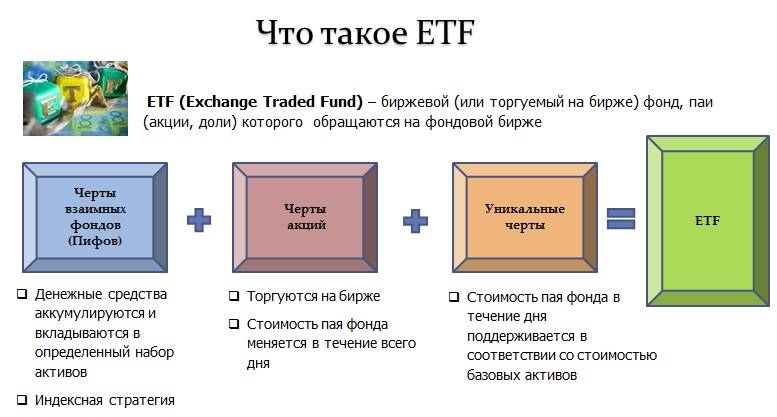

Индексные фонды эффективны с точки зрения налогов

Индексные фонды могут иметь гораздо более низкие налоги, чем традиционные взаимные фонды. Многие индексные фонды имеют очень низкий оборот по акциям. В отличие от активно управляемых фондов, здесь не так много покупок и продаж.

Это не значит, что нет покупки и продажи. Управляющим портфелями по-прежнему приходится вкладывать новые средства по мере поступления в индекс, но это дает фонду сотни различных ценовых точек на выбор, когда и когда ему необходимо продать некоторые акции, что позволяет минимизировать налоги на прирост капитала.

Единственный раз, когда фонд получает прирост капитала, возникающий в результате покупки и продажи позиции на акции, это когда ему приходится продавать всю свою позицию в акции, потому что отслеживается индекс, который он отслеживает. Даже в этом случае управляющий портфелем может компенсировать эту прибыль потерями в позиции, которую он продает, или в другом месте в портфеле.

Для сравнения, активно управляемые взаимные фонды постоянно покупают и продают позиции. Некоторые из доходов будут облагаться налогом как краткосрочные доходы от прироста капитала, а некоторые будут долгосрочные доходы. Это делает налоговое планирование невероятно трудным, потому что инвестор не может осуществлять полный контроль над своей прибылью.

Самый дешевый способ инвестировать

Индексные средства очень недороги. Вы можете не только часто покупать индексный фонд без уплаты комиссии, но у них очень низкие коэффициенты расходов и они не приносят значительного прироста капитала. Это означает, что налоги и сборы не попадут в ваш портфель.

Коэффициенты расходов — это процент ваших авуаров, которые идут в компанию фонда и платят за менеджера портфеля. Индексные фонды могут иметь коэффициент расходов всего лишь 0, 03%. Это означает, что за каждые 10000 долларов, которые вы вкладываете в этот фонд, вы платите всего 3 доллара. Средний коэффициент расходов для активно управляемых фондов составляет 0, 69%, поэтому вы заплатите 69 долларов за 10 000 вложенных средств. Это может быстро накапливаться в большом портфеле и существенно влиять на вашу прибыль.

Это резкое различие может быть особенно важно учитывать при принятии решения о найме финансового консультанта, который может положить ваши деньги в кучу активно управляемых взаимных фондов. Вам не только придется платить более высокий коэффициент расходов за активно управляемые фонды, но ваши налоги будут выше, и вам все равно придется платить финансовому консультанту, который мог бы взять часть активов под управление

Нельзя сказать, что найм финансового консультанта — это всегда плохое решение, но индексные фонды обеспечивают простой путь, чтобы без проблем обойтись.

Индексные фонды могут помочь вам сохранить больше ваших денег для себя и понести меньше того, что Баффетт называет «фрикционными затратами», возникающими при покупке и продаже постоянно. В письме Баффета в 2005 году акционерам Berkshire он объяснил эту концепцию, рассказав историю о Gotrocks, семье, которая гипотетически владеет каждой американской корпорацией. Отдельные члены семьи Gotrocks в конечном итоге нанимают «помощников» (брокеров, менеджеров, планировщиков и т. Д.), Чтобы вырастить свое богатство быстрее, чем другие члены их семьи, и взамен помощники получают вознаграждение. Но поскольку все больше и больше членов семьи Gotrocks нанимают все больше и больше помощников, богатство семьи Gotrocks быстро переносится в карманы помощников, и они остаются ни с чем. Хэдрокс, Баффет зовет их.