Содержание

Содержание

Глубинные причины

Если отбросить поверхностные и очевидные причины, указанные выше (комментарии относительно «новой экономики», вложение средств инвесторов в рекламу и маркетинг вместо развития бизнеса), можно выделить истинную причину краха. Она состоит в том, что усилиями как не вполне чистых на руку бизнесменов, так и восторженных апологетов новой экономики в сознании инвесторов и создателей доткомов произошла подмена понятий: ведение бизнеса через интернет является только инструментом для осуществления бизнес-процесса, но не самостоятельным бизнес-процессом, способным генерировать доход от вложенного капитала. Тем не менее, с использованием этого инструмента можно многократно повысить эффективность «традиционного» бизнеса или реализовать новую бизнес-идею (невозможную или неэффективную без интернета).

Иллюстрацией второго случая может являться интернет-аукцион eBay. Без использования интернета частным лицам, а также малому и среднему бизнесу невозможно и нецелесообразно организовывать аукционы для продажи своих вещей или продукции (за исключением чрезвычайно дорогих или эксклюзивных товаров) из-за несопоставимых с выручкой расходов, а в ряде случаев — из-за невозможности привлечь на аукцион покупателей по причине территориальной удалённости.

В качестве примера, который относится как к первому, так и ко второму случаю, можно привести использование интернета для биржевой торговли. До широкого распространения интернета решение о проведении биржевых операций принимались «на месте» брокерами или аналитиками соответствующих компаний, на основании либо заранее отданных указаний клиента (конкретных по значениям цен и наименованиям ценных бумаг или общих относительно стратегии покупки/продажи), либо прямых телефонных консультаций с клиентом. Естественное ограничение доступного времени на обмен информацией и невозможность одновременно связаться со всеми клиентами приводила к смещению «центра тяжести» в принятии решений в сторону профессиональных участников рынка.

Возможность удалённого просмотра котировок ценных бумаг, а также удалённой отдачи указаний биржевым агентам на совершение сделок привела к появлению нового подхода к традиционному бизнесу: в данном случае клиент сам занимается анализом рынка, выбором стратегии и фактически сам осуществляет операции, оставляя профессиональным участникам только вопросы документального оформления сделок и ведения финансовой и бухгалтерской отчётности. Данный подход с одной стороны увеличил эффективность традиционной биржевой торговли (с точки зрения клиентов), с другой стороны он невозможен без существования интернета. При этом старый принцип биржевой торговли (когда решение принимает профессиональный участник рынка) был и остаётся эффективным и привлекательным, например, для использования инвестиционными или пенсионными фондами, которые в своем составе не имеют соответствующего подразделения и передают управления активами третьей стороне.

Арест и суд

В 2012 году ФБР под эгидой борьбы с интернет-пиратством закрыла Megaupload. На тот момент сервис Megaupload хранил около 50 тысяч терабайт информации, генерировал приблизительно 4 % общемирового интернет-трафика и обслуживал в среднем 50 миллионов пользователей ежедневно. Megaupload обслуживали 150 сотрудников, а прибыль, которую он принёс своим создателям, оценивается в 175 миллионов долларов.

Против Кима Доткома и троих его коллег было выдвинуто обвинение в том, что их сервис нанёс убытки владельцам авторских прав в размере 500 миллионов долларов. Все четверо были арестованы новозеландской полицией спустя две недели после решения американского суда. При задержании преступников были задействованы 76 сотрудников правоохранительных органов и два вертолёта. Арест также был наложен на всё имущество Кима Доткома, которое оценивается в 17 миллионов долларов и включает в себя 18 дорогих автомобилей, гигантский телевизор и многочисленные произведения искусства. Все банковские счета предпринимателя были заморожены, и он буквально остался без гроша в кармане.

Отбыв примерно месяц в тюрьме, Дотком был отпущен под залог. Судья посчитала, что раз все активы обвиняемого заморожены, то никуда он из страны не уедет и будет отстаивать своё право на собственность.

Последующие судебные заседания выявили факт грубых нарушений при оформлении документов на арест Кима Доткома и его имущества. Налёт на его дом был признан незаконным, что в свою очередь не отменяло обвинений в нарушении авторских прав. Ему было позволено снять с замороженных счетов примерно 5 миллионов долларов, а также продать девять из своих восемнадцати автомобилей. Вырученных денег Доткому хватило, чтобы оплатить услуги юристов и аренду своего дома в Новой Зеландии.

Всё это время правительство США требовало экстрадиции Доткома из Новой Зеландии, чтобы его могли судить по всей строгости американских законов. Попытки США заполучить обвиняемого не увенчались успехом, а в 2013 году Дотком уже сам начал подавать в суд на своих обвинителей. Также он опубликовал в Сети документ, который связывает возбуждённое против него уголовное дело с крупнейшими голливудскими киностудиями. Киностудии спонсировали правительство США и лично президента Барака Обаму в обмен на то, что те объявят крупномасштабную охоту на Доткома.

Вспоминая это тяжёлое для его семьи время, Дотком поделился с журналистами:

Чуть позднее всплыла информация о том, что за Доткомом была установлена незаконная слежка, на которую у спецслужб Новой Зеландии не было абсолютно никаких прав. Премьер-министр страны даже принёс Доткому личные извинения за нарушение его прав

Подобные ошибки и нарушения со стороны правительства и спецслужб привлекли внимание СМИ и спровоцировали настоящий национальный скандал

Извлекли ли инвесторы урок?

Некоторые компании, которые были запущены во время раздувания пузыря доткомов, выжили и стали такими технологическими гигантами, как Google и Amazon. Однако большинство потерпело фиаско. Некоторые предприниматели, участвовавшие в рискованных предприятиях, активно работали в данной отрасли и в конечном итоге создали новые компании, такие как вышеупомянутый Ким Шмитц и Шон Паркер из Napster, ставший президентом-учредителем Facebook.

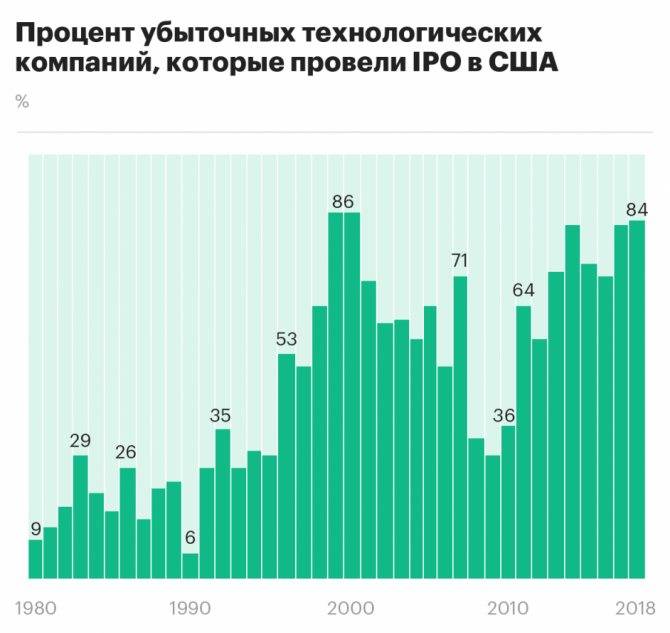

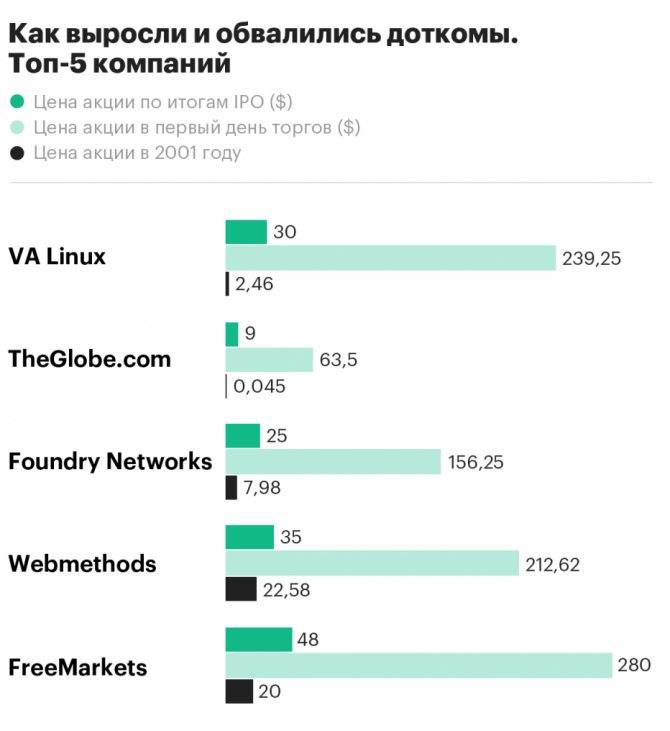

После кризиса доткомов инвесторы стали опасаться инвестиций в рискованные предприятия и вернулись к оценке реалистичных планов. Однако в последние годы прогремел ряд IPO высокого уровня. Когда LinkedIn, социальная сеть для профессионалов вышла на рынок 19 мая 2011 г., ее акции моментально выросли более чем в 2 раза, что напоминает то, что произошло в 1999 г. Сама компания предупредила инвесторов о том, чтобы они не были слишком оптимистичны. Сегодня IPO проводят компании, которые занимаются бизнесом в течение нескольких лет и имеют хорошие перспективы для прибыли, если уже не являются прибыльными. Еще одно IPO, состоявшееся в 2012 году, ожидалось в течение многих лет. Первичный выпуск акций Facebook стал крупнейшим среди технологических компаний и поставил рекорд по объему торгов и сумме привлеченных инвестиций, равной 16 млрд долларов США.

Извлекли ли инвесторы урок?

Некоторые компании, которые были запущены во время раздувания пузыря доткомов, выжили и стали такими технологическими гигантами, как Google и Amazon. Однако большинство потерпело фиаско. Некоторые предприниматели, участвовавшие в рискованных предприятиях, активно работали в данной отрасли и в конечном итоге создали новые компании, такие как вышеупомянутый Ким Шмитц и Шон Паркер из Napster, ставший президентом-учредителем Facebook.

После кризиса доткомов инвесторы стали опасаться инвестиций в рискованные предприятия и вернулись к оценке реалистичных планов. Однако в последние годы прогремел ряд IPO высокого уровня. Когда LinkedIn, социальная сеть для профессионалов вышла на рынок 19 мая 2011 г., ее акции моментально выросли более чем в 2 раза, что напоминает то, что произошло в 1999 г. Сама компания предупредила инвесторов о том, чтобы они не были слишком оптимистичны. Сегодня IPO проводят компании, которые занимаются бизнесом в течение нескольких лет и имеют хорошие перспективы для прибыли, если уже не являются прибыльными. Еще одно IPO, состоявшееся в 2012 году, ожидалось в течение многих лет. Первичный выпуск акций Facebook стал крупнейшим среди технологических компаний и поставил рекорд по объему торгов и сумме привлеченных инвестиций, равной 16 млрд долларов США.

Что такое доткомы и почему они стали расти

Я веду этот блог уже более 6 лет. Все это время я регулярно публикую отчеты о результатах моих инвестиций. Сейчас публичный инвестпортфель составляет более 1 000 000 рублей.

Подробнее

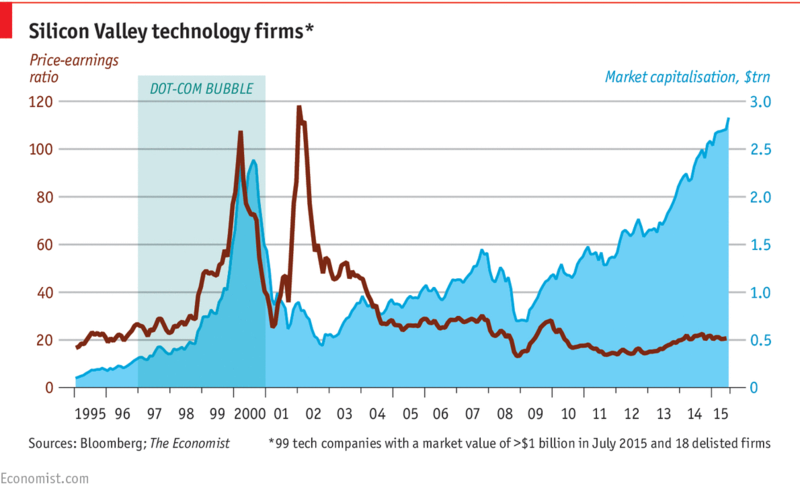

Нельзя сказать, что бум интернет-компаний возник на пустом месте. Рубеж 20 и 21 веков – время радикальных изменений в образе жизни человечества и, как следствие, способах зарабатывания прибыли. Случилась технологическая революция, из-за которой любая компания, бизнес которой был связан и интернетом, без проблем получала дешевое финансирование. По 50% в год прибавляла индустрия онлайн-торговли (e-commerce), биржевая торговля ценными бумагами через интернет, производство серверов и персональных компьютеров. Компании, у которых не было собственного сайта, стали восприниматься как анахронизм. Время доткомов создало Кремниевую долину (несколько небольших городков в Калифорнии, недалеко от Сан-Франциско), где в жесточайшей конкуренции сформировалась уникальная инновационная инфраструктура. Сегодня ВВП, производимый в этом небольшом районе, сопоставим с ВВП всей России.

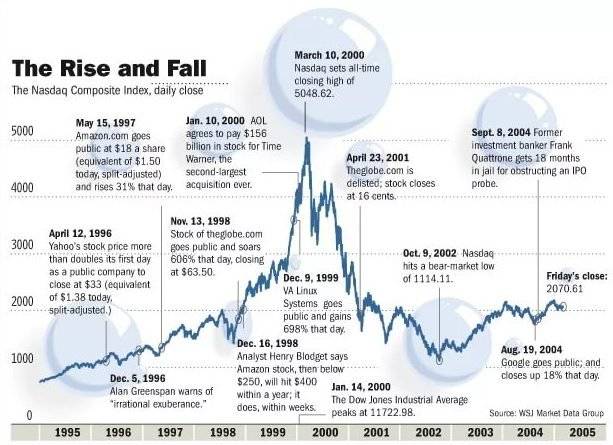

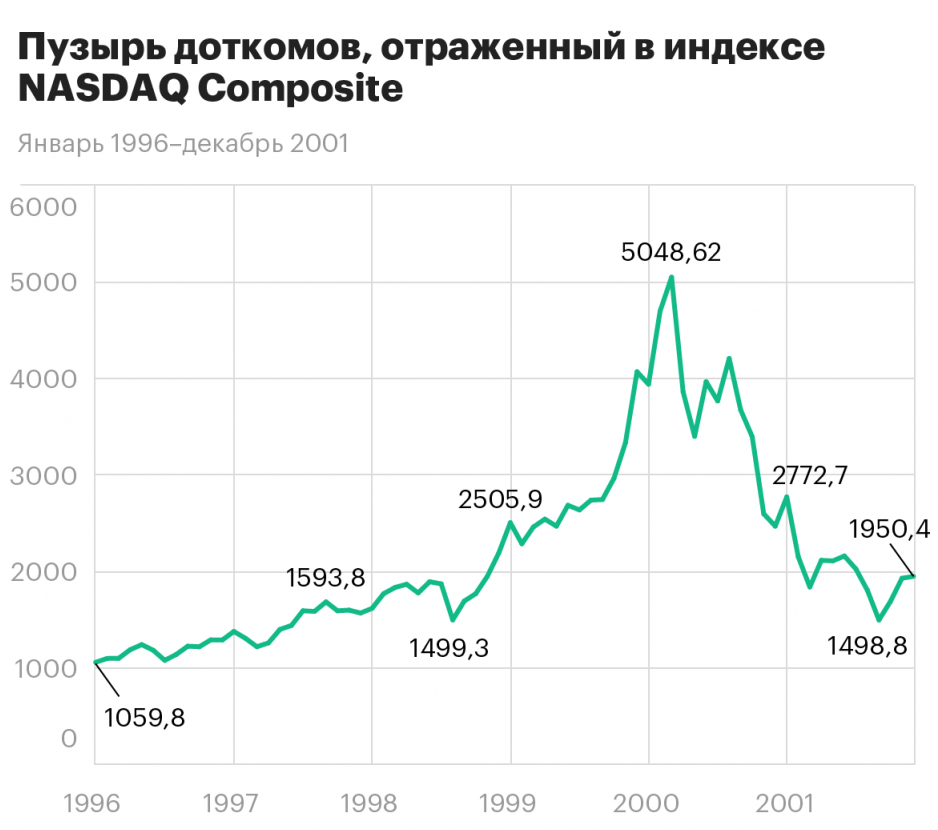

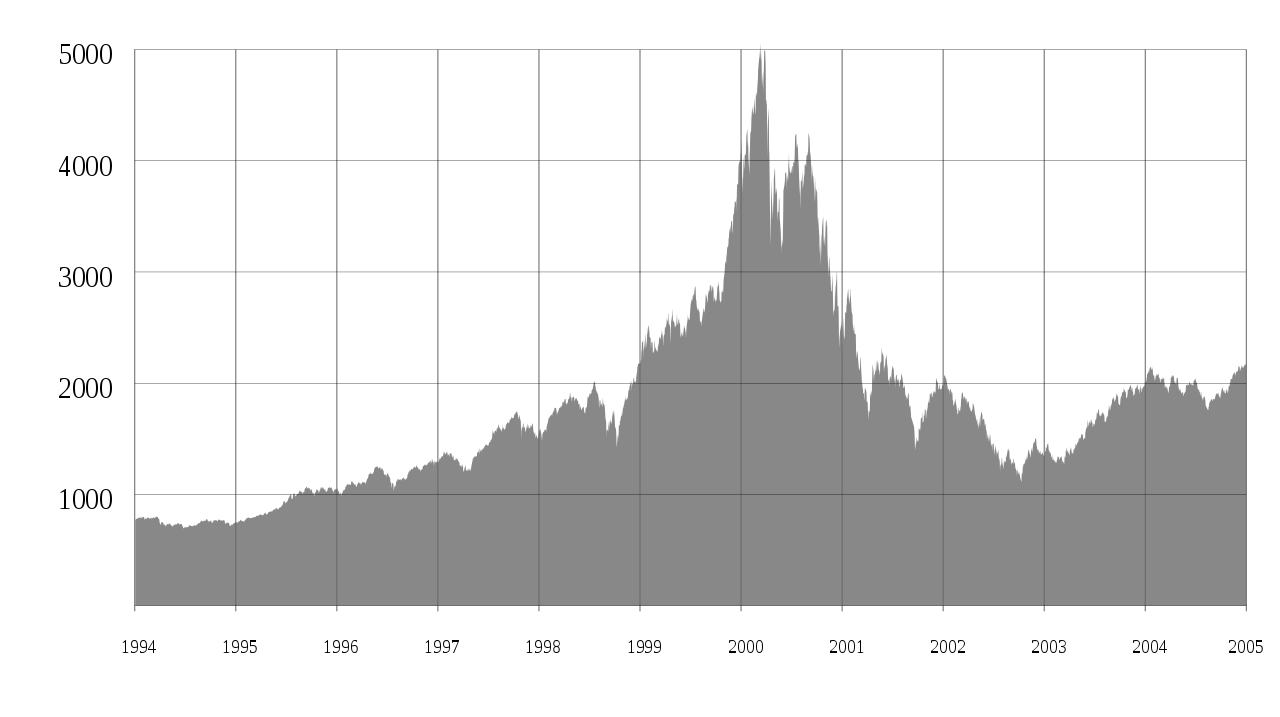

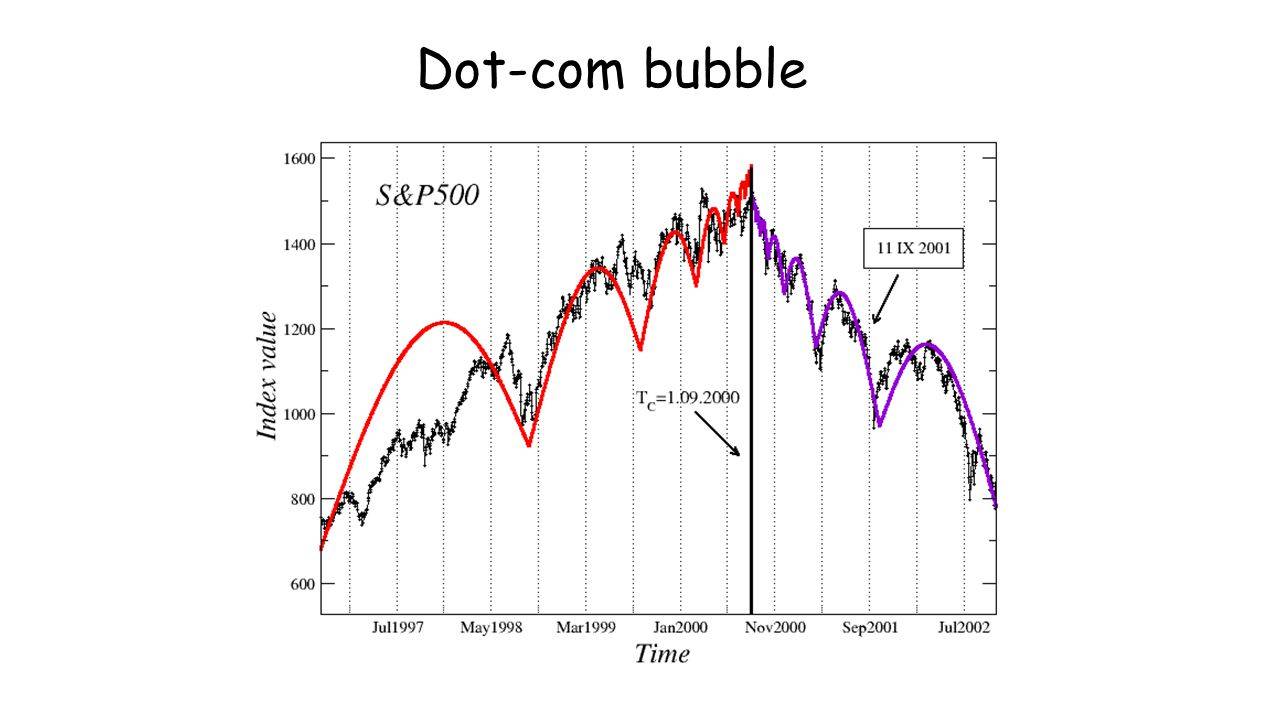

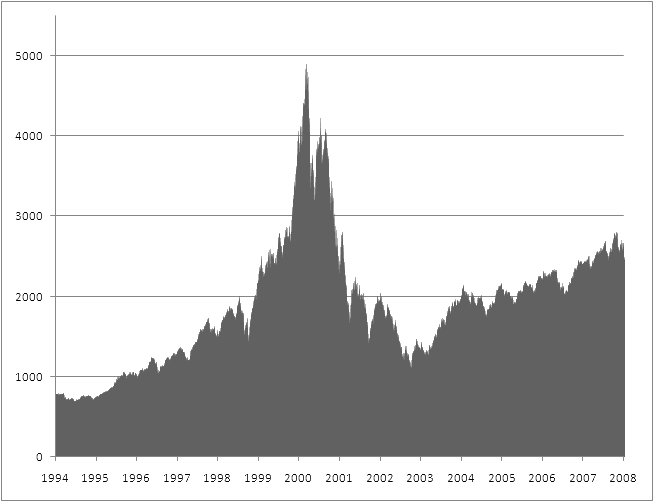

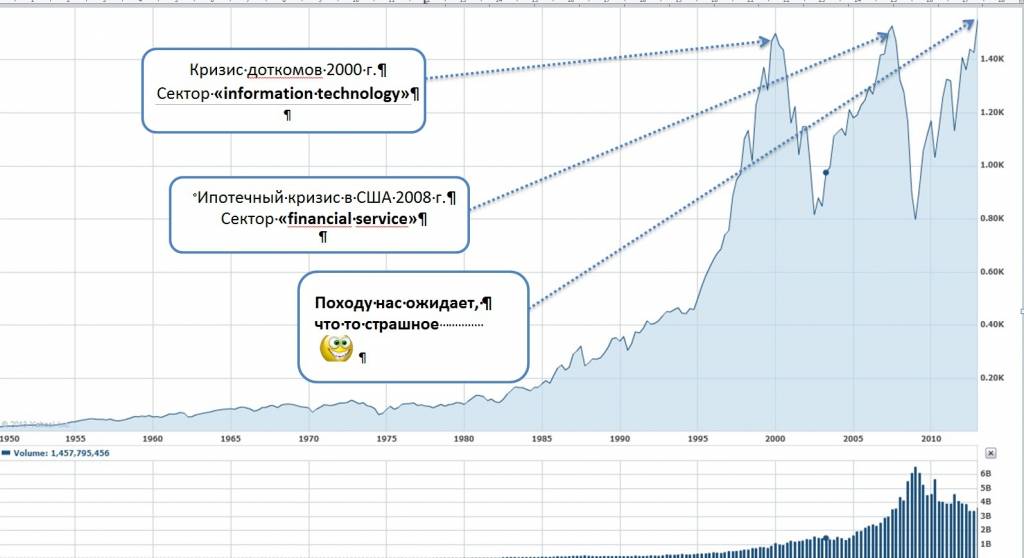

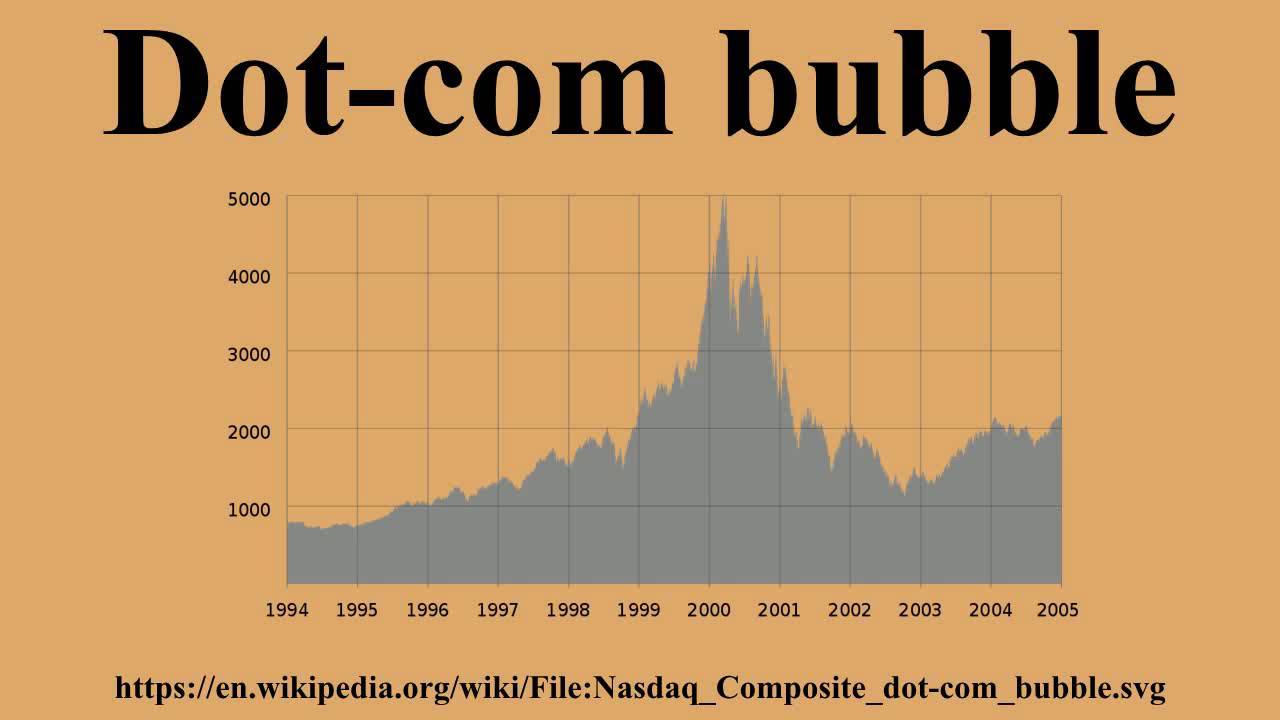

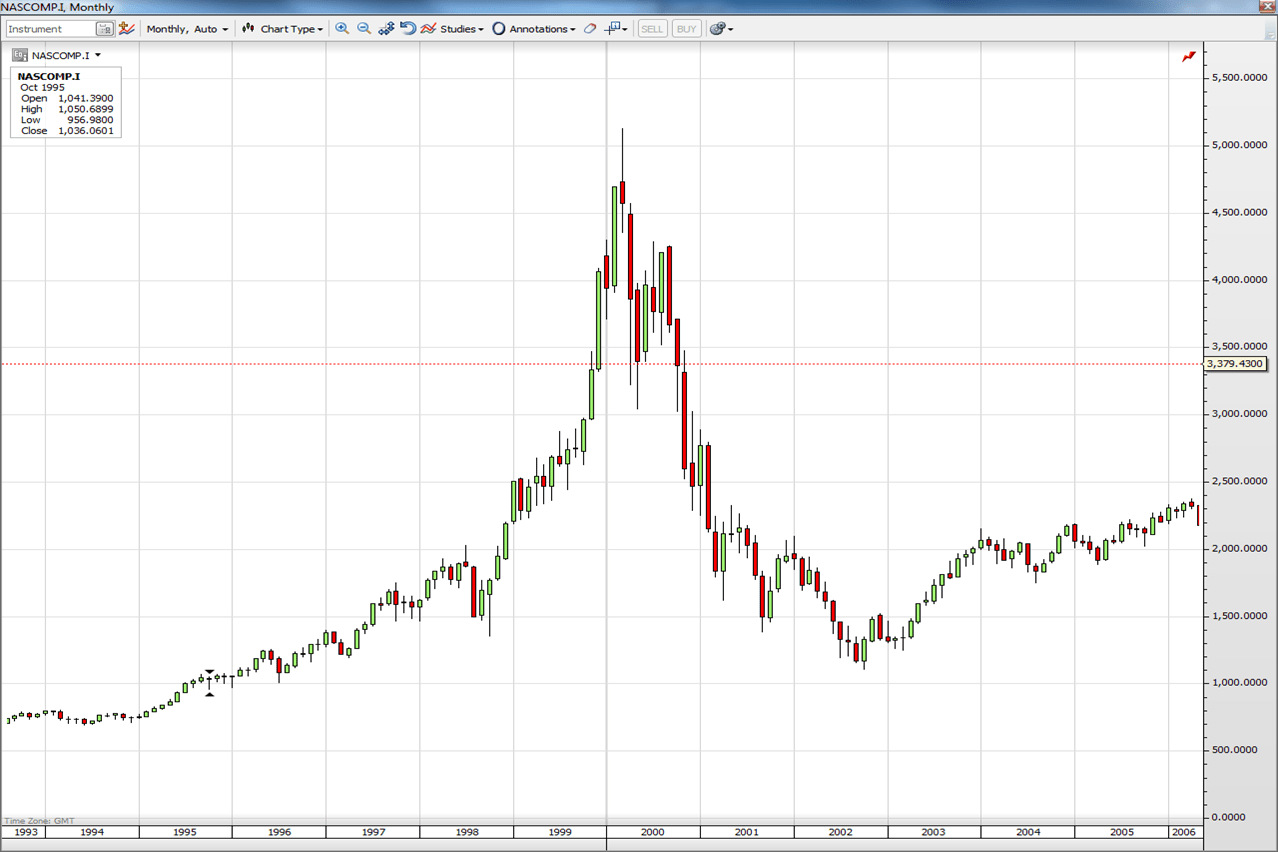

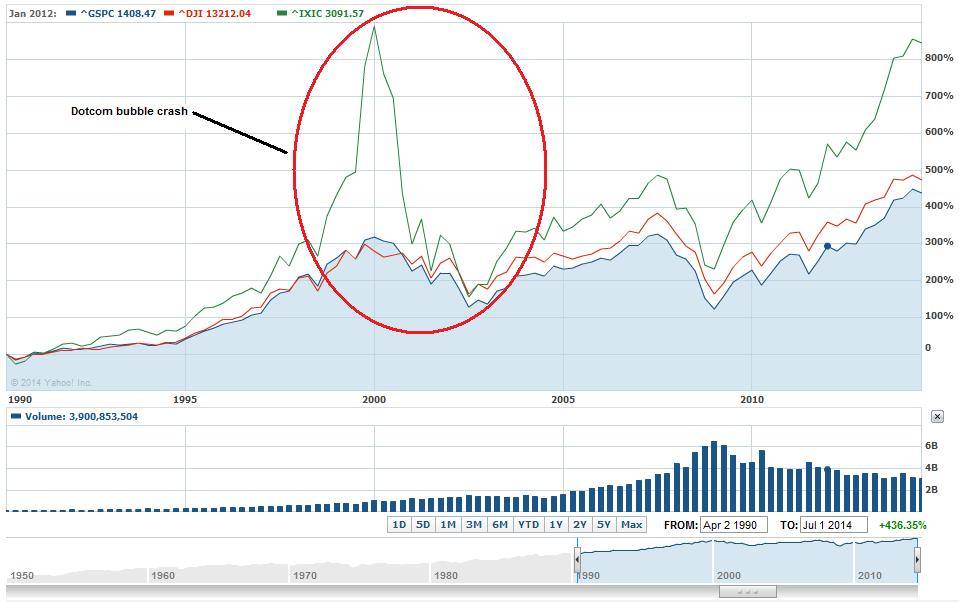

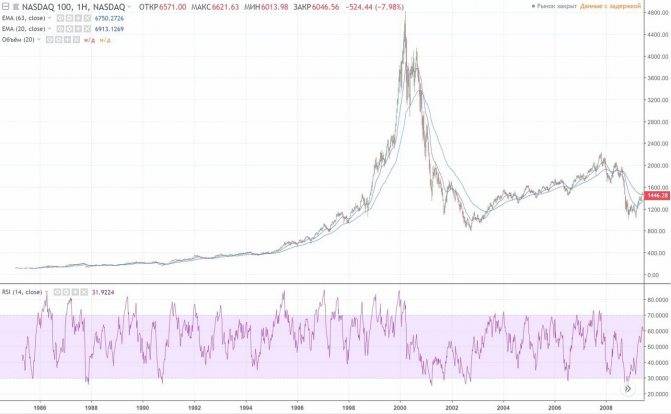

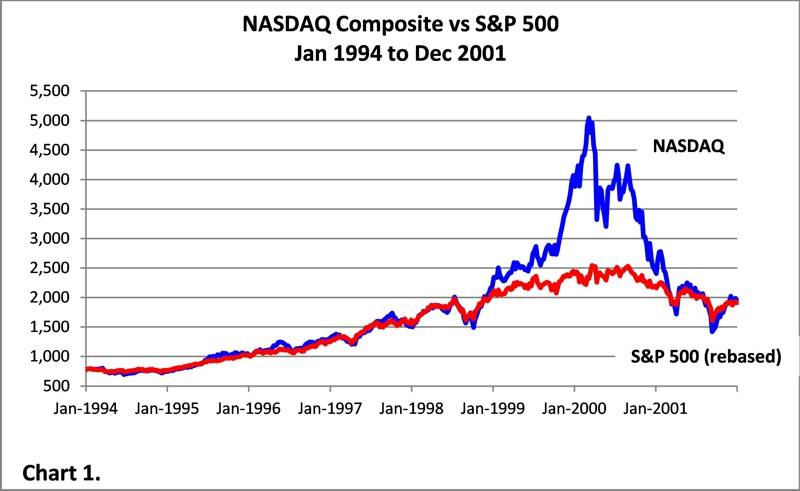

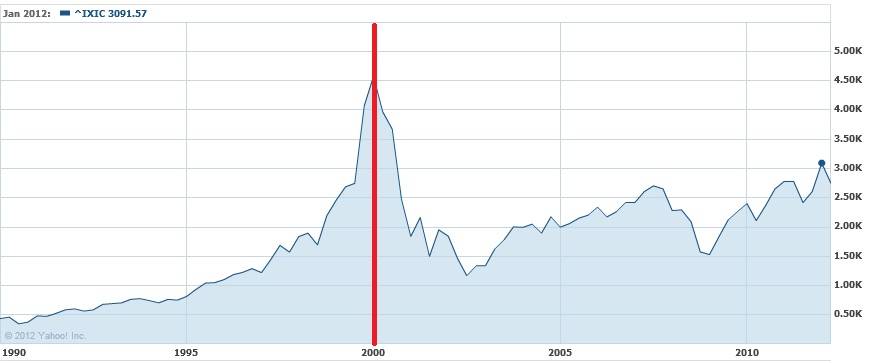

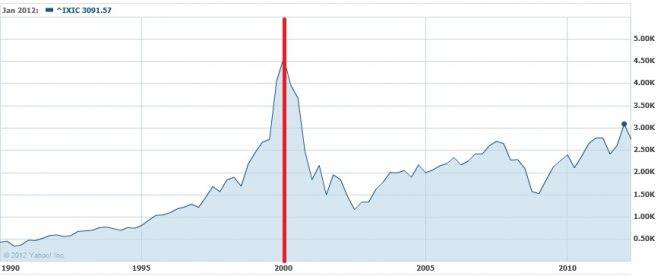

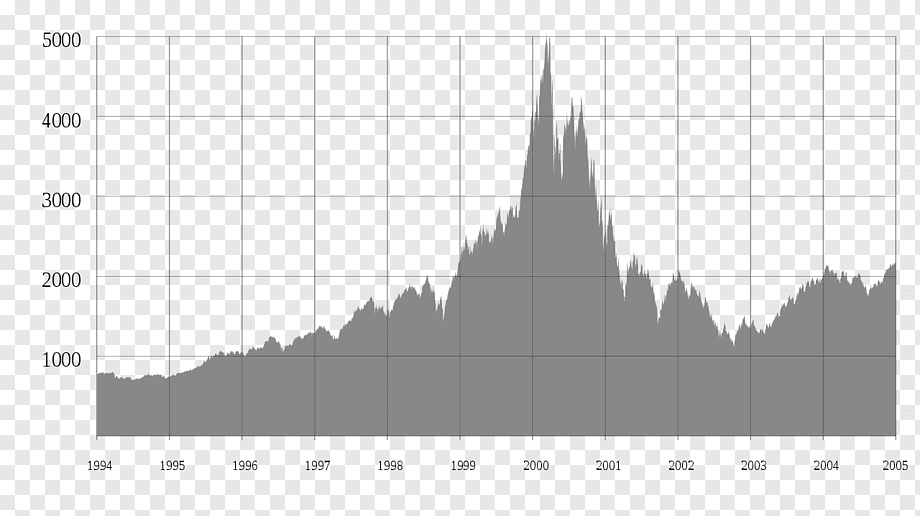

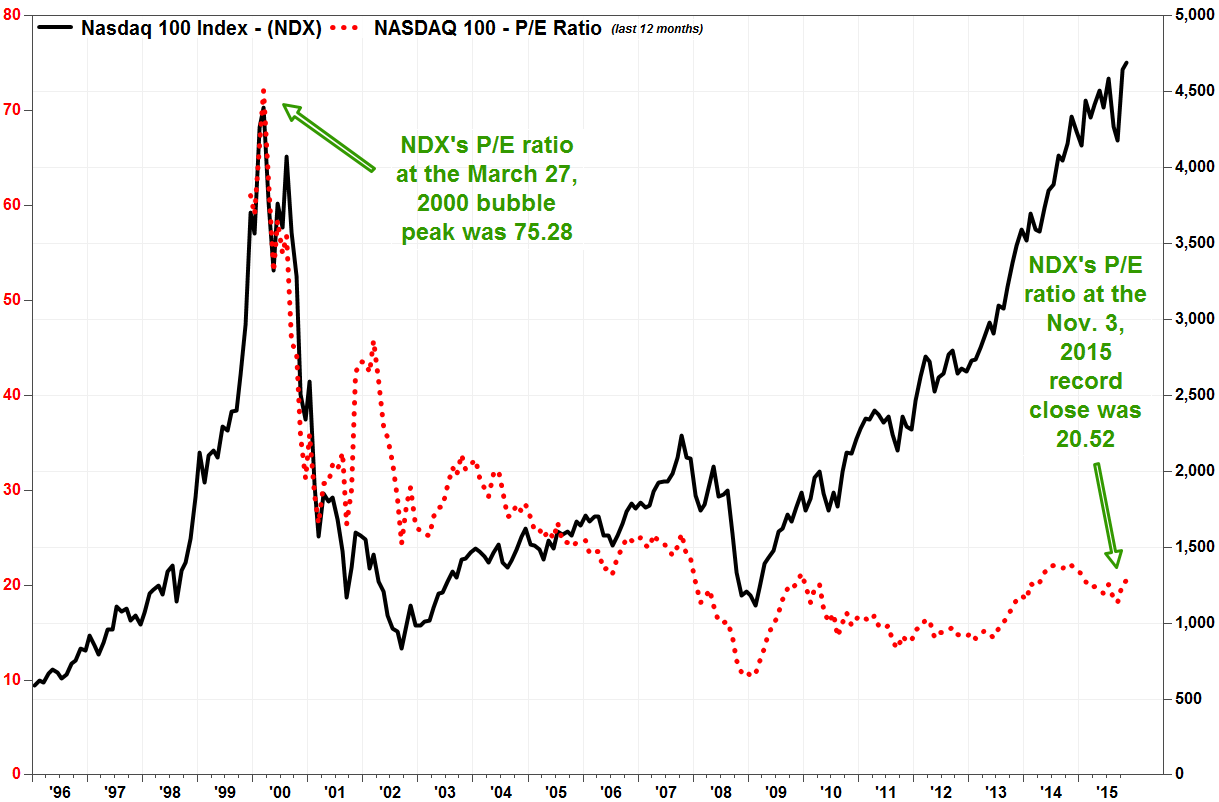

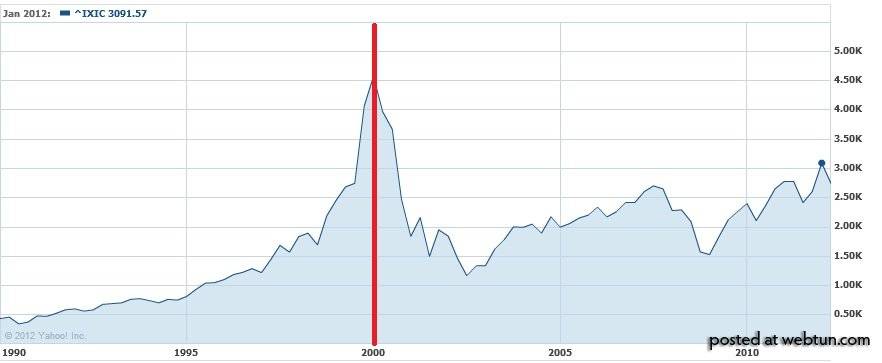

В результате индекс NASDAQ во второй половине 1990-х получил рост на сотни процентов. Перед такими прибылями сложно устоять, и игроки рынка начали соревноваться в стремлении купить как можно больше перспективных активов. Новые стартапы возникали каждый день и тут же получали деньги вдохновлённых инвесторов.

Крах доткомов: как это было

Конец 90-х годов принято считать годами технологического прорыва, когда интернет начал свое победное проникновение в дома обычных жителей. Все больше человек могли позволить себе подключение ко всемирной паутине, а программное обеспечение все больше упрощало работу с интернетом.

На волне интернетовского бума многие компании начали переводить реальную торговлю в виртуальную: экономия для продавца, онлайн сервис для покупателя — все это сулило увеличение прибыли. Разрабатывались новые бизнес-модели получения доходов в интернете, преимущества интернет-компаний активно продвигались в СМИ.

Справка: «дотком» — нарицательное имя, означающее домен верхнего уровня «.com»

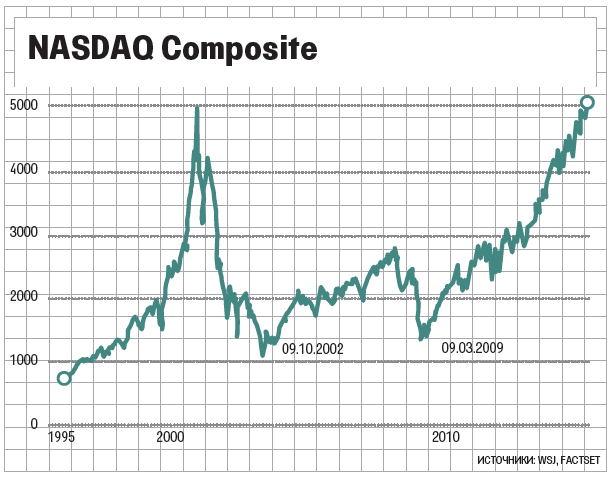

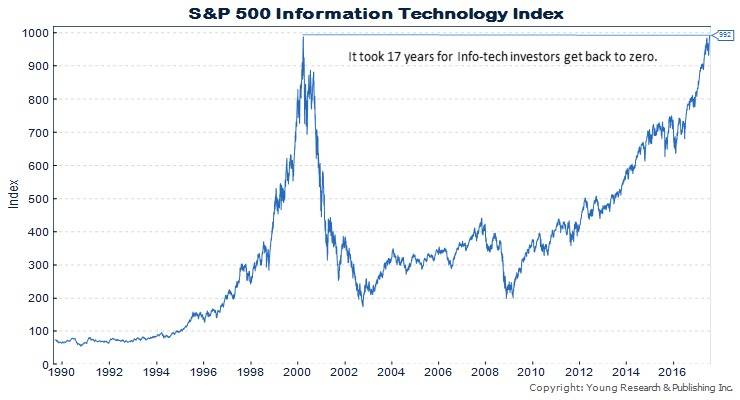

Компании, предназначенные для бизнеса в сети, появлялись в огромных количествах. Соответственно, привлеченные перспективным потенциальным заработком, инвесторы ринулись вкладывать в такие компании деньги, иными словами, начали массово скупать акции. Индекс высокотехнологичных компаний NASDAQ к 2000-му году составил 5 132,52 пункта (для сравнения, в 2002-м году он упал до 1100, а к 2010-му году смог вырасти только лишь до 2500 пунктов). Рыночная стоимость Yahoo! или AOL — крупнейших сетевых гигантов превышала 180 млрд. дол. США. К слову, Yahoo! (поисковая система) — одна из немногих компаний, выживших после краха доткомов.

Подогревали ситуацию и СМИ: «Если вы проницательный трейдер, то в вашем портфеле обязательно должны присутствовать акции высокотехнологичных компаний!» — активно сообщал один из крупных инвестиционных фондов США.

Однако на деле все оказалось не так. Инвестируемые деньги и кредитование больше вкладывались в рекламу, а сами бизнес-модели оказались неэффективными — созданные интернет-компании попросту не приносили ожидаемый доход. Результат был предсказуемым:

- буквально за один день индекс NASDAQ обвалился более чем в два раза, что уже означало крах доткомов;

- более 90% созданных интернет-компаний, потеряв финансовую поддержку и будучи по сути убыточными, обанкротились;

- несколько руководителей компаний отправились за решетку за мошеннические действия и растрату средств акционеров.

Причины пузыря доткомов

Какие факторы привели к кризису доткомов:

- Высокое ожидание будущих доходов. В итоге данная авансом высокая стоимость компаний не оправдали надежд инвесторов.

- Помешательство среди населения на лёгких деньгах. Всеобщий пиар и реклама компаний, которые должны были совершить «экономическую революцию». В то время даже люди, которые были далеки от финансов вкладывали деньги.

- Доткомы вливали деньги на собственный пиар при этом сами не развиваясь.

- Инвесторы хотели быстрых денег и сами подогревали рынок расти.

Ходят слухи, что ещё в 1998 г. стало понятно, что доткомам приписывают будущее, которого не будет. Однако эта информация осталась незамеченной и рынок всё равно «раздувался» от денег.

Не обошёл кризис доткомов и крупных инвесторов. Разве, что Уоррен Баффет не попался на подобную игру. К примеру, Сорос по слухам потерял 3.5 млрд долларов на падение рынка 2000 г.

Станут ли стартапы и социальные сети причиной катастрофы?

С 2004 интернет-проекты начали снова набирать свою силу. На данный момент рынок стартапов совершил сильный прорыв и является достаточно серьезной силой. Тем не менее многие инвесторы поумнели и вкладывают деньги в поздние этапы развития стартапов. Они хотят удостовериться, что у их создателей есть бизнес-стратегия и они уже уверенно ее воплощают. Хотя при этом много стартапов проваливается, инвесторы идут на эти риски, потому что достаточно прорыва хотя бы одной компании, чтобы покрыть все издержки и хорошо заработать на этом.

Социальные сети вообще превратились в могущественные организации и процветают уже несколько последних лет. Они пришли к гениальному решению — социальная сеть должна быть бесплатной, а делать деньги можно почти невидимыми способами. Обычный человек может заработать в социальной сети и вполне неплохо себя обеспечивать. Так что по крайней мере монетизация работает. Вопрос только в том, как она будет меняться со временем и к чему это приведет.

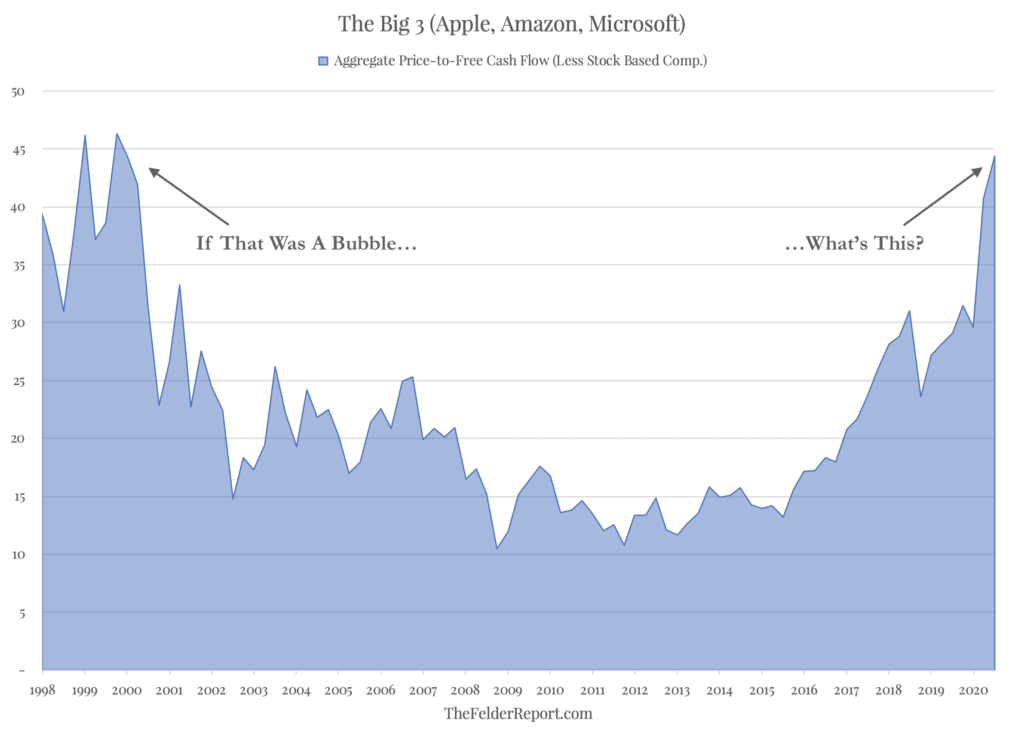

Многое поменялось за 15 лет. Если пузырь и существует, то это совершенно другой пузырь.

Советуем также прочитать:

- Легко ли руководить бизнесом?

- Как найти инвестора для стартапа

- Что такое информационный пузырь и как из него выйти

- Что такое взаимные фонды

- Уроки предпринимательства из Кремниевой долины

- От хорошего к великому

- Десять предпринимательских заблуждений по Гаю Кавасаки

- Причины мирового кризиса 2008 года

- Модель МакКинси для организаций

- Кулхантинг: как идти в ногу со временем

Ключевые слова:1Бизнес

Последствия

После того, как венчурный капитал больше не был доступен, операционный менталитет руководителей и инвесторов полностью изменился. Продолжительность жизни дотком-компании измерялась скоростью ее сжигания — скоростью , с которой она тратила свой существующий капитал. У многих дотком-компаний закончился капитал и они были ликвидированы . Поддерживающие отрасли, такие как реклама и судоходство, сократили свои операции, поскольку спрос на услуги упал. Однако многие компании смогли пережить крах; 48% дотком-компаний выжили в 2004 году, хотя и по более низкой оценке.

Несколько компаний и их руководители, в том числе Бернард Эбберс , Джеффри Скиллинг и Кеннет Лэй , были обвинены или признаны виновными в мошенничестве из- за ненадлежащего использования денег акционеров, а Комиссия по ценным бумагам и биржам США наложила крупные штрафы на инвестиционные фирмы, включая Citigroup и Merrill Lynch, за введение инвесторов в заблуждение. .

Потерпев убытки, розничные инвесторы перевели свои инвестиционные портфели на более осторожные позиции. Популярные интернет-форумы , посвященные акциям высокотехнологичных компаний, такие как Silicon Investor , RagingBull.com , Yahoo! Финансы и Пестрый дурак значительно сократились в использовании.

Избыток рынка труда и оргтехники

Увольнения программистов привели к общему перенасыщению рынка труда. Прием в университеты для получения степени, связанной с компьютерами, заметно снизился. Были распространены анекдоты о безработных программистах, возвращающихся в школу, чтобы стать бухгалтерами или юристами.

Стулья Aeron , которые продавались по 1100 долларов за штуку и были символом роскошной офисной мебели доткомовских компаний, были массово ликвидированы.

Наследие

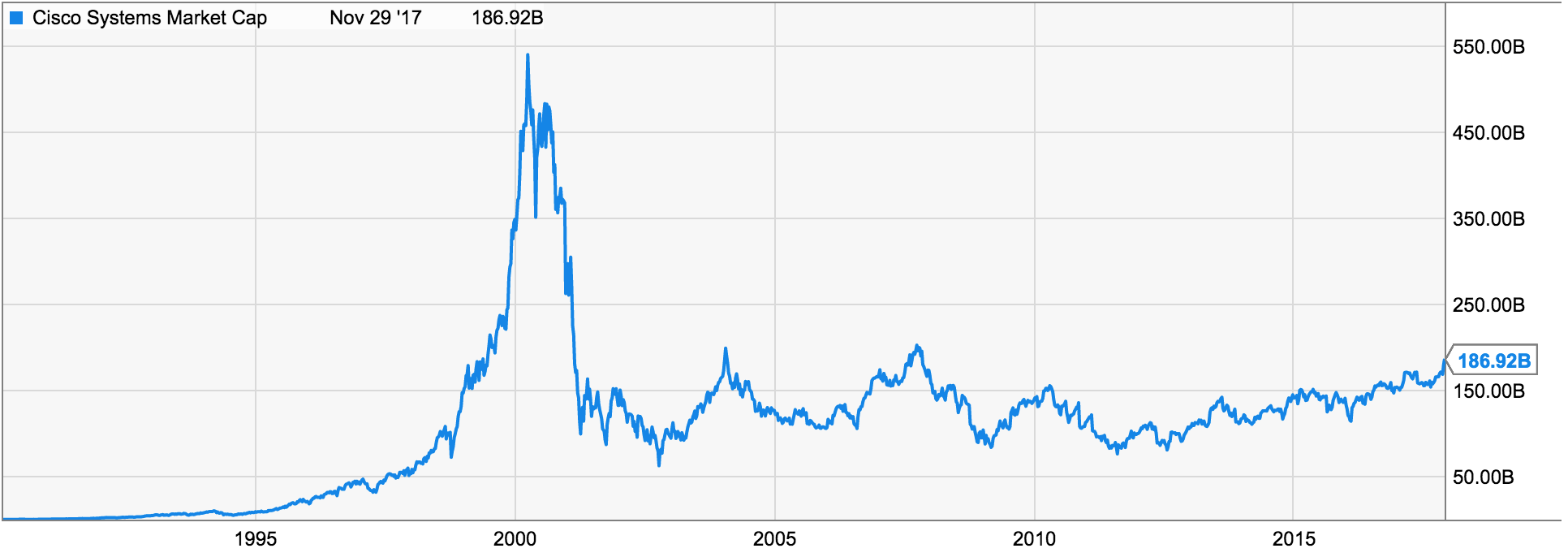

По мере стабилизации роста в технологическом секторе компании консолидировались; некоторые, такие как Amazon.com , eBay и Google, увеличили долю рынка и стали доминировать в своих отраслях. Наиболее ценные публичные компании сейчас, как правило, работают в технологическом секторе.

В книге 2015 года венчурный капиталист Фред Уилсон , который финансировал множество дотком-компаний и потерял 90% своего состояния, когда лопнул пузырь, сказал о пузыре доткомов:

Разрыв пузыря

31 января 1999 года две компании Dot-Com приобрели рекламные места на Суперкубке XXXIII.

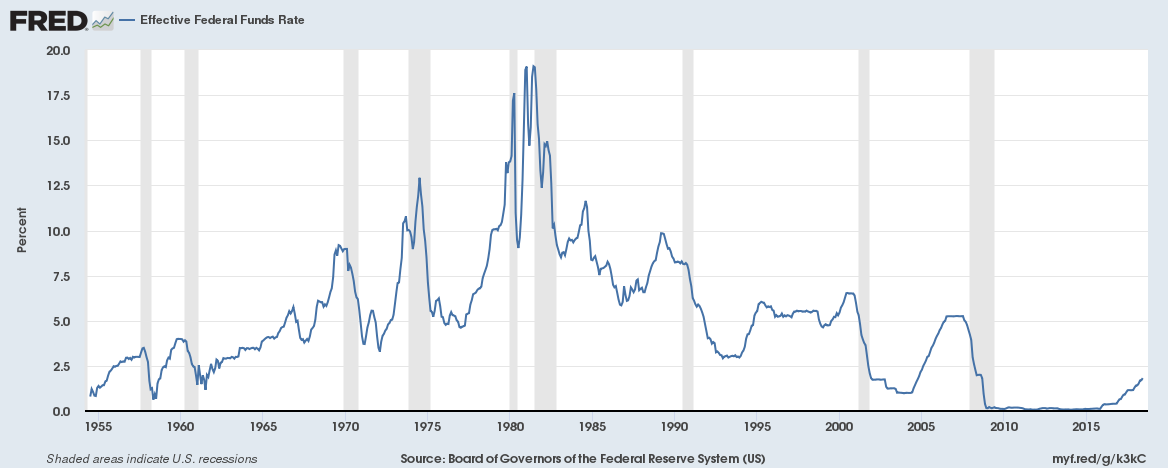

Исторические правительственные процентные ставки в США

На рубеже тысячелетий расходы на технологии были нестабильными, поскольку компании готовились к проблеме 2000 года . Высказывались опасения, что компьютерные системы будут иметь проблемы со сменой своих часов и календаря с 1999 на 2000, что может вызвать более широкие социальные или экономические проблемы, но из-за масштабных усилий по исправлению ошибки до 2000 года практически не было никакого воздействия или срыв.

10 января 2000 года America Online , возглавляемая Стивом Кейсом и Тедом Леонсисом , объявила о слиянии с Time Warner во главе с Джеральдом М. Левином . Это слияние было самым крупным на сегодняшний день и вызвало сомнения у многих аналитиков.

На 30 января 2000 г. почти 20 процентов из 61 рекламного объявления для Super Bowl XXXIV были приобретены доткомами (однако эта оценка колеблется от 12-19 компаний в зависимости от источника и контекста, в котором используется термин «точка». -ком »подразумевает). В то время стоимость 30-секундного рекламного ролика составляла от 1,9 до 2,2 миллиона долларов.

В феврале 2000 года, когда проблема 2000 года больше не вызывала беспокойства, Алан Гринспен объявил о планах агрессивного повышения процентных ставок, что привело к значительной волатильности фондового рынка, поскольку аналитики расходились во мнениях относительно того, затронут ли технологические компании более высокие затраты по займам.

В пятницу, 10 марта 2000 года, индекс фондового рынка NASDAQ Composite достиг своего пика на уровне 5 048,62.

13 марта 2000 г. новость о том, что Япония снова вступила в рецессию, спровоцировала глобальную распродажу, которая непропорционально повлияла на акции технологических компаний.

15 марта 2000 г. Yahoo! и eBay завершили переговоры о слиянии, и Nasdaq упал на 2,6%, но индекс S&P 500 вырос на 2,4%, так как инвесторы переключились с высокоэффективных акций технологических компаний на плохо работающие традиционные акции.

20 марта 2000 года в Barron’s была опубликована статья на обложке под названием «Burning Up; Предупреждение: у интернет-компаний быстро заканчиваются деньги», в которой предсказывалось неминуемое банкротство многих интернет-компаний. Это заставило многих переосмыслить свои вложения. В тот же день MicroStrategy объявила о пересмотре выручки из-за агрессивной практики бухгалтерского учета. Цена его акций, которая выросла с 7 долларов за акцию до 333 долларов за акцию за год, упала на 140 долларов за акцию, или 62%, за день. На следующий день Федеральная резервная система повысила процентные ставки, что привело к перевернутой кривой доходности , хотя акции временно выросли.

3 апреля 2000 г. судья Томас Пенфилд Джексон опубликовал свои заключения по делу « Соединенные Штаты против Microsoft Corp.» (2001 г.) и постановил, что Microsoft виновна в монополизации и связывании с нарушением Антимонопольного закона Шермана . Это привело к снижению стоимости акций Microsoft на 15% за один день и падению стоимости Nasdaq на 350 пунктов, или 8%. Многие люди считали, что судебные иски вредны для технологий в целом

В тот же день Bloomberg News опубликовал широко читаемую статью, в которой говорилось: «Пришло время, наконец, обратить внимание на цифры».

В пятницу, 14 апреля 2000 г., индекс Nasdaq Composite упал на 9%, завершив неделю, когда он упал на 25%. Инвесторы были вынуждены продать акции до Налогового дня , срока уплаты налогов на прибыль, полученную в предыдущем году.

К июню 2000 года компании доткомов были вынуждены пересмотреть свои рекламные кампании.

9 ноября 2000 года Pets.com , широко разрекламированная компания , пользующаяся поддержкой Amazon.com, прекратила свою деятельность всего через девять месяцев после завершения IPO. К тому времени большинство интернет-акций упали в цене на 75% от своих максимумов, потеряв 1,755 триллиона долларов в цене.

В январе 2001 года всего три компании доткомов купили рекламные места во время Super Bowl XXXV : E-Trade , оператора электронной торговой платформы , и двух веб-сайтов по трудоустройству: Monster.com и Yahoo! HotJobs . В Теракты 11 сентября ускорили падение фондового рынка позже в этом году.

Доверие инвесторов было еще больше подорвано несколькими бухгалтерскими скандалами и последующими банкротствами, включая скандал с Enron в октябре 2001 г., скандал с WorldCom в июне 2002 г. и скандал с Adelphia Communications Corporation в июле 2002 г.

К концу спада на фондовом рынке в 2002 году акции потеряли 5 триллионов долларов рыночной капитализации с момента пика. На дне 9 октября 2002 года NASDAQ-100 упал до 1114, что на 78% ниже пика.

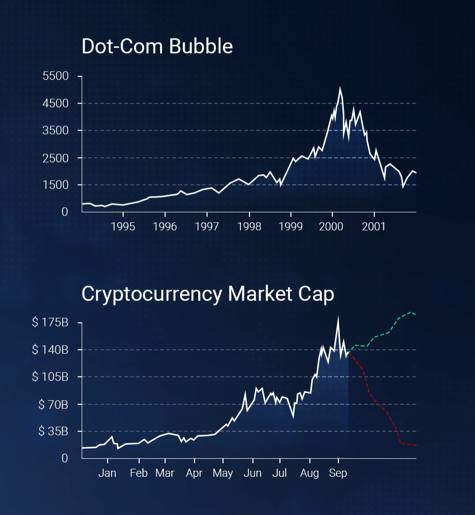

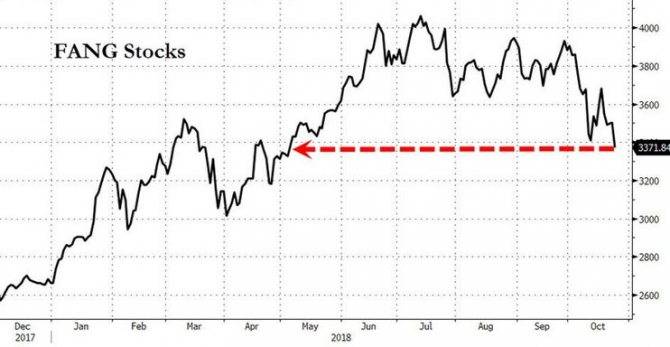

Сравнение доткомов с криптовалютой

Многие сравнивают рост криптовалют в 2017 г. и дальнейшее его падение в 2018 г. с доткомами. Действительно, у этих двух событий есть общие черты:

- Обещание цифровой революции в экономике;

- Всеобщее помешательство;

- Огромное количество ICO (аналог IPO);

- Необоснованный резкий рост на тысячи процентов;

Что будет дальше? Этот вопрос интересует всех инвесторов. Скорее всего, рынок криптовалют будет находится пару месяцев на дне и даже может обновит дно ещё не раз. Восстановится ли он? Крупные криптовалюты, которые имеют за собой ценность, конечно, подорожают в цене со временем.

Под крупными и надежными криптовалютами я подразумеваю те, которые имеют за собой реальную ценность и будущее:

- Bitcoin, LiteCoin (высокая ценность и эталон);

- Ethereum и EOS (в сегменте смарт контрактов);

- ZCash и Monero (в сегменте анонимных валют);

- Ripple и Stellar (в качестве альтернативы для банковских переводов);

Есть конечно и множество других криптовалют, которые могут оказать большое влияние в будущем на рынок: 0x, Binance Coin, Cardano, Tron, Iota. Но пока что эти монеты являются лишь перспективными и нельзя сказать, что они точно будут популярны в будущем.

Глубинные причины[ | код]

Если отбросить поверхностные и очевидные причины, указанные выше (комментарии относительно «новой экономики», вложение средств инвесторов в рекламу и маркетинг вместо развития бизнеса), можно выделить истинную причину краха.

Она состоит в том, что усилиями как не вполне чистых на руку бизнесменов, так и восторженных апологетов «новой экономики» в сознании инвесторов и создателей доткомов произошла подмена понятий: ведение бизнеса через интернет является только инструментом для осуществления бизнес-процесса, но не самостоятельным бизнес-процессом, способным генерировать доход от вложенного капитала. Однако с использованием этого инструмента можно многократно повысить эффективность «традиционного» бизнеса или реализовать новую бизнес-идею (невозможную или неэффективную без интернета).

Иллюстрацией второго случая может являться интернет-аукцион eBay. Без использования интернета частным лицам, а также малому и среднему бизнесу невозможно и нецелесообразно организовывать аукционы для продажи своих вещей или продукции (за исключением чрезвычайно дорогих или эксклюзивных товаров) из-за несопоставимых с выручкой расходов, а в ряде случаев — из-за невозможности привлечь на аукцион покупателей по причине территориальной удалённости.

В качестве примера, который относится как к первому, так и ко второму случаю, можно привести использование интернета для биржевой торговли. До широкого распространения интернета решение о проведении биржевых операций принимались «на месте» брокерами или аналитиками соответствующих компаний, на основании либо заранее отданных указаний клиента (конкретных по значениям цен и наименованиям ценных бумаг или общих относительно стратегии покупки/продажи), либо прямых телефонных консультаций с клиентом. Естественное ограничение доступного времени на обмен информацией и невозможность одновременно связаться со всеми клиентами приводила к смещению «центра тяжести» в принятии решений в сторону профессиональных участников рынка.

Возможность удалённого просмотра котировок ценных бумаг, а также удалённой отдачи указаний биржевым агентам на совершение сделок привела к появлению нового подхода к традиционному бизнесу: в данном случае клиент сам занимается анализом рынка, выбором стратегии и фактически сам осуществляет операции, оставляя профессиональным участникам только вопросы документального оформления сделок и ведения финансовой и бухгалтерской отчётности. Данный подход с одной стороны увеличил эффективность традиционной биржевой торговли (с точки зрения клиентов), с другой стороны он невозможен без существования интернета. При этом старый принцип биржевой торговли (когда решение принимает профессиональный участник рынка) был и остаётся эффективным и привлекательным, например, для использования инвестиционными или пенсионными фондами, которые в своем составе не имеют соответствующего подразделения и передают управления активами третьей стороне.

Выводы

Я не торопился бы с подведением итогов насчёт пузыря по аналогии с доткомами, который вот-вот снова лопнет. Во всяком случае, говорят о нём уже не первый год, а рынок высоких технологий продолжает расти. Но и игнорировать сигналы о перегретом рынке тоже неправильно. История доткомов учит нас тому, что бросаться с головой в малознакомый актив – плохая стратегия. Меньше других на кризисе доткомов потеряли долгосрочные инвесторы, которые диверсифицировали свои портфели и не поддались настроениям толпы. Больше всех проиграли спекулянты, поставившие на извлечение максимальной прибыли с использованием кредитных средств.

Всем профита!

30.05.2019