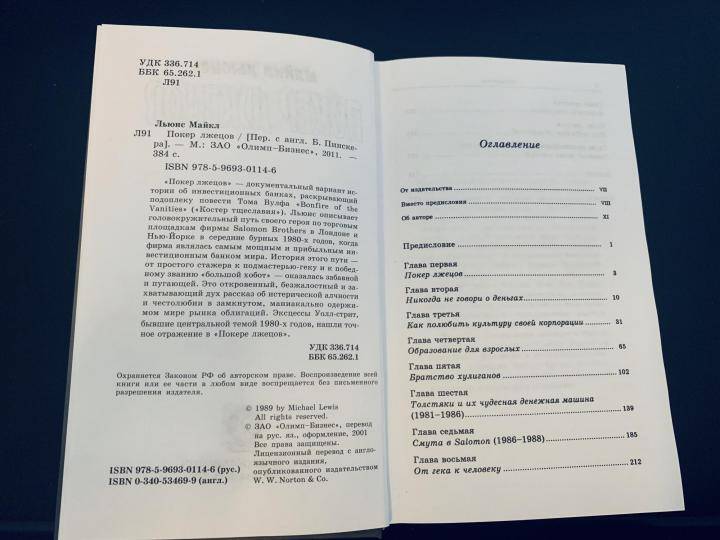

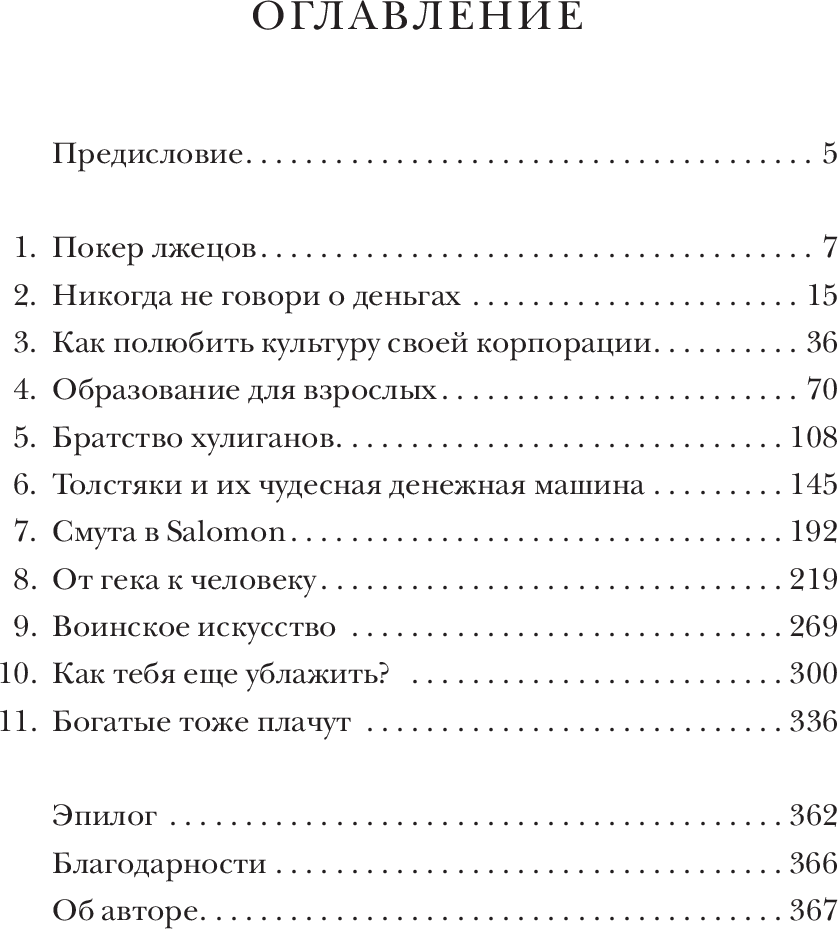

Сюжет

На первых страницах произведения автор знакомит читателя с неким Майклом Льюисом. Он без экономического образования устраивается на работу в крупнейший инвестиционный банк «Salomon Brothers».

После прохождения курсов молодой человек получает место в отделе облигаций. Отношение сотрудников банка к нему было как к любому новичку — «Геку». Задачей Льюиса было получение опыта. Он работал с небольшими инвесторами, которыми можно было пожертвовать.

Одна удачная сделка превращает героя из «Гека» в «Большого хобота». Майкл провернул аферу, позволившую сохранить компании 86 миллионов долларов. Это событие стало отправной точкой в отторжении героем трейдинга.

Отношение директоров компании, сливающих все грязные сделки Майклу, и глубокое понимание истинных механизмов рынка ипотек усугубили ситуацию. Будущий автор бестселлеров покидает инвестиционный банк.

Параллельно журналист рассказывает о зарождении, развитии и упадке «Salomon Brothers». Повествование ведется через интервью, взятые у глав крупнейших корпораций. Объективные оценки деятельности банка позволяют увидеть, как из-за собственной жадности рухнула монополия на ипотеки. Инвестиционный банкинг становится самым прибыльным на Уолл-стрит.

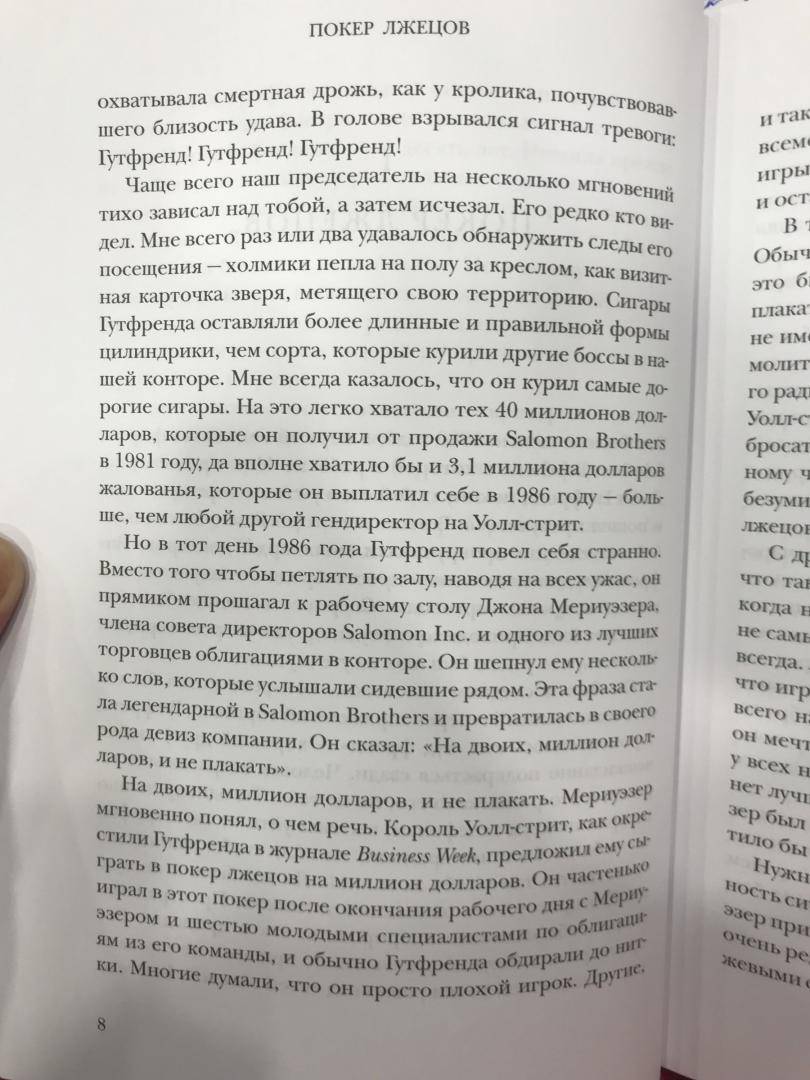

Читателю повествуют о появлении «41 этажа», где велась торговля новыми финансовыми инструментами. Раньери и Гутфренд ввели в бизнес ипотечные облигации и за 5 лет вывели компанию в лидеры, сравняв её оборотный капитал с «J.P. Morgan». Благодаря этому Гутфренд получил звание «Короля Уолл-стрит».

В конце книги автор описывает возникшую войну между двумя финансовыми инструментами:

• «Мусорные» облигации — позволяющие заниматься рейдерством почти без финансовых затрат. Представлены Милкеном, Боски и Перельманом.

• Ипотечные облигации — прибыльный безрисковый инструмент. Представлены «Salomon Brothers».

Пережив бум подъема, ИЦБ стали инструментом торговли на Уолл-стрит. «Мусорные» облигации только набирали свои обороты.

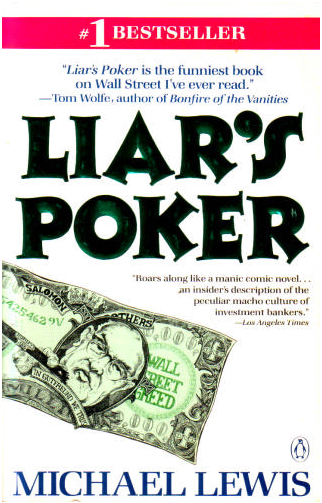

Предисловие

Я занимался торговлей облигациями на Уолл-стрит и в Лондоне. Работая на торговой площадке компании Salomon Brothers, я оказался в эпицентре событий, давших эпохе ее физиономию. Торговцы – мастера быстрого богатства, а в последние лет десять или около того многие состояния возникали почти мгновенно. А Salomon Brothers были, бесспорно, королями торговцев. В книге я попытался описать и объяснить, не покидая торговой площадки, события и настроения, определившие характер времени. Порой эта история начинает жить самостоятельной жизнью, но все-таки это моя личная история и моя жизнь. Я все еще сохраняю личное отношение к деньгам, которые не сделал, и ко лжи, которую не произнес, потому что такова моя позиция в этих событиях.

Все это происходило примерно в середине современной золотой лихорадки. Никогда прежде столько 24-летних, не имеющих профессиональной подготовки людей не зарабатывали столь быстро таких громадных денег, как мы в Нью-Йорке и Лондоне в эти десять лет. Никогда прежде не наблюдалось таких поразительных отклонений от основного закона рынка – каждый может унести не больше, чем вложил. Я ничего не имею против денег. В общем, я предпочел бы иметь их побольше. Но я не жду с замиранием сердца, когда с небес опять прольется золотой дождь. Тогда случилась всего лишь редкая, ошеломляющая вспышка в долгой и довольно тусклой истории того, как можно зарабатывать и тратить.

Следует сказать, что в соответствии с критериями, по которым мы оцениваем сами себя, я достиг немалого успеха. Я заработал кучу денег. Те, кто управлял нашей фирмой, часто говорили мне, что когда-нибудь я стану одним из них – на самом верху. Я бы предпочел приберечь похвалы себе к концу книги. Но читатель должен знать, что у меня не было причин плохо относиться к моим тогдашним работодателям. Я стал писать книгу только потому, что решил: лучше рассказать эту историю, чем продолжать в ней жить.

Эпилог. А все ли так хорошо?

Покер Лжецов рассматривает:

• технические тонкости,

• различия между европейским и американским трейдингом,

• атмосферу пертурбаций на финансовом поприще в 80-х,

• попытки монополизации Wall street.

Чтобы подробно проанализировать все написанное, нужно пересказывать всю книгу целиком. «Salomon Brothers» запустил механизм нарастания денежного «пузыря», просуществовавшего больше 20 лет. ИЦБ смогли прокормить огромное количество финансистов и еще больше людей оставили без работы и жилья в 2008.

Банк «Salomon Brothers» устоял перед насильственным поглощением Перельмана, но по окончании ипотечного бума ценность компании снизилась. Сегодня это подразделение «Citigroup» – одного из крупнейших инвестиционных центров. Кризис ударил по нему особенно сильно, учитывая объемы ИЦБ, накопившиеся еще со времен их открытия.

Ипотечный бум и «мусорные» облигации популяризовали трейдинг как профессию. Снижение возрастного и образовательного порога на вход, развитие технологий, появление фильмов привлекли большое количество неопытных торговцев, которые своими действиями дестабилизировали рынки в целом. Кризисы 1987 и 2008 годов стали подтверждением негативного влияния массовости профессии.

Начинающий трейдер найдет много полезного, научится глубже понимать не только основы технического анализа, но и взаимосвязи рынка. Этому уделена отдельная глава книги, описывающая действия Александра. Аналитик использовал специфические схемы, основанные больше на психологии. На его примере можно рассматривать фундаментальный обзор, включающий в себя анализ не только глобальных взаимосвязей, но и всех последующих событий.

«Сделки Александра, как правило, следовали одной из двух схем. Во-первых, когда все инвесторы вели себя в чем-то одинаково, он активно двигался в противоположном направлении. Брокеры называют такой подход контрапунктным.

Когда происходило некое крупное событие, скажем, крах фондового рынка, природное бедствие, распад ценовых соглашений нефтедобывающих стран, он отвлекался от того, что интересовало всех инвесторов, и устремлял внимание на вторичные и третичные эффекты». Отдельного упоминания заслуживают главы книги, описывающие события 70-х и 80-х годов, которые заложили основу современного рынка форекс

Интересен один момент кризиса 1987 года. В стремлении сохранить свои деньги инвесторы впервые не конвертировали их в золото, а переводили в облигации или вводили в форекс. Из-за чего оборот операций на форекс с 5 миллиардов долларов вырос до 600 и с тех пор неуклонно растет…

Отдельного упоминания заслуживают главы книги, описывающие события 70-х и 80-х годов, которые заложили основу современного рынка форекс. Интересен один момент кризиса 1987 года. В стремлении сохранить свои деньги инвесторы впервые не конвертировали их в золото, а переводили в облигации или вводили в форекс. Из-за чего оборот операций на форекс с 5 миллиардов долларов вырос до 600 и с тех пор неуклонно растет…

Приток финансирования дал большой толчок развитию рынка. Сегодня форекс остается одной из самых стабильных площадок.

Льюис весьма противоречиво отзывается о тех временах, и более поздние произведения, в частности «The Big Short: Inside the Doomsday Machine», показывают его разочарование, вызванное самостоятельным уходом из огромной «кормушки».