Знаменитые рантье

В качестве примера приведем известных рантье:

| Имя | Источник дохода (сфера деятельности) |

|---|---|

| Билл Гейтс, создатель корпорации Microsoft | Производство программного обеспечения, юридические и финансовые услуги |

| Уоррен Баффет, основатель компании Berkshire Hathaway | Банковская деятельность, производство автомобилей, авиаперевозки, транснациональные платежные компании, производство компьютерной техники и сотовых телефонов, программного обеспечения |

| Бернар Арно, глава компании Moet Hennessy Louis Vuitton | Индустрия моды и красоты |

А сколько крупных рантье в РФ? По данным Forbes, их около 30. Среди них отметим следующих:

- Зарах Алиев и Год Нисанов – владельцы торгового центра «Европейский» и отеля Radisson Royal в Москве;

- Самвел Карапетян – владелец РИО на Дмитровском шоссе и Novotel Moscow City;

- Михаил и Саит-Салам Гуцериевы – владельцы отеля Moscow Mariott Grand и ТЦ «Калейдоскоп».

Молодой рантье – явление довольно редкое. Чтобы обеспечить доход, позволяющий не работать, нужно либо работать всю жизнь, либо получить значительное наследство. Позволить себе выход на пенсию досрочно можно только в том случае, если откладывать не менее 50 % от доходов и не раздувать свои потребности.

Однако еще существует такое понятие, как дауншифтинг. Дауншифтеры – это люди, которые отказались от работы по найму. Они сдают собственное жилье (нередко единственное), а на вырученные деньги живут в теплых странах. Жизнь в таких государствах, как Индонезия, Таиланд, Индия, Филиппины и др. достаточно дешевая, а запросы этих людей весьма скромны. Они зачастую обходятся без автомобилей и предметов роскоши.

Подходят ли дауншифтеры под определение «рантье»? Скорее да, ведь получаемого дохода им достаточно для комфортной жизни в выбранном месте. Но будет ли увеличиваться их капитал? Вот здесь нельзя ответить однозначно. Кризис 2014 года показал, что из-за ослабевания национальной валюты доходы населения снизились, и сдавать жилье в аренду стало намного сложнее. Таким образом, количество дауншифтеров уменьшилось, многие из категории «рантье» вынуждены были переквалифицироваться в наемных работников.

Как стать рантье простому человеку?

Можно ли без крупных сумм денег стать рантье простому человеку? Ответ неоднозначный. Мечта многих людей жить за счет накоплений. Превратиться в свободного человека, не думающего о завтрашнем дне. Что дает пассивный доход:

- уверенность;

- возможность не работать и не думать о заработке на хлеб;

- жизнь в свое удовольствие;

- нет обременения по времени, рабочего графика.

Выгоды жизни рантье представляются несбыточной мечтой. Чтобы скопить немного сбережений, простому человеку приходится отказываться от необходимых покупок или оплаты за учебу. Как быть? Сбережения обязаны приносить деньги. Примерный план действий на пути к жизни рантье:

- ежемесячно откладывать какую-то сумму денег, вкладывать в инвестиции или держать на доходных банковских счетах;

- постепенно уменьшать ежемесячные затраты на жизнь, увеличивать при этом сумму капитала в инвестициях или банке;

- не снимать деньги с банковских счетов, не продавать инвестиции;

- работать, пока сумма дохода от свободного капитала не дойдет до суммы ежемесячной зарплаты.

Когда вы будете получать доход от инвестиций равный своей обычной заработной плате, сможете стать рантье. Став вольным владельцем капитала, вы обязаны будете владеть финансовой информацией:

- об экономическом положении в стране;

- о выгодных путях инвестирования;

- о навыках торговли на биржах ценных бумаг, драгоценных металлах;

- о правилах эффективной экономии;

- о вариантах анализа расходов, доходов;

- о денежном потоке.

Необходимую информацию легко почерпнуть через финансовые программы телевидения, тренинги, инвестиционные проекты в интернете, на уроках школ финансовых инвесторов. Не лишними будут знания, как формировать инвестиционный портфель. Это набор вложений, который обеспечивает ежемесячный доход. По правилу диверсификации портфель составляют ценные бумаги российских и иностранных компаний, металлические счета, бумаги паевых фондов. Если один из видов инвестиций обанкротится, другие вытянут прибыль на должный уровень. Вам не хочется лезть в рутину инвестирования? Приобретите недвижимое имущество.

Рантье – это инвестор или наследник?

Когда мы слышим, что кто-то хорошо обеспечен и при этом не работает, мы обычно склонны думать, что такой человек либо получил состояние от семьи, либо занимается инвестированием. Но такие люди – не рантье. Почему? Потому что у рантье есть несколько отличительных черт. Перечислим их.

Во-первых, такой человек живёт за счёт ренты – процента от вложенных средств. Он не просто тратит некий капитал, пока он не закончится, как те, кто получил наследство. Он инвестирует капитал и живёт на процент от него. Позволяя основной сумме вклада оставаться в сохранности и работать на него.

Во-вторых, рента – это его основной доход. Он, по сути, живёт исключительно за счёт процента от своего капитала. Инвестор, в отличие о рантье, довольно часто использует процент от продаж как дополнительный доход, а основной имеет за счёт трейдинга или работы над собственным бизнесом.

Следовательно, наследники и инвесторы – это ещё не рантье. Впрочем, они могут ими стать, если инвестируют капитал. И начнут жить исключительно за счёт процента от него.

Нетрудно догадаться, что быть рантье – это хрустальная мечта чуть ли не каждого человека. Не работать, ни в чём себе не отказывать, и при этом иметь в активе кругленькую сумму, которую не «кушает» инфляция… Но не всё так просто и безоблачно. Давайте узнаем, что нужно, чтобы стать рантье.

Как стать рантье?

Как стать рантье:

- Получить источник дохода.

- Найти клиентов.

- Получать доход с ренты.

Это общий план, как стать рантье. Но давайте сразу уточним, что вопрос «как стать рантье?» сродни «как разбогатеть?» или «как заработать миллион?». Мы не знаем, как именно это сделать, но мы можем рассмотреть основные инструменты, при помощи которых работяги или счастливчики превращаются в раньте.

Рантье получают доход от капитала, при этом слово «капитал» используется в самом широком смысле и может включать как деньги и ценные бумаги, так и недвижимость и даже интеллектуальную собственность. В общем все, что может генерировать прибыль. Поэтому сейчас, чтобы стать рантье не обязательно покупать землю, можно:

- Заработать трудом или инвестированием;

- Монетизировать недвижимость;

- Придумать что-то действительно крутое;

- Получить наследство.

Собрать капитал самостоятельно

Чтобы написать эту фразу нам понадобилось 5 секунд, но на достижение этой цели многие тратят годы и даже десятилетия. Жизнь на пассивный доход от капитала — это такая «американская мечта» на максималках, хотя воплотить ее реально.

Если вы не потомственный лендлорд, то остается:

- Работать — при высокооплачиваемой должности и откладывании 10-30% от заработка за несколько лет вполне реально сколотить небольшой капитал, который затем можно вложить в недвижимость, ПИФы или просто положить в банк. Правда должность у вас должна быть очень высокооплачиваемой…

- Инвестировать — инвестировать может практически любой человек, хотя делают это те, у кого после заправки машины, оплаты коммуналки и похода в магазин еще остаются свободные деньги. Собственно, цель инвестирования — прирост капитала и грамотные инвестиции со временем позволят нарастить его настолько, чтобы больше не заботится об инвестировании.

Многие совмещают эти два способа, не просто откладывая определенную сумму, но инвестируя ее, чтобы деньги не просто лежали под матрасом.

Монетизировать недвижимость

Если у вас в собственности уже есть недвижимость, которую можно сдавать в аренду, то можете забыть о долгих десятилетиях тяжкого труда и грамотного инвестирования.

Легкий и быстрый пассивный доход вам принесет:

- Жилье особенно прибыльно в крупных городах;

- Земельный участок — его доходность будет зависеть от целевого назначения, расположения, ландшафта и еще ряда факторов;

- Коммерческая недвижимость — в условиях развития малого и среднего бизнеса даже небольшое помещение в постройке советских времен может стать доходным.

Конечно, лишнюю квартиру из кармана не вынешь, но «лишняя» недвижимость у рантье может появится при образовании новой семьи, приватизации имеющегося жилья и земельных участков или получении наследства.

??

Вообще, если вы проживаете в мегаполисе, где высокая стоимость аренды жилья, можно сдавать даже собственную квартиру и за эти деньги спокойно жить в более дешевых регионах или даже странах (расцвет дауншфитеров все помнят?).

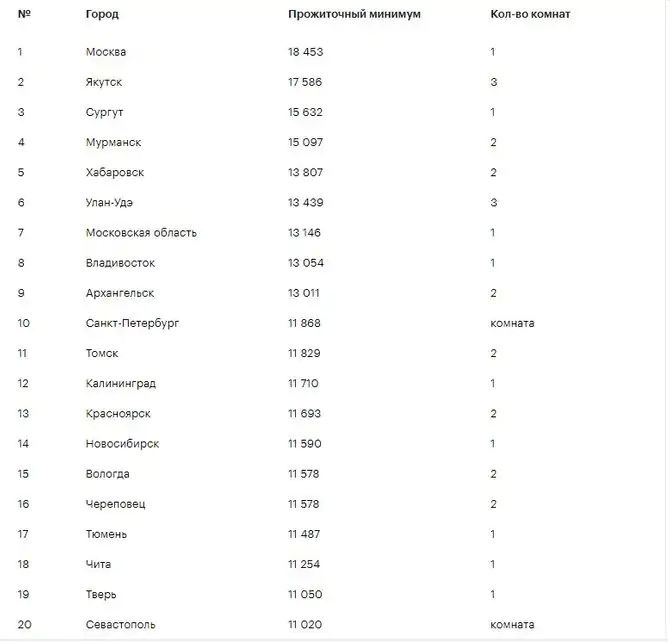

Кстати, РБК в 2018-м публиковал результаты исследования, в котором аналитики установили прожиточный минимум в 30-ти городах РФ и тип недвижимости, которая позволит этот самый минимум получать. Получилось вот так:

Стать автором или изобретателем

Отличный вариант, если вы недооцененный гений, у вас нет земельного участка, а работать 10 лет «на дядю» не по душе. Превратиться в рантье, имея творческие или технические способности, довольно просто, достаточно:

- Создать оригинальное произведение (картина, книга, музыка и т.д.);

- Запатентовать новое изобретение;

- Спроектировать техническое решение для промышленности или полезную модель;

- Запустить франшизу.

В последнем случае, правда, нужно поработать над раскруткой франшизы, но вообще как автор изобретения, произведения или технического решения вы можете спокойно продавать его заинтересованным лицам, получать процент от продаж, скажем книг, или торговать правом использования.

Правда, эта схема отлично работает только в странах, где уважают авторское право и есть развитая система его защиты, поэтому..ну, сами понимаете.

Получить наследство

Согласны, маловероятный вариант, но именно так сформировалась основная масса раньте в МСК — за счет наследственной жилой недвижимости. Впрочем, большинство из читателей уже в той или иной мере может прикинуть, на какое наследство и когда стоит надеятся и сразу отбросить или принять этот способ получения капитала. А вообще, нужно было родиться в богатой семье, сами виноваты.

Также рекомендуем посмотреть видео, в котором автор на личном примере рассказывает, как он стал рантье:

Ограниченность ресурсов

Деньги — это всего лишь идея, всеобщий эквивалент ценности. Сами по себе они не значат и не стоят ничего. А договоренность между людьми о том, что эти бумажки или цифры на электронных счета можно обменять на реальные блага — это как раз то, что придает деньгам ценность. Что толку от миллиона долларов на необитаемом острове? Да один кокос там может стоить больше!

Давайте на секунду допустим, что каким-то образом все люди на Земле стали обладателями достаточных капиталов. Можно жить на проценты с этих капиталов. Не работать, путешествовать, ни в чем себе не отказывать. Питаться каждый день в ресторанах, покупать красивую одежду… Стоп-стоп. А откуда возьмется эта еда и одежда, если все будут жить на пассивные доходы? Кто будет обслуживать наших рантье в ресторанах и отелях?

Каждый будет обслуживать сам себя? Тогда смысл было копить капитал? Заботиться о себе можно и без миллионов на счету. Может быть, к тому времени произойдет прорыв в технологиях и работу будут выполнять роботы? Но этих роботов кто-то должен собрать и запрограммировать. А еще требуется техническое обслуживание… Как ни крути, а большинство ценностей вокруг нас созданы человеческим трудом. Никто не будет работать — не будет благ, не на что станет обменивать капиталы. Интересный возникает парадокс: если у всех будет достаточно денег, деньги станут не нужны.

Всегда, повторяю, всегда на одного капиталиста, живущего на пассивный доход, приходится несколько работающих, которые обеспечивают капиталиста благами. Очень легко проследить эту мысль на пенсионной системе. Пенсионеры — это и есть рантье. Они все получают пассивный доход (о размере его мы сейчас не спорим). И для обеспечения пенсионеров требуются работающие сейчас люди, которых в свою очередь будут обеспечивать будущие поколения. Кризисы пенсионных систем связаны во многом с тем, что количества работающих и пенсионеров несбалансированы. Работающих требуется больше.

В фильме «Время» идея денег, как всеобщего эквивалента ценности, доведена до абсолюта. Люди обмениваются напрямую временем своей жизни. Хранитель времени, отнимающий у бедняков украденное главными героями время, произносит гениальную фразу: «завтра у вас уже не будет времени бездельничать». Замените «время» на «деньги», и вы увидите ситуацию, в которой живет большинство. И даже накопления не спасают, ибо со временем они обесцениваются. Это финансовый механизм, не позволяющий расслабиться и жить в свое удовольствие. Имя ему — инфляция.

В мире всегда будет только очень небольшой процент богатых людей. От этого никуда не деться, но можно войти в эту финансовую элиту.

Я прекрасно понимаю, что даже если все мои читатели достигнут финансовой свободы, это не изменит глобальный баланс. Но это не означает, что не нужно пытаться. Наоборот, шанс войти в число обеспеченных людей для каждого из вас довольно велик. Было бы глупо им не воспользоваться. Начните менять этот мир к лучшему с себя.

Nick Cherry

P.S. Вы можете проверить, в какой процент наиболее обеспеченных людей на Земле вы уже входите.

zp8497586rq

История появления класса рантье

Капитализм способствовал появлению класса людей, которые, обладая активами в виде денег, земли, домов, могли уже более не беспокоиться о производстве или торговле, а получали пассивный доход за счёт ценностей и имущества, находящихся в их распоряжении. Полученная таким образом прибыль признавалась законной.

Первыми рантье были землевладельцы, отошедшие от дел промышленники и купцы, которые, беспокоясь о своём безбедном существовании, стремились разместить накопленные капиталы, скупая государственные облигации или сдавая землю и имущество в наём. В России ходила поговорка, что не надо иметь фабрик и заводов на Урале, достаточно доходного дома в Санкт-Петербурге, чтобы жить безбедно.

Специфика получения дохода рантье сказывалась на образе жизни: этот класс был исключён из сфер производства и торговли и потому не принимал участия в социальной жизни. Но любой обладатель такого рода прибыли очень сильно зависел от колебаний в экономической и политической сфере, поэтому, как правило, рантье являлись консерваторами и выступали против любых революционных идей. В основном это были пассивные в социальном отношении люди, главным смыслом жизни которых было потребление.

Как стать рантье с нуля в России?

Правда денежки всегда будет не хватать на полноценную жизнь.

Ок. Тогда вы будете «полураньте». Или рантье на четверть.)))

Не устраивает? Тогда смотрим второй вариант (наследство, выигрыш в лотерею и прочие деньги с неба в расчет брать не будем).

Легко. Алгоритм укладывается в 3 шага.

- Зарабатывай.

- Откладывай и Вкладывай часть заработанного.

- Полученную прибыль реинвестируй.

Повторяй алгоритм каждый месяц и через … цать лет? накопленный капитал позволить жить только на получаемые нетрудовые доходы. И ты получаешь гордое звание РАНТЬЕ.

Сколько денег нужно откладывать? Куда вкладывать? И какой будет срок достижения цели?

Может 10 лет? А может 100? И тогда какой смысл начинать?

Думаю смысл есть. У меня в планах тоже есть такая цель, как стать рантье. Пока нахожусь только где-то посередине.

Даже если вы добьетесь звания полураньте, это позволит вам просто не работать 6 месяцев в году. Представьте, что у вас полугодовой ОПЛАЧИВАЕМЫЙ ОТПУСК. Каждый год. Тоже неплохо.

Итак, с чего начать?

- Сколько денег нужно накопить?

- Сколько денег нужно откладывать?

- Куда вкладывать деньги или на какую примерную доходность можно рассчитывать.

Начнем с «куда вкладывать».

Собственный бизнес в расчет брать не будет. Здесь все сугубо индивидуально. И не подойдет для большинства.

У нас есть 5 класса активов, которые могут генерировать прибыль без нашего участия:

Вклады в банках. Надежность высокая. Но доходность очень низкая. В среднем на уровне инфляции. Подойдет для сохранения капитала, но не как не его роста. Вычеркиваем.

Облигации. Как отдельные бумаги. Так и в составе ETF и ПИФ. Реальная доходность на 2-3% выше инфляции. Частично можно использовать. Но основной упор на этом делать не стоит.

Акции. В виде отдельных бумаг, либо снова в составе фондов: ПИФ и ETF. Самостоятельный выбор акций (как и облигаций) как правило к ничему хорошему не приводит

Лучше обратить внимание на фонды. Среднегодовая доходность фондового рынка акций на длительный промежутках (от 10 лет) около 5-6%

Сверх инфляции. Основной упор в накоплениях нужно сделать именно на акции.

Драгоценные металлы. В первую очередь это конечно золото. Реже серебро. Зарабатывать гарантированно в течение многих лет вряд ли удастся. Больше подходит для защиты от инфляции. Историческая реальная доходность на уровне 2%. Золото хорошо растет в кризисные периоды. В спокойные времена его стоимость может даже снижаться. Можно использовать малую часть от капитала (но не обязательно).

Недвижимость. Если денег не хватает на целый объект (квартиру, комнату, гараж), можно купить частичку. Где? В помощь вам ПИФ или REIT. Какова доходность? На уровне доходности акций (5-6%). В разные периоды может быть чуть выше или ниже.

Комбинируем все в одну кучу (составляем инвестиционный портфель). И каждый месяц выделяем денежку на пополнение портфеля. Все получаемые дивиденды и купоны обратно . И так месяц за месяцем, год за годом.

И через несколько лет статус Рантье появился на горизонте. И с каждым годом приближается. ))))

Вот такой простой способ, доступный каждому.

По поводу сколько денег нужно откладывать и как долго. Есть инвестиционный калькулятор, позволяющий прикинуть будущий финансовый результат при разных параметрах. Можно попытаться смоделировать свою ситуацию.

Для примера. Путь становления от инвестора к рантье при ежемесячном откладывании по 10 000 рублей и годовой доходности в 10%.

| Кол-во лет | Накопленный капитал, млн. | Месячный доход, тыс. |

| 3 | 0,44 | 3,7 |

| 5 | 0,8 | 6,7 |

| 10 | 2,1 | 17,5 |

| 15 | 4,2 | 35 |

| 20 | 7,5 | 63 |

| 25 | 13 | 108 |

| 30 | 21,7 | 180 |

Правила деятельности

Основная задача рантье – сохранение первоначального капитала и обеспечение постоянного, стабильного дохода. В большинстве случаев управление капиталом делегируется управляющему.

Кто такой управляющий делами рантье и чем он занимается

Это человек, которому поручено ведение дел. Функции управляющего следующие:

- Инвестирование. При этом риски вложений должны быть минимальны.

- Возможно, выделение из основного капитала определенной части для приобретения высоко рисковых фондовых инструментов. Но при этом основной капитал должен оставаться неприкосновенным.

- Контроль расходов (забота об имуществе, налогообложение).

- Составление финансовых отчетов.

Чем рантье отличается от инвестора

Чтобы понять в чем разница, вначале вспомним кто такой инвестор. Инвестор — лицо или организация (в том числе коммерческая компания, государство и т. д.), размещающие капитал с целью последующего получения прибыли (осуществляет инвестиции). Размещаемый инвестором капитал может быть как его собственный, так и заемный. Если тот или иной проект окажется убыточным, капитал будет утрачен полностью или частично.

В целом ясно, кто такой инвестор, но не совсем ясно, чем он отличается от рантье, который тоже получает от капитала доход. Отличия заключаются в:

Модели получения прибыли — инвестор постоянно управляет капиталом, вкладывая деньги в перспективные проекты и выходя из убыточных при этом он стремится к балансу риска и доходности. Рантье делают основной упор не на размер, а на стабильность прибыли, а также на сохранность основного капитала. При этом характерна низкая диверсификация и нечастые изменения объектов инвестирования.

Использовании дохода — рантье использует прибыль для удовлетворения повседневных потребностей т.е. тратит деньги только на себя или для поддержки основного капитала. О приросте речь, как правило не идет. Инвестор же даже если и живет на прибыль от вложений, то только на ее часть (часто незначительную), используя дивиденды для увеличения основного капитала и новых вложений.

Прилагаемых усилиях — рантье можно назвать пассивными инвесторами т.к. они редко управляют вложениями лично, предпочитая пользоваться услугами профессиональных инвесторов. А даже если и делают это лично, то с учетом указанных в первом пункте приоритетов не слишком активно. Для инвестора же вложение средств — основной род деятельности. Он не просто получает прибыль, чтобы жить на нее, но работает для получения этой прибыли, пусть это и не труд в классическом его понимании.

Источнике дохода — рантье получает прибыль только со своего капитала и тратит ее как обычный работник зарплату. Инвестор же может управлять как своим, так и чужим капиталом, не имея прав на доходы с него и живя исключительно за счет комиссий и оплаты услуг.

Ну, а если рассматривать инвестирование в широком смысле (не только как род деятельности), то можем говорить, что всякий раньте является инвестором т.к. вкладывает капитал для получения прибыли, но не всякий инвестор является раньте, поскольку не тратит весь доход на себя.

Что нужно, чтобы стать рантье?

Стать рантье в молодости удается очень немногим, так как для того, чтобы жить от нетрудовых доходов, необходимо иметь значительный капитал и умение им распоряжаться. К сожалению, далеко не все получают в наследство по несколько объектов недвижимости, поэтому большинство накапливает капитал самостоятельно, годами откладывая часть от своей заработной платы.

Однако сформировать капитал недостаточно, его необходимо грамотно инвестировать. Как было сказано выше, большинство выбирает покупку и сдачу в аренду недвижимости, зачастую – обычных квартир. В таком случае они могут обратиться к профессиональным риэлторам, чтобы выбрать квартиру по лучшей цене, на которую можно будет легко найти арендаторов.

При инвестициях в ценные бумаги они либо сами изучают все тонкости фондового рынка, либо передают капитал в доверительное управление, либо регулярно приобретают консультации по самостоятельному управлению портфелем.

В случае с бизнесом люди зачастую развивают его постепенно, долгое время реинвестируя прибыль на его развитие и масштабирование. Уволиться с работы и жить на пассивный доход нередко выходит только ближе к пенсии. Однако срок, за который прибыль от бизнеса становится ощутимой, в первую очередь зависит от того, сколько в него вкладывалось денег и сил. Поэтому основные критерии, важные для раньте, это:

Сколько нужно денег?

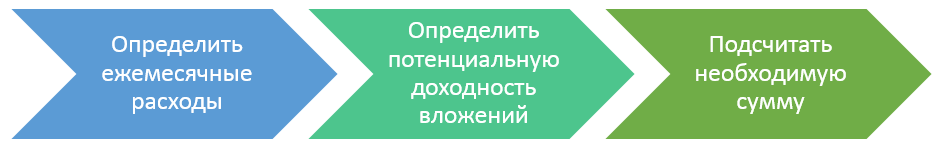

Потребности и желания у людей разные, поэтому различается и доход, при котором они будут жить ″в свое удовольствие″. Для определения первоначального капитала в первую очередь нужно установить, сколько денег Вам нужно ежемесячно. Для этого стоит вести учет расходов как минимум несколько месяцев.

Далее требуется определить, сколько процентов будут приносить Ваши капиталовложения. Чтобы ожидания оказались близки к реальности, можно проконсультироваться со специалистом, который уже продолжительное время зарабатывает в той же сфере, куда хотите вложиться и Вы.

Последним пунктом будет подсчет необходимой суммы стартового капитала. Для этого разделите необходимую сумму заработка на ожидаемую доходность, выраженную в процентах. Например, каждый месяц Вам необходимо получать 25 000 рублей (то есть 300 тысяч в год), а ожидаемая доходность капиталовложений равна 5% годовых. В таком случае требуется 6 млн. рублей (300 000 : 5%) рублей стартового капитала. Лучше закладывать скромный процент доходности, поскольку реальность как правило хуже даже умеренных ожиданий.

Важно! Учитывайте, что под влиянием инфляции уровень жизни на 25 000 рублей через несколько лет будет ощутимо хуже

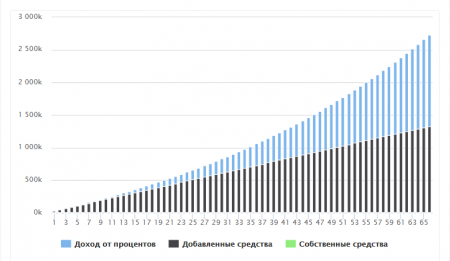

Теперь рассмотрим более конкретный вариант фондового рынка и представим, что перед инвестором поставлена задача стать рантье с пассивным доходом в 1000 долларов в месяц. Как можно это сделать?

Тысяча долларов в месяц это 12 000$ в год. Если мы рассчитываем ежегодно получать 5% с исходного капитала, то он должен составить 240 000$. Серьезно. Известно, что историческая доходность фондового рынка США за 200 лет около 10% в год, с учетом инфляции порядка 8%. Посчитаем, какие суммы при такой доходности необходимо ежемесячно вносить инвестору, чтобы превратиться в рантье:

Итого, при сроке в 30 лет инвестору нужно вносить лишь 165 долларов в месяц, причем за счет длительного срока инвестиций цель будет достигнута с высокой вероятностью. Налоги и различные комиссии для простоты опускаем. С уменьшением срока происходит как заметное увеличение ежемесячных взносов, так и разброс возможных результатов. Скажем, можно найти множество 5-летних отрезков на рынке акций США, когда средняя доходность была заметно ниже 8% в год.

Рантье в России: немного расчетов

Для того, чтобы подсчитать, сколько средств вам необходимо инвестировать для получения пассивного доход от сбережений, сначала необходимо определиться, какой размер денежного потока вас устраивает. Для каждого это будет разная сумма – кому-то достаточно оплачивать обязательные расходы, а кому-то хочется красивой жизни на широкую ногу. Возьмем в качестве примера пассивный доход в размере 50 000 рублей – этой суммы вполне достаточно для комфортной жизни в городе среднего размера.

Теперь поговорим о доходности. По данным статистики, за 2015 год самыми доходными активами стали (статистика взята из официальных данных Московской биржи и котировок, предоставленных сервисом Яндекс):

- сбережения в долларах +29,55%;

- акции индекса ММВБ +26,12%;

- акции индекса ММВБ 10 +30,28%;

- государственные облигации +29,38%;

- золото +16,59%.

Убытки принесли своим инвесторам следующие активы:

- индекс РТС –15,20%;

- недвижимость –16,79%.

Остальные инструменты дали доходность в пределах 5-10%.

При этом в 2014 году картина наблюдалась диаметрально противоположная: индекс ММВБ «просел» на 16,42%, гособлигации принесли 21% убытков, а вот недвижимость дала рост 5%. Отрицательную динамику демонстрировал лишь индекс РТС – он вообще рухнул более чем на 50%. Золото и доллар, как всегда, продемонстрировали рост – и дали доход более чем на 70%. Депозиты продемонстрировали доходность ниже уровня инфляции – в 2014 инфляция составила 11,36%, ставки по депозитам не превышали 7,5%, в 2015 году – 16,5% и 13,5% соответственно.

Как видно, при должной диверсификации инвестиции вполне могут приносить доход значительно выше уровня инфляции. Согласно статистике, сбалансированный портфель при умеренных рисках способен приносить до 24% в месяц, т.е. инвестор может увеличить свой капитал в два раза уже через 4 года. При этом, если реинвестировать прибыль, то можно получить целевую сумму гораздо быстрее.

Поэтому жизнь инвестора можно условно подразделить на два этапа:

- накопление первоначального капитала, которое подразумевает в меру агрессивное инвестирование с добавлением собственных средств и частичным реинвестом полученной прибыли;

- перевод средств в менее рисковые активы для получения постоянной прибыли и жизнь на проценты.

Последний этап и есть жизнь рантье: достаточный капитал сформирован и размещен в надежных активах, которые ежемесячно приносят стабильную прибыль.

Чтобы рассчитать, каков должен быть капитал для получения постоянного дохода, можно применить следующую формулу:

K = S * 100 / (d / 12),

где K – капитал, S – размер денежного потока, d – годовая доходность.

Выше мы писали, что в качестве примера был выбран постоянный доход в размере 50 тыс. рублей, а доходность – 24% годовых. Подставим значения в формулу и получим искомый размер капитала:

50000 * 100 / (24 / 12) = 2500000.

Таким образом, чтобы получать ежемесячно 50 тыс. рублей, инвестор должен разместить 2,5 млн рублей в активах с доходностью не менее 24% годовых. Как видно, задача вполне по силам – финансовых инструментов, дающих при проведении диверсификации такую доходность, вполне достаточно, а сумма инвестиций не представляет собой десятки миллионов рублей.

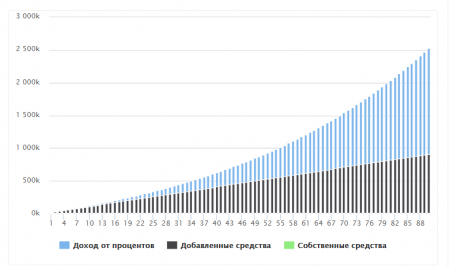

Если ежемесячно откладывать на инвестиционные цели 10 тыс. рублей, полностью реинвестируя полученную прибыль и получая доход не менее 24% годовых, то целевой суммы в 2,5 млн рублей можно достигнуть за 90 месяцев – это ровно 7,5 лет.

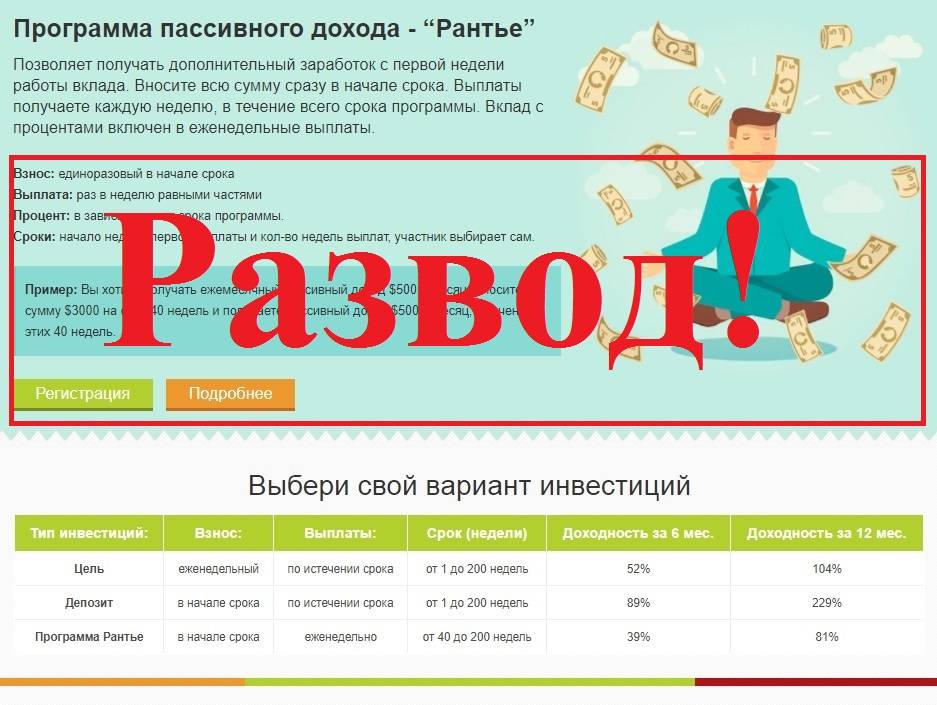

Естественно, если ежемесячно откладывать большую сумму, то и результат скажется быстрее (так, откладывая по 20 тыс. рублей, можно достичь результата за 5 лет). Кроме того, можно найти инструменты с доходностью выше обозначенной (главное – не попасться в финансовую пирамиду, но это тема отдельной статьи).

Как видно, при должном старании можно накопить достаточный первоначальный капитал всего за 5 лет и наслаждаться жизнью рантье. Естественно, нужно сделать поправку на инфляцию, которая при уровне 10% в год обесценит вложения более чем на 50%. Однако, думается, что если вы освоите навыки заработка посредством разумного инвестирования, то вы не остановитесь в развитии, и будете использовать полученные средства для дальнейшего прироста капитала.

Доход от финансовых инструментов

Этот вид доходности самый высокий, но и самый рисковый. Чтобы выбрать самые прибыльные финансовые инструменты, необходимо располагать большим количеством знаний, как в сфере общей экономики, так и инвестиционной деятельности.

Если человек ими не обладает, имеет смысл пригласить эксперта-управляющего, он выберет те предложения на рынке, которые помогут приумножить прибыль.

Чем рантье отличается от инвестора

Чтобы понять в чем разница, вначале вспомним кто такой инвестор. Инвестор — лицо или организация (в том числе коммерческая компания, государство и т. д.), размещающие капитал с целью последующего получения прибыли (осуществляет инвестиции). Размещаемый инвестором капитал может быть как его собственный, так и заемный. Если тот или иной проект окажется убыточным, капитал будет утрачен полностью или частично.

В целом ясно, кто такой инвестор, но не совсем ясно, чем он отличается от рантье, который тоже получает от капитала доход. Отличия заключаются в:

Модели получения прибыли — инвестор постоянно управляет капиталом, вкладывая деньги в перспективные проекты и выходя из убыточных при этом он стремится к балансу риска и доходности. Рантье делают основной упор не на размер, а на стабильность прибыли, а также на сохранность основного капитала. При этом характерна низкая диверсификация и нечастые изменения объектов инвестирования.

Использовании дохода — рантье использует прибыль для удовлетворения повседневных потребностей т.е. тратит деньги только на себя или для поддержки основного капитала. О приросте речь, как правило не идет. Инвестор же даже если и живет на прибыль от вложений, то только на ее часть (часто незначительную), используя дивиденды для увеличения основного капитала и новых вложений.

Прилагаемых усилиях — рантье можно назвать пассивными инвесторами т.к. они редко управляют вложениями лично, предпочитая пользоваться услугами профессиональных инвесторов. А даже если и делают это лично, то с учетом указанных в первом пункте приоритетов не слишком активно. Для инвестора же вложение средств — основной род деятельности. Он не просто получает прибыль, чтобы жить на нее, но работает для получения этой прибыли, пусть это и не труд в классическом его понимании.

Источнике дохода — рантье получает прибыль только со своего капитала и тратит ее как обычный работник зарплату. Инвестор же может управлять как своим, так и чужим капиталом, не имея прав на доходы с него и живя исключительно за счет комиссий и оплаты услуг.

Ну, а если рассматривать инвестирование в широком смысле (не только как род деятельности), то можем говорить, что всякий раньте является инвестором т.к. вкладывает капитал для получения прибыли, но не всякий инвестор является раньте, поскольку не тратит весь доход на себя.

Ловля окуня отвесным блеснением с берега и лодки поздней осенью

Как стать рантье и реально ли это?

Как мы уже говорили, рантье – это тот, кто живёт за счёт доходов со своего капитала, поэтому первое неотъемлемое условие для того, чтобы стать рантье, это наличие этого самого капитала. Как его приобрести? Тут есть несколько вариантов.

Получить наследство

Самый простой, и, к сожалению, самый маловероятный для большинства вариант. Если вы выросли в обеспеченной семье и можете рассчитывать на часть капитала, стать рантье – оптимальный вариант не растратить эти средства впустую, а сохранить их и, возможно, приумножить без каких-либо существенных усилий.

Накопить средства

Этот способ сколотить капитал требует времени и усилий. Заработать достаточно средств, чтобы потом стать рантье и не работать можно, например, организовав успешный бизнес или став прибыльным трейдером, однако для этого потребуются годы и обучение, причём без гарантий успеха. Можно, конечно, начать с инвестирования малых сумм и образования дополнительных источников пассивного дохода, но это тоже не быстро.

Взять заём

Это самый рискованный способ, поскольку став рантье на заёмные средства вы всегда рискуете потерять источник дохода и остаться с долговыми обязательствами, особенно, если актив, в который вы вложились, оказался ненадёжным.

Итак, допустим, вопрос с капиталом решён. Но тут возникает другой вопрос – куда вложить средства, чтобы обеспечить стабильный пассивный доход, достаточный для жизни и стать рантье? Тут тоже есть несколько вариантов.

Банковские вклады

Сейчас это один из самых надёжных вариантов вложения средств, благодаря страхованию вкладов, если подойти к выбору банковского учреждения разумно. Рекомендуется не размещать в одном банке весь капитал, а распределить его по нескольким надёжным финансовым учреждениям так, чтобы сумма каждого вклада не превышала максимально предусмотренной к возмещению.

Также стоит учитывать ежегодную инфляцию и увеличивать размер вклада на её процент ежегодно, чтобы уровень жизни рантье не ухудшался. Всё это требует определённой финансовой грамотности и внимательного подхода.

Сдача недвижимости в аренду

Приобретение и последующая сдача недвижимости в аренду – довольно популярный способ стать рантье. Однако тут потребуются немалые первоначальные вложения, чтобы доходность со временем не снижалась. Поскольку цены на рынке аренды жилья растут вместе с инфляцией, её процент можно не учитывать. Но и ожидать высокой доходности от вложений в недвижимость также не стоит.

Покупка ценных бумаг

Этот вариант вложений более доходен, но и более рискован, поскольку фондовый рынок трудно предсказать. Чтобы сделать правильный выбор и приобрести надёжные ценные бумаги, потенциальному рантье стоит освоить азы фундаментального анализа или пройти курсы в Школе трейдинга Александра Пурнова.

Помимо этого, есть способы стать рантье, не имея большого первоначального капитала. Например, талантливые учёные и изобретатели могут запатентовать свою технологию и жить за счёт своих патентов.

Также рантье могут стать и успешные писатели, источником дохода которых могут стать гонорары или деньги от продажи книг.

Как видно, становление рантье – непростой путь, однако непросто ещё не означает невозможно. Какой бы способ вы ни выбрали, вам потребуются азы финансовой грамотности и базовые навыки инвестирования. В нашем блоге немало полезных материалов по этой теме. Самые актуальные из них будут доступны вам после подписки.