Рынок онлайн кредитов

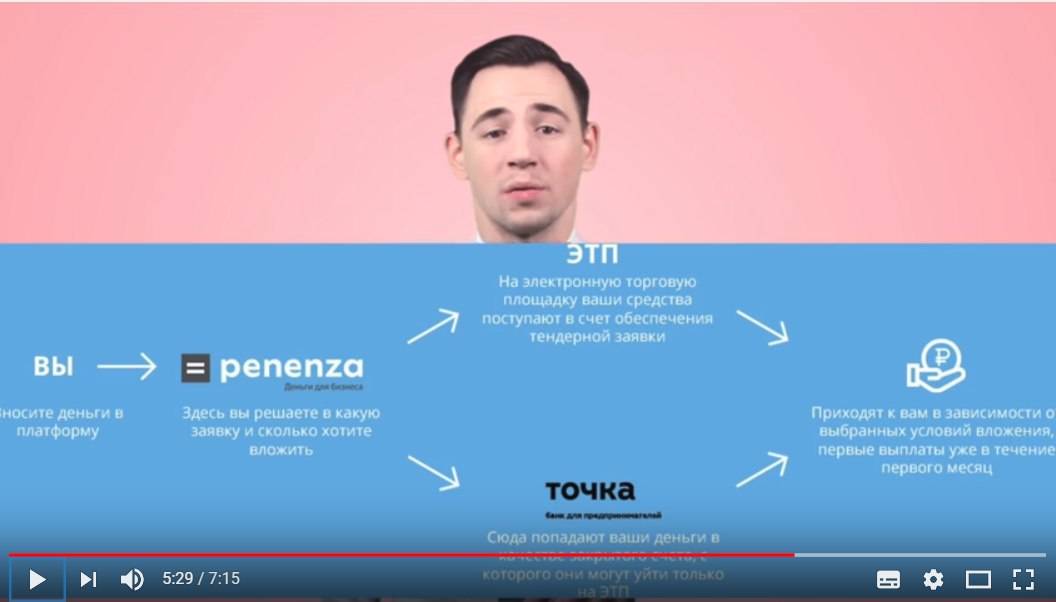

Гораздо более выгодные условия для заемщика и инвестора по сравнению с кредитными организациями сегодня предлагают p2p-платформы, довольно успешно конкурирующие в текущих рыночных условиях с банками. Банки уже не первый год испытывают конкурентное давление со стороны финтех-компаний и p2p-сервисов, которые начинают переманивать их клиентов, говорится в исследовании международной консалтинговой компании McKinsey. В ближайшее время растущая отрасль способна отобрать у традиционных банков 10% их прибыли, или порядка $105 млрд.

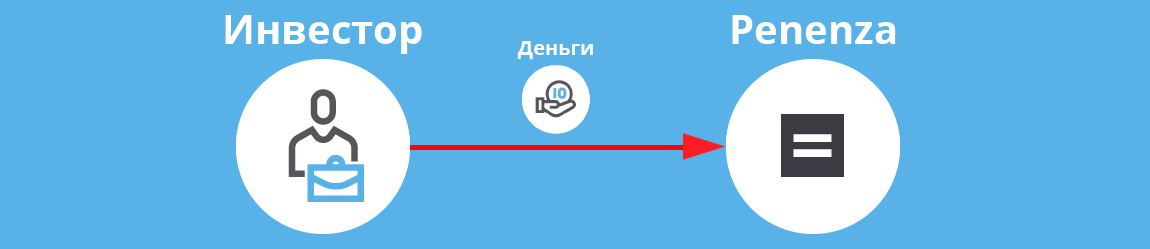

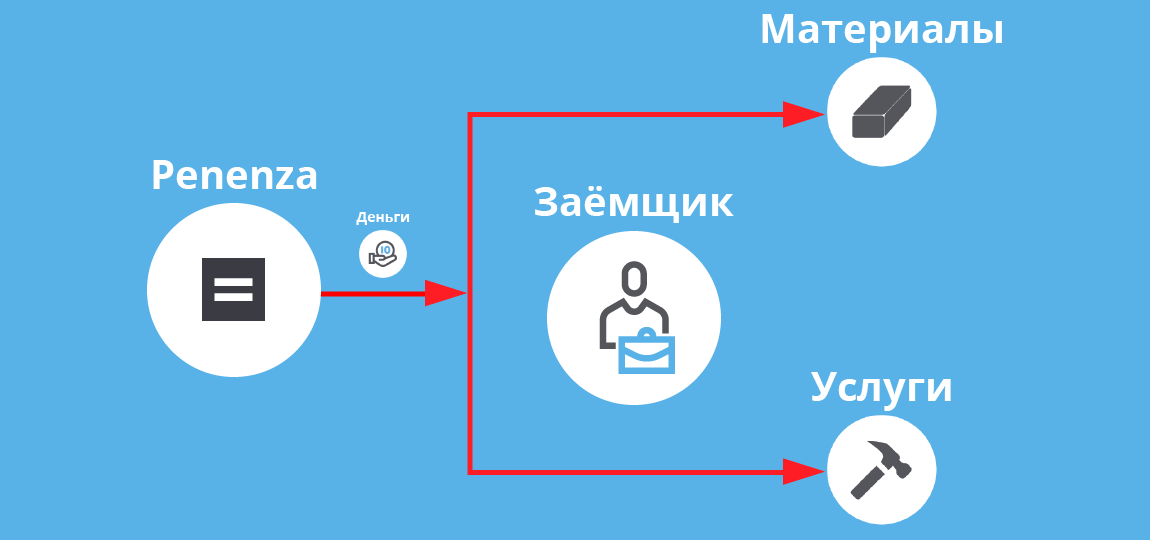

P2p-платформы связывают тех, кто готов дать в долг с теми, кому нужны деньги. Сервис осуществляет скоринг заемщиков, обеспечивает удобство оплаты по выданным кредитам.

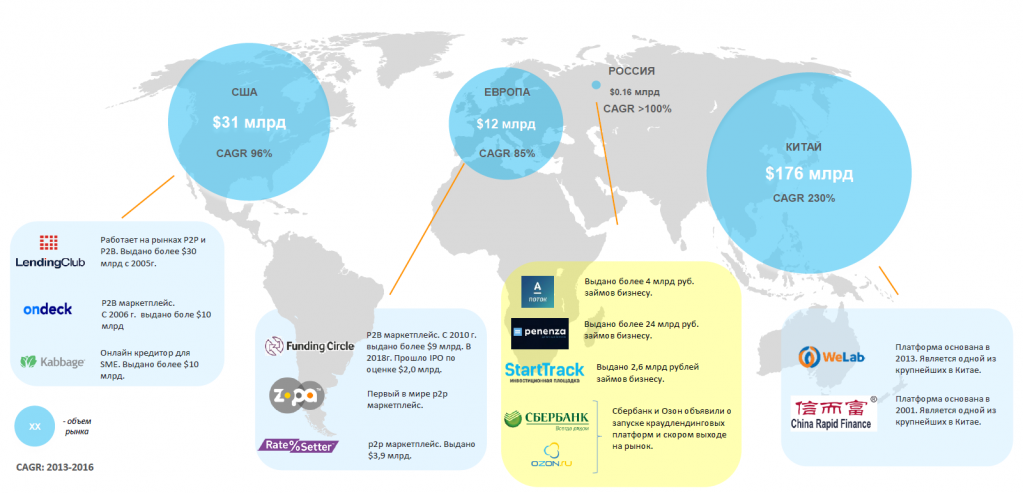

P2p-кредитование хорошо развито на Западе, а вот в Китае, например, переживает настоящий бум. По прогнозам Foundation Capital, к 2025 году объем мирового рынка p2p-кредитования может достигнуть $1 трлн.

Нередко участниками рынка становятся институциональные игроки, которые выступают кредиторами, фондируя существенный объем выдаваемых кредитов.

PricewaterhouseCoopers прогнозирует, что восемь из десяти банков могут в ближайшие 3-5 лет создать стратегические партнерства с p2p-сервисами и цифровыми платформами денежных переводов.

Вместе с тем, согласно оценкам сервиса Zaimoteka, многие специализированные игроки имеют качественный продукт, своего потребителя и смогут составить достойную конкуренцию крупным финансовым институтам. Мы считаем, что за такими игроками в перспективе 3-5 лет сохранится не менее 40% российского рынка.

Российский рынок альтернативного кредитования до сих пор развивался медленнее, чем во всём мире

Крупные игроки обратили внимание на новое финтех-направление только в этом году. Сбербанк уже выпустил краудлендинговую платформу «СберКредо», а ВТБ пока только заявил о таких намерениях

Однако это уже шаг вперёд, и он обязательно скажется на росте всего рынка.

В 2017 году регулятор оценивал российский рынок p2p-кредитования в 1,3 млрд рублей, за год отрасль показала более, чем трехкратный рост. Однако за девять месяцев 2019 года рынок сократился более чем на 40%. Такое падение, согласно публичным источникам информации, было связано с уходом с рынка недобросовестного игрока. Свою роль также сыграло ужесточение контроля за рынком со стороны регулятора, благодаря чему его постепенно покидают неблагонадежные игроки, а остаются более надежные компании. Рынок уже начал восстанавливаться и, по нашим прогнозам, вернется к достигнутым значениям уже в следующем году.

-займов

Конкретные условия и способы оформления, получения и погашения p2p-займов устанавливает площадка.

Скажем, на сервисе Fundico можно «попросить» в долг сумму от 100 000 до 2 000 000 рублей на срок от 1 до 12 месяцев под ставку от 19,5% годовых. Залог имущества не требуется. Зато для юридического лица обязательно поручительство владельца бизнеса.

Каждая площадка использует собственную систему рейтинга заемщиков. К примеру, сервис Loanberry делит заемщиков на четыре категории: А, B, C и D. Чтобы получить рейтинг D, достаточно иметь хорошую кредитную историю. В этом случае максимальный размер займа составит 150 000 рублей, а процентная ставка будет варьироваться в диапазоне от 25% до 40% годовых.

Рейтинг А позволяет получить на Loanberry уже до 500 000 рублей под 12 – 14,9% годовых. Но кроме хорошей кредитной истории, А-заемщик должен иметь подтвержденный доход и историю займов на площадке.

Требования к заемщикам

Опять-таки у каждой P2P-площадки свои требования к заемщикам. Скажем, сервис «Город денег» вначале «пробивает» компанию и ее учредителей по открытым источникам (базы исполнительных производств, арбитражи, бюро кредитных историй и другие). Затем анализирует предыдущий опыт владельцев компании. После чего сотрудники площадки изучают поступления и выплаты по расчетным счетам для оценки платежеспособности проекта.

Любая площадка потребует предоставить ключевую информацию о себе, займе и бизнесе (срок кредитования, цель кредита, возраст и профессия заемщика).

Для проведения более глубокого финансового анализа понадобится финансовая и управленческая отчетность, данные о бизнесе, поручителях и залоговом имуществе. Специалисты сервиса анализируют предоставленные документы, а иногда и выезжают на место ведения бизнеса для его оценки.

Проценты и сроки

Процентные ставки по p2p-займам варьируются от 12 до 40% годовых. Цена заемных средств зависит от рейтинга заемщика, суммы и срока займа, а также от наличия у него обеспечения (залог, поручительство).

Большая часть P2P-сервисов взимает комиссию и с инвестора, и чуть большую – с заемщика.

Ответственность заемщика

На каждой P2P-площадке свои способы взыскивать просрочку с должника. Сервис «Лонбери» через 30 дней просрочки передает долг коллекторам. Проект Penenza взыскивает задолженность через суд (и у площадки уже есть положительная судебная практика).

Документы для получения p2p-займа

Чтобы получить P2P-займ, понадобится минимальный пакет документов. От физического лица, чаще всего, требуют лишь паспорт и свидетельство ИП.

Все остальное (кредитная история, недвижимость в собственности) проверяется сотрудниками сервиса по базам. От юридического лица документов, конечно, потребуется больше. В том числе, балансовые и финансовые отчеты.

На что можно взять p2p-займ?

На площадках P2P-кредитования заемные средства можно получить на покупку, ремонт или обновление оборудования, недвижимости или транспортных средств. Еще p2p-займы выдают на выкуп доли в бизнесе или пополнение оборотных средств. Сервис Loanberry даже предлагает оформить займ на рефинансирование других кредитов.

К слову, потенциальный инвестор не видит на площадке информацию, которая позволяет идентифицировать личность или место ведения бизнеса заемщика. Инвесторам доступна лишь общая информация о бизнесе (вид бизнеса, его «возраст», показатели деятельности, цель займа, желаемая сумма, срок и ставка, предлагаемое обеспечение).

Чаще всего одобренная сумма займа перечисляется безналичным банковским переводом на счет заемщика. Гораздо реже в качестве способа выдачи денег доступны другие варианты (QIWI, WebMoney).

На что обратить внимание на площадке P2P

P2P сайты

На что обратить внимание при выборе P2P платформы и как больше узнать информации о выбранной P2P бирже?

- Самый простой путь — изучение отзывов других инвесторов. Но тут не стоит забывать о Цене отзывы в интернете.

- Другие способы — проверка сведений компании (дата регистрации сайта и длительность предоставления услуг); изучение лицензионного соглашения (стоит подробно прочесть о способах оповещения системы, о тарифах и удержании налогов); звонок по указанному номеру на платформе.

Если все в порядке, можно смело инвестировать деньги. При этом стоит всегда контролировать обновления портала и собственные денежные перемещения, не бросая все на самотек.

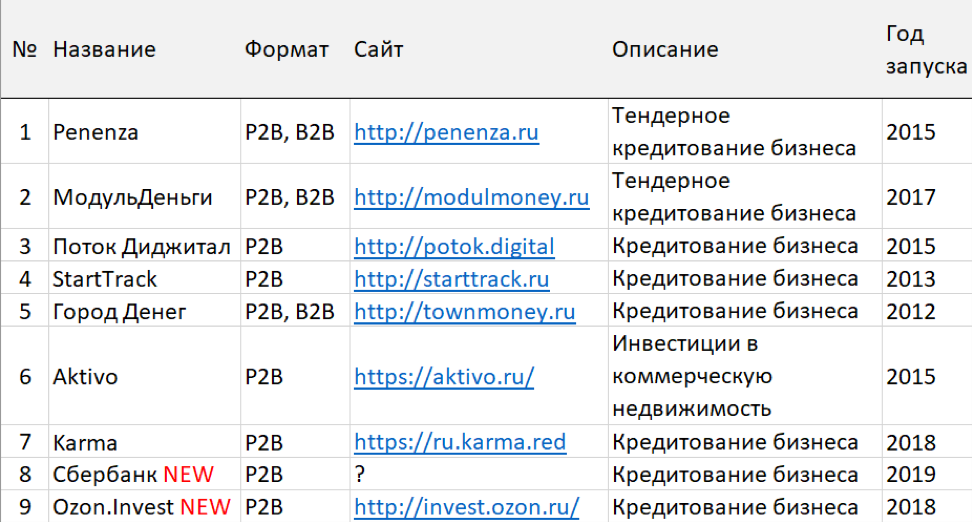

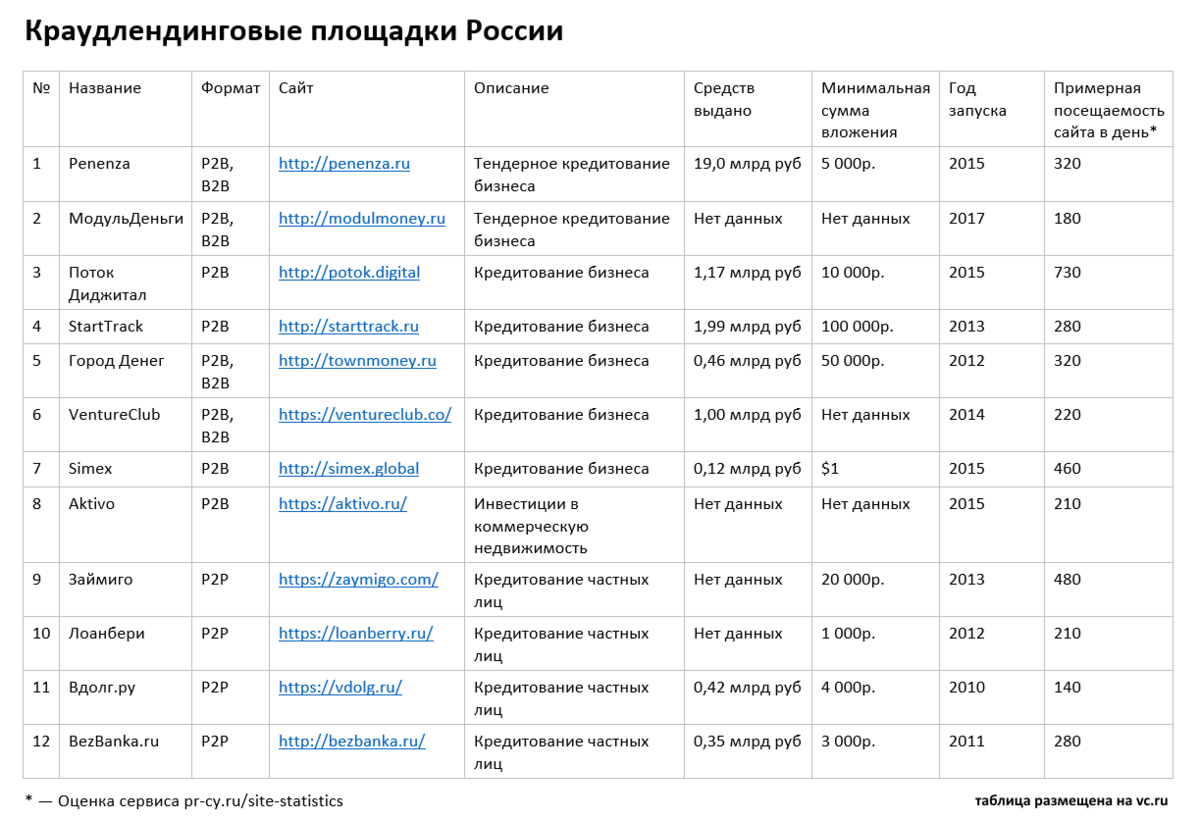

Еще рекомендуем для наглядного сравнения составить вот такую простую таблицу. Колонки можете добавлять на свое усмотрение, в зависимости от тех параметров которые для вас наиболее важны при выборе партнера.

| Название | Доходность | Минимальная сумма, рублей | Кто работает с невозвратами |

| Loanberry | 21% | 1 000 | Сервис, при покупке услуги Гарант |

| Город Денег | 26% | 50 000 | Инвестор |

| МодульДеньги | 30% | не ограничено | Сервис |

| Финам | 15% | 100 000 | Сервис |

| Zaymigo | 26% | 50 000 | Сервис |

| Penenza | 20% | 5 000 | Сервис |

Куда в России обратиться за равноправным кредитованием?

Ряд р2р кредиторов, которые активно развиваются на сегодняшний день в России составляют:

- КредБери;

- ВебМани;

- Вдолг.ру;

- Fingooroo.

Сервис взаимного финансирования Кредбери представляет собой обычную доску объявлений, на которой могут оставить запросы на обслуживания заявители, разрекламируя свой запрос, со стороны честного плательщика, указав необходимую сумму ссуды, период возврата.

Параллельно на сайте могут размещать свои кредитные предложение инвесторы, указывая предполагаемый процент, требования к клиенту, сроки обслуживания. Таким образом все единицы остаются в открытом доступе, и каждый участник может найти наиболее подходящий вариант.

Мгновенно вывести одобренные кредитные средства позволяет заемщикам сервис ВебМани, главным преимуществом которого является автоматизация системы. Во внутренней бирже отображаются регламентированные предложения пользователей и исполнителей.

Здесь физические и юридические лица могут получить достаточно большие денежные суммы, без залога и поручителей, что нельзя сказать об обслуживании в банке.

Представителем рынка среднего и мелкого р2р инвестирования является и сайт Вдолг.ру, который на сегодняшний день уже получил официальный статус МФО.

Изначально данный представитель является активным зачинателем сегментного финансирования, и поддержал многих нуждающихся бизнесменов в период острого экономического кризиса.

Принцип работы системы состоит в том, что пользователь оформляет запрос на кредитное обслуживание, указывая необходимый размер займа, после чего сервис подыскивает возможных инвесторов, спонсорство которых в сумме удовлетворило заявление клиента.

Если сумма запроса достаточно весомая, таких цедентов может быть более десятка. Размер годовой ставки напрямую зависит от уровня надежности потребителя и может варьироваться от 22 до 98 %.

Пользователи и мерчанты

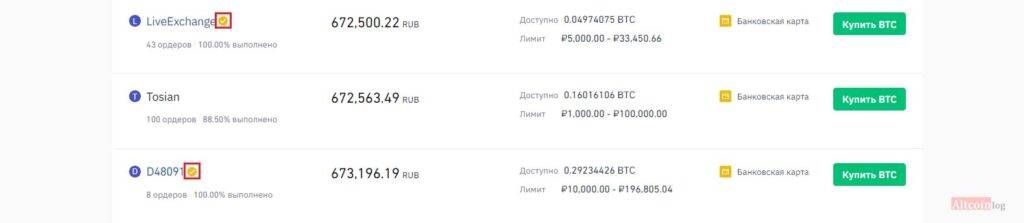

Любой верифицированный пользователь может покупать и продавать крипту на P2P. Но, чтобы получить желтую галочку, символизирующую статус мерчанта, то есть проверенного продавца нужно пройти дополнительную проверку. Платформа peer-to-peer, ориентирована на пользователей, торгующих фиатом.

Продавцы, желающие постоянно зарабатывать на p2p binance, размещая объявления о купле/продаже могут рассчитывать на профессиональную поддержку и нулевую комиссию после прохождения проверки.

Как стать мерчантом

Откройте страницу https://docs.google.com/forms/d/e/1FAIpQLSfBp8Au1TfP5CXRlCxZi-Ok91rzttD2gSU6MH8ujKdndVurlw/viewform, чтобы подать заявку. Если у вас появились вопросы, напишите в службу поддержки по адресу: p2p@binance.com.

Обязательные требования:

- Подтвержденная учетная запись на Binance. Кроме того,

потребуется пройти видеоверификацию. - Счет в банке по месту жительства.

- Подтвержденный адрес проживания и выписка с банковского

счета.

Подтверждение наличия криптоактивов (страховой депозит) присутствует в анкете, но не является обязательным. Но вы должны иметь опыт проведения сделок на других P2P платформах.

Что такое Zaimoteka Online

Платформа zaimoteka — это Р2Р-направление, где одни клиенты дают средства в долг, зарабатывая на этом, а вторые получают, и аналогов в последнее время немало на рынке

Краудлендинговая платформа в РФ с 2017 года, работает в поле закона (что крайне важно):

- официальное партнерство с порталом Госуслуги;

- Национальное бюро кредитных историй;

- оператор персональных данных с официальной регистрацией.

Основной слоган, который выдвигает администрация: Займотека — место, где люди кредитуют людей.

На официальном сайте информация представлена достаточно полно и точно. Необходимо для начала работы выбрать свою роль, кликнув на один из предложенных вариантов:

- заемщикам;

- инвесторам.

Займотека как юридическое лицо зарегистрирована в Нижнем Новгороде.

p2p-кредитование от Финам

Update

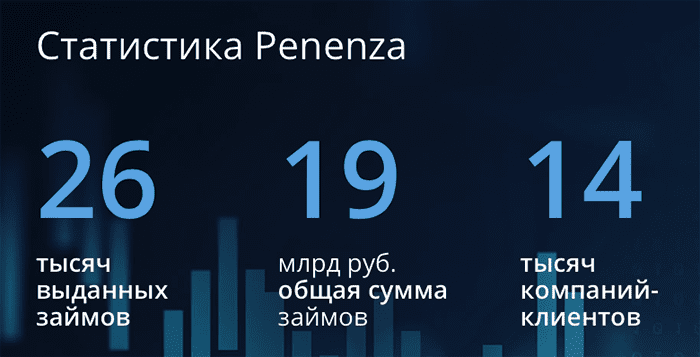

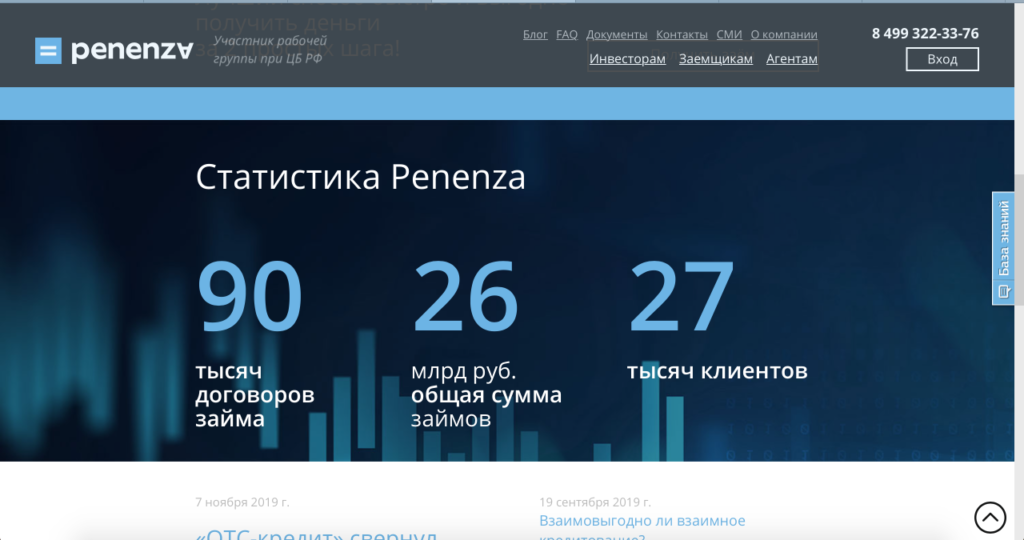

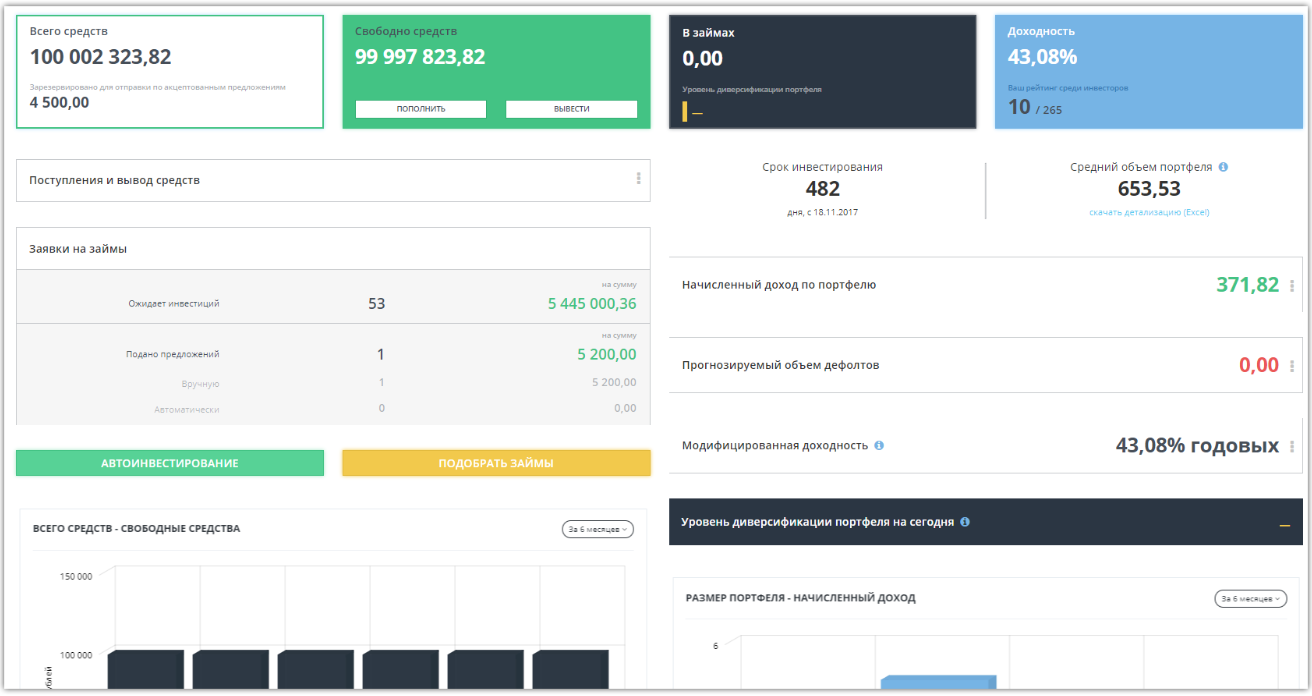

Сегодня 20 августа 2018 и я завершил свой эксперимент с Penenza: вывел с площакди все деньги. Причина — не хочу распылять инвестиции по множеству проектов (сейчас в основном в блокчейне). Итого!

Дата вложения — 31 января 2018

Сумма вложения — 5 000 руб.

Дата выхода — 20 августа 2018

Сумма вывода — 5 476 руб.

Выходит, что за полгода с лишним доходность вышла в 9,5%. В годовом выражении выходит около 18%.

Что еще хорошо: заявку на вывод подал в 14:23 и в этот же день, сегодня, в 15:28 деньги поступили на банковский счет. Всего час! Оперативно!

Что ещё почитать?

- Интервью с Дмитрием Пангиным, руководителем Penenza

- Обзор площадки кредитования StartTrack

- Обзор площадки «Поток Диджитал»

Penenza – маркетинг или пирамида?

Очевидно, компания Пененза пришла на рынок всерьёз и надолго. Даже невооруженным взглядом видна их агрессивная рекламная кампания. У них сделан собственный блог, ведутся стандартные группы в соцсетях, раскручиваются телеграмм канал и чат. На многих ресурсах замечены, на мой взгляд, платные заказные материалы. Причем зачастую они более качественные, чем выложенные на собственном сайте. Как я понимаю, статьи готовятся самой компанией, а потом за деньги публикуется на известных (хороших) сайтах с ссылками на себя. Если кто не верит, сами почитайте, как работают сервисы для продажи статей и их публикаций, типа Miralinks. А если там зарегистрируетесь, то увидите конкретные расценки от общеизвестных информационных сайтов на контент.

Далее, в последнее время все раскрученные блогеры, как сговорились, написали якобы независимые статьи о Penenza. Кто-то написал лучше, кто-то хуже. Но если копнуть в историю, то можно заметить, что это те самые блогеры, которые нас с вами раньше тащили во все известные украинские пирамиды, как-то Forex Trend, Panteon Finance, PrivateFX, Manhetten Investment Group и многие-многие другие. Вы еще доверяете таким блогерам? Тогда мы идёт к вам. (с) Tide. Мой личный опыт показывает, что нужно тщательно проверять информацию, которая льется на нас со всех сторон из интернета.

24.05.2018 «Пененза» провела закрытую встречу инвесторов, на которую были приглашены только самые приближенные. На встрече среди прочего была показана отчетность за 2017 год, которая составила 41 млн. руб. Почему-то эта отчетность до сих пор не выложена на сайте. Также было рассказано о планах, согласно которым целью является сбор 1 миллиарда рублей от физических лиц. Хорошо, что пока нет планов покорения Китая — этим грешат многие другие компании.

Скоро на площадке должны появиться новые направления: это выдача займов на факторинг и архи стрёмное мероприятия — кредитование интернет магазинов. Уверен в последнем, инвесторов ждут настоящие приключения… Для вышибания долгов создана отдельное юр. лицо, на которое автоматически будут переводиться договоры цессии.

После этой встречи, компания продолжила активно выкладывать happy story всё тех же избранных инвесторов.

а

Мой субъективный отзыв

У меня мнение о Penenza осталось скорее положительное, но инвесторам я бы рекомендовал быть осмотрительными и соблюдать правило диверсификации рисков. В пользу подобного рода инвестиций говорят несколько моментов:

- Penenza отлично «гуглится» поисковыми системами и, судя по статистике количества запросов, представляет для инвесторов интерес. Компания полностью открыта, идет на контакт и готова ответить на любые вопросы. Кстати, онлайн чат в Телеграме насчитывает почти 1 400 человек, а официальный канал — более 4 тыс. участников. И я настоятельно рекомендую в него заглянуть… Например, на днях в нем обсуждался черный список компаний неплательщиков, а также высказывалось мнение о том, как бороться с просрочкой.

Система заработка выстроена вполне логично, потому вряд ли Penenza имеет отношение к пирамидам. Есть понимание того, каким образом генерируется доход и заемщики у платформы будут всегда — направление выбрано пользующееся спросом.

У краудлендинга есть в будущем весьма неплохие перспективы при условии, если рынок будет урегулирован и будут жестко фильтроваться маскирующиеся под платформы пирамиды.

Но меня смущает тот момент, что за все время работы с юридическими лицами компания не отработала техническую схему взаимодействия заемщиков и инвесторов, на что больше всего сейчас и жалуются сами инвесторы. Кроме того, отзывов юридических лиц о партнерстве я в интернете не нашел. Понимаю, что вряд ли юр.лица будут заниматься написанием отзывов, но все же все то, что не имеет доказательств, может быть поставлено под сомнение.

Расследование

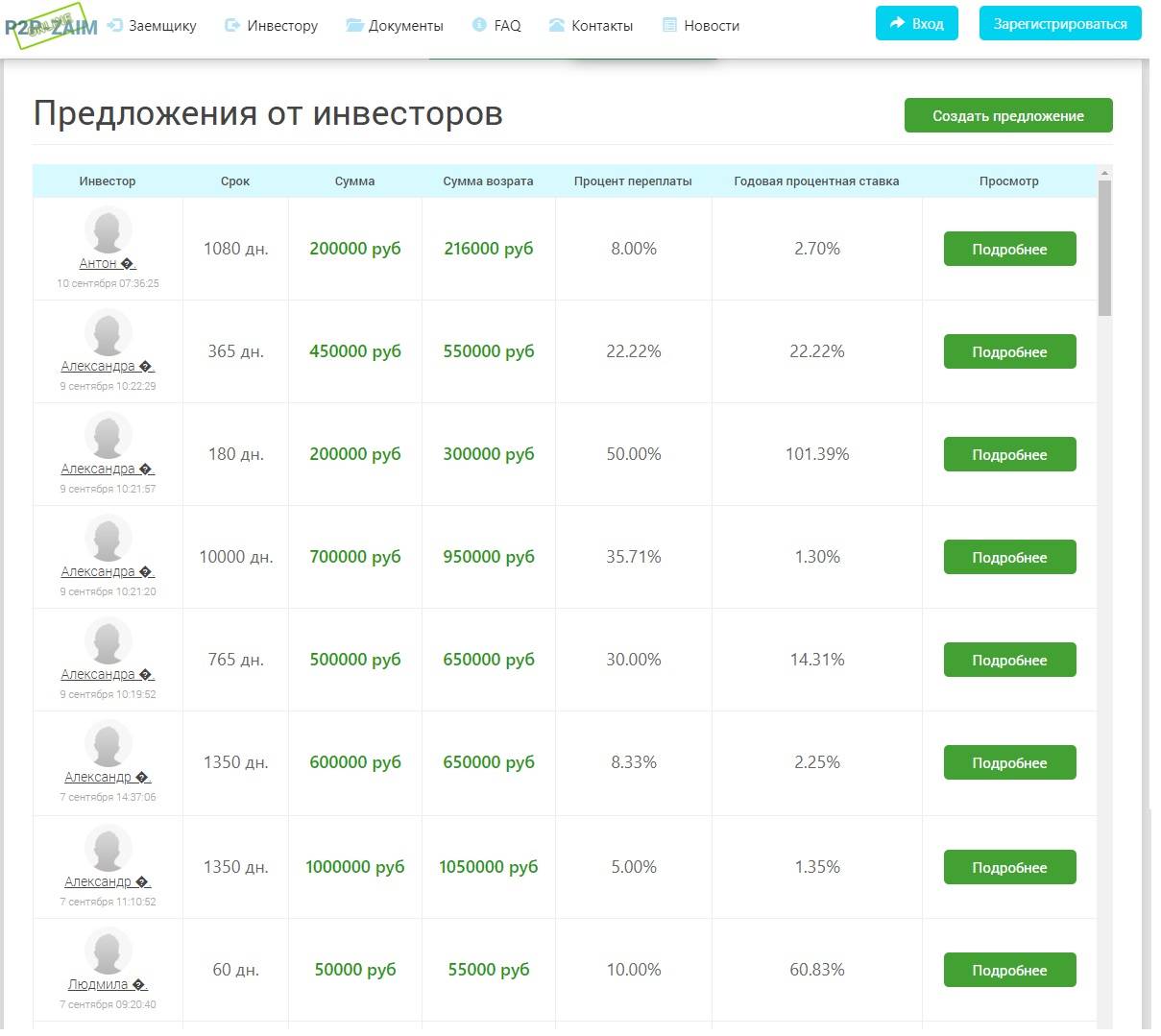

После регистрации можно просмотреть последние заявки на предоставление займа и предложения инвесторов.

“Предложения от инвесторов”

Среди них можно найти фантастически привлекательные: некоторые из цифр, представленных в таблице, ставят под сомнение выгодность заработка для кредиторов. Иные из инвесторов готовы выдавать денежные средства лишь под 40-50%

Все, кто желает одолжить деньги или взять взаймы, обязаны уплатить администрации сайта определённую комиссию, информацию о размере которой найти не удалось. Предложенная схема скорее подтверждает, что здесь имеют место обман и развод.

Связываться с данным ресурсом крайне нежелательно. Даже если авторы стратегии p2p-zaim.online не являются мошенниками, то они создали благодатную почву для процветания жуликов, так как не дают никаких гарантий, не защищают клиентов сервиса, благодаря которым получают заработок.

Что такое P2P-торговля?

Аббревиатура P2P образовалась от английского словосочетания peer-to-peer, обозначающее систему взаимодействия между равноправными участниками, также известную как, как торговля без посредников. В системе P2P каждый пользователь договаривается со своим контрагентом напрямую, участие биржи сводится к предоставлению площадки для встреч и обеспечению безопасности путем предоставления эскроу-услуг. Перечисление фиатных денег происходит в офлайн-режиме и когда подтвердят факт оплаты, покупатель получает криптомонеты на свой баланс.

Депозитный сервис гарантирует быстроту и надежность выполнения переводов. За все время существования на P2P-площадке Binance было совершено сделок на общую сумму 300 000 000$.

Для улучшения ликвидности запущена международная программа P2P продавцов, для

регистрации трейдеров и бизнес-компаний. В ее базе уже насчитывается более 100

проверенных продавцов из разных точек земного шара, постоянно принимающих

участие в торгах на платформе Binance P2P.

Криптовалюты волатильны, поэтому P2P-торговля выгодна для трейдеров, особенно на развивающихся рынках. Здесь всегда можно более выгодно продать или купить нужный актив. Тем более что такого количество предложений, как на P2P-Binance нельзя найти ни на одной криптобирже.

Минусы p2p-кредитования

Несмотря на очевидные преимущества для заемщиков кредиторов,

пиринговая система займов связана с определенными рисками для обеих сторон.

Заимодавцам следует обратить внимание на следующие моменты:

- онлайн-формат взаимодействия участников сделки изначально

- предполагает потенциальную возможность для заемщика

отказаться о исполнения обязательств по договору; - механизм проверки кандидатов на предоставление займа

уступает в эффективности банковским инструментам – как следствие, в

качестве заемщиков могут быть зарегистрированы граждане, имеющие отрицательный

кредитный рейтинг; - опытные мошенники пользуются широким арсеналом средств и

методов «обхода» автоматизированных систем проверки; - распространенная мошенническая схема предусматривает

своевременное исполнение обязательств пользователем по небольшим займам с

целью формирования уровня доверия, достаточного для заключения кредитного

договора на крупную сумму, которая в дальнейшем не возвращается; - поддержка p2p-площадками электронных платежных систем, менее защищенными по сравнению с банковскими переводами, снижает безопасность финансовых операций в онлайн-формате.

Известны случаи, когда под видом p2p систем

действовали мошеннические организации, основанные на так называемой схеме

Понци, предполагающей выплату процентов первым вкладчикам за счет инвестиций

последующих участников. Широкий общественный резонанс получила пирамида Webtransfer-finance,

существовавшая с 2013 г. по 2015 г. и сумевшая привлечь пользователей баснословными доходами до 3% в день. В

дальнейшем выяснилось, что компания не выдавала кредиты, а выплачивала

дивиденды средствами новых инвесторов, что, соответственно привело к остановке

выплат в 2015 году.

Заемщики, со своей стороны, могут столкнуться со следующим

проблемами:

- высокой процентной ставкой для клиентов с недостаточным внутренним рейтингом;

- неприятностями при возникновении просроченной задолженности, вызванными сотрудничеством p2p бирж с коллекторскими

агентствами.

Риски P2P-кредитов

Равноправное инвестирование позволяет заработать на сбережениях, но услуга является крайне опасной для лица, решившего попробовать свои силы в области выдачи P2P-кредитов. Заключение любых сделок посредством инструментов разнообразных платформ кредитования грозит сторонам негативными последствиями.

Основные риски равноправного P2P-кредитования:

- Отсутствие банковской тайны.

- Большое количество мошенников.

- Отказ P2P-платформ от гарантирования сделок.

- Стабильно высокие комиссии и процентные ставки.

- Ограниченные сроки процесса кредитования.

- Проблемы с налоговыми отчислениями.

- Использование электронного документооборота.

- Сложности при проверке платежеспособности клиента.

Основной риск для кредитора заключается в появлении просроченных платежей. Недобросовестный заемщик может перестать платить по договору. Выбранная для работы P2P-платформа приложит усилия для погашения займа. Сайт будет содействовать возврату средств, но при умышленном отказе клиента от выполнения условий сделки решать спорные вопросы придется через суд. Существует важный нюанс, заключающийся в подписании сторонами договора. Сделка обычно скрепляется электронным документом с помощью подтверждения по SMS. В итоге доказать факт подписания договора можно только после привлечения представителей P2P-платформы в качестве свидетелей.