Содержание

Сберсертификат в наследство и в подарок

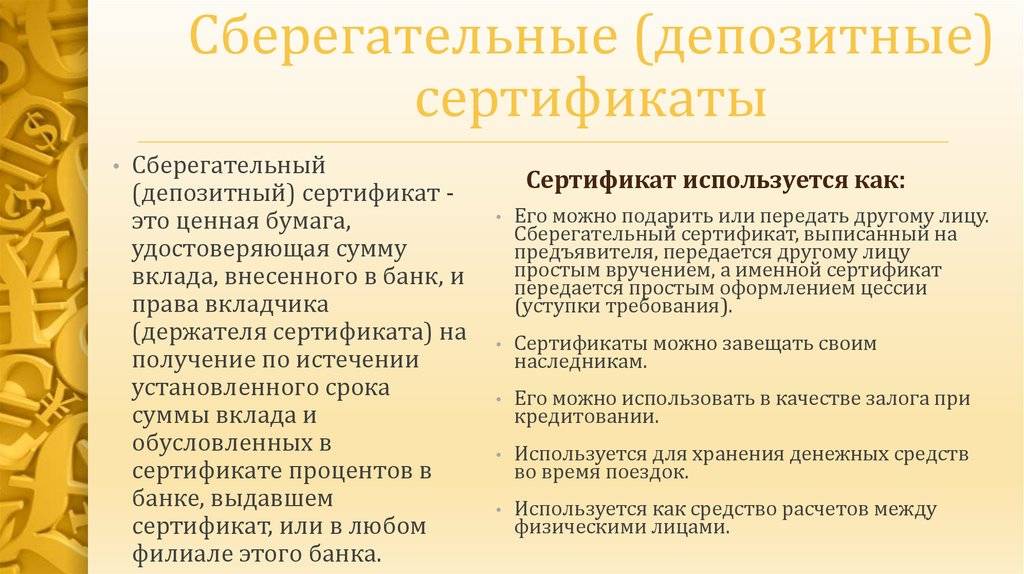

Если цель приобретения сберегательного сертификата – передать его в дар, банки рекомендуют документ на предъявителя, что в дальнейшем упростит его закрытие и получение средств. Для того, чтобы ценная бумага вошла в наследственную массу она должна быть именной и включена в завещательный акт.

В этом вопросе на помощь приходит такой документ, как банковское завещание. Оно составляется при приобретении ценной бумаги. Если в течение полугода после смерти завещателя, документ не представлен, то депозит наследуется на общих основаниях по закону или по нотариальному завещанию.

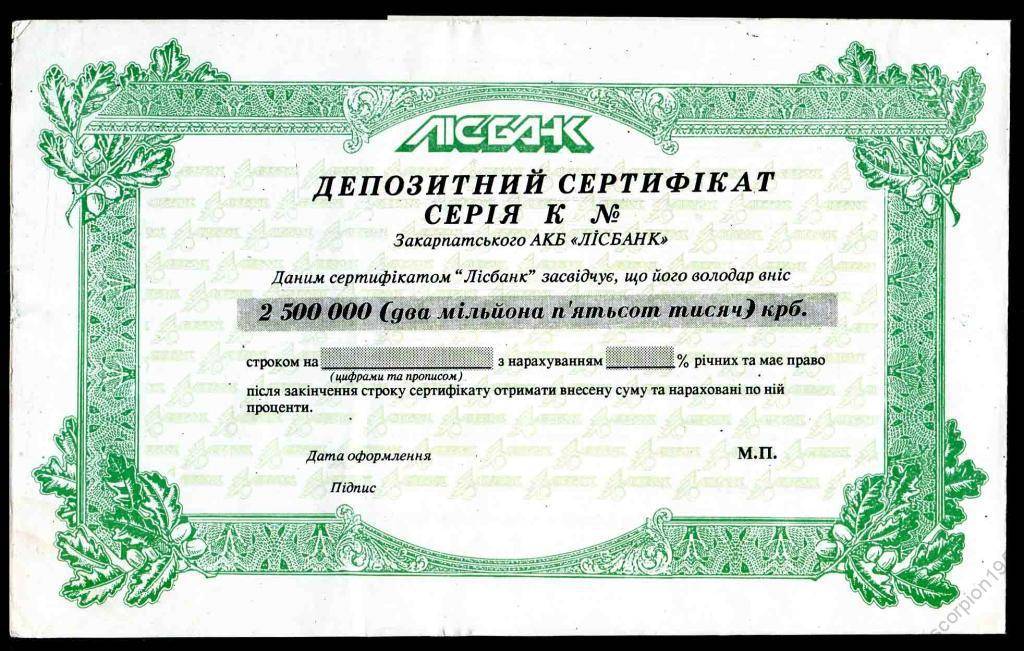

Депозитный сертификат

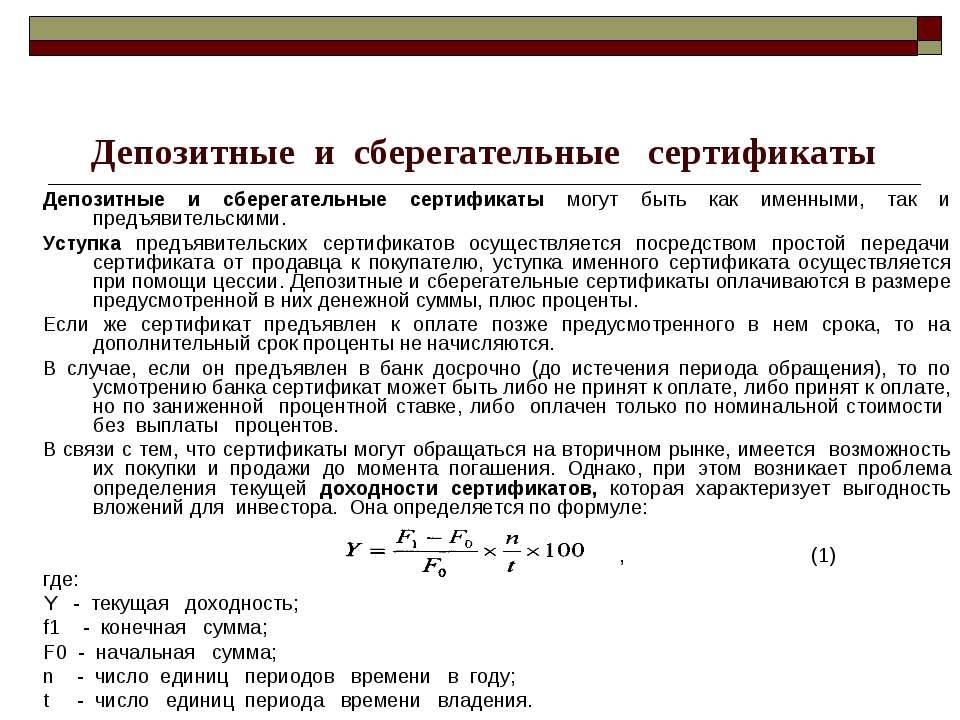

Первичное размещение дисконтных сертификатов осуществляется по ценам ниже поминала, процент выплачивается в виде разницы между номинальной и ценой погашения.

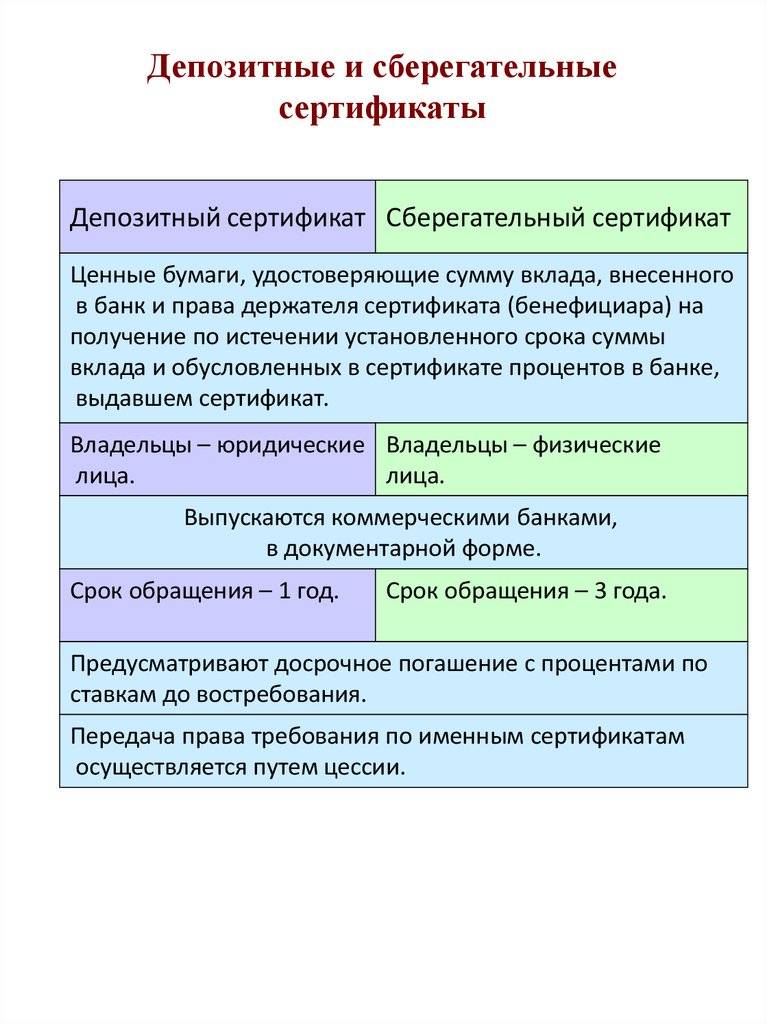

Депозитные и сберегательные сертификаты обращаются путем уступки прав требования (цессии). Уступка прав требования на предъявителя осуществляется простым вручением сертификата новому владельцу. Что касается именного сертификата, то цессия оформляется на его оборотной стороне.

Банки используют различные способы зарабатывания денег, в том числе: кредитование под заложенных бумаг и покупку ценных бумаг за собственный счет; покупку и продажу ценных бумаг на рынке по поручению и за счет клиентов; хранение и управление ценными бумагами клиентов. В связи с этим представляют интерес депозитные и сберегательные сертификаты, эмитентами которых выступают коммерческие банки. Для этого необходимо иметь лицензию Банка России (письмо Банка России № 14-3-30 от 10 февраля 1992 г. «О депозитных и сберегательных сертификатах банков»).

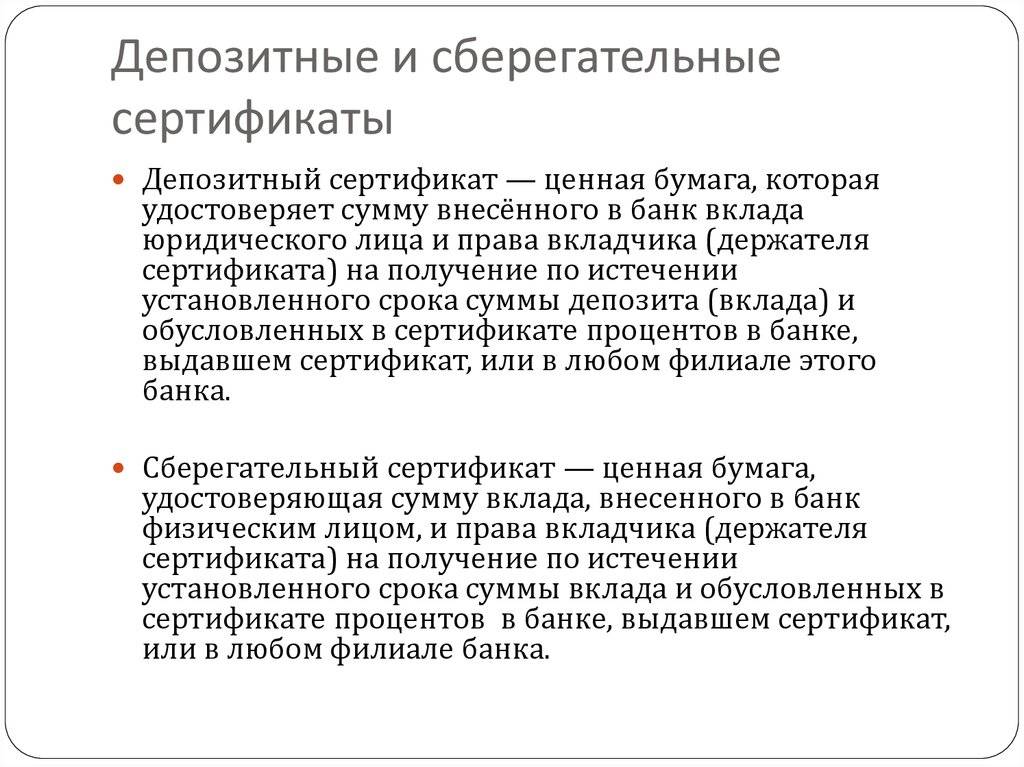

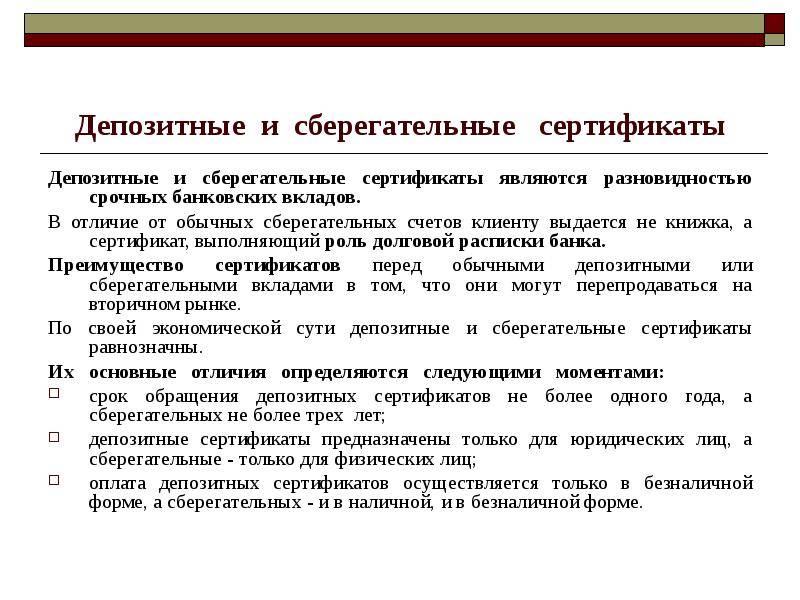

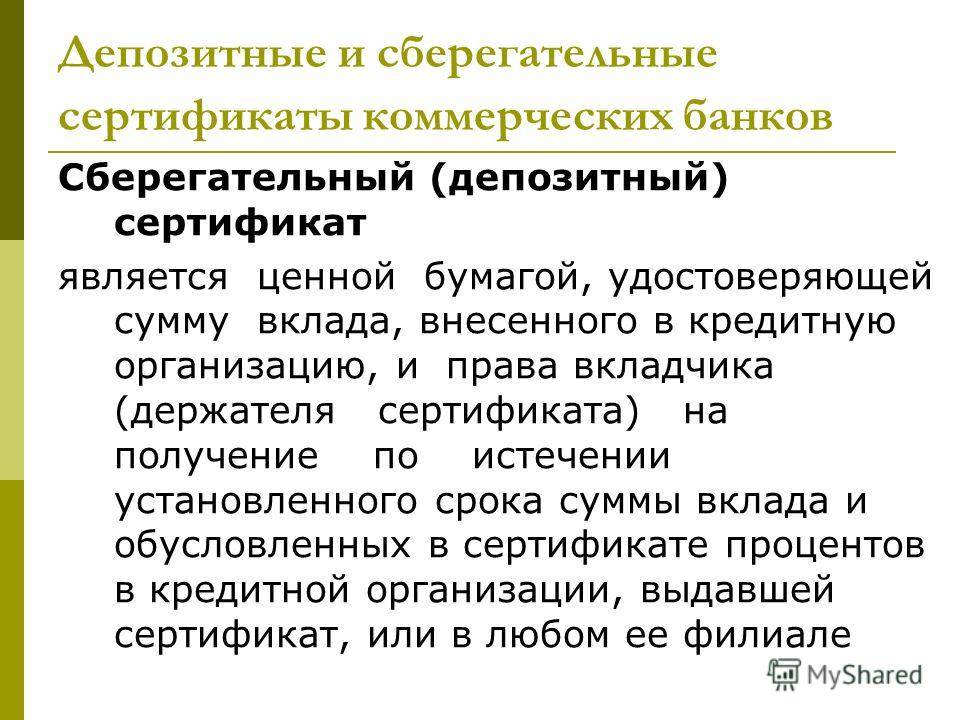

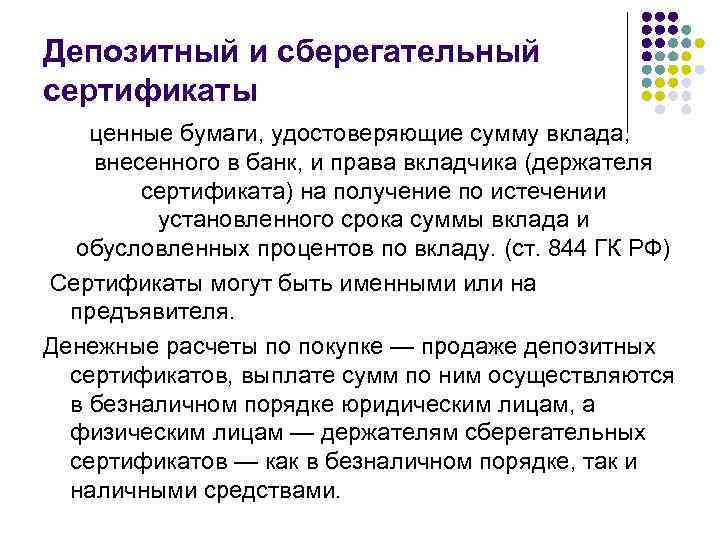

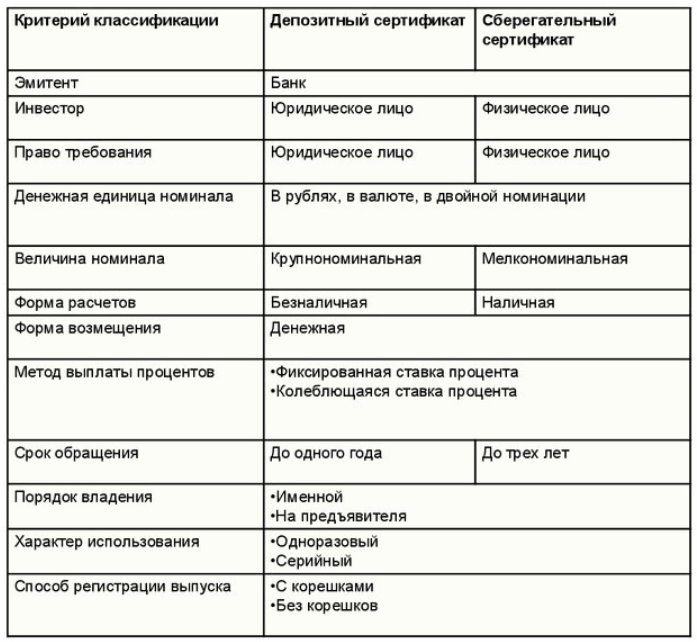

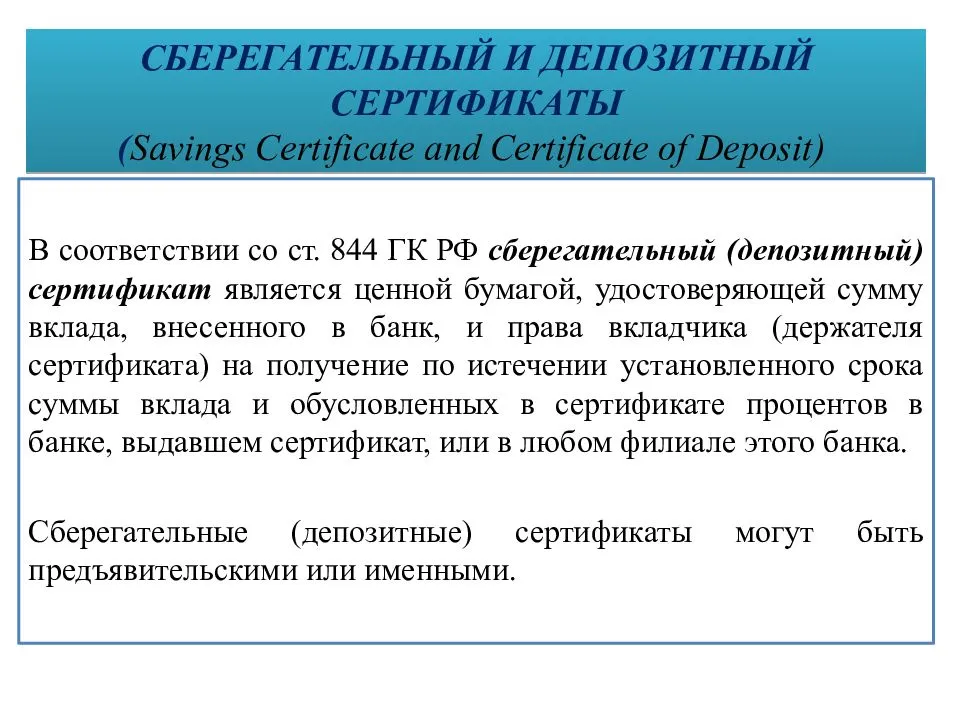

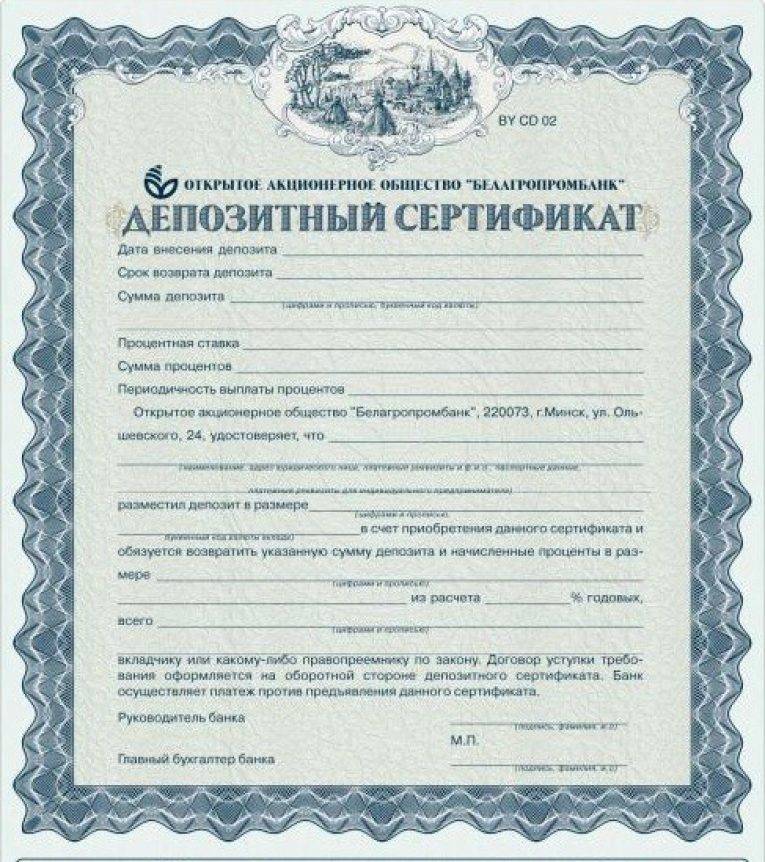

В соответствии с существующим законодательством депозитные и сберегательные сертификаты — это ценные бумаги в документарной форме, удостоверяющие право требования уступки (цессии) одного лица другому размещенных в банке депозитов или сберегательных вкладов. Это письменное свидетельство банка-эмитента о вкладе денежных средств, удостоверяющее право вкладчика или его правопреемника на получение по истечении установленного срока суммы депозита или вклада и процентов по ним. Право по сертификатам можно уступать другим лицам, что повышает их привлекательность. Владельцами депозитных сертификатов могут быть только юридические лица. Сберегательные сертификаты выдаются только физическим лицам.

Особенность российского законодательства состоит в том, что депозитные и сберегательные сертификаты не могут служить платежным средством за товары и услуги. Правда, разрешен выпуск сертификатов на предъявителя.

Депозитные и сберегательные сертификаты выдаются и обращаются только среди резидентов, а также не резидентов, относящихся к государствам, где рубль используется в качестве официальной денежной единицы.

Номинал депозитного и сберегательного сертификата законодательством Fie установлен. Традиционным в международной практике (опыт США) можно считать выпуск депозитных сертификатов номиналом в 100 тыс. дол. и более. Они имеют определенный срок погашения и в основном являются обратимыми, т.е. могут служить самостоятельным объектом торговли. Иностранные банки, имеющие свои филиалы в США, также имеют право выпускать депозитные сертификаты с номинальной ценой, выраженной в долларах США (в финансовой литературе их называют «янки»-сертификатами).

Депозитные и сберегательные сертификаты могут быть именными и на предъявителя. Выпускаться сериями и в одноразовом порядке. При наличии доверия к банку-эмитенту сертификаты могут использоваться в качестве платежного средства;

Право требования по сертификату на предъявителя уступают, вручая его новому владельцу. Именной сертификат оформляют посредством цессии (уступки прав требования), о чем делают отметку на обратной стороне сертификата.

Цессия — это уступка требования, передача кредитором принадлежащего ему права требования другому лицу. Цедент — это кредитор, уступающий свое право требования другому лицу.

Цессионарий — это лицо, которое становится кредитором благодаря передаче ему прав требования.

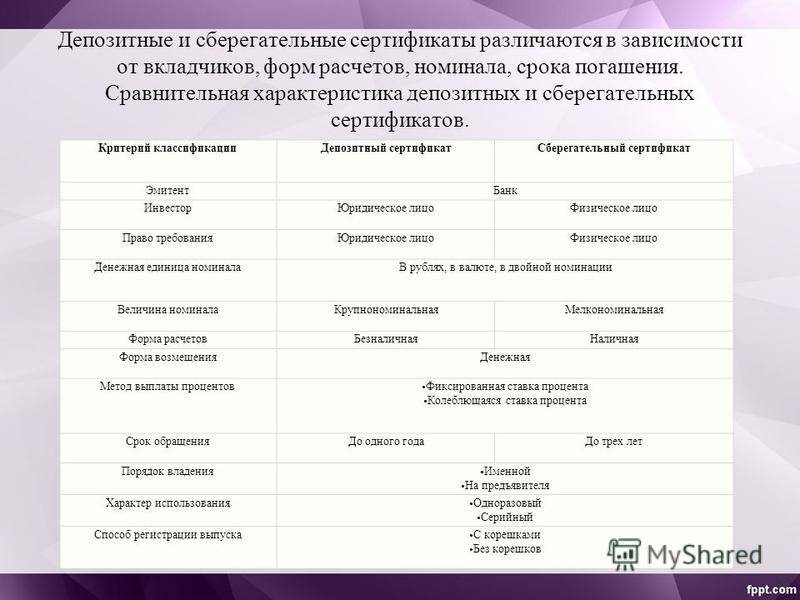

Предельный срок обращения депозитных сертификатов — 1 год, сберегательных сертификатов — 3 года. Если сроки их погашения прошли, они считаются документами до востребования и банк-эмитент обязан их погасить по первому требованию держателя, причем только в денежной форме.

Комментарий к статье 844 Гражданского Кодекса РФ

1. Если привлечение средств во вклад не сопровождается открытием счета по вкладу, то внесение вклада удостоверяется ценной бумагой — банковским сертификатом.

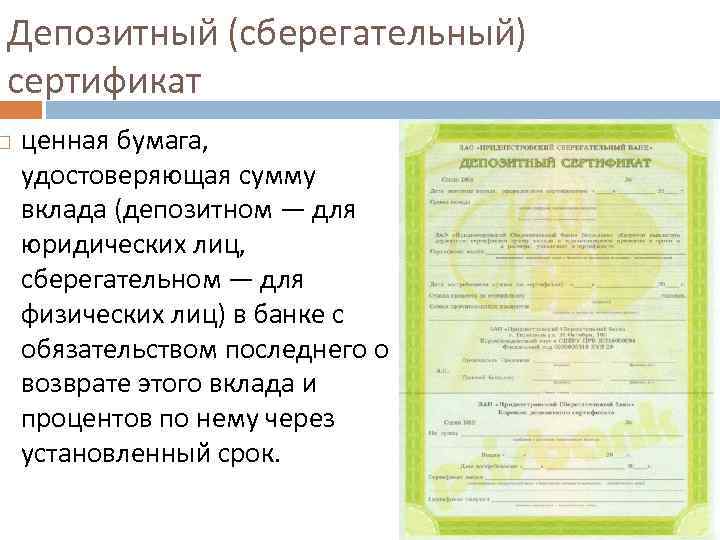

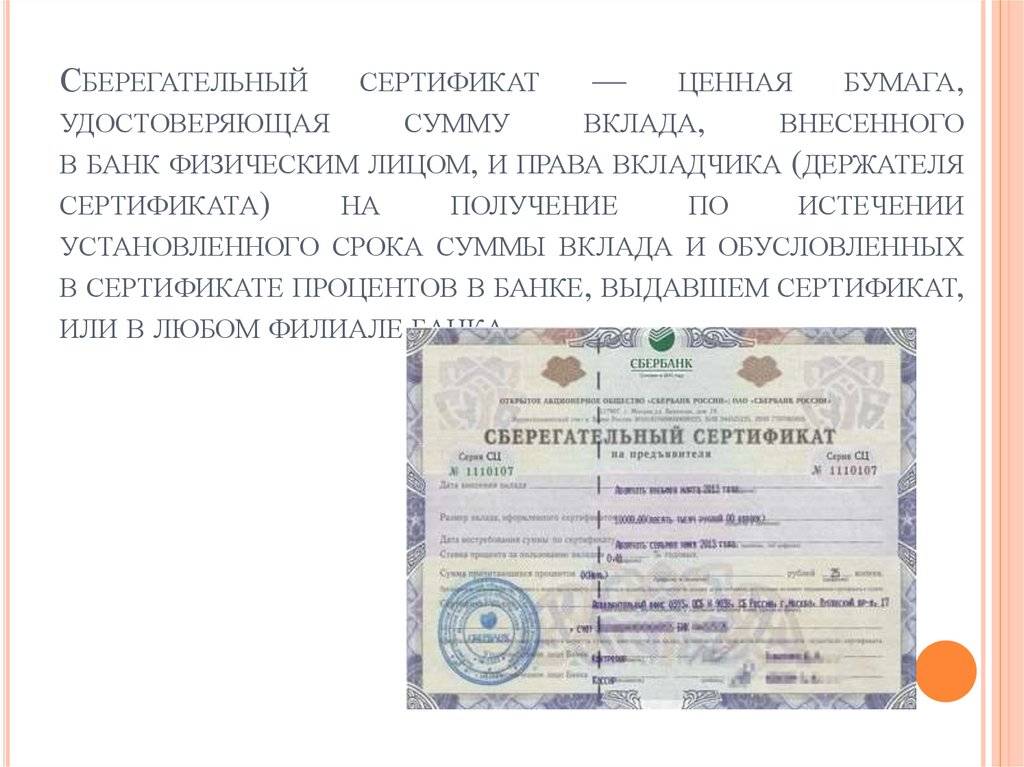

Банковский сертификат — это ценная бумага, удостоверяющая сумму вклада, внесенного в банк, и права вкладчика на получение по истечении установленного срока суммы вклада и обусловленных в сертификате процентов.

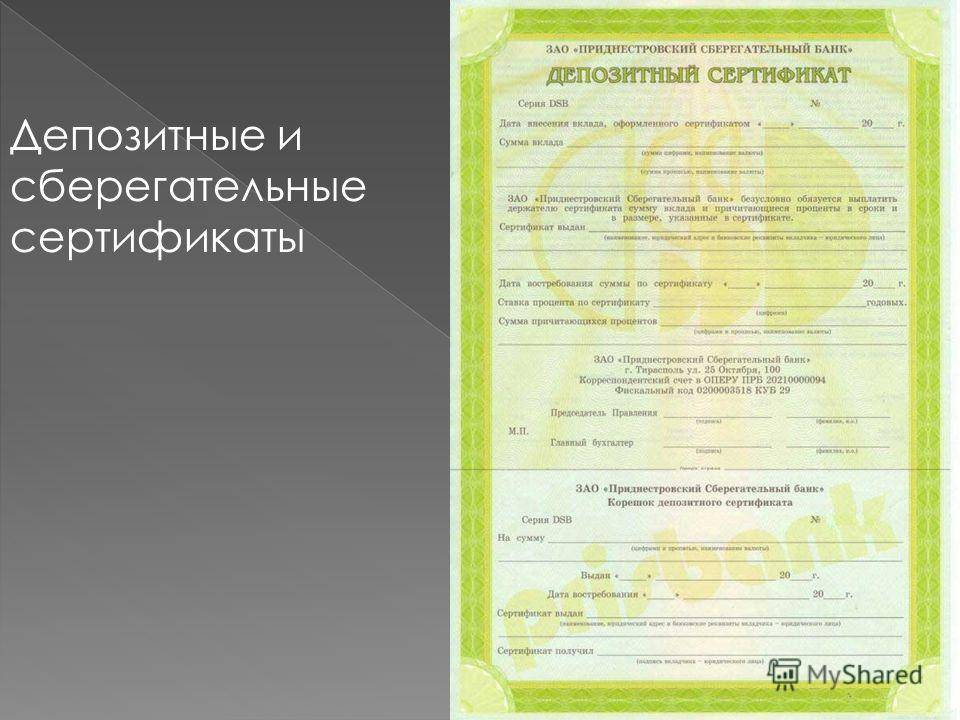

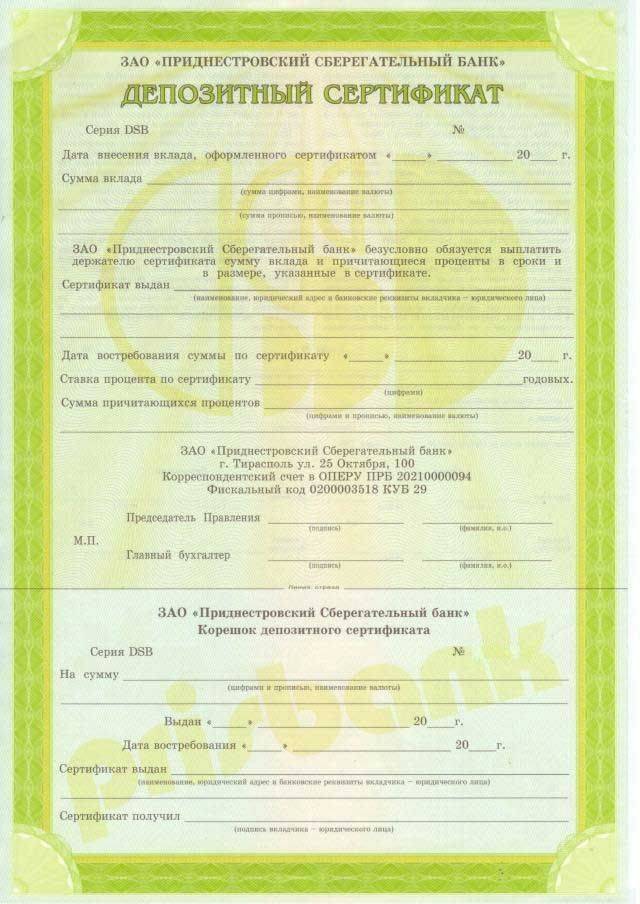

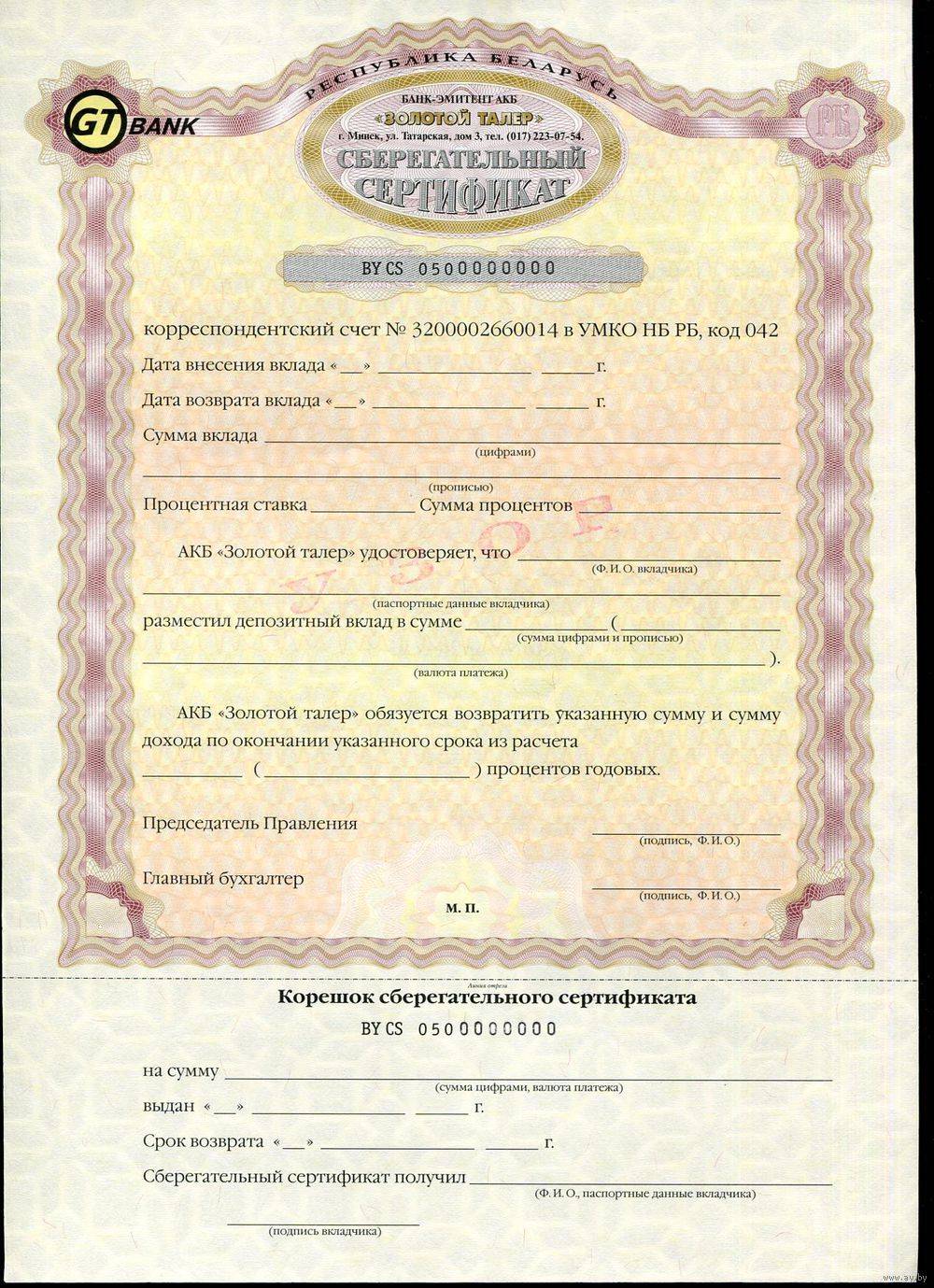

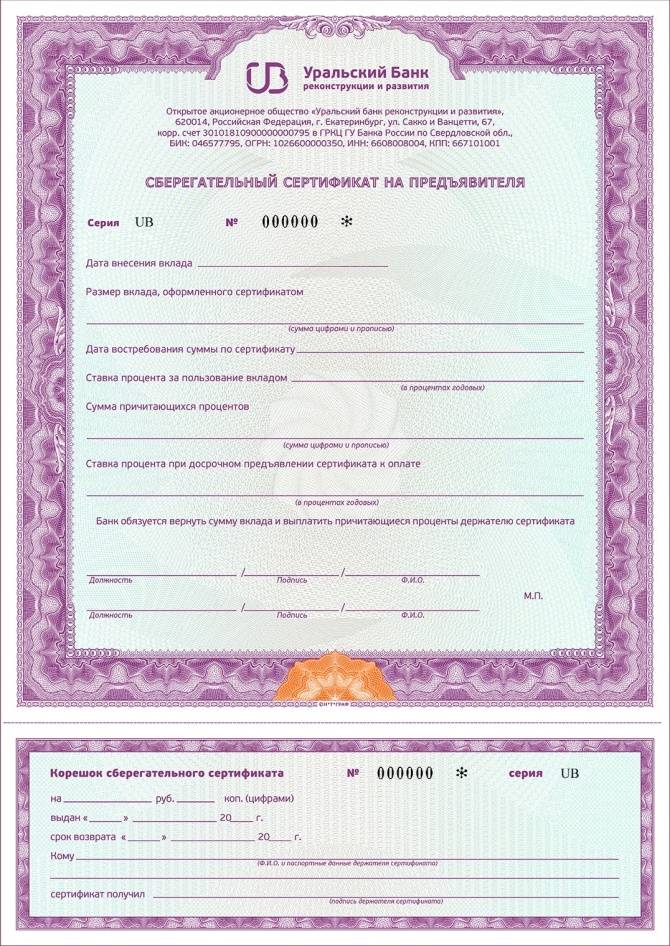

На бланке сертификата должны содержаться следующие обязательные реквизиты: наименование «депозитный (сберегательный) сертификат», номер, серия, дата внесения и размер вклада, безусловное обязательство банка вернуть сумму вклада и проценты, срок, ставка процента за пользование и сумма причитающихся процентов, ставка процентов при досрочном предъявлении сертификата, наименование банка, для именного сертификата — наименование вкладчика, подписи двух лиц, уполномоченных банком, скрепленные печатью банка. Отсутствие хотя бы одного из них влечет недействительность сертификата. Банк может дополнить их другими реквизитами, не противоречащими закону. Дополнительные листы (приложения), являющиеся принадлежностью сертификата, должны быть пронумерованы. Поправки и помарки при заполнении сертификата не допускаются.

Кредитная организация может выпускать банковские сертификаты только после регистрации условий выпуска и обращения сертификатов в территориальном учреждении Банка России. Оформляются банковские сертификаты на специальных бланках, изготовленных полиграфическими организациями, имеющими соответствующие лицензии.

2. Процентные ставки по сертификатам определяются банком и не могут быть, в отличие от вклада с открытием счета, в одностороннем порядке изменены банком. Начисление процентов осуществляется не реже одного раза в месяц и не позднее последнего рабочего дня отчетного месяца. Выплата процентов осуществляется одновременно с погашением сертификата при его предъявлении.

3. В зависимости от условий, разработанных банком, банковские сертификаты могут быть эмиссионными или неэмиссионными, предъявительскими или именными, депозитными или сберегательными.

В соответствии с п. 7 Положения ЦБ РФ о сертификатах они могут быть только срочными. Если держатель сертификата не предъявил требование о возврате вклада по наступлении срока платежа, вклад считается вкладом до востребования. За период просрочки банк не начисляет проценты. В случае досрочного предъявления сертификата к оплате проценты на сумму вклада начисляются в размере процентов по вкладам до востребования, если сертификатом не установлен иной размер процентов для этого случая.

Предъявительские сертификаты могут быть переданы вкладчиком другому лицу путем простого вручения, именные сертификаты — путем заключения договора об уступке права требования (цессии). В соответствии с п. 8 Положения ЦБ РФ о сертификатах сертификат должен иметь место для оформления уступки требования. Согласно п. 16 Положения ЦБ РФ о сертификатах цессия оформляется на оборотной стороне сертификата или на дополнительном листе двусторонним соглашением цедента и цессионария. Каждый договор об уступке нумеруется цедентом. Условие о непрерывности цессий является обязательным.

Выпуск сертификатов допускается только в валюте Российской Федерации, выпуск сертификатов в иностранной валюте запрещен.

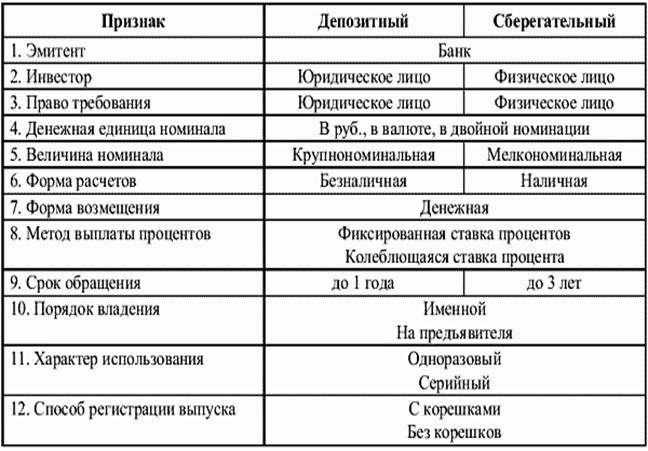

4. Депозитные сертификаты выдаются юридическим лицам сроком до одного года. Расчеты по ним осуществляются в безналичном порядке.

Сберегательные сертификаты выдаются физическим лицам сроком до трех лет. Расчеты по ним осуществляются как в наличной, так и в безналичной форме. В соответствии с п. 2 Положения ЦБ РФ о сертификатах право выдачи сберегательных сертификатов предоставляется банку при соблюдении следующих условий: осуществление банковской деятельности не менее двух лет; публикация годовой отчетности, подтвержденной аудиторской проверкой; соблюдение банковского законодательства; выполнение обязательных экономических нормативов; наличие резервного фонда; соблюдение резервных требований.

5. Восстановление прав по утраченным банковским сертификатам на предъявителя осуществляется в судебном порядке (подробнее о вызывном производстве см. п. 5 коммент. к ст. 843 ГК).

Восстановление прав по именным сертификатам производится банком. В случае утраты сертификата его владелец обращается в банк с заявлением о выдаче дубликата. Отказ в выдаче дубликата может быть обжалован в суд.

Депозит, депозитный и сберегательный сертификаты: в чём разница?

Депозитный и сберегательный сертификат – понятия схожие, но не взаимозаменяемые. Разница между этими бумагами лишь в том, что депозитные сертификаты предлагаются юридическим лицам (предприятиям, организациям), а сберегательные — предназначены для обслуживания физлиц. Условия обращения обоих сертификатов ничем не отличаются. Оба документа могут быть приобретены в любое время, пока период их действия не окончен, а проценты по обоим сертификатам начисляются с момента их покупки.

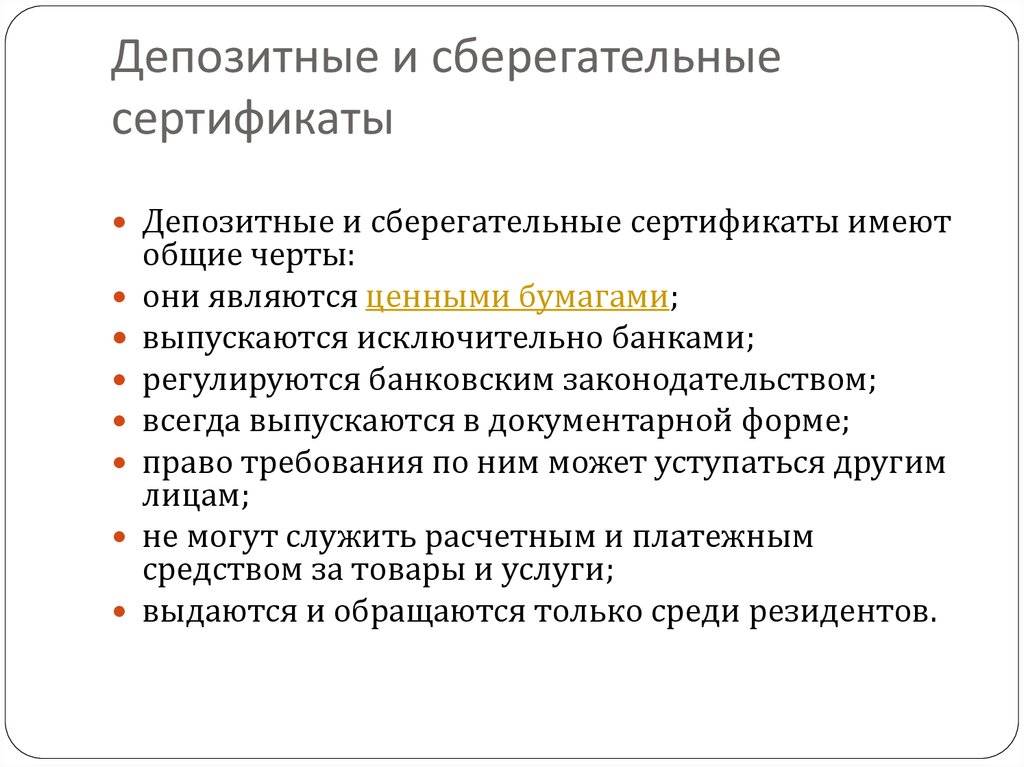

Общие свойства депозитных и сберегательных сертификатов:

- являются ценными бумагами;

- выпускаются только банками;

- регулируются банковским законодательством;

- выпускаются в документарной форме;

- подразумевают переход прав иным лицам;

- не могут являться расчётным и платёжным инструментом за товары и услуги;

- выдаются только резидентам РФ.

Не стоит путать также понятия «депозит» и «депозитный сертификат». Основное их отличие кроется в том, что сертификат считается ценной бумагой, которая одновременно является и активом. Депозит представляет собой простой договор между банковской организацией и предприятием. При оформлении сертификатов происходит трансформация активов: вместо ликвидных денежных средств организация получает депозитные сертификаты.

Кто может забрать средства?

Обычно в организации выдаются бумаги на предъявителя. Следовательно, они не имеют установленного владельца. Получить деньги может любой человек, который предоставил сертификат в офис.

За счет этого удается:

- Передать бумаги по наследству.

- Попросить родственников забрать средства, если вы не можете лично посетить офис.

- Подарить ценные бумаги близким людям, таким образом передать им определенную сумму.

Как видите, сберегательный сертификат на предъявителя Сбербанка России обладает рядом достоинств. Поэтому вам стоит подумать над возможностью его получения, он поможет сохранить сбережения.

Сберегательный (депозитный) сертификат. Что это такое?

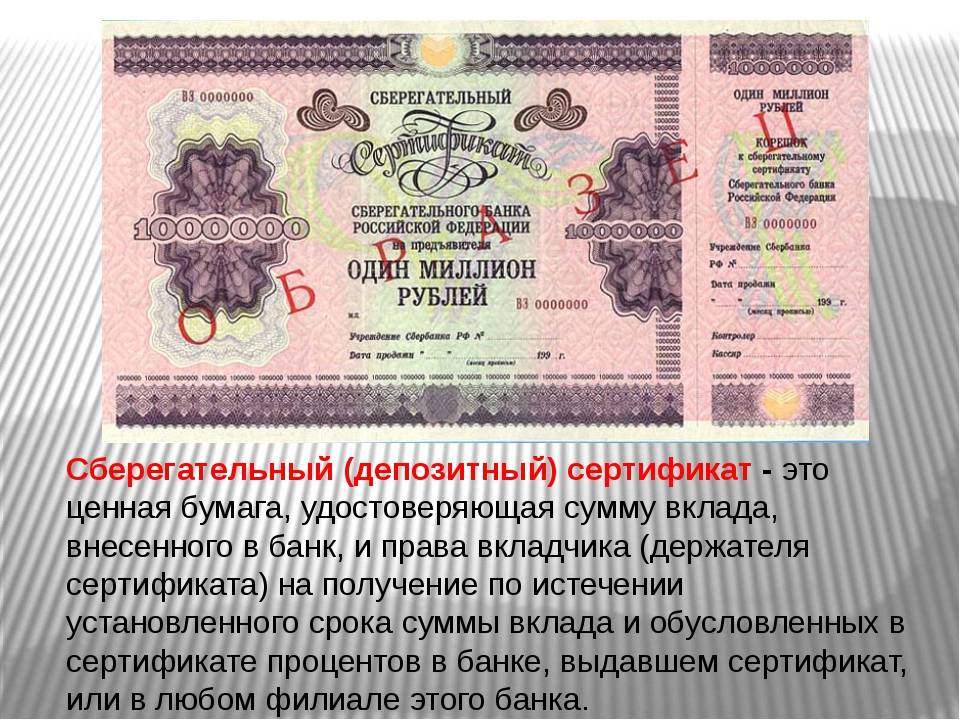

Сберегательный (депозитный) сертификат – это ценная бумага, которая удостоверяет сумму вклада, внесённую в кредитную организацию, и права держателя этой бумаги на получение в конце установленного срока суммы вклада и начисленных по нему процентов.

Если говорить простыми словами, то клиент оформляет срочный вклад без возможности пополнения и пролонгации, только право владения этим депозитом и получения по нему дохода закрепляется не договором банковского вклада, а ценной бумагой (сертификатом), имеющей несколько степеней защиты и изготовленной по форме, утверждённой Министерством финансов РФ.

Выдача такой бумаги регулируется законодательно, в частности, официальный статус сберегательного сертификата закрепляется в ст.844 ГК РФ, а правила выпуска и оформления приводятся в письме Центрального банка РФ от 10 февраля 1992 г. № 14-3-20 .

Дополнительно отметим, что такую ценную бумагу может выпустить ТОЛЬКО банк, удовлетворяющий определённым условиям ЦБ РФ.

Отличие сберегательного сертификата от депозитного заключается в следующем:

- Сберегательный сертификат выдаётся физическим лицам, причём расчёт по нему (оформление и получение средств) возможен как наличными, так и безналичными деньгами;

- Депозитный сертификат выдаётся юридическим лицам, и расчёты по нему возможны только безналом.

Основная причина, почему люди и юр.лица оформляют такие сертификаты, заключается в увеличенной процентной ставке по сравнению со ставками по вкладам в текущей линейки БАНКА, КОТОРЫЙ ТАКИЕ СЕРТИФИКАТЫ ВЫДАЁТ. Есть у них другие плюсы, но и без минусов тоже не обошлось.

Кастинговая сеть с кольцом — техника заброса

Подобные сети называются американскими и считаются более эффективными, по сравнению с другими видами сетей. Изюминка этой снасти – это особая конструкция, которая позволяет осуществлять более точные забросы и более надежные, гарантирующие успех.

Кастинговая сеть. Обучение забросу кастинговой сети, американского типа с кольцом.

Watch this video on YouTube

Процесс забрасывания снасти с кольцом:

- Тяговой шнур собирается в левой руке кольцами, после чего встряхивается сеть, чтобы она расправилась.

- Процесс необходимо проконтролировать, на предмет образовавшихся петель как на сети, так и на шнуре.

- Задействовав правую руку, сеть перехватывается в верхней части на расстоянии 1/3 ее длины, после чего ее собирают мотками в левую руку.

- После этого захватывают грузовой шнур за крайние точки, а сама сеть должна быть развернута как можно шире.

- Осуществляя бросок, следует помогать забросу движением тела, которое должно повернуться на 180 градусов.

- Перед самым броском сеть можно раскачать, что увеличит дальность броска.

- Направляется снасть по пологой горизонтальной траектории. В результате такой специфики полета сеть разворачивается практически у самой воды.

- Чем больше сила броска, тем надежнее срабатывание снасти. Только расправленная сеть после попадания в воду может гарантировать улов.

Недостатки сберегательного сертификата

Однако у сберегательного сертификата есть ряд недостатков. В отличие от депозита сертификат нельзя пополнять или частично изымать средства (лишь полностью с потерей существенной части процентов). Поскольку он оформляется как свидетельство на предъявителя, его потеря более критична, нежели потеря договора депозита — восстановить его можно лишь через суд.

Самый же большой минус (особенно на фоне финансового кризиса) — отсутствие госстраховки по неименным сертификатам. Проще говоря, если банк, выпустивший сертификат, останется без лицензии, страховой компенсации до 1400000 рублей клиент не получит.

Для кредитных учреждений сберсертификат тоже выступает альтернативой вкладу. Ведь это хорошая возможность привлечь деньги граждан, обойдя ограничения регулятора по ставкам. Кроме того, со сертификатов банки не делают отчислений в Фонд по страхованию вкладов.

Для снижения рисков многие вкладчики просто выбирают крупную и надежную финорганизацию. Но даже это помогает не всегда. Взять, например, недавно потерявший лицензию Внешпромбанк, который тоже предоставлял гражданам сберсертификаты на сумму от 100000 и от 1500000 рублей с годовой доходностью до 11,6%. У владельцев неименных сертификатов не получится вернуть деньги. К сожалению, именно сберсертификаты на предъявителя пользуются в РФ наибольшей популярностью, хотя к ним не применяется страховка АСВ.

Но если вы решили все же открыть сберсертификат, то делать это нужно с умом.

Как оформить?

Стать обладателем сберегательного сертификата довольно просто. Необходимо:

- Найти банк, осуществляющий выпуск ценных бумаг подобного типа (далеко не все кредитные организации предлагают этот сберегательный продукт);

- Обратиться в его офис с паспортом или другим документом, который допускается использовать для идентификации личности;

- Определиться с условиями сертификата – количеством, номиналом, сроками;

- Оплатить в кассе банка сумму, равную номиналу выпускаемых сертификатов, и получить на руки ценную бумагу.

Обратите внимание. Сертификаты должны иметь корешки, составляемые по форме, прописанной в письме ЦБ РФ (см

выше). При выписке сертификата банк заполняет все реквизиты корешка сертификата, подписывается владельцем (или его уполномоченным лицом согласно доверенности), отделяется от сертификата и хранится кредитной организацией.

Достоинства сертификатов

Явным достоинством сертификата является то, что эти ценные бумаги к оплате принимают любые учреждения банка-эмитента, а вклад возможно получить лишь в том отделении, где его открыли. Это увеличивает возможность применения сертификата и дает возможность рассматривать его в качестве аналога дорожного чека или пластиковой карты, использование которых проводится независимо от места их выдачи и оформления.

Явным достоинством сертификата является то, что эти ценные бумаги к оплате принимают любые учреждения банка-эмитента, а вклад возможно получить лишь в том отделении, где его открыли. Это увеличивает возможность применения сертификата и дает возможность рассматривать его в качестве аналога дорожного чека или пластиковой карты, использование которых проводится независимо от места их выдачи и оформления.

Банковский сертификат может при необходимости выступать, как средства расчетов. Но сберегательный сертификат, как и всякий другой финансовый альтернативный инструмент, имеет ряд недостатков. Так, к примеру, закон «О страховании вкладов» не распространяется на предъявительские сертификаты. Это означает, что когда вы владеете ценной бумагой и банк, который выпустил ее, обанкротился или лицензия у него отозвана, то вы не получите по сертификату страхового возмещения. Выручить собственные деньги можно лишь в порядке очереди кредиторов. Обычно это происходит не ранее чем спустя полгода после банкротства. К тому же, когда у обанкротившегося банка для исполнения всех обязательств активов (имущества, денег и т. д.) не хватит, можно получить денег меньше, чем вложили. Именные сертификаты не подвержены таким рискам. Их владельцы при появлении проблем с банком могут не волноваться. Они, как и обыкновеннные вкладчики, получают страховую выплату, которая гарантирована законом.

Финансовые результаты 2013 года

2013 год стал очень успешным для крупнейшего банка России. Нестандартные депозитные программы смогли привлечь даже самых консервативных клиентов. Прирост вкладов населения составил 20,6 % и приблизился к цифре 8 трлн рублей. Даже самое крупное розничное финансовое учреждение страны, «ВТБ 24», которое по данному показателю занимает второе место в рейтинге, смогло привлечь только 1,3 трлн рублей. «Народный» банк лидирует в рейтинге по размерам нетто-активов — 16,7 трлн рублей, что 5 раз больше, чем у второго по значимости в экономике России Газпромбанка. На 2014 год эксперты прогнозируют небольшой спад в объеме привлеченных депозитов. С удешевлением кредитных ставок стоимость привлеченных средств также снижается.

Особенности

Данная ЦБ интересна тем клиентам, которые намерены передать крупные суммы денежных средств третьим лицам, но при этом не хотят информировать об этом налоговые органы. Вскоре будет принята законодательная норма, по которой банки обязаны информировать государство обо всех депозита и счетах клиентов. И то, что сертификаты оформляются на предъявителя, послужило стимулом их отменить. Но окончательного решения еще не принято.

Что такое сберегательный сертификат

По сути сберегательный сертификат – это бумага формата А5, с защитными водяными знаками, серебристой полосой, специальными логотипами, которая подтверждает, что у банка перед вами есть обязательства по выплате денежных средств, переданных ему для хранения и приумножения. Это ценная бумага, позволяющая безопасно хранить ваши деньги в безналичной форме и получать повышенный доход в виде начисленных процентов. Действительно, процентные ставки здесь выше, чем на депозитные вклады, и достигают максимального значения 8,8 % годовых.

Сберегательный сертификат от Сбербанка бывает именным или на предъявителя. Второй вариант более востребован среди населения. По статистике в прошлом году в обращении числилось более 26 тысяч бланков на общую сумму 14,5 млрд. рублей. Документ на предъявителя позволяет получить деньги в банке любому человеку, который принес его.

Сберегательный сертификат покупают, а не открывают или оформляют, как счет. Бумага имеет период действия и выпускается сроком от 3 месяцев до 3 лет. По истечению срока действия, его нужно продать банку и купить новый. Возможность пролонгации не предусмотрена.

Процентные ставки по ценным бумагам выше, чем по вкладам. Данный факт объясняется тем, что они не участвуют в программе страхования. Это значит, если банк лишится своей лицензии или обанкротится, ваши денежные средства вам никто не выплатит. Но учитывая, что Сбербанк – это ведущий банк России, опасаться такой ситуации не стоит, риски минимальны.

Что такое сберегательный сертификат? В чем отличия сберегательных сертификатов от вкладов?

Сберегательный (депозитный) сертификат – это ценная бумага, которая удостоверяет право получения предъявителю сертификата вклада и процентов, начисленных на вклад, по истечении определенного периода времени в банке, выдавшем сертификат. По своим свойствам сберегательные сертификаты очень похожи на вклады, однако есть существенные различия.

Сберегательный сертификат является ценной бумагой, оформляемой на предъявителя. Бланк сертификата для исключения фактов подделки имеет определенные степени защиты, а также порядковый номер. При этом если вы потеряете сам сертификат, вернуть свои деньги будет очень трудно – только через суд.

Так как сберегательный сертификат оформляется на предъявителя, его можно свободно передаватьдругому лицу. Таким образом, сертификат, можно подарить, им можно расплатиться за какой-либо товар или услугу, им даже можно дать взятку :). Однако анонимность, которую позволяет обеспечить сберегательный сертификат, не является полноценной – все же при оформлении сертификата, а также при получении денежных средств по истечении срока клада, необходимо будет предъявить паспорт.

Учитывая тот факт, что утеря сберегательного сертификата фактически приводит к потере денег, банки предлагают клиентам, оформившим сертификат, услугу по его хранению. Причем, как правило, данная услуга является бесплатной для клиента.

Сберегательный сертификат можно использовать в качестве залога по кредиту. Конечно, сейчас набирает популярность кредитование и под залог обычного вклада, поэтому данное различие между депозитом и сберегательным сертификатом становится все менее заметно.

Следующее, очень важно отличие – деньги, размещенные в сберегательный сертификат, не застрахованы Системой страхования вкладов. Таким образом, в случае отзыва лицензии у банка рассчитывать на страховую сумму, положенную по обычным вкладам, не приходится

Данный факт частично компенсируется тем, что банки предлагают повышенную, по сравнению с вкладами, доходность по сберегательным сертификатам.

Деньги с начисленными процентами по сберегательному сертификату можно получить только после истечения срока вклада. Конечно же, можно обратиться в банк досрочно, но тогда, как и со срочными вкладами, вы потеряете все начисленные проценты. Поэтому, если Вам срочно понадобились деньги, то сберегательный сертификат выгоднее продать – благо, в отличии от вклада, он позволяет это сделать. Цена, по которой вы сможете продать сертификат, будет пропорциональна сроку, оставшемуся до окончания вклада. Однако тут есть важная особенность, о которой следует рассказать. При продаже сертификата у владельца сертификата возникает обязанность уплатить налог на доходы физических лиц на разницу между покупкой и продажей. Мы уже рассматривали вопрос налогообложения банковских вкладов, и на сберегательные сертификаты в целом действуют те же правила. Но при продаже сертификата по стоимости выше номинала у владельца появляется дополнительный доход – а в соответствие с законодательством и обязанность уплатить налог. Но учитывая тот факт, что операции покупки-продажи сберегательных сертификатов нигде не регистрируются, уплата данного налога полностью остается на совести продавца.

Сберегательные сертификаты оформляются только в национальной валюте, то есть в рублях, и не предполагают автоматической пролонгации после истечении срока вклада. Кредитные организации, предполагающие работу со сберегательными сертификатами, должны пройти регистрацию выпуска и условий обращений в Центральном Банке РФ.

Заключение и мнение эксперта

Сберегательные и депозитные сертификаты до 2018 года пользовались большой популярностью у граждан, но поправка в ГК исключила сертификаты на предъявителя из обращения и банки массово отказались от этого продукта. На сегодня эти ценные бумаги (в виде именных) банки практически не предлагают.

Мнение эксперта

Дмитрий Дуняшев

Блогер, частный инвестор, руководитель проекта real-investment.net

У сертификатов есть одно огромное преимущество перед вкладами и про него не все знают. Последнее время ЦБ стал часто сталкиваться с недобросовестными банками, которые при обращении клиента и передаче им денег не оформляют вклады должным образом на баланс банка. Это явление назвали забалансовыми вкладами. То есть вы вклад открыли, но записи о нем нигде нет (больше касается небольших банков). Но если вы оформили депозитный или сберегательный сертификат, то у вас есть надежный документ на руках, подтверждающий обязательства банка перед вами.