Торговый советник FxMath DailyTrader

Как обманывают брокеры: способы, методы и риски

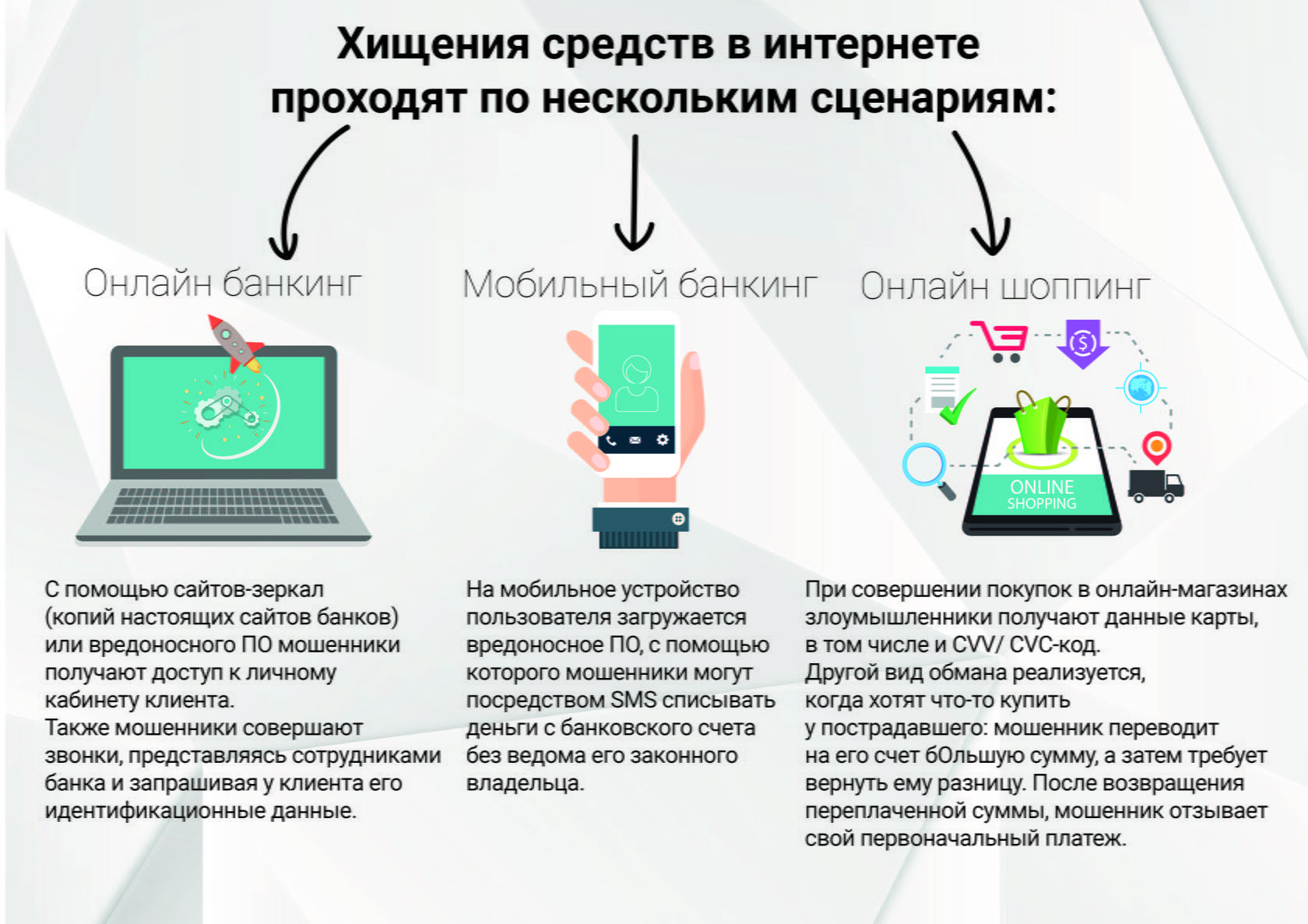

Чаще всего трейдеры сталкиваются с мошенничеством на рынке . Причем, методы обмана могут быть как явными, так и скрытыми. Учитывая то, что частные трейдеры с небольшими депозитами не имеют доступа непосредственно на валютный рынок, они вынуждены торговать через брокерские компании и дилинговые центры. По сути, трейдер торгует с брокером, а тот уже отправляет его заявки на форекс, выступая в роли посредника. Это дает возможность нечестным компаниям обманывать клиентов.

Хотя не стоит так же забывать, что практически любой брокер не обязан (!) выводить ваши все сделки на рынок, если у вас конечно не счет ECN/NDD (где есть обязательства по выводу ваших сделок сразу на рынок), а будет хеджировать их внутри своей компании, а остаток выведет на рынок. То есть если у брокера в один и тот же момент есть 100 лотов сделок от всех клиентов на покупку по EURUSD и 85 лотов сделок на продажу по той же валютной паре, то брокер быстрее всего поступит следующим образом:

Он из 100 лотов отнимет 85 лотов и только разницу — 15 лотов сделок на покупку выведет на рынок. 85 лотов сделок покроют клиенты между собой.

И не стоит думать что это что-то незаконное и тп, потому что если брокер является маркет-мейкером, то это обычная практика и считается вполне законной.

Вывод следующий: хотите сразу попадать на форекс — открывайте счета ECN или NDD. Хотя отсюда возникает вопрос: вы попадаете на рынок, а где он ? Форекс не имеет никаких площадок… То есть вы просто попадаете к более крупному маркет-мейкеру, к которому подключен ваш брокер, но здесь происходит та же ситуация — ваши сделки снова хеджирует, но уже эта компания…

Так что по большему счету, вам должно быть все-равно где вы торгуете — внутри компании брокера или где-то еще, главное чтоб брокер был честен и выплачивал вам ваши заработанные!

Ну и конечно не стоит забывать, что любой потерявший свои деньги новичек на форекс, всегда будет обвинять кого-угодно, только не себя.

Уж такова наша психология: нам проще обвинить других в своих проблемах, чем признаться что мы сами виноваты хоть в чем-то…

Формы бухгалтерской (финансовой) отчётности

Различают следующие формы бухгалтерской (финансовой) отчётности для:

- организаций (кроме кредитных, страховых и бюджетных)(КНД 0710099);

- страховых организаций;

- кредитных организаций;

- некредитных финансовых организаций;

- негосударственных пенсионных фондов.

Зарегистрирована ли фирма Комиссией по срочной биржевой торговле или Национальной фьючерсной ассоциацией?

Перед тем, как выписывать чек и отдавать весь свой капитал форекс-компании, убедитесь, что вы достаточно хорошо навели о ней справки. Проверьте, зарегистрирована ли форекс-фирма, с которой вы имеете дело, Комиссией по срочной биржевой торговле или Национальной фьючерсной ассоциацией. Многие фирмы-мошенники заявляют, что они зарегистрированы в этих органах, чтобы завоевать доверие инвесторов. Не доверяйте никому на слово, исследуйте фирму и ее финансовую историю перед тем, как расставаться со своими кровными.

Интернет проложил дорогу к новым возможностям для розничных инвесторов. Рынок Форекс является одновременно и захватывающим, и очень изменчивым. Внимательные и осторожные инвесторы смогут избежать опасностей, подстерегающих их на пути форекс-трейдинга и получить прибыль с помощью растущих возможностей обмена иностранной валюты.

Куда обращаться при выявлении факта злодеяния

В случае финансового мошенничества можно обратиться:

- В полицию.

- В прокуратуру для проверки предприятия или физ. лица при подозрении в мошеннических поступках.

- В суд при наличии подтверждений обстоятельства финансового мошенничества.

- В Банк России при вступлении в финансовую пирамиду.

- В службу поддержки ЭПС, если злоумышленники заполучили средства через Интернет, с целью блокировки кошелька мошенника и получения данных о нём.

Что можно использовать в качестве доказательств

К документу прилагаются:

- договоры;

- платёжные поручения, выписки со счёта;

- аудиозаписи, фотографии и видео;

- рекламные листовки;

- свидетельские показания очевидцев.

Акции компаний по производству чипов лидируют в этом десятилетии

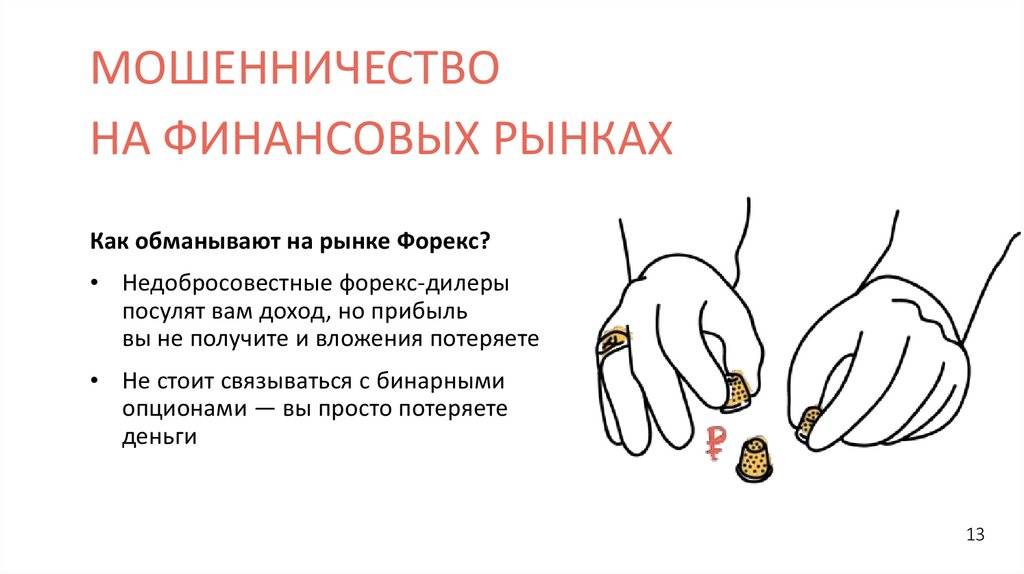

Мошенничество на финансовых рынках

Еще один тип мошенников — псевдопрофессиональные участники финансового рынка, которые активно рекламируют свои услуги по организации торговли на рынке Форекс.

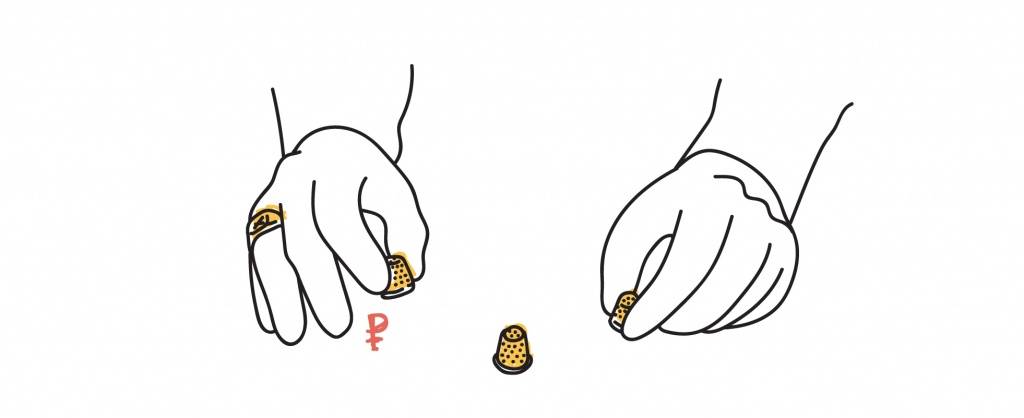

Наверняка вы слышали истории, как простые люди «с улицы» заработали состояние, покупая и продавая валюту на рынке Форекс. Звучит заманчиво, но не спешите рисковать. Физическое лицо с небольшим стартовым капиталом не имеет доступа на реальный рынок Форекс, где продают и покупают валюту в основном крупные банки. Чтобы обычному человеку выйти на Форекс, нужно заключить договор с посредником,форекс-дилером, и торговать через него.

Торговля на рынке Форекс сама по себе большой риск, гарантий нет, больше шансов потерять все, чем сорвать куш. Но опасность кроется и в посредниках: можно нарваться на мошенников, которые просто не вернут вам деньги. Вероятен такой вариант: вам предлагают удивительно низкие комиссии, различные бонусы (сумма на вашем счете, допустим, удваивается). Вы даже можете заключить с дилером договор через интернет с помощью электронного документооборота и вроде бы выиграть целый миллион! Но прибыль вы не получите и вложения потеряете.

С 1 января 2016 года осуществлять дилерскую деятельность на территории России могут только , зарегистрированные на территории РФ.

Не стоит связываться с так называемыми бинарными опционами. Реклама в интернете сулит вам неслыханную прибыль: откройте счет, делайте ставки на рост или падение валют или акций за определенный период. Если по истечении заявленного времени ваш прогноз оказывается верен, вы получаете внушительный процент прибыли, если вы не угадали — теряете деньги. В реальности сегодня в интернете не существует площадок, на которых могут проводиться такие сделки, поэтому все обещания о легком заработке на бинарных опционах — это мошенничество. Вы просто потеряете свои деньги.

Как уберечься от обмана

- Если вы все же решились выйти на рынок Форекс, внимательно изучите закон и «Базовый стандарт совершения операций на финансовом рынке при осуществлении деятельности форекс-дилера».

- Проверьте форекс-дилера, с которым собираетесь работать, — у него обязательно должна быть лицензия. Уточнить, есть ли она, можно в справочнике участников финансового рынка.

- Если компания зарегистрирована не в России, а в офшорных зонах, насторожитесь: скорее всего, перед вами мошенники.

- Предупредите пожилых родственников о том, что агрессивная реклама быстрого заработка в интернете на деле обернется не прибылью, а потерей денег.

- А еще лучше — не рискуйте, попробуйте начать путь инвестора на бирже.

Если вы стали жертвой мошенничества на финансовых рынках.

- Соберите все документы, которые у вас есть: договоры, заключенные с посредником-мошенником, чеки на перевод денег, сделайте скриншоты с сайта — и отправляйтесь в полицию писать заявление.

- Сообщите в Банк России, все жалобы рассматриваются.

Торговый советник Cash Hammer

Как не стать жертвой брокеров-мошенников

Начинающие спекулянты, намеревающиеся торговать через брокеров, часто интересуются, как заблаговременно определить мошенника на Форекс и не стать его жертвой. По этому поводу опытные эксперты и трейдеры дают ряд полезных рекомендаций, следование которым, как показывает реальная практика, эффективно помогает избежать обмана:

- Отдавать предпочтение исключительно тем посредникам, которые работают на Форекс более пяти лет.

- Сотрудничать с компаниями, открывающими клиентам инвестиционные счета.

- Выбирать организации, которые позволяют торговать не только через MetaTrader.

- Избегать брокеров с кредитным плечом, превышающим 1:100.

- Совершать сделки через ECN-счета и с рыночным исполнением.

- Пользоваться услугами посредников с комиссиями умеренной или большой величины.

- При заключении договора и регистрации торгового депозита следует указывать только настоящие данные о себе, что позволит однозначно удостоверить личность при необходимости.

- Рекомендуемая сумма для старта – не более 300 USD.

- Не стоит доверять брокерам, предлагающим пополнять трейдинг-депозит только с онлайн-кошельков.

- Рекомендуется зачислять средства на трейдинг-депозит исключительно с банковских карточек.

- Отвергать предложения об использовании торговых экспертов, сторонних советников, аналитиков.

- Не пользоваться бесплатным обучением от брокерской компании.

- Регулярно сравнивать поставляемые котировки с альтернативными источниками.

- Пользоваться лимитными приказами с заданными уровнями stop-loss/take-profit.

- Практиковать управление капиталом и жесткий контроль рисков. Главная задача – сберечь деньги.

- Если трейдинг проходит успешно, не стоит первоначально выводить деньги в сумме, превышающей величину средств, зачисленную на депозит при его открытии.

- Диверсифицировать брокеров, если Форекс-трейдинг приносит достойную прибыль.

Как у них

В мировой практике финансовые организации обязывают трейдеров и других работников отрасли подписывать документы об ответственности за разглашение банковской тайны и манипулирование рынками. Нарушителям грозят суровые материальные санкции, запрет на профессиональную деятельность и, разумеется, уголовная ответственность.

Б-6

Фото: Depositphotos

Фото: Depositphotos

— На данный момент внедрены регуляторные требования MiFiD 2 (англ. The Markets in Financial Instruments Directive, директива Евросоюза второго уровня «о рынках финансовых инструментов». — «Известия»), которые жестко регламентируют раскрытие информации для своих клиентов, которые доверили вам деньги в управление. Притом регламентируют принцип комиссионного вознаграждения финансовых институтов, обязывают информировать клиентов о всех рисках и даже зачастую обязывают отказывать клиентам в покупке рисковых активов, если они классифицированы согласно регуляторным требованиям как непрофессиональные инвесторы, — сообщил «Известиям» Никита Рябинин.

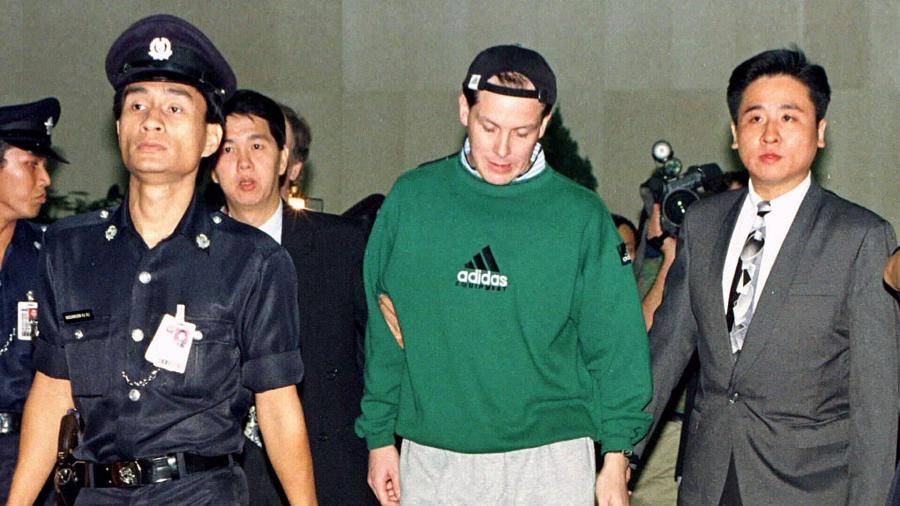

Значимым злоупотреблением последних лет специалисты называют, например, несанкционированные операции на японской бирже с фьючерсными контрактами Nikkei. Сделки, проведенные Ником Лисоном, подвели банк «Берингз» к банкротству. Он был осужден к 6,5 года колонии.

Б-5

Арест брокера Ника Лисона в аэропорту Сингапура, 1995 год

Фото: REUTERS

Но, пожалуй, самый громкий скандал последних лет в этой сфере бизнеса — дело Société Générale. Трейдер этого инвестиционного банка Жером Кервьель причинил убытки своему работодателю на €4,9 млрд. Он был признан виновным в нарушении доверия, подделке и несанкционированном использовании компьютеров банка. Трейдер вел свою деятельность на протяжении 2007 года, а после того как в 2008 году махинации вскрылись — все его позиции на рынке были закрыты. Это спровоцировало волну распродаж на фондовых рынках. Из-за колебаний европейских индексов Федеральная резервная система США экстренно снизила ставку рефинансирования на 75 пунктов, чего не случалось даже после теракта 11 сентября 2001 года. Так один банковский клерк доставил неприятности всему мировому банковскому сообществу, что отразилось на финансовом благополучии миллионов людей.

Как начать инвестировать?

Начать любое дело бывает довольно непросто (как начать инвестировать в свой бизнес). Новичок, который не знает основных нюансов инвестирования в интернете, не ведает о подводных камнях и стратегиях вложения средств, порой может стать жертвой собственное неосведомленности и потеряет свой капитал. Мы же попытаемся пролить свет на то, как начать инвестировать в интернете, что необходимо знать и к чему быть готовым.

Распределение бюджета

Окрыленные тем фактом, что инвестирование в интернете приносит большой доход от больших вложение, не спешите вложить в какой-либо онлайн-проект всю свою зарплату. Не стоит бросаться занимать и брать кредиты — инвестировать можно только свободные средства. Что мы понимает под понятием «свободные деньги»?

Это те средства, которые полностью принадлежат вам (не банку и не соседу), и которые не представляют для вас жизненную необходимость. То есть весь свой доход следует разделить на три категории:

- Основная часть — те расходные деньги, на которые вы покупаете еду, одежду, лекарства, оплачиваете счета;

- Накопительная часть — или по-простому «заначка», средства которые вы копите на «черный день» / автомобиль / недвижимость;

- Инвестиционная часть — свободные деньги, которые можно вовлечь в процесс зарабатывания денег, то есть инвестировать.

В то же время учитывайте, что всегда сохраняется риск потерять вложенные деньги при интернет инвестировании, поэтому дабы избежать сильных сердечных потрясений, старайтесь абстрагироваться от своих же денег и попрощаться с ними. Успешное инвестирование в таком случае станет приятным бонусом для вас, а неудача не принесет глубокого разочарования.

Цели интернет инвестирования

Перед тем как ринуться в бой и приступить к инвестированию в интернете, необходимо определиться и осознать для себя зачем вы хотите инвестировать. От этого напрямую зависит необходимый вам объект инвестиции, сроки вложения и методы, которые будут использоваться. Ведь если вы ставите перед собой цель срубить определенную сумму и сойти с дистанции, то для вас совершенно неактуальны долгосрочные инвестиционные проекты.

С другой стороны, инвестору, который готов серьезно заняться инвестированием и хочет посвятить этому большую часть своего времени, совершенно ни к чему заходить в краткосрочные проекты, если он может получить более весомую прибыль в более грандиозном и долгоиграющем проекте.

С цели инвестирования следует и другое: если вы никуда не торопитесь, то можете отдавать предпочтение менее рискованным видам инвестирования, и медленно, но уверенно продвигаться вперед. При этом и сроки выхода из проектов, то есть прекращение инвестирования полностью зависит от изначально поставленной цели — кто-то соберет сливки и забудет об объекте инвестирования, а опытный инвестор сможете подумать о более долгосрочных перспективах, которые могут принести сверхприбыль.

Наша самая главная обязанность — всегда держать курс в направлении самых откровенных желаний.

Регистрация электронных кошельков для работы в интернете

Инвестирование в интернете отличается от реального и тем, что все финансовые операции производятся в безналичной форме, посредством электронных платежных систем. Поэтому интернет-инвестор обязан иметь кошелки если не во всех платежных сервисах, то хотя бы зарегистрироваться в нескольких наиболее распространенных.

Электронные кошельки ЭПС дадут вам массу преимуществ и сделают процесс инвестирования приятным и комфортным, а полученные деньги вы сможете тратить прямо с электронного кошелька, совершая онлайн покупки, или выводить прибыль на специальные карты, выпущенные от платежной системы и действующие практически по всему миру. К тому же, на сегодняшний день имеется огромное количество обменников, которые позволят выводить деньги на карту любого банка за считанные секунды.

Создание дополнительных email

Возьмите во внимание и тот факт, что, вступив на стезю онлайн-инвестирования, вам обязательно придется иметь электронную почту, более того, это уже далеко не удел прогрессивных представителей общества, а насущная необходимость каждого активного человека, желающего быть информированным. Но будьте готовы к тому, что онлайн-инвестору придется создать несколько дополнительных почтовых ящиков, так как после регистрации во многих проектах и при общении в инвесторской среде, ваша почта может быть завалена спамом

Лучше всего иметь личную почту, деловую — для важной корреспонденции и один аккаунт для различного мусора, адрес которого вы будете указывать в различных сомнительных местах

Но будьте готовы к тому, что онлайн-инвестору придется создать несколько дополнительных почтовых ящиков, так как после регистрации во многих проектах и при общении в инвесторской среде, ваша почта может быть завалена спамом

Лучше всего иметь личную почту, деловую — для важной корреспонденции и один аккаунт для различного мусора, адрес которого вы будете указывать в различных сомнительных местах

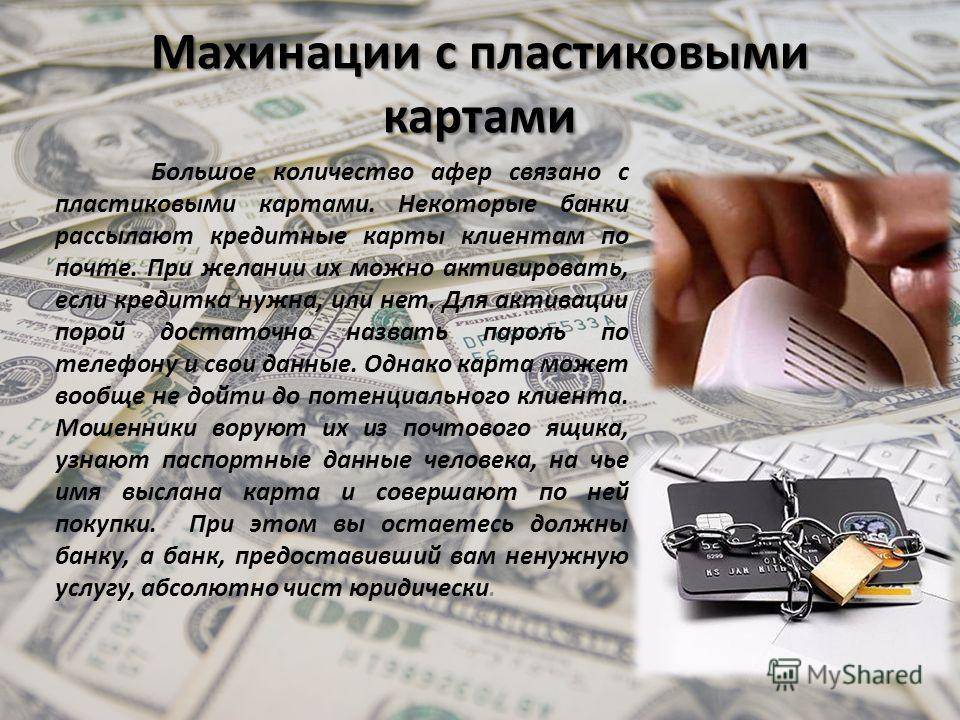

Выдают кредит

Схема развода. Мошенники создают нелегальные офисы микрофинансовых организаций, выдавая займы «без справок и поручителей». Так нелегальной деятельностью занимаются ООО, ИП и даже физлица. Подпольную МФО могут открыть, например, в одном офисе с ломбардом, но договоры заключают от имени ИП.

В лучшем случае такие нелегалы выдают клиентам деньги под сотни процентов годовых, в худшем — просят подписать доверенность на жилье или автомобиль, которые якобы берут в залог. В результате заемщик лишается имущества.

Как защититься. Обращаться за займами только в те организации, которые имеют лицензию Центробанка. Проверить, есть ли у компании такая лицензия, можно в реестре на сайте Банка России.

Название организации в договоре должно быть таким же, как в реестре ЦБ

Название организации в договоре должно быть таким же, как в реестре ЦБ

Кто предпочтительней: частный трейдер или управляющая компания

Выбор сложен из-за того, что обе системы управления работают и приносят доход, а отзывы абсолютно полярны — каждый хвалит свой способ. Поэтому будем отталкиваться от явных плюсов и минусов.

Управляющая компания

Плюсы:

- прозрачные отчеты;

- документальное оформление сделки;

- снижение рисков (профессиональные управляющие торгуют с нескольких счетов для хеджирования рисков).

Из минусов: инвестор либо соглашается с правилами управляющей компании, либо не торгует на Форексе. Никаких индивидуальных договоренностей. Ну и комиссия, соответственно, выше, чем у одиночки.

Частный трейдер

Плюсы:

- можно оговорить условия сделки и получить индивидуальное предложение;

- небольшая комиссия;

- низкий финансовый порог вхождения.

Минусы — вы не застрахованы от непрофессионализма или мошенничества. Поэтому выбирать управляющего нужно внимательно.

Советы по выбору трейдера

Есть два основных параметра, которые нужно учитывать, выбирая управляющего на Форексе:

- возраст счета;

- доходность счета.

Возраст говорит об опыте трейдера. Его статистика отображают реальную доходность счета на Форексе. Если счет существует несколько месяцев, трудно корректно оценить причину его успеха — реальный профессионализм или просто случайная удача.

https://youtube.com/watch?v=nC9zjsi-BmU

Рейтинги лучших компаний с ДУ

Доступные в сети официальные рейтинги компаний доверительного управления разбиты на различные категории, позволяющие инвестору оценить управляющего по отдельным параметрам.

Среди основных:

- надежность;

- количество активов под управлением;

- объем собственных средств в торговле;

- страховые резервы.

Данные для них предоставляет национальное рейтинговое агентство.

Сколько можно заработать на инвестициях в ПАММ

Благодаря рекламе и агрессивному маркетингу сложилось ложное впечатление о Форексе, что доверительное управление — это волшебная палочка, которая наколдует 200-300-400% вообще без рисков и дополнительных затрат.

Думать так — главная ошибка. Если проанализировать топ 10-15 надежных трейдеров, мы увидим, что средняя доходность, которую они предлагают, 5-8% в месяц. Это максимум 100% годовых. Наиболее комфортный диапазон — 20-40%. Здесь вероятность возврата выше 80%. Но полных гарантий на Форексе, конечно, никто не даст.

Личный кабинет инвестора и пример подсчета прибыли

После регистрации у брокера и активации торгового счета в личном кабинете появится функционал для поиска сертифицированных на Форексе трейдеров и назначения их управляющим счетом. Когда стороны принимают условия, трейдер получает доступ к средствам инвестора. Его выгода – процент от прибыли. Он оговаривается заранее.

Мы можем снять эти деньги, выбрать нового управляющего или продолжить работу на Форексе со старым.

Передача средств в доверительное управление на Форексе

Когда с условиями доверительного управления разобрались, можно открывать специальный торговый счет у брокера и вносить деньги. Трейдер получает средства и может вложить их в торговлю на Форексе, а инвестор — инструменты для просмотра всех операций по счету. Так работает современное доверительное управление на рынке forex.

Как стать трейдером с нуля — 6 простых шагов

Шаги действительно простые, но не думайте, что все пойдет легко и быстро. Трейдинг, повторюсь, не так прост, как кажется.

И не стоит думать, что как только откроется первая сделочка, вы присвоите себе почетное звание трейдера. Начнется самое интересное – практика. Будут ошибки, неудачи, если не сдадитесь – сформируете торговый навык.

И вот тогда уже, после выхода на стабильный профит, назовете себя профессионалом.

Шаг 1. Определяемся с типом торговли

Выберите рыночный сегмент, с которого планируете начать трейдинг, затем направление анализа и временной интервал. Взвесьте все плюсы и минусы принятого решения.

На мой взгляд, из рыночных сегментов сначала желательно взять Форекс. Валютный рынок лучше поддается технической аналитике, нежели фондовый, да и цены меняются не так резко. Натренируетесь, а потом и на акции перейдете.

Загляните в материал «Интернет-трейдинг» — там о проблеме выбора речь идет более подробно.

Шаг 2. Выбираем брокера

При выборе брокера обратите внимание на его лицензированность. Проверенные компании в России лицензированы Центральным Банком РФ

Чтобы получить лицензию, у брокера должно быть не менее 100 000 000 рублей капитала – серенькие компании и «однодневки» до такой планки не дотягивают.

Шаг 3. Проходим обучение

Обучение обычно доступно на сайте того брокера, которого вы выбрали для торговли. Ниже мы рассмотрим три проверенные брокерские фирмы, я отмечу, где лучше всего проходить обучение новичкам. Рекомендую предварительно почитать статью «Обучение трейдингу».

Помните, обучение торговле – это лишь старт в трейдинге. Не думайте, что вы сразу начнете зарабатывать миллионы, что паттерны всегда будут работать, а свечная модель поглощения – разворачивать рынок.

Большинство трейдеров теряет деньги на бирже. Меньшинство зарабатывает. Ваша задача – вступить в «элиту». Как это сделать? Торговать. Постоянно.

Шаг 4. Тренируемся на демо-счете

Учебный счет нужен не для того, чтобы научиться нажимать на кнопки. Вы должны проверять через него свою торговую стратегию и выходить в профит.

Загрузите в терминал историю котировок с самого первого торгового дня и отмечайте, где бы вы вошли в рынок, где бы вышли. Потом проанализируйте прибыль/убыток.

Шаг 5. Открываем торговый счет

Минимальная сумма для открытия счета и депозит для начала торговли – не одно и то же.

Есть брокерские фирмы, минимальный объем сделки у которых – 1 лот. Если торговать среднесрочно и соблюдать правила управления капиталом, понадобится $20-30 тысяч.

Минимальная сумма для открытия счета, естественно, будет меньше, долларов сто или двести. Иначе ни один трейдер-новичок к такому брокеру не пойдет.

Шаг 6. Проводим торги

Когда перейдете к реальным торгам, фиксируйте в торговом журнале каждую торговую позицию. Отмечайте, где вошли в рынок и где вышли, на каком уровне устанавливали приказы Стоп Лосс и Тейк Профит, перемещали ли их.

Для удобства проведения анализа рекомендую пользоваться онлайн-сервисом «Статистика трейдера». О преимуществах и принципах работы проекта вам расскажет видеоролик ниже.

Этапы движения к успеху разобрали, переходим теперь к брокерским фирмам.