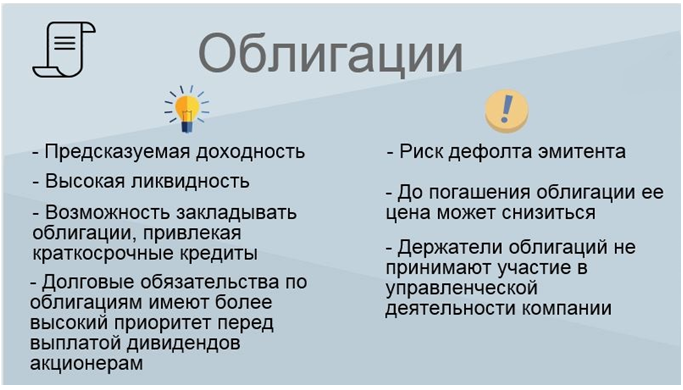

Преимущества инвестирования в облигации для инвестора

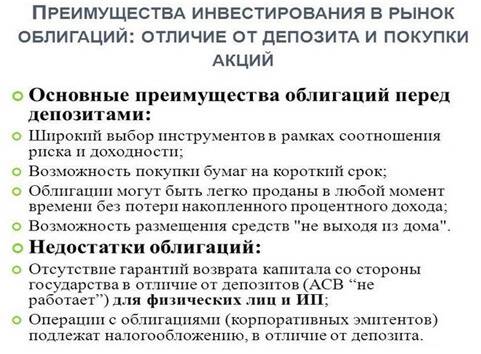

Инвестиции в облигации могут быть весьма привлекательными для инвестора. В инвестиционных портфелях подавляющего большинства инвесторов всегда есть место для облигаций — и это неспроста…

Все дело в НЕОСПОРИМЫХ преимуществах инвестиций в облигации, которые мы по уже сложившейся традиции перечислим по пунктам:

. Практически полное отсутствие какого-либо инвестиционного риска;

. Отсутствие налогообложения доходов по облигациям;

. Возможность инвестирования в ценные бумаги (облигации), номинированные в ИНОСТРАННОЙ валюте, что позволяет снижать риски потерь от изменения валютных курсов.

Способ 2 Пустить на самотек

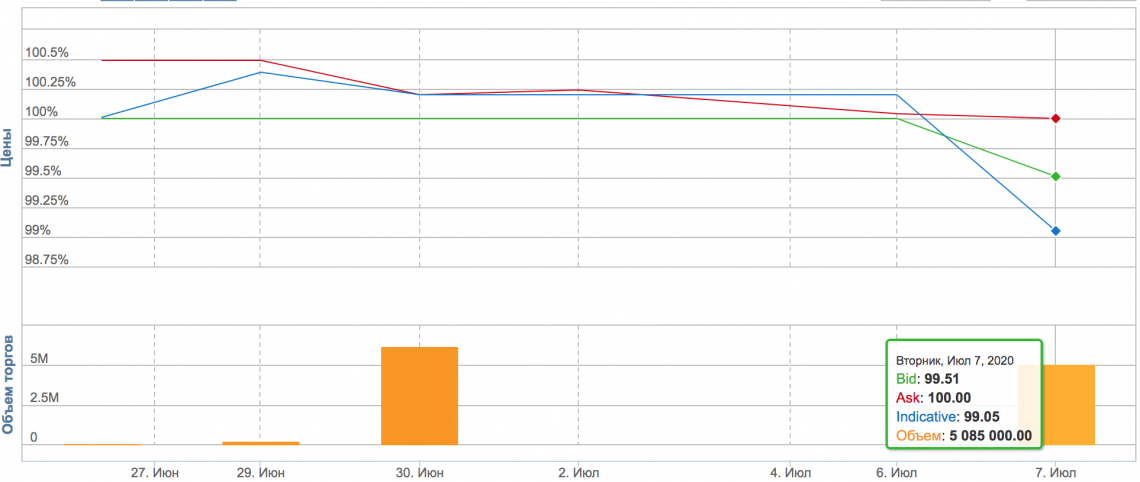

ООО «Самаратранснефть-терминал» занимается производством и реализацией нефтепродуктов. «Что плохого может случиться с компанией в нефтянке?» — подумал я и в феврале 2018 года купил облигации этого эмитента по цене 100,35% от номинала. Доходность к оферте при покупке была около 11% — косвенное свидетельство того, что риск тут небольшой, хоть и выше среднего.

В мае 2018 года у эмитента стали происходить странные вещи: случился некий пожар, потом подозрительная смена генерального директора, затем компания подала иск о самобанкротстве. Цены просели до 60%.

Через несколько дней иск был отозван и стоимость бумаг вернулась к прежним значениям. Если бы я следил за котировками, это был бы отличный шанс разобраться, что случилось, переоценить риски и закрыть позицию с небольшим плюсом (учитывая полученный купонный доход). Но я пустил все на самотек и не следил.

Во второй половине июня к компании подали два крупных иска, владельцы и акционеры затеяли непонятную возню, допустили дефолт по одному из выпусков облигаций. Котировки вновь обвалились до 60% и постепенно сползли до 20%.

Сейчас я все еще держу облигации этого эмитента. С интересом наблюдаю за развитием событий и не особо рассчитываю на успешное разрешение ситуации.

Если я сейчас зафиксирую убыток по позиции, мой финансовый результат по этой бумаге составит минус 61,86% от расходов на покупку. В худшем случае итоговый убыток составит 94,27%. И если вам сейчас кажется, что я снова слепо верю, то вам не кажется.

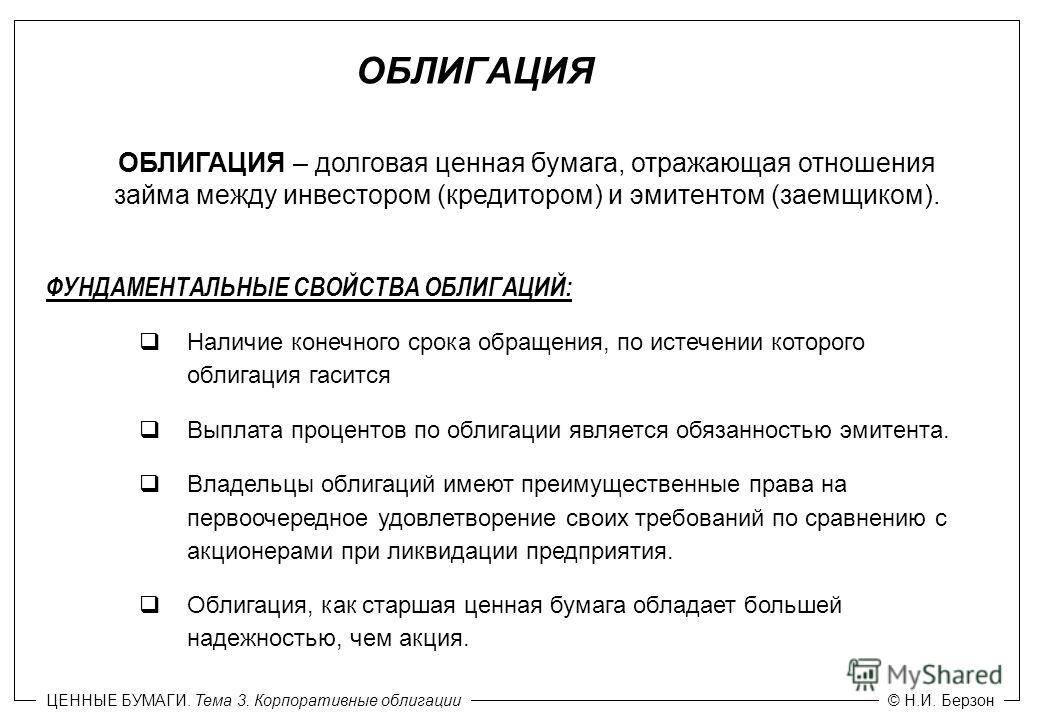

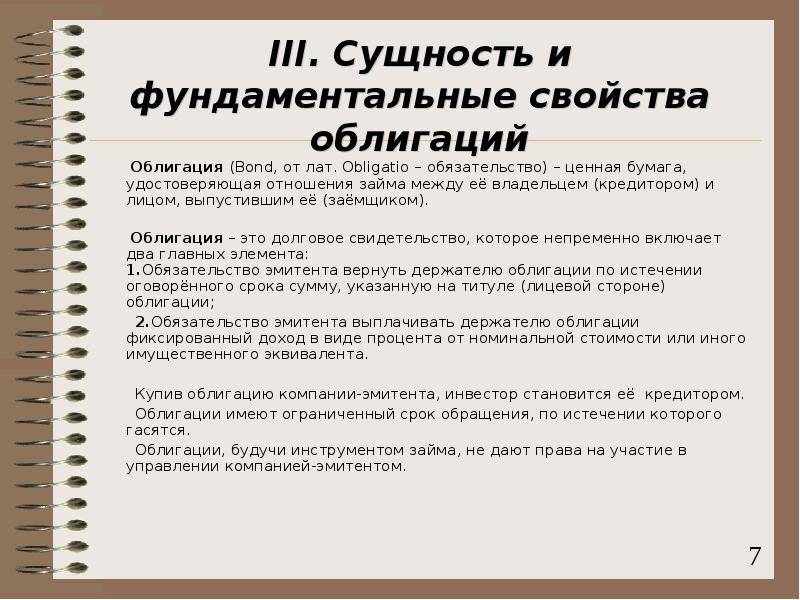

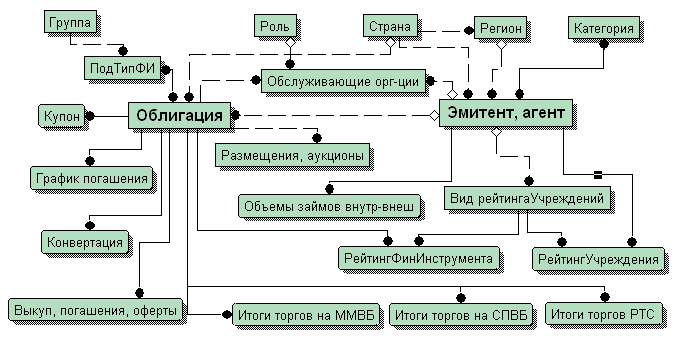

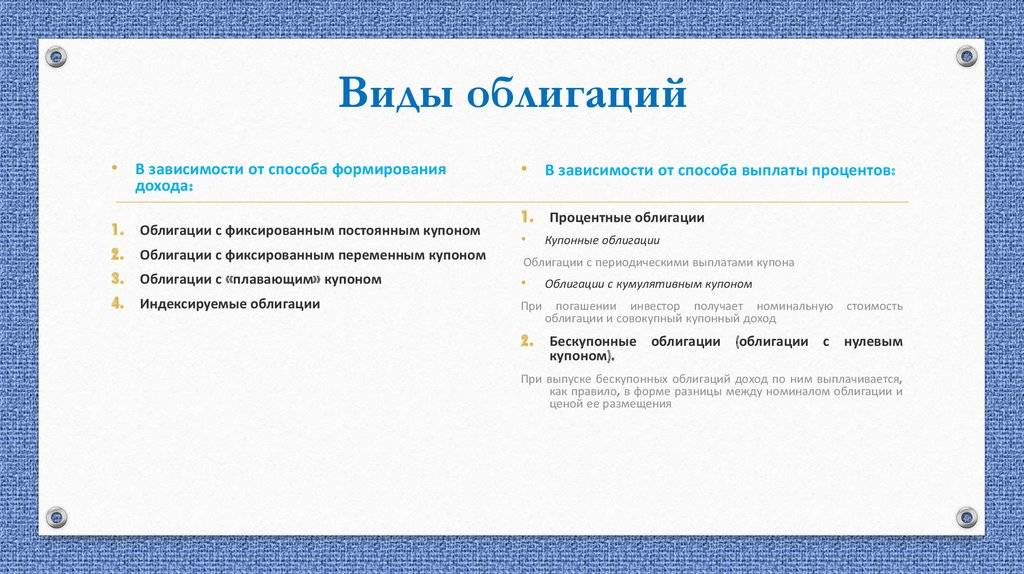

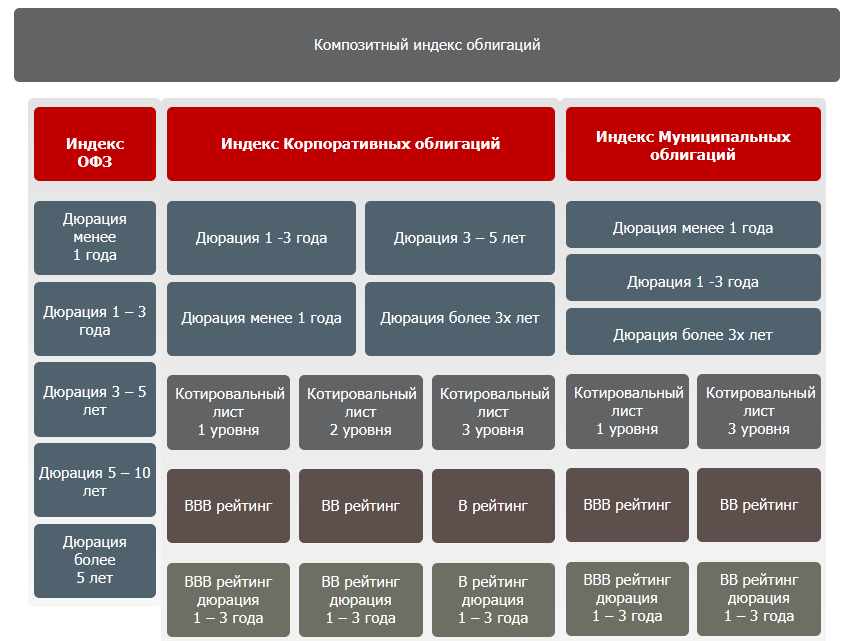

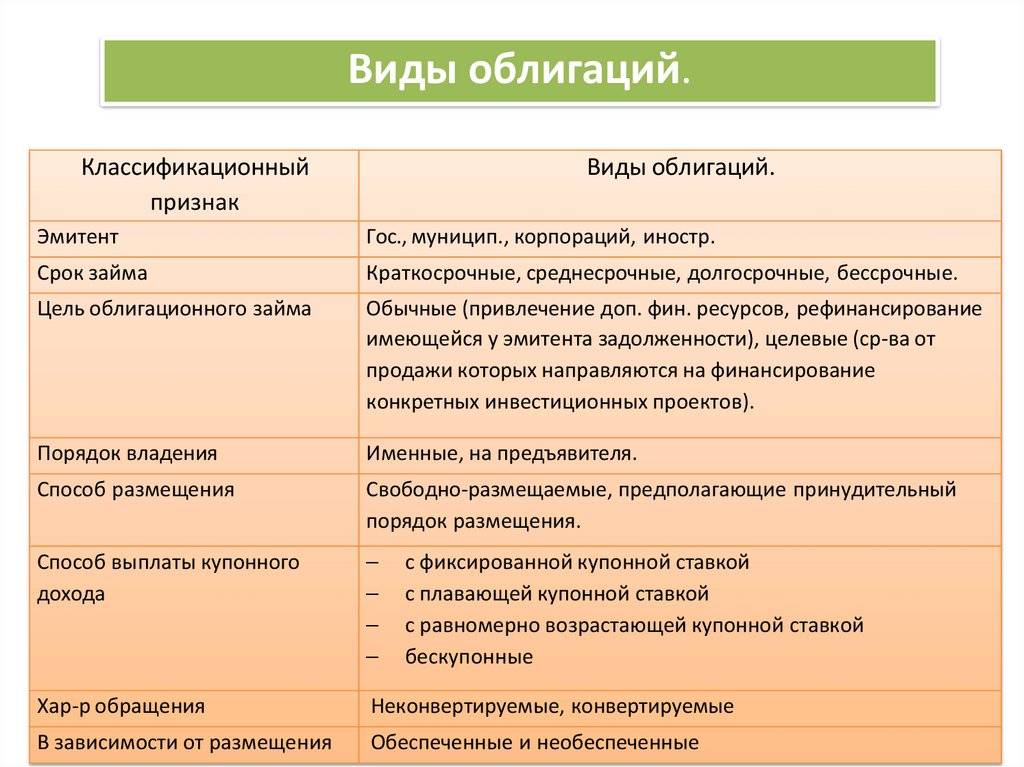

Виды облигаций

В силу довольно обширного набора облигаций, который наблюдается как на биржевых, так и внебиржевых торгах, перечень их разновидностей довольно широк. И для удобства мы будем рассматривать их классификацию по каждому признаку в отдельности.

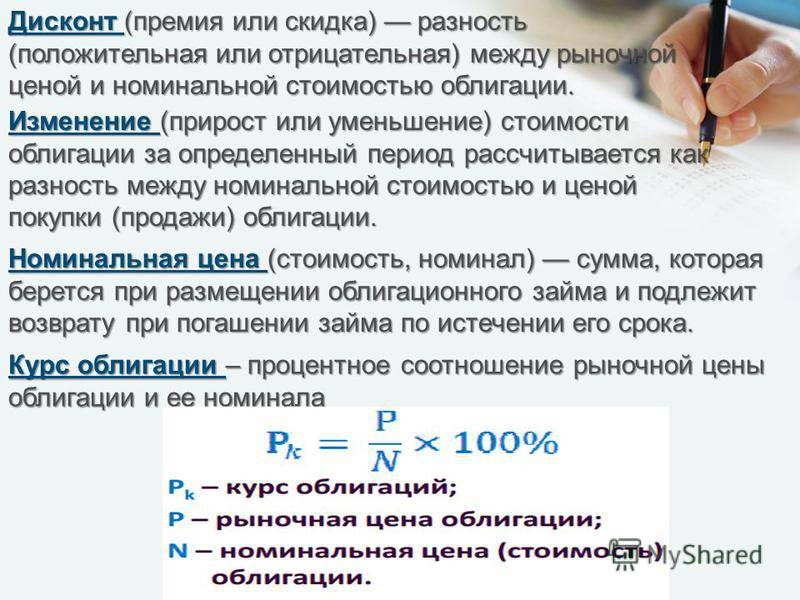

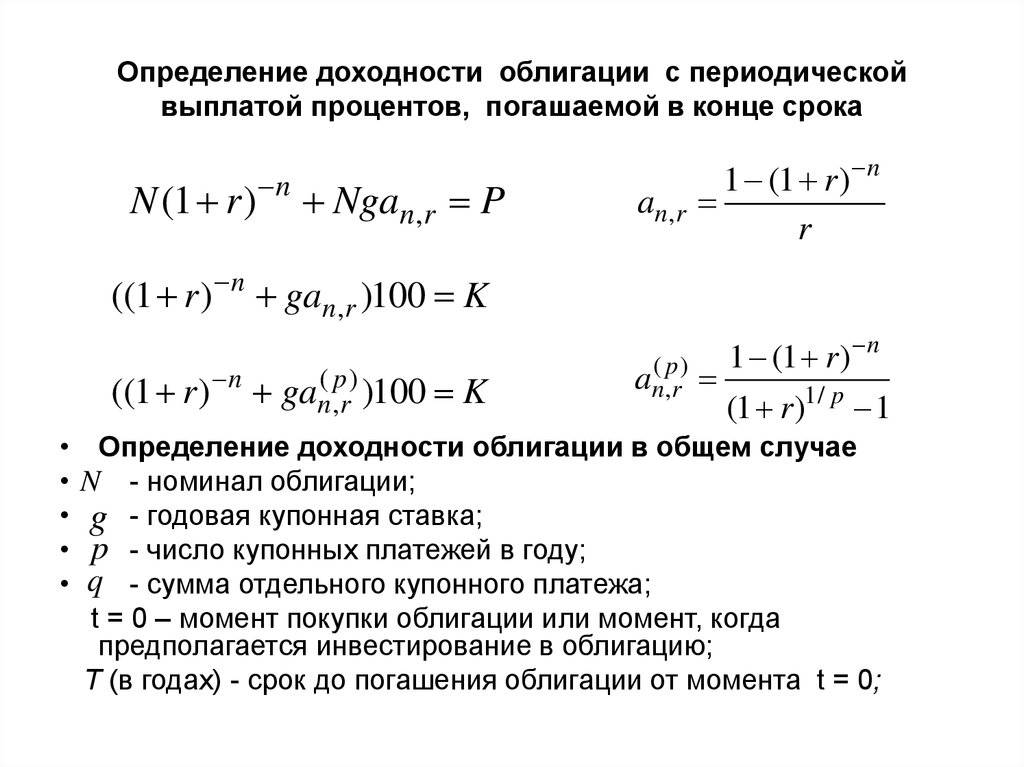

Классификация облигаций по способу получения дохода

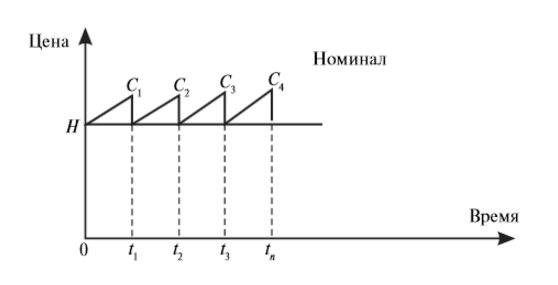

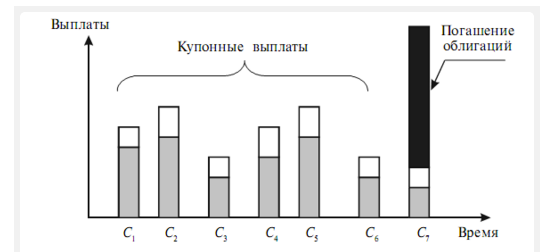

Купонные – номинал таких облигаций выплачивается не по наступлению срока их погашения, а начисляется инвестору равными частями на протяжении всего срока обращения.

Начисление и выплата происходят согласно рассмотренной нами ранее купонной ставке, и может осуществляться равными долями (фиксированный купон).

И с привязкой к какой-либо процентной ставке (переменный купон).

Дисконтные (бескупонные) – выплаты по купонной ставке отсутствуют, а инвестор получает доход за счет первоначальной продажи эмитентом облигации ниже ее реальной стоимости. Прибыль инвестора формируется за счет разницы между ценой покупки и ценой погашения облигации.

По статусу эмитента

Государственные – выпускаются Минфином России, и контролируется Центробанком страны. Имеют официальное название: облигации федерального займа (ОФЗ), а доход по ним, зачастую, не облагается налогом.

- Муниципальные – в качестве эмитента здесь выступает местное (региональное) правительство, к примеру, область или федеральный округ.

- Корпоративные – выпуск в обращение производится крупнейшими коммерческими структурами страны, такими как Сбербанк, например.

По сроку погашения

- Краткосрочные – находятся в обращении до одного года.

- Среднесрочные – от одного года до пяти лет.

- Долгосрочные – пять и более лет.

- Бессрочные – облигация с неограниченным, либо постоянно продлеваемым сроком погашения (применимо для корпоративных облигаций).

По типу погашения

- Безотзывные – погашаются по номиналу в конце срока погашения.

- Досрочно погашаемые – стороны имеют возможность выкупить (продать) облигацию досрочно (выпускаются довольно редко). Делятся на:

а) Отзывные – эмитент может погасить облигацию досрочно.

б) Возвратные – инвестор имеет право потребовать выплату по облигациям раньше срока.

в) Амортизируемые – эмитент может частично погасить номинальную стоимость, пока облигация находится в обращении.

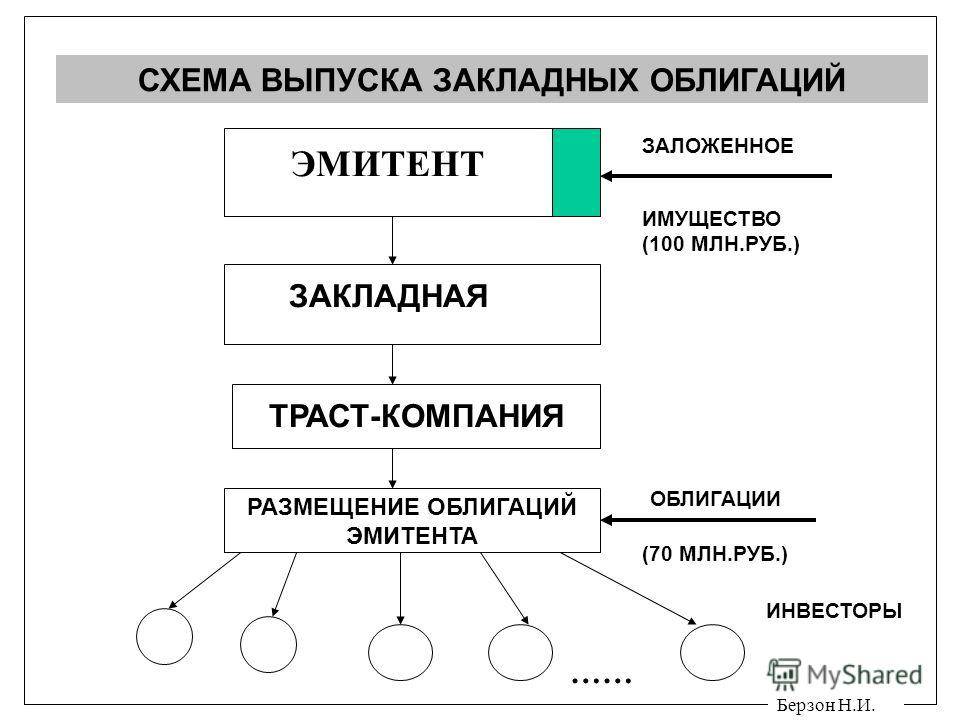

По степени обеспеченности

Большая часть облигаций защищается эмитентом от рисков, дабы обезопасить средства вкладчиков. Обеспеченность облигаций может иметь разную степень:

- Обеспеченные (закладные) облигации – выпускаются под залог движимого и недвижимого имущества эмитента, которое перейдет инвестору в случае наступления банкротства компании.

- Необеспеченные – залога, как такового, нет. Однако владельцы облигаций будут первыми, кому компания выплатит долги в случае ее распада.

- Гарантированные – выполнение эмитентом своих обязательств гарантируется, помимо всего прочего, третьей компанией-гарантом.

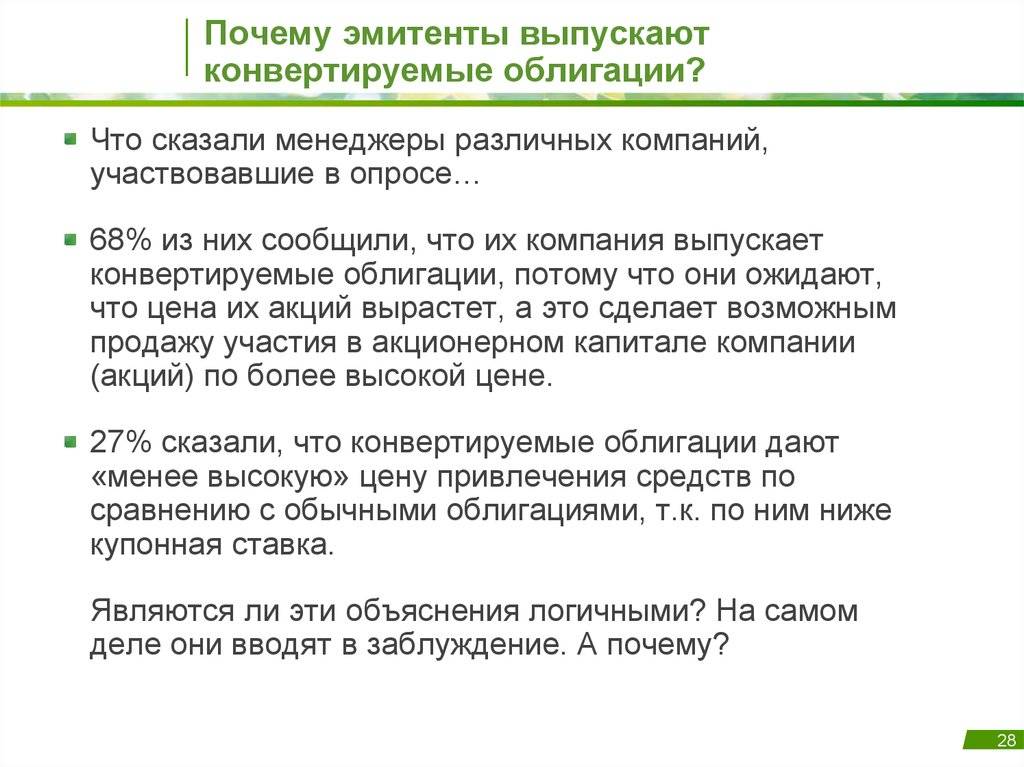

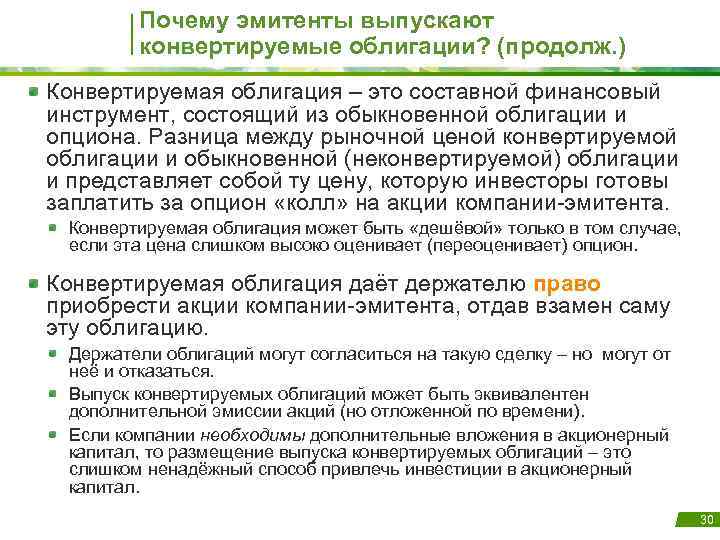

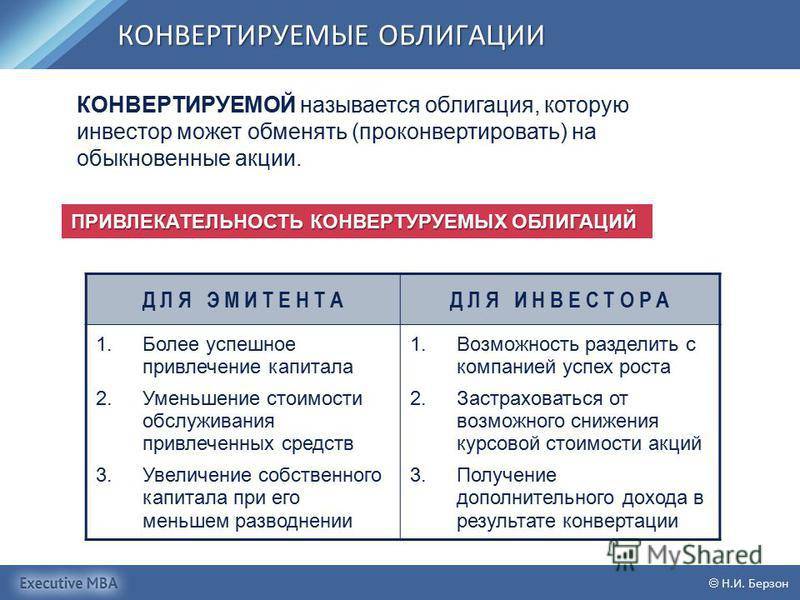

Также облигации делят по признаку конвертируемости, когда конвертируемые облигации держатель может обменять по курсовой стоимости на другие ценные бумаги эмитента. И по индексации выплат, когда выплаты по индексируемым облигациям меняются под воздействием макроэкономических факторов (уровень инфляции и т.д.).

В принципе, это все, что касается видовой классификации облигаций

Есть, конечно, и более мелкие классификационные черты, однако мы не будем заострять на них внимание

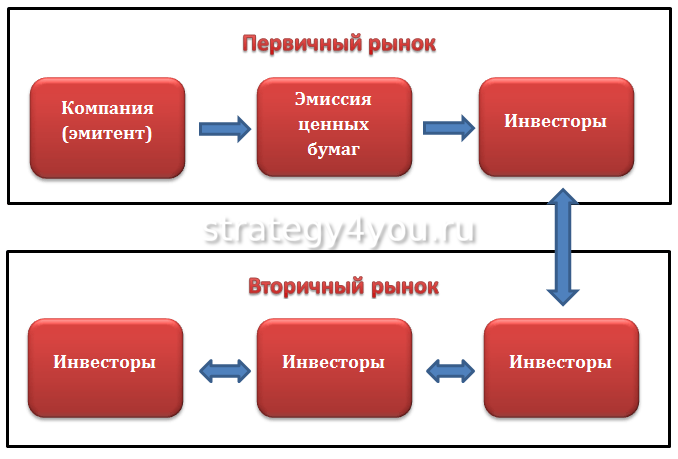

Способы покупки

Их несколько.

С помощью брокера

Каждый может купить ценные бумаги у онлайн-брокера, не выходя из дому. Предпочтительный вариант для активного инвестора.

Лучшие брокеры

Торговать можно как с российскими, так и зарубежными брокерами. Основные принципы — смотрим на рейтинг, условия и выбираем лучший для себя вариант.

- Надежные российские брокеры

| Название | Рейтинг | Плюсы | Минусы |

| Финам | 8/10 | Самый надежный | Комиссии |

| Открытие | 7/10 | Низкие комиссии | Навязывают услуги |

| БКС | 7/10 | Самый технологичный | Навязывают услуги |

| Кит-Финанс | 6.5/10 | Низкие комиссии | Устаревшее ПО и ЛК |

Открытие ИИС: индивидуального инвестиционного счета

Индивидуальный инвестиционный счет появился в арсенале российского инвестора 4 года назад. Задуман как инструмент для привлечения обычных людей к инвесторской деятельности. Позволяет покупать активы на российском фондовом рынке.

Покупка пая в ПИФ

Покупка пая в ПИФе примечательна тем, что позволяет инвестировать сразу в большой портфель акций, а также профессиональным управлением средств. Проще говоря, организация берет наши деньги и торгует активами от своего имени, выдавая нам долю от прибыли по ставкам, эквивалентную нашему вкладу.

Пай можно удерживать сколько угодно либо продать его на бирже. За управление активами ПИФ получает свой процент.

https://youtube.com/watch?v=1J2eWxSijX8

ETF, подобно ПИФу, инвестирует в облигации различных компаний. Для инвестора это возможность, сделав один вклад, инвестировать одновременно в краткосрочные, среднесрочные и долгосрочные. Также обеспечивает эффективную диверсификацию и низкий порог вхождения.

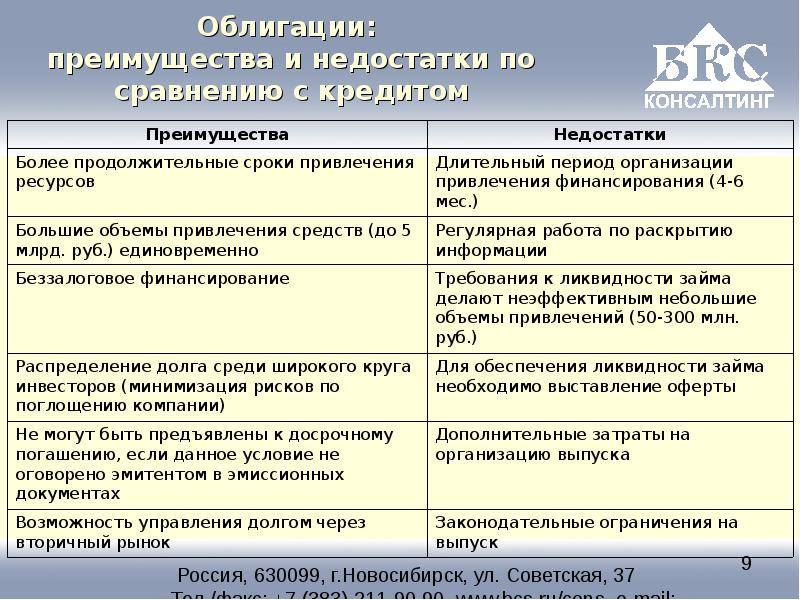

Зачем компании выпускают облигации с правом досрочного погашения

Ещё одним вариантом являются облигации с правом досрочного погашения.

Они работают так же, как и другие облигации, но при желании эмитент может погасить их до официальной даты погашения.

Компании выпускают облигации с правом досрочного погашения, чтобы оставить себе возможность воспользоваться вероятным падением процентных ставок в будущем.

Компания-эмитент может выкупить такие облигации до наступления даты погашения в соответствии с графиком досрочного выкупа, прописанным в условиях облигации.

Если процентные ставки снизятся, компания может выкупить облигации и переоформить долговые обязательства по более низкой ставке, тем самым снизив свои затраты на капитал.

Это похоже на рефинансирование заёмщиком ипотечного кредита по более низкой ставке.

Ранее выданный ипотечный кредит с более высокой процентной ставкой погашается, при этом заёмщик получает новую ипотеку по более низкой ставке.

Сумма для досрочного отзыва облигации часто может быть больше номинальной стоимости. Цена облигаций имеет обратную зависимость от процентных ставок.

Цены на облигации растут, когда процентные ставки падают. Таким образом, компании выгодно погасить долг, отозвав облигацию по стоимости выше номинальной.

Облигации с правом досрочного погашения являются более сложными инвестиционными инструментами, чем обычные облигации.

Они могут не подойти инвесторам, не склонным к риску и нуждающимся в стабильном доходе.

Способ 3 Мусорные облигации

«Мусорные облигации» — бумаги, которые торгуются с существенным дисконтом к номиналу, поэтому у них сверхвысокая доходность. Вот только эту доходность получить сложно: эмитенты таких облигаций испытывают серьезные финансовые трудности или вообще стоят на пороге банкротства. Высокая доходность обусловлена высокими рисками — можно много заработать или много потерять. Существуют инвесторы, которые скупают и такие мусорные облигации.

Кроме спекулянтов такие облигации покупают инвесторы, которые хорошо представляют, что делают. Они создают диверсифицированный портфель таких бумаг, ожидая, что хоть один эмитент «выплывет» — это может покрыть расходы на покупку всего портфеля и дать доход. Возможно, есть еще какие-то причины — знающих приглашаю поделиться ими в комментариях к статье.

Иногда на этом действительно можно заработать: например, так было с облигациями «Бинбанка». Когда у банка начались проблемы, стоимость немного просела, а затем резко обвалилась до 80—85% номинала с кратковременной просадкой почти до 60%. Но когда дым рассеялся и банк оказался в фонде консолидации банковского сектора, котировки вернулись на прежний уровень.

Но такие спасения случаются нечасто. Если у эмитента серьезные проблемы, котировки остаются на низком уровне или продолжают снижаться. На высокорисковых облигациях можно потерять даже больше 100% вложенных денег (стоимость самих облигаций плюс брокерские комиссии).

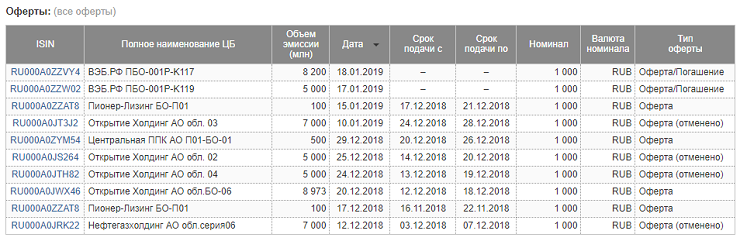

Где искать облигации с офертой

Первичный поиск бумаг с правом выкупа можно сделать на сайте брокера либо на специализированных сервисах rusbonds.ru, cbonds.info, bonds.finam.ru и т. п. Кроме того, есть смысл смотреть:

- В торговом терминале – настраиваем колонки в окне так, чтобы отражался столбик с офертой.

- На сайте Мосбиржи – moex.com/ru/bondization (скриншот).

Конечно, по-хорошему, стоит проводить финансовый анализ компании. Показатели эмитента должны позволять ему удовлетворить одновременный запрос всех инвесторов на выкуп предъявленных ими требований. Объем выпуска всегда можно посмотреть в описании облигации. У компании в распоряжении должно быть достаточно средств на счетах и ликвидных активов, чтобы расплатиться. Смотрим финансовую отчетность эмитента на официальном сайте. Как это сделать – описано в статье здесь. Зная положение дел в компании, инвестор сможет вовремя среагировать – выйти из бумаги и получить свои деньги по номиналу. Зачастую продавать рискованную облигацию вне оферты уже невыгодно, так как она торгуется на рынке ниже номинала.

Что такое ИОС?

Инвестиционные облигации Сбербанка – это ценные бумаги, запущенные в обращение на Московской бирже. Особенность инструмента заключается в защите капитала инвестора. Это означает, что если в покупку актива вкладывается 1000 рублей, то банк гарантировано вернет эту сумму. ИОС имеют 2 вида дохода:

- гарантированный;

- дополнительный.

В чем разница между этими типами доходности? Дополнительную прибыль инвестор получает только в том случае, если остается держателем ценной бумаги до наступления экспирации. В случае досрочного погашения, на его баланс зачисляется только гарантированный доход – 0,01 от номинала.

Облигации Сбербанка можно купить на индивидуальный инвестиционный счет. Их можно в любой момент продать или приобрести на бирже. В теории это ликвидный инструмент. Однако многие инвесторы сталкиваются с проблемами при продаже, если случилась просадка котировок. Найти покупателя в таком случае будет очень непросто.

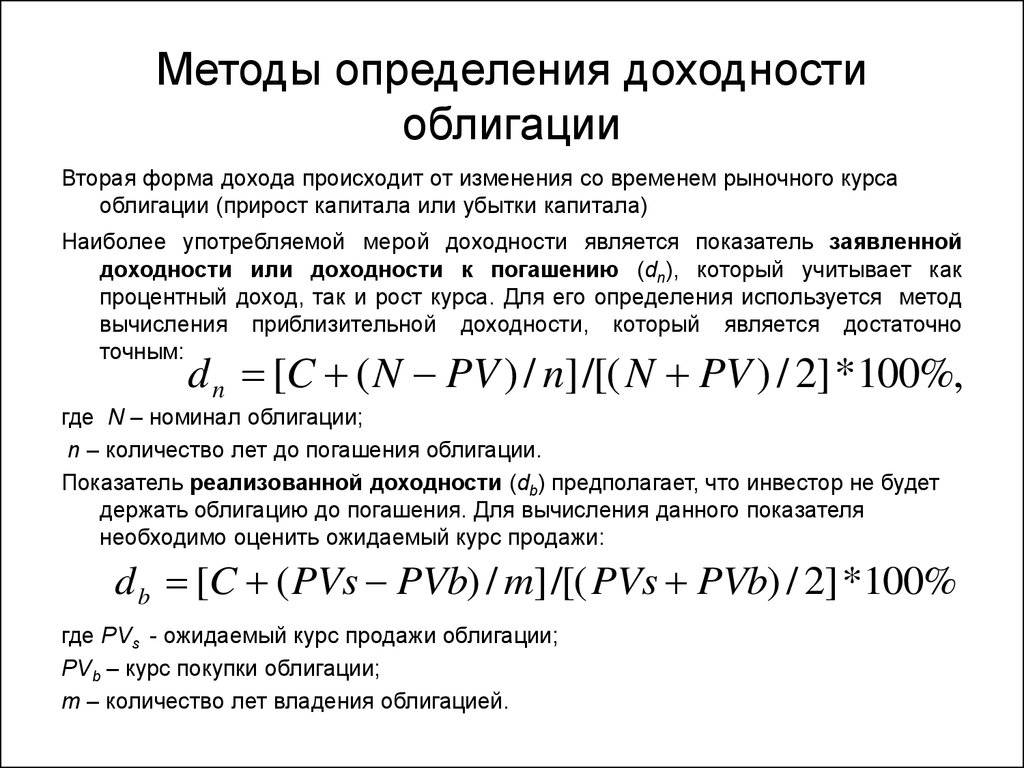

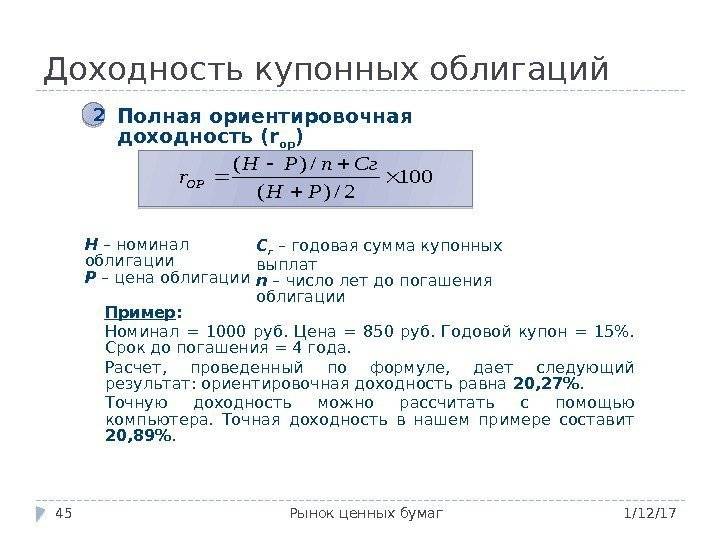

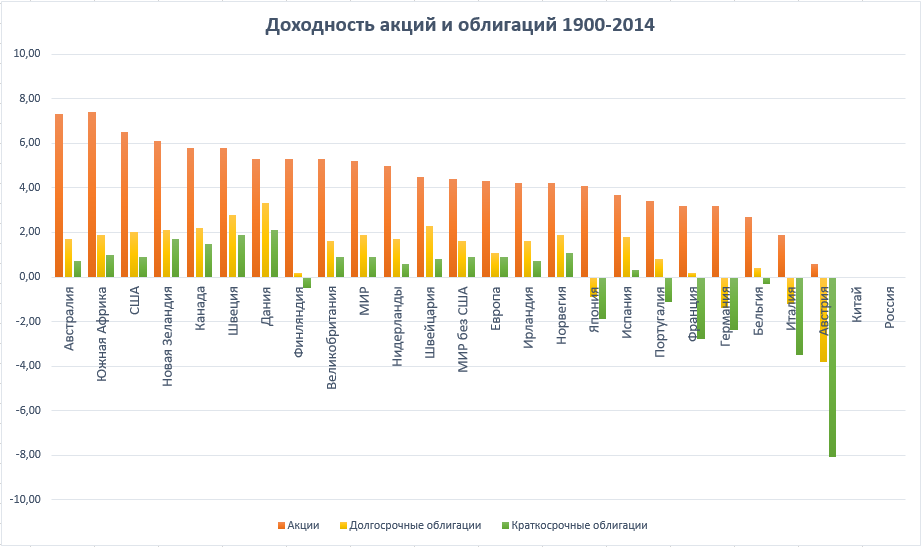

Доходность облигаций

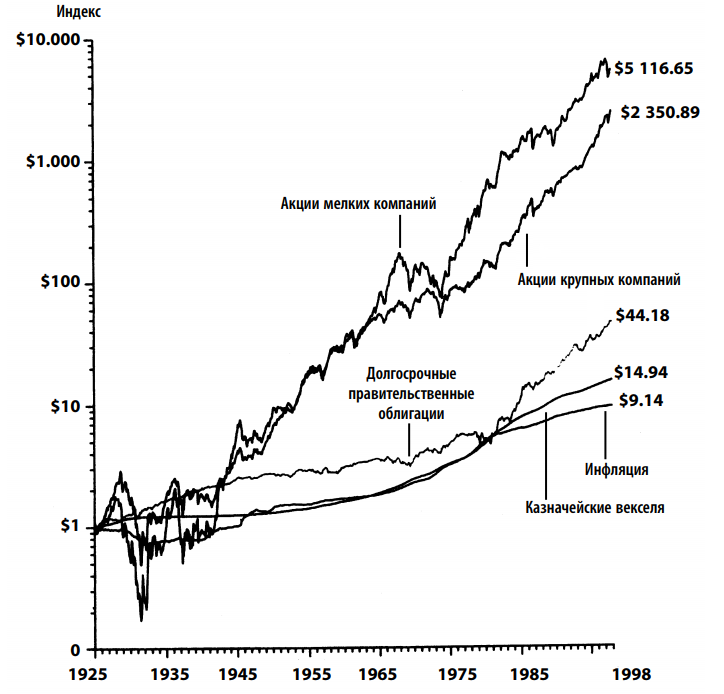

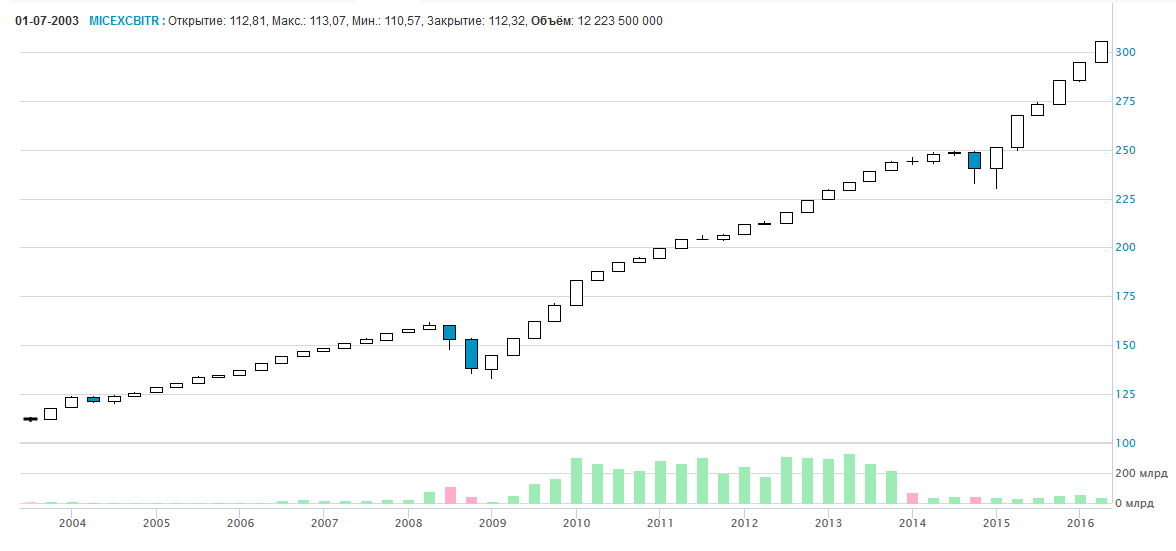

Рассмотрим индекс корпоративных облигаций ММВБ, который показывает суммарное накопление капитала (total return) при вложении в составляющие индекс бумаги с начала его существования в 2003 году:

Т.е. сумма в 100 рублей к концу 2014 года выросла бы до 250 — средняя доходность таким образом получается около 8% годовых. Доходность корпоративных облигаций зависит от рыночных условий — самыми выгодными (но и самыми рискованными) являются вложения в кризис, когда можно получить высокий дополнительный доход от сильной просадки котировок. Доходность к погашению даже государственных бондов в 2009 году на пике достигала 15% годовых.

Если же посмотреть на среднюю доходность индекса государственных облигаций, то окажется, что в период 2003-2014 годов она оказалась немного выше, чем у корпоративных, и составила 10.4%. Произошло это в силу большего срока действия государственных бумаг, что ведет к несколько большей доходности, но в целом тут можно ожидать смены лидеров в зависимости от рыночных условий. Найти текущие графики можно на сайте Мосбиржи: https://www.moex.com/ru/index/RGBITR/about/

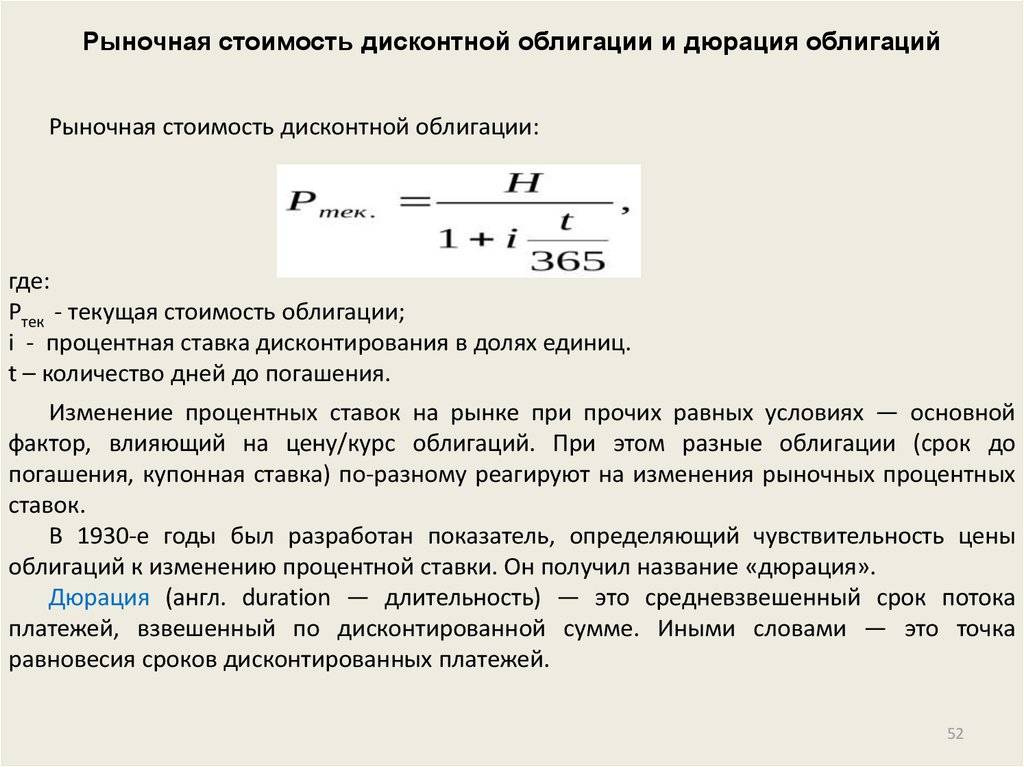

О дюрации будет написано в отдельной статье. При сравнении доходности облигаций с банковским депозитом оказывается, что очевидного преимущества ни у одного из инструментов нет — в зависимости от рыночной ситуации выгодно то или другое. Правда, если рассматривать бумаги второго эшелона, то они вполне могут оказаться более выгодными — однако одновременно являются и более рискованными. В этом случае перед покупкой облигации необходимо оценивать финансовое состояние каждого конкретного эмитента. Рассмотрим теперь доходность отдельных долговых бумаг.

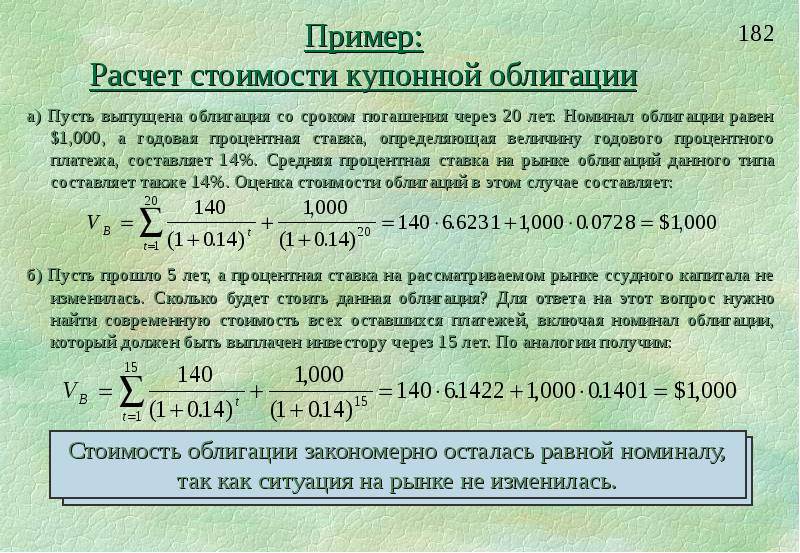

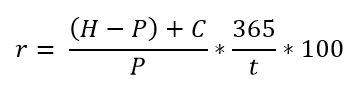

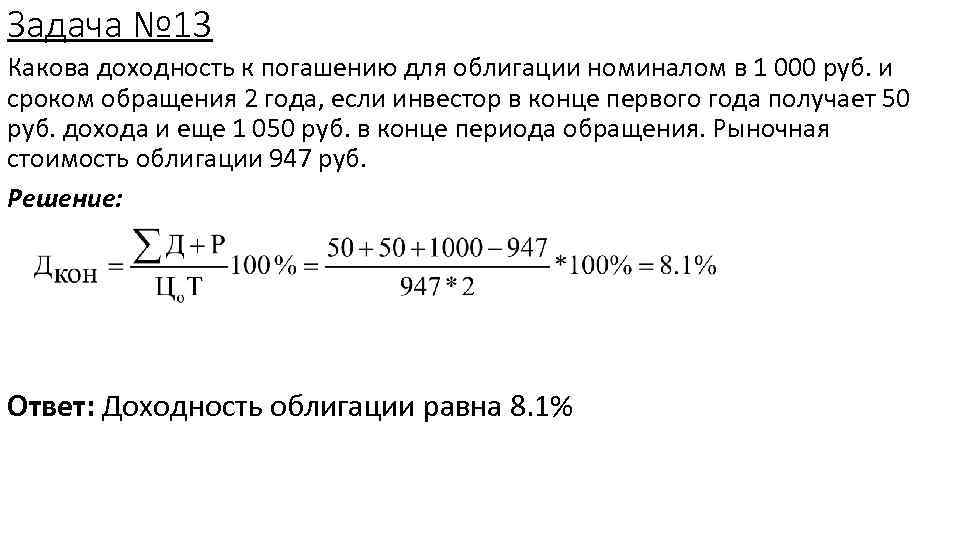

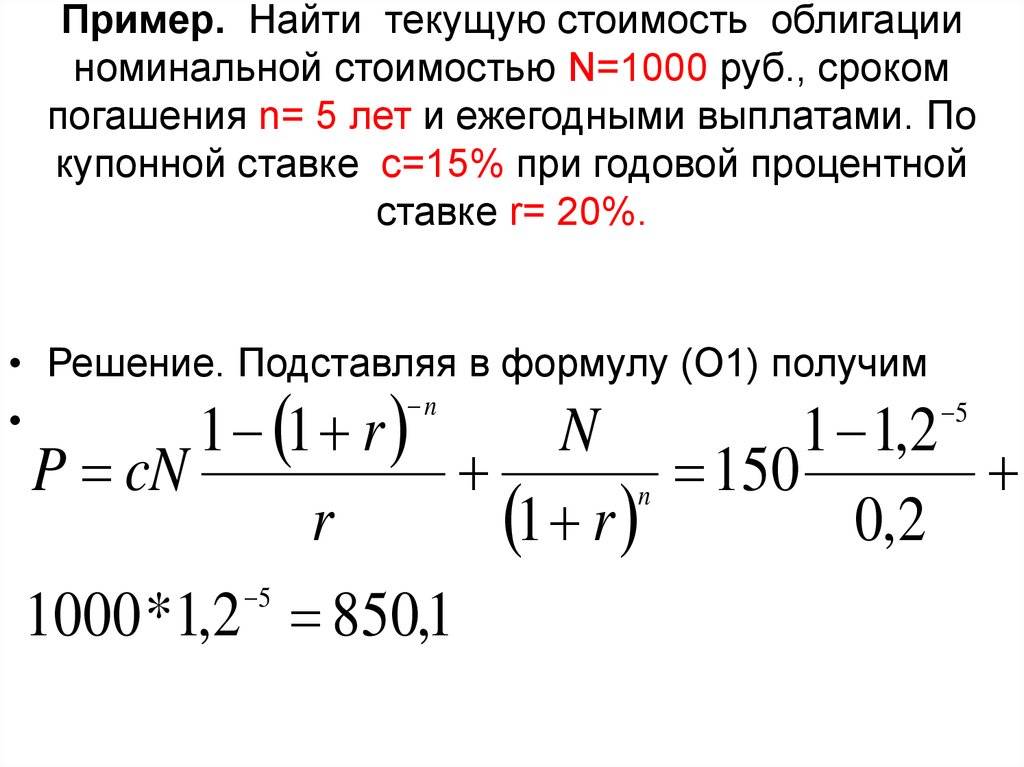

Доходность дисконтной облигации рассчитывается так:

r — доходность H — цена погашения или цена продажи P — цена покупки t — количество дней владения бумагой 365 — число дней в году

Пример: номинал 1000 рублей, цена покупки 94% , время владения — 300 дней. Тогда

r=(1000-940)/940 × 365/300 × 100% = 7,77% годовых.

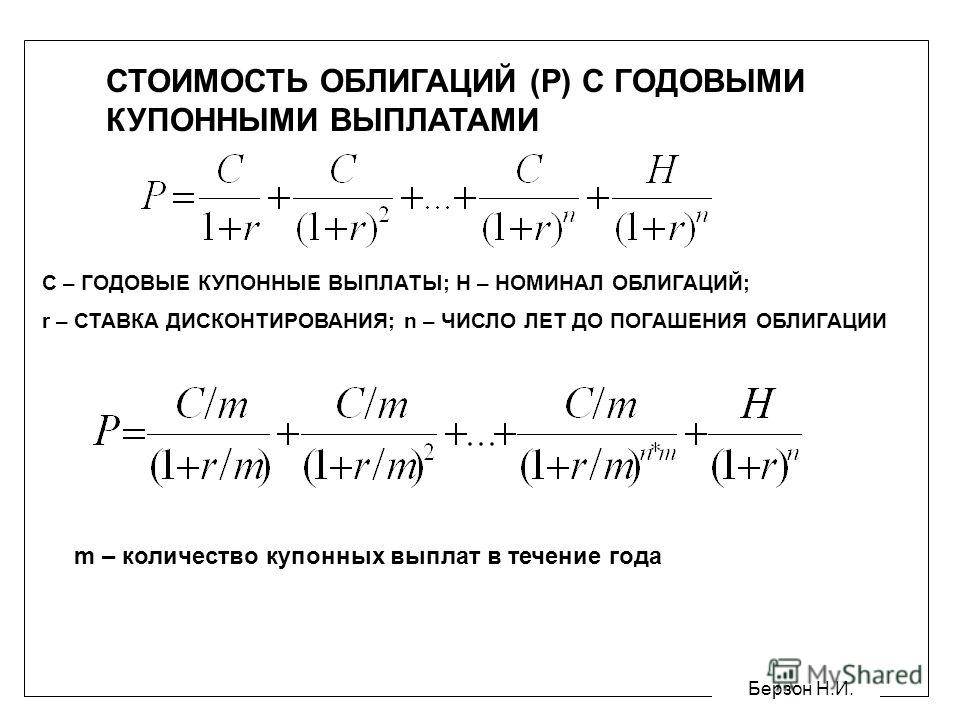

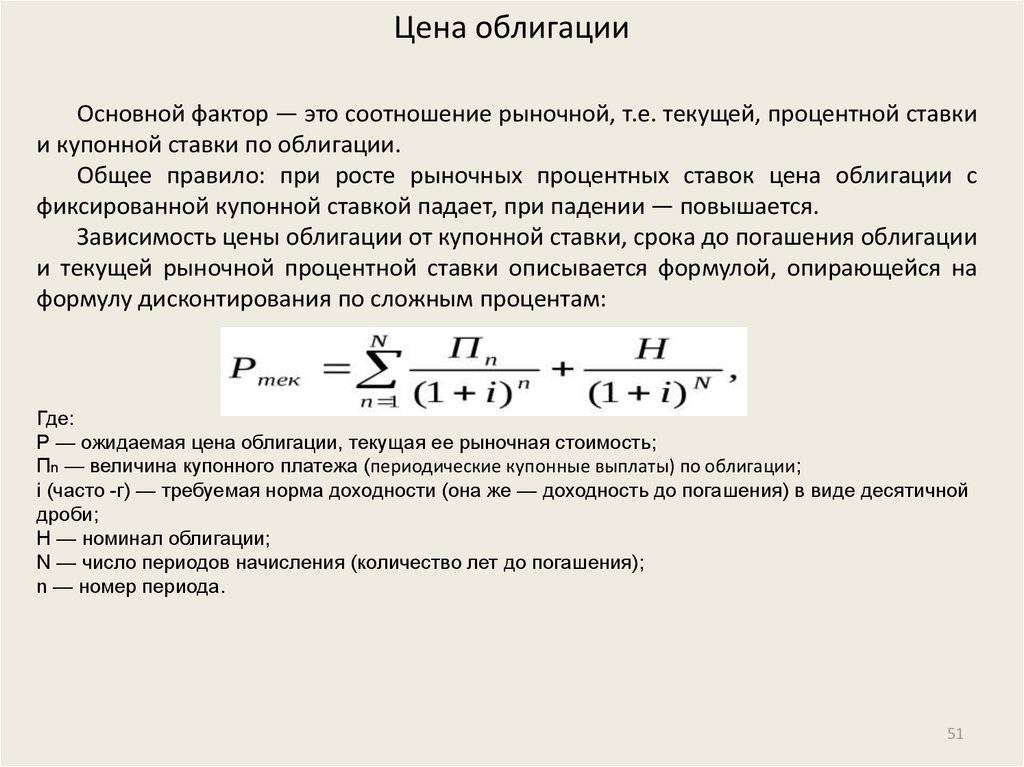

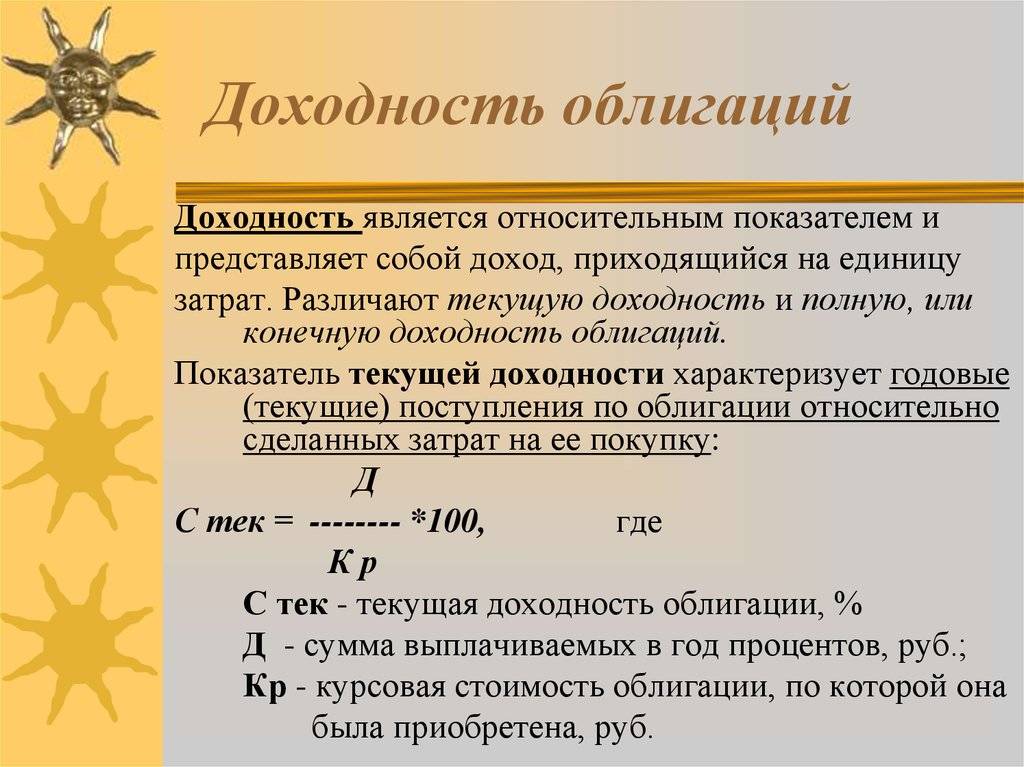

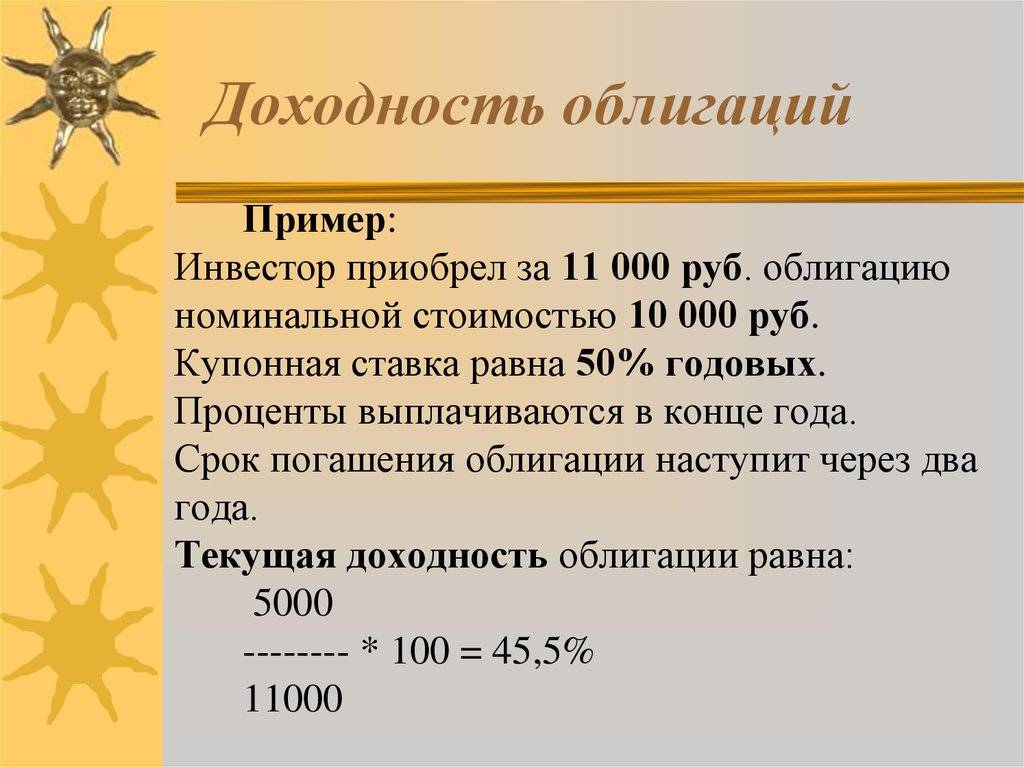

Текущая доходность купонной облигации (отношение купонных выплат к текущей цене ценной бумаги):

С — сумма купонных выплат за год Р — текущая цена облигации

Текущая цена облигации 1005 рублей, за год выплачен купонный доход в размере 95 рублей. Тогда

r=(95/1005) × 100 = 9.45% годовых

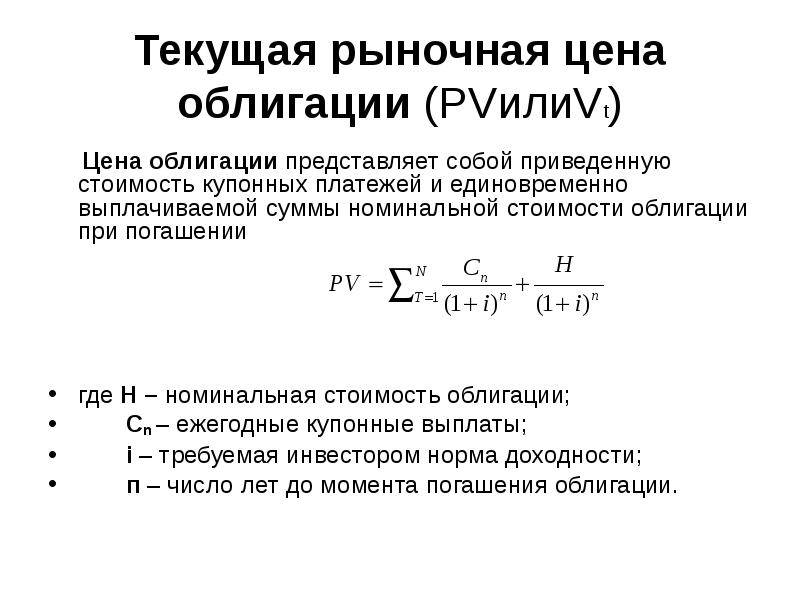

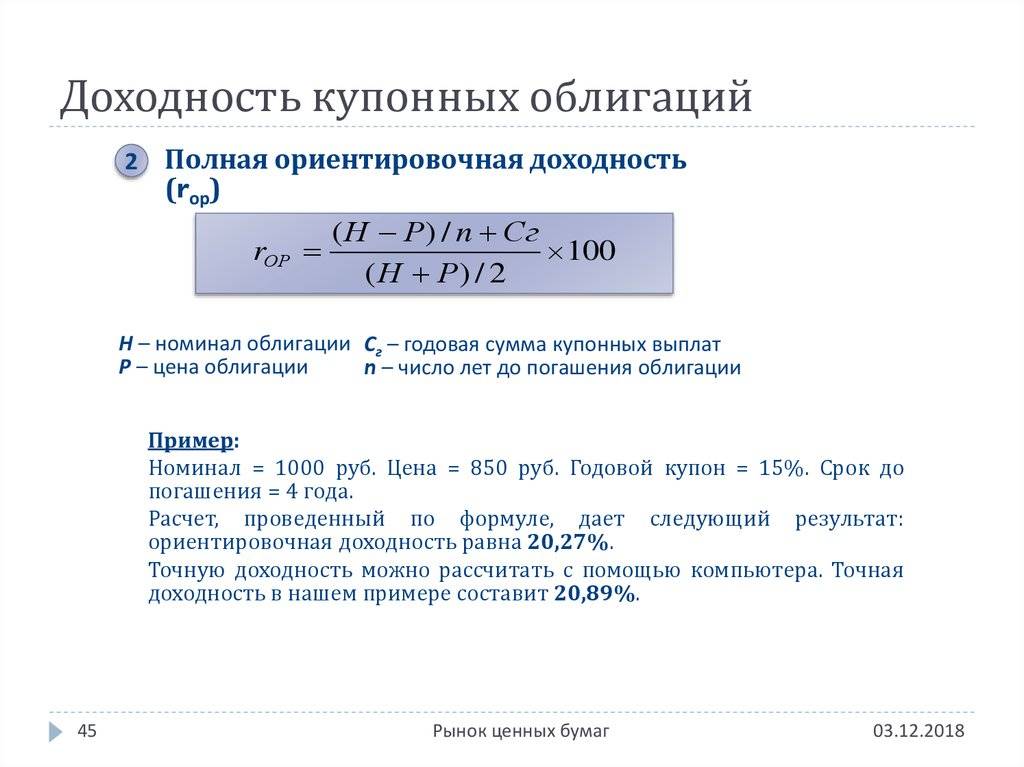

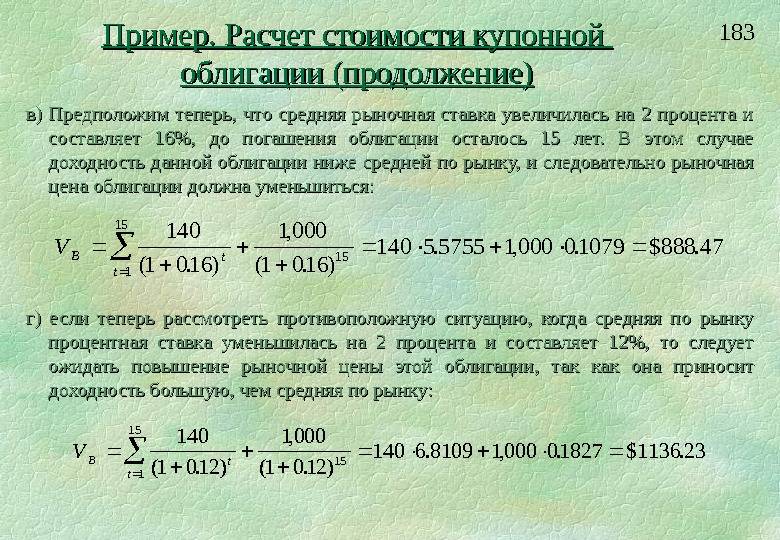

Доходность облигации к погашению (т.е. доходность инвестора, который додержал облигацию до погашения, купив в настоящий момент):

r — доходность H — цена погашения (номинал); в случае продажи до погашения H = цена продажи + полученный НКД. P — цена покупки + уплаченный НКД. С — сумма купонных выплат за период владения бумагой t — количество дней владения

Итого, расчет непростой. Данные для него мы можем найти на сайте rusbonds.ru, возьмем для примера актуальную пятилетнюю облигацию Волгоград-34007-об:

- Номинал: 1000 RUB

- Дата окончания размещения: 16.10.2014

- Дата погашения: 10.10.2019

- Период обращения, дней: 1820

- Дней до погашения: 1368

- Периодичность выплат в год: 4

- Текущий купон (всего): 5 (20), осталось 15 купонов

- Размер купона, % годовых: 12.56%

- НКД: 26,84 RUB

- Цена, % от номинала: 104.98

Тут нам сначала потребуется рассчитать С — сумму купонных выплат за период владения облигацией. Для этого можно сначала узнать денежную величину купона. Поскольку его размер 12.56%, то годовая выплата 125.6 рубля. Периодичность выплат 4 раза в год, что соответствует величине купона 31.4 рубля. Далее умножаем эту величину на число оставшихся купонов — и получаем С. Время владения облигацией t = 1368 дней.

r=((1000-(1049.8+26,84)) + 31,4 × 15)/(1049.8+26,84) × (365/1368) × 100% = 9,77% — доходность облигации в процентах годовых.

r=((1000-(1049.8+26,84)) + 31,4 × 15)/(1049.8+26,84) × 100% = 36,63% — это фактическая доходность инвестора за все время владения облигацией с текущего дня до конца срока действия (т.е. при данных условиях с 11.01.2016 по 10.10.2019). Однако с нее еще нужно будет заплатить 13% налог.

Если мы не держим бумагу до погашения, то расчет упрощается:

Пусть в момент продажи НКД был больше, чем при покупке (20 рублей) — тогда доход от продажи составляет 995+20=1015 р. Чистая прибыль 1015-1005 =10 рублей. Налог на прибыль = 10 × 0,13 = 1,3 р. Налог на купон = 50 × 0,13 = 6,5 рубля, то есть на брокерский счет будет начислено не 50 рублей, а 43,5 р. В отличие от налога на купон, сразу удерживаемый брокером, налог на прибыль брокер вычтет в начале следующего года или же при выводе средств со счета.

![Облигации. ваши деньги должны работать [руководство по разумному инвестированию капитала]](https://mulino58.ru/wp-content/uploads/d/4/a/d4a6a8df4200f9c464c13fdd8f98bf06.jpg)

![Облигации. ваши деньги должны работать [руководство по разумному инвестированию капитала]](https://mulino58.ru/wp-content/uploads/b/4/d/b4db583a3b7a998d395edf6283a20a56.jpg)