Содержание

Рыночный риск. Определение

Рыночный риск (англ. Market risk) – это вероятность неблагоприятного изменения стоимости активов. На изменение стоимости влияют множество макро-, мезо-, микроэкономических факторов, к которым можно отнести цены на сырье (нефть, сталь, платина и т.д.); цены на драгоценные металлы (золото, серебро); изменения отраслевых индексов производства, национальных показателей (ВВП, безработица, ключевая процентная ставка, инфляция), уровня спроса и предложения и т.д.

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Рыночные риски находятся в системе финансовых рисков и можно выделить их следующие виды:

- Фондовый риск (Equity risk) – вероятность потерь в случае неблагоприятного изменения стоимости ценных бумаг на фондовом рынке.

- Процентный риск (Interest rate risk) – вероятность потерь при изменении банковских процентных ставок.

- Товарный риск (Commodity risk) – вероятность непредвиденных потерь в случае изменения стоимости товаров.

- Валютный риск (Currency risk) – вероятность потерь из-за изменения курса валют.

Рыночные риски оценивают различные инвестиционные компании, инвестиционные и хеджевые фонды, частные инвесторы, банки, предприятия, финансовые агенты, поставщики и т.д. для минимизации возможных убытков и создания резервов. Как мы видим, рыночные риски влияют на самых различных участников финансового рынка.

| ★ Excel таблица для формирования инвестиционного портфеля ценных бумаг(рассчитай портфель за 1 минуту) + оценка риска и доходности |

| ★ Программа InvestRatio – расчет всех инвестиционных коэффициентов в Excel за 5 минут(расчет коэффициентов Шарпа, Сортино, Трейнора, Калмара, Модильянки бета, VaR) + прогнозирование движения курса |

Поделись с друзьями!

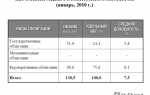

Мультипликатор D/E

DE (англ: Debt to Equity ratio, аналог: Liverage, перевод: Долг / Собственный капитал) – коэффициент оценки финансового состояния компании, представляющий отношение заемных средств к размеру собственного капитала. Данный коэффициент близок к коэффициенту автономии (отличие: в знаменателе используются активы, которые представляют собой сумму собственных средств и заемных). Второе аналогичное название для мультипликатора D/E – коэффициент финансового ливериджа (финансового рычага, так же называют: кредитное плечо, кредитный рычаг).

Экономический смысл финансового рычага, в том, что применение заемных средств позволяет увеличить рентабельность компании. Данный принцип взят из физики, где с помощью рычага можно поднять больший вес, также и здесь он позволяет увеличить прибыль компании. Увеличение доли заемных средств в структуре капитала приводит к росту финансового риска (риска банкротства) и снижению финансовой надежности.

Вариант №1. Формула расчета коэффициента D/E по бухгалтерскому балансу (форма №1):

Обязательства – включают кредиты, капитальные затраты, долги предыдущих периодов, страховые взносы и т.д.

Вариант №2. Формула расчета коэффициента D/E через долгосрочные обязательства:

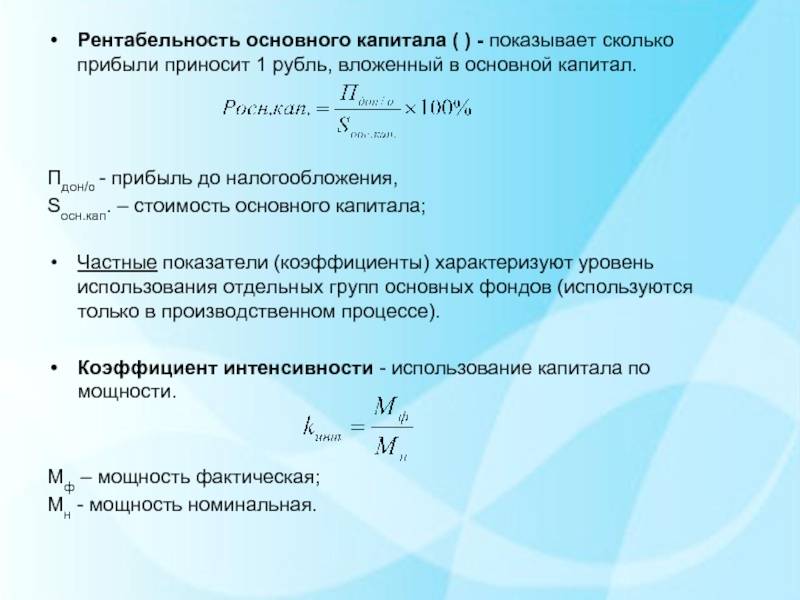

Вариант №3. Формула расчета коэффициента D/E через рентабельность:

Где: ROE – рентабельность собственного капитала

ROA – рентабельность активов.

Нормативное значение DE

| Значение | Привлекательность |

|

Для российских компаний |

|

| D/E < 0,5 | Компания недополучает часть прибыли. |

| 0.5 < D/E < 1 | Уровень финансового риска низкий. Компания инвестиционно-привлекательна |

| D/E =1 | Оптимальное значения для отечественных компаний. (50% заемных и 50% собственных средств). |

| D/E > 1 | Высокий финансовый риск. Низкая инвестиционная привлекательность |

|

Для иностранных компаний |

|

| D/E = 1.5 | Оптимальное значение для иностранных компаний. |

| 1 < D/E < 2 | Компания финансово устойчивая и привлекательна для инвесторов |

| D/E < 1 | Компания не использует заемные средства для увеличения прибыли. Возникает упущенная прибыль |

| D/E >2 | Повышен финансовый риск. |

Анализировать данный коэффициент необходимо в динамике, сопоставляя со среднеотраслевыми значениями.

Коэффициент финансового рычага необходимо применять вместе с другими коэффициентами оценки инвестиционной привлекательности компании: P/E, P/B, P/S и т.д.

Более подробно про ливеридж читайте: → Коэффициент финансового ливериджа. Формул. Расчет, → Финансовый рычаг. Формула. Пример расчета для «Русгидро»

Бизнес и финансы

БанкиБогатство и благосостояниеКоррупция(Преступность)МаркетингМенеджментИнвестицииЦенные бумагиУправлениеОткрытые акционерные обществаПроектыДокументыЦенные бумаги — контрольЦенные бумаги — оценкиОблигацииДолгиВалютаНедвижимость(Аренда)ПрофессииРаботаТорговляУслугиФинансыСтрахованиеБюджетФинансовые услугиКредитыКомпанииГосударственные предприятияЭкономикаМакроэкономикаМикроэкономикаНалогиАудитМеталлургияНефтьСельское хозяйствоЭнергетикаАрхитектураИнтерьерПолы и перекрытияПроцесс строительстваСтроительные материалыТеплоизоляцияЭкстерьерОрганизация и управление производством

Справочная информация

ДокументыЗаконыИзвещенияУтверждения документовДоговораЗапросы предложенийТехнические заданияПланы развитияДокументоведениеАналитикаМероприятияКонкурсыИтогиАдминистрации городовПриказыКонтрактыВыполнение работПротоколы рассмотрения заявокАукционыПроектыПротоколыБюджетные организацииМуниципалитетыРайоныОбразованияПрограммыОтчетыпо упоминаниямДокументная базаЦенные бумагиПоложенияФинансовые документыПостановленияРубрикатор по темамФинансыгорода Российской Федерациирегионыпо точным датамРегламентыТерминыНаучная терминологияФинансоваяЭкономическаяВремяДаты2015 год2016 годДокументы в финансовой сферев инвестиционной

Принципы стоимостного инвестирования по Б. Грэму

Рассмотрим ключевые принципы стоимостного инвестирования:

- Рынок ценных бумаг не эффективен. Другими словами, стоимость акции может отличаться от внутренней стоимости.

- Со временем существует тенденция выравнивания внутренней стоимости к реальной цене на рынке капитала. В результате этого процесса на фондовом рынке всегда присутствуют недооцененные и переоцененные активы.

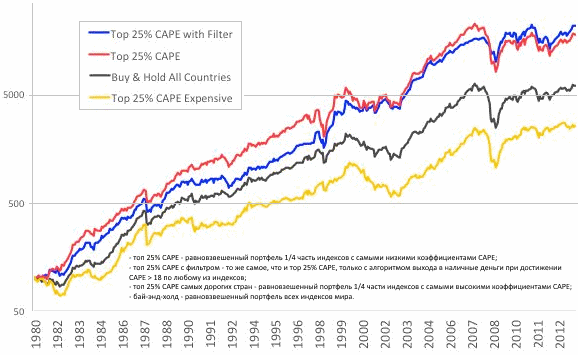

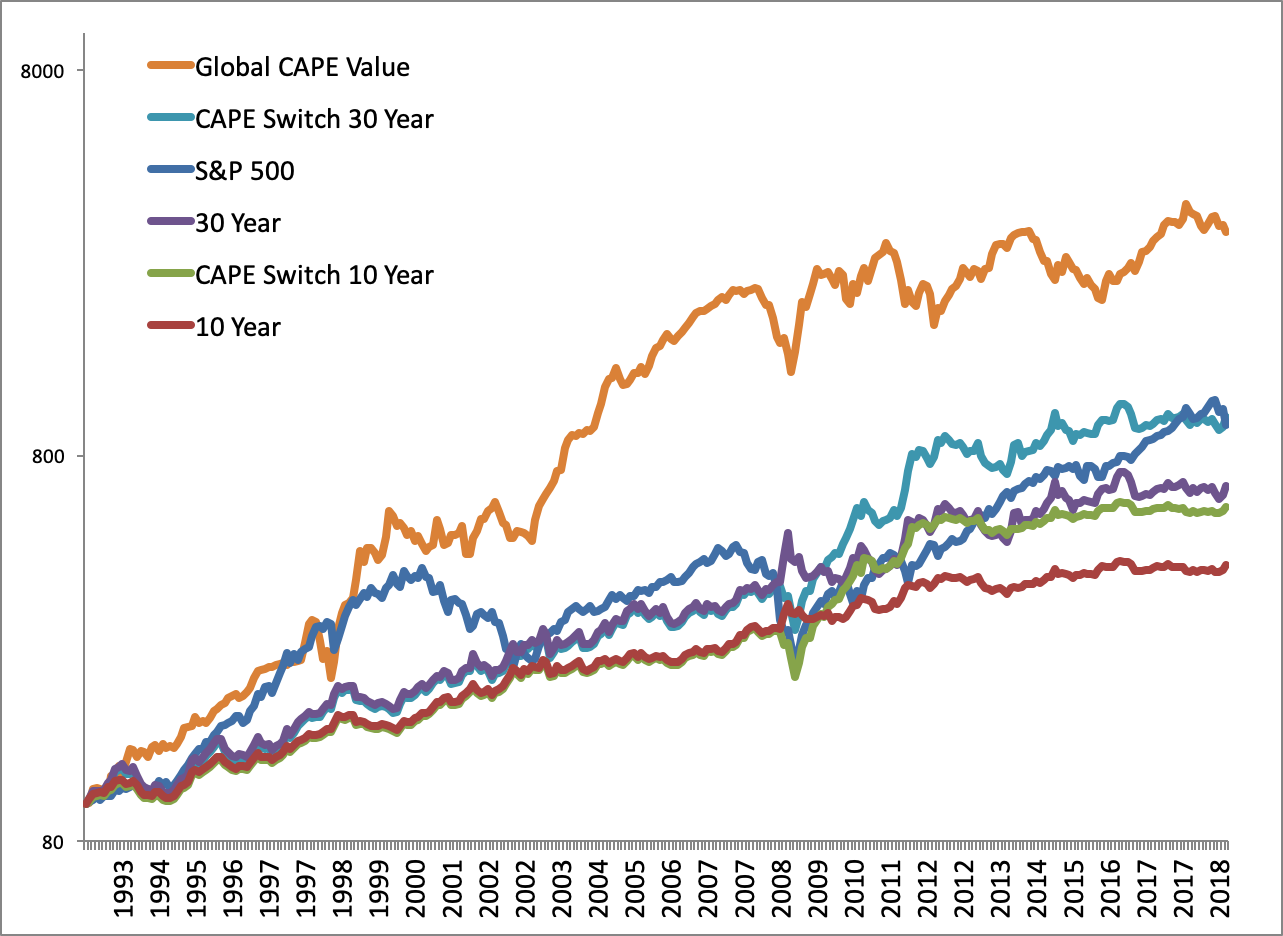

- Инвестиционный портфель, составленный из недооцененных акций, может принести доходность выше индекса S&P То есть стратегия стоимостного инвестирования может превзойти пассивную стратегию «buy&hold» вложения в индексы (индексные фонды).

Для поиска компании с максимальным потенциалом роста в дальнейшем выделяют три фактора влияния:

- Размер компании (материальные и нематериальные активы в два раза больше пассивов).

-

Финансовая устойчивость.

- Отсутствие убытков (получение прибыли на протяжении 10 лет)

- Рост чистой прибыли не менее 30% за последние 10 лет.

- Положительная дивидендная история за последние 20 лет.

- Коэффициент текущей ликвидности >2.

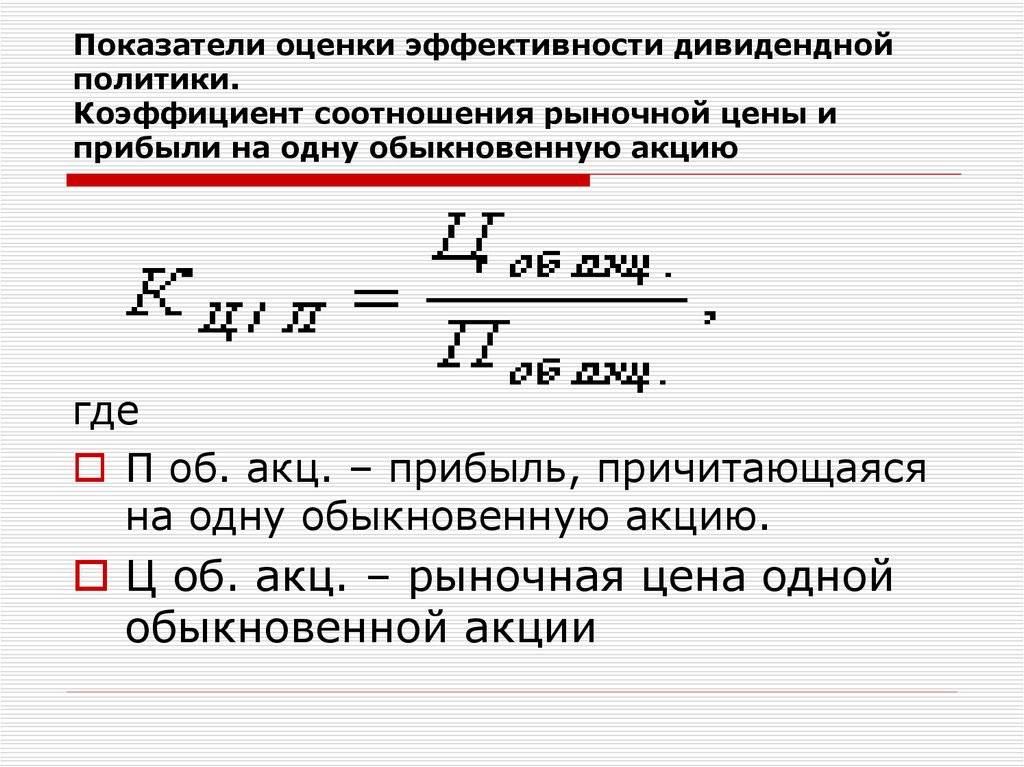

- Денежные мультипликаторы.

- P/E < 15

- P/B < 1.5

- P/E * P/B < 22.5

Итоговым анализом будет наличие потенциала роста не менее 30% (по терминологии Гэрэма.так называем «маржа безопасности». Разница между реальной стоимостью и стоимостью на рынке).

Маржа безопасности – это ключевой момент, который отличает стратегии спекулянтов и инвесторов. Так спекулянты гонятся за текущими изменениями цены, тогда как инвесторы находят потенциал для устойчивого роста цены в будущем.

Достоинства и недостатки Коэффициента Шарпа

Плюсы:

- Простота расчетов и применения.

- Точная оценка соотношения риска и доходности.

- Удобно применять для сравнения различных стратегий или выборе ПАММ-счета.

- Универсальность применения. С его помощью можно оценивать стратегию управляющего ПАММ-счетом, выбор акций при формировании инвестиционного портфеля, анализ валютной пары при торговле на forex.

Минусы:

- При высокой волатильности выбранного инструмента в любую сторону это расценивается как негативный момент, и показатель будет стремиться к 0.

- Происходит оценка прошлых периодов. Гарантии получения таких же результатов в будущем нет.

- Нельзя принимать решение, основываясь только на данных этого показателя.

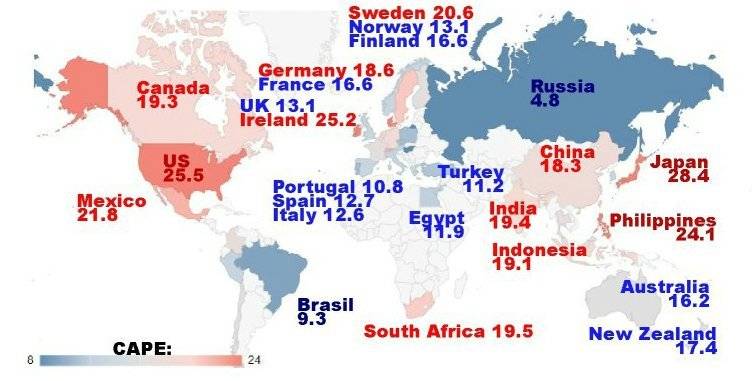

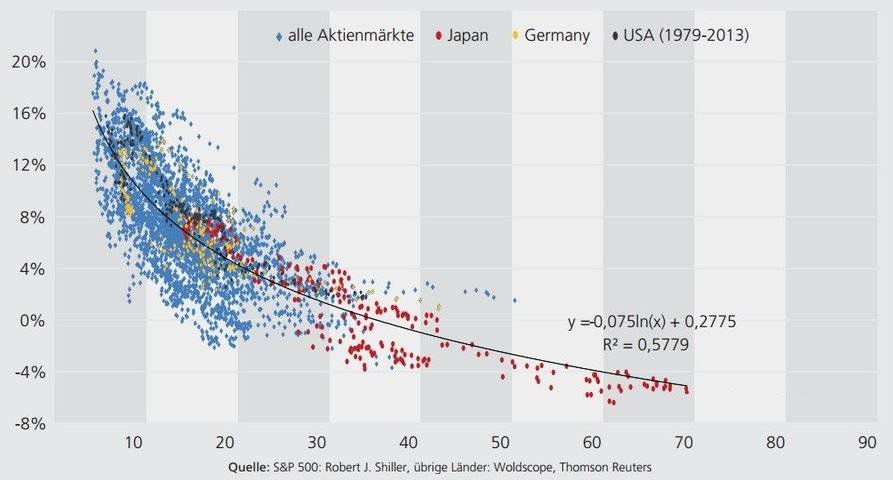

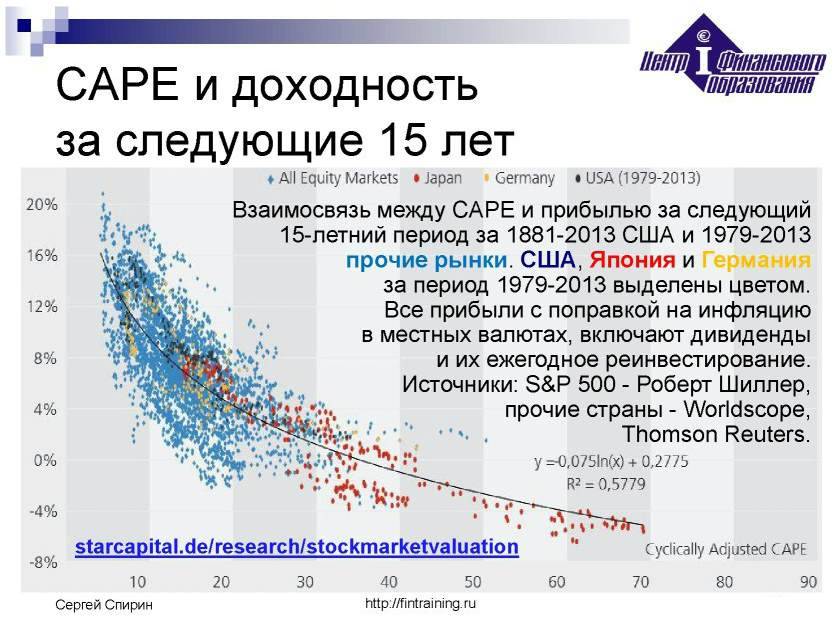

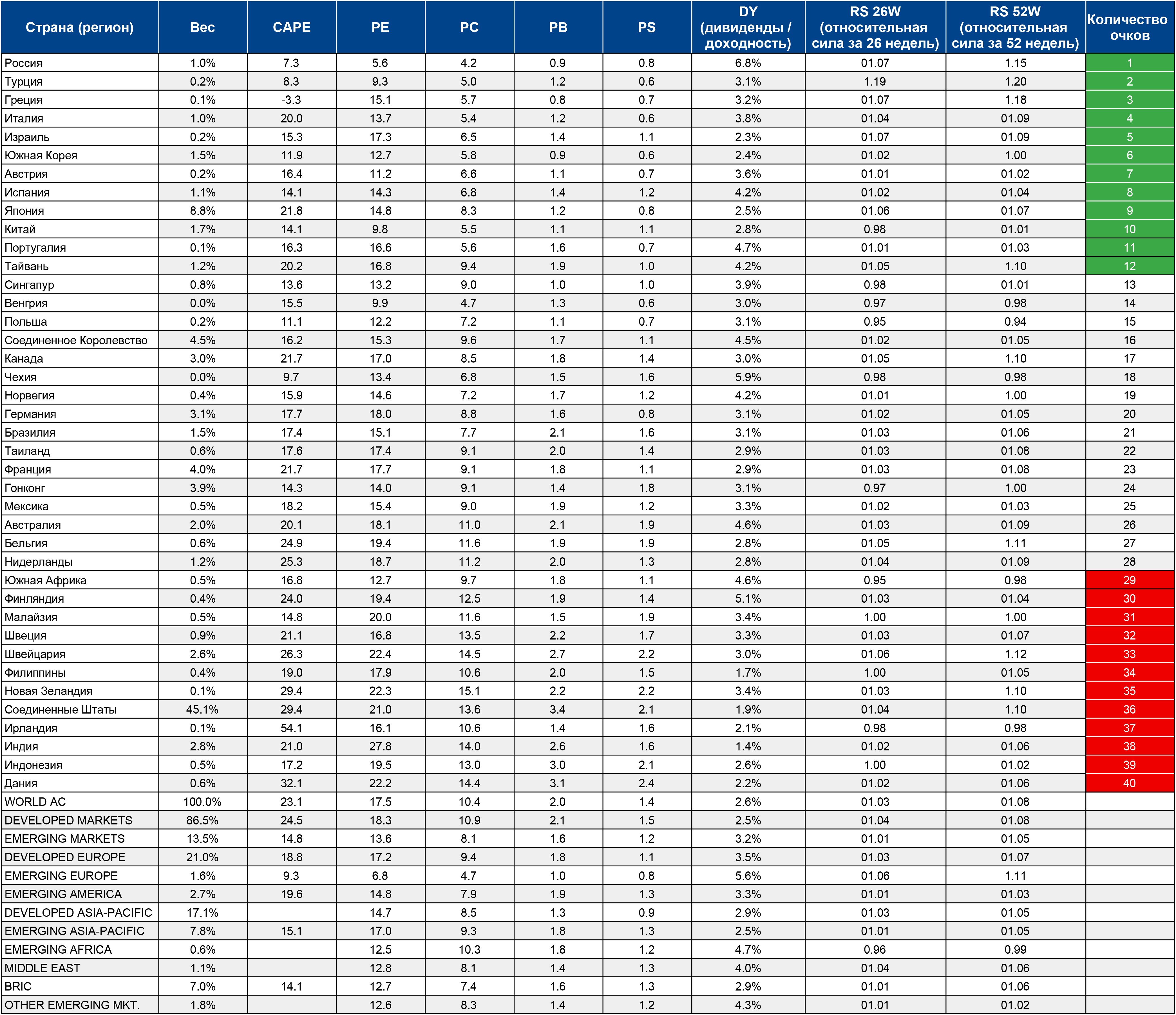

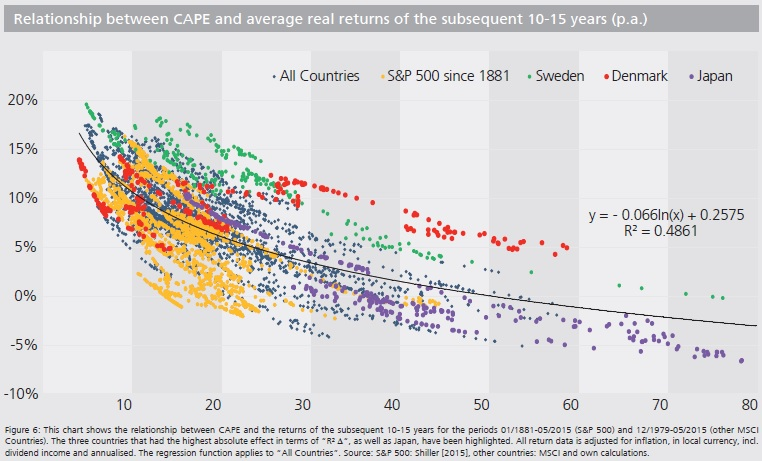

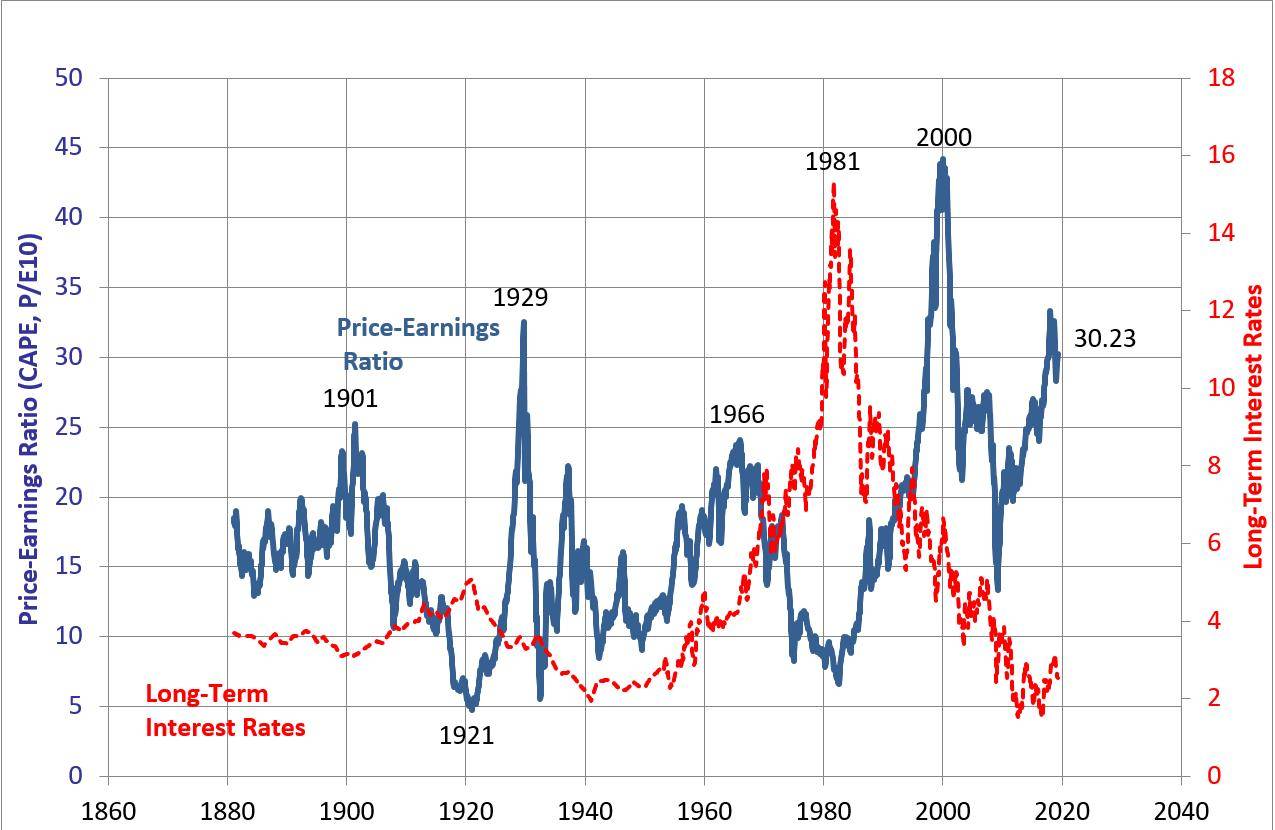

BREAKING DOWN ‘CAPE Ratio’

Прибыль компании определяется в значительной степени экономическим циклом. Во время экспансии прибыль значительно возрастает по мере того, как потребители тратят на отказ, но во время спадов прибыль падает и часто превращается в убытки. В то время как колебания прибыли намного больше для компаний в циклических секторах — таких как сырьевые товары и финансовые показатели — чем для фирм в таких оборонительных секторах, как коммунальные услуги и фармацевтические препараты, немногие компании могут поддерживать устойчивую прибыльность перед лицом глубокой рецессии. Поскольку волатильность доходов на акцию также приводит к отношениям цены и прибыли (P / E), которые слишком сильно подпрыгивают, Бенджамин Грэм и Дэвид Додд рекомендовали в своей семенной книге 1934 года Анализ безопасности , что для оценки оценки коэффициенты, следует использовать средний доход за семь или десять лет.

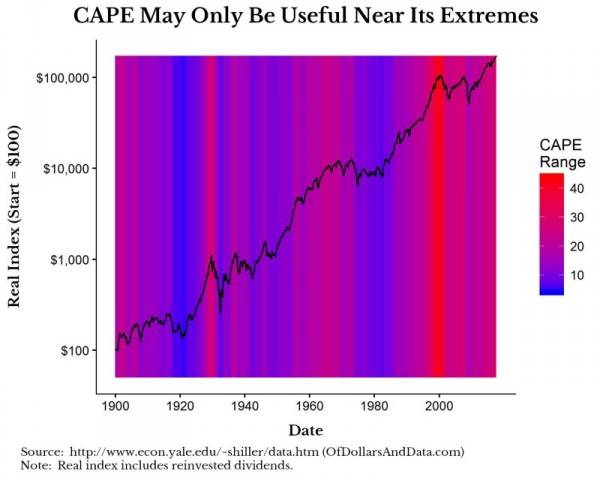

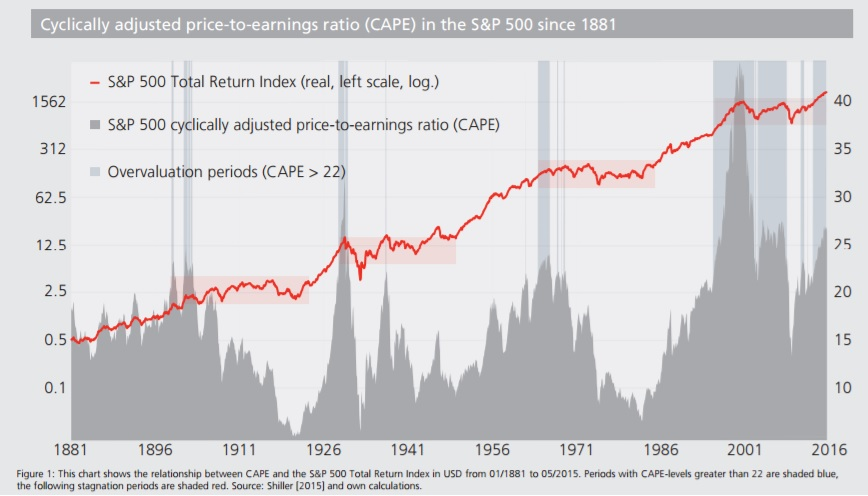

Отношение Циклически скорректированной цены-прибыли (CAPE) первоначально появилось в центре внимания в декабре 1996 года, после того как Роберт Шиллер и Джон Кэмпбелл представили исследования в Федеральную резервную систему, которые предполагали, что цены на акции ускоряются намного быстрее, чем прибыль. Зимой 1998 года Шиллер и Кэмпбелл опубликовали свою новаторскую статью Коэффициенты оценки и долгосрочный прогноз фондового рынка , в котором они сглаживали прибыль для S & P 500 за счет среднего заработка за последние 10 лет, возвращаясь к 1872 году.

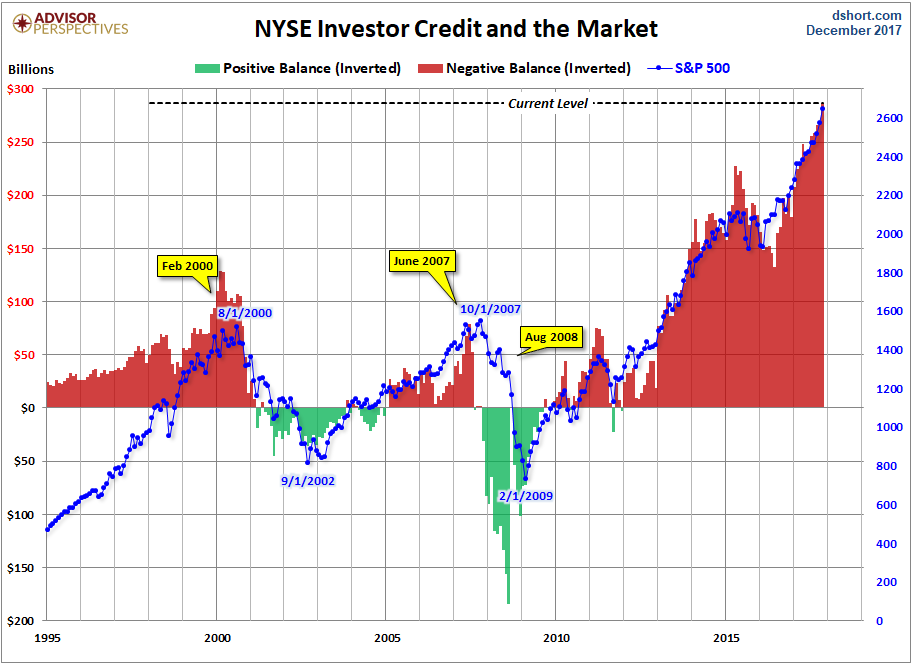

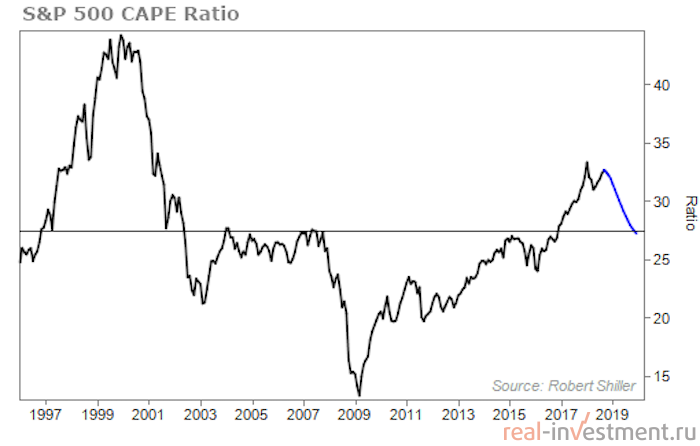

В январе 1997 года это соотношение было рекордным 28, в то время как единственный случай (в то время) сравнительно высокого отношения, имевший место в 1929 году. Шиллер и Кэмпбелл утверждали, что отношение предсказывало, что реальное стоимость рынка будет на 40% ниже за десять лет, чем в то время. Этот прогноз оказался чрезвычайно предсказуемым, так как крах рынка 2008 года способствовал тому, что S & P 500 упал на 60% с октября 2007 года по март 2009 года.

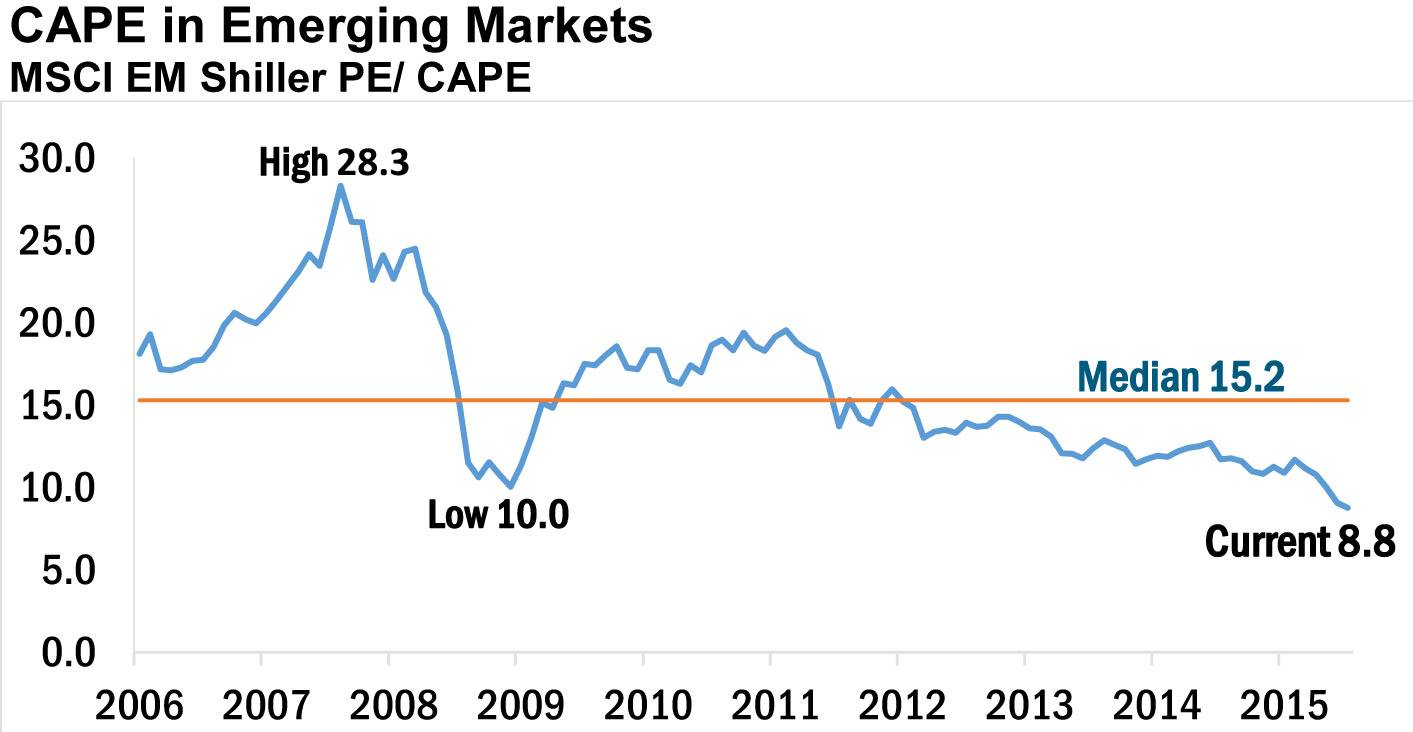

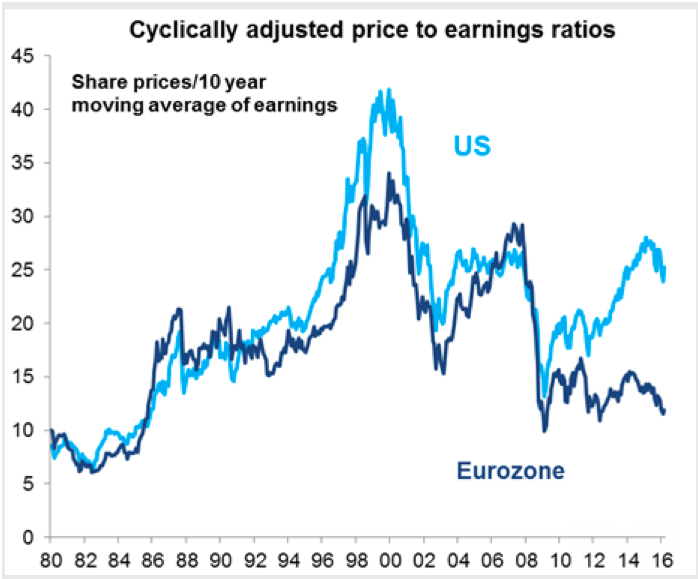

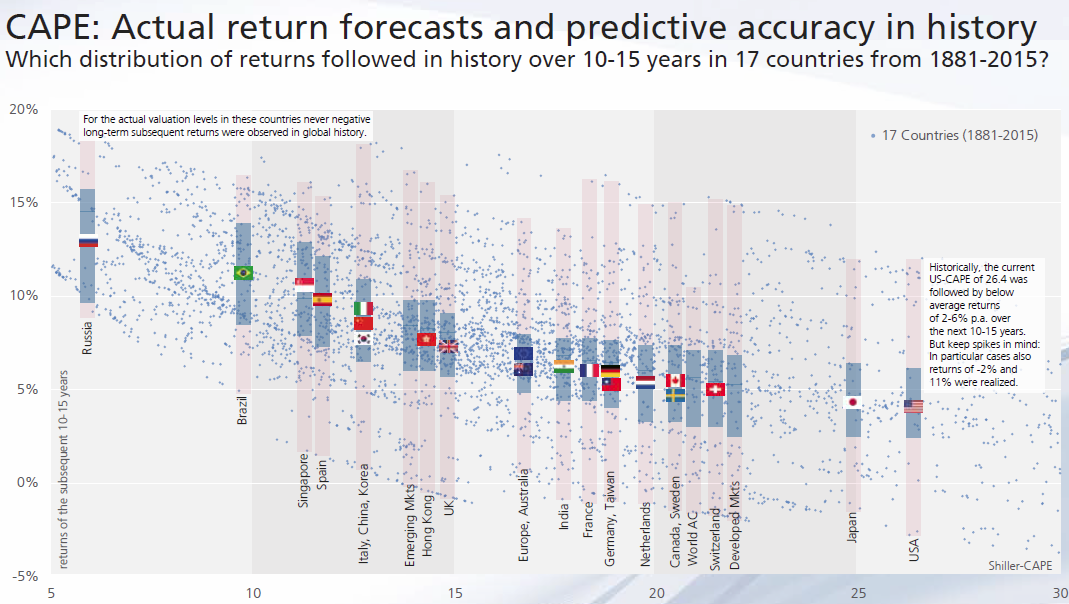

Коэффициент CAPE для S & P 500 неуклонно повышался во втором десятилетии этого тысячелетия как восстановление экономики в США.S. собрал импульс, и цены на акции достигли рекордных уровней. По состоянию на октябрь 2017 года коэффициент CAPE составлял 31 21, по сравнению с его средним показателем в 16 раз. 80. Тот факт, что в 1929 и 2000 годах этот коэффициент ранее превышал только 30, вызвал бурную дискуссию о том, было ли повышенное значение этот показатель указывает на существенную коррекцию рынка.

Критики отношения CAPE утверждают, что он малопригоден, потому что он по своей сути выглядит обратным, а не перспективным. Другая проблема заключается в том, что она использует GAAP (общепринятые принципы бухгалтерского учета), которые в последние годы претерпели значительные изменения. В июне 2016 года Джереми Сигель из Wharton School опубликовал документ, в котором он сказал, что прогнозы будущих доходностей акций с использованием коэффициента CAPE могут быть чрезмерно пессимистичными из-за изменений в том, как рассчитываются доходы по GAAP. Сигель сказал, что использование данных о доходах, таких как операционная прибыль или NIPA (национальный доход и товарный счет), прибыль от налогообложения после налогообложения, а не прибыль по GAAP, улучшает прогнозную способность модели CAPE и прогнозирует более высокую доходность акций США.

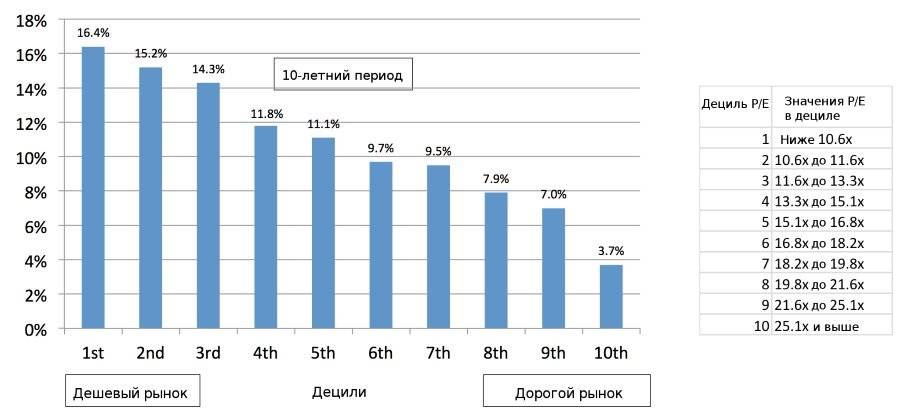

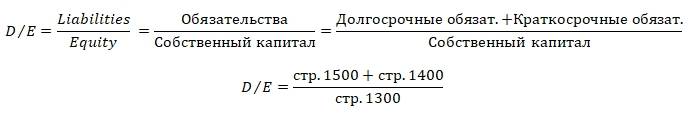

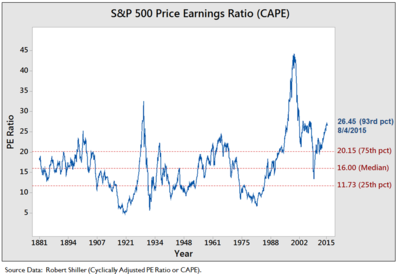

Диаграмма цена/прибыль для рынка США

Кроме указанного выше ресурса, можно найти диаграммы изменения коэффициента P/E биржевых индексов во времени, откуда удобно видеть ожидаемое среднее значение.

На графике мы видим средние значения коэффициента индекса SP500 за более чем 100 лет. Средними значениями можно считать числа в пределах 15 до 19, хотя на практике от них были большие отклонения перед разворотом тренда — от 5 и до 30. Можно считать, что акции устойчивых американских компаний со значением цена-прибыль, меньшим, чем актуальное по индексу, в общем случае имеют больше предпосылок для роста, так как скорее всего недооценены. В то же время и значения самого индекса ниже среднего в большинстве случаев считаются хорошим сигналом для покупки рынка целиком (например, через биржевые фонды).

Огромное значение коэффициента (более 120) в моменте кризиса 2009 года обусловлено как раз крайне резким сокращением прибыли, из-за чего акции, несмотря на свое падение, дали еще большее значение P/E, как и при очень бурном росте. Хотя резкий подъем P/E при надувании «пузыря доткомов» в 2000 году действительно указывал на выход из рынка, но последовавший за ним ипотечный кризис 2008 года начался при стандартном значении коэффициента — благодаря чему был «проворонен» многими аналитиками.

Задний план

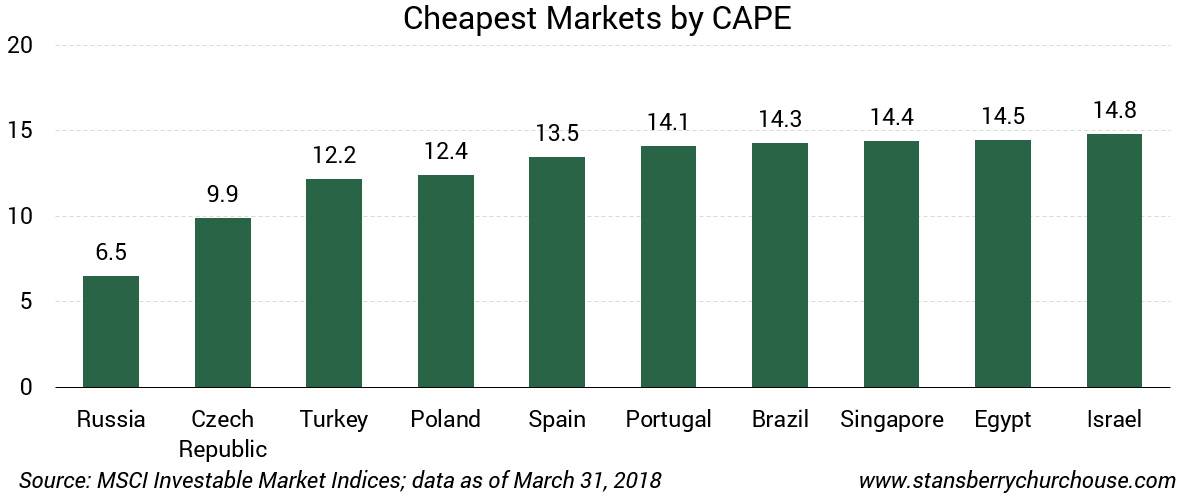

CAPE основан на данных веб-сайта экономиста Роберта Шиллера по состоянию на 04.08.2015. Показатель 26,45 был 93-м процентилем, что означает, что в 93% случаев инвесторы платили меньше за акции по сравнению с прибылью.

Инвесторы в стоимость Бенджамин Грэм и Дэвид Додд в своем классическом тексте « Анализ безопасности» выступали за сглаживание доходов фирмы за последние пять-десять лет . Грэм и Додд отметили, что годовая прибыль была слишком неустойчивой, чтобы дать хорошее представление об истинной доходности фирмы. В статье 1988 года экономисты Джон Й. Кэмпбелл и Роберт Шиллер пришли к выводу, что «длинная скользящая средняя реальных доходов помогает прогнозировать будущие реальные дивиденды», которые, в свою очередь, коррелируют с доходностью акций. Идея состоит в том, чтобы взять долгосрочную среднюю прибыль (обычно за 5 или 10 лет) и внести поправку на инфляцию, чтобы спрогнозировать будущую прибыль. Долгосрочная средняя сглаживает краткосрочную волатильность прибыли и среднесрочные деловые циклы в экономике в целом, и они думали, что это лучше отражает долгосрочную доходность фирмы.

Позднее Шиллер популяризировал 10-летнюю версию P / E Грэма и Додда как способ оценки фондового рынка. Шиллер разделил бы Нобелевскую премию по экономическим наукам в 2013 году за свою работу по эмпирическому анализу цен на активы.

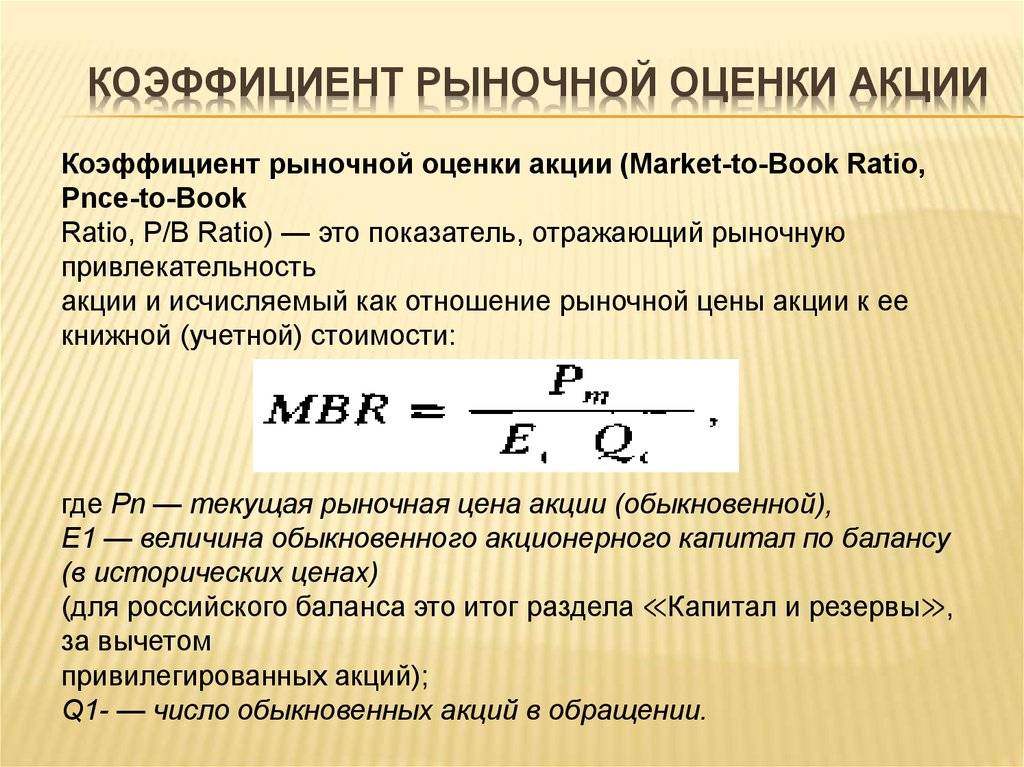

Исследование Фамы и Френча о влиянии мультипликатора P/B на цену

В 90-е годы Ю. Фама и К. Френч провели исследование влияния коэффициента BTM (балансовая стоимость к цене BP, обратный мультипликатору PB) на изменения стоимости акций компании. В анализе были использованы американские акции с 1963 – 1990 года, торгуемы на NYSE. В результате были получены интересные закономерности

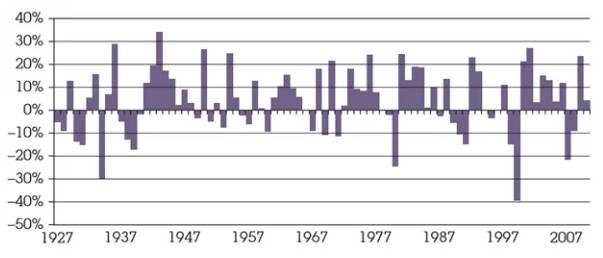

На гистограмме показаны разницы между доходностью акций, отобранных на основе стоимостного анализа (P/B) и акций роста ↓

В результате более дешевые акции малых компаний, имеющие более высокие значения внутренней стоимости, показали 21% среднегодовую доходность. Тогда как акции крупных компаний роста показали доходность в 8%.

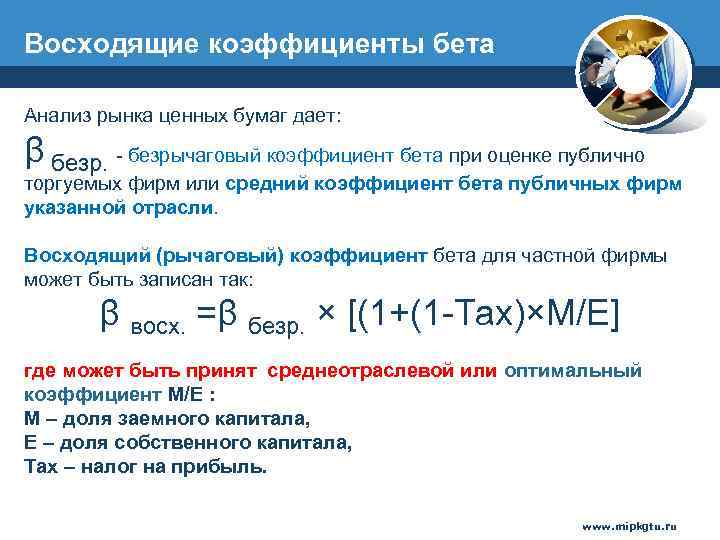

Френч и Фама также отметили, что дешевые акции имели низкий коэффициент «бета» (β) – отражающий рыночный риск, тогда как дорогие акции имели высокий коэффициент рыночного риска. Более подробно про коэффициент бета читайте в статье: → Коэффициент бета. Формула расчета в Excel. Современные модификации

Портрет недооцененной компании и компании роста по Френч и Фама

Рассмотрим, какие факторы определяют малые компании с потенциалом роста и крупные – переоценённые рынком. Как видно, они имеют прямо противоположные значения коэффициентов стоимости, эффективности производства, продаж и т.д.

| Малые компания | Крупные компании |

| 1. Высокое значение BTM (низкое P/B).

2. Низкое значение P/E (Капитализация / Чистой прибыли). 3. Низкая рентабельность капитала (ROE) и активов (ROA). 4. Медленный рост продаж. 5. Выплачивают дивиденды |

1. Низкое значение BTM (высокое P/B).

2. Высокое значение P/E 3. Большая рентабельность ROE, ROA 4. Экспоненциальный рост прибыли 5. Увеличение продаж, доли рынка 6. Не выплачивают дивиденды |

Как определяется величина компании?

Размер компании определяется по анализируемой выборке компаний, расчетом всех возможных значений капитализаций и нахождение среднего значения. Этот критерий делит на две группы по размеру: малые и большие.

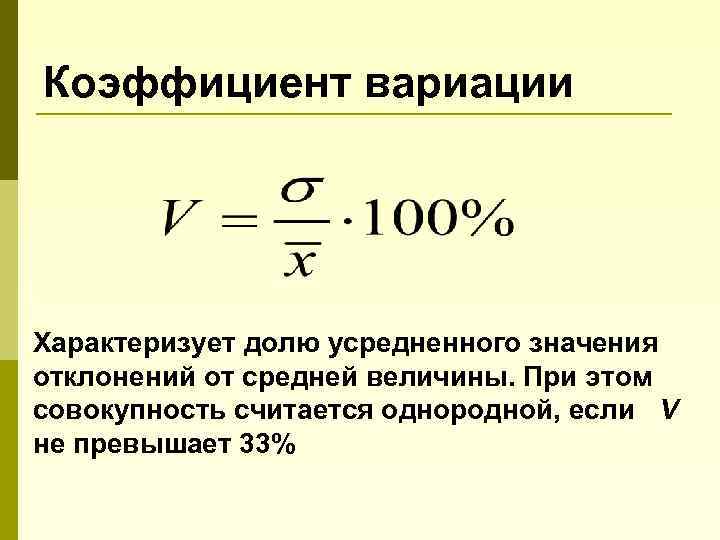

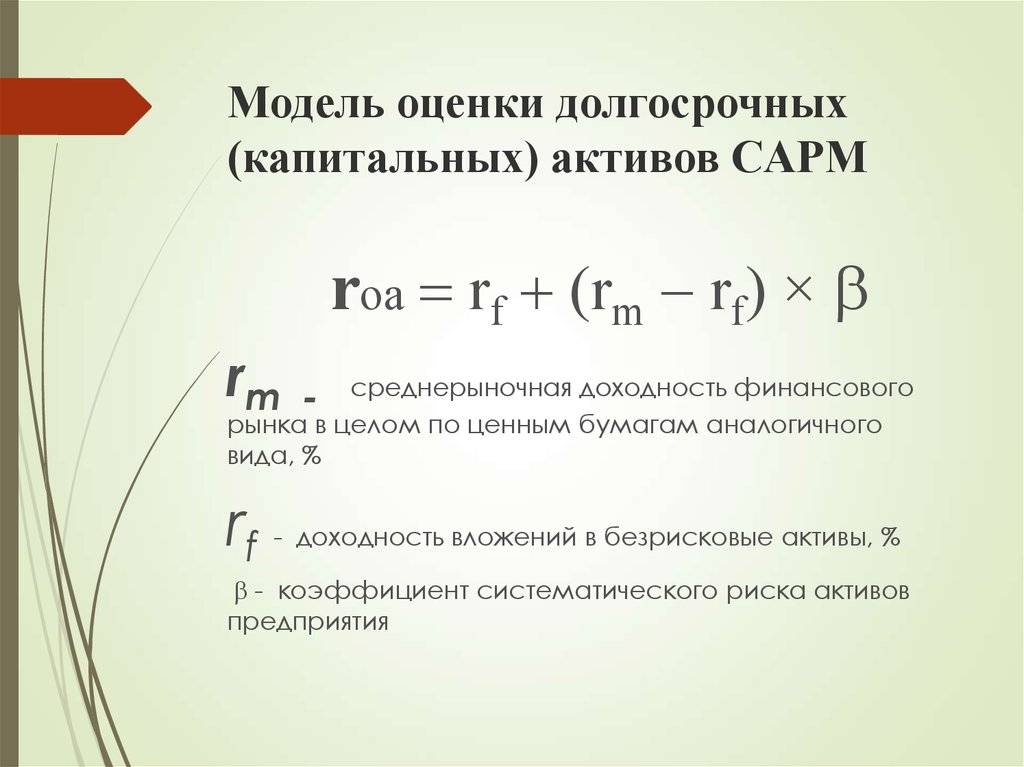

Результаты эксперимента

Малые недооценненные компании показали более высокую доходность, чем компании роста, но в тоже время стандартное отклонение доходностей (волатильность, риск) было у них выше. Результатом их исследования стало появления трехфакторной модели CAPM, которая говорит, что доходность акций (активов) определяет: рыночный риск, значение BTM (B/P) и размер компании.

CAPM несовершенна, но полезна.

Инвестиционные менеджеры широко применяли простую CAPM и более сложные расширения. Несмотря на то, что CAMP использовалась во многих процедурах установления тарифов на коммунальные услуги, она еще не получила широкого распространения в корпоративных кругах для оценки затрат компаний на капитал.

Из-за своих недостатков финансовые руководители не должны полагаться на CAPM как на точный алгоритм оценки стоимости собственного капитала. Тем не менее, тесты модели подтверждают, что она может многое сказать о том, как определяется доходность на финансовых рынках.

Ввиду трудности, присущей измерению стоимости капитала, недостатки CAPM выглядят не хуже, чем у других подходов. Ее ключевым преимуществом является то, что она количественно оценивает риск и обеспечивает широко применимый и относительно объективный подход для перевода показателей риска в оценку ожидаемой прибыли.

Инфографика: Фундаментальный анализ. ТОП 23 коэффициентов.

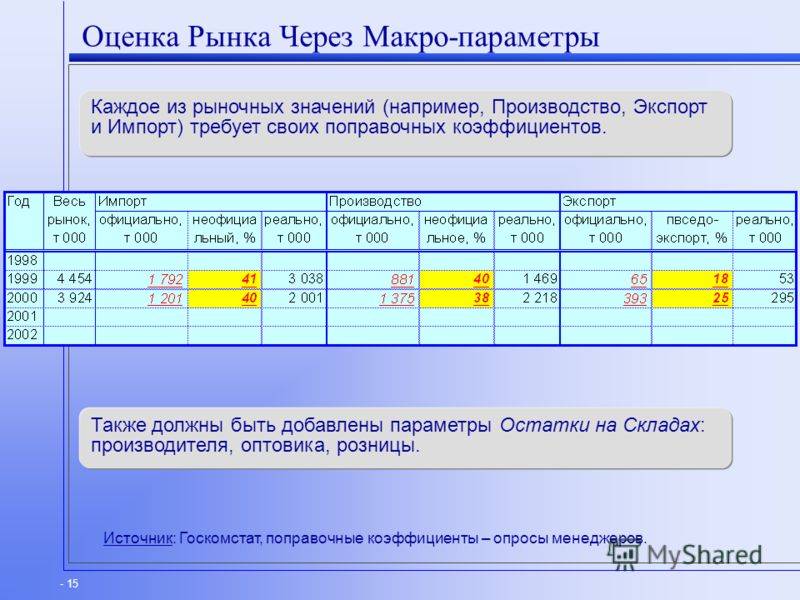

Факторы макроуровня

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Факторы макроуровня – глобальные факторы, влияющие на развитие компании. К таким факторам можно отнести: безработицу, инфляцию, процентные ставки, политику ЦБ, налоговые режимы и т.д. Все в экономике взаимосвязано, поэтому изменение на глобальном уровне приводит к изменениям на более низких уровнях.

Схематично можно выделить мировые факторы и национальные (РФ). Из-за того что экономика США в настоящее время является лидирующей, то на глобальном уровне прежде всего необходимо отслеживать ее здоровье. Ведь если она попадет в период стагнации или спада из-за безработицы, экономических волнений, политических решений, то все это сильно отразиться на финансовом состоянии всех других стран.

Факторы мезоуровня

Факторы мезоуровня – региональные и отраслевые. Данные факторы, в отличие от глобальных, имеют узконаправленное, специфическое воздействие. Например, это может быть: изменение цен на производимое/добываемое, изменение налоговых сборов для региональных компаний, строительство мостов, понтонов, дорог, законодательные ограничения или поощрения и т.д. Они затрагивают сырье.

Факторы микроуровня

Факторы микроуровня – это факторы и показатели самой компании. К таким показателям можно отнести: коэффициенты стоимости, ликвидности, рентабельности, оборачиваемости, финансовой устойчивости, уровня банкротства, общей результативности деятельности.

В данной статье мы сфокусируемся на коэффициентах микроуровня, т.к. их можно оценить более объективно по публичной финансовой отчетности. Их можно выделить в несколько больших групп:

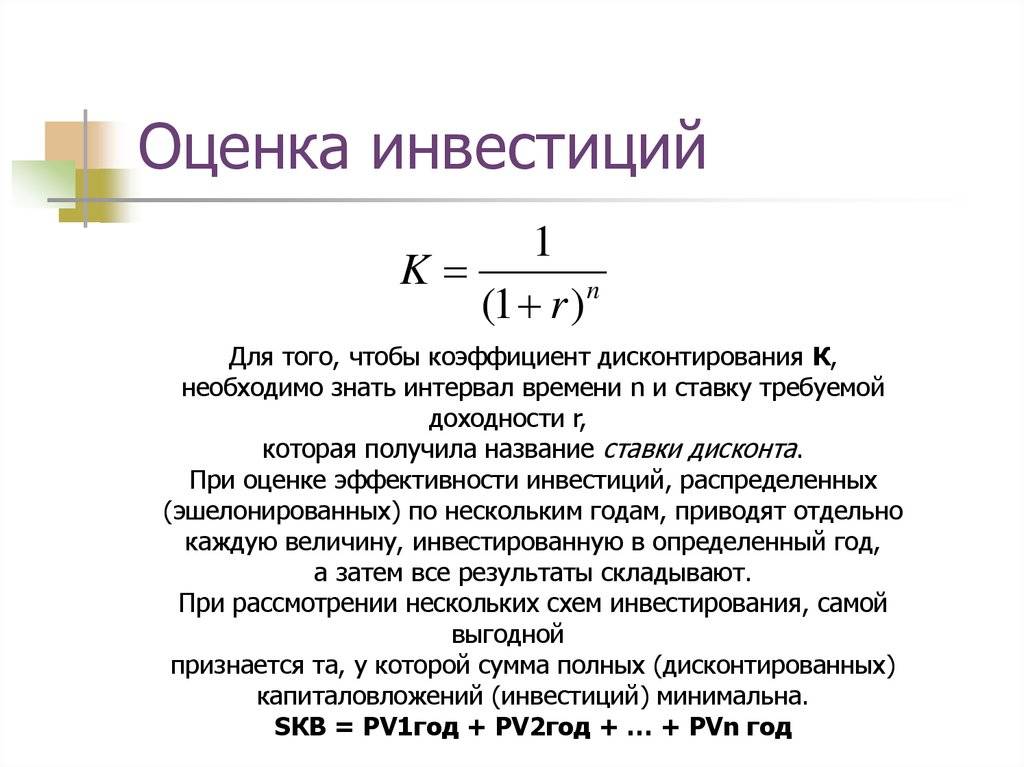

- Показатели роста и прибыли (Выручка, Чистая прибыль, EPS).

- Коэффициенты стоимости (P/E, CAPE, P/S, P/B).

- Показатели платежеспособности (коэффициенты текущей, быстрой, абсолютной ликвидности).

- Результативность (ROA, ROE, ROCE, ROI).

- Прибыльность (Gross margin, Operating Margin, Pretax Margin, Profit Margin).

- Дивиденды (Payout ratio) и доля институциональных инвесторов (Inst Own).

- Оценка вероятности манипулирования отчетностью (M-score).

- Оценка риска банкротства (F-score, Z-score).