Условия инвестирования

Минимальная сумма инвестиций:

— 1 000 рублей по заявкам на приобретение инвестиционных паев, поданным владельцем инвестиционных паев;

— 30 000 рублей по заявкам на приобретение инвестиционных паев, поданным номинальным держателем.

Надбавка:

При приобретении инвестиционных паев по заявке, поданной Агенту АО

«Специализированный депозитарий «ИНФИНИТУМ» в виде электронного документа

посредством информационного сервиса Агента АО «Специализированный депозитарий

«ИНФИНИТУМ» «Финансовая платформа», надбавка, на которую увеличивается расчетная

стоимость инвестиционного пая, составляет 0,5 (Ноль целых пять десятых) процента от расчетной стоимости одного

инвестиционного пая.

Надбавка не взимается при выдаче инвестиционных паев по заявке, поданной

номинальным держателем на основании соответствующего поручения владельца

инвестиционных паев Управляющей компании.

Скидка:

При погашении инвестиционных паев по заявке, поданной Агенту АО

«Специализированный депозитарий «ИНФИНИТУМ» в виде электронного документа

посредством информационного сервиса Агента АО «Специализированный депозитарий

«ИНФИНИТУМ» «Финансовая платформа», скидка, на которую уменьшается расчетная

стоимость инвестиционного пая, составляет 0,5 (Ноль целых пять десятых) процента от расчетной стоимости одного

инвестиционного пая.

Скидка не взимается при погашении инвестиционных паев, права на которые

учитываются в реестре владельцев инвестиционных паев на лицевом счете номинального

держателя, по заявке, поданной номинальным держателем на основании соответствующего

поручения владельца инвестиционных паев.

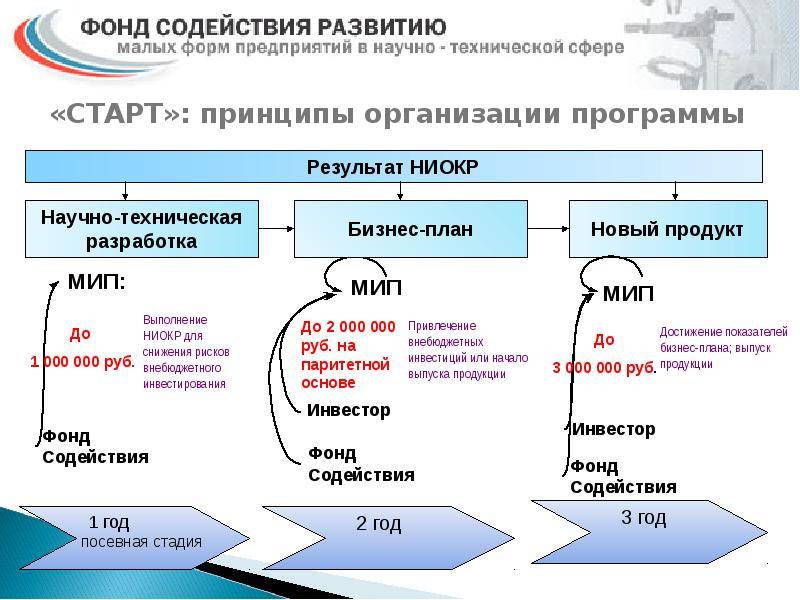

Ищите инвесторов на специализированных площадках

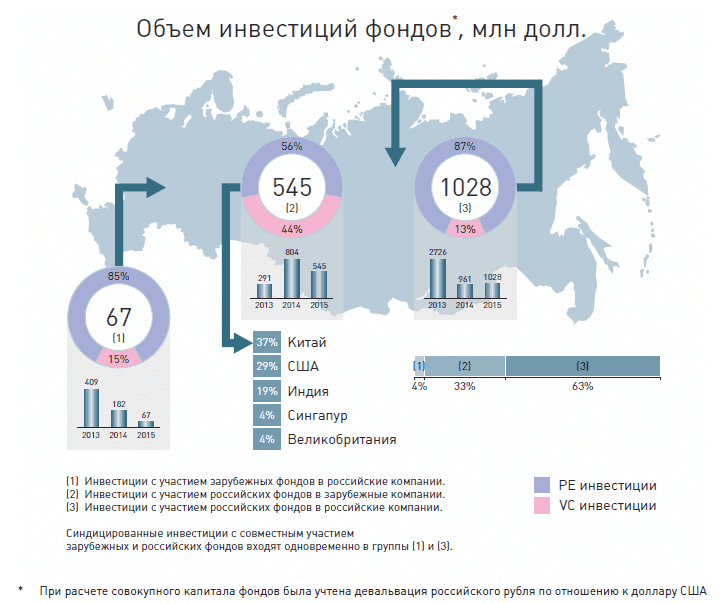

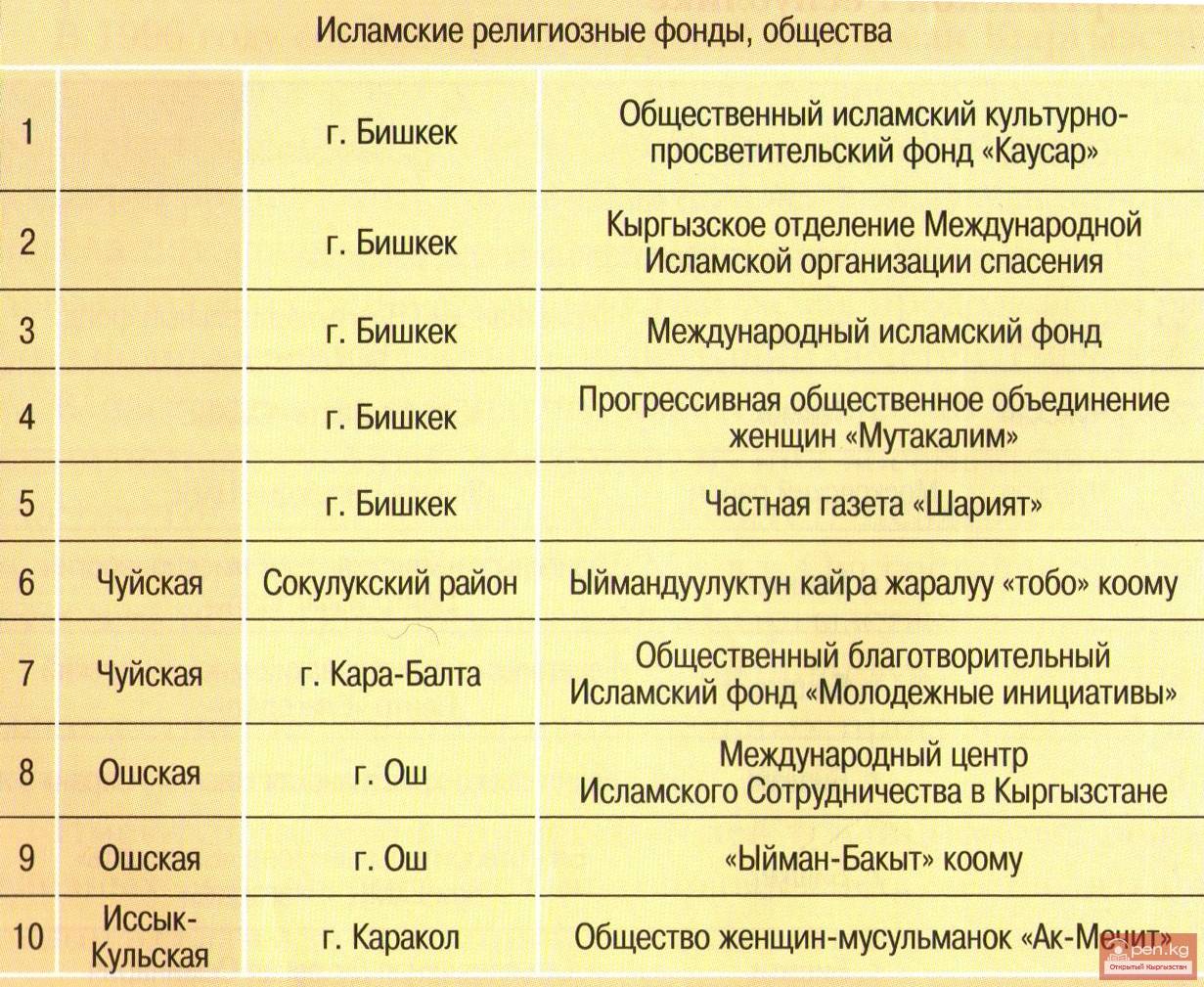

Легче всего привлечь внимание исламских инвесторов на различных площадках по краудинвестменту и краудфандингу. Если ваш проект не подходит под специфику этих сервисов, тщательно изучите те инвестфонды, что уже представлены в вашем регионе

Гораздо легче установить сотрудничество с фондом или инвесткомпанией, которые уже работают в регионе, нежели привлекать инвестора, для которого ваш рынок абсолютно непонятен. Имеет смысл презентовать проект на крупных инвестиционных площадках в исламском мире. Для реализации проектов из стран СНГ в этом году удобнее всего встретиться с исламскими партнерами на Volga Investment Summit & World Halal Day, которые состоятся в Самаре с 3 по 5 октября. Кстати, World Halal Day впервые пройдет в России и соберет сотни экспертов и компаний из десятков стран мира.

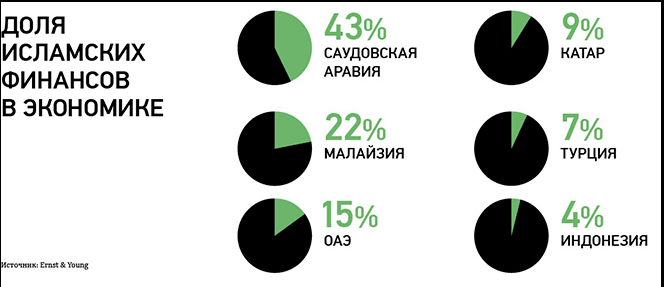

Как инвестируют в исламе?

Впервые о понятии исламских счетов я услышал довольно давно. Касались они валютного рынка, где среднесрочная и долгосрочная торговля сопровождается термином «своп». В зависимости от выбранной валютной пары, своп может быть как положительным, так и отрицательным — в первом случае на ваш счет каждые сутки будут начисляться проценты, что входит в противоречие с исламскими традициями. Поэтому во избежание конфликта веры и финансов были придуманы специальные «безсвоповые» счета, на которые своп не начисляется и равен нулю.

Ситуация при владениями бумагами фондового рынка несколько иная, но также должна соответствовать нормам ислама. В мире с развитием финансовых отношений и глобализации эта концепция стала прослеживаться начиная с 1960-х годов. На первый взгляд, для инвестора в рамках исламских законов встречается множество ограничений — мусульмане не могут взимать проценты за долги, а значит, не могут вкладывать в облигации.

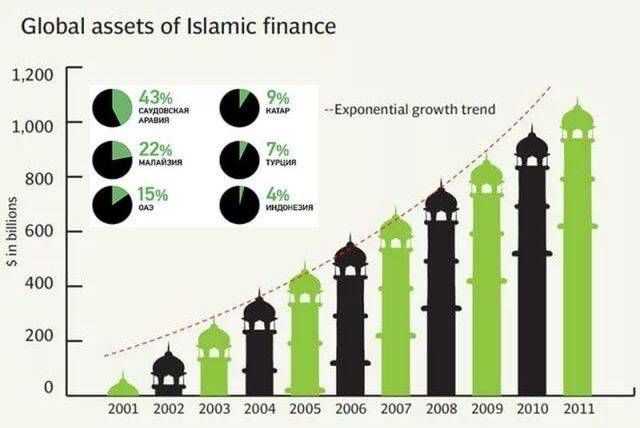

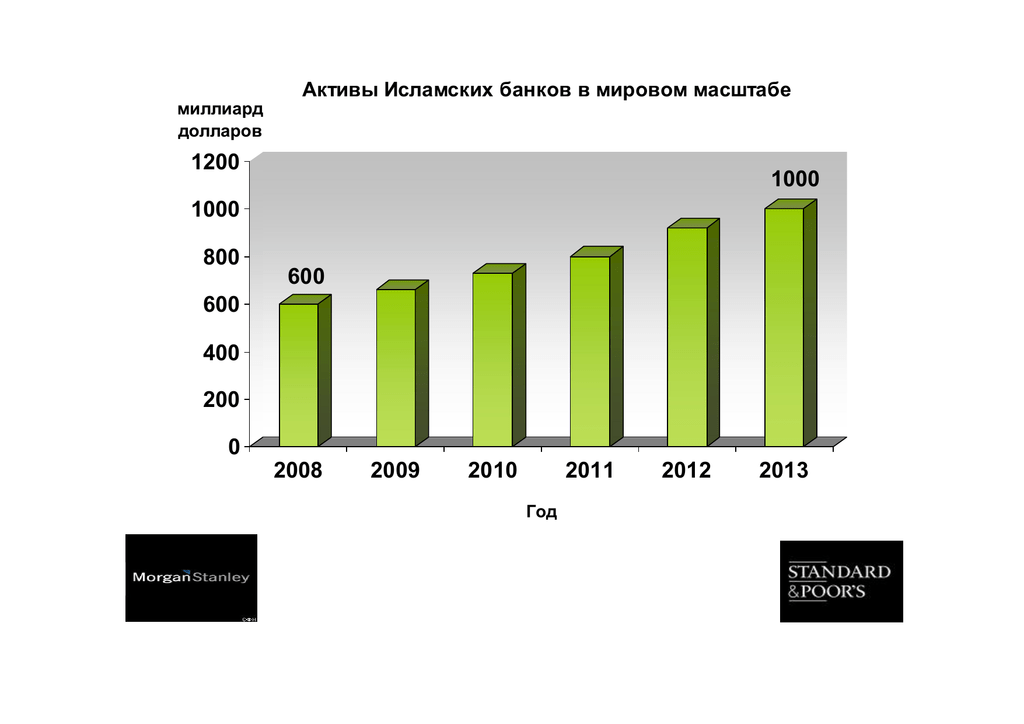

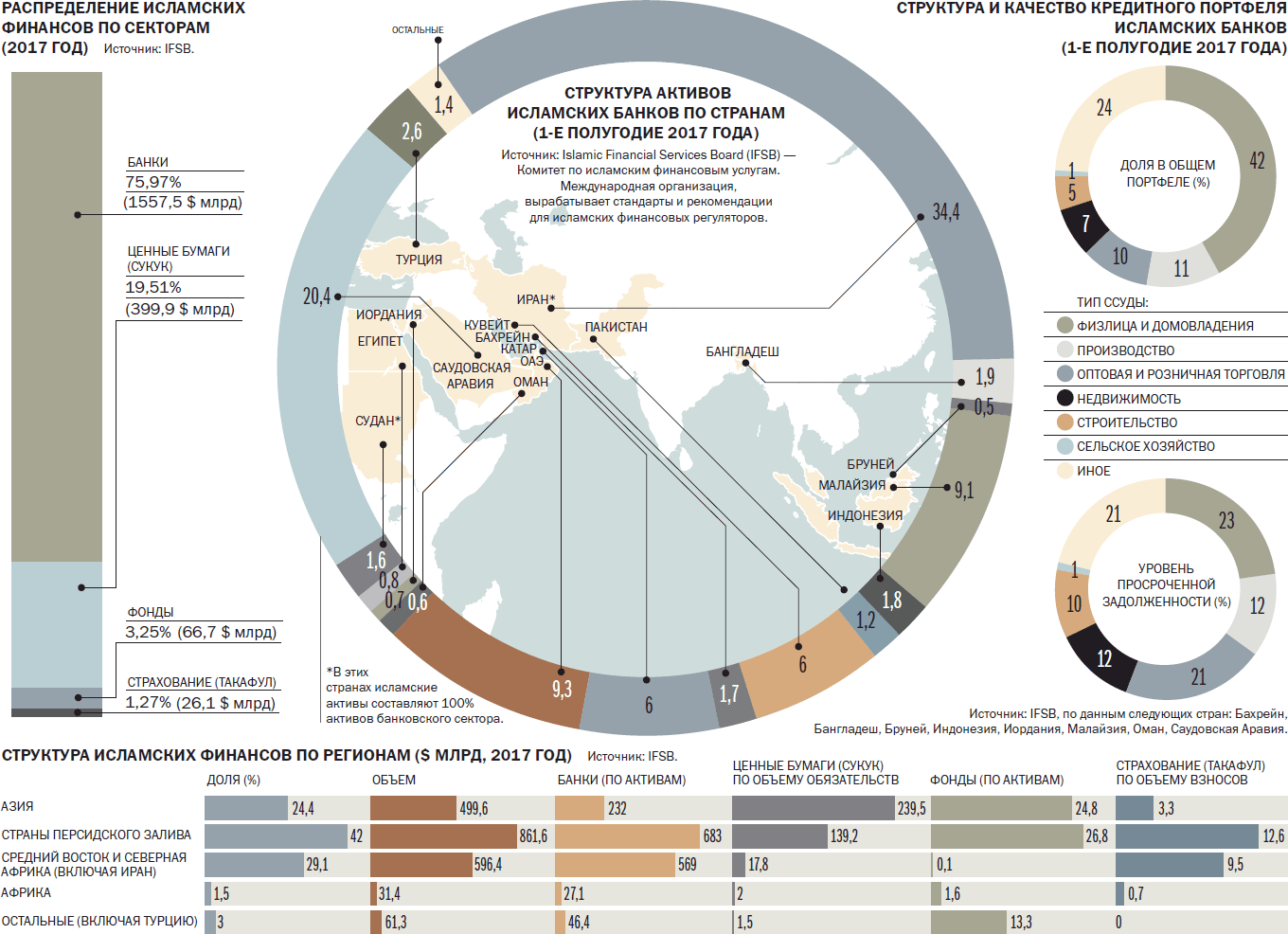

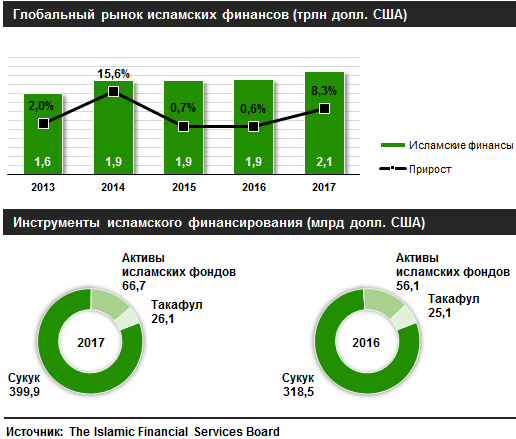

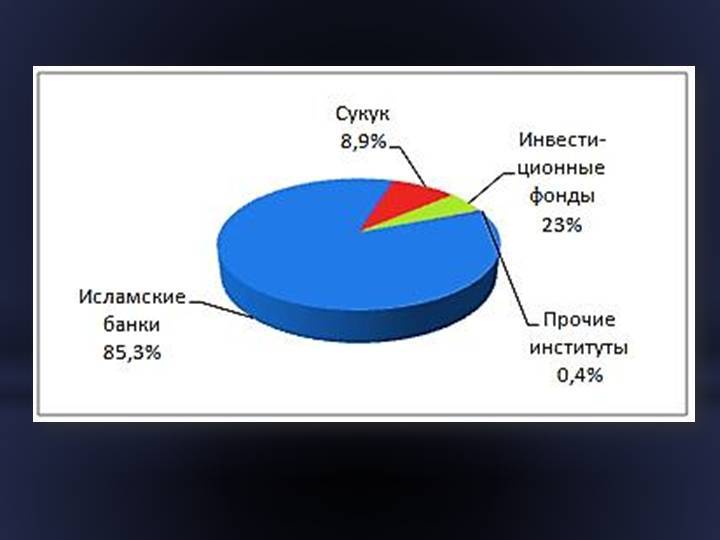

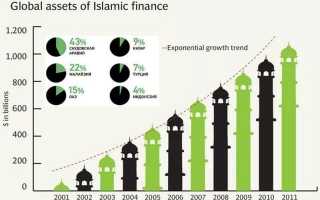

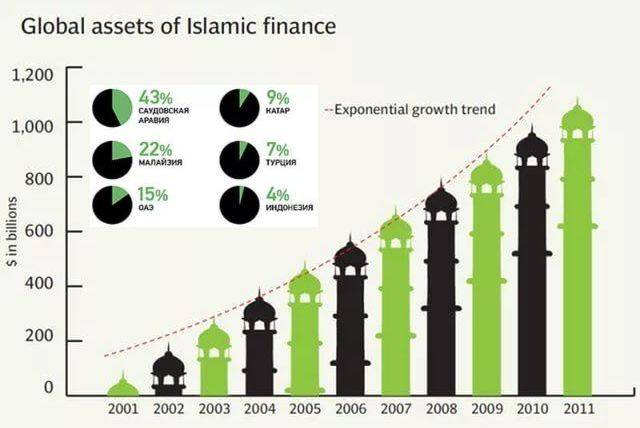

Аналогичные ограничения касаются фьючерсов и опционов (где поставка товара не обязательна), а также активов тех компаний, которые занимаются запрещенной исламом продукцией — например, свининой или алкоголем. Тем не менее владение акциями исламом не возбраняется, а дивидендный доход даже приветствуется. В 2010 году мировой оборот исламских активов перевалил за 1 трлн. долларов и продолжает расти:

Так что не удивительно, что уже почти 20 лет существует достаточно разнообразный выбор фондов, куда могут вкладываться приверженцы ислама. Первый признак отбора акций в такие фонды очевиден — компании сортируются по отраслям, куда кроме названных выше ограничений по алкоголю и свинине не попадает бизнес, связанный с азартными играми, оружием и табаком. Впрочем, примерно до 5% таких компаний иногда могут включаться в индексы, хотя доход с них в этом случае нужно отдать на благотворительность.

Более сложной проблемой является то, что практически каждая компания имеет дебиторскую задолженность — сюда как правило относится не полученная сумма за уже проданный фирмой товар. Но кто поручится, что среди долгов нет и таких, которые получены в результате кредитования? К примеру, фонд Баффета почти полностью построен на страховой деятельности и владении акциями, однако иногда Уоррен позволяет себе приобретать облигации некоторых эмитентов, если считает их условия выгодными.

Решается такая проблема ограничением суммы задолженности относительно средней капитализации компании, причем по аналогичным (не полностью строгим) правилам рассматриваются и долги самого предприятия. В результате такой двухступенчатой воронки остаются те эмитенты, в акции которых можно инвестировать.

На сегодня существует множество биржевых индексов из активов разных стран, удовлетворяющих критериям выше. Вот список, который появляется в Google Finance:

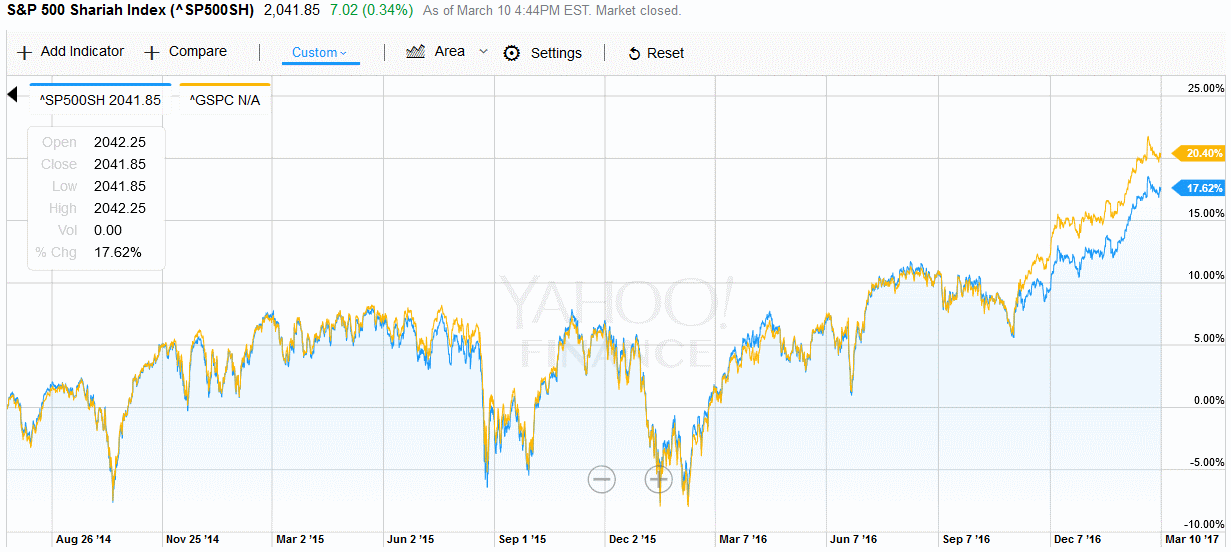

Т.е. только по этому названию выпадает 8 вариантов индексов с активами в разных частях света. Есть и аналог всемирно известного индекса S&P500 под названием S&P 500 Shariah Index. Несмотря на ограничения, рассмотренные выше, большинство американских компаний в него попадают, в том числе и глобальные лидеры вроде Apple или Facebook. Поэтому не слишком удивительно, что корреляция обоих индексов близка к 100%:

3.3. Инвестиционные трасты недвижимости

Исламские

инвестиционные трасты недвижимости

представляют из себя инвестиционные

фонды средства в которые мобилизуются

у широкого круга акционеров/пайщиков

и управляются посредством осуществления

различного вида сделок с недвижимостью,

таких как купля-продажа, девелопмент,

сдача в аренду, ипотека или покупка

ценных бумаг компаний недвижимости.

Основными условиями, отличающими

исламские инвестиционные трасты

недвижимости являются:

1)

Запрет на инвестиции в недвижимость

используемую в запрещённых целях

(казино, ночные клубы и т.п.);

2)

Запрет на приобретение ценных бумаг с

фиксированной доходностью эмитируемых

компаниями недвижимости.

Индексы соответствующие шариату

Существуют исламские индексы, созданные под руководством консультативных советов, состоящих из экспертов по исламскому праву, часто представляющих несколько стран и различные школы исламской мысли. Вот примеры таких индексов:

-

- S&P 500 Shariah — S&P Dow Jones Indices

- S&P 500 Shariah Index

- Dow Jones Islamic Market Index

- MSCI World Index

- MSCI Emerging Markets Islamic Index

- FTSE SET Shariah Index (FSTSH.L) — Yahoo Finance

- S&P EUROPE 350 Shariah Index (^SPE350SH)

- S&P Japan 500 Shariah Index (^SPSHJ)

- FTSE Shariah USA Index (SWUSA.L)

- S&P Global 1200 Shariah — S&P Dow Jones Indices

Процесс проверки компаний, входящих в тот или иной индекс отличается от индекса к индексу, но, как правило, индексы шариата не включают предприятия, ведущие торговую деятельность в следующих отраслях: алкоголь, азартные игры и развлечения, свинина, табак и финансы, за исключением исламских банков, исламских финансовых институтов и исламских страховых компаний.

Процедура отбора бумаг для таких индексов двухступенчатая

- На первом этапе компании отбираются по отраслевому принципу. На этом этапе исключаются компании, осуществляющие недозволенную по исламу деятельность (алкоголь, табак, традиционные финансовые услуги, оружие и др.)

- На втором этапе изучаются финансовые показатели компаний, которые прошли предварительный отбор. В активы фонда могут попасть только акции тех компаний, у кого показатели – совокупный долг, сумма средств на ее счете и процентных бумаг, а также дебиторская задолженность – соответствуют определенным критериям. Например:

-

- Общий процентный доход и доход от несоответствующей деятельности не должен превышать 5% от общего дохода.

- Объем деятельности, связанной с получением процентов не должен превышать 30% от рыночной капитализации компании.

- Долг под проценты не должен превышать 30% от рыночной капитализации.

- Общая долговая нагрузка компании не должна превышать 30% от общей стоимости активов компании.

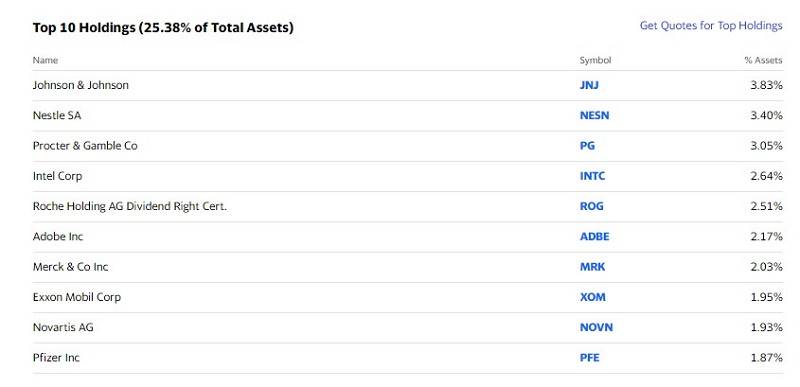

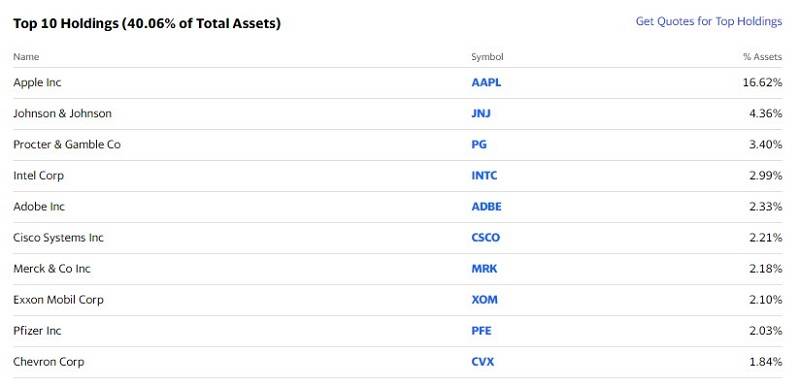

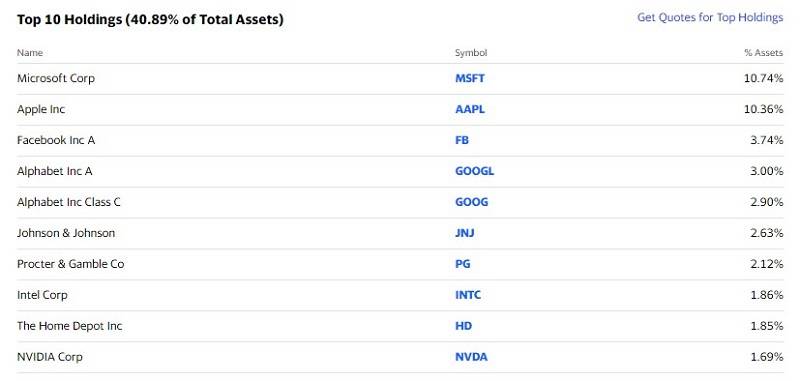

Интересно, что в состав религиозных индексов входят всем известные названия – Apple, Facebook, Intel, Nestle, Johnson & Johnson, Procter & Gamble, Microsoft и другие.

Поэтому неудивительно, что динамика S&P 500 Shariah Index очень похожа на динамику S&P 500.

Список зарубежных ETF, которые соответствуют Шариату

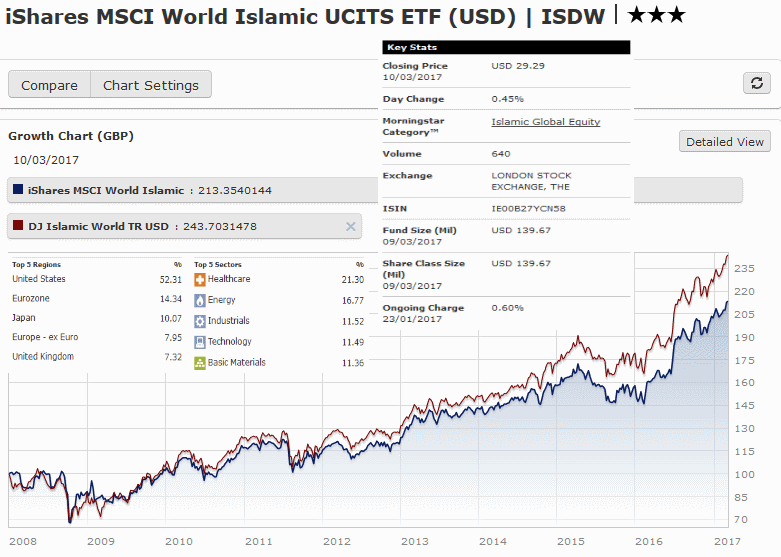

iShares MSCI World Islamic UCITS ETF USD (Dist) (ISWD.L)

MSCI World Islamic Index предлагает доступ к акциям из MSCI World Index, которые соответствуют принципам инвестирования шариата. В индекс MSCI World входят акции из развитых стран мира, которые соответствуют критериям MSCI по размеру, ликвидности и свободному обращению.

Wahed FTSE USA Shariah ETF (HLAL)

Индекс состоит из обыкновенных акций американских компаний с крупной и средней капитализацией, характеристики которых соответствуют требованиям шариата и соответствуют исламским принципам в интерпретации профильных экспертов.

SP Funds S&P 500 Sharia Industry Exclusions ETF (SPUS)

Инвестиции направлены на отслеживание показателей, до вычета комиссий и расходов, по индексу исключений индустрии шариата S&P 500. Индекс состоит из составляющих S&P 500 Shariah Index, кроме тех, которые относятся к следующим подотраслям: аэрокосмическая и оборонная промышленность, финансовые обмены и данные, а также обработка данных и аутсорсинговые услуги.

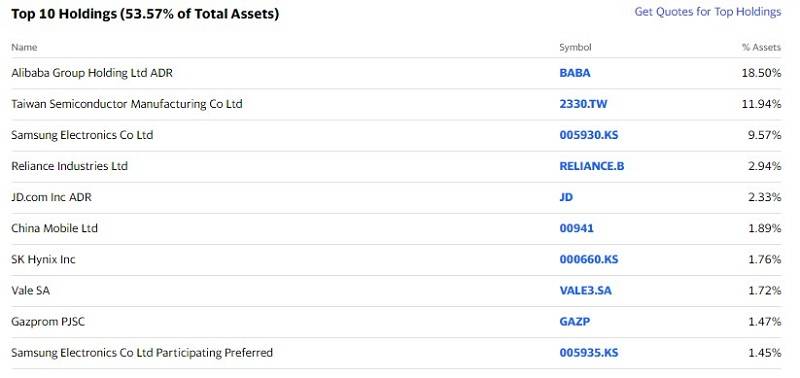

iShares MSCI EM Islamic UCITS ETF USD (Dist) (ISDE.L)

ETF инвестирует в физические индексные ценные бумаги. Исламский индекс MSCI Emerging Markets предлагает доступ к акциям из индекса MSCI Emerging Markets, которые соответствуют принципам инвестирования шариата.

SP Funds Dow Jones Global Sukuk ETF (SPSK)

Индекс включает выраженные в долларах США сукук (исламский эквивалент облигаций) инвестиционного уровня, которые представляют собой финансовые сертификаты, аналогичные облигациям, выпущенные на мировых рынках и структурированные в соответствии с исламским религиозным правом, широко известным как шариат, и его инвестиционными принципами.

Цель, функции, состав, инструменты Европейского центрального банка (ЕЦБ)

Европейский центральный банк (ЕЦБ) — первый в истории наднациональный центральный банк, начавший свою активную деятельность в 1999 г. с переходом большей части государств ЕС к единой валюте евро. Предшественниками ЕЦБ были сначала Европейский фонд валютного сотрудничества, а с 1993 г.— Европейский валютный институт.

Европейский центральный банк (англ. European Central Bank) — центральный банк Евросоюза и зоны евро. Образован 1 июня 1998 года. Штаб-квартира расположена в немецком городе Франкфурте-на-Майне.

В его штат входят представители всех государств-членов ЕС. Банк полностью независим от остальных органов ЕС.

Главные функции банка:

- выработка и осуществление валютной политики зоны евро;

- содержание официальных обменных резервов стран зоны евро и управление ими;

- эмиссия банкнот евро;

- установление основных процентных ставок.

- поддержание ценовой стабильности в еврозоне, то есть обеспечение уровня инфляции не выше 2 %.

Европейский центральный банк является «наследником» Европейского денежно-кредитного института (EMI), который играл ведущую роль в подготовке к вводу евро в 1999 году.

Все ключевые вопросы, касающиеся деятельности Европейского центрального банка, таких как учётная ставка, учёт векселей и прочие, решаются дирекцией и советом управляющих Банка.

Совет управляющих состоит из членов Дирекции ЕЦБ и управляющих национальными центральными банками. Традиционно четыре из шести мест занимают представители четырёх крупных Центробанков: Франции, Германии, Италии и Испании. Право голоса имеют только члены Совета управляющих, присутствующие лично или принимающие участие в телеконференции. Член Совета управляющих может назначить себе замену, если в течение длительного времени не имеет возможности присутствовать на заседаниях.

Для проведения голосования требуется присутствие 2/3 членов Совета, однако, может быть собрано чрезвычайное заседание ЕЦБ, для которого не устанавливается минимальное количество присутствующих. Решения принимаются большинством, в случае равенства голосов, голос Председателя имеет больший вес. Решение вопросов касающихся капитала, распределения прибыли определяется голосованием, вес голосов пропорционален долям национальных банков в уставном капитале ЕЦБ.

ЕЦБ стоит во главе Европейской системы центральных банков (ЕСЦБ), которая включает ЕЦБ и все 27 центральных банков стран ЕС. Центральные банки государств, не входящих в зону евро, являются участниками ЕСЦБ с особым статусом: они не имеют право влиять на решения, которые действительны только для зоны евро.

ЕСЦБ управляется тремя органами — Советом управляющих (Governing Council), Правлением ЕСЦБ (Executive Board) и Общим советом (General Council).

Совет управляющих включает членов Правления ЕЦБ (Executive Board of the ECB) и управляющих центральных банков стран зоны евро.

Правление ЕЦБ избирается на восьмилетний срок без права переизбрания, и его члены независимы от рекомендовавших и избравших их стран и правительств. Правление ЕСЦБ состоит из президента, вице-президента и четырех других членов.

Общий совет, в отличие от Совета управляющих, наряду с президентом и вице-президентом, включает управляющих всех центральных банков стран ЕС.

Таким образом, структура управления ЕСЦБ является двухярусной с учетом наличия двух групп стран. Общий совет, как и Правление ЕСЦБ, выступает связующим звеном между странами зоны евро (ins) и странами, не вошедшими в нее (pre-ins).

Европейскому центральному банку принадлежит ключевая роль в осуществлении кредитно-денежной политики в рамках Европейской валютной системы (ЕВС).

При этом его основная задача заключается в унификации требований, предъявляемых к финансовым инструментам и институтам в зоне евро, а также в методах проведения центральными банками кредитно-денежной политики. В частности, до создания ЕВС центральные банки отдельных государств использовали различные механизмы денежно-кредитного регулирования экономики. Так, не все страны ЕС применяли нормы обязательного резервирования для коммерческих банков, а часть из тех, кто использовал их, не начисляли процентное вознаграждение. Различались механизмы рефинансирования кредитных институтов со стороны центральных банков.

Европейский центральный банк использует следующий основной инструментарий кредитно-денежной политики.

Во-первых, предусматривается установление текущих целевых значений для основных денежных агрегатов для контроля уровня инфляции.

Во-вторых, определяются диапазоны колебаний основных процентных ставок, в том числе для сближения их по всей зоне евро.

В-третьих, устанавливаются минимальные резервные требования для коммерческих банков, а также в отношении процентного вознаграждения. Теперь все страны ЕВС должны применять установленный единый норматив резервирования и процентного вознаграждения.

Определен единый перечень обязательств, для которых применяется норматив, а также штрафные санкции за нарушение сроков резервирования средств. Установление минимальных резервных требований в качестве одной из целей преследует выравнивание уровней процентных ставок в странах ЕВС.

В-четвертых, определяется совокупность краткосрочных операций по регулированию ликвидности на денежном рынке евро, называемых постоянно действующими механизмами. Они подразделяются в целом на кредитные и депозитные механизмы ЕЦБ. Так, к депозитному механизму относят размещение временно свободных денежных средств кредитных институтов в депозиты ЕЦБ сроком на один день (депозиты overnight).

Устанавливаемая по этим депозитам ставка формирует нижнюю границу однодневных межбанковских кредитов рынка евро и является минимальной базовой ставкой в системе процентных ставок ЕЦБ. Аналогично к кредитным механизмам относится предоставление любым центральным банком Евросистемы однодневных кредитов. Соответствующая процентная ставка определяет верхнюю границу ставок рынка однодневных межбанковских кредитов евро. Однако однодневные кредиты предоставляются центральными банками бесплатно.

ЕЦБ предоставил право центральным банкам ЕВС самостоятельно выбирать форму предоставления однодневных кредитов, основными из которых являются залоговые (ломбардные) кредиты и сделки прямого однодневного репо.

В качестве залога по однодневным кредитам могут быть использованы активы, определяемые ЕЦБ и подразделяемые на две категории. Критерии, которым должны отвечать активы обеих категорий, также определены ЕЦБ. При получении кредитов рефинансирования в своем национальном центральном банке кредитный институт размещает активы одной из категории в любом депозитарии на территории ЕВС.

ЕЦБ установил размеры предоставляемых кредитов в зависимости от рыночной стоимости заложенных активов и степени ее колеблемости, а также нормативы дополнительных взносов либо выплат в случае изменения указанной рыночной стоимости.

В-пятых, проводятся операции на открытом рынке, под которыми в ЕВС подразумевают любые сделки, по которым центральные банки сами выступают равноправными контрагентами на рынке, а не только операции на рынке ценных бумаг, как это принято обычно. Среди указанных операций наибольшее значение имеют основной и долгосрочный инструмент рефинансирования, а также так называемые операции тонкой настройки и структурные операции.

Основной инструмент рефинансирования предполагает проведение еженедельных аукционов на срок 14 дней среди кредитных институтов по фиксированной процентной ставке.

Долгосрочный инструмент рефинансирования аналогичен основному, но предусматривает ежемесячную аукционную торговлю трехмесячными кредитами. Он заменил действовавшую в ряде стран ЕВС до перехода к евро форму долгосрочного рефинансирования через переучет векселей.

Аукционы по обоим инструментам рефинансирования проводятся децентрализованно, т. е. центральными банками Евро-системы, но общие объемы кредитных средств, выставляемых на продажу, определяются ЕЦБ.

Операции тонкой настройки и структурные операции проводятся нерегулярно и часто за короткий период, когда необходимо срочное вмешательство для регулирования ликвидности и процентных ставок на рынках ЭВС.

Сюда относят, в частности, «скоростные» кредитные и депозитные тендеры, валютообменные свопы (т. е. одновременное заключение спотовой и форвардной сделки по купле-продаже какой-либо валюты), выпуск дисконтных долговых обязательств ЕЦБ и других инструментов.

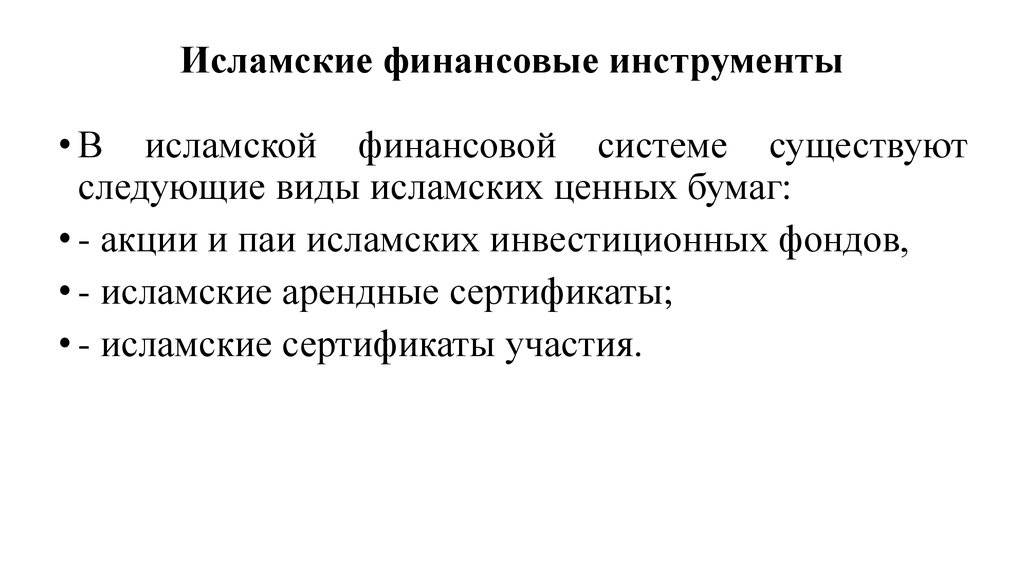

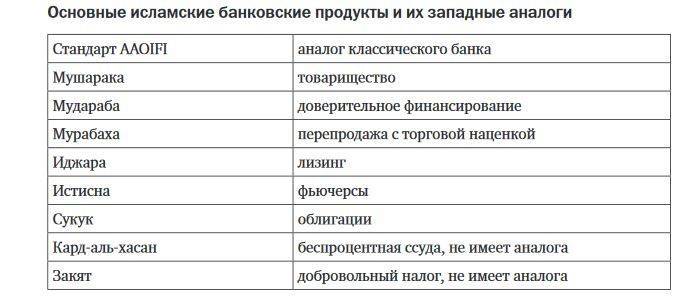

Исламские банковские и инвестиционные продукты

Можно выделить магометанскские инвестиционные и банковские инструменты, которые действуют на сегодняшний день. Этим инструментам можно найти аналоги в неисламском финансовом мире.

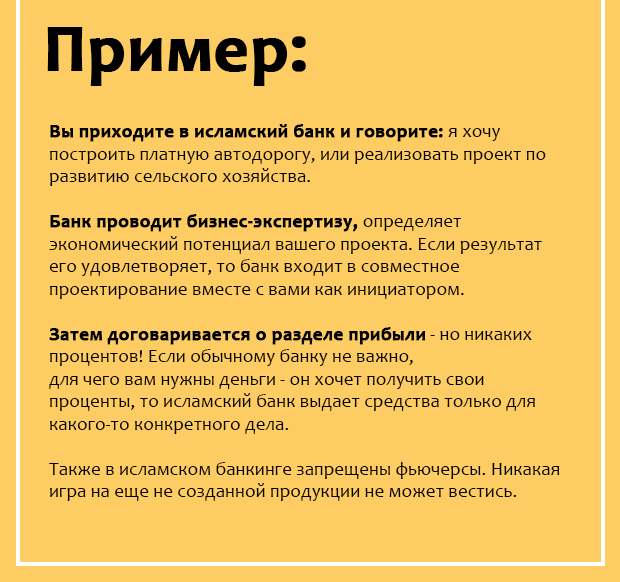

Мусульманские банки получают доход из следующих инструментов:

- Финансирование бизнеса за определенную долю от прибыли (мушарака, мудараба и кард-аль-хасан);

- Приобретение имущества с последующим правом выкупа (иджара);

- Купля-продажа (мурабаха);

- Выпуск исламских ценных бумаг (сукук);

- Налог на богатство (закят).

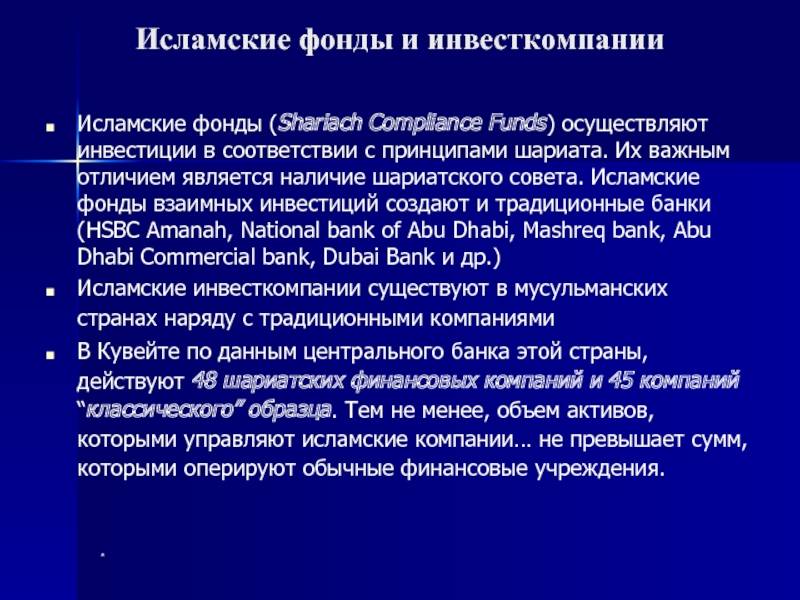

Что же предлагает исламский финансовый мир для инвесторов, кроме банков? Сейчас существует множество «халяльных» инвестиционных фондов и программ инвестирования. Так, в России, БКС предлагает ПИФ «Халяль», ИФК «Солид» дает доступ к доверительному управлению средствами «Ихлас» с минимальной суммой 500 тыс. рублей. Некоторые исламские продукты внедряются Сбербанком, АК «Барс», Внешэкономбанком. Мусульманам можно самостоятельно инвестировать в компании, деятельность которых не попадает под запреты шариата. Например, Норникель, Газпром, Новатэк. Для удобства пользования существуют определенные списки «халяльных» акций и облигаций.

В мировой финансовой практике также есть возможность инвестировать в специальные «халяльные» фонды. Так, существует индекс Dow Jones Islamic Indices, в который включены компании, отобранные в соответствии с законами шариата. Из всего перечня акций, входящих в индекс Dow Jones, нужные отбираются по отраслям, разрешенным в исламском мире. Затем происходит фильтрация по соотношению задолженностей к общей сумме активов.

Резюме

Отсутствие процентов не говорит о том, что условия сотрудничества с исламскими финансовыми учреждениями будут выгодны для людей иного вероисповедания. Следует помнить, что данная финансовая система создана, в первую очередь, для комфортной жизни приверженцев ислама, соблюдающих религиозные правила. За основу взяты принципы западной банковской системы, но тщательно переработаны в соответствии с законами шариата. Несмотря на кажущуюся экзотичность исламских финансовых учреждений, в мире их насчитывается более 500, тогда как христианских банков всего около 50.

Всем профита!

19.06.2019

Банковские реквизиты для оплаты паев

Банк получателя:

ПАО «АК БАРС» БАНК, г. Казань;;

БИК 049205805;

к/с 30101810000000000805;

адрес: 420066, г. Казань, ул. Декабристов, д. 1

Получатель:

ООО УК «АК БАРС КАПИТАЛ», ДУ ОПИФ рыночных финансовых инструментов «Лалэ»;

ИНН 1435126890; КПП 165701001;

р/с 40701810100022670688.

Назначение платежа:

Оплата паев ОПИФ рыночных финансовых инструментов «Лалэ»

по заявке <№ заявки>, от <дата>, от <ФИО инвестора>,

НДС не облагается.

Контакты

Проконсультируйтесь с нашими специалистами по телефону горячей линии:(843) 518-66-77

Вы также можете оставить on-line заявку на консультацию или приобретение паев,

и наши специалисты обязательно свяжутся с вами.

По вопросам исламских финансов, а именно ньюансов халяльных инвестий в фондовый рынок,

Вы можете связаться с Халиуллиным Русланом по тел +7(917)863-64-83

Ответ

Все вопросы и ответы — здесьСм. другие видео на YouTube — здесь

Слушайте аудиоверсию –

Религиозные нормы требуют от мусульман отказаться от кредитования (нельзя давать в долг и нельзя брать в долг с процентом). Это же касается и долговых инструментов с фиксированной денежной доходностью, в частности облигаций.

При этом приобретение акций, ETF и БПИФ мусульманам разрешено, т.к. они НЕ являются долговыми инструментами, а получаемые дивиденды являются долей в прибыли, а не процентами. Покупка акции или пая это участие в капитале, а это не запрещено в исламе.

При этом компании можно условно разделить на три группы.

- К первой группе относятся компании и фирмы, которые занимаются дозволенным видом деятельности, например: транспортные и грузовые компании, фирмы по производству одежды, офисных принадлежностей, мебели, медицинских приборов, строительные компании и пр., при условии, что в своей работе они не прибегают ко лжи, мошенничеству, ростовщичеству или кредитованию, а следуют во всех сферах деятельности заповедям Шариата. Инвестирование в акции подобных компаний, которые называют «дозволенными компаниям» или «чистыми», разрешены.

- Ко второй группе относятся компании, которые по существу занимаются запретной деятельностью. Примеры запретной деятельности:

-

- Алкоголь

- Азартные игры

- Оборона / Оружие

- Табак

- Развлечения для взрослых

- Продукты из свинины

- Кредитные карты

- Музыка, кино и радиовещание

- Бизнес на основе ссудного процента (пр. банки)

- Бизнесы с высокой долей заемных средств

-

Инвестирование в такие компании запрещено.

Третья группа — это компании, которые в основе занимаются дозволенным видом деятельности, но в своей работе прибегают к некоторым запрещенным в Шариате операциям. Например, имеют вклады в банке и получают с них прибыль или которые для финансирования своих проектов обращаются в банки для получения кредитов.

Шариат позволяет получать небольшую долю дохода и из запрещенных активов, но инвестор должен отдавать её на благотворительность.

Иными словами, мусульманину МОЖНО инвестировать в ценные бумаги, но с некоторыми ограничениями и не во все виды ценных бумаг.

Топ-3 стартапов родом с Ближнего Востока

- Souq.com. Крупнейшая платформа электронной коммерции в странах арабского мира. Проект стартовал в 2005 году, а в 2017-м был куплен за $580 млн. С 1 мая этого года Souq.com начал работать под новым названием – Amazon.ae.

- Careem. Самый популярный райдшеринговый проект на Ближнем Востоке. Стартап основали Мудассир Шейха, Магнус Олссон и Абдулла Элиас в 2012 году. За семь лет сервис масштабировался на 98 городов Ближнего Востока, Северной Африки, Пакистана и Турции. В марте этого года был куплен компанией Uber за $3,1 млрд.

- Fetchr. Сервис доставки товаров в развивающиеся страны. С помощью GPS приложение доставки отправляет посылки не по фиксированному адресу, а по координатам. В последнем раунде в мае 2019 года проект привлек $41 млн инвестиций.

Мадина Калимуллина, kursiv.kz