Между бизнесом и хобби: что такое альтернативные инвестиции

01. 10. 2020

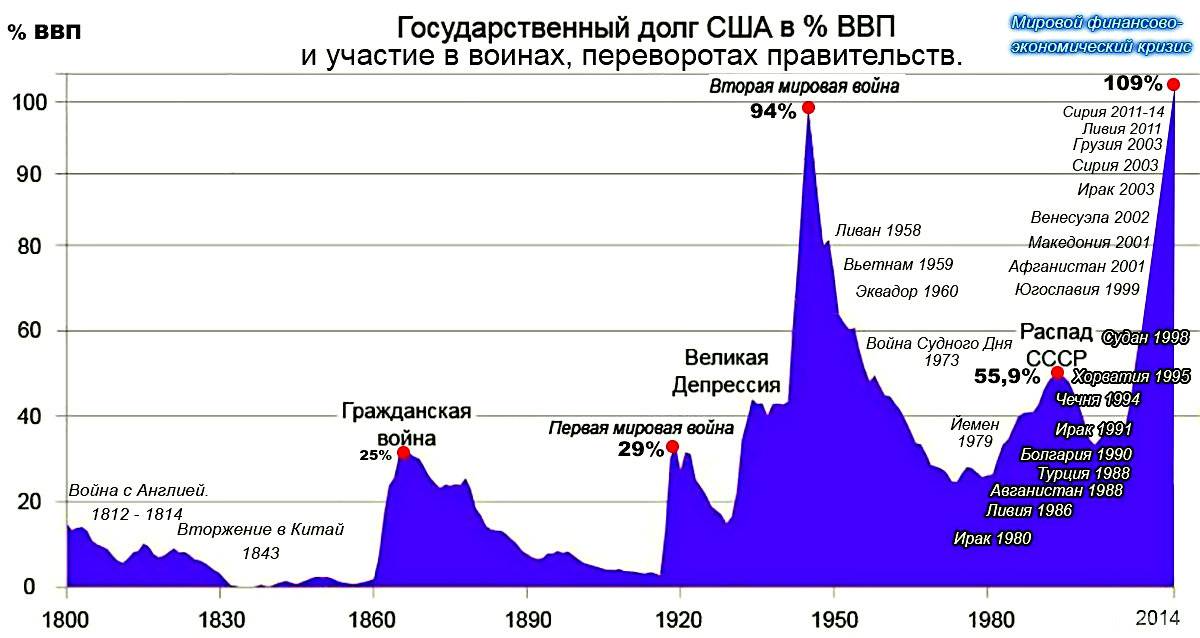

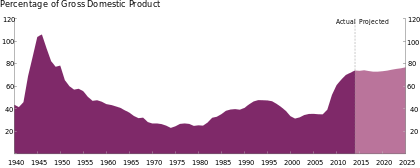

После Второй мировой войны

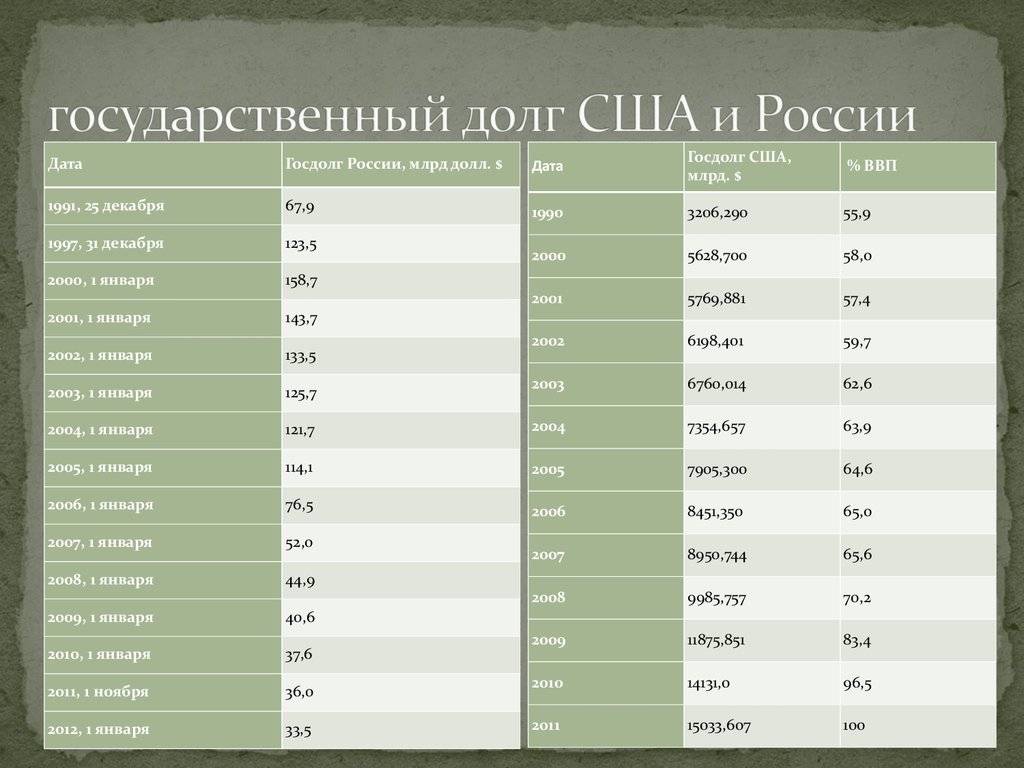

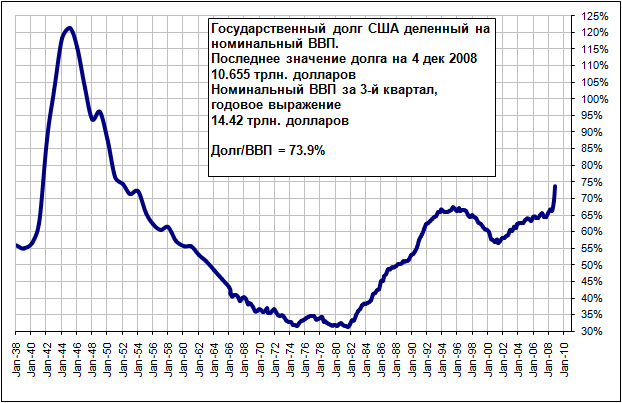

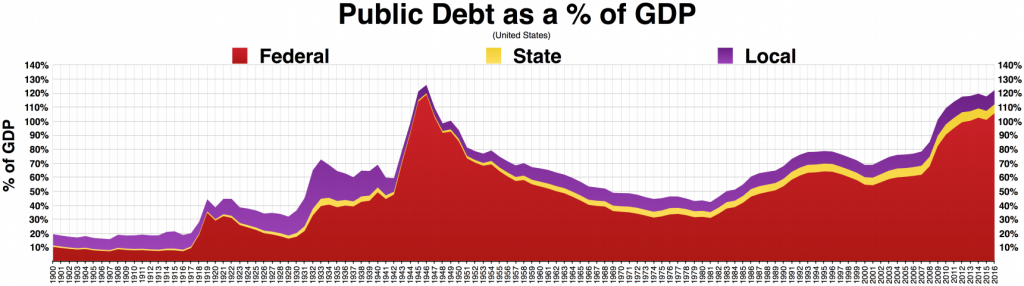

Федеральный долг США в процентах от ВВП с 1940 по 2012 год.

Государственный долг в процентах от ВВП резко упал после окончания Второй мировой войны под президентством Гарри С. Трумэна , поскольку США и остальной мир испытали послевоенный экономический рост . В отличие от предыдущих войн, Корейская война (1950–53) в основном финансировалась за счет налогов и не привела к увеличению государственного долга.

Темпы роста в западных странах начали замедляться в середине 1960-х годов. Начиная с середины 1970-х годов и позже национальный долг США начал расти быстрее, чем ВВП.

Государственный долг по отношению к ВВП достиг в 1974 г. минимума после Второй мировой войны — 24,6%. В том же году Закон Конгресса о бюджете и контроле за изъятием средств от конфискации от 1974 г. изменил бюджетный процесс, чтобы позволить Конгрессу более легко оспаривать бюджет президента, и, как следствие, контролировать дефицит становилось все труднее. Государственный долг, находящийся в государственной собственности, увеличился с послевоенного минимума в 24,6% ВВП в 1974 году до 26,2% в 1980 году.

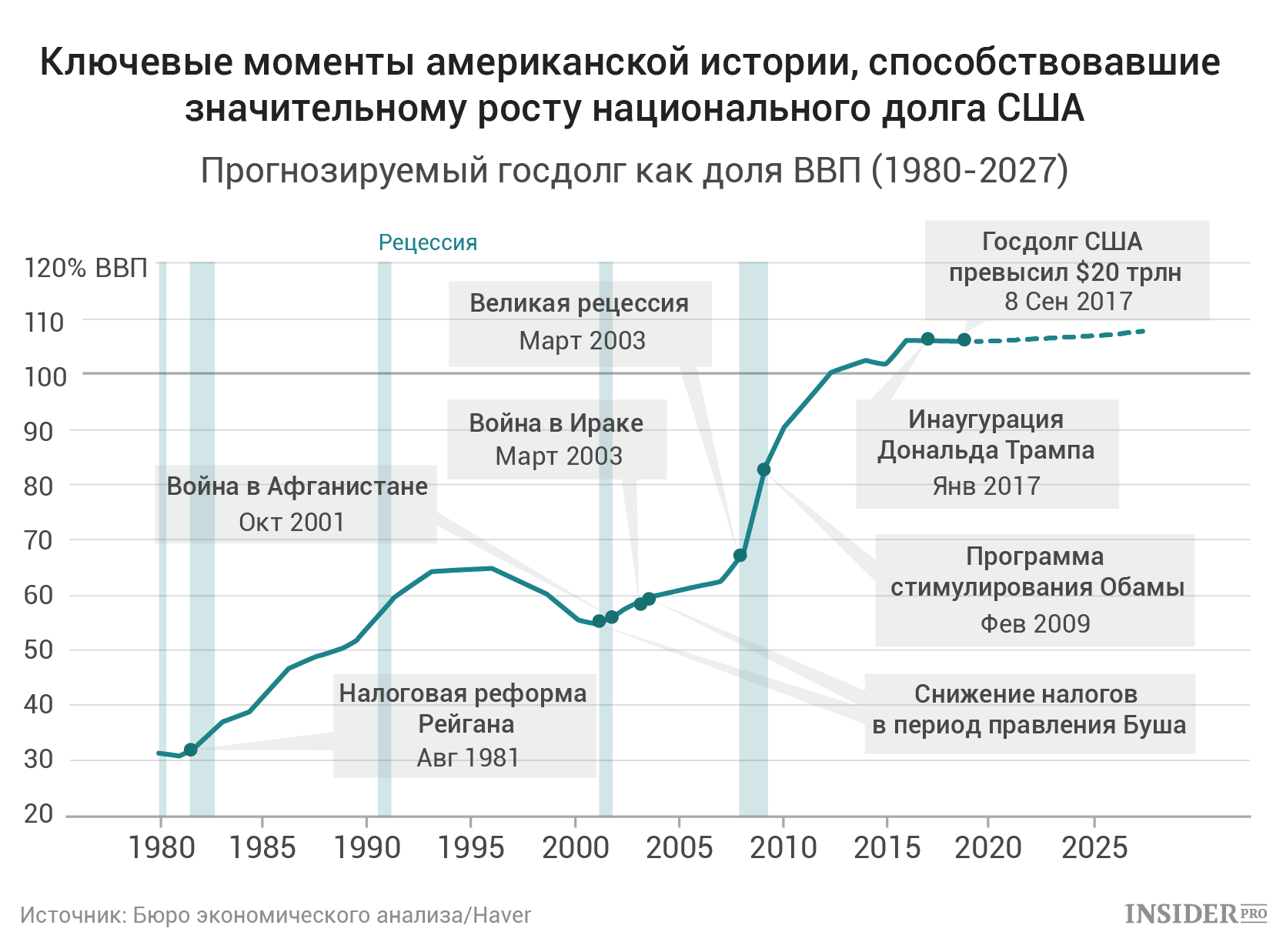

Долг населения по отношению к ВВП снова быстро вырос в 1980-х годах. Президент Рональд Рейган «s экономическая политика пониженные налоговые ставки (Рейган сократил максимальную ставку налога на прибыль с 70% до 28%, хотя законопроекты прошли в 1982 и 1984 позже частично отменили эти сокращения налогов.) И увеличение военных расходов, в то время как демократы в Конгрессе заблокировали порезы к социальным программам. В результате долг как доля ВВП увеличился с 26,2% в 1980 г. до 40,9% в 1988 г. и продолжал расти во время президентства Джорджа Буша-старшего , достигнув 48,3% ВВП в 1992 г.

Валовой федеральный долг США как процент от ВВП, по политической партии президента

Долги населения достигли максимума в 49,5% ВВП в начале первого срока президента Клинтона . Однако к концу президентства Клинтона он упал до 34,5% ВВП, отчасти из-за сокращения военных расходов, повышения налогов (в , и 1997 годах ) и увеличения налоговых поступлений в результате бума 1990-х годов . Бюджетный контроль, введенный в 1990-е годы, успешно сдерживал бюджетные действия Конгресса и президента и вместе с экономическим ростом способствовал образованию профицита бюджета в конце десятилетия. Положительное сальдо привело к снижению государственного долга с примерно 43% ВВП в 1998 году до примерно 33% к 2001 году.

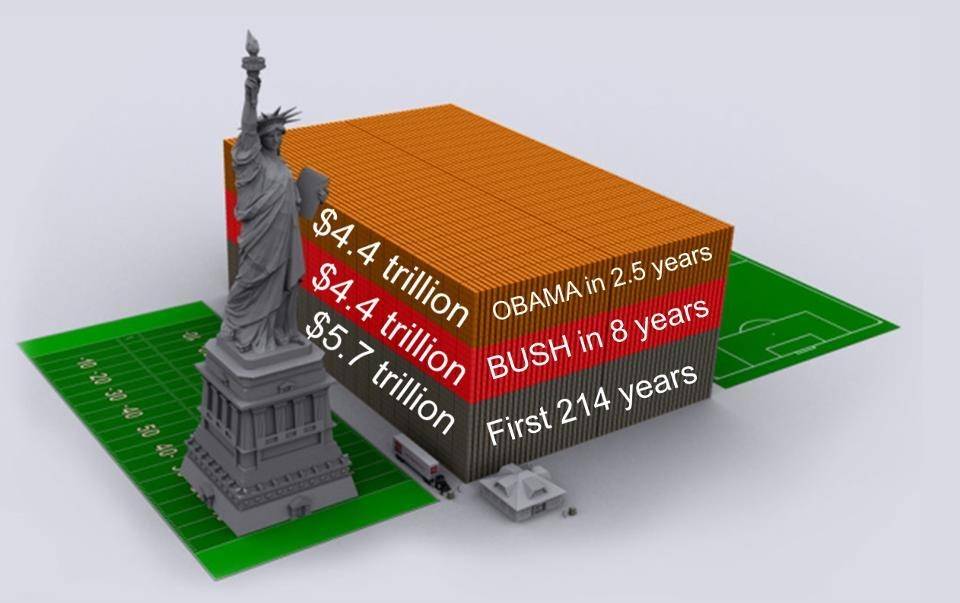

В начале 21 века задолженность населения по отношению к ВВП снова выросла отчасти из-за снижения налогов Бушем и увеличения военных расходов, вызванных войнами на Ближнем Востоке и новой программой Medicare D. Во время президентства Джорджа Буша-младшего государственный долг увеличился с 3,339 триллиона долларов в сентябре 2001 года до 6,369 триллиона долларов к концу 2008 года. После глобального финансового кризиса 2007–2008 годов и связанного с ним значительного снижения доходов и увеличения расходов к концу июля 2013 года при президентстве Барака Обамы государственный долг увеличился до 11,917 триллиона долларов . Когда США требовалось выпустить огромный объем облигаций для стабилизации финансового рынка, они полагались на Китай , крупнейшего держателя долга США.

Понижение кредитного рейтинга за 2011 год

5 августа 2011 г. в связи с кризисом потолка долга США в 2011 г. рейтинговое агентство Standard & Poor’s понизило рейтинг федерального правительства с AAA до AA +. Это был первый раз, когда рейтинг США был понижен с тех пор, как в 1917 году агентство Moody’s первоначально присвоило ему рейтинг AAA по долгу . BBC News сообщила, что Standard & Poor’s «утратило уверенность» в способности правительства США принимать решения.

Как рассчитать риски

Свежие комментарии

Свежие комментарии

Что такое госдолг США простыми словами?

Государственный долг США — это задолженность государства перед внешними и внутренними кредиторами.

Образуется американский госдолг в большей степени следующим образом. Федеральное казначейство США, а точнее — его подразделение, называемое «Бюро государственного долга», эмитирует долговые ценные бумаги, которые в кругах инвесторов называют US Treasuries (Трежерис). Всего выпускается 4 типа таких бумаг: векселя и 3 вида облигаций, но общая суть у них одинакова.

Инвесторы, покупающие трежерис, дают американскому государству в долг свои деньги, а государство обязуется их вернуть в указанный срок с процентами (проценты выплачиваются регулярно). Такими инвесторами выступают компании США, компании других стран, частные лица и даже целые государства. Многие страны держат в американских трежерис свои национальные резервы, поскольку по надежности они сопоставимы с долларом, но при этом еще предполагают пусть небольшую, но доходность. Также эти ценные бумаги являются высоконадежными биржевыми активами, торгуемыми на многих мировых биржах (держатели покупают/продают их друг другу).

Новые трежерис часто эмитируются при проведении денежных эмиссий, как часть давно работающей и хорошо зарекомендовавшей себя схемы. ФРС США (аналог Центрального банка) эмитирует доллары, которые для сохранения баланса обязательно должны быть сразу во что-то вложены (размещены). И вот вкладываются они, преимущественно, в эти самые трежерис, то есть, в госдолг США. Таким образом, ФРС, как коммерческая организация, еще и зарабатывает прибыль на эмиссии за счет процентов по облигациям и векселям. А денежные эмиссии в США часто связаны с наращиванием госдолга.

Трежерис являются и мощным инструментом денежно-кредитной политики США. Когда необходимо извлечь денежную массу из обращения, Федеральное казначейство активно распродает трежерис на внутреннем рынке. Когда необходимо увеличить денежную массу — наоборот, активно скупает.

Средства от реализации трежерис поступают в федеральный бюджет США и далее используются на необходимые цели.

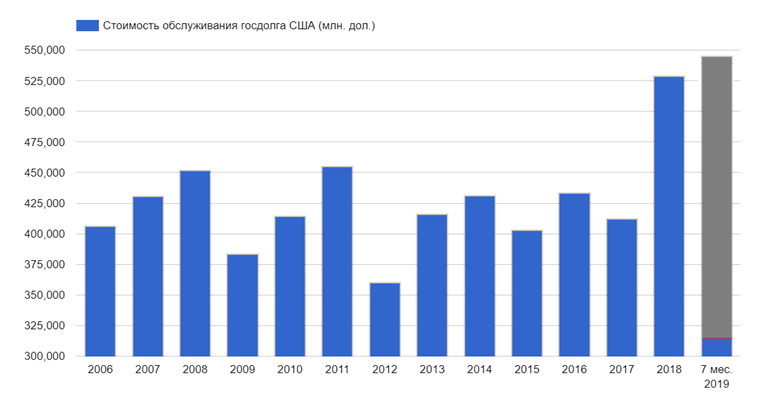

Федеральные расходы, федеральный долг и ВВП

В таблице ниже показаны годовые федеральные расходы, валовой федеральный долг и валовой внутренний продукт за определенные . Финансовый год правительства длится с 1 октября предыдущего календарного года по 30 сентября указанного года.

| Отчетный год | Федеральные расходы | Федеральный долг | Валовый Внутренний Продукт | Регулятор инфляции | ||||||

|---|---|---|---|---|---|---|---|---|---|---|

| Миллиарды | Скорректировано | + Изменить | Миллиарды | Скорректировано | + Изменить | Миллиарды | Скорректировано | + Изменить | ||

| 1977 г. | 409 долл. США | 1 040 долл. США | 705 долл. США | 1795 долларов США | 1974 долл. США | 5 019 долл. США | 0,39 | |||

| 1978 г. | 459 долларов США | 1 093 долл. США | 5,1% | 776 долларов США | 1850 долларов США | 3,1% | 2 217 долл. США | 5 285 долл. США | 5,3% | 0,42 |

| 1979 г. | 504 долл. США | 1 107 долл. США | 1,3% | 829 долл. США | 1821 долл. США | −1,5% | 2 501 долл. США | 5 494 долл. США | 4,0% | 0,46 |

| 1980 г. | 591 долл. США | 1175 долларов США | 6,1% | 909 долл. США | 1 808 долл. США | -0,8% | 2 727 долл. США | 5 422 долл. США | −1,3% | 0,50 |

| 1981 | 678 долл. США | 1219 долл. США | 3,8% | 994 долл. США | 1787 долларов США | -1,1% | 3055 долл. США | 5 492 долл. США | 1,3% | 0,56 |

| 1982 г. | 746 долл. США | 1252 долл. США | 2,6% | 1137 долларов США | 1 908 долл. США | 6,8% | 3228 долл. США | 5 417 долл. США | −1,4% | 0,60 |

| 1983 г. | 808 долл. США | 1 294 долл. США | 3,4% | 1 371 долл. США | 2195 долл. США | 15,0% | 3 441 долл. США | 5 510 долл. США | 1,7% | 0,62 |

| 1984 | 852 долл. США | 1300 долларов США | 0,4% | 1 564 долл. США | 2386 долл. США | 8,7% | 3 840 долл. США | 5 858 долл. США | 6,3% | 0,66 |

| 1985 г. | 946 долл. США | 1396 долл. США | 7,4% | 1817 долларов США | 2680 долл. США | 12,3% | 4 142 долл. США | 6 108 долл. США | 4,3% | 0,68 |

| 1986 г. | 990 долларов США | 1426 долл. США | 2,1% | 2120 долларов | 3052 долл. США | 13,9% | 4 412 долл. США | 6 352 долл. США | 4,0% | 0,69 |

| 1987 г. | 1 004 долл. США | 1406 долларов США | −1,4% | 2345 долл. США | 3 283 долл. США | 7,6% | 4 647 долл. США | 6 506 долл. США | 2,4% | 0,71 |

| 1988 г. | 1 065 долл. США | 1447 долл. США | 2,9% | 2 601 долл. США | 3 534 долл. США | 7,7% | 5 009 долл. США | 6 806 долл. США | 4,6% | 0,74 |

| 1989 г. | 1 144 долл. США | 1499 долл. США | 3,6% | 2 867 долл. США | 3757 долларов США | 6,3% | 5 401 долл. США | 7 077 долл. США | 4,0% | 0,76 |

| 1990 г. | 1 253 долл. США | 1 590 долл. США | 6,1% | 3 206 долл. США | 4 067 долл. США | 8,3% | 5735 долл. США | 7 277 долл. США | 2,8% | 0,79 |

| 1991 г. | 1324 долл. США | 1 610 долл. США | 1,3% | 3 598 долл. США | 4 374 долл. США | 7,5% | 5 935 долл. США | 7 215 долл. США | -0,8% | 0,82 |

| 1992 г. | 1382 долл. США | 1 624 долл. США | 0,9% | 4 001 долл. США | 4 703 долл. США | 7,5% | 6240 долл. США | 7 334 долл. США | 1,7% | 0,85 |

| 1993 г. | 1410 долл. США | 1 615 долл. США | -0,5% | 4351 долл. США | 4987 долл. США | 6.0% | 6 576 долларов США | 7 536 долларов США | 2,8% | 0,87 |

| 1994 г. | 1462 долл. США | 1 642 долл. США | 1,7% | 4 643 долл. США | 5 216 долл. США | 4,6% | 6 961 долл. США | 7820 долл. США | 3,8% | 0,89 |

| 1995 г. | 1 516 долл. США | 1662 долл. США | 1,2% | 4 920 долл. США | 5 395 долларов США | 3,4% | 7 326 долл. США | 8 033 долл. США | 2,7% | 0,91 |

| 1996 г. | 1 561 долл. США | 1 673 долл. США | 0,7% | 5 181 долл. США | 5 554 долл. США | 3,0% | 7 694 долл. США | 8 248 долл. США | 2,7% | 0,93 |

| 1997 г. | 1 601 долл. США | $ 1,684 | 0,7% | 5 369 долл. США | 5647 долларов США | 1,7% | 8 182 долл. США | 8 606 долл. США | 4,3% | 0,95 |

| 1998 г. | 1 653 долл. США | 1721 долл. США | 2,2% | 5 478 долларов США | 5 704 долл. США | 1,0% | 8 628 долл. США | 8 985 долл. США | 4,4% | 0,96 |

| 1999 г. | 1702 долл. США | 1 746 долл. США | 1,5% | 5 605 долл. США | 5750 долл. США | 0,8% | 9 125 долл. США | 9 361 долл. США | 4,2% | 0,97 |

| 2000 г. | 1789 долл. США | 1789 долл. США | 2,5% | 5628 долл. США | 5628 долл. США | −2,1% | 9710 долл. США | 9710 долл. США | 3,7% | 1,00 |

| 2001 г. | 1863 долл. США | 1821 долл. США | 1,8% | 5769 долл. США | 5 638 долл. США | 0,2% | 10 058 долл. США | 9829 долл. США | 1,2% | 1.02 |

| 2002 г. | 2 011 долл. США | 1 929 долл. США | 6.0% | 6 198 долл. США | 5 945 долл. США | 5,5% | 10 377 долл. США | 9 954 долл. США | 1,3% | 1.04 |

| 2003 г. | 2160 долл. США | 2 018 долл. США | 4,6% | 6 760 долл. США | 6316 долл. США | 6,2% | 10 809 долл. США | 10 099 долл. США | 1,4% | 1.07 |

| 2004 г. | 2 293 долл. США | 2082 долл. США | 3,2% | 7 354 долл. США | 6 677 долл. США | 5,7% | 11 500 долларов США | 10 441 долл. США | 3,4% | 1,10 |

| 2005 г. | 2 472 долл. США | 2165 долл. США | 4,0% | 7 905 долл. США | 6923 долл. США | 3,7% | 12 238 долл. США | 10 717 долл. США | 2,6% | 1.14 |

| 2006 г. | 2 655 долл. США | 2 249 долларов США | 3,9% | 8 451 долл. США | 7 158 долл. США | 3,4% | 13 016 долл. США | 11 024 долл. США | 2,9% | 1.18 |

| 2007 г. | 2730 долларов США | 2 263 долл. США | 0,6% | 8 951 долл. США | 7 419 долл. США | 3,6% | 13 668 долл. США | $ 11 329 | 2,8% | 1,21 |

| 2008 г. | 2 931 долл. США | 2 366 долларов США | 4,6% | 9 654 долл. США | 7 793 долл. США | 5,0% | 14 312 долл. США | 11 553 долл. США | 0% | 1,24 |

| 2009 * | 3 107 долл. США | 2452 долл. США | 3,6% | 10 413 долл. США | 8 218 долл. США | 5,5% | 14 097 долл. США | 11 529 долл. США | 2,6% | 1,27 |

| 2010 * | 3091 долл. США | 2392 долл. США | −2,4% | $ 11 875 | 9 247 долл. США | 12,5% | 14 508 долл. США | 11 297 долл. США | -2,0% | 1,29 |

Примечание . Значения за 2009 и 2010 годы представляют собой оценки из исходного материала.

Что такое диверсификация рисков

Методы уменьшения госдолга

Манипулирование процентной ставкой

В теории, поддержание низких процентных ставок стимулирует экономику. Это генерит налоговые поступления и, в конечном итоге, сокращает государственный долг. Низкие процентные ставки позволяют частным лицам и предприятиям занимать больше денег, а это значит, что заемщики тратят эти деньги на товары и услуги, что создает рабочие места и налоговые поступления.

На практике, процентные ставки, сохраняющиеся на уровне, близком к нулю в течение длительных периодов времени, не оказались панацеей для правительств, обремененных долгами. Тем не менее, низкие процентные ставки, позволяют казначейству США заимствовать деньги почти бесплатно.

Сокращение расходов

Канада столкнулась с почти двузначным дефицитом бюджета в 1990-х годах. Путем введения значительного сокращения бюджета (на 20% и более в течение четырех лет), страна сократила дефицит бюджета до нуля в течение трех лет и сократила государственный долг на треть в течение пяти лет. Страна сделала это без повышения налогов!

Повысить налоги

Повышение налогов является распространенной тактикой. Несмотря на частоту этой практики, большинство стран сталкиваются с бОльшими и растущими долгами. Вероятно, это во многом связано с неспособностью сократить расходы. Когда денежные потоки увеличиваются, а расходы продолжают расти, возросшие доходы мало влияют на общий уровень задолженности.

Сократить расходы и повысить налоги

К 1994 году Швеция оказалась на грани финансового краха. Однако, к концу 1990-х годов страна имела сбалансированный бюджет благодаря комбинации мер: сокращения расходов и повышения налогов.

Долг США был существенно уменьшен в 1947, 1948 и 1951 годах при Гарри Трумэне. Президенту Дуайту Эйзенхауэру удалось сократить государственный долг в 1956 и 1957 годах. Сокращение расходов и повышение налогов сыграли роль в обеих попытках.

Ориентация на бизнес и торговлю

Фокус на бизнес и торговлю — это ещё один способ, с помощью которого страны могут уменьшить своё долговое бремя. Саудовская Аравия таким образом снизила долговую нагрузку с 80% ВВП в 2003 году до всего 10,2% в 2010 году.

Переорентировать государственные расходы на сектора, которые значительно повышают занятость населения, такие как образование и инфраструктура.

Простить долги

Многие страны Африки «прощали» кредиторам свои долги. В 2011 году Греция также хотела сделать что-то подобное, но получила миллиарды долларов в качестве спасительных средств. Хотя, после первоначальных раундов денежных вливаний дела шли не намного лучше. В 2020-м году национальный долг Греции составляет 192% от ВВП.

Дефолт

Дефолт по долгу, который может включать в себя временное банкротство и / или реструктуризацию платежей кредиторам. Это является обычной и часто успешной стратегией сокращения долга. Северная Корея, Россия и Аргентина использовали эту стратегию, и она была успешной (по крайней мере, если критерием успеха является сокращение задолженности, а не хорошие отношения с мировым банковским сообществом).

Виды диверсификации рисков инвестиций

Насколько опасен большой внешний госдолг?

Ошибочно считается, что госдолг угрожающе навис над американской экономикой и рано или поздно никто больше не захочет давать займы США. На самом деле принципы кредитования стран мало чем отличаются от тех, что используются в обычных банках при предоставлении займов гражданам.

Получить кредит в большом объеме проще состоятельным людям и странам. США как раз и относится к числу богатых и развитых государств. В стране устойчивая экономика, выгодная инвестиционная среда, мощный промышленный комплекс, большие запасы ресурсов и т. д. Это делает американские ценные бумаги весьма выгодным приобретением.

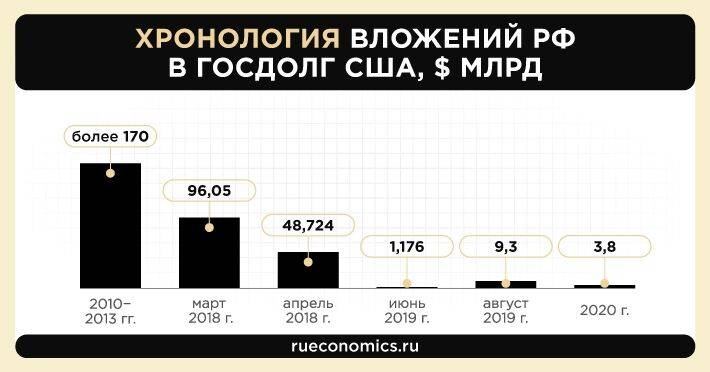

Активнее всего облигации США покупаются Японией и Китаем. В совокупности эти две страны уже купили американские ценные бумаги на сумму более чем в 2 трлн долларов.

Желающие указать на слабость и возможный крах экономики США часто приводят в пример большой размер госдолга. Но все не так плохо.

Примерно так же дела обстоят и в развитых европейских государствах. К примеру, во Франции госдолг уже давно составляет более 100% от ВВП.

Исторические уровни долга

Валовой федеральный долг

В этой таблице указан федеральный долг США как процент от валового внутреннего продукта , или ВВП, каждый год после Второй мировой войны. Валовой федеральный долг, показанный ниже, достиг 102,7% ВВП на конец 2012 года, это последняя имеющаяся цифра; это был самый высокий процент с 1945 года и первый годовой показатель, превысивший с тех пор 100%. (Валовой федеральный долг в таблице включает внутригосударственный долг — то есть деньги, которые одна ветвь федерального правительства должна другому. Когда эта последняя сумма вычитается, оставшаяся сумма называется государственным долгом.)

| Сессия Конгресса | Лет | Президент | Партия президента | Отношение долга к ВВП на начало периода | Отношение долга к ВВП на конец периода | Изменение долга (в миллиардах долларов) | Изменение отношения долга к ВВП (в процентных пунктах ) |

|---|---|---|---|---|---|---|---|

| — | 1941–1945 | Рузвельт | Демократичный | 100% | 117,5% | +203 | +67,1 |

| — | 1945–1949 | Рузвельт, Трумэн | Демократичный | 117,5% | 93,1% | -8 | -24,4 |

| — | 1949–1953 гг. | Трумэн | Демократичный | 93,1% | 71,4% | +13 | -21,7 |

| — | 1953–1957 | Эйзенхауэр | Республиканец | 71,4% | 60,4% | +6 | -11,0 |

| — | 1957–1961 | Эйзенхауэр | Республиканец | 60,4% | 55,2% | +20 | -5,2 |

| — | 1961–1965 | Кеннеди, Джонсон | Демократичный | 55,2% | 46,9% | +30 | -8,3 |

| — | 1965–1969 | Джонсон | Демократичный | 46,9% | 38,6% | +43 | -8,3 |

| — | 1969–1973 | Никсон | Республиканец | 38,6% | 35,6% | +101 | -3,0 |

| — | 1973–1977 | Никсон, Форд | Республиканец | 35,6% | 35,8% | +177 | +0,2 |

| — | 1977–1981 | Картер | Демократичный | 35,8% | 32,5% | +288 | -3,3 |

| — | 1981–1985 | Рейган | Республиканец | 32,5% | 43,8% | +823 | +11,3 |

| — | 1985–1989 | Рейган | Республиканец | 43,8% | 53,1% | +1 050 | +9,3 |

| — | 1989–1993 | Буш-старший | Республиканец | 53,1% | 66,1% | +1 483 | +13,0 |

| — | 1993–1997 | Клинтон | Демократичный | 66,1% | 65,4% | +1 018 | -0,7 |

| — | 1997–2001 | Клинтон | Демократичный | 65,4% | 56,4% | +401 | -9,0 |

| — | 2001–2005 | Буш | Республиканец | 56,4% | 63,5% | +2 135 | +7,1 |

| — | 2005–2009 | Буш | Республиканец | 63,5% | 84,2% | +3,971 | +20,7 |

| — | 2009–2013 гг. | Обама | Демократичный | 84,2% | 102,7% | +6 061 | +18,5 |

Ноты:

- Часть долга, включенного в эту диаграмму для каждой президентской администрации, может включать долги, добавленные в рамках следующей президентской администрации.

- Информацию о чистых изменениях рабочих мест за соответствующие периоды см .: Рабочие места, созданные во время президентских сроков в США .

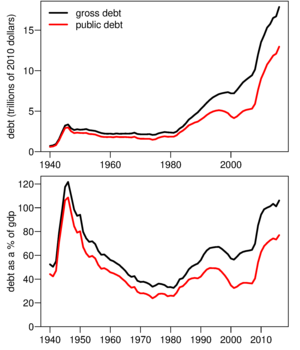

Государственный долг

Долг США с 1940 по 2011 годы. Красные линии обозначают «государственный долг», а черные линии обозначают общий государственный долг или валовой государственный долг. Разница заключается во внутригосударственном долге , который включает обязательства перед государственными программами, такими как социальное обеспечение. На верхней панели показан долг, дефлированный до долларов 2010 г .; вторая панель показывает долг в процентах от ВВП.

Государственный долг — это валовой долг за вычетом внутригосударственных обязательств (таких как деньги, которые государство должно двум целевым фондам социального обеспечения , программе страхования по старости, потере кормильца и инвалидности и программе социального страхования по инвалидности ).

Показатели БЖУ в форели

Энергетическая ценность из расчета взятых 100 грамм:

- белки 17,5 г;

- жиры 2 г;

- углеводы 0 г;

- вода 30 г.

Государственный долг к ВВП в других странах

| Страна | Период | Факт. значение | Пред. значение |

|

Колумбия |

2019 |

48.4 % |

48.6 |

|

Панама |

2018 |

39.48 % |

37.53 |

|

Гондурас |

2019 |

44.05 % |

43.69 |

|

Бразилия |

2019 |

75.79 % |

76.53 |

|

Чили |

2019 |

27.9 % |

25.6 |

|

Парагвай |

2019 |

22.9 % |

19.7 |

|

Аргентина |

2018 |

86.2 % |

57.1 |

|

Канада |

2018 |

89.7 % |

90.1 |

|

Эквадор |

2019 |

49.4 % |

45.2 |

|

Мексика |

2019 |

45.5 % |

46 |

|

Перу |

2019 |

27.5 % |

25.8 |

|

США |

2019 |

107 % |

106 |

|

Уругвай |

2019 |

61.3 % |

60.2 |

|

Ямайка |

2017 |

103 % |

121 |

|

Суринам |

2018 |

81.4 % |

86.9 |

|

Венесуэла |

2017 |

23 % |

31.4 |

|

Белиз |

2019 |

69.9 % |

68.6 |

|

Камерун |

2018 |

34 % |

35.7 |

|

Кабо-Верде |

2018 |

124 % |

127 |

|

Куба |

2015 |

18.2 % |

18.9 |

|

Доминиканская Республика |

2019 |

50.53 % |

47.9 |

|

Сальвадор |

2019 |

73.3 % |

72.65 |

|

Гайана |

2018 |

52.9 % |

51.4 |

|

Гаити |

2018 |

33 % |

31 |

|

Никарагуа |

2018 |

52.5 % |

46.8 |

|

Тринидад и Тобаго |

2019 |

63.2 % |

61 |

Срочный выкуп жилья и трейд-ин на рынке недвижимости: как это работает и сколько стоит

Американский стаффордширский терьер

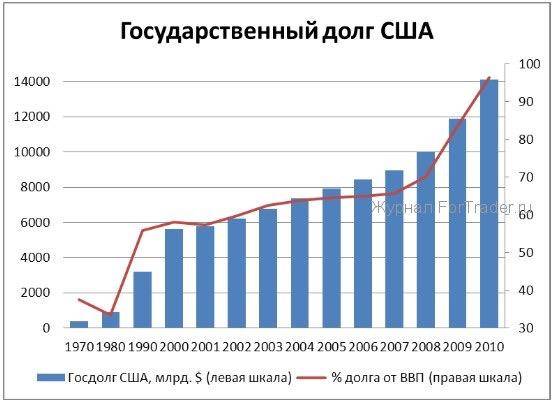

Изменение госдолга США в 20-м веке

Национальный долг Американского государства возник не вчера. США испытывают дефицит бюджета с 1960-х гг. и вынуждены занимать средства у частных кредиторов и иностранных государств.

Таблица изменения госдолга США

| Год | Госдолг, млрд $ | Год | Госдолг, млрд $ |

| 1910 | 2 | 1990 | 3206 |

| 1920 | 26 | 2000 | 5628 |

| 1930 | 16 | 2010 | 13528 |

| 1940 | 50 | 2015 | 18627 |

| 1950 | 256 | 2016 | 19949 |

| 1960 | 290 | 2017 | 20164 |

| 1970 | 380 | 2018 | 21408 |

| 1980 | 909 | 2019 | 22571 |

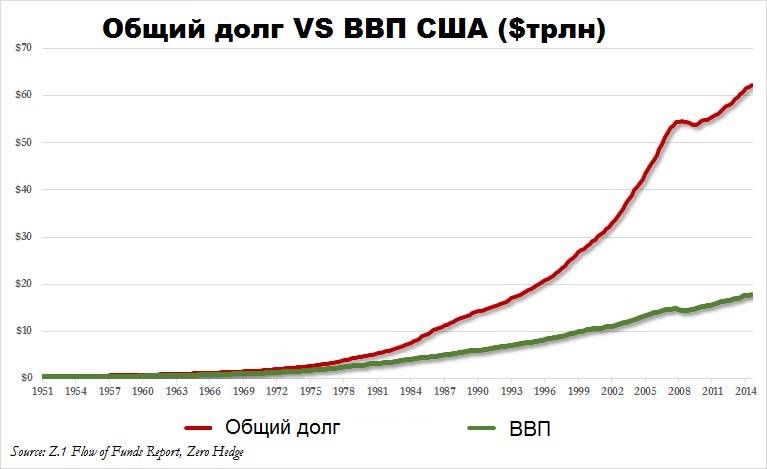

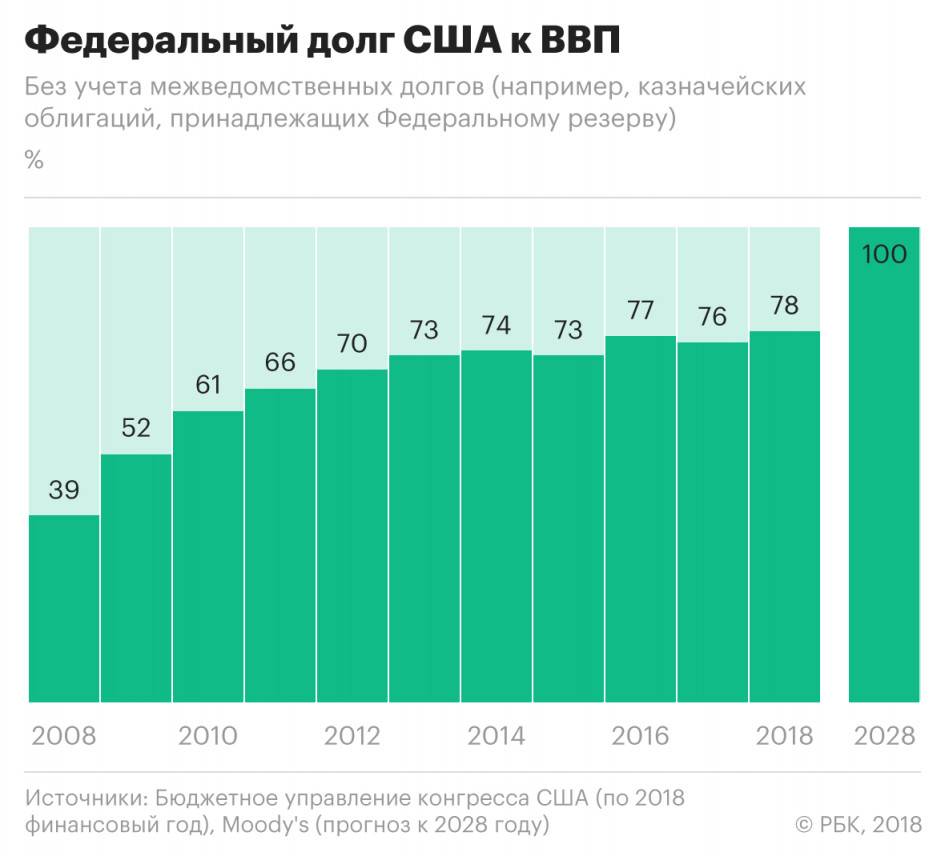

Процентное отношение государственного долга Америки к её ВВП достигло максимального значения в 1946 г. и равнялось 121%. Такая ситуация стала следствием огромных военных расходов державы во время Второй мировой войны. Дальнейшее динамическое развитие экономики страны позволили сократить этот показатель до 36% к началу 1980-х гг. Однако затем рост госдолга уже шёл намного стремительнее, чем экономический рост. Большую роль здесь сыграли и огромные вливания в ВПК, и участие в нескольких вооруженных конфликтах (Ирак, Сирия, Йемен). Поэтому к 2012 г. объём госдолга снова превысил отметку 100% от ВВП. Сегодня этот показатель составляет 110 %.

В 2016г. тогда еще кандидат в президенты США Дональд Трамп пообещал снизить размер госдолга в течение 8 лет. Однако за время его пребывания у власти госдолг страны увеличился на 10%

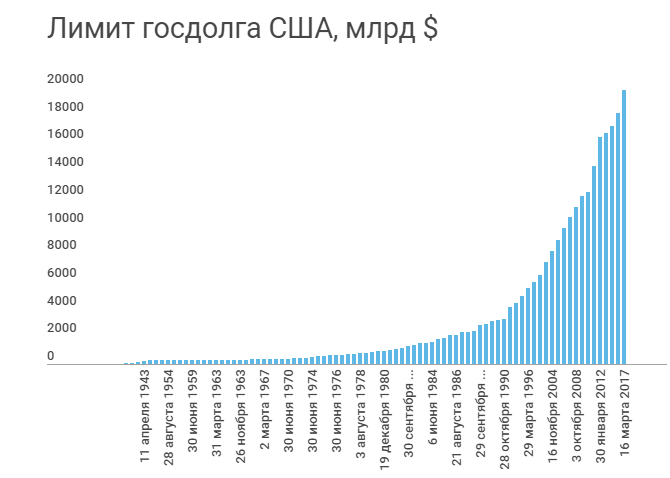

Специалисты утверждают, что в дальнейшем госдолг США будет неуклонно расти. Но в Америке существует закон, по которому займы правительства страны ограничиваются так называемым потолком госдолга. Сегодня США могут делать займы на любые суммы вплоть до сентября 2019 г., показатель государственного долга на этот день и будет считаться потолком. Проблему, скорее всего, власти Соединенных Штатов будут решать традиционно – повышая потолок своего госдолга.

Примеры диверсификации

Долг США в реальном времени

Любой желающий может увидеть, как изменяется американский госдолг в реальном времени. Например, на сайте usdebtclock.org текущий размер госдолга расположен под строкой «US National Debt». По примерным подсчетам, каждую минуту сумма увеличивается на 2 млн долларов.

В 1989-м году фирма Durst Organization смонтировала первый счетчик госдолга на одном из зданий в центре Нью-Йорка

Так предприниматель Сеймур Дюрст хотел привлечь внимание простых американцев к возрастающим кредитным обязательствам США

Спустя 15 лет прежний счетчик убрали и в соседнем квартале поставили более современный. Его индикатор обладал высоким разрешением. Последний раз счетчик модернизировали в 2017-м году и вновь установили рядом с Брайант-парком.

Кто кредитует американскую экономику?

Существует распространенное мнение, что американский госдолг сформировался из эмиссии «печатного станка» Федеральной резервной системы. Согласно этой легенде, ФРС может напечатать столько денег, сколько попросит Минфин США, и просто начисляет эту сумму в счет госдолга. Однако это работает совсем не так.

Неоправданная эмиссия денег с помощью печатного станка моментально наращивает инфляцию. Именно поэтому американский Минфин предпочитает занимать средства со стороны. Когда властям требуются деньги на покрытие дефицита бюджета и ускорение экономики, ведомство выпускает гособлигации на требуемую сумму и выставляет на фондовой бирже. В облигациях будут указаны сроки возврата средств и начисляемые за этот период проценты.

Фактически Минфин берет кредит на собственных условиях.

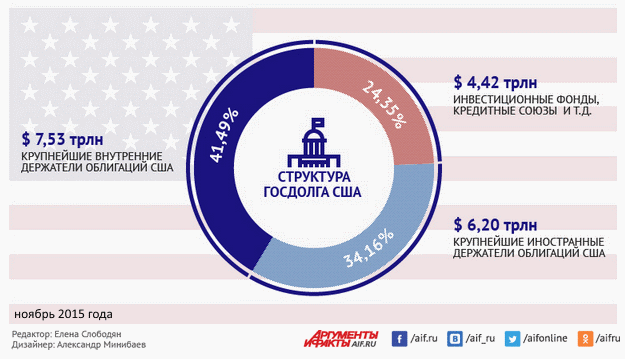

При этом долг может быть внутригосударственным (intragovernmental holdings) и публичным (public debt).

В первом случае Минфин заимствует у государственных фондов вроде Фонда медицинского страхования, Фонда соцобеспечения и Банка федерального финансирования. Сейчас внутригосударственный долг составляет $5,85 трлн.

Публичный долг включает обязательства по казначейским облигациям (трежерис). Покупателями облигаций могут быть коммерческие банки, пенсионные фонды, частные лица, а также центробанки других стран. Поэтому «внешний» долг также относится к публичному.

Всего по казначейским облигациям Минфин США должен выплатить 16,15 трлн долларов.

Почему США могут спокойно жить в долг, а другие страны нет?

Потому что у американских ценных бумаг высокая ликвидность (их можно быстро продать по рыночной цене), а у США хорошая кредитная история. Штаты еще ни разу не объявляли дефолт по своим долговым обязательствам (технические дефолты не в счет, потому что они возникали из-за проблем, не связанных с финансовыми трудностями). Поэтому Минфин США может продавать много облигаций со сравнительно низкой доходностью.

Платежеспособность правительства подтверждают кредитные рейтинги Moody’s и Fitch, которые уже долгое время сохраняют оценку долговых обязательств США на высшем уровне «ААА». Рейтинговые агентства оценивают показатель кредитоспособности по сотням критериев, среди которых потенциальная окупаемость расходов государства, внутренняя и внешняя политическая обстановка, устойчивость национальной валюты, инвестклимат и так далее.

К примеру, российское правительство не могло бы положиться на продажу ценных бумаг и допустить дефицит бюджета, потому что инвесторов отпугивал бы невысокий кредитный рейтинг (Baa3 — Moody’s) и санкционная угроза.

США смогу когда-нибудь вернуть все долги?

Будучи кандидатом в президенты, Дональд Трамп в интервью The Washington Post обещал погасить госдолг в течение восьми лет. И в начале президентства Трампа показатель даже начал сокращаться. Но после налоговой реформы рост госдолга ускорился, и за два года руководства Трампа обязательства США прибавили $2 трлн.

Для ликвидации госдолга необходимо, чтобы рост экономики в десятки раз превышал увеличение размеров долговых обязательств. Но в ближайшие десятилетия это маловероятно, поскольку оба этих показателя движутся соразмерно. Трампу остается надеяться на «экономическое чудо».

Когда у США начнутся проблемы из-за госдолга?

Наиболее популярная конспирологическая теория, что все держатели американского госдолга вдруг разом попросят вернуть им выданные кредиты. Но такое не может произойти, поскольку на всех облигациях указана точная расчетная дата, когда можно получить выплату по долгу с начисленными процентами.

Также многие эксперты предполагают, что обрушить американскую экономику способен крупнейший держатель ценных бумаг Минфина США — Китай ($1,12 трлн). Предполагается, что правительство КНР разом «сбросит» все долговые обязательства, и это приведет к цепной реакции распродаж, а затем и к дефолту Штатов. Однако Китая вряд ли удастся найти столь крупных покупателей, как и они, на такие объемы пакетов облигаций. Да и объемы рынка американских ценных бумаг слишком велики, чтобы серьезно пошатнуться даже от продажи облигаций на триллион долларов.

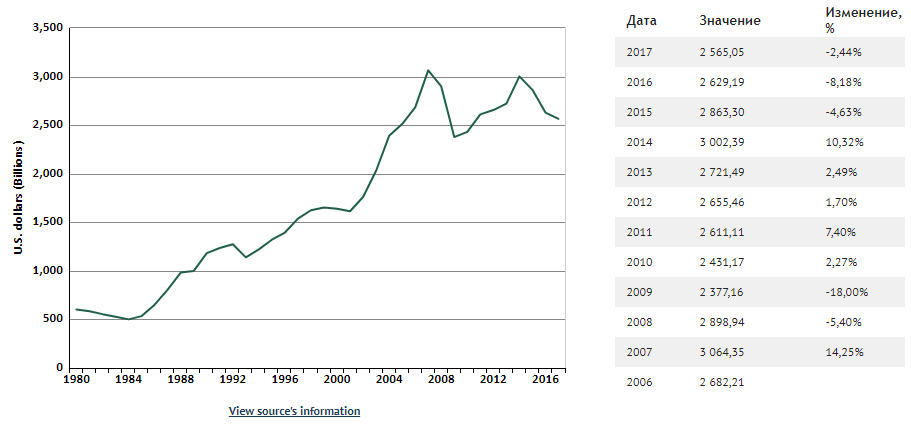

Американские долговые бумаги — слишком оправданное вложение, чтобы разом с ними попрощаться. В прошлом году Минфин США разместил ноты и облигации на $2,4 трилн, а объем заявок инвесторов превысил эту сумму в 2,6 раза. Пока реальная доходность американских долговых бумаг устраивает инвесторов, у США проблем с госдолгом не будет.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Откуда такой большой долг у США?

Темп роста американского госдолга заставит удивиться любого. Сумма уже перевалила отметку в 23 триллиона долларов и постоянно увеличивается.

Госдолг подразделяется на внутренний и публичный. В первом случае правительство США имеет финансовые обязательства в размере 5,5 трлн долларов перед пенсионным фондом и другими организациями. Публичный долг – общая сумма задолженностей перед странами-кредиторами.

Возникает вопрос: зачем большой и мощной державе занимать деньги у других государств?

На самом деле у Вашингтона достаточно часто возникает дефицит бюджета. Если его не устранить, то начнутся проблемы в области здравоохранения, обороноспособности и т. д.

В этом ролике финансовый аналитик Станислав Миронов расскажет, почему экономика Америки держится на плаву и даже развивается в условиях постоянно растущего долга:

Альтернативным решением было бы сокращение расходов на социальную, медицинскую и другие сферы, а также повышение налогов. Но это вызвало бы снижение уровня жизни и, соответственно, массовое недовольство простых американцев.

Страна, желающая стать кредитором США, приобретает ценные бумаги в виде облигаций госзайма.

Впрочем, инвестировать в американскую экономику могут не только другие государства. Ценные бумаги активно покупаются:

- Компаниями;

- Частными лицами;

- Резервной системой;

- Некоторыми штатами.