Что под силу распределению активов, а что – нет

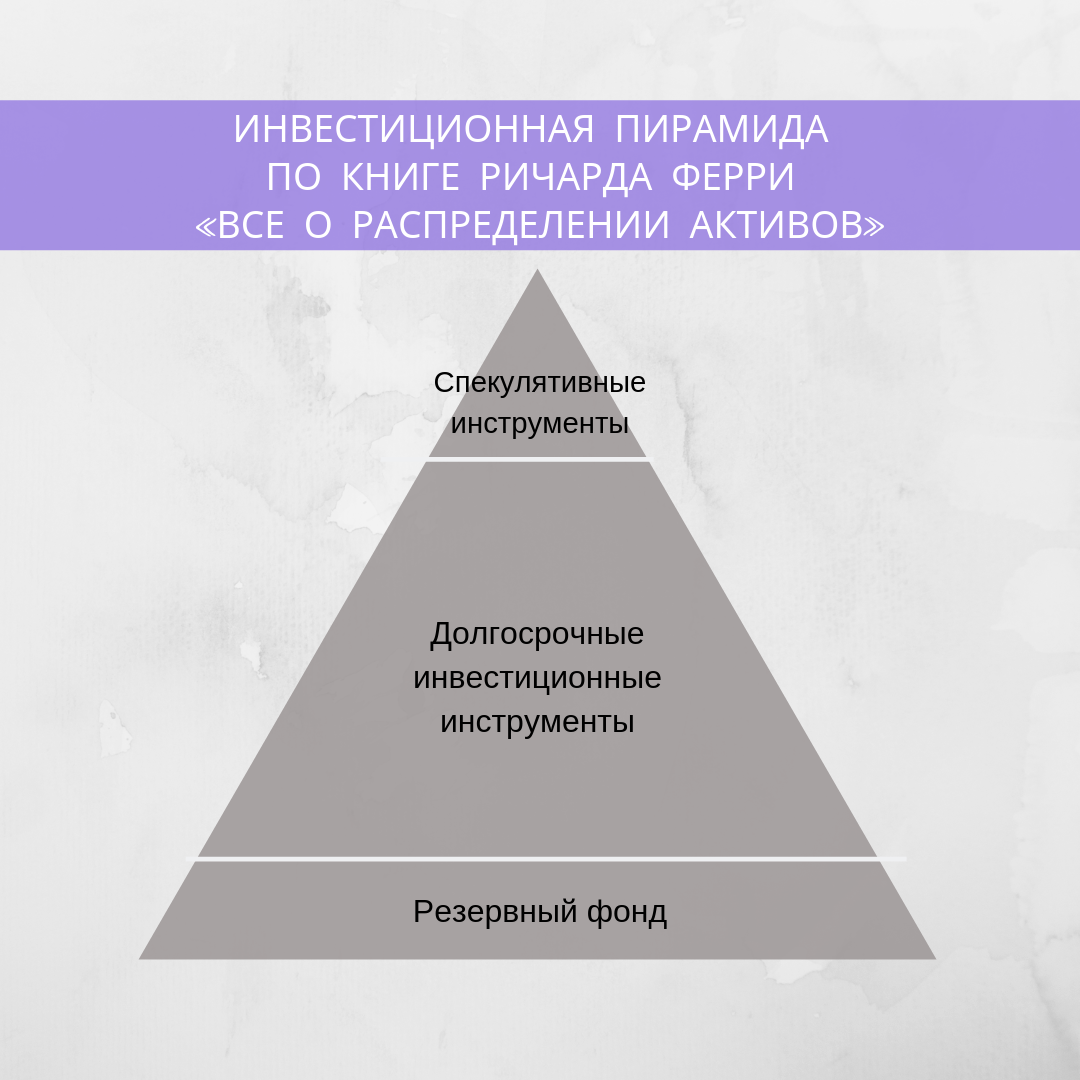

Разумное распределение активов, дополняемое надлежащей дисциплиной, несомненно, повысит ваши шансы на достижение и постоянное поддержание финансовой безопасности. Вместе с тем никакая инвестиционная стратегия не сможет защитить ваш портфель во всех случаях жизни. Вы должны быть готовы к тому, что время от времени вас будут подстерегать неудачи. В вашей жизни будут неудачные месяцы, кварталы и, может быть, даже годы. От этого факта никуда не деться. К сожалению, вам наверняка придется столкнуться и с попытками финансового мошенничества. Найдется немало нечистоплотных советников по инвестициям, которые будут сулить вам абсолютно надежный, лишенный какого бы то ни было риска путь к богатству. Знайте, они лгут! Высокие доходы всегда идут рука об руку с высоким риском. Многие из «экспертов», утверждавшие, что им известен секрет успеха на рынках, в 2008–2009 гг. оказались за решеткой. Бернард Мэдофф – едва ли не самый известный из подобных «экспертов»; многочисленные его последователи были менее известными мошенниками, но и они в конце концов попали (или попадут) за решетку. На Уолл-стрит не бывает «бесплатных обедов», зато там есть риск. Этот риск можно в определенной степени контролировать посредством правильной инвестиционной политики и ее разумной реализации. Дисциплинированные инвесторы, четко придерживающиеся своей правильно сформулированной инвестиционной политики, добьются большего успеха, чем те, кто бесцельно блуждает от одной стратегии к другой, надеясь на удачный исход или счастливый случай. Уроки, заключенные в этой книге, просты. Во-первых, распределяйте свои инвестиции по многим классам активов, чтобы снизить таким образом риск портфеля в целом. Во-вторых, инвестируйте широко в рамках каждого класса активов, чтобы устранить таким образом специфический риск владения любой отдельно взятой ценной бумагой. В-третьих, поддерживайте свои затраты (в том числе и налоги) на наиболее низком уровне. В-четвертых, периодически ребалансируйте свой портфель, чтобы ваш риск соответствовал вашей инвестиционной политике. Распределение активов – концепция, достаточно простая для понимания. Значительно труднее ее реализовать на практике. Вам не составит особого труда выбрать классы активов, решить, каким должен быть процент каждого из них, выбрать низкозатратные взаимные фонды, которые представляли данные классы активов, и, возможно, принять решение о запуске портфеля в действие. Тем не менее, несмотря на правильные намерения, многие люди испытывают большие проблемы со 100 %-ной реализацией своей стратегии или с неукоснительным следованием ей после первоначального распределения. Дело в том, что существует очень много отвлекающих факторов. Вы испытываете нехватку времени, рынок выглядит как-то «не так», «говорящие головы» твердят что-то свое и т. д. А в довершение всего кто-то из ваших друзей или членов семьи поступил на работу в брокерскую фирму, и вы обещали слушаться его квалифицированных советов. В результате промедление не оставило камня на камне от ваших изначально правильных намерений. Ребалансировка зачастую оказывается самой трудной частью стратегии распределения активов, поскольку, на первый взгляд, противоречит здравому смыслу. Ребалансировка требует от вас продать небольшую долю активов, стоимость которых растет, и прикупить активы, стоимость которых снижается. Можете ли вы вообразить себе покупку акций в начале 2009 г., когда рынок упал более чем на 60 %, и каждый из экспертов, выступавших по телевидению, предсказывал дальнейшее падение цен? Однако именно этого требовала стратегия распределения активов, и к концу того же года дополнительный доход получили лишь те инвесторы, кто, не обращая внимания на доводы «здравого смысла», неукоснительно придерживался принципа ребалансировки. Искушение отойти, хотя бы на какое-то время, от простой стратегии инвестирования подчас бывает очень велико. Мой собственный многолетний опыт показывает, что многие люди неспособны твердо следовать выбранным курсом. Есть некое решение, и это решение нужно исполнять. Если вам не хватает силы воли самому реализовать выбранную стратегию распределения активов, наймите компетентного (и относительно недорогого) консультанта, который будет от вашего имени реализовывать эту стратегию. Вам придется платить за эту услугу, но в таком случае вы будете по крайней мере уверены, что данная стратегия будет исполняться эффективно и на все 100 %.

Книги Манн, Иванов и Фербер

Категория 648 р. — 973 р.

1 ms.

Глава 2. Что такое инвестиционный риск

Ключевые положения

• Доходность инвестиций напрямую связана с инвестиционным риском. • Безрисковых инвестиций (после уплаты налогов и с учетом поправки на инфляцию) не бывает вообще. • Специалисты-практики рассматривают риск как волатильность цен инвестиционных инструментов. • Рядовые инвесторы рассматривают риск как потерю денег.

Одна из старейших аксиом Уолл-стрит гласит, что бесплатных обедов не бывает. Невозможно получить что-либо, не уплатив за это соответствующую цену. Инвесторы, не готовые принять на себя определенный риск, не могут рассчитывать на получение какого-либо дохода (с учетом поправки на инфляцию и после уплаты налогов). К сожалению, «принять на себя инвестиционный риск» означает также, что время от времени вы можете (и наверняка будете) терять какие-то деньги. Избежать этого просто невозможно. Бесплатных обедов не бывает. Эта взаимосвязь между риском и доходностью в бизнесе является одним из немногих экономических законов, которые прошли самую надежную проверку – проверку временем. Если кто-то пытается уверять вас в обратном, значит, вы имеете дело либо с наивным человеком, либо с шарлатаном. Существует непосредственная взаимосвязь между степенью риска и ожидаемой доходностью на инвестицию. Люди рассчитывают получить доход с инвестиций в акции и облигации, поскольку они принимают на себя определенный риск. На акции выплачиваются определенные дивиденды из прибыли компании-эмитента, по облигациям – определенные проценты, а за аренду недвижимости – определенные арендные платежи; однако эти доходные потоки не являются фиксированными. Чем выше неопределенность, что какой-то доход материализуется, тем выше должна быть ожидаемая доходность на данную инвестицию. Инвестиции с меньшим риском неполучения дохода имеют более низкую ожидаемую доходность. Изменение ощущаемого риска, связанного с той или иной инвестицией, корректируется рыночной ценой. При прочих равных условиях, когда риск повышается – цены снижаются, а когда риск снижается – цены повышаются. Если известны будущие денежные потоки какой-либо инвестиции (например, облигаций), то инвесторы, совершающие покупки по более низким ценам, рассчитывают получить более высокую доходность, поскольку риск неполучения такого денежного потока оказывается в тот момент более высоким, а инвесторы, которые совершают покупки по более высоким ценам, рассчитывают получить меньшую доходность, поскольку ощущаемый риск в тот момент ниже. В случае с облигациями этими рисками являются инфляция, рост процентных ставок, налоги и возможность дефолта эмитента данных облигаций. Риск по портфелю полностью не устранить, но возможно частично контролировать посредством стратегии распределения активов. Сочетание в одном портфеле разных видов инвестиционных инструментов (каждый со своими собственными, уникальными характеристиками риска и доходности) создает в нем уникальный баланс риска и доходности. Это подобно тому, как люди пекут хлеб из муки, дрожжей и воды. Итоговый продукт обладает характеристиками, отличными от характеристик ингредиентов. Разумно сформированный портфель снижает совокупный риск за счет диверсификации, а это в конечном счете позволяет получить от данного портфеля прибыль, причем более высокую, чем средневзвешенная доходность отдельных инструментов в этом портфеле. Феномен снижения риска наблюдается не каждый год, но на протяжении нескольких лет он дает о себе знать при условии, что вы – дисциплинированный инвестор. После того как вы уясните механизм распределения активов и соберете информацию по разным типам инвестиций, вы будете готовы сформировать портфель, характеризующийся определенной величиной ожидаемой доходности и уровнем риска, отвечающим вашим возможностям и потребностям.

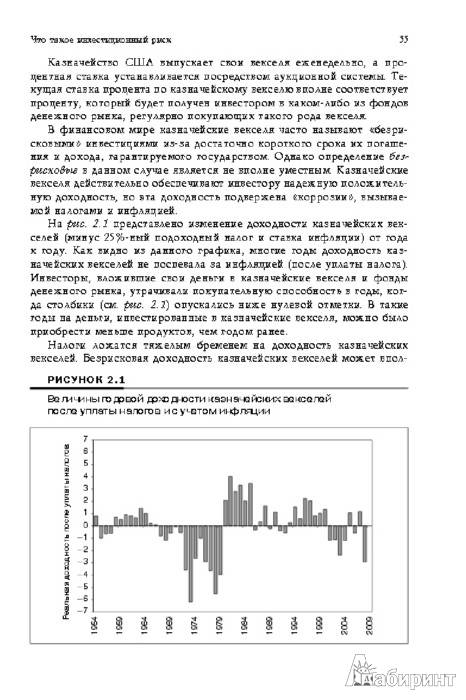

Мифическая безрисковая инвестиция

Инвестицией с самым низким риском на американских финансовых рынках является казначейский вексель США (T-bill) – гарантированный государством инструмент, имеющий срок погашения не менее одного года. Казначейские векселя продаются со скидкой от своей номинальной стоимости, а процент по ним не выплачивается вплоть до момента погашения. Доход инвестора равняется разнице между ценой покупки подобного векселя и его номинальной стоимостью, выплачиваемой при погашении.

Р. Ферри. Все о распределении активов

Распределение активов между разными классами — акциями, облигациями, денежными инструментами — сильно влияет на доходность вложений. Одну из самых известных книг по этой теме написал Ричард Ферри.

Автор рассказывает про свойства разных активов, баланс риска и доходности, инвестиционное планирование, формирование инвестиционного портфеля из разных активов и его ребалансировку — и многое другое.

Книга может показаться сложной из-за таблиц и графиков. Зато в начале каждой главы есть основные идеи этой главы в виде тезисов, это удобно.

Цитата из книги:

Ваше решение, касающееся распределения активов, является самым важным шагом в планировании инвестиций. На этом этапе вы должны определить, какую сумму средств следует выделить на каждый класс активов, таких как акции, облигации, недвижимость и наличность. Именно выбранный вами вариант распределения активов в значительной мере определяет путь роста ваших денег и уровень портфельного риска на длительную перспективу.

Единственный минус: этой книги в магазинах сейчас нет. Ее издали в 2014 году, и тираж давно распродан. Если где-то найдете эту книгу, советую купить.

Различные стратегии распределения активов

Существует три различных типа стратегий распределения активов. Одна из них, долгосрочная стратегия, является предметом настоящей книги. Выполнение краткосрочных прогнозов ситуации на рынках не является обязательным условием успешности данной стратегии. Обязательным условием успешности двух других стратегий является следование краткосрочным рыночным прогнозам. Обсуждением этих двух стратегий я предоставляю заниматься «говорящим головам» на телевидении. Итак… 1. Стратегическое распределение активов (прогнозов не требуется). 2. Тактическое и динамическое распределение активов (требует точных рыночных прогнозов). 3. Выбор оптимального времени для операций на рынке, маркет-тайминг (требует точных прогнозов рынка).

Настоящая книга целиком посвящена долгосрочному стратегическому распределению активов. Эта стратегия общеизвестна под названием «buy and hold» (покупай и держи), однако мне кажется, что для нее больше подходит – «buy, hold, and rebalance» (покупай, держи и ребалансируй). Стратегическое распределение активов сосредоточивается на выборе подходящих классов активов и инструментах, которые удерживаются в портфеле в течение длительного периода времени. Распределение активов не должно зависеть от циклических взлетов и падений экономики или от того, что какой-нибудь циник публично выражает сомнения по поводу этой стратегии, а затем лично нагревает руки на инвесторах, которые верят его пустой болтовне. После того как такое распределение выбрано, оно нуждается в периодическом пересмотре и, возможно, корректировке, особенно когда происходят важные перемены в личной жизни инвестора. Тактическое распределение активов не является предметом данной книги, и это единственный случай, когда я о нем упоминаю. Тактическое распределение активов предполагает активное изменение состава инвестиционных инструментов на основе краткосрочных прогнозов рынка относительно доходности тех или иных активов. Эти прогнозы могут быть функцией фундаментальных переменных (например, прогнозов доходов или процентных ставок), экономических переменных (например, перспектив экономического роста в разных странах) или технических переменных (например, последних ценовых тенденций и тенденций, выражаемых графиками тех или иных экономических показателей). Маркет-тайминг – предельный вариант тактического распределения активов. Это решения образца «все покупаем» или «все сбрасываем», касающиеся тех или иных классов активов. Например, инвестор, придерживающийся данной стратегии распределения активов, может начать год с инвестирования 100 % своего капитала в акции, затем в какой-либо момент того же года перейти к распределению «50 % акций, 50 % облигаций», а к концу года все свои инвестиции обратить в наличность. Выбор оптимального времени для операций – это стратегия для тех, кто верит, что в состоянии все время правильно прогнозировать основные изменения на рынке и, следовательно, «перехитрить» рынок путем своевременных действий с активами. Тактическое распределение активов и маркет-тайминг кажутся, на первый взгляд, замечательными идеями и действительно являются хорошей приманкой для неопытных инвесторов. Однако практически любое непредвзятое научное исследование показывает, что такие стратегии распределения активов ничуть не лучше, чем подбрасывание монеты. Всегда найдутся люди, которые расскажут, как ловко они следуют за колебаниями рынка, но вы должны ясно отдавать себе отчет, что постоянно зарабатывать на этом деньги не удается никому. Единственно надежной стратегией распределения активов является стратегия, обсуждаемая в этой книге. Хорошо сбалансированный портфель, представленный многими классами активов и поддерживаемый в течение длительного времени, имеет самую высокую вероятность успеха. Книга «Всё о распределении активов» фокусируется на правильном выборе классов активов, в наибольшей степени отвечающих вашим потребностям, выборе низкозатратных инструментов, которые представляют эти классы активов, практической реализации подходящей стратегии и поддержании ее. Факты и числа представлены в книге максимально понятным и доступным образом. Некоторые данные носят технический характер, поэтому я пытался проиллюстрировать соответствующие понятия конкретными величинами и объяснить их смысл так, чтобы понимание не вызывало затруднений у читателя. Дочитав книгу до конца и уяснив важные понятия, излагаемые в каждой главе, вы станете обладателем знаний и инструментов, которые сможете использовать для формирования портфеля с разумным распределением активов, способным приносить вам немалую пользу на протяжении многих лет.