Ошибки, которые срывают сделки

Сегодня свыше 90% заявок в банк поступает через партнерский канал, дистанционно, при этом 50% сделок в банке проходит с участием риелторов. К сожалению, мы очень часто сталкиваемся с ошибками как при подаче заявки, так и при выходе на сделку. Зачастую сделки срываются из-за несоблюдения элементарных нюансов. Например, достаточно распространенная ошибка: риелтор не выяснил у клиента всю финансовую картину до подачи заявки; оказалось, что клиент закредитован и на нужную сумму не проходит. Этого можно избежать при правильном подходе, рассчитав платежеспособность, при необходимости привлечь созаемщика или заранее закрыть ненужные, старые кредитные карты, либо сообщив сотруднику банка о намерении закрыть тот или иной кредит

Важно уделять внимание и стоимостям в сделке, очень часто мы сталкиваемся с пересмотрами кредитных заявок, так как квартира оказалась дороже на 50–100 тыс., либо сумма кредита была запрошена «впритык», но из-за возникновения дополнительных расходов собственных средств не хватило. Не стоит также жениться/выходить замуж накануне сделки (Да-да! Бывает и такое!), менять паспорт и прописку. Лучше перенести эти приятные события на период после проведения сделки

Лучше перенести эти приятные события на период после проведения сделки.

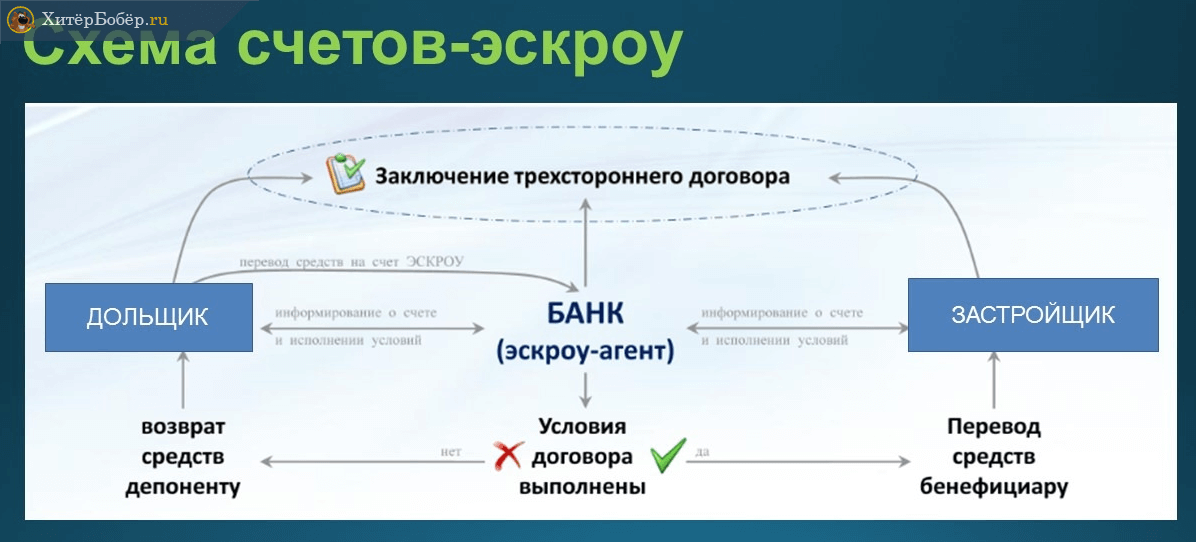

Преимущества работы по эскроу счетам для дольщика

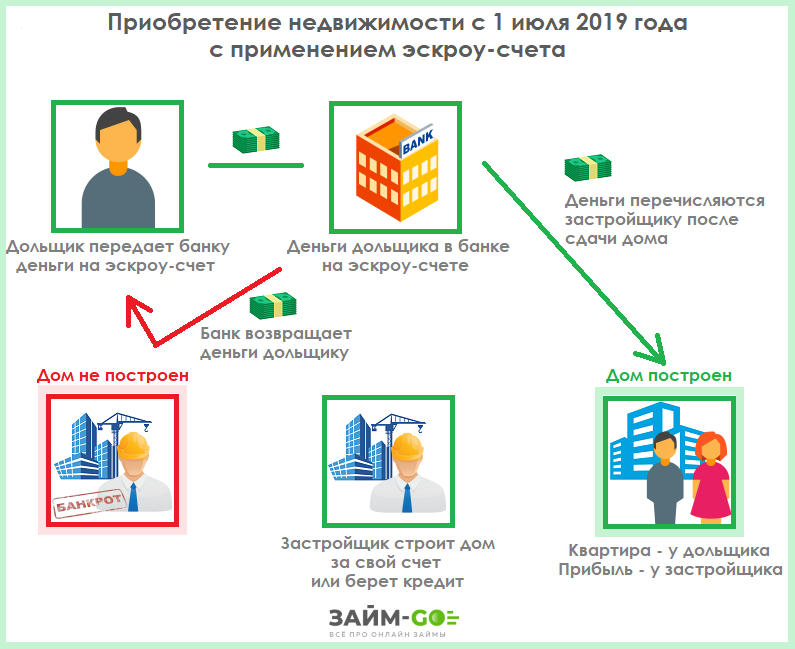

- Гарантия сдачи дома в эксплуатацию или возврат средств дольщику в случае банкротства застройщика.

- Деньги дольщиков на эскроу счете застрахованы Агентством по страхованию вкладов. В случае банкротства банка или отзыва лицензии, деньги дольщику возместит Агентство — выплатит сумму, равную стоимости квартиры, но не более десяти миллионов рублей.

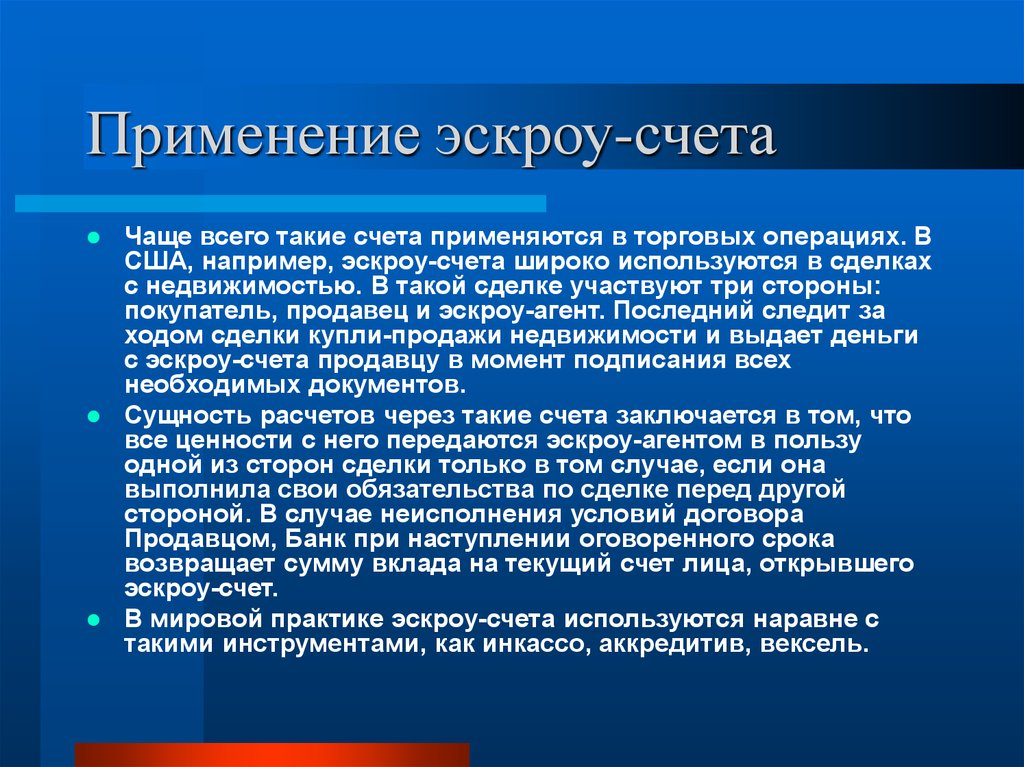

- Открытие счета эскроу, как правило, дешевле, чем альтернативные варианты: аккредитив или банковская ячейка.

- На счет эскроу можно переводить деньги безналичными платежами, что удобнее и безопаснее, чем наличный расчет.

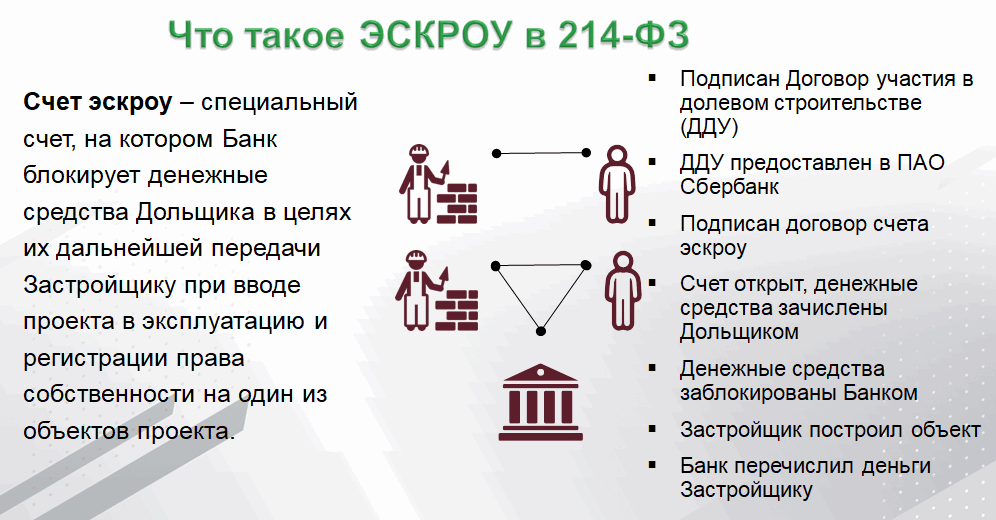

Для застройщика работа по эскроу счетам обязательна с 1 июля 2019 в соответствии с требованиями Федерального Закона 214-ФЗ. Они лишаются возможности привлекать деньги дольщиков напрямую, а будут кредитоваться в банках или вкладывать в строительство свои средства. Такие изменения в законодательстве существенно повлияют на работу застройщика, и, скорее всего, средний и малый бизнес будет терпеть некоторые трудности.

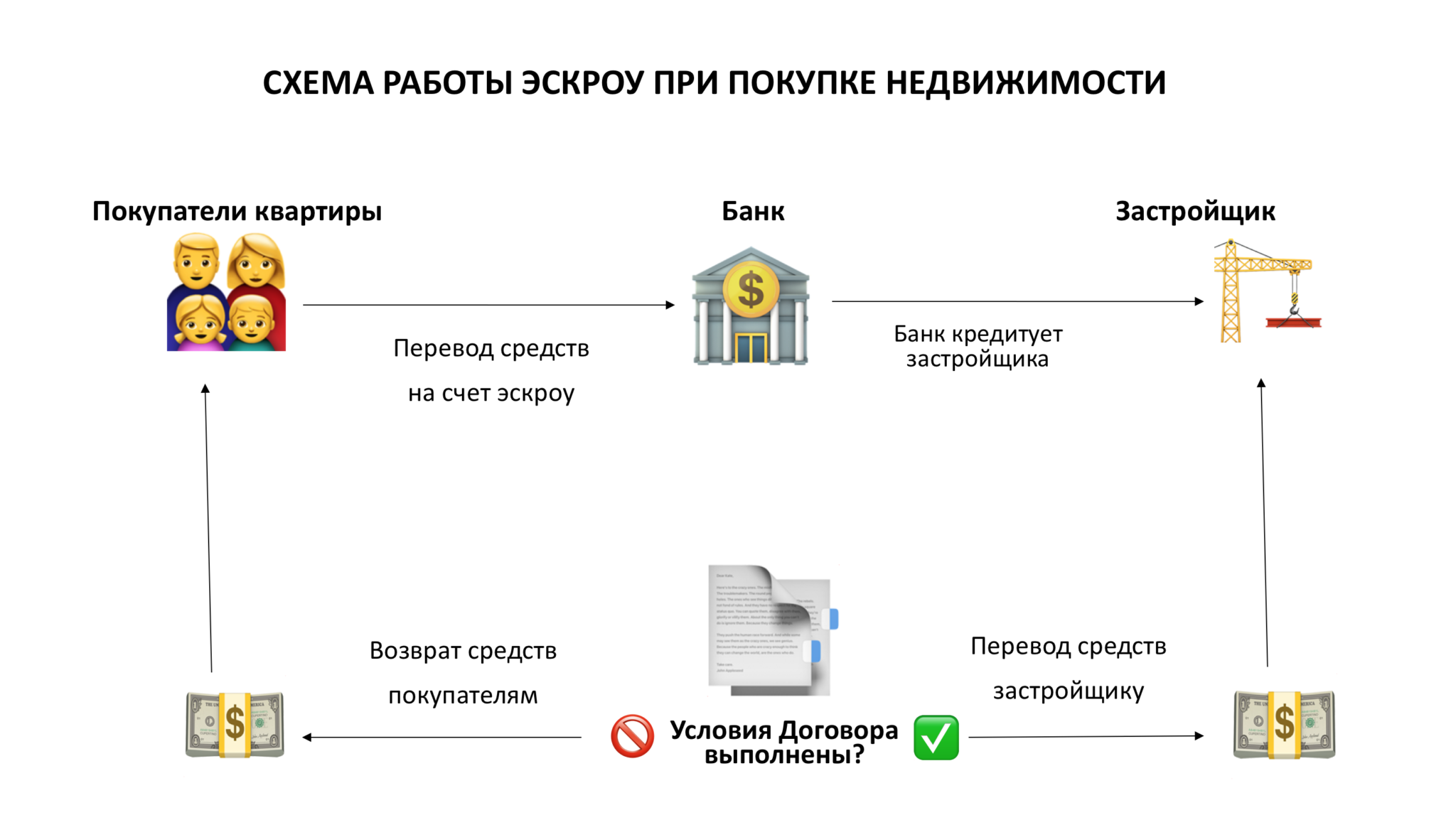

Как работает

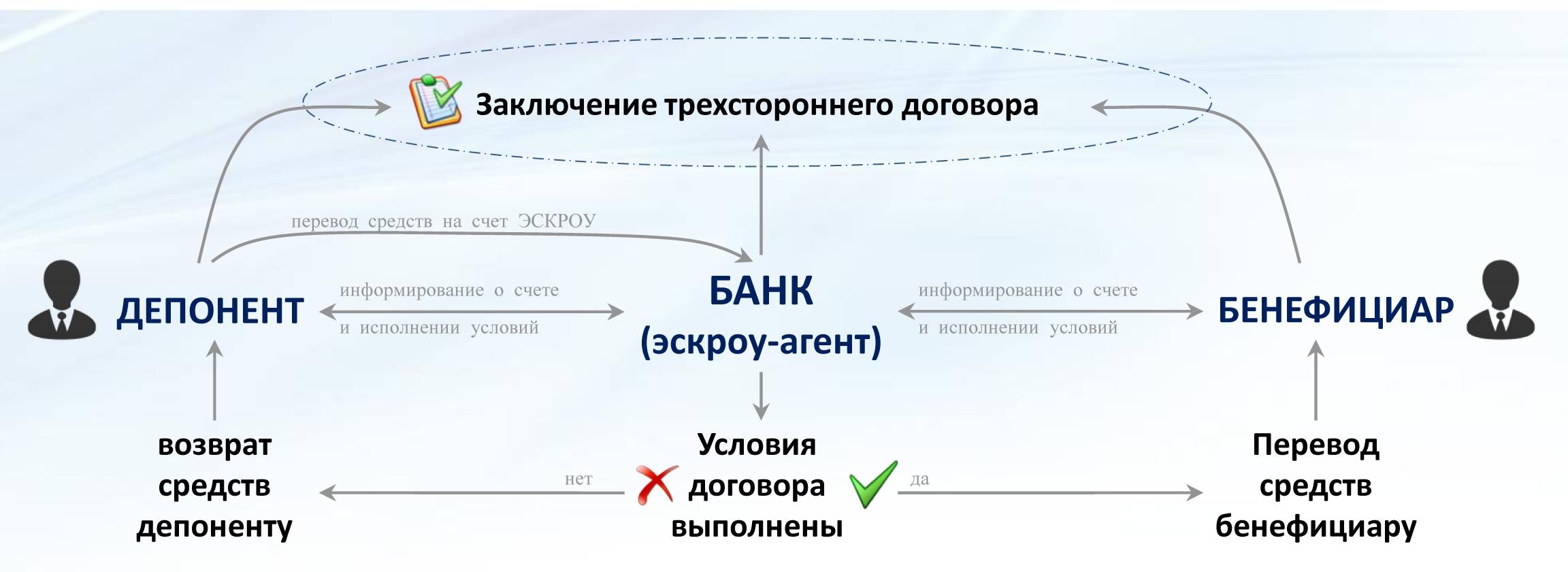

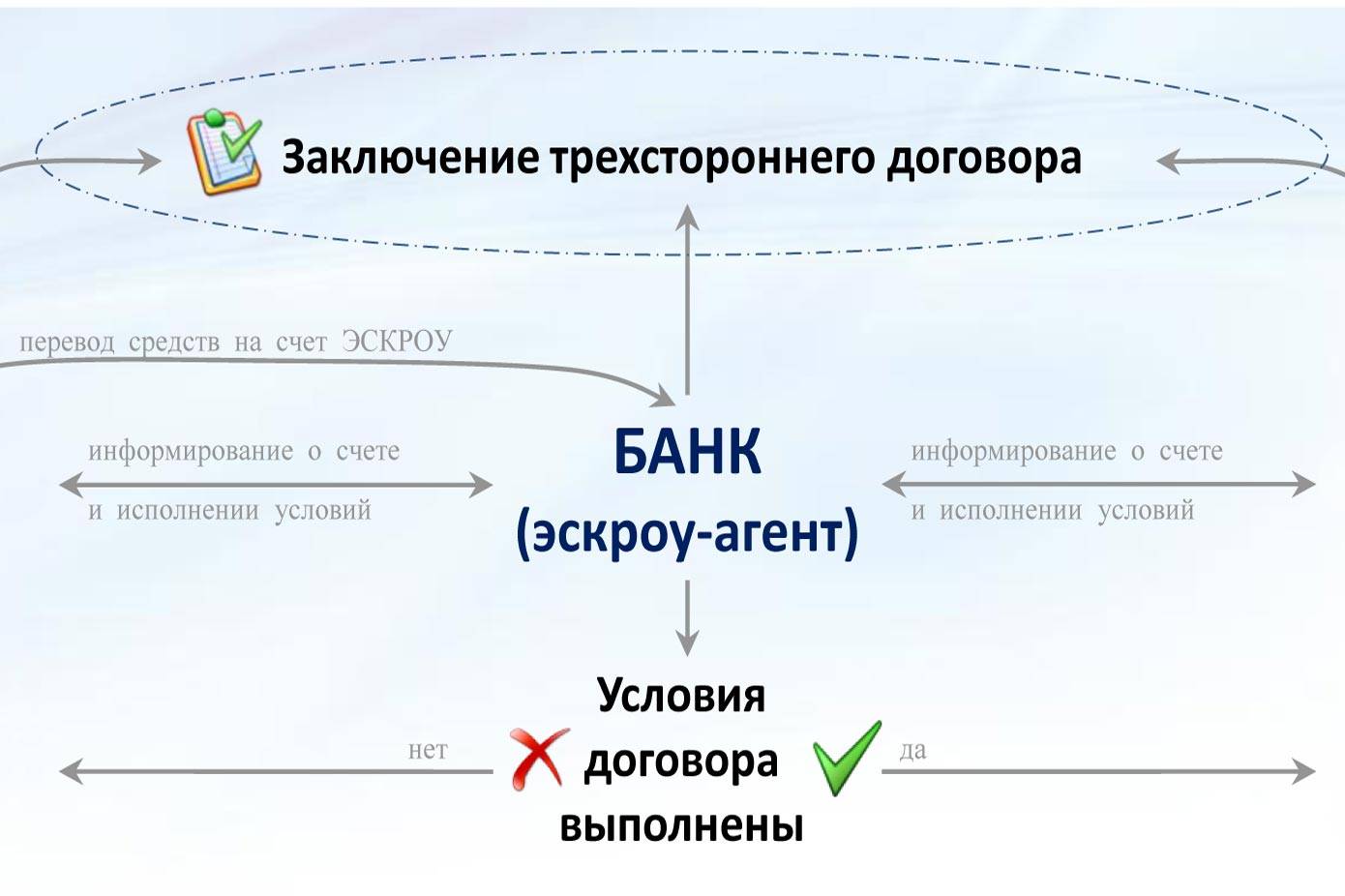

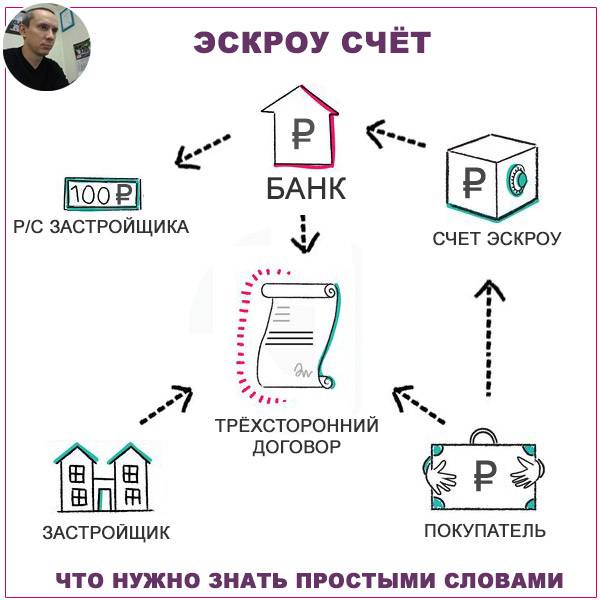

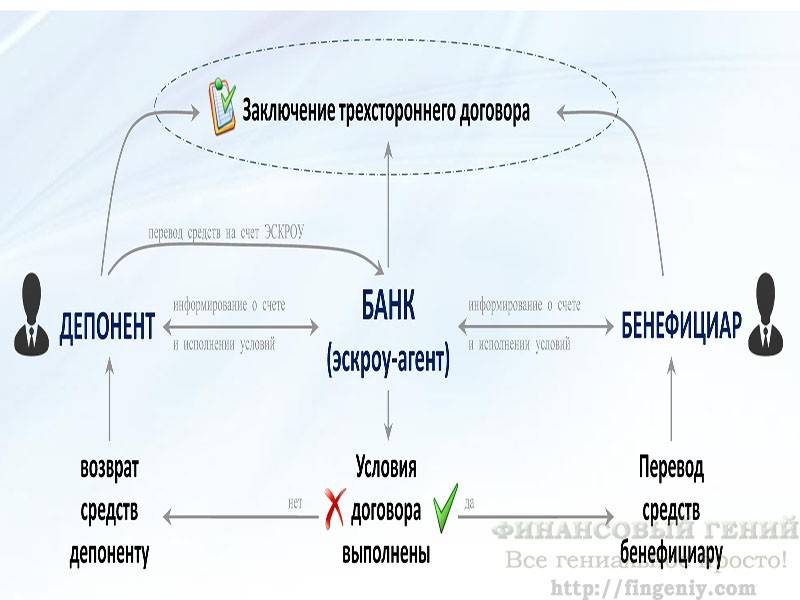

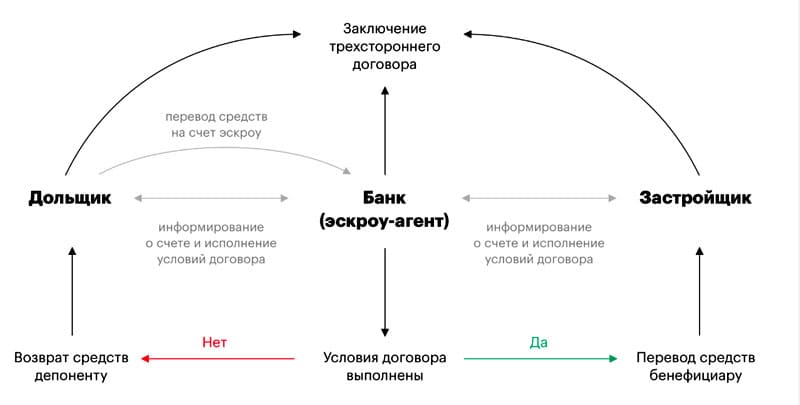

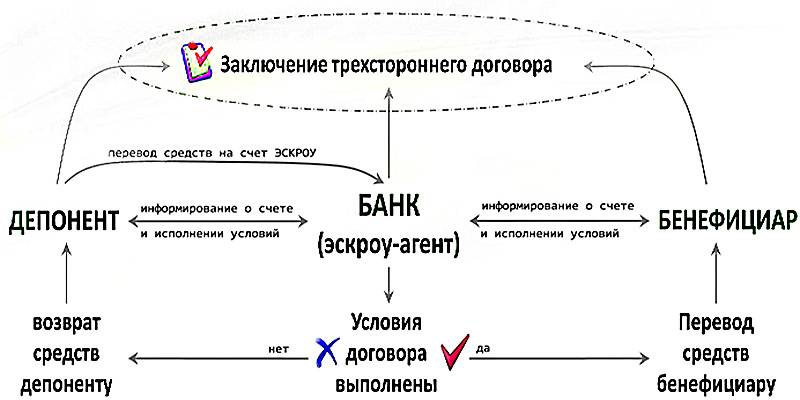

Основа сделки – исполнение трехстороннего договора, заключенного между участниками: продавцом, покупателем, банком. Последний выполняет функцию доверительной стороны.

Договор должен содержать все предполагаемые операции и условия их исполнения.

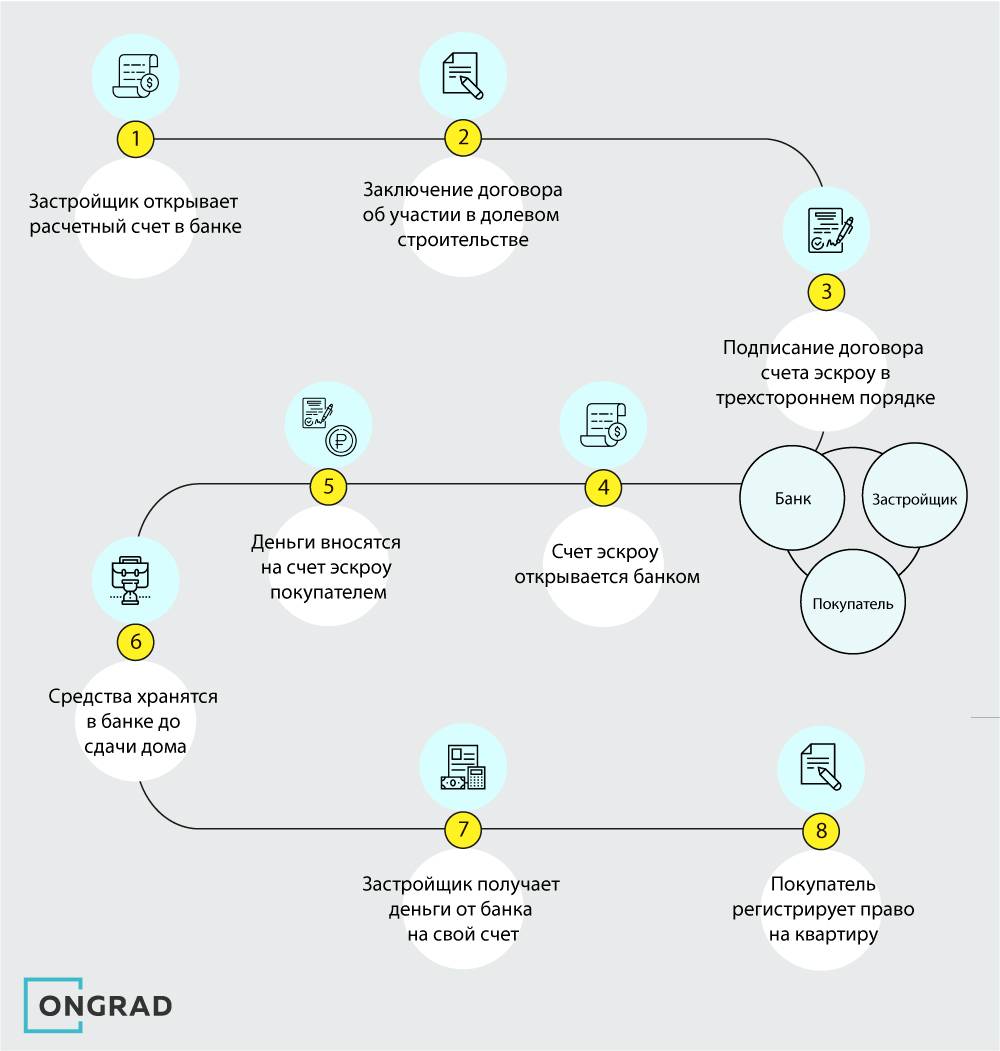

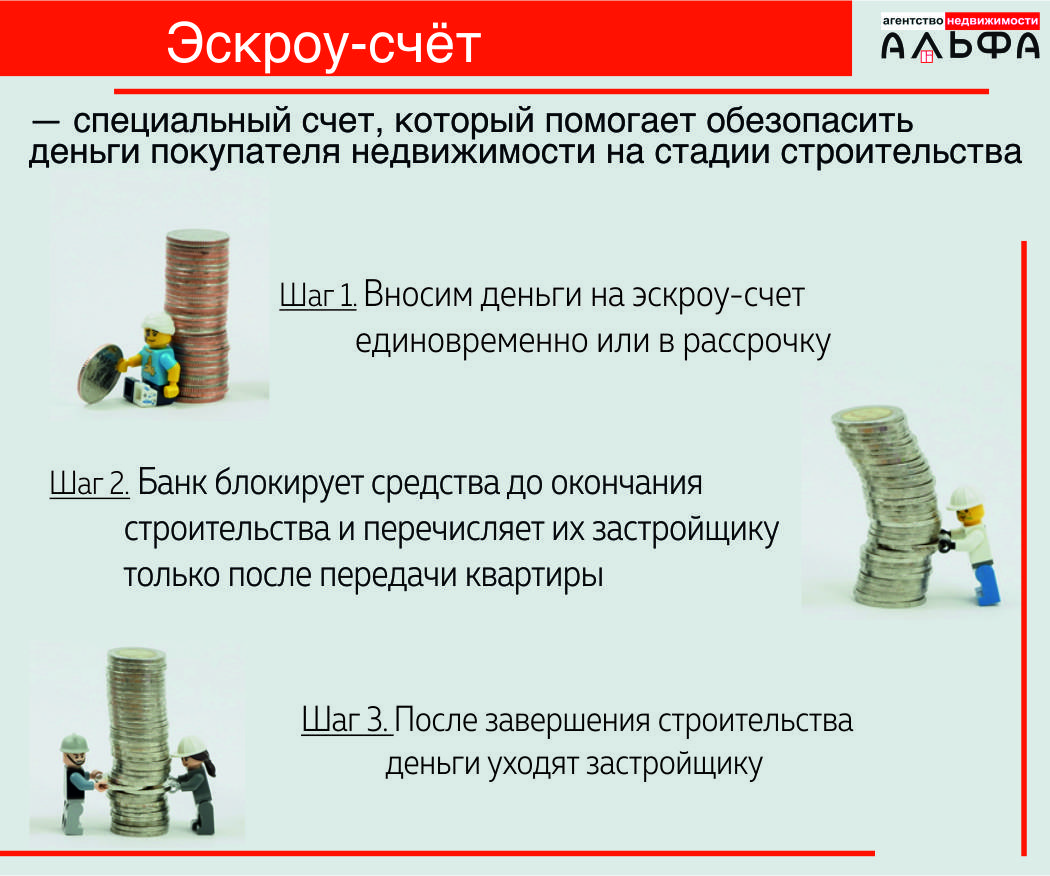

Сделка с эксроу-счетом выглядит следующим образом:

- В банк обращается покупатель с заявлением об открытии счета. Заявление оформляется в строго определенной форме, с указанием предмета договора (суммы), правила осуществления банковской операции, срок действия, а также иные условия, присущие любому другому договору (реквизиты сторон, решение споров и ответственность).

- Открывается специальный счет, на котором размещают сумму, необходимую для оплаты по договору между покупателем и продавцом. Возможен прием наличными, либо пополнение производят банковским перечислением.

- Далее участники сделки выполняют условия сделки (в случае с покупкой недвижимости – отдают документы на регистрацию нового собственника).

- Если в процессе исполнения условий контракта возникают сложности, средства остаются на хранении в банке и разблокируются только для депонента (т.е. покупателя).

- Если сделка успешно завершается, участники приходят в банк и сдают подтверждающие документы на проверку эскроу-агенту (т.е. представителю банка).

- После положительного решения, бенефициар (продавец) получает доступ к деньгам на счету и далее волен распоряжаться ими по собственной воле.

Изучив схему работы эскроу, становится понятным, что принцип действия схож с аккредитивом, однако, в отличие от него, имеются существенные преимущества.

Отличия от аккредитива

Выбирая, какой гарантией воспользоваться при совершении расчетов с продавцом недвижимости, следует отметить важные отличия от аккредитива:

- Открытие эскроу-счета возможно только по соглашению трех сторон, включая банк, обеспечивающего безопасность финансовой сделки.

- Для получения допуска к средствам необходимо представить агенту определенные бумаги, подтверждающие исполнение условий договора.

- Процесс управления счетом более удобен для участников, и предполагает большую оперативность.

Эскроу, банковская ячейка или аккредитив — что лучше

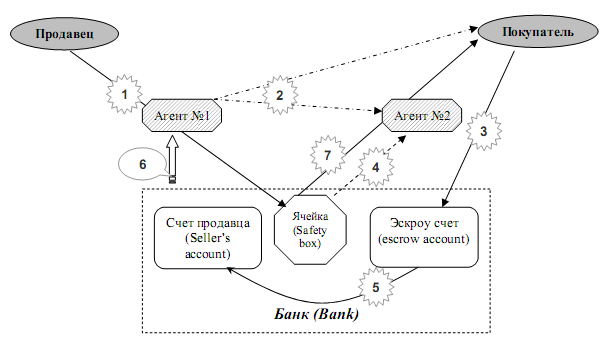

Помимо счета эскроу для гарантированных расчетов часто используют другие два финансовых инструмента — аккредитив и банковскую ячейку.

Банковская или депозитарная ячейка — это сейф в банке, который можно арендовать. По желанию клиента к ячейке может получить доступ и другой человек, предъявив определенные документы. Поэтому такие сейфы используют при покупке недвижимости. Покупатель арендует ячейку и кладет туда деньги. Когда договор купли-продажи зарегистрируют, продавец предъявит его сотрудникам банка и заберет деньги.

Аккредитив — это обязательство банка перевести деньги клиента получателю после того, как тот выполнит какое-то оговоренное заранее условие. Аккредитивы часто используют в торговых сделках, когда продавец и покупатель не особо друг другу доверяют. Банк выступает посредником. Вот как это работает: покупатель перечисляет деньги на счет, банк его замораживает. Когда продавец подтвердит поставку, ему перечислят деньги.

Банковская ячейка используется для расчетов наличными, а счет эскроу — всегда безналичный платеж. Если одна из сторон сделки — юридическое лицо, то использовать банковскую ячейку не получится. Нужны безналичные формы гарантийных расчетов — например, аккредитив или счет эскроу.

И в случае со счетом эскроу, и в случае с аккредитивом бенефициар получает деньги только после того, как выполнит условия сделки.

Несмотря на то что и банковскую ячейку, и аккредитив, и счет эскроу используют, чтобы снизить риски в сделках, эти три формы расчетов кое-чем отличаются.

Различия аккредитива, счета эскроу и ячейки

| Аккредитив | Счет эскроу | Банковская ячейка | |

|---|---|---|---|

| Форма договора | Стороны могут вносить любые изменения | Стороны могут вносить любые изменения | |

| Ответственность за платеж | Несет депонент | Несет банк | Несет депонент |

| Закрыть счет досрочно | Может депонент, в любой момент | Только если одна из сторон расторгнет договор | Может депонент, в любой момент |

| Получает деньги со счета | Получатель или тот, на кого он указал | Только бенефициар | Получатель или кто-то еще по переводному аккредитиву |

| Использовать в долевом строительстве | Нельзя | Необходимо, за исключением особых случаев | Нельзя |

| Страхование | Можно застраховать отдельным договором со страховой компанией | Если это сделка купли-продажи недвижимости, в том числе и договор долевого участия, то АСВ страхует до 10 млн рублей | Можно застраховать отдельным договором со страховой компанией |

| Деньги могут взыскать | Да | Нет | Да |

Форма договора

Аккредитив

Счет эскроу

Стороны могут вносить любые изменения

Банковская ячейка

Стороны могут вносить любые изменения

Ответственность за платеж

Аккредитив

Несет депонент

Счет эскроу

Несет банк

Банковская ячейка

Несет депонент

Закрыть счет досрочно

Аккредитив

Может депонент, в любой момент

Счет эскроу

Только если одна из сторон расторгнет договор

Банковская ячейка

Может депонент, в любой момент

Получает деньги со счета

Аккредитив

Получатель или тот, на кого он указал

Счет эскроу

Только бенефициар

Банковская ячейка

Получатель или кто-то еще по переводному аккредитиву

Использовать в долевом строительстве

Аккредитив

Нельзя

Счет эскроу

Необходимо, за исключением особых случаев

Банковская ячейка

Нельзя

Страхование

Аккредитив

Можно застраховать отдельным договором со страховой компанией

Счет эскроу

Если это сделка купли-продажи недвижимости, в том числе и договор долевого участия, то АСВ страхует до 10 млн рублей

Банковская ячейка

Можно застраховать отдельным договором со страховой компанией

Деньги могут взыскать

Аккредитив

Да

Счет эскроу

Нет

Банковская ячейка

Да

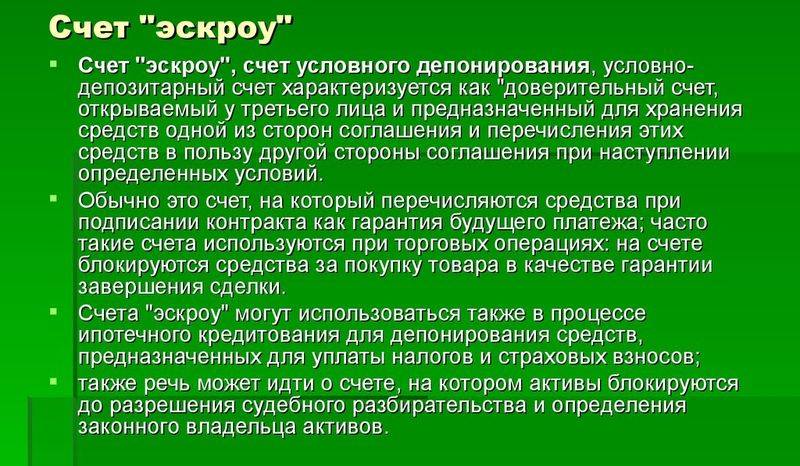

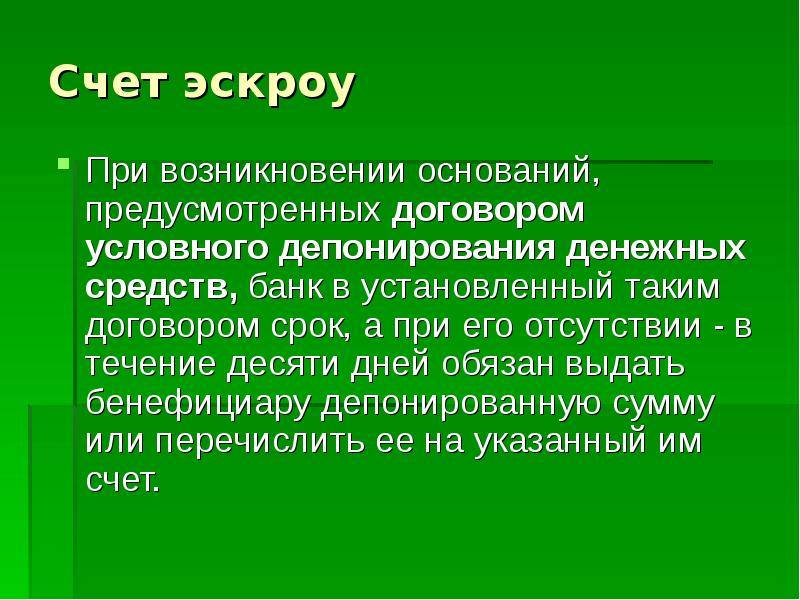

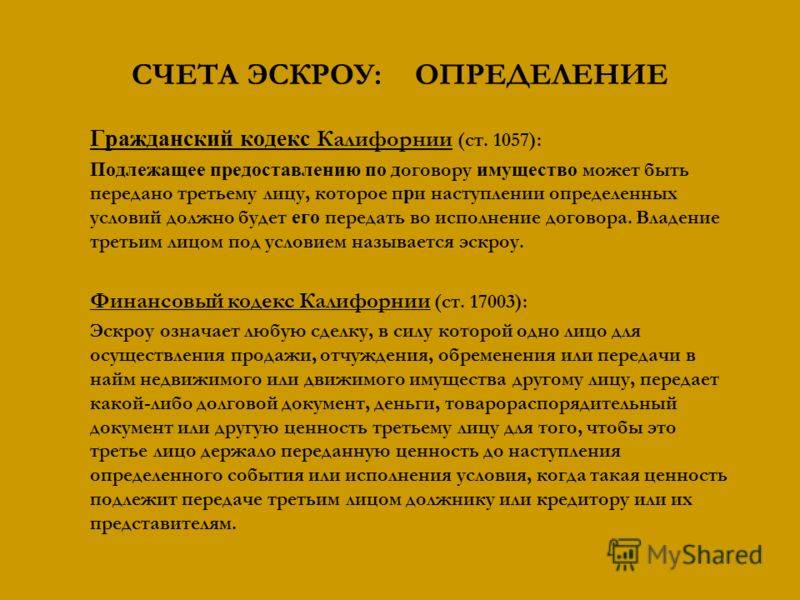

О понятии эскроу счета

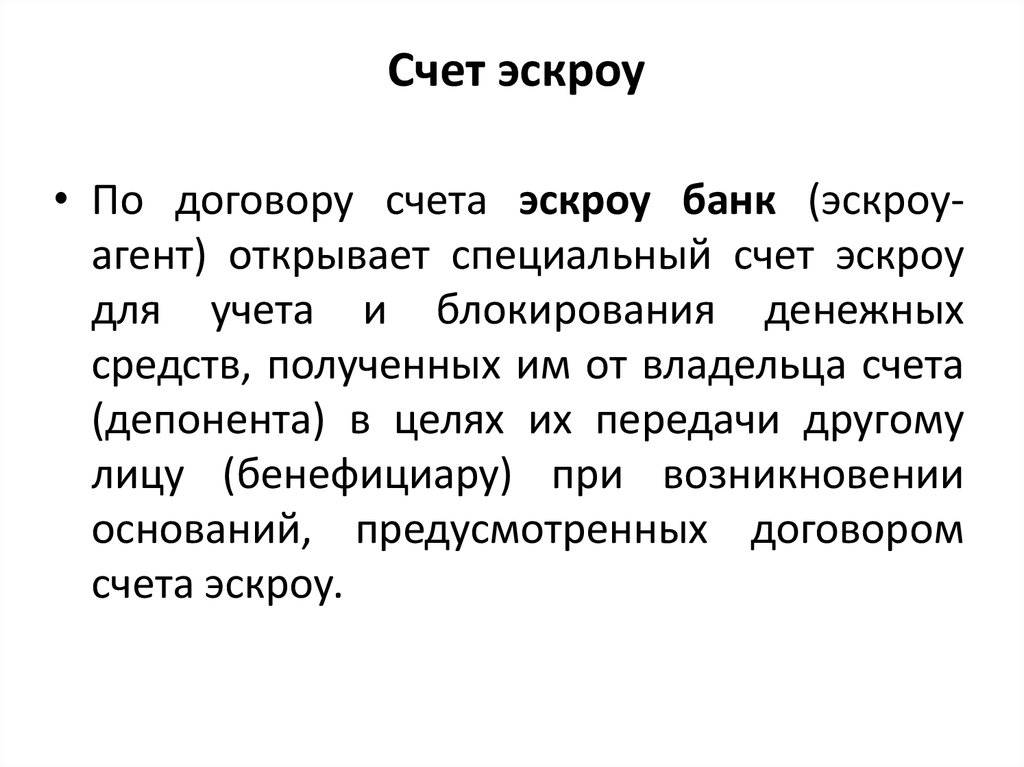

В ГК РФ (ст. 860.7) определение данного понятия раскрыто через описание порядка процедуры:

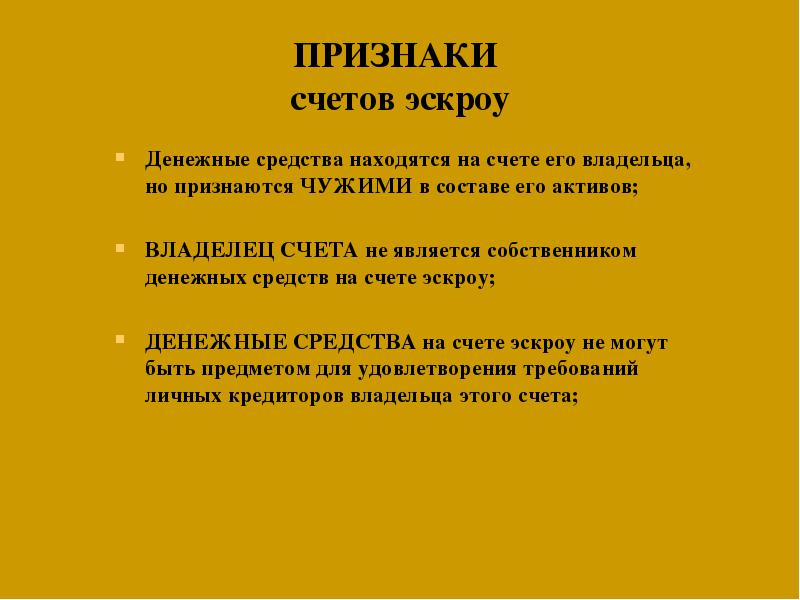

Переведя все это на человеческий язык, получаем следующее. Счет эскроу — это специальный банковский счет, который используют для снижения рисков при оформлении какой-либо сделки.

Одна сторона сделки переводит на данный счет деньги, которые замораживаются (на банковском языке это называется депонированием). Вторая сторона сможет снять эти средства только в том случае, если выполнит свои обязательства.

Простой пример.

Гражданин А. хочет купить квартиру у гражданина Б., при этом опасается, что продавец обманет его. Чтобы обезопасить себя, гражданин А. открывает эскроу счет в банке. В таком случае гражданин Б. сможет получить деньги только после того, как жилье будет юридически оформлено на покупателя.

Для открытия такого спец-счета обе стороны должны заключить договор счета эскроу, в котором указывается, на каких основаниях банк должен разморозить деньги и перевести их получателю.

На счете эскроу можно депонировать не только деньги, но и иное имущество — к примеру, ценные бумаги и иные документы.

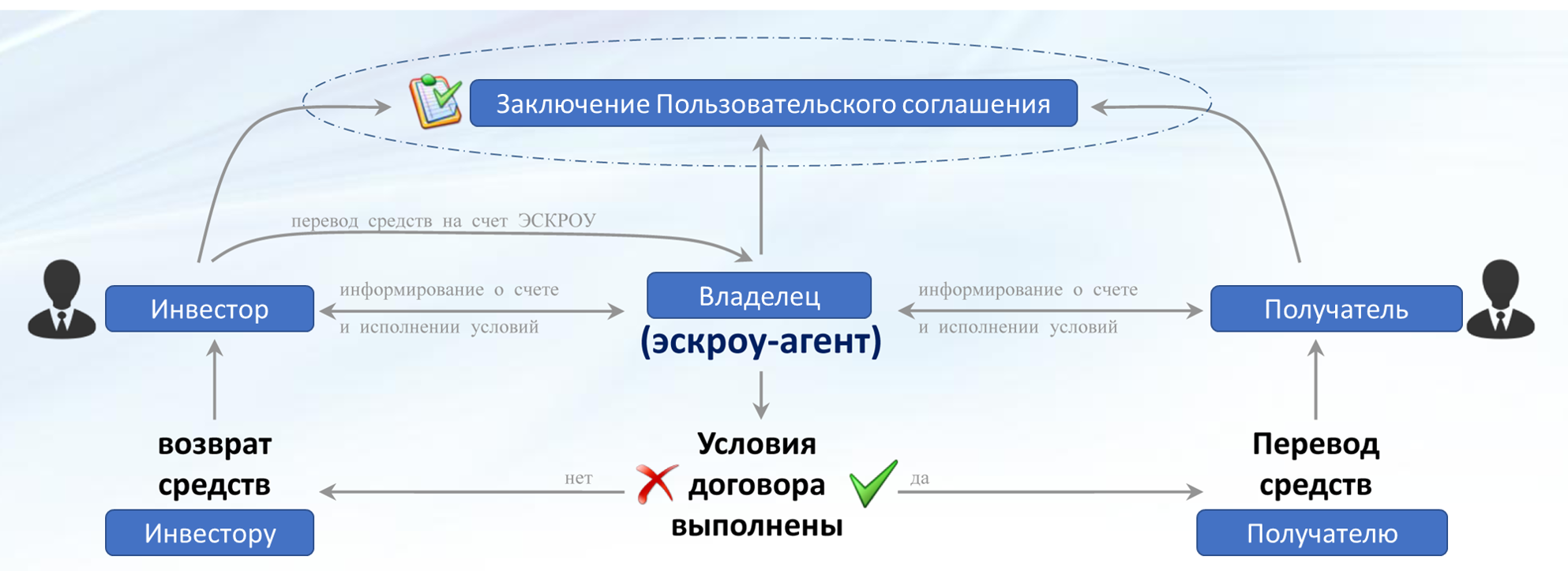

Участники договора

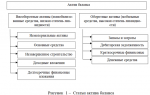

В сделке принимают участие три стороны:

- Депонент – это тот, кто вносит деньги (или имущество) на условный счет.

- Бенефициар – это тот, кто получит деньги (или имущество), когда исполнит свое обязательство.

- Эскроу-агент – сторона, которая замораживает деньги на счете.

Агент является независимой стороной, выступает гарантом заключаемой сделки и контролирует факт выполнения обязательств бенефициара и депонента.

В мировой практике эскроу-агентами могут быть банки, специализированные фирмы и юридические компании. В России такие услуги могут оказывать только банки.

Преимущества и недостатки для участников сделки

Эскроу-счета гарантируют надежность сделки при покупке квартиры для обеих сторон, поскольку банк не просто резервирует финансы до момента соблюдения девелопером обязательств, но и контролирует их передачу. Однако новая схема имеет как преимущества, так и недостатки.

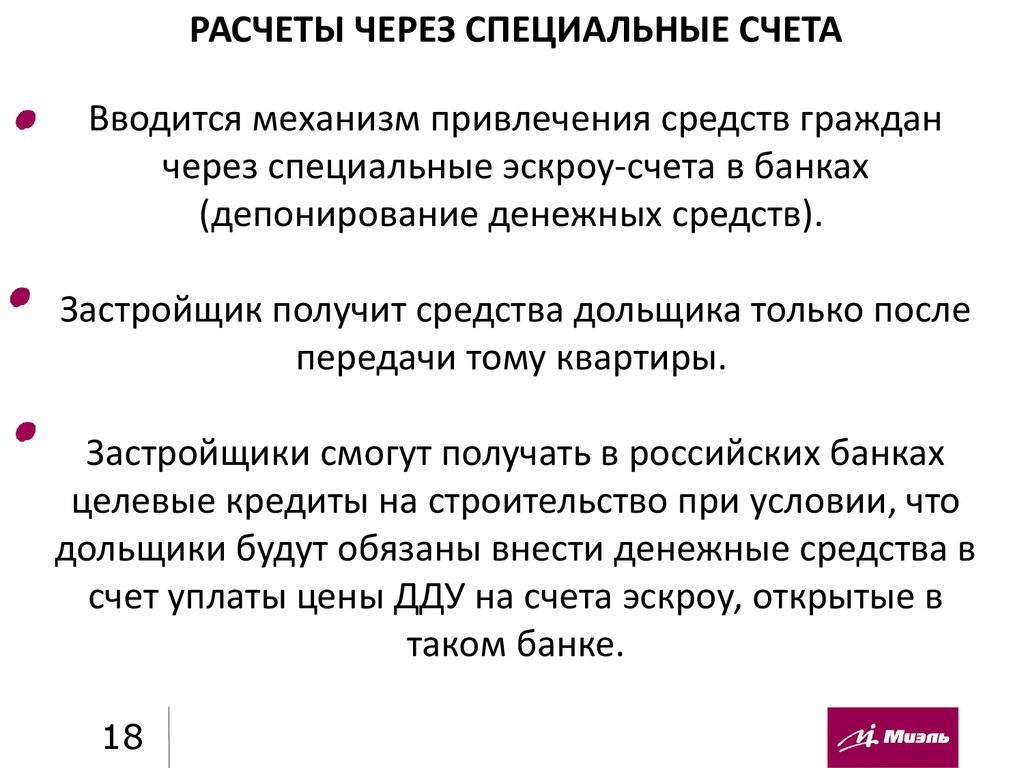

Для дольщиков преимуществ больше всего:

- Минимальная вероятность контакта с мошенниками, что исключает денежные потери.

- Прозрачность, а также строгий контроль всех финансовых поступлений.

- Гарантия успешного проведения сделки – получения квартиры или возврата инвестиций.

- Эскроу обходится дешевле, нежели альтернативные варианты – аккредитив или банковская ячейка.

- Финансы на счетах страхуются. Даже если у банка будет отозвана лицензия, средства вернут дольщику в размере, соответствующем стоимости недвижимости (но не больше 10 млн. рублей).

- Возможность перевести нужную сумму на счет безналичным платежом, что гораздо безопаснее и удобнее взноса наличными.

- Среди застройщиков формируется здоровая конкуренция – останутся только добросовестные.

- Возможны льготы и плавающие ставки для владельцев ипотечных кредитов, открывающих эскроу-счет в том же банке.

Среди недостатков:

- Ограниченное число банков, работающих со счетами данного типа.

- Беспочвенные опасения, что переход на эскроу-счета усложнит расторжение договора долевого участия с застройщиком, когда возникнет такая необходимость (например, изменилось финансовое положение покупателя). На самом деле процедура расторжения практически не отличается от обычной, просто выплата денег будет осуществляться банком.

- В отличие от депозита, сумма, что лежит на эскроу, замораживается, и на нее не начисляются проценты. При долгосрочном хранении стоит вспомнить об инфляции, а значит – о частичном убытке дольщика.

Некоторые застройщики не признают данную схему удобной для себя, поскольку она лишает их возможности напрямую привлекать деньги от дольщиков. Следовательно, большинству компаний придется вести строительство за свой счет либо брать солидный кредит в банке. Но для девелоперов здесь есть преимущество: чем больше средств у покупателей на эскроу-счетах, тем дешевле обойдется проектное финансирование (банк снизит процентные ставки).

Несомненно, необходимость сотрудничать с посредником-банком повлечет дополнительные комиссионные расходы и повысит общую стоимость операций. Подобные изменения существенно отразятся на работе девелоперов и приведут к повышению цен на жилье в новостройках. А в случае задержки сдачи объекта в эксплуатацию более, чем на 6 месяцев, любого застройщика могут признать банкротом (для правительства это очередной «рычаг управления» стройкой).

Но не стоит отметать еще один вариант развития событий: разорение значительной части строительных компаний, которое повлечет за собой сокращение рабочих мест. Не исключено также, что из-за необходимости открытия эскроу-счетов будет наблюдаться частичный переход застройщиков на «серые» схемы привлечения капитала. Но несмотря на все минусы, даже здесь есть приятный «бонус» для строительных организаций: больше не потребуются дополнительные формы обеспечения, а соответственно, лишние затраты в виде оплаты поручительства банков, страховых взносов, отчислений в компенсационный фонд.

Напоследок стоит вспомнить и о третьей стороне – банках. Да, они выиграют больше всех. Но теперь, скорее всего, начнут кредитовать только компании, которых уже обслуживали на протяжении нескольких лет и в чьей надежности убеждены, поскольку принимают на себя риски, связанные с незавершенным строительством.

А вот что касается уже запущенных объектов, которые нуждаются в финансировании, но не могут быть достроены по старой схеме за счет дольщиков, то здесь есть высокая степень риска, что они будут заморожены или переданы на завершение другим девелоперам. Однако, если компания ранее работала с банками, значит ее надежность уже подтверждена фактами и она сможет получить кредит, чтобы избежать неприятностей. Именно от этого следует отталкиваться инвестору, выбирая квартиру в новостройке.

Как будут работать застройщики

Перечисленные нововведения фактически ликвидируют такой способ приобретения жилья, как долевое строительство. Граждане, не получив существенную скидку после перехода на эскроу-счета, наверняка не захотят ждать несколько лет в ожидании окончания строительства, а предпочтут вложить деньги в готовые квартиры. При таком варианте и застройщику будет невыгодно возводить жилье по относительно низким ценам.

Чтобы сохранить рынок долевого жилья хотя бы в ограниченном формате, в марте 2019 года Минстрой РФ разработал комплекс критериев, при которых застройщики смогут продолжить работу на льготных условиях:

- старые правила, в том числе без использования эскроу-счетов, можно применять при фактической готовности объекта не менее 15%, если он возводится в рамках комплексного освоения территорий или по заказу местных властей;

- если возводимый объект отнесен к категории проблемных, т.е. учтен в государственных программах по защите прав дольщиков, его можно достраивать по старым правилам при готовности не менее 6%;

- можно обойтись без использования эскроу-счетов по иным видам объектов, если их готовность составляет не менее 30%;

- количество договоров, фактически заключенных на перечисленные объекты, должно составлять не менее 10% общей площади жилых и нежилых помещений МКД.

Если строительная компания заинтересована в сохранении для себя прежних условий работы, она должна за свой счет заказать экспертизу и подтвердить степень готовности. Только на основании экспертного заключения, размещенного в открытом доступе для потенциальных дольщиков, можно получить разрешение на работу без эскроу-счетов.

При рассмотрении указанных поправок, эксперты Правительства РФ привели цифры по объемам готового жилья на рынке долевого строительства – на стадии 30% готовности находится почти 80% домов. При таких условиях, почти все объекты можно спокойно достраивать и без перехода на эскроу-обслуживание.

К дополнительным требованиям, которые коснутся каждого застройщика, можно отнести:

- ужесточение требований к срокам сдачи объекта, в том числе к отдельным этапам строительства (например, при нарушении отдельных этапов, ранее оговоренных в проектной документации, дольщик сможет взыскать повышенные штрафные санкции и забрать деньги с эскроу-счета);

- для каждого застройщика сохраняется обязанность по отчислениям в компенсационный фонд (это особенно актуально для объектов, которые будут достраиваться по старым правилам);

- все средства, размещенные на эскроу-счетах, будут застрахованы государством на сумму, не превышающую 10 млн. руб. (это означает, что в случае банкротства банка дольщик сможет вернуть эту сумму без предъявления требований в арбитраж).

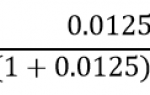

Откуда возьмут деньги на строительство компании, если средства с эскроу-счетов будут заблокированы? Банки, получившие аккредитацию от государства, будут осуществлять кредитование строительных компаний, заключивших договор на эскроу-обслуживание. При этом государство обещает выделение кредитов на льготных основаниях, а гарантия банку будет обеспечиваться за счет денег на эскроу-счетах. На данный момент средняя ставка по такому направлению кредитования составляет 10-13%, однако по мере увеличения продаж и поступления денег на эскроу-счета, она будет снижаться.

Застройщики, перешедшие на систему эскроу-счетов еще в прошлом году, уже смогли воспользоваться кредитованием от аккредитованных банков. Максимальный размер кредита составил 1.2 млрд.руб. Именно такую сумму получил один из застройщиков в Сбербанке под гарантию эскроу-обслуживания. Главной проблемой эскроу-счетов является отсутствие индексации или начисления процентов на вложенные деньги, поэтому дольщик и застройщик могут получить только ту сумму, что была указана в договоре.

https://youtube.com/watch?v=a864fPc8LhI

Достоинства и недостатки

Применение эскроу даёт такие плюсы:

- Стороны самостоятельно решают, что для банка будет доказательством совершения сделки. Для этого в договоре указывают комплект документов, которые необходимо применить. Например, при продаже квартиры это может быть акт приёма передачи или выписка из Единого реестра прав собственности на недвижимость. Конечно, в данном случае разумно будет выбрать второй вариант.

- При использовании рассматриваемого способа обе стороны получают защиту от мошенничества. Оплата произойдёт только в том случае, если обе стороны полностью выполнят свои обязательства.

- Каждая из сторон может отказаться от выполнения сделки, не доводя её до завершения.

- Использование эскроу в долевом строительстве позволяет эффективно защитить права дольщиков. Применение такого способа расчётов предусмотрено федеральным законом.

- Даже в случае, если субъекты имеют задолженности по алиментам и штрафам, с этого счёта деньги судебным приставам изъять нельзя.

Однако при использовании эскроу имеются существенные минусы:

- Не все банки имеют право оказывать такие услуги.

- В течение некоторого времени внесённая сумма является заблокированной.

- Деньги, которые переведены на это счёт не приносят прибыли ни одной из сторон. На них банк проценты не начисляет.

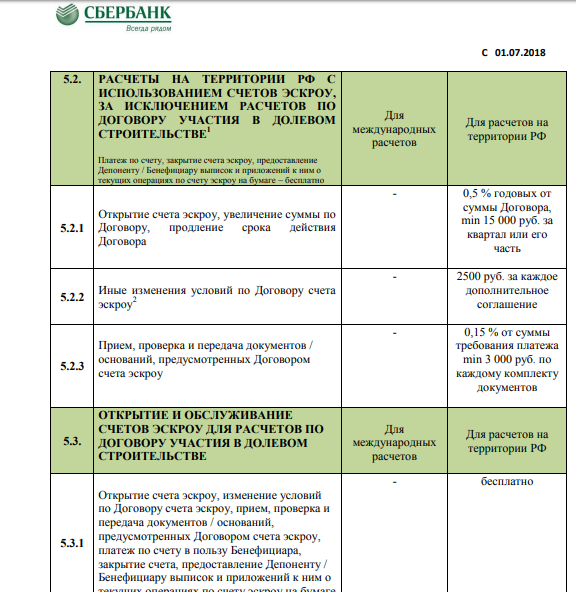

- Использование услуги предоставления эскроу не является бесплатным. За открытие счёта обычно требуется заплатить комиссионные в размере 0,7-1,0%.

Несмотря на имеющиеся недостатки такой способ активно применяется в различных видах сделок.

В чем минусы эскроу-счетов?

Главный минус — рост цен на квартиры. Раньше застройщики получали деньги от дольщиков напрямую, а сейчас стройку финансируют банки через кредиты. Застройщики платят банкам проценты, и себестоимость жилья растет.

Некоторые потеряли доход от инвестиций в недвижимость. Застройщикам нет смысла продавать квартиры на этапе котлована: деньги они всё равно получат только после регистрации права собственности на первую квартиру. Продажи стали открывать позже, и люди, которые раньше зарабатывали на разнице между покупкой квартиры на этапе котлована и продажей готовой, потеряли свой доход.

Комментарий Самолета

Доход от инвестиций в недвижимость стал меньше по сравнению с предыдущим периодом, но если сравнивать с обычным вкладом в банке, инвестиции выгоднее. Особенно на фоне снижения ставок по вкладам: например, стоимость квартиры за время строительства в течение двух лет в среднем увеличивается на 30 – 35% — это 17,5% годовых, а на вкладе можно заработать 5 – 6%.

Молодые компании со смелыми, нетиповыми проектами не могут оплачивать кредиты банков и вынуждены закрываться или менять стратегию в пользу типового, понятного покупателям жилья.

Про эскроу-счета

Банк «Санкт-Петербург» был одним из первых, кто запустил работу с новой формой расчетов в 2018 году. Сегодня совместно с партнером банка, застройщиком ГК «Строительный трест», мы проводим сделки с эскроу-счетами как с участием кредитных средств различных банков, так и без ипотеки.

Немаловажно уметь разобраться в продукте и дать исчерпывающие ответы на вопросы клиента, ведь эскроу-счета — тема на слуху, но далеко не все в ней разбираются. Попробуем пролить свет на основные моменты, которые однозначно нужно знать и понимать:. 1

Счет эскроу — это специальный счет, который открывается на имя дольщика в банке, для расчетов по договору долевого участия

1. Счет эскроу — это специальный счет, который открывается на имя дольщика в банке, для расчетов по договору долевого участия.

2. Дольщик открывает счет эскроу в банке, вносит на него денежные средства (стоимость приобретаемого объекта). Данные денежные средства блокируются банком на период строительства объекта недвижимости. По окончании строительства, при представлении застройщиком в банк документов, которые свидетельствуют о вводе строящегося объекта в эксплуатацию и регистрации права собственности на один объект долевого строительства, который входит в состав объекта недвижимости (то есть квартиру или машино-место), банк перечислит денежные средства, размещенные на счете эскроу, застройщику.

3. Открыть счет эскроу можно не в любом банке, а только в том, который соответствует утвержденным критериям «финансовой устойчивости». Информация о банке, в котором дольщик должен открыть счет эскроу, указывается застройщиком в договоре долевого участия.

4. Все дольщики в рамках одного строящегося объекта недвижимости (например, многоквартирного дома) должны открыть счета эскроу в одном и том же уполномоченном банке (то есть применима логика «все яйца в одну корзину»).

Счет эскроу имеет ряд преимуществ по сравнению с иными формами расчетов:

– защищен системой страхования вкладов (при отзыве лицензии у банка, в котором у дольщика размещены денежные средства на счете эскроу, Агентство по страхованию вкладов возместит дольщику 100% остатка на счете, но не более 10 млн рублей);

– защищен от ареста, взыскания, принятия обеспечительных мер;

– ни дольщик, ни застройщик не могут распоряжаться денежными средствами, которые размещены на счете эскроу в момент строительства (если на это нет законных оснований);

– обеспечивает исполнение застройщиком обязательств по договору долевого участия (дольщик гарантированно получает либо построенный объект недвижимости, либо, в случае недостройки объекта, денежные средства, внесенные им на счет эскроу);

– по счету эскроу возможна уступка прав (например, в случае, если заключается договор уступки прав требований по договору долевого участия);

– по счету эскроу возможно поэтапное внесение денежных средств (в случае, если договором долевого участия установлена рассрочка по оплате);

– отсутствуют комиссии за операции, связанные с открытием и сопровождением счета эскроу.

Кто сможет принимать деньги за новостройки напрямую

Со счетами эскроу была проблема: банки часто отказывали застройщикам и не открывали им такие счета. И до сих пор отказывают. А застройщики не могли продолжать строительство, хотя в доме уже была продана часть квартир и построено несколько этажей. В итоге хороший замысел мог превратиться в проблему.

Тогда правительство придумало, как облегчить застройщикам жизнь. Некоторым из них разрешили принимать деньги напрямую, даже если ДДУ регистрируются после 1 июля, — на свои счета в банках. Это значит, что застройщик имеет доступ к деньгам еще до того, как сдаст дом. Ему не придется брать кредит или замораживать стройку.

Чтобы работать без счетов эскроу, застройщику нужно подтвердить определенную степень готовности объекта. На этапе котлована принимать деньги напрямую точно никто не сможет. А вот если треть дома достроена и в нем продали, например, 15 из 100 квартир, два офиса и пять машино-мест — эскроу не понадобится.

Есть два основных критерия оценки для расчетов напрямую:

- Объем проданных площадей. Это значение для всех объектов одно — 10% квартир, нежилых площадей и машино-мест. Считают именно по площади, а не по количеству проданных объектов. Проверяют по зарегистрированным ДДУ и сравнивают с проектной декларацией.

- Степень готовности объекта. Она зависит от проекта и категории застройщика и может составлять 6, 15 или 30%. Но степень готовности выбирает не сам застройщик: критерии установило правительство.

Со степенью готовности ситуация такая.

Если проект крутой или важный, то степень готовности может быть 6%. Крутой — это когда на участке строятся социальные объекты, застройщик системообразующий и строит как минимум 4 млн квадратных метров как минимум в четырех регионах России. Или если застройщик доделывает чужой проблемный объект.

Чуть строже с проектами средней крутости: когда идет комплексное освоение территории, строят детские сады, школы и поликлиники, сносят ветхое жилье. Тогда степень готовности для прямого финансирования — 15%.

Для всех остальных проектов степень готовности должна быть 30%. То есть если застройщик строит один дом по обычному проекту, то ему достаточно достроить объект на 30%, продать там 10% площадей — и можно работать без эскроу.