Что нужно знать инвестору, вкладываясь в российскую экономику

Если вы собираетесь инвестировать свои денежные капиталы в российский бизнес, то вам необходимо ознакомиться со следующими важными параметрами.

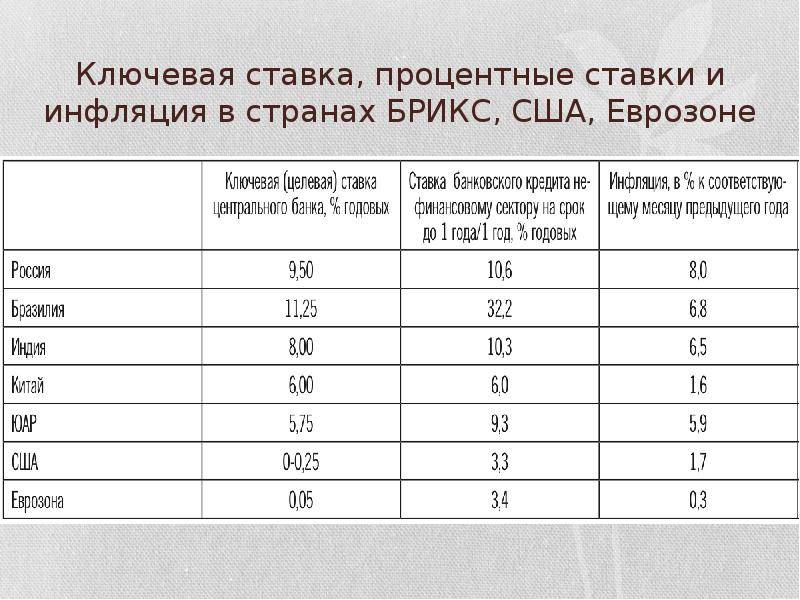

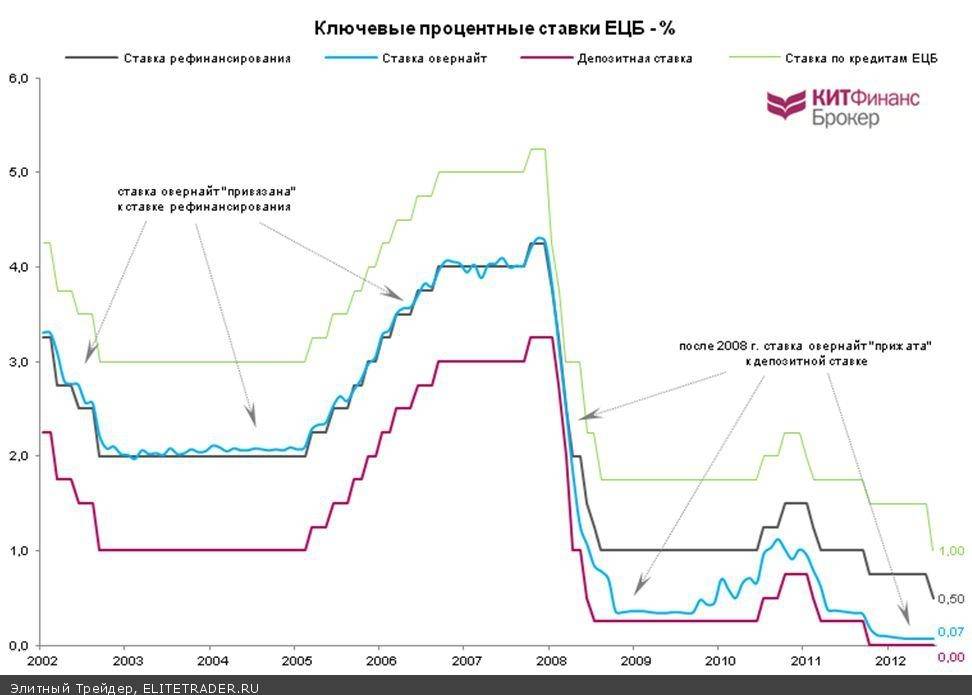

Влияние мировых финансовых регуляторов

Ставки, регулируемые Центральными банками, являются одними из важнейших инструментов, которые напрямую влияют на экономическую ситуацию в стране и в мире. Наибольшее влияние на мировой финансовый рынок в настоящее время оказывают финансовые регуляторы следующих учреждений: Федеральная резервная система США, Европейский ЦБ, Банк Англии и Японии.

Так, любое заседание перечисленных организаций, а также принимаемые на этих заседаниях решения, могут серьёзно изменить ситуацию на мировом финансовом рынке в любую сторону.

Переход на ключевую ставку

Так как механизмы воздействия правительства на финансовый рынок постоянно совершенствуются, в результате этого появляются новые экономические инструменты. Так, в 2013 году ЦБ была введена ключевая ставка, а спустя три года к ней была приравнена и учётная. Благодаря этим изменения появился более удобный инструмент кредитно-денежной политики, который позволяет контролировать уровень инфляции в необходимых значениях.

Ключевая ставка в отличие от ставки рефинансирования позволяет Центральному банку регулировать следующие экономические показатели страны:

- Состояние банковской ликвидности.

- Количество денежных средств в обороте внутри страны.

- Темпы развития экономики.

- Уровень инфляции.

Заседание ЦБ РФ по ключевой ставке – график на 2019 год

График заседания Совета директоров ЦБ РФ утверждается заблаговременно. То есть на 2019 год он был составлен еще в последнем квартале 2018 года. Включает в себя, естественно, исключительно плановые заседания. Всего их предусмотрено восемь:

- 08.02.2019 года (ставка оставлена на прежнем уровне);

- 22.03.2019 года (ставка оставлена на прежнем уровне);

- 26.04.2019 года (ставка оставлена на прежнем уровне);

- 14.06.2019 года (ставка понижена на 0,25%);

- 26.07.2019 года (ставка понижена на 0,25%);

- 06.09.2019 года (ставка понижена на 0,25%);

- 25.10.2019 года (ставка понижена на 0,50%);

- 13.12.2019 года (ставка понижена на 0,25%).

Здесь можно отметить пару нюансов. Во-первых, перечень включает в себя исключительно плановые заседания Совета директоров ЦБ РФ. В то же время могут происходить внеочередные. Они собираются только в экстренных случаях, когда происходят глобальные изменения в экономике страны. Если подобные ситуации будут происходить, то они будут включаться в список сразу же – в момент публикации информации о таком решении.

Во-вторых, заседания Совета директоров ЦБ РФ проходят исключительно в рабочие дни. То есть плановые сборы не случаются в субботу, воскресенье или государственный выходной. По указанному графику все будут в пятницу. В-третьих, учитывая, что решение об изменении ключевой ставки ЦБ РФ может быть принято в пятницу, вступление в силу нового уровня происходит в ближайший рабочий день. Зачастую понедельник. Только после экстренных заседаний могут принять решение о срочном ее вступлении в силу.

Прогноз по ключевой ставке ЦБ РФ

Как и указывалось ранее, рассматриваемый параметр – инструмент реагирования на микро- и макроэкономические показатели. То есть прогнозировать его итоговый уровень на весь год невозможно. Максимальный срок, на который удается хотя бы приблизительно, фактически с долей 50 на 50, прогнозировать возможное изменение ключевой ставки ЦБ РФ – ближайшее заседание Совета директоров.

Ближайшее заседание состоится в следующем году (07.02.2020 года). До этого времени возможна масса изменений. В то же время на данный момент каких-либо значительных факторов, позволяющих прогнозировать возможное повышение ставки нет. Как и предпосылок к ее уменьшению. Тем более на каждом из последних трех заседаниях ключевая ставка понижалась на 0,25 и 0,50% (в общем за 3 крайних заседания снижена на 1,0%). Поэтому, вероятнее всего, она будет оставлена на прежнем уровне. Хотя, возможно и смещение в большую или меньшую сторону, но, скорее всего, при таком решении, которое, повторимся, маловероятно, изменение составит не более чем 0,25%.

Что влияет на ключевую ставку ЦБ РФ

При определении необходимого уровня ключевой ставки Совет директоров ЦБ РФ опирается на огромное количество информации, предоставляемой в разных отчетах. Все данные можно разделить на четыре основные группы:

- Текущая динамика инфляции;

- Денежно-кредитные условия банков по долговым обязательствам, депозитным продуктам и т.д.;

- Активность в экономическом направлении всех лиц страны – физических и предприятий;

- Прогноз по инфляционным рискам.

Опираясь даже на эти четыре пункта, без дательного их описания, становится понятно, что ключевая ставка ЦБ РФ отображает в целом экономическое положение страны на сегодня, а также позволяет сдерживать негативные факторы, влияющие на него.

394770

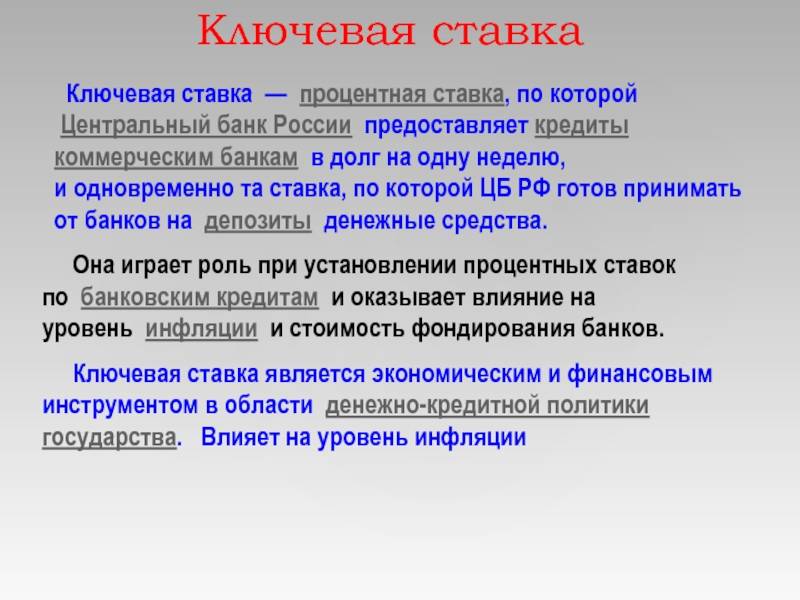

Что такое ключевая ставка?

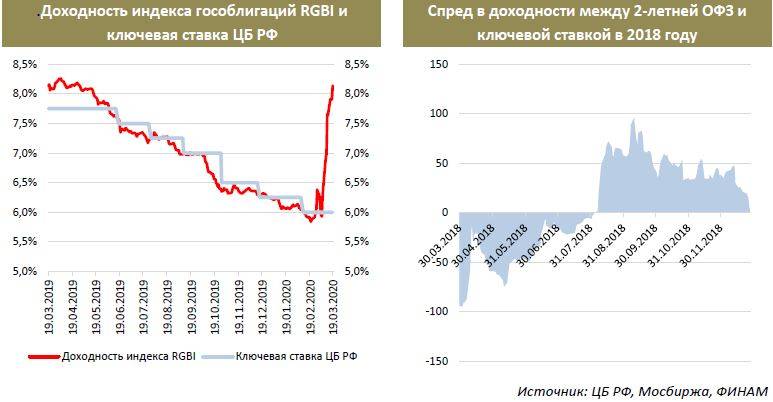

Не только предприниматели и владельцы банковских вкладов следят за действиями Центробанка, снижающего с начала пандемии ключевую ставку. Заявления представителей регулятора о планах управления экономическим развитием страны, внимательно изучаются инвесторами и трейдерами. Ведь переход на «мягкую» денежно-кредитную политику запустил ряд разнонаправленных процессов в банковской сфере и на фондовом рынке.

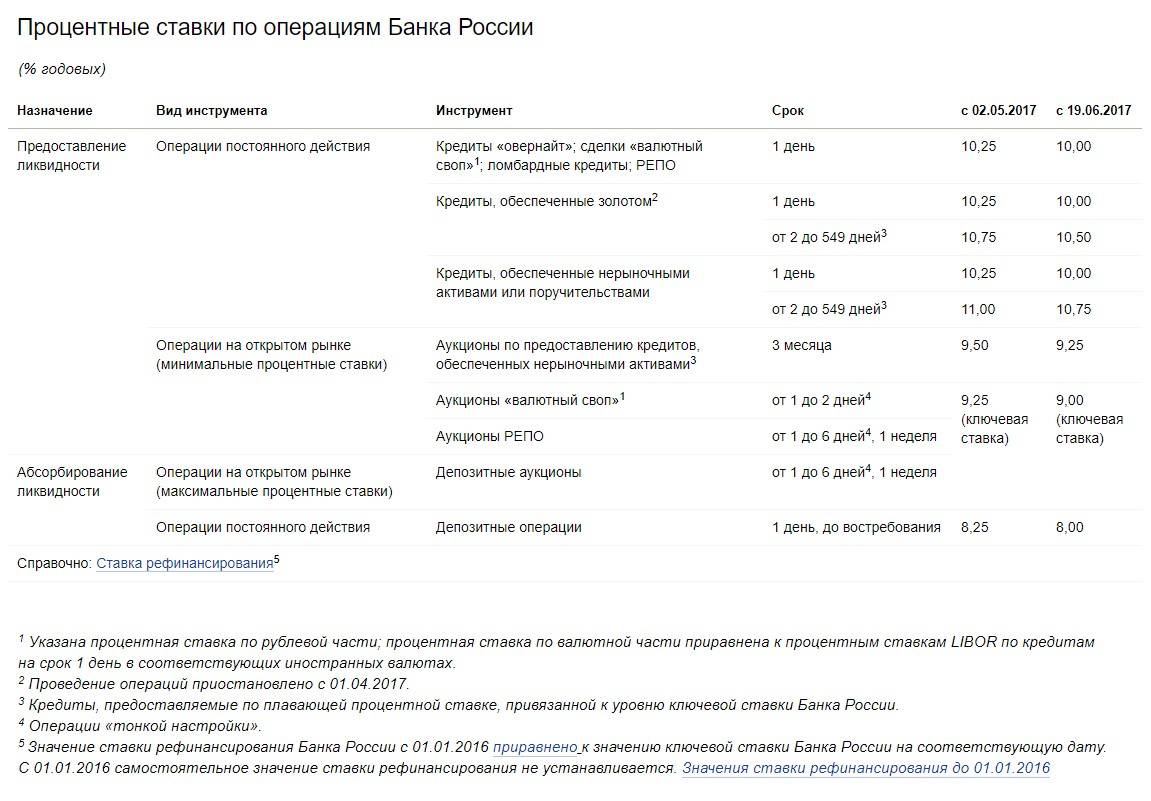

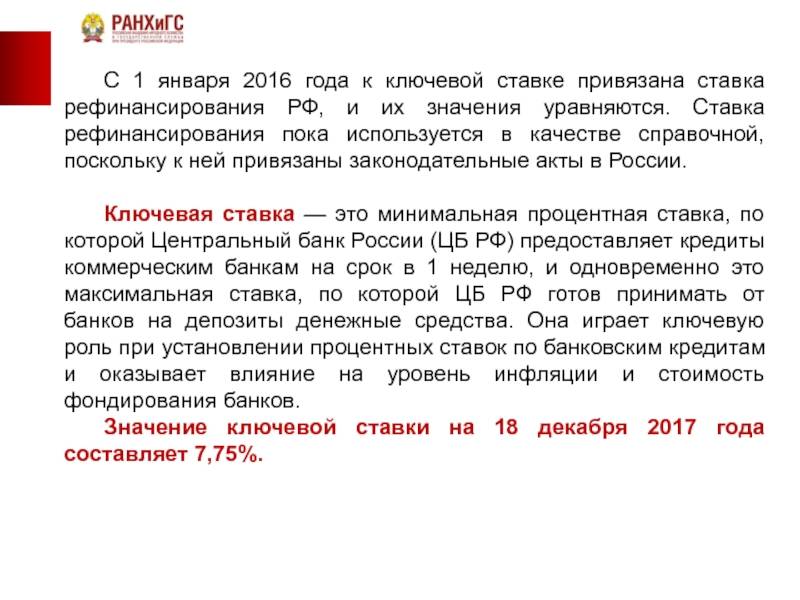

Минимальный процент, под который ЦБ кредитует коммерческие финансовые структуры, называется ключевой ставкой (КС). Под этот же процент регулятор принимает на свои депозитные счета ликвидность коммерческих банков. Это определение впервые ввели 13.09.2013 на заседании Центрального Банка РФ. До этого в кредитно-банковской сфере использовалась лишь «ставка рефинансирования», приравненная к «ключевой» с 01.01.2016 (указание ЦБ № 3894-У от 11.12.2015).

Проще говоря, ключевая ставка ЦБ РФ это стоимость денежных средств:

- либо уплачиваемых коммерческими кредитно-финансовыми структурами при их получении от Центробанка;

- либо выплачиваемых самим регулятором, но уже коммерческим банкам, за переданные для хранения деньги.

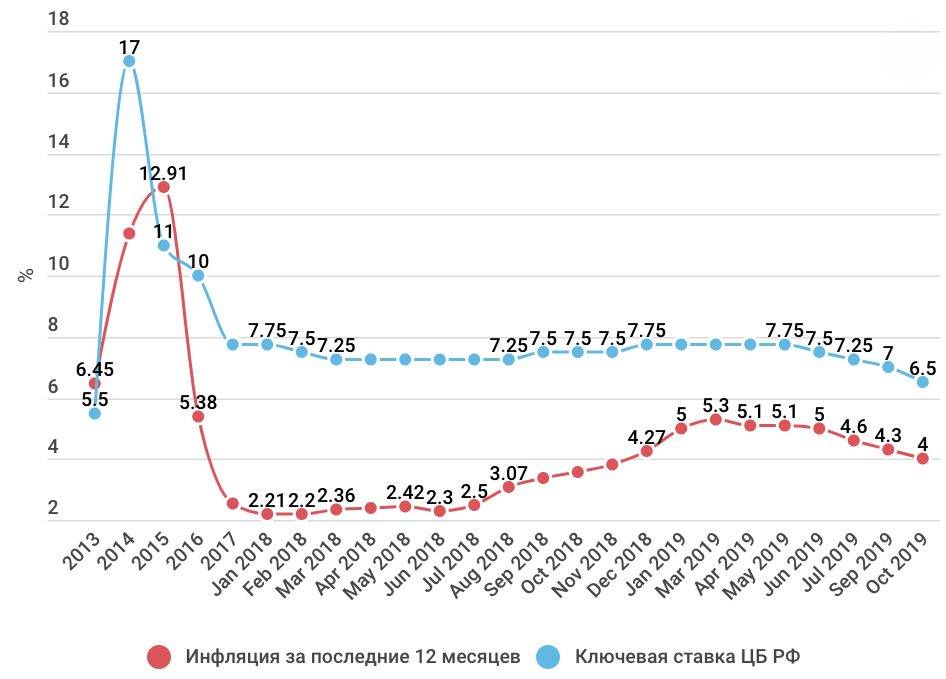

Используя этот кредитно-депозитный инструмент, ответственный за денежно-кредитную политику государства Центробанк, удерживает инфляцию на определенном уровне. Низкий и стабильный показатель инфляции, а аналитики прогнозируют 3,7-4,2 %%, обеспечивает определенный уровень благосостояния населения, сохраняет банковские вклады граждан от обесценивания. Дает возможность планировать расходы.

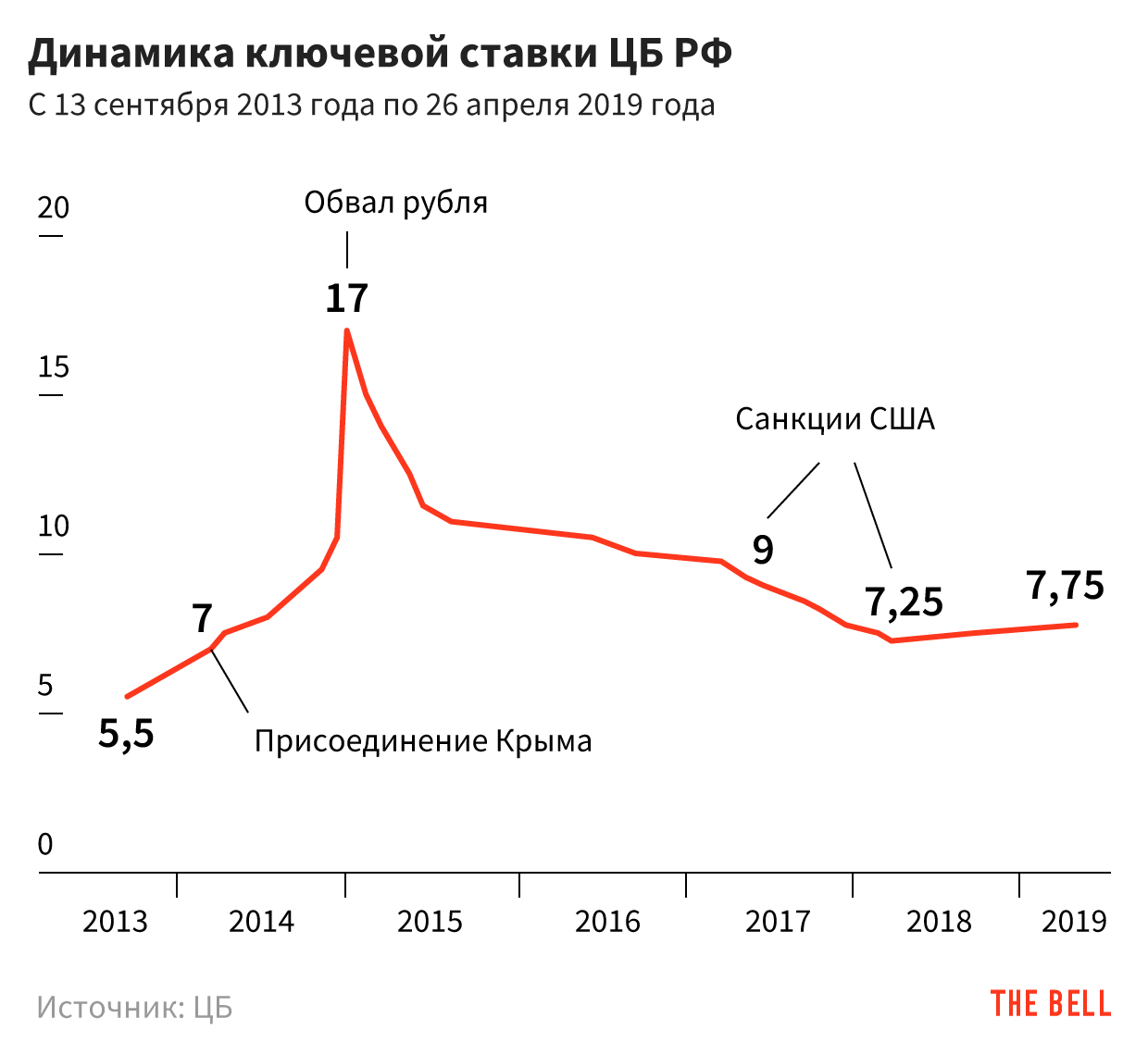

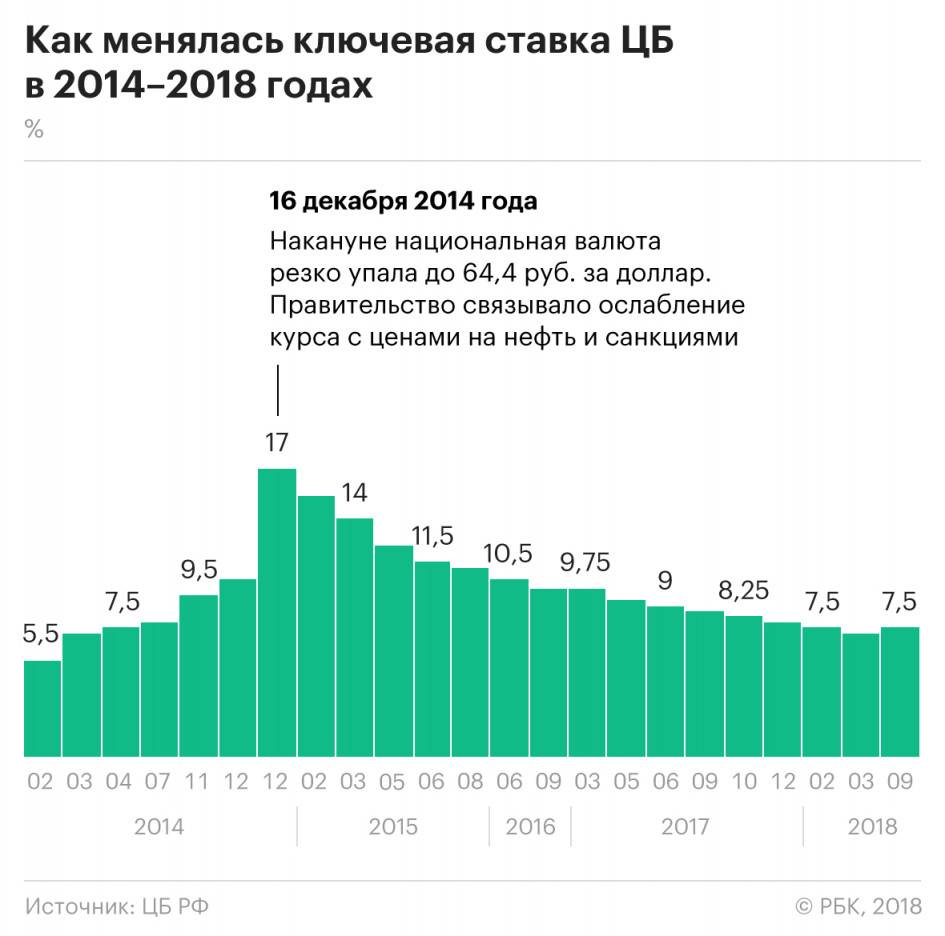

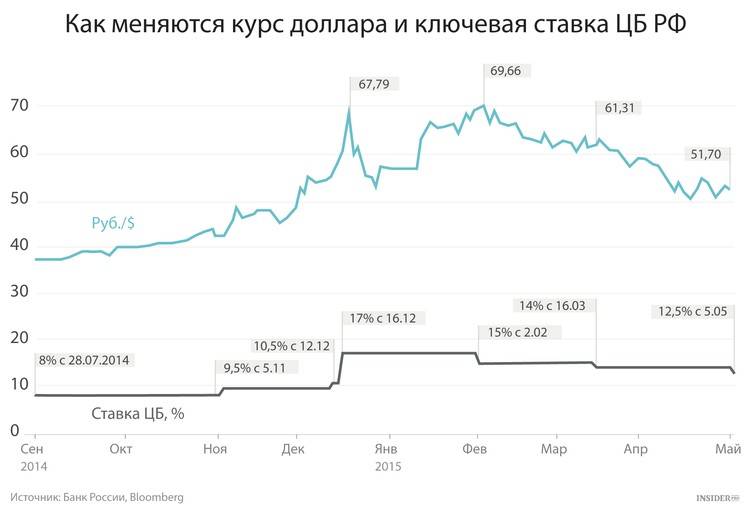

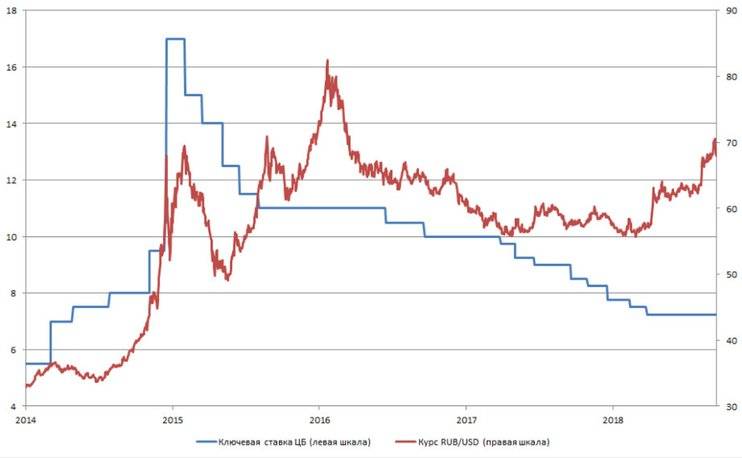

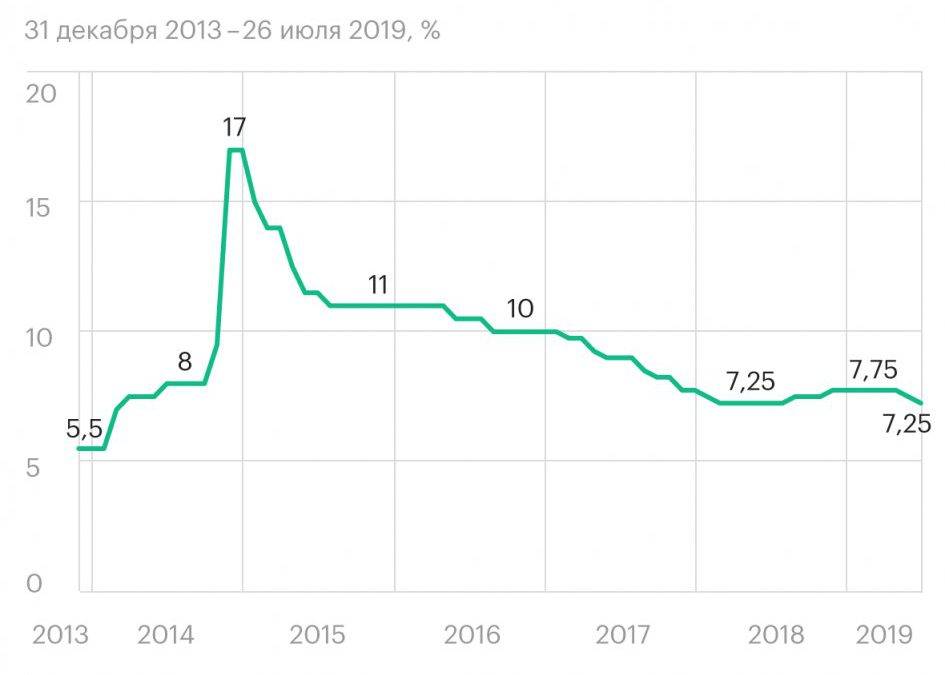

Правда, в новейшей истории России был факт «стремительного» повышения ключевой ставки, не связанный со сдерживанием инфляционных процессов в стране. 16.12.2014 регулятор поднял ее до 17 % (+ 6,5 процентных пункта). Деньги столь «стремительно» подорожали для коммерческих банков для предотвращения спекуляций валютой на финансовом рынке РФ. Это была вполне естественная реакция ЦБ на резкое падение стоимости рубля, спровоцированное введением антироссийских санкций.

Ключевая ставка является своеобразным фундаментом для расчета годовых процентов по банковским кредитам и депозитам. От этого зависят и расходы кредитуемых, и доходность банковских вкладов.

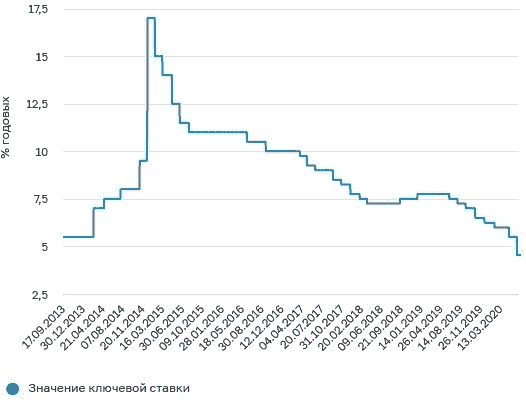

Таблица – ключевая ставка ЦБ РФ на сегодня (2019 год) и все ее изменения за прошедшее время

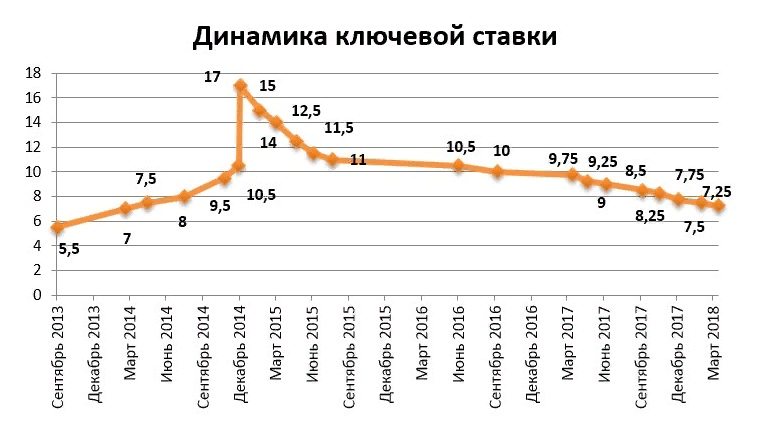

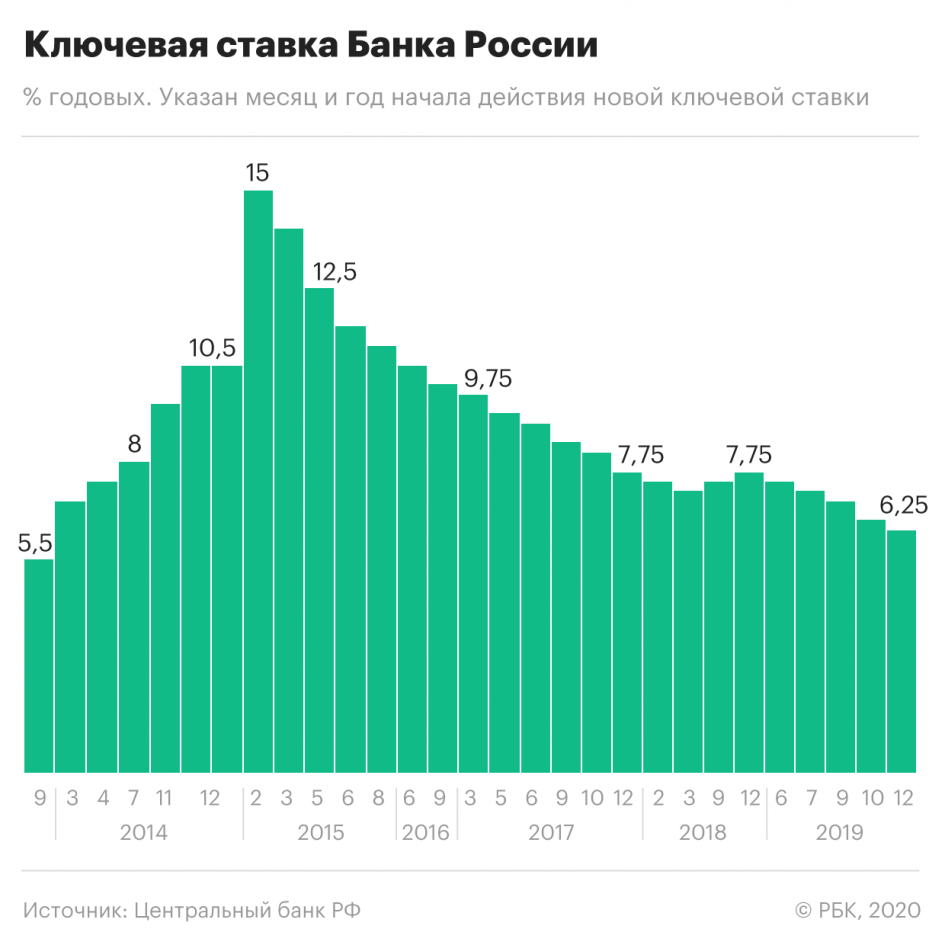

Ключевая ставка ЦБ РФ на сегодня (2019 год) установлена на уровне 6,25%. На последнем заседании 13 декабря 2019 года понижена на 0,25%.

Непосредственно рассматриваемый параметр в Российской Федерации был внедрен всего пять лет назад – 13 сентября 2013 года. С 1 января 2016 его прировняли к ставке рефинансирования. Таким образом ключевая ставка ЦБ РФ стала фактически единственным регулятивным параметром, используемым для расчетов денежных взаимоотношений в законодательстве.

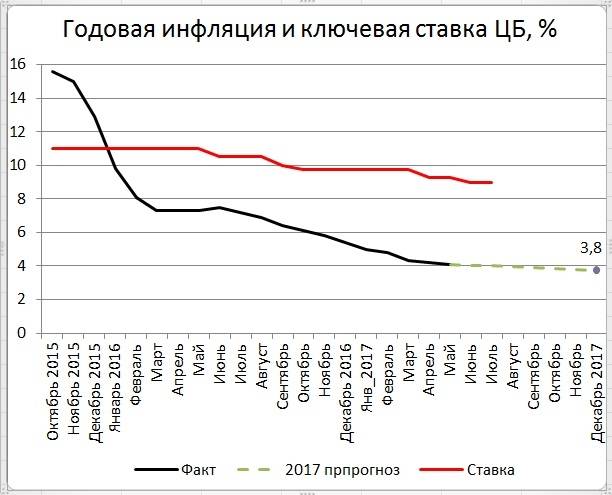

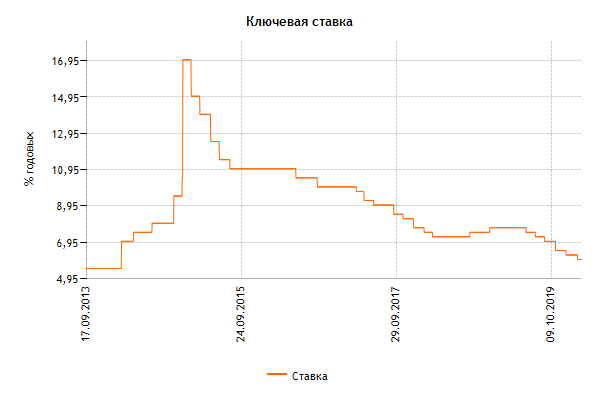

Резкое увеличение ключевой ставки ЦБ РФ наблюдалось в конце 2014 года. Это была естественная реакция на микро- и макроэкономическую ситуацию в Российской Федерации. В частности, внедрение санкций, как относительно России, так и в качестве ответных мер. Посредством рассматриваемого показателя регулятор производит балансировку кредитно-денежного состояния государства. Можно отметить — такие действия Центробанка принесли положительный эффект, что отображается в планомерном снижении ключевой ставки уже с начала 2015 года.

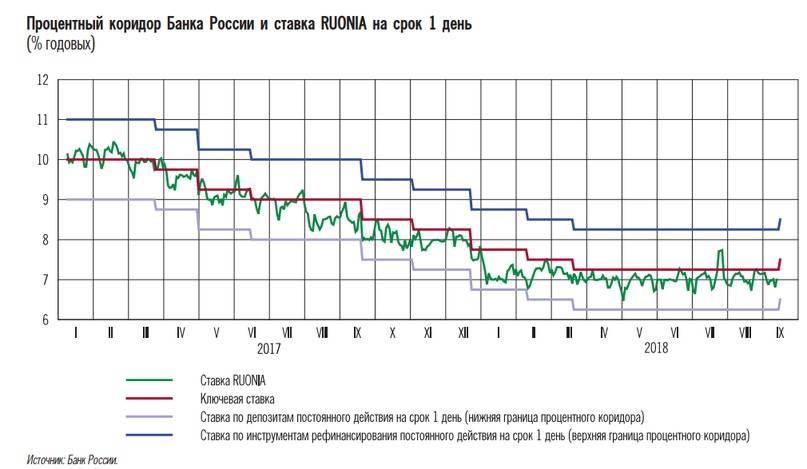

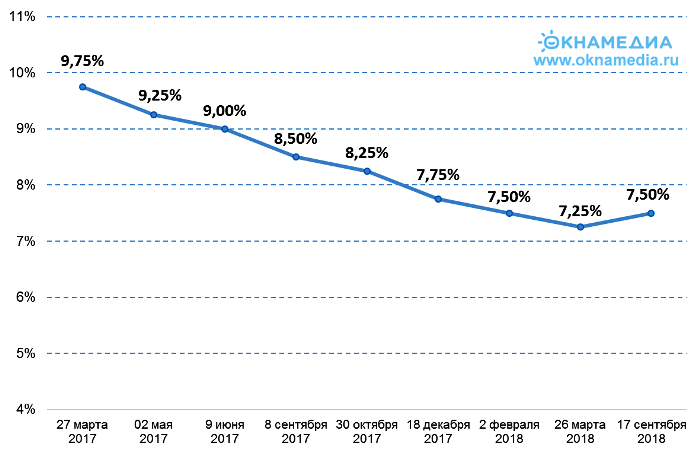

Тенденция уменьшения рассматриваемого параметра продлилась достаточно долго. Вплоть до сентября 2018 года. С этого момента в течение буквально четырех месяцев вновь произошло повышение. Дважды. Оба раза на 0,25%. Соответственно, 2018 год закрывался не просто с ключевой ставкой в 7,75%, но и с ее негативной динамикой. Отдельно отметим, что опираясь на эти параметры прогнозировать изменение ставки на весь 2019 невозможно. Как и указывалось – это инструмент ЦБ РФ по реагированию на разнообразные параметры микро- и макроэкономики страны.

Меняется ли процент по уже выданному кредиту при колебаниях КС?

Вообще, согласно ст. 29 Федерального Закона «О банках и банковской деятельности», банк не имеет права в одностороннем порядке ухудшать (для заемщика) условия кредитования. Сюда же входит увеличение процентной ставки.

Однако, это правило не работает в двух случаях:

- Если в кредитном договоре не указана точная процентная ставка. В таком случае банк прописывает лишь плавающую процентную ставку, ее значения он привязывает к тому или иному показателю, чаще всего — к ключевой ставке или ставке рефинансирования. На этом можно выиграть, если ставка будет снижена Центробанком, но можно и значительно проиграть. Так, например, было в ночь на 16-е декабря 2014-го года, когда КС подскочила с 10,5% до 17%;

- Если в условиях договора банк предусмотрел возможность роста КС. Тогда отдельно может быть прописано, что условия считаются действительными лишь при отсутствии форс-мажоров. Здесь же перечисляются, какие могут форс-мажоры. Если в этом перечне указано повышение КС, то банк будет вправе потребовать больших выплат по кредиту.

В остальных случаях такого права у банка нет.

Что такое ключевая ставка

Ключевая ставка — годовой процент, под который Банк России выдает кредиты коммерческим банкам. Решением совета директоров ЦБ РФ 13 сентября 2013 года ключевой была установлена учетная ставка по аукционам РЕПО (от англ. repurchase agreement, repo; покупка денег или ценных бумаг с обязательством обратной продажи через определенный срок по фиксированной цене) со сроком одна неделя. К ключевой привязаны остальные ставки по операциям Банка России

Поскольку обычные банки зависят от кредитов ЦБ, ключевая ставка имеет важное значение для их клиентов, физических и юридических лиц. Чем ниже ключевая ставка — тем меньше проценты по ипотечным и другим кредитам

ЦБ РФ может повышать учетную ставку для предотвращения обвального падения рынка и сглаживания биржевых колебаний. При низких учетных ставках банки могут брать рубли в кредит у ЦБ, покупать на них валюту и за счет обесценивания российской валюты покрывать расходы на выплату процентов по рублевым кредитам. При увеличении ставки подобные спекулятивные операции становятся более рискованными для банков. Вместе с тем рост ставки ведет к удорожанию кредитов для предпринимателей и населения, у банков могут возникнуть трудности с рефинансированием уже выданных займов. Это может привести к замедлению темпов экономического роста.

До 2013 года основной из учетных ставок была ставка рефинансирования. Впервые она была установлена в 1992 году на уровне 20% годовых, в 1993-1996 годах доходила до 210%, затем колебалась на уровне 20-50% и после пика 27 мая — 4 июня 1998 года (150%) постепенно снижалась. Минимальный размер ставки рефинансирования был установлен 1 июня 2010 года и действовал до 28 февраля 2011 года — 7,75%. К началу 2010-х годов ставка рефинансирования использовалась только как инструмент по исчислению штрафов, пеней, а также в качестве ориентира для минимального размера процентов по рублевым вкладам населения. Кредиты банкам предоставлялись уже с помощью других инструментов, прежде всего сделками РЕПО. С 1 января 2016 года ставка рефинансирования приравнена к ставке по недельным аукционам РЕПО.

История изменения ключевой ставки за последние 10 лет

Ключевая ставка была утвержденной окончательно в 2013 году как инструмент для регулировки экономики страны. До этого года в учет вводилась только ставка рефинансирования.

| Год | Показатель |

| 2009 | 10% |

| 2010 | В начале года 12%. В конце года 10% |

| 2011 | 9.75% |

| 2012 | В начале года 8.25%. В конце года 5% |

| 2013 | 5.5% |

| 2014 | В начале года 7%, в конце 10.5% |

| 2015 | В начале года 15%, в конце 11% |

| 2016 | 10% |

| 2017 | 9.75 – 7.75% |

| 2018 | 7.5-7.75% |

| 2019 | 7-6,25% |

| 2020 (февраль) | 6% |

| 27.04.2020 | 5,5% |

| 22.06.2020 | 4,5% |

| 27.07.2020 | 4,25% |

Ключевая безрисковая ставка ЦБ РФ на сегодня составляет 4,25%, которую обещано удержать продолжительное время. Сейчас по последнему действующему показателю органы ЦБ понижают его, стараясь урегулировать курс рубля согласно денежно-кредитной политике.

• Как выглядит любовь, когда никто не видит

Любовь — это не только громкие слова и широкие жесты. Она прячется в маленьких моментах — дуракавалянии в постели, посапывании перед телевизором или завтраке в постель по воскресеньям.

Что это за понятия и чем они отличаются?

До того, как мы начнем выяснять, чем ключевая ставка отличается от ставки рефинансирования, следует разобрать оба эти определения. В конце концов, именно в разнице определений этих терминов и устанавливается на сегодня отличия между понятиями.

Оба явления схожи между собой в том, что они нужны для урегулирования кредитных отношений между Центральным банком РФ и всех остальных контрагентов: частных банковских организаций, коммерческих предприятий и корпораций, крупных держателей облигаций и т.д. В общем и целом, их сходство на этом заканчивается.

Ключевая ставка (КС) или, как еще иногда не совсем правильно говорят, ключевая ставка рефинансирования — это показатель, с помощью которого Центробанк РФ определяет минимальную процентную ставку для выдачи всех кредитов в стране. Кроме того, ставка — это также максимальное значение по выплатам за государственные депозиты и гос. облигации.

Чем больший установлен процент по КС, тем дороже обходятся кредиты банкам — они, в свою очередь, также повышают ставку для заемщиков. Однако, привлекательность валюты на международном и внутреннем рынке в таком случае растет, т.к. вкладывать деньги в депозиты и российские облигации становится выгодно. В результате контролируется инфляция — т.к. большинство предпочитает держать деньги в российских рублях, за счет образовавшегося спроса его курс и ценность не падает.

Маленькая КС упрощает ведение кредитной деятельности в стране, подстегивает бизнес и потребителей на трату денег. Обратная сторона такого предприятия — невыгодные условия для размещения вкладов, рост «кабального» кредитования населения, увеличивающаяся инфляция.

Таким образом, КС — важнейший показатель в макроэкономике, от которого зависит невероятно много. Не даром инвесторы всего мира с затаившимся дыханием ждут выступлений председателя ФРС в США — на таких мероприятиях он чаще всего озвучивает планы по уменьшению или увеличению ставки по отношению к доллару. Даже какие-нибудь 0,25% КС США в ту или другую сторону очень значительно сказываются на финансовой жизни всего мира.

Так в чем разница между ключевой ставкой и ставкой рефинансирования? Что касается ставки рефинансирования, то она играет куда менее заметную роль. Ставкой рефинансирования называется показатель, устанавливаемый Центробанком РФ и обозначающий количество денег, которое должен вернуть контрагент государству за пользование федеральными деньгами.

Чаще всего ее используют в договоре, различных правовых актах, законах и прочем. От ставки рефинансирования отталкиваются налоговые органы, банковские организации, предприниматели и т.д. Показатель носит скорее справочный и фискальный характер, чем макроэкономический. Так, например, в договоре контрагенты часто пишут: «пеня при возникновении просрочки составляет 1/300 от ставки рефинансирования за каждый пропущенный день выплат».

Отзывы о займах в МФО

На что влияет ключевая ставка?

Рассуждая над тем, от чего зависит ключевая ставка, предлагаю обратить внимание не только на внутренние факторы страны, но и макроэкономические по всему миру. Основное правило: чем выше ключевая ставка, тем ниже уровень инфляции и деньги могут попросту обесцениться

Уменьшение ставки приводит к уменьшению уровня цен

Но при этом важно соблюдать баланс. ЦБ определил ключевой уровень, ниже которого не может снижаться ставка, и он составляет 4%

В противном случае — не просто замедление, а практически стагнация финансовых процессов. Как следствие, экономика не сможет успевать за активным ростом спроса, что приведет к тому, что наступит экономический коллапс. На простом примере объясню: чтобы продать молоко, надо купить теленка (в том числе, взяв кредит), выкормить его и дождаться, пока корова будет давать молоко, а это все временные затраты.

Инфляция

Чем выше ключевая ставка, тем медленнее инфляция, по сути, деньги медленнее обесцениваются, а цены не так быстро должны снижаться. Если ЦБ идет на такой решительный шаг, то многие магазины моментально поднимают цены, а национальная валюта падает в стоимости. Когда вы знаете, что такое инфляция и ее основные характеристики, то сможете быстро сориентироваться в том, что именно делать с запасами в рублях.

Курс валют

Если ключевая ставка невысокая, то это, следующим образом, отражается на курсе «деревянного»:

- Банки скупают иностранную валюту.

- Курс иностранной валюты снижается, поскольку на рынке появляется много свободных рублей.

Это самое время инвестировать в рубль, поскольку процесс повышения и снижения ставки цикличный, а значит, при повышении ключевой ставки национальная вырастит и валютные спекуляции перестанут быть выгодными.

Проценты по кредитам

В случае, если ставка снижена, процент по кредитам становится более привлекательным, а количество выданных займов стремительно растет. При этом наблюдается ситуация развития потребительской философии, ведь часто банки предлагают слишком выгодные условия кредитования, как следствие, клиенты «покупаются» на это и не всегда рассчитывают свои финансовые возможности.

Проценты по вкладам

Здесь же ситуация обратная. Поскольку частный банк выступает, своего рода, прослойкой между ЦБ и клиентом, то ему надо заработать как можно больше средств, чтобы отдать свой заем. Следовательно, все усилия будут направлены на кредиты, а ставки по депозитам и в рублях, и в иностранной валюте будут снижаться. Именно поэтому не рекомендую работать исключительно с банковскими вкладами в качестве пассивного источника вложений, а использовать инструменты БКС инвестиций, онлайн-проектов, краудсерфинга.

Налогообложение физических лиц

Изменение ключевой ставки влияет на размер пеней за несвоевременную уплату налогов и страховых взносов. Последние изменения в размер пени были внесены в законодательство РФ в 2017 году. На текущий момент они выглядят так:

- для физических лиц — 1/300 действующей ставки рефинансирования;

- для организаций 1/300 ставки до 30 календарных дней просрочки;

- в случае просрочки 1/300 актуальной и 1/150 ставки, которая действует, начиная с 31 дня такой просрочки.

К показателю прямо привязаны некоторые способы расчета налога, что указаны не только в налоговом, но и гражданском кодексе.

На что она влияет

Влияние ставки рефинансирования на экономику происходит, в первую очередь, путем сдерживания инфляции и девальвации национальной валюты. Это значит, что для принятия решения об очередном пересмотре ставки в большую или меньшую сторону банку нужны сведения об этих показателях.

Воздействие на экономику не происходит стихийно – каждый раз ЦБ анализирует массу параметров, прежде чем в очередной раз уменьшить или увеличить СР.

Для простых граждан, помимо того, что данный показатель отражается на стоимости займов и вкладов, важным также является то, что ключевая ставка влияет на:

-

расчет размеров пени по невыплаченным вовремя займам, налогам и штрафам;

-

расчет размера налогов на прибыль по денежным вкладам;

-

расчет процентов неустойки, которую работодатель должен выплатить работнику за то, что вовремя не выдал ему заработную плату или другие причитающиеся согласно трудовому законодательству выплаты.

Но есть и другие рычаги.

Инфляция

В первую очередь, зависимость видна между тем, какой процент устанавливает ЦБ и тем, какой процент по кредитам и вкладам устанавливают банки.

Во-вторую, оказывается влияние на инфляцию – как мы уже писали выше, это важный инструмент для регулирования инфляционных процессов. Ставка рефинансирования и инфляция находятся в прямой зависимости – чем выше один показатель, тем выше и второй.

Спрос на деньги при росте ставке снижается – никто не хочет брать дорогие кредиты. Одно дело, купить диван, переплатив 18 % от его стоимости за счет взятого кредита. И совсем другой дело, когда переплатить придется уже четверть от его стоимости, а то и больше. В таких случаях люди либо стараются занять деньги у знакомы, либо накопить, или же вовсе отказаться от дорогостоящей покупки, пересмотрев свои предпочтения и структуру расходов.

Расчет процентов

Часто возникает необходимость рассчитать проценты по ставке рефинансирования. К примеру, для вычисления размера пени за пользование чужими денежными средствами. По какой формуле они вычисляются?

К примеру, процентная ставка упоминается во многих договорах как точка отсчета для размера штрафов и пени при несвоевременной выплате денежных средств, одолженных или заработанных.

В банках так рассчитывают, чему будет равна неустойка при просрочке очередной выплаты по займу. Чтобы узнать этот уровень, необходимо в формулу вставить следующие величины:

-

текущий размер, которому равна в России ставка рефинансирования,

-

количество дней, на которое был просрочено внесение платежа,

-

сумма, которую клиент задолжал банку (то есть, не весь остаток по кредиту, а именно та сумма, которую заемщик должен был внести в дату очередного платежа, но не внес).

При этом размер процентов, под которые был оформлен кредит, значения не имеет.

Формула размера пени выглядит следующим образом:

-

вычисление однодневной ставки путем деления ставки рефинансирования на количество дней в году;

-

умножение полученного числа на количество дней, в течение которых была допущена просрочка;

-

умножение полученного числа на сумму, которую заемщик не внес в банк вовремя (сумма задолженности).

Что означает данная формула на практике – рассмотрим на конкретном примере.

К примеру, в дату очередного платежа заемщик не внес сумму в размере 10 000 рублей. Образовалась задолженность, которую он просрочил на 20 дней. Какой штраф за это время успел набежать, вычисляется следующим образом:

-

7,75 % (текущая ставка) / 365 (дней) = 0,0212 %.

-

0,0212 (%) * 20 (дней) = 0,425.

-

0,425 * 10 000 (рублей) = 4 246 рублей.

Именно такую сумму придется доплатить заемщику, если он вовремя не запросил реструктуризацию кредита (к примеру, отсрочка платежа) в своем банке по уважительной причине.

Это интересно: До какого года продлен срок действия материнского капитала?

Поделись с друзьями!

На что влияет ключевая ставка

Ключевая ставка влияет на ставки межбанковских кредитов. А ставки межбанковских кредитов формируют процентные ставки в экономике. Чтобы изменение ключевой ставки отразилось на ставках по кредитам и депозитам, должно пройти от двух месяцев до трех кварталов.

Значение снижения ставки составляет минимум 0,25 процентного пункта. Но ЦБ может снизить ставку и сильнее.

Ключевую ставку снижают в период замедления экономики, чтобы взбодрить рынок. Снижение ключевой ставки делает деньги более дешевыми для коммерческих банков. Коммерческие банки, в свою очередь, снижают ставки по кредитам и депозитам.

Значение повышения ставки тоже составляет минимум 0,25 процентного пункта, но ЦБ может увеличить ставку сильнее.

Увеличение ключевой ставки делает деньги более дорогими для коммерческих банков. Дорогие деньги берут в долг менее охотно. Вслед за повышением ключевой ставки коммерческие банки повышают ставки по депозитам и кредитам. Люди берут меньше кредитов и меньше тратят.

Влияние на ставки по вкладам и кредитам. Когда ставки по депозитам высокие, инвесторы предпочитают открывать вклады, потому что они застрахованы в АСВ. Высокие ставки по кредитам отпугивают заемщиков и снижают потребление.

Когда ставки по депозитам низкие, вкладчики начинают искать более интересную доходность на фондовом рынке. Частные компании и государства привлекают деньги для развития производства, поэтому переток денег из депозитов на фондовый рынок оживляет экономику. Низкие ставки по кредитам увеличивают количество заемщиков и общие траты людей.

Влияние на налоги. Ключевую ставку учитывают в расчете пеней и штрафов за просроченные налоговые платежи. Например, если автовладелец не уплатил налог на машину до 2 декабря, то с 3 декабря налоговая будет начислять пени в размере 1/300 действующей ключевой ставки, а с 30-го дня — 1/150 ключевой ставки.

Ключевую ставку также используют при расчете НДФЛ с процентного дохода. Инвестор должен заплатить 35% НДФЛ с купонного дохода по рублевым облигациям российских компаний, выпущенным после 1 января 2017 года и торгующимся на российских биржах, если ставка купона превышает ключевую ставку ЦБ на 5 процентных пунктов.

Например, инвестор купил облигации ПКБ БО-01, у которых ставка купона 15% годовых. Ставка ЦБ сейчас 6,25%, поэтому с части купона удержат налог:

15% − (6,25% + 5%) = 3,75%.

При выплате купона удержат 35% НДФЛ с 3,75% за тот купонный период, когда действовала ключевая ставка.

Такая же система действует при расчете НДФЛ с процентов по вкладам. Если инвестор открыл вклад с процентной ставкой на 5 процентных пунктов больше ключевой ставки, банк удержит 35% с превышения у налогового резидента и 30% с превышения у нерезидента.

Еще ключевую ставку для налоговых целей используют при расчете:

- процентов за незаконную блокировку расчетного счета организации или ИП;

- процентов за несвоевременный зачет или возврат государством излишне уплаченного налога;

- дохода для НДФЛ от пользования беспроцентным займом либо займом с процентной ставкой менее ⅔ ключевой — такую материальную выгоду облагают налогом по ставке 35%.

Другие случаи. Есть и еще случаи, когда пригодится ключевая ставка.

По полной ключевой ставке исчисляют:

- Проценты за пользование чужими деньгами. Например, когда покупатель перечислил аванс, а продавец тянет с поставкой. Или наоборот: покупатель получил товар, но не расплатился. Если в договоре нет пени, проценты считают по ключевой ставке за время пользования чужими деньгами.

- Максимальный размер неустойки за неисполнение или ненадлежащее исполнение заемщиком обязательств по возврату кредита, займа или уплате процентов за пользование кредитом по кредитному договору, договору займа, которые заключены с физлицом для личных нужд.

- Проценты за задержку АСВ выплаты возмещения по вкладу в лопнувшем банке.

По 1/150 ключевой ставки считают компенсацию за задержку зарплаты.

Пени за несвоевременную оплату услуг ЖКХ могут быть по 1/300 ключевой ставки с 31-го до 90-го дня неуплаты и 1/130 — с 91-го дня. Как оплачивать коммунальные услуги, чтобы не набегали пени, мы уже рассказывали.

По 1/300 ключевой ставки исчисляют неустойку (пеню) за нарушение срока передачи объекта долевого строительства.

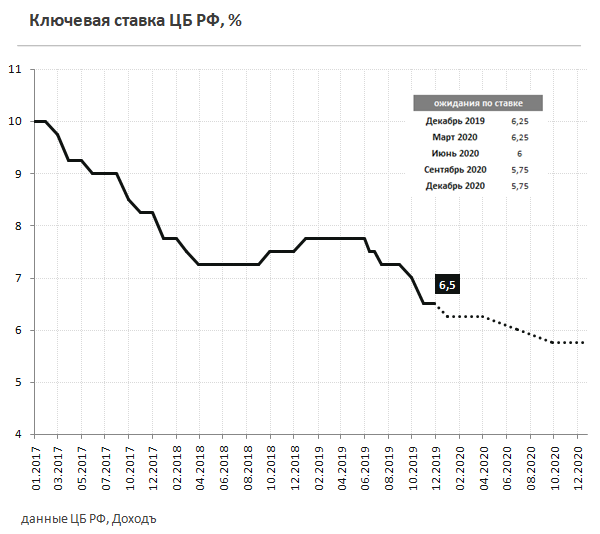

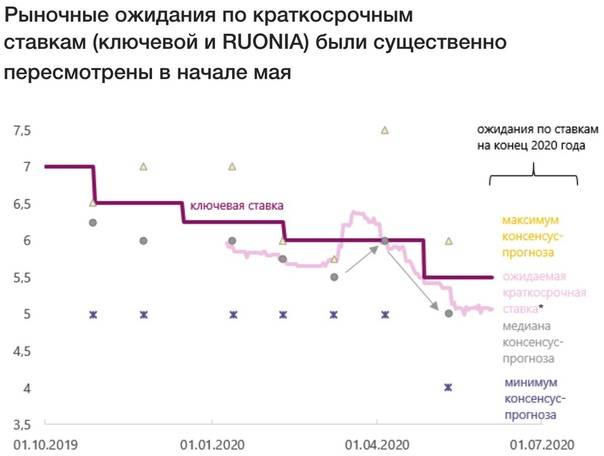

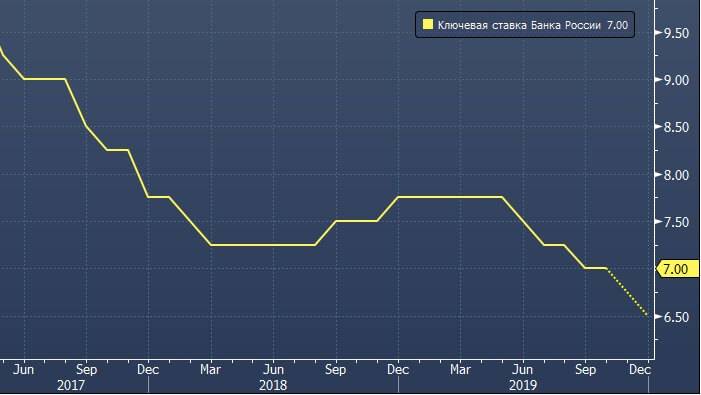

Ключевая ставка снова снизилась

Центробанк продолжает с завидной регулярностью понижать ключевую ставку. За последний год она снизилась почти в два раза. В июне 2019 года ее устанавливали на уровне 7,75%, к октябрю она снизилась до 7%, в ноябре — до 6,5%, в январе 2020 — до 6,25%, к марту — до 6%. В мае ее снизили до 5,5%, в июне — до 4,5%, и вот 24 июля стало известно о новом историческом минимуме — ключевая ставка была снижена до 4,25%.

Значение ключевой ставки напрямую влияет на экономическую жизнь в стране. В частности, если сопоставить ее и ставки по банковским депозитам, вкладам и некоторым видам кредитов, то можно подумать, что они взаимосвязаны: вслед за снижением ключевой ставки ЦБ банки почти моментально снижают ставки по депозитам. При этом такой же процесс со ставками по кредитам происходит заметно медленнее, и вообще, хоть как-то ощутимым он становится только по ипотеке.

Экономист и блогер Альберт Бикбов объясняет, как это работает: банки берут деньги у Центробанка по оптовой цене, а для своих нужд используют розничные, с наценкой.

— Соответственно, ключевая ставка напрямую влияет на величину тех процентов, под которые банки выдают кредиты и привлекают депозиты. Кроме того, изменение ключевой ставки влияет на кредитную и экономическую активность, — говорит он.

А вот главный экономист ПФ «Капитал» Евгений Надоршин считает, что это не совсем так:

«Основной ресурс банков — это деньги из депозитов. Ставки банков по депозитам в последние годы меняются скорее с опережением, причем изменения часто происходят синхронно с решениями Центробанка по ключевой ставке, чего, кстати, не скажешь о кредитах. Отчасти это объясняется тем, что кредитные организации используют снижение ключевой ставки как повод для снижения своих ставок. Конкуренция в банковской сфере на фоне консолидации стала пониже, значимость госорганизаций — повыше. Ставки по депозитам и кредитам сейчас в меньшей степени объясняются балансом спроса и предложения рынка и в большей степени — теми сигналами, которые власти посылают банкам.

Ключевая ставка — это та ставка, которая определяет операции ЦБ с банками на небольшие сроки. ЦБ предоставляет банкам по ставкам, привязанным к ключевой в основном, деньги на срок до недели. На сопоставимые же сроки — в основном от одного дня до недели — он у них берет депозиты. Сейчас один из каналов влияния ключевой ставки на ставки в рамках остального рынка происходит через депозиты банков в ЦБ: у банков избыточная ликвидность, у них нет потребности занимать у Центрального банка, а вот потребность размещать — есть. Но, как вы понимаете, между депозитом человека на год и депозитом банка в ЦБ на один день или неделю есть большая разница. Так что никакой жесткой привязки между ключевой ставкой и ставкой по депозитам в банках нет и не может быть».

Вывод

Все выше перечисленные доводы кажутся простыми и банальными, и каждый может сказать их легко соблюдать, но чаще всего это оказывается сложнее. Нужно перестроить себя, и настроить только на жесткую дисциплину. Это некоторый список первых правил которые вы должны соблюдать, что бы стать нормальным прибыльным инвестором.

- Инвестирование денег под проценты

- Вложение в банковские депозиты

- Пассивный заработок