Особенности фондового рынка

Фондовый рынок имеет ряд особенностей:

- Полная прозрачность операций фондового рынка. Все операции по ценным бумагам на фондовом рынке можно посмотреть в реальном доступе, узнать, кто и по какой стоимости купил акции, например, или продал. Это необходимо с целью поддержания доверия потенциальных и реальных участников рынка, чем прозрачнее информация по сделкам, тем больше доверие к рынку;

- Регулирование фондового рынка государством. Контроль и регулирование всех происходящих внутри фондового рынка операций происходит под надзором Федеральной службой по финансовым рынкам. Это необходимо для того, чтобы клиент рынка в случае возникновения непредвиденной или нестандартной ситуации мог остаться под защитой государства и с помощью данной службы разрешить конфликт. Помимо федеральной службы по финансам фондовый рынок также регулируется Гражданским Кодексом РФ в законе «О рынке ценных бумаг»;

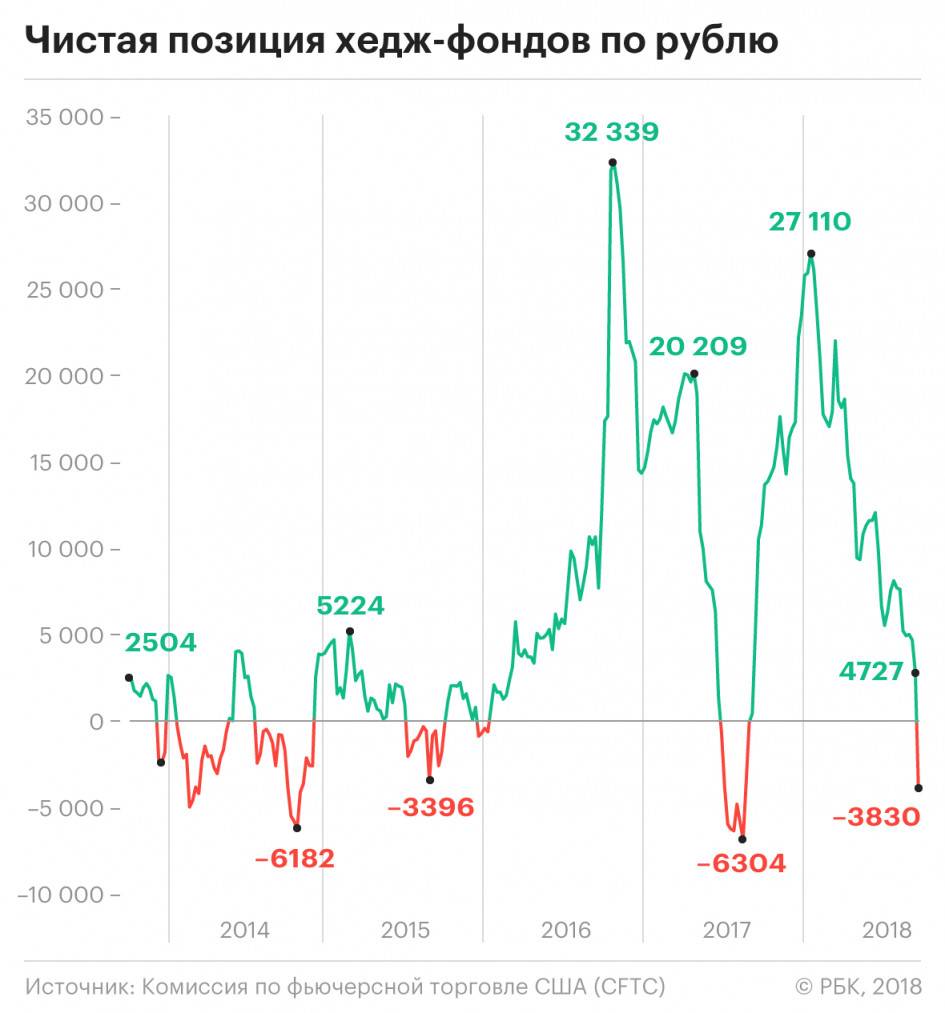

- Постоянное развитие фондового рынка. В сложившихся современных условиях экономики, фондовый рынок постоянно растет и развивается. Если обратить на несколько лет назад, то также можно заметить, что не было такого количества операций с ценными бумагами, как сегодня, также сильно выросла сумма активов на рынке. В разрезе состава активов надо заметить и тенденцию иностранного капитала на фондовом рынке, она растет. Иностранные инвесторы активно интересуются операциями по ценным бумагам на российском рынке, следят за ходом меняющихся экономических и политических событий внутри фондового рынка;

- Фондовый рынок приносит доход с большей вероятностью, нежели другие рынки. Многие эксперты отмечают, что фондовые рынки – это хороший источник дохода с достаточно минимальными рисками. Большинство также говорят о том, что с ценными бумагами работать куда удобнее и приятнее, чем с реальной валютой или долгосрочными инвестициями;

- Единая стоимость ценных бумаг на рынке. Очень многие игроки фондового рынка говорят о таком преимуществе, как стоимость ценных бумаг, она является единой, поэтому купить одну и ту же акцию можно у разных продавцов, но по одинаковой стоимости, что хорошо сказывается на проведении операций по ценным бумагам игроками;

- Все операции фондового рынка легальные. Все операции с ценными бумагами на рынке подлежат контролю со стороны государства, а, следовательно, весь доход по операциям совершенно легальный. Стоит отметить, что государство также несет ответственность, как и сам фондовый рынок, перед участниками рынка. Обычно, по всем процедурам, связанным с налоговыми органами, банками, вопросов и проблем у игроков не возникает, так как все обязанности по этим моментам берет на себя брокер совместно с управляющими рынком.

Таким образом, основные особенности фондового рынка дают общее представление о том, как работать на рынке, какие гарантии дает фондовый рынок своим игрокам, какие операции подлежат контролю, преимущества и недостатки с операциями по ценным бумагам.

Налогообложение хедж-фондов

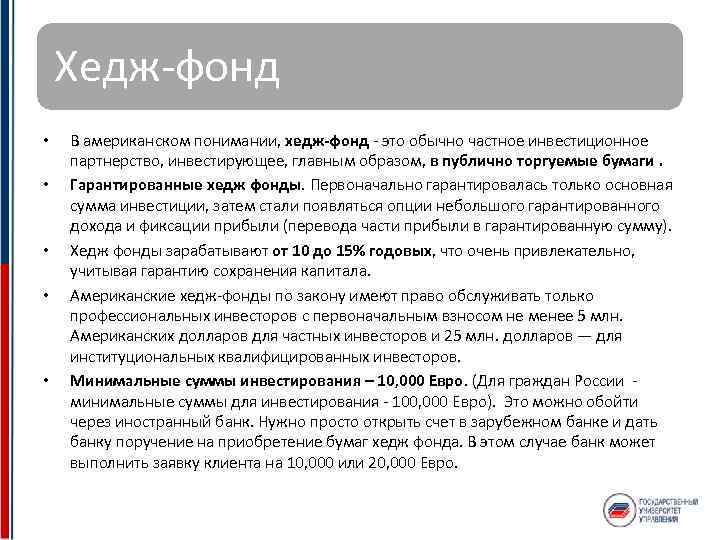

Налогообложение хедж-фондов осуществляется так же, как и у прочих финансовых компаний и корпораций по ставкам налога на прибыль с ее стартовым значением в 24%. Однако эта цифра дополняется налогами, уплачиваемыми за доходы, полученные в виде дивидендов по акциям. В общем, если брать все налоги, то ХФ обязаны в России платить не менее 50–60% от всей своей прибыли.

Процентные ставки хедж-фонда в США

Процентный доход среднего по размеру капитала ХФ в Америке составляет от 15 до 40%.

При этом следует учитывать, что масштаб капитала, которым оперируют только крупные фонды в США, составляет сумму более 1,6 трлн. долларов. Это не считая тех денег инвесторов, которые через ХФ «спрятали» свои капиталы в многочисленных «серых» офшорных юрисдикциях.

Как хедж-фонды добиваются более выгодного размера маржи

Чтобы иметь доходность выше, чем у большинства классических инвестфондов или банковского депозита, ХФ используют не только методы страхования рисков или налоговое планирование, но и увеличение своего маржинального дохода.

Для этого применяются:

- методы, связанные с маржинальной торговлей ценными бумагами, валютой, драгметаллами, товарами с так называемым кредитным плечом. Оно может доходить до значений 1:100 и выше;

- покупка недооцененных или бросовых активов, ценных бумаг, у которых рейтинг ниже инвестиционного (ниже ВВВ по рейтинговой шкале);

- скупка работающих компаний, бизнесов, которые испытывают определенные трудности. Им предлагается вариант реструктуризации, дружественного поглощения, кредит взамен доли в уставном капитале;

- применение схем арбитражных сделок, арбитраж процентных ставок по кредитам, в том числе и керри трейд.

ХФ используют в своей инвестиционной стратегии высокочастотный или алгоритмический трейдинг, применяют для анализа БИГ ДАТА искусственный интеллект, нейросетевые платформы, цифровые криптографические коммуникации.

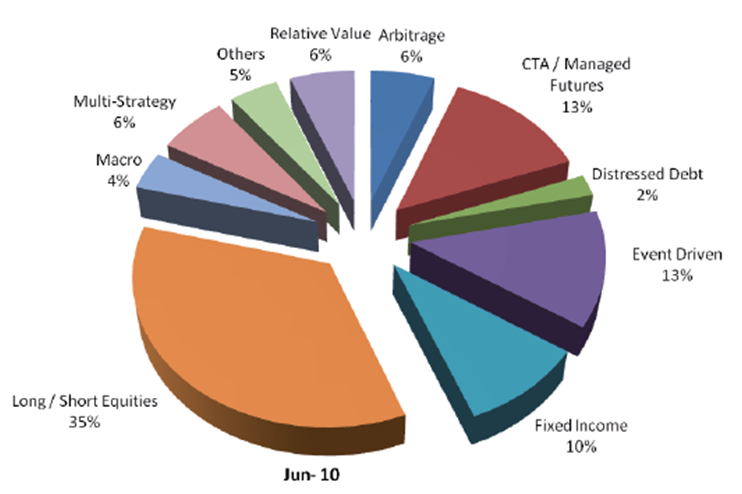

Куда инвестируют хедж-фонды

Итак, мы подошли к вопросу: куда же инвестируют хедж-фонды, чтобы приумножить капитал доверившихся инвесторов?

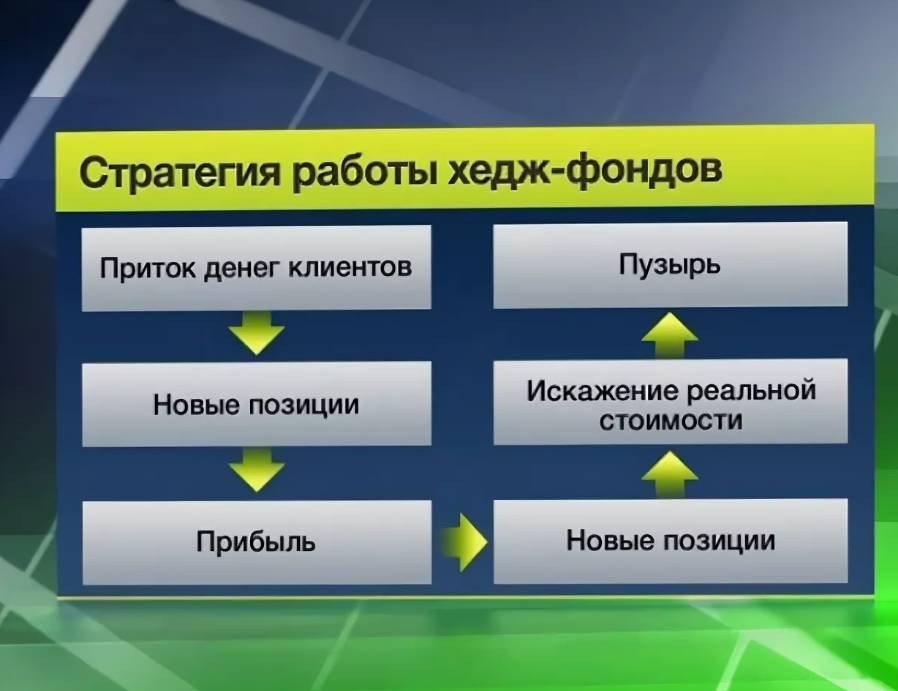

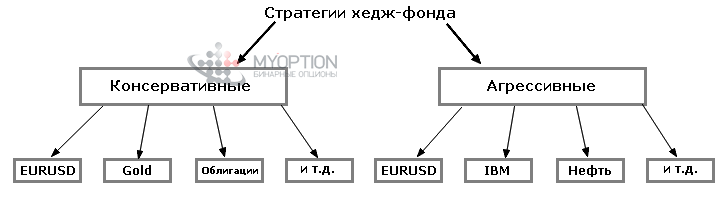

Торговые стратегии хедж-фондов условно можно разбить на две группы:

- Максимизация доходности при обозначенном уровне риска;

- Минимизация риска при обозначенном уровне доходности.

Иными словами, насколько сильно инвестор готов рисковать, чтобы иметь возможность получить максимальный профит, или он предпочтет высоконадежные инвестиции, понимая их невысокую процентную ставку?

Исходя из этого хедж-фонды вкладывают активы клиентов во все доступные инструменты:

- акции,

- государственные и корпоративные облигации,

- ценные бумаги с фиксированным процентом,

- опционы,

- деривативы,

- товарные фьючерсы,

- валюты,

- драгоценные металлы,

- недвижимость,

- депозитарные расписки,

- ETF,

- фондовые (биржевые) индексы Индекс Dow Jones 30, DAX 30, FTSE 100, S&P 500, , , , , , , , , , , , , , , , , , , , , и др.

Известный пример: в 1992 году фонд известного финансиста Джорджа Сороса «Квантум», играя на колебаниях курса британского фунта, заработал, по разным оценкам $1-1,5 млрд.!

Задача хедж-фондов – получение максимальной прибыли на всем. Эксперты и аналитики фондов тщательно отслеживают новости компаний, проводят мониторинг известных в финансовом мире изданий The Wall Street Journal (США), «Financial Times» (Лондон), Reuters, Bloomberg, оценивают политические риски и т.д. Благодаря этому успешные компании зарабатывают и на медвежьем рынке, и на бычьем, и во время экономического роста, и в периоды . Они скупают недооцененные активы и избавляют от переоцененных.

История появления

Первое упоминание о таких фондах относится к 1949 году, когда социолог из США Альфред Джонс поставил задачу сформировать капитал для безбедной жизни посредством инвестирования. Созданная им компания A. W. Jones & Co управляла активами самого Джонса и его друзей, передававших ему по договоренности 20 процентов от доходов. Первоначальной целью было только получение прибыли, которой хватало бы, чтобы не работать, посвящая время семье и хобби.

Стратегия Джонса заключалась в том, чтобы открывать длинные позиции по недооцененным акциям с потенциально высоким ценовым ростом, и одновременной короткой продаже переоцененных. Американские коммерсанты оценили схему, и к концу шестидесятых было открыто более 140 похожих организаций. В итоге Комиссия по ценным бумагам США отделила их от простых инвестиционных фондов, дав таким компаниям отдельное наименование.

Ленивые инвестиции

Как создать собственную криптовалюту в 2020 году?

Стоит ли игра свеч

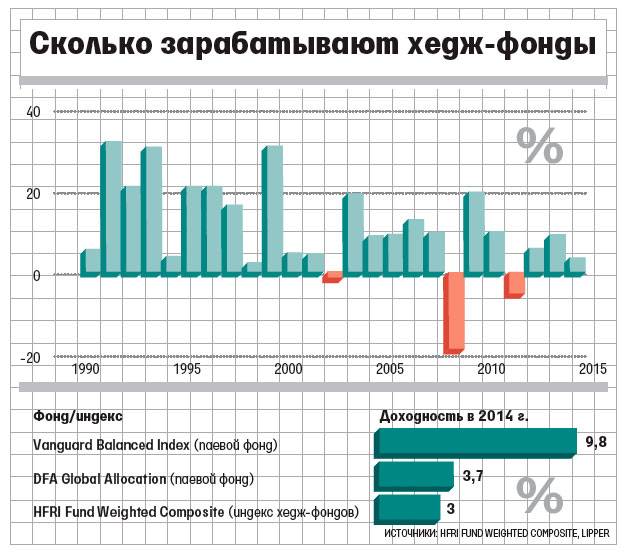

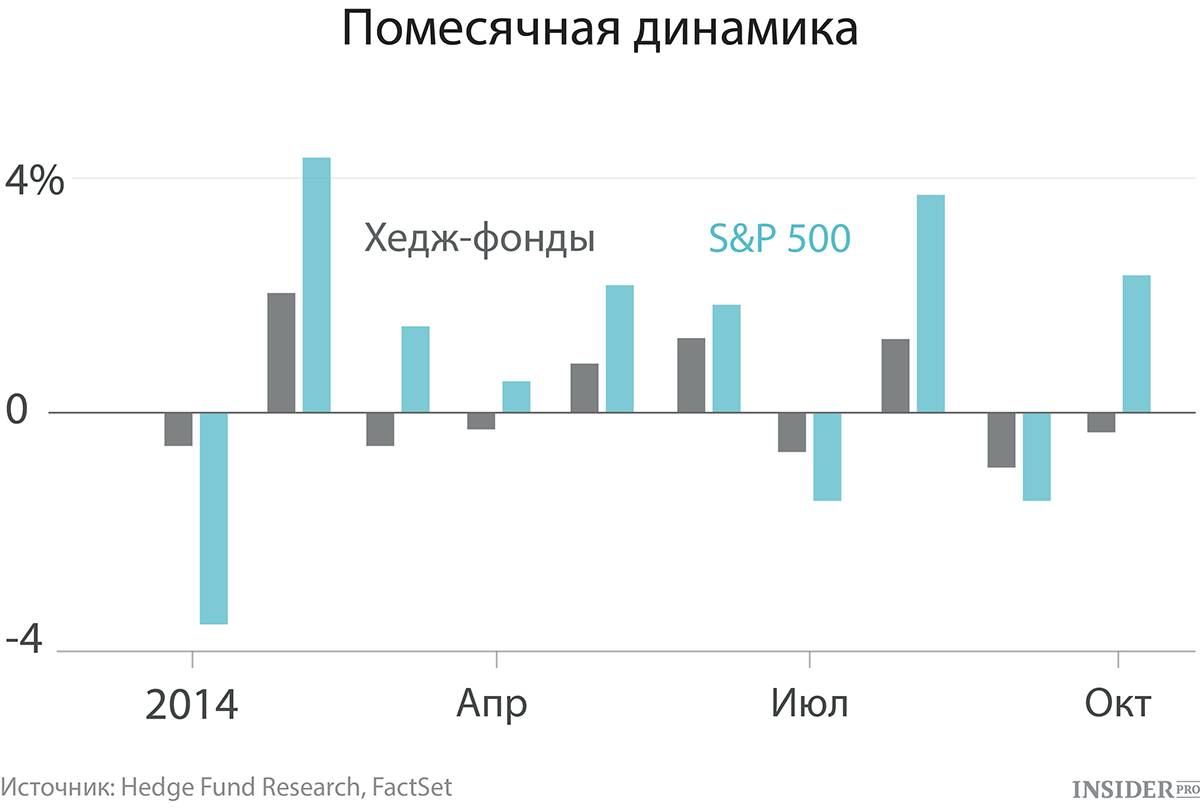

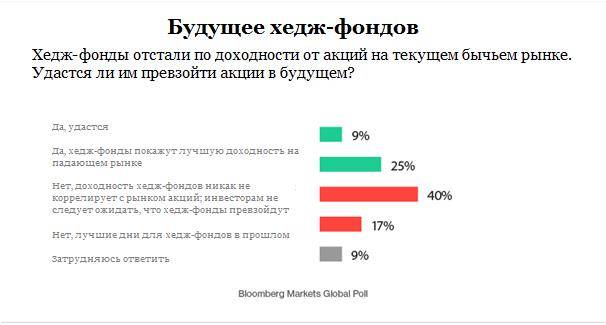

В 2008 году Уоррен Баффетт заключил пари на $1 млн с компанией Protégé Partners, управляющей портфелем из 5 хедж-фондов. Её основатель Дж. Террант и глава Т. Сайдес в 2018 году признали поражение и отдали все проигранные деньги на благотворительность. S&P 500 вырос за 10 лет на 80%, а фонды активного управления – на 22%. Правда, стоит заметить, что рынок в это время феноменально рос после кризиса, а хедж-фонды показывают себя лучше индекса на падающем рынке. Если Баффетт доживет до следующего глобального кризиса и заключит новое пари, он с большой вероятностью проиграет.

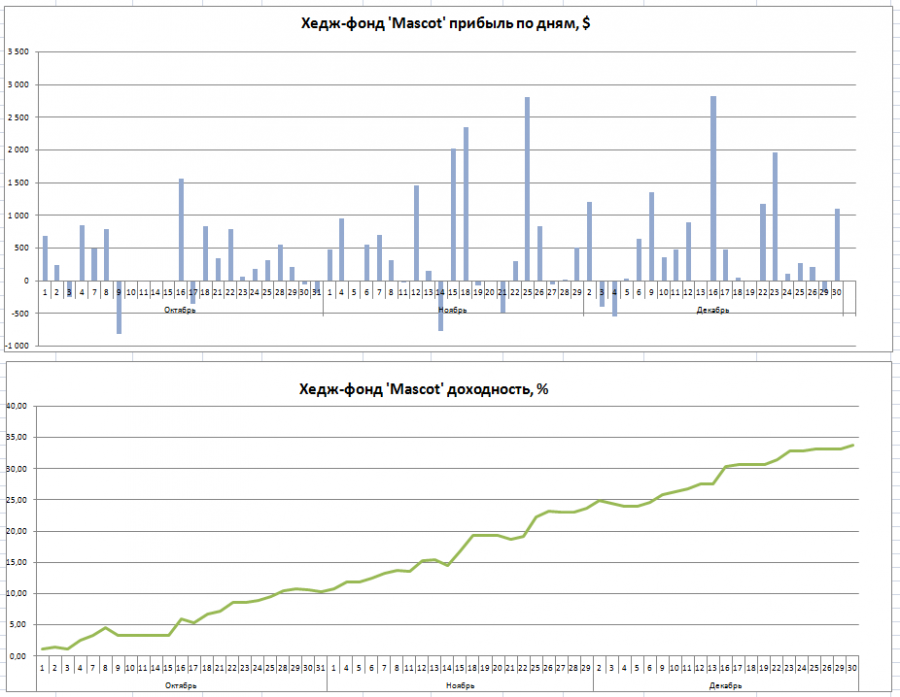

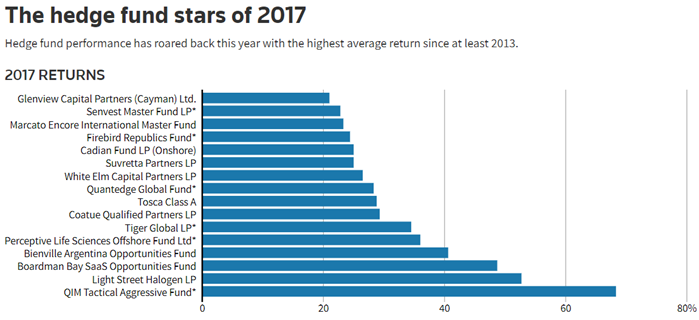

Среди фондов есть звезды по доходности, но они являются скорее исключением:

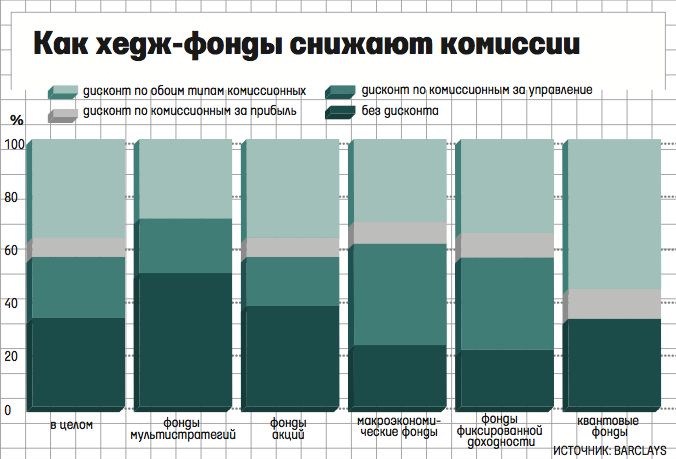

Само по себе хеджирование не ставит целью извлечение сверхприбылей. Главная задача – защитить цену товара или курс валюты от волатильности. Средняя чистая доходность хедж-фондов за последние 20 лет составила около 4–6% годовых. Для сравнения, ETF могут дать от 6 до 12%. Вспомним также об ограничениях для частных инвесторов, которые существуют в хедж-фондах. Да и плата за управление в ETF существенно ниже. Так, индексные ETF берут в среднем 0,36% за управление, а фонд Vanguard Equity Income – 0,26%. Хедж-фонды обычно взимают около 2% плюс 15–20% от прироста активов.

Преимущества хедж-фондов:

- могут зарабатывать не только на растущем, но и на падающем рынке;

- широкий набор инструментов инвестирования: акции, облигации, валюта, фьючерсы, опционы и др.;

- свобода управляющих в выборе стратегии, что потенциально увеличивает доходность;

- способны сглаживать последствия кризисов и рецессий, уменьшая просадку по сравнению с индексом.

Недостатки:

- относительно высокие торговые риски, в том числе связанные с использованием кредитного плеча;

- недоступность для неквалифицированных инвесторов;

- высокий порог входа;

- на стадии растущего рынка в среднем проигрывают индексам в доходности;

- негативный шлейф от резонансных финансовых пирамид;

- войти можно лишь на стадии формирования;

- свою долю допустимо продать только внутри фонда.

Учитывая роль хедж-фондов в глобальном кризисе 2008 года, сегодня они утратили свою прежнюю функцию. Особый резонанс получила история с фондом Мэдоффа, получившего в 2010-м 150 лет тюремного заключения за организацию финансовой пирамиды. Наилучшие результаты приносят «фонды одного управляющего» типа Баффета и Сороса, которые уже находятся в преклонном возрасте. Однако до сих пор не менее 10 000 фондов по всему миру находят своих клиентов. Сегодня истекает время т. н. нерегулируемых фондов: увеличивается степень прозрачности, контроля со стороны регуляторов. Инвестиции в современный хедж-фонд чаще всего проводятся через банковский счет. Неторговые риски при этом снижаются, так как счет принадлежит инвестору и контролируется им.

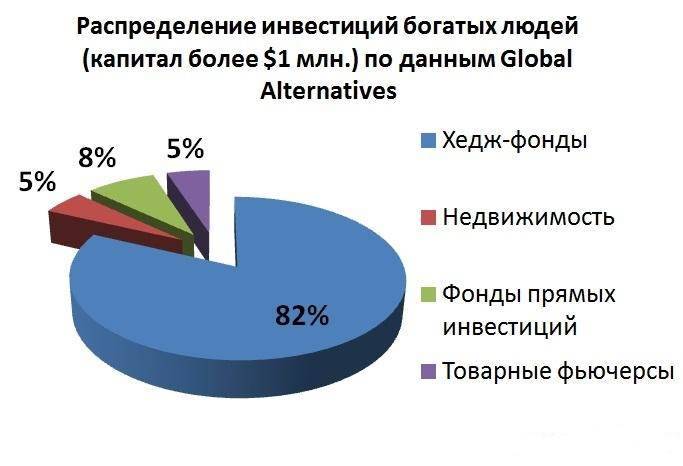

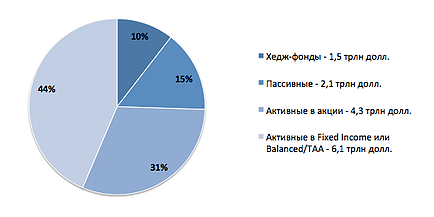

Доля хедж-фондов на глобальном рынке инвестирования составляет около 10%. Отток средств из них – около $100 млрд в год, а удельный вес постепенно сокращается. Внутри фондов доля средств институциональных инвесторов (банки, пенсионные фонды и др.) еще в 2007 году превысила пай частных лиц. Это – рынок крупных игроков, и его консолидация продолжается.

Среди инвесторов бытуют два заблуждения:

- Хедж-фонды призваны избавлять своих участников от рисков. Правда в том, что даже с таким широким набором спекулятивных инструментов нельзя полностью снять инвестиционные риски. Перед хедж-фондами на самом деле и не стоит такой задачи. Цель – оптимизировать соотношение риск–доходность. Другими словами, это не защита от рисков, а управление ими.

- Другая крайность: хедж-фонды несут в себе чрезмерный риск потери капитала. Многие их стратегии действительно используют агрессивные инструменты. Однако это не говорит о безответственности управляющих, нацеленных на получение комиссии независимо от прибыли своих клиентов. Большинство фондов ориентировано не на максимальную доходность, а на защиту средств участников от рыночной волатильности и инфляции. В конце концов, клиент всегда может выбрать консервативный фонд или заказать себе портфель с низким уровнем риска.

В портфеле состоятельного инвестора (от $1 млн) хедж-фонды могут присутствовать с долей до трети активов. Это будет неплохой на случай глобального кризиса. Лучше выбирать фонды, предлагаемые крупными банками типа UBS или Barclay. С подбором можно определиться при помощи специализированных сервисов, например, europe-finance.ru, Barclay Hedge, Morning Star (последние 2 – на английском языке) или у вашего брокера

При выборе фонда стоит обращать внимание не только на доходность, но и на длительность его истории, какой банк-гарант стоит за сделками и на репутацию управляющего

Уточните дату регистрации

Срок «жизни» косвенно сигнализирует о надежности. Но имейте в виду, что старые и крупные структуры далеко не всегда лидируют в рейтинге доходности, и даже не гарантируют надежность.

В чём их польза?

Вы можете размещать деньги на один день, а если говорить про пятничные облигации, то сроком до понедельника. Это может быть очень интересно тем, кто находится в поиске инвестиционных идей, и временно хочет отложить свободные средства. Суть в том, что деньги не будут просто в тупую простаивать, а принесут хоть какой-то доход, пусть и минимальный.

Облигации не оборачиваются не вторичном рынке, а значит, нет никаких просадок цены и спреда между ценой покупки и продажи. Всё погашение происходит по номиналу. Риски при этом минимальны, потому как однодневные облигации вкладываются на очень короткий срок, кроме того, ВТБ является государственным надёжным банком, и вряд ли с ним произойдёт что-то ужасно плохое.

Путин призвал бизнес готовиться к новым проблемам в экономике

ПАММ-счета — что это такое, как правильно выбрать и открыть ПАММ-счет для инвестирования + отзывы вкладчиков

Узнайте юрисдикцию

От нее зависит целый ряд факторов:

- система налогообложения — косвенно влияет на доходность инвестора;

- юридические требования к учреждению фонда и его функционированию;

- безопасность и конфиденциальность финансовых транзакций;

- текущие затраты на содержание офиса, юридические, финансовые и аудиторские услуги;

- политическая и правовая стабильность, предсказуемость;

- репутация юрисдикции на финансовых рынках — определяет надежность вложений и имеет решающее значение в вопросе привлечения альтернативных инвесторов.

В мировой практике инвестирования сложилась своя иерархия оффшорных юрисдикций.

Первая группа. Островные государства третьего мира: Багамские острова, Британские Виргинские острова, Каймановы острова, Вануату, Панама. Особенности: конфиденциальность учредителей, отсутствие контроля властей, минимальная налоговая нагрузка, минимальные требования к отчетности

Внимание: приведенные достоинства легко превращаются в недостатки для инвестора, поскольку серьезные западные инвесторы и банки, как правило, не захотят иметь дело с такой непрозрачной компанией

Вторая группа. Оффшорные зоны: Кипр, Вайоминг (США), штат Делавэр. Особенности: серьёзные налоговые льготы и требования к отчетности, повышенные затраты на регистрацию и обслуживание, неплохая репутация юрисдикции.

Третья группа. Страны, формально не являющиеся офшорами, но с низкой налоговой нагрузкой для отдельных финансовых операций и категорий инвесторов (как правило, иностранных). Примеры: Австрия, Монако, Лихтенштейн, Великобритания, Ирландия, Швейцария, Гибралтар. Особенности: высокие требования к отчетности, высокие операционные издержки, высокая репутация.

Выбирайте с умом!

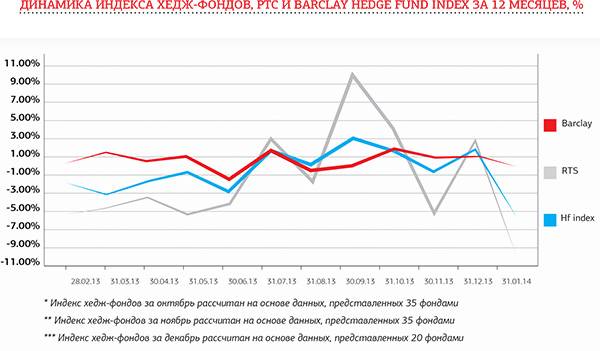

Хедж-фонды в России

В России хедж-фонд – это один из форматов ПИФа. Чтобы получить доступ ко всему «ассортименту» инструментов, управляющие регистрируют их в офшорах (например, на Каймановых островах).

Первый российский хедж-фонд был создан сравнительно недавно – в 2009 году. Основал «Фонд частных инвестиций 05.09» УК «Альфа Капитал» в виде закрытого ПИФа.

Еще один «пионер» появился в России в том же году при поддержке Europe Finance. Фонд DRG работает с использованием стратегии «Управляемые фьючерсы» (Managed Futures), которая весьма популярна на западе.

Неким аналогом классического хедж-фонда в России можно считать ОФБУ (общие фонды банковского управления). В отличие от ПИФов, такие типы фондов могут использовать агрессивную инвестстратегию и вкладывать деньги в опционы и фьючерсы.

Но в России индустрия хедж-фондов пока только зарождается, и поэтому большой популярностью не пользуется. Нашим управляющим не хватает элементарного опыта, да и российское законодательство пока окончательно не установило правила игры. Судить об эффективности российских фондов пока еще рано – слишком мало статистических данных для серьезного анализа.

Для сравнения: в США первый хедж-фонд был создан в 1949 году Альфредом Уинслоу Джонсом. Именно он первым догадался сочетать длинные позиции (игра на повышение) с короткими (игра на понижение).

Основные отличия хедж-фонда от ПИФа:

- Минимальная сумма входа в хедж-фонд начинается с нескольких сотен тысяч долларов (от тысячи рублей в ПИФе)

- Через хедж-фонд инвестор может инвестировать в десятки инструментов (в ПИФе его выбор ограничен ценными бумагами, золотом и недвижимостью)

- Хедж-фонд работает как с длинными, так и с короткими позициями (только длинные позиции в ПИФе)

- Деятельность хедж-фонда практически не регулируется государством (ПИФ находится под жестким контролем правительства)

- Инвестировать в хедж-фонд могут только квалифицированные (аккредитованные) инвесторы (участником ПИФ может стать любой желающий)

- Доля хеджа продается только внутри фонда (паи ПИФа разрешено продавать на вторичном рынке)

Рекомендованные материалы по теме

Как хедж-фонды помогают заработать

Сколько зарабатывают хедж-фонды для своих клиентов?

Хеджирование с использованием показателя протяженности

Цель хеджирования

“Квалифицированный инвестор” в российском законодательстве

Что такое хедж-фонд, кредитующий под залог активов?

Какие бывают хедж фонды?

Существуют такие типы хедж фондов, исходя из классификации, предложенной МВФ России:

- Глобальный – тот, который занимается финансовыми операциями без ограничений по территориальному признаку. Это значит то, что они могут осуществлять деятельность на финансовых рынках практически всех стран, которые предоставляют такую возможность.

- Макро – занимается инвестированием на рынке одной страны, исходя из особенностей ее производства и других местных факторов.

- Классический вид хедж фонда – работает по стандартному принципу, в котором учитываются разницы между ценами на разные виды активов, а также их связь между собой.

Межведомственная рабочая группа по заболеваниям, которые препятствуют содержанию под стражей, поработала не зря

Хедж-фонды в России

Законная возможность открывать хедж-фонды в России появилась только в 2008 году. Первым таким фондом стал «Фонд частных инвестиций 05.09» от Альфа Капитала (прекратил существование в 2012). Второй неудачной попыткой того же брокера стал «Фонд корпоративных инвестиций 09.10» (закрыт в 2014).

Ближайшими «родственниками» хедж-фондов в России являются ОФБУ (Общие фонды банковского управления). Они консолидируют по договору доверительного управления активы (в том числе иностранные) в виде денежных средств, ценных бумаг, драгметаллов, недвижимости и различных деривативов. Учреждаются ОФБУ банками, получившими специальную аккредитацию в ЦБ РФ. Вкладчик получает сертификат прав на участие в имуществе фонда. Комиссии за управление зависят от суммы и срока инвестирования и могут варьироваться от 0.5 до 3%.

Если вы хотите выбрать для себя доступный вариант коллективных инвестиций, лучше рассмотреть альтернативу в виде ETF. Российской версией может выступить ПИФ, который является отдаленным аналогом хедж-фонда. Более того, ОФБУ по российскому законодательству представляет собой разновидность паевых фондов. В отличие от взносов в ОФБУ, пай классического ПИФа обладает статусом ценной бумаги. В то время как среди ОФБУ остались лишь единичные фонды с положительной доходностью, ПИФы показывают относительную стабильность. Но главное отличие в том, что в ETF и ПИФ могут вкладываться неквалифицированные инвесторы.

В России выбор аналогов хедж-фондов крайне ограничен, а сами фонды не имеют большой популярности. Информация по ним большей частью закрыта, статистика на сервисах мониторинга не публикуется. Поэтому отечественные инвесторы ориентируются в основном на зарубежные рынки. Если вы квалифицированный инвестор и обладаете внушительной суммой, то для участия в хедж-фонде будете вынуждены открыть счет в зарубежном банке, который от вашего имени купит паи фонда. Выбор можно сделать как самостоятельно, так и доверить этот вопрос банку. Более привлекательной, доступной и распространенной альтернативой являются зарубежные ETF.

К сожалению, выбор ETF на российском рынке ограничен. Из имеющихся вероятностей можно воспользоваться:

- приобрести паи ПИФа, инвестирующего в ETF;

- через российского брокера (выход на иностранную биржу — в основном через офшор);

- через инвестиционные продукты зарубежных страховых компаний;

- напрямую через иностранного брокера, работающего в России (Saxo Bank, IB);

- на Мосбирже, например, через УК Finex.

Подробнее об устройстве хедж-фондов и процедуре инвестирования в них можно узнать из видео от РЭШ (Российская экономическая школа)

Всем профита!

13.07.2018

Как создать хедж фонд

Как создать хедж фонд:

- Определиться со страной регистрации.

- Найти регистратора (как вариант — консалтинговая компания).

- Выбрать управляющую компанию или создать собственную.

- Заключить договор с банком-гарантом.

- Нанять юриста и брокера.

- Привлечь инвесторов.

Далее мы рассмотрим каждый этап подробно со всеми нюансами.

Прежде чем приступить к созданию хедж фонда, нужно определиться со страной его регистрации.

️

Если нужен минимум внимания регуляторов, упрощенный процесс оформления и экономия на содержании фонда, выбирают государства из зоны офшора, например — Багамские, Виргинские или Каймановы острова.

А вот если к создаваемому хедж-фонду нужно будет привлечь внимание крупных инвесторов, лучше все же обойтись более сложными в плане регистрации, но все же повышающими уровень доверия вариантами — США, Великобритания или страны Евросоюза

Определившись с локацией регистрации хедж-фонда, можно переходить непосредственно к этапам его создания:

- Найти регистратора, который имеет опыт оформления инвестиционных фондов в пределах рассматриваемой юрисдикции. Лучше всего, если это будет местная консалтинговая компания, которая поможет собрать начальный пакет документов, подать необходимые заявления и довести весь процесс оформления хедж фонда до конца.

- Выбрать управляющую компанию (менеджера) или создать свою собственную. Второй вариант более сложный, так как потребуется сбор дополнительных документов, получение лицензии, найм специалистов и т. д. К тому же это выльется в дополнительные затраты. Проще, конечно же, нанять уже существующую компанию, но стоит учесть, что ей постоянно придется платить определенный процент от прибыли вашего хедж фонда. К тому же при выборе стороннего управляющего нужно убедиться в его умении работать с инвестициями по стратегиям, которые будут применяться вашим фондом.

- Заключить договор с банком, который будет выступать в качестве гаранта (кастодиана). Если это будет крупное и достаточно известное финансовое учреждение, доверие инвесторов к вашему хедж фонду вырастет.

- Нанять высококвалифицированного юриста, разбирающегося в правовых аспектах юрисдикций, в которых хедж фонд зарегистрирован и в которых будет обслуживать клиентов.

- Найти и нанять брокера, который имеет право вести деятельность на всех необходимых вашему фонду видах рынков (ценных бумаг, валют, недвижимости и т. п.). Проверить его репутацию и, главное, наличие лицензий с помощью вашего юриста.

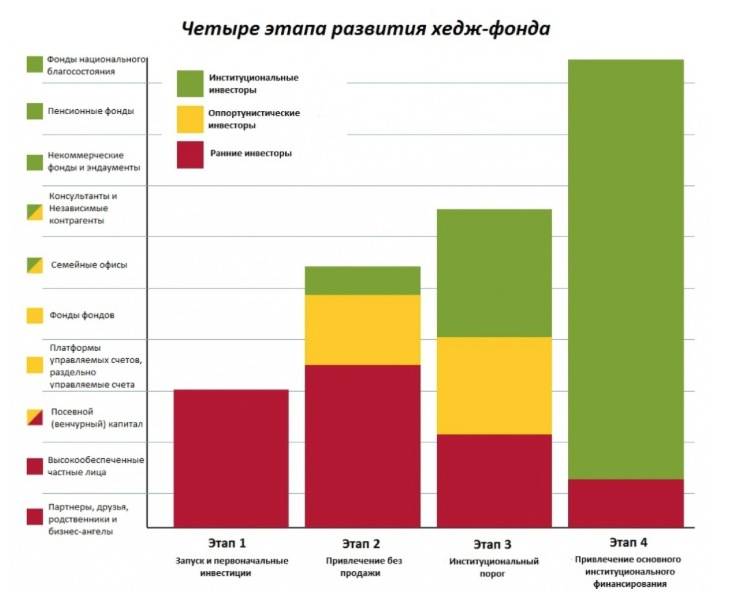

- Привлечь первых инвесторов, поскольку без них создание хедж фонда не имеет смысла. В идеале обзавестись списком людей и учреждений, готовых доверить вам в управление свои деньги, стоит еще на этапе подготовки и планирования. Но если заранее этого сделано не было, стоит нанять маркетологов и прочих специалистов, которые смогут разрекламировать новый хедж фонд и найти тех, кто решится воспользоваться его услугами.

Когда все законодательные нормы юрисдикции регистрации фонда будут соблюдены и вся необходимая для его функционирования структура будет построена, можно приступать к заключению договоров с инвесторами и затем поиску первых потенциально прибыльных активов для открытия сделок, не забывая при этом о хеджировании рисков.

ФИО

Что такое хедж фонд?

Ноя 16, 2012

Андрей Малахов

Как и куда инвестировать

Хедж-фонд — частный инвестиционный инструмент с высоким порогом входа — от $250.000 и выше, минимальным налогообложением, низкой степенью отчетности перед инвесторами, и возможностью использовать самые разнообразные ценные бумаги, в том числе и их дериваты (форварды, фьючерсы, опционы), торговать валютой, драгоценными металлами, предметами искусства.

С английского to hedge — страховать от потерь, ограничивать, препятствовать. Казалось бы, хедж-фонд должен быть одним из самых надежных финансовых инструментов. Однако все скорее наоборот. Хедж-фонды представляют из себя высокорисковые инструменты, и ни о какой страховке или ограничении действий речь не идет.

- — выгодные условия торговли на Форекс (подробнее об условиях), реальный доступ к рынку

- — только для опытных инвесторов и агрессивных инвестиций

- — здесь открыл свой счет для копирования торговых сигналов

- — «Пентаграмма прибыли»

Структура хедж-фонда

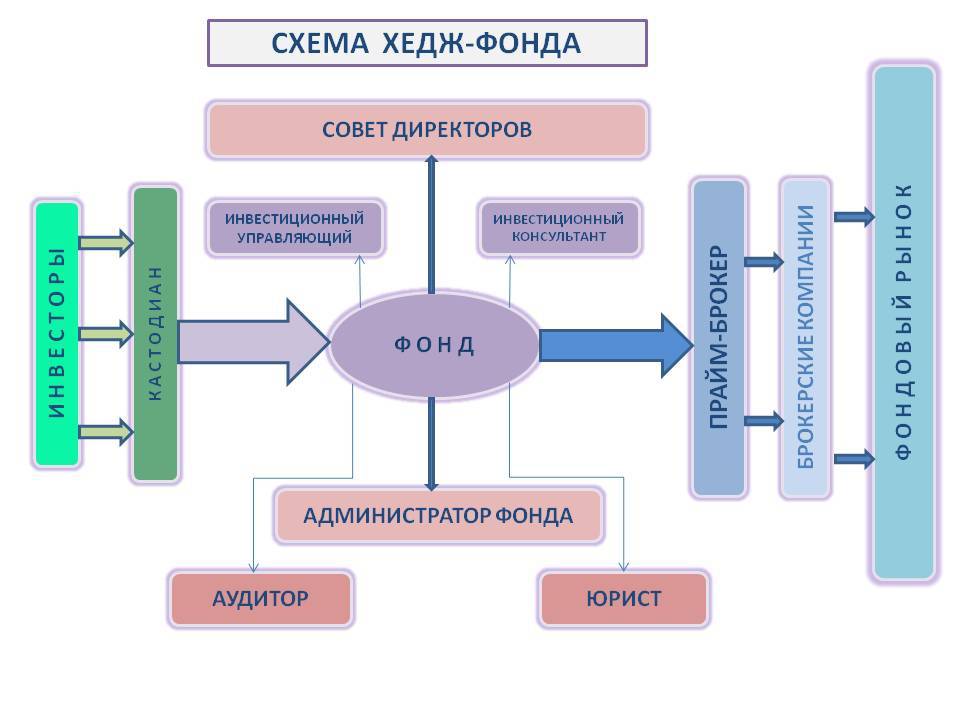

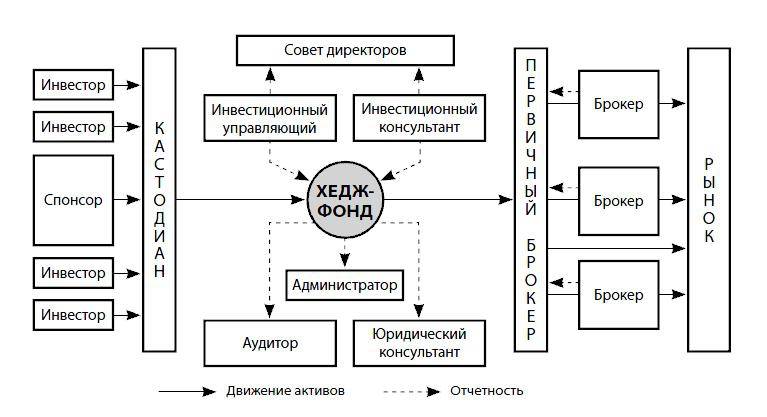

Что такое инвестор и спонсор — думаю ясно. Это человек, который решил получить некоторый доход, вложив средства в фонд. Кастодиан — это банк, который принимает ценные бумаги или финансовые активы инвесторов на доверительное хранение, торговые операции при этом не совершаются. От кастодиана средства поступают непосредственно в хедж-фонд.

Так как в 95% такие фонды зарегистрированы в оффшорных зонах, снижается процент налогообложения. Соответственно повышается доходность. Это одна сторона медали.

С другой стороны, за счет небольшого управленческого аппарата, снижаются издержки на его содержание. Но при этом страдает отчетность. Иногда инвесторы не знают, какими активами они владеют сейчас. И обратная сторона медали регистрации в оффшорной зоне заключается в том, что если с хедж-фондом что-либо случится, будет неимоверно сложно разобраться в чем дело и кто виноват.

В хедж-фонд поступили средства, управляющий готов, теперь, в зависимости от того, какая стратегия выбрана для данного хедж-фонда, закупаются активы. Это могут быть недооцененные акции(которые будут в скором времени дорожать), даются в долг переоцененные акции (которые в скором времени будут дешеветь), заключаются фьючерсные контракты, покупаются опционы, совершаются операции с валютой.

Конечно, инвестиционный портфель хедж-фонда — может быть диверсифицированным, однако никто не запрещает управляющему закупить тот или иной актив в большей степени.

Выйти из хедж-фонда не так уж и просто. Так как почти на все деньги инвесторов закупаются активы, чтобы один из инвесторов вышел, необходимо эти активы продать. Для этого управляющему подается заявка за 30-40 дней до выхода из хедж-фонда. Деньги будут выведены в течение 30 дней с момента выхода из фонда. Так же не факт, что при выходе из хедж-фонда, инвестор получит большой процент дохода. Все зависит от того, какие бумаги будут проданы.

Если вы решили стать инвестором хедж-фонда, проверьте следующие параметры. Вы аккредитованный инвестор? Аккредитованный инвестор в России — тот, у кого капитал направленный в инвестиции составляет 3 млн рублей. Для Украины такого параметра я вообще не нашел. Так же, для каждого фонда есть собственный минимальный входной капитал. Зачастую он составляет от 250 тыс. долларов. Тоже есть такие деньги? Тогда вперед! Хедж-фонды ждут вас!

Топ хедж-фондов мира: капитал и доходность

Наибольшее число успешных хедж-фондов имеют юрисдикцию США и Великобритании – на двоих свыше 50% рынка. Каждый из них управляет активами на многие десятки миллиардов долларов. Ниже ТОП-10 самых крупных из них по версии Institutional Investor за 2018 год.

- Bridgewater Associates (владелец Рэй Далио) — $124,7 млрд. (+2% за год), доход $1,4 млрд. (2016).

- AQR Capital Management (основатели Клифф Аснесс, Дэвид Кабиллер, Роберт Крейл, Джон Лью) — $89,98 млрд. (+29,10%).

- Renaissance Technologies (основатель Джеймс Харрис Саймонс) — $57 млрд. (+35,70%), доход $1,6 млрд. (2016).

- Two Sigma (основатели Дэвид Сигел, Джон Овердек, Марк Пикард) — $52 млрд. (+33,40%).

- JP Morgan Asset Management (дочка банка JPMorgan Chase) — $47,7 млрд. (+6%).

- D. E. Shaw & Co. (основатель Дэвид Шоу) — $39,04 млрд. (+12,50%).

- Millennium Management LLC (основатель Исраэль Ингландер) — $34,6 млрд. (+1,30%).

- Elliott Management Corporation (основатель Пол Сингер) — $34,4 млрд. (+9,90%).

- Marshall Wace (основатели Айан Вас, Пол Маршалл) — $32,59 млрд. (+25,40%).

- Man Group (основатель Джеймс Мэн) — $32,18 млрд. (-5,10%), доход $960 млн.

Как устроены хедж-фонды и для чего они нужны

Определение в Википедии гласит, что это «инвестиционный фонд, ориентированный на максимизацию доходности при заданном риске или минимизацию рисков при заданной доходности». Чтобы понять, как работает этот инструмент, копнем поглубже.

Классическим примером хедж-фонда является Quantum, возглавляемый Джорджем Соросом. Последний прославился тем, что заработал миллиардную прибыль на шорте британского фунта в 1992 году. Также он известен инвестированием в российскую экономику, где потери от кризиса 1998 составили сумму, сопоставимую с выигрышем на фунте. Чтобы лучше представить себе, что такое хедж-фонд, пересмотрите фильм «Игра на понижение» («The Big Short»), снятый по книге Майкла Льюиса.

Главные элементы структуры хедж-фонда:

- Управляющий активами – УК, определяющая стратегию и операционное сопровождение;

- Кастодиант (обычно – банк-гарант по сделкам);

- Независимый аудитор – устанавливает стоимость активов и ведет бухгалтерию;

- Legal Adviser – обеспечивает юридическое сопровождение.

- Прайм-брокер (как правило, инвестиционный банк) – совершает сделки по поручению фонда, предоставляет в долг активы и ликвидность.

Одна из особенностей хедж-фондов – низкие регуляторные требования. Управляющие относительно свободны в выборе инструментов. Профессионалы, распоряжающиеся активами инвесторов, используют широкой пакет стратегий. Они включают кредитное плечо и сложные производные инструменты. Этим объясняется то, что доступ для непрофессиональных инвесторов (nonqualified investors) очень ограничен, а в большинстве случаев он полностью закрыт. Как правило, вкладчик не может вложить менее миллиона долларов (в Европе от $100 тыс.), а число участников не должно быть более 100.

Результатом хеджирования может явиться не только сдерживание рисков потерь, но и ограничение возможной прибыли. Ведь если вы угадали движение цены, то открытие сделки в противоположном направлении поставит стоп на этом верном курсе. Для чего же проводятся такие операции? Ответ очевиден: фонды имеют дело с деньгами клиентов и используют большое кредитное плечо. В этих условиях средства инвесторов нуждаются в страховке, а фонд получает свой профит в виде комиссии за управление.