Возможные сложности при расчете чистого дисконтированного дохода

В процессе работы с данным показателем недостаточно владеть информацией о технике расчета. Важную роль играет знание некоторых тонкостей и нюансов.

Во-первых, данный показатель не может быть пояснен людьми, которые далеки от сферы финансов. А фразу, связанную с дисконтированием, может понять не каждый человек, если он, конечно, не финансист. Поэтому расчет показателя требует определенных временных затрат, размер которых немаленький.

Во-вторых, менеджерам стоит помнить, что основываться надо на нескольких оценках и предположениях. Выражаясь простым языком, можно сделать вывод о том, что расчет, как правило, является субъективным, и есть риск допущения в нем ошибок.

В-третьих, неверные оценки окажут негативное влияние на конечные итоги расчета. Поэтому стартовые вложения, риски по ставке дисконтирования и прогнозируемые результаты будут определены крайне неверно.

Как можно заметить, сложности возникают в достаточно большом количестве, поэтому их нужно предотвращать, чтобы потом не пришлось переделывать всю работу с нуля.

Основные принципы

Финансовая подушка безопасности — это особый вид накоплений, поэтому к ним предъявляются особые требования надёжности и доступности.

3.1. Безопасность денежных средств

Необходимо хранить свои резервные средства в супернадёжных активах. Чаще всего это просто денежные средства на банковских вкладах.

Чтобы максимально снизить риски от колебаний цены (хотя волатильность здесь крайне маленькая), стоит покупать краткосрочные выпуски на 1-3 года.

Понятное дело, что если вложить деньги в акции, то это на горизонте доходность акций будет существенно выше. Но акции это крайне волатильный финансовый актив. В периоды кризисов акции сильно падают, поэтому этот вариант подойдёт для более долгосрочных вложений, а не финансовой подушки безопасности.

3.2. Диверсификация средств

Диверсификация рисков является важным дополнением к первому пункту безопасности. Идея этого принципа проста:

Не хранить все яйца в одной корзине

Конечно, если мы говорим про банковские депозиты, то их принято считать залогом высшей степени безопасности. Но даже у них могут возникнуть трудности или у банка отберут лицензию. Это не критично, поскольку мы получим деньги через АСВ после 2 недель. Но эта ситуация неприятна.

Поэтому следует держать свои накопления хотя бы в двух банках, при этом лучше чтобы они были в топ-50. Если мы держим в облигациях часть денег, то здесь также стоит распределить средства между несколькими выпусками.

Многие в свой запас добавляют ещё валютную составляющую. Например, наша финансовая подушка безопасности на 600 тыс. рублей может выглядит так (по 150 тыс. рублей на каждую часть):

- 25% в долларах на депозите;

- 25% в одном банке на депозите;

- 25% в другом банке на депозите;

- 25% облигации ОФЗ;

В итоге все наши деньги работают и увеличиваются со временем. Чуть далее мы рассмотрим более подробные способы сохранения денег.

3.3. Ликвидность

Этот термин взят из финансов, поэтому стоит дать ему определение. Ликвидность — это показатель отражает насколько быстро Вы получите доступ к деньгам без потери на какие-то затраты и спреды.

Например, если мы будет хранить деньги в недвижимости, то назвать его ликвидным явно нельзя. Чтобы получить свои сбережения нам надо потребуется продавать её. В период экономических сложностей в стране, мало кто будет готов покупать недвижимость по рыночной цене. Значит, нам придётся снижать цену, делать существенные скидки. Плюс к тому же сделка затягивается минимум на 2 недели. В итоге мы теряем на продаже часть её реальной стоимости плюс ещё ждём время.

Банковские депозиты, ОФЗ — это гораздо более ликвидные варианты хранения денег, которые можно забрать в день обращения без каких-либо потерь.

3.4. Защитить деньги от инфляции

Про инфляцию говорить особо нечего. Каждый из нас сталкивался с постоянным подорожанием цен на продукты и другие вещи.

Если хранить деньги просто на счёте в банке, то на них не будет никаких начислений, а значит они будут обесцениваться. Сумма останется прежней, но она потеряет покупательную способность.

Поэтому мы должны их хранить в безопасных местах, где на них есть хотя бы какой-то доход. Желательно, чтобы эта прибыль перекрывала полностью инфляцию.

Преимущества и недостатки NPV

К положительным моментам методики NPV можно отнести:

- чёткие и простые правила для принятия решений относительно инвестиционной привлекательности проекта;

- применение ставки дисконтирования для корректировки суммы денежных потоков во времени;

- возможность учета премии за риск в составе ставки дисконтирования (для более рискованных проектов можно применить повышенную ставку дисконтирования).

К недостаткам NPV можно отнести следующие:

- трудность оценки для сложных инвестиционных проектов, которые включают в себя множество рисков особенно в долгосрочной перспективе (требуется корректировка ставки дисконтирования);

- сложность прогнозирования будущих денежных потоков, от точности которых зависит расчетная величина NPV;

- формула NPV не учитывает реинвестирование денежных потоков (доходов);

- NPV отражает только абсолютную величину прибыли. Для более корректного анализа необходимо также дополнительно производить расчёт и относительных показателей, например таких как рентабельность инвестиций, внутренняя норма доходности (IRR).

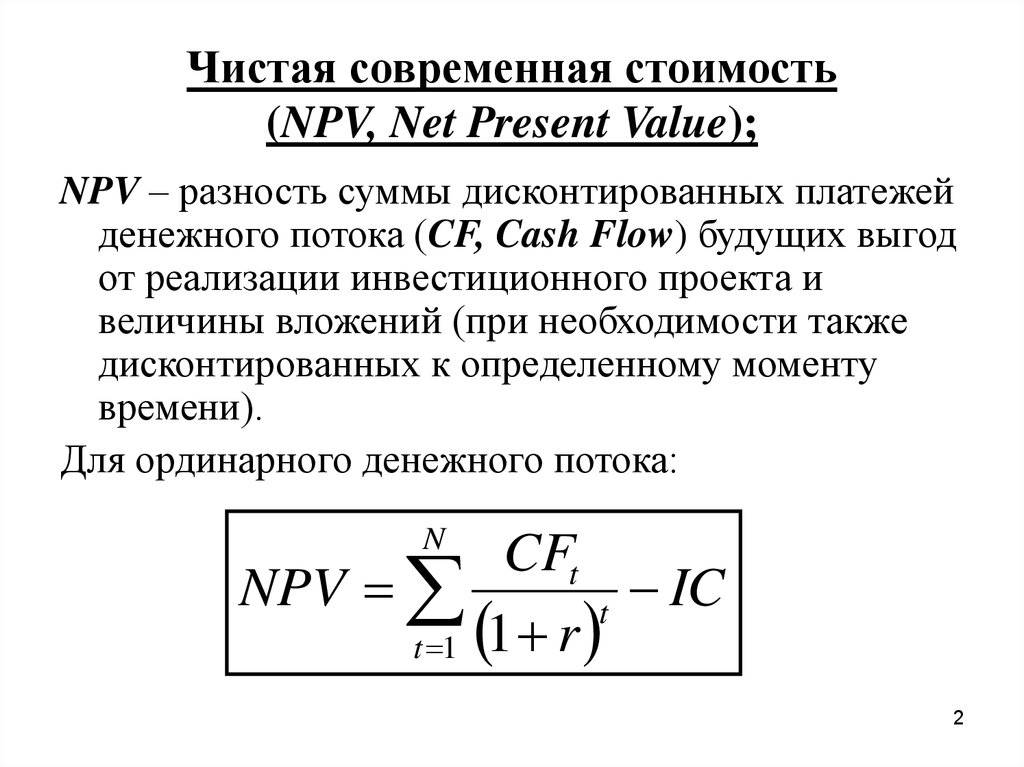

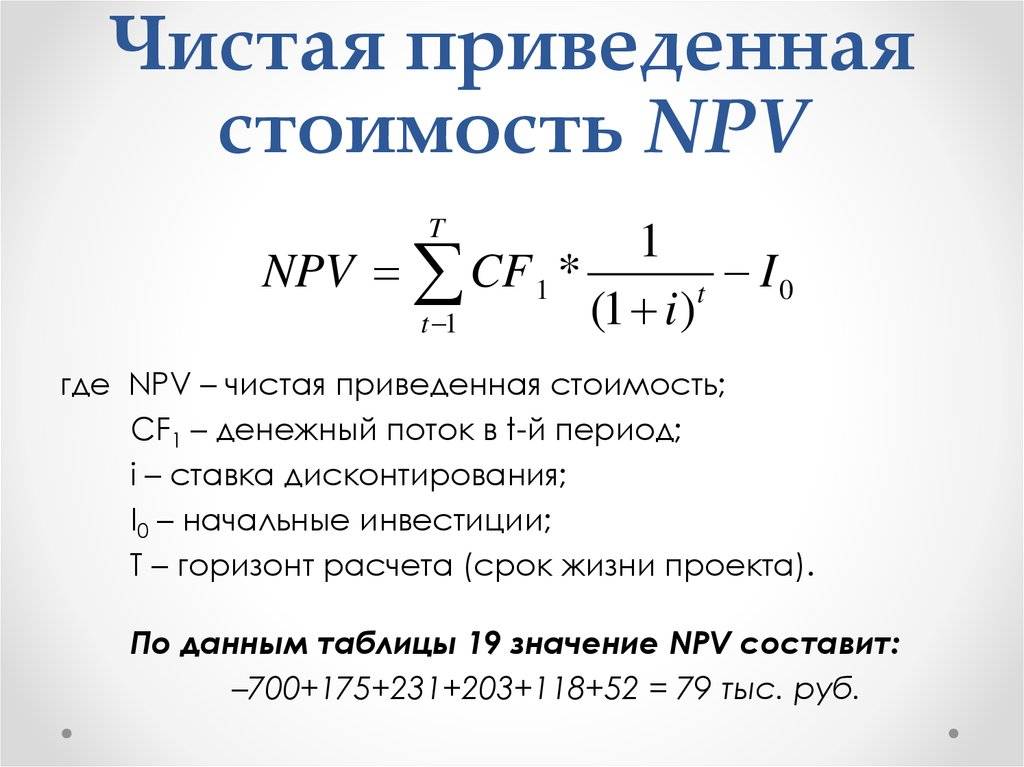

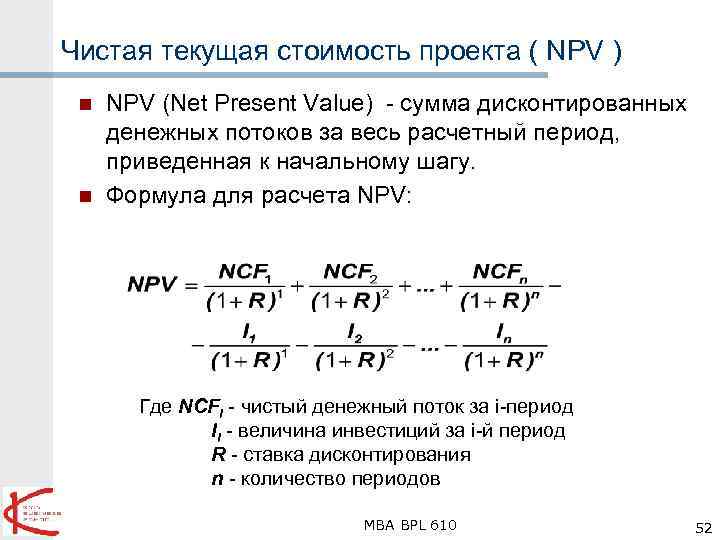

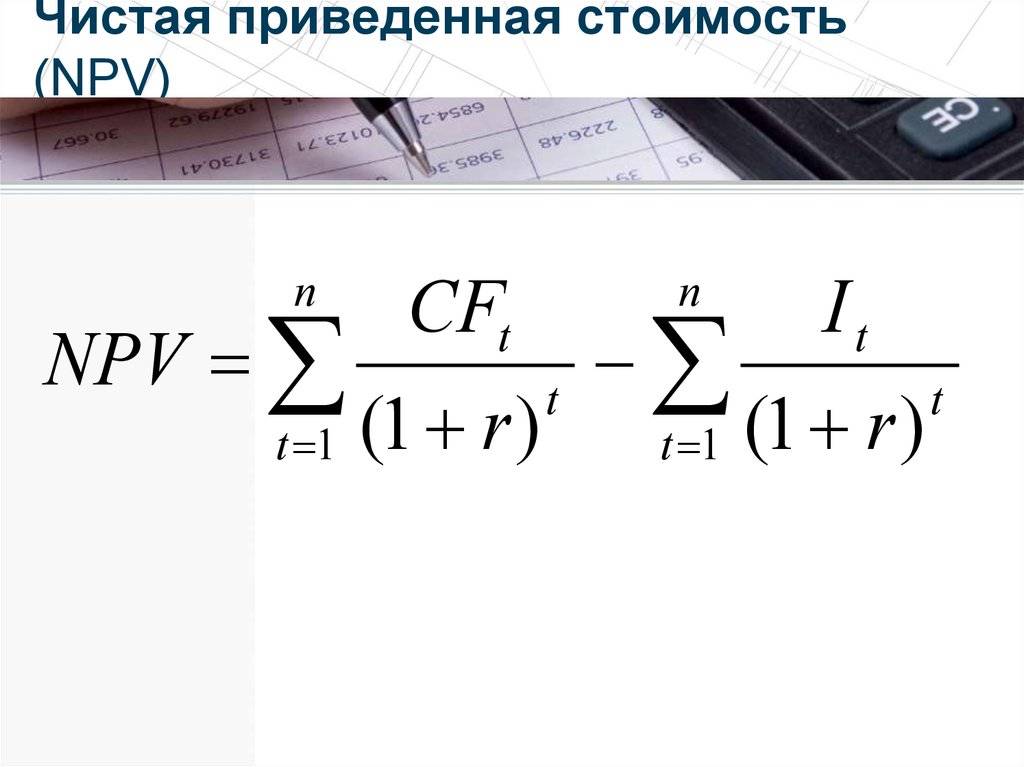

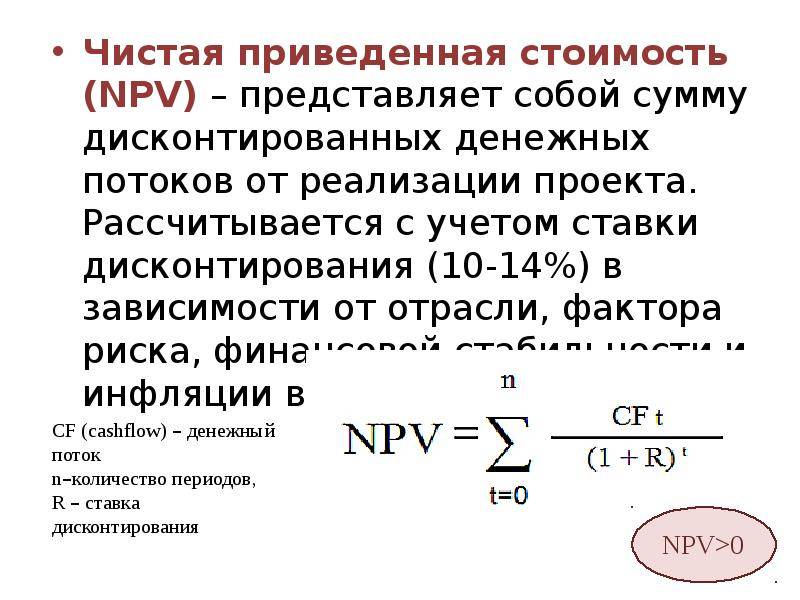

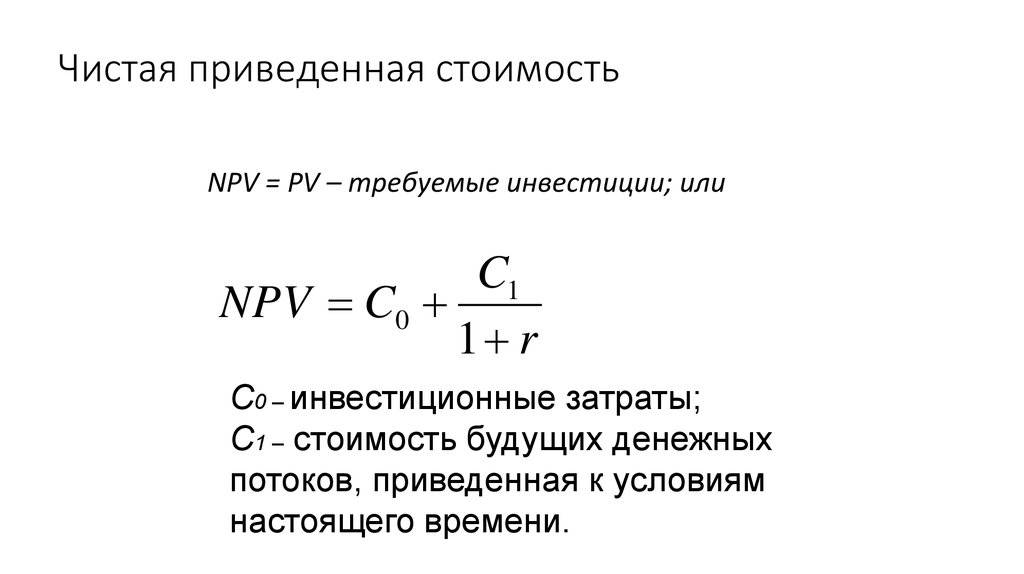

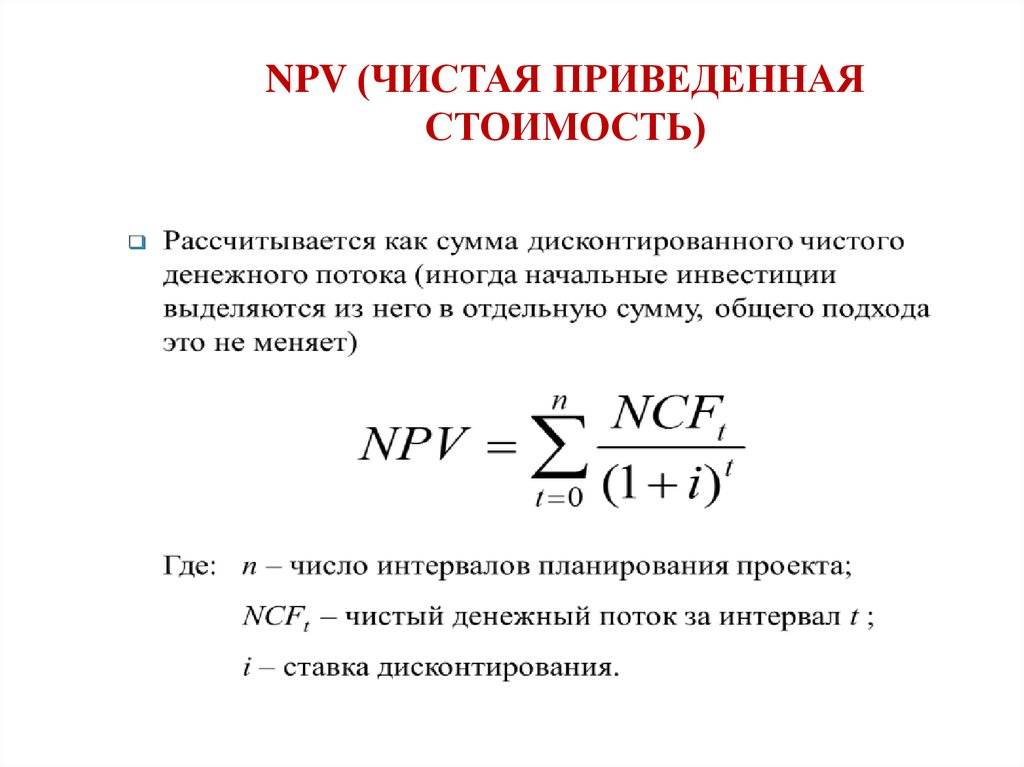

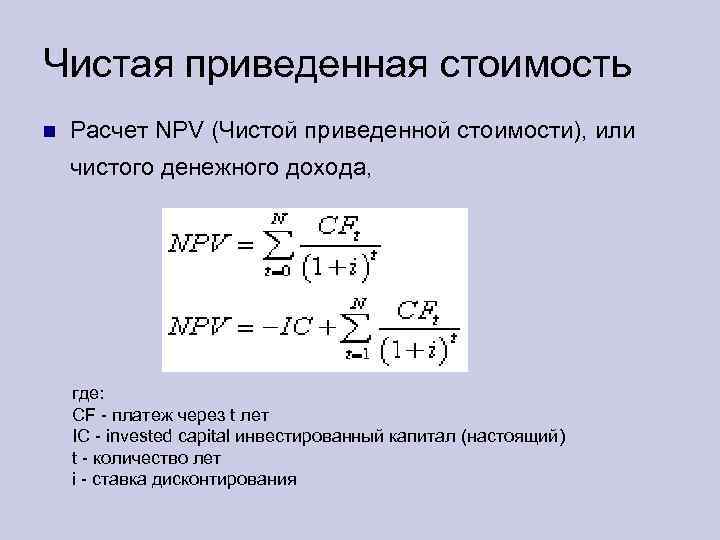

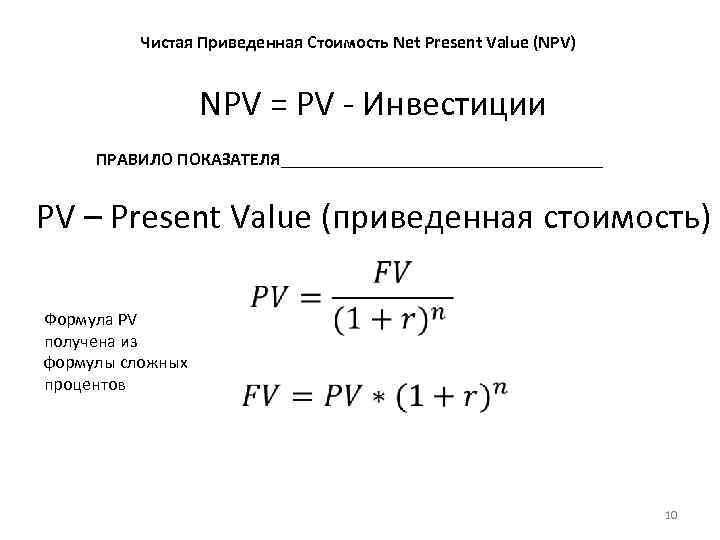

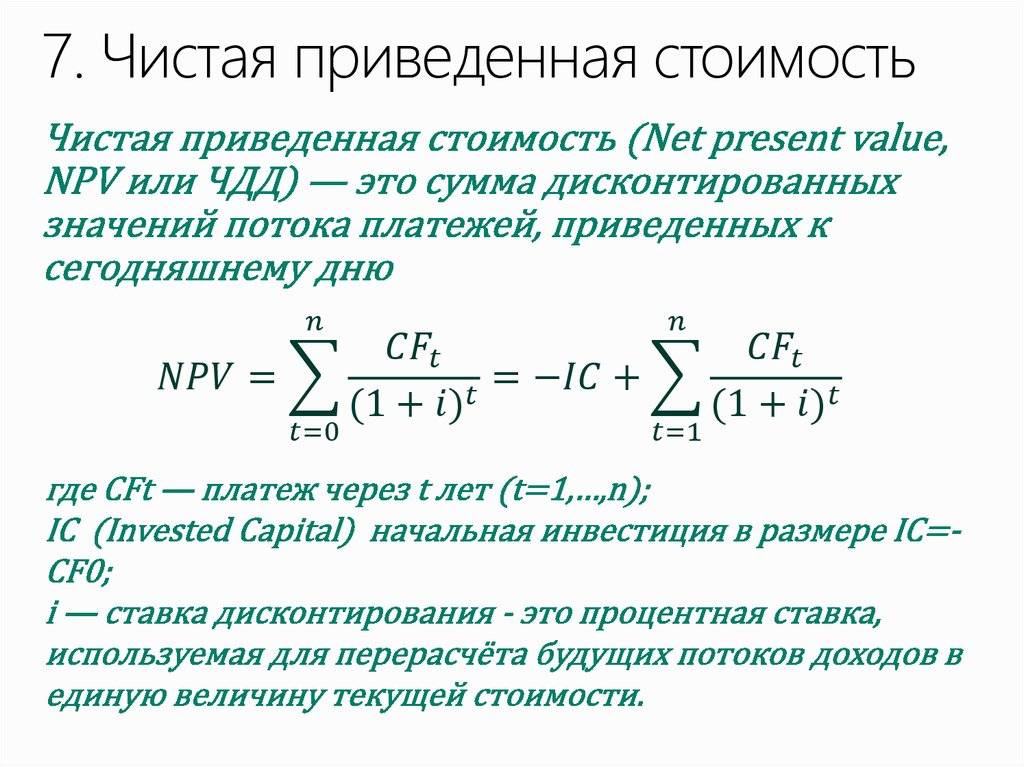

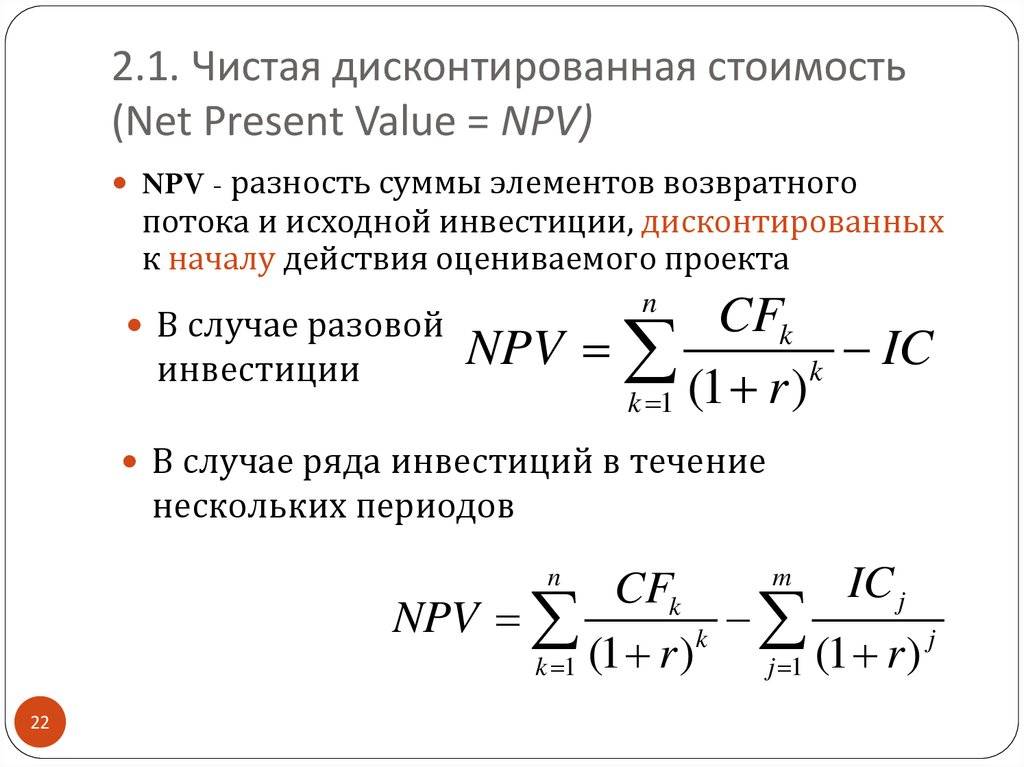

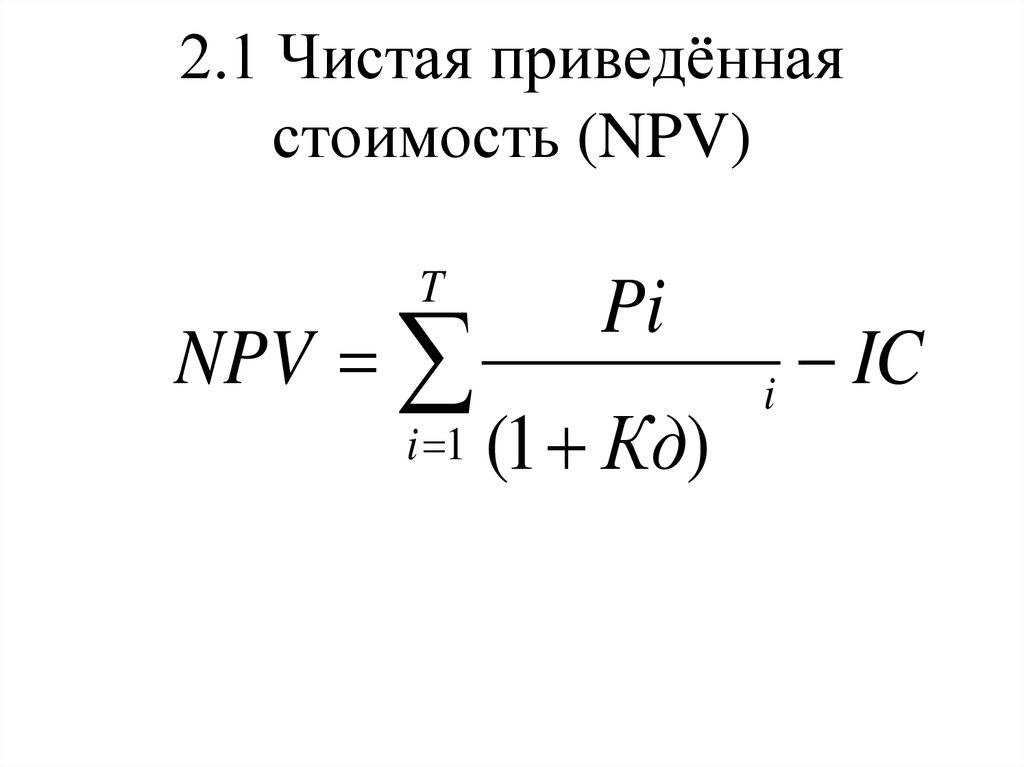

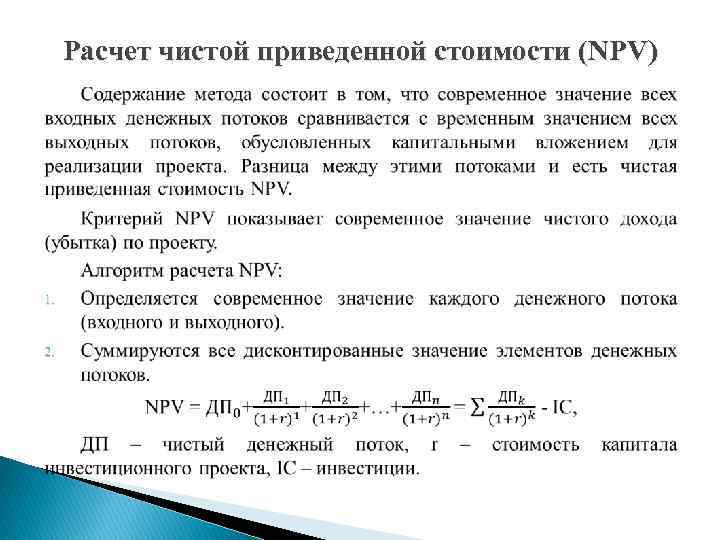

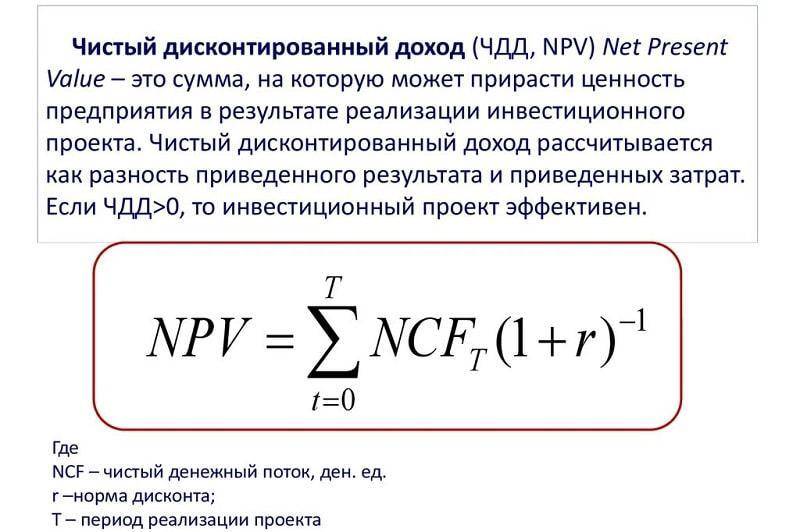

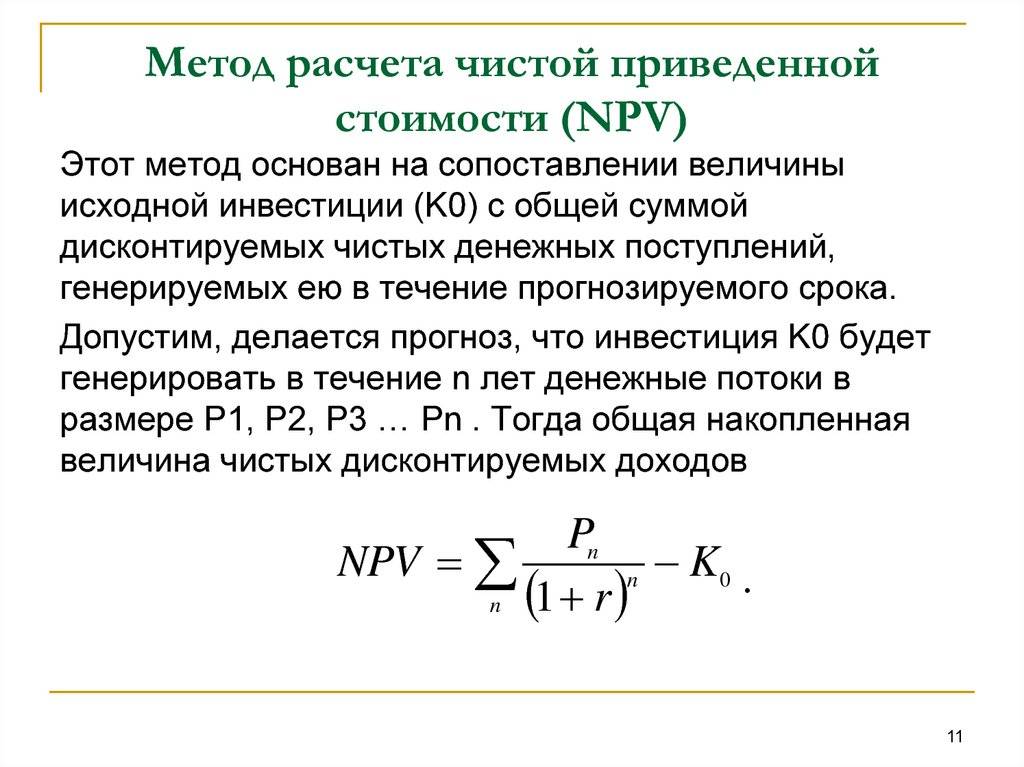

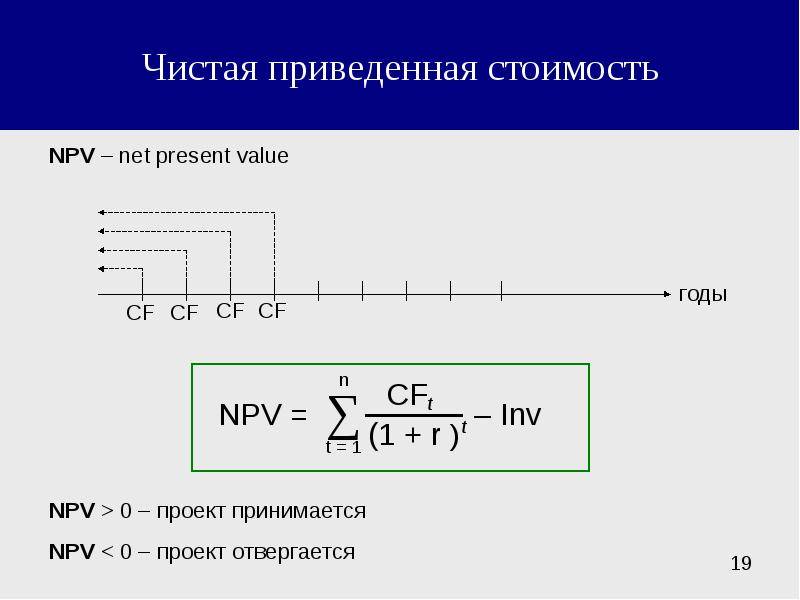

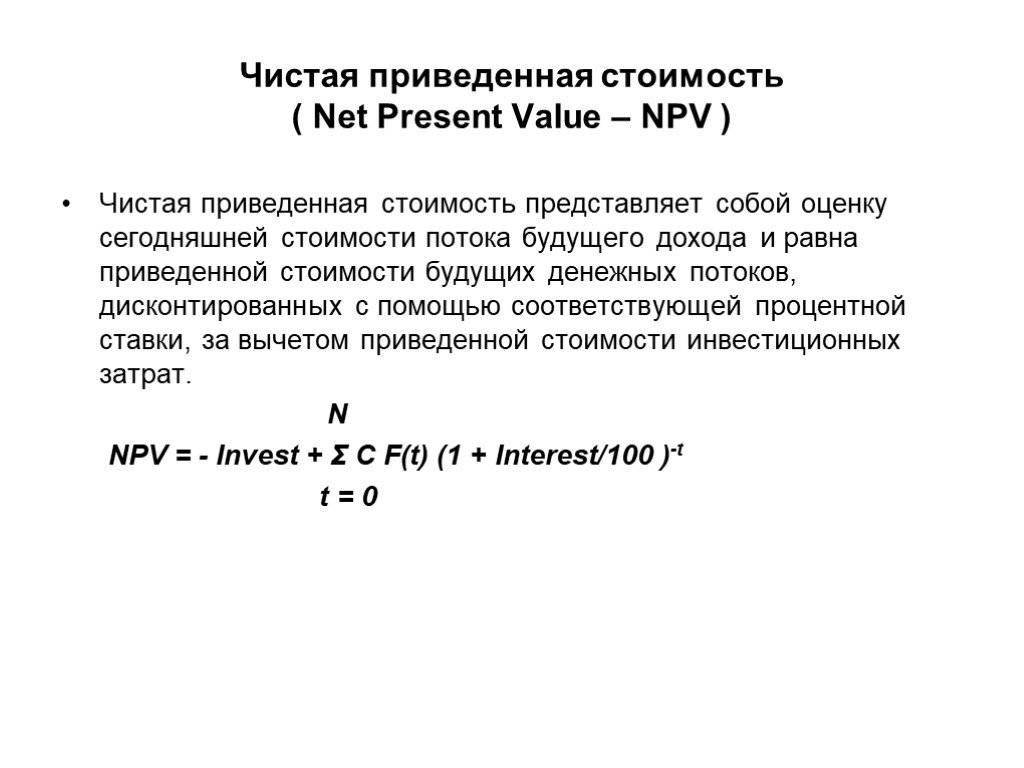

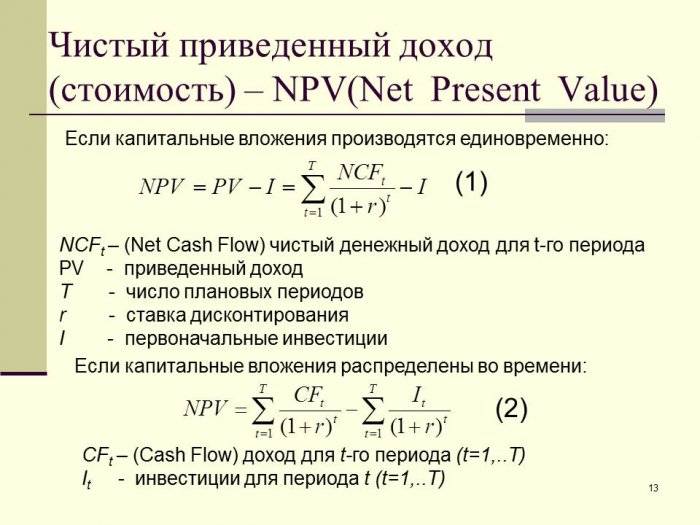

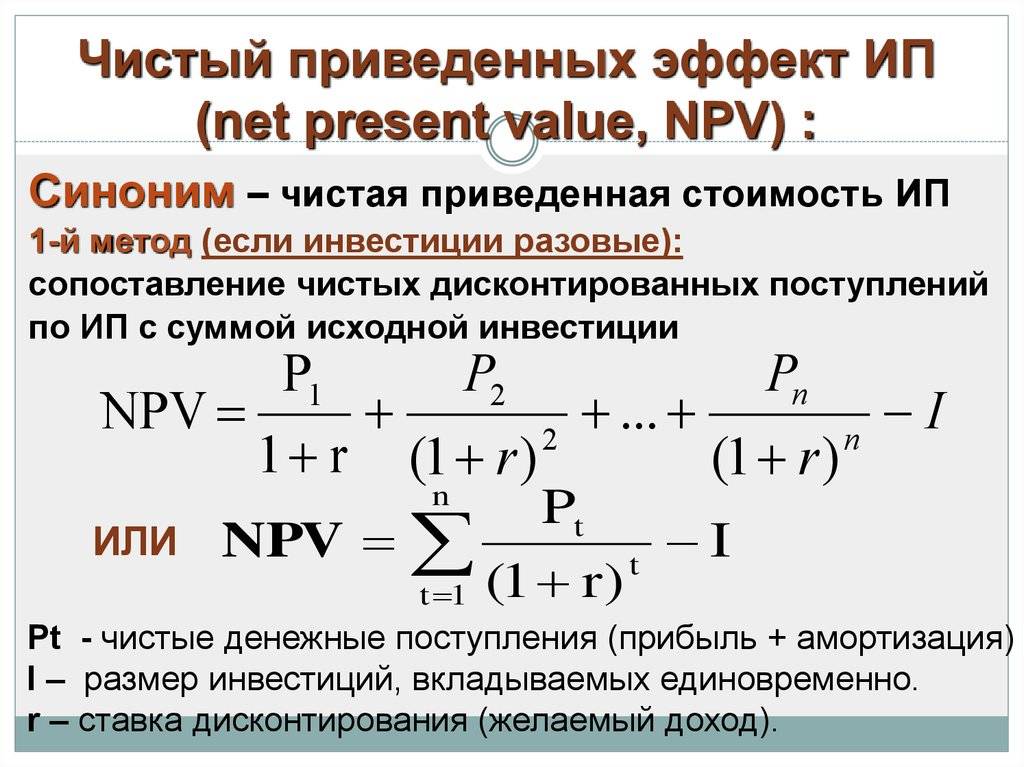

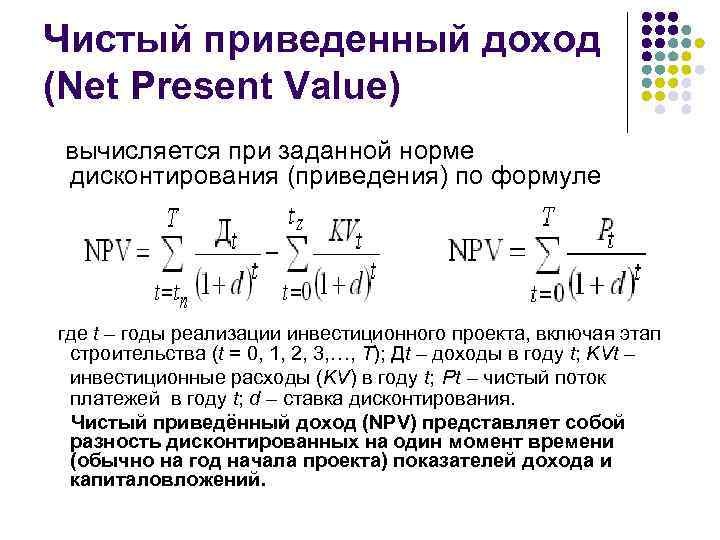

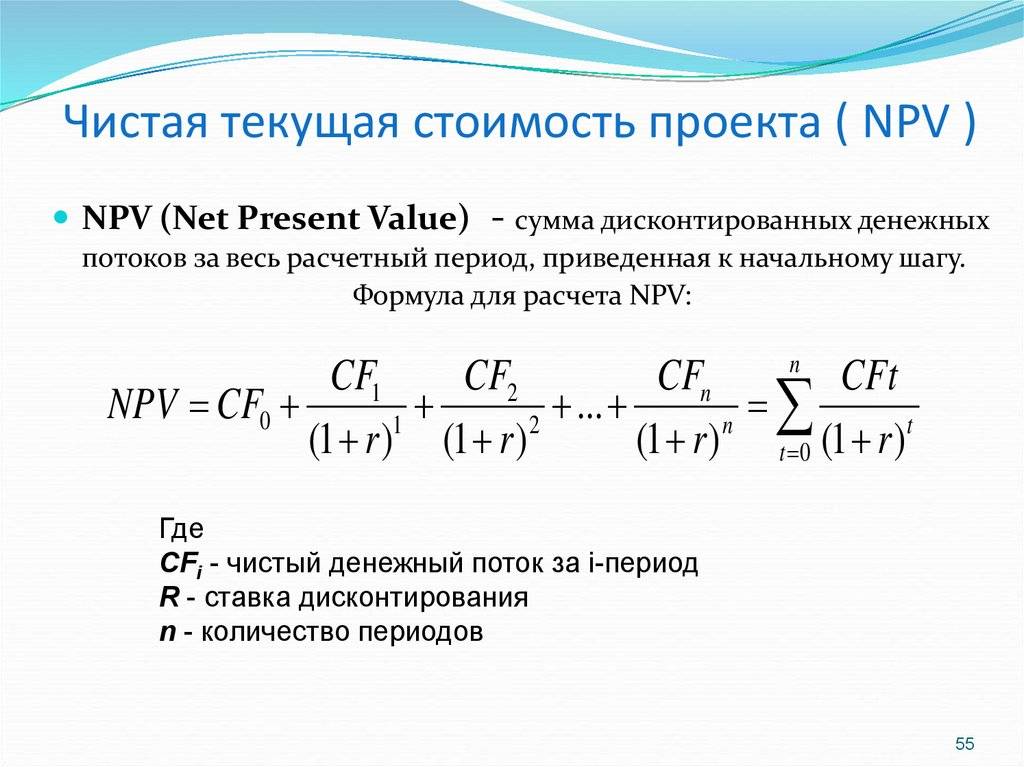

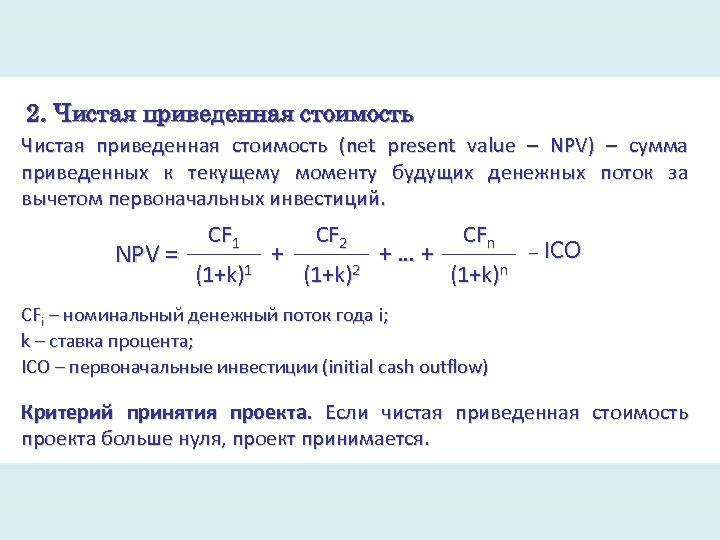

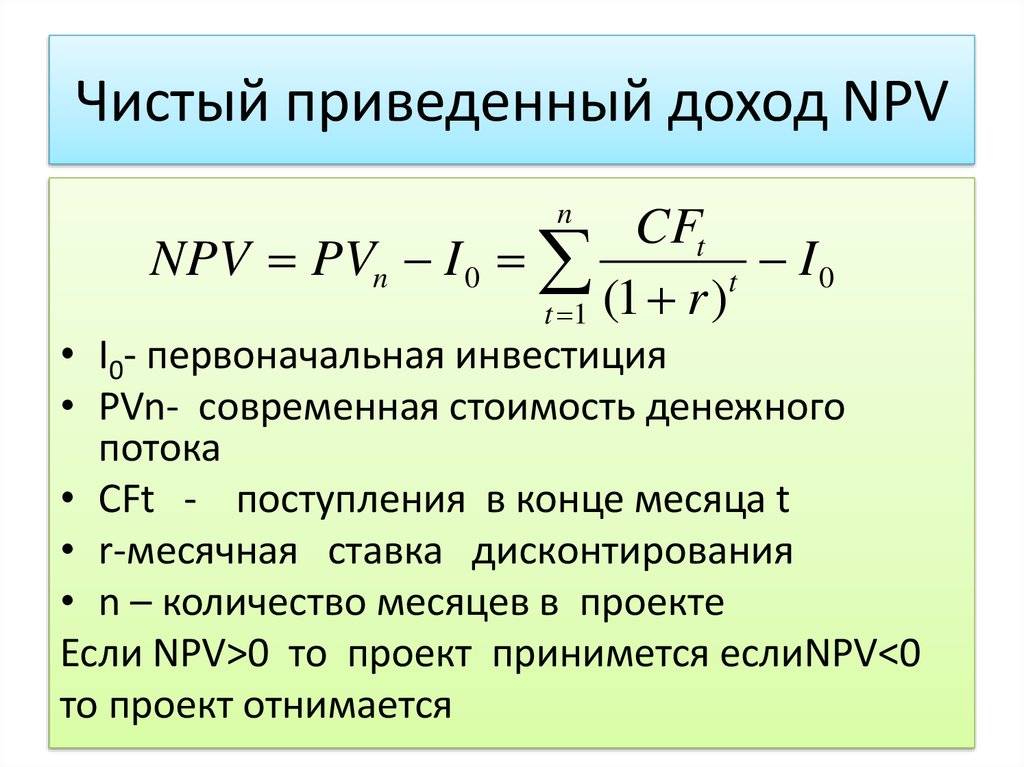

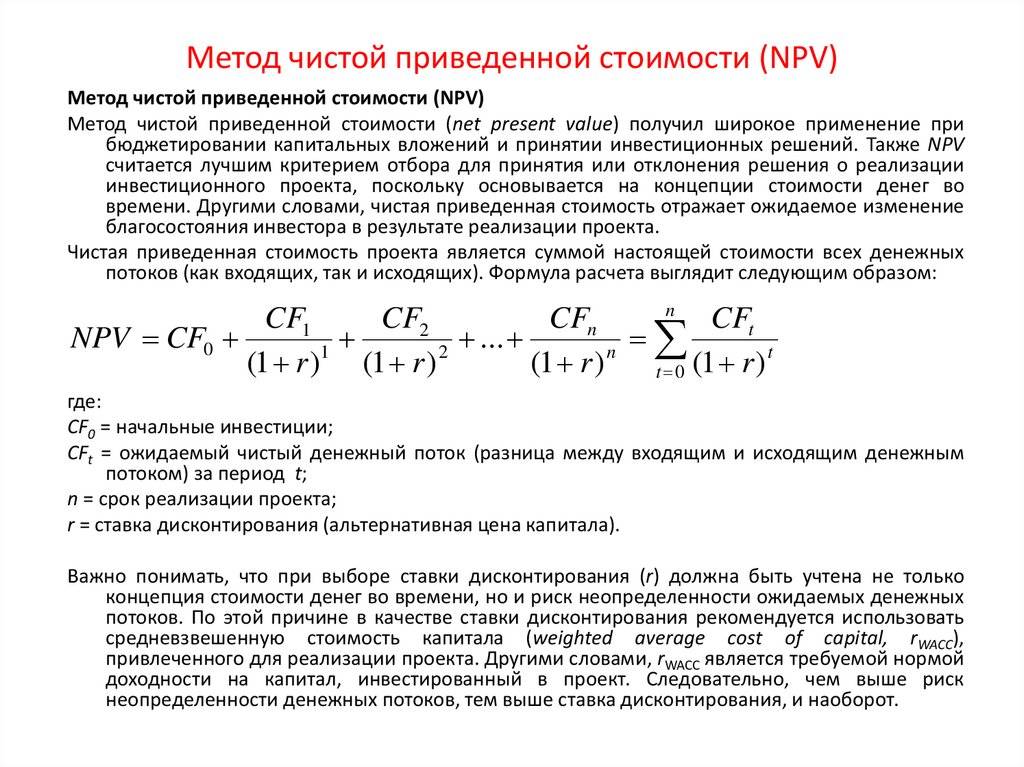

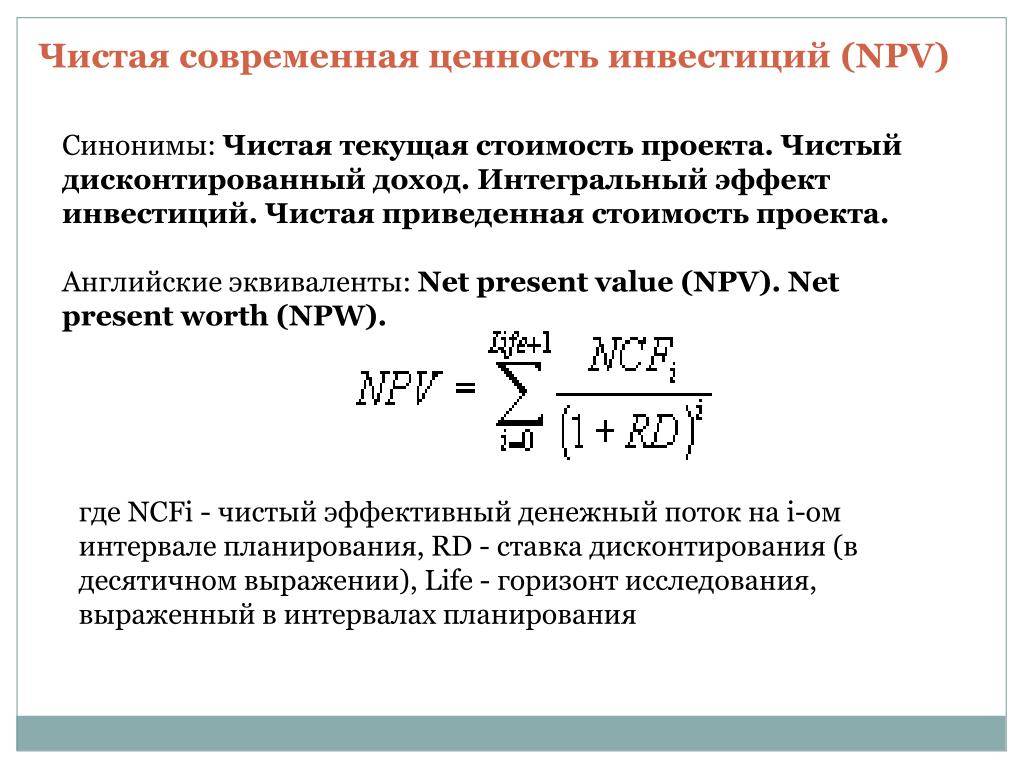

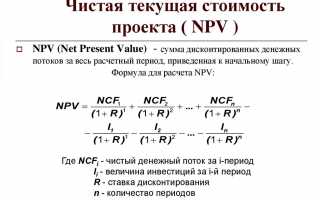

Формула расчета NPV

Данный параметр рассчитывается с использованием следующей формулы:

Где в качестве искомого показателя выступает чистый дисконтированный доход, на который может рассчитывать инвестор, CF(t) – это денежный поток на конкретный отрезок времени, IC – капитал (сумма вложений), r – дисконтная ставка.

Таким образом, для точного определения показателя необходимо произвести прогноз будущих денежных потоков на основании инвестиционного проекта, а также определиться ставку и определиться с итоговым значением доходов, которые могут быть получены к текущему моменту времени.

Пример того, как рассчитать NPV

Чтобы иметь представление о важности данного показателя, стоит рассмотреть, как он может помочь фирме в принятии решения о запуске новой линейки продукта. Происходить это будет на протяжении трех лет, планомерно

К примеру, в целях реализации этой идеи понадобится потратить 2 000 000 рублей разовой и по 1 000 000 рублей в каждый последующий год. Планируется, что приток денежных средств (в год) будет равен 2 млн. рублей с выплатой налогов. Норматив дисконта – 10%. ЧДД будет определяться так:

NPV = -2 / (1 + 0,1) + (2 – 1) / (1 + 0,1) + (2 – 1) / (1 + 0,1) + (2 – 1) / (1 + 0,1) = -2 + 0,9 + 0,83 + 0,75 = 0,48.

Данный показатель позволяет понять, что при реализации данного проекта компания получит прибыль в сумме 480 000 рублей. Это свидетельствует об экономической выгодности мероприятия

Но стоит также учитывать, что сумма прибыли недостаточно велика, поэтому при наличии альтернативных вариантов стоит принять во внимание и их

Цифры для расчета NPV инвестиционного проекта — в чём сложность

Основные данные, которые нужны для расчета, выглядят следующим образом:

- стартовые вложения (инвестиционные вложения в самом начале проекта);

- потоки финансов, наблюдаемые на конкретный отрезок времени;

- ставка дисконта.

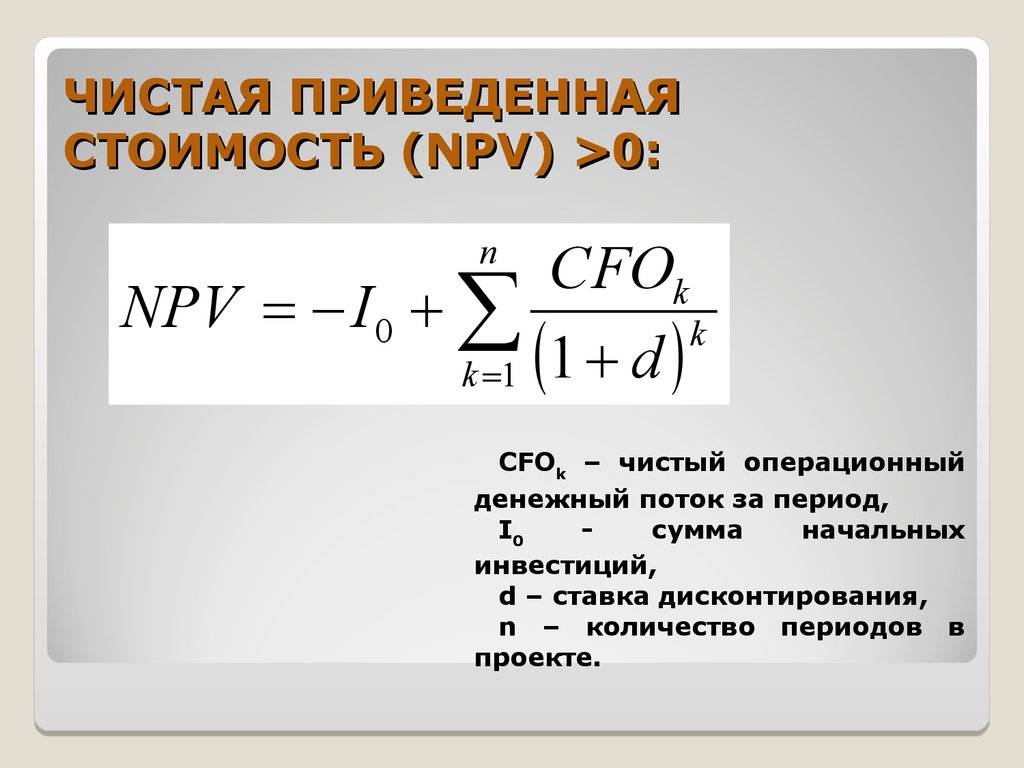

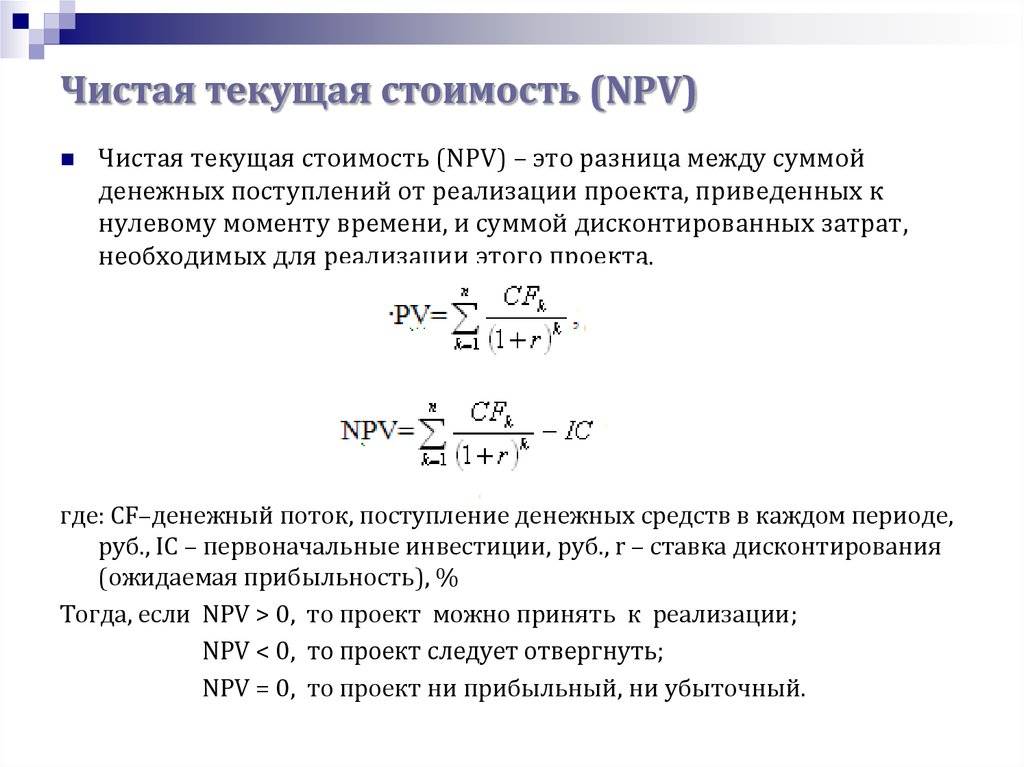

Исходя из полученного значения, инвестору не составит труда определить степень привлекательности проекта:

- если оно положительное, однозначно будет прибыль;

- если оно нулевое, проект уйдет в ноль;

- если оно отрицательное, выгода отсутствует из-за высокого риска убытков.

Основная сложность расчета заключается в том, что в процессе его проведения стоит обязательно принимать во внимание инфляцию. В ряде ситуаций ее колебания не могут быть нивелированы на практике

Оптимальным решением станет корректировка дисконта на прогнозируемое значение инфляции. Ставка процента в данном случае будет определяться так:

Получается следующее: чем больше уровень инфляции, тем ниже доходность проекта и тем выше его убыточность.

Модификация чистого дисконтированного дохода MNPV (Modified Net Present Value)

Помимо классической формулы чистого дисконтированного дохода финансисты/инвесторы иногда на практике используют ее модификацию:

где:

MNPV – модификация чистого дисконтированного дохода;

CFt – денежный поток в период времени t;

It – отток денежных средств в периоде времени t;

r – ставка дисконтирования (барьерная ставка);

d – уровень реинвестирования, процентная ставка показывающая возможные доходы от реинвестирования капитала;

n – количество периодов анализа.

Как мы видим, главное отличие от простой формулы заключается в возможности учета доходности от реинвестирования капитала. Оценка инвестиционного проекта с использование данного критерия имеет следующий вид:

| Значение показателя MNPV | Принятие решения по критерию |

| MNPV>0 | Инвестиционный проект принимается к дальнейшему анализу |

| MNPV ≤0 | Инвестиционный проект отклоняется |

| MNPV1 > MNPV2 | Сравнение проектов между собой. Инвестиционный проект (1) более привлекателен чем (2) |

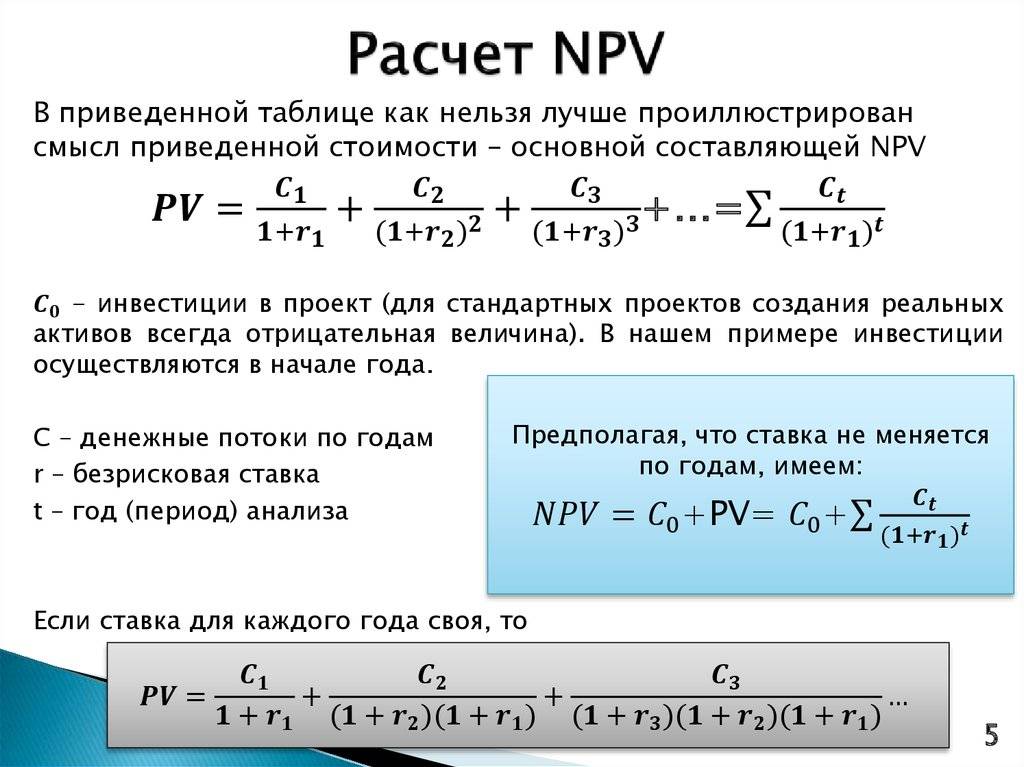

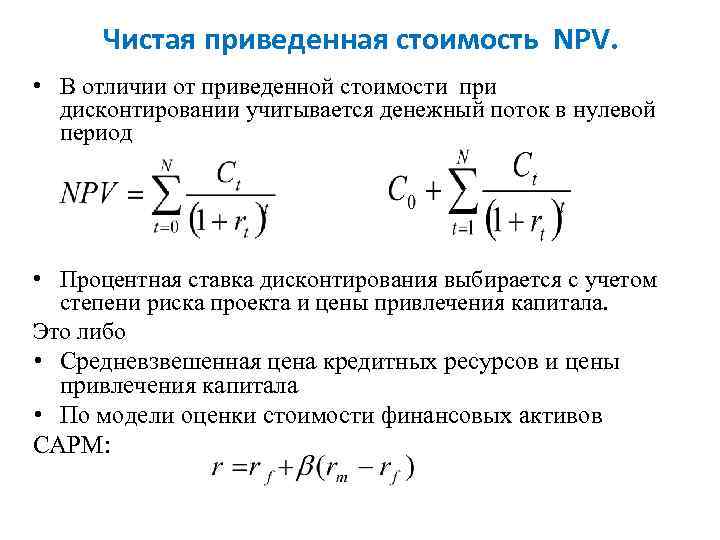

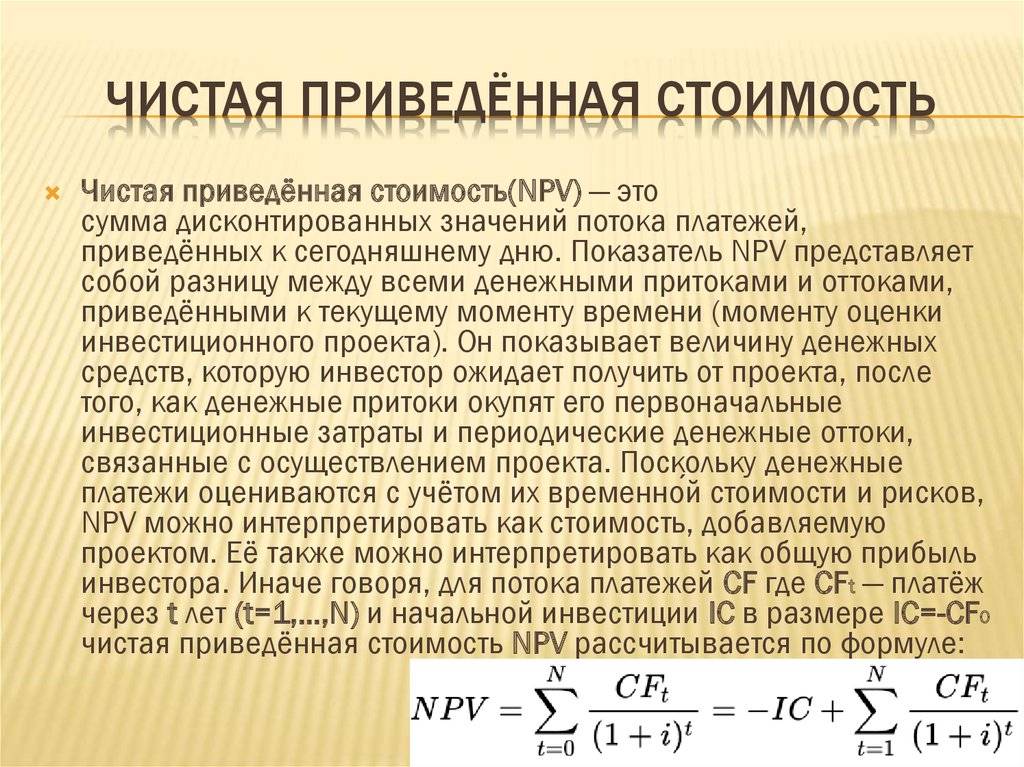

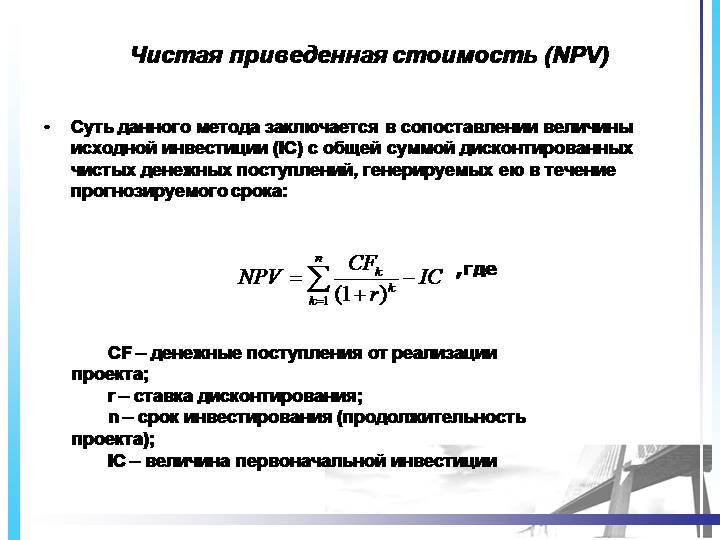

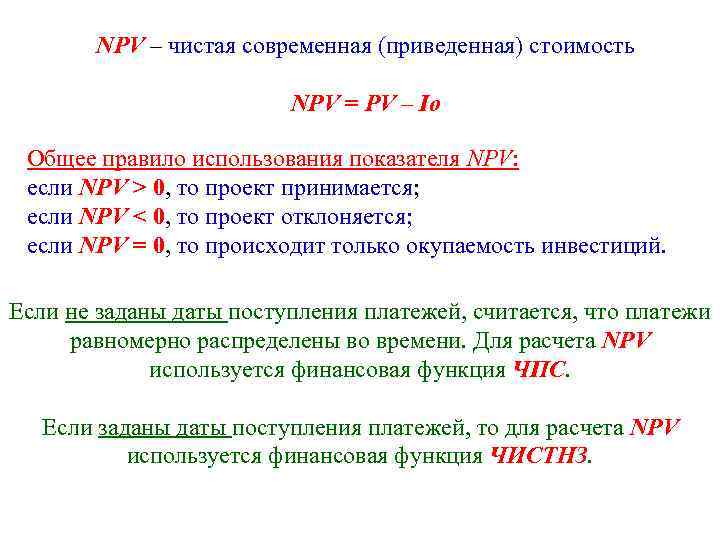

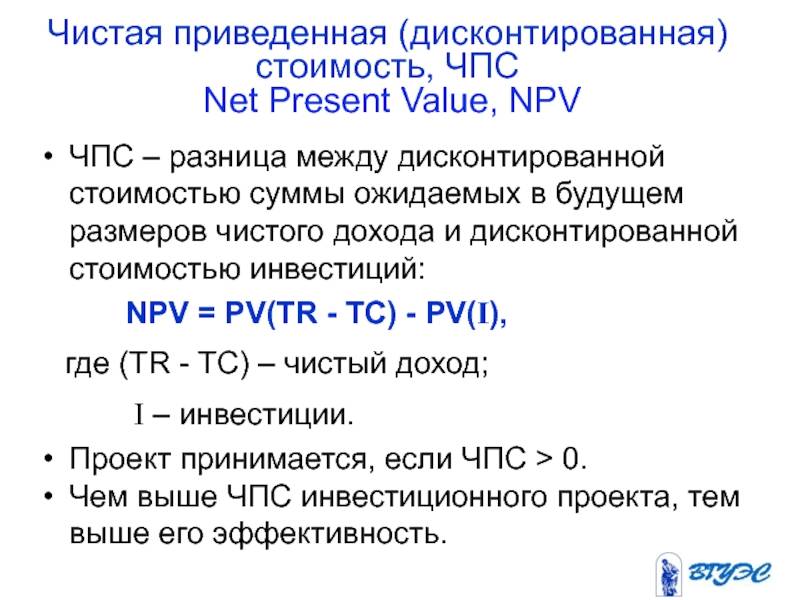

Что такое чистая приведенная стоимость и правило чистой приведенной стоимости?

Чистая приведенная стоимость характеризует стоимость инвестиций, а правило чистой приведенной стоимости — это метод выбора среди альтернативных инвестиций.

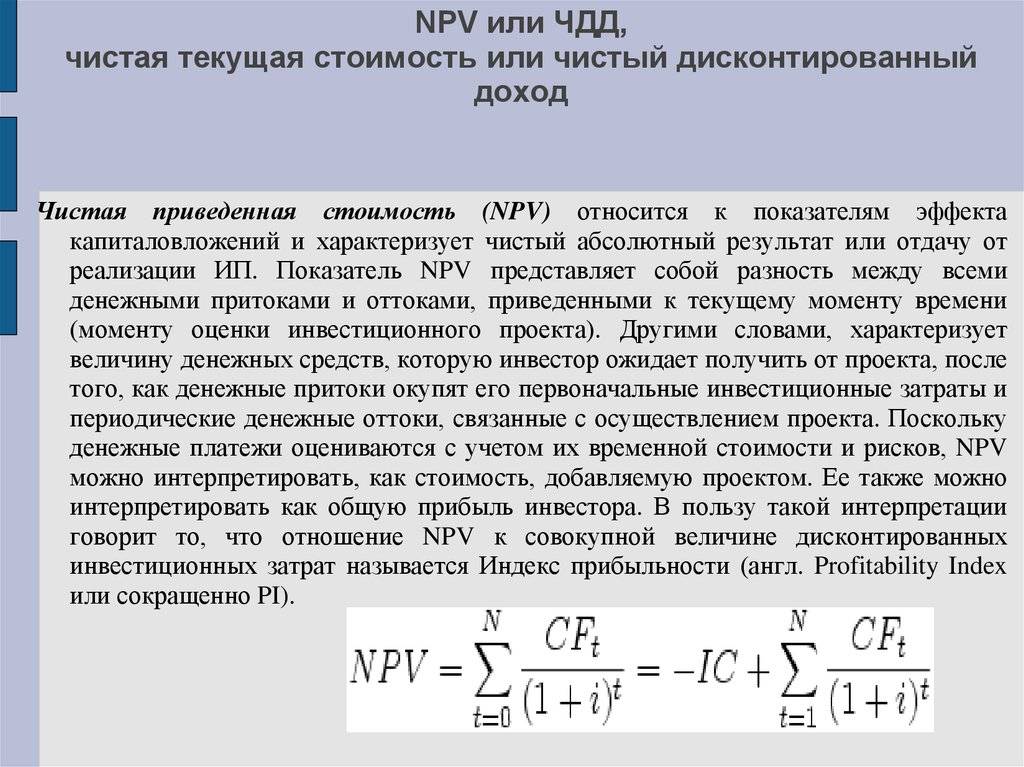

Чистая приведенная стоимость инвестиций (NPV, от англ. ‘net present value’) — это приведенная (текущая) стоимость притока денежных средств за вычетом приведенной стоимости оттока денежных средств.

Слово «чистая» (англ. ‘net’) в этом термине означает вычитание приведенной стоимости оттоков (затрат) инвестиций из приведенной стоимости притоков (доходов) для получения чистого финансового результата.

Процедура вычисления NPV и применения правила NPV заключаются в следующем:

1. Определите все денежные потоки, связанные с инвестициями — все притоки и оттоки.

При оценке денежных потоков мы руководствуемся двумя принципами.

- Во-первых, мы включаем в расчет только дополнительные денежные потоки, возникающие в результате осуществления проекта. Мы не учитывает невозвратные затраты (англ. ‘sunk costs’), т.е. расходы, которые были совершены до начала проекта и которые нельзя возместить в течение проекта.

- Во-вторых, мы учитываем налоговые последствия, используя стоимость денежных потоков после уплаты налогов.

Для дисконтирования денежных потоков часто используется средневзвешенная стоимость капитала (WACC).

Этот показатель представляет собой средневзвешенное значение ставок доходности после налогообложения для обыкновенных акций, привилегированных акций и долгосрочных долговых обязательств компании, где весом является доля каждого источника финансирования в целевой структуре капитала компании.

4. Суммируйте все приведенные значения стоимости.

Сумма приведенной стоимости всех денежных потоков (притоков и оттоков) является чистой приведенной стоимостью инвестиций.

5. Примените правило чистой приведенной стоимости.

Правило NPV (англ. ‘net present value rule’) заключается в следующем:

- Если NPV инвестиции является положительным значением, инвестор должен ее осуществить.

- Если NPV отрицательна, инвестор не должен осуществлять эту инвестицию.

- Если у инвестора есть две возможные инвестиции, но он может выбрать только одну (т.е. взаимоисключающие проекты), инвестору следует выбрать инвестицию с более высокой положительной NPV.

Практическое применение NPV (чистой текущей стоимости)

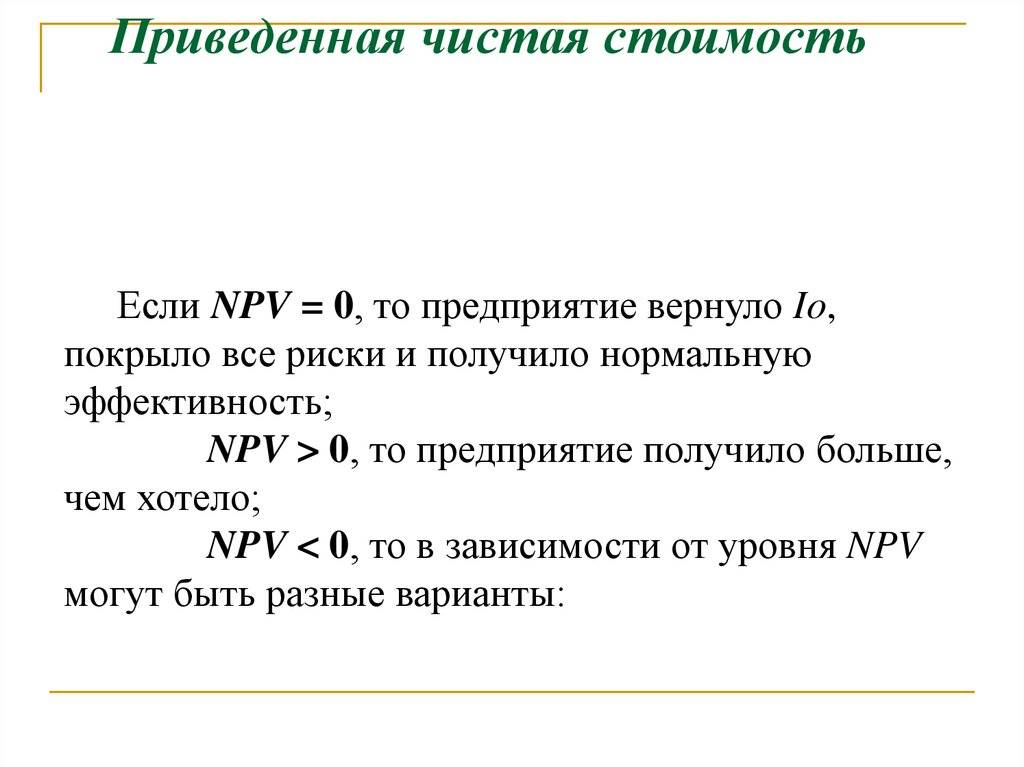

Расчёт NPV позволяет оценить целесообразность инвестирования денежных средств. Возможны три варианта значения NPV:

- NPV > 0. Если чистая текущая стоимость имеет положительное значение, то это свидетельствует о полной окупаемости инвестиций, а значение NPV показывает итоговый размер прибыли инвестора. Инвестиции являются целесообразными в следствие их экономической эффективности.

- NPV = 0. Если чистая текущая стоимость имеет нулевое значение, то это свидетельствует об окупаемости инвестиций, но инвестор при этом не получает прибыль. Например, если были использованы заёмные средства, то денежные потоки от инвестиционных вложений позволят в полном объеме рассчитаться с кредитором, в том числе выплатить причитающиеся ему проценты, но финансовое положение инвестора при этом не изменится. Поэтому следует поискать альтернативные варианты вложения денежных средств, которые бы имели положительный экономический эффект.

- NPV < 0. Если чистая текущая стоимость имеет отрицательное значение, то инвестиция не окупается, а инвестор в таком случае получает убыток. От вложения средств в такой проект следует отказаться.

Таким образом, к инвестированию принимаются все проекты, которые имеют положительное значение NPV. Если же инвестору необходимо сделать выбор в пользу только одного из рассматриваемых проектов, то при прочих равных условиях предпочтение следует отдать тому проекту, который имеет наибольшее значение NPV.

Как производится расчет?

Прежде чем переходить к подробному изучению формул, необходимо ознакомиться с принципами NPV расчета, а также порядком его проведения.

- Сначала нужно найти разницу между инвестициями и планируемым доходом. При этом нужно брать не весь инвестиционный курс, а отдельно каждый из периодов. Обычно одной такой единицей выступает год.

- На втором этапе определяется дисконтная ставка. Чтобы ее найти, нужно определить стоимость капитала.

- Затем все денежные потоки должны быть переведены на сегодняшнее состояние.

- Находится сумма дисконтных потоков. Это самый интересный пункт, так как именно в нем инвестор узнает объем своих доходов от проекта.

- Принцип расчета по NPV известен. Это значит, что теперь можно знакомиться с формулой, по которой этот расчет производится.

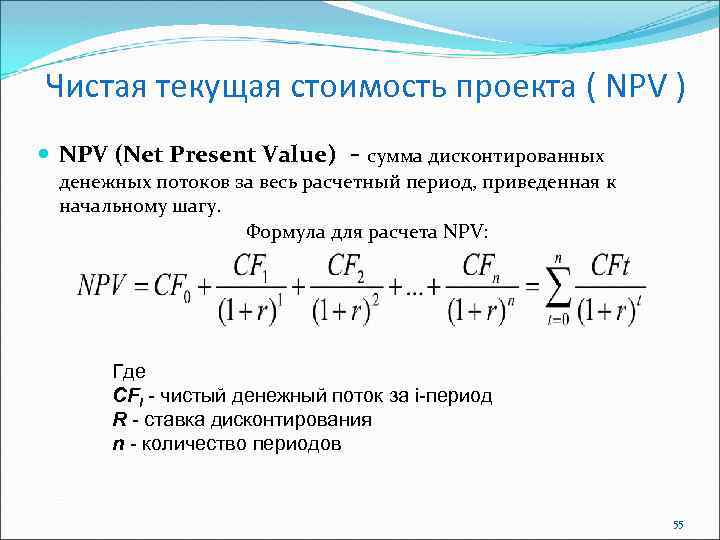

Формула NPV

Выглядит сложно и непонятно. Однако если знать значение каждого из элементов, то с подсчетом не должно возникнуть труда.

- N, t – этими буквами обозначаются все временные промежутки, которые встречаются в формуле.

- CFT – потоки денег за время T

- IC – инвестиции, т.е. деньги, вложенные в проект

- R – процентная ставка дисконтов.

После того, как расчет произведен, и величина NPV найдена можно приступать к её анализу.

Чистый дисконтированный доход. Формула расчета

где: NPV – чистый дисконтированный доход инвестиционного проекта;

CFt(Cash Flow) – денежный поток в период времени t;

IC (Invest Capital) – инвестиционный капитал, представляет собой затраты инвестора в первоначальный временном периоде;

r – ставка дисконтирования (барьерная ставка).

Итак, для того чтобы рассчитать NPV необходимо спрогнозировать будущие денежные потоки по инвестиционному проекту, определить ставку дисконтирования и рассчитать итоговое значение приведенных к текущему моменту доходов.

Принятие инвестиционных решений на основе критерия NPV

Показатель NPV является одним из самых распространенных критериев оценки инвестиционных проектов. Рассмотрим в таблице, какие решения могут быть приняты при различном значении NPV.

| Оценка значения NPV | Принятие решений |

| NPV≤0 | Данный инвестиционный проект не обеспечивает покрытие будущих расходов или обеспечивает только безубыточность и его следует отклонить от дальнейшего рассмотрения |

| NPV>0 | Проект привлекателен для инвестирования и требует дальнейшего анализа |

| NPV1>NPV2 | Инвестиционный проект (1) более привлекателен по норме приведенного дохода, чем второй проект (2) |

Пример расчета

Компания рассматривает возможность реализации двух проектов, требующих одинаковых первоначальных инвестиций в размере 5 млн. у.е. При этом, оба обладают одинаковым риском неопределенности денежных потоков, и стоимостью привлечения капитала в размере 11,5%. Разница заключается в том, что по Проекту А основные поступление денежных потоков ожидаются раньше, чем по Проекту Б. Детальная информация об ожидаемых денежных потоках представлена в таблице.

Подставим имеющиеся данные в приведенную выше формулу рассчитаем значение чистой приведенной стоимости.

Дисконтированные денежные потоки по двум проектам представлены на рисунке ниже.

Если проекты являются независимыми, компания должна принять каждый из них. Если реализация одного проекта исключает возможность реализации другого, принять следует Проект А, поскольку он характеризуется более высоким NPV.

Расчет NPV в Excel

Рассчитать значение чистой приведенной стоимости можно также при помощи функции «ЧПС» в Excel, как показано на рисунке ниже.

- Выберите ячейку вывода H6.

- Нажмите кнопку fx, выберите категорию «Финансовые», а затем функцию «ЧПС» из списка.

- В поле «Ставка» выберите ячейку C1.

- В поле «Значение1», выберите диапазон данных C6:G6, оставьте пустым поле «Значение2» и нажмите кнопку OK.

Поскольку мы не учли первоначальные инвестиции, выберите ячейку вывода H6 и прибавьте ячейку B6 в строке формул.

Преимущества и недостатки метода чистой приведенной стоимости

Преимуществом метода NPV для при оценке проектов является использование методики дисконтированных денежных потоков, что позволяет оценить величину дополнительно создаваемой стоимости. Тем не менее, для этого метода характерны ряд недостатков и ограничений, которые необходимо учитывать при принятии решений.

Чувствительность к ставке дисконтирования. Одним из основных предположений является то, что все денежные потоки проекта реинвестируются по ставке дисконтирования. На самом деле, уровень процентных ставок постоянно меняется в следствие изменений экономических условий и ожиданий относительно уровня инфляции. При этом эти изменения могут носить значительный характер, особенно в долгосрочной перспективе. Таким образом, фактическое значение чистой приведенной стоимости может существенно отличаться от ее первоначальной оценки.

Денежные потоки после планируемого срока реализации. Некоторые проекты могут генерировать после запланированного срока реализации проекта. Эти денежные потоки могут обеспечить дополнительную стоимость к первоначальной оценке, но они игнорируются данным методом.

Управленческие опционы. В течение жизненного цикла проекта менеджмент компании может предпринять какие-либо действия, влияющие на сроки его реализации и масштаб в ответ на изменения рыночных условий. Эти действия могут изменить как время возникновения, так и величину ожидаемых денежных потоков, что приведет к изменению оценки чистой приведенной стоимости

Традиционный анализ дисконтированных денежных потоков не принимает во внимание такие изменения.

- ← Дисконтированный срок окупаемости

- Индекс рентабельности, PI →

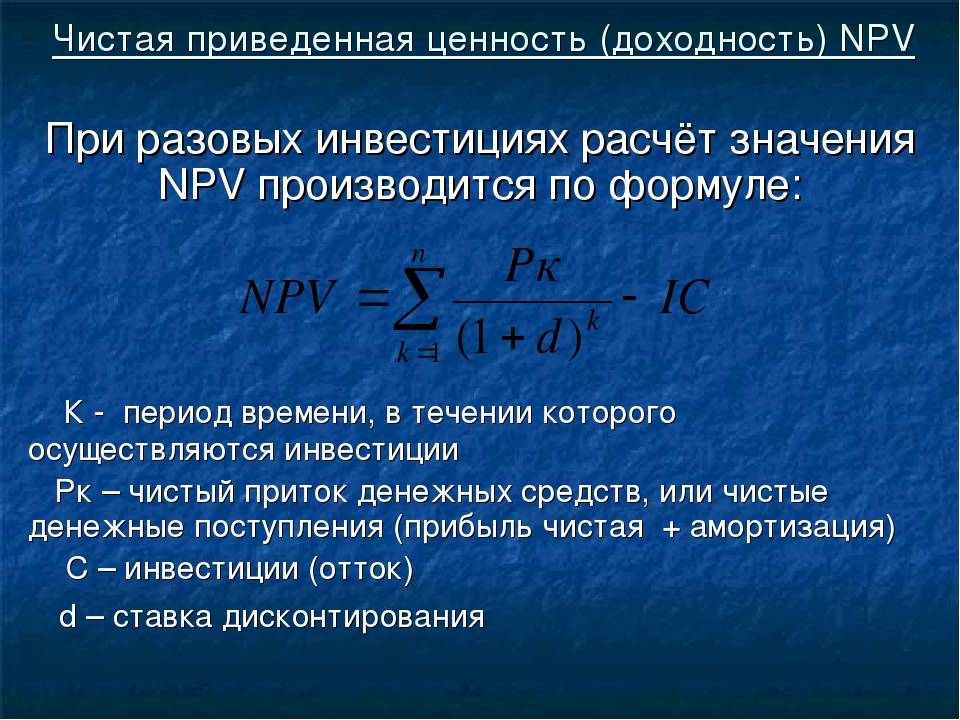

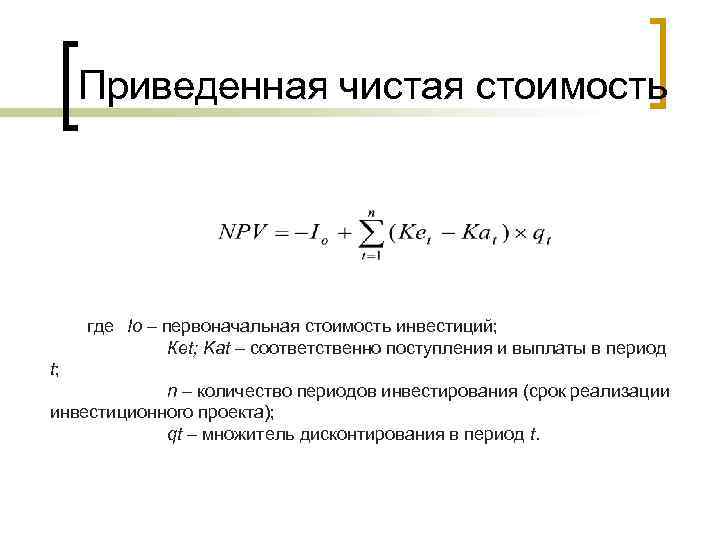

Формула, учитывающая дисконт и разовую инвестицию

Конечно же, вышеуказанная формула (1) должна быть усложнена, хотя бы для того, чтобы показать в ней механизм дисконтирования. Так как приток финансовых средств распределен во времени, его дисконтируют посредством специального коэффициента r, который зависит от стоимости капиталовложений. Дисконтированием параметра достигается сопоставление различных по времени возникновения денежных потоков (см. формулу 2), где:

- r – дисконт;

- CFt— инвестиционные платежи в течение t лет;

- n – число этапов реализации проекта.

NPV-формула должна учитывать денежные потоки, скорректированные дисконотом (коэффициентом r), определяемым аналитиками инвестора таким образом, чтобы по инвестиционному проекту в реальном времени учитывались и приток, и отток денежных средств.

Согласно вышеописанной методике, взаимосвязь параметров эффективности вложений может быть представлена математически. Какую закономерность выражает формула, определяющая сущность NPV? Что этот показатель отображает получаемый инвестором денежный поток после реализации им инвестиционного проекта и окупания затрат, предусмотренного в нем (см. формулу 3), где:

- CFt— инвестиционные платежи в течении t лет;

- Io – первоначальная инвестиция;

- r – дисконт.

Чистый дисконтированный доход (NPV-формула, приведенная выше) рассчитывается как разность суммарных денежных поступлений, актуализированных к определенному моменту времени по рискам и первоначальной инвестиции. Поэтому ее экономическое содержание (имеется в виду – текущий вариант формулы) – прибыль, получаемая инвестором при мощной разовой первоначальной инвестиции, т. е. добавочная стоимость проекта.

В данном случае мы говорим про критерий NPV. Формула (3) – уже более реальный инструмент вкладчика капитала, рассматривающий возможность осуществления им инвестиции с точки зрения последующих выгод. Оперируя с актуализированными на текущий момент времени денежными потоками, он является индикатором выгоды для инвестора. Анализ ее результатов реально влияет на его решение: осуществлять капиталовложения либо отказаться от них.

О чем говорят инвестору отрицательные значения NPV? Что этот проект убыточен, и капиталовложения в него нерентабельны. Противоположную ситуацию он имеет при положительном ЧДД. В этом случае инвестиционная привлекательность проекта высока, и соответственно, такой инвестиционный бизнес прибылен. Впрочем, возможна ситуация, когда чистый дисконтированный доход равен нулю. Любопытно, что при таких обстоятельствах капиталовложения производятся. О чем свидетельствует инвестору такой NPV? Что этой его инвестицией будет расширена доля рынка компании. Прибыли она не принесет, зато упрочит состояние бизнеса.

Важные нюансы

Математически рассчитать ЧДД несложно. При условии, что Вам точно известны все переменные для расчета текущей стоимости инвестиционного проекта. Но как раз здесь и начинаются сложности…

Как определить ставку дисконтирования R?

Как правило, ставка дисконтирования – это процент, под который инвестор может привлечь финансовые ресурсы. И таких способов достаточно много:

- Банковский кредит.

- Займ у знакомых под минимальный процент.

- Продажа активов, вывод денег из других проектов или личные накопления.

Во всех этих вариантах стоимость капитала будет разной! Даже ставка по кредиту будет варьироваться в зависимости от финансовой устойчивости компании, сроков, суммы и наличия обеспечения.

Как найти ставку дисконтирования? Чаще всего инвесторы рассчитывают средневзвешенную величину процентных ставок всех потенциальных источников.

Такой способ расчета дисконта по капиталу называется WACC (сокращение от Weighted Average Cost of Capital).

Как определить размер денежных потоков (CF)?

Пожалуй, это самый сложный этап. Нам нужно заранее знать суммы всех поступлений по проекту и затрат на него. Если это касается бизнеса или компании инвестора, то придется рассчитывать объемы и суммы будущих продаж, а также сделать точную калькуляцию всей затратной части (аренда, сырье, налоги, зарплата, логистика и т.д.).

Как интерпретировать полученный результат?

Если NPV > 0, то проект принесет прибыль

Если NPV< 0, то вариант убыточен. Нужно либо отказаться от него, либо пересмотреть исходные данные.

Если NPV = 0, то проект полностью окупит вложенные в него средства, но прибыли инвестору не принесет.

Простые примеры расчета и практическое применение

Пример 1

Оцениваем ЧДД проекта «Кофейня». Ставку дисконтирования принимаем на уровне 10%.

| Статья | 1 год | 2 год | 3 год | 4 год | 5 год |

| Инвестиции в проект | 100 000 | ||||

| Операционные доходы | 25 000 | 27 000 | 34 000 | 40 000 | |

| Операционные расходы | 8 000 | 7 000 | 6 000 | 4 000 | |

| Чистый денежный поток | -100 000 | 17 000 | 20 000 | 28 000 | 36 000 |

Считаем NPV по формуле в Excel, не забыв отдельно вписать в нее первоначальные инвестиции со знаком «-».

NPV получилось отрицательным (-22 391 рубля). При таких исходных данных проект «Кофейня» за пять лет не выйдет даже в ноль. Но не исключено, что через определенный момент времени бизнес может стать прибыльным.

Пример 2

Появилась возможность выгодно купить недвижимость в Болгарии под сдачу в аренду за символические $40 000. Знакомый согласился одолжить эту сумму на 5 лет под 9% годовых (ставка дисконтирования равна 0,09).

Предполагаемый доход от сдачи в аренду за год: от $13 000 до $19 000 (расчеты делала управляющая компания).

Анализ проекта с помощью NPV выглядит так.

| Статья | 1 год | 2 год | 3 год | 4 год | 5 год |

| Инвестиции в проект | 40 000 | ||||

| Чистый денежный поток | -40 000 | 13 000 | 15 000 | 17 000 | 19 000 |

Подставляя значения формулу в Excel, получаем дисконтированный доход NPV = $11 139.