Что такое CFD — определения простыми словами

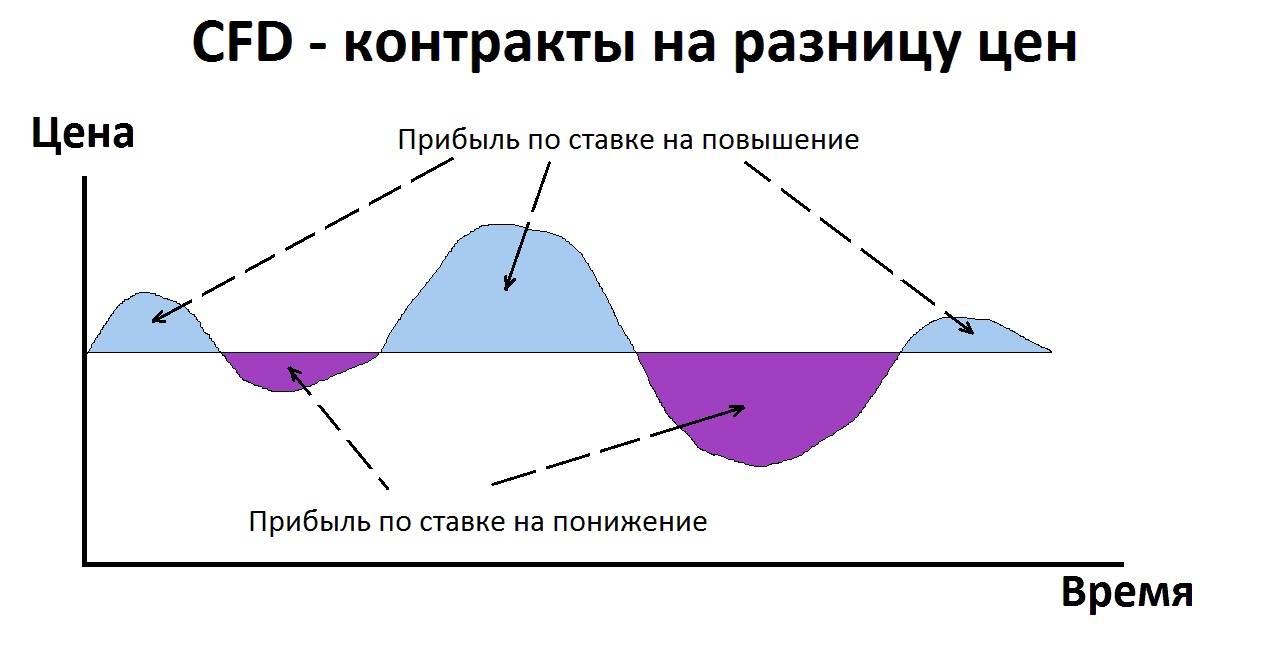

Контракт на разницу или CFD — это дериватив (производный финансовый инструмент), который позволяет торговать не самим активом, а только его ценой. Торговля CFD позволяет спекулировать на росте или падении цены, предоставляя инвесторам все преимущества и риски, связанные с оборотом ценных бумаг без фактического владения ими, или аналогично другими активами.

Если обратиться к Википедии, то можно получить такое определение: CFD (Контракт на разницу цен, англ. Contract For Difference) — это договор между двумя сторонами (продавец и покупатель) о передаче разницы между стоимостью актива на момент открытия позиции и его стоимостью на момент закрытия.

Официальное определение, размещённое в финансовой онлайн-энциклопедии (Investopedia), почти не отличается.

По версии этого ресурса, CFD — это торгуемый контракт между клиентом и брокером, позволяющий обмениваться разницей между текущей стоимостью акции, валюты, товара или индекса и его стоимостью в конце контракта.

разница между ценой открытия и ценой закрытия

Если цена снизилась — уже продавец получит разницу в цене от покупателя.

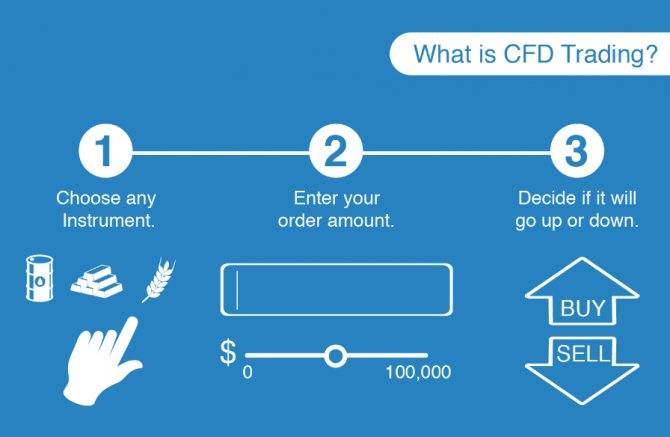

Как торговать CFD и какие активы бывают

Большинство трейдеров, работающих с CFD, позволяют торговать следующими группами активов:

- Валюты. Инструменты валютного рынка, например, евро/доллар, иена/доллар и т. д.

- Облигации. Эмиссионные долговые ценные бумаги, дающие их владельцу право получить (в оговорённый срок) номинальную стоимость актива от лица, выпустившего его.

- Товары. Золото, нефть, платина и т. д.

- Акции. Дают возможность зарабатывать на дивидендах или изменении цены.

- Индексы. Специальный финансовый инструмент, который характеризует конкретную область экономики конкретного региона

Открывая позицию CFD, инвестор указывает сумму и направление сделки — рост или падение.

Проще говоря, если инвестор думает, что цена на выбранном рынке актив будет идти вверх, он покупает актив, и наоборот — продает. И если прогноз оказался верным, прибыль будет расти в соответствии с увеличением этой цены.

Хеджирование инвестиционного портфеля с помощью CFD

Если инвестор уже вложил деньги в акции и опасается, что их цена вскоре сильно просядет, он может компенсировать возможные потери с помощью CFD.

Если говорить простым языком, то продавая свои акции в CFD, он можете попытаться получить прибыль от краткосрочного нисходящего тренда, чтобы превратить потери в доход.

Например, в нашем портфеле завалялись акции «Boeing» стоимостью 352$ и показатели данных с экономического календаря дают нам основания полагать, что в новой торговой сессии их стоимость может упасть.

Но в целом, дела у компании идут неплохо, поэтому совсем расставаться с активом особого желания нет.

Как этим воспользоваться? Лучший способ — продать эквивалентную стоимость акций в CFD. Затем потеря стоимости физических акций будет компенсирована прибылью, полученной от короткой продажи CFD.

Как видно, принцип использования CFD для хеджирования физических портфелей акций является довольно простым, поэтому подобные стратегии снижения рисков очень популярны у многих инвесторов, особенно на высоковолатильных рынках.

Преимущества контрактов на разницу

Более высокое плечо. Контракты на разницу цен CFD обеспечивают более высокий уровень кредитного плеча, чем традиционная торговля акциями. Стандартное плечо на рынке CFD может доходить до 300%.

Доступ на глобальные рынки. Контракт на разницу цен — это продукт, доступный на всех основных рынках мира, поэтому торговлю можно вести круглосуточно.

Низкий порог вхождения. Торговля акциями требует достаточно высоких стартовых инвестиций. Многие брокеры также устанавливают лимиты на количество свободных ресурсов в остатке, которые должны находится на счету. Рынок CFD не связан этими ограничениями. Уверенно торговать можно хоть со $100 на депозите, минимальная сделка может начинаться от 1 доллара, даже если сам актив стоит 1000 USD — прибыль будет начисляться пропорционально изменению цены.

Разнообразие торговых возможностей. В настоящее время брокеры предлагают биржевые, индексные, казначейские, валютные, секторные и товарные CFD, поэтому спекулянты имеют крайнюю свободу в выборе средств.

Налоговая эффективность. Поскольку, в отличие от обычной торговли акциями, сделки с CFD не предусматривают смену собственника, трейдеры не обязаны платить стандартный налог. По желанию можно самостоятельно оплатить налог на полученную прибыль от финансовой деятельности.

Гибкость. Торговля контрактами на разницу одинаково эффективна как на растущих, так и на падающих рынках.

Недостатки также имеются. В первую очередь — это:

- Необходимость платить спред. Хотя CFD предлагают привлекательную альтернативу традиционным рынкам, они имеют и узкие места. Главный минус состоит в том, что трейдер вынужден оплачивать спред. Но спред все равно значительно ниже, чем комиссии при покупке акций.

- Слабое отраслевое регулирование. Поскольку этот рынок является сравнительно молодым (около 30 лет), индустрия CFD пока ещё не регулируется очень строго. Поэтому успех заработка больше зависит от авторитета брокера, чем от гарантий правительства.

Мы рекомендуем торговать только у самых известных и надежных брокеров. Например, брокер FxPro имеет более чем 10-летнюю историю и регулируется CySEC — самым строгим регулятором в Европе.

Сравнение CFD с Форекс

Контракты на разницу (CFD) и форекс имеют важные сходства и различия, о которых трейдерам следует знать. И они оба могут быть весьма полезным инструментом заработка. Узнав больше о том, что такое CFD и Forex, инвесторы могут решить, какой инструмент лучше всего соответствует их целям.

В некоторых случаях трейдеры могут использовать оба варианта сразу, в зависимости от ситуации.

Полезные ссылки:

- Как инвестировать в акции на стадии IPO и заработать — Примеры и доходность

- Можно ли заработать на бинарных опционах (в реальности) — Ответы

- Как зарабатывать у брокера Finmax — Пример и Обзор возможностей

- На чем можно быстро заработать у брокера Альпари и Как это сделать

- Профессиональный способ заработка на бирже, который может повторить каждый

Сходство между CFD и Форекс

CFD и на форекс не предполагают передачу физических активов другому собственнику и по сути сделки выполняются почти одинаково. Что касается доступа к кредитному плечу — оба имеют доступ к марже. Маржа, которую инвесторы могут использовать при торговле CFD, обычно указывается как фиксированный процент.

Другое сходство между CFD и Форекс заключается в том, что их торговые затраты идут за счёт спреда.

Различие между CFD и форекс

Существует несколько заметных различий между CFD и Форекс. Как уже говорилось выше, контракты — очень универсальный инструмент, обеспечивая работу с разными активами, включая ценные бумаги, криптовалюты, сырьевые товары, фондовые индексы и другие.

Рынок форекс открыт 24 часа в сутки/5 дней в неделю, предлагая инвесторам по всему миру доступ к торговле на досуге. Торговое время для CFD варьируется в зависимости от выбранного рынка, товара или актива.

Что еще важно знать

CFD-контракты — это искусственные инструменты, которые копируют поведение основного актива и сами по себе не обладают никакой ценностью. Если у брокера есть только CFD-контракты и нет базовых активов, то его называют «кухней» — компанией, которая торгует воздухом и которая в любой момент может обмануть клиентов. К сожалению, на практике все так и часто сотрудничество с кухонными брокерами приводит к потере всего капитала. Здесь возникает такая проблема:

Трейдерам нравится кухня из-за низких требований к стартовому депозиту: достаточно пополнить счет на 10 $ и можно пользоваться любыми активами.↓На кухне оставаться рискованно, поскольку существует высокий риск обмана: у брокеров нет физических активов, поэтому они могут в течение дня закрыться и открыть новую компанию. Обманутые трейдеры с этим ничего не поделают.↓Выйти за пределы кухни позволяет крупный капитал, который позволит вместо CFD-контрактов приобретать ценные бумаги реальных активов.↓Если крупного капитала нет, то нужно искать надежных брокеров среди кухонных компаний: если брокер надежный, то CFD-контракты будут повторять динамику основного актива и на этих ценовых колебаниях можно зарабатывать. Если брокер ненадежный, то вы в любом случае потеряете деньги. Про выбор брокера мы говорим в статье «Как правильно выбрать надежного брокера для торговли на рынке форекс: важные факторы и список лучших компаний».

Поскольку CFD-контракты часто используются для работы с активами фондового рынка, то для торговли вам может понадобиться экономический календарь и расписание торговых сессий. Когда изучите предложенный материал — переходите к выбору торговой стратегии форекс и пробуйте зарабатывать. Своими результатами делитесь в комментариях под статьей. Успехов 🙂

Перечитать статью

CFD брокер что это такое

На фондовом рынке работает множество брокеров. Каждый из них специализируется на конкретных операциях. CFD брокерами называют брокеров, основной акцент деятельности которых направлен на торговлю CFD контрактами.

CFD брокеры рейтинг

Из топовых CFD брокеров рекомендую:

- – проверенный и надежный,

- Roboforex – титан рынка форекс с крупными поставщиками ликвидности.

- FxPro – предлагает самое быстрое исполнение сделок.

Открыв один счет, можно приобрести акции западных и российских компаний, сырьевые и криптовалютные контракты. Всего к торговле доступно 10 000 инструментов.

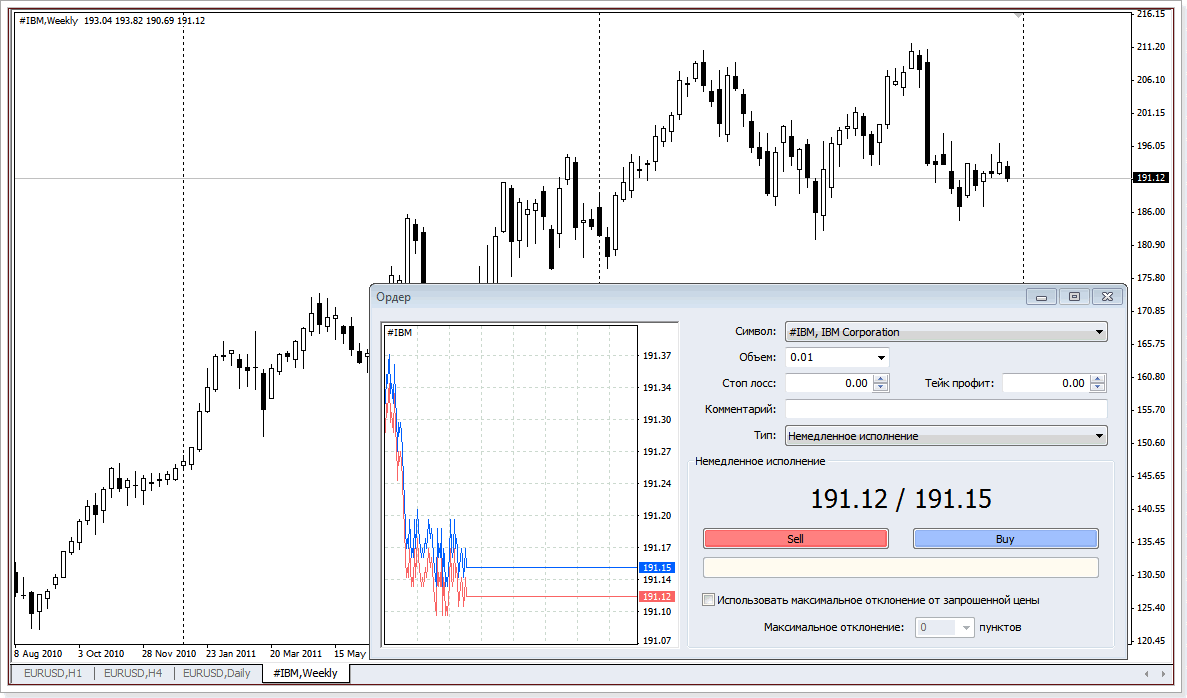

После открытия и пополнения счета, можно начинать торговать. Общий принцип торговли одинаковый с другими инструментами.

Если вы новичок и хотите открыть для себя финансовые рынки, я рекомендую ознакомиться с моим курсом: “Обучение трейдингу“, где вы найдете ответы на основные вопросы.

CFD брокеры

Не так часто можно встретить надежных CFD брокеров, особенно российских, которые предоставляют возможность торговать контрактами на разницу. Как правило, все они отличаются количеством торгуемых активов и размером комиссий. Главным недостатком торговли CFD является большой размер спреда практически у всех дилинговых центров, поэтому не рекомендуется использовать краткосрочные стратегии. Если же вы планируете входить в сделки не чаще одного раза в день и держать позиции открытыми не менее 1-2 суток, то можете не обращать внимания на размер спреда.

Что привлекает трейдеров в торговле CFD контрактами?

Большинство трейдеров отмечают, что зачастую торговать CFD гораздо выгоднее и удобнее, чем базовыми активами на фондовой бирже. Рассмотрим подробнее, какие преимущества имеет торговля CFD:

-

Небольшой стартовый депозит. Основное преимущество CFD заключается в низких требованиях к стартовому депозиту. В отличие от фондовой биржи, где минимальный размер депозита исчисляется десятками тысяч долларов, для торговли CFD на Форекс достаточно иметь небольшой капитал;

-

Использование кредитного плеча. Еще одно преимущество CFD по сравнению с фондовой биржей – это возможность применения в торговле кредитного плеча до 1:100, благодаря чему вы можете существенно приумножить свой капитал. Однако стоит учитывать, что использование большого кредитного плеча несет в себе определенные риски;

-

Удобство. Многие брокеры, предоставляющие помимо основных валютных пар также такие торговые инструменты, как CFD контракты, позволяют работать с ними на той же торговой платформе, что и на Форекс. Это является очень удобным для трейдеров, так как нет необходимости в изучении новой программы, а все финансовые инструменты находятся прямо у вас под рукой;

-

Продолжительное время торговли. В отличие от фондовой биржи, торговля которой ограничена временем работы Лондонской и Нью-Йоркской бирж, CFD на фьючерсы, акции и другие базовые активы можно торговать более продолжительное время;

-

Торговля по ценам в реальном времени. Приобретая контракт на разницу, вам не нужно ждать, пока придут котировки с фондовой биржи, вся торговля осуществляется в реальном времени, в результате чего вы можете войти в сделку по лучшей цене;

-

Возможность получения прибыли не только на растущем, но и на падающем рынке. Вы можете открывать сделки как на покупку CFD контракта, так и на его продажу, даже не имея базового актива. В то время как на фондовом рынке, чтобы открыть короткие позиции, необходимо иметь в наличии торгуемый актив;

-

Хеджирование. Среди CFD контрактов существует немало инструментов, которые коррелируют друг с другом. Торгуя парой CFD, необходимо дождаться пока по одному из контрактов динамика будет лучше, чем у другого. Для этого нужно по одному контракту войти в продажи, а по другому – в покупки, и ждать, когда прибыль по одному инструменту перекроет убытки другого;

-

Отсутствие дополнительных комиссий. По сравнению с фондовой биржей вы освобождаетесь от уплаты специальных налогов за включение вас в реестр акционеров или фактическую поставку товара, а также следует отметить отсутствие гербового сбора и дополнительной платы за доступ к рынку;

-

Получение дивидендов по акциям. Если вы купили акции какой-либо компании и в течение их владения наступит срок выплаты дивидендов, то вы сможете получить дополнительную прибыль в размере определенного процента от количества приобретенных акций;

-

Огромный ассортимент торговых инструментов. Вы получите доступ к различным рынкам и широкому выбору торговых инструментов от акций известных компаний до фондовых индексов и биржевых товаров (пшеница, какао, соевые бобы, кукуруза и т. д.).

Как видно, торговля CFD имеет много преимуществ по сравнению с фондовой биржей, поэтому иногда даже профессиональные трейдеры используют CFD контракты в качестве альтернативы фондовому рынку. Кроме того, использование торговых инструментов CFD позволяет диверсифицировать портфель инвестиций для трейдеров, не имеющих возможности вкладывать на Форекс большие денежные средства.

Торговля CFD контрактами

Чтобы было более понятно и наглядно, можете зарегистрироваться и открыть учебный счёт у брокера Finmax по этой ссылке… Ни к чему не обязывает, зато всё увидите своими глазами и потрогаете свой мышкой -)

По сути, торговля CFD представляет собой смесь бинарных опционов и Форекс. Скажем так — в CFD заложено лучшее от того и другого рынка. Контракты CFD имеют тейк профит и стоп лосс, как и в торговле на Forex, но в них заложена и своего рода экспирация, как на бинарных опционах.

Но давайте по порядку…

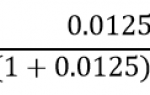

Расчёт прибыли в торговле CFD

Пункт (пипс, pips), пройдённый ценой, имеет свою цену. Цена пункта зависит:

- От кредитного плеча. На Финмакс — от 1:50 до 1:200;

- Суммы инвестиции. Тут понятно, чем больше сумма, тем дороже будет стоить пипс;

- От конечной выплаты по контракту. Да, есть возможность задать фиксированную сумму выплаты на момент завершения сделки по тейк профиту.

Для примера:

- При инвестиции в 50$ с кредитным плечом 1:200 и с выплатой по профиту 250$, один пункт пройденный ценой будет стоить 0.72$;

- При той же инвестиции, с той же выплатой, но с плечом 1:50, один пипс будет стоить всего 0.23$

Казалось бы, в чём хитрость? Выплата одна, а стоимость пункта разная?

Дело в том, что, хотя стоп и профит в торговле CFD присутствуют, но вручную их выставить не предоставляется возможности.

Поэтому, чем больше стоимость пипса, тем ближе будет тейк профит. Чем меньшая сумма конечной выплаты по контракту, тем ближе будет тейк профит. Стоп лосс, соответственно, тоже.

И наоборот.

Тут думаю, понятно? Грубо говоря, если 1 пипс стоит 1$, а выплата по контракту 250$, следовательно, профит будет выставлен на расстоянии 250 пипсов от точки открытия сделки. Что, собственно нормально для торговли даже на краткосроке.

С другой стороны, если вы выберите выплату 250$, а стоимость пипса будет 0.5$, то и тейк будет выставлен уже на расстоянии в 500 пунктов.

А кредитное плечо определяет множитель вашей инвестиции. Чем больше кредитное плечо, тем на большую сумму будет открыт контракт, тем больше будет стоимость пипса.

Наверное трудно для понимания, если не смотрите непосредственно на платформе? -) Дальше, на скрине всё будет наглядно…

Ну, а самым жирным плюсом в торговле CFD является то, что сделку по контракту трейдер может закрыть в любой момент, как и ордер на Форекс.

Что такое контракты CFD

Думаю, ни для кого уже не секрет, что торговля на какой-нибудь лондонской или чикагской бирже требует от трейдера наличие, мягко говоря, немалого депозита?

Например, для того чтобы попытать удачу на американских рынках и закупиться реальными акциями, вам потребуется, как минимум, тысяч пять долларов!

И это при том, что торговать вы будете какой-нибудь малоизвестной дешёвкой, так как минимальный объем большинства инструментов попросту не позволит вам совершить какую-либо покупку.

Так же, при торговле на таких биржах с вас будут взимать ряд комиссий, начиная от депозитарной, за хранение контрактов и заканчивая комиссией за объем торгов.

Как раз, для упрощения спекулятивной торговли, удешевления, а самое главное, для доступности и были созданы такие производные активы как фьючерсы и опционы.

Однако, даже появление подобных производных активов не позволяло прийти на рынок мелким инвесторам и простым людям, так как комиссия площадок остается и по сегодняшний день очень высокой.

Именно поэтому был внедрен новый вид актива, а именно — торговля CFD контрактами.

Пример: по ту сторону монитора сидит такой же трейдер, как и вы, и он считает, что вскоре биткоин подорожает, а вы считаете, что подешевеет. С помощью торгового терминала вы парой кликов мыши заключаете контракт CFD.

Если биткоин действительно подешевел, то разница между курсами взимается с того неизвестный трейдер, по ту сторону монитора. Если же в прогнозе ошиблись вы, то выплачиваете, соответственно, вы.

Эдакое противостояние трейдеров в мастерстве анализа рынка и знания фундамента -)

В этом и заключается отличие CFD от традиционных бинарных опционов. В торговле опционами есть экспирация, заранее известный процент выплаты и, если цена будет ниже/выше вашего прогноза, то вы гарантированно получаете прибыль.

Заключая же контракт CFD вы не можете точно знать, какой будет ваша прибыль, так всё будет зависеть от количества пунктов, пройденных ценой на момент завершения контракта.

Ещё раз — используя CFD, трейдер преследует не инвестиционные цели, а спекулятивные, так как прибыль получается не за счет фиксированной выплаты или процента, а за счет разницы цен между открытием и закрытием сделки.

Как раз в этом у CFD есть сходство с традиционным Форексом.

Преимущества CFD

В целом, CFD широко доступны для целого ряда финансовых активов и имеют уникальные преимущества, основанные на их отличиях от фьючерсных и опционных рынков. В частности, торговля CFD дешевле, чем торговля реальными активами, обеспечивает более высокий левередж, имеет глобальный доступ и не подлежит ограничениям на покупку.

Торговля CFD дешевле, чем торговля реальными активами по нескольким причинам:

Одним из главных преимуществ CFD является низкий уровень маржинальных требований. Иногда доход до 3% позволяет розничным инвесторам получать более существенную прибыль при меньших авансовых платежах.

Например, при ставке маржи 5% Алиса должна заплатить только 500$, чтобы заключить контракт на 10000$.

Однако такой левередж сопряжен с более высокими рисками, если контракт становится плохим для инвестора и может подвергнуть их значительным убыткам, что стало предметом спора среди регуляторов с CFD.

Глобальная доступность CFD также является важным преимуществом, которое они предоставляют. Инвесторы могут получить доступ ко всему — от акций до товаров через спекуляцию ценами, а CFD — тривиальный способ выхода на рынок менее опытных инвесторов.

Доступ ко многим международным рынкам затруднен, и трейдеры могут спекулировать на динамике цен на различные активы на одной платформе через брокера.

Наконец, CFD не подлежат правилам короткого замыкания на конкретных рынках, таких как требования по заимствованиям базового актива и дополнительные комисси брокеру, связанные с короткими колл-продажами.

Одной из основных областей, в которых крупные инвесторы используют CFD, является хеджирование рисков на волатильных рынках, а также диверсификация портфелей — удобство благодаря их быстрой доступности и охвату охватываемых активов.

Что такое cfd

CFD представляет собой заключаемый между двумя сторонами договор, согласно условиям которого «при изменении котировок базисного актива одна сторона выплачивает другой разницу в цене».

Давайте более простыми словами. Возьмем график температуры, сегодня 20 градусов. Это наш базисный актив. Находим двух людей, один из которых говорит, что завтра будет теплее, а другой думает, что холоднее. Заключаем между ними договор и закрываем его завтра по итогу дня — победитель получает деньги проигравшего. Чем больше разница температур, тем больше прибыль первого и убыток второго. При этом понятно, что «владеть» температурой не может ни тот, ни другой.

Итак, заключение cfd контракта не требует от сторон ни передачи, ни даже владения базисным активом — предметом договора в данном случае является разница цен того, на чём он основан. Таким образом, контракт на разницу является чисто спекулятивным инструментом, в основе которого лежат лишь договорные отношения.

Контракты торгуются в классической платформе по тому же принципу, что и производные финансовые инструменты, такие как фьючерсы. Покупатель, занимающий длинную позицию по контракту, берёт на себя обязательство выплатить продавцу, занявшему короткую позицию, разницу между ценой покупки и продажи cfd — в случае, если цена базисного актива снизится. Его контрагент напротив, обязан будет выплатить разницу в случае, если стоимость лежащего в основе договора актива вырастет.

Пример расчета

Предположим, что трейдер занял длинную позицию по cfd, базисным активом которого является 1 акция Microsoft, когда её цена составляла 130 долларов США. Спустя три дня цена на неё изменилась и составила 135 долларов. Трейдер закрывает свою позицию и фиксирует прибыль, которая составляет 135-130=5 долларов. Продажа контракта на разницу (короткая позиция) приведет к соответствующему убытку в том же размере пяти долларов.

В таком варианте эта сделка равносильна сделке с акцией, однако на практике контракт на разницу почти всегда предполагает использование плеча (заемных средств). CFD могут создаваться на различные базовые активы: акции, нефть, рыночные индексы и пр. Часто ими измеряется именно разница цен, но например в случае индексов это просто котировки в пунктах.

Интересным в данном инструменте является возможность получения дивидендов по акциям без необходимости ими владеть. Дело в том, что при заключении cfd на акции многие брокеры устанавливают так называемую поправку на дивиденд – сумму, которую получает клиент, если в день выплаты дивидендов он занимает длинную позицию по cfd, или уплачивает, если в этот день его позиция короткая.

Торговля CFD на акции

Ситуация с коронавирусом лихорадит фондовые рынки, затрагивая и рынок акций. Хотя и удалось сохранить доходность портфеля на прежнем уровне 1,44% или 562,60$, но неделя получилась лихорадочной и нестабильной.

По магазину и интернет-проектам неделя прошла относительно стабильно, за исключением претензий к хостингу. Сайты отваливались по нескольку раз в день, что существенно тормозило работу и свело на нет все усилия на продвижение. Сейчас оперативно ищу ему замену. В целом заработано 382$. В ближайший месяц планирую увеличить инвестиции в интернет-проекты.

По самостоятельной торговле все отлично +49% при лотности 0,05. Торговал на USDJPY на 4-часовом таймфрейме. Особо не заморачивался – отложенными ордерами собрал профит в начале недели пока цена двигалась в коридоре. В конце появился хороший сигнал по стратегии Ишимоку.

На прошлой неделе тестировал торговлю отложенными ордерами через и результат порадовал. На этой решил проверить срабатывание ордеров на Roboforex и Amarkets. Все сделки в итоге открылись, но у Амаркетс это заняло больше времени. Конечно многое зависит от типа счета, поставщиков ликвидности и ряда других факторов, но результаты говорят сами за себя – при высокой волатильности первые 2 брокера отработали лучше. Не зря они признаны лучшими брокерами для скальпинга за скорость исполнения заявок.

Не все участники фондового рынка пережидали лихорадку, торгуя на защитных активах, вроде японской йены. Это отчетливо видно по результатам инвестирования в памм счета и копирование сделок.

Управляющие в Amarkets закончили неделю в минус 9,39$. Особо отличился Corporal с результатом в -4,22%. Ситуацию удалось выправить путем замены в начале недели счета 3000 на , который оправдал ожидания и сработал с профитом 5,81$, что составляет почти 2% от инвестированной суммы.

В периоды нестабильности большую ценность приобретает функция , где можно ограничить максимальные убытки за неделю. В этот раз спасла только оперативная замена счета Crumple Grow, который сливал добрую половину января, на с ограничением убытков, т.к. трейдер торгует с весьма высокими для меня рисками. Надежды оправдались, и данный счета показал лучшую доходность за неделю +16,84%, заработав 56,51$. Итоговые результаты за последнюю неделю января по ramm-инвестированию оказались скромнее +4,69% или 46,12 долларов США.

Копирование сделок через Робофорекс дало более стабильные результаты – 9,16$ или 0,74%. В плюс сработали 3 счета из 4-х. В Share4you произошла замена сразу 3-х трейдеров, что позволило закрыть отчетный период в безубыток несмотря на слив основных счетов. Как итог: 2,11$ или 0,12%.

В Larson&Holz хорошо себя проявил BoomBuhTruh, заработав за неделю 11,68$ (2,85%). Но общий результат составил всего 0,47%.

Криптовалюту и российские акции я не трогал.

Торговля акциями CFD

Про торговлю CFD российскими акциями я писал в предыдущем отчете.

После удачной торговли на форекс я решил провести технический анализ акций с целью освоить свободные средства на счете брокера FinmaxFX (скам не вкладывать). После долгого перебора остановился на CFD на акции Yamana Gold Inc (AUY) – золотодобывающей компании из Канады. На растущем тренде данных акций можно отчетливо торговать по фигуре флаг.

В результате удалось купить акции в самом низу и продать по хорошей цене уже в конце недели с доходом в 3,44% или 13,57$.

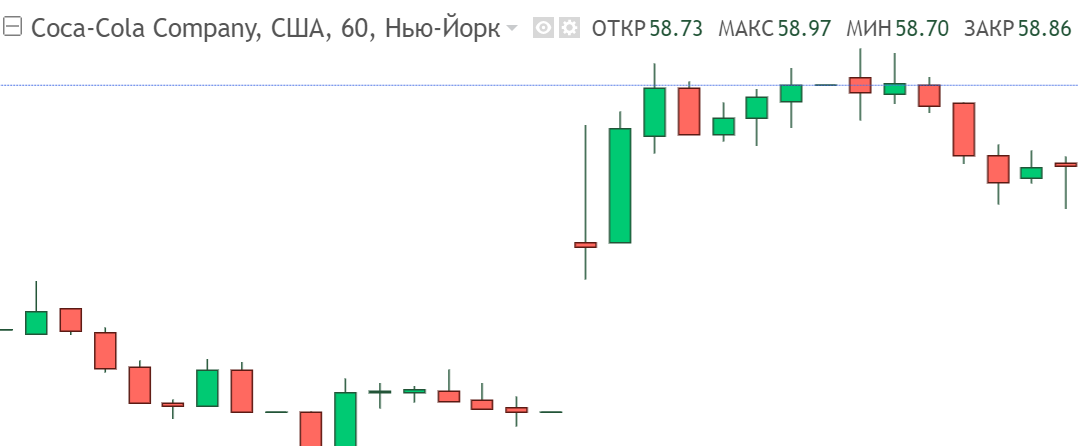

Во втором случае я решил сыграть на закрытие гэпа на акциям Coca-Cola.

Понадеявшись на опыт закрытия гэпа я поспешил открыть сделку на sell и лишь после изучил информацию по растущему тренду. Анализ показал, что по данным акциям гэп может не закрыться, поэтому поспешил закрыть сделку при первом откате. Итогом стала небольшая прибыль в 1,41% или 4,17$ и пониманием, что не все так просто с cfd на акции и фундаментальный анализ проводить тоже нужно.

Биржа или CFD – что лучше

Хотя на первый взгляд может показаться, что различия между торговлей ценными бумагами через биржу или CFD-контракты огромна, это не так. В обоих случаях, подбор ценных бумаг для сделок также основывается на фундаментальном и техническом анализе и здесь первостепенное значение имеет краткосрочный период инвестирования, и желание заработать на падении акций. Поэтому для меня CFD на акций – это еще один инструмент, помогающий зарабатывать деньги. О том, как успешно совмещать торговлю через биржу с CFD-контрактами и сколько на этом можно заработать на примере акций Газпрома я подробно рассказывал в статье.

Разбираемся с терминами

Сокращение CFD расшифровывается как Contract for difference (т.е. контракт на разницу). Смысл этого типа биржевых контрактов заключается в том, что сделка на покупку/продажу актива не предполагает поставку этого товара покупателю.

Если трейдер покупает CFD на нефть, то пшеницу, то формально он становится владельцем определенного ее количества, но при этом сам товар ему не передается, то есть поставка отсрочена. Закрывается контракт на разницу (CFD) сделкой того же объема, но противоположного направления. Прибыль/убыток рассчитывается исходя из разности цен на момент открытия и закрытия сделки – отсюда и название.

Торговлю CFD можно назвать торговлей обязательствами, то есть право собственности на актив не переходит от одного участника торгов к другому. У CFD есть ряд преимуществ:

- работа ведется через МТ4, с того же счета, на котором трейдер работает, например, с валютными парами;

- кредитное плечо снижает входной порог. Если сравнить капитал, необходимый для работы на фондовом рынке, то CFD выгоднее.

Из недостатков отметим:

- отсутствие регулирования, этот тип биржевых контрактов по сути «вне закона», никем не регулируется;

- торговля CFD контрактами все же отличается от работы с валютными парами – другая волатильность, нужно учитывать время работы фондового рынка.

CFD брокеры обычно вводят небольшие ограничения по работе с этим типом контрактов. Например, делают их недоступными на демо-счете или ряде реальных счетов. Больше дополнительных условия для работы с ними не вводится.