Как выбрать хедж-фонд

Прежде чем доверять свои денежные средства, инвестор должен убедиться, что вкладывает средства в надежный хедж-фонд. Основными критериями, по которым следует проверить хедж-фонд, являются:

- Сколько лет работает хедж-фонд. Надежный фонд должен проработать на рынке несколько лет, завоевать репутацию и показать доходность выше роста фондовых индексов.

- Кто основатель фонда. За надежным хедж-фондом обычно стоит крупный банк, имеющий многолетнюю деловую репутацию. Если собственник вызывает сомнения, лучше отказаться от вложений денег в этот фонд.

- Где зарегистрирован фонд. Многие хедж-фонды регистрируются в оффшорах. Это делается для снижения налогов. Но для инвестора возникает дополнительный риск. Если фонд прекратит свою деятельность, взыскать с него вложенные средства будет очень сложно. Поэтому лучше присмотреться к хедж-фонду, который зарегистрирован в вашей стране.

- Стабильность дохода. Доходность фонда в прошлом не гарантирует такую же доходность в будущем, но лучше выбрать хедж-фонд, который стабильно показывает доход на протяжении нескольких лет.

- Стратегии фонда. Изучите, в какие страны и активы инвестирует фонд. Если в стране наступил кризис, то вложение средств в акции ее предприятий является не самой удачной идеей.

- Команда хедж-фонда. Качество управления вашими активами зависит от профессионализма людей, работающих в фонде. Изучите аналитиков и управляющих фонда. Какие достижения у них были, какую в прошлом показывали доходность, были ли претензии к ним со стороны регуляторов.

И главное, обязательно скрупулезно изучите договор, который вы будете подписывать. Не стесняйтесь задавать вопросы менеджеру фонда, а лучше проконсультируйтесь со своим юристом.

ТОП-5 ошибок начинающих инвесторов

Наличие проверенных и надежных сайтов для инвестиций от 100 рублей – еще не гарантирует стабильный доход. Практика подтверждает, что новички совершают типичные ошибки, которые приводят к убыткам:

Игнорируется диверсификация рисков – все деньги вкладываются в один сайт или проект.

Отсутствие инвестиционной стратегии и системы управления риском.

Не проводится анализ отзывов о проверенных сайтах для инвестиций от 100 рублей.

Во внимание не берутся основные меры безопасности.

Инвестор попадает под влияние жадности и увеличивает размер вложений, когда того не требует ситуация.

Каждый из предложенных вариантов способен приносить прибыль, при условии, что инвестор придерживается экспертных рекомендаций. Тщательно изучите ошибки новичков и старайтесь их не допускать.

Долгосрочные инвестиции — залог успеха для инвесторов

Наилучшим вариантом для инвестора является составить хороший инвестиционный портфель. Это делается, чтобы снизить риски понести серьёзные потери от одного эмитента. А если добавить туда ещё и краткосрочные облигации ОФЗ, то можно уже считать себя уже очень хорошим инвестором. Таким образом, мы снизили ещё и волатильность портфеля.

Пару слов о важности диверсификации портфеля

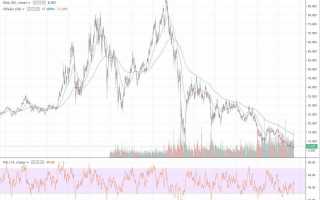

На скриншоте ниже приведен график цены Dotchebank (крупнейшего банка Германии и Европы):

Сильнейшее падение. А есть те, кто покупал и держал его. Например, купив Dotchebank где-то в середине после отскока 2009 г, сейчас инвестор находился бы в минусе на 90%. Если бы он диверсифицировал свой портфель и не вложил все свои деньги в акции этого банка, то был бы сейчас в плюсе.

Ещё один пример акции Kodak. Компания и вовсе обанкротилась, хотя до появления цифровых фотоаппаратов она процветала и давала хорошие надежды на светлое будущее её акционерам.

Правила диверсификации портфелей

Различные риски в разное время

Безусловно, что в разные периоды на бирже нужны различные подходы. В какие-то моменты стоит входить в рисковые активы, а в другие надо не суваться туда годами.

В мире много отличных бизнесов, но вопрос в цене. Есть ли смысл покупать отличную компанию по переоцененной цене? Если вы покупаете с целью заработать, то точно не стоит. Инвесторы ищут прежде всего недооцененные активы, где есть соответствующая премия за риск. В переоценённом дорогом активе премия будет мизерная, значит потенциальный доход тоже.

Новичков волнует вопрос: «так, что мне купить сейчас: акции, золото, валюту?» Если хотите пощекотать свои нервы, то берите самые ликвидные акции хотя бы на 20-30% от своего депозита прямо по текущим ценам.

На остальные средства можно купить долгосрочные и краткосрочные облигации. Можно рассмотреть ETF-фонды, как готовый сбалансированный портфель.

Фонды ETF берут небольшую комиссии (она уже включена в стоимость ПАЯ), но зато вы экономите свое время и комиссии на покупку и ребалансировку своего портфеля.

Итого, в инвестиционном портфеле будут стабильные ценные бумаги в виде облигаций, которые не дадут сильно падать вашему балансу и будут давать стабильный пассивный доход. А акции крупных компаний обеспечат основной рост. Они будут волатильны, но всё же тенденция всегда говорит о том, что акции растут.

Можно ожидать от портфеля 70%/30% доходность порядка 10-20% годовых. «Это мало» — скажет большинство. Но зато это будет стабильная прибыль без американских горок трейдеров. Если хотите больше, то надо рисковать. Например, в периоды спадов на фондовом рынке перекладывайте деньги из облигаций в акции. Так покупка будет дешевле и есть все шансы отрасти в ближайшие месяцы.

Но никто не даёт гарантии, что это будет правильным решением. Кризис может затянуться на годы. В этом случае просадка может быть значительной и затяжной.

В истории рынка уже были длительные периоды отсутствия роста. Например, начало Великой Американской депрессии в 1929 г. Фондовому рынку потребовалось 20 лет, чтобы восстановить свои позиции. Так же отсутствием роста характеризуется и период с 1965 по 1982 г. Промышленный фондовый индекс США «Dow Jones» не вырос за это время вовсе.

Советую прочитать следующие статьи:

Во что вложить Акция

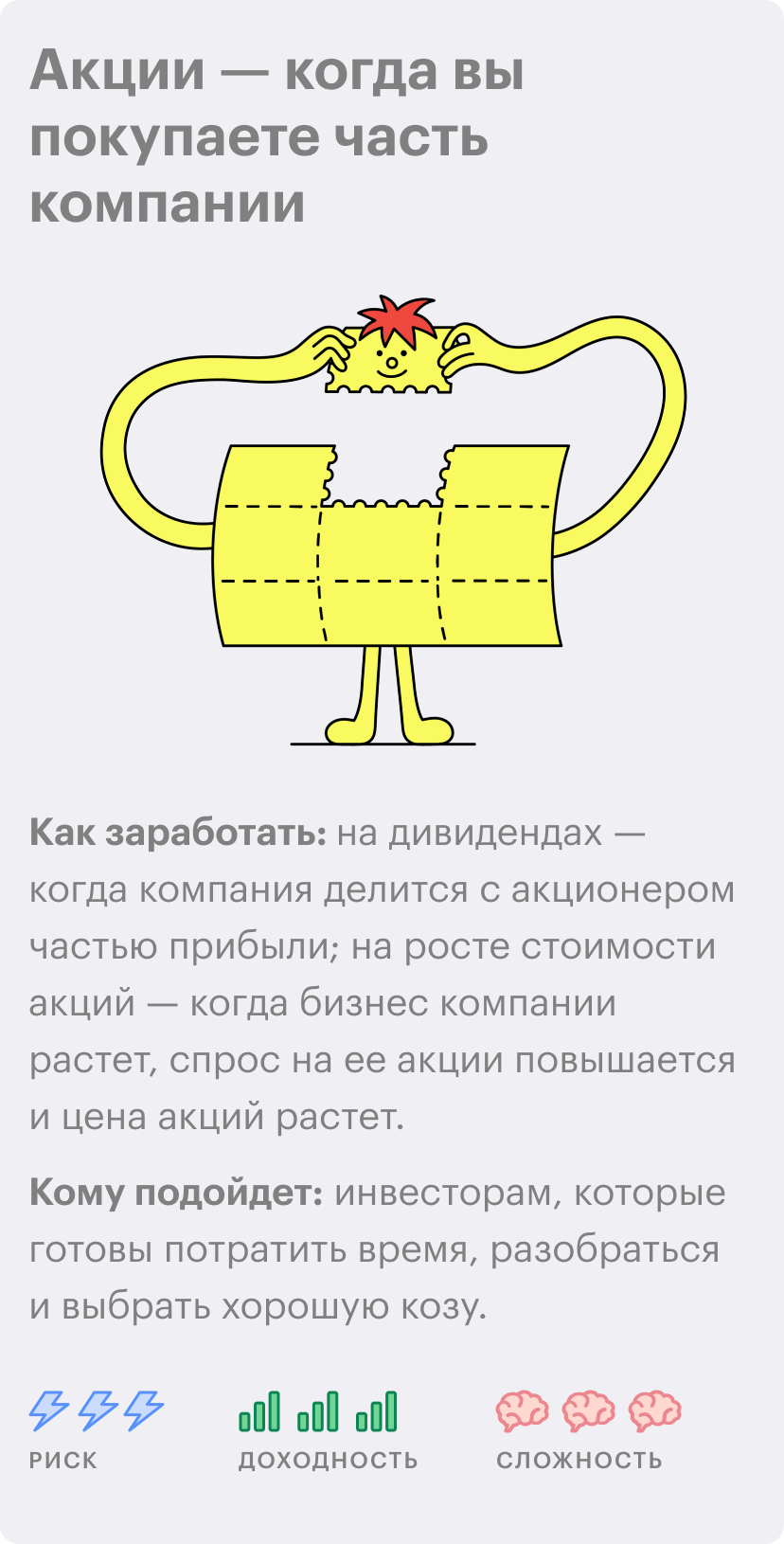

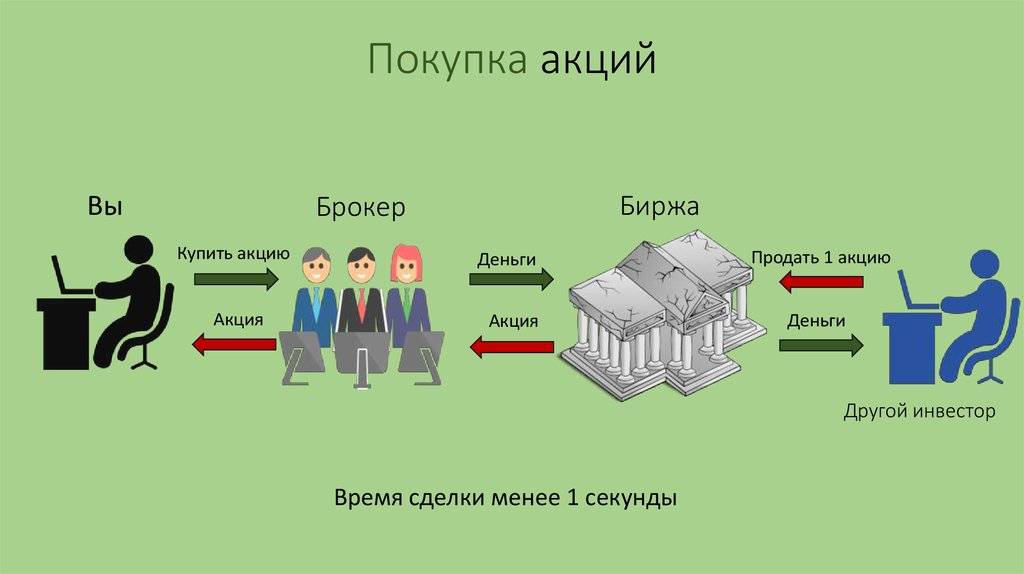

Акция — это часть компании, доля в ее бизнесе. Если вы купили акцию, то фактически стали совладельцем компании и можете претендовать на часть ее прибыли.

У владельца акции два варианта заработка: на разнице в стоимости акций (купили подешевле, продали подороже) или на дивидендах — это когда компания делится с акционерами частью прибыли. Сейчас объясним на примере.

Представьте, что у вас есть друг-фермер, который предлагает вам купить в складчину козу — пополам. Ваша доля козы — это акция. Коза будет давать молоко, молоко будет продаваться — вы будете получать половину прибыли от продажи молока. Эта прибыль от молока — ваши дивиденды.

А если стоимость козы на рынке вдруг взлетит вдвое и вы решите продать свою долю другому инвестору, то заработаете на росте стоимости — вы разово получите прибыль от разницы между ценой продажи и покупки, но больше не будете получать регулярные дивиденды.

Риски в акциях очевидны: как и коза, бизнес компании может «заболеть» или спрос на молоко может упасть по каким-то внешним причинам. Тогда доля будет приносить меньше прибыли, а продать ее на рынке хотя бы за прежние деньги будет сложно — никто не хочет покупать нерентабельную козу.

Во что вложить Облигации

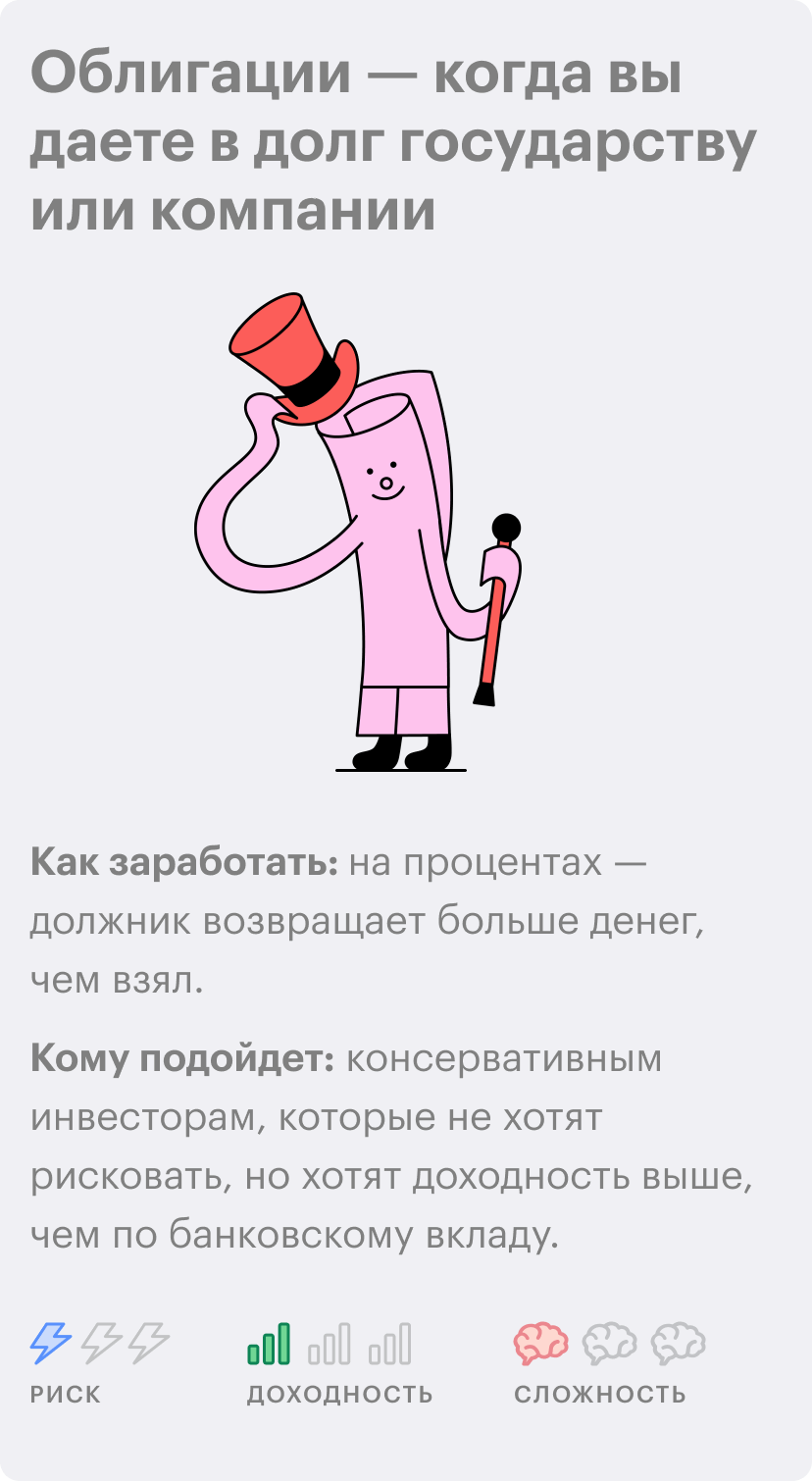

Купить облигацию — значит дать государству или компании в долг под проценты.

Допустим, компания хочет расширять производство, а на это ей нужны деньги. Тогда инвестор дает деньги компании, а взамен получает облигацию — расписку, в которой указано, сколько денег взяла компания, сколько обязуется вернуть и через какой срок.

Облигации выгодны компании: она может получить деньги под меньший процент, чем в банке. Инвестору они тоже выгодны: он может вложить деньги под больший процент, чем в банке.

Главное — правильно выбрать, кому дать в долг. Обычно чем надежней должник, тем под меньшие проценты он готов взять в долг. Если компания предлагает дать ей в долг под 25% годовых, велик шанс, что деньги она вернуть не сможет.

Облигации могут выпускать компании, а может целое государство или регионы. Государственные облигации самые безопасные, но и доходность по ним не сильно отличается от доходности вклада. Региональные облигации более выгодные, а корпоративные (облигации компаний) — еще выгоднее. Но с выгодой растет риск.

Тарифы и комиссии 2020

На выбор предлагается 3 тарифа:

- Инвестор,

- Трейдер,

- Премиум.

| Операция | Инвестор | Трейдер | Premium |

| За открытие позиции | 0,30% | 0,05%, от 200 тыс. руб в день 0,025% | от 0,025%, до 2% |

| Обслуживание счета | Бесплатно | 0-290 руб. в мес. | 0-3000 руб. |

Тинькофф Инвестиции какой тариф выбрать

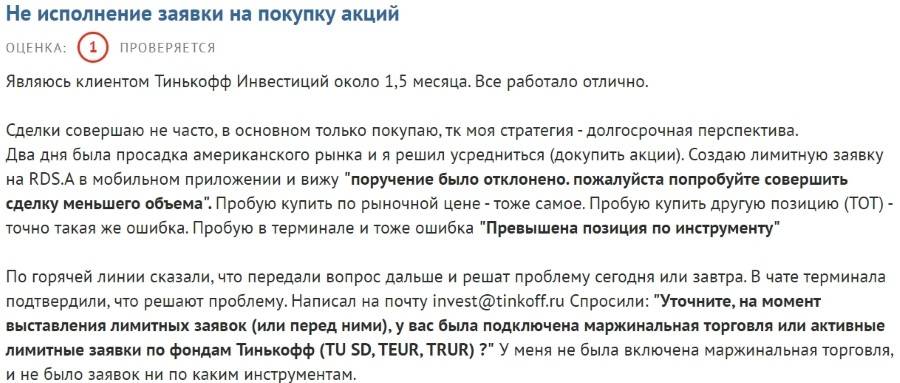

Тариф “Инвестор” подойдет новичкам и инвесторам с долгосрочными и среднесрочными стратегиями, торгующими без кредитного плеча. На данном тарифе не доступны внебиржевые бумаги и участие в IPO, но вы можете воспользоваться помощью робота-советника, а также имеете доступ к публикуемым инвест-идеям и прогнозам, публикуемым внутри карточки каждой акции. На данном тарифе вы можете подключить маржинальную торговлю, но будьте готовы к сбоям при попытке открыть сделку.

Как выяснилось путем разбирательств, такой “глюк” приложения может случаться, если периодически включать-выключать маржинальную торговлю. Так же как и следующий.

Проблему возможно решат, но это не точно 🙂

Нервы и время на общение с техподдержкой потратить придется.

В базовом тарифе вам доступен довольно широкий перечень торговых инструментов, но в то же время, вы не можете получить доступ к внебиржевым финансовым инструментам. Для их приобретения требуется тариф “Премиум”.

Даже базовый перечь активов тарифа “Инвестор” закроет потребности 95% инвесторов, т.к. в нем присутствует достаточное количество акций российских и популярных зарубежных компаний.

Если вам не хватает внебиржевых ценных бумаг, а тариф “Премиум” пока не нужен, то рекомендую рассмотреть зарубежного брокера Roboforex, где вы можете приобретать внебиржевые зарубежные акции с минимальным депозитом. Для торговли, вам понадобиться счет .

Тариф “Трейдер” подойдет для активной краткосрочной торговли акциями в течение дня. Комиссии за сделку тут меньше – 0,05% за сделку и 0,025% ежедневный оборот по сделкам в день достигает 200000 руб.

- отсутствия сделок в течение месяца,

- наличия премиальной карты Тинькофф,

- инвестиционный портфель превышает 2 000 000 руб.,

- оборот по сделкам за прошлый месяц превысил 5 млн. рублей.

Во всех остальных случаях плата за обслуживание составляет 290 рублей в месяц.

Остальные условия схожи с тарифом “Инвестор”. Доступа к внебиржевым бумагам нет, участие в IPO принимать не сможете. Доступ к идеям, прогнозам и возможность маржинальной торговли не ограничены.

Тариф “Premium” подойдет для профессиональных инвесторов с внушительным капиталом. Основная привлекательность тарифа – доступ к внебиржевому рынку финансовых инструментов. За это придется доплатить суммой от 3 000 000 руб., тогда обслуживание для данного тарифа будет бесплатным или 3000 руб./мес. Снижение до 990 руб./мес. возможно со 2-ого мес., если на брокерском счете будет сумма от 1 до 3 млн. рублей.

На Премиум тарифе Тинькофф инвестиции комиссии за сделку:

- на операции с ценными бумагами, доступными на всех тарифах – 0,025% с каждой сделки,

- за внебиржевые акции и ETF – 0,25% за сделку,

- внебиржевые еврооблигации – от 0,25% до 1%,

- структурные ноты – 1%-4% за операцию,

- участие в IPO – 2% за сделку.

- За перенос позиций при маржинальной торговле на следующий день – от 25 рублей.

Также на данном тарифе доступна подписка на “Ведомости” и персональный менеджер.

Выбирая трейдерский тариф или маржинальную торговлю не забывайте ставить уровни стоп лосс и тейк профит. Разберу эти функции на реальном примере: вы приобрели акцию сбербанка за 189 рублей, но опасаетесь, что цена может упасть. Выставляем стоп лосс на уровень 180 рублей, а тейк профит на 210 рублей. Если цена опуститься до 180 рублей, ваша сделка будет закрыта и вы потеряете 9 рублей, а при достижении цены 210 рублей, сделка закроется автоматически с профитом 21 рубль.

Также в приложении есть возможность устанавливать отложенные ордера или лимитные заявки. Например, вы хотите купить акцию Сбербанка по 180 рублей, а текущий курс 189 рублей. Для этого вам нужно нажать “Купить” и выставить лимитный ордер на 180 руб. По достижении ценой 180 рублей, сделка будет открыта.

Отложенные сделки работают только во время открытой торговой сессии, по ее закрытию, все такие ордера будут автоматически удалены. На следующий торговый день их нужно будет ставить заново.

По поводу комиссий не все так прозрачно судя по отзывам.

Акции и облигации

На инвестициях можно заработать

Инвестиции, как и трейдинг — это игра вероятностей и рисков. Например, можно удачно прийти на биржу перед ростом. Купив удачно акции на падении, спустя пару недель на балансе можно увидеть профит в +10%. Большинство ходит на работу и зарабатывает мало, а тут ничего не делая +10%. От такой прибыли у начинающих начинает кружится голова, эйфория! Хотя, возможно, именно сейчас происходит точка разворота и пора фиксировать прибыль и просто вложить деньги в менее волатильные ценные бумаги, как облигации. Но большинство не зафиксирует так лёгко полученную прибыль и в итоге потеряет её.

Другие же наоборот, купив неудачно акции сразу оказываются в минусе. После чего возможны два варианта: либо продать в убыток спустя какое-то время или же дождаться пока выйдешь в ноль. Причём, выйдя в ноль, большинство зафиксируется и скажут, что: «рынок — это не его». Ведь он ожидал ежедневной прибыли, а получил просадку и нервотрёпку, долгое восстановление цены.

При этом у двух этих инвесторов сложится разное впечатление о рынке. Хотя разница между тем, когда они вложили деньги может составлять всего лишь месяц. Поэтому речь идёт о банальном везении входа у одного и невезении у другого.

Пока инвестор не потеряет какую-то сумму, то он не сможет понять, что рынок не всегда растёт. Долгосрочные инвесторы регулярно видят минусы в каких-то промежутках времени.

Если вовремя не выйти с рынка (закрыть позицию), то потом и вовсе непонятно, что делать с позицией. Например, оказавшись в минусе по акции на 5%, что делать: продать или ждать? Универсального ответа нет. В каком-то случае будет лучше подождать, в каком-то продать. В итоге результат будет зависеть просто от везения и опыта инвестора.

Хотя в данном вопросе всё же есть универсальный совет: не давай убыткам расти. Убыток в 5% уже достаточно большой и по хорошему надо было закрываться ещё при минус 2-3% (ставить стоп-лосс). Или превратиться в долгосрочного инвестора. Последних кстати очень много на рынке. Они просто держат ценные бумаги и ничего не делают.

Активно торгуя, можно заработать даже 100% годовых, но это ещё не значит, что вы гуру трейдинга. Вот, если удастся продержаться с такими темпами хотя бы 5 лет, тогда — другое дело. Повезти может любому даже самому далёкому от торговли человеку, а стабильно показывать результаты — это и есть признак профессионализма и не случайности.

В списке богатейших людей на 2020 год нету ни одного трейдера. По сути, там только один инвестор Уоррен Баффет. И то его можно с натяжкой туда отнести, поскольку он активно участвует в управлении бизнесом, а значит, он оказывает влияние на компании.

Любое действие на бирже — это прежде всего сложный выбор между активами, что и по какой цене купить, когда продать. Это вечная борьба доходности и риска.

Как же зарабатывать на рынке? Выход всё же есть.

![[разбор] инвестиции и спекуляции: в чем на самом деле разница](https://mulino58.ru/wp-content/uploads/1/4/2/1429d93f445f81b99f74ef984e5f6b75.png)