Введение: что такое кризис и защитные активы

Каждый экономический кризис уникален по-своему. У каждого свои причины и методы выхода из него. Поэтому никто не может с гарантией сказать, как именно надо распределить свои средства, в какие активы вложиться, чтобы с гарантией сохранить и приумножить свой капитал. В какой-то момент лучше вложить деньги в валюту, в какой-то в золото, в какой-то в недвижимость.

В периоды стабильного роста на бирже почти всегда все ждут кризиса и по телевизору об этом говорят чуть ли не каждый день. Это связано с тем, что негативные новости гораздо интереснее широкой публике. Мало кого интересуют новости, что всё хорошо и мы медленно растём вверх. Также надвигающаяся рецессия мотивирует людей больше тратить денег сейчас.

Каждый человек может снизить риски путём диверсификации рисков портфеля. Для этого стоит иметь в своём инвестиционном портфеле несколько видов активов, которые никак не связаны между собой. Поговорка «не класть все яйца в одну корзину» в инвестициях и сбережениях имеет место быть.

Фазы кризисов

Как известно, экономические процессы развивается циклично. За последние 100 лет каждые 10-12 лет происходит кризис, который развивается по традиционному сценарию:

- Рост;

- Эйфория;

- Падение;

- Депрессия (самая короткая стадия);

- Циклический. Рост перепроизводства;

- Локальный. Затрагивает лишь отдельные компании;

- Отраслевой. Происходит во всей отрасли;

- Финансовый (денежно-кредитный). Повышение ставок по кредиту, уменьшение ликвидности у банков;

- Энергетический. Повышение или наоборот, понижение цен на энергоресурсы. Проблемы с их добычей;

- Валютный. После сильного изменения курса национальной валюты. Причём плохо как её укрепление, так и ослабление;

- Биржевой. Нехватка ликвидности, обвалы;

Размеры падений и роста также изменяются в зависимости от циклов и масштабов. Более детально про теорию циклов и их виды можно прочитать в статье: экономические циклы.

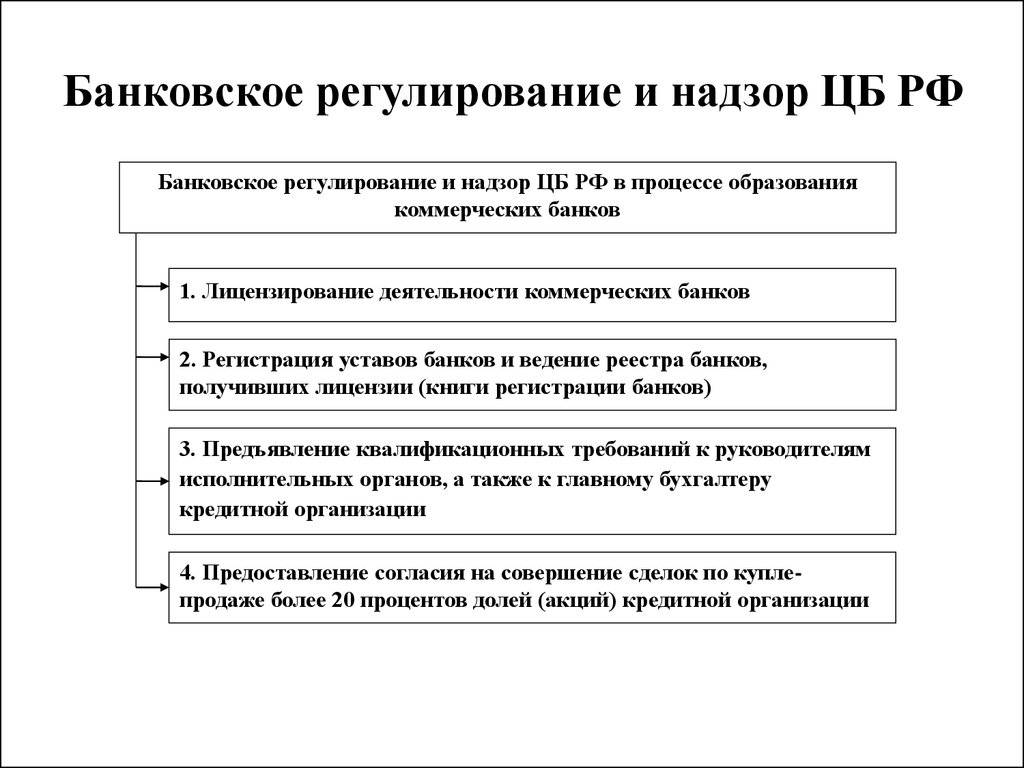

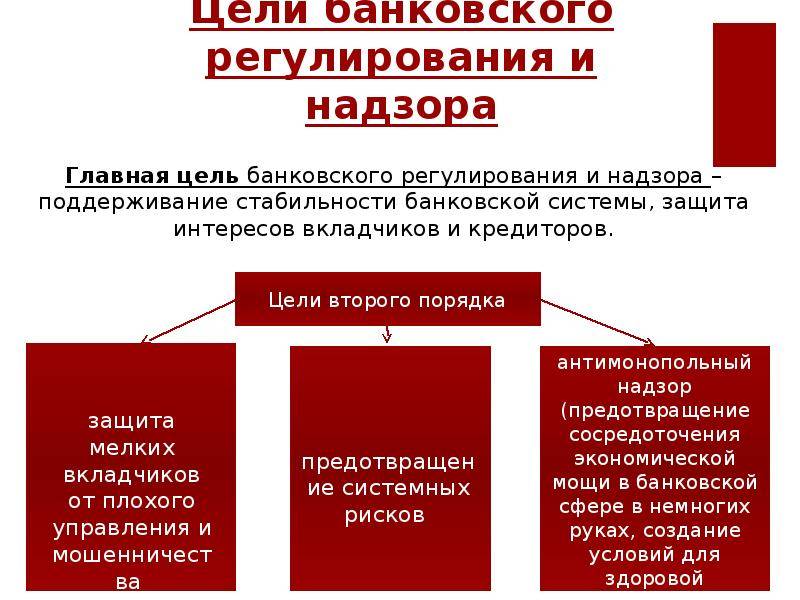

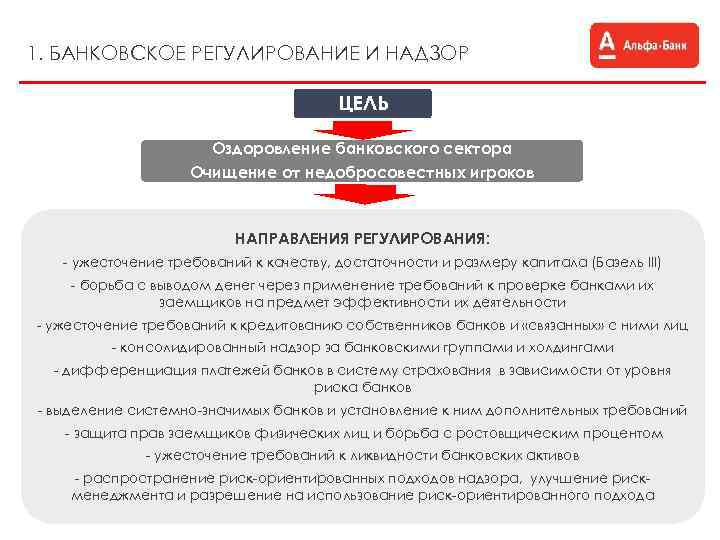

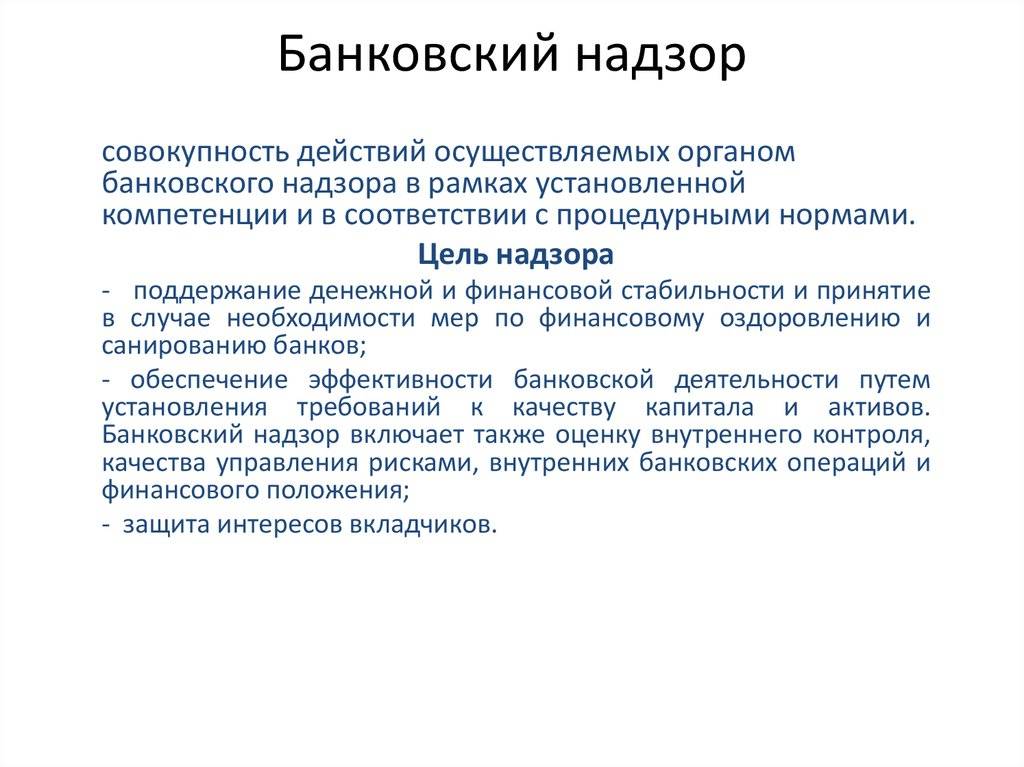

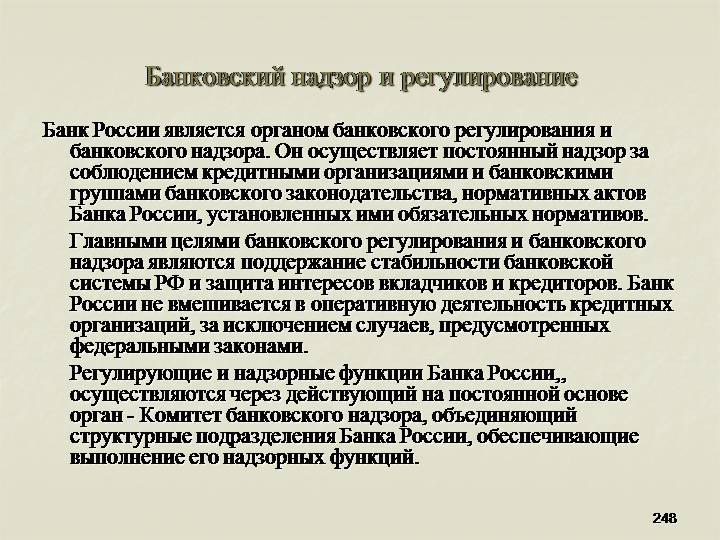

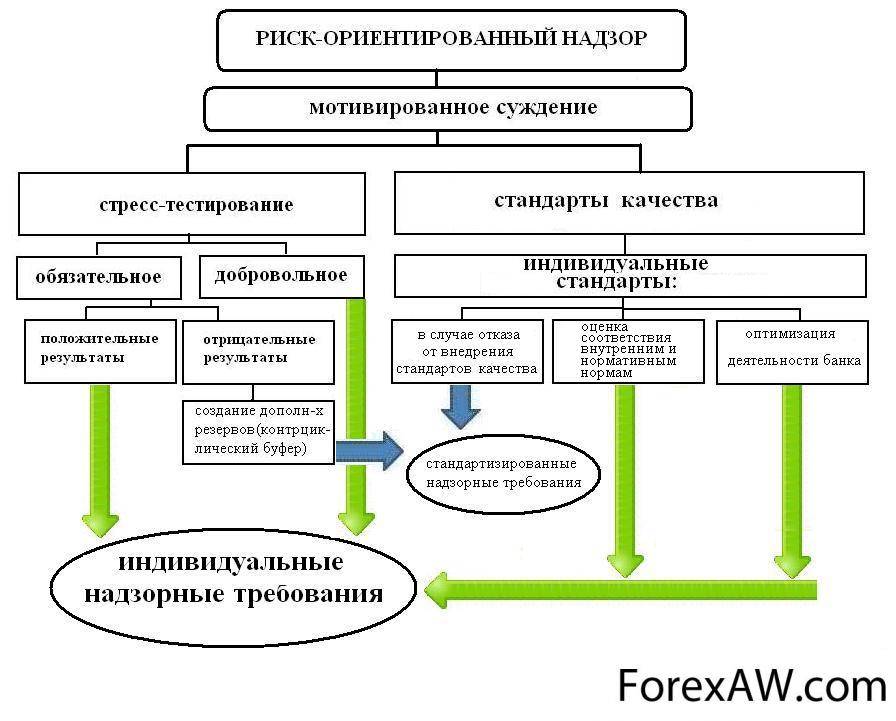

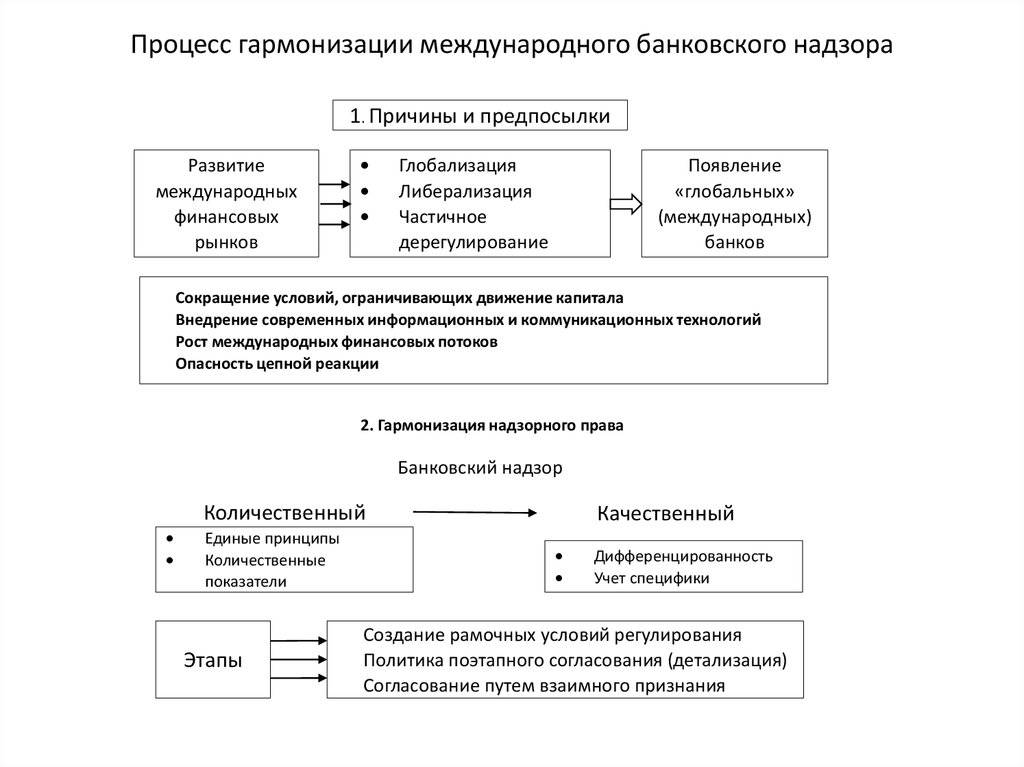

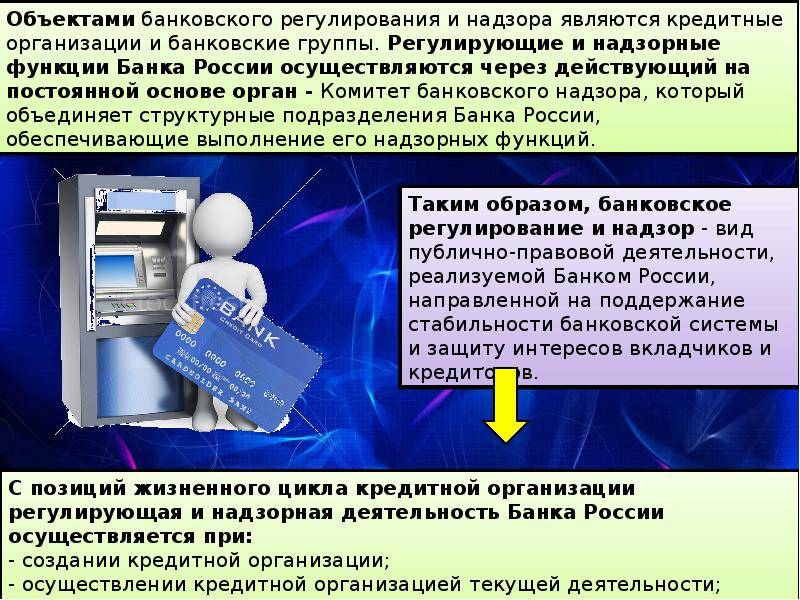

Что такое банковский надзор?

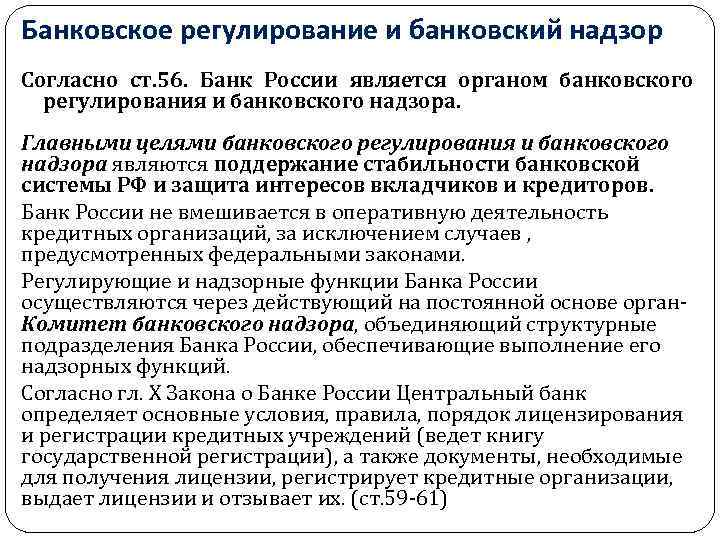

Определение 1

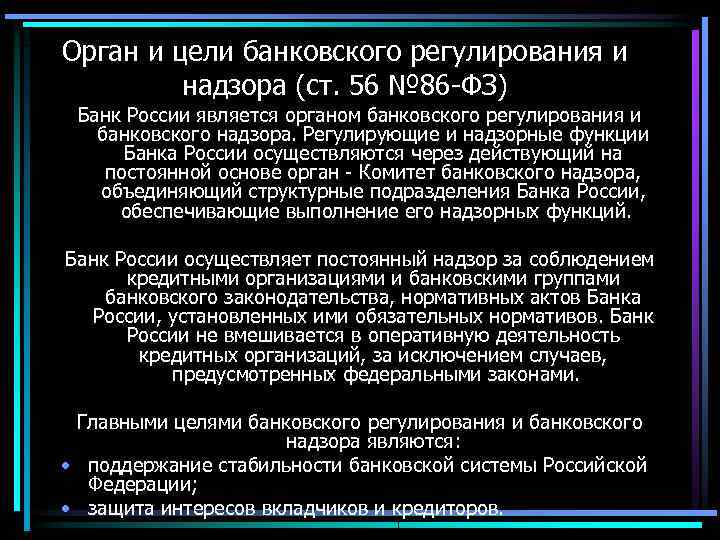

Банковский надзор — это контроль Банка России за соблюдением финансовыми учреждениями и коммерческими банковскими структурами действующего в области банковской деятельности законодательства.

Подобный контроль, осуществляемый Банком России, в первую очередь касается исполнения коммерческими банковскими структурами требования в отношении обязательных банковских нормативов (величине резервов, собственного капитала, ликвидности и т.д.). Воздействие на участников банковского рынка и называется банковским надзором.

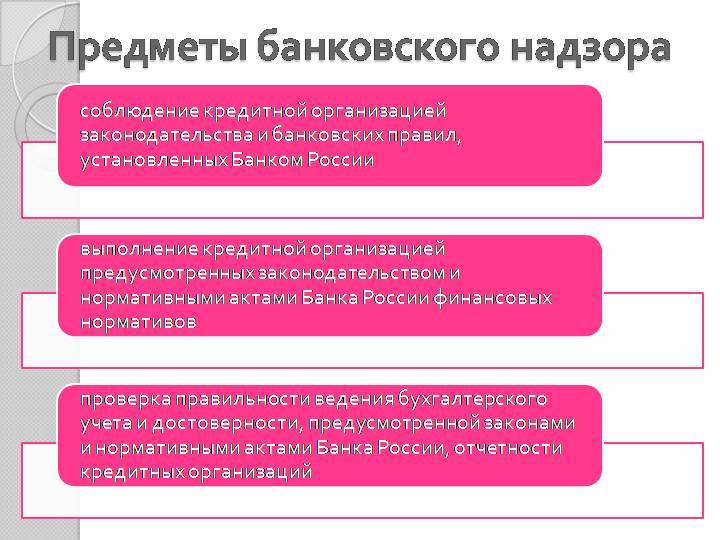

Предметом отечественного банковского надзора является соблюдение финансовыми учреждениями и коммерческими банковскими структурами закрепленных в действующем законодательстве и/или утвержденных Центральным Банком:

- методик осуществления банковских операций и финансовых транзакций;

- нормативов финансовой отчетности, бухгалтерского и налогового учета;

- нормативов ликвидности и достаточности собственного капитала банковской структуры;

- ограничений по величине формируемых резервов, потенциальных рисков, ссуд, поручительств и банковских гарантий и др.

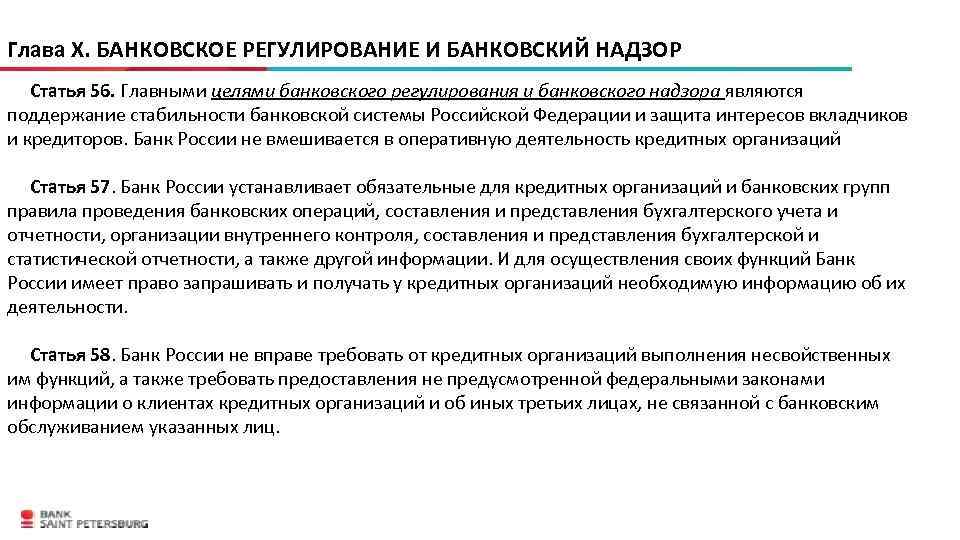

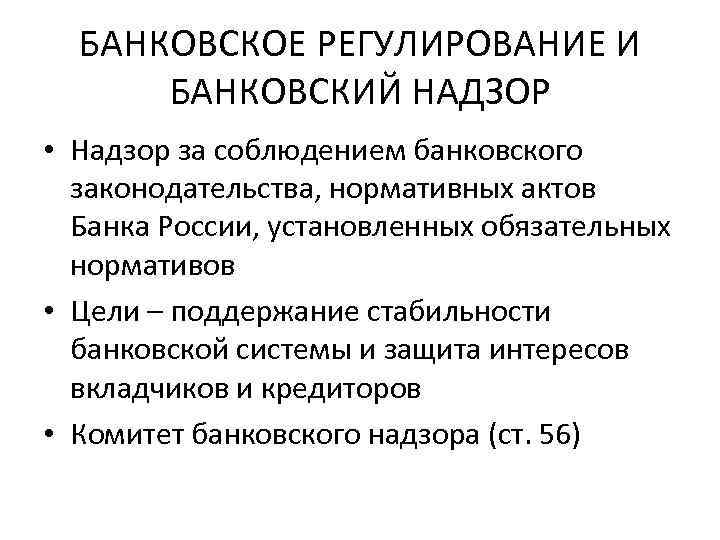

Реализация наблюдения и регулирования в соответствии со ст. 56 ФЗ №86 входит в функционал Комитета банковского надзора ЦБ РФ, который с 4 квартала 2018 года возглавляется Александром Полонским. До него — в период, на который пришелся пик «зачистки» отечественного банковского сегмента (2014 — сентябрь 2016) — комитет возглавлял Алексей Симановский.

В состав Комитета банковского надзора входят руководители структурных подразделений Банка России, которые занимаются анализом деятельности финансовых учреждений и проверками коммерческих банковских структур.

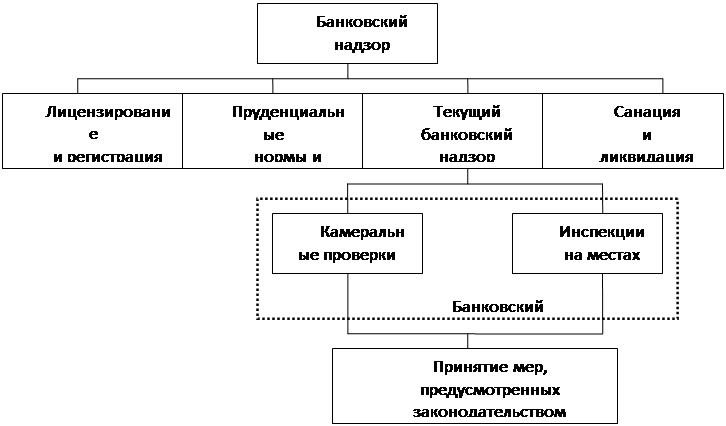

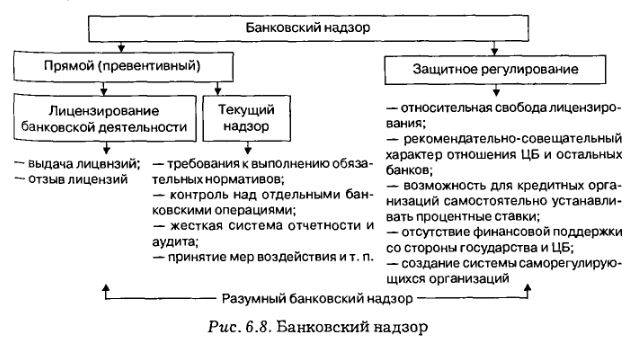

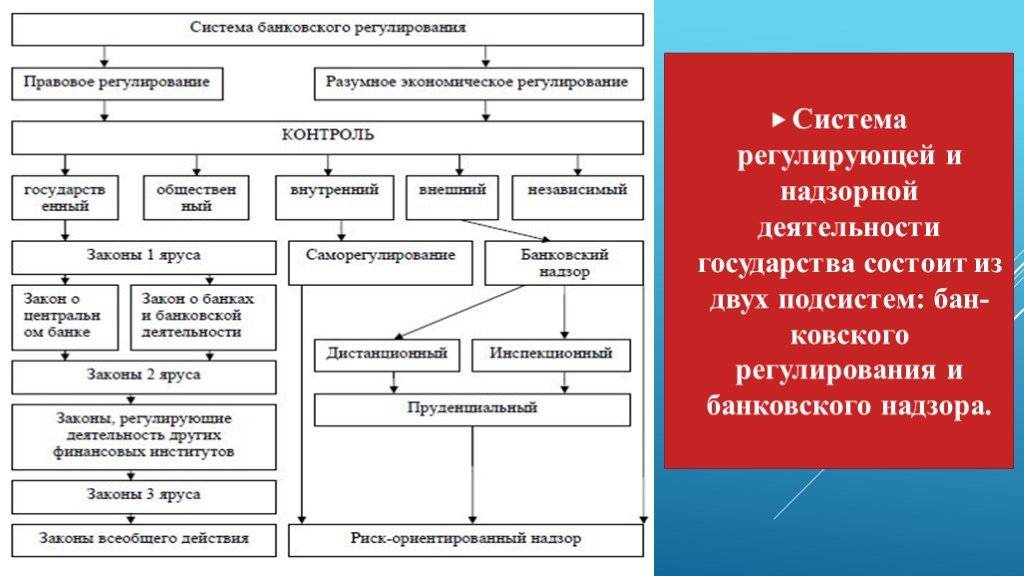

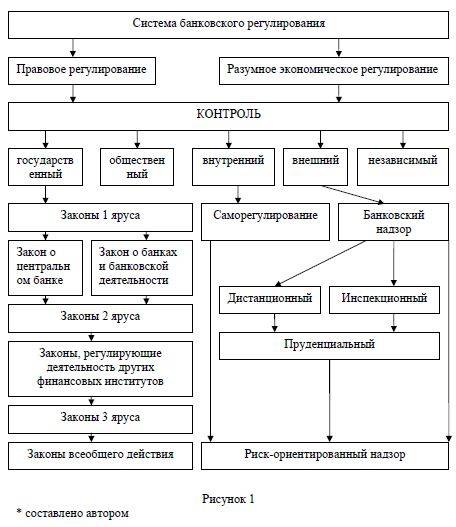

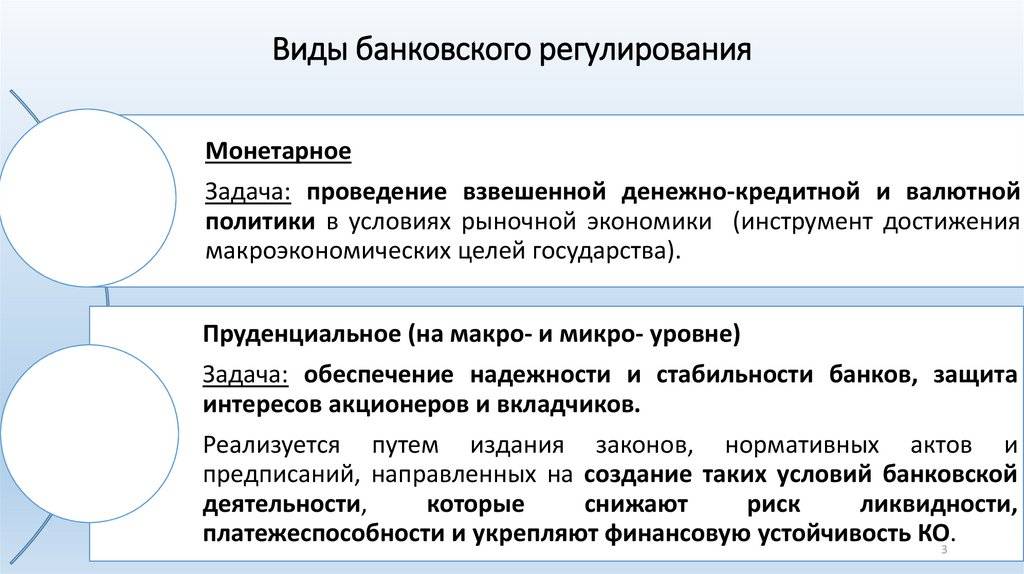

Виды и формы банковского надзора

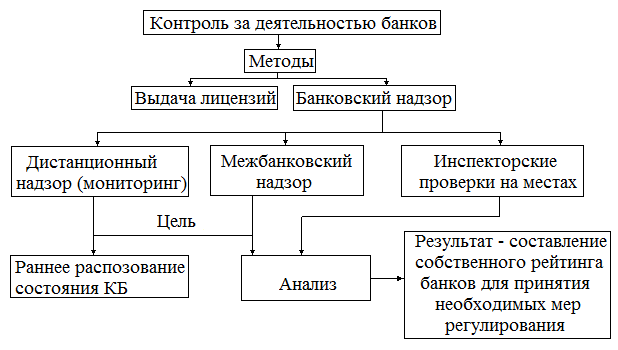

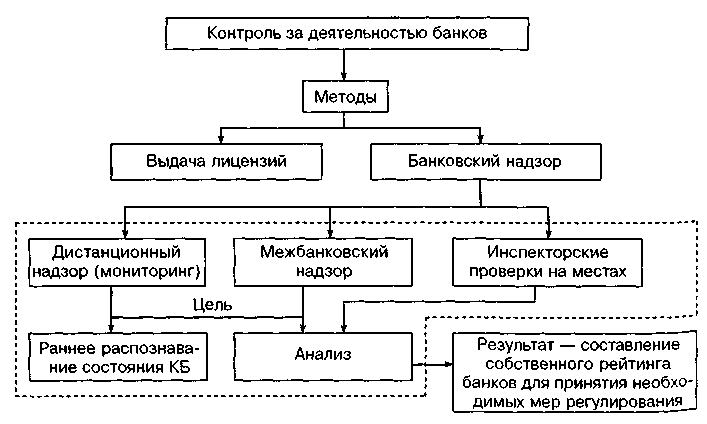

На сегодняшний день по мнению специалистов Банк России реализует два вида банковского надзора:

- юридический, в рамках которого проверяется соответствие действующему законодательству;

- пруденциальный, в рамках которого контролируется исполнение обязательных нормативов.

Так же два типа банковского надзора отличают по месту реализации уполномоченными Центральным Банком РФ лицами своих полномочий:

- дистанционный надзор, который, как правило, реализуется с помощью анализа предоставленных Банку России банковской и прочих видов документации;

- контактный надзор, который осуществляется с выездом уполномоченных лиц Центрального Банка РФ в основной офис и/либо подразделения банковской структуры.

По содержанию деятельности в настоящее время выделяют следующие виды банковского надзора:

- контроль за обслуживанием / хранением бюджетных финансовых ресурсов;

- контроль за реализацией инвалютных транзакций;

- контроль за обеспечением необходимого уровня ликвидности банковской структуры;

- прочие.

Циклическое инвестирование простыми словами

Как правило, фазы развития фондового рынка опережают фазы экономического цикла. Инвесторы стремятся на самом дне войти в бычий рынок и выйти из него ещё до начала медвежьего. Схематично это выглядит примерно так:

Нередко по данной причине на графике может наблюдаться двойная вершина или двойное дно. Первую из этих фигур формируют «умные деньги», успевающие заблаговременно перейти в защитные активы. Финишный рывок совершают спекулянты, стремящиеся сыграть на пиках и низах экономического цикла. При первых признаках перегрева экономики опытные инвесторы на рынке США выходят из акций автомобильных и транспортных компаний. Защитить портфель от глубокой просадки помогают бумаги торговых сетей (напр. Walmart) и производителей лекарств (напр. Pfizer).

В это время на рынке акций ещё возможно тестирование новых максимумов, но риск уже слишком велик. С приближением дна (поздний спад) дальновидные инвесторы начинают присматриваться к акциям транспортных и финансовых компаний. Как наиболее пострадавшие от кризиса, они находятся в глубокой просадке. Желательно, чтобы это были крупные и надёжные компании, ведь попытки сыграть на отскоке лидеров падения могут привести к покупке потенциальных банкротов.

Несмотря на сырьевую ориентацию российской экономики, в ней тоже работают подобные закономерности. В качестве примера изучим корреляцию между акциями Норникеля (японские свечи) и Сбербанка (линия).

Несмотря на отсутствие чёткой закономерности, графики намекают на противофазу. Это позволяет рассматривать российский банковский сектор как страховку от просадок сырьевого сектора. Возможно также поочерёдное циклическое инвестирование в эти сектора.

Инвесторам, стремящимся извлечь максимальную выгоду из каждой фазы рынка, рекомендуется придерживаться плана ребалансировки портфеля. Образец такого плана на примере рынка США показан на следующем рисунке. Это так называемая инвестиционная матрица. Она показывает типовой состав портфеля в процентах применительно к разным фазам экономического цикла.

Основной вопрос, который в этом случае встаёт перед портфельным инвестором, – «Каким образом я могу определить текущую фазу экономического цикла?» Точного рецепта на этот счёт не существует. Тем не менее, есть пара тезисов, полезных для понимания сути.

- Официальная статистика неизбежно оперирует запаздывающими данными;

- Опытные инвесторы ориентируются на настроения потребителей и опросы в деловой среде.

Меры воздействия, применяемые к кредитным организациям

В целях реализации полномочий по надзору за деятельностью кредитных организаций, определенных Законом о Банке России, формирования системного подхода к применению мер воздействия и повышения эффективности надзора Банком России утверждена инструкция от 31 марта 1997 г. № 59 «О применении к кредитным организациям мер воздействия за нарушения пруденциальных норм деятельности»

1. Основной задачей, решаемой надзорными органами при применении мер воздействия, является регулирование деятельности кредитных организаций в целях ее приведения в соответствии с нормами и требованиями федеральных законов и Банка России. Выбор мер воздействия, если это специально не предусмотрено нормативными актами, производится надзорными органами самостоятельно с учетом характера допущенных нарушений, причин, обусловивших возникновение нарушений и общего финансового состояния кредитной организации.

Меры воздействия разделены на две группы — предупредительные и принудительные.

Предупредительные меры воздействия применяются в основном в тех случаях, когда недостатки в деятельности кредитной организации непосредственно не угрожают интересам кредиторов и вкладчиков, т. е. на ранних стадиях возникновения недостатков.

Содержание предупредительных мер включает:

- доведение до органов управления кредитной организации информации о недостатках в ее деятельности и об обеспокоенности надзорного органа состоянием дел в кредитной организации;

- изложение рекомендаций надзорного органа по исправлению создавшейся в кредитной организации ситуации;

- предложение представить в надзорный орган программу мероприятий, направленных на устранение недостатков, включая при необходимости обязательства, принимаемые на себя кредитной организацией, ее учредителями (участниками);

- установление дополнительного контроля за деятельностью кредитной организации и за ее выполнением мероприятий по нормализации деятельности.

Принудительные меры воздействия применяются в отношении кредитной организации в тех случаях, когда это вытекает из характера допущенных нарушений с учетом того, что применение одних только предупредительных мер воздействия не приносит или не может обеспечить надлежащую корректировку деятельности кредитной организации. К принудительным мерам воздействия относятся: штрафы; требование об осуществлении кредитной организацией мероприятий по ее финансовому оздоровлению; требование о приведении в соответствие величины собственных средств (капитала) и размера уставного капитала кредитной организации; требование о реорганизации кредитной организации; ограничение проведения кредитными организациями отдельных операций на срок до шести месяцев; запрет на осуществление кредитными организациями банковских операций на срок до одного года; запрет на открытие филиалов на срок до одного года; требование о замене руководителей кредитной организации; назначение временной администрации по управлению кредитной организацией; отзыв лицензии на осуществление банковских операций в случаях, угрожающих стабильности банковской системы и интересам кредиторов и вкладчиков. Как правило, принудительные меры воздействия оформляются в виде предписания.

Таким образом, в случае выявления нарушений к кредитным организациям применяются меры воздействия, вид которых определяется надзорным органом исходя из характера допущенных нарушений и обусловивших их причин.

показать содержание

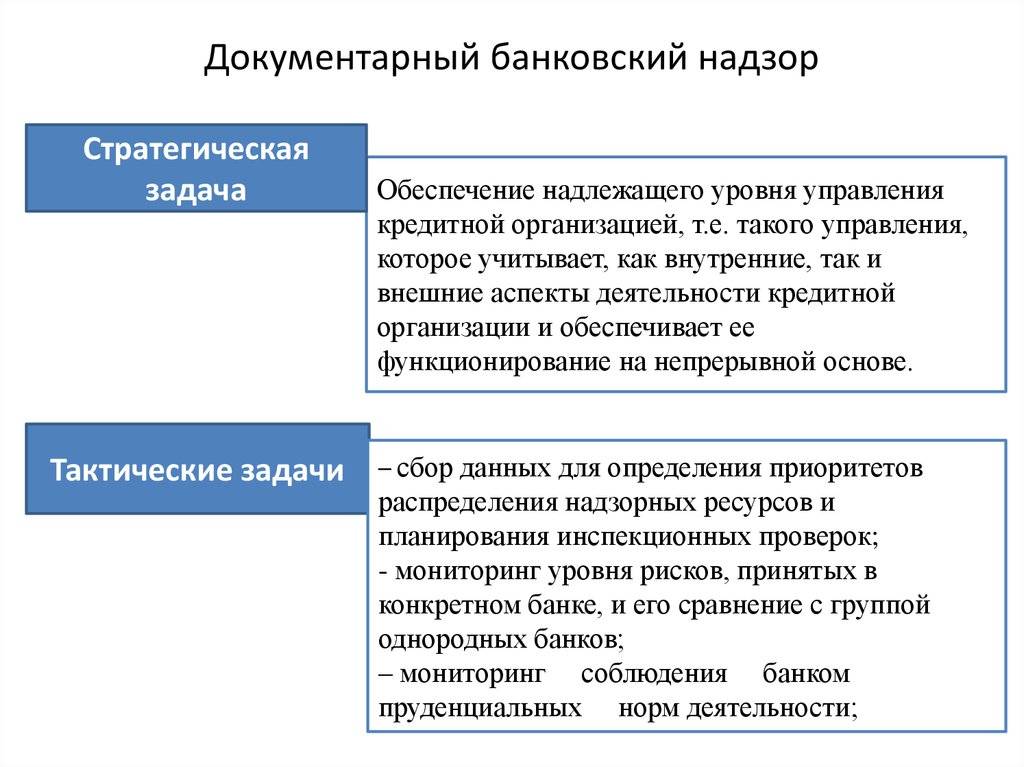

Классификация надзора над банковской деятельностью

Банковский надзор, который осуществляется непосредственно центральным банком, может быть трех видов:

- Пруденциальный надзор. Характеризуется дистанционностью и осуществляется на документальной основе. Данную операцию проводит комитет банковского надзора.

- Инспектирование. Осуществляется специализированной инспекцией самого банка.

- Контроль со стороны функциональных подразделений Центрального банка. Под контроль попадают отдельные функции, выполняемые банком. Например операционное обслуживание клиентов ,кредитование, проведение бухгалтерских операций и т.д.

Советы, что не стоит делать во время кризиса

1. Во время кризиса не надо бежать по всем магазинам и скупать то, что Вам не нужно. Это бесполезная трата денег.

2. Если есть валютные кредиты, то погасите их как можно быстрее.

3. Старайтесь наоборот, накопить деньги, чем их просто потратить. Кризис даёт уникальные возможности для каждого. Поэтому имейте какой-то ликвидный кэш. Например, те же краткосрочные облигации ОФЗ подойдут для этих целей.

4. Продавать свои ценные бумаги по бросовым ценам. Всё отрастёт со временем.

Советую прочитать:

Финансовая подушка безопасности

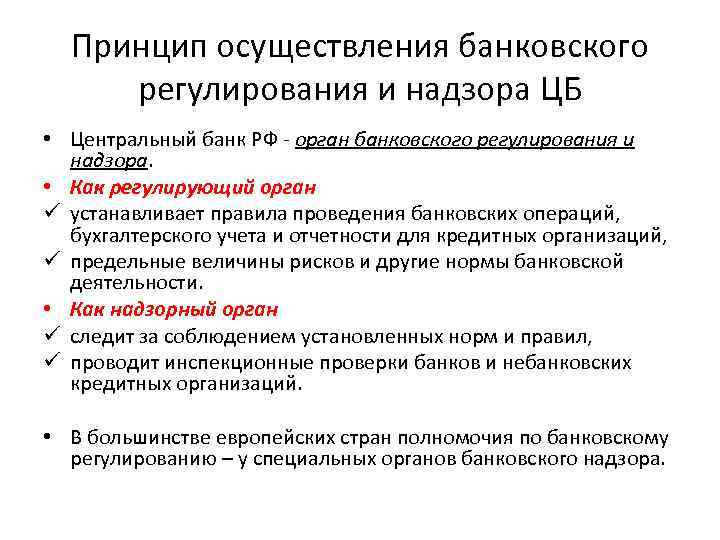

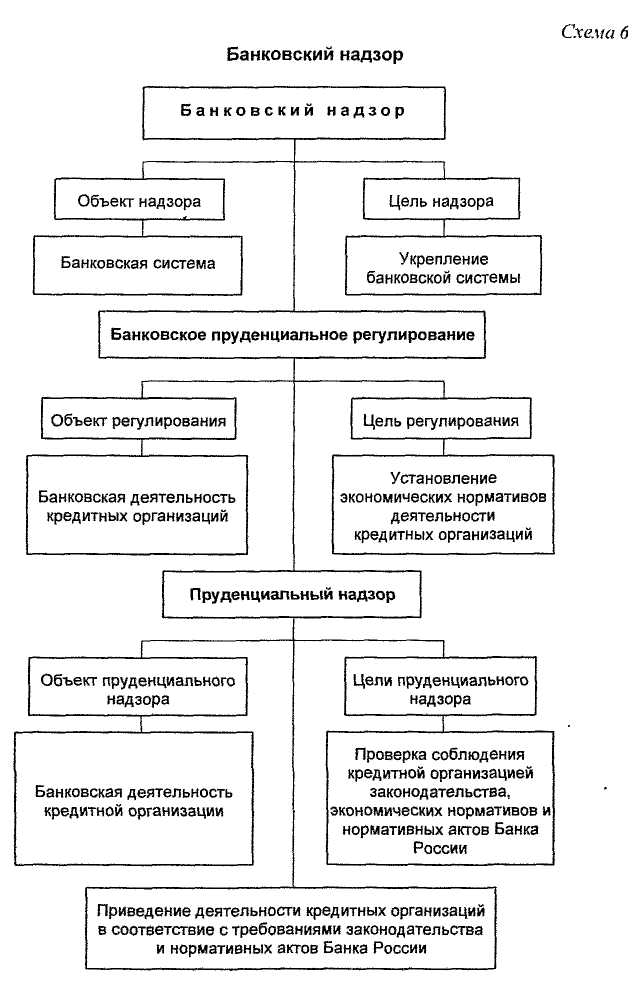

Понятие и сущность банковского надзора

Банковский надзор — это наблюдение Банка России (дистанционное и контактное) за исполнением и соблюдением кредитными организациями законодательства, регулирующего банковскую деятельность, установленных им нормативных актов, в том числе финансовых нормативов и правил бухгалтерского учета и отчетности.

Сущность банковского надзора состоит в проверке соответствия решений и действий кредитной организации законам, регулирующим банковскую деятельность, и нормативным актам Банка России.

По сути, это надзор за реализацией нормативности в банковской деятельности. Его значение заключается в том, что он используется Банком’ России для управления рисками в банковской системе.

Банковская система регулируется не административным, а банковским правом, как мы уже указывали в главе II настоящей книги. Соответственно этому Банк России не имеет административных полномочий по управлению коммерческими банками и другими кредитными организациями. Он не имеет права вмешиваться в деятельность коммерческих банков и других кредитных организаций, поскольку они самостоятельны и действуют на основе договорных отношений. Поэтому Федеральный закон не предоставил Банку России полномочия контролировать целесообразность деятельности кредитных организаций. Ему предоставлены права осуществлять надзор, то есть наблюдать за кредитной организацией с точки зрения нормативности принимаемых ею решений. Это означает, что Банк России может проверять соблюдение кредитной организацией законов, финансовых нормативов и нормативных актов Банка России.

Дистанционное наблюдение — это наблюдение за деятельностью кредитных организаций на основе представленных ею банковских и, в частности, бухгалтерских документов (балансы, отчеты о прибылях и убытках, платежные документы и т.п.).

Для решения этих задач в системе Банка России созданы подразделения банковского надзора — Департамент пруденциального надзора, Департамент лицензирования кредитных организаций и некоторые другие департаменты, а в территориальных учреждениях — управления (отделы) регулирования банковской деятельности.

Контактный надзор — это проверки деятельности кредитных организаций с выходом на места их расположения и изучением всех запрашиваемых группой инспекторов банковских документов.

Для этих целей в структуре Банка России создаются специальные подразделения — Департамент инспектирования кредитных организаций и соответствующие структуры в его территориальных учреждениях (управления, отделы).

И тот и другой вид банковского надзора должны быть взаимосвязаны. Характер этой взаимосвязи имеет значение с точки зрения оперативности надзора и достоверности его результатов.

Виды и формы банковского надзора

Как полагают теоретики-финансисты, Центральный банк ведет надзор двух основных видов:

ο юридический — проверяя соблюдение законности

ο пруденциальный — контролируя исполнение нормативов

Два вида банковского надзора различают и по месту осуществления должностными лицами ЦБ своих полномочий:

- дистанционный надзор — посредством анализа предоставленных регулятору банковских и прочих документов

- контактный надзор — с выездом представителей Банка России в головной офис и/либо подразделения финорганизации и изучением предоставленных документов на месте

|

Виды банковского надзора |

Место осуществления надзора |

|

Юридический надзор |

Дистанционный надзор |

|

Пруденциальный надзор |

Контактный надзор |

Выделяют также формы банковского надзора по содержанию деятельности банков:

- надзор за обслуживанием / хранением средств бюджета

- надзор за инвалютными операциями

- надзор за обеспечением собственной ликвидности

- другие

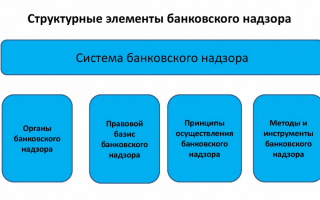

Видами надзора, а также его методами и инструментами, занимается структура Центрального банка, включающая:

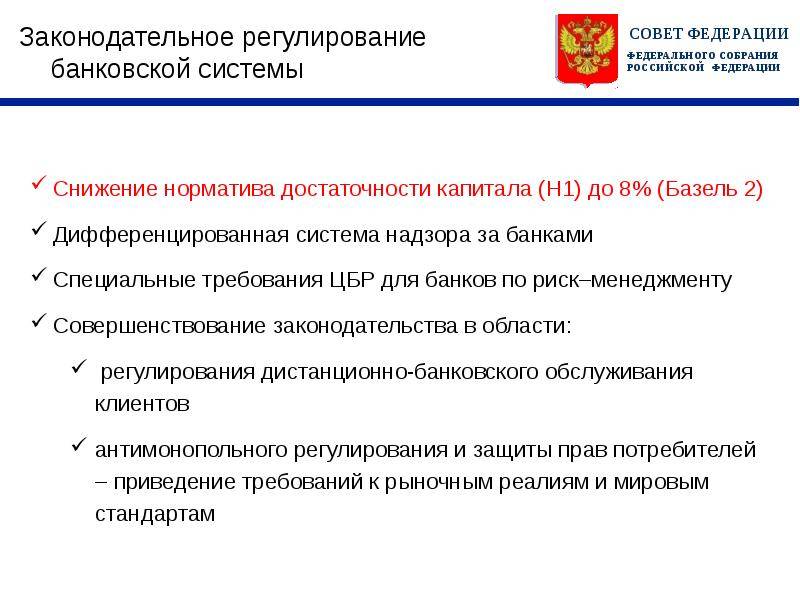

Обязательные нормативы банков

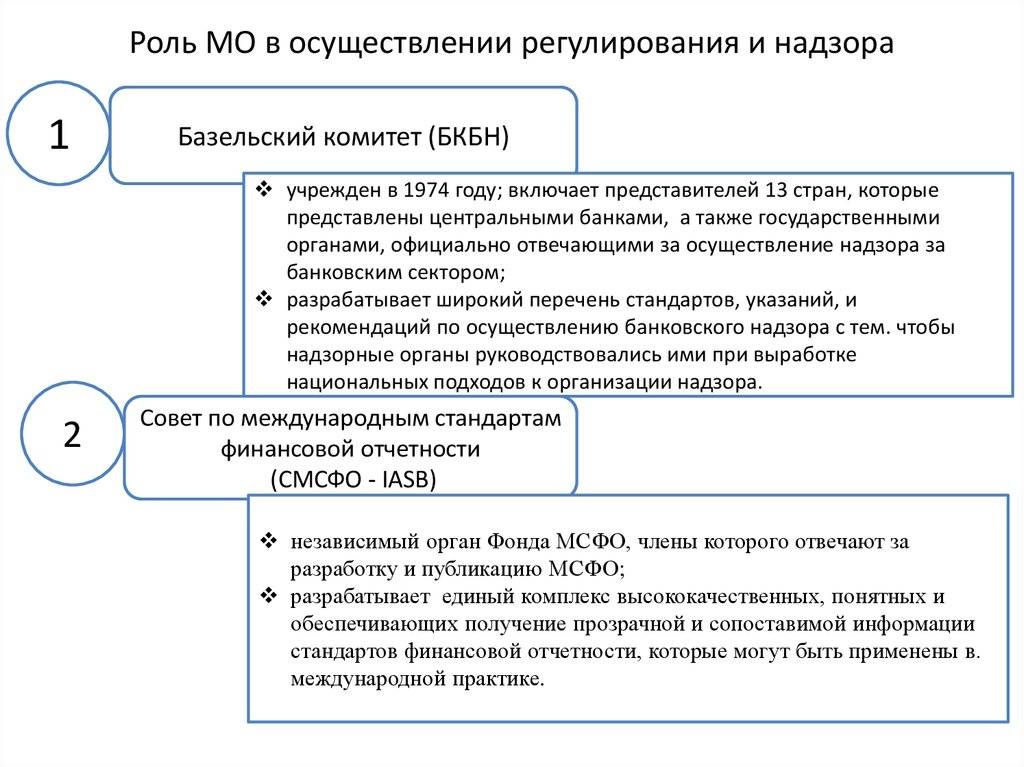

Обязательные нормативы — закрепленные в нормативных актах правовые средства, применение которых призвано обеспечить надежность и стабильность банковской системы в целом и кредитной организации в частности. Обязательные нормативы являются государственными стандартами банковской деятельности, численные значения которых и методику расчета определяет Банк России. В основу разработки нормативных актов, определяющих стандарты банковской деятельности, были положены эффективные принципы банковского надзора, закрепленные в документах Базельского комитета по банковскому надзору.

В целях обеспечения устойчивости кредитных организаций Банк России может устанавливать следующие обязательные нормативы:

- предельный размер имущественных (неденежных) вкладов в уставный капитал кредитной организации;

- максимальный размер риска на одного заемщика или группу связанных заемщиков;

- максимальный размер крупных кредитных рисков;

- нормативы ликвидности кредитной организации;

- нормативы достаточности собственных средств (капитала);

- размеры валютного, процентного и иных финансовых рисков;

- минимальный размер резервов, создаваемых под риски;

- нормативы использования собственных средств (капитала) кредитной организации для приобретения акций (долей) других юридических лиц;

- максимальный размер кредитов, банковских гарантий и поручительств, предоставленных кредитной организацией (банковской группой) своим участникам (акционерам).

Числовые значения и методика расчетов нормативов достаточности собственных средств (капитала) банка; ликвидности банка; максимального размера риска на одного заемщика или группу связанных заемщиков; максимального размера крупных кредитных рисков; максимального размера кредитов, банковских гарантий и поручительств, предоставленных банком своим участникам (акционерам); совокупной величины риска по инсайдерам банка; использование собственных средств (капитала) банков для приобретения акций (долей) других юридических лиц устанавливается инструкцией Банка России от 16 января 2004 г. № 110-И «Об обязательных нормативах банков»

Иные нормативы банковской деятельности определены в других нормативных актах. Так, в ст. 11 Закона о банках и банковской деятельности устанавливаются минимальные размеры уставного капитала вновь регистрируемого банка, вновь регистрируемой небанковской кредитной организации, ходатайствующей о получении лицензии, предусматривающей право на осуществление расчетов по поручению юридических лиц, в том числе банков-корреспондентов, по их банковским счетам, вновь регистрируемой небанковской кредитной организации, не ходатайствующей о получении такой лицензии; в ст. 11.2 указанного Закона определяется минимальный размер собственных средств (капитала) для банка в сумме 180 млн руб.; для получения генеральной лицензии кредитная организация должна иметь собственные средства в размере 900 млн руб.

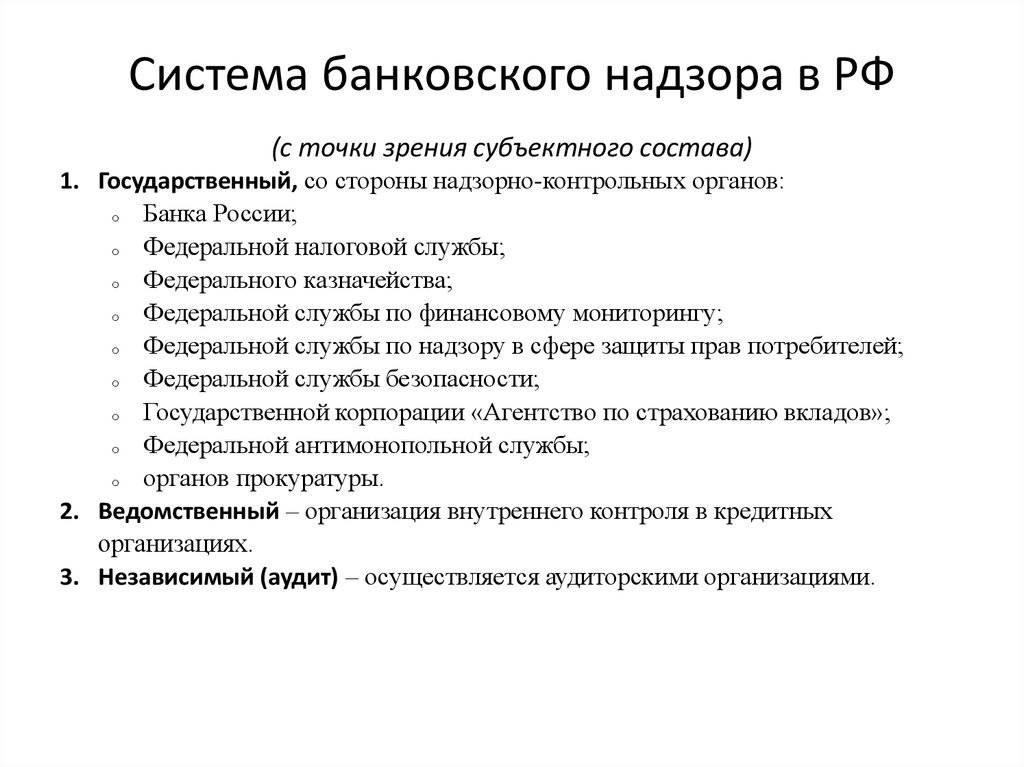

Понятие банковского надзора

Банковский надзор в РФ — это контроль Центробанка за соблюдением банковскими кредитно-финансовыми организациями законодательных и прочих нормативных актов, регулирующих их деятельность. Обзор Центробанка я делал здесь.

Наблюдение, которое производит ЦБ РФ (Банк России), касается прежде всего исполнения коммерческими банками предписаний в части обязательных финансовых нормативов. О коммерческих банках и о структуре банковской системы России в целом есть статья тут. Воздействие на игроков банковского сектора по существу и является банковским регулированием в России.

Предметом надзора РФ является соблюдение банковскими организациями прописанных в федеральном законодательстве и/или установленных регулятором согласно федзакону от 10.07.2002 г. №86-ФЗ:

- правил проведения операций;

- нормативов отчетности и бухучета;

- нормативов ликвидности и достаточности капитала;

- ограничений по размерам резервов, финансовых рисков, кредитов, поручительств и банковских гарантий и др.

Осуществление наблюдения и регулирования статьей 56 упомянутого федзакона возложено на Комитет банковского надзора Банка России, с октября 2016 года возглавляемый первым зампредседателя ЦБ Дмитрием Тулиным. До него — в период, на который пришелся пик «зачистки» российского банковского сектора (2014 — сентябрь 2016) — комитетом руководил Алексей Симановский.

В состав Комитета банковского надзора входят руководители структурных подразделений Центробанка, непосредственно занимающихся анализом деятельности и проверками кредитных организаций.

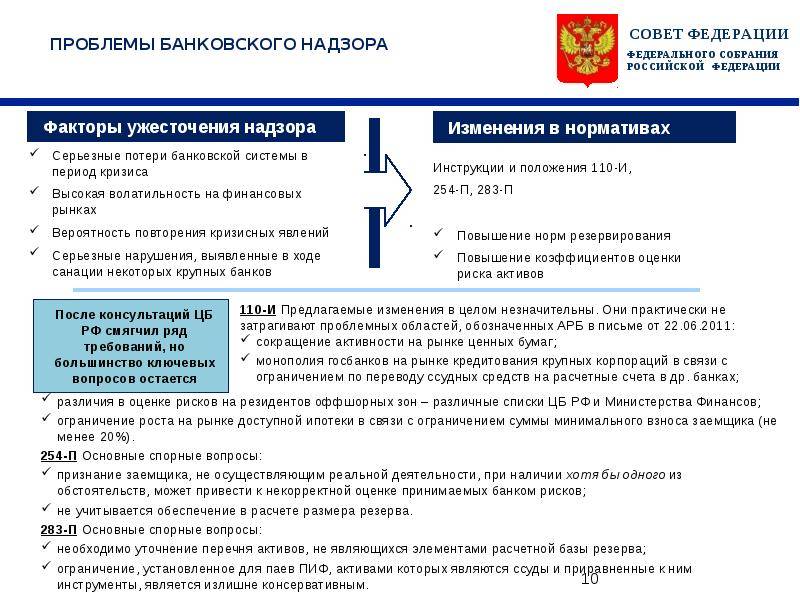

Санкции по отношению к банковским структурам-нарушителям

При выделении фактов нарушения финансовым учреждения пруденциальных и/либо юридических норм, ЦБ РФ имеет право применить к нему такие санкции как:

- предупреждение учредителям с предложением увеличить размер собственного капитала банковской структуры до минимально достаточной величины;

- изменение нормативов, которые были установлены для финансового учреждения банка, на срок до полугода;

- ограничения, связанные с реализацией банком некоторых видов транзакций;

- запрет на реорганизацию финансового учреждения;

- штраф величиной до 1% уставного капитала банковской структуры;

- требование реализации различного рода мероприятий по финансовому оздоровлению (санации) банковской структуры.

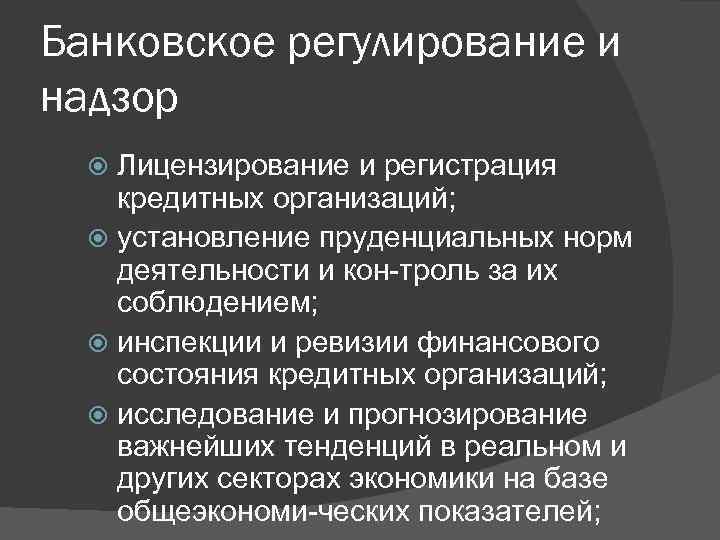

Задачи и функции банковского надзора

Двумя основополагающими задачами банковского надзора являются контроль за соблюдением банками экономических нормативов и проверка исполнения законодательных норм. Выделяют также проверку отчетности и бухучета как третью важную задачу.

В список функций банковского надзора Банка России экономисты включают:

- проверку соблюдения банковской организацией позиций лицензии и норм устава;

- анализ отчетности и баланса финорганизации;

- изучение динамики показателей деятельности каждого банка и его перспектив;

- проверку работы руководящих и ревизионных органов банка;

- контроль законности полученных доходов;

- контроль над договорными отношениями организации с кредиторами, дебиторами, клиентами и исполнением ею договорных обязательств, включая детальную проверку размещения привлеченных кредитных и собственных средств;

- проверку формирования резервов;

- анализ управления рисками;

- изучение причин финансовых потерь банка, неэффективных / убыточных сделок и операций;

- выявление нарушений организацией правовых норм банковской деятельности, их мотивов, причин и обстоятельств

Варианты источника питания для водяного насосного оборудования

Питание насосного агрегата может осуществляться от электричества и за счет жидкого топлива. Первый тип устройств для работы двигателя использует переменный ток, вследствие чего он полностью зависит от электрической сети. Поэтому электрический насос для воды выбирается в случае ее присутствия

Очень важно учитывать напряжение в сети, поскольку конкретная модель агрегата рассчитана на определенное количество фаз

Жидкотопливные насосы оснащены двигателем внутреннего сгорания. Такие агрегаты отличаются меньшими габаритами, мобильностью и простотой в эксплуатации, ремонте и обслуживании.

Существует два типа жидкотопливных насосных агрегатов – бензиновые и дизельные. Бензиновые насосы в качестве топлива используют бензиново-масляную смесь, которая готовится в определенном соотношении компонентов. Такие агрегаты работают намного тише и имеют более низкую стоимость. Однако они потребляют довольно много топлива, в результате чего не отличаются экономичностью. Дизельные агрегаты в качестве топлива используют солярку. Насосы работают с повышенным уровнем шума, однако характеризуются высокой экономичностью.

Насосы для перекачки воды могут работать от электричества или за счет жидкого топлива

Методы надзора за банками

Организация банковского надзора и его осуществление включает применение четырех групп методов:

- непосредственно надзорные методы — проверка выполнения кредитными организациями нормативных актов

- методы административного воздействия — выдача, проверка соблюдения и отзыв лицензий, наложение запретов и ограничений на виновные в нарушениях банки

- методы регулирующего воздействия, направленного на снижение банковских рисков, включающие письменные рекомендации регулятора проблемным банкам

- методы экономического воздействия — изменения нормативов и налоговые меры по отношению к финорганизациям